Рекомендации по расчету оценки эффективности инвестиций в капитал на примере компании ООО «Дизайн»

Содержание

Введение…………………………………………………………………...…………3

1. Инвестиции и инвестиционный менеджмент……………………………..…….4

- Понятие и классификация инвестиций…………………………………….….4

- Понятие и сущность инвестиционной деятельности предприятия и рынка..6

2. Оценка эффективности инвестиций в капитал……………………...…..………8

2.1. Значение и принципы оценки эффективности инвестиций в капитал…..…..8

2.2. Методы оценки эффективности инвестиций в капитал…...……………….....9

3. Рекомендации по расчету оценки эффективности инвестиций в капитал на примере компании ООО «Дизайн»………………………………….…………….18

3.1. Краткая характеристика компании ООО «Дизайн»….………………...……18

3.2. Расчет эффективности инвестиций в капитал на основе метода учета срока окупаемости ООО «Дизайн»…….……………………………………………..….19

3.3. Расчет эффективности инвестиций в капитал на основе метода чистой текущей стоимости инвестиционного проекта ООО «Дизайн»………….……….….20

3.4. Расчет эффективности инвестиций в капитал на основе индекса доходности инвестиций ООО «Дизайн»…………………………………………………..……22

3.5. Расчет эффективности инвестиций в капитал на основе дисконтированного периода окупаемости вложенный средств ООО «Дизайн»………….…………..23

3.6. Расчет эффективности инвестиций в капитал на основе точки безубыточности ООО «Дизайн»…………………………………………...…………………….24

Заключение……………………………………………………………………….…25

Список литературы………………………………………………………………....26

Введение

Инвестиции в наше время �– важнейший и довольно сложный экономический инструмент, при правильном использовании которого прослеживается положительная динамика в росте уже существующего предприятия, повышения уровня его конкурентоспособности, эффективности производства и (или) улучшения качества поставляемых услуг. Инвестиции зачастую способствуют созданию новых рабочих мест, а данных факт, в свою очередь повышению занятости населения и уровня его благосостояния.

Актуальность темы исследования заключается в том, что успешная деятельность и темпы развития предприятия главным образом определяются реализацией инвестиционных программ и уровнем инвестиционной активности, увеличение которой требует определенных условий, а именно, увеличение объема инвестиций и их эффективность. Объективная оценка инвестиций – одна из необходимых предпосылок их надежности и эффективности.

Цель курсовой работы – описать параметры оценки эффективности инвестиций в капитал.

Для достижения поставленной цели необходимо решить следующие задачи:

- Рассмотреть специфику инвестиций и инвестиционной деятельности предприятия.

- Определить значение и принципы оценки эффективности инвестиций в капитал.

- Раскрыть методы оценки эффективности инвестиций в капитал.

- Разработать рекомендации по расчету оценки эффективности инвестиций в капитал на примере компании ООО «Дизайн».

Курсовая работа состоит из введения, трех глав, заключения и списка литературы.

1. Инвестиции и инвестиционный менеджмент

- Понятие и классификация инвестиций

В современном мире такое понятие как «инвестиции» применяется довольно часто. Определений у данного понятия множество, ниже перечислены некоторые из них.

Инвестиции – долгосрочные вложения капитала в собственной стране или за рубежом в развитие производства и непроизводственных сфер, в осуществление различных коммерческих проектов, связанных со строительством новых, модернизацией и реконструкцией действующих объектов, приобретением акций и иных ценных бумаг, в социально-экономические программы.1

Инвестиции – долгосрочное вложение экономических ресурсов в объекты предпринимательской деятельности и (или) иной деятельности с целью получения прибыли, превышающей общую начальную величину вложений, и (или) достижения иного полезного результата.2

Таким образом, инвестиции выражают все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты инвестиционной сферы с целью получения прибыли или полезного эффекта.

В целях учета, анализа и планирования инвестиций их необходимо классифицировать по нескольким признакам:

По объекту инвестирования:

- Реальные инвестиции (прямая покупка реального капитала в различных формах):

– в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции;

– капитальный ремонт основных фондов;

– вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу–хау, человеческий капитал (воспитание, образование, наука) и т. д.

- Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

– ценные бумаги, в том числе через ПИФы;

– предоставленные кредиты;

– лизинг (для лизингодателя).

- Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

– валюты;

– драгоценные металлы (в виде обезличенных металлических счетов);

– ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т.п.).

По основным целям инвестирования:

- прямые инвестиции;

- портфельные инвестиции;

- реальные инвестиции;

- нефинансовые инвестиции;

- интеллектуальные инвестиции (связанные с обучением специалистов, проведением курсов и многим другим).

По срокам вложения:

1. краткосрочные (до одного года);

- среднесрочные (1–3 года);

- долгосрочные (свыше 3–5 лет).

По форме собственности на инвестиционные ресурсы:

- частные;

- государственные;

- иностранные;

- смешанные.

Кроме представленных выше видов инвестиций существует также деление реальных инвестиций с позиции хозяйствующих субъектов, целей, направленности их действий.

- Понятие и сущность инвестиционной деятельности предприятия и рынка

Инвестиционный процесс представляет собой получение прибыли путем образования производственного и оборотного капиталов с помощью полученных на определенное время накоплений населения или юридических лиц. Инвестиционный процесс отражает отношения, которые возникают между его участниками.

Инвестиционная деятельность в рыночной экономике является результатом свободного экономического поведения хозяйствующих субъектов – участников инвестиционного процесса.

Инвестиционный рынок в общей системе рыночных отношений является площадкой, обеспечивающей взаимодействие, конкуренцию и партнерство субъектов инвестиционного процесса. Роль инвестиционного рынка воплощается в следующих его функциях:

- эффективное распределение аккумулированного капитала между многочисленными конечными потребителями;

- определение приоритетных направлений использования капитала в инвестиционной сфере;

- формирование рыночных цен по отдельным инвестиционным сделкам;

- ускорение оборота капитала, способствующее активизации макроэкономических процессов.

Инвестиции, как правило, рассматриваются в динамике. С этой точки зрения их движение можно представить в виде схемы (Схема 1).

Схема 1. Динамика инвестиций

Процесс изменения формы инвестиции представляет собой инвестиционную деятельность, включающую три этапа.

- Инвестирование – процесс преобразования ресурсов в объекты инвестиционной деятельности.

- Превращение вложенных средств в прирост капитальной стоимости.

- Получение результата – реализация конечной цели инвестиционной деятельности.

Субъектами инвестиционной деятельности являются инвесторы, осуществляющие вложения собственных, заемных и привлеченных средств в форме инвестиций и обеспечивающие их целевое использование. В качестве инвесторов может выступать: правительство, органы местного самоуправления, предприятия, физические лица, юридические лица, международные организации и др.

Объекты инвестиционной деятельности представляют собой: вновь создаваемы и модернизируемые производственные и непроизводственные основные фонды, оборотные средства, ценные бумаги, научно–техническую продукцию, права на интеллектуальную собственность и др.

2. Оценка эффективности инвестиций в капитал

2.1. Значение и принципы оценки эффективности инвестиций в капитал

Оценка экономической эффективности инвестиций имеет особое значение в процессе обоснования и выбора наиболее приемлемого варианта их вложения с целью получения полезного эффекта.

Инвестиционные проекты не будут приняты к реализации если не обеспечат:

– получение прибыли, обеспечивающей рентабельности инвестиций не ниже желательного для инвесторов уровня;

– возмещение вложенных денежных средств и других капиталов в результате создания новых предприятий, производств или их модернизации, технического переоснащения и реализации производимых на них товаров, продукции и услуг;

– окупаемость инвестиций в пределах срока, приемлемого для инвестора.

Определение возможности достижения названных экономических результатов при осуществлении реальных инвестиционных вложений – основная задача оценки любого конкретного инвестиционного проекта. Эта задача является достаточно сложным и ответственным этапом при принятии решений, связанных с инвестированием, что осложняется следующими обстоятельствами.

Во–первых, инвестиционные вложения могут осуществляться в разовом порядке при создании новых предприятий и неоднократно повторятся на всем протяжении осуществления производственно–хозяйственной деятельности существующими предприятиями, т.е. выступать в форме реинвестиций, диверсификации производства на действующих предприятиях и т.д.

Во–вторых, получение результатов от инвестирования в связи с длительностью сроков осуществления инвестиционных проектов реального инвестирования имеет относительно вероятностных характер и растянуто во времени.

В–третьих, в связи с длительностью сроков реализации проектов реального инвестирования в процессе их осуществления весьма вероятны изменения внешней среды осуществления экономической деятельности (налоговой системы, финансово–кредитной политики государства, условий землепользования и т.п.), что может привести к значительным отклонениям фактических результатов инвестирования от расчетных результатов.

В системе принципов оценки эффективности инвестиций можно выделить три структурные группы:

– методологические принципы, наиболее общие, относящиеся к концептуальной стороне дела, «философии» оценки эффективности инвестиций и мало зависящие от специфики инвестиционного проекта (результативность, сравнение «с проектом» и «без проекта», адекватность, объективность, корректность, системность комплексность и др.)

– методические принципы, которые уже непосредственно связаны с проектом, его спецификой, экономической и финансовой привлекательностью (динамичность, согласованность, структура капитала, ограниченная управляемость, неполнота информации и др.)

– операционные принципы, которые облегчают процесс оценки эффективности проекта с информационно–вычислительной точки зрения (моделирование, симплификация, выбор рациональной формы представления.)

2.2. Методы оценки эффективности инвестиций в капитал

Современные методы определения эффективности инвестиций можно свести к расчету ряда показателей представленных на схеме 2.

В практике при оценке экономической эффективности капитальных вложений традиционно используются два вида – общая (абсолютная) и сравнительная.

Общая экономическая определяется как отношение эффекта к вызвавшим его появление капитальным вложениям. В зависимости от уровня реального эффекта его величина определяется приростом произведенного национального дохода (народно–хозяйственный уровень), приростом чистой продукции (отраслевой уровень), приростом прибыльности (на уровне предприятия), абсолютной величиной прибыли (для отдельных научно–технических мероприятий). Рассчитанный по отдельным уровням управления показатель общей эффективности сопоставляют с нормативами, дифференцированными по отраслям, и с отчетными показателями предшествующего периода. Капитальные вложения считаются эффективными, если определяемые показатели оказываются выше нормативных и отчетных. Общая экономическая эффективность может быть рассчитана по каждому объекту капитальных вложений.

Схема 2. Методы экономической оценки инвестиций

Сравнительная экономическая эффективность определяется для выбора одного из двух и более вариантов решения определенной научно–технической проблемы (вложения капитальных затрат). Она показывает преимущества одного варианта перед другим и рассчитывается как отношение экономии, полученной на снижении текущих издержек (себестоимости) при замене одного варианта на другой, к дополнительным капитальным вложениям на заданные объем выпуска продукции. Расчетный показатель сравнительной эффективности сопоставляется с нормативным.

Важнейший показатель экономической эффективности инвестиций – отношение прибыли, полученной в результате инвестирования, к сумме инвестиций. Это отношение принято называть коэффициентом экономической эффективности инвестиций. Если прибыль, полученная в результате инвестирования, относится не к общей сумме инвестиций, а к той ее части, которая является капитальными вложениями, то это отношение называется коэффициентом экономической эффективности капитальных вложений.

При расчетах коэффициентов экономической эффективности инвестиций и капитальных вложений могут использоваться балансовая прибыль и чистая прибыль, равная балансовой за вычетом налога на нее. В первом случае коэффициенты экономической эффективности с позиции национальной экономики. Во втором случае указанные коэффициенты отражают экономическую эффективность инвестиций и капитальных вложений с позиции инвестора.

Отношение величины полученного валового дохода или его прироста к произведенным инвестициям и капитальным вложениям также является важным показателем – коэффициентом доходности инвестиций (капитальных вложений). При этом под доходностью понимается получение валового дохода хозяйствующим субъектом (инвестором). Использование в совокупности коэффициента экономической эффективности инвестиций и коэффициента доходности инвестиций позволяет судить о соотношении долей вновь созданной стоимости, направляемых в фонд потребления и фонд накопления, о социальной направленности хозяйствования.

Показатель сравнительной эффективности принимается в случае замены базисного оборудования на новое, более производительное. Его можно использовать и для обоснования нового строительства.

Также используется такой метод финансово–экономической оценки инвестиций, как сравнительный учет прибыли. При этом кроме затрат учитывают и результаты производства. Прибыль рассматривают как разницу между результатами и затратами. Под результатом часто подразумевают объем продаж, который определяют как Q Р, где Q – объем производства и сбыта продукции, а P – цена единицы продукции.

Осуществляя сравнительный учет прибыли, можно оценить как абсолютную, так и относительную эффективность инвестиций. Их следует вкладывать в данный объект, если его прибыль является величиной положительной. Объект инвестирования относительно выгоде, если его прибыль выше любого другого предлагаемого на выбор объекта.

Величина, обратная показателю сравнительной экономической эффективности, носит название расчетного срока окупаемости капитальных вложений. Этот метод оценки инвестиций широко используется на разных уровнях управления, в том числе на региональном. Условие использования этого показателя при осуществлении инвестиционной деятельности следующее: принимается любой проект, срок окупаемости которого меньше заранее установленного периода окупаемости. Этот установленный период имеет различные диапазоны для фирм различных отраслей. Какого–либо четкого критерия, устанавливающего, каким он должен быть, не существует. Расчет этого показателя довольно прост: достаточно установить для хозяйствующего субъекта определенный период окупаемости. Однако он имеет и недостатки – не учитывает временную оценку денежных вложений и денежные потоки по ту сторону срока окупаемости, что может привести к снижению привлекательности объекта инвестирования.

Коэффициенты рентабельности, используемые с целью финансово–экономической оценки инвестиций рассчитываются по следующим формулам: рентабельность собственного капитала, рентабельность перманентного капитала и рентабельности всего капитала фирмы.

Также используют показатель средней нормы рентабельности. При этом существует несколько способов его расчета. Один из них заключается в сопоставлении среднего денежного потока после налогообложения со стоимостью инвестиций, другой состоит в сопоставлении среднего результата после налогообложения и амортизации со средней бухгалтерской стоимостью инвестиций. Преимущество первого метода является то, что здесь не надо выбирать метод амортизации (прямолинейный, ускоренный и т.д.).

Срок амортизации является мерой, определяющей риск, связанный с инвестированием. Другими словами, срок амортизации инвестиционного объекта – это период времени, в течение которого вложенный капитал восстанавливается за счет притока денежных средства или превышения поступлений от эксплуатации объекта. Этот показатель близок по экономического содержанию к сроку окупаемости. В случае вероятности получения выручки от ликвидации объекта снижаются вероятность, а следовательно, и величина возможных потерь инвестиций. В связи с этим при расчете срока амортизации имеет смысл учитывать выручку от ликвидации объекта.

Этот метод оценки инвестиций следует использовать как дополнительный наряду с другими. Хотя перечисленные показатели и позволяют установить приоритетные варианты осуществления конкурентных инвестиций, но они не позволяют принимать по ним решения. Какой бы показатель при этом ни использовали, он учитывает одно сравниваемое значение, и выбор варианта инвестирования может быть основан на сопоставлении полученной средней нормы рентабельности с показателями рентабельности предприятия, которое осуществляет эти вложения.

Все приведенные выше показатели имеют ограничения, так как не учитывают фактора времени. Их преимущество заключается в простоте расчета, а это в условиях реальных экономических процессов дает определенную информацию для принятия решений по инвестициям на начальной стадии.

Инвестиции, материальную основу которых составляют деньги, имеют временную ценность. Она характеризуется тем, что денежные средства в данный момент и через определенный интервал времени при равной номинальной стоимости имеют совершенно разную покупательную способность. В связи с этим возникает необходимость финансово–экономической оценки инвестиций с помощью методов, основанных на дисконтировании. Наиболее корректными и обоснованными из них являются чистый дисконтированный доход, дисконтированный срок окупаемости, индекс доходности, индекс рентабельности, внутренняя норма доходности.

Расчет чистого дисконтированного дохода основан на сравнении того, что дадут инвестиции в будущем, с тем, что вложено сейчас. Таким образом, чистый дисконтированный доход (ЧДД) представляет собой разность между текущей, дисконтированной на основе расчетной ставки процента, стоимостью поступлений от инвестиций и величиной первоначальных инвестиционных затрат.

Дисконтная ставка, используемая в расчете ЧДД, в условиях высокой нестабильности российской экономики не может быть рассчитана по стандартным методикам, которые используются в зарубежной практике. В качестве таковой можно использовать учетную ставку процента или ставку, принимаемую для долгосрочных кредитов банка.

Чистые денежные потоки обычно определяются как экономическая прибыль (после уплаты налогов) плюс амортизационные отчисления и другие неденежные затраты.

Использование данного показателя финансово–экономической оценки инвестиций позволяет принять правильное управленческое решение:

– если ЧДД > 0, то инвестиции следует вкладывать в этот проект;

– если ЧДД < 0, то необходимо продолжать поиск альтернативного варианта вложений инвестиций.

Из двух проектов, имеющих ЧДД > 0, выбирают тот, который характеризуется наибольшей величиной чистого дисконтированного дохода. Значение этого показателя позволяет установить приоритетность вложений инвестиций.

Дисконтированный срок окупаемости (tДОК) представляет собой период времени, в течение которого сумма чистых денежных потоков, дисконтированных на момент завершения инвестиций, равна их сумме.

Таким образом, tДОК –продолжительность наименьшего периода, по истечении которого ЧДД становится и в дальнейшем остается положительной величиной.

Дисконтированный срок окупаемости, как и расчетный («простой»), имеет тот недостаток, что не учитывает потоки при наступлении срока окупаемости, т.е. за весь период действия инвестиций, и, следовательно, на него не влияет вся та отдача, которая лежит за пределами tДОК. Этот показатель дает инвесторам представление о том, в течение какого времени они будут рисковать своими вложениями. Неопределенность, а соответственно и риск будут тем больше, чем это время продолжительнее. Поэтому короткий срок окупаемости означает более низкий риск и быструю отдачу от инвестиций. В связи с этим дисконтированный срок окупаемости не является критерием принятия решений по инвестициям, а используется лишь в виде ограничения. Таким образом, если tДОК больше, чем установленный период окупаемости, то этот объект в качестве объекта инвестирования в дальнейшем не рассматривается.

Индекс доходности (ИД) непосредственно связан с чистым дисконтированным доходом и определяется как отношение дисконтированной стоимости денежных потоков к первоначальным инвестициям.

При принятии решений по инвестициям рассматриваются только те объекты, для которых индекс доходности больше 1. Если возникает необходимость выбора нескольких «точек роста», то объекты инвестирования располагают по ранжиру в зависимости от численного значения ИД.

Внутренняя норма доходности (ВНД) – это та ставка дисконтирования R0 при которой сумма дисконтированных значений хозяйственных денежных потоков будет равна первоначальной стоимости инвестиций.

Ставка процента представляет собой максимальную ставку процента, под которой фирма могла бы взять кредит, если бы она осуществляла инвестиции с помощью заемного капитала, а денежные потоки использовались бы для погашения кредита и процентов. При таком методе инвестирования фирма будет находиться точно в точке безубыточности. Метод определения ВНД включает расчет доходности (ставки процента) по рассматриваемому объекту инвестирования и сравнение ВНД с процентами на капитал. Таким образом, внутренняя норма доходности представляет собой максимальную ставку процента, которая может быть использована без ущерба для хозяйствующего субъекта.

Иначе ВНД можно определить как ставку дисконтирования, которая приводит к нулевому значению его чистый дисконтированный доход. При принятии управленческого решения по инвестициям этот показатель используется в следующих случаях:

– если больше выбранной инвесторами ставки дисконтирования R (> R), ЧДД > 0, то инвестиции можно вкладывать в этот проект;

– если < R, ЧДД < 0, то инвестиции следует направить в другие альтернативные проекты

Следует, однако, подчеркнуть, что значения величины ВНД недостаточно для того, чтобы принять правильное решение об инвестировании, так как использование данного показателя не снимает проблемы определения или выбора ставки дисконтирования. Кроме того, ВНД и ЧДД приводят к одним и тем же управленческим решениям (вкладывать инвестиции в этот объект или же направлять на реакцию другого). И еще один недостаток ВНД: когда денежные потоки более чем один раз изменяют знак, то в этом случае возникает необходимость определения нескольких ВНД. Поэтому в качестве критерия целесообразнее использовать чистый дисконтированный доход.

Порядок расчета динамического срока амортизации близок к расчету дисконтированного срока окупаемости. В основе этой оценки лежит модель определения стоимости инвестиций и денежных поступлений. Подобно статическим моделям, для установленного в рамках динамической модели срока амортизации справедливо утверждение, что он характеризует меру риска, не подходящую в качестве единственного критерия оценки инвестиций. Недостатком является игнорирование платежей по окончании срока амортизации.

Метод сопоставления полных финансовых планов (СПФП – метод) заключается в том, что в полном финансовом плане предусматриваются платежи, относящиеся к одному инвестиционному объекту или одному финансовому вложению, включая деривативные платежи (выплаты финансового характера, касающиеся объекта). Этот метод позволяет учесть:

– в какой степени происходит финансирование за счет собственных и привлеченных средств;

– в какой степени в определенные моменты времени долги погашаются за счет превышения поступления над выплатами и превышение выплат над поступлениями финансируется за счет имеющихся денежных активов;

– что вложение собственного капитала, относящегося на начало планового года к инвестиционному объекту, происходит по ставке, отличающейся от ставки реинвестирования будущих финансовых поступлений;

– что существуют различные объекты финансирования за счет привлечения средств с разнообразными процентами ставками, способами погашения задолженности и сроками финансирования (многообразие условий).

Инвестиционный объект является эффективным, если его конечная стоимость превышает конечную стоимость собственного капитала, относящегося к инвестиционному объекту на начало планового периода.

3. Рекомендации по расчету оценки эффективности инвестиций в капитал на примере компании ООО «Дизайн»

3.1. Краткая характеристика компании ООО «Дизайн»

ООО «Дизайн» рассматривает инвестиционный проект по выпуску спецодежды. Для реализации проекта требуется приобрести оборудование (420 тыс. руб.), смонтировать его (50 тыс. руб.) и сделать капитальный ремонт в помещениях (300 тыс. руб.). Для запуска проекта необходимы оборотные средства (40 тыс. руб.). Длительность прединвестиционной и инвестиционной фазы составит 1 год. Длительность эксплуатационной фазы, исходя из срока полезного использования оборудования – 5 лет.

Анализ рынка показал, что к концу срока это оборудование будет продано по цене 40 тыс. руб., а затраты на оборотный капитал будут полностью восстановлены. Маркетинговые исследования показали, что спрос на спецодежду позволяет достигнуть ежегодного объема продаж спецодежды около 700 тыс. руб., и это не превышает возможностей оборудования предприятия. Переменные затраты на производство продукции составляют 40 % ее цены, а постоянные – 128 тыс. руб. в год. Составим на основе этих данных таблицу.

Таблица 1.

|

Выплаты и поступления

|

Период

|

|

|

0-й год*

|

1-й год

|

2-й год

|

3-й год

|

4-й год

|

5-й год

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. СМР, закупка и установка оборудования

|

770

|

|

|

|

|

|

|

2. Увеличение оборотных активов

|

40

|

|

|

|

|

|

|

3. Выручка от продаж

|

|

700

|

700

|

700

|

700

|

700

|

|

4. Переменные затраты

|

|

280

|

280

|

280

|

280

|

280

|

|

5. Постоянные затраты

|

|

128

|

128

|

128

|

128

|

128

|

|

6. Амортизация

|

|

84

|

84

|

84

|

84

|

84

|

|

7. Прибыль до налогообложения ()

|

|

208

|

208

|

208

|

208

|

208

|

|

8. Налоги

|

|

50

|

50

|

50

|

50

|

50

|

Продолжение Таблицы 1.

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

9. Чистая прибыль

()

|

|

158

|

158

|

158

|

158

|

158

|

|

10. Ликвидационная стоимость оборудования

|

|

|

|

|

|

40

|

|

11. Высвобождение оборотного капитала

|

|

|

|

|

|

40

|

|

12. Денежный поток от инвестиций ()

|

810

|

|

|

|

|

|

|

13. Денежный поток от операций ()

|

|

242

|

242

|

242

|

242

|

242

|

|

14. Поток от завершения проекта ()

|

|

|

|

|

|

80

|

|

15. Чистый денежный поток ()

|

-810

|

242

|

242

|

242

|

242

|

322

|

* за 0-й год принят год осуществления инвестиций.

После того, как определены денежные потоки можно провести оценку экономической эффективности проекта на основе специальных методик.

3.2. Расчет эффективности инвестиций в капитал на основе метода учета срока окупаемости ООО «Дизайн»

Методом учета срока окупаемости (payback period – PP) вычисляется количество лет, необходимых для полного возмещения первоначальных затрат по проекту, то есть определяется момент, когда денежный поток доходов станет равным по величине денежному потоку затрат. Предпочтение отдается проектам с наименьшими сроками окупаемости.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на годовой доход, обусловленный ими. Для ООО «Дизайн» расчет будет иметь вид:

Исходя из расчета, сделаем вывод, что срок окупаемости инвестиций составит 3,3 года.

3.3. Расчет эффективности инвестиций в капитал на основе метода чистой текущей стоимости инвестиционного проекта ООО «Дизайн»

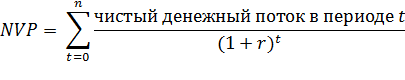

Метод чистой текущей стоимости инвестиционного проекта (Net Present Value – NPV) учитывает зависимость потоков денежных средств от времени. Сущность метода заключается в определении чистой текущей (дисконтированной) стоимости инвестиционного проекта как разности между суммой настоящих стоимостей всех денежных потоков доходов и суммой настоящих стоимостей всех денежных потоков затрат. Иными словами, сопоставляется величина инвестиционных затрат и скорректированных во времени будущих денежных поступлений, генерируемых в течение прогнозируемого срока.

Можно определить современную (т.е. соответствующую первоначальному периоду) величину всех оттоков и притоков денежных средств в течение экономической жизни проекта. Результатом сопоставления этих оттоков и притоков будет положительная или отрицательная величина (чистый приток или чистый отток денежных средств), которая показывает, удовлетворяет ли проект принятой норме дисконта.

Если рассчитанная таким образом чистая современная стоимость потока платежей больше нуля (NPV>0), то в течение своей жизни проект возместит первоначальные затраты и обеспечит получение прибыли. Отрицательная величина NPV означает, что заданная норма прибыли не обеспечивается, и проект убыточен. При NPV=0 проект только окупает затраты, но не приносит дохода. Однако такой проект имеет аргументы в свою пользу – в случае его реализации объемы производства возрастут, т.е. компания увеличится в масштабах.

Определим чистую приведенную стоимость по проекту для ООО «Дизайн» по формуле:

Коэффициент дисконтирования (di) без учета риска проекта определяется как отношение ставки рефинансирования (r), установленной Центральным банком Российской Федерации, и объявленного Правительством Российской Федерации на текущий год темпа инфляции (i):

1 + di = (1 + r/100) / (1 + i/100)

Приняв в расчетах, что ставка рефинансирования составляет 8 %, а ожидаемый темп инфляции на текущий год – 6 %, этот расчет выглядит так:

1 + di = 1,08/1,06 = 1,019

di = 0,019 = 1,9 %

Коэффициент дисконтирования, учитывающий риски при реализации проектов, определяется по формуле:

d = di + Р/100,

где Р/100 – поправка на риск.

Поправка на риск проекта определяется по данным следующей таблицы:

Таблица 2.

|

Величина риска

|

Пример цели проекта

|

P, процент

|

|

Низкий

|

вложения при интенсификации производства на базе освоенной техники

|

3-5

|

|

Средний

|

увеличение объема продаж существующей продукции

|

8-10

|

|

Высокий

|

производство и продвижение на рынок нового продукта

|

13-15

|

|

Очень высокий

|

вложения в исследования и инновации

|

18-20

|

Отнесем этот проект к группе высокого риска. Коэффициент дисконтирования, учитывающий риски, составит 13 % + 1,9 % = 14,9 %.

Инвестиционные затраты, произведенные на первоначальном этапе, составили 810 тыс. рублей.

Рассчитаем дисконтированные денежные поступления по годам реализации:

1-й год: 242/(1 + 0,149) = 210,62 тыс. руб.

2-й год: 242/(1 + 0,149)2 = 183,31 тыс. руб.

3-й год: 242/(1 + 0,149)3 = 159,53 тыс. руб.

4-й год: 242/(1 + 0,149)4 = 138,85 тыс. руб.

5-й год: 322/(1 + 0,149)5 = 160,79 тыс. руб.

ИТОГО: 853,1 тыс. руб.

Таким образом, сумма накопленных дисконтированных поступлений за время реализации проекта составляет 853 тыс. рублей, в то время как сумма затрат – 810 тыс. рублей. Можно сделать вывод об окупаемости инвестиций ООО «Дизайн».

Таблица 3.

|

|

Период

|

|

|

0-й год

|

1-й год

|

2-й год

|

3-й год

|

4-й год

|

5-й год

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Чистый денежный поток

|

-810

|

242

|

242

|

242

|

242

|

322

|

|

Множитель дисконтирования (1+r)t

|

|

1,149

|

1,320

|

1,517

|

1,743

|

2,003

|

|

Чистый дисконтированный денежный поток

|

-810

|

210,62

|

183,31

|

159,53

|

138,85

|

160,79

|

|

Дисконтированный поток нарастающим итогом

|

-810

|

-599,38

|

-416,07

|

-256,54

|

-117,69

|

43,1

|

|

NPV

|

|

|

|

|

|

43,1

|

Из расчета видно, что при ставке дисконтирования 14,9 % проект ООО «Дизайн» вполне приемлем.

3.4. Расчет эффективности инвестиций в капитал на основе индекса доходности инвестиций ООО «Дизайн»

Индекс доходности инвестиций (PI) – отношение суммы элементов денежного потока от текущей (операционной) деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности; численно он равен увеличенному на единицу отношению чистого дохода к накопленному объему инвестиций.

Индекс доходности инвестиций (PI) рассчитывается по следующей формуле:

PI = 1 +

где TIC – полные инвестиционные затраты проекта.

Рассчитаем индекс доходности для ООО «Дизайн»:

PI = 1 + = 1,05

Из расчета видно, что на каждый вложенный рубль инвестиций доход ООО «Дизайн» составит 5 копеек.

3.5. Расчет эффективности инвестиций в капитал на основе дисконтированного периода окупаемости вложенный средств ООО «Дизайн»

Метод определения дисконтированного срока окупаемости инвестиций (Discounted pay-back period – DPP) в целом аналогичен методу расчета простого срока окупаемости.

Срок окупаемости с учетом дисконтирования – это продолжительность периода до момента окупаемости с учетом дисконтирования.

Условие для определения дисконтированного срока окупаемости может быть сформулировано как нахождение момента времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат.

DPP =

где DPP – дисконтированный период окупаемости, лет;

IC – сумма инвестиций, направленных на реализацию проекта;

– средняя величина денежных поступлений в периоде t.

Для ООО «Дизайн»:

IC = 810 тыс. руб.

= (210,62+183,31+159,53+138,85+160,79)/5 = 170,62 тыс. руб.

DPP = 810/170,62 = 4,75 года

Таким образом дисконтированный период окупаемости для ООО «Дизайн» составляет 4,75 года.

3.6. Расчет эффективности инвестиций в капитал на основе точки безубыточности ООО «Дизайн»

Точка безубыточности (самоокупаемости) – это величина объема продаж, при которой предприятие будет в состоянии покрыть все свои издержки (постоянные и переменные), не получая прибыли.

Точка безубыточности позволяет определить, после какого уровня продаж обеспечивается их рентабельность.

Формула точки безубыточности:

Точка безубыточности = (выручка х постоянные затраты) / (выручка – переменные затраты)

Расчет для ООО «Дизайн» имеет следующий вид.

Тб = (700 х 128) / (700 – 280) = 213,3 тыс. руб.

Заключение

Сейчас возрастает роль грамотной и ориентированной на успех инвестиционной стратегии организации, которая должна обеспечить «сцепление» новых идей, с одной стороны, и финансовых, материальных и интеллектуальных ресурсов – с другой, для осуществления самых различных проектов, от сравнительно простых (например, приобретение оборудования для увеличения объемов производства продукции) до сложных, смелых и рискованных (выход на мировой рынок с принципиально новым продуктом).

Сегодня в бизнесе нет очевидных инвестиционных решений. Решения должны тщательно разрабатываться и рассчитываться. Любой бизнес-проект сопряжен с инвестиционными затратами. Только менеджер, обладающий высокой компетенцией в области управления всеми видами инвестиций, способен обеспечить долговременный успех и процветание своей компании.

Эффективное управление инвестициями позволяет находить новые возможности и формы развития бизнеса, заключать новые соглашения, соответствующие стратегическому плану организации и оперативным планам для каждого из направлений ее деятельности.

В этой работе рассмотрены понятия инвестиций и инвестиционной деятельности предприятия. Определено значение и принципы оценки эффективности инвестиций в капитал, перечислены и раскрыты методы оценки эффективности инвестиций в капитал. Очень важным моментом в работе я считаю рекомендации и реальный расчет показателей эффективности инвестиционного проекта, а именно: срока окупаемости, чистой текущей стоимости инвестиционного проекта, индекса доходности инвестиций и точки безубыточности для предприятия ООО «Дизайн».

Список литературы

- Монографии и учебные пособия

- Бехтерева Е.В. Управление инвестициями. М.: ГроссМедиа: РОСБУХ, 2008.

- Бланк И.А. Основы инвестиционного менеджмента: в 2 т., т. 1, 3-е изд., стер. М.: ОМЕГА-Л, 2008.

- Бочаров В.В. Инвестиции: учебник. 2-е изд. М.: Питер, 2008.

- Гуськова Н.Д., Краковская И.Н., Слушкина Ю.Ю., Маколов В.И. Инвестиционный менеджмент. М.: КноРус, 2010.

- Игонина Л.Л. Инвестиции: учебник. 2-е изд., перераб. и доп. М.: Магистр, 2008.

- Карлик А.Е., Рогова Е.М., Тихонова М.В., Ткаченко Е.А. Инвестиционных менеджмент: учебник. СПб.: Вернера Регена, 2008.

- Нешитой А.С. Инвестиции: учебник. 7-е изд., перераб. и исп. М.: Дашков и Ко, 2008.

- Орлова Е.Р. Инвестиции: учеб. пособие. 5-е изд., исп. и доп. М.: ОМЕГА-Л, 2008.

- Политковская И.В. Экономика. Специальные главы. Учебное пособие МАДИ (ГТУ). – М.: 2008.

- Сафонов А.Л. Российская энциклопедия по охране труда: в 3 т. — 2-е изд., перераб. и доп. — М.: НЦ ЭНАС, 2007.

- Интернет-ресурсы

- Анализ финансового состояния предприятия - www.afdanalyse.ru

- Методические рекомендации по оценке инвестиционной привлекательности субъектов Российской Федерации - www.economy.gov.ru

- Положение об оценке централизованных инвестиционных ресурсов Бюджета развития Российской Федерации - www.government.consultant.ru

1 Сафонов А.Л., Российская энциклопедия по охране труда: в 3 т. — 2-е изд., перераб. и доп. — М.: НЦ ЭНАС, 2007.

2 Политковская И.В., Экономика. Специальные главы. Учебное пособие МАДИ (ГТУ). – М.: 2008.

PAGE \* MERGEFORMAT2

Рекомендации по расчету оценки эффективности инвестиций в капитал на примере компании ООО «Дизайн»