Экономические отношения, возникающие между банком и заемщиком в процессе кредитования

PAGE \* MERGEFORMAT3

Введение

Для экономики современной России большое значение имеет банковское кредитование, позволяющее организациям использовать значительные заемные ресурсы для расширения производства и обращения продукции. Кредитование как фундаментальная составляющая деятельности банка является существенным источником инвестиций, содействует непрерывности и ускорению воспроизводственного процесса, укреплению экономического потенциала субъектов хозяйствования и способно занять особое место в объеме банковских операций, приносящих доход.

Обладая значительными позитивными качествами, банковское кредитование в России не реализовало их еще в полной мере. Банки и организации пока не имеют возможности широко использовать кредит для развития своей деятельности. Как те, так и другие не в силах игнорировать риски, возникающие при совершении кредитных операций. Банки опасаются невозврата кредита и связанных с этим крупных потерь, организации зачастую не могут не только в достаточной мере гарантировать своевременное и полное погашение кредита, но и использовать кредит из-за низкой рентабельности своего производства и невозможности уплаты кредитного процента.

Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в системе общественного производства. С помощью банковского кредита осуществляется перераспределение средств между различными отраслями и предприятиями в соответствии с меняющейся конъюнктурой рынка и необходимостью оптимизации производства. В одних отраслях предприятия для своего нормального функционирования должны интенсивно расширяться, в других это расширение может осуществляться медленными темпами, а в-третьих, условием нормального функционирования может быть поддержание объемов производства в существующих масштабах. В мировой практике до 40 % операционных доходов по активным операциям банков составляют проценты по кредитам, причем именно кредитование юридических лиц остается важным направлением деятельности банков.

Актуальность темы кредитования юридических лиц неоспорима, т.к. кредитование, проектное финансирование и вложения в долговые ценные бумаги юридических лиц - главное направление размещения ресурсов, содействующее развитию национальной экономики, поддержке отечественного производителя товаров и услуг. Поэтому целью моей работы является изучение и анализ системы кредитования юридических лиц.

Объектом исследования являются экономические отношения, возникающие между банком и заемщиком в процессе кредитования.

Предмет исследования – кредитные операции, проводимые в ДО № 8610`0333 отделение Банк Татарстан №8610 ОАО «Сбербанк России» .

Цель - изучить систему кредитования юридических лиц и пути ее совершенствования на примере ОАО «Сбербанк России» .

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть сущность банковского кредитования;

- определить способы классификации и методы кредитования юридических лиц;

- изучить механизм кредитования юридических лиц;

- проанализировать процесс кредитования юридических лиц в ОАО «Сбербанк России».

- предложить методы совершенствования кредитования юридических лиц ОАО «Сбербанк России».

Источниковая база исследования. В работе использованы материалы, опубликованные в периодических изданиях, законодательные и правовые акты Российской Федерации, бухгалтерский баланс, отчет о финансовых результатах, другая финансовая отчетность ОАО «Сбербанк России».

Методологической базой послужили труды отечественных и зарубежных экономистов по вопросам кредитования, банковского дела, анализа.

Методика исследования состояла в сборе первичной информации, ее обработке и анализе с целью выявления имеющихся недостатков и предложений, а также рекомендаций по их устранению.

Основными методами исследования данной проблемы являются - метод группировки, метод сравнения, графический метод, расчетно-аналитический метод.

Теоретическая значимость работы. Материалы работы могут быть реализованы в учебном процессе и использоваться при преподавании таких дисциплин, как «Банковское дело», «Финансовый менеджмент», «Экономический анализ».

Практическая значимость данной работы состоит в том, что полученные результаты исследования, рекомендации и выводы могут быть использованы в ОАО «Сбербанк России» для решения существующих проблем и повышения результативности его деятельности.

Структура работы обусловлена поставленными задачами.

Работа состоит из введения, трех глав, заключения, список использованных источников включает 45 наименования, 8 приложений, общий объем работы составляет 108 печатных листов.

Первая глава настоящей работы посвящена изучению теоретических основы кредитования юридических лиц .В данной главе изучается сущность банковского кредита, классификация и способы кредитования юридических лиц, механизм кредитования юридических лиц.

Во второй главе анализируется процесс кредитования юридических лиц в ОАО «Сбербанк России».

В третьей главе предлагаются методы совершенствования кредитования юридических лиц в ОАО «Сбербанк России».

1.Теоретические основы кредитования юридических лиц

1.1. Сущность банковского кредита

Кредит относится к числу важнейших категорий экономической науки. Кредитом называют движение денежного капитала, предоставляемого в ссуду на условиях возвратности за плату в виде процента. В настоящее время кредит имеет огромное значение. Он решает проблемы, стоящие перед всей экономической системой.

Кредит обслуживает прилив капитала, что обеспечивает нормальный воспроизводственный процесс. Также кредит убыстряет процесс денежного обращения, обеспечивает выполнение целого ряда отношений: страховых, инвестиционных, играет большую роль в регулировании рыночных отношений.

Кредитные операции составляют основу активной деятельности коммерческих банков, поскольку:

- во-первых, их успешное осуществление ведет к получению основных доходов, способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует их разорение и банкротство;

- во-вторых, банки призваны аккумулировать собственные и привлеченные ресурсы для кредитования инвестиций в развитие экономики страны;

- в-третьих, эта деятельность при ее успешном осуществлении приносит прибыль всем ее участникам: кредитным организациям, заемщикам и обществу в целом.

Определенными особенностями, отличными от иных видов кредита, обладает банковский кредит, который предоставляется исключительно специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального банка России [4,с 55].

Банковский кредит предоставляется банками и другими кредитно-финансовыми учреждениями предпринимателям и другим заемщикам в виде денежной ссуды. Объектом банковского кредита выступает денежный капитал, обособившийся от промышленного. Сделка ссуды здесь отделена от актов купли-продажи. Заемщиком может быть фирма, государство, личный сектор, а кредитором - кредитно-финансовые учреждения. Целью кредитора является получение дохода в виде процента. Кредитодатель предоставляет ссудный капитал заемщику на условиях возвратности, срочности и уплаты процента.

Таким образом, кредит представляет собой передачу во временное пользование одной стороной некоторой суммы денежных средств или материальных ценностей другой стороне с обязательной уплатой ею оговоренного перед заключением сделки вознаграждения кредитору, которое, как правило, выражается в процентной ставке по кредиту.

Субъектами кредитной сделки всегда выступают кредитор и заемщик.

Кредитор – сторона кредитных отношений, предоставляющая кредит. Кредиторами могут стать субъекты, выдающие кредит, т.е. реально предоставляющие нечто во временное пользование. Для того чтобы выдать кредит, кредитору необходимо располагать определенными средствами. Их источниками могут стать как собственные накопления, так и ресурсы, позаимствованные у других субъектов воспроизводственного процесса. В современном хозяйстве банк-кредитор может предоставить кредит не только за счет собственных ресурсов, но и за счет привлеченных средств, хранящихся на его счетах, а также мобилизованных посредством размещения акций и облигаций.

Заемщик – сторона кредитных отношений, получающая кредит и обязанная возвратить полученный кредиту. «Должник» и «заемщик» - близкие, но неодинаковые понятия. Предприятия и граждане могут, например, задержать оплату коммунальных услуг, налогов, страховых платежей, однако кредитные отношения по этому поводу не возникают. Кредитор в данных случаях ничего не передает, собственником остается тот же субъект. Долг – это состояние не только экономических, но и чисто человеческих отношений; долг – это более широкое понятие, характеризующее обязанность вообще. Применительно к кредитной сделке речь должна идти не о должнике, а о заемщике.

Вступая в кредитные отношения, кредитор и заемщик демонстрирует единство своих целей, интересов. В рамках кредитных отношений кредитор и заемщик могут меняться местами: кредитор становится заемщиком, а заемщик -кредитором. В современном денежном хозяйстве один и тот же субъект может выступать одновременно и как кредитор, и как заемщик.

Отношения между кредитором и заемщиком, их взаимосвязь представляют собой отношения двух субъектов, выступающих:

- во-первых, как юридически самостоятельные лица;

- во-вторых, как участники кредитных отношений, обеспечивающие имущественную ответственность друг перед другом;

- в-третьих, как субъекты, проявляющие взаимный экономический интерес.

Взаимосвязь между субъектами кредитных отношений характеризуются устойчивостью, постоянством, определяются рамки кредита как целостной системы, особых отношений, обладающих определенными свойствами 5, с. 144.

Кредитные отношения скрепляются договором, который заключается между кредитором и заемщиком. Он содержит в себе основные параметры сделки, такие как размер кредита, сроки кредитования, обязательное к уплате вознаграждение кредитора и периодичность выплат кредитных сумм.

К особенностям кредитных операций можно отнести то, что они могут быть осуществлены на достаточно гибких условиях, которые будут выгодны как кредитору, так и заемщику. Для определения этих условий, кредитная организация рассматривает каждую отдельную заявку на получение кредита отдельно.

Современной банковской практике известны следующие принципы кредитования:

1) Целевой характер кредита.

Зная цель получения кредита, кредитор может определить степень риска. Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

2) Возвратность.

Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

3) Срочность.

Срок погашения кредита должен быть приурочен к моменту высвобождения денег из производственного процесса, т. е. к получению прибыли. Важно правильно установить не только срок, но и варианты погашения кредита. Если из производства деньги высвобождаются постепенно, либо если размер ссуды велик, а доходы - небольшие, то целесообразно установить погашение в рассрочку (в других случаях - единовременно всю сумму). Дата возврата кредита может быть конкретной и условной. Если время высвобождения средств из производства невозможно определить точно, то срок погашения определяется условно: 25 число следующего года. Снижение остатков кредитуемых активов свидетельствует о высвобождении оборотных активов у заемщика и возможности погасить кредит, тогда условный срок заменяется на конкретный.

4) Платность.

«За все нужно платить». Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором [6,с 50]. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, величина которого зависит от следующих факторов:

а) Общие (макроэкономические):

- соотношение спроса (прямая зависимость) и предложения (обратная) на заемные средства;

- тип политики ЦБ (при рестрикционной - процент растет; при экспансионистской - снижается);

- уровень инфляции (прямая зависимость);

- международный фактор (удорожание кредитов на рынках Западной Европы, ведет к удорожанию ссуд в России в целях снижения перелива капитала).

б) Частные (зависящие от самих участников кредитного процесса):

- себестоимость ссудного капитала (прямая взаимосвязь: в крупных банках себестоимость ниже);

- кредитоспособность заемщика, риск кредитования;

- срок, объем и цель предоставления ресурсов;

- способ обеспечения возвратности кредитов (чем надежнее обеспечение, тем ниже процент по кредиту).

5) Обеспеченность кредита свидетельствует о том, что в обороте заемщика в любой момент пользования ссудой должны быть высоколиквидные активы, которые могут обеспечить погашение долга (залог имущества и прав, уступка требований, гарантии и поручительства).

6) Дифференцированный подход к заемщику при кредитовании означает установление различных условий кредита (форма обеспечения, сумма, срок, процент) в зависимости от классности клиента (первоклассным заемщикам - льготные условия, заемщикам 3-го класса - более жесткие условия).

Банковское кредитование отличается следующими особенностями:

Во-первых, эти правоотношения характеризуются специальным субъектным составом: кредитором в данном случае выступает банк или иная кредитная организация, которая регулярно, профессионально на основании специально выданного Центральным банком РФ разрешения (лицензии) осуществляет подобного рода операции для извлечения прибыли как основной цели своей деятельности.

Во-вторых, если по договору займа либо в результате предоставления товарного или коммерческого кредита предметом договора могут служить не только денежные средства, но и иные вещи, определенные родовыми признаками, то предметом договора банковского кредита могут быть только денежные средства.

В-третьих, особенностью договора банковского кредита является его возмездный характер, т.е. уплата клиентом процентов за пользование денежными средствами кредитной организации в течение определенного срока - в отличие от обычною договора займа, предполагающего как возмездный, так и безвозмездный характер правоотношений сторон.

В-четвертых, обеспеченность кредита. В качестве обеспечения своевременного возврата кредита банки принимают залог, поручительство, гарантию другого банка, а также обязательства в иных формах, допустимых банковской практикой.

В-пятых, в отличие от договора займа кредитный договор содержит требование целевого использования заемных средств с указанием конкретных целей.

В-шестых, кредитный договор заключается обязательно и письменной форме. Обязательность такого оформления определена действующим законодательством, при этом несоблюдение письменной формы влечет за собой недействительность кредитного договора.

В-седьмых, в соответствии с действующим законодательством денежные средства по договору кредита (договору банковской ссуды) могут быть предоставлены предприятию-заемщику только в безналичной форме.

В зависимости от субъектов кредитования, кредиты могут быть:

- Банковский кредит. Это выдача кредитов различной целевой направленности банковскими учреждениями при соблюдении ими определенных требований, установленных государством;

- Коммерческий кредит. Такой кредит предполагает передачу средств одной компании во временное пользование другой. Его величина ограничена резервным капиталом предприятия, выдающего кредит;

- Экспортный кредит. Это кредит коммерческий, выраженный в отсрочке платежа либо предоплаты при осуществлении экспортных или импортных операций. Он предоставляется сторонами по внешнеторговой сделке;

- Потребительский кредит. Он представляет собой операцию по кредитованию граждан. Полученные средства могут быть использованы как на удовлетворение текущих потребностей, так и на приобретение товаров длительного пользования;

- Государственный кредит. Он используется государством для поиска финансовых ресурсов, которые будут использованы для покрытия государственных расходов. Также с помощью этого вида кредитования государство имеет возможность урегулирования макроэкономических и микроэкономических процессов в стране вместе с воздействием на денежно-кредитную и социальную политику;

- Межбанковский кредит. Кредит от одного банка другому;

- Синдицированный кредит. Это вид кредита, когда кредиторами выступают два и более банка с определенными долями участия в кредите;

Банковский кредит – наиболее распространенный вид, поскольку именно банки чаще всего предоставляют свои кредиты субъектам, нуждающимся во временной финансовой поддержке. По объему кредита при банковской форме кредита значительно больше кредитов, выдаваемых при каждой из других форм. Банк является особым субъектом, основополагающим занятием которого чаще всего становится кредитное дело, он организует многократное кругообращение денежных средств на возвратной основе [7,с198].

По категориям потенциальных заёмщиков:

- аграрные ссуды;

- коммерческие ссуды;

- ссуды посредникам на фондовой бирже;

- ипотечные ссуды владельцам недвижимости;

- межбанковские ссуды;

- кредит для юридических лиц;

- кредит для физических лиц.

Таким образом, кредит для юридических лиц – это денежный займ, выдаваемый юридическому лицу на определённый срок на условиях возвратности и оплаты кредитного процента.

1.2. Классификация и способы кредитования юридических лиц

Банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам.

Классификация кредита по направлению представлена на рисунке 1.1

Рисунок 1.1 – Классификация кредита по направлению

В зависимости от сферы функционирования банковские кредиты, предоставляемые предприятиям всех отраслей хозяйства (т.е. хозяйствующим субъектам), могут быть двух видов: кредиты, участвующие в расширенном воспроизводстве основных фондов; и кредиты, участвующие в организации оборотных фондов (кредиты, направляемые в сферу производства, кредиты, обслуживающие сферу обращения) 10, с. 102.

По целевому назначению выделяют целевые и нецелевые ссуды (рисунок 1.2).

Рисунок 1.2 – Виды кредитов по целевому назначению

По форме предоставления кредита выделяют:

- ссуды в безналичной форме:

а) зачисление безналичных денег на соответствующий счет заёмщика, в том числе реструктуризация ранее выданного кредита и предоставление нового;

б) кредитование с использованием векселей банка;

в) в смешанной форме (сочетание 2-х предыдущих вариантов).

- ссуды в налично-денежной форме (как правило, физическим лицам)

По технике предоставления кредита выделяют кредиты, выдаваемые:

- одной суммой;

- в виде овердрафта;

- в виде кредитной линии, которая может быть:

а) простая (невозобновляемая) кредитная линия;

б)возобновляемая (револьверная) кредитная линия, в том числе:

1)онкольная (до востребования) кредитная линия (кредитование в пределах согласованной суммы лимита и в рамках установленного периода времени, таким образом, что лимит может непрерывно и автоматически (без заключения дополнительного соглашения) восстанавливаться при погашении взятых ранеетраншей);

2)контокоррентная кредитная линия (кредитование в пределах оговоренной суммы лимита и установленного срока действия соглашения, при котором транши непрерывно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счёте, сочетающем в себе свойства ссудного и расчётногосчетов, лимит при этом каждый раз восстанавливается).

По способу предоставления выделяют:

- индивидуальный кредит (предоставляемый заёмщику одним банком);

- синдицированный кредит.

По сроку погашения выделяют банковские кредиты:

- онкольные;

- краткосрочные;

- среднесрочные;

- долгосрочные.

По способу погашения выделяют кредиты:

- погашаемые одной суммой в конце срока

- погашаемые равными долями через равные промежутки времени (этот вариант предполагает согласование графика погашения основной суммы долга и процентов с указанием конкретных дат и сумм)

- погашаемые неравными долями через различные промежутки времени (рисунок1.3).

Рисунок 1.3 - Виды кредитов, погашаемые неравными долями через различные промежутки времени

Сложный кредит - это кредит с выплатой от 20 до 50 % суммы кредита в конце срока.

Прогрессивный кредит - это кредит с прогрессивно нарастающими к концу срока действия кредитного договора выплатами).

Сезонный кредит - это кредит для сезонных производств с выплатами только в те месяцы, на которые приходятся максимальные суммы выручки).

По способу взимания ссудного процента выделяют кредиты с оплатой:

- в момент погашения ссуды;

- равномерными взносами в течение всего срока действия кредитного договора;

- в момент выдачи кредита.

- По размерам различают крупные, средние и мелкие кредиты 12, с. 174.

Классификация кредитов по срокам пользования представлена на рисунке 4. Как правило, кредиты, формирующие оборотные фонды, являются краткосрочными, а кредиты, участвующие в расширенном воспроизводстве основных фондов, относятся к средне- и долгосрочным кредитам.

Рисунок 1.4 – Классификация кредита по срокам использования

Классификация кредитов по обеспечению представлена на рисунке1.5.

Рисунок 1.5 – Классификация кредита по обеспечению

По способу выдачи банковские кредиты можно разграничить на компенсационные и платежные кредиты 14, с. 96.

В первом случае кредит направляется на расчетный счет заемщика для возмещения последнему его собственных средств, вложенных в товарно-материальные ценности, либо в затраты. Во втором случае банковская кредиты направляется непосредственно на оплату расчетно-денежных документов, предъявленных заемщику к оплате по кредитуемым мероприятиям.

Основные факторы, которые современные коммерческие банки в России учитывают при установлении платы за кредит, указаны на рисунке 1.6.

Рисунок 1.6 – Факторы, учитываемые при установлении платы за кредит

В принципе методы кредитования юридических лиц довольно схожи с кредитованием частных заемщиков, поскольку в обоих случаях банк действует по одним и тем же общим принципам выдачи кредитов. Выделяются два основных метода кредитования юридических лиц – это целевое кредитование и кредитование расчетного счета.

В первом случае кредит выдается под какие-то конкретные цели либо в форме простого невозобновляемого кредита, либо с возможность возобновления (револьверный). Невозобновляемый кредит может погашаться единовременно либо частями, по договоренности с банком.

Второй метод кредитования юридических лиц – это предоставление банком кредита в пределах установленного для заемщика лимита.

В целом юридическое лицо может получить следующие варианты займов:

- на осуществление текущей деятельности;

- в качестве инвестирования;

- бизнес-ипотека;

- особые виды кредитов для предприятий, к которым относят лизинг, факторинг и аккредитив.

Кредит на осуществление текущей деятельности.

Главной целью получения такого займа, как правило, является пополнение оборотных средств или улучшение технической оснащенности предприятия посредством приобретения оборудования и машин. Это традиционный, простой вид отношений между банком и фирмой, который представляет собой кредитную линию или овердрафт по расчетному счету.

Такой займ предоставляется максимум на три года. Если предприниматель обращается в финансовое учреждение с целью получения кредита на осуществление текущей деятельности, ему необходимо помнить, что сумма, ежемесячно вносимая в качестве аннуитетных или дифференцированных платежей, не должна превышать 50% чистой прибыли предприятия[15,с 7].

Для обеспечения текущего кредита может потребоваться залог или поручительство третьего лица, которым может быть как другое предприятие, так и гражданин (физическое лицо).

В качестве залога может быть предоставлено:

- движимое и недвижимое имущество организации;

- товар, находящийся в обороте;

- ценные бумаги.

В залог принимается и имущество других физических и юридических лиц.

Инвестиционный кредит.

В этом случае предприятия прибегают к займу для того, чтобы реализовать новый проект, существенно расширить производственные мощности или же приступить к разработке нового направления хозяйственной деятельности.

Для такой сделки не важна текущая доходность компании, однако требуется, чтобы предприниматель вложил в инвестиционный проект примерно 30 % своих денег.

Срок предоставления инвестиционного займа достигает 10 лет. Кроме того, во многих случаях банк идет навстречу клиенту; финансовое учреждение может предоставить отсрочку погашения тела кредита. Этот тип - один из немногих случаев, когда становится реальным получение денег под бизнес-план.

Бизнес-ипотека (коммерческая ипотека)

Данный вид ипотеки во многом схож с приобретением в кредит жилья физическими лицами. Залогом является приобретаемое помещение, а первоначальный взнос, который предприниматель вносит из собственных средств, составляет 10-30% от цены недвижимости.

Период погашения в этом случае может достигать 30 лет. После подписания договора купли-продажи продавцу перечисляется нужная сумма.

Новый собственник не может продать имущество, которое находится в залоге. Помещение, купленное по схеме коммерческой ипотеки, должно быть внесено в перечень объектов нежилого фонда [17,c.469]

Лизинг открывает для компаний, обладающих солидным объемом собственных средств, новые возможности. Лизинговая компания может сама приобрести имущество, которое требуется заемщику, и предоставить его в финансовую аренду, не теряя при этом права собственности. Когда истечет срок договора лизинга, лизингополучатель становится собственником данного имущества.

Лизинг довольно прост в оформлении, для которого требуется минимум документов. Достаточно бухгалтерского баланса и отчета о прибылях и убытках. Это главное преимущество этого вида отношений банк-кредитуемый.

Факторинг довольно широко применяется при международных расчетах, однако и в России популярность этой формы кредита возрастает.

Договор факторинга предполагает, что банк погасит суммы, которые компания-заемщик должна своим кредиторам. Это позволяет компенсировать недостаток оборотных средств и сократить разрыв во времени между продажей товаров (работ, услуг) и моментом поступления оплаты от покупателя.

Главное требование, которое выдвигают финансовые учреждения для рассмотрения возможности заключения договора факторинга, является наличие довольно длительных отношений с покупателями, которые длятся минимум три месяца, или же покупателем выступает крупная известная торговая сеть или оператор связи. Срок предоставления факторинга составляет 90 дней.

Аккредитив – это операция по сути, обратная факторингу.

Банк гасит задолженность предприятия перед поставщиками товаров тогда, когда они предъявят документы, которые подтвердят факт выполнения условий договора поставки. Аккредитивы в основном используются при осуществлении внешнеэкономических операций и предоставляются на срок до одного года[18,с 126].

Таковы главные разновидности денежной помощи, которую коммерческие финансовые структуры оказывают юридическим лицам.

В настоящий момент банковская система России имеет достаточное количество денежных ресурсов для того, чтобы удовлетворить большинство малых и средних российских предприятий. Крупные российские предприятия в большинстве своем предпочитают кредитоваться в зарубежных банках, либо пользуются альтернативными источниками заемных средств (облигации, кредитные ноты и др.).

1.3. Механизм кредитования юридических лиц

Механизм кредитования предполагает конкретный метод предоставления кредита, выбор которого зависит от особенностей производственно-коммерческого цикла заемщика, равномерности поступления выручки от реализации, кредитной истории, а также от характера потребности заемщика в заемных средствах.

В Российской Федерации установлены следующие способы предоставления кредита:

- кредитование по отдельному ссудному счету с заключением разовой кредитной сделки;

- кредит в форме «овердрафт» - это лимитированное обязательство банка по кредитованию счета клиента в случае представления последним платежных поручений на списание средств со счета при недостатке или отсутствии средств на счете;

- предоставление «кредитной линии» - это юридически оформленное обязательство банка перед заемщиком предоставить ему в течение определенного периода времени кредиты в пределах согласованного лимита.

Различают возобновляемую и невозобновляемую кредитную линию. В случае открытия невозобновляемой кредитной линии после выдачи ссуды и её погашения отношения между банком и клиентом заканчиваются. При возобновляемой кредитной линии (револьверной) кредит предоставляется и погашается в пределах установленного лимита задолженности автоматически.

Кроме указанных выше, основных способов предоставления кредита, используются также кредит на синдицированной основе, кредитная банковская карточка, вексельный кредит, акцептарный кредит, и другие способы, не противоречащие законодательству и нормативным актам Банка России [20,с 301].

Банк выдает кредиты в следующем порядке: в безналичной форме путем зачисления средств на расчетный, текущий или корреспондентский счет; кредиты в иностранных валютах выдаются юридическим лицам в безналичной форме.

Кредитный процесс - это приемы и способы реализации кредитных отношений, расположенных в определенной последовательности и принятые данным банком. Через процесс краткосрочного и долгосрочного кредитования происходит функция перераспределения денежных средств в финансовой системе страны.

Современный кредитный процесс характеризуется следующими признаками:

1) выдача ссуд осуществляется в пределах имеющихся ресурсов;

2) коммерциализация отношений банка с заемщиком (одним из главных принципов при кредитовании является получение дохода);

3) кредитование происходит с обязательным учетом нормативов ЦБ (в противном случае - санкции вплоть до отзыва лицензии);

4) кредитные отношения строятся исключительно на договорной основе (в целях исключения так называемых дружеских кредитов, вероятность возврата которых предельно мала);

5) переход от объекта кредитования к субъекту (в советское время все субъекты кредитных отношений (и кредиторы, и заемщики были государственными, поэтому был не столь важен возврат кредитов, как, собственно, и объект кредитования, происходило перемещение ресурсов внутри «одного кармана». С появлением различных форм собственности и разделением статуса кредитора и заемщика возникла необходимость в оценке заемщика (т.е. субъекта) в целях определения вероятности возмещения потраченных в процессе кредитования средств.)

6) при кредитовании как кредитор, так и заемщик должны руководствоваться определенными принципами взаимоотношений (возвратность, срочность, платность и другие) и придерживаться моральных ценностей (взаимное доверие, честность, порядочность).

Организация кредитного процесса включает несколько стадий: формирование кредитной политики, осуществление кредитного обслуживания клиентов, определение рейтинга выданных ссуд и анализ кредитного портфеля банка, организацию контроля за условиями кредитной сделки, определение процедуры принятия решения по ссуде, разработку правил оформления кредитной сделки, грамотное юридическое сопровождение выдаваемой ссуды.

Кредитный процесс имеет ряд особенностей, в зависимости от параметров классификации кредитов. Например, в зависимости от типа заемщика, кредиты могут предоставляться юридическим лицам (предприятиям, организациям) и физическим лицам (индивидуальным предпринимателям, либо частным лицам, населению). В соответствии с этим есть различия в осуществлении кредитного процесса. Также существуют особенности кредитного процесса в зависимости от целей кредитования и форм обеспечения кредита.

Процесс кредитования является сложной процедурой, состоящей из нескольких взаимодополняемых стадий, пренебрежение каждой из которых чревато серьезными ошибками и просчетами.

Первой стадией кредитного процесса является программирование. Она заключается в оценке макроэкономической ситуации в стране в целом, региона работы потенциальных заемщиков в частности, анализа отраслевой динамики выбранных направлений кредитования, проверке готовности персонала банка - кредитора к работе с различными категориями ссудополучателей, принятие ряда внутрибанковских нормативных документов[22,с 534].

Исходя из проведенных исследований руководство банка (обычно правление банка) принимает меморандум кредитной политики на конкретный период (обычно на год). В этом документе излагаются:

- основные направления кредитной работы банка на предстоящий период;

- конкретные показатели кредитной деятельности (нормативы и лимиты) обеспечивающие необходимый уровень рентабельности и защищенности от кредитных рисков, например, соотношения кредитов и депозитов, соотношения собственного капитала и активов, клиентские активы и т.д.;

- перечень требуемых документов от заемщика и стандарты подготовки проектов кредитных договоров;

- правила проведения оценки обеспечения.

Только после принятия этих документов, регламентирующих кредитный процесс, можно говорить о внутренней готовности банка ко второй основной стадии кредитования.

На первом этапе кредитования происходит также предварительная оценка потенциального заемщика, которая включает в себя:

- определение направления кредитования;

- определение источников погашения кредита;

- оценка среды функционирования бизнеса;

- анализ финансовой отчетности потенциального заемщика.

Вторая стадия кредитования - это непосредственно предоставление банковской ссуды.

В соответствии с разработанными и принятыми у каждого банка направлениями отбора сотрудники (инспекторы) кредитного подразделения осуществляют прием заявок на получение ссуды.

В зависимости от видов кредитования к заявке на кредит идет получение и подбор необходимой документации. Здесь сотрудник кредитного подразделения обязан провести экономический анализ предоставленной документации, сделать выводы о рыночной возможности и привлекательности проведения кредитной операции. При проведении такой работы от сотрудника кредитного подразделения требуются навыки и умения экономиста, специалиста по маркетингу, знания макроэкономики, отраслевых и региональных тенденций развития народного хозяйства.

Кредитный анализ включает в себя изучение движения денежных потоков заемщика и присвоение ему рейтинга на основании финансовой отчетности и баланса[24,с 102].

Для определения кредитоспособности заёмщика проводится количественный (оценка финансового состояния) и качественный анализ рисков. Для оценки финансового состояния используются три группы оценочных показателей:

- коэффициенты ликвидности;

- коэффициенты соотношения собственных и заёмных средств;

- показатели оборачиваемости и рентабельности.

Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные заёмщиком, службой безопасности и информация базы данных.

Заключительным этапом оценки кредитоспособности является определение рейтинга заёмщика, или класса. Устанавливается 3 класса заёмщиков:

- первоклассные - кредитование которых не вызывает сомнений;

- второго класса - кредитование требует взвешенного подхода;

- третьего класса - кредитование связанно с повышенным риском.

На основе проведенного анализа требуется выбрать наиболее оптимальный метод кредитования, вид ссудного счета, срок кредитования, провести переговоры о величине и виде ссудной ставки, а также о способе погашения ссуды.

Отдельным вопросом в современной российской банковской практике проходит решение проблемы обеспечения. Кризис ликвидности и банкротство банков напрямую зависит от рисковой кредитной политики руководства банков и умения работать с обеспечением сотрудников кредитных подразделений.

Выбор соответствующего способа обеспечения исполнения обязательства во многом зависит от сущности последнего. Для обязательств, возникающих из договора займа или кредитного договора, более надежными считаются залог, поручительство, банковская гарантия. Заемщик в качестве кредитного обеспечения может использовать одну или несколько форм одновременно, что закрепляется в кредитном договоре. Обеспечение обязательств повозврату кредита оформляется вместе с кредитным договором и является обязательным приложением к нему. Подготовка и заключение кредитного договора является важнейшей завершающей процедурой стадии предоставления кредита [25,с 39].

Третья стадия кредитного процесса - это контроль за использованием кредита. Использование ссуды означает направление выделенных банком средств на совершение платежей по обязательствам хозяйственно-финансовой деятельности. Важнейшее условие использования ссуд - эффективность кредитного мероприятия, позволяющая обеспечить поступление денежной выручки и прибыли для погашения долга банку и уплаты процентных денег.

Главная цель этой стадии кредитного процесса - обеспечение регулярной выплаты процентов по долгу и погашение ссуды.

По каждой ссуде существует риск непогашения из-за непредвиденного развития событий. Банк может проводить политику выдачи кредитов только абсолютно надежным заемщикам, но тогда он упустит много прибыльных возможностей. В то же время, если возникнут трудности с погашением кредита, это обойдется банку очень дорого. Поэтому разумная кредитная политика направлена на обеспечение баланса между осторожностью и максимальным использованием всех потенциальных возможностей доходного размещения ресурсов[27,с 115].

Трудности с погашением ссуд чаще всего возникают не случайно и не сразу. Это процесс, который развивается в течение определенного времени. Опытный работник банка может еще на ранней стадии заметить признаки зарождающегося процесса финансовых трудностей, испытываемых клиентом, и принять меры к исправлению ситуации и защите интересов банка. Эти меры следует принять как можно раньше, прежде чем ситуация выйдет из-под контроля и потери станут необратимыми. При этом следует учесть, что убытки банка не ограничиваются лишь неуплатой долга и процентов. Ущерб, наносимый банку, значительно больше, и он может быть связан с другими обстоятельствами, которые тоже приходится учитывать:

- подрывается репутация банка, так как большое число просроченных и непогашенных кредитов приведет к падению доверия вкладчиков, инвесторов и т.д.;

- увеличатся административные расходы, поскольку проблемные ссуды требуют особого внимания кредитного персонала и непроизводительного расходования рабочего времени;

- повысится угроза ухода квалифицированных кадров из-за снижения возможностей их стимулирования в условиях падения прибыльности операций;

- средства будут заморожены в непродуктивных активах;

- возникает опасность встречного иска должника к банку, который может доказать, что требование банка об отзыве ссуды привели его на грань банкротства.

Все эти потери могут дорого обойтись банку и намного превысить размер прямого убытка от непогашения долга.

Четвертая стадия кредитного процесса - это возврат банковской ссуды. Возврат ссуд означает обратный приток денежных средств в банки и уплату соответствующей суммы процентов.

Под возвратом кредита понимают своевременное и полное погашение заемщиком полученной суммы и суммы процента. В этом смысле акт возврата кредита выражает соблюдение основополагающих принципов кредитования: срочности, возвратности и платности.

Если должник без проблем возвращает ссуду и уплачивает проценты по ней, то остается только закрыть кредитное дело (досье) и иметь в виду на будущее этого заемщика как перспективного и уже имеющего положительную кредитную историю в этом банке.

Если происходит невозврат ссуды и неуплата процентов, то тогда всем сотрудникам кредитного подразделения банка предстоит провести колоссальную работу по ликвидации этого проблемного кредита, а затем должен обязательно пройти анализ совершенных ошибок в процессе принятия решения о выдаче кредита и проверке использования его.

В случае принятия качественного обеспечения кредита, позволяющего быстро провести его реализацию и погашение суммы основного долга, процентов по нему, штрафов и пени за просрочку, можно говорить о закрытии проблемного кредита при возникновении любой кризисной ситуации[31,с 97].

Таким образом, банковский кредит – наиболее распространенный вид, поскольку именно банки чаще всего предоставляют свои кредиты субъектам, нуждающимся во временной финансовой поддержке. Кредит для юридических лиц - денежный займ, выдаваемый юридическому лицу на определённый срок на условиях возвратности и оплаты кредитного процента.

Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам: по назначению, в зависимости от сферы функционирования, по форме предоставления кредита, по технике предоставления кредита, по способу предоставления, по сроку и способу погашения, по способу взимания ссудного процента, по наличию обеспечения, по срокам пользования, по размерам, по способу выдачи и пр. В целом юридическое лицо может получить следующие варианты займов: на осуществление текущей деятельности; в качестве инвестирования; бизнес-ипотека; особые виды кредитов для предприятий, к которым относят лизинг, факторинг и аккредитив.

Механизм кредитования предполагает конкретный метод предоставления кредита, выбор которого зависит от особенностей производственно-коммерческого цикла заемщика, равномерности поступления выручки от реализации, кредитной истории, а также от характера потребности заемщика в заемных средствах. Кредитный процесс - это приемы и способы реализации кредитных отношений, расположенных в определенной последовательности и принятые данным банком. Организация кредитного процесса включает несколько стадий: формирование кредитной политики, осуществление кредитного обслуживания клиентов, определение рейтинга выданных ссуд и анализ кредитного портфеля банка, организацию контроля за условиями кредитной сделки, определение процедуры принятия решения по ссуде, разработку правил оформления кредитной сделки, грамотное юридическое сопровождение выдаваемой ссуды.

2.Анализ кредитования юридических лиц в отделении

ОАО «Сбербанк России»

2.1. Организационная –экономическая характеристика отделения

ОАО «Сбербанк России»

Сегодня ОАО «Сбербанк России» является наиболее крупным и динамично развивающимся банком региона. Банк располагает разветвленной филиальной сетью, которая включает почти 2000 филиалов, что обеспечивает максимальное удобство доступа к банковским услугам для каждого клиента. Волго-Вятский банк ОАО «Сбербанк России» - один из 17 территориальных банков ОАО «Сбербанк России».

Волго-Вятский банк осуществляет обслуживание клиентов на территории Нижегородской. Кировской, Владимирской областей, Чувашской и Мордовской республик, республик Татарстан и Марий Эл.

ДО №8610`0333 отделение «Банк Татарстан» № 8610 ОАО «Сбербанк России»(далее Сбербанк) находится в пгт.Джалиль,Сармановского района РТ и является отделением Волго-Вятского банка Сбербанка России, то есть входит в единую организационную структуру Сбербанка России и является его филиалом, осуществляющим функции Сбербанка РФ на территории республики Татарстан.

В своей деятельности ОАО «Сбербанк России» руководствуется законодательством Российской Федерации, нормативными актами Центрального Банка Российской Федерации, носящими обязательный характер, Уставом Банка, а также Положением о территориальном банке (филиале) «Сбербанка России».

ДО №8610`0333 отделение «Банк Татарстан» № 8610 ОАО «Сбербанк России» не является юридическим лицом. Оно вступает в хозяйственные, договорные, кредитно-расчетные отношения от имени Сбербанка России.

ДО №8610`0333 отделение «Банк Татарстан» № 8610 ОАО «Сбербанк России» имеет отдельный баланс, являющийся неотъемлемой частью баланса Сбербанка России. В соответствии с правилами, установленными ЦБ РФ, филиал в составе сводного баланса Сбербанка России обеспечивает:

- соблюдение экономических нормативов и показателей ликвидности;

- депонирование части привлеченных средств в фонде обязательных резервов, предусмотренных действующим в РФ законодательством о банках;

- создание внутри банковских резервов и страховых фондов.

Ответственность по обязательствам территориального банка несет Сбербанк России. ДО №8610`0333 отделение «Банк Татарстан» № 8610 (ОАО «Сбербанк России») может по доверенности Сбербанка России приобретать имущественные и личные неимущественные права и нести обязанности.

Отделение ОАО «Сбербанк России» – универсальное отделение, предоставляющее широкий спектр качественных банковских услуг юридическим и физическим лицам.

Отделение осуществляет расчетно–кассовое обслуживание юридических лиц в национальной и иностранной валюте, обслуживание участников внешнеэкономической деятельности, кредитование, проводит депозитарные операции и брокерское обслуживание на фондовом рынке, операции с международными пластиковыми картами и картами Сберкарт. Комплексное обслуживание, приемлемые тарифы, современные технологии, профессионализм банковского персонала, стабильность и надежность – вот те преимущества, которые получают корпоративные клиенты в Отделении.

Основные операции Отделения сосредоточены в области кредитования. Отделение активно кредитует предприятия реального сектора экономики. Второй областью рынка, оказывающей влияние на формирование финансового результата Отделения, является предоставление банковских услуг: расчетно–кассовое обслуживание юридических и физических лиц в валюте Российской Федерации и в иностранной валюте.

Структура управления отделения ОАО «Сбербанк России» представляет собой комплекс подразделений, выполняющих отдельные функции и подчиняющиеся Управляющему. Поэтому данная структура называется линейно–функциональной (Приложение 1,рис 2.1).

В таблице 2.1 проанализируем доходную часть банка.

Таблица 2.1

Доходы ДО №8610`0333 отделения «Банк Татарстан» № 8610 ОАО «Сбербанк России» за 2012-2014 годы

|

Наименование статьи

доходов

|

2012

|

2013

|

2014

|

Отклонение,

тыс. руб.

|

Темп

роста, %

|

|

|

|

|

|

2014

от

2012

|

2014

от

2013

|

2014

от

2012

|

2014

от

2013

|

|

Процентные доходы

|

89268

|

217775

|

265675

|

176407

|

47900

|

297,6

|

122,0

|

|

Чистые доходы от операций

с иностранной валютой

|

1774

|

5053

|

9167

|

7393

|

4114

|

516,7

|

181,4

|

|

Чистые доходы от переоценки

иностранной валюты

|

81

|

- 492

|

16

|

-65

|

508

|

19,8

|

-

|

|

Комиссионные доходы

|

44486

|

57541

|

46275

|

1789

|

-11266

|

104,0

|

80,4

|

|

Прочие операционные доходы

|

-2856

|

4260

|

1122

|

3978

|

-3138

|

-

|

26,3

|

|

Итого

|

|

|

|

189502

|

38118

|

242,7

|

113,4

|

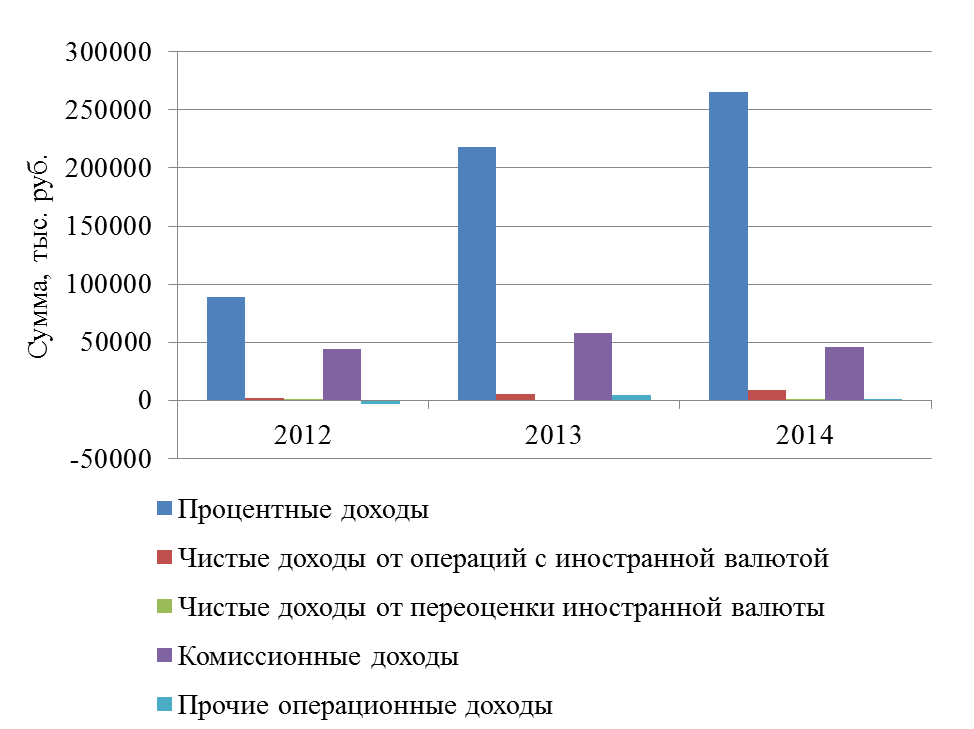

Общая величина доходов Отделения за три года увеличились более чем в 2,4 раза. Наибольший прирост наблюдался по доходам от операций с иностранной валютой – более чем в 5 раз за 2012-2014 годы. Процентные доходы в 2014 году возросли почти в 3 раза по сравнению с 2012 годом, наблюдается незначительное увеличение комиссионных доходов - всего на 4,0 % за три года .

Операционные доходы снизились. Основными причинами снижения операционных доходов Отделения стали: преобладание темпов роста процентных доходов над темпами роста процентных расходов и, как следствие, рост чистого процентного дохода; сокращение чистых комиссионных доходов.

Чистый комиссионный доход за 2013-2014 годы снизился на 19,6 % до 46275 тыс. руб. Значительную долю в комиссионном доходе Отделения (46 %) занимают доходы, полученные от операций с пластиковыми картами.

Снижение произошло в результате сокращения операций с пластиковыми картами. Снижение по сравнению с предыдущим периодом связано с объективной общерыночной тенденцией сокращения оборотов по операциям с применением пластиковых карт и снижения тарифов как результата ужесточения конкурентной борьбы между основными участниками рынка. Уменьшение объема полученных комиссий объясняется также снижением деловой активности, ухудшением финансового состояния клиентов и как следствие уменьшением оборотов денежных средств по счетам, снижением объема экспортно-импортных операций.

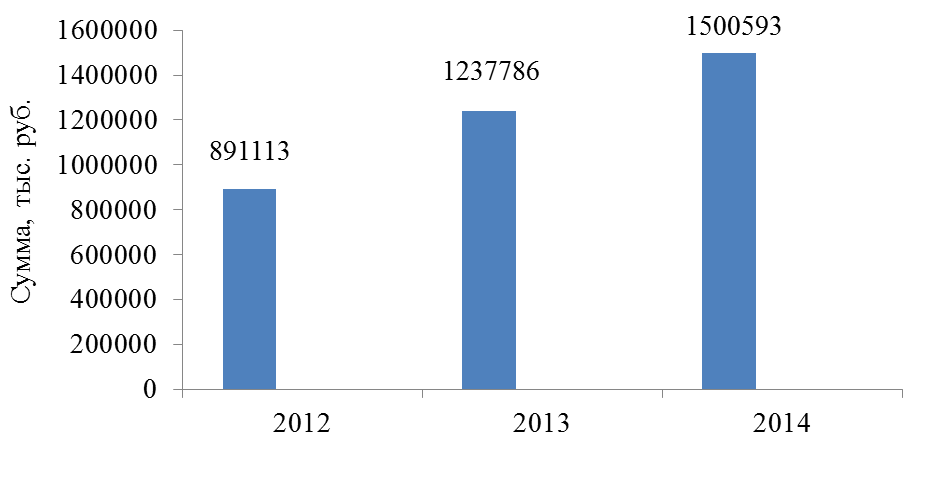

На рисунке 2.2 представим динамику доходов Отделения «Банк Татарстан» № 8610 за 2012-2014 годы.

Рисунок 2.2 - Динамика доходов Отделения «Банк Татарстан» № 8610

за 2012-2014 годы,тыс.руб.

В таблице 2.2 проанализируем расходную часть Отделения «Банк Татарстан» № 8610

Таблица 2.2

Расходы Отделения «Банк Татарстан» № 8610 за 2012-2014 годы

|

Наименование статьи

расходов

|

2012

|

2013

|

2014

|

Отклонение,

тыс. руб.

|

Темп

роста, %

|

|

|

|

|

|

2014

от

2012

|

2014

от

2013

|

2014

от

2012

|

2014

от

2013

|

|

Процентные расходы

|

50976

|

108154

|

111600

|

60624

|

3446

|

218,9

|

103,2

|

|

Резерв на возможные

потери по ссудам

|

6910

|

38443

|

146400

|

139490

|

107957

|

2118,7

|

380,8

|

|

Комиссионные расходы

|

361

|

1195

|

1374

|

1013

|

179

|

380,6

|

115,0

|

|

Операционные расходы

|

69965

|

126263

|

15355

|

-54610

|

-110908

|

21,9

|

12,2

|

|

Итого

|

|

|

|

146517

|

674

|

214,3

|

100,2

|

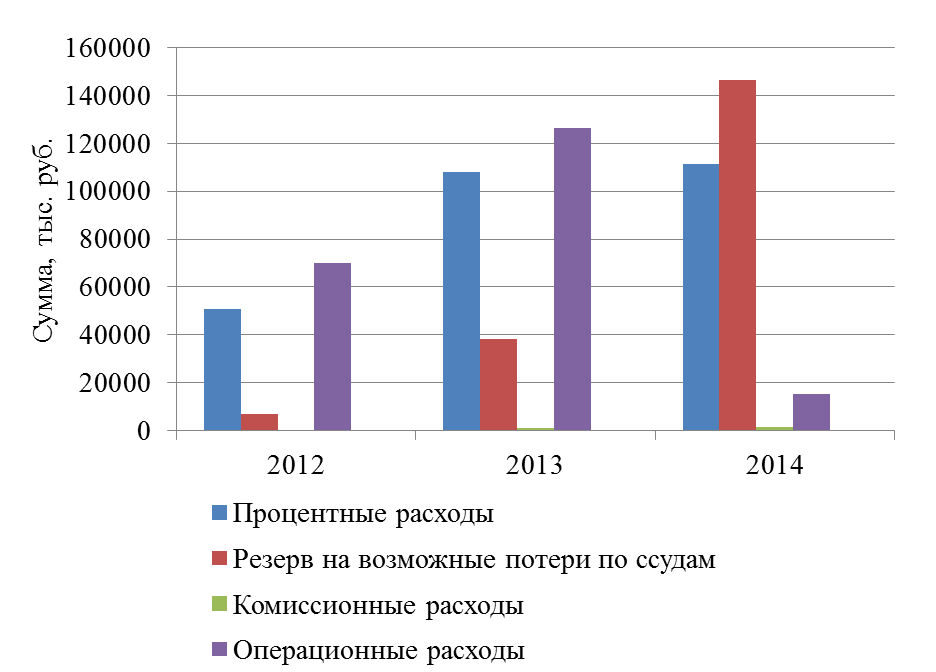

Общая величина расходов Отделения за три года увеличились более чем в

2 раза. Наибольший прирост наблюдался по резервам на возможные потери по ссудам – более чем в 21 раз.

Процентные расходы возросли на 3,2 % до 111600 тыс. руб. в основном за счет расходов по средствам физических лиц и по средствам банков. Рост расходов по средствам физических лиц был обусловлен как увеличением объема привлеченных средств, так и ростом их стоимости в условиях кризиса. Наиболее значительно возросли процентные расходы по средствам банков, что было обусловлено привлечением в конце 2013 года кредитов от банка России.

На рисунке 2.3 представим динамику расходов Отделения «Банк Татарстан» № 8610 за 2012-2014 годы.

Рисунок 2.3 - Динамика расходов Отделения «Банк Татарстан» № 8610 за 2012-2014 годы,тыс.руб.

Операционные расходы Отделения, включающие административно-хозяйственные и расходы на персонал, за 2014 год составили 15355 тыс. руб., сократившись на 87,8 % по сравнению с 2013 годом. Снижение операционных расходов связано с реализацией программы оптимизации затрат, проводимой Отделением в течение года.

В 2014 году Отделение придерживалось консервативной политики в части покрытия кредитных рисков. На формирование резервов по кредитам в 2014 году Отделением направлено 146400 тыс. руб.

Коэффициент рентабельности активов – коэффициент, определяемый как отношение прибыли до налогообложения к значению активов банка и показывающий процент прибыли на 1 руб. активов банка.

(2.1)

где Кра – коэффициент рентабельности активов;

ПН – прибыль до налогообложения;

А – активы банка.

,

,

.

Рентабельность активов значительно возросла, что свидетельствует об увеличении прибыли на 1 руб. активов. Это является положительным фактором в деятельности Отделения «Банк Татарстан» № 8610.

Коэффициент рентабельности собственных средств банка – коэффициент, определяемый как отношение прибыли до налогообложения к значению собственных средств банка и показывающий процент прибыли на 1 руб. собственных средств банка.

(2.2)

где Крск – коэффициент рентабельности собственных средств банка;

ПН – прибыль до налогообложения;

СК – собственный капитал.

,

,

.

Рентабельность собственных средств значительно возросла, что свидетельствует об увеличении прибыли на 1 руб. собственных средств Отделения «Банк Татарстан» № 8610. Это является положительным фактором в деятельности Отделения.

Коэффициент чистой процентной маржи – коэффициент, определяемый как отношение чистых процентных доходов к значению активов банка и показывающий процент чистых процентных доходов на 1 руб. активов банка.

(2.3)

где Кчпм – коэффициент чистой процентной маржи;

ЧПД – чистый процентный доход;

А – активы банка.

,

,

.

Процент чистых процентных доходов на 1 руб. активов сократился на 2,69 процентных пункта, что свидетельствует о сокращении чистых процентных доходов.

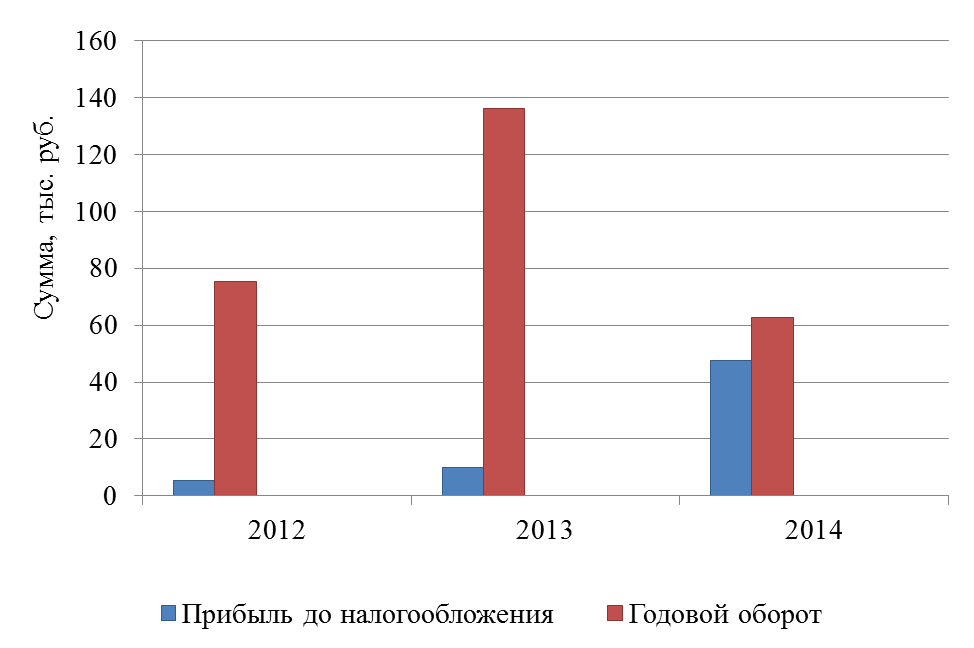

Величина прибыли до налогообложения в 2014 году составила 47,526 млн. руб. По сравнению с 2012 года прирост этого показателя составил 757,7 % или более чем в 8 раз. Динамика прибыли до налогообложения представлена в таблице 2.3.

Таблица 2.3

Прибыль до налогообложения за 2012–2014 годы

|

Год

|

Прибыль, млн. руб.

|

Темп роста, %

|

|

2012

|

5,541

|

100,0

|

|

2013

|

10,082

|

181,9

|

|

2014

|

47,526

|

857,7

|

Если посмотреть на динамику прироста основных финансовых показателей Отделения «Банк Татарстан» № 8610, то можно увидеть, что за 2014 год Отделение «выросло» почти в полтора раза, подтвердив тем самым соответствие работы, проводимой исполнительными органами Отделения, стратегическим целям акционеров, клиентов и партнеров.

Данные о динамике годового оборота за период с 2012 по 2014 годы представлены в таблице 2.4, чистых активов – в таблице 2.5.

Таблица 2.4

Годовой оборот за 2012–2014 годы

|

Год

|

Годовой оборот, млн. руб.

|

Темп роста, %

|

|

2012

|

75,506

|

100,0

|

|

2013

|

136,345

|

180,6

|

|

2014

|

62,881

|

83,3

|

Таблица 2.5

Чистые активы за 2012–2014 годы

|

Год

|

Чистые активы, млн. руб.

|

Темп роста, %

|

|

2012

|

995,178

|

100,0

|

|

2013

|

1414,556

|

142,1

|

|

2014

|

1651,840

|

166,0

|

На рисунке 2.4 представим динамику прибыли до налогообложения и годового оборота Отделения «Банк Татарстан» № 8610 за 2012-2014 годы.

Рисунок 2.4 - Динамика прибыли до налогообложения и годового оборота

Рисунок 2.4 - Динамика прибыли до налогообложения и годового оборота

Отделения «Банк Татарстан» № 8610 за 2012-2014 годы

При годовом обороте в 62,881 млн. руб. величина чистых активов Отделения в 2014 году выросла более чем в 1,6 раза и достигла значения в 1651,840 млн. руб.

Таким образом, общая величина доходов Отделения «Банк Татарстан» № 8610 за три года увеличились более чем в 2,4 раза. Наибольший прирост наблюдался по доходам от операций с иностранной валютой – более чем в 5 раз. Общая величина расходов Отделения «Банк Татарстан» № 8610 за три года увеличились более чем в 2 раза. Наибольший прирост наблюдался по резервам на возможные потери по ссудам – более чем в 21 раз. Если посмотреть на динамику прироста основных финансовых показателей Отделения «Банк Татарстан» № 8610, то можно увидеть, что за 2014 год Отделение «выросло» почти в полтора раза, подтвердив тем самым соответствие работы, проводимой исполнительными органами Отделениями, стратегическим целям акционеров, клиентов и партнеров. Итоги работы Отделения «Банк Татарстан» № 8610 за 2014 год свидетельствуют о продолжении поступательного развития Отделения, увеличение масштабов деятельности, повышению рентабельности бизнеса и расширению инфраструктуры, что наглядно демонстрируют финансово–экономические показатели. Развитие деятельности Отделения «Банк Татарстан» № 8610 наглядно отражено в размерах полученной по итогам года прибыли, являющейся одной из важнейших оценок деятельности.

2.2. Оценка финансового состояния отделения

ОАО «Сбербанк России»

Структура банковских ресурсов отдельного банка зависит степени его специализации, особенностей его деятельности, состояния рынка ссудных ресурсов. Структура банковских ресурсов отдельного банка составлена следующим образом:

- собственные средства;

- привлечённые средства (депозиты);

- заёмные средства (межбанковское привлечение).

Проведем анализ бухгалтерского баланса Отделения «Банк Татарстан» № 8610 на основе данных годового финансового отчета за 2012–2014 годы.(Приложение 2,таблица2,6; Приложение 3,таблица 2,7;Приложение 4,таблица 2,8).

Структура и динамика активов представлена в таблице 2.9.

Таблица 2.9

Структура и динамика активов баланса отделения

«Банк Татарстан» № 8610

|

Наименование статей

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

|

|

|

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

2013 к

2012

|

2014 к

2013

|

|

Денежные средства

|

42472

|

4,3

|

47504

|

3,4

|

47416

|

2,9

|

5032

|

-88

|

|

Средства кредитных организаций в ЦБ РФ

|

162283

|

16,3

|

71860

|

5,1

|

49345

|

2,9

|

-90423

|

-22515

|

|

Обязательные резервы

|

9852

|

0,9

|

1659

|

0,1

|

10783

|

0,7

|

-8193

|

9124

|

|

Средства в кредитных организациях

|

20054

|

2,0

|

7532

|

0,5

|

5573

|

0,3

|

-12522

|

-1959

|

|

Чистая ссудная задолженность

|

712402

|

71,6

|

1204515

|

85,2

|

1469021

|

88,9

|

492113

|

264506

|

|

Основные средства, нематериальные активы и материальные запасы

|

40212

|

4,0

|

72970

|

5,2

|

70471

|

4,3

|

32758

|

-2499

|

|

Прочие активы

|

17755

|

1,8

|

10175

|

0,7

|

9814

|

0,6

|

-7580

|

-361

|

|

Всего активов

|

995178

|

100

|

1414556

|

100

|

1651840

|

100

|

419378

|

237284

|

Можно сделать следующий вывод: в 2014 году валюта баланса увеличилась на 237284 тыс. руб. (или на 16,77 %). Увеличение произошло в основном за счет роста объемов привлеченных средств (обязательств) на 263533 тыс. руб. Наибольший удельный вес в структуре обязательств занимают средства клиентов (некредитных организаций) – 90,84%, которые за анализируемый период (2013–2014 годы) увеличились на 262807 тыс. руб., или на 21,23% и составили на конец отчетного периода 1500593 тыс. руб.

Наибольшая доля принадлежит чистой ссудной задолженности – 88,90%. Средства в кредитных организациях (0,3 %), обязательные резервы (0,7 %) составляют очень маленькую долю в составе активов Отделения «Банк Татарстан» № 8610.

Денежные средства и средства кредитных организаций в ЦБ РФ занимают почти равные доли в составе активов.

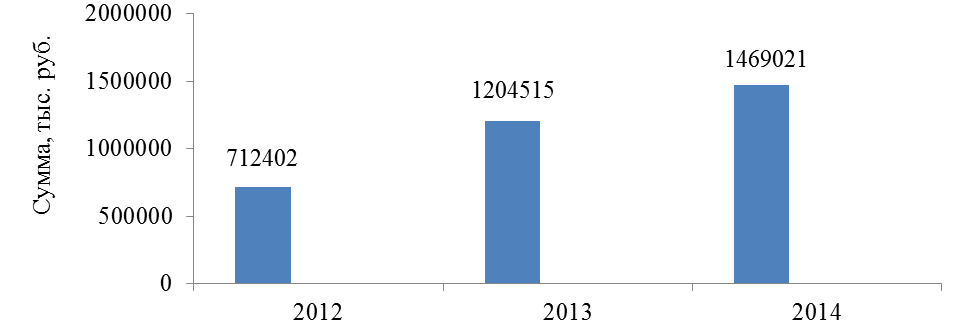

На рисунке 2.5 представим динамику чистой ссудной задолженности, которая в структуре занимает самую высокую позицию.

Ссудная задолженность клиентов за период с 2012–2014 годы выросла на 756,621 млн. руб. или на 106,2 % (более чем в 2 р.) и составила по итогам 2014 года 1469,021 млн. руб. При этом процент резервирования за этот период вырос на 9,5 %, и составил в 2014 г. – 10,5 %.

Рисунок 2.5 - Динамика чистой ссудной задолженности за 2012-2014 годы

Ссудная задолженность физических лиц за 2012–2014 год увеличилась на 110,531 млн. руб. (или в 10,7 раз) и составила в 2014 году 121,929 млн. руб. Что касается ссудной задолженности юридических лиц (включая ИП и кредитные организации), то ее величина к 2014 году достигла размера 1347,092 млн. руб., увеличившись по отношению к 2012 году на 646,090 млн. руб. (или на 92,2 %). По отношению к 2013 году прирост данного показателя составил 269,065 млн. руб. (или на 25,0 %).Структура и динамика пассивов представлена в таблице 2.10.

Таблица 2.10

Структура и динамика пассивов баланса отделения

«Банк Татарстан» № 8610

|

Наименование статей

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

|

|

|

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

2013 к

2012

|

2014 к

2013

|

|

Средства клиентов

|

891113

|

89,5

|

1237786

|

87,5

|

1500593

|

90,8

|

346673

|

262807

|

|

Вклады физических лиц

|

728035

|

73,2

|

981516

|

69,4

|

1266527

|

76,7

|

253481

|

285011

|

|

Прочие обязательства

|

10514

|

1,1

|

11965

|

0,9

|

9645

|

0,6

|

1451

|

-2320

|

|

Резервы на возможные потери по условным обязательствам кредитного характера

|

393

|

0,1

|

1461

|

0,1

|

4207

|

0,3

|

1068

|

2746

|

|

Всего обязательств

|

902020

|

90,6

|

1251212

|

88,4

|

1514745

|

91,7

|

349192

|

263533

|

Наибольшая доля принадлежит средствам клиентов – 90,8 %. Резервы на возможные потери по условным обязательствам кредитного характера составляют всего 0,3 %.

На рисунке 2.6 представим динамику средств клиентов, так как в структуре они занимают наибольшую долю.

Рисунок 2.6 - Динамика средств клиентов за 2012-2014 годы

Рисунок 2.6 - Динамика средств клиентов за 2012-2014 годы

В структуре привлечённых средств произошли следующие изменения.

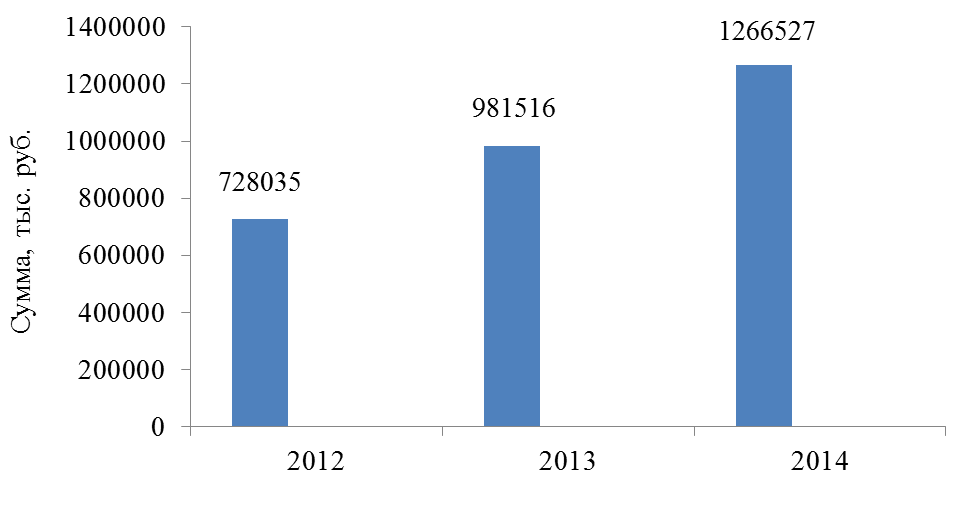

На рисунке 2.7 представим динамику вкладов физических лиц.

Рисунок 2.7 - Динамика вкладов физических лиц за 2012-2014 годы

Рисунок 2.7 - Динамика вкладов физических лиц за 2012-2014 годы

Доля привлечённых средств от физических лиц за период с 2012 по 2014 годы выросла с 73,16% до 76,67%. В абсолютной величине средства на депозитных счетах физических лиц (вклады населения) увеличились на 253481 тыс. руб. к 2013 году и на 285011 тыс. руб. к 2014 году; увеличение в 2013 году количества обслуживаемых клиентов, прирост остатков на счетах клиентов является следствием стабильной работы Отделения, постоянного проведения мероприятий, направленных на улучшение условий обслуживания клиентов – введением новых видов вкладов, рациональной процентной политикой, широкой рекламной компании основных услуг Отделения «Банк Татарстан» № 8610.

Прочие обязательств снизились на 2320 тыс. руб. и составили в 2014 году 9645 тыс. руб. Доля резервов на возможные потери в структуре обязательств увеличилась на 0,15 пункта и в абсолютном выражении на конец 2014 года составила 4207 тыс. руб.

Источники собственных средств за анализируемый период (2013–2014 годы) сократились на 26249 тыс. руб., или темп снижения составил 16,07% (таблица 2.11).

Таблица 2.11

Структура и динамика источников собственных средств

отделения «Банк Татарстан» № 8610

|

Наименование статей

|

2012

|

2013

|

2014

|

Абсолютное изменение

|

|

|

|

|

|

|

|

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

2013 к

2012

|

2014 к

2013

|

|

Средства акционеров

|

86000

|

8,6

|

150000

|

10,6

|

175000

|

10,6

|

64000

|

25000

|

|

Резервный фонд

|

4024

|

0,4

|

6489

|

0,5

|

13142

|

0,8

|

2465

|

6653

|

|

Переоценка основных средств

|

193

|

0,02

|

193

|

0,01

|

193

|

0,01

|

0,00

|

0,00

|

|

Нераспределенная прибыль прошлых лет

|

468

|

0,1

|

924

|

0,1

|

-51240

|

-3,1

|

456

|

-52164

|

|

Неиспользованная прибыль за отчетный период

|

2473

|

0,3

|

5738

|

0,4

|

137095

|

8,3

|

3265

|

131357

|

|

Всего источников собственных средств

|

93158

|

9,4

|

163344

|

11,6

|

137095

|

8,3

|

70186

|

-26249

|

|

Валюта баланса

|

995178

|

100

|

1414556

|

100

|

1651840

|

100

|

419378

|

237284

|

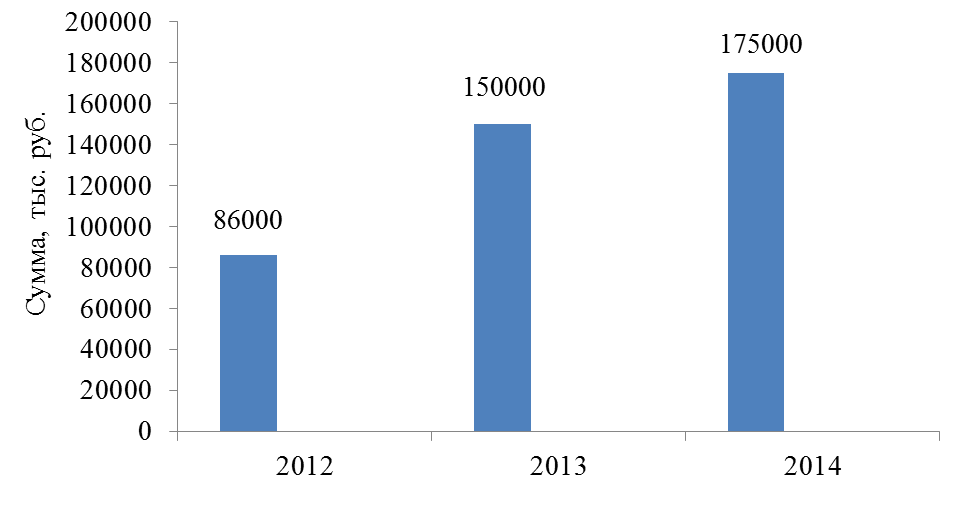

На это повлияло снижение таких статей баланса как: неиспользованной прибыли за отчетный период, нераспределенной прибыли прошлых лет. Наибольший удельный вес в структуре собственных средств занимают средства акционеров (участников). За период с 2012 по 2014 годы средства акционеров увеличились, их прирост за 2013 и 2014 годы составил 74,42% и 16,67% соответственно. Второе место занимает резервный фонд, за анализируемый период он увеличился и на конец 2014 года составил 13142 тыс. руб. Остальные статьи баланса за анализируемый период существенно не изменились.

На рисунке 2.8 представим динамику средств акционеров за 2012-2014 годы.

Рисунок 2.8 - Динамика средств акционеров за 2012-2014 годы

Рисунок 2.8 - Динамика средств акционеров за 2012-2014 годы

Собственные средства необходимы банку для покрытия собственных затрат. Кроме этого собственные средства являются надежным и бесплатным источником проведения различных доходных операций. В зависимости от собственных средств для банков устанавливаются ограничения в работе на финансовом рынке.

Отделение «Банк Татарстан» № 8610 рассчитывает нормативы ликвидности на ежедневной основе в соответствии с требованиями Банка России. Эти нормативы включают:

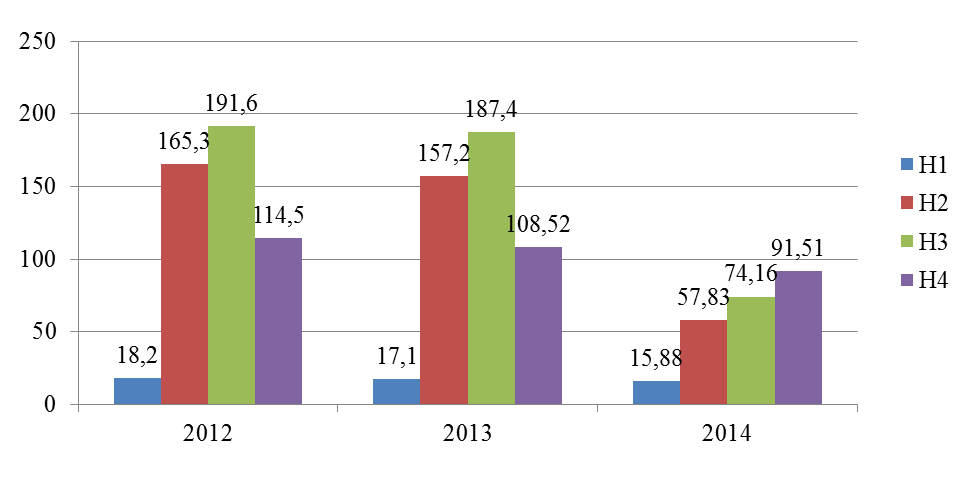

1.Норматив мгновенной ликвидности (Н2) в 2014 году составил 57,8% (в 2013 году –157,2 %);

2.Норматив текущей ликвидности (Н3) в 2014 году составил 73,4 % (в 2013 году – 187,4 %);

3.Норматив долгосрочной ликвидности (Н4) в 2014 году составил 92,7% (в 2013 году – 108,5 %).

Отделением «Банк Татарстан» № 8610 контролируется ежедневно позиция по ликвидности и регулярно проводится стресс–тестирование по ликвидности при различных сценариях, охватывающих стандартные и наиболее неблагоприятные рыночные условия.

В таблице 2.12 представлена информация об обязательных нормативах Отделения «Банк Татарстан» № 8610.

Таблица 2.12

Сведения об обязательных нормативах банка за 2013–2014 годы

|

Наименование показателя

|

Нормативное

значение

|

Фактическое

значение

|

Изменение

|

|

|

|

2013

|

2014

|

|

|

Достаточность собственных средств банка (H1)

|

минимум 11

|

17,10

|

15,88

|

-1,22

|

|

Показатель мгновенной ликвидности банка (Н2)

|

минимум 15

|

157,20

|

57,83

|

-99,37

|

|

Показатель текущей ликвидности банка (Н3)

|

минимум 50

|

187,40

|

74,16

|

-113,24

|

|

Показатель долгосрочной ликвидности банка (Н4)

|

максимум 120

|

108,52

|

91,51

|

-17,01

|

На рисунке 2.9 представим динамику сведений об обязательных нормативах Отделения «Банк Татарстан» № 8610 за 2013-2014 годы.

Рисунок 2.9 - Динамика сведений об обязательных нормативах Отделения «Банк Татарстан» № 8610 за 2013-2014 годы

Рисунок 2.9 - Динамика сведений об обязательных нормативах Отделения «Банк Татарстан» № 8610 за 2013-2014 годы

Нормативы ликвидности Отделения «Банк Татарстан» № 8610 в течение 2013–2014 годов соответствовали установленному законодательством уровню. Однако, следует отметить, что динамике полученные показатели сократились, что является тревожным знаком.

Ликвидность является одним из ключевых понятий в банковской деятельности, фактически составляя основу характеристик надежности и устойчивости банковских учреждений. Не относясь к основным прямым целям банковской деятельности, например таким, как получение прибыли, организация инвестиций в те или иные отрасли экономики, организация и развитие системы расчетов, проблемы управления ликвидностью занимают весьма почетное место в банковской деятельности, так как именно поддержание надлежащего уровня ликвидности банка позволяет ему все время оставаться платежеспособным, создавая тем самым непременные условия для достижения основных целей банковской деятельности и устойчивого развития национальной экономики.

Бурное развитие экономических отношений в мире за последние столетия обусловили развитие и постоянное усложнение финансовой системы и как следствие банковской деятельности. Не обошел стороной этот процесс и вопросов управления банковской ликвидностью. В результате чего на каждом этапе развития стали меняться не только задачи и приемы управления ликвидностью, но постепенно изменяется экономическая сущность самого понятия ликвидность.

Учитывая серьезные отличия функционирования в экономических механизмах России и ряда западных стран, в настоящее время понятие ликвидности в зарубежных и отечественных источниках авторами трактуется различным образом, как по форме, так и по содержанию. Принципиальное различие определений, на наш взгляд, связано с различным объемом характеристик, приписываемых ликвидности и соответственно отражающих разной степени сложности банковский механизм.

Оценка ликвидности коммерческого банка осуществляется на основе сравнения расчетных показателей ликвидности с их нормативными значениями.

В целях контроля над состоянием ликвидности банка устанавливаются нормативы ликвидности (мгновенной, текущей, долгосрочной и общей, а также по операциям с драгоценными металлами), которые определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов и пассивов, других факторов.

Норматив мгновенной ликвидности (H1) позволяет оценить долю обязательств банка, которая может быть погашена по первому требованию за счет наиболее ликвидных активов:

H1=Лам / ОВм * 100 %, (2.4)

где Лам – высоколиквидные активы;

ОВм – обязательства банка по счетам до востребования.

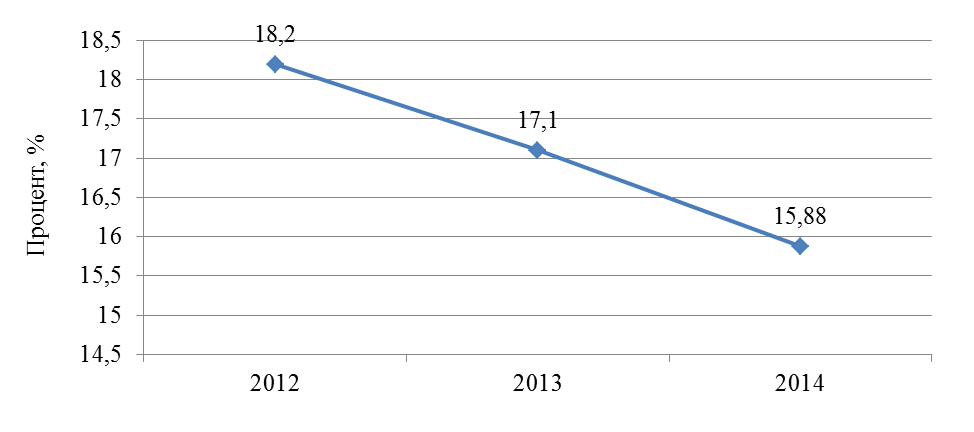

H1 2012 = 18,20 %.

H1 2013 = 17,10 %.

H1 2014 = 15,88 %.

Минимально допустимое значение норматива Н1 устанавливается в размере 11 %. В анализируемых периодах Н1 (норматив мгновенной ликвидности) составил 18,20 ;17,10 и 15,88 %. Это больше 11 %, что является положительным результатом деятельности банка (рисунок 2.10).

Рисунок 2.10 - Изменение норматива мгновенной ликвидности

Рисунок 2.10 - Изменение норматива мгновенной ликвидности

Иначе говоря, на каждые 10 руб. средств до востребования Отделение имеет в 2012 году 1,8 руб., в 2013 году 1,7 руб., в 2014 году 1,6 руб. высоколиквидных активов. Следовательно, Отделение сможет рассчитаться по своим обязательствам. Это говорит о высоком уровне ликвидности Отделения «Банк Татарстан» № 8610.

Норматив текущей ликвидности (Н2) определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования на срок до 30 дней:

Н2 = Лат / ОВт * 100 %, (2.5)

где Лат – ликвидные активы;

ОВт – обязательства до востребования и на срок до 30 дней.

Н2 (норматив текущей ликвидности) также выше минимально допустимого значения (15,0 %). Он составил 157,20 и 57,33 %. Это говорит об оптимальности соотношения между активами и пассивами, что укрепляет ликвидность Отделения «Банк Татарстан» № 8610.

Норматив долгосрочной ликвидности банка (Н3) характеризует общую сбалансированность активных и пассивных операций и определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственным средствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года:

Н3 = Крд / (К + Од) * 100 %, (2.6)

где Крд – кредиты, выданные банком, размещенные депозиты, в том числе в драгоценных металлах, с оставшимся сроком до погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком погашения свыше года;

ОД – обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка сроком погашения свыше года.

Н3 2012 = 191,60 %.

Н3 2013 = 187,40 %.

Н3 2014 = 74,16 %.

Соответственно получили 191,60;187,40 и 74,16 %.

В анализируемых периодах значение Н4 меньше максимально допустимого (120,0 %). Сумма долгосрочных кредитов (с оставшимся сроком погашения свыше года) не превышает сумму собственных средств-брутто и долгосрочных кредитов, что является положительным результатом.

Норматив общей ликвидности (Н4) определяется как процентное соотношение ликвидных активов и суммарных активов банка и показывает какую долю занимают ликвидные активы в общем активов банка:

Н4 = Лат / (А – Ро) * 100 %, (2.7)

где А – общая сумма всех активов по балансу банка за минусом остатков на счетах оборотной ведомости банка.

Ро – обязательные резервы кредитной организации, счета: 30202, 30204.

Н4 2012 = 114,50 %.

Н4 2013 = 108,52 %.

Н4 2014 = 91,51 %.

Н4 (норматив общей ликвидности) показывает какую долю занимают ликвидные активы в общем объеме активов. А это означает, что высоколиквидные активы в общем объеме активов составили в 2012 году 114,50 %, в 2013 году 108,52 %, в 2014 году 91,51 %.

В общем по всем нормативам ликвидности прослеживается положительная оценка.

Для обеспечения одной из сторон ликвидности – платежеспособности, необходимо определить с достаточной степенью точности, потребность в наличных и безналичных денежных средствах для выполнения краткосрочных обязательств по срокам их предъявления и оплаты. Точно определить эту потребность практически не представляется возможным. Чтобы свести риск ликвидности к минимуму, банк должен иметь соотношение высоколиквидных активов и краткосрочных обязательств в соотношении один к одному. Но поддерживать это соотношение экономически нецелесообразно, т.к. высоколиквидные активы (касса, корсчета и т.д.) относятся к группе активов, не приносящих доход.

Проведем анализ платежеспособности Отделения «Банк Татарстан» № 8610.

Коэффициент платежеспособности определяется как соотношение имеющихся денежных средств к долговым обязательством на конкретную календарную дату:

(2.8)

где Кп – коэффициент платежеспособности;

Дс – денежные средства;

До – долговые обязательства.

,

,

.

Следует отметить, что платежеспособность Отделения в динамике сократилась на 0,016 пункта. Это отрицательно характеризует платежную способность Отделения «Банк Татарстан» № 8610.