Анализ эффективности использования оборотных активов на примере предприятия ОАО УНТК

Содержание

|

Введение

|

|

|

1

|

Теоретические основы анализа оборотных средств

|

|

|

|

1.1

|

Понятие, состав, структура и классификация оборотных активов

|

|

|

|

1.2

|

Назначение оборотных активов и их роль в производстве

|

|

|

|

1.3

|

Показатели эффективности использования оборотных активов

|

|

|

|

1.4

|

Цели, задачи и информационные источники анализа оборотных активов

|

|

|

2

|

Бухгалтерский учет оборотных активов

|

|

|

|

2.1

|

Бухгалтерский учет запасов материалов

|

|

|

|

2.2

|

Бухгалтерский учет готовой продукции

|

|

|

|

2.3

|

Бухгалтерский учет не завершенного производства

|

|

|

|

2.4

|

Бухгалтерский учет дебиторской задолженности

|

|

|

|

2.5

|

Бухгалтерский учет денежных средств и

|

|

|

3

|

Анализ эффективности использования оборотных активов на примере предприятия ОАО УНТК

|

|

|

|

3.1

|

Общая характеристика предприятия ОАО УНТК

|

|

|

|

3.2

|

Анализ динамики и структуры оборотных активов

|

|

|

|

3.3

|

Анализ деловой активности

|

|

|

|

3.4

|

Анализа денежных средств

|

|

|

|

3.5

|

Мероприятия, направленные на повышение эффективности использования оборотных средств

|

|

|

Заключение

|

|

|

Приложение

|

|

1 Теоретические основы анализа оборотных средств

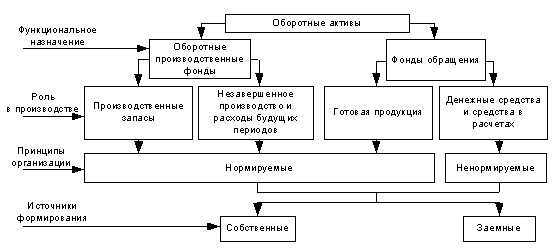

- Понятие, состав, структура и классификация оборотных активов

Оборотные средства представляют собой сумму денежных средств, авансированных для создания оборотных производственных фондов и фондов обращения.

Оборотные производственные фонды – это часть средств производства, которая один раз участвует в производственном процессе, сразу и полностью переносит свою стоимость на производимую продукцию и в процессе производства изменяет (сырье, материалы) или утрачивает (топливо) свою натурально-вещественную форму. К ним относятся: сырье, основные и вспомогательные материалы, комплектующие изделия, не законченная производством продукция, топливо, тара, спецодежда, расходы будущих периодов и др.

Фонды обращения включают средства, обслуживающие процесс реализации продукции (готовая продукция на складе; товары, отгруженные заказчикам, но еще не оплаченные ими; средства в расчетах; денежные средства в кассе предприятия и на счетах в банках). Они не участвуют в производственном процессе, но необходимы для обеспечения единства производства и обращения.

Оборотные средства обеспечивают непрерывность и ритмичность всех процессов, протекающих на предприятии: снабжения, производства, сбыта, финансирования. В оборотных средствах сосредоточено до 40% всех ресурсов предприятия. Оборотные средства предприятия постоянно находятся в движении, совершая кругооборот. Кругооборот начинается с оплаты денежными средствами необходимых предприятию материальных ресурсов, а заканчивается возвратом всех затрат на всем пути движения средств в виде выручки от реализации готовой продукции. Затем цикл повторяется. Таким образом, в процессе кругооборота оборотные средства последовательно проходят следующие стадии:

- Денежная – на этой стадии денежные средства финансируются в необходимые предметы труда.

- Производительная – на этой стадии происходит качественное изменение предметов труда в готовую продукцию, т.е. осуществляется непосредственно процесс производства.

- Товарная – стадия нахождения оборотных средств в предметах труда и готовой продукции.

Оборотные средства функционируют одновременно во всех стадиях, обеспечивая непрерывность процесса производства. Этим самым оборотные средства выполняют свою важнейшую функцию — производственную: денежное обеспечение непрерывности процесса производства.

В то же время оборотные средства выполняют и другую не менее важную функцию платежно-расчетную. Выполнение этой функции зависит от наличия оборотных средств, необходимых для осуществления процесса реализации готовой продукции и завершения расчетов.

Для нормальной производственной и коммерческой деятельности предприятия требуется наличие оборотных средств в минимально необходимых размерах не только для авансирования их в производственную сферу, но и в сферу обращения. Правильная организация, сохранность и эффективность использования оборотных средств имеют большое значение для устойчивого финансового состояния предприятия.

Состав и классификация оборотных средств

Состав и структура оборотных средств не одинаковы в различных отраслях экономики. На каждом конкретном предприятии величина оборотных средств, их состав и структура зависят от множества факторов производственного, экономического и организационного характера, таких, как:

- Отраслевые особенности производства и характер деятельности.

- Сложность производственного цикла и его длительность.

- Стоимость запасов и их роль в производственном процессе.

- Условия поставки и ее ритмичность.

- Порядок расчетов и расчетно-платежная дисциплина.

- Выполнение взаимных договорных обязательств.

На величину готовой продукции, товаров отгруженных, дебиторской задолженности оказывают влияние такие факторы, как условия сбыта продукции, формы и состояние расчетов.

Рассматривая классификацию оборотных средств, их можно подразделить на:

- По экономическому содержанию – на оборотные производственные фонды и фонды обращения.

- По способу формирования – на собственные и заемные.

- По методу планирования – на нормируемые и ненормируемые.

Деление оборотных средств на оборотные производственные фонды и фонды обращения обусловлено наличием двух сфер кругооборота средств – сферы производства и сферы обращения. Экономическое содержание оборотных производственных фондов воплощено в предметах труда, которые, обслуживая производственный процесс, т.е. являясь объектом приложения средств труда и рабочей силы, трансформируются в готовый продукт, полностью перенося на него свою стоимость. Экономическое содержание фондов обращения воплощено в готовой продукции, денежных средствах и средствах в расчетах, обслуживающих процесс обращения общественного продукта.

Наличие собственных и заемных средств в обороте предприятия объясняется особенностями финансирования производственного процесса. Постоянная минимальная сумма средств для финансирования потребностей производства должна обеспечиваться собственными оборотными средствами. Собственные средства предприятия – это прежде всего уставный капитал и прибыль, остающаяся в распоряжении предприятия после уплаты всех налогов.

Временная потребность в средствах, связанная с объективными и субъективными причинами, покрывается за счет заемных средств. Наиболее типичными причинами недостатка собственных оборотных средств являются просроченная дебиторская задолженность, увеличение периода производственного цикла, расширение производства, увеличение товарных запасов, увеличение стоимости предметов труда и т.д. К заемным средствам относятся кредиты банков, кредиторская задолженность и прочие пассивы.

Финансирование части оборотных средств за счет заемных средств считается совершенно нормальной операцией. Все предприятия в той или иной мере привлекают заемные средства для финансирования кругооборота оборотных средств. Более того, каждое предприятие имеет так называемые устойчивые пассивы – неснижаемый, постоянный остаток кредиторской задолженности, состоящей из задолженности по заработной плате, перед бюджетом, по отчислениям в социальные фонды и т.п.

Проблема привлечения заемных средств – это соблюдение пропорций в структуре финансирования оборотных средств. Соотношение между суммами собственных и заемных средств характеризует финансовую устойчивость предприятия. Считается, что чем больше доля собственных средств, тем оно более финансово устойчиво. В общемировой практике принято, что предприятие теряет свою финансовую устойчивость (независимость), если менее 10% от всей суммы оборотных средств финансируется за счет собственных средств.

Экономической основой деления оборотных средств на нормируемые и ненормируемые является необходимость их планирования для обеспечения бесперебойной работы предприятия. Планирование оборотных средств происходит путем нормирования их одной части и не нормирования другой. Целью установления плановых нормативов на отдельные статьи оборотных средств является обеспечение непрерывной, ритмичной работы предприятия с минимальными запасами товарно-материальных ценностей.

Под составом оборотных средств понимается совокупность элементов (статей), образующих оборотные средства. Под структурой оборотных средств понимается соотношение между их статьями. Как уже отмечалось, оборотные средства делятся на оборотные производственные фонды и фонды обращения. В состав оборотных производственных фондов входят:

- Производственные запасы – предметы труда, поступившие на предприятие для последующей обработки или обеспечения производственного процесса (запасы сырья, материалов, комплектующих изделий, топлива, малоценных и быстроизнашивающихся предметов, тары и т.д.).

- Незавершенное производство – предметы труда, вступившие в производственный процесс и находящиеся на рабочих местах и между ними (заготовки, полуфабрикаты, детали, агрегаты, изделия, не прошедшие все стадии обработки).

- Расходы будущих периодов – стоимостная оценка расходов на подготовку и освоение новых видов продукции, производимых в данный период, но подлежащих оплате в будущем.

В состав фондов обращения включаются:

- Готовая продукция, товары для перепродажи и товары отгруженные – предметы труда, прошедшие все стадии обработки и готовые для реализации, т.е. продукты труда.

- Дебиторская задолженность – долги предприятию со стороны юридических, физических лиц и государства. В составе дебиторской задолженности выделяют задолженность покупателей и заказчиков, векселя к получению, задолженность дочерних и зависимых обществ, задолженность учредителей по взносам в уставный капитал, выданные авансы.

- Денежные средства.

В балансе предприятия оборотные средства отражаются во втором разделе актива баланса “Оборотные активы”.

- Назначение оборотных активов и их роль в производстве

Оборотные производственные фонды обеспечивают непрерывность производственного процесса, а фонды обращения – реализацию производственной продукции на рынке и получение денежных средств, гарантирующих благополучие предприятие. Эта экономическая роль (назначение) оборотных средств определяет их сущность, которая заключается в необходимости обеспечения бесперебойного функционирования процесса производства и процесса обращения.

Оборотные средства, затрачиваемые в ходе изготовления продукции и её реализации, полностью потребляются и переносят свою стоимость на продукцию в течение одного операционного цикла. Операционный цикл – это время от момента приобретения сырья и материалов до момента поступления денег от продаж готовой продукции.

Функционируя, оборотные средства совершают непрерывный кругооборот.

Каждое предприятие, осуществляющее хозяйственную деятельность, должно иметь оборотные средства (оборотный капитал), которые обеспечивают бесперебойный процесс производства и реализации продукции. Оборотные средства хозяйствующих субъектов, участвуя в кругообороте средств рыночной экономики, представляют собой органически единый комплекс.

Оборотные средства — это денежные средства, авансированные в оборотные производственные фонды и фонды обращения. Понятие оборотных средств определяется их экономической сущностью, необходимостью обеспечения воспроизводственного процесса, включающего как процесс производства, так и процесс обращения.

Оборотные средства предприятия, участвуя в процессе производства и реализации продукции, совершают непрерывный кругооборот. При этом они переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов. Таким образом, проходя последовательно три фазы, оборотные средства меняют свою натурально-вещественную форму.

В первой фазе (Д — Т) оборотные средства, имевшие первоначально форму денежных средств, превращаются в производственные запасы, т.е. переходят из сферы обращения в сферу производства. Во второй фазе (Т — П — Т1) оборотные средства участвуют непосредственно в процессе производства и принимают форму незавершенного производства, полуфабрикатов и готовых изделий. Третья фаза кругооборота оборотных средств (Т1 — Д1) совершается вновь в сфере обращения. В результате реализации готовой продукции оборотные средства принимают снова форму денежных средств. Разница между поступившей денежной выручкой и первоначально затраченными денежными средствами (Д1 — Д) определяет величину денежных накоплений предприятий. Таким образом, совершая полный кругооборот (Д — Т — П — Т1 — Д1), оборотные средства функционируют на всех стадиях параллельно во времени, что обеспечивает непрерывность процесса производства и обращения.

Оборотные средства предприятия выполняют 2 функции:

- Производственную.

- Расчетную.

Выполняя производственную функцию, оборотные средства, авансируясь в оборотные производственные фонды, поддерживают непрерывность процесса производства и переносят свою стоимость на произведенный продукт.

По завершении производства оборотные средства переходят в сферу обращения в виде фондов обращения, где выполняют вторую функцию, состоящую в завершении кругооборота и превращении оборотных средств из товарной формы в денежную.

Ритмичность, слаженность и высокая результативность работы предприятия во многом зависти от его обеспеченности оборотными средствами. Недостаток средств, авансируемых на приобретение материальных запасов, может привести к сокращению производства, невыполнению производственной программы. Излишнее отвлечение средств в запасы, превышающие действительную потребность, приводит к омертвлению ресурсов, неэффективному их использованию.

Поскольку оборотные средства включают как материальные, так и денежные ресурсы, от их организации зависит не только процесс материального производства, но и финансируется устойчивость предприятия.

Величина оборотных средств предприятия зависит не только от объема расходуемых в производстве ценностей, но и от скорости оборачиваемости авансируемых денежных в них средств. Чем меньше длительность этого оборота, тем выше финансовая устойчивость предприятия, поскольку высвобождаемые в результате ускорения оборачиваемости оборотных средств денежные средства являются дополнительным внутренним источником дальнейших инвестиций и позволяют успешно выполнять платежные обязательства.

Поэтому основной задачей финансового менеджмента на предприятии является минимизация оборотных средств, так как высвободившиеся средства могут быть инвестированы в альтернативный проект (например, приобретение ликвидных ценных бумаг или размещение свободных денежных средств в банке под проценты). Кроме того, минимальное вложение капитала в оборотные фонды снижает расходы и риски, связанные с хранением, износом, порчей в течение длительного периода, уменьшением реальной стоимости дебиторской задолженности и денежных средств в связи с инфляцией.

Решение этой задачи может быть достигнуто при рациональной организации оборотных средств и разработке мероприятий по ускорению их оборачиваемости.

- Показатели эффективности использования оборотных активов

Поскольку оборотные средства включают как материальные, так и денежные ресурсы, от их организации и эффективности использования зависит как процесс материального производства, так и финансовая устойчивость предприятия.

Финансовое положение предприятия, его показатели ликвидности и платежеспособности непосредственно зависят от скорости оборота оборотных средств.

Финансово-устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным в финансовой деятельности являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяется большое внимание.

Рассмотрим основные коэффициенты деловой активности предприятия.

Основные два показателя оборачиваемости: коэффициент оборачиваемости оборотного капитала и продолжительность одного оборота в день.

Оборачиваемость оборотных средств характеризуется рядом взаимосвязанных показателей:

- длительностью одного оборота в днях.

- количеством оборотов за определенный период - год, полугодие, квартал (коэффициент оборачиваемости).

- суммой занятых на предприятии оборотных средств на единицу продукции.

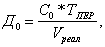

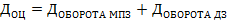

Длительность одного оборота оборотных средств в днях исчисляется по формуле:

(1)

(1)

Где

Со — остатки оборотных средств за период;

Тпер — число дней в периоде;

Vреал — сумма реализованной продукции

Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств. Изменение оборачиваемости средств является путем сопоставления фактических показателей с плановыми или показателями предшествующего периода. В результате сравнения показателей оборачиваемости оборотных средств является ее ускорение или замедление.

При ускорении оборачиваемости оборотных средств из оборота высвобождаются материальные ресурсы и источники их образования, при замедлении - в оборот вовлекаются дополнительные средства.

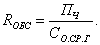

Коэффициент оборачиваемости показывает количество оборотов, совершаемых за определенный период. Он определяется по формуле:

(2)

(2)

Коэффициент загрузки ОБС характеризует величину оборотных средств, приходящихся на 1 руб. реализованной продукции.

(3)

(3)

Рентабельность оборотных средств исчисляется как отношение прибыли (валовой или чистой) предприятия к среднегодовой стоимости оборотных средств:

(4)

(4)

Высвобождение оборотных средств вследствие ускорения их оборачиваемости может быть:

Абсолютное высвобождение имеет место, если фактические остатки оборотных средств меньше норматива или остатков предшествующего периода при сохранении или превышении объема реализации за рассматриваемый период.

(5)

Где

Со.факт — фактические остатки ОС;

Со.план — планируемые остатки ОС.

Относительное высвобождение оборотных средств имеет место в тех случаях, когда ускорение их оборачиваемости происходит одновременно с ростом производственной программы предприятия, причем темп роста объема производства опережает темп роста остатков оборотных средств.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разно направленных внешних и внутренних факторов. Коэффициент оборачиваемости - это количество оборотов, которое совершают оборотные средства за определенный период.

Следующий показатель – продолжительность одного оборота оборачиваемости оборотных средств. Он рассчитывается как отношение длительности анализируемого периода к коэффициенту оборачиваемости оборотных средств формула. Для анализа удобно использовать производный показатель:

(6)

Где:

– длительность оборота;

– количество календарных дней.

На изменение коэффициента оборачиваемости наибольшее влияние оказывает изменения объема реализации продукции и изменение величины размера оборотных средств.

Ускорение оборачиваемости оборотных средств приводит к сокращению продолжительности одного оборота, что в свою очередь говорит об экономии оборотных средств предприятия. Т.е. ускорение оборачиваемости равносильно дополнительному вовлечению денежных средств в хозяйственный оборот.

Чем меньше продолжительность одного оборота (больше количество оборотов), при одинаковом объеме производства, тем меньше оборотных средств требуется предприятию.

Замедление оборачиваемости сопровождается отвлечением денежных средств из хозяйственного оборота и их относительно более длительным омертвением в производственных запасах, незавершенном производстве и готовой продукции. Коэффициент оборачиваемости может быть посчитан как для всей совокупности оборотных средств, так и для отдельных элементов оборотных средств.

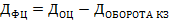

Следующие показатели в анализе оборачиваемости оборотных активов – это оборачиваемость дебиторской задолженности.

(7)

Где

– выручка от реализации.

Данный показатель указывает, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода.

Таким образом, внутренний финансовый анализ, дополняя внешний, более глубоко исследует причины сложившегося финансового состояния предприятия, эффективность использования основных средств и оборотных активов, взаимосвязь показателей деятельности фирмы.

- Цели, задачи и информационные источники анализа оборотных активов

Оборотные средства являются одной из составных частей имущества предприятия. Состояние и эффективность их использования - одно из главных условий успешной деятельности предприятия. Развитие рыночных отношений определяет новые условия их организации. Высокий уровень инфляции, неплатежи и другие кризисные явления вынуждают предприятия изменить свою политику по отношению к оборотным средствам, искать новые источники пополнения, изучать проблему эффективности их использования.

Целью анализа оборотных активов является повышение эффективности управления оборотными средствами.

Целью управления оборотными средствами является определение их объема и структуры, а также источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия.

Стратегия и тактика управления оборотными средствами есть поиск компромисса между риском потери ликвидности и эффективностью работы. Это ставит перед предприятием необходимость решения двух важных задач:

- Обеспечение платежеспособности.

- Обеспечение приемлемого объема, структуры и рентабельности активов.

При недостаточном анализе и контроле оборотных активов могут возникнуть следующие риски, обусловленные объемом и структурой оборотных средств:

- Недостаточность товаров – риск дополнительных издержек или остановки деятельности предприятия.

- Недостаточность собственных кредитных возможностей – риск потери ликвидности.

3. Недостаточность денежных средств – риск прерывания производственного процесса, невыполнения обязательств, потерь дополнительной прибыли.

4. Излишний объем оборотных средств – риск увеличения издержек финансирования и сокращения доходов.

Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации, оптимальность объема, состав и структура которых в значительной степени влияют на устойчивость ее финансового положения.

Средства, вложенные в оборотные активы, должны компенсироваться за один оборот, т.е. за короткий период времени, в среднем соответствующий периоду превращения денег в деньги.

Оборотные активы ограничены сроком использования до 12 месяцев. Финансовым источником определенной части оборотных активов должен быть собственный капитал. Остальная часть оборотных активов формируется за счет привлечения заемных средств, в частности, кредитов, займов, кредиторской задолженности и т.п.

Достаточность объема, структуры формирования оборотного капитала имеют большое значение для обеспечения финансовой устойчивости и платежеспособности, прибыли и рентабельности организации. В процессе анализа оборотных активов важно установить, насколько оптимален их объем и структура формирования.

Дополнительное наращение оборотных средств имеет определенные ограничения. Рост оборотного капитала оправдан, если он сопровождается активизацией продаж, а, следовательно, и ростом прибыли.

Формирование и использование оборотного капитала сопряжено с риском финансовых потерь, как в условиях нехватки оборотных средств, так и при их избытке. Важно, чтобы не происходил необоснованный рост оборотных средств, следствием которого могут быть временно свободные, бездействующие активы, вызывающие лишние расходы, что, в свою очередь, приводит к снижению прибыли. К таким расходам можно отнести:

- издержки по обслуживанию заемных источников финансирования оборотных активов (проценты по заемным средствам).

- заготовительные складские и другие расходы.

- обесценение излишних остатков денежных средств на банковских счетах.

- потери части стоимости дебиторской задолженности под воздействием инфляционных процессов.

Следовательно, на основе тщательного анализа эффективности оборотных активов должна строиться финансовая политика управления оборотным капиталом предприятия, реализация которой должна обеспечить компромисс между риском потери ликвидности и эффективностью хозяйственной деятельности.

В процессе анализа формирования и использования оборотных средств следует:

- Установить потребность предприятия в оборотных средствах.

- Определить состав, структуру и динамику оборотных активов.

- Обосновать оптимальный выбор источников финансирования оборотных активов.

- Рассчитать влияние состояния и скорости оборота оборотных активов на уровень ликвидности и рентабельности.

- Оценить эффективность использования оборотных средств.

Оборотные средства обеспечивают непрерывность процесса производства и сбыта продукции, осуществление общего управления компанией, используя в финансовой деятельности. Их характерная особенность - скорость оборота, влияющая на продолжительность производственно-финансового цикла - периода полного оборота всей суммы оборотных активов, в процессе, которого происходит изменение их материально-вещественной формы.

В анализе оборотных активов особое значение уделяется их оборачиваемости, т.е. скорости оборота. Показатели оборачиваемости оборотных активов в виде коэффициентов, отражающих количество оборотов, совершенных активами, а также в виде показателей средней продолжительности их одного оборота. Показатели оборачиваемости характеризуют эффективность использования оборотных активов и определяются по каждой статье II раздела бухгалтерского баланса и по его итогу.

Источники информации для анализа оборачиваемости оборотных средств носят учетный характер, т.е. это данные, которые содержат документы бухгалтерского учета. К ним относятся «Бухгалтерский баланс» и «Отчет о прибылях и убытках».

«Бухгалтерский баланс» – характеризует финансовое положение организации по состоянию на отчетную дату. Данные для целей анализа, т.е. информация о состоянии оборотных средств, а также их элементов: материально-производственных запасов, расчетов с дебиторами, краткосрочных финансовых вложений и денежных средств отражаются во II разделе баланса.

В подразделе «Запасы» сосредоточена основная часть оборотных активов предприятия, а точнее активов, имеющих материально-вещественную природу, непосредственно включаемых в производственно-технологический процесс. В составе материально-производственных запасов в отчетности отражаются: готовая продукция, незавершенное производство, сырье и материалы, малоценные и быстроизнашивающиеся предметы и товары отгруженные.

Данная статья может составлять значительный удельный вес не только в составе оборотных средств, но и активов предприятия в целом, что может свидетельствовать о трудностях предприятия со сбытом своей продукции, нарушением технологии производства и выбором неэффективных методов реализации, спецификой конкретного производства, связанной, например, с длительностью производственного цикла или его сезонной цикличностью.

Дебиторская задолженность – следующий элемент оборотных средств, который представляет собой требования предприятия по отношению к другим предприятиям, организациям, клиентам на получение денежных средств за поставку товаров или оказание услуг.

В балансе дебиторская задолженность отражается двумя группами статей в зависимости сроков ожидаемых платежей: дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Наличие крупной дебиторской задолженности следует рассматривать как фактор, отрицательно влияющий на финансовое положение предприятия, а ее рост в динамике - об ухудшении финансового положения.

Краткосрочные финансовые вложения – ликвидные ценные бумаги, приносящие доход предприятию в виде процентов или дивидендов. Они могут быть легко реализованы на рынке ценных бумаг и превращены в наличные денежные средства.

В группе статей денежных средств отражается остаток денежных средств в кассе, на расчетных счетах и валютных счетах в банках и денежные документы. Денежные средства представляют собой специфический вид активов предприятия, которые являются универсальным платежным средством для привлечения на предприятие любых ресурсов. По своему наполнению статья «денежные средства» представляет собой сумму денег, оставшихся на расчетном счету банка в национальной и иностранной валюте, а также некоторая сумма наличных денег, хранящихся в кассе предприятия на дату составления баланса.

По статье прочие оборотные активы показаны суммы, не нашедшие отражения по другим статьям II раздела баланса.

«Отчет о прибылях и убытках» содержит сравнение сумм всех доходов предприятия от продажи товаров, оказания услуг, а также доходов и поступлений по другим видам деятельности с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. В части анализа оборачиваемости оборотных средств используется информация отчета о прибылях и убытках, о выручке (нетто) от продажи товаров, продукции, работ, услуг.

- Бухгалтерский учет оборотных средств

- Бухгалтерский учет запасов материалов

Материал – вещественный элемент, приобретенный с целью его дальнейшего использования в качестве предмета труда в производственном процессе. Материал полностью потребляется в производственном цикле и, следовательно, полностью переносит свою стоимость на стоимость произведенной продукции или оказанных услуг.

Организация грамотного учета материалов в современных условиях является весьма актуальной проблемой для многих предприятий. При таком учете очень важно организовать контроль за сохранностью материалов, их соответствием документам; за соблюдением норм потребления; выявления затрат, связанных с заготовкой материалов.

Сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты и комплектующие изделия, запасные части, тара, используемая для упаковки, транспортировки продукции (материалов), и другие материальные ресурсы отражаются в учете и отчетности по их фактической себестоимости. Фактическая себестоимость материальных ресурсов определяется исходя из затрат на их приобретение, включая оплату процентов за приобретение в кредит, предоставленный поставщиком этих ресурсов, наценки (надбавки), комиссионные вознаграждения стоимость услуг, уплаченные снабженческим, внешнеэкономическим и иным организациям, таможенные пошлины, расходы на транспортировку, хранение и доставку, осуществляемые силами сторонних организаций.

Задачей бухгалтерского учета является:

- Получение точной информации о состоянии запасов по местам их хранения.

- Получение точной информации о состоянии запасов на всех стадиях их движения.

- Получение точной информации о взаимоотношениях с поставщиками.

- Составление на основе всей финансовой информации всевозможных отчетов в инстанции самых различных уровней.

Данные бухгалтерского учета должны содержать необходимую и достаточную информацию для принятия решений ведущих к снижению издержек.

Для учета производственных запасов приме�няют следующие синтетические счета:

10 «Материалы»;

11 «Животные на выращивании и откорме»;

12 «Малоценные и быстроизнашивающиеся предметы»;

13 «Износ малоценных и быстроизнашивающихся предметов»;

14 «Переоценка материальных ценностей»;

15 «Заготовление и приобретение материалов»;

16 «Отклонение в стоимости материалов»;

Забалансовые счета 002 «Товарно-материальные ценности, принятые на ответственное хранение» и 003 «Материалы, принятые в переработку».

К счету 10 «Материалы» могут быть открыты следующие субсчета:

- 1 « Сырье и материалы».

- «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали».

- «Топливо».

- «Тара и тарные материалы».

- «Запасные части».

- «Прочие материалы».

- «Материалы, переданные в переработку на сторону»

- «Строительные материалы».

На малых предприятиях все производственные запасы можно учитывать на одном синтетическом счете 10 «Материалы».

Внутри каждой из перечисленных групп материальные ценности подразде�ляют на виды, сорта, марки, типоразмеры. Каждому наименованию, сорту, раз�меру присваивают краткое числовое обозначение (номенклатурный номер) и за�писывают их в специальный реестр, который называют номенклатурой –ценником.

В номенклатуре – ценнике указывают также твердую учетную цену и единицу из�мерения материалов.

Кодирование номенклатуры – ценника обычно осуществляют по смещенной порядково-серийной системе, используя семи- или восьмизначные коды. Пер�вые два знака указывают синтетический счет, третий – субсчет, один или два следую�щих знака – группу материалов, остальные – различные признаки, характеристики материала.

Материальные запасы принимаются к учету по фактической себестоимости, которая исчисляется в зависимости от способа приобретения (получения) данного имущества.

Сырье, основные и вспомогательные материалы, топливо, покупные полуфабрикаты и комплектующие изделия, запасные части, тара, используемая для упаковки, транспортировки продукции (материалов), и другие материальные ресурсы отражаются в учете и отчетности по их фактической себестоимости. Фактическая себестоимость материальных ресурсов определяется исходя из затрат на их приобретение, включая оплату процентов за приобретение в кредит, предоставленный поставщиком этих ресурсов, наценки (надбавки), комиссионные вознаграждения, стоимость услуг, уплаченных снабженческим, внешнеэкономическим и иным организациям, таможенные пошлины, расходы на транспортировку, хранение и доставку, осуществляемые силами сторонних организаций.

Для бухгалтера предприятия особый интерес представляют:

- Учетная цена – цена, по которой материал учитывается в бухгалтерских регистрах.

- Цена закупки – цена, по которой материал приобретен.

Все многообразие методов учета можно свести на две группы: точного учета (единичный учет) и приближенного учета.

Единичный учет (метод фактических цен) является абсолютно точным методом учета движения материала. На каждую партию материала с одинаковыми входными параметрами, поступающую на предприятие заводится инвентарная карточка. Учетная цена в этом случае есть фактическая цена закупки. На каждую единицу прикрепляется инвентарный номер. В момент отпуска материала бухгалтер делает отметку в специальном учетном регистре о том, какой инвентарный номер отпущен в производство. При этом точно известна стоимость материала, перенесшего свою стоимость на готовую продукцию.

При отсутствии автоматизированных систем и непрерывном увеличении инвентарных карточек этот метод очень трудоемок.

Методы, при которых учетная цена отпущенного в производство материала определяется расчетным путем, являются методами приближенного учета. Различают три основных метода, каждый из которых, в свою очередь, подразделяется на оперативный и итоговый.

Метод средних цен – материал с одинаковыми входными параметрами учитывается в одной инвентарной карточке независимо от закупочной цены. Учет по партиям не ведется. Вновь поступивший материал усредняется с уже имеющимся. В результате в каждый момент времени мы имеем как бы одну партию по одной учетной цене – определяемой делением общей стоимости материала на общее количество.

ФИФО (FIFO)

Вновь поступившая партия отражается в учете как самостоятельная партия, независящая от имеющихся на учете. При списании делается предположение, что реализован материал из самой первой поступившей партии. Если количество материала в первой партии меньше, чем требуется передать в производство, то списывается материал из второй партии, и т.д. Тем самым списание материала производится по принципу «первым пришел – первым ушел». Этот метод оправдан в условиях низкой инфляции. В условиях высокой инфляции применение этого метода приведет к завышению стоимости материальных остатков, занижению себестоимости готовой продукции и, как следствие, завышению результатов от реализации. Дело в том, что в условиях высокой инфляции последующая партия поступает, как правило, по более высоким ценам. Списывая сначала предыдущую партию, т.е. более дешевую, мы оставляем на учете более дорогую.

ЛИФО (LIFO)

Вновь поступившая партия отражается в учете как самостоятельная партия, не зависящая от имеющихся на учете. При списании делается предположение, что отпущен материал из самой последней поступившей партии. Если количество материала в последней партии меньше, чем требуется передать в производство, то списывается материал из предпоследней партии, и т.д. Тем самым списание материала производится по принципу «последним пришел – первым ушел». Этот метод оправдан в условиях высокой инфляции, так как стоимость списываемого материала максимально приближена к текущим рыночным ценам – в первую очередь списывается материал, купленный последним и его учетная цена ближе к рыночным ценам, чем цены первых партий. При этом методе снижается стоимость материальных остатков и, как следствие, результаты от реализации готовой продукции, по сравнению с предыдущим методом.

По технике организации учета методы ЛИФО аналогичны методам ФИФО, только списание производится в обратном порядке – от последних партий к первым.

Себестоимость переданных в производство материалов рассчитывается, как и во всех итоговых методах, вычитанием остатков на конец учетного периода из суммы всех поступлений с учетом остатков на начало учетного периода.

Абсолютно каждый факт движения материальной массы должен сопровождаться первичными, оправдательными документами.

Движение материалов – это в основном поступление и выбытие. Поступление материала сопровождается входящими документами – это накладные и счета-фактуры, товарно-транспортные накладные и другие документы, оформляемые поставщиком материала. Выбытие (перемещение) материала сопровождается исходящими документами: требования, лимитно-заборные карты.

Карточка движения материала – заводится для материалов с одинаковым номенклатурным номером. Содержит в себе полное описание параметров данной материальной позиции. Сам номенклатурный номер, название, единицу измерения, учетную цену, сорт, бухгалтерский счет, на котором учитывается данный материал и т.п. Кроме этого, как явствует из названия, в ней прослеживается все движение данной материальной позиции – приход, расход, остаток. По записям в карточке ведения учета по данному материалу (инвентарной карточке) легко увидеть, сколько отпущено и сколько осталось, не прибегая к инвентаризации. Инвентаризация в этом случае требуется только для сверки данных учета с фактическими остатками.

Оборотная ведомость содержит суммарную информацию по движению материальной массы. Для каждого номенклатурного номера в оборотной ведомости должна быть информация в количественном и суммовом измерениях на начало периода, приходе, расходе и остатках на конец периода.

Накладная на перемещение используется для оформления операций по перемещению материалов из одного подразделения в другое.

Акт на списание используется для оформления выбытия материала, не связанного с его использованием в процессе производства: порча, потеря потребительских свойств, пропажа и т.п.

- Бухгалтерский учет готовой продукции

Конечным продуктом производственного процесса предприятия является готовая продукция. Изделия считаются готовыми только в том случае, если они полностью укомплектованы и соответствуют техническим условиям, утвержденным в установленном порядке, сданы на склад готовой продукции и снабжены сертификатом или другим документом, удостоверяющим качество готовой продукции. Готовая продукция составляет основную часть продукции предприятия. Кроме того, в состав готовой продукции могут входить детали, узлы и полуфабрикаты, если они отправляются покупателям как запасные части или комплектующие изделия, также отпущенные на сторону полуфабрикаты собственного производства, выполненные работы и оказанные услуги промышленного характера. Работами промышленного характера считаются услуги вспомогательных цехов по отпуску пара, воды, электроэнергии, сжатого воздуха, автоперевозки и другие услуги сторонним предприятиям и организациям, своим непромышленным хозяйствам или для собственного капитального строительства.

Готовая продукция в основном предназначена для реализации на сторону, но часть ее может использоваться внутри своего предприятия.

Продукция, не подвергшаяся всем предусмотренным технологическим процессом операциям обработки, а также изделия, не прошедшие испытаний и технической приемки, в состав объема готовой продукции не включаются и подлежат учету как незавершенное производство.

Предприятия, изготовляют продукцию в соответствии с плановыми заданиями по ассортименту, количеству и качеству. При этом большое внимание уделяется увеличению ее объема, расширению ассортимента и улучшению качества.

В системе организации бухгалтерского учета на предприятиях особое место занимает учет готовой продукции, ее отгрузки и реализации, в задачи которого входят:

- Постоянный контроль за выпуском готовой продукции (работ, услуг) по объему, ассортименту и качеству.

- Полный и достоверный учет готовой продукции на складе, систематический контроль за ее сохранностью и состоянием запасов.

- Своевременный и правильный учет отгруженной и реализованной продукции (работ, услуг), четкая организация расчетов с покупателями;

- Формирование фактической себестоимости готовой продукции.

- Правильное и своевременное документальное оформление операций, и обеспечение достоверных данных по поступлению и отпуску готовой продукции и товаров.

- Контроль за сохранностью готовой продукции и товаров в местах их хранения (эксплуатации) и на всех этапах их движения.

- Контроль за соблюдением установленных организацией норм по выпуску готовой продукции, обеспечивающих ее бесперебойный выпуск, выполнение работ и оказание услуг.

- Своевременное выявление ненужных и излишних запасов готовой продукции и товаров с целью их возможной продажи или выявления иных возможностей вовлечения их в оборот.

- Проведение анализа эффективности использования товарных запасов и запасов готовой продукции.

Учет выпуска готовой продукции находится под постоянным контролем бухгалтерии организации, так как его ритмичность обеспечивает выполнение договорных обязательств по отгрузке продукции покупателям, своевременность реализации и всех расчетов и выплат. По окончании месяца общее количество выпущенной продукции оценивается по плановым, продажным ценам и по фактической себестоимости.

По показателям выпуска готовой продукции определяется результат работы организации в процессе производства - экономия или перерасход как разница между фактической и плановой себестоимостью выпущенной продукции. Здесь же выпуск расценивается и по отпускным (продажным, договорным) ценам, что дает возможность определить предполагаемую выручку и прибыль после реализации выпущенной продукции.

Для учета наличия и движения готовой продукции на складе применяется счет 43 "Готовая продукция", по дебету которого отражаются остаток продукции на складе на начало и конец отчетного периода и ее приход из производства, а по кредиту - расход продукции, отпуск ее со склада.

Готовые изделия, приобретаемые у других предприятий для перепродажи или для комплектации своей отгружаемой продукции и не входящие в ее себестоимость, учитываются на счете 41 "Товары".

Аналитический учет – это натуральный учет готовой продукции на складе и стоимостный учет готовой продукции в бухгалтерии. Он ведется по наименованиям, сортам, типам, размерам и местам хранения продукции. Цель такого учета – получение полной и достоверной информации о наличии, поступлении и расходе продукции, а также обеспечение контроля за ее сохранностью со стороны материально ответственных лиц.

В настоящее время аналитический (сортовой) учет готовой продукции на предприятиях может вестись одним из следующих методов:

- Параллельным;

- Сальдовым (оперативно-бухгалтерским);

- С помощью сортовой оборотной ведомости.

Параллельный метод характеризуется тем, что учет готовой продукции ведется на складе и в бухгалтерии. На складе ведутся карточки количественного учета, а в бухгалтерии - карточки количественно-суммового учета. Записи в карточках склада и бухгалтерии производятся по приходным и расходным первичным документам. По окончании отчетного периода в карточках определяются обороты за месяц и остатки на конец месяца: на складе только по количеству, а в бухгалтерии по количеству и сумме. Данные складского учета периодически сверяются с данными бухгалтерии.

Аналитический учет готовой продукции с помощью сортовой оборотной ведомости заключается в следующем. На складе, как и при параллельном методе учета, ведутся карточки количественного учета, а в бухгалтерии – сортовая оборотная ведомость по той же форме, что и при параллельном методе, данные в которую заносятся непосредственно из приходных и расходных первичных документов. При этом первичные документы раскладываются по номенклатурным номерам или наименованиям продукции.

Сальдовый метод учета готовой продукции предусматривает составление сальдовой ведомости учета. В ведомости учета остатков отражаются остатки на первое число каждого отчетного периода. Ведомость открывается в бухгалтерии по каждому складу и ведется в разрезе групп и номенклатурных номеров готовой продукции. По каждому номенклатурному номеру указываются единица измерения и учетная цена. По окончании отчетного периода со складов ведомости передаются в бухгалтерию, где таксируются остатки, подсчитываются суммы по группам, складам и по предприятию в целом.

Синтетический учет готовой продукции, выпущенной из производства может вестись по одному из вариантов:

- С использованием счета 40 "Выпуск продукции (работ, услуг)";

- Без использования счета 40 "Выпуск продукции (работ, услуг)".

Первый вариант могут применять организации, использующие в учете плановые калькуляции на производимую продукцию или нормативный метод учета затрат и калькулированные себестоимости продукции.

Второй вариант, без отражения операций на счете 40 "Выпуск продукции (работ, услуг)", как правило, используют организации, которые не составляют плановые калькуляции и не применяют нормативный метод учета затрат на производство и калькулированные себестоимости продукции. Такие организации определяют себестоимость выпущенных изделий только по фактическим затратам.

Основными нормативными документами, используемыми при учёте готовой продукции:

- Федеральный закон о бухгалтерском учёте от 21.11.96г. №129-ФЗ.

- Гражданский кодекс Российской Федерации. Части 1 и 2. – М.: Проспект, 1998.

- Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98г. № 34н (в ред. приказа Минфина РФ от 24.03.2000г. №31н.).

- План счетов бухгалтерского учёта финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000г. №94н. (в ред. Приказов Минфина РФ от 07.05.2003 N 38н, от 18.09.2006 N 115н).

- "О формах бухгалтерской отчётности организаций". Приказ Минфина РФ от 13.01.2000г. №4н. (в ред. Приказов Минфина РФ от 31.12.2004 N 135н, от 18.09.2006 N 115н).

- Положение по бухгалтерскому учету "учет материально-производственных запасов" ПБУ 5/01 от 9 июня 2001 г. N 44н (в ред. Приказа Минфина РФ от 27.11.2006 N 156н).

- Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99 от 6 мая 1999 г. N 33н (в ред. Приказов Минфина РФ от 30.12.1999 N 107н, от 30.03.2001 N 27н, от 18.09.2006 N 116н, от 27.11.2006 N 156н).

- Бухгалтерский учет не завершенного производства

К незавершенному производству согласно п.63 Положения по ведению бухгалтерского учета и отчетности относятся: продукция (работы), не прошедшая всех стадий технологического процесса и изделия неукомплектованные, не прошедшие испытаний и технической приемки, а также незаконченные работы, не принятые заказчиком.

К незавершённому производству также относится полностью укомплектованная продукция, которая не прошла испытаний, предусмотренных технологией.

Наличие и размер незавершенного производства (далее - НЗП) зависит от отраслевой направленности организации, от характера и длительности технологического процесса. Оценка остатков НЗП производится на основании данных первичных учетных документов о движении и об остатках сырья и материалов, готовой продукции по цехам. Наличие и величина остатков незавершенного производства зависят от характера и длительности технологического процесса, а также особенностей выпускаемой продукции. Размер остатков незавершенного производства устанавливают путем проведения инвентаризации.

Для этих целей могут использоваться самые различные методы: фактическое взвешивание, штучный учет, объемное измерение, использование данных партийного учета, в зависимости от вида изготавливаемой продукции.

В соответствии с нормами бухгалтерского законодательства (п. 64 Приказа N 34н) незавершенное производство может отражаться в бухгалтерском балансе:

- По фактической или нормативной (плановой) производственной себестоимости.

- По прямым статьям затрат.

- По стоимости сырья, материалов и полуфабрикатов.

Остатки по счету 20 "Основное производство", 23 "Вспомогательные производства", 29 "Обслуживающие производства и хозяйства" на конец месяца показывают стоимость незавершенного производства в соответствующих производствах.

Допускаются следующие виды оценки НП:

1. В массовом и серийном производстве:

1.1. По фактической себестоимости (в разрезе калькуляционных статей).

1.2. Плановой (нормативной) производственной себестоимости (прямые затраты – материалы, заработная плата основных производственных рабочих, исчисленные по нормам по каждому калькуляционному объекту, и суммы прочих косвенных затрат, определяемых в процентном отношении к прямым затратам).

1.3. Прямым статьям затрат (сырье, материалы, заработная плата основных производственных рабочих).

1.4. Стоимости сырья, материалов, полуфабрикатов.

2. В единичном производстве – по фактическим расходам.

Порядок оценки НП рекомендуется отраслевыми инструкциями и определяется учетной политикой организации.

Для оценки незавершенного производства нужно учитываться перечень прямых расходов, к которым могут быть отнесены:

- Материальные расходы.

- Оплата труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг.

- Суммы ЕСН, начисленного на указанные суммы расходов на оплату труда.

- Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

- Расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные за отчетный налоговый период.

При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов и подлежат списанию в порядке, устанавливаемом организацией (равномерно, пропорционально объему продукции и др.) в течение периода, к которому они относятся.

Статья "Затраты в незавершенном производстве" отражает наличие затрат по незавершенному производству и незавершенным работам, учет которых осуществляется на соответствующих счетах бухгалтерского учета. При этом незавершенное производство отражается в оценке, принятой организацией при формировании учетной политики в соответствии с нормативными документами по бухгалтерскому учету.

- Бухгалтерский учет дебиторской задолженности

Дебиторская задолженность представляет собой сумму долгов, причитающихся предприятию, организации или учреждению от юридических или физических лиц в итоге хозяйственных взаимоотношений с ними.

Дебиторская задолженность может иметь две разновидности.

Обусловлена обычными процессами хозяйственной деятельности и может подразумевать аванс, перечисленный поставщику, или стоимость товаров (работ, услуг), отгруженных (выполненных), но не оплаченных покупателями (заказчиками) по условиям договора и иным причинам.

Выражается долгами в результате судебных споров между поставщиком и покупателем из-за несоответствия количества или качества товаров (работ, услуг) установленному ассортименту, несвоевременной оплаты или ее отсутствия, иных причин расхождения в договорных отношениях.

В бухгалтерском учете дебиторская задолженность отражается по дебету счетов:

- 60 "Расчеты с поставщиками и подрядчиками" (организацией выдан аванс в счет поставки товара).

- 62 "Расчеты с покупателями и заказчиками" (поставка товаров, работ, услуг в счет последующей оплаты).

- 68 "Расчеты по налогам и сборам" (переплата в бюджет налогов, сборов).

- 69 "Расчеты по социальному страхованию и обеспечению" (переплата при расчетах по социальному страхованию, пенсионному обеспечению, обязательному медицинскому страхованию работников организации).

- 70 "Расчеты с персоналом по оплате труда" (при удержании с работника в пользу организации определенных сумм).

- 71 "Расчеты с подотчетными лицами" (подотчетное лицо не возвратило выданные ему денежные средства).

- 73 "Расчеты с персоналом по прочим операциям" (возникновение задолженности работников по предоставленным займам, возмещению материального ущерба и тому подобное).

- 75 "Расчеты с учредителями" (возникновение задолженности учредителей по вкладам в уставный, складочный капитал).

- 76 "Расчеты с разными дебиторами и кредиторами" (в случае наличия задолженностей по возмещению ущерба по страховому случаю расчетов по претензиям в пользу организации, расчетов по причитающимся дивидендам).

Дебиторская задолженность возникает, когда товары (работы, услуги) реализованы, а денежные средства за них еще не получены, или когда поставщику выплачен аванс, а товары (работы, услуги) в счет него еще не поступили.

В случае, если появляются обоснованные сомнения в том, что дебиторская задолженность не будет погашена, по такой задолженности создается резерв, уменьшающий финансовый результат.

Порядок формирования резерва по сомнительной дебиторской задолженности в бухгалтерском учете отличается от порядка его формирования для исчисления налоговой базы по налогу на прибыль:

|

Этапы создания резерва

|

Бухгалтерский учет

|

Налоговый учет по налогу на прибыль

|

|

1. Необходимость создания резерва

|

Резерв создается обязательно

|

Налогоплательщик вправе создавать резерв, если это предусмотрено его учетной политикой

|

|

2. Признание дебиторской задолженности сомнительной

|

Дебиторская задолженность, не погашенная в срок и не обеспеченная гарантиями

|

|

|

Дебиторская задолженность, которая с высокой степенью вероятности не будет погашена в оговоренный срок

|

|

|

3. Порядок расчета величины резерва по сомнительной дебиторской задолженности

|

Определяется учетной политикой

|

Регламентирован ст.266 НК РФ

|

|

4. Использование резерва

|

На покрытие убытков от безнадежных долгов

|

|

5. Остаток неиспользованного резерва

|

Увеличивает финансовый результат года, следующего за отчетным

|

По выбору налогоплательщика:

1. Может быть перенесен на следующий налоговый период. В этом случае, сумма вновь созданного резерва корректируется на остаток неиспользованного резерва предыдущего налогового периода.

2. Увеличивает прибыль отчетного года.

|

Если взыскать дебиторскую задолженность невозможно в силу истечения срока исковой давности, ликвидации должника и т.п., эта задолженность подлежит списанию на уменьшение финансового результата или за счет резерва (если резерв по ней создавался).

По общему правилу срок исковой давности начинает отсчитываться с той даты, не позже которой покупатель должен перечислить деньги по договору. Если срок погашения задолженности в договоре не указан, то он определяется в порядке, установленном законодательством (ст. 200 Гражданского кодекса РФ).

- Бухгалтерский учет денежных средств и

Для отражения в бухгалтерском учете сведений о наличии и движении денежных средств в российской и иностранных валютах, находящихся в кассе, на расчетных, валютных и других счетах, открытых в кредитных организациях на территории страны и за ее пределами, а так же ценных бумаг, платежных и денежных документов используются счета разд. V Плана счетов "Денежные средства".

Денежные средства в иностранных валютах и операции с ними учитываются на счетах данного раздела в рублях в суммах, определяемых путем пересчета иностранной валюты в установленном порядке. Одновременно эти средства и операции отражаются в валюте расчетов и платежей. К разд. V "Денежные средства" относятся счета:

- 50 "Касса".

- 51 "Расчетные счета".

- 52 "Валютные счета".

- 55 "Специальные счета в банках".

- 57 "Переводы в пути".

- 58 "Финансовые вложения".

- 59 "Резервы под обесценение финансовых вложений".

Наличные денежные средства и денежные документы организации хранятся и учитываются в кассе организации.

Касса – подразделение организации, выполняющее кассовые операции с наличными деньгами и другими денежными ценностями.

Всю полноту ответственности за соблюдение установленного порядка, создание условий сохранности денег в помещении кассы, при доставке их из учреждения банка и сдаче в банк несет руководитель организации. Кроме него, ответственность за соблюдение вышеуказанного Порядка ведения кассовых операций возлагается на главного бухгалтера и кассиров организации.

В организациях, имеющих несколько касс, прежде всего на предприятиях торговли, транспорта, организуется главная касса, которую ведет главный кассир. Ему подчиняются и перед ним ежедневно отчитываются кассиры операционных касс.

В организациях, в которых имеется один кассир, в случае необходимости временной его замены исполнение обязанностей кассира возлагают на другого работника по письменному приказу руководителя организации (решению, постановлению). С этим работником заключается договор о полной материальной ответственности. В случае внезапного оставления кассиром работы (болезнь и др.) находящиеся у него под отчетом ценности немедленно пересчитываются другим кассиром, которому они передаются, в присутствии руководителя и главного бухгалтера организации или в присутствии комиссии из лиц, назначенных руководителем организации. О результатах пересчета и передачи ценностей составляют акт за подписями указанных лиц.

В малых организациях, не имеющих в штате кассира, обязанности последнего может исполнять главный бухгалтер или другой работник по письменному распоряжению руководителя организации при условии заключения с ним договора о материальной ответственности.

Помещение кассы должно быть специально оборудовано для обеспечения сохранности денежных средств и снабжено сигнализацией. Помещение кассы должно быть изолировано, а двери в кассу на время совершения операции заперты с внутренней стороны. Доступ в помещение кассы лицам, не имеющим отношения к ее работе, воспрещается.

Организации могут иметь в своих кассах наличные деньги в пределах лимитов. Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем организациям, имеющим кассу и осуществляющим предпринимательскую деятельность.

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда (и другие приравненные платежи), регистрируются после их выдачи.

Каждая организация вправе открывать в любом банке расчетные и другие счета для хранения свободных денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций. Счет в банке – сердцевина взаимоотношений организации с клиентами посредством банковской структуры, а рост суммы средств на счете нередко рассматривается как главный показатель работы организации.

Взаимоотношения между организацией и банком оформляются договором на расчетно-кассовое обслуживание, в котором фиксируется: перечень услуг, тарифы комиссионных вознаграждений за услуги, сроки обработки платежных документов, условия размещения средств, прав, обязанности и ответственность сторон. За несвоевременное или неправильное списание и зачисление средств владелец счета вправе требовать от банка уплату штрафа в размере 0,5 % суммы за каждый день задержки, если иное не предусмотрено договором. Взаимные претензии по расчетам между плательщиком и получателем рассматриваются сторонами без участия банка.

Для проведения операций по расчетному счету используются следующие формы безналичных расчетов:

- Расчеты платежными поручениями. Основным платежным инструментом являются платежные поручения. Платежное поручение – это расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

- Расчеты платежными требованиями-поручениями представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. При этом платежный инструмент (платежное требование-поручение) предъявляется получателем средств (взыскателем) к счету плательщика через систему банковских расчетов.

- Аккредитивная форма расчетов. Аккредитив представляет собой условное денежное обязательство, принимаемое банком (банк-эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющий банк) произвести такие платежи. Каждый аккредитив должен содержать указание на его вид. Аккредитив предназначен для расчетов с одним получателем средств. Порядок расчетов по аккредитиву устанавливается в договоре. Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву. Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение исполняющего банка. В случае открытия непокрытого аккредитива исполняющему банку предоставляется право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента. Отзывным признается аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Аккредитив является отзывным, если в нем не указано иное. Безотзывным считается аккредитив, который не может быть изменен или аннулирован без согласия получателя средств.

- Чек – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку провести платеж указанной в чеке суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков; чекодержателем – лицо, в пользу которого выдан чек; плательщиком – банк, в котором находятся денежные средства чекодателя.

Различают чеки предъявительские, ордерные и именные. Именной – выписывается на определенное лицо и не подлежит передаче. Чек на предъявителя передается от одного лица к другому путем простого вручения. Ордерный чек может передаваться посредством передаточной подписи.

Расчеты по инкассо служат документом для бесспорного списания средств с расчетного счета организации (ст. 874, 875 ГК РФ). Без согласия организации в бесспорном порядке списываются денежные средства по инкассо в соответствии с решением Государственного арбитража, народного суда, налоговых или иных финансовых органов (недоимки, пени по налогам и сборам), списание таможенными органами сумм таможенных платежей и пеней, в иных случаях, предусмотренных договором между банком и клиентом. В безакцептном порядке оплачиваются счета энергоснабжающих, теплоснабжающих и водопроводно-канализационных организаций.

Для учета движения средств на расчетном счете используется активный балансовый счет 51 «Расчетные счета». В дебет этого счета записывают поступления денежных средств на расчетный счет, а в кредит – уменьшение денежных средств на расчетном счете.

В случае если организация имеет несколько расчетных счетов, необходимо организовать ведение аналитического учета в разрезе расчетных счетов.

Ежедневно или в другие сроки, установленные по соглашению с организацией, банк выдает ей выписки из его расчетного счета с приложением оправдательных документов, подтверждающих правомерность списания и зачисления средств на расчетный счет.

Выписка из расчетного счета – второй экземпляр лицевого счета организации, открытого ей банком. Сохраняя денежные средства организаций, банк считает себя должником организации, поэтому остатки средств и поступления на расчетный счет записывает по кредиту расчетного счета, а уменьшение своего долга – по дебету. Обрабатывая выписки, бухгалтер должен помнить об этой особенности и записывать зачисленные суммы и остаток по дебету расчетного счета, а списания – по кредиту.

Организации могут открывать валютные счета на территории Российской Федерации в любом банке, уполномоченном Банком России на проведение операций с иностранными валютами.

К валютным ценностям, помимо иностранной валюты, относятся также:

- Ценные бумаги в иностранной валюте – платежные документы (чеки, векселя, аккредитивы и др.), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте.

- Драгоценные металлы – золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий) в любом виде и состоянии, за исключением ювелирных и других бытовых изделий, а также лома таких изделий.

- Природные драгоценные камни – алмазы, рубины, изумруды, сапфиры и александриты в сыром и обработанном виде, а также жемчуг, за исключением ювелирных и других бытовых изделий из этих камней и лома таких изделий.

Особенности учета операций в иностранной валюте регламентируются ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденным приказом Минфина России от 27 декабря 2006 г. № 154н.

В настоящее время юридические лица могут покупать иностранную валюту через уполномоченные банки для осуществления:

- Текущих валютных операций.

- Валютных операций, связанных с движением капитала (по операциям, требующим соответствующих разрешений или лицензий Банка России, в пределах сумм, указанных в разрешениях и лицензиях).

- Платежей в погашение кредитов, полученных в иностранной валюте у уполномоченных банков, включая проценты за пользование кредитами и суммы штрафов за неисполнение или ненадлежащее исполнение обязательств по возврату этих кредитов.

- Оплаты командировочных расходов своих сотрудников, направляемых в командировку за границу.

- Платежей на валютные счета за границей, открытые с разрешения Банка России для оплаты расходов на содержание представительств.

- Обязательных платежей в иностранной валюте, взимаемых государственными органами в соответствии с федеральными законами.

Специальными счетами в банках признаются счета, открытые для бюджетного финансирования, целевого финансирования, финансирования кредитных линий и т. д., а также аккредитивы, чековые книжки, депозитные счета. Учет на этих счетах аналогичен учету на расчетных и валютных счетах.

Счет 55 «Специальные счета в банках» активный, предназначен для обобщения информации о наличии и движении денежных средств в российской и иностранных валютах, находящихся на территории страны и за рубежом в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования (поступлений) в той их части, которая подлежит обособленному хранению.

К счету 55 «Специальные счета в банках» могут быть открыты субсчета: 55-1 «Аккредитивы», 55-2 «Чековые книжки», 55-3 «Депозитные счета» (в рублях), 55-4 «Депозитные счета» (в валюте), 55-5 «Специальный счет (на финансирование капитальных вложений)», 55-6 «Текущий счет филиала», 55-7 «Специальный карточный счет».

К счетам учета денежных средств относят также счет 57 «Переводы в пути». Счет 57 «Переводы в пути» активный и предназначен для обобщения информации о движении денежных средств в валюте РФ и иностранных валютах в пути, т. е. денежных сумм внесенных в кассы банков, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

3 Анализ деятельности предприятия

3.1 Общая характеристика предприятия ОАО УНТК

УНТК – это многоотраслевая научно-техническая организация, которая более сорока пяти лет успешно сотрудничает с предприятиями машиностроительного комплекса России, СНГ и зарубежными партнерами.

Шестидесятые годы ХХ века характеризуются бурным развитием науки и техники. В это время на УВЗ были созданы принципиально новые конструкции большегрузных полувагонов с металлической обшивкой, а также новый танк Т-72. Запуск этих изделий в производство требовал проведения глубокой реконструкции вагоносборочных и механосборочных цехов без их остановки. Задача усложнялась тем, что вновь осваиваемые узлы и детали конструктивно имели более высокую сложность и требовали более высокой точности изготовления, чем снимаемые с производства. На повестку дня остро вставал вопрос создания и ускоренного введения новых технологий в заготовительных и обрабатывающихся производствах.

Учитывая сложившуюся обстановку, руководство Министерства обороной промышленности приняло решение создать на территории УВЗ Уральский филиал Всесоюзного проектно-технологического института (УФ ВПТИ), что и было установлено приказом министра №190 от 24.04.1968.

Уставом УФ ВПТИ были определены следующие основные направления деятельности предприятия:

- Технологическая подготовка производства новых изделий;

- Механизация и автоматизация технологических процессов;

- Проведение научно-исследовательских работ по совершенствованию действующих технологий и обеспечение внедрения усовершенствования в производство;

- Изготовление средств механизации и автоматизации, нестандартизированного оборудования, собственных разработок, наладку и внедрение их в производство.

В 1970 году УФ ВПТИ был переименован в Уральский филиал Всесоюзного научно-исследовательского технологического института (УФ ВНИТИ). Коллектив предприятия возглавил Аркадий Иванович Стрельцов. В этот период предприятие проводило научно-исследовательские и опытно-конструкторские работы по 22 различным темам.

В 1987 году в УФ ВНИТИ приходит новый директор Владимир Павлович Мозолин. Этот период характеризуется кризисом отечественной экономики, перестройкой, распадом СССР и потерей хозяйственных связей. В1991 году УФ ВНИТИ решением руководства Миноборонпрома был преобразован в самостоятельное предприятие, получившего название Уральский научно-технологический комплекс (УНТК). В начале 1993 года УНТК реорганизован в акционерное общество. В это сложное время Владимиру Павловичу удалось сохранить высокую квалификационный коллектив сотрудников и научно-техническую базу комплекса.

На сегодняшний день общая численность персонала ОАО УНТК – около 300 человек.

3.2 Анализ динамики и структуры оборотных средств

Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации, оптимальность объема, состав и структура которых в значительной степени влияют на устойчивость финансового положения организации. Вместе с тем оборотные активы представляют собой одну из главных составляющих ресурсного потенциала всей организации. Средства, вложенные в оборотные активы, должны компенсироваться за один оборот, т.е. за короткий период, в среднем соответствующий периоду превращения денег в деньги.

Оборотные средства, находясь в постоянном движении и обеспечивая кругооборот средств, постоянно меняют свою материально-вещественную форму. Многообразие видов оборотных активов организации обусловливает необходимость их классификации.

Под структурой оборотных средств понимается соотношение между элементами в общей сумме оборотных средств. На структуру оборотных активов оказывают влияние особенности конкретного производства, снабжения, принятый порядок расчетов с покупателями и заказчиками. Изучение структуры является основой прогнозирования перспективных изменений в составе оборотных средств.

Структура оборотных активов предприятия, в первую очередь, отражает специфику операционного, финансового цикла компании. Состав и структура оборотных активов зависит производственного цикла (к примеру, в машиностроении, где достаточно продолжителен производственный цикл, значительную долю составляет незавершенное производство, в пищевой, значительную долю составляет сырье и материалы), а также от факторов экономического и организационного порядка.

Таблица – Анализ динамики и структуры оборотных средств

|

Элементы баланса

|

сумма, т.р.

|

Структура, %

|

|

|

2013 год

|

2012 год

|

Отклонение

|

2013 года

|

2012 года

|

Динамика

|

|

|

|

|

|

ТПР, %

|

|

|

|

|

Запасы

|

213672

|

162228

|

51444

|

31,71

|

79,65

|

77,61

|

2,03

|

|

НДС

|

696

|

0

|

696

|

0,00

|

0,26

|

0,00

|

0,26

|

|

Дебиторская задолженность

|

8336

|

4360

|

3976

|

91,19

|

3,11

|

2,09

|

1,02

|

|

Финансовые вложения

|

161

|

161

|

0

|

0,00

|

0,06

|

0,08

|

-0,02

|

|

Денежные средства и их эквиваленты

|

17122

|

23008

|

-5886

|

-25,58

|

26,34

|

18,38

|

7,96

|

|

Прочие оборотные активы

|

28293

|

19266

|

9027

|

46,85

|

10,55

|

15,39

|

-4,84

|

|

Итог

|

268280

|

209023

|

59257

|

28,35

|

100,00

|

100,00

|

0,00

|

На анализируемом предприятии в 2013 году по сравнению с 2012 годом наблюдается увеличение оборотных средств, что связано с увеличением объемов производства. В составе оборотных активов наибольший прирост наблюдается в дебиторской задолженности, которые сложились в 3млн. 976 т. р. или 91,19%, так же на большую долю уменьшились денежные средства предприятия и составили 5 млн. 886 т. р. или 25,85%.

В структуре оборотных активов как в отчетном, так и в прошлом году преобладают запасы 79,65% и 77,61% соответственно. Так же немалый удельный вес приходится как в 2013 году, так и 2012 году на денежные средства 26,34% и 18,38% соответственно и на прочие оборотные активы – 10,55% и 15,39% соответственно.

3.3 Анализ деловой активности

Стабильность финансового положения предприятия в условиях рыночной экономики зависит от его деловой активности. Главными показателями деловой активности являются: объём и динамика произведённой продукции, широта рынков сбыта, наличие экспортной продукции, репутация предприятия, уровень использования капитала, инвестиционная активность, устойчивость экономического роста, оборачиваемость отдельных элементов капитала.

Оценивая динамику основных показателей, необходимо сопоставить темпы роста прибыли, выручки и стоимости имущества. В мировой экономике это соотношение называют «золотым правилом экономики предприятия»:

100 < ТРА < ТРВ < ТРП

Эффективность использования капитала характеризуется его доходностью (рентабельностью), а интенсивность его использования – скоростью оборота.

ТР п = 597,54%

ТР в = 120,57%

ТР а = 127,36%

100% < 127,36% 120,57% < 597,54%

На анализируемом предприятии «золотое правило» не выполняется, так как при увеличении имущества на 27,36% выручка сокращается на 20,57%, что ведет еще к большему сокращению выручки.

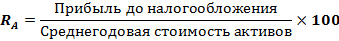

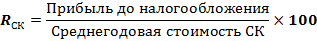

В общем виде показатели рентабельности показывают, на сколько эффективно предприятие использует свои ресурсы в целях получения прибыли. При исчислении показателей рентабельности используют показатели, рассчитанные по балансовой и чистой прибыли.

Расчёт показателей деловой активности

|

Наименование показателя

|

Способ расчёта

|

Пояснение

|

|

1. Коэффициент оборачиваемости активов

|

|

Показывает, сколько рублей реализованной продукции принёс 1 рубль, вложенный в активы

|

|

2. Коэффициент оборачиваемости основных средств

|

|

Показывает, сколько рублей реализованной продукции принёс 1 рубль, вложенный в основные фонды

|

|

3. Фондоотдача

|

|

Показывает, сколько продукции получено с 1 рубля, вложенного в основные фонды

|

|

4. Коэффициент оборачиваемости оборотных активов

|

|