Роль налогообложения малых предприятий на примере ООО Автоспектр - НН

PAGE \* MERGEFORMAT 4

ВВЕДЕНИЕ

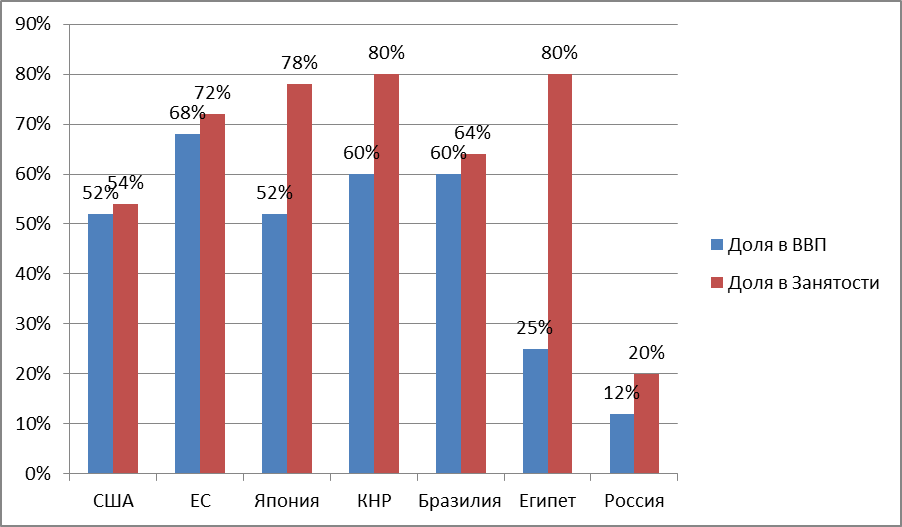

Опыт экономически развитых стран наглядно демонстрирует, что в малом бизнесе заключается огромная роль для экономики, его развитие оказывает большое влияет на экономический рост, на расширение рынка товарами и услугами требуемого качества, на увеличение необходимых рабочих мест, таким образом, позволяет разрешить социально-экономические проблемы. В каждой экономически развитой стране правительство оказывает многостороннею поддержку малому предпринимательству, дееспособное население активно начинает заниматься малым бизнесом.

Интенсивное увеличение предприятий малого бизнеса в странах Запада началось с середины 70-х до начала 90-х годов. Сегодня в наиболее экономически развитых западных странах малые предприятия составляют 70-90% от общего числа организаций. Для сравнения приведём пример, в США - в малом бизнесе занято около 53% населения, в Японии примерно 71,7% и в страны ЕС на соответствующих предприятиях работает около половины дееспособного населения. Основная доля малого бизнеса в этих странах - это мелкие организации, в которых работают не больше 20 человек. Малый бизнес обеспечивает больше половины прироста дополнительных рабочих мест, что позволяет уменьшить долю безработицы.

Все это говорит о важной роли малого предпринимательства для экономики всех стран. Про эффективность этих организаций говорит то что на 1$ затрат они в 17 раз больше обеспечивают своё производство новыми разработками, чем крупные организации, которые внедряют лишь 10% нововведений.

В конце концов, развитие малого бизнеса требуется потому, что он обеспечивает возрождение старых крупномасштабных предприятий и за счёт этого даёт возможность странам извлекать значительную выгоду в рыночной экономики. Поэтому малый бизнес занимает лидирующие позиции на сегодняшний день, особенно он, очень важен для нашей страны, где малые предприятия всё еще нуждаются в государственной поддержке.

Основное направление современной отечественной экономики заключается в интенсивном формирование и развитие рыночных отношений. А малый бизнес играет главную роль в этих замысловатых процессах. Мировой опыт показывает, что при обладании большими возможностями для увеличения территории своей деятельности у большинства предпринимателей ведет к увеличению темпов развития национальной экономики. В национальной экономике нашей страны бизнесмены сталкиваются как с организационно-экономическими, так и с административно-правовыми трудностями в процессе создания и дальнейшего развития своего дела.

Реформирование национальной экономики невозможно без дальнейшего развития малого бизнеса. Так как малые субъекты предпринимательства играют большую роль, для создания новых рабочих мест и развития рынка. Поэтому тема данной дипломной работы имеет огромную актуальность в экономике нашей страны на сегодняшний день. К тому же, малые предприятия производственно мобильны, инновационной восприимчивы и стабильны в рыночной экономики. Отсюда следует вывод о положительной роли института малого бизнеса, который требуется поддерживать и развивать.

Малые организации эффективны в потребительской сфере, в производстве отдельных узлов и малых механизмов, полуфабрикатов и других ресурсов, требуемых для производства готовой продукции, невыгодных для производства крупным предприятиям. Все это даёт обоснование к необходимости комплексного подхода к определению роли и места малого бизнеса в рыночной экономике.

Вопрос о налогообложении малого бизнеса приобрел особую актуальность в переходной экономике России. Наличие малоэффективных производств, снижение занятости, социальные и, как следствие, политические проблемы делают жизненно необходимым создание условий для деятельности в независимых от государства и крупного капитала сферах самостоятельной и инициативной, но не имеющей стартового капитала, части населения страны. Эта задача в сложившейся ситуации является не менее важной, чем извлечение дополнительных доходов бюджета. Создание простого и ясного налогового режима, сопровождающегося снижением издержек по ведению учета и предоставлению отчетности, а также налогового бремени, позволило бы разрешить ряд проблем, стоящих в настоящее перед российским обществом.

На основании этого была определена цель дипломной работы:

- Изучить и оценить роль налогообложения малых предприятий.

Исходя из поставленной цели, в работе решается ряд задач:

- Рассмотрение сущности малого бизнеса, его основных особенностей и значения для отечественной экономики;

- Изучение особенностей налогообложения на малых предприятиях;

- Изучение сущности и функций налогов;

- Анализ налогообложения малых предприятий;

- Рассмотрение проблем налогообложения малых предприятий

Предметом исследования в данной работе является малый бизнес.

Объектом изучения является Общество с ограниченной ответственностью «Автоспектр - НН».

Методологической основой исследования являются труды ведущих отечественных специалистов в области планирования деятельности предприятия, Налоговый Кодекс Российской Федерации и нормативно-правовые акты по налогам и налогообложению, а также материалы периодических изданий по теме исследования. Информационной базой дипломной работы являются баланс и отчеты о финансовых результатах предприятия, налоговые декларации.

1.ОРГНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТИ

«АВТОСПЕКТР - НН»

1.1.Организационная характеристика ООО «Автоспектр - НН»

Компания «Автоспектр - НН» осуществляет свою деятельность с 2001 года и специализируется на производстве мобильных инженерных комплексов.

Ими разработан целый ряд автомобилей "передвижные лаборатории" на базах Фольксваген, Газель, КАМАЗ, ПАЗ, Форд и Фиат, которые успешно эксплуатируются на предприятиях СНГ.

Передвижная экологическая лаборатория. Экологическая лаборатория MOBILAB предназначена для контроля качества атмосферного воздуха, воды и почвы в санитарно защитной зоне и вне её.

Мобильная лаборатория представляет собой автоматическую передвижную станцию контроля загрязнения атмосферного воздуха, размещенную на базе шасси ГАЗель, КАМАЗ, ПАЗ, Mercedes Sprinter, Volkswagen Crafter, Ford Transit Jumbo, FIAT Ducato (и другие цельнометаллические фургоны) с экологическими приборами и оборудованием, системой автоматизированного сбора и обработки информации, средствами связи для передачи полученной информации.

Передвижная лаборатория радиационного контроля. Лаборатория радиационного контроля позволяет организовывать работу экипажа во время движения для проведения радиационной разведки и уточнения радиационной обстановки на местности как в аварийных ситуациях, так и при плановых радиационных обследованиях территорий.

Подвижный пункт управления (далее - ППУ) предназначен для управления оперативными службами с целью предупреждения и ликвидации чрезвычайных ситуаций при ведении аварийно-спасательных работ при ликвидации чрезвычайных ситуаций природного и техногенного характера.

Приоритетами организации являются: 100% удовлетворение требований Заказчика, 100% высокое качество, 100% функциональность и надежность, 100% выполнение договорных обязательств. Система менеджмента качества сертифицирована в соответствии с требованиями ISO 9001-2013 в системе сертификации "Военный регистр". Основная задача специалистов Компании - интеграция современной приборной базы и транспортного средства в единый мобильный инженерный комплекс с учетом поставленных задач и условий эксплуатации.

Вся продукция производится в условиях сертифицированного производства, имеет Одобрения Типа Транспортного Средства, оформляется новым Паспортом Технического Средства. Конструкторская документация согласована с заводами-изготовителями базовых шасси, что обеспечивает гарантийное и после. Гарантийное обслуживание на сервисных станциях на всей территории СНГ. Основными конкурентами являются ООО “Автомастер”, ООО “Луидор”.

В соответствии с требованиями заказчиков Компания ООО «Автоспектр -НН» постоянно осваивает выпуск все более сложной продукции. Выпуск высококачественной продукции исключен без возможности управлять всеми процессами жизненного цикла. Это управление обеспечивается Системой Менеджмента Качества (СМК), сертифицированной на соответствие требованиям ГОСТ Р ISO 9001-2011 в Военном регистре (Сертификат соответствия № ВР 02.1.5742-2013).

Для обеспечения качества мобильных комплексов в Компании определены так называемые «контрольные точки», позволяющие управлять условиями изготовления продукции, то есть оперативно вносить коррективы в процессы разработки, проектирования, закупок, производства и мониторинга (измерений).

На этапе планирования выпуска продукции в соответствии с требованиями РД 007 «СМК. Анализ контракта» рабочей группой определяются требования потребителя (проводится анализ технического задания) и возможности предприятия, учитываются законодательные требования к продукции, такие как Правила ЕЭК ООН №5, 16, 19, 48, 36, 70, 80, 104, 105; ГОСТ 22748-77, 52280-2004, 22390-77, 25076-81, 21015-88, 15150-69, 7593-80, 5727-88; ГОСТ Р 50574-2002, 50992-96, 50866-96 и многие другие. Посредством анализа, требования потребителя ложатся в основу Договора на выпуск мобильного комплекса.

На этапе разработки и проектирования определяются технические требования к мобильным комплексам, разрабатывается конструкторская документация в соответствии с требованиями государственных стандартов ЕСКД, ЕСТД, определяются требования к поставщикам комплектующих и материалов, разрабатывается технологическая документация по РД 008 «СМК. Проектирование».

Конструкторская и технологическая документация подвергается нормоконтролю и метрологической экспертизе в соответствии с ФЗ РФ от 27 декабря 2002г №184-ФЗ (в его последней редакции от 06.12.2011), РМГ 63-2003 и положениями государственных стандартов ГСИ, ЕСКД, ЕСТД.

На этапе подготовки производства определяются требования к квалификации персонала, требования к инструментам и оборудованию, требования к метрологическому обеспечению производства, формируются требования к входному контролю. Для обеспечения заданного уровня качества необходимо поддерживать квалификацию персонала путем проведения соответствие оборудования и инструмента обеспечивается путем проведения плановых осмотров и ремонтов.

Входной контроль комплектующих и материалов осуществляется в соответствии с государственными стандартами ЕСЗКС, ПП05-00/02 «СМК. Закупки. Порядок организации и проведения входного контроля». Для проведения входного контроля оборудованы специализированные посты, оснащенные необходимой документацией, инструментом и оборудованием. В процессе входного контроля проверяются материалы, комплектующие, продукция подрядчиков, дополнительное оборудование и сопроводительная документация (сертификаты, паспорта, инструкции).

На этапе производства и мониторинга продукции выпуск продукции осуществляется в соответствии с комплектом Конструкторской документации и Технологическими процессами. Проводится операционный, выходной контроль, приемо-сдаточные испытания, которые регламентируются, РД 013 «СМК. Мониторинг и измерение. Порядок организации и проведения контроля качества в процессе производства», оформляется сопроводительная документация.

В процессе операционного контроля контролируется процесс сборки автомобилей, а так же установки дополнительного оборудования, проводится авторский надзор инженером-конструктором проекта, а так же осуществляется контроль технологической дисциплины контролером производства. Результаты контроля фиксируются в Графике работ по спецавтомобилю.

В процессе выходного контроля проверяется работоспособность спецавтомобиля в комплексе (вместе с дополнительным оборудованием), по результатам выходного контроля оформляется документация.

Документация, оформляемая при проведении всех видов проверок, хранится в течение 3-х лет с даты выпуска спецавтомобиля в архиве предприятия.

В рамках проведения приемо-сдаточных испытаний проводится проверка на герметичность, «пробеговые» испытания, работоспособность узлов и агрегатов в соответствии с Программой ПиМ ПСИ 01 – 2009.

Перед отправкой мобильного комплекса заказчику проводится предпродажная подготовка.

Для собственных нужд на предприятии скомплектован фонд нормативной документации (внутренней и внешнего происхождения), актуализация и пополнение которого регламентируется РД 002 «СМК. Управление документацией. Основные положения».

На предприятии существует отработанная система поддержки потребителя в периоды гарантии и послегарантийной эксплуатации. Обратная связь с потребителем на всех этапах изготовления продукции и в период ее эксплуатации позволяет Компании совершенствовать выпускаемые мобильные комплексы, развивать и совершенствовать применяемые нами технологии, повышать квалификацию наших сотрудников, увеличивать производственные мощности и, таким образом, постоянно развиваться и идти вперёд.

Стандартная гарантия на Мобильные Лаборатории составляет 12 месяцев. По запросу клиента гарантийный срок может быть увеличен до 24 месяцев. Так же компания осуществляет после. Гарантийное обслуживание на всей территории СНГ. Организационная структура управления в ООО «Автоспектр -НН» построена по комбинированному принципу и имеет следующий вид (рисунок 1.1).

Рисунок 1.1 Организационная структура управления в ООО «Автоспектр - НН»

Исходя из созданной в организации ООО «Автоспектр - НН» структуры управления, был создан и отработан годами график взаимодействия отделов и документооборота (рисунок 1.2).

Основные процессы

Поддерживающие процессы

Рисунок 1.2 График взаимодействия процессов ООО «Автоспектр - НН»

Таким образом, по данной схеме можно сказать. Она состоит из двух групп процессов основные и поддерживающие. Каждую группу процессов выполняют ряд отделов во главе нескольких руководителей. Для мониторинга каждого процесса собирается информация, за которую назначается ответственное лицо. Границы системы определяются требованиями заказчика и удовлетворением его потребностей. Всё это является процессом производства, а схема показывает, как наиболее эффективно взаимодействуют отделы.

Само производство состоит из несколько циклов, но организация работает на реализацию, действует по схеме: поступление заказа, закупка сырья, выполнение заказа и доставка до заказчика.

1.2. Экономический экспресс анализ ООО «Автоспектр - НН»

Исходной информацией для анализа финансовой деятельности, и финансового состояния организации служит бухгалтерская отчётность, это годовой бухгалтерский баланс (Форма №1) и годовой отчёт о финансовых результатах (Форма №2), где дана денежная оценка производственной, сбытовой, снабженческой и финансовой деятельности.

Представленный в данном отчете анализ финансового положения и эффективности деятельности ООО «Автоспектр-НН» выполнен за период 31.12.2012 – 31.12.2014 г, так как для объективной качественной оценки специалисты берут период за 3 года.

Таблица 1.1

Бухгалтерский баланс ООО «Автоспектр-НН» за период

31.12.2012–31.12.2014 (Единица измерения: тыс.руб)

|

Наименование Показателей

|

Значение показателя

|

Изменение за анализируемый период

|

|

|

в тыс. руб.

|

|

|

|

|

31.12.2014

|

31.12.2013

|

31.12.2012

|

в тыс. руб.

|

в %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

АКТИВ

|

|

1. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

|

45

|

40

|

35

|

+10

|

+28,57

|

|

Результаты исследований и разработок

|

-

|

-

|

-

|

-

|

-

|

|

Нематериальные поисковые активы

|

-

|

-

|

-

|

-

|

-

|

Продолжение таблицы 1.1

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Материальные поисковые активы

|

-

|

-

|

-

|

-

|

-

|

|

Основные средства

|

581

|

508

|

696

|

-115

|

-16,52

|

|

Доходные вложения в материальные ценности

|

-

|

-

|

-

|

-

|

-

|

|

Финансовые вложения

|

-

|

-

|

-

|

-

|

-

|

|

Отложенные налоговые активы

|

159

|

159

|

159

|

0

|

0

|

|

Прочие внеоборотные активы

|

213

|

139

|

139

|

+74

|

+53,23

|

|

ИТОГ ПО РАЗДЕЛУ 1

|

998

|

846

|

1 029

|

-31

|

-3,02

|

|

2. ОБОРОТНЫЕ АКТИВЫ

Запасы

|

2 905

|

14 413

|

23 439

|

-20 534

|

-87,6

|

|

НДС по приобретенным ценностям

|

39

|

46

|

19

|

+20

|

+105,26

|

|

Дебиторская задолженность

|

18 745

|

23 490

|

14 356

|

+4 389

|

+30,57

|

|

Финансовые вложения

|

-

|

-

|

-

|

-

|

-

|

|

Денежные средства и денежные эквиваленты

|

4 569

|

5 339

|

6 333

|

-1 764

|

-27,85

|

|

Прочие оборотные активы

|

526

|

22

|

489

|

+37

|

+7,56

|

|

ИТОГ ПО РАЗДЕЛУ 2

|

26 784

|

43 310

|

44 636

|

-17 852

|

-40

|

|

БАЛАНС

|

27 782

|

44 156

|

45 665

|

-17 883

|

-39,16

|

|

|

|

|

|

|

|

|

3. КАПИТАЛ И РЕЗЕРВЫ

Уставной капитал

|

10

|

10

|

10

|

0

|

0

|

|

Собственные акции выкупленные у акционеров

|

( - )

|

( - )

|

( - )

|

-

|

-

|

|

Переоценка внеоборотных активов

|

-

|

-

|

-

|

-

|

-

|

|

Добавочный капитал

|

-

|

-

|

-

|

-

|

-

|

|

Резервный капитал

|

-

|

-

|

-

|

-

|

-

|

|

Нераспределённая прибыль

|

7 272

|

18 126

|

13 867

|

-6 595

|

-47,55

|

|

ИТОГО ПО РАЗДЕЛУ 3

|

7 282

|

18 136

|

13 877

|

-6 595

|

-47,55

|

|

4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заёмные средства

|

-

|

-

|

-

|

-

|

-

|

|

Отложенные налоговые обязательства

|

-

|

-

|

-

|

-

|

-

|

|

Оценочные обязательства

|

-

|

-

|

-

|

-

|

-

|

|

ИТОГО ПО РАЗДЕЛУ 4

|

-

|

-

|

-

|

-

|

-

|

|

5.КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заёмные средства

|

12 705

|

15 480

|

22 997

|

-10 292

|

-44,75

|

|

Кредиторская задолженность

|

7 795

|

10 540

|

8 791

|

-996

|

-11,32

|

|

Доходы будущих периодов

|

-

|

-

|

-

|

-

|

-

|

|

Оценочные обязательства

|

-

|

-

|

-

|

-

|

-

|

|

Прочие обязательства

|

-

|

-

|

-

|

-

|

-

|

|

ИТОГО ПО РАЗДЕЛУ 5

|

20 500

|

26 020

|

31 788

|

-11 288

|

-35,51

|

|

БАЛАНС

|

27 782

|

44 156

|

45 665

|

-17 883

|

-39,16

|

Таблица 1.2

Отчёт о финансовых результатах ООО «Автоспектр-НН» за период 31.12.2012–31.12.2014 (Единица измерения: тыс.руб)

|

Наименование показателя

|

За 2014

|

За 2013

|

За 2012

|

|

1

|

2

|

3

|

4

|

|

Выручка

|

142 938

|

159 841

|

156 802

|

|

Себестоимость продаж

|

( 99 208 )

|

( 93 987 )

|

( 95 814 )

|

|

Валовая прибыль (убыток)

|

43 730

|

65 854

|

60 988

|

|

Коммерческие расходы

|

( 32 628 )

|

( 52 194 )

|

( 53 628 )

|

|

Управленческие расходы

|

( 4 086 )

|

( 5 394 )

|

( 8 369 )

|

|

Прибыль (убыток) от продаж

|

7 016

|

8 266

|

(1 009)

|

|

Доходы от участия в других организациях

|

-

|

-

|

-

|

|

Проценты к получению

|

85

|

-

|

-

|

|

Проценты к уплате

|

( 2 193 )

|

( 2 961 )

|

( 2 989 )

|

|

Прочие доходы

|

6 825

|

24 545

|

16 985

|

|

Прочие расходы

|

( 5 863 )

|

( 15 532 )

|

( 11 324 )

|

|

Прибыль (убыток) до налогообложения

|

5 870

|

14 318

|

1 663

|

|

Текущий налог на прибыль

|

( 1 390 )

|

( 3 171 )

|

( 627 )

|

|

В т.ч. постоянные налоговые обязательства (активы)

|

216

|

292

|

295

|

|

Изменения отложенных налоговых обязательств

|

-

|

-

|

-

|

|

Изменения отложенных налоговых активов

|

-

|

-

|

-

|

|

Прочее

|

-

|

( 292 )

|

( 295 )

|

|

Чистая прибыль (убыток)

|

4 480

|

10 855

|

741

|

На основе приведённых выше бухгалтерской отчётности можно сделать прогноз о финансовых ресурсов (собственный, заёмный капитал) ООО «Автоспектр-НН». Посчитаем темпы роста и темпы прироста собственного капитала и заёмного цепным методом, и на основе полученных данных сделать расчет на 2015 год. Составим таблицу и рассчитаем:

Таблица 1.3

|

Год

|

Собственный капитал в тыс.руб

|

Темп роста в %

|

Темп прироста в %

|

Заёмный капитал в тыс.руб

|

Темп роста в %

|

Темп прироста в %

|

|

2012

|

13 877

|

100

|

0

|

31 788

|

100

|

0

|

|

2013

|

18 136

|

130,69

|

+30,69

|

26 020

|

81,85

|

-18,15

|

|

2014

|

7 282

|

52,47

|

-78,22

|

20 500

|

64,48

|

-17,37

|

|

2015

|

3 983

|

28,705

|

-23,765

|

14 853

|

46,72

|

-17,76

|

Таким образом исходя из данных таблицы можно сказать что в 2015 году объём финансовых ресурсов уменьшиться, а общий объём финансовых ресурсов составит в среднем 18 842 тыс.руб., из них 3 983 тыс.руб. это собственные финансовые ресурсы и 14 853 тыс.руб. это заёмные финансовые ресурсы.

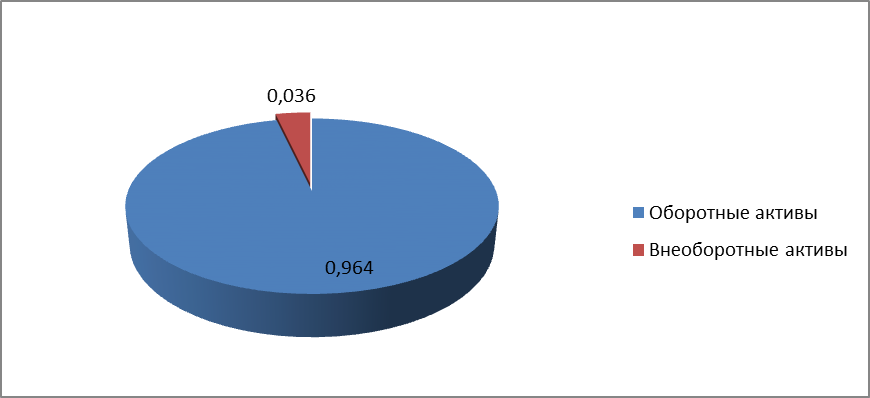

Из представленного бухгалтерского баланса в таблицы данных видно, что на 31 декабря 2014 г. в активах организации доля оборотных активов составляет 96,4 %, а внеоборотных активов, соответственно 3,6%. Активы организации за период с 31 декабря 2012 г. по 31 декабря 2014 г. уменьшились на 39,16%. Учитывая уменьшение активов, необходимо отметить, что собственный капитал на 31 декабря 2014 по сравнению с 2013 уменьшился на 78,22%, в сравнение с 2012 годом (который взят как базовый для сравнения), собственный капитал уменьшился 47,53%. Уменьшение собственного капитала, не смотря на значительное снижение заёмного капитала, следует рассматривать как отрицательный фактор.

На диаграмме ниже наглядно представлено соотношение основных разделов активов организации:

Рисунок 1.3 Доля активов ООО «Автоспектр-НН»

Снижение величины активов организации связан со снижением следующих позиций актива бухгалтерского баланса, хотя при этом по позиции прочие оборотные и внеоборотные активы произошёл рост:

- Основные средства – 581 тыс. руб.

- Запасы – 2 905 тыс. руб.

- Дебиторская задолженность – 18 745 тыс. руб.

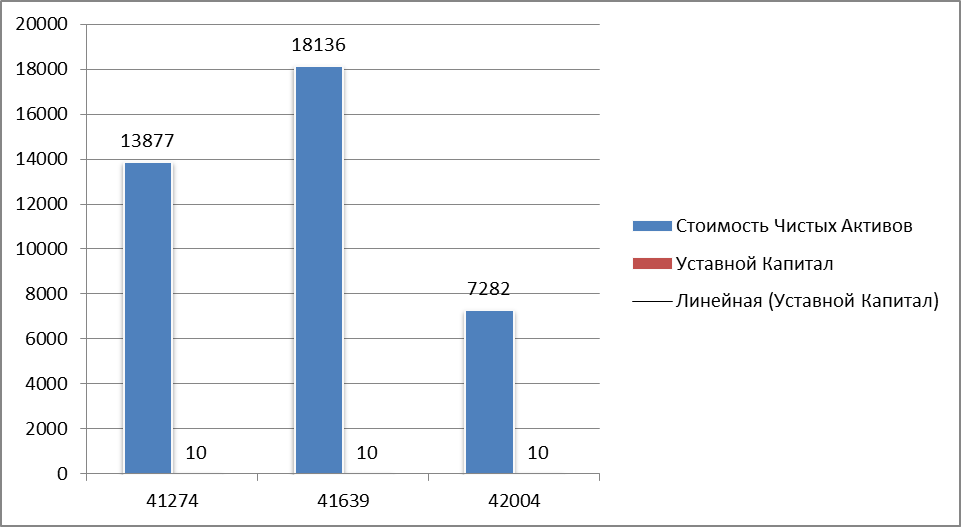

Дальше можем проанализировать чистые активы в организации, но прежде рассчитаем их стоимость на 31 декабря 2012, 2013, 2014 год. Стоимость чистых активов рассчитывается по формуле:

Чистые Активы = Активы всего (валюта баланса) – Сумма всех обязательств за вычетом доходов будущих периодов (1)

На 31.12.12 Чистые Активы = 45 665 – 31 788 = 13 877 тыс. руб.

На 31.12.13 Чистые Активы = 44 156 – 26 020 = 18 136 тыс. руб.

На 31.12.14 Чистые Активы = 27 782 – 20 500 = 7 282 тыс. руб.

Из полученных данных можно сделать вывод. Чистые активы на 31.12.14 превышает уставной капитал в 728,2 раза. Данное соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации, хотя стоит отметить что уставной капитал в организации остаётся неизменным и составляет 10 тыс. руб. Тем не менее за весь 2014 год стоимость чистых активов по сравнению с 2013 годом уменьшилась в 0,6 раза. Превышение чистых активов над уставным капиталом и в то же время их периодическое то увеличение, то уменьшение говорит о благоприятным финансовом положении организации по данному признаку. Ниже на графике представлено изменение стоимости чистых активов по отношению к уставному капиталу.

Рисунок 1.4 Изменение стоимости чистых активов по отношению к уставному капиталу

Дальше можем рассчитать ряд значений коэффициентов на 31.12.2014 и сравнить их с базовыми значениями за 31.12.2012: коэффициент финансовой устойчивости, маневренности собственных средств, коэффициент обеспеченности собственными средствами и коэффициент соотношения собственных и заёмных средств.

Коэффициент финансовой устойчивости показывает удельный вес собственного капитала в общей сумме источников финансирования, он должен быть больше 0,5. Он рассчитывается по формуле:

Cобственный капитал делённый на валюту баланса (2)

На 31.12.2012 Кфин.уст. = 13 877 / 45 665 = 0,3 0,5

На 31.12.2014 Кфин.уст. = 7 282 / 27 782 = 0,26 0,5

Коэффициент маневренности собственных средств показывает, какую долю собственного капитала предприятие направляет на финансирование запасов и текущей деятельности, он должен быть больше 0,5. Рассчитывается по формуле:

(Собственный капитал – Внеоборотные активы)/Собственный капитал (3)

На 31.12.2012 Кмсс = (13 877 – 1 029) / 13 877 = 0,925 0,5

На 31.12.2014 Кмсс = (7 282 – 998) / 7 282 = 0,86 0,5

Коэффициент обеспеченности собственными источниками финансирования показывает, какая часть оборотных активов предприятия финансируется за счет собственных источников, он должен быть больше 0,1. Рассчитывается по формуле:

(Собственный капитал – Внеоборотные активы) / Текущие активы (4)

На 31.12.2012 Косс = (7 282 – 998) / 26 219 = 0,239 0,1

На 31.12.2014 Косс = (13 877 – 1029) / 44 128 = 0,291 0,1

Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств организация привлекла на 1 рубль вложенных в активы собственных средств, он должен быть меньше 1. Рассчитывается по формуле:

Ксзс = Заёмные средства / Собственные средства (5)

На 31.12.2012 Ксзс = 31 788 / 13 877 = 2,29 1

На 31.12.2014 Ксзс = 20 500 / 7 282 = 2,81 1

Данный коэффициент не соответствует нормативам и постепенно повышается. Превышения заёмных средств перед собственными не ограничивает деятельность организации, так как основная часть заёмных средств это средства учредителей и организация не зависит от банковских кредитов. Тем не менее организация нуждается в росте собственных средств.

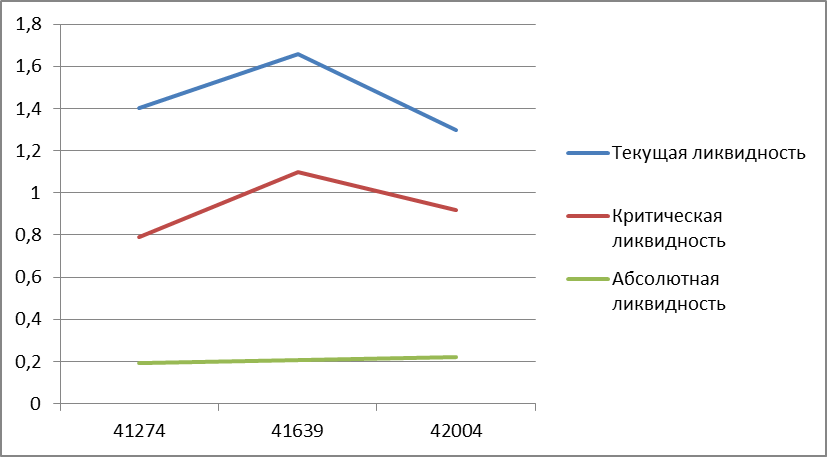

Далее рассчитаем коэффициенты абсолютной, критической, текущей ликвидности ООО “Автоспектр-НН”.

Коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений. Для коэффициента нормальное значение больше или равно 0,2. Рассчитывается по формуле:

(Денежные средства + Краткосрочные Финансовые Вложения) / Текущие обязательства (6)

На 31.12.2012 Кал = (6 333 + 0) / 31 788 = 0,19 0,2

На 31.12.2013 Кал = (5 339 + 0) / 26 020 = 0,205 0,2

На 31.12.2014 Кал = (4 569 + 0) / 20 500 = 0,22 0,2

Коэффициент критической ликвидности показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам. Для коэффициента нормальное значение от 0,7 до 1, если больше 1 то это значит, что для банков организация является наиболее привлекательной. Рассчитывается по формуле:

(Денежные средства + КФВ + Дебиторская задолженность) / Текущие обязательства (7)

На 31.12.2012 Ккл = (6 333 + 0 + 18 745) / 31 788 = 0,79 0,7

На 31.12.2013 Ккл = (5 339 + 0 + 23 490) / 26 020 = 1,1 0,7

На 31.12.2014 Ккл = (4 569 + 0 + 14 356) / 20 500 = 0,92 0,7

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства предприятия. Для организации рекомендуемое значение 1 и более. Рассчитывается по формуле:

Оборотные активы всего / Краткосрочные обязательства (8)

На 31.12.2012 Ктл = 44 636 / 31 788 = 1,4 1

На 31.12.2013 Ктл = 43 310 / 26 020 = 1,66 1

На 31.12.2014 Ктл = 26 784 / 20 500 = 1,3 1

На основе высчитанных показателей ликвидности построим график и сделаем вывод.

Рисунок 1.5 Ликвидность ООО «Автоспектр-НН»

В соответствии с принципами оптимальной структуры организации по степени ликвидности можно сказать, что краткосрочные обязательства могут немедленно погашаться денежными средствами организациями либо частично, но только часть краткосрочных обязательств. Тем не менее возможность взятия нового кредита есть. Так же организация в любой момент может мобилизовать все свои оборотные средства.

Проведём оценку финансовых результатов деятельности организации. Она характеризуется полученной прибылью и уровнем рентабельности.

Прибыль это положительная разница между доходами (выручкой от реализации товаров и услуг) и затратами на производство или приобретение и сбыт этих товаров и услуг. Прибыль рассчитывается как выручка минус затраты (в денежном выражении). Является важнейшим показателем финансовых результатов хозяйственной деятельности субъектов предпринимательства (организаций и предпринимателей).

Основными задачами анализа финансовых результатов деятельности предприятия являются:

- Контроль за выполнением планов реализации продукции и получением прибыли;

- Определение влияния как объективных, так и субъективных факторов на объем реализации продукции и финансовые результаты;

- Выявление резервов увеличения объема реализации продукции и суммы прибыли;

- Оценка работы предприятия по использованию возможностей увеличения объема реализации продукции, прибыли и рентабельности;

Проведём анализ прибыли и рентабельности продаж на основе представленного выше отчёта о финансовых результатах организации за период с 31.12.2012 по 31.12.2014.

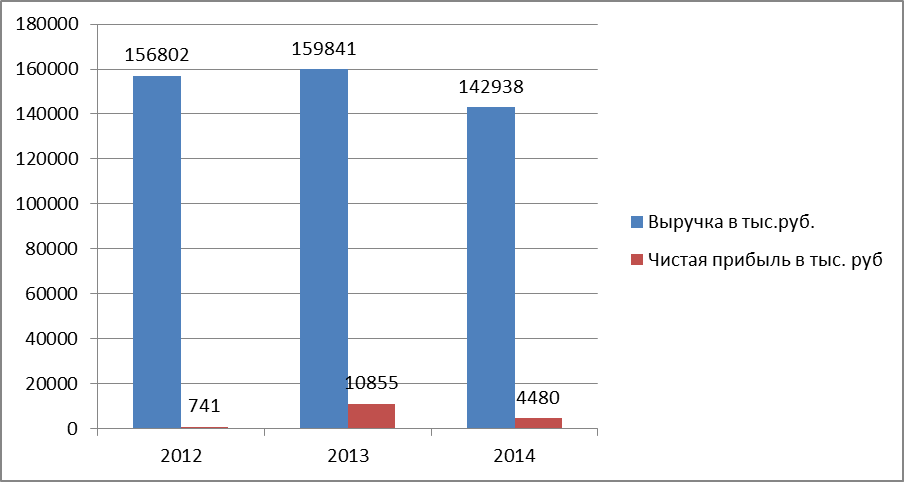

За 2013 год выручка равнялась 156 802 тыс. руб. Финансовый результат выручки от продаж за 2013 года выросла на 3 039 тыс.руб. или на 1,93%. В сравнение с 2014 то выручка упала 16 903 тыс.руб. или на 10,57%. Чистая прибыль в сравнение с выручкой гораздо ниже. В 2013 наблюдается сильный рост чистой прибыли на 10 114 тыс. руб. или на 1 484%. Но в 2014 сильный спад на 6 375 тыс.руб. или на 58,72%.

Рисунок 1.6 Динамика выручки и чистой прибыли.

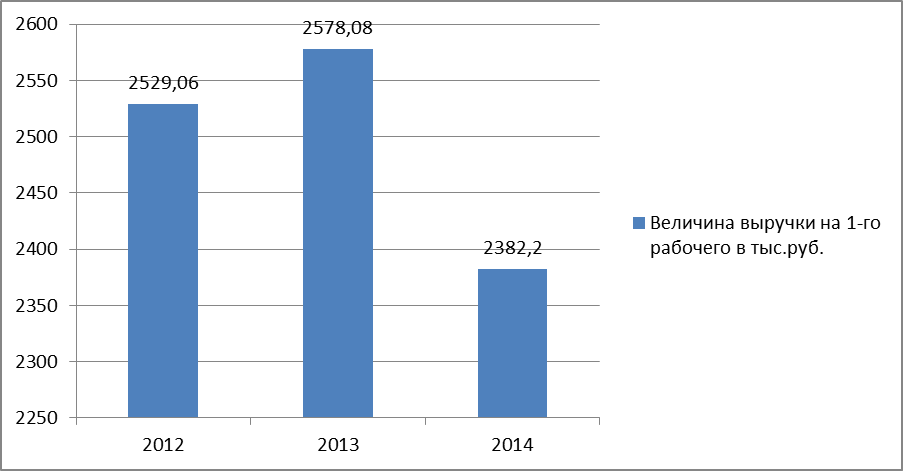

Дальше проанализируем как на выручку повлияла производительность труда. Ниже рассчитаем выручку на 1-го работника и построим график где отобразим динамику изменения показателя.

На 31.12.2012 тыс.руб.

На 31.12.2013 тыс.руб.

На 31.12.2014 тыс.руб.

Рисунок 1.7 Динамика изменения выручки на одного работника

Производительность труда за последний год составила 2 382,2 тыс. руб. на 1-го рабочего. За два последних года производительность труда уменьшилась на 195,88 тыс. руб. на 1-го рабочего, или на 7,62%.

Дальше посчитаем показатели рентабельности за 2014 год, сравним их с показателями за 2013 год, посчитаем коэффициент финансовой устойчивости и так как другие показатели уже известны, рассчитаем вероятность банкротства.

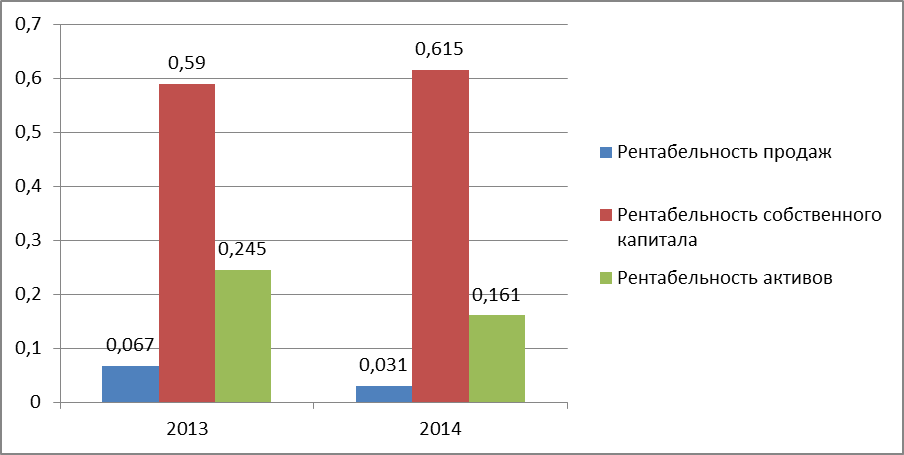

Показатель рентабельности продаж, рассчитывается по формуле:

Чистая прибыль / Выручку (9)

На 31.12.2013 Рентабельность продаж = 10 855 / 159 841 = 0,067

На 31.12.2014 Рентабельность продаж = 4 480 / 142 938 = 0,031

Далее считаем показатель рентабельности собственного капитала по формуле: Чистая прибыл / Собственный капитал (10)

На 31.12.2013 Рентабельность соб. капитала = 10 855 / 18 136 = 0,59

На 31.12.2014 Рентабельность соб. капитала = 4 480 / 7 282 = 0,615

Считаем показатель рентабельности активов по формуле: Чистая прибыль / Активов всего (11)

На 31.12.2013 Рентабельность активов = 10 855 / 44 156 = 0,245

На 31.12.2014 Рентабельность активов = 4 480 / 27 782 = 0,161

Теперь построим диаграмму и сделаем выводы.

Рисунок 1.8 Рентабельность ООО «Автоспектр-НН»

Рентабельность продаж за 2014 год показывает, что 1 рубль выручки пришлось 3,1 копейки чистой прибыли, этот показатель уменьшился за год на 53,73%. Рентабельность собственного капитала показывает, что на каждый 1 рубль собственного капитала приходит 61,5 копейки чистой прибыли. Этот показатель увеличился 4,23%. Рентабельность активов показывает, что 16,1 копейки чистой прибыли приносит каждый рубль вложений в активы. Это показатель уменьшился на 34,28%.

Далее прежде чем считать вероятность банкротства, посчитаем коэффициент финансовой независимости по формуле:

Заёмный капитал / Валюта баланса (12)

На 31.12.2013 Кфин.нез. = 26 020 / 44 156 = 0,59

На 31.12.2014 Кфин.нез. = 20 500 / 27 782 = 0,73

Так как показатель выше 0,7 организация является финансово зависимой, хоть этот показатель и вырос за год, но все заёмные средства организации это вложения учередителей.

Теперь можем посчитать вероятность банкротства. Для оценки вероятности банкротства будем использовать модель Альтмана.

Z = 0,717 X1 + 0,874 X2 + 3,1 X3 + 0,42 X4 + 0,995 X5 (13)

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет:

- 1,23 и менее – высокая вероятность банкротства;

- если более 1,23 то низкая вероятность банкротства.

Посчитаем значение коэффициентов X1, X2, X3, X4, X5, каждый из них считается по своей формуле:

X1 = = = 1,3

X2 = = = 0,161

X3 = = = 0,211

X4 = = = 0,355

X5 = = 5,14

Z = 0,717 *1,3 + 0,874*0,161 + 3,1*0,211 + 0,42*0,355 + 0,995*5,14

= 0,9321 + 0,1407 + 0,6541 + 0,1491 + 5,1145 = 6,99

Для ООО "Автоспектр - НН" значение Z-счета на 31 декабря 2014 г. составило 6,99. Такое значение показателя говорит о низкой вероятности банкротства ООО "Автоспектр - НН". Несмотря на полученный результат следует отметить, что Z-счет Альтмана позволяет условно оценить вероятность банкротства организации, и окончательный вывод является приблизительным.

В целом организация рентабельна и безубыточна, но частично зависит от предоставленных займов своими учредителями.

2. МАЛОЕ ПРЕДПРИНИМАТЕЛЬСТВО В СИСТЕМЕ РЫНОЧНЫХ РЕФОРМ

2.1. Состояние и проблемы развития малых предприятий на современном этапе

Малое предпринимательство относится к потенциально важнейшим факторам ускорения рыночных преобразований и обеспечения социально-экономического развития современного общества. Развитие предприятий малого бизнеса способствует постепенному созданию большого процента мелких собственников, чей достойный уровень жизни являются основой социально-экономических реформ российского государства, основой политической стабильности и демократического развития общества. Предприятия малого бизнеса тем самым, помимо источника средств существования, также являются способом повышения эффективности человеческих ресурсов. При этом объективно расширяющая реструктуризация средних и крупных предприятий является тем фактором, обуславливающим увеличение числа граждан, осуществляющих самостоятельную предпринимательскую деятельность.

Предприятия малого бизнеса за последние годы экономических реформ стали важнейшим сектором народного хозяйства, который оказывает значительное влияние на социально-экономическую ситуацию современной России. Именно в этом секторе экономики создаются новые рабочие места.

Этот сектор экономики образует разветвленную сеть малых предприятий, действующих в основном на местных рынках и непосредственно связанных с массовым потреблением товаров и услуг. Предприятиями малого бизнеса создается основная масса местных продуктов, которые являются питательной средой для среднего и крупного бизнеса.

Опыт стран с развитой рыночной экономикой свидетельствует, что важнейшим условием качественного и устойчивого развития является одновременное функционирование крупных, средних, малых предприятий, а также осуществление деятельности, базирующейся на личном труде. Доступность малого бизнеса как сферы деятельности для широкого круга людей обусловлена тем, что его функционирование не предполагает крупных финансовых вложений, не требует больших материальных и трудовых ресурсов. Положительная роль малого бизнеса выражается в том, что он более гибок, быстрее реагирует на изменения внешней среды, создает дополнительные рабочие места.

Интересна статистика современного развития предприятий малого бизнеса в России. Ниже приведена статистика из исследования 2013 года Национального института системных исследований проблем предпринимательства (НИСИПП) по состоянию малых предприятий в условиях современной экономики.

Таблица 2.1

Количество зарегистрированных малых предприятий по федеральным округам Российской Федерации

|

Федеральные округа

|

Количество зарегистрированных МП на 1 октября 2013 г. в расчете на 100 тыс. чел. Населения

|

|

|

единиц

|

прирост/сокращение

за период

01.10.2012-01.10.2013

|

в % от среднего по РФ

|

|

РФ

|

163,6

|

-2,82

|

100,0

|

|

Центральный ФО

|

194,4

|

8,5

|

118,8

|

|

Северо-Западный ФО

|

236,9

|

-7,4

|

144,8

|

|

Южный ФО

|

125,8

|

-6,2

|

76,9

|

|

Северо-Кавказский ФО

|

55,6

|

-3,2

|

34,0

|

|

Приволжский ФО

|

156,9

|

-5,3

|

95,9

|

|

Уральский ФО

|

162,3

|

-8,3

|

99,2

|

|

Сибирский ФО

|

139,5

|

-12,6

|

85,3

|

|

Дальневосточный ФО

|

171,2

|

-0,6

|

104,6

|

По состоянию на 1 октября 2013 года в России было зарегистрировано 234,5 тыс. малых предприятий, что на 1,5% меньше, чем по состоянию на 1 октября 2012 года. Количество малых предприятий в расчете на 100 тыс. жителей снизилось на 2,8 ед. и составило 163,6 ед.

Главные проблемы развития предприятий малого бизнеса находятся в прямой зависимости от характера и содержания экономической политики, от его государственной поддержки. Однако, самая масштабная проблема малого бизнеса в России - нехватка квалифицированного персонала. Далее следуют общий спад спроса в отраслях экономики России, несправедливая конкуренция, недоступность кредитных ресурсов и проблемы с административным регулированием. Вне зависимости от региона, специалисты указывают на следующие проблемы развития предприятий малого бизнеса: административные барьеры, коррупция, дефицит рабочей силы, высокие тарифы, в том числе на Интернет. Пути решения также аналогичны - взятки чиновникам и практически полный отказ от участия в муниципальных программах по поддержке бизнеса.

Для реализации программ развития предприятий малого бизнеса необходимо сформулировать и законодательно закрепить правовые механизмы оказания финансово-кредитной, консультационно-информационной, имущественной, технической поддержки, поддержки внешнеэкономической деятельности, а также реализации мер, направленных на развитие трудовых ресурсов малого бизнеса, в том числе по развитию системы подготовки и повышения квалификации кадров субъектов малого предпринимательства, начинающих предпринимателей и государственных служащих, отвечающих за развитие и регулирование деятельности малого предпринимательства.

2.2. Программы поддержки малого предпринимательства в различных сферах деятельности

На Министерство экономики Российской Федерации возложена разработка основ политики государственной поддержки малого предпринимательства, а также координация деятельности центральных органов федеральной исполнительной власти и формирование инфраструктуры малого предпринимательства.

Основными недостатками государственной системы поддержки малого предпринимательства являются:

- несовершенство нормативной правовой базы, регламентирующей деятельность, развитие и государственную поддержку малого предпринимательства и сопутствующих ей гражданско-правовых и административных отношений

- нестабильность и недостаточность финансирования мероприятий по поддержке малого предпринимательства на федеральном, региональном и муниципальном уровнях

- нескоординированность деятельности объектов государственной и муниципальной инфраструктуры поддержки малого предпринимательства, неравномерность их территориального расположения, высокий уровень коммерциализации, недостаточные объемы и качество оказываемых ими услуг.

Данные проблемы тесно взаимосвязаны между собой. Их решение возможно посредством реализации комплекса мер нормативного, организационного, административного, экономического и правоприменительного характера, изложенных ниже.

В современных условиях экономического развития России важную роль приобретает совершенствование нормативных правовых основ регулирования малого предпринимательства в части уточнения критериев отнесения субъектов хозяйственной деятельности к субъектам малого предпринимательства, для развития которых оказывается государственная поддержка.

Также многое зависит от налоговой системы и реформы. Основным направлением налоговой реформы должно стать снижение налоговых ставок до уровня, обеспечивающего баланс интересов государства и налогоплательщика, соответствующего реально возможной собираемости налогов. Это обеспечит сокращение теневого сектора экономики и значительную декриминализацию малого и среднего предпринимательства.

Безусловно, сферу малого и среднего бизнеса должна регулировать система налогообложения, предусматривающая максимально возможное упрощение исчисления налогов, сокращение их величины, освобождение от налогообложения средств, направляемых субъектами малого предпринимательства на развитие производства.

Действующая с 1 января 2003 года система налогообложения малого бизнеса (26.2 «Упрощенная система налогообложения» и 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности») не в полной мере отражает интересы малого предпринимательства. Имеются существенные ограничения, связанные с применением упрощенной системы налогообложения.

К тому же делается акцент на упрощение доступа к финансовым ресурсам. Развитие системы финансово-кредитной поддержки малого предпринимательства связано в первую очередь с решением задач доступности банковских кредитов, активного участия отечественных финансовых институтов в кредитовании малого бизнеса. Расчет на то, что приемлемый уровень кредитных ставок для «свободных предпринимателей» сформируется самим рынком, не оправдал себя. По экспертным оценкам, банковскими кредитами пользуется лишь один процент малых предприятий.

В целях расширения возможностей доступа малых предприятий, в том числе начинающих, к источникам финансовых средств, необходимых для их развития, нужно организовать выполнение комплекса мер по следующим основным направлениям.

1. Разработка механизма государственных гарантий, обеспечивающих разделение рисков между государством, кредитными организациями и малыми предприятиями.

Принимая во внимание необходимость контроля со стороны государства за целевым использованием средств, привлекаемых под государственную гарантию Российской Федерации, целесообразно в качестве уполномоченного банка определить банк с государственным участием.

Гарантийные схемы будут использоваться для действующих малых предприятий, располагающих собственными активами и имеющих определенную кредитную историю. При отборе и сопровождении проектов целесообразно использовать систему государственных и муниципальных фондов поддержки малого предпринимательства. На указанных принципах в настоящее время базируются схемы гарантий по кредитам субъектов малого предпринимательства, реализуемые в ряде субъектов Российской Федерации с использованием средств соответствующих бюджетов.

2. Развитие механизмов микрофинансирования субъектов малого предпринимательства, в первую очередь микропредприятий и начинающих предпринимателей.

3. Для облегчения доступа субъектов малого предпринимательства к банковскому кредитованию необходимо развитие системы формирования кредитных историй предприятий, создание условий для накопления специализированными организациями информации, характеризующей платежную дисциплину предприятий.

4. Большое значение в развитии системы поддержки малого предпринимательства имеет сотрудничество государственных органов исполнительной власти с международными организациями.

5. Развитие инновационного предпринимательства.

Малое инновационное предпринимательство в научно-технической сфере — наиболее динамичный сектор инновационной экономики, способный оперативно реагировать на потребности рынка наукоемкой высокотехнологичной продукции, мобильно перестраивать свое производство, эффективно осваивать создание на основе новых знаний наукоемкую продукцию и услуги [32].

В целом развитие объектов инфраструктуры в среднесрочной перспективе должно быть направлено на решение следующих задач:

- практическое завершение создания целостной системы инфраструктуры поддержки малого предпринимательства на всех уровнях с учетом их приоритетного развития на муниципальном уровне;

- информационное обеспечение субъектов малого предпринимательства на основе использования возможностей и координации действий всех информационных сетей, специализирующихся на сборе, накоплении и обработке соответствующей информации;

- обеспечение консалтингового сопровождения инвестиционных и инновационных проектов от их разработки до реализации;

- унификацию системы подготовки кадров для малого предпринимательства всех категорий: предпринимателей, служащих и преподавателей.

3.ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ МАЛЫХ ПРЕДПРИЯТИЙ

3.1. Налогообложение малого предпринимательства при применении традиционной налоговой системы

Субъекты малого предпринимательства, осуществляющие деятельность, которая не попадает под упрощенную или вмененную системы налогообложения, используют традиционную систему налогообложения.

При использовании традиционной системы налогообложения в случае появления в течение года у субъектов малого предпринимательства, получающего доход от предпринимательской деятельности, доходов, полученных от осуществления предпринимательской деятельности или от занятия частной практикой, налогоплательщики обязаны представить налоговую декларацию с указанием суммы предполагаемого дохода в текущем налоговом периоде в налоговый орган в пятидневный срок по истечении месяца со дня появления таких доходов. При этом сумма предполагаемого дохода определяется налогоплательщиком. В декларации указывается размер дохода полученного за первый месяц деятельности и размер ожидаемого дохода до конца текущего года.

Традиционная система налогообложения состоит из федеральных, региональных и местных налогов. Федеральные налоги действуют на территории всех регионов РФ, а региональные - только в тех, где законодательный орган принял специальный закон об их введении. В этом законе устанавливаются ставка, формы отчетности, сроки уплаты. Местные налоги вводятся в действие актами местных органов власти.

Налоги, действующие в Российской Федерации с 1 января 2014 года по сегодняшний день (рисунок 3.1):

Рисунок 3.1 Налоги действующие в Российской Федерации

Таблица 3.1

Основные элементы налогов действующих в РФ

|

Вид налога

|

Субъект налогообложения

|

Объект налогообложения

|

Ставки

|

Порядок исчисления

|

|

1

|

2

|

3

|

4

|

5

|

|

Налог на прибыль

|

Все российские юридические лица.

|

Выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности.

|

20%

|

Квартальные авансовые платежи уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период.

Уплата налога по истечении налогового периода не позднее срока,

установленного для подачи налоговых деклараций за соответствующий налоговый период.

|

Продолжение таблицы 3.1

|

1

|

2

|

3

|

4

|

5

|

|

Налог на добычу полезных ископаемых

|

Организации и индивидуальные предприниматели, имеющие лицензии на пользование недрами, признаваемые пользователями недр в соответствии со ст. 334 НК РФ, ст. 9 и ст. 11 Закона РФ от 21.02.92. № 2395-1 «О недрах».

|

Продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая национальному стандарту, региональному стандарту, международному стандарту, а в случае их отсутствия - стандарту организации.

|

Адвалорные ставки (как правило, в процентах) применяются к стоимостной налоговой базе.

Специфические (например – в рублях за тонну) применяются к количеству добытого полезного ископаемого.

|

Сумма налога исчисляется по итогам каждого налогового периода (месяца) по каждому добытому полезному ископаемому.

Сумма налога, подлежащая уплате по итогу налогового периода, уплачивается не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация по налогу представляется налогоплательщиком за каждый отдельно взятый период (не нарастающим итогом) в налоговые органы по месту нахождения (месту жительства) налогоплательщика не позднее последнего числа месяца. Налог подлежит уплате в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

|

|

Налог на доходы физических лиц

|

Лица, являющиеся налоговыми резидентами РФ (фактически находящиеся на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев);

|

Доходы облагаемые НДФЛ:

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

|

9,13,15,30,35%

|

Размер налога

= Ставка налога *

Налоговая база

|

Продолжение таблица 3.1

|

1

|

2

|

3

|

4

|

5

|

|

|

Лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

|

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

|

|

|

|

Налог на добавленную стоимость

|

Юридические лица реализующие работы, услуги, имущественные права.

|

Работ, услуг, имущественных прав приобретаемые потребителем.

|

Налоговая ставка НДС в России составляет 18 % и применяется по умолчанию, если операция не входит в перечень облагаемых по ставке 10 % или в перечень со ставкой 0 %.

|

Для того, чтобы рассчитать НДС, необходимо рассчитать сумму НДС исчисленную при реализации, сумму вычетов по НДС, и, при необходимости - сумму НДС которую нужно восстановить к уплате.

|

|

Акцизы

|

Организации;

Индивидуальные предприниматели;

Лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Таможенного союза, определяемые в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

|

Подакцизные товары

|

Твердая ставка.

Адвалорной ставка.

Комбинированной ставке.

|

Сумма акциза

= Ставка акциза *

Налоговая база

|

|

Водный налог

|

Организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством РФ, признаваемое объектом налогообложения.

|

3абор воды из водных объектов;

Использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

Использование водных объектов без забора воды.

|

Ставки установлены по бассейнам рек, озер, морей и экономическим районам в рублях за 1 тыс. куб. воды забранной из поверхностных или подземных водных объектов -

|

Сумма налога по итогам каждого налогового периода исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки.

|

Продолжение таблицы 3.1

|

1

|

2

|

3

|

4

|

5

|

|

|

|

гидроэнергетики;

Использование водных объектов для целей сплава древесины в плотах и кошелях.

|

ст. 333.12 НК РФ.

|

|

|

Сбор за пользование объектами животного мира и водных биологических ресурсов

|

Организации и физические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами животного мира на территории Российской Федерации.

|

Объектами обложения признаются объекты животного мира и объекты водных биологических ресурсов, изъятие которых из среды их обитания осуществляется на основании соответствующей лицензии.

|

Ставки сбора за каждый объект животного мира устанавливаются в твердых размерах. Так, за овцебыка или зубра размер ставки составляет 15000 рублей; за медведя бурого — 6000 рублей. Подобным образом устанавливаются ставки за каждый объект водных биологических ресурсов.

|

Сумма сбора определяется в отношении каждого объекта животного мира как произведение соответствующего количества объектов животного мира и соответствующей ставки.

|

|

Государственная пошлина

|

Организации, физические лица.

|

Взимается за совершение действий в интересах организаций и отдельных физических лиц и выдачу документов, имеющих юридическое значение.

|

Взимается в твердых размерах

|

|

|

Налог на имущество организаций

|

Организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ

|

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление,

|

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 % (ст. 380 НК РФ).

|

Сумма налога исчисляется по итогам налогового периода (ст. 382 НК РФ):

Сумма налога

= Ставка налога

* Налоговая база

|

Продолжение таблицы 3.1

|

1

|

2

|

3

|

4

|

5

|

|

|

|

внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378 и 378.1 НК РФ.

|

|

|

|

Налог на игорный бизнес

|

Организация, осуществляющая предпринимательскую деятельность в сфере игорного бизнеса (ст. 365 НК РФ)

|

Игровой стол;

Игровой автомат;

Процессинговый центр тотализатора;

Процессинговый центр букмекерской конторы;

Пункт приема ставок тотализатора;

Пункт приема ставок букмекерской конторы.

|

Налоговые ставки устанавливаются законами субъектов РФ по каждому объекту налогообложения в следующих пределах (ст. 369 НК РФ).

|

Порядок исчисления налога на игорный бизнес определен ст. 370 НК РФ.

Налог = Кол-во объектов

налогообложения

*Ставка налога

|

|

Транспортный налог

|

Лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства (ст. 357 НК РФ).

|

В соответствии со ст. 358 НК РФ объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда.

|

Налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации.

При этом субъекты Российской Федерации вправе проводить собственную дифференциацию налоговых ставок в зависимости от:

|

Плата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

|

Продолжение таблицы 3.1

|

1

|

2

|

3

|

4

|

5

|

|

|

|

снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

|

- мощности двигателя,

- валовой вместимости,

- категории транспортных средств

- года выпуска транспортных средств (срока полезного использования - срока эксплуатации).

|

При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ.

|

|

Земельный налог

|

Плательщиками налога признаются организации, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

|

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

|

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) и не могут превышать 0,3% в отношении земельных участков.

|

Порядок исчисления налога, а также авансовых платежей определен ст. 396 НК РФ. Сумма налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

|

|

Налог на имущество физических лиц

|

Плательщиками налога признаются физические лица — собственники имущества, признаваемого объектом налогообложения (ст. 1 Закона № 2003–1).

|

Жилой дом;

Квартира;

Комната;

Дача;

Гараж;

Иное строение, помещение и сооружение.

|

Ставки налога устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости объектов налогообложения.

|

Налог исчисляется на основании данных об инвентаризационной стоимости по состоянию на 1 января каждого года.

|

Продолжение таблицы 3.1

|

1

|

2

|

3

|

4

|

5

|

|

Налог с оборота

|

Все ИП и компании

|

Операции по реализации физическим лицам товаров (работ, услуг) на территории субъекта Российской Федерации, в котором принят закон о налоге с оборота.

|

Налоговая ставка равна 3%.

|

|

3.2.Налогообложение при применении специальных налоговых режимов

НК РФ предусматривается помимо федеральных, региональных и местных налогов введение специальных налоговых режимов, представляющих собой особый порядок исчисления и уплаты налогов и сборов в течение определенного периода.

Специальные налоговые режимы в соответствии со ст. 18 НК РФ могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов (рисунок 3.2).

Рисунок 3.2 Сущность специальных налоговых режимов

Специальные налоговые режимы применяются для решения проблем, связанных с созданием более благоприятного налогового климата для тех или иных организаций или индивидуальных предпринимателей. В настоящее время налоговая политика Российской Федерации нацелена на поощрение экономического развития сельскохозяйственных предприятий и предприятий малого бизнеса, поэтому введены следующие виды специальных налоговых режима (рисунок 3.3):

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

- патентная система.

Рисунок 3.3 Виды специальных налоговых режимов

Кроме того, для привлечения инвестиций в добывающие отрасли введена система налогообложения при выполнении соглашений о разделе продукции

Правовым документом, регулирующим деятельность предпринимателей в условиях специальных налоговых режимов, является раздел VIII.1. НК РФ «Специальные налоговые режимы».

Общими условиями перехода на специальные налоговые режимы являются (рисунок 3.4):

Рисунок 3.4 Условия перехода на специальные налоговые режимы

Упрощенная система налогообложения в современном виде введена в НК РФ Федеральным законом от 24 июля 2002 г. N 104-ФЗ и применяется с 2003 г. наряду с другими системами налогообложения. Несмотря на общность названия, параметры деятельности налогоплательщиков и механизм налогообложения существенно изменены.

Переход на УСН, а также возврат к общей системе осуществляются организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном НК РФ. Сущность системы налогообложения заключается в том, что ряд налогов, предусмотренных общим режимом, заменяется единым налогом. Переход на УСР освобождает налогоплательщиков от уплаты (рисунок 3.5):

1. Организации, перешедшие на УСН, освобождаются от обязанности по уплате:

- налога на прибыль организаций;

- НДС (за исключением случаев ввоза товаров на таможенную территорию РФ);

- налога на имущество организаций.

2. Индивидуальные предприниматели освобождаются от уплаты:

- НДФЛ - в отношении доходов, полученных от предпринимательской деятельности;

- НДС (кроме случаев, когда индивидуальный предприниматель выступает налоговым агентом);

- налога на имущество физических лиц - в отношении имущества, используемого для предпринимательской деятельности.

Рисунок 3.5 Освобождение налогоплательщиков УСН от других налогов

Организации и индивидуальные предприниматели, перешедшие на УСН, не признаются плательщиками НДС, поэтому при переходе с общего режима налогообложения им необходимо восстановить и заплатить в бюджет сумму НДС на недоамортизированную часть основных средств и нематериальных активов и остаток товаров, приобретенных до перехода на УСН.

Суммы НДС, предъявленные покупателю в случае приобретения товаров (работ, услуг), в том числе основных средств и нематериальных активов, которые используются организациями после их перехода на УСН, к вычету не принимаются, а включаются в стоимость этих товаров (работ, услуг), в том числе основных средств и нематериальных активов, на основании пп.3 п.2 ст. 170 НК РФ (гл. 21 «Налог на добавленную стоимость» НК РФ) [2].

Несмотря на то, что налогоплательщики, перешедшие на УСН, не являются плательщиками НДС, они вправе уплачивать НДС в добровольном порядке, например по просьбе заказчиков. В этом случае налогоплательщики при выставлении покупателю счета-фактуры с выделением суммы НДС должны представлять за налоговый период декларацию, на основании которой уплачивают НДС в бюджет (не позднее 20-го числа месяца, следующего за отчетным периодом по НДС). Однако у этих налогоплательщиков не принимаются к вычету суммы налога по материальным ресурсам, использованным для производства или реализации товаров (работ, услуг), поскольку в законодательстве по НДС четко определено следующее: условием налогового вычета является то, что товары (работы, услуги) приобретены плательщиком НДС.

Все остальные налоги, перечисленные в НК РФ, плательщики УСН платят по общим правилам, предусмотренным для соответствующего налога.

Налогоплательщики. Поскольку УСН призвана значительно облегчить положение ограниченного контингента налогоплательщиков, переход к данному налоговому режиму имеет ряд существенных ограничений (рисунок 3.6). Главное ограничение касается размеров получаемого налогоплательщиками - организациями дохода: он не может превышать 45 млн. руб. по итогам девяти месяцев налогового периода, в котором налогоплательщик подает заявление о переходе на новую систему, а если в течение года в условиях работы на УСН доход превысит 60 млн. руб., налогоплательщик должен вернуться к ранее действовавшей системе налогообложения увеличенной на коэффициент дефлятор, который устанавливается на каждый год. В 2015 году остаться на УСН до конца года вправе компании, доходы которых укладываются в 68 820 000 (60 000 000 * 1,147). А перейти на УСН с 2015 года смогут компании, доходы которых за девять месяцев 2015 года составят 51 615 000 (45 000 000 * 1,147).

Рисунок 3.6 Ограничения по переходу на УСН

Для индивидуальных предпринимателей ограничения в отношении получаемого дохода для перехода на УСН отсутствуют, но превысить 60 млн дохода в течение налогового периода при работе на УСН они не могут.

Объект налогообложения. Объект налогообложения налогоплательщик выбирает самостоятельно и может ежегодно менять (участники договора о совместной деятельности могут применять в качестве объекта налогообложения только доход за минусом расхода), но налоговые органы необходимо уведомить о предполагаемом изменении до 20 декабря предшествующего года.

Таких объектов предусматривается два (рисунок 3.7):

- доход

- доход за минусом расхода.

Рисунок 3.7 Объект налогообложения по УСН

Налоговой базой по единому налогу при УСН признается денежное выражение доходов или доходов за минусом расходов [42].

При исчислении налоговой базы доходы и расходы налогоплательщика определяются нарастающим итогом с начала налогового периода.

Налоговым периодом является календарный год, а отчетными периодами - I квартал, полугодие и девять месяцев календарного года.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, вправе уменьшать сумму единого налога на сумму страховых взносов на обязательное пенсионное, социальное медицинское страхование, подлежащих к уплате за этот же период времени. А также на выплаченные работникам суммы больничных. При этом сумма единого налога может быть уменьшена не более чем на 50%.

Пример:

По итогам отчетного периода налогоплательщик исчислил единый налог в сумме 9 000 руб. За этот же отчетный период он исчислил и уплатил страховые взносы на обязательное пенсионное страхование в сумме 4 800 руб. В этом случае налогоплательщик вправе уменьшить сумму исчисленного за отчетный период единого налога лишь на 4 500 руб. (9 000 *50%) < 4 800 руб.

Общая сумма платежей за отчетный период составит 9 300 руб., в том числе:

- сумма единого налога – 4 500 руб. (9 000 – 4 500);

- страховые взносы в государственные внебюджетные фонды – 4 800 руб.

Если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. Ставка налога - 15%.

Если сумма расходов превышает сумму доходов (получен убыток), или сумма единого налога меньше минимального налога (1% от доходов), то в конце года уплачивается минимальный налог – 1% от доходов.

Пример:

По итогам 2014 года налогоплательщик получил доходы в сумме 280 000 руб., а также понес расходы в сумме 270 000 руб.

Сумма единого налога составляет: (280000 – 270000) * 15 : 100 = 1 500 руб.

Сумма минимального налога: 280 000 * 1,0 : 100 = 2 800 руб.

Налогоплательщик должен заплатить минимальный налог в сумме 2 800 руб.

Условия применения УСН в зависимости от выбранного объекта налогообложения приведены в таблице 3.2

Таблица 3.2

|

Условия применения упрощенной системы налогообложения

|

Объект налогообложения

|

|

|

Доходы

|

доходы, уменьшенные на величину расходов

|

|

1

|

2

|

3

|

|

Не являются плательщиками следующих налогов

|

Налог на прибыль (налог на доходы физических лиц), НДС, налог на имущество, единый социальный налог (ст. 346.1 1 НК РФ)

|

Продолжение таблицы 3.2

|

1

|

2

|

3

|

|

Перенос убытков, полученных по результатам работы за налоговый период, на будущее

|

На будущее не переносятся

|

Можно перенести на будущее в порядке, предусмотренном п.7 ст.346.18 НК РФ

|

|

Ставка единого налога, исчисляемого по результатам деятельности за налоговый период

|

6%

(ст.346.20 НК РФ)

|

15%

(ст.346.20 НКРФ)

|

|

Порядок признания расходов в целях налогообложения

|

Расходы, осуществленные налогоплательщиком, не влияют на сумму единого налога

|

Перечень расходов приведен в ст.346.16 НК РФ и является закрытым. Порядок определения расходов установлен в ст.346. 16 НКРФ

|

|

Вычет страховых взносов на обязательное пенсионное страхование, социальное и медицинское страхование

|

Сумма единого налога (квартальных авансовых платежей), исчисленная исходя из налоговой базы, уменьшается на сумму страховых взносов, уплачиваемых за этот же период времени, но не более 50% налога (квартальных авансовых платежей по налогу) (ст.346.21 НКРФ)

|

Вычет не производится. Данные взносы включены в перечень расходов.

|

|

Уплата минимального налога (ст.346.18 НКРФ)

|

Минимальный налог не уплачивается

|

Уплачивается за год, если размер единого налога меньше, чем !% от суммы дохода. МН = Доходы * 1%

|

|

Налоговый период

|

Календарный год (ст.346.19 НК РФ)

|

|

|

Сроки уплаты налога (квартальных авансовых платежей)

|

31 марта года, следующего за истекшим налоговым периодом, квартальные авансовые платежи уплачиваются 25 апреля, 25 июля, 25 октября (ст.346.21 НК РФ)

|

|

|

Сроки представления налоговых деклараций

|

За истекший налоговый период организациями - не позднее 31 марта, индивидуальными предпринимателями – не позднее 30 апреля года, следующего за истекшим налоговым периодом (ст.346.23 НК РФ)

|

|

Сроки уплаты налога не позднее: 25 апреля, 25 июля, 25 октября, 31 марта (для юридических лиц) и 30 апреля (для физических лиц).

Субъекты РФ имеют возможность устанавливать пониженные дифференцированные ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков.

Система налогообложения в виде единого налога на вмененный доход (ЕНВД), как и УСН для малого предпринимательства, была включена в налоговую систему РФ еще до введения в действие НК РФ в 1998 г. Эта система предусматривает налогообложение микробизнеса, который в обычных условиях практически не поддается налоговому контролю и налоговому администрированию. Целью введения указанного специального налогового режима было выведение из теневой экономики предпринимателей, которые традиционно налоги не платили.

Основной смысл рассматриваемого налогового режима заключается в том, что налогообложение не увязывается с конкретными результатами деятельности налогоплательщика, величиной его имущества, доходами индивидуального предпринимателя, а привязывается к расчетной величине дохода, подсчитанного для каждого вида деятельности, который может быть переведен на специальный налоговый режим ЕНВД.

Базовыми понятиями налогового режима ЕНВД являются:

- вмененный доход,

- базовая доходность,

- корректирующие коэффициенты базовой доходности и др.

Основной термин – «вмененный доход» означает потенциально возможный доход плательщика единого налога, рассчитанный с учетом совокупности факторов, непосредственно влияющих на получение дохода.

Базовой доходностью налогоплательщика считается условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в разных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Поскольку условия деятельности налогоплательщиков различны, налогоплательщики оказываются в ситуации, когда одни и те же условия налогообложения определяют неодинаковый размер налогового бремени. В частности, магазин или парикмахерская могут в пределах одного муниципального образования находиться в разных районах - в центре или на окраине, что предполагает разные возможности получения дохода. Для того чтобы установить справедливую сумму налога, налоговое законодательство предоставляет возможность органам власти устанавливать определенные корректирующие коэффициенты базовой доходности:

- K1 - устанавливаемый на календарный год коэффициент-дефлятор

- К2 - корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности

Законодательством предусмотрено изменение индекса потребительских цен в предшествующем периоде при помощи коэффициента-дефлятора  , который устанавливается на календарный год Правительством РФ. Ежегодно устанавливаемый коэффициент-дефлятор

, который устанавливается на календарный год Правительством РФ. Ежегодно устанавливаемый коэффициент-дефлятор  должен рассчитываться как произведение коэффициента, применявшегося в предшествовавшем году, и коэффициента, рассчитанного с учетом изменения потребительских цен на товары (работы, услуги) в Российской Федерации в предшествовавшем календарном году.

должен рассчитываться как произведение коэффициента, применявшегося в предшествовавшем году, и коэффициента, рассчитанного с учетом изменения потребительских цен на товары (работы, услуги) в Российской Федерации в предшествовавшем календарном году.

ЕНВД устанавливается НК РФ и вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, городов федерального значения и применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными НК РФ.

Организации и индивидуальные предприниматели, переведенные на уплату ЕНВД, не являются плательщиками НДС, за исключением НДС, возникающего при ввозе товаров на таможенную территорию РФ, поэтому НДС по приобретенным товарно-материальным ценностям предпринимателям не возмещается. Вместе с тем если указанные товары (работы, услуги) были приобретены, оплачены и использованы до перехода налогоплательщика на уплату ЕНВД, то НДС возмещается.

Все остальные налоги, предусмотренные налоговым законодательством, организации и индивидуальные предприниматели платят в общем порядке.

Поскольку рассматриваемая система налогообложения имеет ярко выраженные особенности, законодательством введена специальная терминология, необходимая для расчета налоговых обязательств.

Налоговым периодом по ЕНВД является квартал, поэтому базовая доходность при расчете величины налога умножается на 3.

Налоговая ставка устанавливается в размере 15% величины вмененного дохода налогоплательщика для всех категорий налогоплательщиков.

Налогоплательщик уплачивает единый налог по итогам налогового периода не позднее 25-го числа месяца, следующего за налоговым периодом.

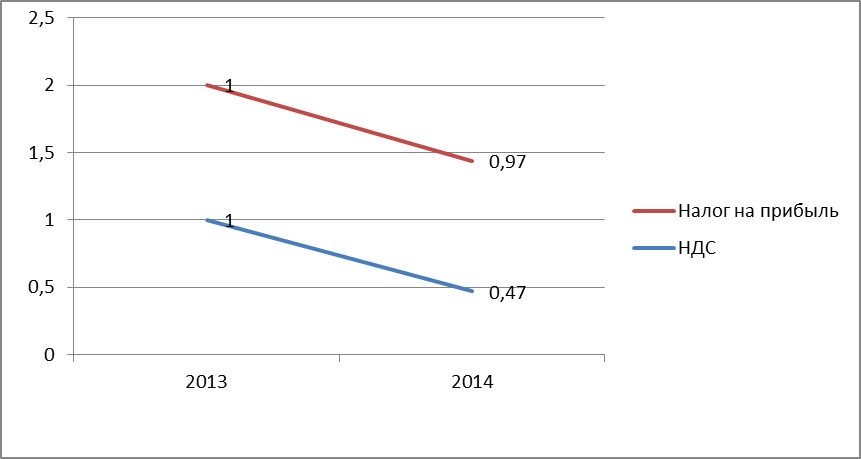

Федеральным законом от 25.06.2012 N 94-ФЗ в Налоговый кодекс РФ введена новая глава 25.5 «Патентная система налогообложения».