СТАТИСТИЧЕСКИЙ АНАЛИЗ ДЕНЕЖНОГО ОБРАЩЕНИЯ И КРЕДИТА В РОССИЙСКОЙ ФЕДЕРАЦИИ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Экономический факультет

Кафедра экономического анализа, статистики и финансов

КУРСОВАЯ РАБОТА НА ТЕМУ

«СТАТИСТИЧЕСКИЙ АНАЛИЗ ДЕНЕЖНОГО ОБРАЩЕНИЯ И КРЕДИТА В РОССИЙСКОЙ ФЕДЕРАЦИИ»

Студентка экономического факультета

Статистика «080600»

4-го курса группы 406-б Васильева В.

Научный руководитель:

Канд. экон. наук, доцент Окунь Анжела Станиславовна

Краснодар, 2013

СОДЕРЖАНИЕ

Введение………………………………………..……………………………...........3

- Теоретические основы статистического изучения денежного обращения и кредита………….…………………………………………………………………...4

- Методологический аспект денежного обращения и кредита…………..4

- Система статистических показателей денежного обращения ………..7

- Система обобщающих показателей денежного обращения и кредита объекта исследования…………………………………………………………………...15

- Анализ динамики денежной массы в РФ………………………………15

- Анализ структуры денежной массы в РФ……………………………...19

- Характеристика денежно-кредитной политики РФ за 2012 г. …..…21

- Изучение межрегиональной вариации объемов выданных кредитов в рублях для физических лиц…………………………………………………..22

- Анализ влияния денежной массы М2 на объем выданных кредитов..26

- Оценка показателей денежной массы………………………………….27

- Выводы и рекомендации………………………………………………….......

Заключение………………………………………………………………………...32

Список использованных источников……………………………………….........33

Приложение 1

Приложение 2

ВВЕДЕНИЕ

Кредит является гениальным изобретением человечества. За счёт дополнительного привлечения ресурсов заёмщик имеет возможность их приумножить, расширить хозяйство, имеет возможность ускорить достижение производственных целей. Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Необходимость и возможность кредита обусловлена закономерностями денежного обращения в процессе производства: на одних участках высвобождаются временно свободные средства, которые выступают как источник кредита, а в других возникает потребность в них.

Целью курсовой работы является проведение статистического анализа денежного обращения и кредита. При этом намечено решить следующие задачи:

- изучить теоретические основы денежного обращения и кредита;

- оценить качественные и количественные сдвиги денежного обращения;

- изучить зависимость объемов выданных физическим лицам кредитов от региона;

- оценить влияние денежной массы М2 на величину выданных кредитов.

Объектом исследования является финансовый рынок Российской Федерации.

Предметом исследования выступают показатели, характеризующие денежное обращение и кредит РФ.

Теоретическую и методологическую базу исследования представляют труды отечественных и зарубежных ученых по анализу и прогнозированию рынка труда, вопросам статистики.

В качестве исследовательского инструментария использовались статистические методы корреляционного, регрессионного, анализа временных рядов и прогнозирования, табличные и графические методы представления результатов исследования.

Информационную базу исследования составляют данные статистического сборника «Финансы России», Бюллетень банковской статистики (региональное приложение).

1 Теоретические основы статистического изучения денежного обращения и кредита

1.1 Методологический аспект денежного обращения и кредита

Предметом изучения статистики денежного обращения и кредита является количественная характеристика массовых явлений в сфере денежного обращения и кредитных отношений.

Денежное обращение - это движение денег во внутреннем обороте в наличной и безналичной формах в процессе обращения товаров, оказания услуг и совершения различных платежей.

Кредит - предоставление на основе возвратности и возмездности финансовых ресурсов одним хозяйствующим субъектом другому.

В экономике деньги выступают в роли:

- стоимостного измерителя, что определяет статистическое изучение натуральных показателей и их трансформации в стоимостные;

- меры обращения, где статистическому анализу подвергается про�цесс производства товаров и услуг, их реализации, т.е. показатели, связанные со спецификой и скоростью обращения денежных пото�ков;

- платежных средств. В данном случае задачи статистики связаны с отношениями государства, предприятий и организаций с бюджетом и населением, между конкретными группами населения, платежными отношениями между юридическими лицами, с созданием и использованием внебюджетных фондов, движением кредитных ресурсов и обязательств и т.д.;

- средств накопления и сбережения. В этом направлении основной задачей статистики является анализ в статике и динамике таких показателей, как золотовалютные резервы страны, размер квоты и резервная позиция в Международном валютном фонде, СДР, прочие активы и пассивы денежных властей, иностранные активы и пассивы кредитных учреждений в конвертируемой и неконвертируемой валюте, а также накопления и сбережения населения;

- средств международных расчетов (наличных или безналичных).

Эмиссию наличных денег осуществляет Центральный банк РФ. Он выпускает и изымает наличные деньги из обращения в случае их ветхости или производит замену старых купюр на новые (по номиналу).

Статистика денежного обращения связана с денежно-кредитной политикой, при помощи которой правительство и денежные власти государства посредством изменения денежной массы оказывают влияние на макроэкономические индикаторы.

Кредит является средством межотраслевого и межрегионального перераспределения денежного капитала. Цель кредитной политики – воздействие на экономическую конъюнктуру с помощью кредита. В условиях рыночной экономики кредитная политика направлена либо на стимулирование кредита, либо на его ограничение. При регулировании кредитования Центральный банк, который проводит кредитную политику, использует такой приём, как изменение объёма кредитов и уровня процентных ставок, рынка ссудного капитала.

При кредитных сделках заключается договор займа, или ссуды. В современных условиях все ссуды оформляются в виде денежного кредита, а кредитные отношения являются частью всех денежных отношений.

Под кредитными отношениями подразумеваются денежные отношения, связанные с предоставлением и возвратом ссуд, организацией денежных расчётов, эмиссией денежных знаков, кредитованием инвестиций, использованием государственного кредита, проведением страховых операций и т.д. Деньги выступают как средство платежа всюду, где присутствует кредит.

Кредит охватывает движение капитала и постоянное движение различных общественных фондов. Благодаря кредиту в хозяйстве эффективно используются средства, высвобождаемые в ходе работы предприятий, в процессе выполнения государственного бюджета, а также сбережения отдельных граждан и ресурсы банков.

Основными функциями кредита в экономике являются:

- перераспределение денежных потоков и капиталов и выравнивание нормы прибыли;

- аккумулирование свободных финансовых ресурсов с их последую�щей капитализацией и передачей в пользование заемщикам на платной основе;

- экономия издержек обращения;

- обслуживание некоторых видов платежей и расчетов для физичес�ких и институциональных единиц;

- осуществление ряда специальных финансовых операций, например трастовых, по обслуживанию механизма вексельного обращения или сделки с недвижимостью;

- централизация и концентрация денежных потоков (капитала).

Достигаемая благодаря кредиту экономия наличных денег, а также уменьшение скорости и издержек денежного обращения обеспечивают снижение удельного веса непроизводительного (денежного и товарного) капитала и повышение удельного веса производительного капитала. Это приводит к расширению размеров производства и вместе с тем к увеличению массы и нормы прибыли.

Основными принципами кредитования являются:

- возвратность, которая означает, что деньги, полученные в кредит, должны быть возвращены, т.е. ссуда должна быть погашена;

- срочность, т.е. необходимость возврата кредита в точно установленный срок, отраженный в кредитном договоре или заменяющем его документе;

- платность - выражает необходимость не только возврата полученных от банковского учреждения денежных сумм, но и оплаты права на их использование в форме ссудного процента;

- обеспеченность, т.е. обеспечение имущественных прав кредитора при возможных нарушениях заемщиком принятых на себя обязательств. Основными видами обеспечения служат гарантии или залог;

- целевой характер кредита, т.е. заемщик получает кредит на определенные цели, на конкретный срок, в установленном размере;

- дифференцированный характер кредита - определяет существование конкретных требований со стороны кредитной организации к конкретному заемщику в зависимости от ряда внешних и внутренних факторов.

Финансовые условия предоставления кредита в значительной степе�ни зависят не только от финансового состояния кредитора и заемщика, но и от денежно-кредитной политики центрального банка - уровня официальной процентной ставки, а также от общего состояния финан�сового рынка и рынка капитала.

Задачами статистики денежного обращения и кредита являются:

- определение размеров денежной массы и её структуры;

- отображение денежного обращения и оценка факторов, влияющих на обесценение денег;

- характеристика кредитной политики;

- статистическое изучение форм кредита;

- изучение ссудного процента.

1.2 Система статистических показателей денежного обращения

В соответствии с международными стандартами и международной практикой анализа существуют блоки статистики денежного обращения. Рассмотрим основные из них.

Блок денежного обзора - является результатом консолидации группировок статей балансов Банка России и Министерства финансов РФ и сводных балансов коммерческих банков и включает как рублевые, так и валютные счета. Он характеризует денежную массу и влияние на ее параметры изменений чистых иностранных активов и внутреннего кредита.

Внутренний кредит представляет собой сумму всех требований банковской системы к органам государственного управления, государственным предприятиям и частному сектору, включая население. Иными словами, внутренний кредит представляет собой все обязательства как по кредитным договорам, так и по другим долговым обязательствам органов государственного управления, государственных и частных предприятий, населения перед коммерческими банками и Центробанком. В последнее время произошли изменения в структуре кредиторов и заемщиков в сторону усиления влияния государства: агрегат «Деньги» включает в себя «Деньги вне банков» и депозиты до востребования, т.е. представляет собой все денежные средства в экономике страны, которые могут быть использованы как средство платежа. Неофициальное название этого агрегата — «Узкие деньги».

Агрегат «Квазиденьги» представляет собой величину ликвидных депозитов денежной системы страны, которые непосредственно не используются как средство платежа и обычно имеют меньшую скорость обращения, чем «Деньги». Этот агрегат включает в себя срочные и сберегательные депозиты в иностранной валюте, учитываемые в балансах Банка России и коммерческих банков. Иными словами, понятие «квазиденьги», или «мнимые» деньги, - это определенные высоколиквидные финансовые активы, которые, хотя и не функционируют как средство обращения, могут легко и без риска финансовых потерь переводиться в наличность. В структуре денежной массы большинства экономически развитых стран на долю квазиденег приходится 0,5-0,66 денежного агрегата М2. Рост доли квазиденег объясняется большей выгодой помещения средств на срочные и сберегательные вклады по сравнению с хранением денег на беспроцентных текущих счетах.

Совокупность агрегатов «Деньги» и «Квазиденьги» формирует агрегат «Деньги в широком смысле» («Широкие деньги») - М2. Это понятие является неофициальным названием показателя денежной массы.

Блок статистического анализа денежной массы, в котором рассматриваются денежные агрегаты, их состав с точки зрения включаемых в них финансовых инструментов и их экономическое содержание.

Денежная масса - это совокупность общепринятых средств платежа, сумма наличных и безналичных денежных средств. Динамика наличных денег, циркулирующих в экономике, оказывает существенное влияние на динамику выпуска готовой продукции реальным сектором экономики, на уровень инфляции и занятости трудоспособного населе�ния. На практике довольно сложно провести четкую границу между собственно деньгами и прочими ликвидными активами. В качестве альтернативных измерителей денежной массы используют денежные агрегаты. Эти группы денежных средств классифицируются в зависимости от степени ликвидности денежных активов, включаемых в тот или иной денежный агрегат.

Агрегат М0 - наличные деньги, или денежная база, - это наличные деньги в обращении вне банков.

Агрегат М1 - деньги в узком смысле слова, или «узкие деньги», - это М0 + «Ликвидные вклады и депозиты в других депозитных организациях». Дополнительная составляющая этого агрегата обладает способностью самовозрастать. Темп ее роста зависит от альтернативной цены денег - процентной ставки. Деньги, которые не используются непосредственно для операционных целей, усиленно направляются в краткосрочные, квазиденежные, приносящие проценты вклады, которые и включаются в М2. Статистически это выражается сильным циклическим увеличением скорости денежного оборота денежной массы в агрегате М1 и одновременным замедлением скорости денежного оборота денежного агрегата М2.

Агрегат М2 - «узкие деньги» и их близкие заменители - это М1 + «Срочные и сберегательные депозиты» + «Вклады и депозиты в иностранной валюте» + «Депозитные сертификаты» + «РЕПО по ценным бумагам». Перечисленные инструменты считаются близкими заменителями ликвидных депозитов. Необходимо отметить, что агрегат М2 увеличивается в периоды быстрорастущего удельного веса краткосрочных депозитов, а следовательно, и процентов по ним. Таким образом, расширение М2 не полностью соответствует рестрикционному действию денежно-кредитной политики денежных властей, а часто оказывает обратное воздействие.

Агрегат МЗ - деньги в широком смысле, «широкие деньги» - представляет собой М2 + «Дорожные чеки» + «Коммерческие бумаги». В данную категорию входят краткосрочные ликвидные инструменты, которые могут быть использованы для инвестиций. Кроме того, они могут выполнять роль заменителей вкладов и депозитов с целью управления обязательствами банков.

Агрегаты М4-М6 (L) - ликвидные средства. Эти категории состоят из совокупности инструментов, являющихся сравнительно ликвидными. Они включают почти все инструменты, которые активно обращаются на денежном рынке.

Когда в стране параллельно с национальной валютой обращается и иностранная валюта, необходимо вносить поправку для отражения стоимости обращающейся иностранной валюты в форме ее внутреннего денежного эквивалента. В таких случаях используются обозначения денежных агрегатов типа «М1 + немецкие марки» или «М1 + американские доллары».

Динамика соотношения между различными агрегатами денежной массы должна корректироваться постоянно и со статистической точки зрения не может быть превращена в автоматическое определение удельного веса каждого отдельного денежного агрегата и его составляющих.

Блок «Счет денежных властей». Показатели, входящие в него, формируются путем группировки статей баланса ЦБ РФ и Министерства финансов РФ и характеризуют в основном объемы резервных денег (суммы, выпущенные Банком России, и величина денежных средств коммерческих банков на счетах в ЦБ РФ), а также депозитов до востребования, иностранных пассивов и их размещение в иностранные активы, требований к расширенному правительству, к предприятиям и коммерческим банкам.

Блок «Международная ликвидность» непосредственно связан с блоком «Счет денежных властей». В нем отражаются величины международных ликвидных активов (международных резервов) РФ. Международная валютная ликвидность - это возможность (фактическая способность) отвечать по своим обязательствам в рамках существующего валютного механизма, не прибегая к его чрезвычайным изменениям. Для регулирования своей ликвидной позиции страна имеет международные ликвидные активы (международные резервы).

Важное направление социально-экономического статистического анализа денежного обращения - это анализ структуры денежных доходов и расходов населения в статике (ежемесячно) и динамике. Он осуществляется по нескольким направлениям:

- изучается структура денежных доходов населения;

- анализируются денежные расходы населения, которые включают всю сумму расходов в размере фактически выплаченных, а не подлежащих уплате сумм.

Разница между доходами и расходами физических лиц - это сальдо, размер и динамика которого дают возможность анализировать покупательную способность населения.

Основными источниками статистической информации о денежном обращении в РФ являются баланс Центрального банка и балансы кредитных организаций. Эти балансы формируются в соответствии с Планом счетов бухгалтерского учета и Правилами ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ.С 01.01.1998 г. был введен новый План счетов, отвечающий требованиям международной статистики.

Основные показатели кредитной статистики могут быть сгруппированы следующим образом:

- показатели, связанные с условиями и возможностями выдачи кредита:

- максимальный размер риска на одного заемщика или группу связанных заемщиков:

[2, 302]

где Крз - совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков по кредитам, учтенным векселям, депозитам в драгоценных металлах, другим долговым обязательствам, а также забалансовых требований (гарантий, поручительств) банка в отношении данного заемщика, предусматривающих исполнение в денежной форме.

К - капитал банка, в который входят уставный капитал, добавочный капитал, фонды заемщика и величина нераспределенной прибыли.

- максимальный размер крупных кредитов - устанавливается как процентное соотношение совокупной величины крупных кредитов и собственных средств (капитала) банка.

- максимальный размер риска на одного кредитора, который рассчитывается как процентное соотношение величины полученных банком кредитов, гарантий и поручительств, остатков по счетам одного или связанных между собой кредиторов и собственного капитала банка. Максимально допустимое значение показателя - 25%

- норматив кредитования банком своих акционеров (участников) и инсайдеров, который определяется как отношение суммы кредитов, гарантий и поручительств, предоставленных банком своим участникам, к собственным средствам (капиталу) банка:

[2,303]

Совокупная величина этого норматива установлена Банком России в размере 20%.

- показатели расчета процентов за выданный кредит;

- простые процентные ставки: I = P·T·C, [2, 304]

где I - сумма процентов, которые выплачивает клиент за все время ис�пользования кредита;

Р - первоначальный размер кредита;

Т - срок кредита;

С - ставка наращения кредита.

- сложные процентные ставки: S = P(1 + C)n, [2, 305]

где S - наращенная сумма;

n - срок наращения (количество периодов, например лет);

С - ставка наращения кредита.

- показатели, связанные с анализом уровня кредитного риска для заемщика (банка) или уровня кредитоспособности клиента.

- показатель «2К + З», с помощью которого анализируют кредитный рейтинг заемщика (К), размер его капитала (К) и заемную мощность (3);

- показатель «2К - З - Д - Зг», который дает возможность анализиро�вать кредитный рейтинг (К), капитал (К), заемную мощность (3), движение денежных средств (Д), залог (Зг);

- система показателей «Пять опор качества кредита», с помощью которой анализируются общее состояние отрасли (сектора), конкурентоспособность, финансовый менеджмент заемщика, качество его маркетинговой деятельности и качество предлагаемого залога;

- система показателей «6С». В нее входят следующие показатели:

С1 - характеристика клиента, учитывающая: кредитную историю клиента; опыт других кредиторов, связанных с данным клиентом; цель получения кредита; опыт клиента в составлении реальных прогнозов; кредитный рейтинг заемщика; наличие залога или гарантии, анализ их качества и перспективы сохранения их рыночной стоимости;

С2 - способность (потенция) клиента, характеризующаяся подлинностью и юридическим статусом клиента и его гарантов; исторический статус заемщика;

С3 - денежные средства заемщика в статике и динамике;

С4 - обеспечение, в котором анализируют: право собственности на активы; срок службы активов; вероятность физического и морального износа; остаточную стоимость реального основного капитала; степень и структуру специализации всех видов активов и пассивов; качество страхования и перестра�хования различных направлений деятельности; прогноз и степень финансовой устойчивости в перспективе;

С5 - условия осуществления деятельности клиента;

С6 - контроль за деятельностью заемщика.

Основным источником статистической информации о кредитах, взаимоотношениях между банком и клиентом является инструкция ЦБ РФ № 17 «О составлении финансовой отчетности». В ней предусмотрено обязательное представление кредитными организациями информации в Банк России на регулярной основе. Со своей стороны Банк России представляет необходимую часть этой информа�ции Государственному комитету РФ по статистике (также на регулярной основе).

2. Система обобщающих показателей денежного обращения и кредита объекта исследования

2.1 Анализ динамики денежной массы в РФ

Для изучения денежного обращения и кредита в РФ были использованы статистические данные следующих сборников: Российский статистический ежегодник, Финансы России, Бюллетень банковской статистики, а также данные Госкомстата.

В таблице 2.1 представлена исходная информация для анализа денежной массы РФ за период 1998-2006 гг.

Таблица 2.1 - Исходные данные о динамике денежной массы М2 за 1998-2006 гг.

|

Период, года

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

|

Всего, млрд.руб.

|

453,7

|

714,6

|

1 154,4

|

1 612,6

|

2 134,5

|

3 212,7

|

4 363,3

|

6 045,6

|

8 995,8

|

|

в том числе:

|

|

|

|

|

|

|

|

|

|

|

наличные деньги (М0), млрд.руб.

|

187,7

|

266,1

|

418,9

|

583,8

|

763,2

|

1 147,0

|

1 534,8

|

2 009,2

|

2 785,2

|

|

безналичные средства, млрд.руб.

|

266,0

|

448,4

|

735,5

|

1 028,8

|

1 371,2

|

2 065,6

|

2 828,5

|

4 036,3

|

6 210,6

|

Для количественной оценки динамики денежной массы М2 рассчитаем абсолютные приросты, темпы роста и темпы прироста денежной массы за период 1998-2006 гг. (цепные и базисные) по следующим формулам:

Для расчетов в настоящем разделе используется программа MS Excel. Расчеты показаны в таблице 2.2.

Таблица 2.2 - Показатели динамики денежной массы М2 за период 2004 - 2012 гг.

|

Период

|

Денежная масса М2, млрд.руб.

|

Абсолютный прирост yi

|

Темп роста Тр

|

Темп прироста Тпр

|

|

|

|

базисный

|

цепной

|

базисный

|

цепной

|

базисный

|

цепной

|

|

2004

|

453,7

|

-

|

-

|

-

|

-

|

-

|

-

|

|

2005

|

714,6

|

260,9

|

260,9

|

1,58

|

1,58

|

0,58

|

0,58

|

|

2006

|

1 154,4

|

700,7

|

439,8

|

2,54

|

1,62

|

1,54

|

0,62

|

|

2007

|

1 612,6

|

1 158,9

|

458,2

|

3,55

|

1,40

|

2,55

|

0,40

|

|

2008

|

2 134,5

|

1 680,8

|

521,9

|

4,70

|

1,32

|

3,70

|

0,32

|

|

2009

|

3 212,7

|

2 759,0

|

1 078,2

|

7,08

|

1,51

|

6,08

|

0,51

|

|

2010

|

4 363,3

|

3 909,6

|

1 150,6

|

9,62

|

1,36

|

8,62

|

0,36

|

|

2011

|

6 045,6

|

5 591,9

|

1 682,3

|

13,33

|

1,39

|

12,33

|

0,39

|

|

2012

|

8 995,8

|

8 542,1

|

2 950,2

|

19,83

|

1,49

|

18,83

|

0,49

|

Анализируя таблицу 2.2 можно сделать несколько кратких выводов. Базисные абсолютные приросты показали, что по сравнению с 2004 годом денежная масса выросла на 8542,1 млрд. рублей. Темпы роста показали постоянное увеличение денежной массы. Исходя из темпов прироста в 2012 г. уровень денежной массы М2 увеличился в 18,83 раза по сравнению с 2004 годом.

После экономического кризиса 1998 года объем денежной массы имеет динамику стабильного роста, темп прироста составляет не менее 32%. Наибольший темп прироста, составляющий 62%, зафиксирован в 2000 году, когда экономика страны начинает стабилизироваться. Начиная с 2004 года темпы прироста имеют тенденцию неспадающего роста, и закономерно предположить, что объемы денежной массы в стране в последующие годы будут продолжать увеличиваться.

Проверим статистическую совокупность, состоящую из величин денежной массы М2 по месяцам за 2012 г. на однородность и оценим возможность исследования данной совокупности с применением статистических методов, а именно корреляционно-регрессионного метода анализа.

Составим таблицу 2.3 для проведения расчетов.

Таблица 2.3 - Расчеты для вычисления обобщающих показателей и показателей вариации

|

№п/п

|

Месяц

|

Денежная масса, млрд.руб.

|

|

|

|

1

|

январь

|

6 045,6

|

-813,9

|

662 460,3

|

|

2

|

февраль

|

5 842,9

|

-1 016,6

|

1 033 509,4

|

|

3

|

март

|

5 919,6

|

-939,9

|

883 443,3

|

|

4

|

апрель

|

6 169,4

|

-690,1

|

476 261,0

|

|

5

|

май

|

6 330,1

|

-529,4

|

280 282,0

|

|

6

|

июнь

|

6 693,1

|

-166,4

|

27 694,5

|

|

7

|

июль

|

7 092,3

|

232,8

|

54 188,1

|

|

8

|

август

|

7 230,7

|

371,2

|

137 777,1

|

|

9

|

сентябрь

|

7 449,3

|

589,8

|

347 844,4

|

|

10

|

октябрь

|

7 757,5

|

898,0

|

806 374,1

|

|

11

|

ноябрь

|

7 769,6

|

910,1

|

828 251,7

|

|

12

|

декабрь

|

8 014,1

|

1 154,6

|

1 333 062,7

|

|

|

82 314,2

|

0,0

|

6 871 148,6

|

Средняя арифметическая: млрд.руб.

Дисперсия: млрд.руб.2

Среднеквадратическое отклонение: млрд.руб.

Коэффициент вариации:

Таким образом, можно утверждать, что изучаемая совокупность уровня денежной массы М2 в 2006г. является однородной, так как коэффициент вариации

2.2 Анализ структуры денежной массы в РФ

Структурный анализ денежной массы проводится с помощью исследования относительного показателя структуры: по годам. Рассчитанные относительные показатели структуры представлены в таблице 2.4.

Таблица 2.4 - Структурный анализ денежной массы М2 за период 2004 – 2012 гг.

|

Период, года

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

|

Денежная масса М2, %

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

|

Наличные деньги, %

|

41,4

|

37,2

|

36,3

|

36,2

|

35,8

|

35,7

|

35,2

|

33,2

|

31,0

|

|

Безналичные средства, %

|

58,6

|

62,8

|

63,7

|

63,8

|

64,2

|

64,3

|

64,8

|

66,8

|

69,0

|

Доля наличных денег М0 в общем объеме денежной массы М2 уменьшается с годами, а доля безналичных средств растет. Население предпочитает наличным деньгам безналичные средства: срочные вклады, депозиты до востребования.

2.3 Характеристика денежно-кредитной политики РФ за 2012 г.

Увеличение спроса на деньги по денежному агрегату М2 в 2011 году составило 39%. Этот процент немного выше прогнозируемого, что связано с неустойчивостью влияния роста денежного предложения на инфляцию и объективной неопределенностью ситуации на внутреннем валютном рынке. В 2011 году продолжился существенный рост потребительских расходов, который превышал темпы роста доходов населения и сопровождался значительным увеличением темпов роста оборота розничной торговли и сохраняющимися высокими темпами роста банковского кредитования физических лиц. Это способствовало повышению спроса на деньги в 2011 г. по сравнению с оценками, содержащимися в «Основных направлениях единой государственной денежно-кредитной политики на 2011 год».

По итогам 2005 года темпы прироста рублевой денежной массы составили 39% и динамика денежной массы в годовом выражении приобрела повышательный характер. Что связано с выбранным режимом обменного курса рубля и приобретением Банком России иностранной валюты на внутреннем рынке.

Кроме того, в структуре прироста денежного агрегата М2 заметно снизилась по сравнению с 2010 годом доля наличных денег, наиболее ликвидного компонента денежной массы, что способствовало ослаблению инфляционных последствий монетарного роста. Увеличение рублевой денежной массы сопровождалось также продолжением позитивной тенденции к повышению доли срочных депозитов. В результате в структуре денежного агрегата М2 в 2011 году удельный вес наличных денег составил 33,2%, безналичных средств – 66,8% (Рис. 2.4).

Изучение межрегиональной вариации кредитов в рублях, предоставленных кредитными организациями физическим лицам, проведем в виде сравнения объемов выданных кредитов по различным регионам РФ. В качестве таких регионов было выбрано три: Калининградская область, Республика Башкортостан, Приморский край.

Рис. 2.4. Структура денежной массы М2 за 2011г.

2.4 Изучение межрегиональной вариации объемов выданных кредитов в рублях для физических лиц

Проведем анализ зависимости объема выданных физическим лицам кредитов от месторасположения региона, т.е. анализ того, как зависит объем выданных кредитов от региона. Для этого рассчитаем межгрупповую, внутригрупповую дисперсии по регионам и общую дисперсию по правилу сложения дисперсий.

Составим таблицу для проведения расчетов (таблица 2.5).

Таблица 2.5 - Исходные данные по кредитам в рублях по трем регионам

за период 2004 - 2012 гг.

|

Период

|

Калининградская область

|

Республика Башкортостан

|

Приморский край

|

|

2004

|

1 405

|

22 326

|

10 050

|

|

2005

|

1 604

|

23 157

|

11 160

|

|

2006

|

2 622

|

23 456

|

11 403

|

|

2007

|

2 898

|

24 003

|

11 952

|

|

2008

|

3 203

|

24 958

|

12 463

|

|

2009

|

4 505

|

26 550

|

13 006

|

|

2010

|

4 562

|

27 680

|

13 240

|

|

2011

|

5 087

|

28 568

|

13 659

|

|

2012

|

6 147

|

30 697

|

14 055

|

Вспомогательные расчеты для вычисления дисперсий представлены в таблице 2.6.

Таблица 2.6 - Расчеты для вычисления дисперсий

|

Годы

|

Калининградская область

|

Республика Башкортостан

|

Приморский край

|

|

|

x1i

|

|

x2i

|

|

x3i

|

|

|

2004

|

1 405

|

-2 154,2

|

4 640 673,4

|

22 326

|

-3 384,6

|

11 455 216,3

|

10 051

|

-2 281,1

|

5 203 467,9

|

|

2005

|

1 604

|

-1 955,2

|

3 822 893,9

|

23 157

|

-2 553,6

|

6 520 646,0

|

11 160

|

-1 172,1

|

1 373 844,5

|

|

2006

|

2 622

|

-937,2

|

878 385,5

|

23 456

|

-2 254,6

|

5 083 020,8

|

11 403

|

-929,1

|

863 247,5

|

|

2007

|

2 898

|

-661,2

|

437 214,8

|

24 003

|

-1 707,6

|

2 915 746,0

|

11 952

|

-380,1

|

144 484,5

|

|

2008

|

3 203

|

-356,2

|

126 894,3

|

24 958

|

-752,6

|

566 339,9

|

12 463

|

130,9

|

17 131,9

|

|

2009

|

4 505

|

945,8

|

894 495,6

|

26 550

|

839,4

|

704 667,0

|

13 006

|

673,9

|

454 126,2

|

|

2010

|

4 562

|

1 002,8

|

1 005 563,3

|

27 680

|

1 969,4

|

3 878 711,4

|

13 240

|

907,9

|

824 262,2

|

|

2011

|

5 087

|

1 527,8

|

2 334 104,9

|

28 568

|

2 857,4

|

8 164 988,8

|

13 659

|

1 326,9

|

1 760 634,1

|

|

2012

|

6 147

|

2 587,8

|

6 696 593,8

|

30 697

|

4 986,4

|

24 864 628,2

|

14 055

|

1 722,9

|

2 968 346,1

|

|

|

32 033

|

0

|

20 836 819,6

|

231 395

|

0

|

64 153 964,2

|

110 989

|

0

|

13 609 544,9

|

|

|

3 559,2

|

-

|

-

|

25 710

|

-

|

-

|

12 332,1

|

-

|

-

|

Вычислим средние арифметические величины по каждой группе:

Внутригрупповые дисперсии по каждой группе:

Средняя из внутригрупповых дисперсий:

Вычислим межгрупповую дисперсию. Для этого предварительно определим общую среднюю как среднюю взвешенную из групповых средних:

Межгрупповая дисперсия:

=82958658,2.

Общая дисперсия по правилу сложения дисперсий:

Эмпирическое корреляционное отношение:

Величина эмпирического корреляционного отношения, равная 0,98, характеризует существенную связь между группировочным и результативным признаками.

Вариация (среднеквадратическое отклонение) значений признака внутри каждой группы незначительна и составляет:

в первой группе: при

во второй группе: при

в третьей группе: при

Напротив, вариация значений признака между группами составляет при

Итак, на основе проведенного анализа дисперсий внутри каждой из образованных групп и между группами, показано, что объем выданных физическим лицам кредитов зависит от месторасположения региона, в котором этот кредит выдается.

Покажем вычисленные в п. 2.3 основные статистические характеристики в таблице 2.7.

Таблица 2.7 - Обобщающая таблица статистических расчетов

|

Показатель

|

|

|

|

|

|

|

Значение

|

13867,3

|

3651864

|

82958658,2

|

86610522,2

|

0,98

|

|

Краткая характеристика

|

|

|

|

|

Признаки месторасположение региона и объем выданных кредитов взаимосвязаны

|

2.5 Анализ влияния денежной массы М2 на объем выданных кредитов

Предположим, что объем выданных кредитов в РФ зависит от величины денежной массы М2. Проверим это предположение с помощью корреляционно-регрессионного анализа (КРА).

Этапы анализа:

- Постановка цели исследования.

Определить наличие или отсутствие зависимости между показателями денежной массы М2 и объемов выданных кредитов. Построить регрессионную модель этой зависимости, проверить её качество и использовать эту модель для анализа и прогнозирования.

- Сбор исходной статистической информации.

Информацию для исследования находим в статистических ежегодниках и банковских отчетах (см. п. 2.1). Представим данные в табличной форме (табл. 2.7).

Таблица 2.7 - Исходная информация для КРА

|

Годы

|

Денежная масса М2, млрд. руб.

|

Кредиты физическим лицам, млрд. руб.

|

|

2004

|

454

|

276

|

|

2005

|

715

|

422

|

|

2006

|

1 154

|

597

|

|

2007

|

1 613

|

956

|

|

2008

|

2 135

|

1 467

|

|

2009

|

3 213

|

2 029

|

|

2010

|

4 363

|

2 910

|

|

2011

|

6 046

|

1 293

|

|

2012

|

8 996

|

2 654

|

Введем обозначения: xi – денежная масса М2, yi – объем выданных физическим лицам кредитов в рублях. Графически зависимость исходных данных представлена на рисунке 2.5.

Рис.2.5. Зависимость объема выданных кредитов от денежной массы М2

2.6 Оценка показателей денежного обращения

- Оценка тесноты связи между признаками.

Предположим, что изучаемые признаки связаны линейной зависимостью. Рассчитаем линейный коэффициент корреляции по формуле: Промежуточные расчеты представлены в таблице 2.8.

Таблица 2.8 - Промежуточные расчеты для определения параметров регрессии

|

Годы

|

xi

|

yi

|

xy

|

x2

|

y2

|

|

1998

|

454

|

276

|

125 255,7

|

205 843,7

|

76 218,0

|

|

1999

|

715

|

422

|

301 251,8

|

510 653,2

|

177 718,7

|

|

2000

|

1 154

|

597

|

688 959,8

|

1 332 639,4

|

356 184,6

|

|

2001

|

1 613

|

956

|

1 542 118,1

|

2 600 478,8

|

914 496,3

|

|

2002

|

2 135

|

1 467

|

3 132 355,3

|

4 556 090,3

|

2 153 524,0

|

|

2003

|

3 213

|

2 029

|

6 518 288,8

|

10 321 441,3

|

4 116 488,0

|

|

2004

|

4 363

|

2 910

|

12 698 097,5

|

19 038 386,9

|

8 469 293,1

|

|

2005

|

6 046

|

1 293

|

7 816 991,0

|

36 549 279,4

|

1 671 861,9

|

|

2006

|

8 996

|

2 654

|

23 874 853,2

|

80 924 417,6

|

7 043 716,0

|

|

|

28 687

|

12 604

|

56 698 171,1

|

156 039 230,4

|

24 979 500,6

|

Коэффициент линейной корреляции, равный 0,759, свидетельствует о наличии сильной связи.

- Оценка существенности коэффициента корреляции.

Для этого найдем расчетное значение t-критерия Стьюдента:

По таблице критических точек распределения Стьюдента найдем tкр при уровне значимости =0,05 и числе степеней свободы = n-k-1 = 9-1-1=7. tкр = 2,3646. Так как tрасч > tкр (3,0883 > 2,3646), то линейный коэффициент считается значимым, а связь между x и y – существенной.

Построение уравнения регрессии.

Этап построения регрессионного уравнения состоит в идентификации (оценке) его параметров, оценке их значимости и значимости уравнения в целом.

Идентификация регрессии. Построим линейную однофакторную регрессионную модель вида Для оценки неизвестных параметров a0, a1 используется метод наименьших квадратов, заключающийся в минимизации суммы квадратов отклонений теоретических значений зависимой переменной от наблюдаемых (эмпирических).

Система нормальных уравнений для нахождения параметров a0, a1 имеет вид:

После преобразования системы получим:

Решением системы являются значения параметров:

а0 = 585,14; a1 = 0,2558.

Уравнение регрессии:

Коэффициент детерминации:

Таким образом, судя по регрессионному коэффициенту а1=0,2558, можно утверждать, что с увеличением денежной массы М2 на 1 млрд. рублей объем выданных физическим лицам кредитов в рублях увеличивается в среднем на 255,8 млн. рублей в год. Коэффициент регрессии а0=585,14 учитывает влияние факторов, неучтенных в модели. В нашем случае влияние неучтенных факторов невелико.

Коэффициент детерминации показывает, что 58% вариации признака «объем выданных кредитов» обусловлено вариацией признака «денежная масса М2», а остальные 42% вариации связаны с воздействием неучтенных факторов: процентные ставки для кредитов, инфляция и другие.

Проверка значимости параметров регрессии.

Для того, чтобы оценить на сколько параметры а1, а0 отображают исследуемый процесс и не являются ли эти значения результатом случайных величин, рассчитаем средние ошибки и t-критерии Стьюдента.

По таблице критических точек распределения Стьюдента найдем tкр при уровне значимости =0,05 и числе степеней свободы = 7. tкр = 2,36. Так как tа0расч > tкр (2,65 > 2,36), то параметр а0 считается значимым. Так как tа1расч > tкр (3,10 > 2,36), то параметр а1 считается значимым.

4.3. Проверка значимости уравнения регрессии в целом.

По таблице критических значений критерия Фишера найдем Fкр = 5,59 (при =0,05, 1=k=1, 2=n-k-1=7). Так как Fрасч > Fкр (9,67 > 5,59), то для уровня значимости =0,05 и числе степеней свободы 1=1, 2=7 построенное уравнение регрессии можно считать значимым.

Использование регрессионной модели для принятия управленческих решений (анализа, прогнозирования и т.д.).

Вычислим прогнозное значение объема кредитов для величины денежной массы хр=10000. При уровне значимости =0,05 точечное значение прогноза

Т.е. с доверительной вероятностью p=1-=1-0,05=0,95 можно предполагать, что прогнозное значение объема кредитов при величине денежной массы М2, равной 10000 млрд. рублей, составит около 3170,14 млрд. рублей.

Таким образом, в результате проведения корреляционно-регрессионного анализа показано, что между величиной денежной массы М2 и объемом выданных физическим лицам кредитов в рублях существует тесная связь. Изучаемые признаки связаны линейной корреляционной зависимостью. Найдены параметры этой зависимости. Проведена комплексная оценка значимости как параметров регрессионного уравнения, так и регрессии в целом. Показана адекватность построенного уравнения регрессии. Следовательно, регрессионная модель зависимости величины денежной массы М2 и объема выданных физическим лицам кредитов в рублях может быть использована для принятия управленческих решений.

ЗАКЛЮЧЕНИЕ

В теоретической части были рассмотрены понятие и сущность денежного обращения и кредита, системы статистических показателей денежного обращения и кредита.

В ходе экономико-статистического анализа динамики денежного обращения за 2004-2012 гг. было установлено, что после экономического кризиса 1998 года объем денежной массы имеет динамику стабильного роста. В связи с этим максимальный размер денежной массы М2 наблюдался в 2012 году.

Анализ структуры денежной массы показал, что доля наличных денег уменьшается с годами, а доля безналичных средств растет. За период с 1998 по 2006 гг. количество наличных денег снизилось с 41,4% до 31,0%, при этом количество безналичных средств возросло с 58,6% до 69,0%.

В работе проанализирована зависимость объемов кредитов, выданных за период с 2004 по 2012 гг, от региона. В качестве таких регионов были выбраны: Калининградская область, Республика Башкортостан и Приморский край. Между объемом кредита и регионом выдачи кредита выявлена существенная тесная связь. Фактор региональной принадлежности объясняет 98% вариации объемов выданных кредитов, остальные 2% обусловлены неучтенными факторами.

Проведенный в работе анализ влияния денежной массы М2 на объем выданных кредитов показал, что между ними существует тесная линейная прямая связь. Построено уравнение регрессии: . Установили, что параметры регрессии и сама регрессия в целом, являются значимыми. Показана адекватность построенного уравнения регрессии. На основе уравнения регрессии был спрогнозирован объем выданных кредитов при величине денежной массы М2, равной 10000 млрд. рублей, он составил 3170,14 млрд. рублей.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Практикум по теории статистики: Учеб. пособие / Под ред. Р.А. Шмойловой. – М.: Финансы и статистика, 2001. – 421с.

- Курс социально-экономической статистики. Учебник для вузов / Под ред. М. Г. Назарова. - М.: Финстатинформ, 2000. – 771с.

- Гусаров В. М. Статистика: учеб. пособие для студ. вузов. – М.: ЮНИТИ, 2003. – 463 с.

- Салин В. Н. Социально-экономическая статистика: Учебник для вузов. - М.: Юристъ, 2001. – 461с.

- Социальная статистика. Учебник для вузов / Под ред. И. И. Елисеевой. - М.: Финансы и статистика, 1997. – 416с.

- Теория статистики: Учебник / Под ред. Р.А.Шмойловой.- М.: Финансы и статистика, 2005. - 450с.

- Финансы России, 2005: Статистический сборник / Редкол.: К. Э. Лайкам и др.; Госкомстат России. - М.: Б. и., 2005. – 638с.

- Экономическая статистика: Учебник для студ. вузов. / Под ред. Ю. Н. Иванова. – 2-е изд., доп. – М.: ИНФРА-М, 2000. – 480с.

- Вахрамеев М.В. Статистика финансов: Учебник для вузов. – 2-е изд. – М.: Финансы и статистика, 2002. – 816с.

- Данные с сайта www.cbr.ru

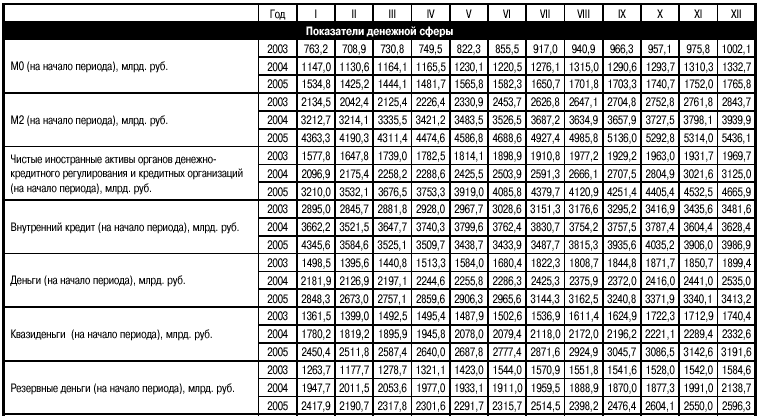

Приложение 1

Показатели денежной сферы

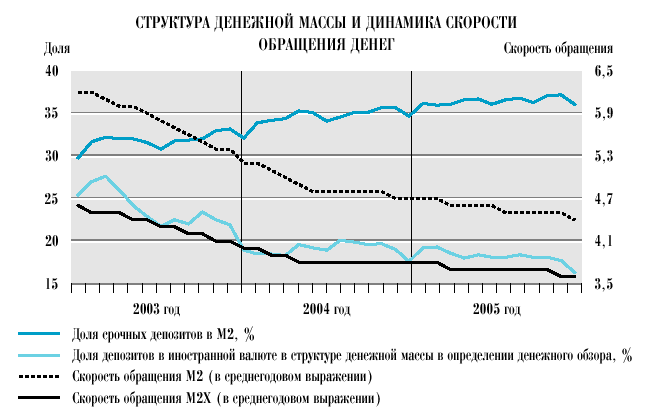

Приложение 2

Структура денежной массы и динамика скорости обращения денег

СТАТИСТИЧЕСКИЙ АНАЛИЗ ДЕНЕЖНОГО ОБРАЩЕНИЯ И КРЕДИТА В РОССИЙСКОЙ ФЕДЕРАЦИИ