Изучение денежной массы, показателей ее объема и структуры в России

Содержание

Введение………………………………………………………………….…….…3

Глава 1. Понятие денежной массы и её структуры………………………….…5

1.1. Денежная масса и ее структура………………………………………….….5

1.2. Денежные агрегаты зарубежных стран………………………………….…7

1.3. Денежные агрегаты Российской Федерации ……………………….……..8

1.4. Денежная база РФ…………………………………………………….…….10

Глава 2. Анализ степени обеспеченности экономики денежными средствами……………………………………………………………………….14

2.1. Скорость обращения денег и основные показатели скорости обращения……………………………………………………………………….14

2.2. Денежный мультипликатор……………………………………….……….18

Глава 3. Анализ динамики и структуры денежной массы РФ……….………21

3.1. Инструменты регулирования денежной массы……………………..……21

3.2. Современная структура денежной массы РФ и её анализ…………….…26

Заключение……………………………………………………………….……..28

Список использованной литературы……………………………….………….30

Введение

Изменение количества денег, циркулирующих в экономической системе, может оказывать существенное воздействие на реальный выпуск продукта, уровень цен, занятость и другие экономические переменные. Существование определенного соответствия между долгосрочной динамикой денежной массы и движением уровня цен было замечено еще в давние времена. В центре внимания – механизм воздействия денежной массы на цены, структура самой денежной массы, ее агрегаты. Для экономической ста�бильности очень важен контроль за количеством денег, а экономисты, аналитики и политики должны обладать адекватными возможностями для из�менения денежной массы.

Переход нашей экономики на рыночные отношения резко повысил значение денег. Проблемы денежного хозяйства становятся основными. Поэтому, несмотря на оживленное обсуждение указанных вопросов на страницах экономической прессы, актуальность их не уменьшается.

В данной работе будет проведен анализ факторов, влияющих на объем денежной массы в стране. Более подробно будут рассматриваться методы денежно-кредитной политики, как наиболее способные к динамическому изменению.

Тема актуальна на сегодняшний день, так как денежная масса является одним из доминирующих факторов стабилизации цен сбалансированности бюджета, спроса и предложения в целом.

Целью курсовой работы является изучение денежной массы, показателей е объема и структуры в России.

Объектом исследования являются денежные отношения.

Задачами курсовой работы являются:

- рассмотрение денежной массы и ее структуры;

- изучение денежных агрегатов зарубежных стран:

- изучение денежных агрегатов Российской Федерации;

- раскрытие денежной базы РФ;

- изучение скорости обращения денег и основные показатели скорости обращения;

- изучение денежного мультипликатора;

- изучение инструментов регулирования денежной массы;

- отражение современной структуры денежной массы РФ и её анализа.

Методологической базой служат теоретические и практические разработки российских и зарубежных ученых и экономистов, законодательные и нормативные акты органов государственного управления, а также материалы из печатных периодических изданий.

Глава 1. Понятие денежной массы и её структуры.

1.1. Денежная масса и ее структура

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Денежная масса - это совокупный объем находящихся в распоряжении государства, юридических лиц наличных и безналичных ликвидных средств, которые опосредуют обращение товаров и обеспечивают платежи, как внутренние, так и международные [12 С. 71].

Ликвидность – возможность быстрой конвертации актива в наличность без каких-либо потерь его стоимости.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Активные деньги еще называют деньгами для сделок. Это наличные и безналичные денежные средства, выполняющие функции средств обращения и платежа в процессе совершения сделок купли-продажи.

В пассивную часть денежной массы включаются такие компоненты, которые нельзя прямо использовать в качестве средства обращения и платежного средства.

Рис. 1 Денежная масса

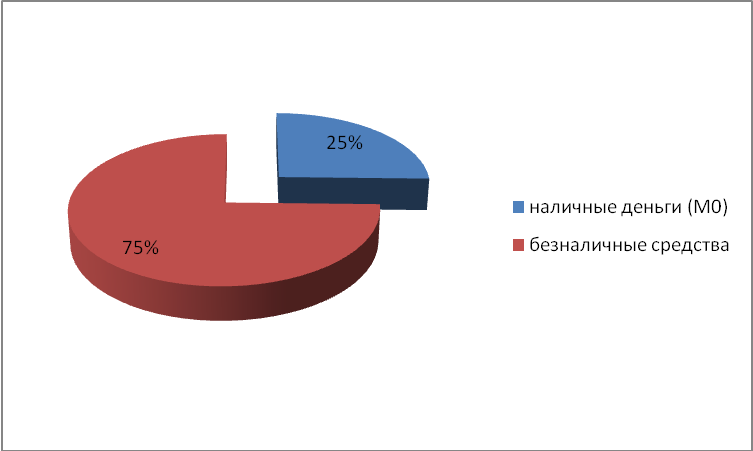

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства - бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в рыночной экономике путем использования банковских счетов (применение банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п.). Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Длительное время денежные системы многих стран опирались на жесткую привязку денежной массы к золоту. Денежной единице соответствовало определенное количество золота и, самое главное, держатели бумажных денег могли обменять их на золото. Динамика цен на золото играла исключительную роль в общей ценовой конъюнктуре и тем самым воздействовала на денежную массу. С отходом от этого золотого правила денежного обращения в качестве обеспечения денег выступают товарная масса и финансово-экономические активы, включая, золото и другие драгоценные металлы.

Эти фундаментальные факторы формирования денежной массы продолжают действовать и в современной экономике, хотя общее факторное поле денежного обращения усложнилось.

Существуют различные концепции определения компонентов денежной массы. Согласно первой денежная масса состоит из наличных денег в обращении (банкноты, монеты, в некоторых странах - казначейские билеты) и денег безналичного оборота, или безналичных денег (остатки на банковских счетах, или банковские депозиты). Кроме денег в платежном обороте, в соответствии с данной концепцией, могут использоваться различные виды ценных бумаг - векселя, чеки, депозитные сертификаты и др. Данная концепция лежит в основе формирования денежных агрегатов, используемых Банком России в настоящее время.

Сторонники второй концепции относят векселя, чеки, а иногда и другие ценные бумаги к безналичным деньгам и включают их в денежную массу.

Экономисты, разделяющие третью концепцию, отрицают существование безналичных денег и считают деньгами только наличные деньги.

Таким образом, денежная масса представляет собой совокупность общепринятых, определяемых органами денежно-кредитного регулирования, ликвидных активов, выполняющих функции денег.

1.2. Денежные агрегаты зарубежных стран

Для анализа количественных изменений денежного обращения на оп�ределенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы используются различные показатели, так называемые денежные агрегаты.

Денежный агрегат - любая из нескольких специфических группировок ликвидных активов, служащих альтернативными измерителями денежной массы. Денежный агрегат – это показатель объема и структуры денежной массы.

Денежные агрегаты отличаются по степени ликвидности.

Все принятые денежные агрегаты образуют иерархическую систему, в которой каждый последующий агрегат включает в свой состав предыдущий.

В финансовой статистике зарубежных стран для определения денежной массы применяется следующий набор основных денежных агрегатов:

- агрегат М1 – наличные деньги, находящиеся в обороте, + средства на текущих банковских счетах;

- агрегат М2 = М1 + срочные и сберегательные вклады в коммерческих банках;

- агрегат М3 = М2 + сберегательные вклады в специальных кредитных учреждениях (сроком до 4-х лет);

- агрегат М4 = М3 + депозитные сертификаты крупных коммерческих банков.

Как видим, наиболее ликвидные средства представлены агрегатом М1, наименее - агрегатом М4.

1.3. Денежные агрегаты Российской Федерации

В экономической статистике РФ используются следующие агрегаты:

- М0 - наличные деньги, находящиеся в обороте;

- М1 = М0 + средства на расчетных, текущих счетах и специальных счетах предприятий + депозиты (вклады населения) до востребования;

- М2 = М1 + срочные вклады;

- М3 = М2 + депозитные сертификаты и облигации государственного займа.

Для простоты изложения можно оперировать только двумя основными агрегатами - М0 и М2 (при этом представим М2 = М0 + безналичные средства).

Денежная масса М2 зависит от движения наличных денег и безналичных средств, на которые, в свою очередь, влияют сбережения населения и остатки средств на счетах предприятий, организаций.

Если население доверяет банкам и хранит у них свои сбережения, то государство имеет больше возможностей увеличить денежную массу.

Об изменении денежной массы РФ дает некоторое представление таблица 1.

Таблица 1

Денежная масса (на начало года)

(в млрд. руб.)

|

Дата

|

Наличные деньги (М0)

|

Безналичные средства

|

Общая сумма (М2)

|

|

01.01.2000

|

266,1

|

448,4

|

714,6

|

|

01.01.2001

|

418,9

|

731,7

|

1 150,6

|

|

01.01.2002

|

583,8

|

1 025,6

|

1 609,4

|

|

01.01.2003

|

763,2

|

1 367,3

|

2 130,5

|

|

01.01.2004

|

1 147,0

|

2 058,2

|

3 205,2

|

|

01.01.2005

|

1 534,8

|

2 819,1

|

4 353,9

|

|

01.01.2006

|

2 009,2

|

4 022,9

|

6 032,1

|

|

01.01.2007

|

2 785,2

|

6 185,6

|

8 970,7

|

|

01.01.2008

|

3 702,2

|

9 166,7

|

12 869,0

|

|

01.01.2009

|

3 794,8

|

9 181,1

|

12 975,9

|

|

01.01.2010

|

4 038,1

|

11 229,5

|

15 267,6

|

|

01.01.2011

|

5 062,7

|

14 949,1

|

20 011,9

|

01.01.2012

|

5938,6

|

18 604,8

|

24 543,4

|

Анализ структуры и динамики денежной массы имеет важное значение при выработке центральными банками ориентиров кредитно-денежной политики. Банк России ежегодно при формировании основных направлений денежно-кредитной политики устанавливает целевой ориентир для роста денежного агрегата М2.

Из таблицы видно, что денежная масса М2 в 2012 году по сравнению с 2000 годом увеличилась в 26 раз. В то же время удельный вес наличных денег сокращается, то есть система безналичных расчетов постепенно расширяет зону своего влияния.

Соотношение между агрегатами обеспечивает сбалансированность потребности денежного оборота в стране с потребностями платежеспособного спроса населения на товары, работы, услуги.

1.4. Денежная база РФ

В настоящее время для характеристики денежной массы используется такой показатель как денежная база. Денежная база служит одним из основных показателей, применяемых для мониторинга экономических процессов. Изменяя величину денежной базы, Банк России регулирует объем всей денежной массы и тем самым воздействует на уровень цен, деловую активность и другие экономические процессы. Этот показатель характеризует денежно-кредитные обязательства Банка России в национальной валюте, которые обеспечивают рост денежной массы.

Денежная база не является денежным агрегатом, она представляет собой основу для формирования денежных агрегатов и поэтому называется также деньгами «повышенной эффективности».

В России денежная база исчисляется двумя показателями: денежная база в узком определении и широком определении. В практике расчетов, как правило, применяется денежная база в широком определении.

Денежная база в узком определении включает в себя выпущенные в обращение Банком России наличные деньги (с учетом остатков средств в кассах кредитных организаций) и остатки на счетах обязательных резервов по привлеченным кредитными организациями средствам в национальной валюте, депонируемых в Банке России.

Денежная база в широком определении включает в себя:

- Выпущенные в обращение Банком России наличные деньги, в том числе остатки средств в кассах кредитных организаций;

- Средства на счетах обязательных резервов, по привлеченным кредитными организациями средствам в национальной и иностранной валюте, депонируемых в Банке России;

- Средства на корреспондентских счетах в валюте Российской Федерации (включая усредненные остатки обязательных резервов) и депозитных счетах кредитных организаций в Банке России;

- Вложения кредитных организаций в облигации Банка России (по рыночной стоимости);

- Иные обязательства Банка России по операциям с кредитными организациями в валюте Российской Федерации.

Источником информации для расчета денежной базы в широком определении являются данные ежемесячного сводного бухгалтерского баланса Банка России. Наряду с публикацией в «Бюллетене банковской статистики» информация об объеме, структуре и динамике денежной базы в широком определении размещается в представительстве Банка России в сети Интернет.

Денежная база поддается наибольшему контролю со стороны Центрального Банка (посредством установления кассовых лимитов, норм обязательного резервирования, контроля за корреспондентскими счетами т.п.), но она не охватывает большую часть денежных потоков в экономике.

Итак, средства, составляющие денежную базу, частично находятся на руках у населения в виде наличности, частично — у банков в виде их резервов, находящихся на счетах в Центральном Банке. Соотношение между этими компонентами денежной базы зависит от уровня развития банковской и платежной систем, темпов инфляции, динамики доходов населения и т.д. В определенной мере на это соотношение влияет процентная политика банков, как коммерческих, так и центрального. При прочих равных условиях повышение процентных ставок по депозитам стимулирует население увеличивать свои накопления, вследствие чего возрастают банковские резервы.

Динамику изменения денежной базы за 2012 г. можно проследить в таблице 2.[ 12 С. 101].

Таблица 2

Денежная база в широком определении в 2012 году

(млрд. руб.)

|

|

01.01.2012

|

01.02.2012

|

01.03.2012

|

01.04.2012

|

01.05.2012

|

01.06.2012

|

01.07.2012

|

01.08.2012

|

01.09.2012

|

01.10.2012

|

01.11.2012

|

|

Денежная база (в широком определении)

|

8 644,1

|

7 898,5

|

7 760,7

|

7 787,8

|

7 728,8

|

7 727,9

|

8 129,3

|

8 214,6

|

8 111,0

|

8 082,8

|

8 045,6

|

|

- наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций1

|

6 895,8

|

6 407,7

|

6 464,4

|

6 450,8

|

6 639,7

|

6 631,9

|

6 809,7

|

6 803,4

|

6 810,8

|

6 826,8

|

6 809,4

|

|

- корреспондентские счета кредитных организаций в Банке России2

|

981,6

|

724,9

|

702,2

|

812,5

|

620,0

|

595,7

|

790,7

|

874,8

|

724,3

|

753,7

|

720,9

|

|

- обязательные резервы3

|

378,4

|

390,1

|

393,9

|

385,2

|

382,7

|

388,1

|

393,1

|

403,2

|

407,1

|

411,5

|

413,9

|

|

- депозиты кредитных организаций в Банке России

|

388,3

|

375,7

|

200,2

|

139,3

|

86,4

|

112,2

|

135,8

|

133,3

|

168,7

|

90,8

|

101,3

|

|

- облигации Банка России у кредитных организаций4

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

|

1 Без учета наличных денег в кассах учреждений Банка России.

2 Остатки средств на корреспондентских счетах в валюте Российской Федерации, включая усредненную величину обязательных резервов.

3 Остатки средств на счетах обязательных резервов, депонируемых кредитными организациями в Банке России, по привлеченным средствам в валюте Российской Федерации и в иностранной валюте.

4 По рыночной стоимости.

|

Динамика денежной базы оказывает значительное влияние на денежную массу в обращении. При росте величины денежной базы Центрального Банка происходит увеличение денежного предложения в стране, и наоборот.

Изменение структуры денежной базы также влияет на денежную массу. Например, если при неизменной величине денежной базы Центральный Банк снизит резервные требования, то уменьшатся обязательные резервы коммерческих банков и возрастут их избыточные резервы. Это приведет к увеличению денежного предложения, так как избыточные резервы являются источниками ресурсов для проведения коммерческими банками активных операций (выдачи кредитов и т.д.), в процессе которых создаются новые депозиты, то есть безналичная денежная масса.

Структура и величина денежной базы оказывают влияние также на величину депозитного и денежного мультипликаторов, которые определяют возможности коммерческих банков в увеличении массы безналичных денег.

Величина денежной массы намного превышает величину денежной базы. Поэтому не следует для характеристики массы денег в обращении пользоваться данными о денежной базе. Регулирование объемов денежной массы и денежной базы осуществляется с помощью мер денежно-кредитной политики, проводимых Центральным Банком Российской Федерации.

В составе мер, предусмотренных денежно-кредитной политикой, можно отметить изменение учетной ставки при предоставлении ресурсов Центрального Банка в порядке рефинансирования коммерческих банков, установление норм образования Фонда обязательных резервов коммерческих банков, подлежащих хранению в Центральном Банке, применение нормативов, регулирующих деятельность коммерческих банков, ограничения операций коммерческих банков в Центральном Банке и т.д. Эти меры призваны предотвратить чрезмерный рост денежной массы и денежной базы.

Глава 2. Анализ степени обеспеченности экономики денежными средствами.

2.1. Скорость обращения денег и основные показатели скорости обращения денег.

Для анализа состояния денежного обращения кроме объема денежной массы необходимо использовать и такой показатель, как скорость обращения денег.

Скорость обращения денег - это интенсивность движения денег как средства обращения и средства платежа, показывает количество сделок, в которых участвует каждая одноименная денежная единица в течение года.

Скорость обращения денег представляет собой число оборотов денежной массы в год.

Скорость оборота денежной массы может быть выражена отношением объема валового внутреннего продукта (ВВП) страны к величине агрегата М2. Формула расчета:

Чем выше V1, тем меньше нужно денежной массы для производства годового ВВП.

Напомним, что ВВП - это суммарная стоимость всех произведенных за определенный промежуток времени товаров и услуг на территории страны; совокупный доход, произведенный на территории страны.

Количество денег, находящихся в обороте регулируется Центральным эмиссионным банком страны, и законодательной властью.

Основные показатели скорости обращения денег в РФ:

1. Скорость оборота денег в кассах учреждений Центрального Банка Российской Федерации.

Этот показатель определяется, как отношение суммы поступлений денег в кассы ЦБ РФ по банковским текущим счетам к среднегодовой денежной массе в обращении.

2. Скорость оборота наличной денежной массы, находящейся в обороте.

Она определяется, как отношения суммы поступлений и суммы выдачи наличных денег в течении года через кассы коммерческих банков, сбербанка, предприятий, к среднегодовой массе наличных денег в обращении.

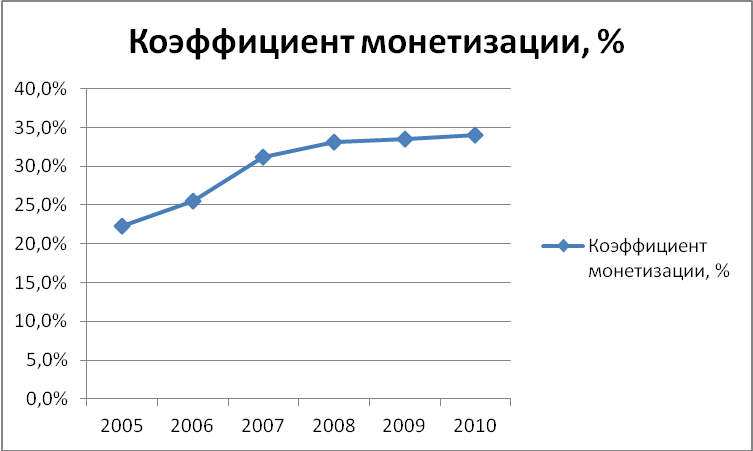

Для анализа степени обеспеченности экономики денежными средствами используется также показатель, который носит название коэффициента монетизации. Он рассчитывается как отношение среднегодовой величины денежной массы к нормальной величине ВВП. Таким образом, коэффициент монетизации является величиной, обратной скорости обращения денег (табл.3).

Нормой считается показатель коэффициента монетизации, равный 50%. Это создает достаточные условия для расширенного воспроизводства. Уровень монетизации экономики развитых стран – 60-70%.

Таблица 3

Коэффициент монетизации и скорость обращения денег в России в 2005 - 1 полугодие 2011 гг.1

|

Показатель

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011(1 полугодие)

|

|

ВВП (млрд руб.)

|

21609,8

|

26917,2

|

33247,5

|

41276,8

|

38786,4

|

44939,2

|

24167,1

|

|

М2 (млрд руб.)

|

4 808,9

|

6 860,6

|

10 353,0

|

13 652,3

|

13 011,0

|

15267,6

|

20 745,3

|

|

Коэффициент монетизации, %

|

22,3

|

25,5

|

31,1

|

33,1

|

33,5

|

34,0

|

-

|

|

Скорость обращения, раз

|

4,5

|

3,9

|

3,2

|

3,0

|

3,0

|

2,9

|

-

|

Рис. 2. Динамика коэффициента монетизации РФ в 2005-2010 гг.

Рис. 3. Динамика скорости обращения РФ в 2005-2010 гг.

Как видно из приведенных данных, коэффициент монетизации экономики, несмотря на рост в последние годы, остается низким, а скорость обращения денег – высокой, чем в экономически развитых странах.

Хорошо видно, что уровень монетизации экономики России постоянно рос. Этому росту не помешал даже кризис 2008 г. Однако если мы сравним УМЭ России с аналогичными показателями стран G8 и некоторых других стран, то увидим, что значение нашего показателя значительно меньше (табл. 4).

Таблица 4

Коэффициенты монетизации экономики отдельных стран мира в процентах на конец года

Факторы, влияющие на скорость обращения денег:

Общеэкономические:

- циклическое развитие экономики;

- темпы экономического роста;

- движение цен.

Монетарные:

- структура платежного оборота;

- развития кредитных операций и взаимных расчетов;

- уровня процентных ставок на денежном рынке;

- замена металлических денег на кредитные;

- использование электронных средств денежных расчетов;

- уровень материального состояния населения.

Ускорению обращения денег способствуют развитие системы взаимных расчетов, внедрение ЭВМ в банковское дело, применение систем электронных платежей. При прочих равных условиях ускорение скорости обращения денег равнозначно увеличению денежной массы и является одним из факторов инфляции.

Но поскольку скорость обращения денег – обратная величина коли�честву денег в обращении, ускорение их оборачиваемости означает рост денежной массы. В свою очередь, увеличенная денежная масса при том же объеме това�ров и услуг на рынке ведет к обесценению денег, что может быть одним из факторов инфляционных процессов.

2.2. Денежный мультипликатор

Для управления денежной массой рассчитывается показатель денежного мультипликатора (от лат. multiplicator - умножающий). Суть его в том, что денежная масса в обороте увеличивается в результате расширения кредитных операций банков со своими клиентами за счет получения средств из резервов Центрального Банка.

Денежный мультипликатор - числовой коэффициент, показывающий, во сколько раз возрастет, либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу. Денежный мультипликатор рассчитывается как отношение денежной массы к денежной базе.

Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах). В развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора (k) возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и депозиты коммерческих банков (обязательные) в центральном банке.

Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы могут оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная масса) / Денежная база.

Между величиной обязательных резервов коммерческих банков в центральном и величиной денежного мультипликатора существует обратно пропорциональная зависимость.

Чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в ЦБ РФ.

Таблица 5

Денежная масса в 2011 г.

|

Дата

|

Денежная масса М2

|

|

|

Всего

|

В том числе

|

|

|

|

Наличные деньги, (M0)

|

Безналичные средства

|

|

01.01.2011

|

20011,9

|

5062,7

|

14949,1

|

|

01.02.2011

|

19307,7

|

4830,7

|

14477

|

|

01.03.2011

|

19536,7

|

4898

|

14638,7

|

|

01.04.2011

|

19819

|

4918,2

|

14900,8

|

|

01.05.2011

|

20048,6

|

5071,3

|

14977,4

|

|

01.06.2011

|

20196,3

|

5079,8

|

15116,5

|

|

01.07.2011

|

20745,3

|

5192,2

|

15553,1

|

|

01.08.2011

|

20850,4

|

5306,6

|

15543,8

|

|

01.09.2011

|

21083,8

|

5343

|

15740,8

|

|

01.10.2011

|

21497,4

|

5420,4

|

16077

|

|

01.11.2011

|

21380,9

|

5420,1

|

15960,8

|

|

01.12.2011

|

21961,9

|

5475,2

|

16486,7

|

|

01.01.2011

|

24543,4

|

5938,6

|

18604,8

|

|

Среднее

|

20844,9

|

5227,4

|

15617,4

|

Денежная масса (агрегат М2) в России в национальном определении выросла за 2011 год на 22,6% - до 24 трлн 543,4 млрд руб. на 1 января 2012 года, свидетельствуют опубликованные данные ЦБ РФ. В декабре денежная масса увеличилась на 11,8%.

В составе денежной массы объем наличных денег (агрегат М0) увеличился за год на 17,3% - до 5 трлн 938,6 млрд руб. За декабрь этот показатель вырос на 8,5%.

Объем безналичных средств за январь-декабрь 2011 г. вырос на 24,5% - до 18 трлн 604,8 млрд руб. За декабрь безналичные средства увеличились на 12,8%.

Глава 3. Анализ динамики и структуры денежной массы РФ.

3.1. Инструменты регулирования денежной массы

Состояние денежной массы оказывает влияние на деловую активность, динамику цен, занятость, характер функционирования платежно-расчетной системы.

В мировой экономической практике используются следующие инструменты регулирования денежной массы в обращении:

1. Операции на открытом рынке, являющиеся самым основным инструментом в мировой практике, и влияющие на деятельность частных банков через объем имеющихся у них ресурсов (купля-продажа казначейских векселей, гос. облигаций и прочих государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением позднее обратной сделки. Если ЦБ продает ценные бумаги на открытом рынке, а комбанки их покупают, то ресурсы последних и соответственно их возможности предоставлять кредита клиентам уменьшаются. Это приводит к сокращению денежной массы в обращении и повышению ссудного процента. Покупая ценные бумаги на рынке у частных банков, резервный банк представляет им дополнительные ресурсы.

2. Девизные операции, то есть покупка и продажа национальным банком иностранной валюты для поддержания курса национальной валюты и предотвращения его резких колебаний, противодействия спекулятивным настроениям участников рынка.

3. Депозитные операции ЦБ, которые также используются для изъятия излишней ликвидности комбанка. Эти операции позволяют ЦБ оперативно привлекать в депозиты временно свободные средства банков и тем самым практически мгновенно нейтрализовать их возможное давление на валютный рынок, не допуская обесценения национальной валюты и росту инфляции в связи с этим.

4. Политика учетной ставки (дисконтная политика), т.е. регулирование процента по долгам частных банков у народного банка. Предоставление займов происходит по ставке самостоятельного инвестирования, устанавливаемых НацБанком Российской Федерации. Повышение ставку по учетно-ссудным операциям призвано ограничить темпы роста инфляции путем «сжатия» денежной массы, находящейся в обращении. Эта ставка не вечна.

5. Изменение нормы обязательных резервов, устанавливаемой также НацБанком. Повышение ее означает, что большая часть банковских средств «заморожена «на счетах национального банка и не может быть использована частными банкам для выдачи займов. В результате сокращается денежная масса в обращении.

В современной экономической литературе выделяют два подхода к измерению денежной массы:

1. трансакционный подход - измерение денег в функциях средства обращения и средства платежа. Этот подход базируется на том, что основное отличие денег от других активов заключается в том, что именно деньги служат средством обращения и платежа, делая возможным совершение сделок купли-продажи. Домашним хозяйствам и организациям необходимо иметь деньги для совершения расчетных операций.

2. ликвидный подход - измерение денег не только в функциях средства платежа, но и сохранения стоимости (накопления). Этот подход основывается на свойстве денег быть ликвидным активом, выполняющим функцию сохранения стоимости. Ликвидным называется такой актив, который может быть использован как средство платежа или легко превращен в средство платежа и имеет фиксированную номинальную стоимость. Деньги обладают абсолютной ликвидностью. Всем остальным активам ликвидность присуща в той или иной степени. Деньги составляют активную часть денежной массы (наличные деньги, денежные накопления, остатки средств на счетах). Кроме того, в денежную массу включаются такие компоненты, которые нельзя непосредственно использовать в качестве покупательного и платежного средства (денежные средства на срочных счетах, сберегательных вкладах в банках, краткосрочные государственные облигации, сберегательные и депозитные сертификаты и прочие компоненты денежной массы). Эти компоненты обладают гораздо меньшей ликвидностью, чем деньги и носят название «квазиденьги». Они выражают пассивную часть денежной массы.

Банк России разработал три вариан�та денежной программы, соответствующие основным сценариям прогноза социально-экономического развития Российской Феде�рации на период 2012-2014 годов и дру�гим параметрам, указанным выше. При этом второй вариант программы базирует�ся на макроэкономических показателях, ис�пользованных при формировании проекта федерального бюджета на 2013 год и пла�новый период 2014-2015 годов. Темп при�роста денежной базы в узком определении, рассчитанный исходя из необходимости до�стижения целевых показателей по инфляции и соответствующий оценкам динамики эко�номического роста, в зависимости от сценар�ных вариантов может составить в 2013 году 9-16%, в 2014 году - 12-14%, в 2015 го�ду - 13-15%.

С учетом прогнозируемой в тече�ние рассматриваемого периода динами�ки показателей платежного баланса ожи�дается, что в условиях первого варианта формирование денежного предложения бу�дет происходить в основном за счет увеличе�ния чистых внутренних активов (ЧВА) орга�нов денежно-кредитного регулирования при сокращении объема чистых международных резервов (ЧМР), второго и третьего вариан�тов - в большей степени за счет увеличения ЧМР. При этом большое значение для реализации денежно-кредитной политики будут �иметь параметры исполнения федерального бюджета, оказывающие влияние на измене�ние чистого кредита банкам со стороны Бан�ка России.

В соответствии с бюджетными проек�тировками в предстоящий трехлетний пе�риод ожидается формирование дефицита федерального бюджета в 2013-2014 го�дах. Планируется, что в среднесрочной пер�спективе финансирование дефицита фе�дерального бюджета будет осуществляться преимущественно за счет расширения объ�ема внутренних заимствований и поступле�ний от приватизации. При этом предпола�гается увеличить остатки средств Резервного фонда в 2013-2014 годах. Однако учиты�вая сохранение относительно высокой доли нефтегазовых доходов в общем объеме го�сударственных доходов и объективные пре�делы осуществления государственных за�имствований в рассматриваемый период, изменение ситуации на глобальных товар�ных и финансовых рынках по сравнению с исходными условиями для формирования проекта федерального бюджета может при�вести к соответствующей корректировке объ�емов монетарного финансирования дефици�та федерального бюджета.

В рамках второго и третьего вариантов денежной программы предполагается сни�жение чистого кредита федеральному пра�вительству, обусловленное в основном на�коплением средств на счетах суверенных фондов, в первом варианте - его рост.

Указанные условия будут определять влияние бюджетного канала на формирова�ние денежного предложения в 2013-2014 годах. С учетом прогнозируемой динамики чистого кредита расширенному правитель�ству по всем вариантам прогноза в указан�ный период ожидается последовательный рост объемов рефинансирования кредитных организаций со стороны Банка России.

Для осуществления эффективного контроля за состоянием денежной массы необходимо:

- полностью отказаться от разграничения принципов и сфер обращения наличных денег и безналичных денежных средств;

- строго соблюдать монополию центрального банка на осуществление эмиссии денег, выпуска в обращение денежных знаков во всех формах; что ведет к увеличению денежной массы;

- прогнозирование потребности в денежных средствах на макро уровне, в отдельных отраслях и регионах;

- разработка системы и внедрение контрольных цифр и нормативов (минимальные и максимальные границы прироста денежной массы и объема кредитования; лимиты наличности и резервов в банках);

- разработка и использование экономико-математического аппарата и функций спроса и предложения денег.

- внедрение в практику учета, анализа и регулирования денежного обращения системы коэффициентов мультипликации денежные средств. Эти коэффициенты отражают степень трансформации на личных и безналичных средств.

- разработка показателей совокупной денежной массы, расчет соответствующих агрегатов и проведение мероприятий денежно-кредитной политики.

Таким образом, денежная масса представляет собой совокупность общепринятых, определяемых органами денежно-кредитного регулирования, ликвидных активов, выполняющих функции денег. Но в состав денежной массы в обращении не входят ценные бумаги. Центральные банки при измерении денежной массы используют и трансакционный, и ликвидный подходы. Приоритет отдается тому подходу, который в данный момент в большей степени обеспечивает контроль над денежной массой, возможность ее регулирования для достижения экономических целей.

3.2. Современная структура денежной массы РФ и её анализ.

Таблица 6

Состояние денежной системы РФ в 2009-2011 гг. млрд. руб.

|

Показатель

|

2009 г.

|

2010 г.

|

2011 г.

|

|

Денежная масса М2

|

12703,8

|

16833,4

|

16833,4

|

|

В том числе

|

|

Наличные деньги

|

3482,6

|

4336,9

|

4336,9

|

|

Безналичные средства

|

9178,5

|

12496,4

|

12496,4

|

|

ВВП в текущих ценах

|

38808,8

|

45166,0

|

54369,1

|

Таблица 7

Структура денежной массы РФ за 2009-2011 гг.

|

Показатель

|

2009

|

2010

|

2011

|

|

|

млрд. руб.

|

% к итогу

|

млрд. руб.

|

% к итогу

|

млрд. руб.

|

% к итогу

|

|

Денежная масса М2

|

12703,8

|

100,00%

|

16833,4

|

100,00%

|

20844,9

|

100,00%

|

|

В том числе

|

|

Наличные деньги

|

3482,6

|

27,41%

|

4336,9

|

25,76%

|

5227,4

|

25,08%

|

|

Безналичные средства

|

9178,5

|

72,25%

|

12496,4

|

74,24%

|

15617,4

|

74,92%

|

Безналичная составляющая денежного агрегата М2 за первое полугодие 2012 г. увеличилась на 4% (за аналогичный период 2010 г. ее прирост составил 11,6%). С 1 января по 1 ноября 2012 года безналичные средства увеличились на 6,8%.

В течение 2012 г. объем наличных денег в обращении вырос на 7,1% и составил 25%, в общем объеме.

Соотношение наличных и безналичных средств представлено на рисунке 5.

Рис. 4. Соотношение наличных и безналичных денег в России на 1 ноября 2012 г.

Заключение

Определение оптимального количества денег для устойчивого функционирования экономики интересует многих ученых уже несколько столетий. В денежном обращении постоянно должно быть определенное количество денег (масса денег), опосредующее обмен товаров и услуг, когда они переходят от продавца к покупателю и обратно. В то же время всегда имеется определенное количество денег, которое в данный момент не участвует в денежном обороте, но является покупательным и платежным средством (деньги на счетах). Понятие денежной массы является базовым для макроэкономического анализа рыночной экономики. Понятие денежной массы конкретизируется с помощью так называемых денежных агрегатов, представляющих собой различные группы ликвидных активов. Поэтому количественная характеристика совокупного денежного оборота и его отдельных компонентов отражается в построении различных показателей денежной массы, включая как реальные, так и потенциальные денежные средства, которые могут быть использованы для обслуживания хозяйственного оборота. Основным критерием выделения различных агрегатов совокупной денежной массы является ликвидность.

Банки способны не только хранить, но и создавать новые деньги (мультиплицировать их количество в краткосрочном периоде, а в долгосрочном – создавать новые виды и формы). Развитие форм денег подтверждает наличие связи между ростом издержек, ростом кредитов, ростом депозитов и ростом денежных агрегатов. При этом показатели денежной массы характеризуют структуру денежного оборота, динамику его отдельных компонентов, объем кредитования.

Оценка объема денежной массы в нескольких показателях (М1, М2…) позволяет полнее охарактеризовать различные параметры денежно-кредитного оборота. Основными исходными ориентирами для определения агрегатов денежной массы являются данные сводного баланса Центрального Банка.

Денежная масса выступает объектом постоянного государственного регулирования. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы ее прироста влияют на состояние других экономических показателей. Если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. В то же время государство прибегает к дополнительной денежной эмиссии для стимулирования экономического роста. В этом случае увеличение количества денег в обращении удешевляет кредиты и способствует расширению производственных инвестиций. Если же рост денежной массы не успевает за увеличением объема национального производства, то при неизменной скорости обращения денег их может не хватить для нормального обслуживания всех платежей и расчетов, что создаст вероятность возникновения перебоев в работе национального хозяйства. Контрагентам просто нечем будет расплачиваться друг с другом, они не смогут погашать возникающие денежные требования. При этом главным должником, как правило, является государство. Именно оно будет сдерживать рост денежной массы. Для анализа состояния денежного обращения кроме денежной массы используются и другие показатели: скорость обращения денег, коэффициент монетизации.

Список использования литературы

1. Федеральный закон от 23 декабря 2003 г. № 181-ФЗ "О внесении

изменений и дополнений в Федеральный закон "О банках и банковской деятельности". // Рос. газ.- 2009.-15 янв.- С. 4.

2. Федеральный закон от 10 июля 2002 г. № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (с изм. и доп. от 10 января, 23 декабря 2003 г., 29 июня, 29 июля, 23 декабря 2008 г.). Статья 3.- М.,2009.- 89 с.

3. Боровиков В.И. Денежное обращение, кредит и финансы: Учебное пособие для студентов экон. спец. вузов. / В.И. Боровиков – Воронеж, 2010. – 292 с.

4. Годин А.М. Финансы / А.М. Годин. - М.: Издательско- торговая корп. «Дашков и К», 2009.- 568 с.

5. Деева А.И. Финансы: учебное пособие / А.И. Деева. - М.: Экзамен, 2009.- 408 с.

6. Кураков Л.П. Экономическая теория : учебник для вузов . - / Л.П. Кураков , Чебоксары, 2008.- 388 с.

7. Ковалев В.В. Финансы.- М.: Проспект / В.В. Ковалев 2009.- 634 с.

8. Лаврушин О.И. Деньги, кредит, банки: учебник. - 3-е изд. перераб. и доп. / О.И. Лаврушин - М.: КНОРУС, 2010. - 560 с.

9. Руденко В. Финансы. Денежное обращение. Кредит: Конспект лекций. / В. Руденко – М. : Феникс, 2011. - 456 с.

10. Самсонова Н.Ф. Финансы, денежное обращение и кредит: учебное пособие / Н.Ф. Самсонова. – М.: Инфра – М, 2010. – 302 с.

11.Сажина, М.А. Экономическая теория : учебник для вузов / М.А. Сажина, Г.Г. Чибриков. – М.: Изд-во НОРМА, 2009. - 564 с.

12. Семенюта О.Г. Деньги, кредит, банки в РФ: Учебное пособие. / О.Г. Семенюта – М.: Контур, 2011. – 304 с.

13. Солнцев, А.Р. Особенности формирования и распределения доходов в экономики страны / А.Р. Солнцев // Вопросы экономики. – 2009. - № 3. - С. 15.

14. Уткин Э. А. Экономическая теория. - М.: Высшая школа / Э.А. Уткин, 2008. - 456 с.

15. Фетисов Г.Г. Экономическое и организационно - правовое обеспечение устойчивости денежной системы // Вопросыэкономики . – 2011. - № 2. - С. 28 - 29.

16. Цацулин А.Н.Экономическая теория / А.Н. Цапулин. – М. Проспект, 2007. - 390 с.

17. Челноков В.А. Деньги, кредит, банки./ В.А. Челноков. - Юнити-Дана, 2010. – 368 с.

18. Яковлев П.Р. Оценка денежного обращения в России на макроуровне / П.Р. Яковлев // Вопросы экономики , 2012. - № 8.- С. 9-12.

1 Яковлев П.Р. Оценка денежного обращения в России на макроуровне / П.Р. Яковлев // Вопросы экономики , 2012. - № 8.- С. 9

енежная масса

Активные деньги – средства, которые постоянно находятся в обращении, обслуживают сделки и розничный товарооборот.

Пассивные деньги – средства, находящиеся в накоплениях, сбережениях, а также в остатках на расчетных счетах банковских клиентов.

Изучение денежной массы, показателей ее объема и структуры в России