Анализ производственно–хозяйственной деятельности

Министерство образования Республики Беларусь

Учреждение образования

«БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ИНФОРМАТИКИ И РАДИОЭЛЕКТРОНИКИ»

Институт информационных технологий

Специальность Экономика и организация производства

КОНТРОЛЬНАЯ РАБОТА

По курсу «Анализ производственно–хозяйственной деятельности»

Вариант № 13

Студент-заочник 3 курса

Группы № 281521

ФИО Кольчугина Татьяна

Григорьевна

г. Слоним, ул. Брестская, д.105»А», кв.35

Тел. +375 29 7841432

Минск, 2015

Варианты и исходные данные к контрольному заданию №1

ВАРИАНТ 1

Используя приём цепных подстановок и относительных разниц (когда относительные отклонения факторных показателей выражены в процентах – первый вариант), рассчитать влияние факторов на изменение результативных показателей. Исходные данные приведены соответственно в табл. 6 и 1.

Таблица 6

Исходные данные для факторного анализа

рентабельности производства за счёт факторов первого порядка

|

Показатель

|

Обозначение

|

План

|

Факт

|

Абсолютное отклонение(+,-)

|

Выполнение плана, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1.Прибыль предприятия, млн. р.

|

|

24510

|

25490

|

+980

|

104,0

|

|

2.Среднегодовая стоимость нормируемых оборотных средств, млн р.

|

|

20914

|

22800

|

+1886

|

109,02

|

|

3. Среднегодовая первоначальная стоимость основных производственных фондов, млн р.

|

|

46005

|

46890

|

+885

|

101,92

|

|

4. Коэффициент рентабельности производства [стр1: стр(3+2)]

|

|

0, 36626

|

0,36576

|

- 0,0005

|

1,0877

|

|

|

|

|

|

|

|

|

|

Решение:

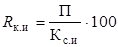

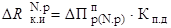

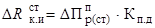

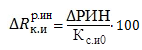

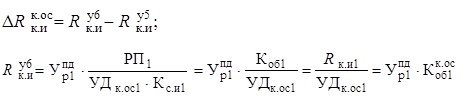

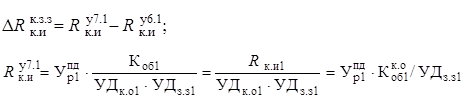

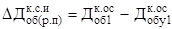

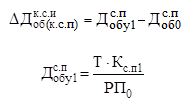

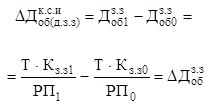

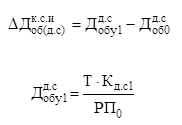

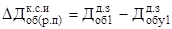

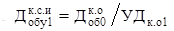

В данном случае используется комбинированная (смешанная) модель

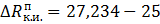

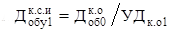

, где - Коэффициент рентабельности производства

- Прибыль предприятия

Среднегодовая первоначальная стоимость

основных производственных фондов

- Среднегодовая стоимость нормируемых

оборотных средств

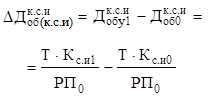

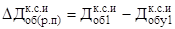

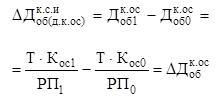

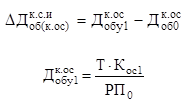

Определение влияния факторов на изменение результативного показателя способом цепных подстановок представлено в табл.

Таблица

Расчет влияния факторов на рентабельности производства (производственных фондов) за счет факторов первого порядка способом цепных подстановок

|

Факторы изменения рентабельности производства (производственных фондов)

|

Алгоритм расчета

|

Цифровой расчет

|

Результат расчета

(млн. р.)

|

|

1

|

2

|

3

|

4

|

|

Пб

|

|

|

0,01464

|

|

ПСс

|

|

|

-0,00497

|

|

ОСн

|

|

|

-0,01017

|

|

|

|

0,01464 + (-0,00497) +

+ (-0,01017)

|

-0,0005

|

Вывод:

увеличение рентабельности производства произошло за счет увеличения балансовой прибыли и стоимости нормируемых оборотных средств. А за счет увеличения среднегодовой первоначальной стоимости основных производственных фондов рентабельность снизилась на 0,005 млн. р.

Таблица 1

Исходные данные для анализа влияния на объём произведенной продукции или среднегодовую выработку одного рабочего факторов первого и последующих порядков

|

Показатель

|

Обозначение

|

План

|

Факт

|

Абсолютное отклонение

|

Выполнение плана, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1. Произведенная продукция, млн р.

|

ТП

|

160000

|

192500

|

+32500

|

120,313

|

|

2. Среднегодовая численность рабочих, чел.

|

ЧГР

|

1000

|

1100

|

+100

|

110,0

|

|

3.Отработано всеми рабочими за год

3.1. – дней

3.2. – часов

|

ДГ

ФРЧ

|

250000

2000000

|

277200

2134440

|

+27200

+134440

|

110,88

106,722

|

|

4. Количество дней, отработанных одним рабочим за год

|

ДРГ

|

250

|

252

|

+2

|

100,8

|

|

5.Среднегодовая выработка продукции одним рабочим, млн р.

(стр. 1: стр. 2)

|

ВГР

|

160

|

175

|

+15

|

109,375

|

|

6.Среднедневная выработка продукции одним рабочим, тыс. р.

(стр. 5: стр. 4)

|

ВД

|

640

|

694, 444

|

+54,444

|

108,507

|

|

7.Средняя продолжительность рабочего дня, ч. (стр. 3.2: стр. 3.1)

|

|

8

|

7,7

|

- 0,3

|

96,25

|

|

8.Среднегодовая выработка продукции одним рабочим, тыс. р.

(стр. 6: стр. 7)

|

ВЧ

|

80

|

90,188

|

+10,188

|

112,735

|

Решение:

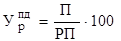

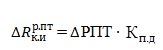

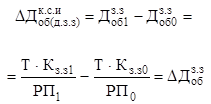

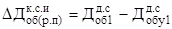

В данном случае используется мультипликативная модель

ТП = Чгр*Дрг*tg*Вч где, ЧГР- . Среднегодовая численность рабочих; ДРГ- Количество дней, отработанных одним рабочим за год;

- Средняя продолжительность рабочего дня;

ВЧ- Среднегодовая выработка продукции одним рабочим.

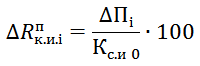

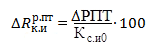

Определение влияния факторов на изменение результативного показателя способом относительных разниц представлено в табл.

Таблица.

Расчет влияния факторов на изменение объема товарной продукции способом относительных разниц

|

Факторы изменения объема производства продукции

|

Алгоритм расчета

|

Цифровой расчет

|

Результат расчета

(млн. р.)

|

|

1

|

2

|

3

|

4

|

|

Чгр

|

|

160000*10/100

|

16000

|

|

Дрг

|

|

(160000 + 16000) *0,8/100

|

1408

|

|

tg

|

|

(160000 + 16000 + 1408) *

* (-3,75) /100

|

-6652,8

|

|

Вч

|

|

(160000 + 16000 + 1408 +

+ (-6652,8)) *12,735/100

|

21745,7

|

|

ТП

|

ТП = ТП (Чгр) + ТП (Дрг) +

+ ТП (tg) + ТП (Вч)

|

16000+1408-6652,8+21745,7

|

32500

|

Вывод: объем товарной продукции вырос с увеличением среднегодовой численности рабочих, количества дней (отработанных за год одним рабочим) и среднегодовой выработки продукции на одного рабочего. Но из-за уменьшения средней продолжительности рабочего дня объем товарной продукции уменьшился.

Контрольное задание №2. Факторный анализ рентабельности инвестированного капитала и продолжительности его оборота. Расчет экономического эффекта от ускорения оборачиваемости инвестированного капитала.

ВАРИАНТ 3

Исходные данные для расчета влияния факторов на рентабельность

капитала и его продолжительность

Таблица 10

|

Показатель

|

План

|

Факт

|

Отклонение +,–

|

|

1

|

2

|

3

|

4

|

|

1. Выручка от реализации продукции (без учета налогов), млн р.

|

77350

|

78422

|

+1072

|

|

2. Прибыль от реализации продукции (товаров, работ, услуг) всего, млн р.

|

17900

|

18996

|

+1096

|

|

2.1. Объема реализованной продукции, всего

|

|

|

+190

|

|

2.2. Структуры произведенной продукции, всего

|

|

|

+120

|

|

2.3. Себестоимости реализованных изделий, всего

|

|

|

– 1900

|

|

2.4. Оптовых цен реализации изделий, всего

|

|

|

+2686

|

|

3. Прибыли от инвестиционной деятельности, всего, млн р.

|

|

204

|

204

|

|

4. Прибыли от финансовой деятельности, всего, млн р.

|

|

300

|

+300

|

|

5. Прибыль предприятия, млн р.

|

17900

|

19500

|

+1600

|

|

6. Средняя сумма основного и оборотного капитала, млн р.

|

71600

|

71300

|

– 300

|

|

6.1. Основного капитала, всего

|

36228

|

32200

|

– 4028

|

|

6.1.1. Основные средства

|

35250

|

31700

|

– 3550

|

|

6.1.2. Прочие долгосрочные и нематериальные активы

|

978

|

500

|

– 478

|

|

6.2. Оборотный капитал, всего

|

35372

|

39100

|

+3728

|

|

6.2.1. Запасы и затраты

|

24230

|

29300

|

+5070

|

|

6.2.2. Денежные средства

|

2785

|

1700

|

– 1085

|

|

6.2.3. Дебиторская задолженность

|

8357

|

8100

|

– 257

|

|

7. Удельный вес, %

|

|

|

|

|

7.1. Основного капитала, всего

|

50,60

|

45,161

|

– 5,439

|

|

7.1.1. Основные средства

|

97,30

|

98,447

|

+1,147

|

|

7.1.2. Прочие долгосрочные и нематериальные активы

|

2,70

|

1,553

|

– 1,147

|

|

7.2. Оборотный капитал, всего

|

49,40

|

54,839

|

+5,439

|

|

7.2.1. Запасы и затраты

|

68,50

|

74,936

|

+6,436

|

|

7.2.2. Денежные средства

|

7,87

|

4,348

|

– 3,522

|

|

7.2.3. Дебиторская задолженность

|

23,63

|

20,716

|

– 2,914

|

|

Итого

|

100,00

|

100

|

|

|

8. Рентабельность капитала, % (стр.5:стр.6)х100

|

25,0

|

27,349

|

+2,349

|

|

9. Рентабельность продаж, % (стр.5:стр.1)х100

|

23,1416

|

24,2228

|

+1,0812

|

|

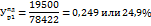

10. Коэффициент оборачиваемости инвестированного капитала (стр.1:стр.6)

|

1,08031

|

1,09989

|

+0,01958

|

|

11. Коэффициент оборачиваемости основного капитала (стр.1:стр.6.1)

|

2,13509

|

2,43547

|

+0,30038

|

|

12. Коэффициент оборачиваемости основных средств (стр.1:стр.6.1.1)

|

2,19433

|

2,47388

|

+0,27955

|

|

13. Коэффициент оборачиваемости оборотного капитала (стр.1:стр.6.2)

|

2,18676

|

2,00568

|

– 0,18108

|

|

14. Коэффициент оборачиваемости запасов и затрат (стр.1:стр.6.2.1)

|

3,1923

|

2,67652

|

– 0,51578

|

|

15. Длительность календарного периода, дней

|

360

|

360

|

|

|

16. Расчетная потребность в основном и оборотном капитале для обеспечения фактического объема продаж при плановой его оборачиваемости, млн р.

78322:1,08031 или (71600/77350)х78322

|

|

72592

|

|

|

17. Длительность одного оборота, дней

|

|

|

|

|

17.1. Инвестированного капитала, всего (стр.15:стр.10)

|

333,2

|

327,3

|

– 5,9

|

|

17.2. Основного капитала, всего (стр.15:стр.11)

|

168,6

|

147,8

|

– 20,8

|

|

17.2.1. Основных средств

|

164,1

|

145,5

|

– 18,6

|

|

17.3 Оборотного капитала, всего (стр.15:стр.13)

|

164,6

|

179,5

|

+14,9

|

|

17.3.1. Запасов и затрат (стр.15: стр.14)

|

112,8

|

134,5

|

+21,7

|

РЕШЕНИЕ:

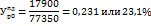

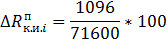

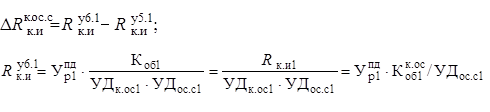

1.АНАЛИЗ РЕНТАБЕЛЬНОСТИ ИНВЕСТИРОВАННОГО КАПИТАЛА

Инвестированный капитал – совокупный капитал (основной и оборотный) – собственный (основной и оборотный) и заемный (долгосрочный и краткосрочный) капитал или среднегодовая стоимость всех активов (долгосрочных и краткосрочных).

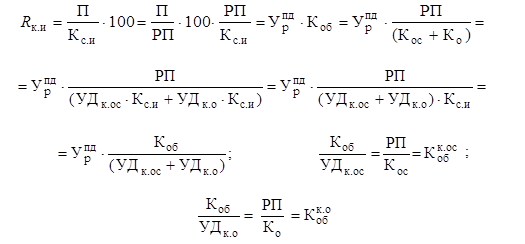

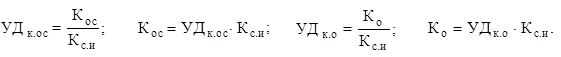

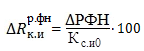

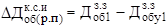

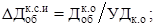

Исходная формула рентабельности инвестированного капитала

Где П – прибыль предприятия (до налогообложения), млн р./г.,

– среднегодовая стоимость инвестированного капитала (долгосрочных и краткосрочных активов) – рассчитывается как среднехронологическая)млн р.

– среднегодовая стоимость инвестированного капитала (долгосрочных и краткосрочных активов) – рассчитывается как среднехронологическая)млн р.

Данный показатель рентабельности характеризует эффективность деятельности предприятия – доходность (прибыльность) всех его хозяйственных ресурсов, вложенных в активы, независимо от источников их формирования, показывая, сколько прибыли, зарабатывает предприятие с каждого рубля совокупного (собственного и заемного) капитала, вложенного в его активы.

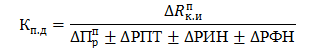

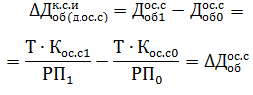

Развитая факторная модель анализ рентабельности инвестированного капитала:

где  – выручка от реализации продукции за вычетом налогов, включаемых в объем реализации, млн р./г.;

– выручка от реализации продукции за вычетом налогов, включаемых в объем реализации, млн р./г.;

– рентабельность продаж, %;

– рентабельность продаж, %;

- – коэффициент оборачиваемости инвестированного капитала:

– среднегодовая стоимость основного и оборотного капитала (долгосрочных и краткосрочных активов) млн р./г.;

– среднегодовая стоимость основного и оборотного капитала (долгосрочных и краткосрочных активов) млн р./г.;

– удельный вес соответственно основного и оборотного капитала в среднегодовой стоимости инвестированного капитала, в долях:

– удельный вес соответственно основного и оборотного капитала в среднегодовой стоимости инвестированного капитала, в долях:

- ,

– коэффициенты оборачиваемости основного и оборотного капитала.

– коэффициенты оборачиваемости основного и оборотного капитала.

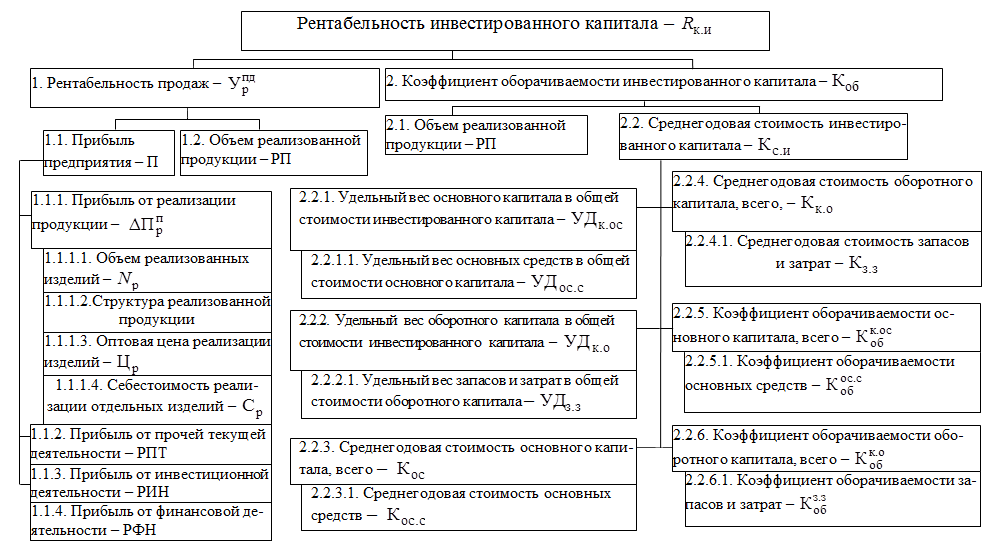

Структурно-логическая модель факторного анализа рентабельности инвестированного капитала приведена на рис.1.

Расчет влияния факторов на изменение рентабельности инвестированного капитала

|

Факторы изменения

|

Алгоритм расчета

|

Цифровой расчет

|

Результат расчета

|

|

1

|

2

|

3

|

4

|

|

Изменение рентабельности инвестированного капитала, всего

|

, - рентабельность инвестированного капитала по плану и фактическая, %

|

27,349 – 25,0

|

2,349

|

|

1.Рентабельности

продаж, всего

|

;

, - рентабельность продаж по плану и фактическая, %;

– коэффициент оборачиваемости инвестированного капитала по плану

|

|

1,87

|

|

1.1.Прибыли предприятия, всего

|

- фактическая прибыль предприятия, млн р./г.;

- объем реализованной продукции по плану, млн р./г.

|

|

2,234

|

|

1.1.1.Прибыли от реализации продукции (товаров, работ, услуг) предприятия, всего

|

- абсолютное изменение прибыли от реализации продукции, млн. р./г.;

|

1,531/1600=0,0014

|

1,534

|

|

1.1.1.1. Объeм продаж изделий, всего

|

|

190*0,0014

|

0,266

|

|

1.1.1.2. Структуры реализованной продукции, всего

|

|

120*0,0014

|

0,168

|

|

1.1.1.3. Оптовых цен реализации изделий, всего

|

|

-1900*0,0014

|

-2,66

|

|

1.1.1.4. Себестоимости реализованных изделий, всего

|

|

2686*0,0014

|

3,76

|

|

1.1.2. Прибыли от результатов прочей текущей деятельности, всего

|

или или

|

|

|

|

1.1.3. Прибыли от результатов инвестиционной деятельности, всего

|

или или

|

204*0,0014

|

0,28

|

|

1.1.4. Прибыли от результатов финансовой деятельности, всего

|

или или

|

300*0,0014

|

0,42

|

|

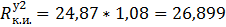

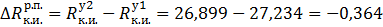

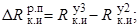

1.2.Объeм реализованной продукции (товаров, работ, услуг) предприятия, всего

|

|

|

-0,364

|

|

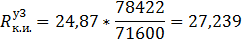

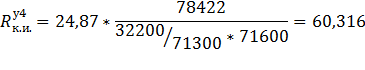

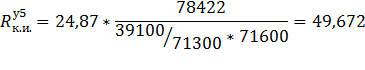

2. Коэффициента оборачиваемости инвестированного капитала, всего

|

- второй условный показатель рентабельности инвестированного капитала;- фактический объем реализации – фактическая себестоимость реализованной продукции

|

24,87*(78422/71300 – 1,0803)

|

0,479

|

|

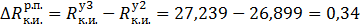

2.1. Объeма реализованной продукции (товаров, работ, услуг), всего

|

|

|

0,34

|

|

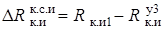

2.2.Среднегодовой

стоимости инвестированного

капитала, всего

|

|

27,349 – 27,24

|

0,109

|

|

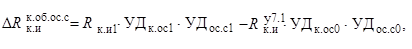

2.2.1.Удельного веса основного капитала в общей стоимости инвестированного капитала, всего

|

- фактический удельный вес основного капитала в общей стоимости инвестированного капитала, в долях;

|

|

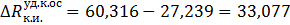

33,077

|

|

2.2.1.1.Удельного веса основных средств в общей стоимости основного капитала

|

- фактический удельный вес основных средств в общей стоимости основного капитала, в долях;

|

|

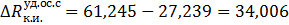

34,006

|

|

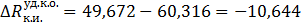

2.2.2.Удельного веса оборотного капитала в общей стоимости инвестированного капитала, всего

|

- фактический удельный вес оборотного капитала в общей стоимости инвестированного капитала, в долях;

|

|

-10,644

|

|

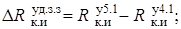

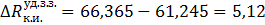

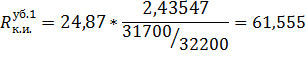

2.2.2.1.Удельного веса запасов и затрат в общей стоимости оборотного капитала

|

- фактический удельный вес запасов и затрат в общей стоимости оборотного капитала, в долях;

|

|

5,12

|

|

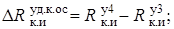

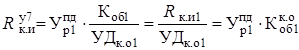

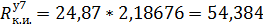

2.2.3.Среднегодовой стоимости основного капитала, всего

|

|

60,570

|

10,898

|

|

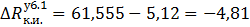

2.2.3.1.Среднегодовой стоимости основных средств

|

|

|

-4,81

|

|

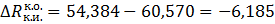

2.2.4.Среднегодовой стоимости оборотного капитала, всего

|

|

|

-6,185

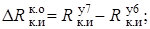

|

|

2.2.4.1.Среднегодовой стоимости запасов и затрат

|

|

|

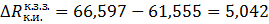

5,042

|

|

2.2.5.Коэффициент оборачиваемости основного капитала, всего

|

- удельный вес по плану основного капитала в общем объеме инвестированного капитала, в долях

|

|

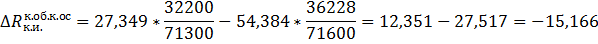

-15,166

|

|

2.2.5.1.Коэффициента оборачиваемости основных средств

|

- удельный вес по плану основных средств в общем объеме основного капитала, в долях

|

|

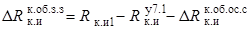

-20,624

|

|

2.2.6.Коэффициента оборачиваемости оборотного капитала, всего

|

|

|

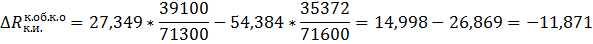

-11,871

|

|

2.2.6.1.Коэффициент оборачиваемости запасов и затрат

|

|

|

-18,624

|

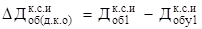

Методом балансовой увязки проверим правильность проведенных расчетов.

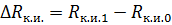

1. Рентабельность инвестированного капитала:

,

1,87 + 0,479 = 2,349

2. Рентабельность продаж:

,

2,234 – 0,364 = 1,87

3. Коэффициент оборачиваемости инвестированного капитала:

,

0,34+0,109 = 0,479

4. Балансовая прибыль:

1,534+ 0,28 + 0,42 = 2,234

5. Прибыль от реализации:

,

0,266 + 0,168 – 2,66 + 3,76 = 1,534

Среднегодовая стоимость инвестированного капитала:

,

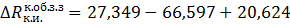

33,077 – 10,644 + 10,898 – 6,185 – 15,166 – 11,871 = 0,109

Расчеты проведены верно.

За рассматриваемый промежуток времени, рентабельность инвестированного капитала увеличилась на 2,349%, в том числе за счет роста рентабельности продаж ( на 1,87%) и роста коэффициента оборачиваемости инвестированного капитал ( 0,479%).

На рост рентабельности продаж основное влияние оказал рост прибыли (2,234 %) и снижение объема реализованной продукции (0,364 %).

Основную долю прибыли увеличилась за счет прибыли от реализации продукции (1,534%), прибыль от инвестиционной деятельности и финансовой деятельности увеличили рентабельность на 0,28 и 0,42% соответственно. Увеличение прибыли от реализации вызвал рост себестоимости реализации отдельных изделий (3,76%) и рост оптовых цен ( снижение рентабельности на 2,66%), а так же незначительное влияние объема и структуры реализации – 0,266% и 0,168% соответственно. На рост влияния коэффициента оборачиваемости инвестиционного капитала на рентабельность оказал объем реализованной продукции (0,34%) и среднегодовая стоимость (0,109%).

В структуре влияния среднегодовой стоимости инвестированного капитала наибольшее влияние оказывает удельный вес основного капитала ( 33,077%), удельный вес оборотного капитала снижает рентабельность на 10,644%. Среднегодовая стоимость основного капитала увеличивает рентабельность на 10,898%, в то время как среднегодовая стоимость оборотного капитала снижает на 6,185% Незначительный рост коэффициента оборачиваемости основного капитала снижает рентабельность на 15,166% и снижение коэффициента оборотного капитала – снижение на 11,871%.

Таким образом, наибольшим резервом для увеличения рентабельности инвестиционного капитала является увеличение удельного веса оборотного капитала и коэффициента его оборачиваемости. Наибольшее влияние на рост рентабельности капитала является рентабельность продаж, в частности прибыль – необходимо снижать себестоимость реализации и выстроить грамотно цену реализации.

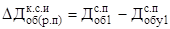

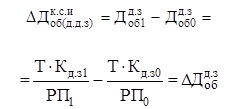

2.АНАЛИЗ ПРОДОЛЖИТЕЛЬНОСТИ ОДНОГО ОБОРОТА ИНВЕСТИРУЕМОГО КАПИТАЛА

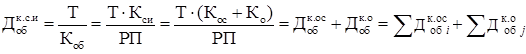

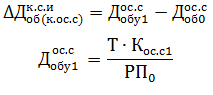

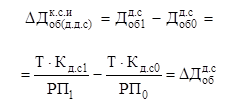

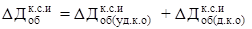

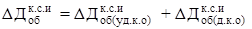

Исходная и развитая факторная модель анализа средней продолжительности одного оборота инвестированного капитала:

где – продолжительность оборота основного и оборотного капитала и их i-х и j-х составляющих, дней;

Т – длительность календарного периода (360 дней).

Длительность оборота основного и оборотного капитала зависит от продолжительности оборота их i-x и j-x составных частей:.

После определения влияния факторов на изменение продолжительности одного оборота инвестированного капитала необходимо:

сделать выводы по результатам анализа;

выявить резервы ускорения оборачиваемости инвестированного капитала;

разработать мероприятия по их использованию

Алгоритм факторов изменения продолжительности оборота инвестированного капитала

|

Факторы изменения

|

Алгоритм расчета

|

Цифровой расчет

|

Результат расчета

|

|

1

|

2

|

3

|

4

|

|

1. Общая сумма

инвестированного капитала, всего

|

|

327,3-333,2

|

-5,9

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(71300-71600)*360/77350

|

-1,4

|

|

объёма реализованной продукции

|

|

327,3 – 331,8

|

-4,5

|

|

1.1. Основного капитала, всего

|

|

360*32200/78422 – 360*36228/77350

|

-20,8

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(32200 – 36228)*360*77350

|

-18,8

|

|

объёма реализованной продукции

|

|

360*32200/78422 – 360*32200/77350

|

-2,0

|

|

1.1.1. Основных средств

|

|

360*31700/78422 – 360*35250/77350

|

-18,5

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(31700 – 35250)*360/77350

|

-16,5

|

|

объёма реализованной продукции

|

|

360*31700/78422 – 360*31700/77360

|

-2,0

|

|

1.1.2. Прочих составляющих основного капитала (прочие долгосрочные и не- материальные активы)

|

|

360*500/78422 – 360*978/77350

|

-2,3

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(500 – 978)*360/77350

|

-2,2

|

|

объёма реализованной продукции

|

|

360*500/78422 – 360*500/77350

|

-0,1

|

|

1.2 Оборотного капитала, всего

|

|

360*39100/78422 – 360*35372/77350

|

14,9

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(39100 – 35372)*360/77350

|

17,3

|

|

объёма реализованной продукции

|

|

360*39100/78422 – 360*39100/77350

|

-2,4

|

|

1.2.1. Запасов и затрат

|

|

360*29300/78422 – 360*24230/77350

|

21,7

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(29300 – 24230)* 360/77350

|

23,6

|

|

объёма реализованной продукции

|

|

360*29300/78422 – 360*29300/77350

|

-1,9

|

|

1.2.2. Денежных средств

|

|

360*1700/78422 – 360*2785/77350

|

-5,1

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(1700 – 2785)*360*77350

|

-5,0

|

|

объёма реализованной продукции

|

|

360*1700/78422 – 360*1700/77350

|

-0,1

|

|

1.2.3. Дебиторской задолженности

|

|

360*8100/78422 – 360*8357/77350

|

-1,7

|

|

в том числе за счет изменения

|

|

|

|

|

среднегодовой стоимости капитала

|

|

(8100 – 8357)*360*77350

|

-1,2

|

|

объёма реализованной продукции

|

|

360*8100/78422 – 360*8100/77350

|

-0,5

|

Рассчитаем условные показатели:

Анализ продолжительности одного оборота инвестированного капитала

|

Виды средств

|

Средне

годовая стоимость,

млн. р.

|

Реализованная продукция – полная себе стоимость реализованной продукции,

млн. р.

|

Длительность одного оборота, дней

|

Изменение длительности одного оборота, дней

|

|

|

|

|

|

Всего

|

в том числе за счет

|

|

|

|

|

|

|

Средне годичной стоимости

|

Суммы реализации

|

|

|

План

|

Факт

|

План

|

Факт

|

План

|

Условная

|

Факт

|

9=8-6

|

10=7-6

|

11=8-7

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

1. Общая сумма инвестированного капитала, всего,в том числе:

|

71600

|

71300

|

77350

|

78422

|

333,2

|

331,8

|

327,3

|

-5,9

|

-1,4

|

-4,5

|

|

1.1. Основного капитала, всего,в том числе:

|

36228

|

32200

|

|

|

168,6

|

149,9

|

147,8

|

-20,8

|

-18,8

|

-2,0

|

|

1.1.1. Основных средств

|

35250

|

31700

|

|

|

164,1

|

147,5

|

145,5

|

-18,5

|

-16,5

|

-2,0

|

|

1.2. Оборотного капитала, всего,в том числе

|

35372

|

39100

|

|

|

164,6

|

182,0

|

179,5

|

14,9

|

17,3

|

-2,4

|

|

1.2.1. Запасов и

затрат

|

24230

|

29300

|

|

|

112,8

|

136,4

|

134,5

|

21,7

|

23,6

|

-1,9

|

Таким образом, за рассматриваемый промежуток времени длительность оборота инвестиционного капитала снизилась на 5,9 дней ( за счет среднегодичной стоимости на 1,4 дня и суммы реализации на 4,5 дней).

Наиболее значимое влияние оказало снижение оборота основного капитала – снижение на 20,8 дней (за счет среднегодичной стоимости на 18,8 дня и суммы реализации на 2 дня) и увеличение на 14,9 дней оборотного (за счет увеличения среднегодичной стоимости на 17,3 дня и снижение суммы реализации на 2,4 дней).

Исходя из полученных данных резервом по снижению длительности одного оборота инвестиционного капитала будет снижение длительности по оборотному капиталу, в частности по его среднегодичной стоимости.

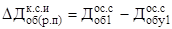

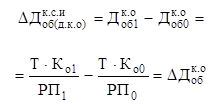

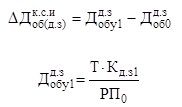

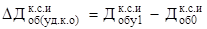

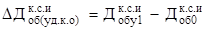

3. АНАЛИЗ ИЗМЕНЕНИЯ ПРОДОЛЖИТЕЛЬНОСТИ ОДНОГО ОБОРОТА ИНВЕСТИРУЕМОГО КАПИТАЛА ОТ ИЗМЕНЕНИЯ ЕГО ОРГАНИЧЕСКОГО СТРОЕНИЯ – УДЕЛЬНОГО ВЕСА ОБОРОТНОГО КАПИТАЛА В ИНВЕСТИРОВАННОМ КАПИТАЛЕ

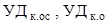

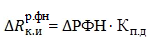

Исходная формула:

где  длительность одного оборота оборотного капитала, дней;

длительность одного оборота оборотного капитала, дней;

удельный вес оборотного капитала в общей стоимости инвестированного капитала, в долях.

удельный вес оборотного капитала в общей стоимости инвестированного капитала, в долях.

Алгоритм изменения продолжительности оборота инвестированного капитала

от его органического строения (способом цепных подстановок)

|

Факторы изменения

|

Алгоритм расчета

|

|

Общее изменение продолжительности инвестированного капитала, всего

|

|

|

Оборотного капитала, всего

|

|

|

Удельного веса оборотного капитала в инвестированном капитале

|

|

|

Продолжительности оборота оборотного капитала

|

|

|

Факторы изменения

|

Алгоритм расчета

|

Цифровой расчет

|

Результат расчета

|

|

1

|

2

|

3

|

4

|

|

Общее изменение продолжительности инвестированного капитала, всего

|

|

327,3-333,2

|

-5,9

|

|

Оборотного капитала, всего

|

|

-32,8-154,9

|

-187,7

|

|

Удельного веса оборотного капитала в инвестированном капитале

|

|

164,6/0,548 – 333,2

|

-32,8

|

|

Продолжительности оборота оборотного капитала

|

|

145,5-300,36

|

-154,9

|

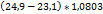

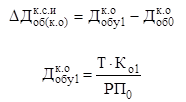

4.РАСЧЕТ СУММЫ ВЫСВОБОЖДЕННЫХ (ИЛИ ДОПОЛНИТЕЛЬНО ПРИВЛЕЧЕННЫХ) СРЕДСТВ В СВЯЗИ С УСКОРЕНИЕМ (ЗАМЕДЛЕНИЕМ) ОБОРОТА ИНВЕСТИРОВАННОГО КАПИТАЛА

Сумма высвобожденных средств в связи с ускорением оборачиваемости инвестируемого капитала (–) или дополнительно привлеченных средств в оборот при замедлении его оборачиваемости (+):

млн. руб.

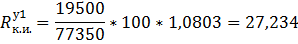

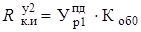

5.РАСЧЕТ УВЕЛИЧЕНИЯ (УМЕНЬШЕНИЯ) СУММЫ ПРИБЫЛИ ПРЕДПРИЯТИЯ ЗА СЧЕТ ИЗМЕНЕНИЯ КОЭФФИЦИЕНТА ОБОРАЧИВАЕМОСТИ ИНВЕСТИРОВАННОГО КАПИТАЛА

Сумма увеличения (уменьшения) суммы прибыли предприятия за счет изменения коэффициента оборачиваемости инвестированного капитала определяется по формуле:

млн. руб.

где - фактический уровень рентабельности продаж, %;

- фактическая среднегодовая стоимость инвестированного капитала, млн. р.

Исходя, из проведенного выше анализа можно предложить следующие резервы повышения эффективности инвестированного капитала:

- увеличение рентабельности продаж;

- увеличение балансовой прибыли;

- уменьшения себестоимости реализованных изделий;

- увеличение оборачиваемости инвестированного капитала;

- уменьшения удельного веса основного капитала;

- увеличения удельного веса запасов и затрат;

- увеличение среднегодовой стоимости оборотного капитала.

Литература

1. Анализ производственно-хозяйственной деятельности предприятия: Электронный учебно-методический комплекс для студентов специальности I-27 01 01-11 Экономика и организация производства (радиоэлектроника и информационные услуги)/Сост. Л.И. Старова. – Мн.: БГУИР, 2006. – 355 с.

2. Методические указания к практическим занятиям по курсам «Технико-экономический анализ производственно-хозяйственной деятельности предприятия» и «Анализ хозяйственной деятельности предприятия» / Составитель Л.И. Старова, — Мн.: БГУИР, 1999, - часть 1.

3. Программа, методические указания и контрольные задания по курсу «Анализ хозяйственной деятельности предприятия» для студентов экономических специальностей заочной формы обучения / Сост. Л.И. Старова.- Мн.: БГУИР, 2000.

4. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. – Минск: ООО «Новое знание», 2000.

Анализ производственно–хозяйственной деятельности