Основные направления совершенствования механизма проведения наличных валютно-обменных операций

red79;;;СОДЕРЖАНИЕ

ВВЕДЕНИЕ………...………………………………………………..…………….5

1. Теоретические основы проведения валютных операций коммерческими банками…………………………………………………….. ……………………..7

.1 Экономическое содержание и принципы организации валютных операций……………………………………………………………………..…….7

.2 Классификация валютных операций…………………………………… 21

. Анализ валютных операций на примере ЗАО «Абсолютбанк» ………...27

.1 Анализ валютных операций ЗАО «Абсолютбанк» с участием физических лиц......................................................................................................27

2.2. Анализ доходности валютных операций ЗАО «Абсолютбанк.................31

. Основные направления совершенствования механизма проведения наличных валютно-обменных операций ……………………………….…….39

3.1 Направления совершенствования механизма валютно-обменных операций………………………………………………………………………….39

3.2 Пути повышения экономической эффективности применения программного средства для учета валютно-обменных операций…... 52

ЗАКЛЮЧЕНИЕ………………………………………………………………….68

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ…………………………..70

ПРИЛОЖЕНИЕ А……………………………………………………………….74

ПРИЛОЖЕНИЕ Б………………………………………………………………..76

ВВЕДЕНИЕ

Банки – необходимый финансовый институт на данном этапе развития. Они помогают сделать процесс производства непрерывным, концентрируя у себя для этого временно свободные денежные средства и направляя их туда, где они в данный момент необходимы. Специфика деятельности банков заключается в том, что они, в отличие от обычных предприятий, оперируют в основном чужими (привлеченными) средствами и поэтому на них ложится огромная ответственность за сохранность доверенных им денег.

Характерным для современного банковского дела является также то, что постоянно совершенствуется не только «традиционный» денежно-кредитный инструментарий, но все время возникают новые формы и методы банковского воздействия на экономическую жизнь общества. Все они направлены в явном или неявном виде на поддержание экономического равновесия. Впрочем, на это должны быть сориентированы и другие экономические регуляторы. Игнорирование этого обстоятельства приводило и приводит к самым тяжелым последствиям для экономики государств с любым общественным устройством. Это относится, например, к феномену избыточной денежной массы, к долговременной директивной фиксации валютного курса национальной денежной единицы, а также другим попыткам силового регулирования денежно-кредитной сферы.

Банковская система является важнейшей составной частью рыночной экономики. Современное государство с рыночной экономикой, используя различные денежно-кредитные инструменты, может влиять практически на все параметры общественного производства, поэтому исследование проблем осуществления валютных операций коммерческих банков является актуальной.

Каждый из субъектов рыночной экономики опосредованно или напрямую заинтересован в надежности и прибыльности коммерческого банка. Решением этой задачи может стать планирование и эффективное управление финансовыми ресурсами коммерческого банка, и в частности проведение валютных операций с участием физических и юридических лиц.

Таким образом, актуальность выбранной темы не вызывает сомнения. Данное исследование значимо еще и потому, что в белорусской банковской практике пока нет четко разработанной методики планирования. Осуществление планирования деятельности на практике позволяет четко сформулировать те цели, на основе которых будет строиться дальнейшая деятельность кредитной организации, а так же дает возможность рассмотреть вероятные сценарии развития банка.

Целью исследования дипломной работы является разработка предложений по совершенствованию проведения валютных операций коммерческими банками на примере ЗАО «Абсолютбанк».

Объектом исследования является ЗАО «Абсолютбанк». Предметом исследования является проблемы проведения валютных операций.

Для достижения поставленной цели, в дипломной работе необходимо решить следующие задачи:

- рассмотреть теоретические аспекты формирования проведения валютных операций коммерческого банка;

- провести содержательный анализ проведения валютных операций ЗАО «Абсолютбанк» за 3 года;

- внести предложения по направлению совершенствования проведения валютных операций ЗАО «Абсолютбанк».

В работе использованы следующие методы анализа: горизонтальный, вертикальный, сравнительный.

В первой главе дипломной работы приводится экономическое содержание валютных операций, их классификация, особенности валютного регулирования и валютного контроля в Республике Беларусь.

Во второй главе на примере отделения ЗАО «Абсолютбанк» приводится анализ проведения валютных операций с и анализ доходности валютных операций, приводятся выводы по результатам анализа.

В третьей главе дипломной работы рассматриваются направления совершенствования механизма валютных операций и экономическая эффективность применения программного обеспечения, даны конкретные предложения по совершенствованию проведения валютных операций.

Основными источниками информации для написания дипломной работы явились литературные источники белорусских и российских издательств по денежно-кредитным и банковским проблемам, а также нормативно-правовые документы, действующие на территории Республики Беларусь, касающиеся банковской деятельности, практический материал, предоставленный отделением ЗАО «Абсолютбанк». Особое внимание уделено научным работам С.И. Пупликова, М.А. Коноплицкой, С.С. Шмарловской, Н.П. Беляцкого, Е.Ф.Жукова, В.Н. Костюка, И.Н. Лемешевского.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ И ПРОВЕДЕНИЯ ВАЛЮНЫХ ОПЕРАЦИЙ В РЕСПУБЛИКЕ БЕЛАРУСЬ

1.1 Экономическое содержание и принципы организации валютных

операций

Законодательство Республики Беларусь в области осуществления валютных операций начало формироваться в 1992 г. Следует отметить, что законодательная база претерпевает значительные изменения, поэтому регулярно публикуются Указы Президента Республики Беларусь, Законы и нормативные подзаконные акты, которые вводят новые, уточняют или отменяют старые правила ведения валютных операций. Основными законодательными документами, регулирующими проведение валютных операций, в том числе и операций на внутреннем валютном рынке Республики Беларусь, на данном этапе являются: Закон Республики Беларусь «О валютном регулировании и валютном контроле» № 226-3 от 22.07.2003 г., Банковский Кодекс Республики Беларусь, Правила проведения валютных операций, утвержденные постановлением Правления Национального банка Республики Беларусь от 30.04.2005 г. №72, Указ Президента Республики Беларусь от 17.07.2006 г. №452 «Об обязательной продаже иностранной валюты» и др. документы.

Современный валютный рынок представляет сложную и динамичную экономическую систему, которая функционирует в рамках всего мирового хозяйства. Валютный рынок непрерывно развивался, усложнялся и приспосабливался к новым условиям, пройдя путь от локальных центров торговли векселями в иностранных валютах до фактически единственного подлинно международного рынка, экономическую роль которого трудно переоценить. Вместе с развитием и совершенствованием валютного рынка совершенствовались валютные операции, появлялись новые их виды, улучшалась техника их проведения.

Банки и небанковские учреждения осуществляют свою деятельность на валютном рынке путем проведения валютных операций.

На валютном рынке происходит обмен национальной валюты на валюты других стран путем купли-продажи. Покупка иностранной валюты необходима как для осуществления экспортно-импортных операций, так и для осуществления операций, связанных с движением капталов. Эффективно работающий валютный рынок обслуживает внутренний и международный платежный оборот. Немаловажное значение он имеет для поддержания ликвидности в период высокой инфляции за счет страхования рисков от возможного изменения валютных курсов.

Валютный рынок – это сфера экономических отношений, проявляющихся при осуществлении операций по купле - продаже иностранной валюты и ценных бумаг в иностранной валюте, а так же операций по инвестированию валютного капитала [12, с.27].

Основная причина необходимости валютных операций связана с отсутствием универсального платежного средства, выступающего в качестве единого платежного средства и позволяющего проводить международные расчеты во внешней торговле, инвестировать иностранный капитал в экономику, осуществлять межгосударственные платежи. Покупка и продажа валюты может также быть использована как банками, так и их клиентами для получения в виде разницы курсов валют.

Для того чтобы раскрыть сущность и содержание понятия «валютные операции», необходимо дать определение основным, ключевым терминам данной темы. Прежде всего, это - валюта.

Следует подчеркнуть, что данное понятие может применяться в трех значениях:

- как денежная единица данной страны (белорусский рубль, доллар США, итальянская лира, польский злотый и т.д.);

- как денежные знаки иностранных государств, кредитные и платежные документы, выраженные в денежных единицах и используемые в международных расчетах, - иностранная валюта;

- как международная (региональная) денежная расчетная единица и платежное средство (СДР, евро, арабский расчетный доллар).

Однако отдельные ученые полагают, что чисто валютой следует считать только международную (региональную) денежную единицу.

Автор полагает, что валюта – это особый способ функционирования денег, когда национальные деньги обеспечивают международные торговые и кредитные отношения.

С теоретической и практической точек зрения следует различать понятия «валюта» и «валютные ценности». Последние включают в себя:

- иностранную валюту;

- платежные документы в иностранной валюте, являющиеся таковыми в соответствии с законодательством Республики Беларусь;

- ценные бумаги в иностранной валюте;

- белорусские рубли при совершении сделок между резидентами и нерезидентами, между нерезидентами на территории Республики Беларусь, их ввозе пересылке в Республику Беларусь, вывозе и пересылке из Республики Беларусь, осуществлении международных банковских переводов, осуществлении нерезидентами операций, не влекущих перехода права собственности на белорусские рубли, по счетам вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях Республики Беларусь;

- ценные бумаги в белорусских рублях при совершении сделок между резидентами и нерезидентами, между нерезидентами на территории Республики Беларусь, их ввозе и пересылке в Республику Беларусь, вывозе и пересылке из Республики Беларусь [2].

В свою очередь «иностранная валюта» включает в себя;

- денежные знаки в виде банкнотов, казначейских билетов, монет, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государстве, а также изъятые или изымаемые из обращения. Но подлежащие обмену;

- средства в денежных единицах иностранных государств и международных денежных или расчетных единицах, находящиеся на счетах в банках и небанковских кредитно-финансовых организациях Республики Беларусь, банках и иных кредитно-финансовых организациях за пределами Республики Беларусь;

- средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

«Ценные бумаги в иностранной валюте» предполагают следующие:

- ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, номинальная стоимость которых выражена в иностранной валюте;

- ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, не имеющие номинальной стоимости и выраженные в иностранной валюте;

- ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, номинальная стоимость которых выражена в иностранной валюте;

- ценны бумаги, выпущенные нерезидентами и являющиеся таковым в соответствии с законодательством иностранных государств, не имеющие номинальной стоимости и выраженные в иностранной валюте.

Ценные бумаги в белорусских рублях включают в себя:

- ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, номинальная стоимость которых выражена в белорусских рублях;

- ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, не имеющие номинальной стоимости и выраженные в белорусских рублях;

- ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, номинальная стоимость которых выражена в белорусских рублях;

- ценны бумаги, выпущенные нерезидентами и являющиеся таковым в соответствии с законодательством иностранных государств, не имеющие номинальной стоимости и выраженные в белорусских рублях.

Для правильного представления обо всех видах внешнеэкономической деятельности субъектов хозяйствования и в том числе валютных операций особое значение в белорусском законодательстве имеют понятия «резидент» и «нерезидент».

Под резидентами понимаются:

- физические лица – граждане Республики Беларусь, а также иностранные граждане и лица без гражданства, имеющие вид на жительство (либо заменяющий его документ, выданный компетентными юридические лица, государственными органами Республики Беларусь);

- юридические лица, созданные в соответствии с законодательством Республики Беларусь, с местом нахождения в Республике Беларусь;

- филиалы и представительства резидентов, находящие за пределами Республики Беларусь;

- дипломатические и иные официальные представительства, консульские учреждения Республики Беларусь, находящиеся за пределами Республики Беларусь;

- Республика Беларусь, ее административно-территориальные единицы, участвующие в отношениях, регулируемых законодательством Республики Беларусь согласно законодательству Республики Беларусь.

- физические лица – иностранные граждане и лица без гражданства, за исключением иностранных лиц и лиц без гражданства, имеющих вид на жительство (либо заменяющий его документ, выданный компетентными государственными органами Республики Беларусь);

- юридические лица, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь;

- организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь;

- дипломатические и иные официальные представительства, консульские учреждения иностранных государств, находящиеся в Республике Беларусь и за ее пределами;

- международные организации, их филиалы и представительства;

- филиалы и представительства нерезидентов, находящие в Республики Беларусь и за ее пределами;

- иностранные государства, их административно-территориальные единицы, участвующие в отношениях, регулируемых законодательством Республики Беларусь согласно законодательству Республики Беларусь [2].

Нерезиденты:

- физические лица - иностранные граждане и лица без гражданства, за исключением иностранных граждан и лиц без гражданства;

- юридические лица, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь;

- организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местом нахождения за пределами Республики Беларусь;

- дипломатические и иные официальные представительства, консульские учреждения иностранных государств, находящиеся в Республике Беларусь и за ее пределами;

- международные организации, их филиалы и представительства;

- филиалы и представительства нерезидентов, находящиеся в Республике Беларусь и за ее пределами;

- иностранные государства, их административно-территориальные единицы, участвующие в отношениях, регулируемых валютным законодательством Республики Беларусь.

Очень важной характеристикой валюты является ее конвертируемость, то есть уровень законодательных валютных ограничений при обмене на другие валюты. По степени конвертируемости валюта делится на:

- свободно конвертируемую;

- ограниченно конвертируемую;

- замкнутую;

- клиринговую.

Свободно конвертируемая валюта – валюта, свободно и неограниченно обмениваемая на валюты других стран и применяемая во всех видах международного платежного оборота. В настоящее время только некоторые государства имеют свободно конвертируемую национальную валюту – Соединенные Штаты Америки, Англия, Австрия, Канада, Япония и др.

Ограниченно конвертируемая валюта – валюта, обмениваемая на ограниченное число иностранных валют и применяемая с ограничениями в международных расчетах. Наличие ограничений обусловлено нестабильностью экономического положения страны и несбалансированностью платежного баланса. Большинство стран мира имеют ограниченно конвертируемую национальную валюту.

Замкнутая (неконвертируемая) валюта – валюта, не обмениваемая на другие иностранные валюты и применяемая только внутри страны. Замкнутыми являются те валюты, на которые налагаются ограничения по ввозу, вывозу, покупке, продаже и к которым применяются различные методы валютного регулирования.

Клиринговая валюта – расчетные валютные единицы, которые существуют только как счетные деньги в виде бухгалтерских записей банковских операций по взаимным поставкам товаров и оказанию услуг между странами – участниками клиринговых расчетов [24, с. 49].

Официальную котировку курса белорусского рубля к доллару США и к российскому рублю устанавливает Национальный банк Республики Беларусь по результатам торгов ЗАО «Белорусская валютно-фондовая биржа».

Отношение белорусского рубля к другим иностранным валютам, за исключение национальных валют стран-участниц Экономического и валютного союза (ЭВС), определяется на основании кросс-курса доллара США к этим валютам.

Кросс-курс – котировка иностранных валют, ни одна из которых не является национальной валютой участника сделки, установившего курс. Кросс-курсы доллара США к иностранным валютам рассчитываются с использованием сведений, представляемых Центральными банками государств в Национальный банк Республики Беларусь, или информации Агентства «Рейтер». Официальные котировки курсов национальных валют стран-участниц Экономического и валютного союза к белорусскому рублю устанавливаются на основе официального курса евро к белорусскому рублю путем пересчета по курсам конверсии каждой из национальных валют в евро. При осуществлении официальной котировки курса белорусского рубля Национальный банк Республики Беларусь осуществляет группировку иностранных валют и деление:

- на первую группу или свободно конвертируемые валюты;

- вторую группу или ограниченно конвертируемые валюты.

Каждая валюта имеет буквенное и цифровое обозначение. Официальная котировка белорусского рубля к иностранным валютам осуществляется Национальным банком Республики Беларусь ежедневно в день проведения торгов. По отдельным видам валют она проводится только раз в месяц – на первое число каждого месяца по результатам последних торгов. Перечень иностранных валют, которые могут быть использованы при расчетах субъектами хозяйствования и сферы услуг Республики Беларусь, их классификация по группам, буквенное и цифровое обозначения, периодичность установления официальной котировки приведен в Приложении А.

Курсы устанавливаются без обязательств Национального банка Республики Беларусь покупать или продавать указанные валюты по установленным официальным курсам.

Большинство же коммерческих банков проводит операции с ограниченным кругом иностранных валют. Из 37 иностранных валют, ежедневно котируемых Национальным банком Республики Беларусь, осуществить валютно-обменные операции реально можно только не более чем с 20-ю валютами, да и то в крупных коммерческих банках. Средние и мелкие банки проводят операции преимущественно с долларами США, евро и с российскими рублями [26, с. 24].

Оплата за иностранную валюту может проводиться:

- в наличных рублях;

- в безналичных рублях.

Все валютно-обменные операции, предусматривающие перечисление денежных средств в безналичном порядке, производятся только в кассах банка, за исключением покупки наличной иностранной валюты за безналичные белорусские рубли, которая может совершаться как в кассах, так и в обменных пунктах.

Валютно-обменные операции покупки, продажи, конверсии, обмена, размена, проводимые в обменных пунктах либо кассах банка и связанные с получением от физических лиц или выплатой физическим лицам наличных рублей либо наличной иностранной валюты, а также с выдачей платежных документов в иностранной валюте, оформляются документами с использованием кассовых аппаратов или компьютерных систем [22, с. 3].

Таким образом, ознакомившись с основными терминами, касающимися данной темы обратимся к Закону «О валютном регулировании и контроле», дающим наиболее полное определение валютных операций. Итак, валютными операциями считаются:

- сделки, предусматривающие использование иностранной валюты, ценных бумаг в иностранной валюте, платежных документов в иностранной валюте;

- сделки между резидентами и нерезидентами, предусматривающие использование белорусских рублей, ценных бумаг в белорусских рублях;

- сделки между нерезидентами, предусматривающие использование белорусских рублей, ценных бумаг в белорусских рублях, совершаемые на территории Республики Беларусь;

- ввоз и пересылка в Республику Беларусь, а также вывоз и пересылка из Республики Беларусь валютных ценностей;

- международные банковские переводы;

- операции нерезидентов с белорусскими рублями по счетам и вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях Республики Беларусь, не влекущие перехода права собственности на эти белорусские рубли;

- операции с иностранной валютой по счетам и вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях Республики Беларусь, банках и иных кредитных организациях за пределами Республики Беларусь, не влекущие перехода права собственности на эту иностранную валюту [2].

Все валютные операции в Республике Беларусь проводятся через уполномоченные банки и уполномоченные предприятия Республики Беларусь Уполномоченными банками считаются банки и иные кредитные учреждения, получившие лицензию Национального банка Республики Беларусь на проведение валютных операций. Уполномоченные предприятия – это субъекты хозяйствования (кроме уполномоченных банков), получившие разрешение (лицензию) Национального банка Республики Беларусь на проведение валютных операций и действующие в пределах прав, предоставленных данными разрешениями (лицензиями).

Лицензирование валютных операций банков происходит на основании «Правила выдачи банкам лицензий на право совершения операций в иностранной валюте» №33 от 10.03.1993 г. (с изменениями и дополнениями, внесенными письмами Национального банка Республики Беларусь).

Лицензии на осуществление банками, включая иностранные банки, филиалы иностранных банков с правом юридического лица и банки с участием иностранного капитала, операций с иностранной валютой на территории Республики Беларусь и за ее пределами выдаются национальным банком Республики Беларусь [6].

Лицензии разделяются на генеральные лицензии, внутренние и разовые. Генеральная лицензия предоставляет банкам право на совершение полного или ограниченного круга банковских операций в иностранной валюте как на территории Республики Беларусь, так и за ее пределами. Внутренняя лицензия дает право на осуществление банками полного или ограниченного круга банковских операций в иностранной валюте только на территории Республики Беларусь. Разовая лицензия – право на проведение конкретной операции в иностранной валюте в разовом порядке. Банки вправе ходатайствовать о получении дополнительных прав на совершение операций в иностранной валюте [6].

Генеральная лицензия на совершение операций в иностранной валюте включает следующее:

1. открытие и ведение счетов в иностранной валюте белорусских, иностранных и международных организаций, совместных предприятий, белорусских и иностранных граждан;

2. осуществление неторговых операций;

3. проведение расчетов, связанных с экспортно-импортными операциями клиентов банка в иностранной валюте;

4. осуществление за свой счет или по поручению клиентов банка юридических лиц-резидентов операций по купле-продаже иностранной валюты в форме двухсторонних сделок, а также на валютных биржах;

5. осуществление операций по купле-продаже наличной иностранной валюты физическим лицам;

6. открытие и ведение корреспондентских счетов коммерческого банка в иностранных банках (счета «Ностро»), а также счетов иностранных банков-корреспондентов в коммерческом банке (счета «Лоро»);

7. привлечение и размещение на территории Республики Беларусь и за ее пределами средств в иностранной валюте в форме кредитов, депозитов, вкладов и в других формах, принятых в международной банковской практике, выдача поручительств, гарантий и других денежных обязательств в пользу третьих лиц;

8. другие операции, принятые в международной практике и не запрещенные действующим законодательством по согласованию с Национальным банком Республики Беларусь [6].

Внутренняя лицензия на совершение операций в иностранной валюте включает следующее:

1. открытие и ведение счетов в иностранной валюте белорусских, иностранных и международных организаций, совместных предприятий, белорусских и иностранных граждан;

2. осуществление операций по купле-продаже наличной иностранной валюты физическим лицам;

3. открытие и ведение корреспондентского счета банка в уполномоченном банке-резиденте, имеющем генеральную лицензию Национального банка Республики Беларусь, для осуществления следующего:

3.1. поддержания валютной позиции банка;

3.2. неторговых операций;

3.3. проведение расчетов, связанных с экспортно-импортными операциями клиентов банка в иностранной валюте;

3.4. осуществление за свой счет или по поручению клиентов банка юридических лиц-резидентов операций по купле-продаже иностранной валюты в форме двухсторонних сделок на Межбанковской валютной бирже [6].

Банк, получивший генеральную или внутреннюю лицензию на осуществление операций в иностранной валюте, является уполномоченным Национального банка и выполняет функции агента валютного контроля за операциями своих клиентов.

Лицензии, выдаваемые Национальным банком Республики Беларусь, не являются основанием для проведения внешнеторговых операций любого вида, не относящихся непосредственно к банковской деятельности.

Банки обязаны предоставлять Национальному банку Республики Беларусь статистическую отчетность о своих операциях в иностранной валюте по формам и в срокам, установленные Национальным банком Республики Беларусь, а также сведения об открытии корреспондентских счетов в иностранных банках. При проведении операций с иностранной валютой банки руководствуются национальным законодательством и нормативными актами Национального банка.

Национальный банк Республики Беларусь осуществляет надзор за соответствием выполняемых банком операций, разрешенных лицензией, и проводит ревизии и тематические проверки валютных операций.

Юридические лица-резиденты хранят принадлежащую им иностранную валюту на счетах в уполномоченных банках Республики Беларусь и в своих валютных кассах. В разрешенных Национальным банком Республики Беларусь случаях средства юридических лиц-резидентов Республики Беларусь могут находиться на их счетах в иностранных банках за пределами Республики Беларусь.

Для осуществления банковских операций в белорусских рублях и иностранной валюте банк должен располагать следующими техническими возможностями:

- кассовыми узлами, соответствующими нормативным правовым актам Национального банка, регламентирующим вопросы организации кассовой работы в банках, и действующим строительным нормам и правилам, а также государственным стандартам Республики Беларусь;

- информацией для клиентов (табло курсов покупки и продажи иностранной валюты, объявления, правила и т.п.);

- оборудованием счетной, компьютерной и организационной техникой;

- необходимыми бланками строгой отчетности, штампами, печатями и пломбирами;

- техническими средствами по определению подлинности наличной валюты;

- средствами защиты информации;

- системой по контролю за прохождением документов [7].

Единый порядок осуществления валютных операций юридическими лицами, а также валютных операций с участием физических лиц определен Правилами проведения валютных операций, утвержденными постановлением Правления Национального банка Республики Беларусь от 30.04.2004 №72 и вступившими в силу с 01.07.2004 г.

Правилами №72 определен перечень случаев, в которых возможно использование иностранной валюты, ценных бумаг в иностранной валюте и платежных документов в иностранной валюте при проведении валютных операций между субъектами валютных операций - резидентами, как:

- расчеты с транспортными и (или) экспедиторскими организациями за перевозку и (или) экспедирование грузов за пределы и из-за пределов Республики Беларусь, за пределами Республики Беларусь, при транзите через территорию Республики Беларусь;

- проведение организациями валютных операций с банками;

- внесение налогов, сборов (пошлин) и обязательных платежей в бюджет (республиканский, местный), государственные целевые бюджетные и внебюджетные фонды в случае, если возможность их уплаты в иностранной валюте предусмотрена законодательными актами, и т.д.

Отдельно определен перечень случаев, в которых возможно использование иностранной валюты, ценных бумаг в иностранной валюте и (или) платежных документов в иностранной валюте в отношениях между субъектом валютных операций и физическим лицом на территории Республики Беларусь. В числе таких случаев:

- осуществление розничной торговли в магазинах беспошлинной торговли, открываемых в соответствии с законодательством Республики Беларусь;

- осуществление розничной торговли и (или) оказание услуг на автомобильных дорогах с нумерацией «М» и на пограничных переходах (с указанием конкретного перечня реализуемых товаров и (или) оказываемых услуг;

- реализация страховых услуг;

- реализация туристических услуг;

- получение оплаты по договорам перевозки физических лиц и их багажа авиационным, железнодорожным транспортом за пределы и из-за пределов Республики Беларусь;

- оказание услуг физическим лицам – нерезидентам по обучению, стажировке и повышению квалификации [8].

Для проведения расчетов в иностранной валюте с физическим лицом в вышеуказанных случаях юридическое лицо – резидент должно иметь разрешение Национального банка на право осуществления таких операций за иностранную валюту. Законодательство предусматривает также возможность использования иностранной валюты с участием физических лиц без получения разрешения Национального банка при:

- осуществлении розничной торговли на борту воздушных судов белорусских авиакомпаний, осуществляющих рейсы за пределы и из-за пределов Республики Беларусь;

- взимании платы за постельные принадлежности, просмотр видеофильмов, пользование мобильной связью, излишнюю ручную кладь, штрафа за безбилетный проезд, взимании тарифа за проезд и доплаты за перевод пассажиров в вагоны высшей категории, за торговое обслуживание в вагонах-ресторанах, осуществление проводниками розничной торговли товарами в поездах Белорусской железной дороги, следующих за пределы и из-за пределов Республики Беларусь;

- осуществлении между нерезидентом и физическим лицом – резидентом, между резидентом и физическим лицом – нерезидентом валютных операций по предоставлению займов, возврату займов и процентов за пользование ими;

- проведении физическими лицами валютных операций с банками;

- проведении валютных операций между субъектом валютных операций – нерезидентом и физическим лицом – нерезидентом;

- расчетах за оказываемую за пределами Республики Беларусь коллегиями адвокатов юридическую помощь физическим лицам, а также при возмещении расходов, связанных с ее оказанием, и выплате денежных сумм в иностранной валюте, причитающихся соответствующим физическим лицам и поступающих на счета указанных коллегий адвокатов;

- дарении, пожертвовании, в случае отмены дарения;

- продаже физическим лицам – нерезидентам акций юридических лиц – резидентов;

- внесении физическим лицом вкладов в уставные фонды юридических лиц – резидентов (включая акционерные общества), а также в случае возврата данных средств при выходе или исключении этого физического лица из состава участников;

- возврате иностранной валюты, ценных бумаг в иностранной валюте в случаях изменения или расторжения договоров, ошибочно и (или) излишне перечисленных (переданных), по сделкам, являющимся недействительными в соответствии с законодательством;

- внесении налогов, сборов (пошлин) и обязательных платежей в бюджет (республиканский, местный), государственные целевые бюджетные и внебюджетные фонды в случае, если возможность их уплаты в иностранной валюте предусмотрена законодательными актами;

- взимании органами МИД Республики Беларусь (включая пункты пропуска на государственной границе) консульских и иных сборов;

- приеме субъектом валютных операций от физических лиц иностранной валюты для оплаты дипломатическим и иным официальным представительствам иностранных государств консульских и иных сборов по оформлению документов данных физических лиц;

- приеме иностранной валюты дипломатическими и иными официальными представительствами иностранных государств;

- внесении физическим лицом-должником причитающимся с него по договору иностранной валюты, ценных бумаг в иностранной валюте в депозит нотариуса или депозит суда в случаях, установленным законодательством, если использование иностранной валюты , ценных бумаг в иностранной валюте в отношениях между физическим лицом – должником и кредитором предусмотрено законодательством, а также выплата с депозита нотариуса или депозита суда лицу, в адрес которого ранее поступили вышеназванные средства;

- передаче оставшегося после удовлетворения требований кредиторов имущества ликвидируемого юридического лица учредителям (участникам), имеющим вещные права на это имущество или обязательные права в отношении этого юридического лица, если иное не предусмотрено законодательством или учредительными документами юридического лица;

- выплате физическим лицам причитающихся им и иным лицам денежных средств, поступившим на счета субъекта валютных операций – резидента от нерезидента по операциям неторгового характера;

- выплате субъектам валютных операций физическим лицам денежных средств для оплаты командировочных расходов работникам за рубежом, а также иных расходов, произведенных ими в иностранной валюте, если возможность выплаты в иностранной валюте предусмотрена законодательством Республики Беларусь;

- совершении неторговых валютных операций между субъектами валютных операций – нерезидентами и физическими лицами - резидентами, между субъектами валютных операций – резидентами и физическими лицами – нерезидентами;

- в иных случаях на основании разрешения Национального банка и случаях, установленных актами валютного законодательства [8].

Подводя итог всему вышеизложенному, можно отметить, что порядок и эффективность проведения всех валютных операций напрямую связан с развитием национальной экономики. К примеру, возьмем валютный курс. Он представляет собой достаточно эффективный инструмент воздействия на инфляционные процессы в экономике, что в первую очередь объясняется устойчивой связью между его динамикой и формированием инфляционных ожиданий населения и предприятий. В связи с этим основная задача валютной политики – обеспечение стабильности обменного курса.

1.2 Классификация валютных операций

Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валютным операциям. Основополагающий вариант классификации валютных операций вытекает из Закона Республики Беларусь № 226-3 от 22 июля 2003 г. «О валютном регулировании и валютном контроле» с изменениями от 12 июля 2013 г. № 51-З. Согласно данного Закона валютные операции, проводимые между резидентами и нерезидентами, подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

Текущими валютными операциями являются валютные операции, проводимые между резидентами и нерезидентами и предусматривающие:

- осуществление расчетов по сделкам, предусматривающим экспорт и (или) импорт товаров (работ, услуг), охраняемой информации, исключительных прав на результаты интеллектуальной деятельности, если срок между датой поступления денежных средств (платежа) и датой отгрузки (поступления)товара (выполнения работ, оказания услуг), передачи охраняемой информации, исключительных прав на результаты интеллектуальной деятельности не превышает 180 дней, включая осуществление таких расчетов с использованием ценных бумаг, выполняющих функции расчетных документов, если срок платежа по ценной бумаге обеспечивает поступление (уплату) денежных средств в срок, не превышающий 180 дней с (до) даты отгрузки (поступления) товара (выполнения работ, оказания услуг), передачи охраняемой информации, исключительных прав на результаты интеллектуальной деятельности;

- предоставление и получение кредитов и (или) займов на срок, не превышающий 180 дней;

- перевод и получение процентов, дивидендов и иных доходов по вкладам (депозитам), инвестициям, заемным и кредитным операциям;

- операции неторгового характера [2].

Основные принципы проведения текущих валютных операций:

- текущие валютные операции проводятся только через счета уполномоченных банков Республики Беларусь и уполномоченных предприятий;

- субъекты хозяйствования Республики Беларусь, в том числе и предприниматели без права образования юридического лица обязаны хранить иностранную валюту в уполномоченных банках Республики Беларусь или на своих текущих, специальных, контокоррентных, депозитных, других счетах в уполномоченных банках Республики Беларусь;

- расчеты в иностранной валюте осуществляются субъектами хозяйствования - резидентами в пределах кредитового остатка на текущем валютном счете или же в пределах средств находящихся в их распоряжении, например, в пределах лимита открытой кредитной линии;

- в случае, если условия внешнеэкономических контрактов между резидентом и нерезидентом не противоречат правилам проведения валютных операций, иностранная валюта переводится в пользу нерезидента в соответствии с условиями раздела контракта «Платеж» при наличии таких коммерческих документов, как коносаменты, инвойсы, счета-фактуры;

- уплата денежных средств в национальной валюте, оказание услуг и реализация товарно-материальных ценностей в Республике Беларусь с последующим получением СКВ или ОКВ за границей Республики Беларусь не допускается;

- уполномоченные банки и уполномоченные предприятия выполняют функцию агента государства по валютному контролю и вправе отказать субъекту валютной операции в ее проведении, если она противоречит, нормам валютного регулирования;

- все расчеты между резидентами и нерезидентами осуществляются в свободно конвертируемой валюте и других иностранных валютах, если это предусмотрено межправительственными соглашениями и соглашениями между Центральными банками государств;

- в отношениях между резидентами валюта Республики Беларусь принимается без ограничений в оплату любых требований и обязательств в ней выраженных, а также может приниматься в оплату требований и обязательств, выраженных в иностранной валюте.

Валютными операциями, связанными с движением капитала, являются следующие валютные операции, проводимые между резидентами и нерезидентами:

- приобретение акций при их распределении среди учредителей, а также доли в уставном фонде или пая в имуществе нерезидентов;

- приобретение ценных бумаг, выпущенных резидентами или нерезидентами, за исключением приобретения акций при их распределении среди учредителей;

- переводы для осуществления расчетов по обязательствам, предусматривающим передачу имущества, относимого законодательством Республики Беларусь к недвижимому имуществу, либо прав на него;

- расчеты по сделкам, предусматривающим экспорт и (или) импорт товаров (работ, услуг), охраняемой информации, исключительных прав на результаты интеллектуальной деятельности, если срок между датой поступления денежных средств (платежа) и датой отгрузки (поступления) товара (выполнения работ, оказания услуг), передачи охраняемой информации, исключительных прав на результаты интеллектуальной деятельности превышает 180 дней, включая осуществление таких расчетов с использованием ценных бумаг, выполняющих функции расчетных документов, если срок платежа по ценной бумаге обеспечивает поступление (уплату) денежных средств в срок, превышающий 180 дней с (до) даты отгрузки (поступления) товара (выполнения работ, оказания услуг), передачи охраняемой информации, исключительных прав на результаты интеллектуальной деятельности;

- предоставление и получение кредитов и (или) займов на срок, превышающий 180 дней;

- иные валютные операции, не относимые к текущим валютным операциям [2].

Основополагающий принцип организации валютных операций, связанных с движением капитала, можно определить следующим образом: запрещено все, что не разрешено.

Неторговые операции являются разновидностью валютных операций банка. К ним относятся операции по обслуживанию клиентов, не связанные с проведением расчетов по экспортно-импортным операциям и движением капитала. При наличии лицензии на проведение валютных операций банки могут проводить следующие виды неторговых операций:

- покупку и продажу иностранной валюты;

- прием иностранной валюты на инкассо;

- прием чеков иностранных банков на инкассо;

- инкассацию выручки в наличной иностранной валюте;

- покупку и продажу дорожных чеков;

- продажу коммерческих чеков;

- операции по выпуску и продаже пластиковых карточек в иностранной валюте;

- другие операции с наличной иностранной валютой.

Валютно-обменные операции с участием физических лиц являются основными из всех операций неторгового характера. Они совершаются коммерческими банками в кассовых узлах банка (валютной кассе), так и в обменных пунктах.

Согласно статье 14 Банковского Кодекса Республики Беларусь валютно-обменные операции представляют один из видов банковских операций, которые вправе осуществлять банки и небанковские кредитно-финансовые организации. По своей правовой природе валютно-обменные операции в большей мере относятся к валютному законодательству нежели к банковскому, представляя собой банковскую операцию, связанную с переходом права собственности и иных прав на валютные ценности. Предметом валютно-обменных операций наряду с официальной денежной единицей Республики Беларусь выступает иностранная валюта, которая охватывается понятием «валютные ценности» [1].

Согласно статье 284 Кодекса к валютно-обменным операциям относятся:

- операции по обмену иностранной валюты на официальную денежную единицу Республики Беларусь и (или) обмену официальной денежной единицы Республики Беларусь на иностранную валюту по установленным обменным курсам (купля-продажа иностранной валюты);

- операции по обмену одного вида иностранной валюты на другой вид иностранной валюты по установленным обменным курсам (конверсия иностранной валюты):

- иные операции, определенные Национальным банком.

Согласно статье 14 Кодекса право осуществления валютно-обменных операций принадлежит исключительно банкам и небанковским кредитно-финансовым организациям (далее – уполномоченные банки). К используемому в контексте статьи термину «уполномоченный банк» относятся также центральный аппарат Национального банка, Главные управления и отделения Национального банка.

Покупка и продажа иностранной валюты осуществляется по устанавливаемым банками курсам, которые постоянно контролируются ими и приводятся в соответствие с развитием рынка. Курс покупки иностранной валюты и платежных документов в иностранной валюте с выплатой в белорусских рублях, курс продажи иностранной валюты и платежных документов в иностранной валюте с оплатой в белорусский рублях, курс конверсии иностранной валюты устанавливаются и оформляются приказом (распоряжением) по банку до начала рабочего дня обменного пункта или кассы. В течение рабочего дня банки могут, изменять установленные обменные курсы. Установление или изменение обменных курсов фиксируется в специальном журнале установления обменных курсов. Этот журнал должен быть прошнурован, пронумерован, скреплен печатью и заверен уполномоченным лицом коммерческого банка. Кассир записывает информацию о полученных обменных курсах в журнале установления обменных курсов.

Цены на наличную валюту могут указываться как за единицу валюты (доллар США, евро), так и за каждые 10 единиц иностранной валюты (японские иены), за каждые 100 единиц иностранной валюты (румынский лей, иранский реал, монгольский тугрик, ливанский фунт), а также за 10000 единиц иностранной валюты (турецкие лиры).

В мировой практике существуют два вида котировок: прямая и косвенная.

В большинстве стран курсы иностранной валюты выражаются в национальной валюте, т. е. указывается сколько будет стоить единица иностранной валюты в национальной. Эту форму указания цен называют прямой котировкой.

Пример прямой котировки (данные условные):

- в Республике Беларусь 1 американский доллар стоит 9940 рублей;

Противоположным является понятие косвенной котировки. При этом указывается не цена за единицу иностранной валюты, а иностранный эквивалент за единицу национальной валюты. Подобная система применяется в небольшом количестве стран, в частности, в Англии.

Пример косвенной котировки: в Лондоне 1,7 американских доллара будут котироваться к одному фунту стерлингов.

При покупке клиентами иностранной наличной валюты через банки за основу принимается более низкая цена покупки (курс покупателя), при продаже – более высокая цена (курс продавца). Для покрытия расходов по обслуживанию операций и получения прибыли между этими курсами существует разница, называемая маржой. Как правило, разница между ценами покупки и продажи наличной валюты выше, чем разница между курсами покупки и продажи безналичной валюты. Поскольку затраты, связанные с операциями с наличной иностранной валютой, также значительно выше (транспортировка денег, приобретение приспособлений для проверки банкнот на подлинность – каталоги отличительных признаков, детектор наличия магнитных добавок в красителях, ультрафиолетовая лампа, лупа и др.)[10].

При покупке и продаже платежных документов в иностранной валюте (это выраженные в иностранной валюте дорожные, банковские чеки или иные чеки, эмитированные банками и иными кредитными организациями, а также чеки Tax-free) банки могут взимать комиссионное вознаграждение в белорусских рублях. В последнее время комиссионные за покупку и продажу иностранной валюты банками Республики Беларусь не предусматриваются.

Операции покупки и продажи иностранной валюты банками производятся только с теми валютами, на которые установлены обменные курсы.

В настоящее время более широкое значение приобрели текущие валютные операции. При этом отсрочка платежа предоставляется на минимальный срок. Ограниченный круг валютных операций, связанных с движением капитала, обосновывается большими рисками при их осуществлении, а также более сложным оформлением (получение разрешения Национального банка на данные операции) [11, с.19].

Таким образом, спектр услуг, предоставляемых банками по операциям с иностранной валютой, широк и каждым годом расширяется. Банки оперативно реагируют на изменение спроса на отдельные виды услуг, что особенно важно в конкурентной борьбе коммерческих банков за привлечение клиентуры. Без таких операций, как покупка-продажа наличной иностранной валюты с участием физических лиц, осуществления переводов за границу, покупки-продажи дорожных чеков, выдачи наличной иностранной валюты на командировочные расходы корпоративным клиентам, практически невозможна повседневная работа любого банка с клиентами.

2. АНАЛИЗ ВАЛЮТНЫХ ОПЕРАЦИЙ НА ПРИМЕРЕ ЗАО «АБСОЛЮТБАНК»

2.1 Анализ валютных операций ЗАО «Абсолютбанк»

Анализ валютно-обменных операций ЗАО «Абсолютбанк» проведен за 2011,2012 и 2013 годы. Объемы покупки и продажи иностранной валюты в разрезе валют за 3 года представлены в таблице 2.1.

Таблица 2.1 - Объемы купленной и проданной иностранной валюты ЗАО «Абсолютбанк» за 3 года

|

Наименование валюты

|

Покупка

|

Продажа

|

|

2011

|

2012

|

2013

|

2011

|

2012

|

2013

|

|

Тыс. Долларов США

|

13480

|

10674

|

17540

|

11340

|

12304

|

19460

|

|

Тыс. Евро

|

14534

|

11842

|

21430

|

13550

|

12600

|

37800

|

|

Тыс. рублей России

|

7340

|

5320

|

36750

|

8560

|

6500

|

78940

|

Источник: Собственная разработка

Данные таблицы 2.1 показывают, что объемы покупки иностранной валюты в 2013. превышают объемы покупки за аналогичный период прошлых лет.

При сравнении в эквиваленте в долларах США можно заметить, что покупается долларов и Евро больше, чем российских рублей.

Объемы продажи в 2012г. по долларам снижаются при сравнении с аналогичным периодом прошлого года, а по российским рублям и Евро возрастают. Причем, при сравнении в долларовом эквиваленте в 2013г. российских рублей продано приблизительно столько же, сколько в среднем в месяц продается долларов и Евро.

Общая сумма покупки долларов США в 2013 году значительно увеличилась по сравнению с покупкой в аналогичном периоде прошлого года. За 2013 год общая сумма покупки долларов США составила 17540 тыс. долларов США, общая сумма продажи снижается: 2013 года – 5460 тыс. долларов США при уровне 12304 тыс. долларов США за аналогичный период прошлого года. Объемы покупки долларов США увеличились на 36%, объемы продажи снизились на 70 %.

В 2013 году наблюдается увеличение оборотов покупки и продажи Евро при сравнении с аналогичным периодом прошлого года. Так общая сумма покупки Евро в 2013 году составила 21430 тыс. Евро при уровне 11842 тыс. Евро за 2012г. (прирост составил 89%), общая сумма продажи соответственно составила 37800 тыс. Евро и 12600 тыс. Евро (прирост 203%).

Обороты по покупке и продаже российских рублей в 2013 году выросли при сравнении с аналогичным периодом прошлого года. Так общая сумма покупки в 2013 году составила 36750 тыс. российских рублей при уровне 5320 тыс. российских рублей (прирост 590%), продажа соответственно возросла с 6500 тыс. российских рублей в 2012 году до 78940 тыс. российских рублей в 2013 году (прирост 1214%).

Для более детального анализа купленной - проданной валюты автор предлагает обратить внимание на диаграммы покупки и продажи валюты за анализируемые периоды, построенные на основании данных таблицы 2.1.

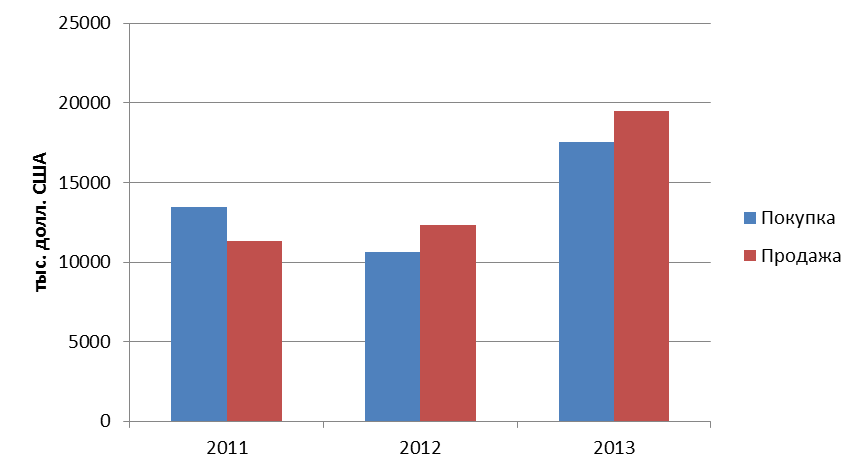

На рисунке 2.1 отображены объемы покупки и продажи долларов США за 3 года.

Рисунок 2.1 показывает, что за 2013г. Объемы продажи ЗАО «Абсолютбанк» долларов США больше покупки. Так в абсолютном выражении продано на 1520 тыс. долл. США больше, чем куплено, превышение составляет 14%. К концу квартала повышение продажи долларов связано с тем, что работающее население получает дополнительные доходы: от 13-й зарплаты, премии по итогам квартала.

Рисунок 2.1 - Покупка-продажа долларов США ЗАО «Абсолютбанк» за 3 года.

Источник: собственная разработка

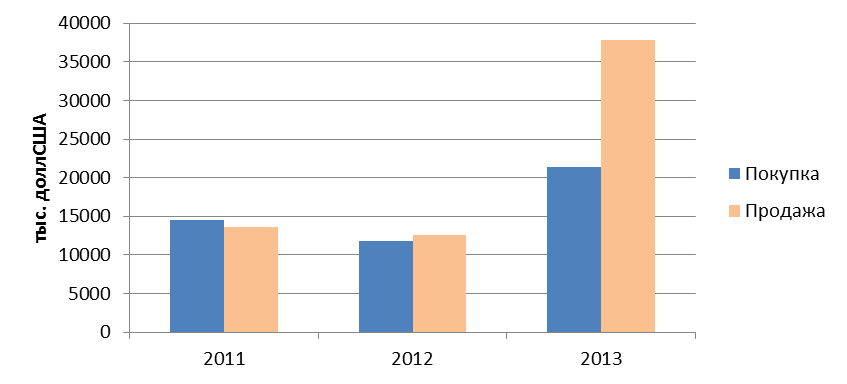

Как показывает рисунок 2.2, спрос на евро в 2011 году повысился. Обороты за 1 квартал по покупке Евро превышают обороты по продаже в абсолютном выражении на 500 тыс. Евро или продажа на 13% меньше покупки.

Рисунок 2.2 - Покупка-продажа Евро ЗАО «Абсолютбанк» за 3 года.

Источник: собственная разработка

Далее наблюдается превышение продажи над покупкой. Так, в абсолютном выражении за 2013 г. продано на 16340 тыс. Евро больше, чем куплено, или продано на 76% больше. Такая разница сложилась за счет прошлого года, поскольку в 2012 было продано в сумме 12600 тыс. Евро.

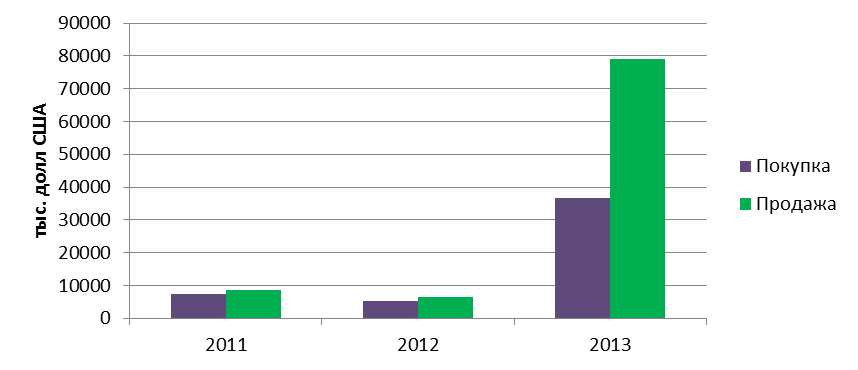

Ситуация с российскими рублями в 2013 году складывалась также нестабильно. На рисунке 2.3 просматривается динамика покупки-продажи российских рублей. В течение 2013г. продажа российских рублей, также как и долларов США, превышала покупку.

Рисунок 2.3 - Покупка-продажа рублей России за 3года.

Источник: собственная разработка

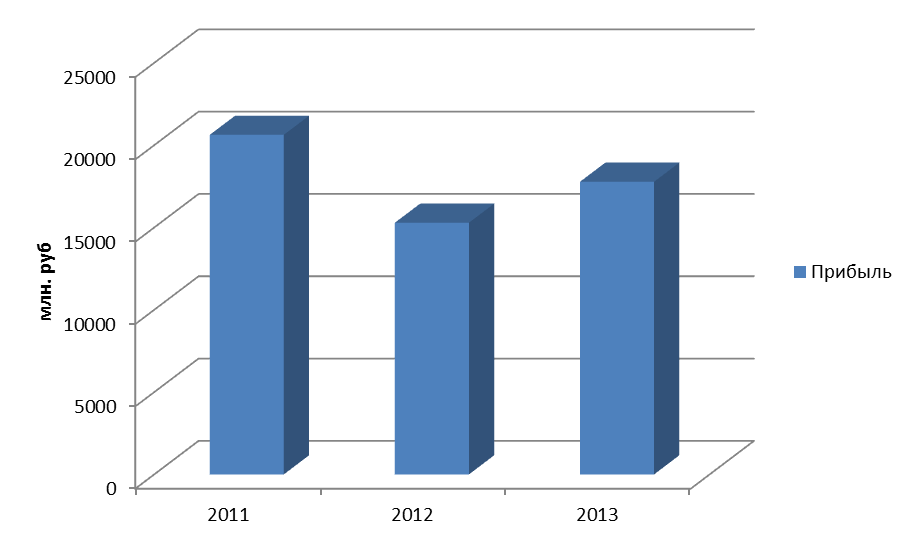

Прибыль от проведения валютно-обменных операций за 2013г. отражена на рисунке 2.4.

Рисунок 2.4 – Прибыль ЗАО «Абсолютбанк» по валютно-обменным операциям за 3 года.

Источник: собственная разработка

Как показывает рисунок 2.4, прибыль от проведения валютно-обменных операций ЗАО «Абсолютбанк» за 3 года имеет тенденцию к росту. Так за 2011 получено 20 626 млн.рублей, за 2012 – 15 290 млн.рублей, 2013 – 17 778 млн.рублей. Рост прибыли в 2013 по сравнению с 2012 составил 16,2%.

Наилучшую динамику прибыль имеет в 2011 и 2013 году, так как она имеет тенденцию к увеличению. Общая сумма прибыли в 2013 года по сравнению с 2012 и 2013 годом значительно увеличилась.

Рост прибыли объясняется увеличением оборотов по покупке-продаже иностранной валюты и улучшением сложившейся экономической ситуации в стране, когда население доверяет отечественным банкам заинтересовано в проведении валютных операций.

2.2 Анализ доходности валютных операций

Количественный анализ структуры доходов ЗАО «Абсолютбанк» рассматривается в определении удельного веса статей дохода в общей сумме. Сравнительный анализ как общих доходов так и каждой их статей осуществляется за соответствующий временной период. Анализ структуры базируется на процентных значениях каждого к общей сумме. Изменения процентных показателей указывают на изменения удельного веса статей в общих показателях.

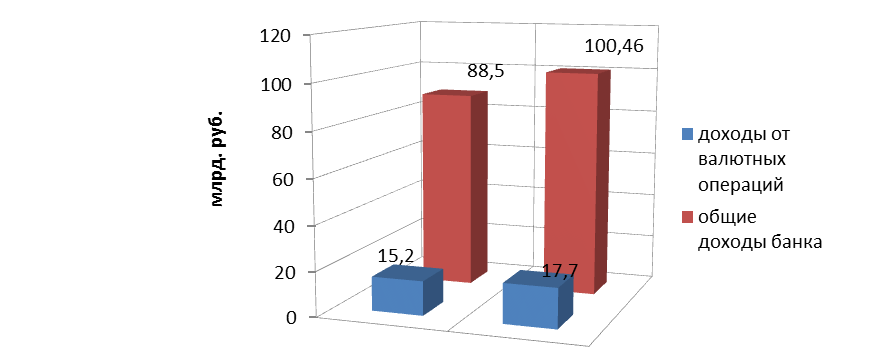

В 2012 году доходы от валютных операций составили 15,2 млрд.руб., что составило 13,7% от общей суммы доходов, в 2013 году доходы от валютных операций выросли на 2,6 млрд. руб. и составили 17,78 млрд. руб., что составило 16,6% общей суммы доходов. Это наглядно изображено на Рисунке 2.5.

Рисунок 2.5- Удельный вес доходов ЗАО «Абсолютбанк» от валютных операций в общей сумме доходов

Источник: собственная разработка

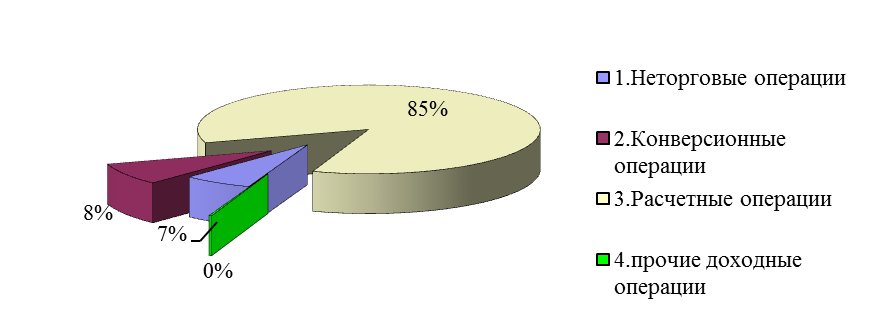

Источники поступления доходов ЗАО «Абсолютбанк» представим в виде таблицы 2.2 и на рисунке 2.6.

Рисунок 2.6 Источники поступления доходов ЗАО «Абсолютбанк» и их структура

Источник: собственная разработка

Таблица 2.2 - Источники поступления доходов ЗАО «Абсолютбанк» и их структура

|

Источники поступления доходов

|

Сумма, млн. руб

|

Удельный вес, %

|

|

1.Неторговые операции

|

17555,3

|

18,6

|

|

2.Конверсионные операции

|

57937

|

57,1

|

|

3.Расчетные операции

|

23450,1

|

23,9

|

|

4.Прочие доходные операции

|

3723,3

|

0,4

|

|

И Т О Г О

|

100460,7

|

100

|

Источник: собственная разработка

К процентным доходам относятся доходы, которые рассчитываются пропорционально времени и сумме и являются компенсацией банку за взятый на себя кредитный риск. К ним относятся:

1.Доходы по кредитам и депозитам и другими процентными финансовыми инструментами и том числе по ценным бумагам с фиксированной прибылью;

2.Доходы в виде амортизационного дисконта (премии) по ценным бумагам;

3.Комиссионные, например, доходы от размещения средств в виде займа или обязательство его выдать, что определяться пропорционально времени и сумме обязательства, доходы от осуществления операций аренды.

Способы перечисления процентных платежей определяется в кредитном договоре.

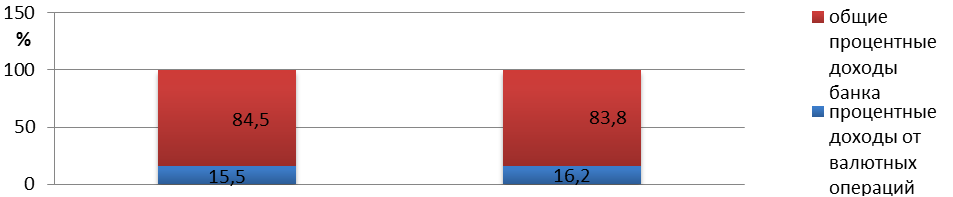

Процентные доходы ЗАО «Абсолютбанк» занимают наибольший удельный вес в структуре доходов. В 2012 году процентные доходы от валютных операций составили 15,5% в общем объеме доходов банка, в 2013 году – 16,2%,что составляет 0,7 пункта прироста по сравнению с 2012 г. Это видно на рисунке 2.7.

Рисунок 2.7 - Удельный вес процентных доходов от валютных операций в общей структуре доходов ЗАО «Абсолютбанк»

Источник: собственная разработка

Рассмотрим источники и структуру процентных доходов в таблице 2.3 и на рисунке 2.8.

Таблица 2.3 Источники процентных доходов

|

Процентные доходы

|

Сумма, млн. руб.

|

Уд вес в дох, %

|

|

1.Неторговые операции

|

14 845

|

17,7

|

|

2.Конверсионные операции

|

57 937

|

61,6

|

|

3.Расчетные операции

|

19 547

|

20,6

|

|

И Т О Г О

|

92 327

|

100

|

Источник: собственная разработка

Рисунок 2.8 - Источники процентных доходов ЗАО «Абсолютбанк»

Источник: собственная разработка

Основной источник доходов составляет кредитная деятельность банка. На кредитную деятельность оказывает влияние сложившаяся ситуация в экономике: инфляционные процессы, различные ограничения со стороны Национального Банка, а также такие факторы как:

1.Увеличение в совокупных активах доли ссудных активов, приносящих доход в виде процентов;

2.Изменение ссудных активов по сравнению с прошлым годом.

Как показывают данные в анализируемом банке на протяжении 2012-2013 года темп роста объемов кредитов увеличился с 0,95 до 1,26 т.е. вышел на положительный уровень для характеристики банка более 1. Существенное влияние на доходность кредитования оказывает уровень процентной ставки, что видно из таблицы 2.4.

Таблица 2.4 - Общая оценка выполнения плана ЗАО «Абсолютбанк» по процентным доходам

|

ДОХОДЫ

|

На 01.01.2013г.

Удельный вес в общем объеме доходов, %

|

На 01.01.2014г.

Удельный вес в общем объеме доходов, %

|

Отклонение

+,-

|

|

Процентные доходы от кредитной деятельности

|

91,50

|

80,72

|

- 10,78

|

|

Всего доходов

|

100

|

100

|

|

Источник: собственная разработка

Из приведенных данных видно, что удельный вес доходов от кредитования в 2013 году снизился против 2012 года на 10,78 процентных пункта.

Что касается процентных доходов от полученных процентов по корсчетам, их доля в общей сумме доходов за 2004 год составляет 2,87%, за 2005 год -1,74%, снижение объясняется уменьшением средней процентной ставки на мировом рынке валют.

В условиях инфляции и жесткой конкуренции рост доходов за счет процентов уменьшается. Насколько ЗАО «Абсолютбанк» активно использует прочие источники получения доходов, показывает анализ структуры непроцентных доходов.

Банк постоянно расширяет спектр платных услуг и нетрадиционных операций, которые увеличивают полученный совокупный доход.

Расходы банка по валютным операциям классифицируются следующим образом:

- уплаченные проценты;

- курсовые разницы по иностранным валютам;

- прочие расходы.

Расходные статьи разделим на расходы процентные и непроцентные в зависимости от вида расходной операции.

Проведем анализ с соответствующей детализацией каждой из рассмотренных источников формирования расходов с представлением полученных данных в виде таблицы 2.5 и рисунков 2.8, 2.9.

Таблица 2.5-Источники формирования расходов ЗАО «Абсолютбанк» и их структура

|

Источники формирования расходов

|

Сумма, млн. руб.

|

Уд вес, %

|

|

1.Неторговые операции

|

2 901

|

2,1

|

|

2.Конверсионные операции

|

4 240

|

8,4

|

|

3.Расчетные операции

|

39 530

|

89,3

|

|

4.прочие доходные операции

|

178,5

|

0,3

|

|

И Т О Г О

|

46 849,5

|

100

|

Источник: собственная разработка

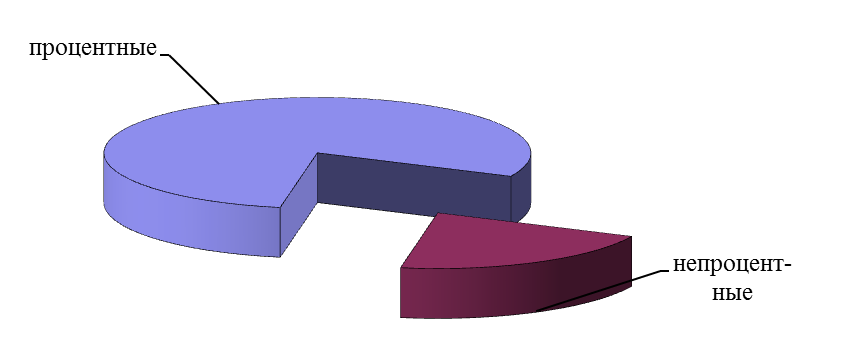

Рисунок 2.8-Удельный вес источников расходов ЗАО «Абсолютбанк»

Источник: собственная разработка

Рисунок 2.9- Удельный вес процентных и непроцентных расходов ЗАО «Абсолютбанк»

Источник: собственная разработка

Процентные расходы составляют основную часть расходов от валютных операций, поэтому их детальный анализ имеет большое значение. Исходя из пяти периодов, рассчитаем средние затраты от проведения валютных операций и представим их в виде таблицы 2.6 и рисунка 2.10.

Таблица 2.6 - Средние затраты от проведения валютных операций в общей структуре процентных расходов

|

Источники затрат

|

Средняя сумма затрат, млн. руб

|

Удельный вес, %

|

|

1.Конверсионные операции

|

940,5

|

10,1

|

|

2. Расчетные операции

|

6370,3

|

89,9

|

|

И Т О Г О

|

7310,8

|

100

|

Источник: собственная разработка

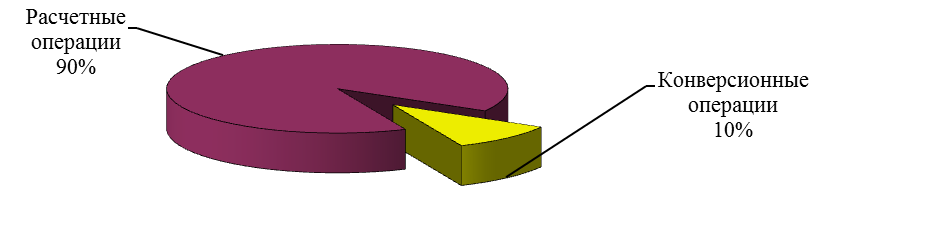

Рисунок 2.10 - Удельный вес источников затрат в их структуре

Рисунок 2.10 - Удельный вес источников затрат в их структуре

Источник: собственная разработка

Приведенные данные подтверждают, что преобладающую роль в общей сумме расходов ЗАО «Абсолютбанк» по валютным операциям играют процентные расходы и, следовательно, необходимо провести их более детальный анализ с выявлением причин, повлиявших на их размеры.

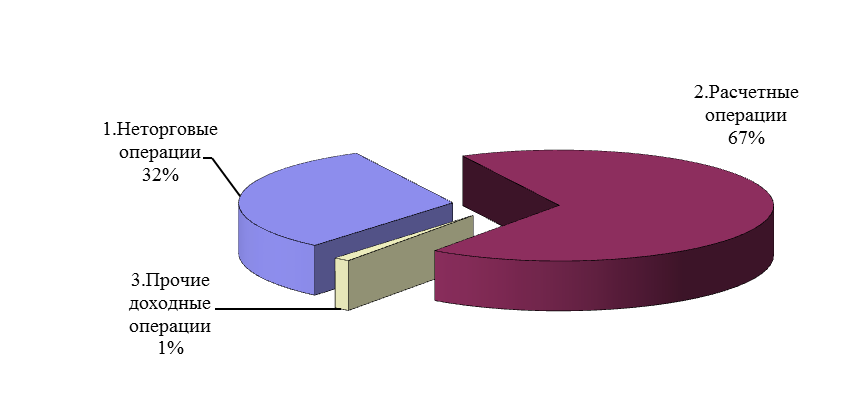

При анализе непроцентных расходов следует рассмотреть их структуру, определить место каждой группы расходов в их общей сумме. Основную часть непроцентных расходов составляют расчетные операции – 67,33% от общей суммы непроцентных расходов, затем неторговые операции –31,44%, прочие –1,24%.Структура распределения средних по пяти периодам непроцентных расходов приведена в таблице 2.7 и на рисунке 2.11.

Таблица 2.7 Средние затраты от проведения валютных операций ЗАО «Абсолютбанк» в общей структуре непроцентных расходов

|

Группы непроцентных расходов

|

Сумма, млн. руб.

|

Удельный вес, %

|

|

1.Неторговые операции

|

620,8

|

31,44

|

|

2.Расчетные операции

|

1270,4

|

67,33

|

|

3.прочие доходные операции

|

32,71

|

1,24

|

|

И Т О Г О

|

9354,50

|

100

|

Источник: собственная разработка

Рисунок 2.11-Удельный вес групп непроцентных расходов ЗАО «Абсолютбанк»

Рисунок 2.11-Удельный вес групп непроцентных расходов ЗАО «Абсолютбанк»

Источник: собственная разработка

Анализ непроцентных расходов показывает, что банку следует рационально уменьшить другие статьи затрат, не допуская неоправданных расходов, таких как штрафы, пени, уплаченные за банковские операции.

По результатам проведенного анализа в данной главе можно сформулировать основные выводы:

1. Обороты по покупке и продаже иностранной валюты с участием физических лиц возросли в 2014 г. при сравнении с аналогичным периодом прошлого года. Причиной увеличения оборотов по валютно-обменным операциям послужило открытие в августе 2013 года третьей валютной кассы ЗАО «Абсолютбанк» и улучшение экономической ситуации в стране.

2. Прибыль от проведения валютно-обменных операций с участием физических лиц в 2014г. возросла по сравнению с аналогичным периодом прошлого года. Рост прибыли объясняется увеличением оборотов по покупке-продаже иностранной валюты и улучшением сложившейся экономической ситуации в стране, когда население доверяет отечественным банкам и заинтересовано в проведении валютных операций.

3. Сумма привлеченных денежных средств в иностранной валюте от физических лиц составляла наибольшую долю в привлеченных ресурсах, их доля возросла в 2014г. по сравнению с аналогичным периодом прошлого года. Рост объясняется повышением доверия со стороны населения к банковской системе и улучшением уровня и качества жизни населения, ростом денежных доходов населения.

4. При размещении иностранной валюты наибольшую долю занимало ее размещение при межфилиальных расчетах, их доля снижается к 1 кварталу 2014г. Снижение объясняется перераспределением денежных средств в иностранной валюте в сферу кредитования населения, так как доля выданных кредитов населению возросла.

5. В целом наблюдается рост процентных ставок по размещенным валютным ресурсам. Рост процентных ставок объясняется повышением спроса на кредитные средства со стороны населения и юридических лиц и дефицитом кредитных ресурсов.

6. Доступные процентные ставки установлены по кредитам физических лиц в иностранной валюте. Невысокие процентные ставки объясняются доступностью кредитов для населения с целью привлечения дополнительных клиентов и улучшения уровня жизни населения. Преимущественно в эту категорию кредитов входят кредитование жилищного сектора экономики и потребительских нужд.

7. Рост ставок по срочным депозитам объясняется заинтересованностью Банка в дополнительном привлечении иностранной валюты и желанием заинтересовать вкладчиков в привлечении средств на длительное время.

8. Невысокие процентные ставки по срочным депозитам в иностранной валюте объясняются учетной политикой Банка, которая разработана в соответствии с национальным законодательством Республики Беларусь и предусматривает способствование росту спроса белорусской экономики на деньги (преимущественное увеличение размеров депозитов в национальной валюте).

9. Разница в процентных ставках между привлеченными и размещенными ресурсами в иностранной валюте в 2014г. снижается по сравнению с аналогичным периодом прошлого года. Снижение объясняется ростом процентных ставок по валютным кредитам в 2014г.

3 ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ МЕХАНИЗМА ПРОВЕДЕНИЯ НАЛИЧНЫХ ВАЛЮТНО-ОБМЕННЫХ ОПЕРАЦИЙ

3.1 Направления совершенствования механизма валютно-обменных операций

В настоящее время, в условиях усиливающейся конкуренции, банки, которые являются одними из основных участников валютного рынка, нацеливают свои усилия на совершенствование услуг, оказываемых населению. Важность и актуальность такого развития розничного рынка банковских услуг подчеркивается Концепцией развития розничных банковских услуг в Республике Беларусь до 2015 года. Потому особую актуальность приобретают исследования валютно-обменных операций на наличном валютном рынке, участниками которого являются физические лица - как резиденты, так и нерезиденты.

Активный рост операций по покупке продаже наличной иностранной валюты в обменных пунктах банков, возрастающая конкуренция на рынке валютно-обменных операций с наличной иностранной валютой вызывает необходимость анализа этой банковской услуги с целью определения наиболее приемлемого обменного курса и оптимальной суммы оборотных средств пункта обмена валюты.

Необходимость подобного анализа также обусловлена вопросами следующего характера: насколько рентабельна работа обменного пункта, целесообразно ли дальнейшее функционирование пункта обмена валюты и что нужно сделать, чтобы работа пункта отвечала требованиям рентабельности данного банковского продукта.

Ответы на данные вопросы в наибольшей степени раскрывают приведенные ниже два метода оценки деятельности пунктов обмена валюты:

- метод сравнительного анализа работы пункта обмена валюты;

- метод количественного анализа работы пункта обмена валюты.

Метод сравнительного анализа требует создания базы данных о работе пунктов обмена валюты в разрезе таких параметров, как: отчетный период, отдельные пункты обмена валюты и другие. Изначальные данные используются из стандартных форм отчетности по пунктам обмена валюты и из отчетности о доходах и расходах. Однако необходимо учесть, что данный метод требует применения раздельных (для каждого взятого пункта обмена валюты) лицевых счетов аналитического учета от операций валютного обмена. [34, c. 138]

Первоначальными данными для анализа являются:

- среднедневной оборот средств в пункте обмена валюты AR - сумма прихода и расхода в течение месяца, разделенная на количество рабочих дней месяца (данные могут использоваться из отчета 1034, предоставляемого в учреждения Национального банка, и лицевых счетов 6901 - в разрезе (купленная валюта в обменных пунктах);

- среднедневной остаток средств в пункте обмена валюты ABR - сумма остатков на начало и на конец дней работы пункта обмена валюты, деленная на число рабочих дней (данные используются из лицевых счетов 6901 в разрезе обменных пунктов);

- среднедневной доход AE - месячный доход от операций валютного обмена, деленный на число рабочих дней в данном месяце (данные используются из лицевых счетов 6980 в разрезе обменных пунктов).

На основании этих данных исчисляются следующие агрегированные показатели:

R оборачиваемость средств - AR / ABR - отражает интенсивность использования имеющихся средств в распоряжении обменного пункта;

Е доходность валютных операций - AЕ / AR - отражает обоснованность установленной курсовой разницы и, соответственно, конкурентоспособность установленных курсов (доход от оборота средств, эквивалентных 1 000 рублей или другой масштаб);

Р - оправданность вовлечения средств в валютный обмен - AЕ / ABR - отражает эффективность использования вовлеченных в обменные операции средств(среднедневной доход на 1 000 рублей, размещенных в обменном пункте).

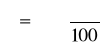

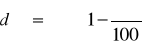

Данные показатели образуют следующее уравнение:

(3.1)

(3.1)

Извлечение данных и вычисление показателей может быть осуществлено автоматически с помощью соответствующей программы. Интерпретировать значение этих показателей целесообразно при проведении сравнительного анализа. Их динамика может представляться в форме графика или таблицы [54, c. 140].

На основании сравнительного анализа показателей и оценки величины первичных данных, как правило, можно определить:

- количество случаев, при которых произошли изменения финансовых показателей;

- причины изменения (используя факторный анализ);

- чрезмерная иммобилизация средств (необоснованно большие остатки) или недостаток оборотных средств;

- неконкурентный обменный курс или неоправданная курсовая разница (незначительный доход, незначительные обороты);

- любые другие вариации изначальных данных, приводящие к изменению показателей.

Положительные результаты анализа дают сравнение обозначенных проблемных ситуаций с динамикой официального курса, величины среднего обменного курса пункта обмена валюты, величины курсовой разницы (с учетом сезонных изменений).

Использование данного метода представляет возможность определить оптимальный (рекомендуемый) остаток средств в обменном пункте, а при некотором приближении, и курсовую разницу, приемлемую для данного обменного пункта.

Однако анализ представленных выше показателей не дает возможности оценить экономический эффект (прибыль) от функционирования отдельно взятого обменного пункта. Эта задача решается в рамках метода количественной оценки прибыльности пункта обмена валюты, основывающегося на основном принципе финансового анализа - концепции временной вариации стоимости денег, указывающей на различие стоимости денег в настоящем и будущем.

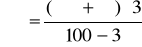

Действительно, открытие и функционирование пункта обмена валюты требует изъятия из банковского оборота определенных финансовых ресурсов. При расчете экономической эффективности деятельности пункта обмена валюты необходимо учитывать тот факт, что банк мог избрать другое направление этих ресурсов, которое принесло бы определенный доход (потенциальный доход - РЕ). Этот показатель, отражающий косвенные потери банка, может быть рассчитан по следующей формуле:

(3.2)

(3.2)

где

Xj - вид затрат пункта обмена валюты;

I - годовая ставка процента по размещенным с минимальным риском средствам банка или филиала (в качестве I можно использовать среднюю по банку ставку размещения средств);

m - число месяцев.

Затраты банка по созданию и обеспечению функционирования пункта обмена валюты могут быть разбиты на следующие группы:

- первоначальные затраты - киоск пункта обмена валюты, кассовые аппараты, детекторы подлинности валют, счетчики купюр и т.п.

- текущие затраты - фонд оплаты труда кассиров, аренда, охрана и т.п.

- косвенные затраты - налоговые платежи, расходы по инкассации

- оборотные средства пункта обмена валюты, необходимые для его ежедневного функционирования.

Полученные значения потенциального дохода - РЕ - прибавляются к общей сумме затрат обменного пункта, в результате чего получаем расчетное значение всех затрат на создание и функционирование пункта обмена валюты с учетом недополученных средств по причине их изъятия из оборота доходов.

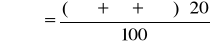

В то же время банк получая в анализируемом периоде доходы от функционирования пункта обмена валюты вовлекает их в деловой оборот, получая при этом дополнительные доходы - АЕ. Их сумма определяется следующим образом:

(3.3)

(3.3)

где

Y - доходы обменного пункта, возвращенные в деловой оборот банка;

I - годовая ставка процента по размещенным с минимальным риском средствам банка (в качестве I можно использовать среднюю ставку размещения средств по банку);

n - число месяцев использования этих доходов в анализируемом периоде.

Сумма доходов обменного пункта в анализируемом периоде, включая дополнительный доход (АЕ) сравнивается с расчетным значением затрат обменного пункта. Разность этих показателей отражает абсолютный экономический эффект от деятельности пункта обмена валюты в анализируемом периоде. На практике встречаются случаи, когда, согласно традиционной методике определения финансовых результатов (текущие доходы за исключением текущих расходов), деятельность обменного пункта прибыльна, однако с учетом показателей РЕ и АЕ, приносит убытки. В этих случаях, если присутствие банка на местном валютном рынке желательно, то необходимо определить (используя метод сравнительного анализа) причины низких доходов, обоснованность размера оборотных средств обменного пункта и изыскать резервы снижения текущих и косвенных затрат.

Предлагается комплекс мероприятий по совершенствованию организации валютно-обменных операций ЗАО «Абсолютбанк». Его можно разделить на несколько взаимосвязанных блоков.

Блок 2. С целью повышения эффективности функционирования рынка наличной иностранной валюты можно предложить следующее.

Операции покупки и продажи, конверсии наличной валюты являются одними из основных операций неторгового характера, а так же занимают основной удельный вес в операциях банка с наличной иностранной валютой. Они являются наиболее доходными и менее рискованными по сравнению с кредитными операциями коммерческого банка в настоящее время, так как при этих операциях банк работает на «коротких» ресурсах, то есть не происходит долгосрочного отвлечения ресурсов из оборота, и в любой момент времени банк может корректировать свои действия на наличном рынке исходя из сложившейся ситуации.

Основными источниками наличной иностранной валюты являются:

- вклады населения в депозиты;

- средства, вносимые на текущие счета;

- подкрепление валютной кассы филиала из головного банка.

Так же банк может «обналичить» свои безналичные ресурсы в иностранной валюте, но за «обналичивание» он должен будет заплатить установленный размер комиссионного вознаграждения, что будет уменьшать конечный финансовый результат по операциям с иностранной валютой. Поэтому коммерческому банку надо организовать свою работу так, чтобы обходиться преимущественно своими наличными ресурсами в случае, если процент за наличную иностранную валюту высокий, а спрос на нее со стороны населения низкий. В данной ситуации стратегия банка должна быть направлена на сокращение объемов наличной иностранной валюты до необходимого минимума, который способен будет обслуживать потребности населения. В ситуации же, когда на наличном рынке наблюдается увеличение спроса на иностранную валюту, банку будет выгоднее держать излишек наличности в кассе, добиваясь этого путем постоянного подкрепления кассы наличной иностранной валютой у других банков, не зависимо от ее стоимости. Это объясняется тем, что при ажиотажном спросе на валюту и постоянно растущем курсе банк всегда сможет быстро и по более высокой цене реализовать свои наличные активы, компенсировав при этом все свои затраты, связанные с приобретением наличности. К таким затратам в первую очередь относится, как уже отмечалось выше, процент за снятие наличных денег. Так же не стоит забывать о проценте по ресурсам, который мог бы получить банк, в случае активной работы с ними на безналичном рынке. [48, c.327]

Как и все валютные операции, операции на наличном валютном рынке связаны с определенным риском для коммерческого банка. В настоящее время, основной валютный риск связан с тем, что в условиях растущего обменного курса, банки могут в конечном итоге покупать иностранную валюту дороже, чем ее продавали, тем самым неся убытки в размере разницы между ценой покупки и продажи, умноженной на количество проданной валюты. Основная рекомендация в данной ситуации – это постоянное превышение количества купленной валюты над количеством проданной, или же другими словами, наличие у банка длинной валютной позиции.

На сегодняшний момент на наличном валютном рынке складывается благоприятная ситуация для активной работы на нем банков. Постоянное увеличение спроса на наличную иностранную валюту со стороны населения и отсутствие ограничений для коммерческих банков со стороны Национального банка по работе на наличном валютном рынке, дает возможность банку повышать объемы операций и тем самым увеличивать свой доход.