Совершенствование финансовой политики на автотранспортном предприятии

Аннотация

Тема дипломного проекта – «Совершенствование финансовой политики на автотранспортном предприятии».

Объектом дипломного проектирования является открытое акционерное общество «Курганское пассажирское автотранспортное предприятие №1» («ПАТП-1»).

В первой главе дается краткая характеристика предприятия и специфика деятельности автотранспортного предприятия.

Во второй главе анализируется финансовое состояние в целом ОАО «ПАТП-1 и проводится анализ существующей на предприятии финансовой политики.

В третье главе предлагаются мероприятия по совершенствованию финансовой политики на автотранспортном предприятии.

В четвертой главе производится расчет эффективности каждого из предложенных мероприятий по совершенствованию финансовой политики автотранспортного предприятия.

Представленная расчетно – пояснительная записка состоит из 87 страниц, из 47 таблиц и 11 рисунков.

Графическая часть состоит из ___ таблиц и ___ рисунков.

Содержание

Введение 7

1 Краткая характеристика ОАО «ПАТП-1» 10

2 Анализ финансово-хозяйственной деятельности ОАО «ПАТП-1» 18

2.1 Анализ финансового состояния предприятия 18

2.2 Анализ существующей финансовой политики предприятия 29

3 Разработка мероприятий в области совершенствования финансовой 42 политики автотранспортного предприятия

3.1 Реализация финансовой политики, путем повышения эффективности 42 использования внеоборотных активов

3.2 Совершенствование финансовой политики в рамках разработки 52 концепции управления денежными потоками

3.3 Реализация финансовой политики в рамках формирования 62 собственного оборотного капитала, путем управления дебиторской и кредиторской задолженностью

4 Расчет эффективности проекта 73

Заключение 83

Список используемых источников 86

Введение

Тема дипломного проекта «Совершенствование финансовой политики автотранспортного предприятия». Актуальность темы заключается в том, что эффективность деятельности экономических субъектов во многом определяется финансовой политикой. Финансовая политика помогает руководителям разработать и принять управленческих решения, от которых зависит дальнейшее функционирование и деятельность предприятия. Финансовая политика- это основа (фундамент) разработки и принятия стратегических и тактических управленческих мероприятий и целевых установок в области управления финансами предприятия.

Финансовая политика включает в себя 2 составляющие: финансовую стратегию и финансовую тактику.

Финансовая стратегия - это концепция управления финансовой деятельностью, являющаяся частью стратегического менеджмента организации, направленная на достижение поставленных целей в условиях динамичного изменения внешней и внутренней среды.

Финансовая тактика- это оперативные действия, направленные на достижение того или иного этапа финансовой стратегии в текущем периоде.

Финансовая стратегия определяет основные цели и задачи предприятия, для достижения которых данное предприятие функционирует, а финансовая тактика разрабатывает этапы для постепенного достижения стратегических целей предприятия.

Хоть у коммерческих организаций в основном одинаковые стратегические задачи и цели, но тем не менее пути их достижения у всех организаций разные, во многом данные пути зависят от специфики деятельности предприятий.

Особенность финансовой политики автотранспортного предприятия заключается в эффективном использовании производственных мощностей, совершенствование технологий, увеличение спроса на услуги. Хоть стратегические планы автотранспортных предприятий и стандартные (максимизация прибыли, финансовая устойчивость), но тактическая политика у них носит особый характер, который зависит от специфики деятельности автотранспортного предприятия.

Финансовая политика также бывает краткосрочной и долгосрочной.

Долгосрочная финансовая политика- это система дол�госрочных целевых установок и способов развития финансов компании для достижения ее долгосрочных целей. В рамках долгосрочной финансовой политики, основные направления финансовых решений следующие:

-управление внеоборотными активами;

- управление долгосрочным финансированием;

- формирование оптимальной структуры каптала;

- разработка дивидендной политики;

- разработка финансовой стратегии;

- разработка системы финансового планирования.

Краткосрочная финансовая политика- это система краткосрочных целевых установок и способов развития финансов компании. Она направлена на решение наиболее острых текущих финансовых проблем, позволяющее улучшить финансовое состояние компании и повысить ее финансовую устойчивость в короткие сроки.

Краткосрочная финансовая политика включает:

- управление рыночной деятельностью организации;

- управление оборотными активами, обротным капиталом предприятия;

-управление денежными потоками;

- управление краткосрочным финансированием.

На каждом предприятии существует своя краткосрочная и долгосрочная финансовая политика, которая из всех вышеперечисленных составляющих выбирает и развивает приоритетные направления краткосрочной и долгосрочной финансовой политики.

Объектом исследования дипломного проекта является ОАО «Пассажирское автотранспортное предприятие-1». Как и любая коммерческая организация, предприятие преследует такие цели, как:

- максимизация прибыли;

- обеспечение финансовой устойчивости.

Основной целью дипломного проекта является разработка мероприятий в области совершенствования финансовой политики автотранспортного предприятия ОАО «ПАТП-1».

Основными задачами дипломного проекта являются:

- анализ финансовой деятельности и политики предприятия;

- выявление слабых сторон в области финансовой политики ОАО «ПАТП-1»;

- разработка комплекса мероприятий в целях совершенствования финансовой политики автотранспортного предприятия, а также оценка эффективности внедрения данных мероприятий.

Актуальность совершенствования финансовой политики на данном предприятии актуальна, так как у предприятия присутствуют слабые места, которые необходимо устранять для максимизации прибыли и обеспечения финансовой устойчивости предприятия.

Основными источниками информации дипломного проекта послужили: учебные пособия, монографии, официальные сайты кредитных и статистических учреждений, устав предприятия, бухгалтерская отчетность ОАО «ПАТП-1», годовые пояснительные записки предприятия, оборотно-сальдовая ведомость.

- Краткая характеристика ОАО «ПАТП-1»

Объектом исследования дипломного проекта служит Открытое Акционерное Общество «Пассажирское автотранспортное предприятие-1», сокращенное название ОАО «ПАТП-1», зарегистрированное администрацией г. Кургана, дата государственной регистрации: 29.12.1994, номер государственной регистрации: 1024500522628. Идентификационный номер налогоплательщика: 4501005511. Юридический адрес: 640014, г.Курган, ул.Бурова-Петрова, 111 (поселок Рябково).

Организация осуществляет следующие виды деятельности:

-организация маршрутов и перевозка пассажиров в междугородном, пригородном и городском сообщениях;

-перевозка пассажиров автобусами по отдельным заказам;

-техническое обслуживание, текущий и капитальный ремонт автотранспортных средств, агрегатов и узлов;

-основные виды деятельности, перечень которых определяется федеральными законами, на основании лицензии, в том числе предрейсовый и после рейсовый медосмотр водителей, установка и ремонт тахографов.

Предприятие имеет лицензию на межобластные и внутриобластные перевозки пассажиров: регистрационный №АСС 45 007224 от 29.12.01.

Все виды деятельности представленные выше имеют лицензии, 1 – 4 объединены в лицензию «О перевозках», а 5 – 8 «О ремонте». Имеется сертификат соответствия №РОСС RU. АЮ 54. Ц 203306 на услуги по техническому обслуживанию и ремонту автотранспортных средств, с перечнем сертифицированных работ.

Контрольный пакетом акций общества принадлежит аффилированным лицам.

Органами управления общества являются:

- Общее собрание акционеров;

- Совет Директоров;

- Генеральный директор.

На территории предприятия находятся корпуса (6,34 Га):административно-бытовой, ремонтная мастерская, гараж-стоянка для подвижного состава, механическая мойка автобусов, топливозаправочный пункт.

В собственности у ОАО «ПАТП-1» находится подвижной состав, состоящий из 16 автобусов и 1 газели.

Таблица 1 – Список подвижного состава ОАО «ПАТП-1» за 2014 год

|

Марка

|

Кол-во пассажиро- мест, шт.

|

Год выпуска

|

|

А

|

1

|

2

|

|

Transstar

|

43

|

2001

|

|

Газель

|

13

|

2006

|

|

HIGER KLQ6885Q

|

35

|

2008

|

|

HIGER KLQ6885Q

|

35

|

2010

|

|

HIGER KLQ6928Q

|

35

|

2013

|

|

Hyundai

|

43

|

2007

|

|

HIGER KLQ6885Q

|

35

|

2010

|

|

Богдан А20211

|

29

|

2013

|

|

КАВЗ 4238-72

|

35

|

2012

|

|

JAC HK 6120

|

45

|

2011

|

|

HIGER KLQ6885Q

|

35

|

2010

|

|

КАВЗ 4235-32

|

29

|

2008

|

|

SHUCHI

|

49

|

2007

|

|

SHUCHI

|

49

|

2008

|

|

HIGER KLQ6119Q

|

47

|

2011

|

|

JAC HK 6124

|

45

|

2011

|

|

JAC HK 6124

|

45

|

2011

|

Ежегодно ОАО «ПАТП-1» приобретает новые автобусы, модернизирует автобусы, несет затраты на ввод эксплуатацию подвижного состава. Кроме того, ежегодно часть подвижного состава амортизируется или выбывает. Однако сумма ежегодного обновления подвижного состава превышает сумму выбытия подвижного состава.

В 2012 году обновление подвижного состава составило 12020 тыс.р. , что в 3,24 раза выше выбытия 3076 тыс.р. , в 2013 году в 2,12 раз, в 2014 году в 6,3 раза. Это говорит о том, что предприятие обеспечено производственными технологиями.

Динамика обновления и выбытия основных средств представлена в таблице 2.

Таблица 2- Динамика выбытия и обновления основных средств ОАО «ПАТП-1», тыс.р.

|

Показатель

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

Приобретенные основные средства, в т. ч.:

|

12020

|

11464

|

15735,4

|

|

Ввод в эксплуатацию подвижного состава

|

11000

|

6311

|

3420

|

|

Модернизация автобусов

|

88

|

170

|

50

|

|

Приобретение прочих основных средств

|

932

|

4983

|

12265,4

|

|

Выбывшие основные средства

|

3076

|

5417

|

2497,2

|

|

Амортизация основных средств

|

7119

|

8091

|

9927

|

Ежегодно снижаются затраты на ввод в эксплуатацию подвижного состава, в 2012 году они составляли 11000 тыс.р., то в 2013 году снизились на 4689 тыс.р. (то есть на 42,62%) и составили 6311 тыс.р., а в 2014 снизились на 2891 тыс.р. ( то есть на 2891 тыс.р. ( то есть на 45,8%) и составили 3420 тыс.р. Это связано с тем, что ежегодная потребность затрат уменьшается, так как большая часть подвижного состава- новая, поэтому затраты на его обслуживание снижаются.

Среднесписочная численность работников в 2012 году составила 83 человека, в 2013 году- 90 человек, в 2014 году – 85 человек. Среди них 3 человека- работники бухгалтерского отдела, 3 человека- сотрудники финансового отдела, 2- работники отдела кадров, 5 человек- ревизионная комиссия, 1 человек- генеральный директор, остальные работники- водители автотранспортных средств, а также работники ремонтных мастерских. Сотрудники управленческих должностей на предприятии имеют высокую квалификацию и большой опыт работы.

Основной целью общества (согласно уставу ОАО «ПАТП-1») является получение прибыли путем удовлетворения общественных потребностей в услугах, продукции, работах. То есть, перевозка пассажиров на междугороднем и международном рейсах, перевозка пассажиров на автобусах по отдельным заказам, технический ремонт и капитальное обслуживание автотранспортных средств, узлов и агрегатов.

Что касается налогов, которые предприятие выплачивает, то структура налоговых платежей приведена в таблице 2,3,4.

Таблица 3- Структура налоговых платежей за 2012 г., тыс.р.

|

Вид налога

|

Задолж. по уплате на 1.01.2012 г.

|

Начислено за 2012 г. тыс. руб.

|

Уплачено за 2012 г.

тыс. руб.

|

Задолженность по уплате на 1.01.2013 г.

|

|

А

|

1

|

2

|

3

|

4

|

|

Земельный налог

|

53

|

541

|

380

|

214

|

|

Подоходный налог

|

104

|

2330

|

2257

|

177

|

|

Транспортный налог

|

71

|

298

|

291

|

78

|

|

Единый налог на вмененный доход

|

64

|

313

|

299

|

78

|

|

УСН

|

(28)

|

296

|

275

|

( 7 )

|

|

Отчисления внебюджетные фонды

|

264

|

2616

|

2607

|

273

|

|

Итого:

|

528

|

6394

|

6109

|

813

|

Общая сумма налога выплаченного, в 2012 году составила 6109 тыс.р., задолженность по налоговым выплатам в 2012 году составила 813 тыс.р.

Таблица 4- Структура налоговых платежей за 2013 г., тыс.р.

|

Вид налога

|

Задолженность по уплате на 1.01.2013 г.

|

Начислено за 2013 г. тыс. руб.

|

Уплачено за 2013 г.

тыс. руб.

|

Задолженность по уплате на 1.01.2014 г.

|

|

А

|

1

|

2

|

3

|

4

|

|

Земельный налог

|

214

|

499,2

|

589,7

|

123,5

|

|

Подоходный налог

|

177

|

2602,5

|

2587,1

|

192,4

|

|

Транспортный налог

|

78

|

288,8

|

290,7

|

76,1

|

|

Единый налог на вмененный доход

|

78

|

335,9

|

327,7

|

86,2

|

|

УСН

|

( 7 )

|

190,6

|

204,9

|

(21,3)

|

|

Отчисления внебюджетные фонды

|

273

|

4221,6

|

4223,4

|

271,2

|

|

Итого:

|

813

|

8138,6

|

8223,5

|

728,1

|

Общая сумма налога выплаченного, в 2013 году возросла по сравнению с 2012 годом на 2114,5 тыс.р. и составила 8223,5 тыс.р. Это связано с тем, что выплаты во внебюджетные фонды увеличились на 61,9 % по сравнению с 2012 годом. Задолженность по налоговым выплатам в 2013 году уменьшилась на 84,9 тыс.р. и составила 728,1 тыс.р.

Таблица 5- Структура налоговых платежей за 2014 г., тыс.р.

|

Вид налога

|

Задолженность по уплате на 1.01.2014 г.

|

Начислено за 2014 г. тыс. руб.

|

Уплачено за 2014 г.

тыс. руб.

|

Задолженность по уплате на 1.01.2015 г.

|

|

А

|

1

|

2

|

3

|

4

|

|

Земельный налог

|

123,5

|

490,2

|

495,7

|

118,0

|

|

Подоходный налог

|

192,4

|

2516,6

|

2525,0

|

184,0

|

|

Транспортный налог

|

76,1

|

299,9

|

298,6

|

77,3

|

|

Единый налог на вмененный доход

|

86,2

|

353,6

|

349,9

|

89,9

|

|

УСН

|

(21,3)

|

200,2

|

119,5

|

59,4

|

|

Отчисления внебюджетные фонды

|

271,2

|

4248,3

|

4208,5

|

311,0

|

|

Итого:

|

728,1

|

8108,8

|

7997,2

|

839,6

|

Общая сумма налога выплаченного, в 2014 году уменьшилась по сравнению с 2013 годом на 226,3 тыс.р. и составила 7997,2 тыс.р. Задолженность по налоговым выплатам в 2013 году увеличилась на 11,6 тыс.р. и составила 839,6 тыс.р.

Предприятие осуществляет свою деятельность за счет собственных средств, а также краткосрочных кредитов и займов. Также ежегодно на предприятии составляется смета расходов на нужды общества за год, следующий за отчетным.

Имеющимся подвижным составом предприятие обслуживает 7 маршрутов, в том числе:

- 2 маршрутов междугородных внутриобластных;

№ 502 Курган - Шадринск

№ 510 Курган - Половинное

- 4 маршрута междугородных межобластных;

№ 501 Курган - Тюмень

№ 583 Курган - Сургут

№ 581 Курган – Тобольск

№ 591 Курган – Когалым

- 1 маршрут международный

№ 720 Курган – Рудный.

Размеры рынка по основной деятельности автотранспортного предприятия ОАО «ПАТП-1» определяются исходя из маршрутов перевозки пассажиров на междугороднем и международных рейсах.

Что касается перевозки пассажиров на автобусах по отдельным заказам, технический ремонт и капитальное обслуживание автотранспортных средств, узлов и агрегатов, то это дополнительные услуги, которые предоставляет ОАО «ПАТП-1», размер рынка ограничивается городом Курганом.

Ежегодно необходимость в услугах перевозки на междугороднем уровне уменьшается, так как все большее количество населения приобретает собственные транспортные средства и добираются в пункты назначения на собственных транспортных средствах. По статистике Курганстат, в каждой 3 семье есть транспортное средство. Но данные услуги пользуются спросом.

Таблица 6- Динамика показателей работы подвижного состава ОАО «ПАТП-1»

|

Показатель

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

Общее количество выполненных рейсов

|

7564

|

7560

|

6960

|

|

Коэффициент регулярности

|

0,998

|

0,996

|

0,995

|

|

Перевезенные пассажиры, тыс.

|

224,4

|

206,7

|

182

|

|

Количество пассажиро-километров, тыс. пасс. км.

|

40945,3

|

39703

|

34663,7

|

|

Средняя дальность поездки пассажира, км

|

180,4

|

192,1

|

190,5

|

Исходя из таблицы 6, можно сделать вывод, что ежегодно предприятие предоставляет все меньшее количество услуг, это отразилось на всех показателях, кроме средней дальности поездки пассажира.

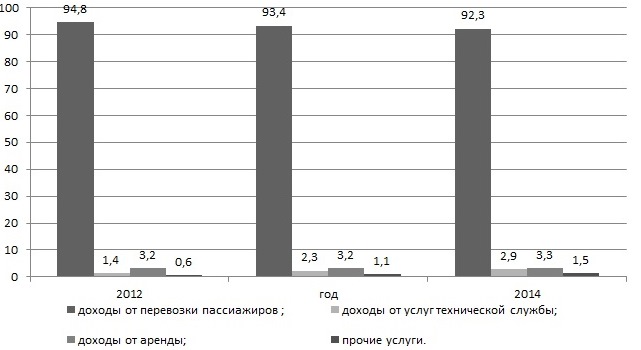

Структура доходов предприятия представлена на рисунке 1.

Рисунок 1- Структура доходов ОАО «ПАТП-1»,%.

Больший удельный вес в структуре доходов занимают- доходы от перевозки пассажиров, так как это основная деятельность предприятия, в 2014 году доходы от основной деятельности значительно снизились из-за сокращения пассажиропотока в рейсе Курган-Сургут.

Основными конкурентами ОАО «ПАТП-1» являются:

- ООО «Автопарк»;

- ООО «Куртамышский Автобус»;

- ИП Крылов А. В.;

- ООО «ГПК ТрансАвто»;

- ООО «РеТИз»;

- ООО «Автомиг»;

- ИП Коротков В.Г.

Поскольку цены на проезд прямиком зависят от конкурентов, предприятие не может проводить ценовую политику в области увеличения цены. Перед ОАО «ПАТП-1» встает задача подгонять свои расходы и затраты под тарифы, ценовой тариф за перевозку - это основная часть прибыли ОАО «ПАТП-1», в структуре выручки 93-95 %, поэтому ценовая политика в области снижения цен невозможна.

Ценовые тарифы устанавливаются по отдельным категориям граждан, то есть цена детского билета, цена взрослого билета, также устанавливается тариф за провоз багажа. Данные тарифы представлены в таблице 5. Но, несмотря на то, что цены за проезд, в основном фиксированные, однако существуют различия, так как некоторые собственники устанавливают самостоятельно цены на проезд, в основном это индивидуальные предприниматели.

Таблица 7- Сравнение ценовых тарифов за проезд ОАО «ПАТП-1» и его конкурентов, руб.

|

Рейс

|

Цена взрослого билета

|

Цена детского билета

|

Цена за багаж

|

|

|

ПАТП-1

|

Конк.

|

ПАТП-1

|

Конк.

|

ПАТП-1

|

Конк.

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Курган-Шадринск

|

327

|

327

|

163,5

|

163,5

|

114

|

114

|

|

Курган-Половинное

|

228

|

223

|

114

|

111,5

|

80

|

78

|

|

Курган-Тюмень

|

493

|

580

|

246,5

|

290

|

173

|

205

|

|

Курган-Сургут

|

2324

|

2323

|

1162

|

1161,5

|

231

|

232

|

|

Курган-Рудный

|

730

|

728

|

365

|

364

|

256

|

146

|

|

Курган-Тобольск

|

1124

|

962

|

562

|

481

|

394

|

96

|

В основном отклонение цен ОАО «ПАТП-1» от цен конкурентов незначительное, однако по рейсу Курган- Тюмень, стоимость проезда у анализируемого предприятия на 15% ниже, однако по рейсу Курган-Тобольск, стоимость проезда выше стоимости конкурентов на 14,5%.

Можно сделать вывод, что ОАО «ПАТП-1» ежегодно обеспечивает себя производственными технологиями, более 90% доходов предприятию приносит основная деятельность, у предприятия есть конкуренты, однако цены на одном уровне с конкурентами, кроме рейса Курган-Тобольск. Предприятие ежегодно оплачивает все налоги, задолженность по уплате налогов невысока и составляет не более 10% от всей суммы налоговых обязательств.

- Анализ финансово-хозяйственной деятельности ОАО «ПАТП-1»

- Анализ финансового состояния предприятия

Экономический потенциал предприятия, ее финансовая устойчивость во многом определяются величиной и структурой имеющихся у нее активов и источников их формирования, которые позволяет выяснить анализ имущественного положения. Он заключается в проведении вертикального и горизонтального анализа актива и пассива бухгалтерского баланса, отчета о прибылях и убытках, а также в расчете и сравнении некоторых коэффициентов.

Оценка имущественного состояния предприятия проведена в таблице 8.

Таблица 8- Динамика показателей имущественного положения ОАО «ПАТП-1», тыс.р.

|

Показатели

|

Величина

|

Удельный вес в активах, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

5

|

6

|

7

|

|

Внеоборотные

активы

|

59293

|

69887

|

63404

|

79,5

|

89,8

|

87,8

|

|

Оборотные активы

|

15282

|

7978

|

8829

|

20,5

|

10,2

|

12,2

|

|

Итого активы (баланс)

|

74575

|

77864

|

72233

|

1

|

1

|

0

|

|

Коэффицмент соотношения об. и внеоб. активов

|

0,257

|

0,114

|

0,139

|

-

|

-

|

-

|

|

Коэф. им-ва производственного назначения

|

0,813

|

0,897

|

0,925

|

-

|

-

|

-

|

Предприятие ежегодно наращивает оборотные активы, в структуре активов они занимают в 2012 году 79,5 %, в 2013году- 89,8%, а в 2014 году- 87,8 %. В 2014 году активы предприятия уменьшились на 6483 тыс.р.

Оборотные активы предприятия в 2013 году снизились на 7304 тыс.р. ( на 47,8%), это обусловлено снижением дебиторской задолженности и денежных средств в структуре оборотных активов. Однако в 2014 году численность оборотных активов возросла на 851 тыс.р. (на 10,6 %), это обусловлено значительным ростом финансовых вложений ОАО «ПАТП-1».

В 2013 году коэффициент соотношения оборотных и внеоборотных активов снижается на 55,6 %, это связано снижением оборотных активов на 47,8 %. Поскольку в 2014 году стоимость оборотных активов увеличивается на 10,6%, то и коэффициент увеличивается на 21,9%.

Ежегодно коэффициент производственного назначения возрастает, это связано с тем, что политика предприятия нацелена на наращивание производственного потенциала автотранспортного предприятия.

Важно обратить внимание на динамику оборотных и внеоборотных активов предприятия, которая представлена в таблице 9.

Таблица 9- Динамика внеоборотных и оборотных активов ОАО «ПАТП-1», тыс.р.

|

Показатели

|

Величина

|

Удельный вес, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

5

|

6

|

7

|

|

Внеоборотные

Активы, в т.ч.:

|

59293

|

69887

|

63404

|

100

|

100

|

100

|

|

Основные средства

|

59263

|

69854

|

63371

|

99,95

|

99,95

|

99,94

|

|

Финансовые вложения

|

30

|

33

|

33

|

0,05

|

0,05

|

0,06

|

|

Оборотные активы, в т.ч.:

|

15282

|

7978

|

8829

|

100

|

100

|

100

|

|

Запасы

|

1339

|

1718

|

1940

|

8,76

|

21,53

|

21,97

|

|

Дебиторская задолж.

|

10045

|

4951

|

5030

|

65,73

|

62,06

|

56,97

|

|

Денежные средства

|

3890

|

1301

|

357

|

25,46

|

16,31

|

4,04

|

|

Прочие об. активы

|

3

|

3

|

3

|

0,02

|

0,04

|

0,03

|

|

Финасовые вложения

|

5

|

5

|

1500

|

0,03

|

0,06

|

16,99

|

Основную часть внеоборотных активов занимают основные средства. Предприятие уделяет большое внимание внеоборотным активам, как отмечалось в пункте 1.2 дипломного проекта, предприятие постоянно обновляет и модернизирует основные средства. Управление основными средствами - одна из важных задач долгосрочной финансовой политика автотранспортного предприятия ОАО «ПАТП-1».

В структуре оборотных активов основную долю занимает дебиторская задолженность, которая в количественном выражении снизилась в 2013 году на 51,8%, зато в качественном выражении, ее доля в структуре оборотных незначительно снижается и колеблется в районе 65- 56 %. Наличие большой доли дебиторской задолженности может негативно повлиять на деятельность предприятие, так это фактически денежные средства, отвлеченные из оборота, которые могли бы приносить дополнительную прибыль предприятию.

Наблюдается тенденция снижения доли денежных средств в структуре оборотных активов, в 2013 году она снизилась на 9,15 % и составила 16,31 %, а в 2014 году снизилась на 12,27% и составила 4,04 %. В стоимостном выражении денежные средства также снижаются, в 2012 году они составляли 3890 тыс.р.. в 2013 году они снизились на 2589 тыс.р. ( 66,55%) и составили 1301 тыс.р., в 2014 году денежные средства снизились на 944 тыс.р (72,56 %) и составили 404 тыс.р. Эту тенденцию можно отнести к негативной, это связно с тем, что активы, обладающие наивысшей ликвидностью- это денежные средства, поэтому чрезмерно низкое количество денежных средств ведет к снижению ликвидности.

Для оценки ликвидности осуществляется сопоставление краткосрочных обязательств с оборотными активами как реальным и экономически оправданным их обеспечением.

Таблица 11- Анализ ликвидности баланса ОАО «ПАТП-1» , тыс. р.

|

Актив

|

2012

|

2013

|

2014

|

Пассив

|

2012

|

2013

|

2014

|

Платежный излишек (недостаток)

|

|

|

|

|

|

|

|

|

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

А1

|

3895

|

1306

|

1857

|

П1

|

11667

|

12224

|

7604

|

(7772)

|

(10918)

|

(5747)

|

|

А2

|

10048

|

4954

|

5033

|

П2

|

16836

|

18166

|

18912

|

(6788)

|

(13212)

|

(13879)

|

|

А3

|

1369

|

1751

|

1973

|

П3

|

0

|

0

|

0

|

1369

|

1751

|

1973

|

|

А4

|

59263

|

69854

|

63372

|

П4

|

136

|

357

|

75

|

59127

|

69497

|

63297

|

|

Баланс

|

74375

|

77864

|

72233

|

Баланс

|

28640

|

30747

|

26591

|

45736

|

47117

|

45642

|

Исходя из расчетов, представленных в таблице 12, за 2012, 2013 и 2014 гг., сформировалась следующая ликвидность: А1 < П 1, А2 < П 2, А3 > П 3, А4 >П4. Можно сделать вывод, что предприятие не обладает абсолютной ликвидностью. Ликвидных и быстрореализуемых активов у предприятия слишком мало, чтобы покрыть срочные обязательства. Это обусловлено тем, что предприятие берет краткосрочные кредиты, которые требуют наиболее срочного погашения, чем долгосрочные кредиты, что делает баланс абсолютно неликвидным, так как из-за специфики деятельности ОАО «ПАТП-1», основная часть активов находится в самых медленно реализуемых- основных средствах, часть которых финансируются за счет краткосрочных кредитов. Поэтому предприятие является финансово зависимым от кредиторов.

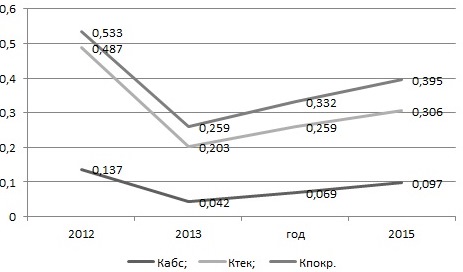

Коэффициентный анализ ликвидности предприятия, который представлен в таблице 12.

Таблица 12- Динамика коэффициентов ликвидности предприятия. тыс.р.

|

Показатели

|

Норма

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

4

|

|

Краткосрочные обязательства

|

-

|

28640

|

30747

|

26591

|

|

Долгосрочные обязательства

|

-

|

0

|

0

|

0

|

|

Денежные средства и краткосрочные финансовые вложения

|

-

|

3895

|

1306

|

1857

|

|

ДС, КФВ, ДЗ

|

-

|

13940

|

6257

|

6887

|

|

Оборотные активы

|

-

|

15282

|

7978

|

8829

|

|

Активы

|

-

|

74575

|

77864

|

72233

|

|

Коэффициент абсолютной ликвидности

|

0.2

|

0,137

|

0,042

|

0,069

|

|

Коэффициент текущей ликвидности

|

1.0

|

0,487

|

0,203

|

0,259

|

|

Коэффициент покрытия

|

2.0

|

0,533

|

0,259

|

0,332

|

|

Общий коэффициент платежеспособности

|

2.0

|

2,6

|

2,53

|

2,72

|

Как видно в таблице 12, предприятие не достигает абсолютной ликвидности, ликвидность ежегодно снижается, это обусловлено снижением денежных средств. В 2013 году коэффициент снизился на 0,095 и составил 0,042, однако в 2014 году данный коэффициент увеличился на 0,027 и составил 0,069. Это обусловлено ростом краткосрочных вложений предприятия в размере 1500 тыс.р.

Коэффициент текущей ликвидности в 2012 году в 2,07 раза ниже норматива, в 2013 году данный коэффициент уменьшился на 0,284 и составил 0,203, что ниже норматива в 4,93 раза, в 2013 году значение повысилось и составила 0,259, но этого недостаточно для того, чтобы предприятие могло покрыть свои обязательства.

При расчете коэффициента покрытия опять же наблюдается значительный недостаток ликвидности, то есть все оборотные активы финансируются за счет краткосрочных обязательств и часть внеоборотных активов финансируется за счет краткосрочных обязательств. Этот фактор негативно влияет на ликвидность предприятия, когда часть медленно реализуемых активов формируется за счет краткосрочной задолженности.

Общий коэффициент платежеспособности превышает норму, можно сделать вывод, что большая часть активов предприятия все же формируется за счет собственных средств.

По приведенному анализу ликвидности, следует сделать вывод, что предприятию нужно увеличивать долю быстро реализуемых активов для повышения ликвидности во избежание риска неспособности оплатить свои обязательства.

Также для оценки ликвидности принимается во внимание такое значение, как размер собственного оборотного капитала.

Расчет собственного оборотного капитала представлен в таблице 13.

Таблица 13- Расчет величины собственного оборотного капитала, тыс.р.

|

Показатели

|

Величина

|

|

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

Оборотные активы

|

15282

|

7978

|

8829

|

|

Обязательства (кракткосрочные и долгосрочные)

|

(28640)

|

(30747)

|

(26591)

|

Продолжение таблицы 13

|

А

|

1

|

2

|

3

|

|

Чистые оборотные активы

|

(13358)

|

(22769)

|

(17762)

|

|

Капитал и резервы

|

45935

|

47117

|

45642

|

|

Капитал, направляемый на формирование внеоборотных активов

|

(59293)

|

(69887)

|

(63404)

|

|

СОК

|

(13358)

|

(22769)

|

(17762)

|

Исходя из расчетов, представленных в таблице 10, наблюдается недостаток в собственном оборотном капитале, это означает, что предприятие финансово зависимо от своих кредиторов и основная деятельность предприятия частично финансируется за счет краткосрочных кредитов. Недостаток в СОК в 2012 году составил 13358 тыс.р., в 2013 году ситуация еще более усугубилась и недостаток возрос на 9411 тыс.р. (70,45 %) и составил 22769 тыс.р.- это обусловлено ростом обязательств организации на 2107 тыс.р. и снижением оборотных активов на 7304 тыс.р. (47,8%), но 2014 году недостаток уменьшился на 5007 тыс.р. (21,9%) и составил 17762 тыс.р.

Для анализа обеспеченности запасов источниками их формирования, необходимо рассчитать коэффициенты, представленные в таблице 14.

Таблица 14- Динамика показателей обеспеченности запасов, тыс.р.

Показатели

|

Значения

|

|

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

1.Собственный оборотный капитал

|

(13358)

|

(22769)

|

(17762)

|

|

2.Долгосрочные обязательства

|

0

|

0

|

0

|

|

3.Долгосрочные источники формирования запасов (3=1+2)

|

(13358)

|

(22769)

|

(17762)

|

|

4.Краткосрочные кредиты и займы

|

28640

|

30747

|

26591

|

|

5.Общая величина основных источников формирования запасов (5=3+4)

|

15282

|

7978

|

8829

|

|

6.Запасы и НДС

|

1139

|

1718

|

1940

|

|

7. Недостаток собственного оборотного капитала (7=1-6)

|

(14497)

|

(24487)

|

(19702)

|

|

8.Недостаток долгосрочных источников формирования запасов (8=3-6)

|

(14497)

|

(24487)

|

(19702)

|

Продолжение таблицы 14

|

А

|

1

|

2

|

3

|

|

9. Излишек общей величины основных источников формирования запасов (9=5-6)

|

14143

|

6260

|

6889

|

|

10.Коэффициент маневренности (недостаток)

(1/СК)

|

-0,29

|

- 0,48

|

-0,28

|

|

11.Коэффициент автономии источников формирования запасов (1/5)

|

-0,87

|

- 2,85

|

- 2,01

|

|

12.Коэффициент обеспеченности запасов собственными источниками (1/8)

|

-0,92

|

- 0,93

|

- 0,9

|

|

13.Коэффициент обеспеченности собственными средствами (9/ОбА)

|

0,92

|

0,78

|

0,76

|

Коэффициент маневренности имеет отрицательное значение, так как у предприятия наблюдается недостаток собственного оборотного капитала, и в данном случае он указывает на долю недостатка СОК в собственном капитале организации. В 2012 году коэффициент автономии составил - 0,29, в 2013 году данный коэффициент снизился на 0,19 и составил -0,48, это обусловлено ростом недостатка в СОК, который увеличился на 9411 тыс. р. и недостаток составил 22769 тыс.р. В 2013 году недостаток в СОК снизился на 5007 тыс.р. и составил 17762 тыс.р., вследствие чего коэффициент автономии увеличился на 0,2 и составил -0,48.

Коэффициент автономии источников формирования запасов принимает отрицательно значение по той же причине, так как наблюдается недостаток СОК. На динамику данного коэффициента также влияет динамика величины недостатка СОК.

Коэффициент обеспеченности собственными средствами имеет положительное значение, так как возникает излишек общей величины основных источников формирования запасов. В 2012 году данный коэффициент составил 0,92, в 2013 году он снизился на 0,78, это обусловлено снижением излишка общей величины основных источников формирования запасов на 7883 тыс.р. (55,74%), в 2014 году данный коэффициент уменьшается и составляет 0,76.

Исходя из анализа ликвидности ОАО «ПАТП-1», можно сделать следующие выводы:

1)Предприятие не обладает абсолютной ликвидностью баланса, в структуре актива предприятия малая доля быстро реализуемых активов (ДС и КФВ), в то время как доля обязательств, требующих погашения велика. Основная стоимость активов заключается в основных средствах, в структуре оборотных активов большую часть занимает дебиторская задолженность (структура оборотных активов была представлена в таблице 7) она колеблется от 65 % до 56 %. А дебиторская задолженность - это отвлечение денежных средств из оборота, а также возможность возникновения безнадежных долгов.

2)У ОАО «ПАТП-1» наблюдается недостаток собственного оборотного капитала, то есть за счет краткосрочных кредитов финансируются не только оборотные активы, но и внеоборотные активы.

Поскольку у предприятия нет возможности брать долгосрочные кредиты для повышения ликвидности баланса, сокращать долю низко ликвидных активов для предприятия тоже не представляется возможным, так как на основных средствах сосредоточено все производство. Выходом может послужить только эффективная финансовая политика в области управления денежными средствами для обеспечения своевременности погашения возникших срочных обязательств, а также разработать эффективную кредитную политику в области дебиторской задолженности во избежание возникновения безнадежных долгов.

Таблица 15- Динамика источников имущества ОАО «ПАТП-1», тыс.р.

|

Показатели

|

Величина

|

Уд. вес в пассивах, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1. Капитал и резервы

|

45935

|

47117

|

45642

|

61,6

|

60,5

|

63,2

|

|

2.Долгосрочные обязательства

|

0

|

0

|

0

|

0

|

0

|

0

|

|

3.Краткосроч. обязательства

|

28640

|

30747

|

26591

|

38,4

|

39,5

|

36,8

|

|

4. Итого источников (баланс)

|

74575

|

77864

|

72233

|

1

|

1

|

1

|

|

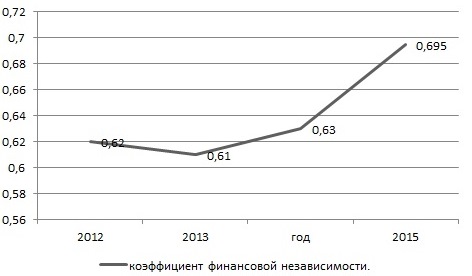

5. Коэффициент финансовой независимости

|

0,62

|

0,61

|

0,63

|

-

|

-

|

-

|

|

6. Коэффициент соотношения заемных и собственных средств

|

0,62

|

0,65

|

0,58

|

-

|

-

|

-

|

В 2012 году коэффициент финансовой независимости составил 0,62, в 2013 году он снизился до 0,61, это связано с изменениями собстсенного капитала, который увеличился на 1182 тыс.р. и краткосрочных обязательств, которые выросли на 2107 тыс.р. В 2014 году коэффициент увеличился и составил 0,63, не смотря на то, что собственный капитал уменьшился на 1475 тыс.р., увеличение данного коэффициента вызвано значительным снижением краткосрочных обязательств на 4156 тыс.р.

Коэффициент финансовой независимости превышает нормативное значение, а именно 0,5. Значит ОАО «ПАТП-1» является независимым от кредиторов, так как оно осуществляет самостоятельно более 60 % своей деятельности.

В 2012 году коэффициент соотношения заемных и собственных средств составил 0,62, в 2013 году он увеличился до 0,65, так как собственный капитал увеличился на 1182 тыс.р., в 2014 году он снизился до 0,58, это связано с уменьшением собственного капитала на 1475 тыс.р.

Из приведенного анализа финансовой устойчивости организации, можно сделать вывод, что организация финансово независима от кредиторов и осуществляет более 60 % своей деятельности за счет собственных средств.

Эффективность деятельности предприятия во многом зависит от его деловой активности. В таблице 16 приведен расчет и динамика показателей деловой активности.

Таблица 16 - Динамика показателей деловой активности , тыс.р.

|

Показатели

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

1 Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс.р.

|

77548

|

81778

|

77490

|

|

2 Число дней в отчетном году

|

365

|

365

|

365

|

|

3 Однодневный оборот по продажам, тыс.р.

|

212,46

|

224,05

|

212,3

|

|

4 Средняя стоимость активов, тыс.р.

|

68772,5

|

64590

|

66645,5

|

|

5 Средняя стоимость оборотных активов, тыс.р. в том числе:

|

12210

|

11630

|

8403,5

|

|

5.1 Запасы

|

1107

|

1528,5

|

1829

|

|

5.2 Дебиторская задолженность

|

8673,5

|

7498

|

4990,5

|

|

6 Кредиторская задолженность, тыс.р.

|

8964

|

11945,5

|

9914

|

|

7 Коэффициенты оборачиваемости

|

Продолжение таблицы 16

|

А

|

1

|

2

|

3

|

|

7.1 Активов

|

1,13

|

1,27

|

1,16

|

|

7.2 Оборотных средств (активов)

|

6,35

|

7,03

|

9,22

|

|

7.3 Запасов

|

70,05

|

53,50

|

42,37

|

|

7.4. Дебиторской задолженности (средств в расчетах)

|

8,94

|

10,91

|

15,53

|

|

7.5 Кредиторской задолженности

|

8,65

|

6,85

|

7,82

|

|

8 Продолжительность оборота, дни

|

|

8.1 Активов

|

324

|

288

|

314

|

|

8.2 Оборотных средств (активов)

|

57

|

52

|

40

|

|

8.3 Запасов

|

5

|

7

|

9

|

|

8.4 Дебиторской задолженности (средств в расчетах)

|

41

|

33

|

24

|

|

8.5 Кредиторской задолженности

|

42

|

53

|

47

|

|

9 Операционный цикл

|

46

|

40

|

32

|

|

10 Финансовый цикл

|

4

|

-13

|

-15

|

Однодневный оборот по продажам в 2012 году составил 212,46 тыс. р., а в 2013 увеличился на 11,59 тыс. р. и составил 224,05 тыс. р. это обусловлено увеличением выручки от продажи в 2013 году на 4230 тыс. р. В 2014 г. однодневный оборот по продажам уменьшился на 11,75 тыс.р. и составил 212,3 тыс.р., это обусловлено уменьшением выручки на 4288 тыс.р.

Коэффициент оборачиваемости активов вырос с 1,13 (2012 год) до 1,27 в 2013 году, это обусловлено увеличением выручки и уменьшением среднегодовой стоимости активов на 4182,5 тыс.р., а в 2014 году снизился до 1,16, что обусловлено снижением выручки и увеличением среднегодовой стоимости активов на 2055,5 тыс.р. Продолжительность оборота активов соответственно в 2012 году составила 324 дня, в 2013 году она снизилась на 36 дней и составила 288 дней, а в 2014 году увеличилась на 26 дней и достигла 314 дней.

Коэффициент оборачиваемости оборотных средств увеличился с 6,35 (2012 год) до 7,03, соответственно дневной оборот оборотных средств уменьшился с 57 (2012 год) до 52 дней, а в 2014 году он увеличился до 9,22, так как среднегодовая стоимость оборотных активов уменьшилась на 2507,5 тыс.р, дневной оборот составил 40 дней.

Коэффициент оборачиваемости запасов уменьшился с 70,05 (2012 год) до 53,5, соответственно дневной оборот запасов увеличился с 5 дней до 7 дней. В 2014 году коэффициент оборачиваемости уменьшился и составил 42,37, следовательно дневной оборот увеличился и достиг 9 дней, это обусловлено увеличением стоимости запасов на 300,5 тыс.р.

Коэффициент оборачиваемости дебиторской задолженности увеличился с 8,94 (2012 год) до 10,91, следовательно дневной оборот дебиторской задолженности уменьшился с 41 до 33 дней. В 2014 году коэффициент оборачиваемости увеличился до 15,53, а дневной оборот уменьшился и составил 40 дней, это обусловлено снижением среднегодовой дебиторской задолженности на 2507,5 тыс.р.

Коэффициент оборачиваемости кредиторской задолженности уменьшился с 8,65 (2012 год) до 6,85 в 2013 году, соответственно дневной оборот увеличился с 42 дней в 2012 году до 53 дней. В 2014 году коэффициент оборачиваемости увеличился составил 7,82, дневной оборот уменьшился до 47 дней, это обусловлено уменьшением среднегодовой стоимости кредиторской задолженности на 2031,5 тыс.р.

Длительность операционного цикла в 2012 году составила 46 дней, в 2013 году длительности увеличилась до 40 дней, а в 2014 году опять же снизилась до 32 дней.

Длительность финансового цикла в 2012 году составила 4 дня, это означает , время в течение которого предприятие испытывает потребность в средствах, однако в 2013 году длительность финансового цикла приняла отрицательное значение, так же как и в 2014 году, это означает что предприятие владеет свободными денежными средствами в течение 13 дней в 2013 году, и 15 дней в 2014 году. Это положительно влияет на предприятие, так как наличие свободных денежных средств оказывается очень полезным в случае большой доли краткосрочных обязательств.

Итак, в целом предприятие является финансово независимым, однако эта независимость неоднозначна, так как предприятие имеет плохую ликвидность и возможен риск неспособности вовремя погасить свои обязательства, кроме того предприятие испытывает недостаток собственного оборотного капитала.

Из приведенного анализа финансового состояния предприятия можно сделать следующие выводы:

1) Предприятие имеет низкую ликвидность, исходя из анализа ликвидности баланса и расчета коэффициентов ликвидности. Недостаток ликвидности указывает на зависимость предприятия от кредиторов.

2) Также у предприятия наблюдается недостаток в чистом оборотном капитале, то есть краткосрочные обязательства финансируют не только оборотные активы, но и внеоборотные.

3) Но не смотря на то, что предприятие не обладает абсолютной ликвидностью, предприятие является финансово независимым, так как в ходе анализа источников имущества предприятия. ОАО «ПАТП-1» финасирует свою деятельность на 60%.

2.2 Анализ существующей финансовой политики ОАО «ПАТП-1»

Финансовую политику ОАО «ПАТП-1» можно охарактеризовать как определенный алгоритм действий для достижения главной цели предприятия: предоставления услуг населению на междугороднем и международном уровнях. Этот алгоритм включает ряд последовательных этапов и включает различные инструменты и механизмы.

Содержание финансовой политики многогранно и имеет следующие этапы:

1) Определение стратегических направлений развития предприятия. У ОАО «ПАТП-1» стратегическим направлением развития является совершенствование подвижного состава для удовлетворения потребностей пользователей услуг перевозок (предоставление комфортных и удобных условий, контроль за исправностью подвижного состава и т.д.) и повышения спроса на данный вид услуг, а также максимизация прибыли для покрытия убытков общества. Также в 2014 году стратегической задачей предприятия было принято постепенное сокращение кредитных заимствований в целях увеличения финансовой независимости предприятия и увеличения финансовой самостоятельности предприятия, то есть достичь условий самофинансирования деятельности.

2) Планирование: стратегическое, оперативное, бюджетное.

Из всех вышеперечисленных видов планирования, предприятие использует бюджетное планирование, составляет смету внереализационных расходов на предстоящий год, среди данных расходов фигурируют 2 статьи: расходы на социальные нужды (отчисления профкому, поощрения юбилярам, путевки в санаторий, отпуска и т.д. страховые взносы, налоги), расходы на производственные нужды (командировочные, сверхнормативные выбросы, госпошлины и т.д.). Но кроме того финансовые службы составляют ежегодные плановые нормативы использования сырья, материалов, по итогам финансового года нормативные данные сравниваются с фактическими и делаются выводы об эффективности системы планирования затрат сырья и материалов.

3) Разработка оптимальной концепции управления:

а) Капиталом (обеспечение эффективного управления капиталом, оптимизация структуры капитала) :

Собственный капитал ОАО «ПАТП-1» ежегодно подвержен изменениям, для этого необходимо рассмотреть структуру собственного капитала, для выяснения причин изменения значений собственного капитала (таблица 14).

Таблица 17 - Структура собственного капитала ОАО «ПАТП-1», тыс.р.

|

Показатели

|

Значения

|

Удельный вес, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Уставный капитал

|

255

|

255

|

255

|

0,56

|

0,54

|

0,56

|

|

Добавочный капитал

|

37004

|

36983

|

36983

|

80,56

|

78,49

|

81,03

|

|

Резервный капитал

|

1292

|

1292

|

1292

|

2,8

|

2,75

|

2,83

|

|

Нераспределенная прибыль

|

7385

|

8587

|

7113

|

16,08

|

18,22

|

15,58

|

|

Итого

|

45935

|

47117

|

45642

|

100

|

100

|

100

|

По приведенному анализу собственного капитала, можно сделать вывод, что на динамику собственного капитала в основном влияет добавочный капитал, который в 2013 году снизился на 21 тыс.р., так как в данном году была проведена переоценка имущества ОАО «ПАТП-1». Более значимо влияет на изменение собственного капитала- изменение нераспределенной приыбли, в 2012 году нераспределенная прибыль составила 7385 тыс.р., в 2013 году она увеличилась на 1202 тыс. р. и составила 8587 тыс.р. Однако в 2014 году предприятие сработало в убыток, тем самым пришлось его покрывать в размере 1474 тыс.р., нераспределенная прибыль составила 7113 тыс.р.

Данный анализ показал, что предприятие не стремится оптимизировать структуру капитала, предприятие также не наращивает уставный капитал и не пополняет резервный фонд в силу нехватки средств для его формирования. На данный момент времени предприятие ставит перед собой задачи- создание безубыточного производства, а также увеличение финансовой самостоятельности.

Также у предприятия существует недостаток собственного оборотного капитала, что негативно влияет на его финансовую устойчивость.

б) Дивидендная политика.

Согласно положению «Об общем собрании акционеров ОАО «ПАТП-1»: высшим органом управления общества является общее собрание акционеров. Общество обязано ежегодно проводить годовое общее собрание акционеров в срок не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года. Повестку дня общего собрания акционеров определяет совет директоров.

ОАО «ПАТП-1» с 1995 года не выплачивает дивиденды держателям акций, так как до 2012 года деятельность ОАО «ПАТП-1» была убыточной, и предприятию просто не из чего было выплачивать дивиденды по акциям. Но, в 2012 году ОАО «ПАТП-1» покрыло свои убытки, но в 2012 и в 2013 годах общее собрание акционеров приняло решение не выплачивать дивиденды по акциям и направлять прибыль на развитие общества. В 2014 году предприятие понесло убытки, поэтому дивиденды по акциям не выплачивались в связи с неустойчивым финансовым положением общества.

Данную дивидендную политику можно считать действенной, поскольку аффилированными лицами являются члены совета директоров, а также члены ревизионной комиссии, которые главной целью владения акциями общества ставят не получение прибыли по данным акциям, а улучшение финансового состояния общества, максимизацию прибыли и увеличение рыночной стоимости общества, то есть смысл акций заключается не в доходе, а в контроле над деятельностью предприятий. Это объясняется и отсутствием держателей миноритарных пакетов акций.

в) Управление активами предприятия (внеоборотными и оборотными).

В анализе финансового состояния ОАО «ПАТП-1» п.2.1. была приведена динамика и структура внеоборотных и оборотных активов (таблица 9). При анализе внеоборотных активов, было выявлено, что большую часть занимают основные средства, то есть подвижной состав, 99,95 - 99,94%.

Кроме того, одной из стратегических задач ОАО «ПАТП-1» является совершенствование подвижного состава и максимизация прибыли от их использования.

Следует оценить насколько эффективно предприятие использует данные средства, то есть максимально ли использует производственный потенциал основных средств. Ведь эффективность использования подвижного состава напрямую влияет на прибыль предприятия.

В структуре актива баланса подвижной состав занял: в 2012 году 79,4% (59 263 тыс.р.), в 2013 году 89,71 % (69 854 тыс.р.), а в 2014 году 87,6% (63 372 тыс.р.).

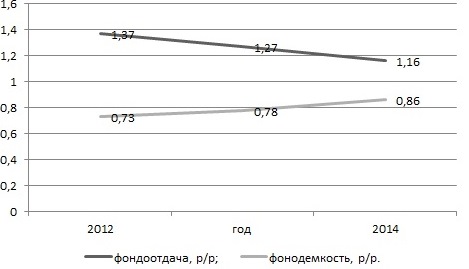

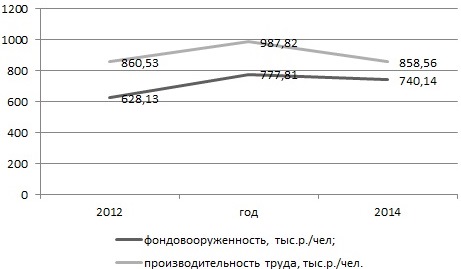

Основными показателями эффективности использования подвижного состава являются: фондоотдача, фондоемкость и фондовооруженность, производи-тельность труда. Динамика данных коэффициентов будет представлена в таблице 18.

Фондоотдача ежегодно снижается, не смотря на то, что подвижной состав ежегодно возрастает. Это связано с тем, что выручка и среднегодовая стоимость основных фондов растут разными темпами. В 2013 году среднегодовая стоимость подвижного состава возросла на 8026 тыс.р. ( на 14,19%), а выручка возросла на 4230 тыс.р. ( на 5,45 %), это обусловило снижение фондоотдачи с 1,37 р/р в 2012 году до 1,27 р/р в 2013 году. В 2014 году положение усугубилось тем, что выручка снизилась на 6988 тыс.р. ( на 8,5%), поэтому показатель фондоотдачи снизился до 1,16.

Таблица 18- Динамика показателей эффективности использования подвижного состава ОАО «ПАТП-1»

|

Показатель

|

Значение

|

|

|

2012

|

2013

|

2014

|

|

А

|

1

|

2

|

3

|

|

Среднегодовая стоимость основных фондов, тыс.р.

|

56532,5

|

64558,5

|

66613

|

|

Выручка, тыс.р.

|

77548

|

81778

|

77490

|

|

Среднес. численность работников, чел.

|

90

|

83

|

85

|

|

Фондоотдача, р/р

|

1,37

|

1,27

|

1,16

|

|

Фонодемкость, р/р

|

0,73

|

0,78

|

0,86

|

|

Фондовооруженность, тыс.р./ч

|

628,13

|

777,81

|

740,14

|

|

Производительность труда, тыс.р./ч (ФО*ФВ)

|

860, 53

|

987,82

|

858,56

|

С ежегодным увеличением показателя фондоемкости, можно сделать вывод, что ежегодно оказание работ и услуг с точки зрения стоимости подвижного состава оказывается более дорогим.

В 2013 году было снижено количество рабочих мест, что увеличило фондовооруженность и соответственно стоимость основных фондов на одного работника, поэтому в 2014 году было увеличено количество работников, что уменьшило стоимость основных фондов на одного работника.

Вследствие расчета общих коэффициентов, можно сделать вывод, что подвижной состав используются ежегодно с меньшей эффективностью. То есть, ежегодно отдача от подвижного состава падает, это говорит об использовании их не самым эффективным методом.

Для более детального анализа следует выяснить насколько загружен подвижной состав. Для этого необходимо расписание рейсов, по которым ходят автобусы ОАО «ПАТП-1», у предприятия всего 9 рейсов, расписание представлено в таблице 19.

Таблица 19- Расписание рейсов ОАО «ПАТП-1»

|

Рейс

|

Отправление

|

Прибытие

|

|

А

|

1

|

2

|

|

Курган-Шадринск

|

8.30

11.20

15.00

|

11.40

14.30

18.10

|

|

Шадринск-Курган

|

14.30

16.45

19.50

|

17.43

19.58

23.03

|

|

Курган-Половинное

|

8.05

13.30

|

10.00

15.16

|

|

Половинное-Курган

|

11.40

17.20

|

13.25

19.15

|

|

Курган-Тюмень

|

7.00

10.00

18.05

|

10.59

13.59

21.37

|

|

Тюмень-Курган

|

14.05

15.00

|

17.37

18.59

|

|

Курган-Сургут

|

11.20

18.05

|

5.30

15.23

|

|

Курган-Рудный

|

8.20

|

17.42

|

|

Курган-Тобольск

|

8.30

|

18.10

|

Из данной таблицы видно, что, учитывая тот факт, что каждый рейс обслуживается 1-3 автобусами, видно, что некоторые автобусы, чьи рейсы начинаются после обеда- простаивают. Это обусловлено тем, что у ОАО «ПАТП-1» есть конкуренты, которые тоже обслуживают данные рейсы на Курганском автовокзале, такие как: ИП Волгин Н.М., ООО «Автотранс», ИП Куницина М.Д., Коротков В.Г. Поэтому составить расписание с точки зрения эффективности использования подвижного состава не представляется возможным.

-Коэффициент экстенсивной загрузки подвижного состава

Фактический фонд времени работы подвижного состава складывается из количества часов работы подвижного состава. Для данного показателя необходимо рассчитать количество часов работы автобусов по каждому рейсу.

Фактическое время работы считается за суточный промежуток времени, но рейс Курган- Сургут длится более суток, поэтому для расчета достоверной фактической мощности, необходимо взять половину значения.

Фактическое время работы автобусов представлено в таблице 20.

Таблица 20 – Фактическое время работы автобусов ОАО «ПАТП-1» по рейсам, ч.

|

Рейс

|

Фактическое время работы ,ч.( ч.мин.)

|

|

А

|

1

|

|

Курган-Шадринск

|

9,67 ч. (9 ч. 40 мин.)

|

|

Шадринск-Курган

|

9,82 ч. (9 ч. 49 мин.)

|

|

Курган-Половинное

|

3,68 ч. ( 3 ч. 41 мин.)

|

|

Половинное-Курган

|

3, 67 ч. ( 3 ч. 40 мин.)

|

|

Курган-Тюмень

|

11,52 ч. ( 11 ч. 31 мин.)

|

|

Тюмень-Курган

|

7,52 ч. ( 7 ч. 31 мин.)

|

|

Курган-Сургут*

|

35,67 ч./2=17,83 ( 17 ч. 50 мин.)

|

|

Курган-Рудный

|

11,37 ч. ( 11 ч. 22 мин.)

|

|

Курган-Тобольск

|

9,17 ч. (9 ч. 10 мин.)

|

Общее количество подвижного состава- 16 автобусов. Следовательно можно рассчитать среднюю фактическую мощность на 1 автобус.

Фактическое время работы на 1 автобус= ( 9,67 + 9,82 + 3,68 + 3,67 + 11,52 + +7,52 + 17,83 + 11,37 + 9,17)/16 = 84,25/16 = 5,27 ч

В то время, как возможное время работы подвижного состава может достигать 18 часов.

Коэффициент экстенсивной загрузки подвижного состава = 5,27 / 18 = 0,29

- Коэффициент интенсивной загрузки подвижного состава

Для упрощения расчетов, фактическая мощность подвижного состава будет принята за количество рейсов, которые в среднем обслуживает 1 автобус.

Исходя из расписания рейсов (таблица 20) всего 18,5 рейсов ОАО «ПАТП-1» обслуживает ежедневно (берется не целое число рейсов, так как рейс Курган-Сургут затягивается на 2 дня). Исходя из того, что ОАО «ПАТП-1» имеет в своем распоряжении 16 автобусов, можно легко посчитать фактическую мощность.

Фактическая мощность = 18,5 / 16 = 1,16 рейс/авт.

Для расчета возможного количества рейсов, учитывая, что, фонд работы 1 рейса 18 часов.

Таблица 21 – Расчет максимального количества рейсов ОАО «ПАТП-1»

|

Рейс

|

Кол-во авт.

рейс

|

Фактическое время работы ,ч.

|

Фактическое

количество рейсов

|

Возможное время работы, ч.

на 1 атобус

|

Возможн. кол-во рейсов

на 1 автоб

|

Общее кол-во рейсов

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Курган-Шадринск

|

3

|

9,67 ч.

|

3

|

18 ч.

|

5

|

3 авт.* 5 р.= =15

|

|

Шадринск-Курган

|

2

|

9,82 ч.

|

3

|

18 ч.

|

5

|

10

|

|

Курган-Половинное

|

1

|

3,68 ч.

|

2

|

18 ч.

|

9

|

9

|

|

Половинное-Курган

|

1

|

3, 67 ч.

|

2

|

18 ч.

|

9

|

9

|

|

Курган-Тюмень

|

3

|

11,52 ч.

|

3

|

18 ч.

|

4

|

9

|

|

Тюмень-Курган

|

2

|

7,52 ч

|

2

|

18 ч.

|

4

|

4

|

|

Курган-Сургут*

|

2

|

17,83 ч.

|

0,5

|

18 ч.

|

0,5

|

1

|

|

Курган-Рудный

|

1

|

11,37 ч.

|

1

|

18 ч.

|

1

|

1

|

|

Курган-Тобольск

|

1

|

9,17 ч.

|

1

|

18 ч.

|

1

|

1

|

|

Итого:

|

16

|

84,25 ч.

|

18,5

|

162 ч.

|

38,5

|

59

|

Следовательно, расчетная мощность= 59 / 16 = 3,68 рейс/авт.

Коэффициент интенсивной загрузки подвижного состава = 1,18/ 3,68 = 0,32

При расчете этих коэффициентов, можно сделать вывод, что мощность подвижного состава используется не в полном объеме.

Итак, мощность подвижного состава используется не в полном объеме, что прямым образом влияет на выручку. Так как правильное использование и управление подвижным составом - способствует увеличению выручки, особенно если речь касается автотранспортного предприятия, так как подвижной состав - это главное средство для получения выручки.

Хоть предприятие совершенствует, закупает и модернизирует основные средства, чем выполняет одну из стратегических целей- совершенствование основных средств, но все же должной отдачи от вкладываемых денег в подвижной состав не наблюдается, поскольку также стратегической целью предприятия является максимизация прибыли от использования основных средств, предприятие нуждается в совершенствовании финансовой политики в области управления основными средствами в целях увеличения прибыли от их использования.

Управление оборотными активами является задачей краткосрочной финансовой политики. Структура оборотных активов представлена в пункте 2.1 дипломного проекта в таблице 9.Большую часть оборотных активов занимает дебиторская задолженность в течение 3 лет ее значение колеблется от 56% до 65%. Стоит заметить, что предприятие не разрабатывает кредитную политику в области управления дебиторской задолженности, вследствие чего некоторые дебиторы просрочивают или не выплачивают свои обязательства.

Исходя из анализа ликвидности баланса, а также расчета коэффициентов ликвидности, произведенного в пункте 2.1 дипломного проекта (таблица 15, 16), можно сделать вывод, что у предприятия существуют проблемы в области управления оборотными активами, так как доля высоко ликвидных активов мала по сравнению со срочными обязательствами организации, у предприятия ежегодно на протяжении 3 лет баланс абсолютно не ликвиден, а также ежегодно снижаются денежные средства, которые являются высоко ликвидным активом. Таким образом можно сделать вывод, что предприятию необходимо уделить внимание кредитной политике в области дебиторской задолженности, а также политике в области управления денежных средств для оптимизации ликвидности баланса.

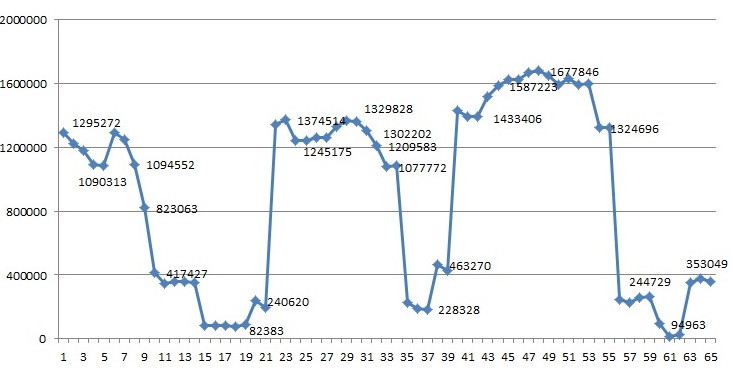

г) Управление денежными потоками

Эффективное управление денежными потоками важная часть в области финансовой политики ОАО «ПАТП-1», так как предприятию необходимо своевременно погашать обязательства по краткосрочным кредитам, а также поддерживать платежеспособность и иметь свободные денежные средства для непредвиденных расходов.

Основным источником информации о динамике денежных потоков являются: отчет о движении денежных средств и оборотно- сальдовая ведомость. В таблице 22 отражен анализ движения денежных потоков прямым методом за 2012-2014 года.

Таблица 22 – Динамика движения денежных потоков ОАО «ПАТП-1»., тыс.р.

|

Наименование показателя

|

2012г.

|

2013г.

|

2014г.

|

Темп прироста, %

|

|

|

|

|

|

2012/2011

|

2013/2012

|

|

А

|

1

|

2

|

3

|

4

|

5

|

|

Денежные потоки от текущих операций

Поступления - всего

|

67443

|

73778

|

71980

|

9,39%

|

-2,44%

|

|

в том числе :

от продажи продукции, товаров, работ ,услуг

|

63353

|

65718

|

59021

|

3,73%

|

-10,19%

|

|

арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей

|

2578

|

7082

|

7984

|

174,7%

|

12,74%

|

|

прочие поступления

|

1332

|

978

|

4975

|

-26,5%

|

408,69%

|

|

Платежи - всего

|

(62190)

|

(78898)

|

(75114)

|

26,86%

|

-4,8%

|

|

в том числе:

поставщикам (подрядчикам) за сырье, материалы, работы, услуги

|

(39690)

|

(51417)

|

(42096)

|

29,54%

|

18,12%

|

|

в связи с оплатой труда работников

|

(15171)

|

(17612)

|

(17088)

|

16,08%

|

-2,97%

|

|

по налогам и сборам

|

0

|

0

|

0

|

-

|

-

|

|

прочие платежи

|

(7329)

|

(9869)

|

(15930)

|

34,65%

|

61,41%

|

|

Сальдо денежных потоков от текущих операций

|

5253

|

(5120)

|

(3134)

|

-197,46%

|

-3,88%

|

|

Денежные потоки от инвестиционных операций

Поступления - всего

|

5550

|

531

|

589

|

-90,43%

|

10,92%

|

|

в том числе:

от продажи внеоборотных активов (кроме финансовых вложений)

|

5550

|

531

|

589

|

-90,43%

|

10,92%

|

|

Платежи - всего

|

(10463)

|

0

|

0

|

-

|

-

|

|

в том числе:

в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов

|

(10463)

|

0

|

0

|

-

|

-

|

|

Сальдо денежных потоков от инвестиционных операций

|

(4913)

|

531

|

589

|

-110,8%

|

10,92%

|

|

Денежные потоки от финансовых операций

Поступления - всего

|

2970

|

2000

|

2300

|

-32,66%

|

15%

|

|

в том числе:

получение кредитов и займов

|

2970

|

1700

|

2300

|

-42,76%

|

35,29%

|

Продолжение таблицы 22

|

А

|

1

|

2

|

3

|

4

|

5

|

|

прочие поступления

|

0

|

300

|

0

|

-

|

-100%

|

|

Платежи – всего

|

(185)

|

0

|

(700)

|

-

|

100%

|

|

В связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов

|

(185)

|

|

(700)

|

-

|

100%

|

|

Сальдо денежных потоков от финансовых операций

|

2785

|

2000

|

1600

|

-28,18%

|

-20%

|

|

Сальдо денежных потоков за отчетный период

|

3125

|

(2589)

|

(945)

|

-182,85%

|

-63,5%

|

|

Остаток денежных средств и денежных эквивалентов на начало отчетного периода

|

765

|

3890

|

1301

|

408,49%

|

-66,55%

|

|

Остаток денежных средств и денежных эквивалентов на конец отчетного периода

|

3890

|

1301

|

357

|

-66,55%

|

-72,59%

|

В 2012 году денежные средства составили 3890 тыс.р., в 2013 году они снизились на 2589 тыс.р. и составили 1301 тыс.р., это связано с отрицательным сальдо денежных потоков за 2013 год на это повлияло увеличение платежей поставщикам на 29,54%. В 2014 году денежные средства снизились на 945 тыс.р. и составили 357 тыс.р., это связано с увеличением прочих платежей на 6061 тыс.р., то есть на 61,41%, а также увеличение платежей по долговым ценным бумагам, возврат кредитов и займов на 700 тыс.р.

По анализу движения денежных средств можно сделать вывод, что предприятие несет денежные убытки в течение 2 лет, которые покрывает за счет денежных средств 2012 года, но в 2014 году денежных средств осталось 357 тыс.р. и предприятию следует эффективно управлять денежными потоками и наращивать денежные средства, так как в последнее время замечена тенденция нехватки денежных средств.

4) Существующая система контроля на предприятии, то есть проверка выполнения планов, аудит, сравнительный анализ.

Предприятие составляет ежегодно планирует смету расходов, а также ежегодно составляет плановые нормативы расходов сырья. По окончанию каждого года, финансовый отдел сравнивает отчетные показатели с плановыми и выявляет существующие отклонения. С 2012 по 2012 год, отклонения по нормативам расходования материалов и сырья составили около 2-3%.

Кроме того, предприятие ежегодно проходит обязательную аудиторскую проверку, согласно ФЗ №307 «Об аудиторской деятельности» статье 5, так как предприятие имеет организационно-правовую форму акционерного общества. В аудиторском заключении ежегодно фигурирует, что бухгалтерская отчетность достоверно отражает во всех существующих отношениях финансовое положение организации ОАО «ПАТП-1».

У предприятия существуют проблемы в области финансовой политики в ходе реализации ее этапов, они обозначены на рисунке 2:

- аспекты финансовой политики, требующие совершенствования

Рисунок 2- Слабые места финансовой политики ОАО «ПАТП-1»

В целом финансовая политика на предприятии выполняет стратегические задачи ОАО «ПАТП-1» в области совершенствования основных средств, однако в ходе анализа было выявлено, что производственные мощности предприятия используются не в полной мере, следовательно, есть возможность повышения эффективности использования основных средств и максимизации прибыли предприятия.

Также на предприятии составляется смета расходов на будущий финансовый год, а также составляется прогнозные затраты сырья и материалов, то есть на предприятии существует система планирования затрат.

Дивидендная политика предприятия проводится в соответствии с интересами держателей акций.