Оценка недвижимости в целях кредитования под залог на примере ОПЕРО ОСБ 1806/18060 ОАО «Сбербанк России»

НЕГОСУДАРТСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВОСТОЧНАЯ ЭКОНОМИКО-ЮРИДИЧЕСКАЯ ГУМАНИТАРНАЯ АКАДЕМИЯ (Академия ВЭГУ)

ИНСТИТУТ СОВРЕМЕННЫХ ТЕХНОЛОГИЙ ОБРАЗОВАНИЯ

Специальность 080105 Финансы и кредит

Специализация – Оценка собственности

Гончарова Анна Евгеньевна

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

Оценка недвижимости в целях кредитования под залог на примере ОПЕРО ОСБ 1806/18060 ОАО «Сбербанк России»

|

Научный руководитель

к.э.н., доцент

|

Исхакова Альфия Мидхатовна

|

УФА 2012

Оглавление

|

Введение

|

3

|

|

1 Теоретические основы оценки недвижимости в целях залога

|

6

|

|

1.1 Понятие и виды недвижимости как объекта залога

|

6

|

|

1.2 Залоговая экспертиза и оценочная информация необходимая для принятия кредитного решения

|

19

|

|

1.3 Подходы и методы оценки объектов недвижимости

|

23

|

|

2. Анализ и оценка объектов недвижимости в целях кредитования в ОАО «Сбербанк»

|

32

|

|

2.1 Социально-экономическое развитие региона в 2010-2011г.г.

|

32

|

|

2.2 Анализ рынка недвижимости в г. Сочи

|

35

|

|

2.3 Экономическая характеристика банка

|

39

|

|

2.4 Анализ и выбор наиболее выгодного условия кредитования под залог

|

47

|

|

3 Пути совершенствования практики анализа и оценки объектов недвижимости в целях кредитования под залог

|

54

|

|

3.1 Мероприятия, направленные на оптимизацию процедуры оценки недвижимости под залог в целях кредитования

|

54

|

|

3.2 Формирование внутрифирменного консалтингового центра при кредитовании под залог

|

70

|

|

3.3 Оценка экономической эффективности мероприятий

|

74

|

|

Заключение

|

78

|

|

Список использованных источников и литературы

|

82

|

|

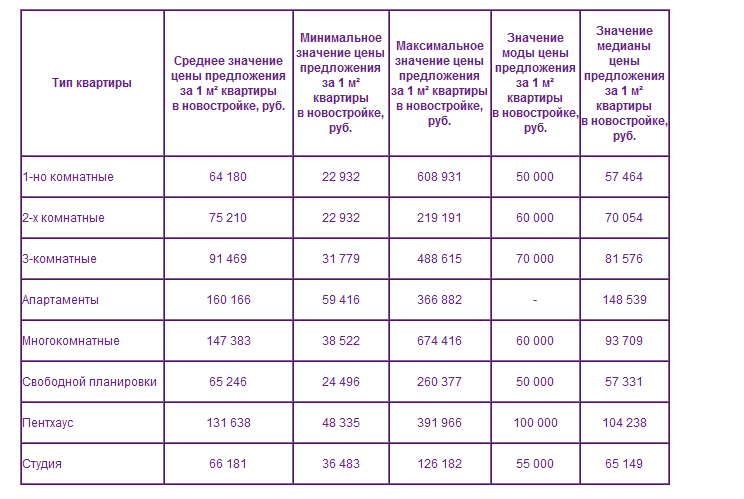

Приложение А. Значение цен предложений квартир в новостройках

в зависимости от типа квартиры

|

86

|

|

Приложение Б. Структура предложения на рынке недвижимости

в зависимости от района расположения и типа квартиры

|

87

|

|

Приложение В. Индексы переоценки стоимости основных фондов, оборудования, предназначенного к установке, и объектов, не завершенных строительством, по состоянию на 1 января 2012 года

|

88

|

Введение

На современном этапе развития рыночных отношений кредит играет существенную роль в экономическом развитии страны. Потребность в кредите вызвана неравномерностью кругооборота индивидуальных капиталов. Кредит выступает в качестве формы разрешения противоречия между накоплением временно свободных денежных средств у одних экономических субъектов и потребностью в них - у других.

Непосредственные причины развития кредитных отношений связаны с необходимостью обеспечения непрерывности процесса воспроизводства, а именно - обеспечения непрерывности смены функциональных форм общественного продукта в процессе его движения.

В практической экономической деятельности кредит представляет собой передачу во временное пользование материальных ценностей в денежной или товарной форме. При этом кредитные отношения проявляются в виде конкретных кредитных сделок, формы и условия которых отличаются значительным многообразием. Сущность же кредита всегда устойчива и неизменна независимо от специфики его проявления, всегда сохраняет черты, присущие экономическим отношениям, лежащим в основе кредита. [19, стр.117]

Банковское кредитование - это кредитование участников рынка как вид обособленной (профессиональной) коммерческой деятельности банка, или это кредитование со стороны банка (в более общем случае - со стороны кредитного учреждения) по кредитному договору. Основной задачей банка является обеспечение возвратности кредитных средств, к примеру, залоговой стоимостью недвижимости.

Оценка залоговой стоимости присутствует в различных сегментах рынка кредитных услуг: при выдаче кредитов, их продаже или переуступке; при эмиссии, размещении, обращении ипотечных ценных бумаг.

Актуальность ВКР заключается в формировании своевременных и эффективных процедурах оценки залоговой недвижимости в целях обеспечения возвратности предоставляемых кредитных и заемных средств.

Цель выпускной квалификационной работы – оптимизировать процессы оценки недвижимости при кредитовании под залог в целях развития услуг кредитования, предоставляемых объектом исследования.

Исходя из поставленной цели, в ВКР определены и решены следующие основные задачи:

- рассмотреть теоретические аспекты реализации процедуры оценки недвижимости при кредитовании под залог;

- дать краткую организационную характеристику объекта исследования и провести экспресс-анализ его функционирования;

- проанализировать систему оценки недвижимости при кредитовании на современном этапе развития объекта исследования;

- разработать мероприятия, направленные на оптимизацию оценочной деятельности в процессе кредитования под залог;

- произвести экономическую оценку разработанных мероприятий.

Объектом исследования выступает Центральное отделение ОАО «Сбербанка России» ОПЕРО ОСБ 1806/18060, которое расположено по адресу: г. Сочи, ул. Войкова, д.2.

Предмет исследования финансово-кредитная деятельность банка, в частности, - процедура оценки недвижимости в процессах кредитования под залог.

Методология исследования основывается на использовании общенаучных принципов: системного подхода, методов экономического анализа и синтеза, приемах индуктивного и дедуктивного изучения, единства исторического и логического, соотношения общего, особенного и единичного, принципов построения моделей и классификаций.

Информационное обеспечение выпускной квалификационной работы составили законодательные акты Российской Федерации и региональных органов власти, данные бухгалтерского учета и статистической отчетности объекта исследования. В работе использовались материалы, опубликованные по проблематике исследования в периодической и текущей печати.

Аналитический период исследования основных производственно-хозяйственных, финансовых, статистических, экономических показателей – 2009-2011 гг.

1 Теоретические основы оценки недвижимости в целях залога

1.1 Понятие и виды недвижимости как объекта залога

На современном этапе развития рыночных отношений различают три основных типа недвижимости – это земля, жилье и нежилые помещения.

Земля – это основополагающий фактор в любой коммерческой деятельности, которая косвенно или прямо участвует в производстве товаров или оказании услуг [24, с.56].

Недвижимость неоднородна по своему составу, способности удовлетворить различные потребности человека и по ее функциям – рисунок 1.1.

Так, по функциональному признаку на жилую и нежилую. В нежилой выделяют промышленную, коммерческую, рекреационную недвижимую собственность, институциональную, мотели отели и недвижимость, которая предназначена для смешанного использования.

Под промышленной недвижимостью понимают промышленные сооружения, работающие заводы, складские помещения.

По целям владения недвижимость предназначена для бизнеса, проживания владельца, в качестве инвестиций, для развития и освоения, в качестве товарных запасов, для потребления ресурсов, которые в настоящее время истощены [22, с.101].

В современных рыночных отношениях недвижимость кроме основного функционального назначения выполняет функции формирования залоговых отношений, выступая объектом залога.

Залог имущества является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества вытекает из залогового обязательства, выдаваемого заемщиком кредитору и подтверждающего право последнего при неисполнении платежного обязательства получить преимущественное удовлетворение претензий из стоимости заложенного имущества.

Рис. 1.1. Классификация недвижимости

по функциональному назначению

Залог - это вид меры пресечения, которая заключается во внесении денег или ценностей в депозит суда обвиняемым, подозреваемым либо другим лицом или организацией, в обеспечении явки обвиняемого, подозреваемого по вызовам лица, производящего дознание, следователя, прокурора, суда [27, с.108].

В гражданском под залогом праве понимается право кредитора (залогодержателя) получать возмещение из стоимости заложенного имущества приоритетно перед другими кредиторами.

Залог возникает в силу договора, а также на основании закона при наступлении указанных в нем обстоятельств, если в законе предусмотрено, какое имущество и для исполнения какого-либо обязательства признается находящимся в залоге.

Залогодатель – это лицо, которое передает имущество в залог. Им может быть как сам должник, так и третье лицо. Залогодателем имущества может быть его собственник, либо лицо, имеющее на него право хозяйственного ведения. Лицо, которому имущество принадлежит на основе права хозяйственного ведения, не может заложить его без согласия собственника в случаях, предусмотренных законом.

Залогодержатель – это лицо, которое принимает имущество в залог: им является кредитор по обязательству, обеспеченному залогом. Залогодержатель вправе пользоваться переданным ему предметом залога, если это предусмотрено договором. На него по договору может быть возложена обязанность извлекать из предмета залога доходы в целях погашения основного обязательства или в интересах залогодателя.

Отметим, что существует перечень типов имущества, которые не могут быть взыскано - и, как следствие, они не могут являться предметом залога. Полный список такой собственности приведен в статье 446 Гражданского процессуального кодекса Российской Федерации.

С экономической и правовой точки зрения между предметами залога и обеспечением кредита существует определенное единство. Залог базируется на наличии реального обеспечения: материальных ценностей, расчетных документов, ценных бумаг, валютных ценностей [34, с.77].

Предметы залога и обеспечение кредита, как правило, связаны со сферой вложения заемных средств, объектом кредитования. Имеются единые требования к качеству предметов залога и обеспечению кредита. Ими могут выступать лишь такие ценности, которые обладают способностью к быстрой реализации. Исключается предоставление в залог одних и тех же ценностей, как и двойное кредитование одного и того же объекта [26, с.69].

Если объектом кредитования являются материальные ценности, то в качестве обеспечения и залога могут быть только оплаченные их остатки, то есть составляющие собственность данного субъекта. Общим между залогом и обеспечением служит равная возможность в их качестве иметь как отдельные виды ценностей, так и совокупность разнородных элементов (совокупный объект – смешанный залог). С правовой точки зрения залог ценностей и обеспечение кредита не меняют права собственности заемщика на эти ценности.

Залог, сопровождаемый залоговым обязательством, дает особые права банку по распоряжению заложенным имуществом: он может перевести его на хранение на собственные склады либо сдать на ответственное хранение заемщику. Заемщик в ряде случаев не имеет права расходовать заложенный товар без разрешения банка. Отнесение материальных ценностей к обеспечению кредита не приводит к изменению права распоряжения ими.

Залог ценностей органически связан с правом собственности заемщика на них; в то время как обеспечение кредита может включать составные элементы, являющиеся собственностью заемщика (прямое обеспечение) и не являющиеся (косвенное обеспечение) [28, с.128].

Залог недвижимости регулируется несколькими законодательными актами, среди них: Гражданский кодекс РФ, федеральные законы: «О залоге», «Об ипотеке (залоге недвижимости)», «О банках и банковской деятельности», «О несостоятельности (банкротстве)», «Об оценочной деятельности в РФ» № 135-ФЗ.

Залог зданий и сооружений предполагает одновременно и залог либо земельного участка, на котором эти здания и сооружения находятся, если участок принадлежит залогодателю, либо права долгосрочной аренды земельного участка, если участок арендуется залогодателем.

Залог отличается от обеспечения количественно: если сумма обеспечения равнозначна объему кредита, то величина залога всегда больше предоставленного кредита. Чем больше маржа, тем обеспеченность кредита выше. Максимальная сумма кредита обычно составляет 90-95% обеспечения ссуд. Конкретная величина маржи зависит от качества обеспечения и экономической конъюнктуры [26, с.81].

Залог начинает действовать при вступлении в силу договора, и на основании перечисленных в нем обстоятельств, в соответствии с законом, для обеспечения обязательств перед кредитором имущество признается находящимся в залоге. При этом залог также можно передавать - это допускается, если он не запрещен заключенным с кредитором договором. Нарушение же данного требования влечет за собой признание последующего залога недействительным.

Заключение договора залога должно осуществляться в письменной форме, который составляется в виде одного документа, а также в случае обмена между лицами залогами происходить при помощи почтовой, телефонной, электронной или другой связи, позволяющей установить, что документ отправлен одной из сторон по договору [19, с.74].

По мере развития общественного производства возрастает актуальность проблемы обеспечения кредита коммерческого банка. Развитие технологий и возрастание сложности производственных систем, вовлекая в оборот все большее количество капитала при каждом обновлении цикла создания продукции, не обеспечивают при этом ни адекватного увеличения конкурентоспособности данной продукции, ни повышения вероятности успешного развития бизнеса в целом.

При долгосрочном кредитовании необходимо получить четкое представление о вероятном изменении качества обеспечения во времени. Надо проанализировать, что может произойти с данным обеспечением через год или даже нескольких лет. Здесь многое будет зависеть от ряда факторов – рисунок 1.2.

Рис. 1.2 Факторы, влияющие на обеспечение кредита

при долгосрочном кредитовании

Что же касается такого распространенного вида обеспечения, как залог недвижимости, то его качество также снижается во времени. Однако возможны случаи возрастания стоимости заложенного имущества и повышения качества залога по сравнению с моментом заключения кредитного договора.

Рассмотрим виды обеспечения кредитов при долгосрочном кредитовании, действующие в системе кредитно-денежных отношений на современном этапе развития.

Поручительство

Поручительство традиционно выступает в качестве одного из основных, поименованных в законе способов обеспечения гражданско-правовых обязательств. Свои корни этот институт питает из римского частного права. Сущность поручительства в соответствии со статьей 361 ГК РФ заключается в том, что поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. А поручитель, исполнивший обязательство за должника, приобретает по отношению к последнему права кредитора по этому обязательству и права, принадлежавшие кредитору как залогодержателю.

Гражданский кодекс установил, что поручительством может обеспечиваться обязательство, которое возникнет в будущем. В связи с этим возникает вопрос о содержании договора в таких случаях. Здесь необходимо ориентироваться на арбитражную практику, которая показывает, что договор поручитель-ства может быть признан недействительным, если обстоятельства дела не позволяют уяснить, какое конкретно обязательство должника обеспечивается поручительством [21, с.177]

Договор поручительства во всех случаях должен быть заключен в письменной форме под страхом его недействительности. Ответственность поручителя и должника по общему правилу является солидарной, однако, договором или законом может быть установлена субсидиарная ответственность.

Поручитель несет ответственность и по возмещению кредитору судебных издержек, связанных со взысканием долга и других убытков (п. 2 ст. 363 ГК РФ).

Обязанность поручителя отвечать за неисполнение обязательства должником не означает, что поручитель принимает на себя все обязанности должника. Зачастую по объективным причинам он просто не способен их выполнить. Поэтому поручитель по общему правилу несет обязанность возместить неисполненное должником в денежной форме. В связи с этим наибольшее распространение поручительство получило в денежных обязательствах [31, с.256].

Лица, совместно давшие поручительство, отвечают перед кредитором солидарно. Совместные поручители несут солидарную ответственность не только друг перед другом, но и с должником по обеспеченному поручительством обязательству. Солидарная ответственность сопоручителей может быть устранена включением специальной оговорки об этом в текст договора поручительства [21, с.179].

Лица, независимо друг от друга поручившиеся за одного и того же должника по разным договорам поручительства, не становятся солидарно обязанными в отношении друг друга, хотя и принимают на себя солидарную с должником ответственность перед кредитором [21, с.181].

Банк проводит анализ бухгалтерских балансов, других документов поручителя, что позволит реально представить финансовое состояние поручителя. Критерием его состоятельности, надежности являются только его текущее финансовое состояние и наличие ликвидных активов (недвижимость, основные средства, товарные запасы) [31, с.264].

Банковская гарантия

Современный институт банковской гарантии выступает в гражданском праве как специфический способ обеспечения исполнения обязательств (пункт 1 статьи 368 ГК), прототипом для разработки которого послужили Унифицированные правила для гарантий по требованию 1992 г., разработанные Международной торговой палатой [29, с.208].

Банковская гарантия представляет собой письменное обязательство банка, иного кредитного учреждения или страховой компании, выдаваемое кредитору принципала и заключающееся в уплате определенной денежной суммы в соответствии с ее условиями и по письменному требованию последнего [34, с.302].

Таким образом, при реализации норм о банковской гарантии в правоотношение вступают всегда три лица:

- гарант - банк, иное кредитное учреждение или страховая организация, который и выдает гарантию;

- принципал - лицо, по просьбе которого выдается гарантия;

- бенефициар - выгодоприобретатель, получающий указанную денежную сумму [29, с.210].

На практике часто встречаются случаи неверного определения юридической природы этого института. В частности, иногда неправильно определяют гарантию как правоотношение, возникшее из договора, то есть как двустороннюю или многостороннюю сделку. На самом деле банковская гарантия представляет собой одностороннюю сделку, так как для ее совершения требуется волеизъявление одной стороны и она вступает в силу с момента ее выдачи, если в самой гарантии не предусмотрено иное (ст. 373 ГК РФ).

Существенное отличие банковской гарантии от всех других способов обеспечения обязательств заключается в независимости гарантии от обязательства, которое она обеспечивает - в отсутствии акцессорного принципа. Что означает, если основное обязательство прекратится, будет признано недействительным или по нему истечет срок исковой давности, гарантия сохранит свое действие.

Из статьи 368 ГК РФ усматривается, что банковская гарантия должна оформляться в письменном виде. Однако в Кодексе отсутствует норма о ничтожности данной сделки вследствие несоблюдения простой письменной формы. Следовательно, руководствуясь ст. 162 ГК РФ, можно утверждать, что несоблюдение формы влечет за собой невозможность для сторон ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и иные доказательства.

Важное значение имеет установление в гарантии срока действия банковской гарантии, так как с истечением срока возможность предъявления требований бенефициаром нейтрализуется правомочием гаранта по отказу в удовлетворении таких просроченных требований.

При получении требования гарант обязан без промедления передать принципалу все полученные от бенефициара документы, включая само требование. Одновременно он должен рассмотреть требование бенефициара в разумный срок и с разумной заботливостью.

Если гарант при рассмотрении требования бенефициара придет к выводу, что требование или приложенные к нему документы не соответствуют условиям выданной гарантии либо пропущен срок, указанный в гарантии, он отказывает в удовлетворении требования и немедленно сообщает об этом бенефициару.

При применении норм о банковской гарантии необходимо обратить внимание на разграничение обязательств гаранта и его ответственности, ибо здесь встречается непонимание такого различия, что может привести к негативным последствиям для участников данного правоотношения [31, с. 258].

Отметим, что Гражданский Кодекс РФ устанавливает перечень случаев прекращения банковской гарантии:

- уплата гарантом указанной суммы;

- окончание срока гарантии;

- отказ бенефициара от своих прав путем: а) возвращения гарантии; б) направления письменного заявления об освобождении гаранта от обязательств [1].

В современных условиях Банк принимает гарантии (поручительства) только от надежных, финансово устойчивых юридических и физических лиц, поэтому он в предварительном порядке должен убедиться в их состоятельности как в финансовом плане, так и сточки зрения готовности выполнить свои обязательства при наступлении гарантийного случая. При этом необходим дифференцированный подход.

Кредит под складские свидетельства

Одной из возможных форм обеспечения по кредитам является складское свидетельство. Складское свидетельство представляет собой ценную бумагу, подтверждающую факт хранения товара на складе. Пока он там находится, держатель ценных бумаг может им распоряжаться по своему усмотрению [29, с.188].

Складские свидетельства не являются ценной бумагой в обычном понимании, поэтому они не требуют регистрации проспекта эмиссии, предоставления отчетов о выпуске.

Значение складских свидетельств для российского рынка ценных бумаг может быть весьма велико, поскольку их применение позволяет оперативно решать разнообразные финансовые задачи. В рамках существующего правового содержания складских и залоговых свидетельств можно найти самые различные точки приложения этих инструментов.

По соглашению между должником и кредитором последнему передается ценная бумага - складское свидетельство, оцененное по договоренности сторон в сумме, равной сумме прекращаемого денежного обязательства. Для этих целей годится простое складское свидетельство, двойное складское свидетельство, не разделенное на складскую и залоговую части, и складское свидетельство (часть двойного), отделенное от залогового.

Применение складских свидетельств в целях развязки цепочек неплатежей обладает некоторыми преимуществами по сравнению с применением векселей, которые, в частности, состоят в том, что:

- во-первых, для векселя всегда существует опасность выйти из заранее спланированной схемы и быть востребованным деньгами, к чему бывает не готов плательщик по векселю;

- во-вторых, аваль по векселю стоит значительно дороже, чем страховка имущества на товарном складе;

- в-третьих, передача имущества на хранение не влечет перехода к складу права собственности на это имущество, ввиду чего складское свидетельство как обязательство склада не консолидирует в себе рисков, связанных с прочей хозяйственной деятельностью организации-хранителя, чего нельзя сказать о векселе и о плательщике по векселю;

- в-четвертых, если векселя могут быть, как говорят, «необеспеченными», то для складского свидетельства такое исключено уже по природе этой ценной бумаги: выдача свидетельства возможна только в подтверждение принятия реального товара на хранение [29, с.212].

Надо сказать, что нa современном этапе развития банковской и оценочной деятельности в РФ не установлен окончательный статус такого документа, как реестр товарного склада, с точки зрения легитимизации прав держателей складских свидетельств. Именно вследствие пробелов законодательства сегодня нет возможности запускать складские свидетельства в обращение, с тем чтобы упростить оборот товара.

Страхование кредитных рисков

Операции по предоставлению кредитов характеризуются высоким риском невозврата кредитов, что вызывает потребность в разработке системы управления кредитными рисками, которая может включать в себя меры, применяемые самим кредитором для снижения вероятности непогашения кредита. Такая система может включать в себя внешние способы уменьшения потерь, связанных с проведением кредитных операций. К одним из них можно отнести заключение договоров страхования.

Риск кредитоспособности заемщика предшествует риску непогашения кредита, под ним принято понимать неспособность заемщика выполнять свои обязательства по отношению к кредиторам вообще. Каждый заемщик характеризуется индивидуальным риском кредитоспособности, который присутствует независимо от деловых отношений с банком и является результатом делового риска и риска структуры капитала.

Именно риск обеспечения кредита зависит от выбора вида обеспечения. Поэтому рассмотрим данный вид риска более подробно. Классификация видов риска обеспечения кредита представлена на рис. 1.3.

Так, риск обесценивания залога связан с возможным изменением рыночной стоимости предмета залога в течение срока действия договора залога. Цена предмета залога может меняться как в меньшую, так и в большую сторону. Чаще всего изменение происходит в меньшую сторону, так как помимо рыночных законов в этом случае еще действует фактор, связанный с физическим и моральным износом предмета залога [31, с.421].

Рис. 1.3. Виды риска обеспечения кредита

Риск утраты или повреждения предмета залога связан соответственно с полной потерей предмета залога либо с частичной потерей им своих свойств, что также приводит к снижению рыночной стоимости объекта залога либо к полной его утрате [31, с. 424].

Риск неликвидности обеспечения подразумевает невозможность реализации предмета залога на рынке по обоснованной стоимости, а также возможную потерю предметом залога своей ликвидности в течение действия договора залога [31, с. 425].

Риск неправильной оценки предмета залога может возникать в случае отсутствия достаточного количества информации о предмете залога, низкой квалификации сотрудников, производящих оценку, либо при совершении сотрудниками должностного преступления (например, подкупа). В этом случае рыночная стоимость залога оказывается ниже стоимости, указанной в документах, и соответственно не может покрыть расходов банка [25, с.101].

Риск, связанный с низкой квалификацией сотрудников, может возникать на всех этапах банковского кредитования под залог имущества.

Риск, связанный с недостаточным опытом работы с банковскими залогами, обобщает в себе все предыдущие виды рисков, так как они могут являться следствием недостаточного опыта. Данный риск обусловлен относительно недавним вхождением в практику банковской деятельности операций залога (особенно залога недвижимости), а также связан с появлением новых банков, не имеющих практики в данной области, и новых банковских услуг [25, с.103].

1.2 Залоговая экспертиза и оценочная информация необходимая для принятия кредитного решения

Предварительным этапом работы при осуществлении экспертизы имущества является проведение переговоров с потенциальным заемщиком. Предварительные переговоры инициируются кредитующим подразделением. Если потенциальная кредитная сделка предполагает наличие сложного комплексного залога, то по согласованию с кредитующим подразделением в переговорах принимает участие специалист по работе с залогами [33, с.107].

Задачей специалиста залогового подразделения на переговорах является выявление имущества клиента, наиболее предпочтительного для целей залога.

Можно выделить основные этапы проведения залоговой экспертизы.

На первом этапе залоговой экспертизы проверяется возможность оформления залога на предлагаемое имущество с юридических позиций. Предприятие (заемщик, залогодатель) может предоставить банку-кредитору в залог недвижимое имущество, которое принадлежит предприятию на праве собственности и на которое нет установленных законом запретов или ограничений в отношении залога [33, с.110].

Если предприятие владеет недвижимым имуществом на праве хозяйственного ведения, то оно может передать это имущество в залог только с письменного согласия собственника.

Специалист по залоговой работе при необходимости совместно с сотрудником юридического подразделения должен установить:

- отсутствие правовых ограничений на совершение сделок с данным видом имущества;

- отсутствие установленных банком ограничений на совершение сделок с данным видом имущества.

В целях повышения оперативности процесса оценки рекомендуется представлять в банк краткие материалы, позволяющие сотруднику банка понять достоверность результата оценки до получения основного отчета. Такая информация должна включать в себя:

- Описание объекта оценки;

- Анализ сегмента рынка, к которому принадлежит объект оценки;

- Фотографии объекта оценки;

- Расчетный материал с выведением итогового результата.

Рассмотрим основные требования Банка к Отчету об оценке недвижимости для целей залога.

«Краткое изложение результатов и выводов» - это резолютивная часть отчета об оценке, позволяющая пользователю сразу получить емкую и исчерпывающую информацию о результатах проведенной работы. Здесь кратко приводятся основные характеристики объекта оценки, результаты, полученные при применении различных подходов к оценке, итоговая величина стоимости объекта оценки, а также важные выводы и рекомендации, имеющие важное, по мнению Оценщика, значение для заказчика и для банка.

«Задание на оценку» - данная часть отчета содержит три раздела:

1) приводится исчерпывающее описание объекта со всеми характеристиками, которые учитывались и должны быть учтены при проведении оценки. Указывается роль объекта оценки в бизнесе или производственном процессе собственника, его значимость. Здесь же приводится описание имущественных прав на объект оценки и обременения объекта, оказывающие влияние на его стоимость.

2) указывается, что результаты оценки предполагается использовать для целей залога. Приводится информация об используемых стандартах оценки и иных документах, оговаривается вид (виды) определяемой стоимости, а также дополнительно определяемые параметры и характеристики. Указывается дата, на которую проводится оценка и срок выполнения работы.

3) приводятся используемые Оценщиком допущения и ограничивающие условия, которые могут оказать влияние на результат оценки [31, с.69].

«Сведения о заказчике оценки и об Оценщике»: в данном разделе в дополнение к сведениям, указываемым в соответствии с ФСО №3, приводятся сведения о банке – потенциальном залогодержателе в части его наименования и нахождения территориального подразделения (в случае, если работа ведется с филиалом банка). Если оценка выполняется без участия банка, сведения о банке не указываются.

«Анализ рынка/сегмента рынка, к которому относится объект оценки» - здесь приводятся результаты анализа рынка/сегмента рынка, к которому относится объект оценки, выявленные основные тенденции, ценовые диапазоны и основные влияющие факторы [31, с.74].

«Анализ ликвидности объекта оценки» - это раздел, не предусмотренный стандартами, но чрезвычайно важный для банка. В разделе приводится характеристика ликвидности объекта оценки и предполагаемый срок рыночной экспозиции. Указываются источники определения показателей ликвидности [31, с.76].

«Анализ наилучшего использования» формируется при оценке для целей залога. Данный анализ проводится только в случае явного несоответствия объекта оценки его существующему использованию. При этом оценка с учетом изменения целевого назначения объекта должна проводиться, если такое назначение уже определено и явно [31, с.77].

«Описание процесса оценки» - в разделе приводится информация о применяемых методах, а также все расчеты. Информацию об используемых аналогах, проводимых расчетах и корректировках рекомендуется приводить в табличном виде. Изложенная информация должна давать возможность легко проследить логичность и корректность полученного результата. В случае, если в качестве информации, существенной для величины определяемой стоимости, используется экспертное мнение, в отчете об оценке должен быть проведен анализ данного значения на соответствие рыночным условиям, описанным в разделе анализа рынка [31, с.82].

«Определение дополнительных характеристик» раскрывает вопросы о дополнительных характеристиках объекта оценки, например, прогноз изменения стоимости во времени или размер издержек, сопряженных с обращением взыскания, исходные данные, логика и результаты расчетов приводятся в данном разделе. Также по согласованию с Банком и Заказчиком может быть проведен расчет ликвидационной стоимости объекта оценки. При этом обязательно указание на применяемую методику и обоснование ее выбора [31, с.86].

«Согласование результатов и итоговый вывод о стоимости объекта» раскрываются вопросы результативности оценки при различных подходах. Так, при наличии существенного расхождения проводится анализ причин и в качестве окончательного выбирается наиболее достоверный, по мнению Оценщика, результат.

В Приложении к отчету в соответствии с требованиями ФСО №3 приводятся копии используемых документов. При использовании в качестве источников информации малотиражных региональных изданий рекомендуется включать в отчет не ссылки, а копии соответствующих страниц. Обязательным является наличие фотографий оцениваемого объекта.

1.3 Подходы и методы оценки объектов недвижимости

Оценка для целей залога - процедура по определению действительной рыночной стоимости залогового имущества, что позволяет определить справедливое и устраивающее обе стороны соотношение стоимости залога и величины кредита [28, с.351].

Оценка недвижимости проводится в отношении таких объектов, как:

- здания промышленного, социального или культурного назначения, производственные комплексы;

- жилые дома, квартиры, комнаты и иные жилые помещения;

- офисные, складские и производственные помещения;

- земельные участки, многолетние насаждения - сады, парки, скверы, освоенные участки в садовых и дачных товариществах;

- сооружения - дороги, мосты, подъездные пути, резервуары, ограждения и т.п.;

- объекты незавершенного строительства, включая объекты с приостановленным строительством, законсервированные объекты и объекты с прекращенным строительством [32, с.117].

Оценку имущества, предлагаемого в качестве обеспечения, производят специалисты по залоговой работе в ходе залоговой экспертизы. В необходимых случаях для целей оценки могут привлекаться оценщики и эксперты-консультанты.

Общий порядок проведения оценки:

1) определение текущей рыночной стоимости имущества;

2) определение прогнозной стоимости на предполагаемый момент погашения обязательств по кредитной сделке;

3) определение ликвидности имущества;

4) определение коэффициента залогового дисконтирования и залоговой стоимости имущества;

5) подготовка заключения о целесообразности принятия имущества в залог.

Исходя из требования ФСО № 1, экспертное заключение должно иметь следующие разделы:

- проверка соблюдения оценщиком при проведении оценки объекта оценки требований законодательства РФ об оценочной деятельности и договора об оценке;

- достаточность и достоверность используемой информации;

- обоснованность сделанных оценщиком допущений;

- использование или отказ от использования обязательных подходов к оценке;

- согласование (обобщение) результатов расчетов стоимости объекта оценки при использовании различных подходов к оценке и методов оценки [33, с.114].

Подходы и методы к оценке недвижимости, используемые в современной оценочной и банковской деятельности, представлены на рисунке 1.4.

Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести.

Доходный подход - это совокупность методов оценки стоимости недвижимости, основанных на определении текущей стоимости ожидаемых от нее доходов [34, с. 225].

Основной предпосылкой расчета стоимости таким подходом является сдача в аренду объекта недвижимости. Для преобразования будущих доходов от недвижимости в текущую стоимость осуществляется капитализация дохода.

Рис. 1.4. Современные подходы и методы к оценке недвижимости

Выделим и рассмотрим этапы доходного подхода:

1. Расчет суммы всех возможных поступлений от объекта оценки.

2. Расчет действительного валового дохода.

3. Расчет расходов, связанных с объектом оценки:

4. Определение величины чистого операционного дохода.

5. Преобразование ожидаемых доходов в текущую стоимость [34, с. 226].

Доходный подход предусматривает использование:

- метода капитализации, который применяется к тем предприятиям, которые успели накопить активы в результате капитализации их в предыдущие периоды; иными словами, этот метод наиболее адекватен оценке «зрелых» по своему возрасту предприятий;

- метода дисконтированных денежных потоков, который ориентирован на оценку предприятия, как действующего, которое и дальше предполагает функционировать. Он более применим для оценки молодых предприятий, не успевших заработать достаточно прибылей для капитализации в дополнительные активы, но которые, тем не менее; имеют перспективный продукт и обладают явными конкурентными преимуществами по сравнению с существующими и потенциальными конкурентами.

Капитализация дохода - это процесс, определяющий взаимосвязь будущего дохода и текущей стоимости объекта.

Коэффициент капитализации - норма дохода, отражающая взаимосвязь между доходом и стоимостью объекта оценки.

Различают два вида капитализации:

- прямая капитализация;

- капитализация дохода по норме отдачи на капитал.

При прямой капитализации рассматривают две величины: годовой доход и ставка капитализации.

Ставка капитализации - это отношение рыночной стоимости имущества к приносимому им чистому доходу.

Ставка дисконтирования - норма сложного процента, которая применяется при пересчете в определенный момент времени стоимости денежных потоков, возникающих в результате использования имущества.

Базовая формула доходного подхода:

V=I/R, (1)

где V - стоимость недвижимости,

I - ожидаемый доход от оцениваемой недвижимости. Под доходом обычно подразумевается чистый операционный доход, который способна приносить недвижимость за период,

R - норма дохода или прибыли - это коэффициент или ставка капитализации [6, с.19].

Затратный подход - это совокупность методов оценки, основанных на определении затрат, необходимых для восстановления либо замещения объекта оценки с учетом накопленного износа [17, с.70].

Базируется затратный подход на предположении, что покупатель не заплатит за готовый объект больше, чем за создание объекта аналогичной полезности. При применении этого подхода учитываются затраты инвестора, а не подрядчика.

Расчет стоимости улучшений с учетом накопленного износа определяется по формуле:

Су = Снс - Си, (2)

Итоговая стоимость недвижимости рассчитывается по формуле:

Сзп = Сз + Су, (3)

Где Сз - стоимость земельного участка с учетом наиболее эффективного использования;

Снс - затраты на новое строительство оцениваемых строений;

Ин - расчет накопленного износа [6, с. 34].

При этом выделяют следующие виды износа:

- физический износ рассматривается как износ, связанный со снижением работоспособности объекта в результате естественного физического старения и влияния внешних неблагоприятных факторов;

- функциональный износ - износ из-за несоответствия современным требованиям, предъявляемым к подобным объектам;

- внешний износ - износ в результате изменения внешних экономических факторов [21, с.47].

Определение рыночной стоимости недвижимости путем суммирования остаточной стоимости улучшений и рыночной стоимости земельного участка.

Информация, необходимая для применения затратного подхода:

- уровень заработной платы;

- величина накладных расходов;

- затраты на оборудование;

- нормы прибыли строителей в данном регионе;

- рыночные цены на строительные материалы [29, с.184] .

Сравнительный подход к оценке - это совокупность методов оценки стоимости, основанных на сравнении объекта оценки с его аналогами, в отношении которых имеется информация о ценах сделок с ними [17, с.68].

Сравнительный поход к оценке недвижимости основан на принципе замещения – покупатель не приобретет объект недвижимости, если стоимость этого объекта превышает все издержки по приобретению на рынке подобного объекта, который обладает той же полезностью для покупателя. Данный подход в основном используется там, где существует достаточная база данных о сделках купли-продажи или аренды на рынке недвижимого имущества [34, с. 227].

Рассмотрим условия применения сравнительного подхода:

- объект не должен быть уникальным.

- информация должна быть исчерпывающей, включающей условия совершения сделок.

- факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы.

Основные требования, предъявляемые к аналогу – объекту оценки следующие:

- аналог похож на объект оценки по основным экономическим, материальным, техническим и другим характеристикам;

- сходные условия сделки [17, с.69].

Этапы сравнительного подхода:

- изучение рынка;

- сбор и проверка достоверности информации о предлагаемых на продажу или недавно проданных аналогах объекта оценки;

- сравнение данных об отобранных аналогах и объекте оценки;

- корректировка цен продаж выбранных аналогов в соответствии с отличиями от объекта оценки;

- установление стоимости объекта оценки [34, с. 228].

Основными источниками информации могут быть данные регистрационных, информационных, страховых служб и брокеров компаний; периодические издания по недвижимому имуществу, информация, предоставляемая участниками сделок, архивы оценщика.

Для определения итоговой стоимости оцениваемой недвижимости необходима корректировка сопоставимых продаж. Расчет и внесение корректировок производится на основе логического анализа предыдущих расчетов с учетом значимости каждого показателя. Наиболее важным является точное определение поправочных коэффициентов.

Стоимость объекта недвижимости при этом подходе равна средневзвешенной цене по реализованным аналогам с учетом поправок, которые учитывали их отличие от оцениваемого объекта:

V = Рк + D (b), (4)

где Pк - продажная цена аналогичного объекта недвижимости;

D - сумма поправочных корректировок. Сравнительный подход к оценке недвижимого имущества основывается на принципах замещения, спроса, предложения и сбалансированности

Таблица 1 - Сравнительный анализ подходов к оценке недвижимости под залог

|

Подход к оценке недвижимости

|

Преимущества подхода

|

Недостатки подхода

|

|

Сравнительный подход

|

1. В итоговой стоимости отражается мнение типичных продавцов и покупателей.

2. В ценах продаж отражается изменение финансовых условий и инфляция.

3. Статически обоснован.

4. Вносятся корректировки на отличия сравниваемых объектов.

5. Достаточно прост в применении и дает надежные результаты

|

1. Различия продаж.

2. Сложность сбора информации о практических ценах продаж.

3. Проблематичность сбора информации о специфических условиях сделки.

4. Зависимость от активности рынка.

5. Зависимость от стабильности рынка.

6. Сложность согласования данных о существенно различающихся продажах

|

|

Затратный подход

|

При оценке новых объектов затратный подход является наиболее надежным

|

1. Затраты не всегда эквивалентны рыночной стоимости.

2. Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда.

3. Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же объекта, так как в процессе оценки из стоимости строительства вычитается накопленный износ.

4. Проблематичность расчета стоимости воспроизводства старых строений.

5. Сложность определения величины накопленного износа старых строений и сооружений.

6. Отдельная оценка земельного участка от строений.

|

|

|

Данный подход является целесообразным и/или единственно возможным в следующих случаях:

- анализ наилучшего и наиболее эффективного земельного участка;

- технико-экономический анализ нового строительства и улучшений;

- оценка общественно-государственных и специальных объектов;

- оценка объектов на малоактивных рынках;

- оценка для целей страхования и налогообложения

|

|

Точная оценка зависит от качества и количества используемой для анализа информации, поэтому сбору и проверке данных по аналогам объекта оценки нужно придавать очень большое значение.

При сравнительном подходе используются:

- метод рынка капитала, - ориентирован на оценку предприятия, как действующего, которое и дальше предполагает функционировать;

- метод сделок применим для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем его выпуска;

- метод отраслевых коэффициентов ориентирован на оценку предприятия, как действующего, которое и дальше предполагает функционировать [6, с.11].

2. Анализ и оценка объектов недвижимости в целях кредитования в ОАО «Сбербанк»

2.1 Социально-экономическое развитие региона в 2010-2011г.г.

Значение Краснодарского края в Российской Федерации определяется следующими факторами.

Краснодарский край реализует геостратегическую функцию форпоста стабильности на южных рубежах России.

Краснодарский край является приграничной территорией и единственным выходом России к Черному морю, а через него — к важнейшим международным морским путям.

Основу производительных сил Краснодарского края составляют промышленный, строительный, топливно-энергетический комплексы, область информационных и коммуникационных технологий, а также агропромышленный, транспортный, курортно-рекреационный и туристский комплексы.

Динамичное развитие агропромышленного комплекса Краснодарского края обеспечивает продовольственную безопасность страны:

- край обладает богатейшими ресурсами сельскохозяйственных земель, в том числе черноземами, площадь которых составляет 4805 тысяч гектаров (это более 4 процентов российских и около 2 процентов мировых запасов);

- край занимает первое место среди субъектов Российской Федерации по объему производства зерна, сахарной свеклы, плодов и ягод, второе — по производству семян подсолнечника и меда;

- край занимает второе место среди субъектов Российской Федерации по производству яиц, мяса скота и птицы (в живом весе), третье место — по производству молока.

Согласно данным «Стратегии социально экономического развития Краснодарского края до 2020 года» в 2010 году в Краснодарском крае собрано 10,5 % валового объема зерна, производимого в России; произведено 6,2 процента мяса, 4,3 процента молока, 4,6 процента яиц от объема производства в целом по России.

В 2011 году в крае произведено 33,4 процента общероссийского объема сахара-песка, 25,4 процента растительных масел, 30,2 процента виноградных вин, 6,9 процента консервов.

Транспортный комплекс обеспечивает реализацию внешнеполитических и экономических интересов России в зоне черноморского и средиземноморского экономического сотрудничества, вносит существенный вклад в повышение «связности» территории страны.

Морские порты края обеспечивают прямой выход через Азовское и Черное моря на международные внешнеторговые пути и перерабатывают более 35 % внешнеторговых российских и транзитных грузов морских портов России, обслуживают около трети российского нефтеэкспорта.

По территории края проходят важнейшие железнодорожные маршруты федерального значения, которые ориентированы в сторону морских международных портов края и курортов Черного и Азовского морей.

Воздушный транспорт Краснодарского края представлен четырьмя аэропортами, два из которых являются международными (Краснодар, Сочи).

Уникальные для России природно-климатические условия края, наличие передовых медицинских учреждений и технологий, исторических достопримечательностей создают потенциал для развития высокоэффективного, конкурентоспособного туристско-рекреационного комплекса международного уровня, формирующего позитивный имидж страны на международной арене и обеспечивающего растущие потребности населения в услугах, связанных с отдыхом, лечением и туризмом:

- климат в крае - один из наиболее благоприятных в России для проживания и деятельности человека. Краснодарский край - самый теплый регион России, средняя продолжительность времени, когда в светлое время суток на территории края наблюдается солнечная погода, составляет 2300 часов в год;

- благодаря сочетанию благоприятных климатических условий и наличия месторождений минеральных вод и лечебных грязей Краснодарский край является самым популярным курортно-туристическим регионом России;

- потенциал санаторно-курортного и туристского комплекса края реализуется за счет создания на территории края особой экономической зоны туристско-рекреационного типа.

Регион лидирует в России по основным позициям, характеризующим его экономическое развитие:

- по налоговым и неналоговым доходам консолидированного бюджета в 2011 году край занимает 10 место;

- по объему строительных работ - 6 место;

- по объему платных услуг населению - 4 место;

- по объему жилищного строительства - 3 место.

Краснодарский край является одним из основных лидеров среди регионов Российской Федерации по уровню инвестиционной активности и стабильно занимает первое место в Южном федеральном округе и пятое - в России.

«Стратегия социально экономического развития Краснодарского края до 2020 года» иллюстрирует, что в 2010-2011 гг. общий объем инвестиций составил 803,4 миллиарда рублей, в том числе в 2011 году - 225 миллиардов рублей - это самый значительный прирост за последние семь лет.

По привлечению инвестиций ведущими отраслями являются транспорт и связь, агропромышленный, санаторно-курортный и туристский комплексы, определяющие приоритеты региональной экономики.

Краснодарский край входит в семерку российских регионов с наименьшими инвестиционными рисками и занимает второе место в рейтинге российских регионов по законодательной активности в сфере инвестиций.

Таким образом, в Краснодарском крае имеется мощный потенциал опережающего развития, определяющий возможности роста его вклада в реализацию целей Правительства Российской Федерации.

2.2 Анализ рынка недвижимости в г. Сочи

Рынок недвижимости города Сочи отличается устойчивым спросом, связанным с предстоящими играми зимней олимпиады 2014 года, стабильностью (способностью вернуть вложенный капитал с прибылью). Устойчивость и стабильность рынка квартир позволяет приобретателям новостроек покупать квартиры не столько для сезонного семейного проживания, сколько для выгодных инвестиций.

Инвестирование капитала в рынок недвижимости Сочи является оправданным еще и в виду уникального географического положения города, возможностями его горноклиматических и субтропических курортов.

Так, на современном этапе развития на рынке недвижимости Сочи имеется значительный устойчивый спрос у покупателей ко всем сегментам рынка сочинской недвижимости.

Рынок недвижимости в г. Сочи отличается устойчивым развитием и увеличением количества реализованных проектов.

Несмотря на существенный рост предложений в сегменте рынка новостроек, вторичный рынок недвижимости в Большом Сочи не теряет своей привлекательности, отвечая на спрос повышением цены предложения 1 м [40].

Строительство жилых домов эконом класса ограничивается в Сочи незначительным числом проектов. Незначительная экономическая прибыль от реализации таких «бюджетных» проектов жилья не привлекает застройщиков в данный сегмент рынка недвижимости. Наиболее веской причиной такого положения дел является не только с низкий уровень прибыльности строительства недорогого жилья эконом класса, но и высокий уровень затрат на оформление нормативных и разрешительных документов, не зависящий, по мнению специалистов ЗАО «Бизнес-Фактор», от класса качества вводимого в эксплуатацию жилья [39].

В настоящий момент наиболее широко представлены предложения в сегменте рынка новостроек бизнес класса. Такая недвижимость демонстрирует устойчивый рост не только по количеству предложений, но и по их качеству.

В результате проведенного анализа сегмента рынка квартир можно сказать, что безусловное лидерство в сегменте новостроек Сочи у жилья эконом класса. На долю данных квартир приходится порядка 70% от общего числа предложений.

Рис. 2.1. Значение цен предложений квартир в новостройках

в зависимости от типа квартиры на 01.01.2012г.

Значение цен предложений квартир в новостройках в зависимости от типа квартиры. Данные значения представлены в Приложении А.

В настоящее время в структуре предложения квартир в новостройках в Сочи наибольшую долю занимают предложения о продаже однокомнатных квартир. Доля предложений квартир в новостройках в зависимости от типа квартиры – рисунок 2.2.

Рис. 2.2. Структура предложения на рынке недвижимости

г. Сочи на 01.01.2012г.

Доля предложений квартир в новостройках в зависимости от района расположения представлена на рисунке Приложения Б.

В сегменте элитных новостроек и жилья «бизнес класса» в будущем, вероятнее всего, произойдёт постепенное сокращение предложений, соизмеримое с реальным покупательским спросом. На текущий момент цены на квартиры эконом класса и бизнес класса остаются на уровне лета 2010 года [39].

На рынке вторичного жилья в Сочи наблюдается незначительное плавное повышение с марта 2011 года. Специалисты агентств недвижимости г. Сочи, партнеры ЗАО «Бизнес-Фактор» связывают это с серией крупных скандалов, коснувшихся городского первичного рынка квартир.

Специалистами ЗАО «Бизнес – Фактор» был проанализирован вторичный рынок квартир города Сочи и определена средняя цена на рынке – рисунок 2.3.

В целом профессиональные участники рынка недвижимости фиксируют тенденцию роста активности покупателей.

Рис. 2.3. Значение цен на рынке вторичной недвижимости

Специалисты рынка отмечают некоторые из особенностей спроса 2011 года в сравнении с докризисными тенденциями. В 2006 – 2008 гг. устойчивый рост цен стимулировал предсезонные покупки квартир (весенние покупки).

В 2011 году стабильное состояние рынка, отсутствие значительного роста цен позволяет покупателям спокойно выжидать и не торопиться с вложением инвестиций. Часть инвесторов считает, что рынок недвижимости существенно подешевеет, после завершения Олимпиады в Сочи в 2014 году, когда снизиться административное влияние на рынок. О существенном росте спроса на недвижимость в Сочи в настоящий момент говорить не приходится. Специалисты рынка прогнозируют повышение отложенного спроса не ранее середины 2012 года [40].

Во втором квартале 2012 года стоимость жилья в Сочи примерно остается на треть ниже докризисного уровня 2008 года [39].

Имеется незначительный рост цен по сравнению с первым кварталом 2011 года связанный с летним повышением цен недвижимости в курортный сезон. Рост стоимости недвижимости, в сравнении с минимумом цена в середине 2010 года остаётся незначительным.

Таким образом, ситуацию на рынке недвижимости г. Сочи можно назвать стагнацией.

2.3 Экономическая характеристика банка

Объектом исследования в выпускной квалификационной работе выступило Центральное отделение ОАО «Сбербанка России» - ОПЕРО ОСБ 1806/18060, функционирующее на рынке банковских услуг г. Сочи.

Центральное отделение расположено по адресу: г.Сочи, ул. Войкова, д.2.

Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР» от 2 декабря 1990 г. Учредителем Банка является Центральный банк Российской Федерации, именуемый в дальнейшем «Банк России».

Фирменное (полное официальное) наименование Банка: Акционерный коммерческий Сберегательный банк Российской Федерации (открытое акционерное общество);

Банк имеет исключительное право использования своего фирменного наименования.

Банк входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством Российской Федерации, нормативными документами Банка России, а также Уставом.

Банк является юридическим лицом и со своими филиалами и другими обособленными подразделениями составляют единую систему Сбербанка России. Имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе.

Основной целью деятельности Банка является привлечение денежных средств от физических и юридических лиц, а также осуществление кредитно-расчетных и иных банковских операций и: сделок с физическими и юридическими лицами.

Сбербанк занимается кредитно-платежным обслуживанием хозяйственных структур, осуществляет валютные операции по расчетам клиентов с иностранными партнерами. С переходом страны к рыночным отношениям Сберегательный банк РФ способствует инвестированию сбережений населения в экономику через участие в рынке ценных бумаг либо напрямую путем приобретения средств производства и самостоятельной предпринимательской деятельности.

К основным функциям ОАО «Сбербанк России» можно отнести:

- мобилизация временно свободных и не используемых на текущее потребительские цели денежных средств населения и юридических лиц;

- размещение привлеченных средств в экономику и в операции с ценными бумагами;

- кредитно-расчетное обслуживание предприятий и организаций; кредитование потребительских нужд населения; осуществление денежных расчетов и платежей в хозяйстве и с населением;

- выпуск, покупка, продажа и хранение векселей, чеков, сертификатов и других ценных бумаг;

- консультирование и предоставление экономической и финансовой информации; совершение валютных операций и международных расчетов.

Банк осуществляет следующие банковские операции:

- привлекает и размещает денежные средства физических и юридических лиц;

- открывает и ведет банковские счета физических и юридических лиц, осуществляет расчеты по поручению клиентов, в том числе банков-корреспондентов;

- инкассирует денежные средства, векселя, платежные и расчетные документы и осуществляет кассовое обслуживание физических и юридических лиц;

- покупает и продает иностранную валюту в наличной и безналичной формах;

- привлекает во вклады и размещает драгоценные металлы;

- выдает банковские гарантии.

ОАО «Сбербанк России» вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

Все перечисленные банковские операции и сделки осуществляются в рублях и в иностранной валюте.

Анализ финансовых результатов деятельности акционерного коммер�ческого банка является одним из важнейших направлений в его работе, поскольку с его помощью можно увязать элементы государственного регулирования и надзора за деятельностью банков с целями внутрибанковского анализа.

Анализ финансовых результатов деятельности банка позво�ляет контролировать соблюдение установленных Банком России про�порций и нормативов. С другой - банки являются акционерными ком�мерческими организациями, функционирующими с целью получения прибыли, несущими риск, который может привести к непредвиденным расходам, убыткам или неполучению дохода, покрываемым за счет соб�ственных средств. Анализ финансовых результатов позволяет не толь�ко отследить выполнение установленных нормативов, но и управлять финансовой устойчивостью с учетом отдельных ее аспектов.

Анализ финансовых результатов банковской деятельности при�сутствует во всех видах временного анализа: предварительном (пер�спективный анализ), оперативном (экспресс-анализ) и последующем (углубленный анализ)

Анализ доходов и расходов подразделений банка в разрезе банковских услуг и банковских продуктов позволяет получить сравнительную картину эффективности тех или иных услуг в разных подразделениях. Анализ доходов и расходов от клиентов и групп клиентов в разрезе банковских услуг дает возможность управлять составом и качеством услуг в клиентской базе.

Анализ доходов и расходов от контрагентов (или поставщиков товаров и услуг) в разрезе банковских услуг или товарно-материальных ценностей решает задачи по выявлению миграции контрагентов из выгодных в невыгодные по тем или иным услугам.

Динамика и объем структуры совокупных доходов отделения банка представлены в таблице 2.

Таблица 2 – Динамика объема и структуры совокупных доходов ОПЕРО ОСБ 1806/18060 ОАО «Сбербанка России»

|

Доходы

|

Период

|

Темп роста, %

|

|

|

2009 год

|

2010 год

|

2011 год

|

к 2009 году

|

к 2010 году

|

|

Совокупный доход - всего

|

10 889 462,36

|

10 670 941,63

|

13 312 380,58

|

97,99

|

124,75

|

|

Доходы от операционной деятельности

|

7 119 448,06

|

6 998 144,50

|

8 997 198,90

|

98,30

|

128,57

|

|

Начисленные и полученные проценты

|

7 119 448,06

|

6 998 144,50

|

8 997 198,90

|

98,30

|

128,57

|

|

по ссудам в инвалюте

|

-

|

-

|

-

|

|

|

|

Доходы по операциям с ценными бумагами

|

2 087 999,00

|

2 137 215,09

|

2 866 167,09

|

102,36

|

134,11

|

|

Доходы от неоперационной деятельности

|

1 567 786,07

|

1 089 156,08

|

1 143 187,06

|

69,47

|

104,96

|

|

Дивиденды

|

215 149,00

|

299 187,00

|

437 198,03

|

139,06

|

146,13

|

|

Возмещение клиентами расходов

|

167 244,09

|

204 118,07

|

211 156,09

|

122,05

|

103,45

|

|

Курсовые разницы

|

398 144,07

|

396 154,08

|

251 104,09

|

99,50

|

63,39

|

|

Комиссия по услугам и корсчетам

|

269 198,03

|

205 144,07

|

326 128,09

|

76,21

|

158,98

|

|

Прочие доходы

|

114 229,23

|

446 425,96

|

305 827,53

|

390,82

|

68,51

|

|

Штрафы

|

42 118,06

|

262 144,08

|

97 109,03

|

622,40

|

37,04

|

|

Плата за доставку ценностей

|

58 704,09

|

87 132,08

|

93 504,50

|

148,43

|

107,31

|

|

Прочие доходы

|

13 407,08

|

97 149,80

|

115 214,00

|

724,62

|

118,59

|

Анализируя таблицу 2 можно сделать ряд выводов:

- совокупный доход банка увеличивается в 2011 году на 24,57% в основном за счет увеличения притока доходов по операциям с ценными бумагами (на 34,11% в 2011 году);

- увеличение доходов от операционной деятельности составляет 28,57% к 2011 году;

- прочие расходы сокращаются на 31,5%.

Рис. 2.4. Структура совокупных доходов ОПЕРО ОСБ 1806/18060

ОАО «Сбербанка России» в 2011г.

Таким образом, наибольший объем притока денежных средств в ОПЕРО ОСБ 1806/18060 ОАО «Сбербанка России» в 2011г. составляют доходы от операционной деятельности, на их долю приходится 82% всех поступлений. Наименьший удельный вес в структуре поступлений составляют доходы от курсовой разницы – 2% в 2011г.

Объем срочных привлеченных средств сокращается на 1% к 2011 году, в основном за счет сокращения объемов долгосрочного кредитования – таблица 3.

Таблица 3 – Динамика объема и структуры привлеченных средств ОПЕРО ОСБ 1806/18060 ОАО «Сбербанка России»

|

Доходы

|

Период

|

Темп роста, %

|

|

|

2009 год

|

2010 год

|

2011 год

|

к 2009 году

|

к 2010 году

|

|

Счета до востребования

|

49 611 869,47

|

61 272 836,84

|

56 197 108,54

|

123,50

|

91,72

|

|

в инвалюте

|

916 801,18

|

9 938 750,50

|

979 104,17

|

1084,07

|

9,85

|

|

государственных предприятий и организаций

|

15 901 312,87

|

15 744 477,60

|

19 150 235,50

|

99,01

|

121,63

|

|

АО, ООО

|

21 614 880,02

|

23 761 244,00

|

24 116 008,07

|

109,93

|

101,49

|

|

граждан

|

10 190 999,30

|

10 821 104,21

|

10 909 713,03

|

106,18

|

100,82

|

|

предпринимателей - юридических лиц

|

516 217,07

|

545 826,06

|

579 021,20

|

105,74

|

106,08

|

|

граждан - предпринимателей

|

191 802,81

|

202 215,14

|

203 918,53

|

105,43

|

100,84

|

|

инофирм в рублях

|

-

|

-

|

-

|

-

|

-

|

|

капитальных вложений

|

279 856,22

|

259 219,33

|

259 108,04

|

92,63

|

99,96

|

|

Срочные

|

85 577 733,13

|

96 036 426,97

|

95 150 253,92

|

112,22

|

99,08

|

|

Вклады населения

|

59 338 251,20

|

65 631 908,20

|

62 720 213,98

|

110,61

|

95,56

|

|

Депозиты предприятий

|

17 913 224,80

|

21 206 109,30

|

22 809 133,40

|

118,38

|

107,56

|

|

Долгосрочное кредитование

|

328 103,07

|

319 204,02

|

299 102,45

|

97,29

|

93,70

|

|

Долговые обязательства

|

1 224 307,41

|

1 305 119,03

|

1 299 108,06

|

106,60

|

99,54

|

|

Кредиты, полученные у других банков

|

7 998 154,06

|

8 879 205,45

|

9 321 804,09

|

111,02

|

104,98

|

|

Средства из системы расчетов

|

91 267 103,80

|

94 561 088,03

|

94 109 219,45

|

103,61

|

99,52

|

|

Прочие кредиторы

|

4 101 207,30

|

2 998 132,09

|

2 876 123,06

|

73,10

|

95,93

|

|

Привлеченные средства-брутто - всего

|

231 782 221,11

|

256 173 602,96

|

249 631 813,03

|

110,52

|

97,45

|

|

Сумма иммобилизации - всего

|

86 082 528,75

|

92 426 424,90

|

97 987 775,60

|

107,37

|

106,02

|

|

Средства в расчетах

|

79 981 324,25

|

86 533 101,80

|

89 963 212,30

|

108,19

|

103,96

|

|

Затраты на капвложения

|

6 101 204,50

|

5 893 323,10

|

8 024 563,30

|

96,59

|

136,16

|

|

Дебиторы

|

-

|

-

|

-

|

-

|

-

|

|

Привлеченные средства-нетто - всего

|

145 699 692,36

|

163 747 178,06

|

151 644 037,43

|

112,39

|

92,61

|

Обща сумма привлеченных средств сократилась на 7,4% к концу 2011 года.

Рис. 2.5. Динамика привлеченных средств

Рассматривая структуру счетов по привлеченным средствам, можно отметить, что наибольший удельный вес – 43% составляют средства, размещенные акционерными обществами и обществами с ограниченной ответственностью.

Доходность банка декомпозируется по следующим объектам управленческого учета и анализа (в порядке детализации): доходность Бизнес-единиц - филиалов, дочерних банков, аффилированных предприятий; доходность Центров прибыли (точек продаж); доходность банковских продуктов и услуг; доходность клиентов.

Банковская экономическая модель доходности клиента описывается следующей формулой:

ЭП = СПД + СР + СКД + СТД- НР, (5)

где ЭП - экономическая прибыль от клиента,

СПД - сальдо прямых процентных доходов от клиента (прямые процентные доходы - прямые процентные расходы),

СР - сальдо движения резервов по кредитным позициям клиента (восстановление резервов - создание резервов),

СКД - сальдо комиссионных доходов и расходов, полученных от клиента (прямые комиссионные доходы - прямые комиссионные расходы),

СТД - сальдо трансфертных доходов и расходов по привлеченным/размещенным ресурсам клиента (доходы от внутреннего размещения клиентских пассивов - расходы на фондирование активных операций с клиентом),

НР - накладные расходы по обслуживанию клиентов.

В процессе анализа активов целесообразно исследовать состав активов банка с точки зрения следующих показателей:

- доходность, степень доходности;

- степень риска/ликвидность;

- срочность;

- степень диверсификации активов, как в общем по основным направлениям размещения средств (кредиты, ценные бумаги, векселя и пр.), так и внутри данных направлений по типам активов.

В общем виде активы делятся на приносящие доход и не приносящие доход, ликвидные и неликвидные.

Для оценки качества пассивов могут быть использованы следующие коэффициенты. Коэффициент клиентской базы, client base ratio (CBR)

CBR = CLB / Anet, (5)

где: CLB — абсолютная величина клиентской базы (КБ) - средства клиентов (юридических и физических лиц) на счетах до востребования, а также депозиты, векселя, облигации юридических лиц, депозиты физических лиц;

Anet — чистые активы.

Данный коэффициент показывает долю клиентских пассивов банка. При этом, в клиентскую базу не включены банковские займы и средства на корреспондентских счетах, как потенциально летучие.

CBR = 24109449 / 24683501 = 0,769 или 76,9 %

Рассчитанное значение коэффициента позволяет утверждать, что 76,9% банк может финансировать самостоятельно, независимо от «внешних» источников финансирования - межбанковских и бюджетных средств.

Руководству и администрации банка необходимо проведение мероприятий по привлечению новых клиентов. Увеличение может происходить как за счет выхода банк анна новый сегмент рынка (участие в финансирование региональных программ, проектов), так и за счет выпуска новых банковских продуктов. При этом новые банковские продукты будут обеспечивать не только увеличение клиентской базы, но и гибкость банковской политики ОПЕРО ОСБ 1806/18060 ОАО «Сбербанка России».

2.4 Анализ и выбор наиболее выгодного условия кредитования под залог

Определение рыночной стоимости объектов недвижимого имущества для оформления взноса в уставной капитал предприятий, оформления залога (ипотеки), изменения учетной стоимости основных средств в бухгалтерском учете, заключения договоров страхования и для любых иных целей, требующих установления стоимости объекта независимым оценщиком.

Недвижимое и движимое имущество, которое обладает большой стоимостью часто передается в банк в качестве предмета залога для обеспечения кредитов. При этом ОАО «Сбербанк» проводит независимую оценку стоимости таких объектов.

Базовой стоимостью недвижимости для целей залога является рыночная стоимость.

Специфика кредитования под залог земельных участков – это высокая волатильность их рыночной стоимости. Как показал кризис 2008-2009 годов, очень многие земельные участки были переоценены, и их рыночная стоимость во много раз превышала реальную стоимость.

Пытаясь минимизировать свои риски, банк существенно занижает % от оценочной стоимости участка, на который может быть выдан кредит. Поэтому при выдаче кредитов на потребительские цели под залог недвижимости их величина обычно не превышает 50% оценочной стоимости. А для земельных участков это процент намного меньше – 20-25%.

Сама процедура оформления кредита под залог земельных участков в целом сходна с процедурой кредитования под залог недвижимости.

Рассмотрим методы определения рыночной стоимости коммерческой недвижимости и определим ее стоимость.

Метод Инвуда определяет норму возврата капитала.

Каждый объект недвижимости имеет конечный (ограниченный) срок экономической жизни (срок, в течение которого эксплуатация объекта является физически возможной и экономически выгодной). Доход, приносимый объектом недвижимости, должен возмещать потерю объектом своей стоимости к концу срока его экономической жизни. Количественно величина дохода, необходимого для такого возмещения, выражается через норму возврата капитала. Расчет производится по формуле:

Где Rвозвр - норма возврата капитала;

R - ставка дисконтирования;

k - срок экономической жизни, принимается равным 30 лет, в соответствии со средним сроком до проведения капитального ремонта (определено на основании ВСН 58-88 (р))

Объект недвижимости, предоставляемый ОАО «Сбербанк России» в качестве залога в целях кредитования - торговый павильон в центре Чайсовхоза, площадью 496 м2.

Площадь земельного участка 550м2, участок в аренде у города на 49лет.

Объект недвижимости находился в стадии активной эксплуатации 12 лет, следовательно, расчетным периодом будут 18 лет.

Ставка дисконтирования, включая риск по проекту и ставку рефинансирования, а также с учетом уровня инфляции на 01.02.2012 год составляет 24%. Тогда:

Rвозвр = 0,24 / ((1,24)30 -1)

Rвозвр = 0,24/1,5488 = 0,1549 или 16%

Таким образом, норма возврата капитала составляет 16%. Если учесть, что рыночная стоимость объекта, при постановке его на баланс в качестве производственных фондов предприятия, составляла 18600 тыс. руб., то сумма возврата капитала составит:

Квозр = 18600*0,16 = 2976 тыс. руб.

Сравнительный подход к оценке - это совокупность методов оценки стоимости, основанных на сравнении объекта оценки с его аналогами, в отношении которых имеется информация о ценах сделок с ними.

Условия применения сравнительного подхода:

1. Объект не должен быть уникальным.

2. Информация должна быть исчерпывающей, включающей условия совершения сделок.

3. Факторы, влияющие на стоимость сравниваемых аналогов оцениваемой недвижимости, должны быть сопоставимы.

Основные требования к аналогу:

- аналог похож на объект оценки по основным экономическим, материальным, техническим и другим характеристикам;

- сходные условия сделки.

Исходя из рассмотренных требований, мы определили 2 аналогичных объекта, располагающихся в этом же районе города.

Площадь первого аналогичного объекта А1 составляет 480 м2, соответственно, А2 – 502 м2.

Если рассматривать текущую рыночную стоимость, то исходя их инфраструктуры города и состояния объектов, можно сказать, что на момент оценки А1 стоит на рынке недвижимости 32 млн. руб., А2 – 35 млн. руб.

Цена продажи аналога, приведенная к оцениваемому объекту по количественным характеристикам (в данном случае по площади и оборудованию) рассчитывается по формуле:

где Цкхi - пена продажи i-го аналога, приведенная к оцениваемому объекту по количественным характеристикам (по площади и), тыс. руб.;

Pi – цена продажи i-го аналога, тыс. руб.;

Cобi – стоимость оборудования i-го аналога, тыс. руб.;

Sпi – площадь i-го аналога, м2

ЦкхА1 = [(32 000 – 2784) / 480] * 496 = 30189,9 или 30190 тыс. руб.

ЦкхА2 = [(35 000 – 6720) / 502] * 496 = 27941,9 или 27942 тыс. руб.

Методом сопоставимых пар определяем поправки к стоимости объектов.

Средняя цена квадрата нежилого помещения первого аналога составляет 63 тыс. руб.; цена квадрата второго объекта – 55,7 тыс. руб.

Поскольку среднерыночная цена в городе составляет 70 тыс. руб., то

К1 = 63/ 70 = 0,899 или 0,9

К2 = 55,7 / 70 = 0,795 или 0,8

Тогда для расчета оценочной стоимости объекта недвижимости используем формулу, определяющую коэффициент разбросанности ряда:

где аmax – максимальное значение ряда полученных итоговых скорректированных цен.

аmin – минимальное значение ряда полученных итоговых скорректированных цен;

Кр = 63/55,7 = 1,13

Определим среднюю стоимость 1 кв. метра:

Sср = (63+55,7) / 2 = 59,28 тыс. руб. за м 2

Sобъекта = 59,28*496*1,13 = 33224,38 тыс. руб.

Тогда сумма возврата капитала составит:

Квозр = 33224,38 *0,16 = 5316 тыс. руб.

Таким образом, рыночная стоимость залогового имущества составляет 33224,4 тыс. руб., сумма возврата капитала составляет 5316 тыс. руб.

ОАО «Сбербанк России» предъявляет достаточно простые требования к залогу: стоимость, ликвидность. Данные показатели тесно взаимосвязаны - например, рыночная стоимость зачастую снижает ликвидность, а ликвидационная, наоборот, повышает. Именно поэтому банк в первую очередь интересует последний вид стоимости, поскольку если кредит не возвращен, объект залога отчуждается по цене 10-30% ниже рыночной стоимости. Для страхования от подобных рисков банки принимают тот залог, рыночная стоимость которого как минимум на 30% выше объема финансирования.

Кредитор, по обеспеченному залогом обязательству, в случае неисполнения должником данных обязательств, имеет право удовлетворить свои требования из стоимости предмета залога, преимущественно перед другими кредиторами залогодателя, за исключением изъятий, регламентируемых законом. Чтобы залог был действительно эффективным средством обеспечения обязательств, необходимо учитывать следующие моменты.