Анализ практики ипотечного жилищного кредитования банка ВТБ -24

СОДЕРЖАНИЕ

|

|

стр

|

|

Введение

|

3

|

|

Глава 1. Теоретические основы ипотечного кредитования

|

6

|

|

1.1. Экономическая сущность ипотечного кредита и интерпретация этого вопроса в экономической литературе

|

6

|

|

1.2. Модели ипотечного кредитования. Мировой опыт в области ипотеки

|

19

|

|

Глава 2. Современное состояние рынка ипотечного жилищного кредитования в России

|

24

|

|

2.1. Анализ основных тенденций рынка ипотечного жилищного кредитования в России на современном этапе.

|

24

|

|

2.2 Анализ практики ипотечного жилищного кредитования банка ВТБ -24

|

35

|

|

Глава 3. Ипотечное жилищное кредитование как перспективное направления кредитования в РФ

|

58

|

|

3.1 Основные проблемы развития ипотечного жилищного кредитования в России

|

58

|

|

3.2 Основные направления совершенствования и перспективы развития ипотечного жилищного кредитования.

|

63

|

|

3.3 Предложения, направленные на совершенствование организации ипотечного кредитования в банке ВТБ 24

|

71

|

|

Заключение

|

77

|

|

Список используемых источников

|

80

|

Введение

В настоящее время большой интерес для нашей страны представляет ипотечное кредитование, главная цель которого – формирование эффективно работающей системы обеспечения доступным жильем российских граждан со средними доходами, основанной на рыночных принципах приобретения жилья за счет собственных средств граждан и долгосрочных ипотечных кредитов.

Актуальность выбранной темы дипломной работы обусловлена той значимой ролью, которую играет ипотечное кредитование в современной рыночной экономике. Мировой опыт показывает, что, как правило, ипотека неразрывно связана с решением социальных задач, прежде всего с обеспечением граждан той или иной страны качественным и современным жильем. Ипотечное кредитование является эффективным инструментом, стимулирующим строительство новых объектов, формирование рынка недвижимости и ценных бумаг.

Ипотечное кредитование является одним из наиболее перспективных направлений деятельности российских банков. Отечественные банки, изучая богатый исторический опыт России в данном направлении и практику других стран, стараются разработать собственные модели кредитования и банковские продукты, способные реально функционировать в сложной экономической обстановке. Обращение к ипотечному кредитованию может стать элементом разумной и эффективной кредитной политики для универсального банка, позволяя ему привлекать новых клиентов, желающих получить максимум финансовых продуктов в рамках одного банка. Ипотечное кредитование, таким образом, способствует развитию банковской системы, давая мощный толчок к появлению новых финансовых инструментов и, позволяя кредитным институтам на долгосрочной основе финансировать основные производственные секторы экономики.

Развитие ипотеки будет способствовать решению многих макроэкономических задач, поскольку заставляет всех субъектов этого процесса ориентироваться на длительный период взаимодействия, делая их заинтересованными в содействии экономической стабильности.

Ипотека создает дополнительный спрос на жилье, поскольку без ипотечного кредитования подавляющее большинство населения не способно решить свою жилищную проблему.

Целью дипломной работы является анализ практики ипотечного жилищного кредитования в ЗАО «ВТБ-24» и внесение предложений, направленных на совершенствование организации ипотечного кредитования в банке «ВТБ 24».

Поставленная цель предопределила необходимость решения следующих задач:

-исследование теоретических аспектов ипотечного кредитования;

-характеристика особенностей банковского ипотечного кредитования в России;

-изучение мирового опыта ипотечного кредитования;

-анализ практики ипотечного кредитования в банке ;

- сравнительная характеристика ипотечного кредитования в банках Ростова;

-характеристика проблем и перспектив ипотечного кредитования в России.

Объектом исследования являются модели ипотечного кредитования, функционирующие в России, а так же участники и институты, задействованные в реализации этих моделей, такие как Агентство по ипотечному жилищному кредитованию, коммерческие банки.

Предметом исследования выступают ипотечные банковские продукты, реализуемые в ЗАО «ВТБ-24» .

Теоретическую базу работы составляют законодательные, нормативные, инструктивные материала Банка России по вопросам темы, учебная литература, монографии отечественных и зарубежных специалистов, материалы периодической печати и другая информация.

Информационной базой исследования являлись отчетные данные Правительства России, Федеральной службы статистики, Минфина РФ, Министерства экономического развития и торговли РФ, а также данные интернет-сайтов.

Глава 1.Теоретические основы ипотечного кредитования

1.1. Экономическая сущность ипотечного кредита и интерпретация этого вопроса в экономической литературе

Жилье выполняет две важнейшие функции: с одной стороны, для человека оно является средой обитания, способствующей развитию и укреплению семьи и реализации ее жизненных планов, с другой – жилье, как приобретаемая недвижимость, является аккумулятором накопленных и вложенных средств, овеществленным результатом его труда, и в этом качестве оно выполняет функцию экономического фактора в жизни человека, являясь важнейшим, базовым элементом института частной собственности, без которого невозможно становление и устойчивое развитие рыночных отношений.

Ипотека - это обеспечение обязательства недвижимым имуществом, при котором залогодержатель имеет право, в случае неисполнения залогодателем обязательства, получить удовлетворение за счет заложенной недвижимости. Ипотечное кредитование – предоставление банками долгосрочных кредитов на приобретение или строительство недвижимости под залог недвижимого имущества.

В экономической литературе в настоящее время отсутствует единая точка зрения в определении понятия и формы ипотечного кредита. Ряд экономистов, изучающих теоретические аспекты ипотечного кредитования, склонны относить его к разновидности потребительского кредитования. В то же время существуют определённые различия между экономическим содержанием данных разновидностей кредитов. Данные различия связаны с такими особенностями ипотечного кредита, как: обеспеченность залогом недвижимого имущества; существование широкого временного горизонта отношений между заемщиком и банком при получении и обслуживании ипотечного кредита; наличие отдельной системы фондирования долгосрочных ресурсов и отдельной системы управления долгосрочными ресурсами банка, вложенными в развитие ипотеки.

В зависимости от субъекта кредитования и типа залога можно выделить несколько видов ипотечных кредитов: розничные ипотечные кредиты для населения (в т.ч. ипотечные жилищные кредиты), ипотечные кредиты для коммерческих предприятий, сельскохозяйственные ипотечные кредиты. В результате того, к какой разновидности относится ипотечный кредит, он может быть либо использован в потребительских целях, либо задействован в воспроизводственных процессах. Соответственно, при его выдаче происходит движение ссужаемой стоимости либо в форме денег, либо в форме капитала. При этом при ипотечном жилищном кредитовании происходит движение ссужаемой стоимости исключительно в форме денег в силу потребительского характера данных ссуд.

Таким образом, ипотечный жилищный кредит это совокупность экономических, организационных и правовых отношений, складывающихся по поводу движения ссужаемой стоимости в форме денег, целью которых является финансирование покупки частными лицами жилой недвижимости, обеспечением возвратности которой служит залог данной недвижимости.

Ипотечное жилищное кредитование граждан имеет ряд отличительных черт:

Кредиты носят целевой характер и предоставляются гражданам на цели приобретения жилья или строительства индивидуального жилья;

Обеспечением кредита, как правило, является жилье, приобретаемое с помощью кредита, или (в случае строительства индивидуального дома) залог земельного участка. На срок кредита недвижимость находится в залоге, и в случае дефолта заемщика кредитор может покрыть свои потери путем обращения взыскания на предмет залога;

Срок погашения кредита (кредитный период) достаточно длителен – как правило, 20-30 лет и более;

Обычно в течение кредитного периода заемщик регулярно выплачивает не только проценты, но и часть суммы основного долга, так что к концу кредитного периода основной долг полностью погашается.

Сумма кредита составляет обычно не более 60-70% оценочной стоимости покупаемого жилья, являющегося при этом предметом залога.

Одно из основных условий предоставления ипотечного кредита – необходимость внесения заемщиком первоначального взноса на оплату части жилья за счет собственных средств в сумме, как правило, не меньшей 30% его стоимости. Величина первоначального взноса имеет существенное значение.

Во-первых, заемщик показывает, что у него уже есть часть собственных накопленных средств, которые он готов направить на приобретение жилья.

Во-вторых, в случае гипотетического банкротства (дефолта) заемщика и обращения взыскания на предмет ипотеки полученных денежных средств от его реализации должно быть достаточно, чтобы компенсировать потери кредитора и расходы, связанные с процедурой реализации жилья. Оставшаяся после погашения кредита сумма за вычетом расходов, связанных с процедурой обращения взыскания и продажи жилья, возвращается бывшему заемщику.

Кредит и проценты по долгосрочному ипотечному кредиту чаще всего выплачиваются в форме ежемесячных платежей, рассчитанных по формуле аннуитетных платежей (ежемесячный платеж включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при фиксированной процентной ставке были равными за весь кредитный период). Это удобно как для заемщика (поскольку он может четко планировать свой семейный бюджет), так и для кредитора. Платежи по кредиту также могут быть и дифференцированными. Дифференцированные платежи –это ежемесячные платежи по кредиту, состоящие из фиксированной суммы основного долга и начисленных на день внесения платежа процентов по кредиту.

Приобретенное в кредит жилье служит в качестве обеспечения кредита – передается в залог кредитору. Это означает, что в случае неисполнения заемщиком обязательств осуществляется обращение взыскания на жилье с последующей его реализацией, чтобы погасить задолженность заемщика по кредиту перед кредитором. Передаваемое в ипотеку жилье должно быть свободным от каких-либо ограничений (обременений), не должно быть заложено в обеспечение другого обязательства.

Соблюдение четких стандартов и требований к процедурам предоставления и обслуживания кредитов является основой для надежного функционирования вторичного рынка ипотечных кредитов и привлечения средств частных инвесторов в этот сектор.

Ипотечное жилищное кредитование позволяет расширить текущее потребление уникального экономического блага, каковым является жилье, что превращает его в инструмент решения не только экономических, но и социально-политических проблем, и обусловливает внимание к этому социально-экономическому институту со стороны государства.

В РФ институт ипотечного жилищного кредитования реализуется посредством системы ипотечного жилищного кредитования (СИЖК), включающей в себя рынок ипотечных жилищных кредитов и рынок ипотечных ценных бумаг, на котором осуществляется их рефинансирование. СИЖК осуществляет взаимодействие между рынком банковского кредитования, рынком недвижимости и рынком ценных бумаг, что определяет пути и масштабы влияния этой системы на социально-экономические процессы,

Значимость СИЖК определяется не только и не столько масштабом ее участия в решении жилищной проблемы, но необходимостью создания и развития рыночных механизмов в сфере жилой недвижимости, строительной отрасли и жилищно-коммунальной сфере.

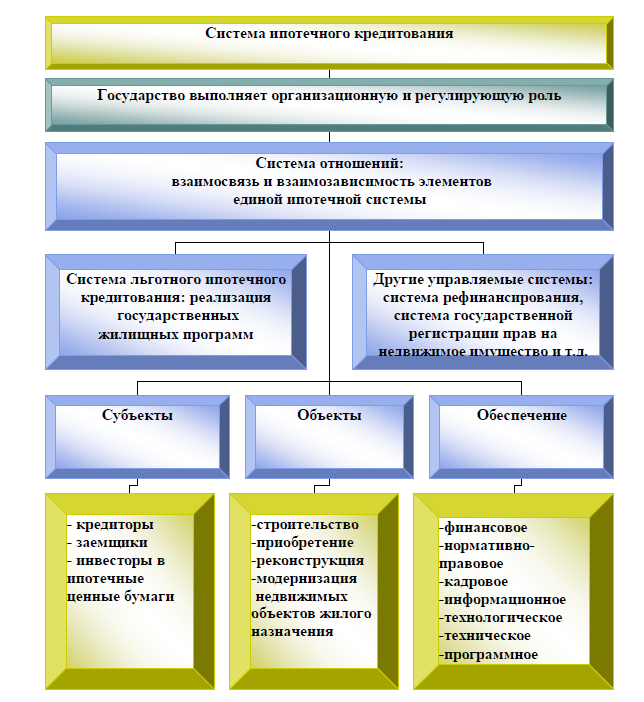

Основные взаимодействующие и взаимообусловленные элементы системы ипотечного жилищного кредитования, представленные на рис. 1.

Рисунок 1. Основные элементы системы ипотечного жилищного

кредитования2

Государство является основополагающим элементом данной системы, который выполняет организационную и регулирующую роль. Роль государства в развитии ипотечного жилищного кредитования сводится к выполнению им трех основных функций:

1. Регулирование ипотечного рынка путем формирования необходимой

нормативно-правовой базы для реализации механизма ипотеки, эффективного функционирования рынка ипотечных жилищных кредитов и возможности использования надежных финансовых инструментов, обеспечивающих приток долгосрочных инвестиций для выдачи ипотечных жилищных кредитов.

2. Формирование условий и программ повышения доступности ипотечных жилищных кредитов, содействие определенным категориям граждан в приобретении жилья (прежде всего тем, чьих доходов недостаточно для получения рыночных банковских ипотечных кредитов).

Государство обеспечивает поддержку граждан, не располагающих достаточными доходами, по мере необходимости посредством системы льготного ипотечного кредитования путем реализации государственных жилищных программ.

3. Создание условий для развития инфраструктуры, обеспечивающей

эффективное взаимодействие всех участников рынка ипотечных жилищных кредитов, в том числе возможна финансовая поддержка становления на первоначальном этапе новых институтов на этом рынке, например институтов вторичного рынка ипотечных кредитов и обеспечение равных условий для свободной конкуренции между субъектами рынка ипотечных жилищных кредитов.

В Российской Федерации реализация государственной жилищной политики осуществляется на федеральном и региональном уровнях.

На федеральном уровне используется форма предоставления субсидии на часть стоимости ипотечного жилья, на основе которой работает федеральная целевая программа «Жилище». В рамках данной программы реализуются подпрограммы: «Обеспечение жильем молодых семей» и «Выполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством».

В регионах используются такие формы государственной поддержки как стимулирование участников ипотечного рынка, субсидирование процентной ставки по ипотечному кредиту, продажа государственного жилья в кредит по льготной цене и др.

На территории Ростовской области реализуется подпрограмма «Стимулирование рынка жилья» Областной долгосрочной целевой программы «Развитие жилищного строительства в Ростовской области на 2010-2015 годы».

В рамках подпрограммы предусмотрены следующие меры социальной поддержки:

- предоставление бюджетных субсидий для оплаты части процентных ставок по кредитам и займам, полученным для строительства и приобретения жилья;

- предоставление бюджетных субсидий для оплаты части стоимости жилья, приобретаемого с помощью жилищного займа или кредита;

- предоставление бюджетных субсидий для погашения задолженности по жилищным кредитам в случае рождения (усыновления) ребенка в период субсидирования процентных ставок по кредитам;

- предоставление бюджетных субсидий для погашения части задолженности по жилищным займам в случае рождения (усыновления) ребенка;

- предоставление бюджетных субсидий на приобретение жилья молодым специалистам здравоохранения и работникам здравоохранения дефицитных профессий

Правом получения бюджетной субсидии пользуются граждане, принятые на учет в качестве нуждающихся в улучшении жилищных условий либо не имеющие собственного жилья, либо обеспеченные жильем менее 10 кв.м общей площади жилого помещения на 1 человека, принадлежащие заявителю и членам его семьи на праве собственности, а также занимаемые заявителем и членами его семьи на праве владения и пользования по социальному найму в государственном или муниципальном жилищном фонде. Ставка бюджетной субсидии составляет 9-10 % в зависимости от категории получателя бюджетной субсидии.

Срок субсидирования составляет:

60 месяцев – для граждан, приобретающих жилые помещения на первичном рынке жилья.

36 месяцев – для граждан, приобретающих жилые помещения на вторичном рынке жилья.

Кроме того, на территории Ростовской области действует «Народная ипотека» - предоставление бюджетных субсидий гражданам, открывающим вклады в кредитных организациях с целью накопления средств для улучшения жилищных условий.

Также предусмотрена государственная поддержка граждан, проживающих в сельской местности, в вопросах приобретения жилья в рамках федеральной целевой программы «Устойчивое развитие сельских территорий на 2014-2017 годы и на период до 2020 года». Программа предусматривает предоставление гражданам социальных выплат из федерального, областного и местного бюджетов на строительство (приобретение) жилья в сельской местности в размере 70% от расчетной стоимости строительства (приобретения) жилья. Получатель социальной выплаты вправе ее использовать:

- на приобретение жилого помещения в сельской местности, находящегося в

- эксплуатации не более пяти лет с момента его ввода;

- на строительство жилого дома, в том числе на завершение ранее начатого строительства жилого дома;

- на участие в долевом строительстве многоквартирного жилого дома в сельской местности.

Государственная поддержка молодых семей в вопросах приобретения жилья осуществляется в рамках подпрограммы «Обеспечение жильем молодых семей» ФЦП «Жилище» на 2011-2015 годы, подпрограммы «Оказание мер государственной поддержки в улучшении жилищных условий отдельным категориям граждан» государственной программы Ростовской области «Обеспечение доступным и комфортным жильем населения Ростовской области».

Целью подпрограммы «Обеспечение жильем молодых семей» ФЦП «Жилище» на 2011-2015 годы, подпрограммы «Оказание мер государственной поддержки в улучшении жилищных условий отдельным категориям граждан» государственной программы Ростовской области «Обеспечение доступным и комфортным жильем населения Ростовской области» (далее - подпрограмма), направленных на реализацию одного из приоритетных направлений национального проекта «Доступное и комфортное жилье –гражданам России», является предоставление государственной поддержки в решении жилищной проблемы молодым семьям, нуждающимся в улучшении жилищных условий Размер социальной выплаты из консолидированного бюджета составляет:

- 30 процентов расчетной (средней) стоимости жилья –для молодых семей, не имеющих детей;

- 35 процентов расчетной (средней) стоимости жилья –для молодых семей, имеющих 1 и более детей, а также для неполных молодых семей, состоящих из 1 молодого родителя и 1 ребенка и более.

Проект «Ипотека для молодых учителей» предусматривает предоставление государственной поддержки при приобретении (строительстве) жилья молодым учителям в форме бюджетных субсидий для оплаты первоначальных взносов по ипотечным кредитам. Размер бюджетной субсидии составляет 20 % от расчетной суммы ипотечного кредита.

По итогам 2013 года Ростовская область заняла 12 место по объему выданных ипотечных кредитов среди регионов РФ, опередив по этому показателю лишь Пермский и Алтайский края, Кемеровскую, Иркутскую, Воронежскую области. По данным ЦБ РФ сумма выданных ипотечных кредитов в прошлом году составила 27,2 млрд рублей, что превысило показатель 2012 года на 44%.

Объемы выдачи ипотечных кредитов стремительно растут. По данным ЦБ РФ, в 2013 году в Ростовской области выдано 17779 ипотечных кредитов, что на 36% выше показателей 2012 года. Объем выданных кредитов в денежном выражении составил 27,2 млрд рублей (динамика по сравнению с прошлым годом—%)3.

Жилье, как известно, является дорогостоящим товаром длительного пользования. Его приобретение не может производиться за счет текущих доходов потребителей или накоплений. В большинстве стран мира приобретение жилья в кредит является не только основной формой решения жилищной проблемы для населения, но и базовой сферой экономической деятельности, главную роль в которой играют банковские и другие финансовые структуры, обеспечивающие необходимый прилив капиталов в эту сферу. Государство выполняет регулирующую роль посредством создания правовой основы, обеспечивающей эффективное взаимодействие всех участников процесса жилищного кредитования, а также при необходимости прямым или косвенным образом оказывает воздействие на привлечение дополнительных частных инвестиций в жилищную сферу и содействие различным категориям граждан в приобретении жилья.

Расширение операций по долгосрочному ипотечному кредитованию со всей необходимостью ставит задачу привлечения достаточного объема долгосрочных ресурсов с финансового рынка и рынка капиталов, что определяет важность отработки надежного механизма финансирования кредиторов и обеспечения гарантий надежности инвесторам, направляющим свои капиталы на рынок долгосрочных жилищных ипотечных кредитов.

Ключевыми условиями для привлечения кредитных ресурсов в сферу долгосрочного ипотечного жилищного кредитования являются создание в стране благоприятной экономико-политической обстановки, разработка необходимой законодательно - нормативной базы и повышение уровня благосостояния населения. Один из центральных вопросов - стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платежеспособности заемщиков, а также финансовых инструментов для привлечения средств.

Система ипотечного кредитования развита во всех развитых странах и является необходимой программой, используемым государством, как в экономической, так и в социальной политике. Ипотечные кредиты обычно имеют длительный срок - 10-25 лет, что позволяет уменьшить ежемесячные суммы погашения такого кредита и делает его доступным относительно широким слоям населения. Однако из-за длительности сроков кредитования его развитие невозможно без организации системы рефинансирования.

Ипотечное кредитование возникает, когда одна сторона (кредитор) предоставляет другой стороне (заемщику) сумму денежных средств в кредит, порядок погашения которого определяется кредитным договором, предусматривающим в качестве предмета залога для обеспечения выдаваемого кредита жилье, приобретаемое на средства кредита, и (или) имеющееся в собственности заемщика иное недвижимое имущество. Основным обеспечением возвратности кредитных средств служит залог приобретаемого за счет этих средств жилья

Выплата процентов и погашение кредита определяются договором. В кредитном договоре стороны предусматривают следующие условия: сумма предоставляемого кредита; срок, на который предоставляется кредит; размер уплачиваемых заемщиком процентов за пользование кредитом; очередность погашения кредита и процентов по нему; основания для досрочного расторжения договора и взыскания кредита и процентов по нему и другие.

В договор об ипотеке стороны включают следующие условия: предмет ипотеки; цена передаваемого в ипотеку помещения; существо основного обязательства, обеспечиваемого ипотекой (предоставление кредитных средств); размер основного обязательства, обеспечиваемого ипотекой (размер предоставляемого кредита и размер процентов за пользование денежными средствами); срок исполнения основного обязательства, обеспечиваемого ипотекой (срок, на который предоставляется кредит); указание на то, что передаваемое в ипотеку имущество находится в пользовании у заемщика (он же залогодатель по договору об ипотеке); требования по страхованию передаваемого в ипотеку имущества; основания обращения взыскания на предмет ипотеки и другие.2

Права и обязанности сторон по кредитному договору и договору об ипотеке должны гарантировать кредитору и заемщику защиту их интересов и возможность отстаивания своих прав.

В случае если заемщик не в состоянии возвратить кредитные средства, кредитор имеет право обратить взыскание на заложенное имущество.

Для России ипотечное кредитование является достаточно молодой услугой, но всё же она постоянно развивается и завоевывает все большую популярность. Недостатками ипотеки в России являются высокие годовые проценты по кредиту.

Главная цель развития долгосрочного ипотечного жилищного кредитования - создать эффективно работающую систему обеспечения доступным по стоимости жильем российских граждан со средними доходами, основанную на рыночных принципах приобретения жилья на свободном от монополизма жилищном рынке за счет собственных средств граждан и долгосрочных ипотечных кредитов. Создание указанной системы позволит:

- увеличить платежеспособный спрос граждан и сделать приобретение жилья доступным для основной части населения;

- активизировать рынок жилья;

- вовлечь в реальный экономический оборот приватизированное жилье;

- привлечь в жилищную сферу сбережения населения и другие внебюджетные финансовые ресурсы;

- обеспечить развитие строительного комплекса;

- оживить экономику страны в целом.

Система долгосрочного ипотечного жилищного кредитования в России должна опираться на имеющийся международный опыт развития ипотечного кредитования, быть адаптирована к российской законодательной базе, учитывать ограниченную платежеспособность населения, высокую инфляцию. Система ипотечного жилищного кредитования должна опираться в первую очередь на эффективное использование привлеченных финансовых ресурсов граждан, коммерческих банков-кредиторов, инвесторов, и в меньшей степени финансирования со стороны государственного бюджета. Развитие ипотеки позитивно сказывается на развитии реального сектора экономики. Ипотека способствует реализации построенных домов, рост же строительства вызывает оживление в производстве строительных материалов и конструкций, строительного и дорожного машиностроения, в деревообработке и производстве мебели и т.д. Промышленное ипотечное кредитование дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции—все это ведет к увеличению экономического потенциала страны.

Развитие ипотечного кредитования оказывает положительное влияние на преодоление социальной нестабильности.

Ипотека влияет на проблему занятости (дополнительные рабочие места в строительстве и других отраслях) и помогает удовлетворить потребность населения в жилье.

Огромное значение ипотека имеет и для повышения стабильности и эффективности функционирования банковской системы страны. Обеспеченные недвижимостью кредиты более безопасны для банков, так как при невозврате кредита банк реализует залог и возвращает свои средства. (Разумеется, в случае с ипотекой для этого необходима правильная оценка недвижимости, а также развитый рынок недвижимости.) Снижению риска при ипотечном кредитовании также способствует целевой характер ссуд. Операции с недвижимостью зачастую являются менее рискованными по сравнению с текущими кредитными операциями коммерческих банков.

1.2. Модели ипотечного кредитования. Мировой опыт в области ипотеки

В условиях становления кредитной системы России и построения собственной структуры ипотечного жилищного кредитования особенно важным представляется сопоставление российской и зарубежной банковской практики.

Для формирования полноценной системы ипотечного жилищного кредитования необходимо разумно использовать накопленный зарубежными банками опыт предоставления и обслуживания ипотечных жилищных кредитов. Слепо копировать банковские технологии не следует, прежде всего, из-за различия в экономических условиях.

Однако сравнительный анализ различных моделей ипотечного жилищного кредитования, функционирующих за рубежом, позволит выявить наиболее приемлемые для современной России подходы к организации системы ипотечного жилищного кредитования.

Каждая модель организации системы ипотечного жилищного кредитования включает в себя определенный набор основных элементов, характеристики которых различаются в зависимости от модели (табл. 1).

Таблица 1 - Элементы основных моделей ипотечного жилищного кредитования

|

|

усеченно-открытая

|

расширенная открытая

(американская)

|

Сбалансированная автономия (немецкая)

|

|

Принцип функционирования

|

Рыночный (модель зависит от общего состояния финансово-кредитного рынка страны)

|

Ссудно-сберегательный (модель автономна)

|

|

Объекты кредитования

|

Готовые и строящиеся дома и квартиры

|

Готовые и строящиеся дома и квартиры для одной семьи, дома для нескольких семей

|

Готовые и строящиеся дома и квартиры

|

Продолжение таблицы 1

|

Источники привлечения кредитных ресурсов

|

Собственные и заемные средства банков (депозитные счета, межбанковские кредиты)

|

Ипотечные ценные бумаги, обращающиеся на вторичном рынке, а также собственные и заемные средства банков (депозитные счета, межбанковские кредиты и т.п.)

|

Жилищные накопления и жилищные контрактные сбережения будущих заемщиков, а также собственные и заемные средства банков

|

|

Основные кредиторы

|

Универсальные и ипотечные банки

|

Ипотечные и сберегательные банки

|

Коммерческие, ипотечные банки, стройсберкассы, сберкассы

|

Проанализировав основные модели, можно выделить следующие исходные принципы, которые применялись при формировании систем ипотечного кредитования за рубежом.

1. Обеспечение защиты интересов как кредитора, так и должника в ипотечных отношениях. Выполнению этого условия служат страхование, специальные правительственные программы, процедура обращения взыскания на заложенное имущество и т.д.

2. Создание условий доступности ипотечных кредитов рядовому потребителю. Для отдельных категорий населения разрабатываются льготные правила и нормы погашения ипотечного кредита.

3. Создание условий приоритетности в кредитной сфере для организаций, специализирующихся на ипотеке, так как именно за счет них формируется рынок жилья и происходит развитие других сегментов. Возможно объявление некоторых из них учреждениями, действующими при поддержке правительства: им предоставляются налоговые льготы и более свободные финансовые формы деятельности на рынке ценных бумаг.

4. Активизация деятельности государства в ипотечных отношениях для контроля за деятельностью организаций, осуществляющих ипотечное кредитование. Государство может проводить льготную налоговую политику в этой области, разрабатывать и реализовывать специальные программы, образовывать необходимые государственные органы.

Рационально было бы руководствоваться общими началами построения системы ипотеки за рубежом, учитывая национальные особенности российского права.

Таблица 2 - Анализ возможностей использования моделей ипотечного жилищного кредитования в РФ

|

|

|

|

|

|

|

Усеченно-открытая

|

Восточная Европа, Англия, Испания, Израиль, Франция

|

Простота организации функционирования модели минимальное число участников рынка, нет необходимости создания спец. ипотечных банков, не требуется вторичного рынка)

|

1. Зависи-мость модели от рыночного уровня ставки процента.

2. Отсутствие жестких стандартов ИЖК.

3. Ограни-чено коли-чество привлекаемых кредитных ресурсов

|

Простота организации модели обусловливает ее широкое распространение в мире, особенно в развивающихся странах. Признаки данной моде-ли присутствуют и в современной российской практике ИЖК. Для повыше-ния эффективности функцио-нирования модели необходимы жесткие стандарты ИЖК, создание спец. Ипотечных банков, фондов для привлече-ния долгосрочных кред. ресур-сов, для чего возможно заимст-вование некоторых элементов из других моделей ИЖК

|

|

Расширенная открытая модель

|

США и др. развитые страны

|

1. Стабильная система привле-чения долгосроч-ных кредитных ре-сурсов через вто-ричный рынок ипотечных ценных бумаг.

2. Доступность кредитов широким слоям населения за счет большого количества креди-торов, предлагаю-щих различные условия кредитования

|

1. Зависи-мость модели от рыночного уровня ставки процента.

2. Эффек-тивное функцио-нирование модели воз-можно толь-ко в развитых странах со стабильной экономикой

|

В России уже начато внедрение данной модели: созданы субъекты вторичного рынка (АИЖК, Дельта-кредит), но сам вторичный рынок развит плохо. Необходимы общая стабилизация экономики, которая позволит банкам привлекать долгосрочные кредитные ресурсы, а заемщикам подтвердить свою кредитоспособность, доработка законодательных актов, касающихся ипотечных ценных бумаг, а также увеличение количества ипотечных кредиторов и снижение процентных ставок под влиянием конкуренции

|

Продолжение таблицы 2

|

Модель

|

Страна

|

Плюсы модели

|

Минусы модели

|

Возможность внедрения модели в России

|

|

Сбаланси-рованная автономия

|

Франция, Германия, Австрия, Испания, Чили, Таиланд, Чехия

|

1. Автономность модели, так как ставки по привлекаемым депозитам и выдаваемым кредитам не зависят от их рыночного уровня и устанавливаются банком произвольно.

2. Пониженный кредитный риск, т.к. проверяется кредитоспособность заемщика.

3. Доступность кредитов для заемщиков с разными уровнями дохода

|

1. Стабильность привлечения основной доли кредитных ресурсов зависит от благосостояния граждан и их желания получить кредит через систему жилищных накоплений.

2. Заемщик может получить кредит только при условии накопления определенной суммы в данном банке (Германия)

|

В настоящее время Банки очень мало используют систему контрактных сбережений в ипотечном кредитовании, так как инфляция не позволяет устанавливать адекватные процентные ставки. Необходим переход к финансированию покупки готового жилья. Необходим выпуск на рынок выгодных схем контрактных сбережений для привлечения средств населения. Возможно на первоначальном этапе участие государства как гаранта

|

Когда говорят о развитии ипотеки в нашей стране, имеют в виду, как правило, снижение процентной ставки и первоначального взноса. Но, как видим, существует еще много путей развития кредитования. Банкиры, конечно, внимательно изучают западный опыт, и можно надеяться, что уже в ближайшие годы хотя бы некоторые из многочисленных кредитных продуктов появятся в нашей стране.

Основными условиями реализации классических моделей ипотечного кредитования является стабильность экономики, надежность и эффективность финансово-кредитной системы, наличие развитого рынка ценных бумаг, высокая платежеспособность населения, и самое главное –активное участие государства как гаранта устойчивости всей системы

отношений при ипотечных операциях.4

Жилищная сфера остается одной из наиболее проблемных областей российской экономики. В рыночных условиях основными источниками средств для приобретения жилья являются собственные средства граждан и ипотечные кредиты банков. Большая часть населения не обладает накоплениями для улучшения своих жилищных условий. Поэтому, ипотечное кредитование — это практически единственное в настоящий момент средство для решения средним классом своих насущных жизненных проблем.

Ипотечное кредитование является не только основной формой улучшения жилищных условий, но и оказывает положительное влияние на экономику страну в целом. Ипотечное кредитование стимулирует спрос на рынке недвижимости и строительства, что вызывает оживление в производстве строительных конструкций и материалов, происходит модернизация строительных мощностей. Наблюдается рост занятости населения в строительной сфере, что ведет к повышению благосостояния населения страны.

Ипотечное кредитование имеет огромное значение для повышения стабильности функционирования банковской системы. Так как, кредиты, обеспеченные недвижимостью, являются менее рискованными по сравнению с другими кредитными операциями.

Глава 2. Современное состояние рынка ипотечного жилищного кредитования в России

2.1. Анализ основных тенденций рынка ипотечного жилищного кредитования в России на современном этапе

Важной особенностью 2013 года стало заметно возросшее влияние ипотечного жилищного кредитования на рынок жилья в стране. Об этом свидетельствует рост доли ипотечных сделок на фоне стабильной динамики сделок с жильем. По данным Росреестра, каждое четвертое право собственности (24,6%), зарегистрированное в сделках с жильем в 2013 г., приобреталось с использованием ипотечного кредита.

Этот показатель является рекордным за весь период наблюдения (с 2005 года). По оценкам АИЖК, в целом доля ипотеки в реализации нового жилья составляет до 40%, а по некоторым объектам сделки с ипотекой составляют более 50% и доходят до 7080% объема продаж

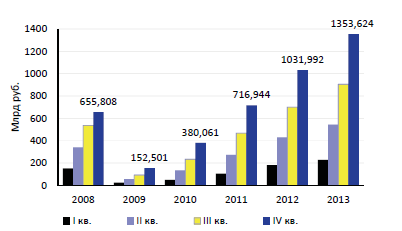

В 2013 г., по данным ЦБ РФ, продолжилось увеличение объема выданных ИЖК: 657 кредитных организаций предоставили 824792 кредита на сумму 1,354 трлн. руб., что на 19,24% больше по числу кредитов и на 31,17% больше в денежном выражении, чем в 2012 г.

Рисунок 2. Динамика предоставления ипотечных жилищных

кредитов накопленным итогом с начала года

Задолженность по ИЖК на 1 января 2014 г. составила 2,648 трлн руб. Объем выданных жилищных кредитов (ЖК) в 2013 г. достиг 1,404 трлн руб., или 880485 кредитов при задолженности 2,765 трлн руб.

Просроченная задолженность по ИЖК на 1 января 2014 г. была на уровне 39,50 млрд руб., или 1,49% от остаточной задолженности, что на 0,59 п.п. меньше, чем на 1 января 2013 г. Доля просроченной задолженности от остаточной задолженности по ИЖК в рублях на 1 января 2014 г. уменьшилась на 0,47 п.п. до 1,0% по сравнению с 1 января 2013г., а по кредитам в иностранной валюте по сравнению с 1 января 2013 г., напротив, увеличилась на 1,15 п.п. до 12,57%.

Рисунок 3. Динамика средней величины ИЖК по 6 группам кредитных организаций, ранжированных по величине активов (по убыванию)

В 2013 г. продолжилось снижение доли ИЖК в иностранной валюте в объеме выданных кредитов: в денежном выражении – на 0,3 п.п. до 1,12%, а в количественном – на 0,02 п.п. до 0,23% по сравнению с 2012 г. На 1 января 2014 г. доля таких кредитов в остаточной задолженности снизилась на 1,93 п.п. до 4,22%, а доля просроченной задолженности по ИЖК в иностранной валюте в суммарной просроченной задолженности увеличилась на 1,84 п.п. и составила 35,59%.

По данным ЦБ РФ, доля задолженности по ИЖК без просроченных платежей в общей сумме задолженности по ИЖК на 1 января 2014 г. увеличилась на 0,12 п.п. по сравнению с 1 января 2013 г. и достигла 96,05%. Доля задолженности по дефолтным кредитам (с просроченными платежами свыше 180 дней) в общей сумме задолженности по ИЖК снизилась в эти же сроки на 0,48 п.п. и составила 1,78%.

По данным ЦБ РФ, из 6 групп кредитных организаций, ранжированных по величине активов (поубыванию), доля I группы из пяти кредитных организаций с наибольшими активами в общем объеме предоставленных за 2013 г. ИЖК была на уровне 72,22% в денежном выражении и 76,93% в количественном, прибавив соответственно 6,23 п.п. и 4,62 п.п. по сравнению с2012 г. Относительно 2011 г. доля I группы в объеме выданных ИЖК увеличилась на 18,46 п.п. и по количеству – на 14,63 п.п., что свидетельствует о продолжающей ся монополизации ипотечного рынка. На 1 января 2014 г. две первые группы (19 кредитных организаций) охватывают 80,13% рынка ИЖК. Соответственно доли остальных групп кредитных организаций снизились.

При снижении до 1,49% в 2013 г. доли просроченной задолженности в общей задолженности по РФ (39,50 млрд руб.) против 2,08% в 2012 г. II группа кредитных организаций «лидирует», сохраняя в 2013 г. наибольшее значение доли просроченной задолженности (3,04%), тем самым имея наиболее рискованный портфель ИЖК. Качество кредитных портфелей групп, выраженное в процентах просроченной задолженности группы от остаточной задолженности группы, ухудшилось за 2013 г. для III и V групп и улучшилось для остальных.

Наименьшее значение средней величины ИЖК в рублях за 2013 г. (1,31 млн руб.) у V группы, а наибольшее значение средней величины ИЖК в иностранной валюте (20,5 млн руб.) – у VI группы

По сравнению с 2012 г. средние значения ИЖК в рублях для всех групп увеличилось. Наибольший рост средней величины ИЖК в иностранной валюте был у II и VI групп, а наибольшее снижение отмечено у IV группы (рис. 3).

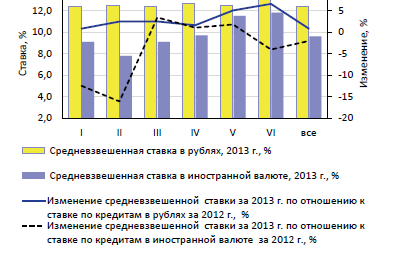

Данные Банка России по состоянию на 01.01.2014 года свидетельствуют о том, что уровень ставок выдачи по рублевым ипотечным кредитам, предоставленным в течение декабря, составил 12,1%, что на 0,6 п.п. ниже уровня декабря 2012 года.

Динамика ставок в 2013 году была неравномерной – в начале года они динамично росли, достигнув максимального значения 12,9% по итогам марта, но в дальнейшем наблюдалась тенденция к снижению ставок, пик которого пришелся на ноябрьдекабрь 2013 года.

Снижение ставок в конце года объясняется сезонными акциями банков – в третьем квартале 2013 года практически все лидеры ипотечного рынка запустили специальные предложения, позволяющие достаточно широкому кругу заемщиков рассчитывать на более низкие процентные ставки по ипотеке.

Средневзвешенная ставка выдачи ипотечных кредитов в 2013 году составила 12,4 % (накопленным итогом), что объясняется высоким уровнем ставок в первом квартале 2013 года.

Рисунок 4. Динамика средневзвешенной ставки ИЖК по 6 группам кредитных организаций, ранжированных по величине активов (по убыванию)

Дополнительным фактором, мотивирующим крупные банки активизировать усилия по увеличению ипотечных портфелей, стала политика Банка России, направленная на ограничение темпов роста беззалогового кредитования, в том числе рост размера минимальных резервов на потери по необеспеченным потребительским ссудам. В этой связи кредитные организации, обладающие соответствующими возможностями (прежде всего, доступом к фондированию), в зависимости от внутренних приоритетов могли сфокусироваться на более активном развитии ипотечного кредитования. Так,

начиная со второго квартала 2013 г. Аналитическим центром АИЖК зафиксировано около 30 случаев снижения процентной ставки на постоянной либо временной основе среди активных участников рынка.

Средневзвешенный за 2013 г. срок кредитования ИЖК по всем группам кредитных организаций для ИЖК в рублях составил 14,7 лет, а для кредитов в иностранной валюте – 12,7 лет. Наибольший средневзвешенный срок кредитования для кредитов в рублях у III группы – 15,6 лет, а для кредитов

в валюте у I группы – 21,2 года. Наименьшие средневзвешенные сроки кредитования у VI группы: 10,3 года – для кредитов в рублях и 2,1 года – для кредитов в иностранной валюте.

По данным ЦБ РФ, в 2013 г. приобретение кредитными организациями прав требования по ИЖК увеличилось на 5,17% относительно 2012 г. и составило 85,98 млрд руб. Приобретение прав требования по кредитам в рублях уменьшилось на 2,47% и достигло 61,71 млрд руб., а по кредитам в иностранной валюте увеличилось на 31,3% и составило 24,274 млрд руб. Наибольший объем приобретенных прав требования по ИЖК в 2013 г. и в рублях, и в иностранной валюте, как и в 2012 г., зафиксирован у кредитных организаций IV группы.

По оценке ОАО «АИЖК», в 2013 г. объем сделок на первичном рынке жилья с использованием ипотечного кредитования увеличился на 10 п.п. по равнению с 2012 г. и составил 30%.

Таблица 3 - Структура ипотечных жилищных кредитов

В 2013 г. доля ОАО «АИЖК» на ипотечном рынке составила в рублевом выражении 8,2% (111,3 млрд руб.), или около 10% от общего количества выданных кредитов, в том числе за счет работы на первичном рынке (рефинансирование) – 3,5% (48,0 млрд руб.), на вторичном – 4,7%

(63,3 млрд руб.). По оценке ОАО «АИЖК», итоговый объем выпуска ипотечных ценных бумаг в 2013 г. составил 140,625 млрд руб., из которых

55,5% (78,1 млрд руб.) ценных бумаг выпущено с участием самого Агентства.

В 2014 г. размер материнского капитала ОАО «АИЖК» увеличен и составляет 429,4 тыс. руб. Проиндексированные ежегодные выплаты военнослужащим – участникам накопительно ипотечной системы в 2014 г. достигли 233 тыс. руб. Агентство по программе «Военная ипотека» увеличило максимальную сумму ипотечного кредита при покупке квартиры на первичном рынке с 2 млн до 2,2 млн руб. и снизило минимальный размер первоначального взноса с 30 до 20%.

В последние полгода многие ипотечные банки ослабляли требования к заёмщикам: снижали минимальный размер первоначального взноса (в том числе и до нулевого), увеличивали максимальную сумму кредита и расширяли перечень кредитуемых объектов.

Несмотря на некоторое ослабление требований к заемщикам, качество ипотечного портфеля, накопленного на балансах банков, находится на высоком уровне. Доля просроченных платежей в общем объеме накопленной ипотечной задолженности на 01.01.2014 года составила 1,49%, а общий объем ипотечных ссуд без единого просроченного платежа составляет более 96%. Тем не менее, следует отметить, что в случае резкого ухудшения экономической ситуации и роста безработицы доля просроченных платежей может вырасти, а качество ипотечного портфеля – быстро ухудшиться.

Рост ипотечного рынка стал одним из основных драйверов жилищного строительства. Почувствовав, что банки возобновили кредитование строительной отрасли и покупателей жилья, застройщики активизировали свою деятельность. Так, в 2013 году построено 912,1 тыс. квартир общей площадью 69,4 млн кв. метров (+5,6% к соответствующему периоду предыдущего года). Этот показатель является рекордным за всю историю Российской Федерации с 1990 года.

Важно отметить при этом, что одновременное увеличение объемов ипотечного кредитования и жилищного строительства удерживают рынок жилья на сбалансированной траектории развития – дополнительный платежеспособный спрос населения, поддерживаемый ипотекой, абсорбирует первичный рынок жилья.

Рост цен на жилье, по данным Росстата, в 2013 году по отношению к 2012 году в среднем составил 7,2%, что в условиях зафиксированной годовой инфляции (6,8%) говорит о том, что реальный прирост цен на жилье, в среднем по России, не превысил 0,5 п.п.

С учетом того, что реальные располагаемые доходы населения выросли на 3,3 п.п., а ставки по ипотечным кредитам снизились, можно говорить о том, что в конце 2013 года зафиксирован рост доступности приобретения жилья для населения, как за счет собственных, так и за счет заемных средств.

Самым «популярным» способом покупки недвижимости в РФ на протяжении последних 5-7 лет по-прежнему остается ипотека. Поэтому власти страны в своей экономической политике всячески способствуют банковским программам, направленным на снижение ставок по данному виду кредита. Эту насущную тему поднял в своем выступлении 30 января 2014 года Алексей Улюкаев, занимающий должность министра Минэкономразвития. Президент Владимир Путин также поддерживает это заявление и считает, что необходимо установить «твердую» процентную ставку по ипотеке, которая была бы близка к ставке рефинансирования Банка России. В свою очередь, Игорь Шувалов, первый вице-премьер РФ, указывает на стабильное увеличение по количеству выданных кредитов в 2013 году и в январе 2014 года, и считает, что нужно придерживаться выбранного правительством страны и банковскими организациями направления в этом сегменте.

Министерство финансов РФ прогнозирует снижение уровня инфляции в 2014 году до 5%-6%. В результате ипотека может подешеветь до 8% годовых.

Одновременно стоит отметить, что количество россиян, которые планируют улучшить жилищные условия, продолжает расти. По прогнозам рост ипотеки в 2014 году составит 20%-25%. Уже сейчас каждая четвертая покупка недвижимости совершается в кредит, потому что это самый доступный способ решения проблем с жильем. Радует и высокое качество заемщиков. Доля ипотечных кредитов без задолженности за шесть месяцев 2013 года составила 96%.

Активнее всего работают на ипотечном рынке государственные банки. Несмотря на активные темпы выдачи кредитов частными банками, лидерами продолжают оставаться Сбербанк, ВТБ 24 и Газпромбанк. Их доля в общем объеме ипотеки составляет 68%. Во втором полугодии активно начал наращивать объемы и Банк Москвы.

Именно государственные банки влияют на динамику процентной ставки. Благодаря тому, что они снизили ставки во второй половине 2013 года, остальным кредитным организациям пришлось тоже пересматривать условия кредитования.

Среди последних планов Правительства – создание в ближайшем будущем единого центра по выдаче социальных ипотечных кредитов, который позволит и дальше развивать действующие ипотечные программы для малообеспеченных и незащищенных слоев населения (учителя, медики, ученые, военные, молодые семьи и т.д.).

Прогнозы аналитиков по развитию ипотечных программ РФ в первом полугодии 2014 года

Учитывая итоги суммарного ипотечного портфеля российских банков за 2013 год в целом, аналитики делают смелые прогнозы об увеличении объемов выдачи ипотечных кредитов на первое полугодие 2014 года на 16%. Причем, просроченная задолженность по ипотеке должна резко сократиться, если, конечно, экономическая ситуация в стране еще более не ухудшится. Если говорить конкретно об итогах января 2014 года, то пока что прослеживается некоторый рост средней стоимости кредитов, хотя многие банки России предлагают своим клиентам широкий выбор специальных ипотечных программ с пониженными ставками. По всей видимости, условия ипотеки по таким программам клиентов в чем-то не устраивают.

Эксперты склонны объяснять такой парадокс следующим образом. В первую очередь, в конце прошлого года и в начале нынешнего в банках увеличился приток клиентов, которые готовы брать ипотеку с низким первоначальным взносом. Во-вторых, большая часть клиентов ипотечных банков намеренно выбирают для себя программы с увеличенным средним сроком по выплатам. Естественно, что при этом ставки остаются высокими, так как напрямую зависят от размера собственных средств заемщика и срока кредитования.

Аналитики также отметили, что в январе 2014 года банки России начали готовить новые «гибкие» требования для своих клиентов. Они готовы идти на риски, чтобы привлечь заемщиков, даже если те не подходят под их основные первоначальные требования. Таким способом банки намерены сделать своих ипотечных заемщиков «главными кормильцами», которые принесут им экономический успех в будущем. Об этом сегодня в открытую говорят представителиРоссельхозбанка и Сбербанка, утверждая, что на такой шаг их, в свою очередь, толкает ЦБ. Например, совсем недавно Сбербанк официально заявил о снижении своих основных ставок по ипотеке на 0,5 п.п. Но некоторых экспертов такая тенденция настораживает, ведь при «неадекватных» ипотечных предложениях могут резко возрасти и цены на недвижимость, особенно в Москве и в других крупных городах России.

Среднесрочный прогноз развития финансовой сферы, ипотеки и экономики России

Свой прогноз, вплоть до 2016 года, недавно представили эксперты из Института экономического развития им. Гайдара. Этот документ добавил нервозности многим руководителям ипотечных банков. Эксперты считают, что доходы граждан страны в 2014 году вырастут совсем немного (не более чем на 0,9%). На перспективу 2015-2016 годов – еще меньше (на 0,4%). Это может значить лишь одно – темпы роста ипотечного кредитования будут постепенно снижаться. Долговая нагрузка на население будет стремительно расти, хоть банки и предлагают выгодные кредиты по ипотеке с замедлением объемов по их выплатам.

При этом, начнут расти расходы на обслуживание ипотечных кредитов, что не может не сказаться на финансовом развитии многих банков России, в первую очередь небольших. По мнению экспертов, нужно взглянуть на тенденцию снижения роста потребительских кредитов в 2013 году и тогда нетрудно будет сопоставить факты и сделать по аналогии выводы в отношении развития или «не развития» ипотечных программ.

Банки делают ставку на рублевую ипотеку

Недавно директор Департамента ипотечного кредитования ВТБ24 Андрей Осипов озвучил сообщение, что валютные ипотечные предложения не пользуются большим спросом в нашей стране. Их объем составляет не более 1% от всех выданных ипотечных кредитов. Сегодня банки делают основную ставку именно на рублевую ипотеку. Ситуация на первое полугодие 2014 года существенно не изменится. А вот давать прогнозы до конца года никто из владельцев ипотечных банков, экспертов или аналитиков не желает. Все будет зависеть от общей стабильности в стране. Радикальные изменения по ипотечным ставкам возможны лишь в том случае, если экономику будет «отчаянно лихорадить». В другом случае можно будет надеяться на плавное (постепенное) снижение по среднегодовым ставкам. Руководители крупных ипотечных банков РФ склонны надеяться, что весной нынешнего года ставки по ипотечным рублевым кредитам останутся на уровне конца 2013 года (около 12,4% годовых).

Таблица 4 Сравнительная характеристика основных условий ипотечного кредитования в различных банках

|

Банк

|

Взнос

|

Срок

|

Сумма

|

Ставка

|

Forbes

|

Итого

|

|

Сбербанк

|

3

|

3

|

3

|

3

|

3

|

15

|

|

ВТБ 24

|

3

|

3

|

3

|

3

|

3

|

15

|

|

Нордеа Банк

|

3

|

3

|

3

|

3

|

3

|

15

|

|

Райффайзенбанк

|

3

|

2

|

3

|

2

|

3

|

13

|

|

ЮниКредит Банк

|

2

|

3

|

3

|

2

|

3

|

13

|

|

DeltaCredit

|

3

|

2

|

3

|

2

|

3

|

13

|

|

Абсолют Банк

|

3

|

2

|

3

|

3

|

2

|

13

|

|

Московский кредитный банк

|

3

|

3

|

3

|

3

|

1

|

13

|

|

Собинбанк

|

3

|

3

|

3

|

3

|

1

|

13

|

|

Банк Москвы

|

2

|

3

|

3

|

2

|

2

|

12

|

|

Газпромбанк

|

2

|

2

|

3

|

3

|

2

|

12

|

|

Росбанк

|

2

|

2

|

3

|

3

|

2

|

12

|

|

Связь-Банк

|

2

|

3

|

3

|

3

|

1

|

12

|

|

Альфа-банк

|

3

|

2

|

3

|

2

|

2

|

12

|

|

Уралсиб

|

2

|

3

|

2

|

3

|

1

|

11

|

|

Росевробанк

|

3

|

1

|

3

|

3

|

1

|

11

|

|

Промсвязьбанк

|

2

|

2

|

3

|

3

|

1

|

11

|

|

Транскапиталбанк

|

2

|

2

|

3

|

3

|

1

|

11

|

|

Татфондбанк

|

3

|

1

|

3

|

3

|

1

|

11

|

|

Балтинвестбанк

|

3

|

2

|

2

|

3

|

1

|

11

|

|

Зенит

|

3

|

2

|

2

|

2

|

1

|

10

|

|

Глобэксбанк

|

1

|

3

|

1

|

3

|

2

|

10

|

|

Кредит Европа Банк

|

2

|

1

|

2

|

3

|

2

|

10

|

|

Ханты-Мансийский банк

|

2

|

3

|

0,5

|

3

|

1

|

9,5

|

|

Возрождение

|

2

|

3

|

1

|

2

|

1

|

9

|

Критерии оценки:

1. Величина минимального первоначального взноса: 1 балл — от 25%, 2 балла — от 20%, 3 балла — до 20%.

2. Максимальный срок кредитования: 1 балл — до 20 лет, 2 балла — до 25 лет, 3 балла — свыше 25 лет.

3. Максимальная сумма кредита: 0,5 балла – до 5 млн., 1 балл — до 10 млн., 2 балла — до 20 млн., 3 балла — свыше 20

4. Величина процентной ставки: 1 балл — выше средней, 2 – 2,5 балла — приблизительно равна средней (в зависимости от верхнего предела ставки), 3 балла — ниже средней ставки.

5. Рейтинг надежности Forbes: 1 балл — 3 звезды, 2 балла — 4 звезды, 3 балла — 5 звезд.

Анализ поведения основных игроков ипотечного рынка говорит в целом о возможном ухудшении ипотечного портфеля банков в среднесрочной перспективе на фоне ослабления требований к заемщикам в предыдущие периоды. Также, по данным мониторинга Аналитического центра АИЖК, в начале июля 2013 банк «Союз» снизил минимальный первоначальный взнос до 15%, а Связь-Банк - до 0% в середине августа (при предоставлении справки по форме 2-НДФЛ).

В случае (значительного) роста просроченной задолженности, нельзя исключать роста процентных ставок. Таким образом, рынок остаётся в состоянии значительной неопределённости.

2.2 Анализ практики ипотечного жилищного кредитования банка

ВТБ -24

Банк ВТБ-24 (закрытое акционерное общество) один из крупнейших участников российского рынка банковских услуг. Банк входит в состав международной финансовой группы ВТБ и специализируется на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса.

На сегодняшний день ВТБ 24 - второй по величине розничный банк в России. Приоритетными направлениями деятельности ВТБ 24 являются предложение широкого спектра банковских розничных продуктов и услуг населению и субъектам малого предпринимательства.

В 2013 году Банком была продолжена реализация стратегии розничного бизнеса, в основе которой лежит клиентоориентированный подход к развитию бизнеса, направленный на рост качества обслуживания клиентов в сочетании со стремлением к более высокой доходности.

В настоящее время продуктовое предложение Банка является одним из самых широких на рынке, охватывает большинство его сегментов и способно удовлетворить практически любую потребность клиентов.

Таблица 5 - Основные программы ипотечного жилищного кредитования Банка ВТБ24

|

Программа кредитования

|

Краткое описание

|

Первоначальный взнос

|

Ставка в рублях,%

|

Ставка в валюте,%

|

Срок кредита

|

|

Победа над формальностями

|

На приобретение строящегося жилья под залог кредитуемого или иного жилого помещения

|

не менее 35%

|

от 11,85%

|

8%

|

до 50 лет

|

|

«Новостройка»

|

На инвестирование строительства жилья под залог кредитуемого или иного жилого помещения

|

не менее

35%

|

от 11,85%

|

8%

|

до 50 лет

|

|

Рефинансирование жилищных кредитов

|

Программа распространяется на ипотечные кредиты, выданные другими банками для приобретения квартир в новостройках или на вторичном рынке, а также предназначена для финансирования крупных трат под залог квартиры.

|

35%

|

от 12,25%

|

рубли, доллары США, евро.

|

до 50 лет

|

|

Военная ипотека

|

Кредит на приобретение готового жилья под залог кредитуемого жилого помещения.

|

10%

|

9,4%

|

не предоставляется

|

до 45 лет

|

|

Нецелевой ипотечный кредит

|

Использовать кредит на любые цели: приобрести недвижимость или земельный участок, оплатить учёбу или лечение, сделать ремонт или купить новую технику.

|

от

35%

|

от 13,85%

|

10%

|

до 20 лет

|

|

Залоговая недвижимость

|

Возможность оформить льготную ипотеку на жильё по максимально выгодным условиям кредитования, которое находится в залоге у банка и выставлено собственником на продажу.

|

от 20%

|

от 12,5%

|

7% в долларах и евро

|

до 50 лет

|

|

Свобода выбора

|

ВТБ 24 отменяет аккредитацию на новостройки Теперь можно оформить ипотеку на квартиру в любом строящемся доме без дополнительных согласований и документов

|

от 20%

|

от 12,55%

|

8%

|

до 30 лет

|

В 2013 году Банк продолжил реализацию всех ранее действовавших программ ипотечного кредитования, в том числе пересмотрев и существенно улучшив условия по некоторым из них для повышения доступности ипотечных кредитов населению РФ.

«Победа над формальностями» - уникальное предложение на рынке, позволяющее получить кредитное решение по 2-м документам и в кратчайшие сроки. В 2013 году было снижено требование по размеру первоначального взноса по Программе с 50% до 35%.

«Дон-строй» и банк ВТБ 24 предлагают совместный продукт в рамках программы «Победа над формальностями». Процедура оформления кредита максимально упрощена и практически не занимает времени.

Для получения кредита достаточно двух документов, а решение выносится в течение суток. Подать заявку и узнать решение можно через официальный сайт банка. Банк выдвигает лояльные требования по страхованию: можно оформить страхование жизни только от несчастного случая, что позволяет уменьшить расходы и сэкономить время.

«Дон-строй» и ВТБ24 сотрудничают с 2007 года, поэтому для клиентов компании в банке действуют льготные условия: процентная ставка на время строительства соответствует ставке после его завершения. Для объектов «Дон-строй» по базовой программе ВТБ 24 «Ипотека. Строящееся жилье» действует скидка 1%.

Сумма кредита по программе «Победа над формальностями» от 500 000 до 8 000 000 рублей. Максимальный срок кредита –лет. Первоначальный взнос –% стоимости недвижимости. Для получения кредита понадобится паспорт и один документ на выбор: водительское удостоверение или свидетельство пенсионного страхования. Процентная ставка 12%-12,75% годовых.

Банк ВТБ24предлагает ипотеку под залоговую недвижимость. Он продает проблемную недвижимость, собственники которой не могут выплатить кредит. Таким образом, банк старается решить проблему с задолженностями по ипотечным займам. На специальных условиях можно приобрести квартиры на вторичном, первичном рынке жилья или загородную недвижимость. Со списком выставленных на продажу объектов, можно ознакомиться на сайте банка. Там же представлена вся необходимая информация о каждой квартире.

По программе действуют льготные условия кредитования. Первоначальный взнос –от 20%, сумма кредита –от 500 000 до 75 000 000 рублей. Срок кредита –до 50 лет, процентная ставка независимо от размера первоначального взноса и срока ипотеки –% годовых в рублях и 10% годовых в валюте. Комиссия за рассмотрение заявки, а также сборы на оформление и выдачу кредита отсутствуют.

Такие выгодные условия объясняются тем, что продажа залоговой недвижимости позволяет не допустить ухудшение балансовых показателей. Благодаря этому можно избежать просрочек и поддержать качество кредитного портфеля.

Немаловажно и то, что такие сделки не требуют формирования дополнительного резерва. Передача проблемного жилья новым владельцам-заемщикам позволяет избежать процесса взыскания на квартиру, который затягивается на долгий срок, в течение которого кредитор терпит дополнительные убытки.

Программу «Военная ипотека» в 2012 году Банк модернизировал, благодаря чему повысились доступные суммы кредита, и увеличился спрос среди военнослужащих - участников Накопительной ипотечной системы.

Девять лет назад был принят Федеральный закон о создании льготной системы финансирования обеспечения жильем военнослужащих. В 2013 году на программу было выделено 2 млрд. рублей. В 2013-2014 году государство обеспечивает кредит военнослужащим, за счет чего процентная ставка и первоначальный взнос снижаются до минимума.

Программа рассчитана на участников накопительно-ипотечной системы. Недвижимость и регион выбирают участники программы, а погашает кредит государство. Максимальную сумму кредита банк увеличил до 2 350 000 рублей.

Процентная ставка от 8,7% годовых. Комиссии за оформление и выдачу кредита отменены. Не требуется страхование риска утраты жизни и трудоспособности, а также риска прекращения или ограничения прав собственности на квартиру. Приобрести в кредит можно квартиру на первичном, вторичном рынке, а также жилой дом. Первоначальный взнос –%-25% от стоимости объекта.

Программа «Свобода выбора» позволяет приобрести жилье и оформить ипотеку в любом строящемся доме без дополнительных документов и согласований (аккредитация объекта не требуется). Сумма кредита –от 500 000 до 2 000 000 рублей, срок –до 20 лет. Первоначальный взнос –от 20% стоимости недвижимости для кредитов в рублях и от 30% для кредитов в валюте. Процентная ставка зависит от объема страхования, срока кредита, размера первого взноса и составляет 12,95%-14,85% годовых в рублях и 9,5%-10,5% годовых в валюте.

По состоянию на 01.01.2014 г. ипотечный портфель Банка составил свыше 247 тыс. действующих ипотечных кредитов на сумму свышс 331 млрд. руб.

Свыше 60% ипотечного портфеля сконцентрировано в 10 регионах-лидерах (Москва и Московская область. Ленинградская область. Тюменская область. Свердловская область, Красноярский край, Новосибирская область. Челябинская область, Кемеровская область. Алтайский край и Республика Татарстан).

Основная доля выдач ипотечных кредитов приходится на региональную сеть Банка - 78,5%. Ипотечная сеть продаж насчитывает 184 ипотечных подразделения, расположенных в 130 городах России.

В 2013 году был выдан рекордный для Банка объем ипотечных кредитов - 157,6 млрд. руб., из которых 23,7 млрд. рублей было выдано в декабре 2013 г., что является беспрецедентно высоким объемом месячных продаж ипотечных кредитов.

Банк ВТБ 24 предлагает ипотечные кредиты на покупку и новых квартир, и жилья на вторичном рынке. Есть нецелевые ипотечные кредиты под залог имеющегося жилья, а также «фишка», которая встречается не у многих банков - рефинансирование ипотечных кредитов, предоставленных другими банками. ВТБ24 также предлагает ипотечные программы на залоговое имущество (то есть на квартиры, которые ранее были куплены в ипотеку, но люди не смогли за них рассчитаться).

Выделим следующие преимущества ипотечных кредитов банка ВТБ 24:

- банк учитывает различные виды доходов, в том числе доходы близких родственников;

- ставки – одни из самых низких на рынке: от 7,0% в валюте и от 8,0% годовых в рублях;

- максимальный срок кредитования — до 50 лет;

- возможность досрочно гасить кредит без комиссий и штрафов;

- невысокие расходы на оформление сделки.

- возможность воспользоваться ипотечными программами ВТБ24 в любом регионе присутствия банка;

- гражданство и место постоянной регистрации не имеют значения (это понятно: все равно люди обычно прописываются в покупаемых квартирах).

Гражданин может получить ипотеку, предоставив только два документа, не предъявляя справок о доходах и не подтверждая занятости.

Остановимся на некоторых особенностях оформления ипотеки в банке ВТБ 24.

1. Если клиент готов внести первоначальный взнос в размере половины стоимости квартиры и более, то банк готов рассмотреть клиента как потенциального заемщика по минимальному пакету документов. Будет достаточно предоставить только:

- паспорт гражданина РФ,

- водительское удостоверение, или свидетельство о пенсионном страховании.

При желании, можно дополнительно предоставить:

- военный билет,

- свидетельство о браке,

- паспорт супруги(а).

Все остальные условия кредитования (сроки, ставки и т.д.) остаются базовыми для выбранного варианта кредитования. Вся разница – только в пакете документов.

2 Ипотека с государственной поддержкой. Банк ВТБ 24 является соучастником государственной программы поддержки кредитования, при которой ставка по кредиту составляет 11% годовых в рублях и не зависит ни от сроков, ни от первоначального взноса.

Минимальный первоначальный взнос по кредиту в этом случае должен составлять не менее 20% стоимости квартиры. Максимальный срок кредита – 30 лет. Максимальная сумма кредита – 8 млн. руб. для жителей Москвы и Санкт-Петербурга и 3 млн. руб. – для жителей остальных регионов.

3. Банк допускает, что сертификат на получение материнского капитала может быть использован даже как первоначальный взнос. Все остальные условия кредитования остаются такими же.

Рассмотрим более подробно непосредственно программы ипотечного кредитования банка.

Программа «Вторичное жилье». Данная программа предполагает, что вы будете приобретать не новую квартиру от застройщика, а вторичное жилье от собственника. Как и в других программах ипотечного кредитования банка ВТБ24, квартира оформляется в вашу собственность с момента регистрации договора купли-продажи и договора ипотеки в федеральной регистрационной службе. Чтобы получить кредит, дополнительных поручительств не требуется.

Ипотеку можно оформить на срок от 5 до 50 лет в сумме от 10 000 долларов США (либо в эквиваленте этой суммы в рублях или евро). Первоначальный взнос составляет 20% от стоимости приобретаемой квартиры, однако есть вариант и 10-ти процентного первоначального взноса при условии, что вы застрахуете свою ответственность за неисполнение или ненадлежащее исполнение обязательств по возврату кредита (по сути, жизнь и здоровье).

Комиссия за рассмотрение заявки отсутствует – это хорошо (особенно в случае, если вы потратите время на сбор документов, а вам в итоге откажут). Также нет комиссии за досрочное погашение – вы можете это сделать хоть с первого месяца.

Однако есть комиссия за заключение договора. Составляет она 1,5% от суммы кредита, но не менее 24 300 рублей и не более 64 300 рублей. Для тех, кто хочет сэкономить на комиссиях, банк ВТБ24 придумал «хитрое» решение: если вы разместите размер первоначального взноса во вклад, то размер комиссии составит всего 14 300 рублей. Таким образом, банк проверяет, что у вас действительно есть денежные средства на ипотеку, к тому же вложенные деньги можно использовать в ипотечной сделке (то есть они там не остаются на веки вечные).

Процентная ставка (по усмотрению клиента) может быть как фиксированной, так и плавающей (в зависимости от ставки рефинансирования).

Если вы одновременно страхуете свою жизнь и здоровье на случай утраты трудоспособности, то ставка по кредиту будет зависеть от срока кредитования и первоначального взноса. Если размер ваших собственных денег, вносимых за квартиру, равен 10-20% стоимости квартиры, то при сроке кредитования до семи лет ставка будет составлять 13,05%, при сроке кредитования до пятнадцати лет – 13,35%, до 25-ти лет – 13,65%, до 50-ти лет – 13,95%. Если вы сразу заплатите 20-40% стоимости квартиры, то ставка будет меньше на 0,3% для каждого перечисленного выше срока кредитования. Если первоначальный взнос равен 40-60% стоимости квартиры, то ставка будет меньше еще на 0,5%.

При ипотечном кредите в валюте ставка будет составлять 8,75-10,45% в зависимости от срока кредитования и первоначального взноса.

Также можно заключить договор с переменной/комбинированной ставкой. Что это означает? Ставка по вашему ипотечному кредиту устанавливается на 0,5–1% меньше, чем перечисленные выше, но банк имеет право по прошествии пяти лет два раза в год (1 октября и 1 апреля) пересмотреть установленную по договору ставку в любую сторону при изменении ставки рефинансирования Банка России.

Программа «Новостройка». В рамках этой программы предполагается кредитование приобретения новых квартир непосредственно от застройщиков. Единственное ограничение: кредитованию подлежат только квартиры, приобретаемые у застройщиков, аккредитованных банком ВТБ 24. Их перечень размещен на сайте банка.

Основные условия – такие же, как и по другим программам. Рассмотрим только принципиальные отличия.

Минимальный первоначальный взнос составляет уже 20% стоимости приобретаемой в ипотеку квартиры. Комиссия за заключение договора составляет также 1,5% от суммы кредита, но не менее 45 400 рублей и не более 125 400 рублей (практически в два раза больше, чем при кредитовании приобретения вторичного жилья). Но её также можно уменьшить до 25 400, разместив первоначальный взнос во вклад.

Процентная ставка по такому ипотечному кредиту при первоначальном взносе от 20 до 40% в рублях на срок до 7 лет составит 12,75%, на срок до 15-лет она составит 13,05%, до 25-ти лет – 13,35%, до 50–ти лет – 13,65%. Если первоначальный взнос составит 40-60%, то ставки будут на 0,5% годовых ниже.

У этой программы есть «естественное» отличие от программ кредитования приобретения вторичного жилья: до момента сдачи дома в эксплуатацию и передачи вам квартиры в собственность залогом являются права требования по инвестиционному договору или договору участия в долевом строительстве. На этот период процентная ставка увеличивается на 2,5% годовых.

Программа «Гаражная ипотека». Эта программа кредитования предусматривает возможность приобрести место для автомобиля в гараже или на подземной автостоянке. В какой-то степени, это продукт совместного маркетинга застройщиков и банка ВТБ24 – продавать и квартиру в новом доме, и подземный гараж, строящийся в этом доме; для полного комплекта надо еще предлагать автокредит. По этой программе можно покупать и готовый, и строящийся гараж.

Минимальный размер кредита составляет 300 000 рублей. Первоначальный взнос, правда, немаленький – от 30% стоимости гаража, если он расположен под жилым домом. Для наземных паркингов – от 40% стоимости.

Комиссия за рассмотрение заявки составляет 1,5% от суммы кредита, но не менее 15 000 рублей.

Так же, как и по остальным видам ипотечного кредита в банке ВТБ24, процентная ставка зависит от размера первоначального взноса и срока кредитования. При первоначальном взносе от 30 до 40% и сроке кредитования до семи лет ставка по гаражной ипотеке будет 14,75%, при сроке кредитования до 15 лет – 15,05%, до 25-ти лет – 15,35%, до 50 лет – 15,65%. Если первоначальный взнос составляет 40-60%, то ставка по ипотеке будет на 0,5% годовых меньше.

Ставки в валюте при аналогичных условиях будут колебаться от 9,95% (при первоначальном взносе от 60% и сроке кредитования не более 7 лет) до 12,15% (первоначальный взнос от 30% и срок до 50-ти лет). Также возможно заключение кредитного договора с плавающей (переменной/комбинированной) ставкой, но о недостатках такого варианта мы говорили выше.

Ипотечная программа «Нецелевой кредит». Обычно банки дают ипотеку конкретно на приобретение жилья. Редко, но встречаются на рынке кредитные продукты, представляющие (по сути) потребительские кредиты под залог уже имеющейся недвижимости. С одной стороны, кредит нецелевой, с другой стороны – поскольку обеспечением по кредиту является договор залога недвижимости (ипотека) – то кредит считается ипотечным. Основной недостаток этого кредита – его, как правило, невозможно рефинансировать в других банках и Агентстве ипотечного жилищного кредитования: «камень преткновения» и там, и там – это отсутствие в тексте договора фразы «цель кредита – приобретение жилья».

Требования к заемщику и пакету документов – типовые, как и для всех ипотечных программ. Только по объекту недвижимости (которым вы владеете и который намереваетесь заложить по кредиту) весь пакет документов вы собираете сами.

Кредит предоставляется на срок от пяти до двадцати лет. Максимальная сумма кредита ограничена оценочной рыночной стоимостью объекта недвижимости, который вы собираетесь закладывать – не более 70%. Комиссия за выдачу кредита не зависит от размера кредита и составляет 27 400 рублей. Возможно досрочное погашение кредита с любого момента без уплаты комиссий и штрафов за это.

При заключении комбинированного договора страхования жизни и здоровья процентная ставка по кредиту будет составлять 13,05% при сумме кредита менее 40% стоимости закладываемого имущества и сроке кредитования до семи лет, 15,3% - при сроке кредитования до 15 лет, 15,6% - до 20 лет. Если сумма кредита будет составлять до 60% стоимости квартиры, то ставка по кредиту при сроке кредитования до семи лет будет составлять 15,8%, до 15 лет – 16,1%, до 20 лет – 16,4%. При большей сумме кредита плюсуйте еще 0,5% годовых к перечисленным ставкам.

Если будете брать кредит в валюте, то минимальная ставка составит 10,45% (при сумме кредита не более 40% стоимости закладываемой недвижимости и сроке кредитования до семи лет), а максимальная – 12,35%.

Рефинансирование ипотеки. ВТБ 24 – один из немногих банков, которые предлагают программы рефинансирования ипотечных кредитов, полученных в других банках. Причем не имеет значения, был ли взят кредит на приобретение недвижимости или это был нецелевой кредит под залог недвижимости.

Программа распространяется на кредиты, выданные другими банками для покупки жилья в новостройках, на вторичном рынке жилья и кредиты под залог недвижимости. Сумма кредита –от 500 000 до 75 000 000 рублей (до 80% стоимости квартиры), срок –до 50 лет или до 20 лет для кредитов под залог недвижимости. Ставки соответствуют программам «Новостройка», «Вторичное жилье» и «Нецелевой ипотечный кредит для собственников жилья».

Условия кредитования по рефинансируемым кредитам – такие же, как если бы вы брали новый ипотечный кредит по соответствующей программе (на вторичное жилье, новостройку или нецелевой) в банке ВТБ 24.

Требования к заемщикам, документам заемщика и документации по объектам кредитования (то есть недвижимости), в общем, одинаковые для всех кредитных программ.

Обязательные документы, которые должен предоставить желающий взять ипотечный кредит в банке ВТБ24:

- копия паспорта (не только заполненные страницы, а все – даже пустые),

- копия второго документа на выбор (военный билет, свидетельство пенсионного страхования, загранпаспорта и т.д.),

- заверенная работодателем копия трудовой книжки,

- копия трудового договора с основного места работы со всеми изменениями и дополнениями к нему,

- подтверждение дохода за последние 12 месяцев. При этом допускается предоставить как форму 2-НДФЛ (за два года), так и справку в произвольной форме. Однако есть оговорка - «по форме, согласованной с кредитным инспектором» - то есть в справке, выданной вашей бухгалтерией, по всей видимости, должны быть все нужные банку цифры. Поэтому лучше сразу взять образец в банке, чтобы не переделывать по десять раз,