СОВЕРШЕНСТВОВАНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПРОЦЕНТНЫХ СТАВОК С УЧЁТОМ ЗАРУБЕЖНОГО ОПЫТА

СОДЕРЖАНИЕ

ВВЕДЕНИЕ…………………………………………………………………...……...7

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРОЦЕНТНЫХ СТАВОК ..…….….9

.1. Нормативно-правовое регулирование процентных ставок……......…………9

.2. Понятия, виды, задачи процентных ставок………………...…………….…..10

ГЛАВА 2. ПРОЦЕНТНЫЕ СТАВКИ В ОАО «РОСГОССТРАХ БАНК»…..…21

.1. Финансово-хозяйственная характеристика банка ………...…….…………..21

.2. Процентные ставки по кредитам и депозитам в «Росгосстрах Банке».........27

2.3. Анализ применяемых процентных ставок в России и других странах…….47

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПРОЦЕНТНЫХ СТАВОК С УЧЁТОМ ЗАРУБЕЖНОГО ОПЫТА…………….50

3.1. Оптимизация банковской прибыли «Росгосстрах Банка» ………………….50

.2. Улучшение работы филиалов «Росгосстрах Банка»……...…………………52

ЗАКЛЮЧЕНИЕ………………………………………………………………..……54

СПИСОК ИСПОЛЬЗОВАНННЫХ ИСТОЧНИКОВ……...……………………..56

ПРИЛОЖЕНИЯ..…………………………………………………………..……….58

ВВЕДЕНИЕ

Актуальность темы выпускной квалификационной работы заключается в том, что количество взятых кредитов обратно пропорционально величине процентных ставок. Так как банк выбирают по двум показателям: репутации банка и величине процентной ставки. С вкладами дела обстоят по-другому, тут прямо пропорциональная зависимость, чем больше процент, тем больше вкладчиков. Но у коммерческих банков есть вышестоящий банк, Центробанк, который выдаёт им денежные средства, также под проценты. Существует такое определение как ставка рефинансирования или учётная ставка. Ставка рефинансирования (учётная ставка) –это по-другому денежное снабжение Центральным Банком России коммерческих банков. На данный момент она составляет 8,25%. То есть банки не могут снижать процентные ставки по кредитам ниже этого минимума, так как они просто не будет получать маржу. В чём тогда смысл их существования?

Объект исследования ОАО «Росгосстрах Банк». Предметом исследования в работе являются динамика и перспективы процентных ставок.

Цель выпускной квалификационной работы состояла в исследовании процентных ставок ОАО «Росгосстрах Банк» и в разработке рекомендаций для дальнейшего развития процентных ставок в данном банке.

Для достижения поставленной цели, необходимо решить следующие задачи:

- раскрыть теоретические аспекты процентных ставок;

- изучить конкретные процентные ставки в ОАО «Росгосстрах Банк»;

- сформировать перспективы развития применения процентных ставок в ОАО «Росгосстрах Банк».

В работе использованы следующие методы исследования: аналитический, сравнения, графический, табличный.

При написании выпускной квалификационной работы использованы различные информационные источники: нормативно-законодательные документы, научная и учебная литература.

Практическую основу работы составили первичные и отчетные документы ОАО «Росгосстрах Банк» за период 2011-2013 гг.

Структура выпускной квалификационной работы содержит введение, в котором описан план исследования дипломной работы; первую главу, в которой расписана вся теория процентных ставок, в общем; во второй главе описаны процентные ставки в ОАО «Росгосстрах Банк»; в третьей главе прописаны рекомендации для развития процентных ставок в ОАО «Росгосстрах Банк»; в заключении подведены итоги.

ГЛАВА 1. Теоретические аспекты процентных ставок

1.1. Нормативно-правовое регулирование применения процентных ставок в деятельности коммерческих банков

Нормативные документы для осуществления процентной деятельности:

- гражданский кодекс часть 2 от 02.12.1990 N 395-1 ФЗ, часть 2 статьи 29 (в ред. Федерального закона от 15.02.2010 N 11-ФЗ), часть 2 статьи 2 Федерального закона от 15.02.2010 N 11-ФЗ. Согласно им по кредитному договору банк обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, установленных договором, а заемщик обязуется возвратить кредит и уплатить проценты. Кредитный договор заключается в письменной форме. Кредитодатель имеет право отказаться от предоставления заемщику предусмотренного договором кредита частично или в полном объеме в случае нарушения процедуры признания заемщика банкротом или при наличии других обстоятельств, которые явным образом свидетельствуют о том, что предоставленный заемщику кредит своевременно не будет возвращен. Заемщик имеет право отказаться от получения кредита частично или в полном объеме, уведомив об этом кредитодателя до установленного договором срока его предоставления, если другое не установлено договором или законом. В случае нарушения заемщиком установленной кредитным договором обязанности целевого использования кредита кредитодатель имеет право также отказаться от дальнейшего кредитования заемщика по договору.

- трудовой кодекс Российской Федерации» от 30.12.2001 г. № 197- ФЗ (принят ГД ФС РФ 21.12.2001 г.) - определяет правовое регулирование трудовых отношений.

- кодекс об административных правонарушениях от 30.12.2001 г. № 195-ФЗ определяет общие положения и принципы законодательства об административных правонарушениях, перечня видов административных наказаний и правил их применения и административную ответственность.

- согласно п. п. 1 и 2 ст. 249 Налогового кодекса Российской Федерации (далее - НК РФ) в целях гл. 25 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

- закон "О внесении изменений в отдельные законодательные акты Российской Федерации в части определения полномочий и ответственности органов государственной власти субъектов Российской Федерации, органов местного самоуправления и их должностных лиц в сфере межнациональных отношений" от 22 октября 2013 г. N 284-ФЗ были дополнены ст. 809 и 810 ГК РФ, регулирующие правоотношения, связанные с процентами по договору займа, а также с обязанностью возвратить заемные средства.

- положение "О сберегательных и депозитных сертификатах кредитных организаций " (в ред. Указаний ЦБ РФ от 31.08.98 N 333-У, от 29.11.2000 N 857-У) настоящим Положением устанавливаются единые для всех кредитных организаций Российской Федерации правила по выпуску и оформлению сберегательных и депозитных сертификатов.

- в соответствии с п. 6 ст. 250 НК РФ внереализационными доходами налогоплательщика признаются доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам (особенности определения доходов банков в виде процентов устанавливаются ст. 290 НК РФ).

- (в ред. Федерального закона от 21.03.2005 N 22-ФЗ) Проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня ее возврата вкладчику включительно, а если ее списание со счета вкладчика произведено по иным основаниям, до дня списания включительно.

1.2. Понятия, виды, задачи процентных ставок, применяемых в коммерческих банках

Процентная ставка - это комиссия, которую заемщик платит кредитору за взятие у него ссуды. В свою очередь коммерческие банки берут кредиты у Центробанка, и тоже платят комиссию в виде учётной ставки (ставка рефинансирование). С помощью учетной ставки Центробанк может влиять на процентные ставки коммерческих банков, на уровень инфляции в стране и курс национальной валюты.

Когда процентные ставки снижаются в тот же момент, повышается деловая активность и увеличивается инфляция. При повышение процентных ставок происходит снижение деловой активности, снижение инфляции и удорожание национальной валюты.

Ставка рефинансирования или учётная ставка —это размер процентов в годовом исчислении, подлежащие уплате Центробанку страны за кредиты, которые центральный банк предоставил кредитным учреждениям. Ставка рефинансирования —изменяется с учетом спроса на кредит и предложения ресурсов, а также с учетом темпов инфляции. Она представляет для коммерческого банка издержки по приобретению ресурсов, а для центрального банка —источник дохода. После развала советского союза, впервые ставка рефинансирования в России появилась в 1992 году. За 11 лет она неоднократно повышалась и снижалась.

Что же касается инфляции, то инфляция –это повышение уровня цен на товары и услуги. Их существует три вида:

- ползучая (умеренная) инфляция (рост цен менее 10 % в год);

- галопирующая инфляция (годовой рост цен от 10 до 50 %);

- гиперинфляция (цены растут очень быстро, от десятков до нескольких тысяч и даже десятков тысяч процентов в год).

Существуют так же различные типы инфляций:

- инфляция спроса;

- инфляция предложения;

- сбалансированная инфляция;

- несбалансированная инфляция;

- прогнозируемая инфляция;

- непрогнозируемая инфляция;

- адаптированные ожидания потребителей.

К причинам повышения инфляции относят:

- увеличение госрасходов;

- монополия крупных фирм (сырьевые отрасли);

- монополия профсоюзов;

- сокращение объёма национального производства;

- снижение курса национальной валюты;

- увеличение государственных налогов и пошлин, акцизов и т. д.;

- инфляционные ожидания.

Методы для борьбы с инфляцией:

Прямые методы включают:

- установление различных ограничений (лимитов);

- издание нормативно-законодательных актов, в том числе и законов о проведении денежных реформ.

Косвенные методы включают:

- регулирование общей массы денег через управление «печатным станком»;

- регулирование процентных ставок коммерческих банков через управление ими ЦБ;

- обязательные денежные резервы коммерческих банков;

- операции ЦБ на открытом рынке ценных бумаг.

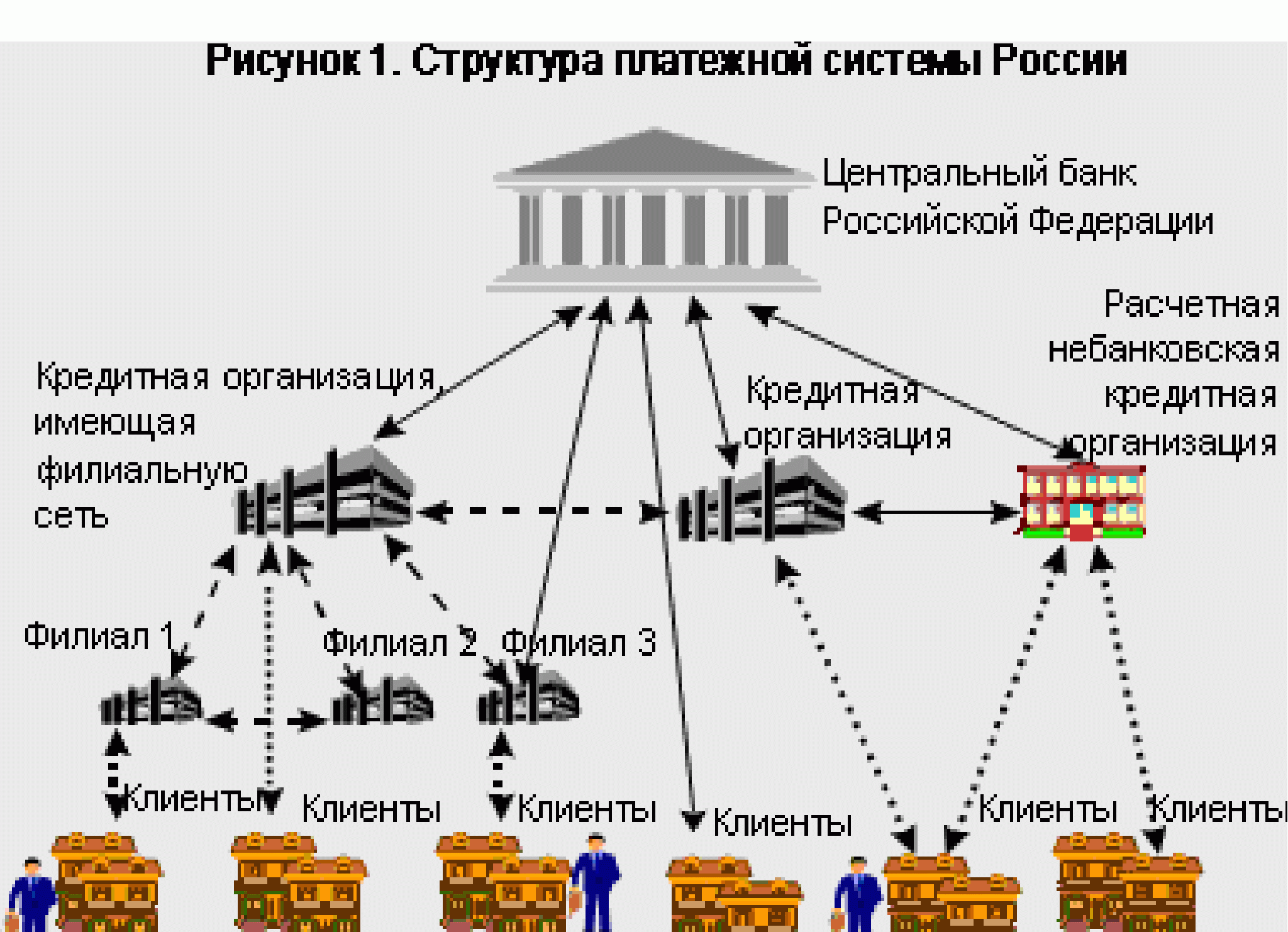

Как центральный Банк работает с коммерческими банками и коммерческие банки с клиентами, можно рассмотреть на рисунке 1.

Рис. 1 структура платёжной системы России.

В данной структуре учувствуют:

- центральный Банк Российской Федерации (Центробанк РФ);

- кредитные организации и филиалы кредитных организаций;

- расчётная небанковская кредитная организация (РНКО);

- клиенты.

Согласно главе 8 ФЗ «О ЦБ РФ» №86 Центробанк РФ имеет право выполнять следующие операции с российскими и иностранными кредитными организациями:

- предоставлять кредиты на срок не более года обеспечением которых являются ценные бумаги или иные высоколиквидные активы;

- покупать и продавать государственные ценные бумаги на открытом рынке;

- покупать и продавать облигации, эмитированные банком РФ, и депозитные,,сертификаты;

- покупать и продавать иностранную валюту, платежные документы и обязательства, которые номинированы в иностранной валюте, выставленные иностранными и российскими кредитными организациями;

- покупать, хранить и продавать драгоценные металлы и иные виды валютных,,ценностей;

- проводить расчетные, кассовые и депозитные операции, а так же принимать на хранение и в управление ценные бумаги и другие активы;

- выдавать поручительства и банковские гарантии;

- осуществлять операции с финансовыми инструментами;

- открывать корреспондентские счета в российских и иностранных кредитных организациях, действующих на территории РФ и других стран;

- выставлять чеки и векселя в любой валюте.

Кредитные организации и филиалы кредитных организаций имеют исключительное право осуществлять следующие банковские операции:

- привлекать во вклады денежных средства физических и юридических лиц;

- размещать указанные средства от своего имени и за свой счёт на условиях возвратности, платности, срочности;

- открыть и вести банковские счета физических и юридических лиц.

РНКО вправе осуществлять в сочетании следующие банковские операции, предусмотренные ФЗ «О банках и банковской деятельности»:

- открытие и ведение банковских счетов юридических лиц;

- осуществление расчетов по поручению юридических лиц;

- инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических лиц;

- куплю-продажу иностранной валюты в безналичной форме;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов). [23]

Роль клиентов в данной системе заключается в том, что они приходят в кредитные организации или филиалы кредитных организаций и берут кредиты.

Коммерческие банки устанавливают ставки процентов, ориентируясь на учетные ставки, принятые в Центральном банке. При этом крупные банки определяют минимальные или лучшие ставки по займам, предоставляемым первоклассным заемщикам. Процентная политика это один из важнейших и в то же время достаточно сложных инструментов регулирования банковской деятельности. Процентная политика –это часть кредитно-денежной политики государства (Центрального банка) по регулированию количества денег в обращении через увеличение или уменьшение кредитных ресурсов путем изменения ставки рефинансирования Центрального банка.

Денежно-кредитная (монетарная) политика —это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. Осуществляет монетарную политику Центральный банк.

К основным принципам построения шкалы процентных ставок относится состояния спроса и предложения на кредитные ресурсы, срок хранения, величина депозитов, темп инфляции и т.д.

Так же существуют различные факторы, которые влияют на величину ставок процента. Эти факторы перечислены на рисунке 2.

Рис. 2 факторы, влияющие на величину ставок.

Одно из важнейших значений в структуре процентных ставок имеют проценты по вкладам банковских клиентов. Проценты, выплачиваемые банками их клиентам, всегда существенно ниже процентов по ссудам (за счет этой разницы формируется один из главных банковских источников—процентная маржа). Процентная маржа или прибыль банка.

Процентная маржа - показатель прибыльности банка - разница между средней процентной ставкой, получаемой по займам и инвестициям, и средней ставкой, уплачиваемой по обязательствам и капиталу. То есть чем больше маржа у банка, тем рентабельнее его работа. Главная цель коммерческого банка это получение прибыли, то есть приумножение той самой маржи.

Обстоятельства, от которых зависят процентные ставки, указанны на рисунке 3.

Рис. 3 от чего зависят процентные ставки.

Существуют различные виды процентных ставок, которые могут предоставить коммерческие банки. Все виды процентных ставок представлены на рисунке 4.

Рис. 4 виды процентных ставок.

Фиксированная процентная ставка —то есть не меняется за всё время пользования ссудой, устанавливается на определённый срок и не зависит от каких-либо обстоятельств.

Плавающая процентная ставка периодически пересматривается. Изменение ставки происходит на основании колебаний тех или иных показателей, к примеру, изменения инфляции. Имеет две составляющие: постоянную и переменную. Постоянная составляющая плавающей процентной ставки не меняется на протяжении всего периода кредитования. Плавающая составляющая привязана к какому-либо рыночному индикатору и изменяется в зависимости от условий, установленных в кредитном договоре. Например, ежеквартально или раз в пол года.

Декурсивная ставка —процент выплачивается в конце вместе с основной суммой кредита.

Антисипативная ставка —процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга. Для кредитора выгоднее антисипативная ставка, а для заёмщика —декурсивная. К примеру, если величина процентной ставки составляет 10 %, то при декурсивной ставке при кредите в 1000 р. кредитор получит 1100 р. в конце срока. При антисипативной ставке он даст заёмщику 900 р. и в конце срока получит 1000 р.

Реальная процентная ставка —это процентная ставка, очищенная от инфляции.

Номинальная процентная ставка - процентная ставка, исчисленная без учета инфляции.

Также различают и другие виды процентных ставок, которые представлены на рисунке 5.

Рис. 5 виды процентных ставок.

Долгосрочная процентная ставка - процентная ставка, взыскиваемая по долгосрочному обязательству. Обычно долгосрочная процентная ставка выше процентной ставки по краткосрочным обязательствам. Долгосрочные обязательства - это обязательства, срок исполнения которых, превышает 12 месяцев.

Ставки процентов по краткосрочным кредитам, то есть по ссудам на короткий период, которые не превышают 12 месяцев. По краткосрочным кредитам банки обычно выплачивают более высокий процент, так как по ним не допускается изъятия средств до истечения установленного срока (как правило, трехмесячного). Однако когда банки сами предоставляют краткосрочный заем (обычно на срок до одного года), устанавливаемая ими процентная ставка может оказаться ниже, чем ставка по долгосрочному займу, который связан с большим риском.

Так же существуют различные виды процентных ставок по кредитам. В денежно-кредитной сфере экономически развитых стран применяются многочисленные процентные ставки. Система процентных ставок включает ставки денежно-кредитного и фондового рынков. Все виды процентных ставок по кредитам можно рассмотреть на рисунке 6.

Рис. 6 виды процентных ставок по кредитам.

Рис. 6 виды процентных ставок по кредитам.

Банковский заем - это форма финансирования, при которой банк-эмитент, то есть Центральный банк, финансирует коммерческие банки.

Банковский вклад (или банковский депозит) —сумма денег, переданная лицом кредитному учреждению с целью получить доход в виде процентов.

Облигация —долговая ценная бумага, владелец которой имеет право получить от эмитента облигации в оговоренный срок её номинальную стоимость деньгами или в виде иного имущественного эквивалента.

Ипотечное кредитование —долгосрочный кредит, предоставляемый юридическому или физическому лицу банками под залог недвижимости: земли производственных и жилых зданий, помещений, сооружений.

Межбанковский рынок —сегмент рынка ссудных капиталов, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой преимущественно в форме межбанковских депозитов на короткие сроки.

Учётная ставка —ставка процента, под который центральный банк страны предоставляет кредиты коммерческим банкам.

Ломбардная ставка —фиксированная процентная ставка, применяемая Центральным Банком при выдаче кредитов коммерческим банкам под залог недвижимости и золотовалютных резервов.

ГЛАВА 2. Применение процентных ставок в ОАО «Росгосстрах Банк»

2.1. Финансово-хозяйственная характеристика банка

Открытое акционерное общество «Росгосстрах Банк» (далее ОАО «Росгосстрах Банк») сокращенное наименование ОАО «РГС Банк» является юридическим лицом, созданным в форме открытого акционерного общества, действующим в соответствии с ГК РФ и Федеральным законом «Об открытых акционерных обществах».

Юридический адрес: 107078, Россия, г. Москва, ул. Мясницкая, д.43, стр.2.

Дата государственной регистрации: 5 сентября 1994 года.

Регистрационный номер N 3073

Идентификационный номер налогоплательщика (ИНН) 7718105676

Банковский идентификационный код (БИК) 044579174

Телефон (495) 925––

Адрес веб-сайта www.rgsbank.ru [20]

Основной целью деятельности ОАО «Росгосстрах Банка» является получение прибыли.

«Росгосстрах Банк» сотрудничает со следующими западными банками: Commerzbank AG, LandesBank Berlin AG (Germany), VTB Bank (France, Germany, Austria), JPMorgan Chase Bank (New York), Monte dei Paschi di Siena (Italy).

Так же «Росгосстрах Банк» имеет различные лицензии и разрешения, а именно:

–генеральная лицензия Банка России на осуществление банковских операций No 3073 от 01.09.2011;

–лицензия Банка России на осуществление банковских операций с драгоценными металлами No 3073 от 01.09.2011;

–свидетельство о включении Банка в Реестр банков —участников системы обязательного страхования вкладов (под номером 279 от 09.12.2004);

–лицензия ФСБ России (Центр по лицензированию, сертификации и защите государственной тайны) на осуществление технического обслуживания

шифровальных (криптографических) средств ЛЗ No 0026094 от 04.10.2011;

–лицензия ФСБ России (Центр по лицензированию, сертификации и защите государственной тайны) на осуществление распространения шифровальных (криптографических) средств ЛЗ No 0026095 от 04.10.2011;

–лицензия ФСБ России (Центр по лицензированию, сертификации и защите государственной тайны) на осуществление предоставления услуг в области шифрования информации ЛЗ No 0026096 от 04.10.2011;

–лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности No 177–100000 от 28.02.2008 (бессрочно), выданная ФСФР России;

–лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности No 177–– от 28.02.2008 (бессрочно), выданная ФСФР России;

–лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности No 177–– от 28.02.2008 (бессрочно), выданная ФСФР России.

Основными видами деятельности организации являются кредитование предприятий малого и среднего бизнеса, а также представление банковских услуг для частных клиентов. Клиентская база составляет более 30 тыс. корпоративных клиентов и свыше 1,5 млн физических лиц. По темпам развития сети Росгосстрах Банк входит в ТОП-20 ведущих банков России. В настоящее время услуги и финансовые продукты кредитной организации предлагаются клиентам во всех федеральных округах России: более 290 отделений представлены в 178 населенных пунктах России, в 61 из 83 регионов России. Собственная банкоматная сеть по России насчитывает более 400 устройств.

Основными задачами для Росгосстрах Банка стало развитие розничного бизнеса и предоставление потребительских кредитов:

- автокредиты на подержанные и новые ТС;

- кредит под залог недвижимости;

- корпоративные программы;

- выдача кредитных карт;

- ипотека;

- кредитование по программе «Твои условия;

Для малого и среднего бизнеса Росгосстрах Банк предоставляет:

- финансирование;

- рефинансирование;

- микрокредит на льготных условиях;

- гарантийные услуги.

Рассмотрим организационную структуру управления банком ОАО «Росгосстрах Банк».

Правление:

- Александр Васильевич Председатель Правления;

- Артур Рафаелович член Правления, Первый Заместитель Председателя Правления;

- Алла Александровна член Правления, Заместитель Председателя Правления;

- Ирина Борисовна член Правления, Главный бухгалтер;

- Лариса Юрьевна член Правления, Руководитель службы внутреннего контроля. [19]

«Росгосстрах Банк» учувствует в различных членствах, в профессиональных ассоциациях и биржах, а именно:

–ассоциация российских банков;

–ассоциация региональных банков России (Ассоциация «Россия»);

–некоммерческая организация «Московский банковский союз»;

–некоммерческое партнерство «Национальное бюро кредитных историй АРБ»;

–закрытое акционерное общество «Московская межбанковская валютная биржа» (ЗАО «ММВБ»);

–закрытое акционерное общество «Сибирская межбанковская валютная биржа»;

–брянская торговопромышленная палата;

–алтайская торговопромышленная палата;

–объединение работодателей Алтайского края «Союз промышленников»;

–мытищинская торговопромышленная палата;

–некоммерческое партнерство «Национальная ассоциация негосударственных пенсионных фондов»;

–некоммерческая организация —ассоциация предпринимателей и работодателей Наро-Фоминского района;

–некоммерческое партнерство социально-экономического содействия «Коломенский центр развития предпринимательства»;

–ассоциация российских членов Европей.

Общество в своей деятельности руководствуется законодательством РФ, нормативными документами Банка России, а так же Уставом Банка.

Руководство текущей деятельностью ОАО «Росгосстрах Банк» осуществляется председатель правления.

Бухгалтерский учет в ОАО «Росгосстрах Банке» осуществляется бухгалтерской службой, которая является самостоятельным структурным подразделением, возглавляемым главным бухгалтером.

Бухгалтерская служба «Росгосстрах Банка» состоит из следующих специалистов:

- заместитель главного бухгалтера (1 человек);

- бухгалтер по учету труда и заработной платы (1 человек);

- бухгалтер по производственным отчетам и первичной документации (2 человека);

- архивариус (1 человек);

- бухгалтер-кассир (2 человек);

- курьер (3 человек).

Анализ финансового состояния организации преследует несколько целей:

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- определение финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- прогноз основных тенденций финансового состояния.

Наиболее важные для анализа динамики финансово-экономические показатели деятельности банка указаны в таблице 1.

Таблица 1

Анализ динамики финансово-экономических показателей деятельности банка ОАО «Росгосстрах Банка».

|

Показатели

|

2011 г, млрд.руб.

|

2012 г., млрд.руб.

|

2013 г., млрд.руб.

|

Изменение 2012-2013 млрд.руб.

|

|

1. Выручка (нетто) от продажи товаров, продукции, работ, услуг

|

1 988 076 000

|

3 202 626 000

|

156 678 000

|

-1 045 948 000

|

|

2. Себестоимость проданных товаров, продукции, работ, услуг

|

945 360 000

|

1 487 567 000

|

1 008 432 000

|

-479 135 000

|

|

3. Налог на прибыль

|

553 210 000

|

034 000

|

402 000

|

-4 632 000

|

Доход банка от реализации продукции работ и услуг в 2013 году по сравнению с 2012 годом уменьшился на 1 045 948 000 тыс. руб. и составил 2 156 678 000 тыс. руб.

Прямо пропорционально уменьшилась и себестоимость. Если в 2012 году она составляла 1 487 567 000 тыс. руб., то в 2013 году составила 1 008 432 000 тыс.руб, что на 479 135 000 тыс. руб. меньше.

Так же следует рассмотреть анализ динамики процентных доходов, который указан в таблице 2.

Таблица 2

Анализ динамики процентных доходов ОАО «Росгосстрах Банка».

|

Показатели

|

2011 г,

|

2012 г.

|

2013 г.

|

Изменение 2012г. с 2013г.

|

|

тыс.

руб.

|

в %

|

тыс.

руб.

|

в %

|

тыс.

руб.

|

в %

|

тыс.

руб.

|

в %

|

|

1.Процентные доходы, всего, в том числе:

|

8 668 183

|

|

518 512

|

|

340 965

|

|

+ 1 822 453

|

+ 21,4

|

|

1.1. От размещения средств в кредитных организациях

|

1 111 241

|

,82

|

233 101

|

,48

|

312 034

|

,69

|

+ 88 933

|

+ 7,21

|

|

1.2. От ссуд, предоставленных клиентам, не являющимся кредитными организациями

|

6 069 685

|

,02

|

368 963

|

,77

|

008 863

|

,45

|

+ 1 639 900

|

+ 25,75

|

|

1.3. От вложений в ценные бумаги

|

916 448

|

,57

|

964 448

|

,06

|

220 861

|

,81

|

-743 587

|

-37,85

|

Процентные доходы за анализируемый период возросли на 1 822 453 тыс. руб., или на 21,4%. Основной прирост произошел за счёт ссуд, предоставленных клиентам, сумма которых увеличилась на 1 639 900 тыс. руб., или на 25,75%. Одновременно снизилось количество вложений в ценные бумаги, 743 587 тыс. руб. (37,85%).

Также в 2013 году увеличилось и размещение средств в кредитных организациях по сравнению с 2012 годом на 88 933 тыс. руб. или на 7,21%.

Более полный отчёт о финансовых результатах можно посмотреть в (Приложении 1)

Данные об активах, обязательствах и собственном капитале можно посмотреть в бухгалтерском балансе (Приложение 2).

Так же можно посмотреть отчёт о движении денежных средств в (Приложении 3). [18]

«Росгосстрах Банк» регулярно занимает высокие рейтинговые позиции. По итогам 2013 года Банку агентством «РБК.Рейтинг» присвоены следующие места:

- 16-е место по количеству активных пластиковых карт;

- 27-е место по объему портфеля автокредитов,

- 36-е место по объему выданных автокредитов;

- 28-е место по размеру общего портфеля,

- 30-е место по объему беззалоговых кредитов;

- 33-е место по количеству собственных банкоматов по России.

2.2. Процентные ставки по кредитам и депозитам в «Росгосстрах Банке»

Основным звеном банковской системы является центральный банк (ЦБ), ниже которого в иерархии - сеть коммерческих банков. Центробанк осуществляет эмиссию (выпуск) денежных средств. Он не работает с физическими лицами, его клиентами являются остальные участники банковской системы. То есть коммерческие банки берут под проценты деньги у центрального банка и далее под большие проценты выдают их людям в виде кредитов. Так же коммерческие банки берут под вклады, денежные средства физ. лиц, выдают эти средства в кредит и зарабатывают на этом деньги. Ведь примерный процент по вкладам в год составляет до 13%, а процент за кредиты от 17%. То есть, можно сказать, банки в основном получают маржу с кредитов и вкладов, выданных и взятых на хранение у людей. Ниже будут приведены таблицы с данными по кредитам и депозитам. В них можно рассмотреть под какие проценты «Росгосстрах Банк» выдаёт кредиты, и под какие проценты люди кладут деньги на вклады.

Основные мероприятия в рамках развития направления потребительского кредитования именно в Росгосстрах Банке:

–запуск новой линейки потребительских кредитов, обеспечивших более лояльный подход к спросу заемщиков;

–оптимизация кредитного процесса: внедрение анкеты-оферты по продукту «Супер-Экспресс» —клиент посещает офис Банка один раз;

– запуск новой программы страхования жизни и здоровья «Финансовая защита с дополнительным покрытием» (страхование от потери работы) для кредитных продуктов «Супер-Экспресс», «Экспресс-кредит» и «Мега-кредит» с целью увеличения размера доходов Банка.

Был такой момент, когда Русь-Банк был переименован в Росгосстах Банк, причём не случайно. Это решение о переименовании является логичным продолжением долгосрочного и плодотворного сотрудничества Русь-Банка с надежным партнером –компанией РОСГОССТРАХ. И направлено, прежде всего, на укрепление позиций на рынке крупнейших российских финансовых институтов. В результате переименования Клиенты Росгосстрах Банка получат ряд дополнительных преимуществ. Все эти преимущества будут перечислены в приложении 4.

При организации процесса выдачи кредита необходимо обратить внимание на оценку кредитоспособности клиента-заемщика, что в дальнейшем помогает предотвратить проблему "плохих кредитов".