Изучение проблем функционирования рынка банковских операций с драгоценными металлами в России

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И ИСТОРИЧЕСКИЕ АСПЕКТЫ РАЗВИТИЯ РЫНКА ДРАГОЦЕННЫХ МЕТАЛЛОВ

1.1. Процесс становления международного рынка драгоценных металлов

1.2. Рынок драгоценных металлов в России: от истории к современности

2. ОСОБЕННОСТИ ОСУЩЕСТВЛЕНИЯ БАНКОВСКИХ ОПЕРАЦИЙ С ДРАГОЦЕННЫМИ МЕТАЛЛАМИ

2.1. Виды операций и сделок с драгоценными металлами

2.2. Банковские риски по операциям с драгоценными металлами

2.3. Бухгалтерский учет драгоценных металлов

2.3.1. Учет активов и обязательств банка в драгоценных металлах

2.3.2. Внебалансовый учет драгоценных металлов

3. CОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКОВ ДРАГОЦЕННЫХ МЕТАЛЛОВ И ПЕРСПЕКТИВЫ ИХ РАЗВИТИЯ

3.1. Золото

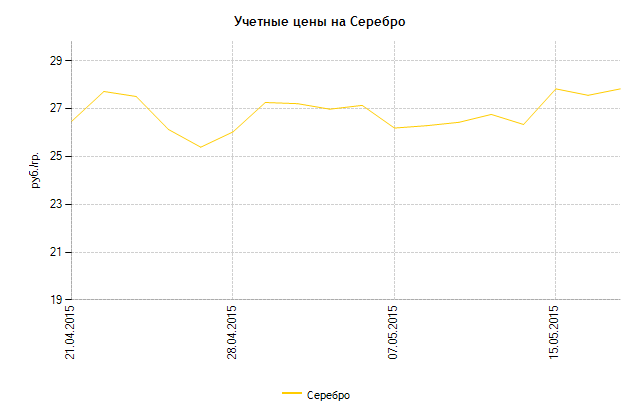

3.2. Серебро

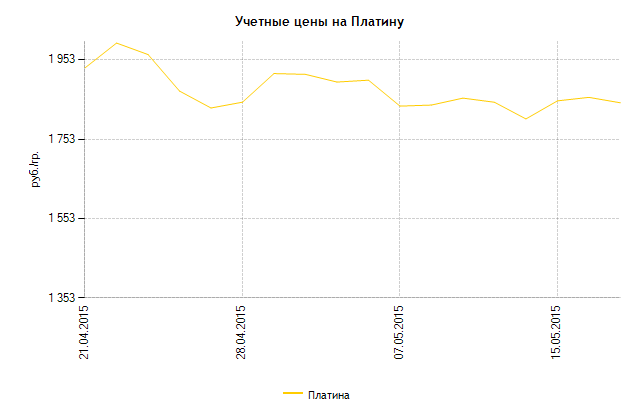

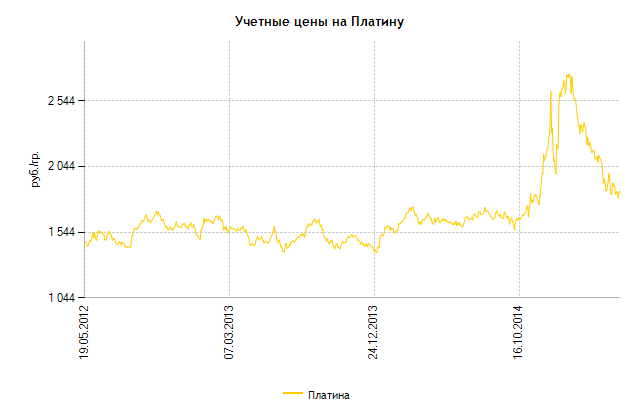

3.3.Платина

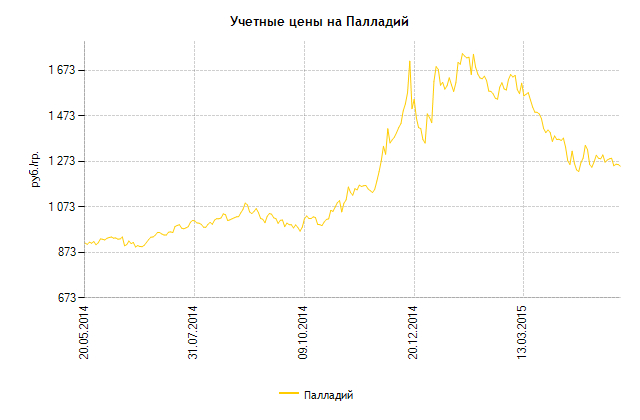

3.4. Палладий

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

Драгоценные металлы продолжают занимать особое место в экономической жизни общества, даже несмотря на вытеснение их из сферы денежного обращения. Именно благодаря редким природным свойствам драгоценные металлы широко используют в мировом хозяйственном обороте в качестве резервного, хеджирующего и инвестиционного актива. Они позволяют участникам рынка диверсифицировать риски и защищать сбережения от обесценения. В условиях растущей нестабильности мировых финансовых рынков и усиливающихся инфляционных ожиданий многие государства, как развитые, так и развивающиеся, поощряют развитие операций с драгоценными металлами и на внутреннем рынке. Рассматривают их в качестве одного из инструментов денежно-кредитной политики, способствующего укреплению макроэкономической стабильности в стране и повышению доверия участников рынка к национальной валюте.

Актуальность темы дипломной работы заключается в исследовании проблем функционирования российского рынка драгоценных металлов, а также в выявлении основных препятствий на пути развития банковских операций с драгоценными металлами в России, которое позволит выработать наиболее эффективные механизмы их решения.

Целью дипломной работы является изучение проблем функционирования рынка банковских операций с драгоценными металлами в России и на этой основе выработка предложений по совершенствованию механизмов его регулирования.

Задачами данной дипломной работы являются:

- проанализировать эволюцию драгоценных металлов в хозяйственном обороте;

- изучить и обобщить международный опыт проведения банковских операций с драгоценными металлами;

- разработать методологические подходы к изучению операций коммерческих банков на рынке драгоценных металлов;

- найти существующие особенности и проблемы деятельности коммерческих банков на российском рынке драгоценных металлов;

- определить и обосновать приоритетные направления развития национального рынка банковских операций с драгоценными металлами;

- изучить порядок проведения банковских операций с драгоценными металлами, отражение их в учете.

Структурно дипломная работа состоит из введения, трех разделов, заключения, библиографического списка и приложения. В первом разделе приводятся исторические аспекты развития рынка драгоценных металлов, а так же его экономическая сущность. Описывается процесс становления международного рынка драгоценных металлов.

Второй раздел содержит в себе информацию об основных видах драгоценных металлов, а так же о рисках, возникающих на рынке. Рассматривается балансовый и внебалансовый учет активов и обязательств банка в драгоценных металлах. В третьем разделе описывается состояние современного рынка драгоценных металлов на примере ОАО «Сбербанк России». Подробно описываются четыре основных вида металла.

Стоит отметить, что многие концептуальные и практические вопросы функционирования российского рынка банковских операций с драгоценными металлами остаются, на наш взгляд, малоисследованными. В изучении данной проблемы недостаточно внимания уделено состоянию законодательных основ регулирования банковских операций с драгоценными металлами.

Научный интерес в исследовании заключается в следующем:

- определены и обоснованы приоритетные направления совершенствования организационно-правовых основ функционирования рынка банковских операций с драгоценными металлами в России, с учетом международной практики предложена система мер по созданию условий, способствующих привлечению крупномасштабных инвестиций на российский рынок драгоценных металлов, разработаны конкретные механизмы государственной поддержки банковской деятельности на рынке драгоценных металлов.

- доказано, что, несмотря на демонетизацию драгоценных металлов, они продолжают играть важную роль в хозяйственном обороте;

- обобщены и систематизированы методологические подходы к изучению банковских операций с драгоценными металлами, дано экономическое определение этого понятия, разработана его типологизация;

- установлено, что согласно международной практике основными объектами банковских операций с драгоценными металлами наряду с наличным металлом являются металл на обезличенных металлических счетах, металлические сертификаты, паи инвестиционных фондов, фьючерсы, опционы, варранты и иные финансовые инструменты, обеспеченные драгоценными металлами, а также процентные ставки по ним;

- раскрыта связь между понятиями банковской операции с драгоценными металлами и рынка банковских операций с драгоценными металлами, охарактеризованного как сфера экономических отношений, охватывающих обращение драгоценных металлов в реальном и обезличенном виде, в которых одной из сторон выступают коммерческие банки;

- с учетом анализа международной практики выявлены содержание и специфика основных видов банковских операций с драгоценными металлами, к числу которых отнесены сделки купли-продажи наличного и «бумажного» металла, привлечение денежных средств на обезличенные металлические счета , а также драгоценных металлов во вклады, размещение драгоценных металлов, предоставление ссуд под залог драгоценных металлов, клиринг, доверительное управление и хранение драгоценных металлов;

- структурированы исторические этапы становления и развития рынка банковских операций с драгоценными металлами в России, определены и охарактеризованы основные виды операций российских банков с драгоценными металлами;

- выработаны основные подходы к управлению рыночными рисками при работе банков с драгоценными металлами, раскрыты место и роль методов стресс-тестирования в системе управления рисками, уточнены и обоснованы ключевые ценообразующие факторы мирового рынка драгоценных металлов;

Информационной базой исследования явились законодательные и нормативные акты, труды отечественных экономистов, материалы международных семинаров, материалы СМИ, Интернет-ресурсы. Современный рынок драгоценных металлов в России, а также его формирование и особенности регулирования и проведения банковских операций с драгоценными металлами исследуются в работах: Л.П. Наумова, А.Э.Абалова, А.З.Галлямовой, К.И.Кириленко, О.И.Лаврушина, И.В.Ларионовой, Г.Г.Матюхина, А.А.Тиурзиева, С.В.Устикова. Вопросы ценообразования и управления рисками банковской деятельности на рынке драгоценных металлов рассматриваются в работах А.О.Гончарова, О.Л.Бельской, С.В.Богданова, А.Н.Буренина, Ю.А.Шаталина.

Информационно-статистическую базу работы составили документы и материалы Правительства РФ, Министерства финансов РФ, Министерства экономического развития и торговли РФ, Банка России, Федеральной службы государственной статистики России, публикации в периодической печати и специализированных изданиях, в том числе журналах Банковское дело, Деньги и кредит, Бизнес и банки, материалы научных конференций.

- ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И ИСТОРИЧЕСКИЕ АСПЕКТЫ РАЗВИТИЯ РЫНКА ДРАГОЦЕННЫХ МЕТАЛЛОВ

1.1. Процесс становления международного рынка драгоценных металлов

Теоретический и практический интерес к драгоценным металлам не ослабевает, благодаря не только их естественным уникальным свойствам, но и той роли, которую они играли и продолжают играть в экономике различных стран. Стратегическое значение рынка драгоценных металлов для России, одного из крупнейших в мире добытчиков платины и платиноидов, золота, алмазов, изумрудов, александритов, определяется стабильным поступлением налогов из данной сферы экономики в доходную часть бюджета, а также пополнением золотовалютных резервов Российской Федерации – Золотого запаса, Государственного фонда драгоценных металлов и драгоценных камней, Алмазного фонда.

С момента возникновения человеческой цивилизации эти металлы имели определенное предназначение – от предметов культа и украшений до статуса финансовых активов как они трактуются в настоящее время многими экономистами. Закрепленное в ФЗ «О драгоценных металлах и драгоценных камнях» определение драгоценных металлов и драгоценных камней носит внешний, описательный, характер, определяя драгоценные металлы и камни исходя не из их юридических свойств как объектов гражданского оборота, а из общепринятых научных знаний. Указанные российским законодателем виды драгоценных металлов и драгоценных камней представляют собой материальные, физически осязаемые объекты. Их содержание раскрывается в ведомственных нормативных правовых актах. Драгоценные металлы - золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий). Настоящий перечень драгоценных металлов может быть изменен только федеральным законом. Драгоценные металлы могут находиться в любом состоянии, виде, в том числе в самородном и аффинированном виде, а также в сырье, сплавах, полуфабрикатах, промышленных продуктах, химических соединениях, ювелирных и иных изделиях, монетах, ломе и отходах производства и потребления;

Драгоценные камни - природные алмазы, изумруды, рубины, сапфиры и александриты, а также природный жемчуг в сыром (естественном) и обработанном виде.1 К драгоценным камням приравниваются уникальные янтарные образования в порядке, устанавливаемом Правительством Российской Федерации. Настоящий перечень драгоценных камней может быть изменен только федеральным законом.

Формирование рынка драгоценных металлов в России представлено в ПРИЛОЖЕНИИ 1.

Золотой стандарт, по свидетельству историков, возник в XVв., но официально он был оформлен в 1819г., когда Британский Банк принял закон, в соответствии с которым необходимо было менять банкноты на золото по фиксированному курсу. Германия, Франция и США ввели Золотой стандарт в 1875г., 1878г. и 1879г. соответственно. Главной задачей в период действия золотого стандарта было поддержание со стороны Центрального банка паритета между национальной валютой и золотом, а для этого требовался соответствующий золотой резерв. Классическая система золотого стандарта перестала существовать в годы первой мировой войны. В качестве международных резервов стала использоваться иностранная валюта – франк, фунт стерлингов, доллар США. Золото использовалось в международных расчетах. В дальнейшем происходила эволюция в сторону снижения роли золота в валютной сфере. В результате соглашения в Бреттон-Вудсе вместо золотого был провозглашен золотодевизный стандарт. В качестве резервных активов выступали иностранные валюты наряду с золотом, которое рассматривалось как основной резервный актив. А в 70-е годы ХХ в. на основе ямайских соглашений была отменена официальная цена на золото, которое перестало играть роль основного резервного актива. В США в 1971г. была отменена конвертируемость доллара в золото. Процесс демонетизации золота был довольно длительным, противоречивым, и, по мнению некоторых специалистов еще не завершился. Они полагают, что золото сохраняет роль чрезвычайных мировых денег, обеспечения международных кредитов, воплощения богатства. Кроме того, официальные золотые запасы выступают как международные активы и служат показателем кредитоспособности страны.

За всю историю человечества добыто около 225 000 тонн золота. В мире прогнозные ресурсы желтого металла составляют 61 000 тонн.

С конца XX в. золото, серебро, платина и палладий становятся цифровыми деньгами для проведения платежей и расчетов с помощью электронных систем. К такому решению пришли разработчики глобальных компьютерных финансовых систем, опираясь на то, что компьютерная валюта должна быть независима от тенденций национальных экономик. В настоящее время, по мнению специалистов, функционируют три системы цифрового золота: e-gold, DigiDold и Gold Money. Пользователями данных систем являются пока только частные лица, в будущем предполагается привлечь и центральные банки, которые обладают значительными объемами запасов этих металлов.

Драгоценные металлы продолжают использоваться в качестве средства платежа, как частными, так и корпоративными лицами. Например, в России крупнейшая российская компания «Норильский никель» приобрела в 2003 г. американскую компанию «Stillwater Mining» за 341 млн долл. США, при этом 70% этой суммы было оплачено палладием (до этого палладий никогда не использовался в качестве денежного металла). Золотые монеты, выпущенные в 2003 г. монетным двором Малайзии, как было объявлено, будут приниматься в качестве платежного средства, а паломники, совершающие хадж в Мекку, смогут оплачивать золотыми динарами религиозные налоги. Известны примеры использования слитков золота в качестве средства платежа за оказанные услуги и среди частных лиц.

В настоящее время имеется факторы, отрицательно влияющие на рынок драгоценных металлов. Это обусловлено, прежде всего, тем, что оборот драгоценных металлов урегулирован нормами различных отраслей права, часто противоречащих не только друг другу, но и ФЗ «О драгоценных металлах и драгоценных камнях», что, естественно, в значительной степени препятствует осуществлению возможностей по заключению сделок с драгоценными металлами реальными и потенциальными участниками рынка драгоценных металлов.

Дальнейшее развитие рынка драгоценных металлов невозможно без процесса, связанного с устранением противоречий в нормативно-правовых актах, регулирующих оборот драгоценных металлов, и принятием нормативных актов, направленных на реализацию положений, не работающих или работающих недостаточно эффективно (например, на биржах драгоценных металлов).

Таким образом, драгоценные металлы сохранили денежные функции как в частных накоплениях (средство сбережения и инвестиций), так и в государственных резервах (чрезвычайные мировые деньги), а также при использовании их в качестве средства платежа.

Способность выполнять денежные функции драгоценные металлы получили, прежде всего, благодаря своим естественным свойствам, что дало возможность накапливать их из года в год, из века в век.

Драгоценные металлы являются объектом купли-продажи на международных и внутренних рынках как в наличной, так и в безналичной формах. На мировом рынке торги по золоту, серебру, платине и палладию проводятся ежедневно, а в СМИ регулярно публикуется информация о текущих котировках. Мировые цены по сложившимся десятилетиями традициям устанавливаются в долларах США, а внутренние цены – в национальной валюте. Во многих странах мира институциональные и частные инвесторы могут приобретать слитки, монеты, ценные бумаги, номинированные в металлах, а также открывать металлические счета. Данные операции, как правило, осуществляются кредитно-финансовыми институтами (банками, инвестиционными компаниями и т.п.). Кроме того, финансовые активы в драгоценных металлах могут приносить своему владельцу либо курсовой, либо процентный доход: первый обеспечивается за счет роста цены на драгоценные металлы на рынке, а второй – при открытии срочных обезличенных металлических счетов.

В глобальном масштабе можно выделить два основных типа рынков банковских операций c драгоценными металлами: международные и внутренние. Первый тип характеризуется отсутствием каких-либо ограничений со стороны регулирующих органов на совершение банковских операций c драгоценными металлами, в которых могут участвовать как резиденты, так и нерезиденты. Это международно признанные банковские центры в Лондоне, Нью-Йорке, Цюрихе, Токио, Франкфурте-на-Майне и ряде других финансовых столиц мира. К международным принято относить и крупные региональные рынки, обслуживающие оборот драгоценных металлов преимущественно в масштабах региона. К таким региональным финансовым центрам относятся, в частности, Гонконг, Сингапур и Сидней.

В отличие от международных на внутренних рынках крупнооптовые банковские операции с драгоценными металлами проводятся нерегулярно и в заметно меньших объемах. Внутренние рынки можно подразделить на две большие группы: свободные и закрытые. В отличие от международных на свободных внутренних рынках могут сохраняться ограничения на ввоз и вывоз из страны драгоценных металлов и деятельность на них нерезидентов. Тем самым местные банки не могут проводить операции в том же объеме, что и на международных рынках. Подобные рынки функционируют в ряде западноевропейских государств, в том числе Франции, Португалии и Швеции. На закрытых внутренних рынках государство не только ограничивает использование драгоценных металлов в хозяйственном обороте, но и жестко регулирует порядок проведения банковских операций с драгоценными металлами. Такие рынки существуют, в частности, в Индии, Индонезии, Турции и Египте.

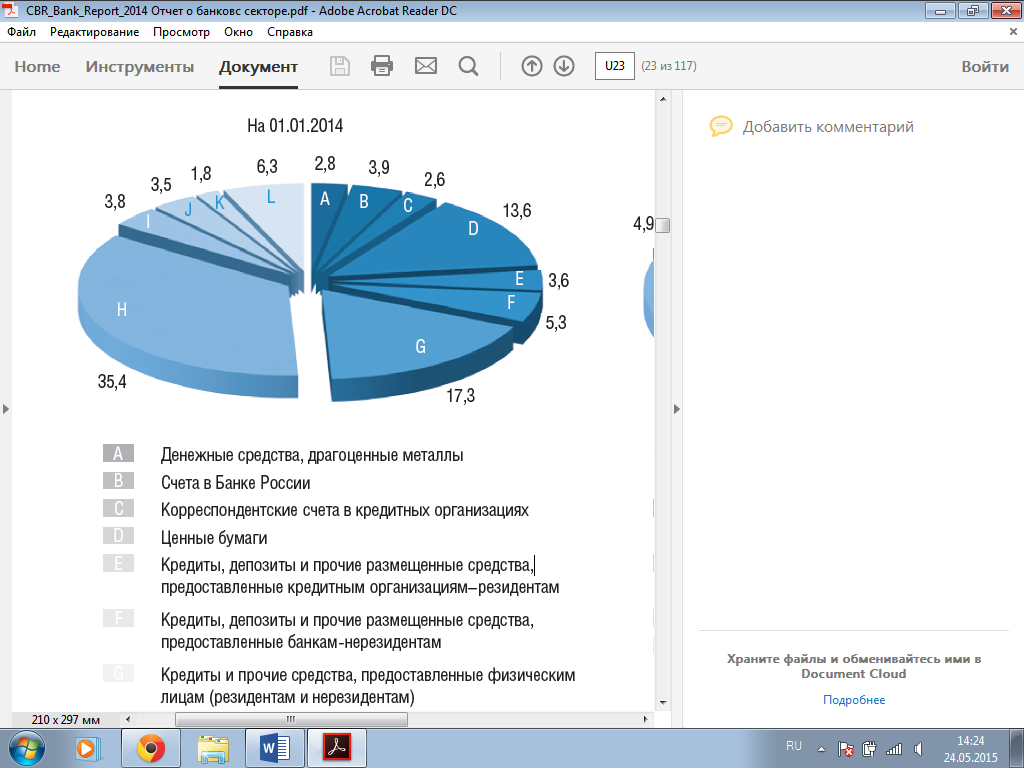

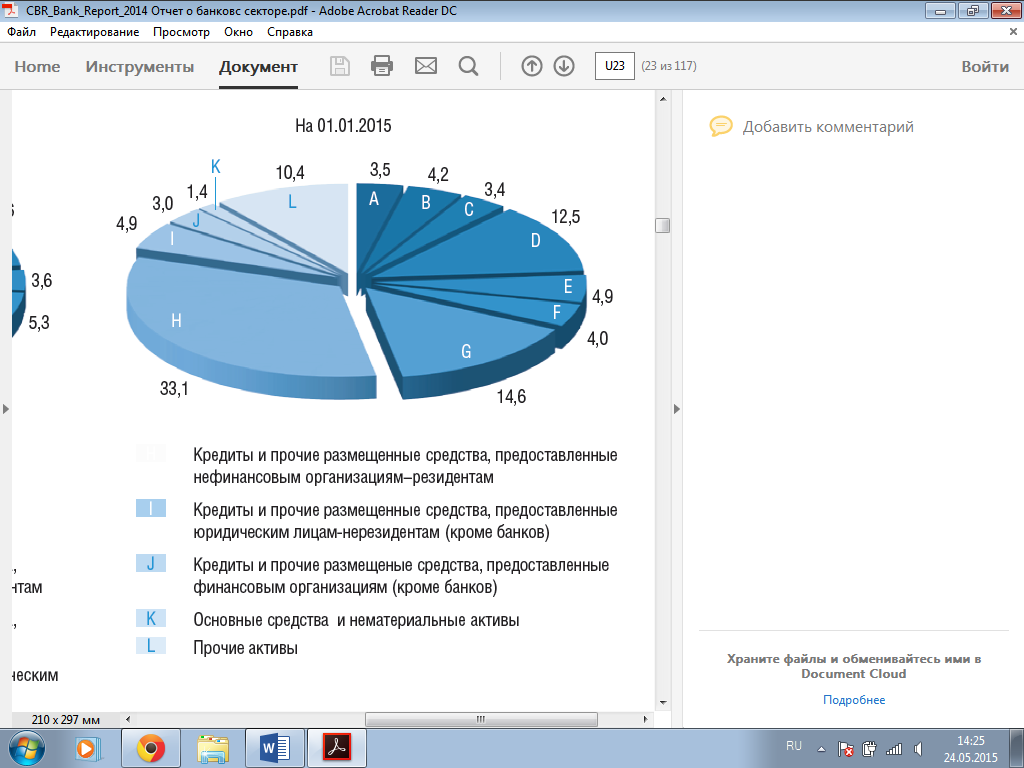

Анализ международной практики проведения банковских операций с драгоценными металлами показал, что многие из них до сих пор не получили распространения в России. В соответствии с нормативно-правовыми актами российские банки могут совершать практически все принятые международной практикой операции и сделки с золотом, серебром, платиной (с 1998 г.) и палладием (с 2000 г.) на основании полученных ими лицензий. Однако пока доля драгоценных металлов в структуре активов коммерческих банков невелика и составляет около 1%.

Европейский автопром является главным потребителем платины и палладия. В феврале текущего года экспорт российского палладия рухнул до 6500 унций ещё до начала эскалации конфликта на Украине. В отличие от палладия, цена платины показала небольшой рост на фоне рыночных потрясений — рост составил 4,5% в этом году. Цена всё равно остаётся ниже на 10% по сравнению с аналогичным периодом 2013 г.

Рынки драгоценных металлов во время вчерашней торговой сессии решительно подросли под влиянием снижения курса доллара США, а также коррекции вниз на фондовых рынках.

Негативное настроение инвесторов было вызвано дефолтом по корпоративным облигациям крупнейшей португальской компании, что привело к падению государственных облигаций Португалии. Также негатива добавила ухудшившаяся статистика промышленного производства в ЕС и Японии.

Из Индии также поступили негативные новости, где правительство страны оставило без изменений режим импорта при формировании бюджета на следующий финансовый год. Ассоциация ювелиров Индии уже сообщила, что их мнением пренебрегли.

Тем не менее, физический спрос может начать порастать в преддверии начала сезона фестивалей в Индии в августе 2014 г. Ожидается рост контрабандных поставок золота в страну, но также остаётся надежда на пересмотр решения по режиму импорта жёлтого драгметалла в эту азиатскую страну.

По данным Всемирного совета по золоту (WGC), потребление золота в Китае к 2017 г. вырастет на 25% до 1350 тонн в связи с быстрым ростом среднего класса. Однако в 2014 г., по оценкам WGC, потребление золота несколько снизится.

Производство золота и золотосодержащих концентратов в России, по данным Союза золотопромышленников, в январе-мае 2014 г. выросло на 29,2% к аналогичному периоду 2013 г. и составило 86,671 тонн. Однако по предварительным оценкам, производство золота в 2014 г. снизится на 5% к 2013 г. до 241,5 тонн.

По данным службы статистики ЮАР, производство золота в мае 2014 г. снизилось на 2,1% к маю 2013 г., производство платиноидов упало на 48,5% в годовом выражении.

Рынок золота закрепился выше уровня сопротивления 1330$ за одну унцию, и установил новый максимум на уровне 1346,8$, что делает возможным продолжение растущей динамики до уровня 1350$ за унцию. Ближайшими уровнями поддержки в золоте являются 1320-1300$, уровни сопротивления – 1346-1354$.

Рынок серебра преодолел уровень сопротивления 21,35$ за одну унцию и установил новый максимум на уровне 21,63$, но после немного откорректировался вниз. Продолжение роста возможно до уровня 22$ при условии роста цен на рынке золота. Ближайшие уровни поддержки в серебре – 20,8-21,3$, уровни сопротивления – 21,6-21,7$.

Рынок платины вновь вырастал до уровня 1523$ за унцию, реагируя на рост стоимости золота и снижение курса доллара США, после чего произошла коррекция до уровня 1512$. Возможно продолжение роста до уровня 1550$. Ближайшие уровни поддержки в платине – 1475-1510$, уровни сопротивления 1523-1550$.

Рынок палладия установил новый максимум на уровне 877$, после чего откорректировался вниз до уровня 869$. В настоящее время платиноиды, особенно палладий, чувствует себя перекупленным, что давит на цену. Инвестиционный спрос снижается. Долгосрочно драгметалл получает поддержку от растущего промышленного спроса и возможных перебоев с поставками. Ближайшие уровни поддержки в палладии – 865-850$, уровни сопротивления 880-900$.

1.2. Рынок драгоценных металлов в России: от истории к современности

Развитие рынка драгоценных металлов является неотъемлемым элементом формирования системы рыночных отношений в Российской Федерации. Современный рынок драгоценных металлов включает достаточно широкий круг участников: предприятия промышленности драгметаллов, коммерческие банки, инвестиционные институты, физические лица, государственные фонды и контролирующие органы и т.д. Эффективное регулирование их взаимоотношений представляет собой насущную финансово-экономическую и нормативно-правовую проблему.

Становление рынка драгоценных металлов в РФ актуально еще и потому, что драгметаллы, в особенности золото, представляют собой один из наиболее популярных инструментов финансовых инвестиций, альтернативный валюте и ценным бумагам. Соответственно развитие данного сегмента финансового рынка увеличит спектр финансово-инвестиционных возможностей банков, инвестиционных институтов и других участников рынка, позволит им более эффективно диверсифицировать свои финансовые риски.

Состояние изученности вопроса. Вопросы использования драгоценных металлов, прежде всего золота, в денежном обращении нашли отражение в трудах классиков экономической мысли. Проблемами развития рынка драгоценных металлов занимались многие современные отечественные и зарубежные ученые: А.Э. Абалов, A.B. Аникин, И.Т. Балабанов, С.М. Борисов, В.Т. Борисович, Д. Ваер, A.B. Васильев и др.

Крупнейшим мировым центром по торговле золотом является Лондон. Это место оплаты стандартных золотых контрактов, то есть место осуществления сделки. Такие сделки называются «Локо Лондон» (Loco London), то есть с «поставкой в Лондоне».

Функционирование золотых рынков не прекращается ни на минуту. Свою работу в календарных сутках они начинают на Дальнем Востоке, в Новой Зеландии (Веллингтон), проходя последовательно более поздние часовые пояса (соответственно – Сидней, Токио, Гонконг, Сингапур, Москва, Франкфурт, Лондон) и заканчивается день в Нью-Йорке и Лос-Анджелесе.

Отсчет временных поясов традиционно ведется от нулевого меридиана, проходящего через Гринвич (предместье Лондона), а время носит название мирового, или GMT – Greenwich Meridian Time. В зависимости от сезона (летнего или зимнего) время в разных финансовых центрах земного шара отличается.

Операции российских кредитных организаций, а так же их правовое регулирование с драгоценными металлами и драгоценными камнями входит в компетенцию Правительства РФ и Банка России. Важнейшей составляющей рынка драгоценных металлов является макроэкономический показатель величины золотого запаса государства. Золотой запас царской России к 1917 г. составлял 1684 т; к середине 50-х гг. Советский Союз имел 2049 т золота. К концу 1995 г. золотой запас России был равен 116 т. К марту 2005 г. золотые резервы России увеличились и составили 386,5 т. По данным Всемирного золотого совета (World Gold Council), доля золота в общем объеме золотовалютных резервов РФ в марте 2005 г. составила 4,1%. Россия по-прежнему занимает 14-е место в мире по объему золота, находящегося в государственных золотовалютных резервах. По состоянию на март 2005 г. первое место по объему запасов золота в государственных золотовалютных резервах принадлежит США - 8136,2 т (61,1% в общем объеме золотовалютных резервов), затем следуют Германия - 3433,2 т (48,7%), Международный валютный фонд - 3217,3 т, Франция - 2997,8 т (51,4%), Италия - 2451,8 т (54,4%), Швейцария - 1332,1 т (24,6%), Нидерланды - 767,5 т (51,3%), Европейский центральный банк - 766,9 т (22,0%), Япония - 765,2 т (1,2%), Китай - 600 т (1,3%).

Длительное время операции с драгоценными металлами и драгоценными камнями находились исключительно в руках государства, их имели право совершать лишь Центральный банк РФ, Внешторгбанк и Роскомдрагмет.

Перестройка системы управления золотодобывающей и алмазодобывающей отраслями со стороны государства, которая выразилась в ликвидации Роскомдрагмета РФ как самостоятельного государственного органа управления в этой области и в передаче его функций Министерству финансов РФ в лице Гохрана России и Министерству экономического развития и торговли РФ, привела к необходимости принятия законодательных мер по либерализации рынка драгоценных металлов и драгоценных камней России. Процесс либерализации внутреннего рынка драгоценных металлов начался в конце 1993 г. Формирование рынка проходило поэтапно, и лицензии на совершение операций с драгоценными металлами банки начали получать только с мая 1994 г. Первыми из них были "Промстройбанк", "Автобанк" и "Инкомбанк". В настоящее время такие лицензии имеют несколько десятков российских банков.

До середины 1997 г. расчетные, отпускные и другие виды цен на драгоценные металлы и драгоценные камни устанавливались государством. Цены фиксировались ежемесячно в рублях за 1г. чистого металла (за 1 карат кристалла) исходя (с 1992 г) ежемесячных мировых цен и среднемесячного курса рубля к доллару. С 1991 г. до конца 1995 г. расчетная цена на золото в рублевом эквиваленте возросла в 650 раз, в то время как себестоимость добычи увеличилась почти в 1200 раз. Это, естественно, крайне негативно сказалось на рентабельность золотодобычи, а в ряде случаев привело к убыточности золотодобывающих предприятий.

Исходя из того, что степень ликвидности золота окончательно определяется в центрах мировой торговли драгоценных металлов (прежде всего на Лондонской, Нью-Йоркской и Токийской биржах), цена покупки золота ЦБ РФ привязана к его стоимости на мировых рынках. Традиционно разница между ценой золота на региональных рынках отличается от цен мировых рынков на стоимость накладных расходов (включая транспортировку, страхование, упаковку, таможенные сборы и т. д.) по перемещению золота между мировыми и региональными рынками, что было взято за основу и при установлении котировок ЦБ РФ по драгоценным металлам.

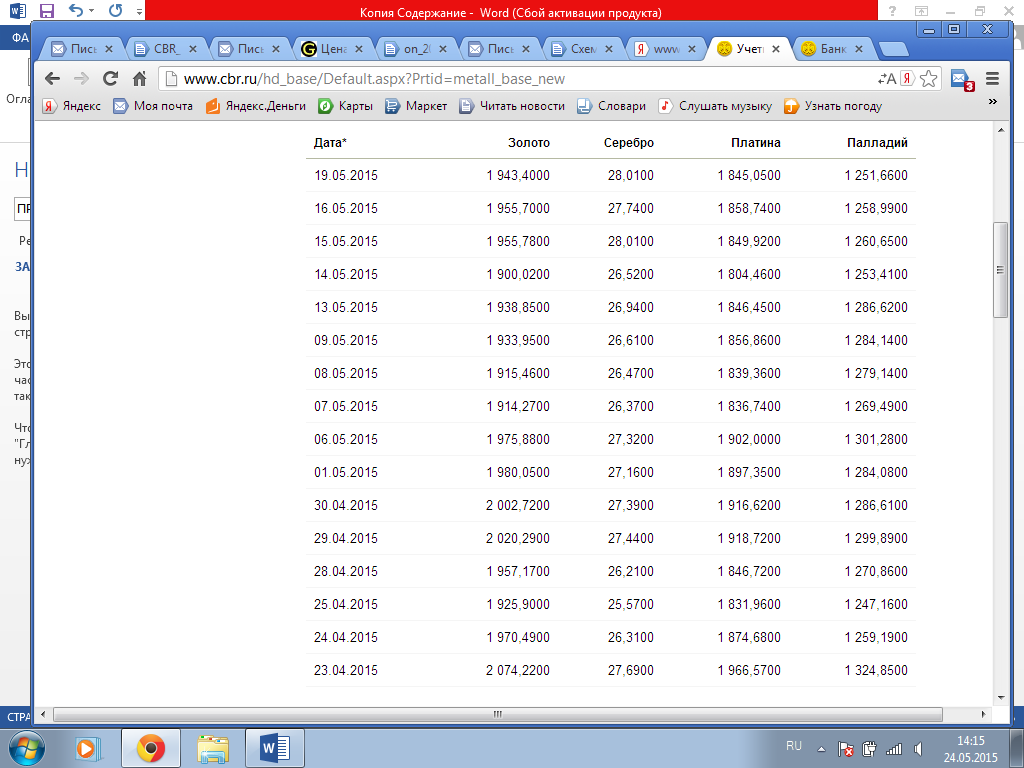

Подобную информацию Центральный Банк Российской Федерации начал предоставлять с 08.07.1997 г., приступив к официальному котированию драгоценных металлов. Цена на золото, серебро и платину устанавливается ежедневно в 10 ч утра на основе значений вечернего фиксинга на золото и дневного фиксинга – на серебро и платину на лондонском "спот" - рынке наличного металла предшествующего дня.2 Цена покупки на 2% ниже лондонского фиксинга, цена продажи не выше (разница, по расчетам ЦБ РФ, покрывает затраты на хранение металла). В настоящий момент ежедневные котировки ЦБ РФ являются основным ценовым индикатором для коммерческих банков.

Группа драгоценных металлов включает в себя платину и металлы платиновой группы (палладий, иридий, родий, осмий), золото, серебро. Кроме этого, ценным цветным металлом (хотя в строгом смысле слова это не металл, а сплав) считается бронза – недаром со времен античности медаль за третье призовое место в олимпийских играх отливалась из бронзы.

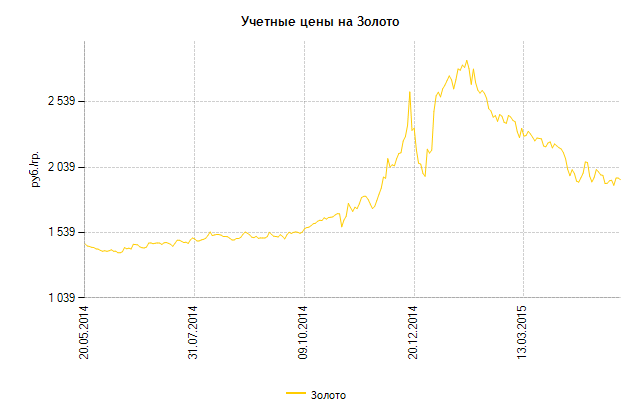

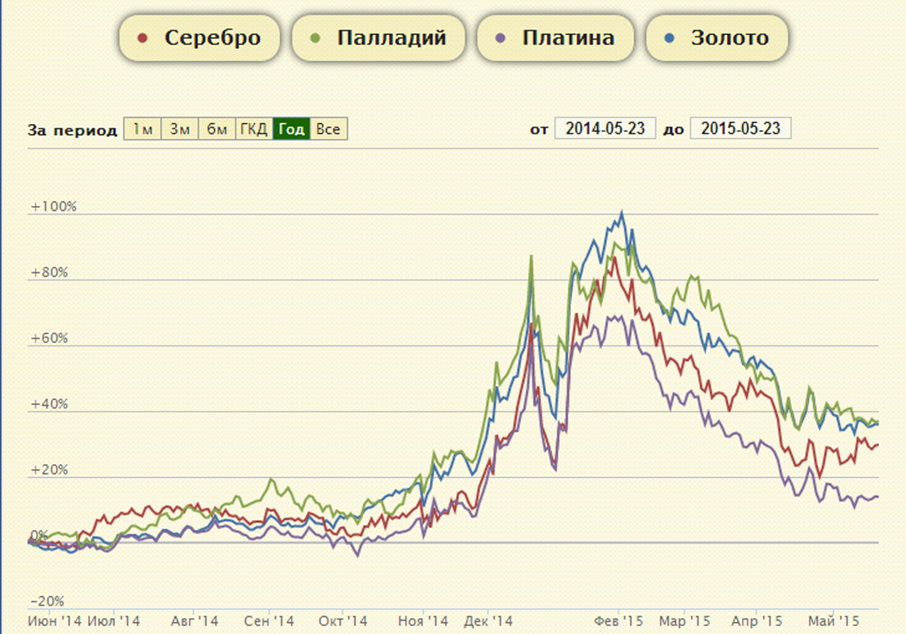

В настоящее время наблюдается повышение учетных цен на аффинированные драгоценные металлы (золото, серебро, платина, палладий) в результате нестабильности курса доллара и его внезапного повышения в декабре 2014 года. На сайте Центрального Банка Российской Федерации виден внезапный скачок, приходящийся именно на конец 2014 – начало 2015 гг. Если серебро является наиболее стабильным металлом с точки зрения колебания его курса, то золото проявляет вариативное поведение, зависящее напрямую от курса валют. В условиях дестабилизации финансового рынка, в том числе и рынка драгоценных металлов, затруднительно делать не только долгосрочный прогноз о его дальнейшем развитии, но и опираться в период санкций против России на ретроперспективу.

Еще одно доказательство затруднения прогнозировать дальнейшее состояние рынка драгоценных металлов – это значительная динамика роста золота, палладия и платины.

|

руб./грамм

|

22.05.2012

|

Декабрь – февраль 2014 – 2015 гг

|

21.05.2015

|

|

Золото

|

1 593,05

|

2 854-max по состоянию на 03.02.14

|

1 931,82

|

|

Платина

|

1 470,58

|

~2 700 – дек.-янв.

|

1 844,17

|

|

Палладий

|

618, 09

|

~1 700 – дек.-февр.

|

1 256,66

|

Рост напряжённости и угроза санкций и контр-санкций между США и ЕС, с одной стороны, и Россией, с другой стороны, особенно после присоединения Крыма к Российской Федерации, вызывают опасения, что Россия может использовать свои обширные запасы палладия, чтобы наказать Запад.

- ОСОБЕННОСТИ ОСУЩЕСТВЛЕНИЯ БАНКОВСКИХ ОПЕРАЦИЙ С ДРАГОЦЕННЫМИ МЕТАЛЛАМИ

2.1. Виды операций и сделок с драгоценными металлами, совершаемых банками.

Нормативно-правовая основа совершения банками операций с драгоценными металлами и драгоценными камнями содержит основные документы:

К драгоценным относятся:

• металлы: золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий);

• природные камни: алмазы, изумруды, александриты, жемчуг, уникальные природные янтарные образования.

Операции с драгоценными металлами и драгоценными камнями это:

1) действия, выражающиеся в переходе права собственности и иных имущественных прав на драгоценные металлы и драгоценные камни (обращение драгоценных металлов и драгоценных камней), в том числе их использование в качестве залога;

2) изменение физического состояния или содержания драгоценных металлов и драгоценных камней в любых веществах и материалах при добыче, производстве драгоценных металлов и драгоценных камней, их последующей переработке, обработке и использовании;

3) перемещение драгоценных металлов и драгоценных камней и продукции из них, в том числе транспортировка драгоценных металлов и драгоценных камней и продукции из них в места хранения, фонды и запасы, а также хранение и экспонирование драгоценных металлов и драгоценных камней;

4) ввоз драгоценных металлов и драгоценных камней, а также продукции из них на территорию Российской Федерации и их вывоз с территории Российской Федерации.3

Операции с золотом совершаются в количественных единицах чистой массы металла, операции с серебром, платиной и другими драгоценными металлами - в единицах лигатурной массы металла. Под лигатурой (лигатурной массой) понимается вес металлического объекта (слитка, проката, порошка и т.д.) с учетом имеющихся в металле объекта химических примесей. Химическая, чистота металла определяется его пробой, т.е. числом долей химически чистого металла в лигатурной массе, например, проба "четыре девятки" - 0,9999% примесей в 100% лигатуры.

Банковские операции с драгоценными металлами:4

- покупка и продажа драгоценных металлов как за свой счет, так и за счет клиентов (по договорам комиссии и поручения);

- привлечение драгоценных металлов во вклады от физических и юридических лиц (до востребования и на неопределенный срок);

- размещение драгоценных металлов от своего имени и за свой счет на депозитные счета, открытые в других банках, и предоставление займов в драгоценных металлах;

- предоставление и получение кредитов в рублях и иностранной валюте под залог драгоценных металлов;

- оказание услуг по хранению и перевозке драгоценных металлов при наличии сертифицированного хранилища.

Драгоценные металлы и драгоценные камни, приобретенные в порядке, установленном законодательством Российской Федерации, могут находиться в федеральной собственности, собственности субъектов Российской Федерации, муниципальной собственности, а также в собственности юридических и физических лиц.5

С драгоценными металлами кредитные организации совершают:

- банковские операции - операции по привлечению во вклады (до востребования и на определенный срок) от физических и юридических лиц и размещению драгоценных металлов от своего имени и за свой счет на депозитные счета, открытые в других банках, предоставление займов в драгоценных металлах;

- сделки с драгоценными металлами (покупка-продажа драгоценных металлов, как за свой счет, так и за счет клиентов). Сделки купли-продажи драгоценных металлов осуществляются с поставкой драгоценных металлов в физической форме или с отражением по счетам.

Операции с драгоценными металлами и драгоценными камнями могут совершать только банки, имеющие генеральную лицензию на осуществление банковских операций или лицензию на привлечение во вклады и размещение драгоценных металлов, которая выдается при наличии или одновременно с лицензией на осуществление банковских операций со средствами в рублях и иностранной валюте (так называемую металлическую лицензию). Лицензии выдаются в соответствии с требованиями Инструкции Банка России от 02.04.2010 N 135-И (ред. от 25.11.2014) "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций". Независимо от наличия лицензии на совершение операций с драгоценными металлами, кредитные организации вправе использовать принадлежащие им драгоценные металлы для обеспечения своей деятельности в социально-культурных и иных, не связанных с извлечением прибыли, целях, а также осуществлять их реализацию по договорам посреднических услуг (комиссии, агентирования и т.п.) через уполномоченные организации (индивидуальных предпринимателей), а также принимать драгоценные металлы в качестве обеспечения исполнения обязательств юридических и физических лиц (резидентов и нерезидентов) и предоставлять им следующие услуги:

- транспортировку драгоценных металлов силами и средствами инкассаторской службы кредитной организации.

- хранение драгоценных металлов в хранилищах ценностей кредитных организаций, оборудованных с учетом требований Банка России;6

В России банки проводят операции с драгоценными металлами с открытием металлических счетов для физических и юридических лиц, включая банки. Металлические счета открываются для физических и юридических лиц, включая банки. Для хранения драгоценных металлов банки открывают металлические счета ответственного хранения.

Сделки купли-продажи драгоценных металлов осуществляются с поставкой драгоценных металлов в физической форме или с отражением по счетам.

Сделки купли-продажи драгоценных металлов могут осуществляться на следующих условиях:

-сделки купли - продажи с немедленной поставкой (наличные сделки), когда дата валютирования (дата поставки денежных средств и драгоценных металлов) устанавливается в пределах двух рабочих дней от даты заключения сделки.

-расчеты по поставке металла и денежных средств могут проводиться разными датами валютирования, что должно быть специально оговорено между сторонами в момент заключения сделки.7

Кредитные организации могут совершать сделки с деривативами. Дериватив – ценная бумага, выпущенная на уже функционирующие финансовые активы, это – «бумага на бумагу». Вместе с тем, на российском рынке драгоценных металлов эти операции еще не получили достаточного развития. В основе нормально функционирующего рынка деривативов лежит эффективно функционирующий рынок наличных сделок.

Только банки, имеющие генеральную лицензию на осуществление банковских операций или лицензию на привлечение во вклады и размещение драгоценных металлов могут совершать операции с драгоценными металлами и драгоценными камнями.8 Согласно позиции Банка России кредитные организации (независимо от наличия лицензии на привлечение во вклады и размещение драгоценных металлов) вправе принимать драгоценные металлы / драгоценные камни в качестве обеспечения исполнения обязательств юридических и физических лиц (резидентов и нерезидентов), а также предоставлять названным лицам следующие услуги:

- хранение драгоценных металлов или драгоценных камней в хранилищах ценностей кредитных организаций;

- транспортировку драгоценных металлов или драгоценных камней силами и средствами инкассаторской службы кредитной организации.

Кредитные организации помимо операций, указанных выше, вправе использовать принадлежащие им драгоценные металлы или драгоценные камни для обеспечения своей деятельности в социально-культурных и иных, не связанных с извлечением прибыли, целях, а также осуществлять их реализацию по договорам посреднических услуг (комиссии, агентирования и т.п.) через уполномоченные организации (индивидуальных предпринимателей).

Созданному путем учреждения банку могут быть выдана Лицензия на привлечение во вклады и размещение драгоценных металлов, содержащая следующие банковские операции:

- привлечение во вклады и размещение драгоценных металлов.

- осуществление других операций с драгоценными металлами в соответствии с законодательством Российской Федерации.

По состоянию на 01.03.10 года число банков – потенциальных участников рынка, получивших лицензии достигло 158, получивших разрешения - 10.9

Для осуществления операций с драгоценными металлами кредитные организации открывают металлические счета:

1. металлические счета ответственного хранения (открываются для хранения драгоценных металлов);

2. обезличенные металлические счета. Открываются для осуществления операций по привлечению во вклады и размещению драгоценных металлов.

Банки открывают следующие виды обезличенных металлических счетов:

- счета клиентов (срочные и до востребования), в том числе корреспондентские счета банков;

- счета займов в драгоценных металлах, выданных клиентам.

Драгоценные металлы, принятые от клиента на хранение, не являются привлеченными средствами банка и не могут быть размещены им от своего имени и за свой счет. В тоже время драгоценные металлы, учитываемые на обезличенных металлических счетах, являются привлеченными средствами банка, с которыми банки могут осуществлять активные операции от своего имени и за свой счет.

В договоре обезличенного металлического счета определяются операции, проводимые по данному счету, условия зачисления на счет и возврата со счета драгоценных металлов, а также размер и порядок выплаты вознаграждений, связанных с ведением счета, изменением индивидуальных характеристик драгоценных металлов при их зачислении и выдачей со счета в физической форме и отклонением массы металла, числящегося на обезличенном металлическом счете, от массы металла, подлежащего возврату с этого счета в физической форме.10

Для осуществления операций по привлечению во вклады и размещению драгоценных металлов банки открывают обезличенные металлические счета. Драгоценные металлы, учитываемые на обезличенных металлических счетах, имеют количественную характеристику массы металла (для монет - количество в штуках) и стоимостную балансовую оценку.

Для осуществления операций, связанных с переводом драгоценных металлов по обезличенным металлическим счетам, банки имеют право устанавливать корреспондентские отношения с банками. Займы в драгоценных металлах предоставляются путем поставки драгоценных металлов клиенту в физической форме или на обезличенные металлические счета в обмен на обязательство поставки драгоценных металлов по истечении установленного договором срока. Погашение суммы займа в драгоценных металлах осуществляется в форме физической поставки драгоценных металлов или путем перечисления драгоценных металлов с обезличенных металлических счетов заемщика. Проценты, начисляемые на обезличенные металлические счета, комиссионные сборы и прочие вознаграждения, связанные с ведением металлических счетов, исчисляются и выплачиваются в валюте РФ.

Для открытия обезличенного металлического счета физическому лицу при себе необходимо иметь:

- Паспорт, либо иной документ, удостоверяющий личность;

- Свидетельство о постановке на учет в налоговом органе (ИНН) - при наличии;

- Средства для приобретения драгоценного металла или принадлежащие клиенту мерные слитки драгоценного металла с сертификатами и паспортами заводов изготовителей.

Частные предприниматели без образования юридического лица для открытия обезличенного металлического счета предоставляют в банк:

- заявление на открытие обезличенного металлического счета с указанием наименования драгоценного металла и видов совершаемых операций;

- документ о государственной регистрации (копия, заверенная органом государственной регистрации или нотариально);

- карточка постановки на учет в ГИПН (для работы с металлом в физической форме);

- нотариально заверенную копию свидетельства ГНИ о постановке на налоговый учет;

- копию документа, удостоверяющего личность клиента;

- банковскую карточку с образцами подписей.

- другие документы по условиям конкретного банка.

Первичными документами по операциям с драгоценными металлами являются:

1. Заявление об открытии счета ответственного хранения драгоценных металлов.

2. Поручение на прием драгоценных металлов.

3. Спецификация

4. Документ о качестве

5. Рекламационный акт

6. Поручение на выдачу драгоценных металлов

7. Поручение на перевод драгоценных металлов

8. Заявление о закрытии счета ответственного хранения драгоценных металлов

9. Акт приема-передачи

Все операции по металлическим счетам банк проводит только по поручениям клиентов. Предусмотрена возможность перевода драгоценных металлов с обезличенного металлического счета на счет ответственного хранения и обратно.

Указание от 7 октября 1998 г. определяет механизм совершения сделок купли-продажи драгоценных металлов между Банком России и кредитной организацией в соответствии с Генеральным соглашением об общих условиях совершения сделок купли-продажи драгоценных металлов на территории РФ. Генеральное соглашение заключается между Банком России и кредитной организацией, которые вправе совершать сделки купли-продажи драгоценных металлов только с момента его подписания. Стороны заключают сделки по ценам покупки и продажи драгоценных металлов, устанавливаемым в соответствии с указанием ЦБ РФ от 28 мая 2003 г. N 1283-У "О порядке установления Банком России учетных цен на аффинированные драгоценные металлы".11

Дилеры сторон проводят переговоры о существенных условиях сделок по каналам банковской связи и заключают сделки. Сделка считается заключенной в момент получения по каналам банковской связи дилером, направившим оферту, ее акцепта. Стороны признают тексты документов, полученных путем обмена через системы банковской связи, а также исполненные в простой письменной форме. Сделка считается расторгнутой:

- по соглашению сторон, оформленному в письменной форме и подписанному уполномоченными сторонами лицами;

- в случае неисполнения одной из сторон обязательств по заключенной сделке в течение пяти рабочих дней.

В случае расторжения сделки стороны возвращают друг другу все полученное по сделке.

Прием-передача драгоценных металлов происходит в хранилище. Драгоценные металлы принимаются или передаются одной партией по спецификациям и документам о качестве драгоценных металлов путем сплошного визуального контроля слитков, их пересчета, взвешивания каждого слитка и сличения полученных данных с данными сопроводительных документов и требованиями действующих в РФ государственных и отраслевых стандартов или международных стандартов качества. Если при осуществлении приема-передачи партии драгоценных металлов обнаруживается несоответствие части слитков государственным и отраслевым стандартам РФ или международным стандартам качества, такие слитки признаются бракованными. На них составляется рекламационный акт, который подписывается лицами, уполномоченными сторонами осуществлять прием-передачу драгоценных металлов. По окончании приема-передачи стороны составляют два экземпляра акта приема-передачи на фактически принятые драгоценные металлы. Фактические условия сделки, отраженные в акте приема-передачи и не соответствующие существенным условиям заключенной сделки, могут являться основанием для заключения новой сделки. Существенными условиями сделки являются наименование металла, цена за один грамм, общая стоимость, проба, общая масса в лигатуре или общая масса в химической чистоте, количество слитков, дата заключения и исполнения сделки.

При совершении сделки покупки драгоценных металлов Банком России:

- кредитная организация в течение трех рабочих дней со дня заключения сделки передает драгоценные металлы в хранилище;

- Банк России оплачивает стоимость драгоценных металлов, принятых по акту приема-передачи, в течение трех рабочих дней со дня его подписания путем перечисления денежной суммы на счет кредитной организации.

При совершении сделки продажи драгоценных металлов Банком России:

- кредитная организация оплачивает стоимость драгоценных металлов в течение трех рабочих дней со дня заключения сделки путем перечисления суммы сделки на счет Банка России;

- Банк России в течение трех рабочих дней после зачисления денежной суммы на свой счет передает драгоценные металлы кредитной организации.

По заключенной сделке за несвоевременное перечисление денежных средств виновная сторона уплачивает другой стороне неустойку в размере ставки рефинансирования Банка России, действующей на установленный Соглашением день исполнения обязательств, начисляемую на сумму задолженности за весь период просрочки, но не более, чем десять процентов от суммы задолженности. За несвоевременную поставку драгоценных металлов по заключенной сделке виновная сторона уплачивает другой стороне неустойку в размере ставки рефинансирования Банка России, действующей на установленный Соглашением день исполнения обязательств, начисляемую на стоимость непоставленного металла, рассчитанную по цене металла на день заключения сделки, за весь период просрочки, но не более 10% от стоимости непоставленного металла, рассчитанной на день заключения сделки. За недопоставку драгоценных металлов по заключенной сделке виновная сторона уплачивает штраф в размере 10% от стоимости недопоставленных драгоценных металлов, рассчитанной по цене металла на день заключения сделки. За поставку некачественных драгоценных металлов по заключенной сделке виновная сторона уплачивает другой стороне штраф в размере 10% от стоимости некачественных драгоценных металлов, рассчитанной по цене металла на день заключения сделки

Спекулятивная операция - это краткосрочная сделка по получению прибыли в виде разницы в ценах (курсах) покупки и продажи, разницы в процентах.

Центральные банки иностранных государств заинтересованы больше в операциях своп, чем в представлении своего золота в ссуду. В случае с операциями своп, владелец золота меняется, т. е. золото переходит от Центрального банка к его партнёру по сделке из частного сектора на весь период данной операции. Операции своп проводятся с золотом в основном, так как золото является валютным металлом.

СВОП (swap-обмен) - с золотом представляет собой операцию по одновременной покупке и продаже определённого количества золота при условии расчётов по ним на разные даты по разным ценам: по цене спот и форвардной цене. Своп с золотом - подписание двух отдельных контрактов по обмену золото - деньги в одно и тоже время. В международных сделках своп объём сделки установлен в тройских унциях, а цена золота - в долларах США за одну тройскую унцию. Для сделок своп на российском рынке золота объём сделки следует устанавливать в граммах, а цену золота - в рублях или в долларах США за 1 г.

Являясь крупнейшим оператором российского рынка драгоценных металлов, Sberbank CIB предлагает конкурентные цены покупки и продажи драгоценных металлов в физическом и обезличенном виде.

Операции с обезличенным драгоценным металлом:12

- Депозитные операции, операции SWAP, производные финансовые инструменты

- Операции с физическим драгоценным металлом

Купля-продажа драгоценных металлов может осуществляться на условиях приема-передачи драгоценных металлов:

- в хранилище Сбербанка России;

- в хранилище Клиента/Контрагента.

Характерными для драгоценных металлов являются следующие сделки своп:

- финансовый своп (сочетание наличной сделки купли-продажи с одновременно заключаемой срочной контрсделкой);

- физический своп (покупка драгоценного металла одного вида с одновременной продажей драгоценного металла другого вида в количестве, равном по стоимости купленному драгоценному металлу);

- своп по месту (покупка драгоценного металла, находящегося в одном месте (loco) с одновременной продажей этого же драгоценного металла в другом месте).

- своп по качеству (покупка драгоценного металла одной чистоты с одновременной продажей драгоценного металла того же вида, но иной чистоты);

Ценовая политика Банка России на внутреннем рынке определяется задачами, которые ставятся при формировании золотовалютных резервов - обеспечением внешней ликвидности, поддержанием курса национальной валюты и функциями, которые выполняет золото, как актив, предназначенный к использованию для чрезвычайных нужд и повышающий доверие к национальной денежной единице.

Исходя из того, что степень ликвидности золота окончательно определяется в центрах мировой торговли драгоценными металлами, цена покупки золота Банком России привязана к его стоимости на мировых рынках. Традиционно разница между ценой золота на региональных рынках отличается от цен мировых рынков на стоимость накладных расходов, включая транспортировку, страхование, упаковку, таможенные сборы, по перемещению золота между мировыми и региональными рынками, что было взято за основу при установлении котировок банком России.

Цены покупки рассчитываются на основании утреннего фиксинга на лондонском рынке наличного металла «спот» золота, платины и палладия и дневного фиксинга серебра и пересчитываются в рублевом эквиваленте по курсу, установленному на единой торговой сессии межбанковских валютных бирж по долларам США на текущую дату с учетом следующих дисконтов: по золоту - 5.5%, по серебру и палладию - 9%, по платине - 12%. Цены продажи рассчитываются с премией 0.5%

Котировки устанавливаются без обязательств Банка России покупать или продавать указанные драгоценные металлы. Котировки утверждаются руководством Банка России и до 14.30 передаются в Рейтер и во все информационные системы, на сервер Банка России и в информационные агентства. Следует отметить, что Банк России изредка пользуется правом отсутствия обязательств покупки по операциям с золотом и серебром, и фактически постоянно - по операциям с платиной и палладием. Самостоятельно цену покупки золота можно рассчитать примерно в 13.35 по московскому времени, когда обычно становятся известны значения утреннего лондонского фиксинга.

Для целей бухучета цены вступают в силу на следующий рабочий день после утверждения.

Банк России покупает золото у коммерческих банков.13 Сделки купли-продажи между Банком России и коммерческими банками заключаются на основании генеральных соглашений. Сделки заключаются каждый рабочий день с 14 до 17 часов по факсу. Банк присылает оферту или предложение и спецификацию, подписанные руководителем банка, либо лицом, имеющим доверенность на совершение данных операций. В этот же день высылается подтверждение по факсу, подписанное одним из руководителей Банка России. При получении коммерческим банком факса от Банка России сделка считается заключенной. Лимит покупаемого и продаваемого металла по нормативным документам Банка России составляет не менее: 55 кг золота, 1000 кг серебра, 25 кг платины и 9 кг палладия. На основании обеспечения заключается договор поставки золота в резервы Банка России.

Развивая внутренний рынок драгоценных металлов, Банк России отрабатывает сейчас возможность проведения операций «своп» по обмену драгоценных металлов на се-ребро. Биржевые сделки могут проводиться с золотом как с физическим металлом, так и с ценными бумагами, обеспеченными золотом.

Ценные бумаги, обеспеченные золотом - это предмет сделок на фондовой и фьючерсной биржах. Крупными мировыми Биржами драгоценных металлов являются COMEX (Нью-Йоркская срочная товарная биржа) и MACE (Среднеамериканская товарная биржа - Чикаго).

Биржевые операции с драгоценными металлами14 включают четыре вида операций:

- торговлю драгоценными металлами

- торговлю ценными бумагами, обеспеченными золотом

- хеджирование

- фьючерсные операции

Торговля ценными бумагами, обеспеченными золотом - это торговля облигациями золотого федерального займа. Она является традиционной формой биржевых сделок и осуществляется по отработанной схеме и стандартным правилам.

Участники первичного рынка драгоценных металлов – это субъекты добычи (производства) металлов (за исключением перерабатывающих предприятий, которые не являются самостоятельными участниками рынка), институциональные инвесторы и промышленные потребители. В качестве институциональных инвесторов выступают государственные органы в лице Гохрана России, уполномоченных органов исполнительной власти субъектов Российской Федерации и Банка России, специально уполномоченные банки. Промышленные потребители – российские и иностранные юридические лица. Объектом операций и сделок на первичном рынке выступает, как правило, металл в физической форме (слитки, порошки, гранулы, прокат) – первичный металл, добытый из недр, а также полученный в ходе переработки вторичного сырья (лома и отходов).

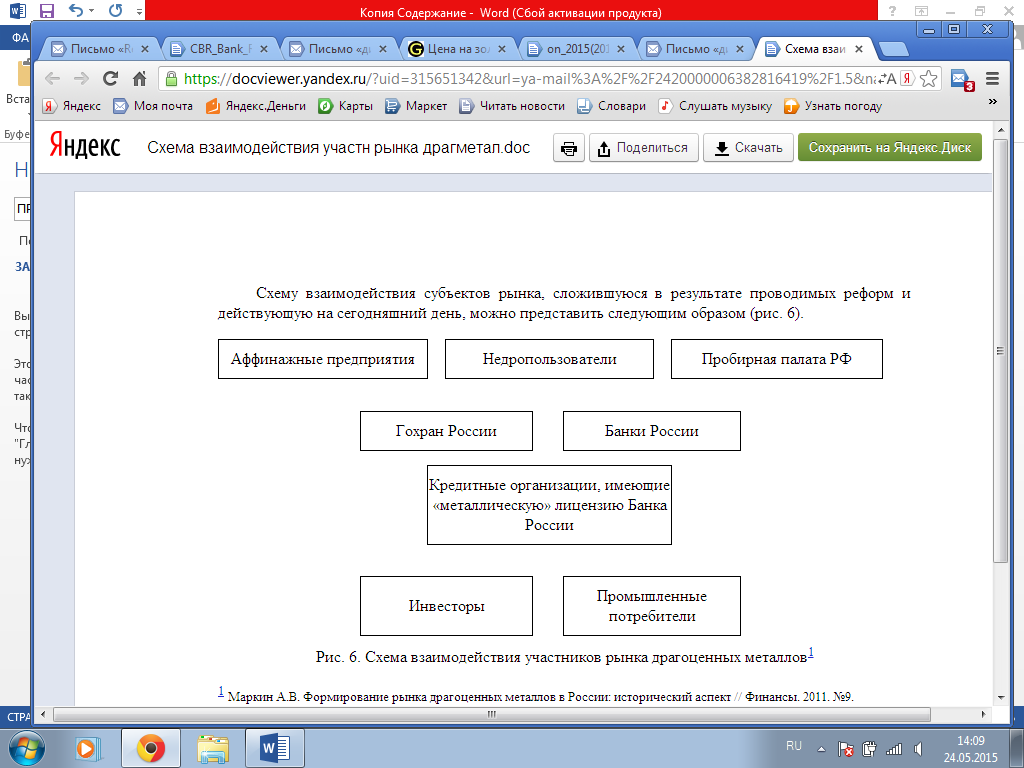

Схема взаимодействия участников рынка драгоценных металлов представлена в ПРИЛОЖЕНИИ 2

Сделки с золотом и серебром могут совершать в зависимости от специфики их деятельности следующие субъекты, являющиеся резидентами РФ:

1) Гохран России;

2) Банк России;

3) специально уполномоченные банки – коммерческие банки, специально уполномоченные Банком России по согласованию с Министерством финансов РФ на совершение в установленном порядке операций с драгоценными металлами;

4) пользователи недр – предприятия, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица и зарегистрированные в качестве предпринимателей, которым выданы лицензии и квоты на добычу минерального сырья;

5) предприятия-переработчики – предприятия, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица и зарегистрированные в качестве предпринимателей, производящие переработку сырья с получением промежуточного продукта, подлежащего последующей переработке для получения аффинированного золота и серебра в виде слитков;

6) аффинажные заводы – государственные предприятия, производящие слитки с содержанием основного металла не менее 99,5%;

7) скупочные предприятия – предприятия, осуществляющие покупку у физических лиц золота и серебра в виде ювелирных и других бытовых изделий и в виде лома;

8) предприятия-заготовители – предприятия, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица и зарегистрированные в качестве предпринимателей, осуществляющие сбор и первичную обработку вторичного сырья;

9) промышленные потребители – предприятия, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица и зарегистрированные в качестве предпринимателей, использующие золото и серебро для изготовления своей продукции (включая полуфабрикаты);

10) инвесторы – предприятия, организации, учреждения (включая коммерческие банки), не относящиеся к указанным категориям, вкладывающие свои средства в приобретение слитков золота и серебра, а также монеты

Первичный рынок в настоящее время может быть представлен тремя секторами: прямой внутренний, посреднический внутренний и прямой экспортный. Такое деление обусловлено возможностью участников рынка приобретать драгоценные металлы непосредственно у субъектов добычи и производства металлов.

Субъекты прямого первичного рынка – это государственные органы, за исключением Банка России, специально уполномоченные банки и промышленные предприятия, так как они в соответствии с действующим законодательством могут напрямую приобретать металлы у производителей с целью создания стратегических и промышленных запасов. Промышленные потребители могут приобретать драгоценные металлы непосредственно у субъектов добычи (производства), однако на практике это происходит редко. В основном они покупают металл на вторичном рынке. Круг промышленных потребителей достаточно широк и зависит, прежде всего, от вида потребляемого металла. Субъект посреднического первичного рынка – Банк России, что объясняется следующим обстоятельством: законодательно он не имеет право проводить операции напрямую с производителями металлов и свои права на покупку может реализовать только через посредничество специально уполномоченных банков. Приобретенные драгоценные металлы Банк России направляет на формирование золотых резервов страны, на чеканку монет с последующей их реализацией коммерческим банкам, а также на операции, осуществляемые на внешнем и внутреннем рынках.

Появление третьего сектора обусловлено возможностью добывающих компаний самостоятельно экспортировать драгметаллы, поэтому субъектами прямого экспортного рынка выступают иностранные юридические лица (например, ОАО «Полиметалл» в конце 2003 г. Напрямую, без посредничества банков, экспортировало золото компании промышленного сектора ОАЭ, претворяя в жизнь принцип «от месторождения до потребителя»).

Вторичный рынок представлен более широким кругом участников по сравнению с первичным рынком: практически, это все субъекты первичного рынка (за исключением субъектов добычи и производства), промышленные потребители, институциональные и частные инвесторы. Объектом сделок вторичного рынка могут выступать металлы не только в физической форме (слитки, монеты и т.д.), но и в обезличенном виде (обезличенные металлические счета, ценные бумаги), что позволяет значительно расширить диапазон деятельности участников рынка. Ограниченность финансовых инструментов, используемых в настоящее время на этом рынке, значительно сужает его объемы. Поэтому возможности безналичного обращения металлов могут существенным образом способствовать как увеличению внутреннего спроса на металлы, так и более динамичному развитию рынка в целом.

Кредитные организации с драгоценными металлами могут производить:

• Сделки. Например, покупка и продажа как за свой счет, так и за счет клиентов. Такие сделки могут производиться в двух формах: либо с поставкой драгоценных металлов непосредственно «наличностью» (банкиры для драгоценных металлов употребляют термин «в физической форме»), либо «безналично», то есть с отражением по счетам.

• Другие банковские операции. Например, предоставление займов не в деньгах, а в драгоценных металлах. Также, популярны операции по внесению драгоценных металлов на вклады (до востребования и на определенный срок) от физических и юридических лиц, внесению драгоценных металлов на депозитные счета физических и юридических лиц, и т.д.

Сделки покупки-продажи драгоценных металлов могут происходить в следующих видах:

• Наличные сделки. Гарантируют немедленную поставку драгоценных металлов одной стороной и денежных средств другой стороной. В случае совершения наличной сделки дата валютирования должна быть не более двух рабочих дней от даты заключения сделки.

• Срочные сделки (форвард). Более длительные сделки, сроки расчетов в таких случаях составляют более двух рабочих дней от даты заключения сделки,

Помимо перечисленных операций и сделок, банки могут предоставлять (а также получать от Центробанка) кредиты в рублях и другой валюте под залог драгоценных металлов, драгоценных камней и ювелирных изделий.

Стоимость драгоценных металлов в России формируются недровладельцами, Центральным Банком России, другими банками, а также конечными потребителями: таким образом, они относительно хорошо подчиняются законам рынка. Цена купли-продажи драгоценных металлов у Банка России привязана к стоимости этих металлов также и на мировых рынках. Как правило, разница между ценой на региональных рынках и ценой на мировом рынке включает в себя различные накладные расходы: упаковка, перевозки, страхование, таможенные сборы, и т.п. На основании этой разницы и влияния, оказываемого внутренним рынком, Центральный Банк России ежедневно выводит котировки драгоценных металлов, которые являются официальными ценами по стране.

Банковские риски по операциям с драгоценными металлами

Торговля драгоценными металлами сопровождается чрезвычайно высоким уровнем риска. Выделяют три основных группы риска в этой сфере:

1. Некомпетентные и противоправные действия недровладельцев или отдельных работников банков. Подобного рода риски могут возникают в результате попытки получить больше прибыли, самостоятельно «нажиться» на торговле. Предпринимают много действий, которые заведомо являются противозаконными, но которые возникает соблазн совершить, чтобы увеличить свою прибыль. Такие действия могут повлечь за собой убытки в финансовом плане.

2. Потеря ликвидности в сделке. Рыночное колебание цен на драгоценные металлы может быть настолько неожиданным, что на нем можно очень серьезно проиграть и потерять много средств. Стоит отметить, что причиной этому может быть не только непосредственно изменение цен на драгметаллы, а также такие факторы как:

• риск того, что игроку не вернут кредит, который он дал кому-либо под залог драгоценных металлов, или что он сам не сможет вернуть кредит, данный кому-либо.

• операционный риск – например, риск ошибки в расчетах или умышленного подлога при расчетах, так как при оформлении операций с драгоценными металлами расчеты могут быть довольно сложными и многоступенчатыми.

• правовой риск – убытки, которые игрок может понести при возникновении каких-то проблем юридического характера при оформлении перехода права собственности на драгоценные металлы.

• риск ущерба репутации – например, если игрок на рынке будет заподозрен в нечестности или нечетком выполнении своих обязательств (даже если на самом деле это не так), в дальнейшем многие организации могут отказаться иметь с ним дело.

Не стоит забывать и про макроэкономические, глобальные риски. Это, в первую очередь, экономические кризисы, низкая ликвидность внутреннего рынка драгоценных металлов, резкие скачки цен, связанные, например, с выбросом больших количеств драгметаллов или, наоборот, прекращением добычи; какие-либо законодательные запретительные меры, принятые по отношению к работе с драгоценными металлами, и т.д. Цены на драгоценные металлы и так колеблются, поскольку условия добычи драгоценных металлов носят в некоторой степени сезонный характер. Но это хорошо всем известное и прогнозируемое обстоятельство.

С целью ограничения валютного риска кредитных организаций устанавливаются следующие размеры (лимиты) открытых валютных позиций:15

- Сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20 процентов от собственных средств (капитала) кредитной организации.

- Любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10 процентов от собственных средств (капитала) кредитной организации.

Регулирование открытых валютных позиций с использованием сделок покупки-продажи иностранной валюты и (или) иных сделок с финансовыми инструментами в иностранной валюте допускается в случае, если есть все основания полагать, что соответствующая сделка будет исполнена либо отсутствуют какие-либо причины, препятствующие ее исполнению.

Кредитные организации, имеющие филиалы, и крупные кредитные организации с широкой сетью подразделений самостоятельно осуществляют контроль за размерами (лимитами) открытых валютных позиций с учетом следующего.

Хеджирование

Хеджирование валютных рисков — это эффективное применение инструментария срочного валютного рынка, направленное на снижение влияния колебаний валютных курсов на деятельность компании или индивидуального предпринимателя. 16

Валютным рискам подвержены:

• компании или предприниматели, обслуживающие валютные кредиты;

• компании или предприниматели, закупающие товары за границей и имеющие выручку в рублях;

• компании или предприниматели, получающие выручку в валюте и имеющие рублевые расходы.

В последнее время многие компании и индивидуальные предприниматели, сталкивающиеся с валютными операциями, осознали необходимость контроля над валютными рисками и стали уделять им пристальное внимание. Управление валютными потоками, хоть и не является целью их основной деятельности, часто оказывает существенное влияние на финансовые результаты этой деятельности.

Хеджирование позволяет существенно улучшить результаты хозяйственной деятельности предприятия или предпринимателя:

• страхуется риск неблагоприятного изменения курса иностранной валюты по отношению к национальной;

• снимается неопределенность в получении будущих доходов, более прозрачными становятся финансовые потоки;

• в ряде случаев снижается стоимость привлекаемых кредитных ресурсов;

• высвобождаются средства компании и повышается управляемость.

В современных условиях отсутствие практики страхования валютных рисков как составного элемента системы управления рисками в компании может привести к существенному ухудшению финансовых показателей компании в случае неблагоприятной динамики валютного курса. Говоря о рисках, не стоит забывать о таком инструменте как хеджирование. Хеджирование — это нейтрализация риска изменения цены актива в будущем за счет проведения определенных финансовых операций.17

Хеджирование позволяет компаниям, подверженным валютному риску:

- избежать финансовых потерь при неблагоприятном изменении валютного курса в будущем;

- упростить для компаний процесс планирования основных финансовых показателей хозяйственной деятельности за счет возможности зафиксировать будущее значение валютного курса.

Производные финансовые инструменты на товары получают все большее распространение среди корпоративных клиентов и финансовых институтов, результаты которых напрямую или косвенно зависят от цен на данные активы.18 Они являются очень удобным средством как для хеджирования финансовых рисков, так и для управления денежными потоками.

К основному инструменту хеджирования относятся:

- поставочный форвард — сделка покупки/продажи определенного количества одной валюты за другую (в том числе за российские рубли) в определенный момент времени в будущем по курсу, согласованному в момент заключения сделки;

- расчетный форвард (NDF) — аналог поставочного форварда с тем отличием, что в дату исполнения данного контракта расчеты между сторонами сделки происходят только в размере курсовой разницы;

- фьючерсные контракты на доллар США и евро за российские рубли на Московской межбанковской валютной бирже (ММВБ) — стандартизированные форвардные контракты, являющиеся инструментами без поставки (расчетными);

- опцион — покупка права покупки («колл»)/продажи («пут») определенного количества одной валюты за другую (в том числе за российские рубли) по определенному курсу в определенную будущую дату (европейский опцион) или в любой момент до ее наступления (американский опцион).

Клиенту, которого интересуют форвардные и опционные контракты, следует:

- заключить со Сбербанком России Генеральное соглашение о срочных сделках на финансовых рынках;

- связаться с обслуживающим его операционным подразделением Сбербанка России, сообщить о своем намерении заключить ту или иную срочную валютную сделку и запросить котировки по данному инструменту;

- на основе полученной от сотрудников Сбербанка России информации принять решение о целесообразности заключения соответствующей сделки;

- заключить со Сбербанком России срочную сделку (если условия, предлагаемые Сбербанком России, устраивают компанию).

Например, предприятие работает в России и берет кредит размером 1 млн. долларов США (или евро). Очевидно, что компании невыгоден рост доллара (евро), так как рубль будет обесцениваться, а выручка предприятия формируется в рублях. Ослабление рубля по отношению к доллару (евро) отрицательным образом скажется на прибыли предприятия.

Вначале рассмотрим проведение текущих операций с драгоценными металлами российским банком на примере операций с золотом.

Следует отметить, что ситуация, когда российский банк зафиксировал цену покупки золота с поставщиком-недропользователем, либо с другим продавцом, и в этот же момент осуществляет продажу золота, встречается достаточно редко.

Определим, какие риски возникают у банка, в случае если данный металл остается в позиции банка, с учетом того, что закрыть позицию по купленному драгоценному металлу сделкой по продаже эквивалентного количества драгоценного металла за рубли, не требующей поставки, на практике невозможно. В 2000 году только Банк ЗЕНИТ регулярно осуществлял форвардные покупки золота за рубли на межбанковском рынке со сроком исполнения более 1 месяца с покрытием риска за счет маржи.

У российского банка с момента определения цены покупки золота Банком России до момента закрытия Банком России операций текущего дня имеется около 3,5 часов (с 13.35 до 17.00), для того чтобы принять решение о проведении операции.

Можно считать, что банковская позиция драгоценный металл/рубль состоит из двух частей: позиции драгоценный металл/доллар США (она возникает либо в момент фиксации рублевой цены, либо во время фиксинга, если цена определяется расчетным методом относительно фиксинга или цены Банка России), и позиции доллар США/рубль (возникает в момент фиксации соотношения стоимости драгоценного металла в рублях по отношению к стоимости в валютном эквиваленте).

У коммерческого банка имеются две возможности:

Если банк считает, что цена золота на мировом рынке может понизиться, либо банк не может брать на себя риски изменения цены золота, если банк не может или не хочет в этот день продавать золото, он может оставить какому-либо из иностранных банков-контрагентов заявку на продажу эквивалентного количества золота на утреннем фиксинге за доллары США. Стандартно, заявка будет исполнена на условиях спот по цене фиксинга плюс 5 центов за унцию. Можно предусмотреть иную дату валютирования (желательно, чтобы она была датой спот по отношению к дате, когда банк будет готов продавать драгоценные металлы), цена по ней будет определяться аналогично, но с учетом форвардной премии, которая, будучи положительной, увеличит цену при сроке большим чем спот, и уменьшит – при сделке c валютированием tom или tod. После продажи драгоценного металла за доллары у коммерческого банка остается открытая позиция рубль/доллар на то количество долларов США, которые были выручены от продажи золота за доллары (считаем, что банк накапливает прибыль в рублях РФ). Закрытие позиции по рубль/доллар не представляет какой-либо сложности для российского банка, кроме того, он может взять ее себе в позицию в надежде на то, что курс рубля снизится на следующих торгах ЕТС по отношению к сегодняшним торгам.

В тот день, когда банк захочет продать золото, он должен вновь открыть длинную позицию по долларам США к рублю. Если позиция открывается по курсу близкому к средневзвешенному курсу рубль/доллар на ЕТС, а на утреннем фиксинге осуществляется покупка золота (покупка с валютированием спот можно осуществить на условиях фиксинг плюс 25 центов на унцию, закрывающая предыдущую продажу, то можно в этот же день продать золото Банку России, либо иному покупателю. Потери банка от подобного хеджирования длинной позиции в золоте составят не более 0,20 доллара США с унции по сделкам золото/доллар (около 0,076% от суммы сделки или 27% годовых в долларах США) и примерно 1-2 копейки с каждого доллара США (дополнительно 0,05% или 19 % годовых), если сделка закрывается на следующий день. Видно, что общие потери составляют около 0,125% от суммы сделки, но это эквивалентно изменению курса рубль/доллар всего на 3,6 копейки, что позволяет коммерческим банкам иногда использовать подобную схему. Если банк считает, что цена золота на мировом рынке может вырасти, то он может не продавать эквивалентный форвард на фиксинге. В случае, если цена золота на мировом рынке будет действительно расти, коммерческий банк сможет ее захеджировать ее приемлемый уровень сделкой с нерезидентом, а затем можно действовать аналогично указанному выше варианту. В случае неблагоприятного развития событий до конца дня банк может продать золото Банку России.

Российские недропользователи, узнав о существовании хеджирования, готовы немедленно начать защищать стоимость добываемых драгоценных металлов от неблагоприятного изменения цен на рынке. Но, поняв, что для этого необходимо понести определенные издержки, а также осуществить кое-какие долгосрочные инвестиции, находят большое количество причин, по которым хеджирование для их предприятий излишне. Многие отечественные управляющие более готовы терять деньги продавая свою продукцию по тем ценам, которые сложатся на момент реализации. Таких управляющих большинство. Поэтому говорить о том, что они просто не понимают рынка и России не повезло с управляющими, а значить нужно создавать дополнительные предпосылки для одной-двух смен собственников, было бы несамокритично.

Фактически только с 1999 года в России стали активно использовать хеджирующие сделки с драгоценными металлами на срок более месяца.19 Какие же аргументы против хеджирования добычи драгоценных металлов в России? Большинство недропользователей, если и не считают, что цена на золото пойдет вверх в течение ближайшего времени, то боятся снижения покупательной способности доллара. К тому же хеджирование цены продажи добываемой продукции еще не дает полной уверенности в будущем финансового положения, ведь добыча драгоценных металлов достаточно энергоемка, а значит существенно зависит от стоимости энергоносителей, а их цену захеджировать на сколь-нибудь существенный срок практически невозможно.

Перед недропользователями два примера: канадская корпорация Баррик Голд, программа хеджирования которой принесла в 1999 году дополнительный доход в размере 391 млн. долларов, а цена реализации составила в среднем 385 долларов за унцию, и Ашанти, программа хеджирования которой чуть не привела к ее краху после резкого роста цены на золото в конце 1999 года. Но, что случилось с Ашанти это не ошибка стратегии хеджирования, а вопрос неадекватных кредитных и маржинальных приготовлений. Только предприятия с низкой себестоимостью могут позволить себе не хеджировать цену, меняя свои взгляды на вопросы хеджирования в зависимости от цены на золото.

Еще одна причина – нет достаточного опыта. Надо сказать, что и австралийские, и южно-африканские производители были в той же ситуации совсем недавно.

Интересно, что многие акционеры крупных мировых золотодобывающих компаний также выступают против хеджирования, так как они считают, что им трудно управлять акциями данных компаний из-за независимости прибылей компании от цены золота. Но хеджирование позволяет повысить стабильность бизнеса и к тому же обычно является условием для привлечения средств; позволяет делать более точные прогнозы движения денежных средств; при грамотной схеме в большинстве случаев может дать общее повышение цены продажи металла.

Золото от других металлов при разработке хеджирования отличает более высокая ликвидность, большое число продавцов и покупателей.

Дополнительная премия, которую можно получить при хеджировании может быть разделена на три компонента: контанго, волатильность и другие факторы.

Контанго образуется вследствие того, что, благодаря большим запасам металла, рынок готов платить премию за будущую, а не текущую поставку. Чем продолжительнее хедж, тем выше премия за это. Эта премия означает и то, что шанс продать по более высокой цене, чем текущая выше чем 50%. На протяжении последних 20 лет хеджирование на 5 лет вперед с дальнейшей пролонгацией всегда давало результирующую цену продажи выше текущей цены рынка.20

Волатильность – это, прежде всего, возможность извлечь прибыль больше ожидаемой за счет того, что спекулянты платят повышенную цену за возможность играть на повышение или понижение цены на золото.

Объем, срок хеджирования, привязка хеджа к ценам на другие товары и другие факторы, как, например, курс рубля – это немаловажные дополнительные факторы, которые можно использовать в целях повышения цены (курсов). Цена на золото, например в национальной валюте ЮАР – ранде, удвоилась за последние 10 лет, что иногда делает привлекательным проведение сделок по хеджированию не в долларах США, а в национальной валюте.

Около 2\3 золотодобывающих предприятий, которые хеджируют ценовые риски, проводят такие сделки на срок свыше пяти лет. Средняя цена хеджирования у таких производителей составляет примерно 370 долларов за унцию. В целом по миру захеджировано около 4000 тонн золота или 125 миллионов унций (150% от мирового производства золота за год). Наиболее активно хедж практикуют компании в Австралии.

Рекомендуется хеджировать минимум 25% и максимум 75% годового производства. Также рекомендуется установить ценовые ориентиры хеджирования заранее и стараться следовать им. Существует очень много предприятий, которые не применяют хеджирование при высоких ценах, считая, что цена пойдет еще выше, но в то же время делают это при низких ценах, опасаясь их дальнейшего падения.

События, обрушившиеся в сентябре-октябре 1999 года на рынок золота дали производителям четкое представление о хеджировании. Хеджирование преподнесло несколько уроков. О том, насколько производители, банкиры, инвесторы и другие участники рынка осознали преподнесенные им уроки и учли их в своей деятельности, мы поговорим ниже. В прошлом участники финансового рынка быстро забывали о том, как близко они иногда подходили к краю пропасти. Даже после того, как международный финансовый рынок сильно пострадал от таких напастей, как кризис в странах Юго-Восточной Азии в 1997 году и крах крупнейшего хедж-фонда LTCM в 1998 году, совсем неочевидно, что многие из уроков, которые стоило бы учесть, стали основой для конкретных действий, которые могли бы предотвратить или, по крайней мере, смягчить финансовые кризисы в будущем.

Что касается проблем, возникших из внезапного роста цен на золото в конце сентября 1999 года и в начале октября, то здесь нужно сделать несколько заключений: