Вдосконалення споживчого кредитування в Україні

PAGE \* MERGEFORMAT34

ЗМІСТ

Вступ……………………………………………………………………………….3

РОЗДІЛ 1. Кредити, надані фізичним особам на споживчі цілі та їх класифікація

1.1. Зміст та соціально-економічне значення споживчих кредитів………………5

1.2. Види банківських споживчих кредитів……………………………………..11

1.3 Нормативно-правова основа надання споживчих кредитів………………..15

РОЗДІЛ 2. Основні правила оформлення операцій з видачі кредитів фізичним особам на споживчі цілі

- Методика визначення кредитоспроможності позичальника фізичної особи………………………………………………………………………………...20

- Аналіз сучасних тенденцій на ринку споживчого кредитування…………..27

РОЗДІЛ 3. Вдосконалення споживчого кредитування в Україні……………….34

Висновки……………………………………………………………………………41

Список використаних джерел……………………………………………………..43

Додатки

ВСТУП

Розвиток банківського кредитування фізичних осіб в сучасних умовах є необхідною умовою стабільного функціонування всієї банківської системи та забезпечення економічного зростання. В наш час банки опинилися в умовах жорсткої конкуренції як з боку іноземних, так і вітчизняних банків. Зміна умов функціонування, потреба в нарощуванні капіталу, відкритість зовнішньому середовищу спонукають банки до постійного розширення сфери і вдосконалення кредитування, в тому числі споживчого кредитування.

Кредитування фізичних осіб є одним з основних видів діяльності банків, що забезпечує їх стабільну прибутковість. Кредитування юридичних осіб є надто ризикованим. Невелика частка кредитів фізичних осіб в банках не знімає проблеми кредитних ризиків.

Аналізу проблем кредитування фізичних осіб приділяється належна увага в економічній літературі. Дана тема знайшла відображення у працях наступних вітчизняних авторів: Сало І.В., Герасименко Ю., Васильченко З. М., Савлук М., Савчук С., Шаповалов А. та ін. Динамічний розвиток банківської системи України вимагає постійного проведення досліджень проблем фінансового забезпечення кредитної політики банку.

Метою роботи є обґрунтування теоретичних та практичних засад аналізу споживчого кредитування в банку, розробка рекомендацій щодо напрямів подальшого вдосконалення методичних підходів їх проведення.

Реалізація мети дослідження обумовила необхідність вирішення в роботі таких завдань:

- визначити сутність споживчого кредитування;

- визначити сучасний стан кредитування фізичних осіб як в Україні;

- проаналізувати основні показники ефективності банківського кредитування;

- проаналізувати стан споживчого кредитування у банках;

- надати рекомендації щодо удосконалення банківського кредитування фізичних осіб в Україні.

Обєкт дослідження - операції банків щодо споживчого кредитування фізичних осіб в Україні.

Дана тема в сьогоднішніх умовах є актуальною, оскільки з кожним днем зростає кількість людей, які користуються споживчим кредитом.

Структура роботи складається з вступу, трьох розділів, які в свою чергу включають підрозділи, загального висновку та додатків.У вступі поставлена проблема, яка визначає актуальність, мету, завдання об'єкта дослідження.

У першому розділі розглянуто питання сутності кредиту та його класифікації, нормативно-правове забезпечення споживчого кредитування фізичних осіб.

Другий розділ висвітлює питання, що стосуються порядку визначення кредитоспроможності фізичної особи позичальника, а також аналіз тенденцій на ринку споживчого кредитування.

У третьому розділі, надано основні рекомендації для покращення кредитування у банках.

У висновках наводяться основні концептуальні моменти роботи та пропозиції щодо покращення споживчого кредитування в Україні.

РОЗДІЛ 1. КРЕДИТИ, НАДАНІ ФІЗИЧНИМ ОСОБАМ НА СПОЖИВЧІ ЦІЛІ ТА ЇХ КЛАСИФІКАЦІЯ

1.1.Зміст та соціально-економічне значення споживчих кредитів

В економічній та законодавчо-нормативній літературі на сьогодні не існує єдиної точки зору щодо визначення сутності споживчого кредиту. Розглянемо основі визначення терміну «споживчий кредит».

Тиркало Р. І. визначає споживчий кредит як кошти, які надаються комерційними банками громадянам України під процент у тимчасове користування на умовах забезпечення, повернення, строковості, платності та цільової спрямованості [8, ст.82].

За визначенням Лагутіна В.Д., споживчий кредит – це кредит, який надається фізичним особам на придбання споживчих товарів та послуг і який погашається поступово. Споживчий кредит характеризує відносини, що виникають з приводу фінансування потреб кінцевого споживання. Суб`єктами споживчого кредитування у якості позичальників виступає населення, у якості кредитора – банки, кредитні спілки, підприємства виробники, торгівельні посередники. Споживчий кредит за формою надання поділяється на прямий (надається безпосередньо банківськими установами) та непрямий (надається через посередників, торгівельні організації, тощо[17, ст.138].

В країнах з ринковою економікою споживчий кредит, як зручна та

вигідна форма обслуговування населення, відіграє значну роль в економіці

країни. Крім забезпечення соціальних потреб населення, споживчий кредит

відіграє значну роль у формуванні платоспроможного попиту населення,

який, у свою чергу також, впливає на розвиток економіки країни,

полегшуючи процес реалізації продукції та прискорюючи одержання

прибутку і доходів державного бюджету. Тому, вважаємо за доцільне,

розглянути соціально-економічне значення споживчого кредиту (рис. 1.1).

Позитивне значення споживчого кредиту полягає, насамперед, у більш повному задоволенні потреб населення в промислових товарах, предметах культурно-побутового призначення й послугах.

|

Соціально-економічне значення споживчого кредиту

|

|

Позитивне

|

Негативне

|

|

1. Більш повне задоволення потреб населення в промислових товарах і послугах

|

1. Сприяння інфляції

|

|

2. Поліпшення житлових і культурно-побутових умов життя населення

|

2. Надмірна заборгованість за споживчими кредитами населення

|

|

3. Підвищення рівня життя населення

|

3. Відтік капіталу з країни в наслідок купівлі споживачами імпортних товарів

|

|

4. Прискорення оборотності коштів

|

|

|

5.Розвиток і удосконалення виробництва

|

|

Рисунок 1.1 – Соціальне й економічне значення споживчого кредиту

Особливо велику роль відіграє споживчий кредит у придбанні

населенням дорогих товарів тривалого користування. Найбільш широко до

споживчого кредиту вдаються люди з невисоким рівнем доходу, хоч часто

без споживчого кредиту не можуть обійтися і громадяни з високими

доходами, що прагнуть вийти на новий, більш високий рівень споживання.

Так, згідно з даними А. А. Казімагомедова, в країнах Заходу робітники та

службовці при купівлі автомобілів у сіми з 10 випадків користуються кредитом, а керівники вищої ланки - лише в чотирьох з 10 покупок [12,ст. 43].

Розвинена система реалізації торговельними підприємствами товарів на

виплату сприяє не тільки більш повному задоволенню потреб населення в

існуючих товарах народного споживання, але й створює умови для формування нових потреб, що в остаточному підсумку позначається на

зростанні суспільного виробництва.

Велике значення споживчий кредит має у вирішенні житлової проблеми шляхом кредитування індивідуального й кооперативного житлового будівництва, купівлі квартир і будинків в приватну власність.

Споживчий кредит впливає на підвищення рівня життя населення. За допомогою кредиту громадяни одержують можливість задовольнити назрілі споживчі потреби до того моменту, коли будуть зроблені відповідні грошові нагромадження. Так, люди, що стикаються з нестачею доходів у сьогоденні і сподіваються на сталість і достатність доходів у майбутньому, а тому бажають підвищити свій нинішній рівень споживання за допомогою споживчого кредиту. У першу чергу, до цієї категорії людей потрібно віднести студентів, що практично не мають поточних доходів у період навчання в навчальному закладі, але потенційно мають істотні доходи після майбутнього працевлаштування [23,ст. 87].

Розвиток споживчого кредитування впливає на подолання соціальної нестабільності в суспільстві. Людина, що має власний будинок чи квартиру, можливість придбати споживчі товари і послуги, психологічно більш стійка,

вона одержує необхідні умови для створення сім’ї й виховання дітей.

Споживчий кредит відіграє важливу роль у проведенні ефективної державної демографічної політики. Заселенню малообжитих територій, переселенню населення сприяє видача громадянам позичок на переселенські заходи, на господарське обзаведення й інші цілі. В Україні таким чином кредитуються кримські татари, що повертаються на споконвічну батьківщину з Казахстану, Узбекистану,Туркменістану й інших колишніх республік СРСР[11,ст. 68].

Необхідно відзначити позитивний вплив споживчого кредиту на розвиток заощаджень населення. Так, заощадження населення передують видачі споживчого кредиту в силу обов’язкової умови покриття частини витрат, на які надається кредит, власними коштами позичальника. Наприклад, розмір кредиту Ощадбанку на придбання індивідуального будинку не може перевищувати 75% інвентарної вартості будинку. Але до цього не менше 25% вартості будинку спершу покриваються позичальником за рахунок власних коштів [21,ст.198].

Важливе місце у становленні безготівкових розрахунків населення займає споживчий кредит. Насамперед, це стосується запровадження кредитних пластикових карток. З їхньою допомогою населення шляхом безготівкових розрахунків купує товари й послуги в кредит, а також одержує готівку на поточні потреби в банкоматах.

Продаж населенню товарів у кредит сприяє більш швидкій їх реалізації. Особливо це стосується товарів, попит на які відстає від пропозиції чи підданий сезонним коливанням. У результаті знижуються витрати на збереження товарів, прискорюється оборотність товарних запасів [22,ст. 153].

Поряд із позитивним соціальним і економічним значенням споживчого кредиту виявляється його негативний вплив на економічні процеси у суспільстві.

Великою проблемою для розвинутих західних країн є дуже висока заборгованість населення за споживчими кредитами, що, у свою чергу, викликає особисті й сімейні банкрутства. Так, у США з початку 90-х років картотеки судів стали щорічно збільшуватися на 1 млн. справ про особисті банкрутства.

Негативний вплив споживчий кредит робить на ріст дебіторської заборгованості торговельних підприємств, що реалізують товари з розстрочкою платежу. Надаючи кредит, фірми змушені брати на себе функції кредитування подібно до банків. Однак не завжди їм удається забезпечити ту безпеку, що є в банків. Звідси банкрутства торговельних підприємств, викликані збільшенням дебіторської заборгованості через затримку і неповернення споживчих кредитів.

Споживчий кредит, що видається на придбання імпортних товарів і послуг, стимулює їхнє споживання населенням, а це негативно позначається на виробниках аналогічних вітчизняних товарів народного споживання й

послуг. Внаслідок цього відбувається відтік капіталів за межі країни [25,ст.97].

Отже, можна сказати, що споживче кредитування має як свої переваги так і недоліки, проте плюсів набагато більше, саме тому цей вид кредитування є одним з найпопулярніших як серед банків так і серед населення.

1.2. Види банківських споживчих кредитів

Розглядаючи споживче кредитування банків, доцільним буде розглянути, які саме види споживчих кредитів існують на банківському ринку(рис. 1.2) [16,ст.208].

Рис. 1.2. Класифікація споживчих кредитів

Так, професор В.Д. Лагутін за способом надання кредити фізичним особам розподіляє на цільові (кредити на купівлю споживчих товарів або оплату послуг; йдеться про дорогі товари і послуги тривалого користування: побутові прилади, електротехніку, меблі, оплату медичних послуг, відпочинку та ін.) та нецільові. До останніх відносяться такі кредити, необхідність у яких виникає у зв’язку із особливими непередбачуваними обставинами в житті громадян [17, с. 114].

По забезпеченню розрізняють кредити:

– незабезпечені (бланкові); такі кредити ще називаються у банківській практиці довірчими, надаються лише під зобов'язання позичальника погасити позичку. Вони пов'язані з великим ризиком для банку, тому потребують ретельнішого вивчення кредитоспроможності позичальника і надаються під більш високий процент;

– забезпечені (заставою, гарантіями, поручительствами, страхуванням). Забезпечення є вторинними джерелом погашення кредиту, тобто своєрідним способом страхування банком від ризику неповернення клієнтом кредиту у разі недостатності первинних джерел погашення фізичною особою – а саме недостатності отриманого доходу. Щодо фізичних осіб, то формами забезпечення зобов’язань можуть виступати застава, гарантія, поручительство, страхування і стягнення неустойки, пені та штрафів.

По термінах кредитування споживчі кредити умовно підрозділяють на:

– короткострокові (терміном від 1 дня до 1 року);

– середньострокові (терміном від 1 року до 3-5 років);

– довгострокові (терміном понад 3-5 років) [17, с. 114].

Але враховуючи специфічні риси саме споживчого кредиту, а не кредиту для фізичних осіб, слід відмітити притаманність саме короткострокового характеру, тобто до 1 року.

По методу погашення розрізняють кредити, що погашаються одноразово і кредити з розстрочкою платежу. Кредити без розстрочки платежів мають важливу особливість - по таких кредитах погашення заборгованості по кредиту і відсотків здійснюється одноразово, і тому вони є найбільш ризикованими для банку.

Споживчі банківські кредити в розстрочку платежу включають:

- кредити з рівномірним періодичним погашенням кредиту (щомісяця, щокварталу і т.д.);

- кредити з нерівномірним періодичним погашенням кредиту.

По способу сплати відсотків за споживчим кредитом класифікують на такі види:

– з утриманням відсотків у момент надання;

– зі сплатою відсотків у момент погашення кредиту;

– зі сплатою відсотків рівними внесками протягом усього терміну користування (щокварталу, один раз у півріччя або по спеціально визначеному графіку).

По характеру кругообігу коштів кредити поділяють на разові і поновлювані (револьверні). У групу револьверних кредитів, як правило, включають кредити, надані клієнтам по кредитних картках або кредити по єдиних активно-пасивних рахунках у формі овердрафта.

За ступенем покриття кредитом вартості (ціни) споживчих товарів і послуг — кредити на повну вартість і кредити на часткову оплату товару (послуги) тощо.

Новими видами грошових банківських споживчих кредитів вважаються чековий кредит і банківські кредитні картки.

Чековий кредит — це вид споживчого кредиту, при якому надання кредиту здійснюється при відкритті окремого чекового рахунка. В банківській практиці використовуються два основні різновиди чекового кредиту — кредитування з овердрафтного рахунка (при від'ємному сальдо на поточному рахунку) та кредитування на основі використання спеціального чекового рахунка і спеціальних банківських чеків [14, с. 389].

Одну з найпоширеніших схем класифікацій споживчих кредитів, яка враховує як вид, так і призначення кредиту, наводить Роулз в своїй праці «Банківський менеджмент». Наприклад, кредити фізичним особам і родинам можна поділити на 2 групи в залежності від того, надаються вони на придбання нових товарів високої вартості, тобто під заставу житлових приміщень, чи на фінансування діяльності клієнта (проведення канікул, придбання автомобіля) .

За способом організації взаємовідносин банку з фізичними особами споживчі кредити можна поділити на:

- опосередковані (через торгівельного посередника);

- прямі або цільові, які надаються безпосередньо банком фізичній особі без посередників [24].

У цілому представлена вище класифікація відображає різноманіття споживчих кредитів, але не вичерпує всіх можливих критеріїв класифікації, тому її можна продовжити в залежності від ряду інших ознак.

Виходячи з цього, можна зробити висновок, що існують різні підходи до класифікації банківських споживчих кредитів, а рівень розвитку певних видів кредитування в країні характеризує рівень життя її населення. Розширення масштабів кредитування сфери особистого споживання сприяє формуванню цивілізованих відносин на споживчому ринку країни.

1.3. Нормативно-правова основа надання споживчих кредитів

Важливе значення у процесі здійснення кредитних операцій банківськими установами має інституційне, законодавче та нормативно-правове забезпечення діяльності банків. Головними інституціями, які регламентують порядок здійснення банківської кредитної діяльності в Україні, є: Верховна Рада України, Кабінет Міністрів, Національний банк України, банківські установи тощо.

Кредитна діяльність банків регламентується Цивільним та Господарським кодексами України, Законами України, нормативно-правовими актами НБУ, статутами банків та кредитними договорами.

Серед основних законодавчих та нормативно-правових актів України, які регулюють споживче кредитування банків, слід виділити такі:

1) Закон України "Про банки і банківську діяльність" - подає перелік операцій, зокрема кредитних, які можуть здійснюватися банками, що отримали ліцензію НБУ [1].

2) Закон України "Про Національний банк України" - визначає операції Національного банку, серед яких надання кредитів банківським установам для підтримки ліквідності, та регламентує здійснення Національним банком банківського регулювання і нагляду, зокрема, з метою захисту інтересів вкладників та кредиторів і забезпечення фінансової надійності банків.

3) Закон України "Про заставу" - розкриває основні норми застосування застави, вимоги до предмета застави, змісту і форми договору застави, збереження застави, її припинення та ін.

4) Закон України "Про організацію формування та обігу кредитних історій" - регулює діяльність в Україні бюро кредитних історій, визначає механізми врегулювання взаємозв'язків, які виникають у сфері збору, оброблення, зберігання, захисту та використання інформації про виконання позичальниками грошових зобов'язань, функціонування установ (бюро кредитних історій), пов'язаних з обміном інформації і забезпечення прав та інтересів суб'єктів кредитних історій.

5) Закон України "Про забезпечення вимог кредиторів та реєстрацію обтяжень" - визначає правовий режим регулювання обтяжень рухомого майна, встановлених з метою забезпечення виконання зобов'язань, а також виникнення, оприлюднення та реалізації інших прав юридичних і фізичних осіб стосовно рухомого майна.

Кредитні взаємозв'язки між банками і позичальниками визначаються на договірних засадах, через укладання кредитних договорів, які мають передбачати права і обов'язки сторін з належним оформленням справ за банківськими кредитами. При проведенні кредитної діяльності банківські установи також керуються кредитною політикою банку та внутрішньобанківськими положеннями щодо здійснення кредитних операцій [10, с. 53].

З метою захисту інтересів кредиторів і вкладників банку кредитування позичальників здійснюється згідно із чинним законодавством України з додержанням встановлених Національним банком України обов’язкових економічних нормативів регулювання діяльності банків та вимог щодо формування обов’язкових, страхових і резервних коштів. Установи комерційного банку можуть надавати кредити всім суб’єктам господарської діяльності незалежно від їх галузевої приналежності, статусу, форми власності при умові наявності у них реальних можливостей та правових форм забезпечення та сплати відсотків за користування ним згідно з Положенням Національного банку України «Про кредитування», затвердженого постановою правління Національного банку України від 28.09.95 № 246.

Крім того, як передбачено статтею 11 Закону України «Про захист прав споживачів», при споживчому кредиті між кредитодавцем та споживачем укладається договір про надання споживчого кредиту, відповідно до якого кредитодавець надає кошти (споживчий кредит) або бере зобов’язання надати їх споживачеві для придбання продукції у розмірі та на умовах, встановлених договором, а споживач зобов’язується повернути їх разом з нарахованими відсотками [2].

Разом з цим Правилами торгівлі у розстрочку фізичним особам, затверджених постановою Кабінету Міністрів України від 30.03.2011 р. № 383, встановлюється, що продаж товарів у розстрочку здійснюється на підставі договору купівлі продажу товарів у розстрочку, який укладається між суб’єктом господарювання та фізичною особою (покупцем), відповідно до якого суб’єкт господарювання зобов’язується передати обумовлений товар, а покупець провести розрахунки за товар у строки та у розмірах, передбачених договором, а не на підставі договору про надання споживчого кредиту.

Відповідно до Положення про порядок надання пільгових довготермінових кредитів молодим сім’ям та одиноким молодим громадянам на будівництво (реконструкцію) і придбання житла, затвердженим постановою Кабінету Міністрів України від 29.05.2001 р. №584 це кредитування є прямим, адресним (цільовим) і здійснюється у межах наявних кредитних ресурсів (коштів, передбачених у державному бюджеті та місцевих бюджетах тощо).

Кредит відповідно до цього Положення надається молодим сім’ям та одиноким громадянам на будівництво (реконструкцію) житла терміном до 30 років але не більше ніж до досягнення старшим з подружжя пенсійного віку, які згідно із законодавством визнані такими, що потребують поліпшення житлових умов [3].

Згідно Порядку надання цільових пільгових державних кредитів для здобуття вищої освіти, затвердженого постановою Кабінету Міністрів України від 16.06.2003 №916 цільовий пільговий державний кредит для здобуття вищої освіти за денною, вечірньою та заочною формою навчання у вищих навчальних закладах незалежно від форми власності можуть одержати молоді громадяни України віком до 28 років, які успішно склали вступні іспити або навчаються на будь-якому курсі вищого навчального закладу[4].

А також карткові кредити, які передбачають здійснення користувачем платіжних операцій з використанням спеціального платіжного засобу за рахунок коштів, наданих йому банком у кредит або в межах кредитної лінії. Відповідно до Положенням про порядок емісії спеціальних платіжних засобів і здійснення операцій з їх використанням, затвердженим Постановою Правління Національного банку України від 30.04.2010, №223 емісія (випуск) спеціальних платіжних засобів у межах України (платіжних карток) здійснюється виключно банками, що уклали договір з платіжною організацією платіжної системи та отримали її дозвіл на виконання цих операцій [5].

РОЗДІЛ 2. ОСНОВНІ ПРАВИЛА ОФОРМЛЕННЯ ОПЕРАЦІЙ З ВИДАЧІ КРЕДИТІВ ФІЗИЧНИМ ОСОБАМ НА СПОЖИВЧІ ЦІЛІ

2.1. Методика визначення кредитоспроможності позичальника фізичної особи

З метою управління кредитними ризиками банки мають проводити оцінку кредитоспроможності позичальника як на стадії прийняття рішення про доцільність видачі кредиту, так і на стадії контролю за процесом погашення відсотків і заборгованості за кредитом. У зарубіжній та вітчизняній банківській практиці кредитоспроможність позичальника завжди була і залишається одним з основних критеріїв визначення доцільності встановлення кредитних відносин з клієнтом.

Кредитоспроможність (платоспроможність) - це здатність позичальника повністю та у визначений строк розрахуватися за своїми борговими зобов'язаннями.

Головна мета оцінки кредитоспроможності позичальника - оцінка кредитного ризику та виявлення джерел погашення позичальником відсотків і заборгованості за кредитом.

Оцінка кредитоспроможності позичальника може проводитись за допомогою різних методів за вибором банку(рис. 2.1).

Вибір методу залежить від низки чинників: форми власності, особливостей побудови балансу та інших форм звітності клієнта, галузевих особливостей, виду діяльності тощо.

Рис. 2.1. Методи оцінки кредитоспроможності позичальника

Використання методу коефіцієнтів для оцінки кредитоспроможності позичальника зводиться до розрахунку кількісних показників його фінансового стану і порівняння отриманих результатів з нормативними або середніми.

Метод експертних оцінок зводиться до суб'єктивної оцінки експертами ймовірності погашення позичальником заборгованості за кредитом у встановлений строк [15,ст.302].

Методи оцінки можуть використовуватися паралельно або частково доповнюючи один одного. Наприклад, у вітчизняній практиці найбільш поширеною є рейтингова методика оцінки кредитоспроможності позичальника, орієнтована на врахування як кількісних, так і якісних (суб'єктивних) характеристик клієнта. Визначення рейтингової оцінки, на відміну від методу коефіцієнтів, дає можливість врахувати показники суб'єктивного характеру (репутацію, кредитну історію позичальника та ін.). Рейтингові методики оцінки кредитоспроможності позичальника формуються з урахуванням підходу конкретного банку до оцінки рівня кредитного ризику і можуть суттєво відрізнятися у різних банків залежно від кредитної політики, стратегічних планів і загальних вимог до якості кредитного портфеля. Наприклад, клієнт, кредитоспроможність якого є надто низькою для одного банку, може відповідати вимогам, встановленим іншим банком.

Оцінюючи кредитоспроможність позичальника, банк фактично визначає рівень кредитного ризику, який він візьме, надавши кредит. Крім того, необхідно враховувати, що рівень ризику позичальника може трансформуватися у ризик самого банку за умови встановлення кредитних відносин. У цьому випадку розробка власної рейтингової системи оцінки кредитоспроможності позичальника дає банкам можливість встановлювати критерії та вимоги до клієнта відповідно до положень кредитної політики з урахуванням власних кредитних можливостей. У зарубіжній практиці для обґрунтування рішення про видачу кредиту банки проводять оцінку кредитоспроможності позичальника з урахуванням кредитного рейтингу, встановленого спеціалізованими компаніями, наприклад, рейтинговими агенціями "Standard & Poor", "Moody's", "Fitch, Duff and Phelps". У вітчизняній банківській практиці кредитний рейтинг, встановлений рейтинговими агенціями "Standard & Poor", "Moody's", "Pitch, Duff and Phelps", враховується під час оцінки кредитоспроможності позичальників-банків [18, ст.84].

Перелік показників оцінки кредитоспроможності позичальника та критерії їх оцінки визначаються кожним банком самостійно і мають бути документально закріплені в окремому положенні, яке входить до стандартів кредитної політики банку.

Національним банком України запропоновано систему кількісних показників для оцінки кредитоспроможності позичальника, врахування яких обов'язкове для банків. Встановлені у положенні вимоги є мінімально необхідними, і кожен банк може самостійно визначити додаткові критерії оцінки кредитоспроможності, що підвищують вимоги до позичальників для адекватної оцінки рівня кредитного ризику і належного контролю за ними.

Як правило, вибір системи показників оцінки кредитоспроможності позичальника залежить від специфіки того сегмента ринку, який обслуговує банк (галузевої особливості, категорії позичальника), а також від рівня спеціалізації банку (іпотечний, інвестиційний, ощадний), форми (іпотечні, споживчі, лізингові тощо) та строків кредитів (коротко -, довгострокові), кредитної стратегії та політики банку (обережна, помірна чи агресивна), рівня кваліфікації працівників кредитного відділу, рівня організації та технічного забезпечення аналітичної роботи в банку [9, ст. 426].

Оцінка фінансового стану позичальника здійснюється протягом одного робочого дня після отримання повного пакету документів, за допомогою таких показників (Додаток А):

1. Платоспроможність.

2. Лояльність до Банку.

3. Прогнозованість процесу погашення заборгованості за кредитом.

4. Забезпечення.

5. Солідність Позичальника.

6. Кредитна репутація Позичальника

Основним джерелом інформації для аналізу фінансового стану є анкета позичальника - фізичної особи та пакет документів, які визначені стандартами банківських продуктів.

У процесі оцінювання кредитоспроможності на підставі внутрішніх методик у банках визначається низка показників, зокрема показники платоспроможності:

- Коефіцієнт платоспроможності позичальника (КПП) розраховується як відношення сукупного середньомісячного доходу (МД) до суми середньомісячних витрат (МВ) і місячних платежів за кредитами та процентами (МПП) за формулою:

|

КПП =

|

МД

|

, (2.1.)

|

|

|

МВ + МПП

|

|

де МПП – місячні платежі за позичкою, включаючи проценти (в рахунках береться позичка, яку передбачає одержати позичальник).

Теоретичне значення коефіцієнта КПП не менше 1,3.

- Коефіцієнт платоспроможності сім’ї (КПС) обчислюється за відношенням сукупного місячного доходу сім’ї до всіх місячних витрат, включаючи витрати за позикою, за формулою:

|

КПС =

|

МДС

|

, (2.2.)

|

|

|

МВС + МПП

|

|

де МДС - місячний доход сім’ї;

МВС – місячні витрати сім’Ї;

Теоретичне значення КПС повинно бути не менше 1,5.

3.Коефіцієнт поточної платоспроможності (PTI) розраховується, як відношення місячного платежу за кредитом, що аналізується у відповідному періоді, до чистого доходу позичальника за місяць. Чистий дохід визначається, як різниця між сукупним місячним доходом позичальника (підтвердженим документально), податками та витратами за місяць.

, де: (2.3.)

P - максимальний щомісячний платіж за кредитом, що аналізується у відповідному періоді, та проценти/комісія за його користування;

TI - сукупний дохід позичальника після сплати податків;

Ex – споживчі витрати, комунальні витрати позичальника тощо;

Pe - щомісячні виплати за існуючими кредитами позичальника та процентами/комісіями за їх користування.

До сукупного місячного доходу можуть бути віднесені лише доходи позичальника, підтверджені документально.

Якщо позичальник – фізична особа зареєстрована і веде діяльність, як фізична особа-підприємець (ФОП) та є платником єдиного податку, дохід визначається, як добуток щомісячного обсягу виручки від реалізації товарів (робіт, послуг), підтвердженої документально, на коефіцієнт рентабельності даного виду бізнесу.

TI = T*K, (2.4.) ,

де: T - щомісячний обсяг виручки від реалізації товарів (робіт, послуг), підтверджений документально;

K - коефіцієнт рентабельності [16,ст.212]

За результатами цих показників, банк може, обґрунтувавши при цьому фінансові можливості погашення боргу і сплати процентів за кредитом. У цьому разі погашення кредитного боргу може бути реальним, частково реальним, нереальним. Якісні показники оцінки кредитів передбачають визначення ліквідності заставного майна позичальника або кредитоспроможність. Майно оцінюється як високоліквідне, ліквідне, неліквідне.

Банком вивчається кредитна історія позичальника, наявність випадків кредитної заборгованості за раніше отриманими кредитами та взаємопоручительствами. Юридичною службою банку обгрунтовується правова оцінка кредитної угоди, на підставі якої надається кредит; правова оцінка забезпечення (договір застави з позичальником, договір застави з майновим поручителем); наявність застрахованого майна, яке є заставою, його правовий статус.

Служба безпеки банку вивчає, чи відповідають дійсності дані, наведені в анкеті позичальника, надійність забезпечення кредиту і реальність цільового призначення кредиту.

При всіх рівних умовах перевага надається клієнту, який має більш достатні та стабільні прибутки для погашення кредиту, а також тривалий стаж роботи на підприємстві.

На основі вище перелічених обгрунтувань робиться загальний висновок про можливість надання кредиту позичальнику – фізичній особі [16, ст. 215].

2.3. Аналіз сучасних тенденцій на ринку споживчого кредитування

Споживчий кредит - це кошти, що надаються кредитодавцем (банком або іншою фінансовою установою) споживачеві на придбання продукції [2]. В Україні поняття «споживчий кредит» сприймається як «кошти на будь-що» - здебільшого без застави та поручителів, не для фінансування підприємницької діяльності, а для придбання будь-якого товару чи послуги. Таким чином банк-позичальник не уточнює цілі кредитування у фізичної особи, тобто кошти можуть бути витрачені на освіту, лікування, відпустку, ремонт чи купівлю житла, автомобіля або інших товарів як тривалого користування, так і першої необхідності [40]. За даними дослідження групи колекторських компаній EOS в Україні станом на 2013 рік в середньому на кожного жителя країни припадає 800 євро споживчого кредиту або 3,5 середньої зарплати ( для порівняння борг грека – 4 зарплати, іспанця - 2,8, британця - 1,7, росіянина - 1,2) [34]. Вітчизняні банки, враховуючи зарубіжний досвід сьогодні на ринку фінансових послуг, пропонують індивідуальний підхід до кожного клієнта, тобто в 2014 році декілька банків-лідерів (за розміром активів) запроваджують розмір відсоткової ставки по кредиту готівкою індивідуально, визначаючи лише загальний діапазон, при цьому реальні відсоткові ставки залишаються незмінними.

Перша і найголовніша проблема, з якою стикаються позичальник - це відсутність знань про реальну відсоткову ставку, тобто під час отримання кредитних коштів банки дезінформують клієнтів про суму відсотків, які необхідно буде сплатити. Невелика кількість клієнтів зможе виявити невідповідність одразу – при підписанні договору, однак майже всі зможуть точно вказати суму нарахованих відсотків, так званої «переплати» по одержаному кредиту сплативши його.

Потенційні позичальники знають відсоткову ставку за кредитом лише приблизно з рекламних оголошень, Інтернету, інформаційного центру банку та інших рекламних джерел. Відсутність інформації про додаткові та приховані комісії, обслуговування кредиту, інші супутні платні послуги унеможливлює розрахунок реальної чи ефективної відсоткової ставки. Отже споживачам кредитних коштів залишається лише здогадуватися про розмір реальної відсоткової ставки. Як свідчить практика в Україні вона сягає від 16 до 135% річних. Станом на вересень 2014 року огляд ринку банківських організацій свідчить про те, що ефективна ставка може складати від 33,1% до 81,2%, в той час як ставка вказана клієнтові склала лише від 0,1% до 60% [37].

Споживчі кредити найбільш поширені, видаються у безготівковій формі, тенденцію здешевлення вони не підтримують, так як розраховані на клієнтів з доходом від 1000грн. Крім того, під час «інформування» потенційного клієнта, здійснюється використання різноманітних маркетингових впливів та маніпулювання його свідомістю з метою викликати відчуття неабиякої вигідної пропозиції, що має індивідуальний характер та обмеження у часі. Тобто клієнт вводиться в оману й панічний стан, та дає згоду не знаючи реальної відсоткової ставки, адже спочатку вигідна пропозиція мала вигляд як «кредит на 10 місяців під 10% річних із першим внеском в сумі 10%». Ефективна відсоткова ставка буде в декілька разів вищою, оскільки клієнту не була надана повна інформація про комісії, страхування та платні супутні послуги. Загальна сума додаткових витрат може дорівнювати відсотковій ставці, а отже сукупні витрати за кредитом можуть значно перевищувати фінансові можливості клієнта банку, що відповідно викликає додаткові проблеми, а саме: неповернення кредиту, застосування штрафних санкцій, збільшення відсоткової ставки за рахунок збільшення ризиків банку, залучення до співпраці колекторських фірм [26, с. 227-230].

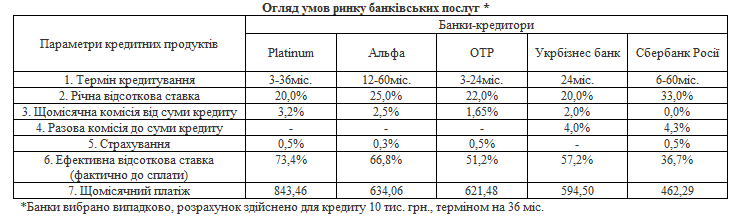

Було проаналізовано український ринок банківських послуг споживчого кредитування, що дає змогу зробити висновок про те що щомісячний платіж клієнта складається не тільки з тіла кредиту і суми відсотків, а із додаткових, прихованих комісій, страхування, що значно збільшує ефективну відсоткову ставку (таблиця 2.1).

Таблиця 2.1

Представлене формування ефективної відсоткової ставки, підтверджує різницю між річною відсотковою ставкою, що оголошена клієнтові, та ставкою, яку клієнт виплачує фактично за користування кредитом.

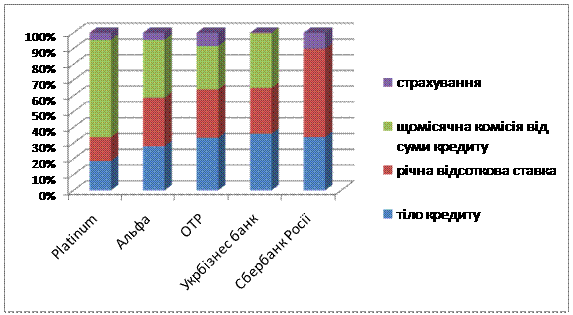

Структура щомісячного платежу клієнта за представленими розрахунками надано на рисунку 2.2.

Рис. 2.2 Структура щомісячного платежу клієнта (ануїтет)

Результати проекту «USAID» «Розвиток фінансового сектору» підтвердили, що майже половина населення переконана: при виникненні проблеми з фінансовою установою вирішення її буде на користь установи, при цьому кожен п’ятий українець може відповісти лише на половину запитань стовно споживчого кредитування, кожен шостий подавав скарги до фінансових установ чи регуляторних органів . Тобто лише обізнані споживачі можуть завадити недобросовісним схемам кредитування [39].

Протягом усього другого півріччя 2013 тривали дискусії про законодавчі зміни, що стосуються реклами кредитів. У відповідному законопроекті, розробленому депутатами, передбачено, що реклама споживчого кредиту повинна містити детальну інформацію про розмір та тип відсоткової ставки, а також про всі супутні платежі: вартість послуг нотаріуса, реєстратора, оцінювача, страхових компаній. Проти таких змін виступила Асоціація "Український Кредитно-Банківський Союз".

Аргументація об'єднання ґрунтувалася на тому, що банки не можуть надавати повну інформацію про вартість послуг третіх осіб і не завжди можуть заздалегідь розрахувати їх тариф. Крім того, на думку банкірів, надання всієї інформації в рекламному оголошенні істотно збільшить час його показу або рекламну площу. В результаті реклама стане занадто дорогою, а банки змушені будуть зовсім від неї відмовитися. Тим не менш, у листопаді-2013 профільний комітет парламенту з питань свободи слова та інформації - схвалив проект закону і рекомендував прийняти його в першому читанні. Втім, побажання банкірів все ще можуть бути враховані, а зміни можуть вноситися при підготовці проекту до другого читання [29].

Щодо динаміки ринку кредитування фізосіб за минулий рік, то її в цілому банкіри оцінюють позитивно. «Ринок кредитування розвивався і показав, що він залишається актуальним і йому є куди рости», - коментує Дмитро Клименков, начальник управління середніх і малих кредитів Імексбанку .

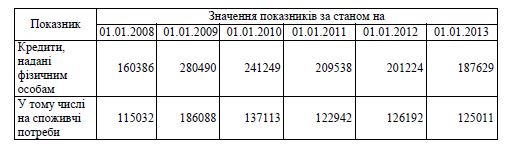

За даними НБУ, за 11 місяців 2014 року загальний обсяг кредитів, виданих банками українським позичальникам, виріс на 4,5 мільярда гривень або на 2,4% - до 192,7 мільярда гривень (Додаток Б). Для порівняння: за 2013 рік обсяг кредитів українців зменшився на 11 мільярдів або 5,5%. Більше того – досі, з 2009 року, обсяг кредитування фізосіб щорічно скорочувався (таблиця 3.2)

Таблиця 2.2

При цьому різні напрямки кредитування фізосіб - споживче, житлове та позики на авто - демонстрували різну, а іноді і зовсім протилежну динаміку. Приміром, обсяг споживчого кредитування за січень-листопад-2013 зріс на 7,4% - до 135,65 мільярда гривень. А обсяг іпотеки за той же період скоротився на 9,5% - до 52,36 мільярда гривень (рисунок 2.3)[38].

Рис. 2.3 Обсяг кредитування фізичних осіб банками, млрд. грн.

За даними НБУ, за 12 місяців (листопад-2013 - листопад 2014 року) споживчі кредити становили 83% всіх нових позик: на них припадало 110 з 132,3 мільярдів гривень кредитів, виданих фізособам. Не дивно, що пропозицію саме цих кредитів банки в минулому році збільшували. «Найбільш інтенсивно в 2013 році розвивався сегмент споживчого беззаставного кредитування. За минулий рік значно збільшилася як кількість учасників цього ринку, так і кількість кредитних програм усередині кожного з них», - розповідає Володимир Радько, начальник відділу альтернативних каналів продажів Банку Кіпру [39].

Ставки за споживчими кредитами змінювалися наступним чином. Середня реальна вартість беззаставних кредитів зростала до кінця липня-2013, після чого впала і в кінці листопада-2013 знову пішла в зростання. В результаті, за даними компанії «Простобанк Консалтинг», кредити готівкою строком на рік вийшли приблизно на ту ж реальну ставку, що і на початку року. А трирічні позики подорожчали в середньому на півтора процентних пункти.

Кредити готівкою під заставу нерухомості або авто в середньому по ринку подешевшали на 2,2-3,1 процентного пункту в залежності від терміну. Але найбільше подешевшали позики на товари: середні реальні ставки за ними впали за рік на 5-9 процентних пунктів, в залежності від терміну кредиту.

Так що якщо на початку 2013 року середні реальні ставки за трирічними кредитами готівкою і позики на товари стартували з однієї позначки близько 60% річних, то закінчили рік вони з різницею в 6 відсоткових пунктів: 55,3 проти 61,3% реальних річних за позиками на товари і готівкою відповідно.

Лідером у сегменті кредитування фізичних осіб, як і раніше, залишається споживче кредитування, до якого ми відносимо кредити готівкою, у розстрочку та кредитні картки. У зв'язку з дорожнечею «довгих» грошей все більше банків віддають перевагу такому виду кредитування. Такі види кредитів користуються великим попитом у населення [36].

РОЗДІЛ 3 ВДОСКОНАЛЕННЯ СПОЖИВЧОГО КРЕДИТУВАННЯ В УКРАЇНІ

Ситуація із споживчим кредитуванням в Україні потребує реформування. Деякі з уроків щодо споживчого кредитування, отриманих під час фінансової кризи, так і не були засвоєні, а отже і не було ухвалено і запроваджено відповідних нормативних та регуляторних актів. Одним з головних джерел проблеми – як і до кризи – залишається незадовільний рівень фінансової обізнаності споживачів та відсутність належного розкриття інформації та захисту прав споживачів.

Однак, як показує аналіз поточної практики, стандартний для України рефрен «потрібен новий закон», в цьому випадку не є дієвим рішенням. В Україні далеко не повністю використовуються норми чинної редакції Закону «Про захист прав споживачів», який насправді надає споживачам досить широкі можливості для самостійного обстоювання своїх прав та інтересів. Не вистачає лише двох компонентів: підзаконних актів та обізнаності споживачів із своїми законними правами.

Доречними будуть кілька першочергових заходів:

1) Розробка та ухвалення Держфінпослуг нормативно-правового акту щодо імплементації чинних вимог Закону, що забезпечить рівні правила гри на ринку фінансових послуг та ліквідацію так званого регуляторного арбітражу, що має місце сьогодні. Це забезпечить повернення до справедливої конкуренції, і усі надавачі послуг із кредитування населення будуть зобов’язані дотримуватися однакових вимог щодо розкриття інформації та поведінки на ринку.

2) Запровадити загально-просвітницьку кампанію для ознайомлення пересічних українців із їх правами в рамках відносин, що виникають із постачальниками фінансових послуг, а також шляхами реалізації та забезпечення таких прав. В рамках реалізації цього заходу можливо потрібно буде визначити спеціальні підрозділи у кількох державних установах, на які будуть покладені функції обробки скарг споживачів фінансових послуг.

3) Внести зміни та доповнення до чинної редакції Постанови НБУ щодо правил надання інформації про умови кредитування та реальну вартість кредиту з метою унеможливлення використання банками різноманітних надуманих причин для уникнення обов’язкового розкриття інформації [19,ст.42].

Крім самої вартості кредитів, значною проблемою споживчого кредитування в Україні є асиметрія переговорних можливостей кредиторів і позичальників щодо умов кредитування. До числа негайних заходів щодо подолання цієї проблеми відноситься запровадження уніфікованої, або стандартизованої редакції текстів угод найбільш поширених типів кредитів – іпотечного кредиту, кредиту на придбання автотранспорту або кредиту на споживчі потреби. Шаблони таких типових договорів можуть бути розроблені професійними юристами, а їх застосування – передбачене в рамках законодавства про захист прав споживачів фінансових послуг. В такому разі фінансовим установам дозволено було б вносити до затвердженого тексту угоди лише реквізити позичальника та деякі інші деталі конкретної позики, однак жодні інші зміни змістовної частини правочину не допускалися б. Це допомогло б мінімізувати найбільш очевидні порушення принципів цивілізованої практики кредитування, забезпечивши захист споживачів не через їх освіту (що залишається найкращим, але дорогим і надто тривалим заходом), а за допомогою адміністративних і юридичних заходів.

Крім цього, регуляторам доцільно розпочати застосовувати серйозні заходи впливу до тих установ, що порушують вимоги щодо захисту прав споживачів фінансових послуг. Такі кроки продемонстрували б ринку, що захист споживачів – це не просто теоретичне поняття, а це невідступна вимога ведення бізнесу, яку слід сприймати серйозно всім учасникам ринку[18, ст.184].

Стрімкий розвиток споживчого кредитування потребує щоденного оброблення все більшої кількості кредитних заявок, що вимагає від банку швидкого та якісного здійснення обробки інформації та видачі кредиту. Для забезпечення ефективності процесу кредитування банки розробляють та впроваджують автоматизовані системи, призначені для комплексної автоматизації кредитних операцій.

За таких умов важливу роль відіграє якість технічного та програмного забезпечення процесу оформлення кредиту. Уже сьогодні виникає необхідність пришвидшення обробки кожної заявки, або залучення більшої кількості кредитних працівників для роботи з клієнтами. Зважаючи, на виникнення додаткових витрат внаслідок залучення додаткових працівників, очевидна необхідність розробки та впровадження в банківську практику споживчого кредитування програмних комплексів для зменшення часових, а відповідно, і матеріальних витрат на оформлення одного кредиту.

Сьогодні існують два основні варіанти роботи кредитних точок у торгівельних установах. Перший – заповнення заявки в паперовому вигляді, та відправлення її у банківську установу за допомогою факсу. Такий варіант сьогодні майже не застосовується. Більш поширеним є другий варіант – у торговельній установі обладнується робоче місце для працівника фінансової установи, що займається видачею споживчих кредитів на придбання товарів. Робоче місце кредитного працівника передбачає наявність комп’ютера, що підключений до мережі.

Аналіз ефективності технології видачі товарного кредиту показав, що найбільше проблем виникає з вибором способу підключення комп’ютера у торговій точці до мережі банку. Фізичне прокладання кабелю обходиться дуже дорого, так само, як і виділення окремого телефонного каналу, а використання телефонної лінії може викликати незручності для роботи магазину. Тому, як свідчить практика, більшість банківських установ організовують зв’язок за допомогою мобільних засобів зв’язку (мобільних телефонів з вбудованим модемом), враховуючи, окрім простоти встановлення, мобільність робочого місця. Водночас, вагома проблема, що виникає за умови підключення за допомогою мобільних пристроїв зв’язку – це нездатність забезпечити високу швидкість передачі даних. Хоча оператори декларують достатньо високу швидкість передачі даних, насправді ця швидкість складає не більше 2 – 3 Кбіт/сек. Оскільки на швидкість передачі даних банк вплинути не може, лише зменшення обсягів інформації при обробленні даних з оформлення кредиту може забезпечити економію часу та витрат трафіку. В межах роботи досліджено доцільність використання при цьому різноманітних тарифних планів, що дозволило дійти висновку – оскільки важко точно спрогнозувати кількість клієнтів, кількість виданих кредитів, і, відповідно, кількість звертань браузера до сервера, відтак підбір оптимального пакета виявляється майже безнадійною справою. Саме тому більшість банків використовують стандартні корпоративні тарифні плани операторів мобільного зв’язку, а це також додаткові витрати [27,ст. 201].

Водночас, аналіз витрат трафіку на укладання однієї угоди з клієнтом свідчить, що вони немалі. Зокрема, в технологіях з доступом у режимі online, так само, як і в технологіях за допомогою електронної пошти закладається 4 – 5 Мб на одну видачу кредиту, відповідно до тарифів основних операторів це становить 20 – 25 гривень. Вважаємо, що саме на цих двох основних проблемах слід сьогодні зосередити увагу кредитним установам – скорочення витрат трафіку за рахунок скорочення обсягів даних, що передаються, та, відповідно, часу передачі даних, оскільки ці аспекти сьогодні не враховуються наявним програмним забезпеченням. Шляхи оптимізації технології надання товарного кредиту з метою зменшення витрат часу та грошових коштів на оформлення кредиту у торгівельній установі ми вбачаємо у впровадженні ефективних сучасних автоматизованих технологій оформлення та видачі кредиту. Один з варіантів такої технології, що передбачає наявність клієнтської та банківської частин, ми пропонуємо в межах нашої роботи. Інструменти, що використовує програмний комплекс, мають свої особливості порівняно з аналогічними комплексами.

Особливістю Кредитного калькулятора для розрахунку внесків по кредиту потенційного клієнта, порівняно з аналогічними програмами, що працюють у режимі online, є повна його автономність. Розрахунок не потребує жодної передачі даних на сервер банку, а, отже, не потребує жодних витрат трафіку.

Інструмент Перевірка клієнта є особливістю програмного комплексу, що не використовується в аналогічних програмних засобах. Цей інструмент перед видачею кредиту формує файл, що відправляється у головний банк і містить: паспортні дані потенційного позичальника, дані, що характеризують фінансовий стан позичальника тощо. На основі отриманих даних банк уже може прийняти попереднє рішення про можливість видачі кредиту, оскільки існують певні особи, кредит яким не може бути наданий в силу поганих взаємовідносин з банком.

Третій інструмент – Дані про кредит призначений для занесення всіх даних про кредитора і кредит та формування файлу для відправки на сервер банку. Банківська частина програмного комплексу проводить перевірку кредитоспроможності клієнта на основі системи “скорингу” і приймає рішення про можливість надання кредиту. При цьому клієнтською частиною програми формується пакет документів для друку на основі попередньо введених даних, і здійснюється їх друк. Паперові документи формуються на місці, що забезпечує значну економію трафіку, порівняно з аналогами.

Отже, запропонована автоматизована технологія обробки інформації і видачі кредиту передбачає формування і відправку лише 3х файлів: файл входу в систему, перевірки клієнта, заведення кредитної інформації і отримання відповідей на відправлені файли. Сумарний обсяг усіх переданих/отриманих файлів пари оформленні одного кредиту складає близько 2 Кбайт інформації. Таким чином запропонований нами програмний продукт забезпечує економію у 3 – 4 рази [28,ст. 67].

ВИСНОВКИ

Українська банківська система не є досконалою має місце неврегульованість діяльності комерційних банків чинним законодавством.

Ситуація зі споживчим кредитування потребує реформування, адже на сьогодні відсутні нормативно-правові акти для регулювання споживчого кредитування і захисту прав споживачів. Окремі аспекти споживчого кредитування регулюються Цивільним кодексом України, окремі – Законом України «Про захист прав споживачів», окремі – іншими законодавчими актами, але спеціального законодавчого акту, в якому б комплексно регулювалися всі аспекти споживчого кредитування в Україні досі не має, що у першу чергу негативно відображається на рівні захисту прав фізичних осіб - споживачів, як боржників у відповідних договорах. З іншого боку правова невизначеність у цій сфері негативно впливає і на комерційні банки, які в цих умовах не можуть належним чином організувати відповідну діяльність та визначитися з її плануванням.

Головною проблемою є недостатній рівень обізнаності споживачів. Необхідним є створення законодавчого документу, що забезпечить повернення банків до справедливої конкуренції та надання повної інформації про умови кредитування. Важливим кроком може стати запровадження просвітницької кампанії інформування пересічних громадян стосовно фінансових відносин з комерційними банками, що дозволить уникнути їм необґрунтованих збитків.

Необхідно розробити заходи підвищення контролю за виконанням постанови НБУ щодо правил надання інформації про умови кредитування та реальну вартість кредиту з метою унеможливлення використання банками різноманітних надуманих причин для уникнення обов’язкового розкриття інформації. Це може бути досягнуто шляхом визначення штрафних санкцій для банків у разі недотримання вимог чинного законодавства.

Для ефективного розвитку та функціонування споживчого кредитування надалі необхідно уніфікувати стандартні договори для найпопулярніших видів кредитування (споживче кредитування, автокредитування, іпотека). Шаблони договорів повинні бути складенні висококваліфікованими професійними юристами та застосовуватися у всіх комерційних банках. Таким чином форму договору змінювати буде неможливо, що забезпечить захист споживачів і більш вичерпне інформування про умови кредитування.

Що стосується ринкової інфраструктури кредитування, запровадження в кредитну практику ефективних автоматизованих технологій оформлення та видачі споживчого кредиту дозволить суттєво зменшити навантаження на комунікаційну систему за рахунок скорочення обсягів переданих або прийнятих даних, а, відтак, і скоротити витрати кредитної установи на зв’язок. Це надасть кредитним установам можливість економити свої фінансові ресурси, а відтак, досягати головної мети щодо отримання прибутку.

Отже, досліджуючи тему споживчого кредитування було виявлено, що бракує ґрунтовних комплексних досліджень щодо методології аналізу банківського кредитування фізичних осіб в Україні в сучасних умовах.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

- Закон України «Про банки і банківську діяльність» .// Законодавчі і нормативні акти з банківської діяльності. – 2001- № 1. – c. 4-40.

- Закон України «Про захист прав споживачів» від 12.051991р. №1023-XІІ//www.zakon.rada.gov.ua

- Про порядок надання пільгових довготермінових кредитів молодим сім’ям та одиноким молодим громадянам на будівництво (реконструкцію) і придбання житла: Постанова Кабінету Міністрів України від 29 травня 2001р. № 584 // Офіційний веб-портал Верховної Ради України [Електронний ресурс]. – Режим доступу: http://zakon4.rada.gov.ua/rada/show/584-2001-п.

- Про затвердження Порядку надання цільових пільгових державних кредитів для здобуття вищої освіти: Постанова Кабінету Міністрів України від 16 червня 2003р. № 916 // Офіційний веб-портал Верховної Ради України [Електронний ресурс]. – Режим доступу: http://zakon.rada.gov.ua/laws/show/916-2003-п.

- Правління Національного банку України від 30 квітня 2010р. №223 // Офіційний веб-портал Верховної Ради України [Електронний ресурс]. Режим доступу: http://zakon2.rada.gov.ua/rada/show/z0474-10.

- Аналіз банківської діяльності: Навч. посіб./ Косова Т.Д.– К. Центр учбової літератури, 2008. - 486 с.

- Аналіз банківської діяльності: Підручник / За ред. А.М.Герасимовича.- К.: КНЕУ, 2007.-599 с.

- Банківська справа : навчальний посібник / Р. І. Тиркало. –Тернопіль : «Карт-бланш», 2001 –314 c

- Банківське кредитування / Владичин У. В. – Київ : Атака, 2008. – 648 с.

- Банківське кредитування: Навчальний посібник / За ред. д.е.н., проф. С. К. Реверчука. – К.: Атіка, 2008. - 248 с.

- Банківське споживче кредитування населення / О. П. Бондар // Науковий вісник: Фінанси, банки, інвестиції. –2009. –No 4. –С.68-83

- Банковское обслуживание населения: зарубежный опыт. / А.А. Казимагомедов. – М.: Финансы и статистика, 2006. –256 с]

- Економічний аналіз діяльності комерційних банків: Навчальний посібник. / Васюренко О.В., Волохата К. О.– К.: Знання, 2006. – 463 с.

- Кредит і банківська справа: Підручник. Затверджено МОН / Вовчак О.Д., Рущишин Н.М. — К., 2008. — 564 с.,

- Кредитування і контроль/ Вовк В.Я., Хмеленко О.В.: Навч. посіб. - К.: Знання, 2008. - 463 с.

- Кредитування і контроль: Підручник. Т. С. Смовженко, Р. А. Слав’юк, Р. Р. Коцовська, В. Б. Шатковська-Шморгай, Н. В. Дунас, З. М. Карасьова / За загальною редакцією Т. С. Смовженко, Р. А. Слав’юка. – К: УБС НБУ, 2012.

- Кредитування: теорія і практика: Навч. посіб.- / Лагутін В. Д.- К.: Знання, 2002.-216 с

- Основні шляхи вдосконалення сучасних методів оцінки кредитоспроможності позичальника/ Бугелець Ю. // Банківська справа. - 2007. - №4. - с.54

- Проблеми споживчого кредитування в Україні / В.Побединська // Вісник НБУ. – грудень. – 2013

- Ринок фінансових послуг: Навчальний посібник / Ходаківська В.П., Данілов О.Д.. – Ірпінь: Академія ДПС України, 2001. – 501 с.

- Розвиток споживчого кредитування в сучасних умовах функціонування кредитно-банківської системи України / І. О. Карлова, В. А. Стефанова // Актуальні проблеми економіки. –2009. –No5. –С.198-206.

- Розвиток споживчого кредитування та напрями їх обмеження / А. А. Кириленко // Світ фінансів. –2007. –No 1 –С. 153-158

- Роль споживчого кредитування для підвищення життєвого рівня населення/ Н.В. Рогожнікова // Вісник Хмельницького національного університету.Економічні науки.–2009. –No1,Т.1. –С. 87-92.

- Роуз П.С. Банковский менеджмент / Пер.с англ. – М.: Дело ЛТД, 1995.– 768 с.

- Споживче кредитування в Україні: аналіз та перспективи розвитку в умовах кризи / С. Ю. Білоусова // Економіка та управління підприємствами машинобудівної галузі: проблеми теорії та практики. –2009. –No 4. –С. 97-104.

- Споживче кредитування в Україні: сучасний стан і напрями розвитку/Л.В. Торубка// Вісник Університету банківської справи НБУ, 2011. – №3(12). – С.227-230.

- Теоретичні аспекти та особливості банківського кредитування фізичних осіб в Україні // Проблеми і перспективи розвитку банківської системи України. Т. 12 / Башлай С.В., Лобода Н.О. Збірник наукових праць: Наукове видання.- Суми: Мрія-1 ЛТД; УАБС, 2005.- 234 c.

- Шляхи удосконалення процесу банківського споживчого кредитування / В. Страхарчук, А. Страхарчук // Молодь і ринок. - 2014. - № 2. - С. 67-74.

- «Аналіз сучасного стану умов споживчого кредитування фізичних осіб в Україні - Ошийко А.С., Хорольська А.П. [Електронний ресурс] // Режим доступу: //http://nauka.kushnir.mk.ua/?p=72927

- Аналіз банківської діяльності Підручник / А. М. Герасимович, М. Д. Алексеєнко, І. М. Парасій-Вергуненко//[Електронний ресурс] // Режим доступу: http://studentbooks.com.ua/

- Аналіз банківської діяльності//[Електронний ресурс] // Режим доступу:http://gendocs.ru/v11938/лекции_аналіз_банківської_діяльності?page=4

- Банківська справа//[Електронний ресурс] // Режим доступу:http://ru.osvita.ua/

- Бюлетень Національного Банку України – 2007//[Електронний ресурс] // Режим доступу: http://www.bank.gov.ua.

- Дослідження: Середній розмір споживчого кредиту на одного українця виявився одним із найвищих у Європі//[Електронний ресурс] // Режим доступу: http://news.bigmir.net/business.

- Механізм надання та погашення споживчого кредиту //[Електронний ресурс] // Режим доступу: http://ekonomist.kiev.ua

- Огляд ринку кредитування фізичних осіб за 2014 рік// [Електронний ресурс] // Режим доступу: http://ua.prostobank.ua/

- Офіційний сайт Приватбанку//[Електронний ресурс] // Режим доступу: http://privatbank.ua/

- Офіційний сайт Укрінбанку//[Електронний ресурс] // Режим доступу: http://www.ukrinbank.com/ukr/

- Споживче кредитування в Україні: огляд ринку та практики 2013р.: Проект USAID «Розвиток фінансового сектору» (FINREP)/ О.Куценко//[Електронний ресурс] // Режим доступу: http://www.twirpx.com

- Статистична інформація . Державний комітет статистики України//[Електронний ресурс] // Режим доступу: http:/www.ukrstat.gov.ua/

Споживчі кредити

За терміном надання

Короткострокові

Довгострокові

Забезпечені заставою

забезпечені

гарантовані

незабезпечені

За забезпеченням

застраховані

У разовому порядку

За методами кредитування

Відповідно до відкритої кредитної лінії

Погашення водночас

За методами погашення

Погашення на виплат

Погашення достроково

Методи оцінки кредитоспроможності позичальника

Метод рейтингових оцінок

Метод експертних оцінок

Метод коефіцієнтів

Метод порівнянь

Метод групувань

Вдосконалення споживчого кредитування в Україні