Активные операции коммерческих банков

Содержание

Введение

Банки - центры, где в основном начинается и завершается деловое партнерство. От четкой грамотной деятельности банков зависит в решающей мере здоровье экономики. Без развитой сети банков, действующих именно на коммерческой основе, стремление к созданию реального и эффективного рыночного механизма остается лишь благим пожеланием.

Коммерческие банки – универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

Что же касается данного дипломного проекта, то в нем как раз и будут исследованы операции коммерческих банков, а именно активные, потому что они имеют для деятельности коммерческих банков одно из первостепенных значений, так как процессы образования кредитных ресурсов и их использования находятся в тесной взаимосвязи.

Активные банковские операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Экономическая значимость и актуальность данного вопроса – вопрос проведения активных операций и определили написание данного дипломного проекта, целью которого является исследовать в теоретическом и практическом плане сущность и значение активных операций коммерческих банков.

Что же касается данной дипломной работы, то в ней как раз и будут исследованы операции коммерческого банка, а именно активные операции.

Цель дипломной работы - исследовать в теоретическом плане сущность и значение активных операций коммерческих банков, а также проанализировать практику осуществления данных операций.

Исходя из цели работы, были поставлены следующие задачи:

- определить сущность активных операций коммерческого банка;

- рассмотреть нормативное регулирование банковской деятельности;

- дать краткую характеристику ООО « Хоум Кредит энд Финанс Банк»;

- проанализировать основные показатели коммерческой деятельности ООО « Хоум Кредит энд Финанс Банк»;

- проанализировать состояние активных операций ООО « Хоум Кредит энд Финанс Банк»;

- рассмотреть основные пути расширения операций ООО «Хоум Кредит энд Финанс Банк».

Объектом исследования дипломного проекта выступает ООО «Хоум Кредит энд Финанс Банк».

Предмет исследования – активные операции в коммерческом банке.

Теоретической и методологической базой написания дипломного проекта послужили разработки, положения и выводы ведущих зарубежных и отечественных ученых экономистов в области банковского дела, менеджмента, экономической теории, таких как Иванов В.В., Лаврушина О.И., Львов В.С., Бухвальд Б. и др.

Эмпирической базой исследования явились бухгалтерские отчеты, статистические и аналитические материалы ООО «Хоум Кредит Финанс Банк».

Дипломная работа состоит из 3 глав. 1 глава посвящена теоретическим основам активных операций в коммерческом банке, а также нормативное регулирование банковской деятельности. Во 2 главе проведен анализ кредитного портфеля физических лиц, пассивных операций с физическими лицами и характеристика ООО «Хоум Кредит энд Финанс Банк». 3 глава посвящена совершенствованию реализации активных операций путем расширения кредитных и депозитных операций с физическими лицами.

Глава 1. Теоретические основы активных операций в коммерческом банке

1.1 Понятие и сущность активных операций в коммерческом банке

Активные банковские операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Активные операции коммерческого банка составляют банковские кредиты. В мировой банковской практике отсутствует единая классификация банковских кредитов. Это связано с различиями в уровне развития бан�ковских систем в разных странах, сложившимися в них способами пре�доставления кредитов. Однако наиболее часто в экономической литера�туре встречается классификация кредитов по следующим признакам:

- назначению (цели кредита);

- сфере использования;

- срокам пользования;

- обеспечению;

- способу выдачи и погашения;

- видам процентных ставок.

По назначению банковские кредиты могут быть разделены на сле�дующие группы: промышленные, сельскохозяйственные, торговые, инвестиционные, потребительские, ипотечные.

Промышленные ссуды предоставляются предприятиям и организа�циям на развитие производства, на покрытие расходов по покупке материалов и т.п.

Сельскохозяйственные ссуды предоставляются фермерам, кресть�янским хозяйствам с целью содействия их деятельности по обработке земли, сбору урожая и т.п.

Потребительские ссуды предоставляются физическим лицам на покрытие неотложных нужд, ремонт и покупку квартир, домов и т.п.

Ипотечные ссуды выдаются под залог недвижимости с целью строительства, приобретения или реконструкции жилья.

В зависимости от сферы использования банковские кредиты могут быть двух видов: ссуды для финансирования основного или оборот�ного капитала. В свою очередь, кредиты в оборотный капитал подраз�деляют на кредиты в сферу производства и в сферу обращения. На со�временном этапе развития российской экономики наиболее при�быльными и, как следствие, наиболее распространенными являются кредиты, направленные в сферу обращения1.

По срокам пользования банковские кредиты бывают онкольными (до востребования) и срочными.

Онкольные ссуды подлежат возврату в фиксированный срок после поступления официального уведомления от кредитора. В настоящее время подобные кредиты практически не используются в России, так как требуют стабильных условий на рынке ссудных капиталов.

Срочные кредиты принято делить на краткосрочные, среднесроч�ные и долгосрочные. В современном банковском деле преимущест�венно используются краткосрочные кредиты.

По обеспечению кредиты подразделяются на необеспеченные (бланковые) и обеспеченные. Бланковые кредиты выдаются перво�классным заемщикам без использования какой-либо формы обеспе�чения возвратности кредита.

Обеспеченные ссуды являются основной разновидностью совре�менного банковского кредита. В зависимости от вида обеспечения их принято подразделять на залоговые, гарантированные и застрахован�ные. Подобная классификация банковских кредитов используется больше в теории банковского дела, чем на практике. В практической деятельности российских банков принято деление банковских креди�тов в зависимости не от вида, а от качества обеспечения. В связи с этим принято выделение обеспеченных, недостаточно обеспеченных и необеспеченных кредитов.

Обеспеченная ссуда — ссуда, имеющая обеспечение в виде залога в тех случаях, когда залог одновременно отвечает следующим требова�ниям2:

- его реальная (рыночная) стоимость достаточна для компенса�ции банку основной суммы долга по ссуде, всех процентов в соответ�ствии с договором, а также возможных издержек, связанных с реали�зацией залоговых прав;

- вся юридическая документация в отношении залоговых прав банка оформляется таким образом, что время, необходимое для реа�лизации залога, не превышает 150 дней со дня, когда реализация за�логовых прав становится для банка необходимой.

К категории обеспеченных ссуд относят ссуды, выданные под по�ручительство Правительства Российской Федерации, субъектов Рос�сийской Федерации, гарантию Банка России.

Недостаточно обеспеченная ссуда — ссуда, имеющая обеспечение в виде залога, не отвечающего хотя бы одному из требований, предъ�являемых к залоговому обеспечению по обеспеченной ссуде.

Необеспеченная ссуда — ссуда, не имеющая обеспечения или име�ющая обеспечение в виде залога, не отвечающего требованиям, предъявляемым к залоговому обеспечению по обеспеченным ссудам.

По способу выдачи банковские кредиты могут быть поделены на кредиты, носящие компенсационный и платежный характер. Компенсационный кредит предполагает направление ссудных средств на расчетный счет заемщика с целью возмещения совершенных им ра�нее расходов. Сущность платежного кредита состоит в том, что заем�щик по мере необходимости предоставляет банку поступающие к нему расчетно-платежные документы и ссудные средства поступают непосредственно на оплату данных документов3.

По способам погашения банковские кредиты делятся на ссуды, по�гашаемые единовременно, и ссуды, погашаемые в рассрочку. Ссуды, погашаемые единовременным платежом, являются традиционной формой возврата краткосрочного кредита, поскольку удобны с пози�ции юридического оформления. Ссуды, погашаемые в рассрочку, предполагают погашение кредита двумя и более платежами в течение всего срока кредитования. Конкретные условия возврата определяют�ся в кредитном договоре и зависят от объекта кредитования, срока кредита, инфляционных процессов и ряда других факторов.

По видам процентных ставок банковские кредиты можно подраз�делить на кредиты с фиксированной или плавающей процентной ставкой. Ссуды с фиксированной процентной ставкой предполагают установление на весь период кредитования определенной величины процентной ставки без права ее пересмотра. В данном случае заем�щик принимает на себя обязательство оплатить проценты по неиз�менной согласованной ставке вне зависимости от изменений на рын�ке капиталов. В российской практике банковского кредитования пре�имущественно используются фиксированные процентные ставки. Кредитование с плавающей процентной ставкой предполагает ис�пользование процентной ставки, размер которой периодически пере�сматривается. В данном случае процентная ставка складывается из двух составных частей: основной ставки, изменяющейся в зависимо�сти от конъюнктуры рынка, и надбавки, являющейся фиксированной величиной и определяемой по договоренности ставок4.

По размерам принято деление банковских ссуд на мелкие, сред�ние и крупные. В банковской практике не существует единого подхо�да к классификации кредитов по данному признаку. В России круп�ным считается кредит одному заемщику, превышающий 5% величи�ны капитала банка.

Вопрос о принципах кредитования — сложный теоретический во�прос, одновременно имеющий большое практическое значение. Здесь можно выделить две взаимосвязанные проблемы. Первая заключает�ся в определении понятия «принцип кредитования». Вторая проблема состоит в выборе самих принципов кредитования.

В литературе принципы кредитования определяются по-разному. Например, как основные правила передачи банком денежных средств в ссуду; как способы реализации экономических законов кредита; как главный элемент системы кредитования; как основополагающие условия кредитования; как основополагающие условия, на которых выдается кредит заемщику; как основа, главный элемент системы кредитования, поскольку отражают сущность и содержание кредита, а также требования объективных экономических законов, в том числе и в области кредитных отношений5.

Ведущим законом кредита является закон возвратности средств. Каким образом возвратность как атрибут кредита может превратиться в специфически активное свойство? Это можно сделать через меха�низм кредитования, но прежде через принципы кредитования, как его исходный элемент, включив в состав этих принципов такие, кото�рые бы обеспечивали своевременную возвратность ссуженных средств. Этой цели в полной мере отвечает принцип срочности. Он призван определить как временные границы использования кредита, так и конкретные сроки его возврата.

Следует различать два понятия: срок пользования кредитом и срок погашения кредита. Иногда они могут совпадать вследствие особенно�стей объектов кредита. Эти случаи встречаются при кредитовании за�трат на оборотные средства. Совершенно иное — при кредитовании затрат на основные фонды: здесь срок пользования кредитом и срок его погашения, как правило, не совпадают. Например, срок пользования кредитом на затраты по внедрению новой техники складывается из трех частей: времени работ по кредитуемому мероприятию, перио�да освоения и срока окупаемости кредитуемых затрат. Этот кредит погашается после завершения работ на объекте, а если необходимо, то и периода освоения внедренной техники. Следовательно, срок по�гашения кредита на затраты в основные фонды значительно меньше срока пользования кредитом. Поэтому принцип срочности кредито�вания требует определения периода пользования кредитом, а не просто периода его погашения. В этих условиях большое значение приобретают экономически обоснованное установление как сроков пользования кредитом, так и сроков его погашения.

Принцип срочности направлен на укрепление платежной дис�циплины. Банки оказывают экономическое воздействие на предпри�ятия, нарушающие эту дисциплину, путем применения дифференци�рованных процентных ставок за пользование кредитом, а также испо�льзования других экономических мер воздействия, предусмотренных кредитным договором. Однако следует иметь в виду, что одного принципа — срочности — недостаточно для обеспечения действия та�кого закона кредита, как возвратность средств. Вследствие своей спе�цифики кредит не может быть использован на осуществление любых затрат, возникающих на различных участках хозяйства. Его можно направить только на экономически целесообразные затраты, имею�щие возвратную основу. Поэтому важным принципом кредитования является его целенаправленность. По существу, этот принцип призван определить границы использования кредита6.

Вторым законом кредита является закон сохранности кредитных средств. Он предполагает полное и своевременное погашение заемных средств. Чтобы в практике не было нарушения этого закона, в механиз�ме кредитования должны быть заложены соответствующие принципы. Для достижения своевременного возврата заемных средств банки ис�пользуют различные формы обеспечения этой возвратности. Отсюда возникает необходимость выделения в качестве закона кредитова�ния принципа обеспеченности кредита. Принцип обеспеченности вы�полняет особую роль в сфере кредитных отношений, поскольку он не только находится в тесной взаимосвязи с другими принципами, но и играет по отношению к ним определенную роль7.

Первоначально этот принцип предусматривал наличие конкретно�го материального обеспечения по каждой кредитной операции. В даль�нейшем по мере развития кредитных отношений, повышения роли кредита в хозяйстве понятие обеспеченности стало более широким. Кредит считается обеспеченным, если он соответствует всей совокуп�ной потребности в оборотных средствах, на которые он выдан (под все сверхнормативные запасы каких-то ценностей, хотя последнее имеет определенное значение и сейчас), соответствует объему деятельности предприятия. Однако не все предоставляемые кредиты связаны непо�средственно с материальным обеспечением. В этом случае главным условием обеспечения возвратности кредита является финансовое по�ложение предприятия, его кредитоспособность. Поэтому оценке кре�дитоспособности предприятия банками уделяется особое внимание8.

Названные принципы — срочность, целенаправленность, обеспе�ченность — в полной мере способствуют реализации законов кредита, а следовательно, могут быть использованы в качестве принципов банков�ского кредитования. Все принципы банковского кредитования между собой тесно связаны и взаимозависимы. Нарушение выполнения любо�го из принципов неблагоприятно отражается на других принципах.

Так, неправильное выполнение принципа целенаправленности кредитования может привести к использованию кредита в нерацио�нальных направлениях. Недостатки в реализации принципа обеспе�ченности кредитования затрудняют выполнение принципа срочности.

Следует отметить, что принципы краткосрочного и долгосрочного банковского кредитования должны быть едиными, поскольку они от�ражают сущность и законы единого кредита — банковского. Что же касается его разновидностей (краткосрочный, долгосрочный, в обо�ротные средства, в основные фонды), то специфика заключается в особенностях содержания механизма кредитования по отношению к конкретным объектам, в особенностях реализации отдельных прин�ципов кредитования, но не затрагивает самих принципов банковско�го кредитования как исходных его элементов.

Кредитование условно можно разделить на несколько этапов, на каждом из которых уточняются характеристики ссуды, способы ее выдачи и погашения9:

- рассмотрение кредитной заявки и собеседование с клиентом;

- изучение кредитоспособности клиента;

- подготовка и заключение кредитного договора, выдача кредита;

- формирование резерва на возможные потери по ссудам;

- контроль банка за выполнением условий договора и погашени�ем кредита (сопровождение кредита);

- работа банка с проблемными ссудами.

1.2 Нормативное регулирование банковской деятельности

Банковская система это один из важнейших организационных механизмов финансовой системы Российской Федерации, оказывающий огромное влияние на функционирование всех экономических процессов в обществе.

Банковская система, представляя относительно автономное экономико-правовое образование, органично входит в состав другой, более широкой финансово-кредитной системы, взаимодействует со всеми ее элементами, но и выполняет собственные, только ей присущие функции.10

Аккумулируя и перераспределяя значительные денежные ресурсы, банки ставят в зависимость от своей деятельности защищенность и устойчивость национальной валюты, в частности ее покупательскую способность и курс по отношению к валютам иных государств. Тем самым, финансовое состояние банковской системы оказывает непосредственное влияние на экономическую безопасность государства, как следствие, на его экономический суверенитет.

Банковская система имеет первостепенное значение не только для хозяйственной деятельности частных субъектов, но и для финансовой деятельности государства, поскольку именно через систему банков происходит непосредственное материальное обеспечение государственных функций, программ, различных мероприятий. Названные обстоятельства предопределяют правовое регулирование организации и деятельности банковской системы.

В настоящее время банковская система имеет достаточную юридическую регламентацию.

Банковское законодательство является отраслью права, представляющую систему нормативных актов, регулирующих банковскую деятельность. Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, Гражданским кодексом Российской Федерации, закладывающим основы правоотношений по договорам займа и кредита, банковского вклада, банковского счета и отношений, складывающихся в связи с осуществлением расчетов, Федеральными законами "О Центральном банке Российской Федерации (Банке России)", "О банках и банковской деятельности", другими федеральными законами и нормативными актами Банка России.

Банк России входит в систему органов осуществляющих финансовую деятельность по многим направлениям. Главная цель банковского регулирования и надзора со стороны Банка России состоит в поддержании стабильности банковской системы, защите интересов вкладчиков и кредиторов, в обеспечении соблюдения банковского законодательства, собственных нормативных актов, в которых в частности устанавливаются обязательные нормативы.

Не вмешиваясь в оперативную деятельность кредитных организаций, Банк России обеспечивает стабильность банковской системы и воздействует на банковскую деятельность, причем формы этого воздействия разнообразны.

Они существуют в следующем виде:

а) нормотворчества, в процессе которого Банк России на основе законодательства устанавливает порядок осуществления банковской деятельности;

б) регистрации и лицензирования деятельности кредитных организаций, открытия филиалов и представительств иностранных банков;

в) осуществления денежно-кредитного регулирования путем установления обязательных нормативов;

г) осуществления надзора за банковской деятельностью. Банковский надзор предлагается рассматривать как один из путей государственного регулирования банковской деятельности наряду с лицензированием кредитных организаций, установлением правил для банковских операций и иными мерами.

Основными функциями банковского надзора являются изучение правовых вопросов деятельности банка, в том числе соблюдение им устава и предписаний Банка России, проверка соблюдения кредитной организацией позиций банковской лицензии, анализе баланса и отчетности банка, исследовании динамики отдельных показателей банковской деятельности и перспектив развития кредитной организации.11

В широком смысле регулирование связано с установлением единого государственного механизма, необходимого для организации всей банковской деятельности в Российской Федерации. В данном случае речь идет о регулировании предпринимательской деятельности как одной из сфер российской экономики - сфере денег и кредита (или банковской деятельности). Для осуществления правового регулирования банковской деятельности Банком России используются соответствующие организационно-правовые методы и формы воздействия на банковскую систему.

Финансово-правовое регулирование банковской деятельности осуществляется в следующих формах:

а) создание нормативно-правовых актов, регламентирующих банковскую деятельность;

б) государственная регистрация кредитной организации и выдача лицензии на осуществление банковских операций;

в) создание для кредитной организации условий и порядка, необходимых для реорганизации;

г) согласование и разрешение совершения отдельных действий в сфере банковской деятельности;

д) применение мер воздействия регулятивного характера и ответственности к кредитным организациям.

В соответствии с пунктом "ж" статьи 71 Конституции Российской Федерации в ведении Российской Федерации находятся, в частности, финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики, данное положение означает, что правовое регулирование банковской деятельности может осуществляться только на федеральном уровне.

В части 2 статьи 75 Конституции Российской Федерации закреплен принцип независимости Банка России от других государственных органов при осуществлении своей основной функции - защиты и обеспечения устойчивости рубля.

Федеральный закон от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (далее – Закон о Банке России) конкретизировал принцип независимости Банка России, установив, что функции и полномочия, предусмотренные Конституцией Российской Федерации и Законом о Банке России, Центральный банк Российской Федерации осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Закон о Банке России установил правовой статус Банка России; размер его уставного капитала; порядок формирования и основные функции Национального банковского совета и органов управления; урегулировал взаимоотношения Банка России с органами государственной власти и органами местного самоуправления, а также взаимоотношения Банка России с кредитными организациями; обозначил принципы организации безналичных расчетов и наличного денежного обращения; определил принципы осуществления и основные инструменты денежно-кредитной политики; установил перечень операций и сделок Банка России; полномочия по банковскому регулированию и банковскому надзору; принципы организации Банка России, его отчетности и аудита.

Статьей 4 Закона о Банке России установлен перечень функций, выполняемых Банком России. В соответствии с данным перечнем Банк России выполняет, в частности, следующие функции:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- определяет правила проведения банковских операций;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- осуществляет выплаты Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации, в случаях и порядке, которые предусмотрены федеральным законом;

- осуществляет иные функции в соответствии с такими федеральными законами, как Федеральный закон "О банках и банковской деятельности", Федеральный закон "О валютном регулировании и валютном контроле", Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации", и иными федеральными законами.

Статьей 7 Закона о Банке России установлено, что Центральный банк Российской Федерации по вопросам, отнесенным к его компетенции данным Федеральным законом и другими федеральными законами, издает в форме указаний, положений и инструкций нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц. За отдельными исключениями нормативные акты Банка России должны быть зарегистрированы в порядке, установленном для государственной регистрации нормативных правовых актов федеральных органов исполнительной власти. Помимо издания собственных нормативных актов Банк России активно участвует и в других формах законотворческого процесса, так как проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, в соответствии с законом направляются на заключение в Банк России.

Другим основным федеральным законом, регулирующим банковскую деятельность, является Федеральный закон "О банках и банковской деятельности", которым установлены основные понятия, используемые при правовом регулировании банковской деятельности, такие, как: "кредитная организация", "банк", "небанковская кредитная организация", "банковская группа" и т.д.

Этим законом описаны составляющие банковской системы Российской Федерации, установлен перечень банковских операций и иных сделок, определены особенности деятельности кредитных организаций на рынке ценных бумаг, установлен порядок регистрации кредитных организаций и лицензирования банковской деятельности, а также порядок открытия филиалов и представительств кредитных организаций. Им сформулированы принципы взаимоотношений кредитных организаций с клиентами и государством, перечислены основания для отзыва лицензии на осуществление банковских операций, сформулированы принципы обеспечения стабильности деятельности кредитных организаций, установлен режим банковской тайны, антимонопольные ограничения для кредитных организаций, сформулированы принципы организации сберегательного дела в Российской Федерации.

Важным шагом к формированию в Российской Федерации цивилизованной, соответствующей общепризнанным мировым стандартам системы признания кредитных организаций несостоятельными (банкротами) стало принятие Федерального закона от 25 февраля 1999 года № 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций" (далее – Закон о несостоятельности).

Закон о несостоятельности устанавливает порядок и условия осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций, а также особенности оснований и процедур признания кредитных организаций несостоятельными (банкротами) и их последующей ликвидации. При этом отношения, связанные с осуществлением мер по предупреждению несостоятельности (банкротства) кредитных организаций, не урегулированные Законом о несостоятельности, регулируются иными федеральными законами и принимаемыми в соответствии с ними нормативными актами Банка России. Отношения, связанные с несостоятельностью (банкротством) кредитных организаций, не урегулированные Законом о несостоятельности, регулируются Федеральным законом "О несостоятельности (банкротстве)" и в случаях, предусмотренных Законом о несостоятельности, нормативными актами Банка России.

В соответствии с Законом о несостоятельности кредитная организация считается неспособной удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязанности не исполнены ею в течение четырнадцати дней со дня наступления даты их исполнения и (или) если после отзыва у кредитной организации лицензии на осуществление банковских операций стоимость ее имущества (активов) недостаточна для исполнения обязательств кредитной организации перед ее кредиторами и (или) обязанности по уплате обязательных платежей.

Особое внимание в Законе о несостоятельности уделено мерам по предупреждению банкротства, которые проводятся до отзыва лицензии на осуществление банковских операций. К числу указанных мер относятся:

- финансовое оздоровление кредитной организации;

- назначение временной администрации по управлению кредитной организацией;

- реорганизация кредитной организации.

Правовое регулирование системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма осуществляется в соответствии с Федеральным законом от 7 августа 2001 года № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (далее – Закон о противодействии легализации доходов).

Закон о противодействии легализации доходов содержит критерии объема, операций, подлежащих обязательному контролю, их перечень, а также определяет организации, осуществляющие операции с денежными средствами или иным имуществом, которые обязаны информировать уполномоченный орган об этих операциях, в число которых в том числе входят кредитные организации.

Учитывая многообразие путей и способов "отмывания" капиталов, на такие организации, возложена обязанность проведения внутреннего контроля с целью выявления операций, подлежащих обязательному контролю, и иных операций с денежными средствами или иным имуществом, относительно которых у этих организаций возникли подозрения, что указанные операции осуществляются с целью легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

При этом в Законе о противодействии легализации доходов предусмотрено, что представление уполномоченному органу сведений и документов организациями, осуществляющими операции с денежными средствами или иным имуществом в порядке, предусмотренном данным Федеральным законом, не является нарушением служебной, банковской, налоговой и коммерческой тайны.

Основанием принятия Закона о противодействии легализации доходов послужила Конвенция об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности, заключенная в г. Страсбурге (Франция) и ратифицированная Федеральным законом от 28 мая 2001 года № 62-ФЗ.

В целях укрепления доверия к банковской системе со стороны населения и роста организованных сбережений населения, а также снижения рисков банков при формировании долгосрочной ресурсной базы был принят Федеральный закон от 23 декабря 2003 года № 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации".

Данный Федеральный закон устанавливает правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, компетенцию, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов (далее - Агентство по страхованию вкладов), порядок выплаты возмещения по вкладам, регулирует отношения между банками, Агентством по страхованию вкладов, Банком России и органами исполнительной власти Российской Федерации в сфере отношений по обязательному страхованию вкладов физических лиц в банках.

Федеральным законом определены основные принципы формирования и функционирования обязательной системы страхования вкладов физических лиц в Российской Федерации, а именно:

- обязательность участия банков в системе страхования вкладов;

- сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств;

- прозрачность деятельности системы страхования вкладов;

- накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных страховых взносов банков – участников страхования вкладов.

Установлены два страховых случая, когда физическое лицо имеет право на получение от Агентства по страхованию вкладов выплаты возмещения:

- отзыв (аннулирование) у банка лицензии Банка России на осуществление банковских операций;

- введение Банком России моратория на удовлетворение требований кредиторов банка.

Логически дополнил создаваемую в Российской Федерации систему страхования вкладов Федеральный закон от 29 июля 2004 года № 96-ФЗ "О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации".

В связи с проведением мероприятий по организации системы страхования вкладов финансовое положение банков, не участвующих в системе страхования вкладов, может быть дестабилизировано вследствие оттока вкладов в банки-участники системы страхования вкладов и снижением доверия со стороны клиентов и потенциальных инвесторов к первым.

Таким образом, в целях укрепления доверия к банковской системе в целом, данный Федеральный закон распространил на вкладчиков банков, не вошедших в систему обязательного страхования вкладов, гарантии, аналогичные тем, которые существуют в рамках системы обязательного страхования вкладов. В качестве источника выплат вкладчикам банков, не вошедших в систему обязательного страхования вкладов, в соответствии с законом, используются средства Банка России.

В целях обеспечения реализации единой государственной валютной политики, а также обеспечения устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества был принят Федеральный закон от 10 декабря 2003 года № 173-ФЗ "О валютном регулировании и валютном контроле".

Федеральный закон "О валютном регулировании и валютном контроле" пришел на смену действовавшему с 1992 года Закону Российской Федерации "О валютном регулировании и валютном контроле".

В новом Федеральном законе уточнено понятие валютных операций, в частности, исключено деление валютных операций на текущие валютные операции и валютные операции, связанные с движением капитала. Кроме того, Федеральный закон предусматривает разграничение полномочий по регулированию валютных операций между Правительством Российской Федерации и Банком России.

С целью либерализации валютного законодательства закон устанавливает запрет на требования о получении индивидуальных разрешений. В соответствии с Федеральным законом, в отношении валютных операций могут быть установлены ограничения только в целях предотвращения существенного сокращения золотовалютных резервов, резких колебаний курса валюты Российской Федерации, а также для поддержания устойчивости платежного баланса Российской Федерации.

Законом предусмотрена возможность установления требования о резервировании определенных объемов денежных средств при проведении валютных операций. При этом предполагается резервирование только на определенный срок, а также установлены предельные размеры резервирования.

Установлено, что купля-продажа иностранной валюты и чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте, в Российской Федерации производится только через уполномоченные банки.

Согласно данному Федеральному закону резиденты, начиная со сроков, установленных указанным Федеральным законом, вправе без ограничений открывать счета в иностранной валюте в банках, расположенных на территориях иностранных государств, являющихся членами Организации экономического сотрудничества и развития (ОЭСР) или Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ). В банках, расположенных на территории иных государств, порядок открытия счетов устанавливается Банком России.

Особое значение для налаживания кредитных отношений и построения современной экономики в целом имеет принятие Федерального закона от 30 декабря 2004 года № 218-ФЗ "О кредитных историях".

Целью данного Федерального закона является создание системы раскрытия информации о добросовестности исполнения заемщиками обязательств перед кредиторами.

Федеральный закон направлен на снижение затрат банков при оценке кредитоспособности заемщиков и позволит снизить стоимость выдаваемых кредитов.

Важную роль в реализации данного Федерального закона играет Банк России, структурное подразделение которого - Центральный каталог кредитных историй - призвано выполнять функцию единого информационного центра, в котором можно будет бесплатно получить информацию о том, в каком бюро кредитных историй находится информация о конкретном субъекте кредитных историй.

Участниками отношений обмена информации о добросовестности исполнения заемщиками обязательств перед кредиторами, помимо самих заемщиков и кредиторов, Центрального каталога кредитных историй выступают кредитные бюро.

Основная цель бюро кредитных историй состоит в накоплении определенного перечня информации, характеризующей платежную дисциплину заемщика по исполнению договоров займа (кредита), и в совокупности составляющей кредитные истории юридических и физических лиц для ее последующей передачи лицам, получившим согласие на получение кредитного отчета для заключения договора займа (кредита).

Таким образом, исходя из вышесказанного, можно сказать, что нормативное регулирование банковской деятельности - это система мер, с помощью которых достигается обеспечение стабильного, безопасного функционирования банков, предотвращение дестабилизирующих тенденций в интересах развития всей экономики и государства в целом.

2. Анализ активных коммерческого банка на примере ООО «Хоум Кредит энд Финанс Банк»

2.1 Характеристика производственно-финансовой деятельности ООО «Хоум Кредит энд Финанс Банк

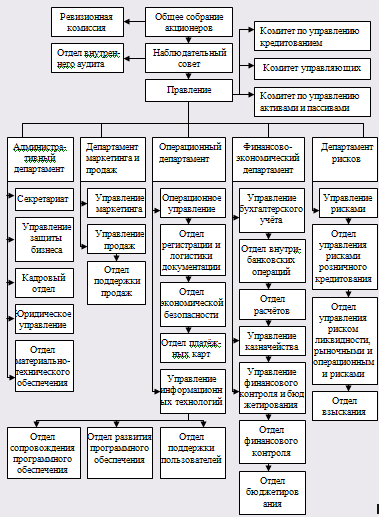

ООО «Хоум Кредит Банк» входит в состав Банковской Группы «Хоум Кредит» и на сегодняшний день является крупнейшим российским частным банком по размеру совокупных активов, совокупному капиталу и размеру депозитов. В общем рейтинге кредитных организацией Российской Федерации Хоум Кредит Банк занимает шестую строчку по величине активов и собственного капитала.

Согласно данным международной финансовой отчетности (МСФО) за I полугодие 2010 года, активы группы «Хоум Кредит», куда входят ООО «Хоум Кредит Банк» и дочерние банки, составили $22,6 млрд, чистая прибыль - $296 млн, собственный капитал - $2,9 млрд, кредитный портфель -$13,7 млрд.

Хоум Кредит Банк успешно работает на финансовом рынке с 1990 года. Сегодня Хоум Кредит Банк - это высокотехнологичный универсальный банк, осуществляющий все основные виды банковских операций, представленных на рынке финансовых услуг.

По состоянию на октябрь 2011 года клиентская база Хоум Кредит Банка составляла около 40 тыс. корпоративных клиентов и 4,8 млн физических лиц. В Москве, регионах России и за рубежом открыто 331 отделение и филиал банка, в том числе дочерний банк в Нидерландах и финансовые дочерние компании в США и Великобритании

В настоящее время Хоум Кредит Банк продолжает развиваться по бизнес-модели универсального банка, в то же время корпоративный бизнес пока превалирует в его активных операциях (доля корпоративных кредитов по состоянию на 30 июня 2012 года составляла почти 88% совокупного кредитного портфеля Хоум Кредит Банка). С другой стороны, по темпам развития розничного бизнеса в 2010 году Хоум Кредит Банк опередил не только другие частные банки, но и банки с государственным участием. Хоум Кредит Банк активно оперирует на рынке привлечения средств физических лиц, которые на середину 2011 года формировали почти 50% счетов клиентов банка, являющихся для него основным источником фондирования.

Розничный бизнес Хоум Кредит Банка в части активных операций включает в себя четыре основных направления: автокредитование, потребительское кредитование, ипотеку и банковские услуги физическим лицам (персональные кредиты и услуги с использованием кредитных карт).

В перечень услуг Корпоративно-Инвестиционного блока Банка, помимо классических банковских продуктов, входят услуги по предоставлению торгового и проектного финансирования (в том числе с использованием кредитных линий, предоставленных крупнейшими финансовыми институтами мира), услуги экспортного и структурного финансирования, факторинг, лизинг и др.

Хоум Кредит Банк активно развивает свой инвестиционный бизнес. Инвестиционное подразделение банка занимает ведущие позиции среди российских банков в таких направлениях, как финансовый консалтинг, организация слияний и поглощений , организация первичных размещений акций и облигаций , операции с ценными бумагами , управление активами и др. Хоум Кредит Банк также является одним из лидеров среди российских банков по числу клиентов, обслуживаемых на фондовом рынке.

Для своих корпоративных клиентов банк оказывает содействие в выходе на западные долговые рынки , в том числе в организации синдицированных кредитов, выпуске производных инструментов на долговые обязательства и еврооблигации. Хоум Кредит Банк - один из немногих российских банков, аккредитованных западными импортно-экспортными агентствами и государственными организациями .

Высокие результаты деятельности банка подтверждаются оценками ведущих экспертных организаций. По результатам 2009 года экспертный совет Euromoney третий год подряд признал Хоум Кредит Банк «Лучшим банком России». Хоум Кредит Банк регулярно занимает высокие позиции в рейтингах Global Finance, PriceWaterHouseCoopers, Superbrand и д.р

Деятельность банка характеризуется следующими основными показателями (табл. 2.2.1).

Анализ данных таблицы 2.1.1 показывает, что значения показателей, характеризующих деятельность банка, снижаются. В 2012 году возросли значения только суммы скорректированных активов, реального основного капитала и вкладов клиентов. Показатели, характеризующие прибыль банка, значительно снизились за анализируемый период, многие значения достигли отрицательных величин.

Таблица 2.1.1

Основные показатели, характеризующие деятельность банка «Хоум Кредит энд Финанс банк»

|

Показатели

|

2010

|

2011

|

2012

|

Темпы роста

|

|

|

|

|

|

20011/ 2010

|

2012 / 2011

|

2012 / 2010

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Ссуды клиентам (брутто)

|

87,66

|

26,49

|

15,67

|

-69,78%

|

-40,85%

|

-82,12%

|

|

Резервы под возможные потери

|

34,32

|

33,07

|

(43,70)

|

-3,64%

|

-232,14%

|

-227,33%

|

|

Скорректированные активы

|

105,84

|

14,79

|

65,62

|

-86,03%

|

343,68%

|

-38,00%

|

|

Вклады клиентов

|

125,14

|

(4,74)

|

28,88

|

-103,79%

|

-709,28%

|

-76,92%

|

|

Реальный основной капитал

|

31,76

|

60,20

|

4,51

|

89,55%

|

-92,51%

|

-85,80%

|

|

Собственный капитал - всего

|

35,32

|

58,03

|

6,31

|

64,30%

|

-89,13%

|

-82,13%

|

|

Операционная выручка

|

29,33

|

25,64

|

(24,65)

|

-12,58%

|

-196,14%

|

-184,04%

|

|

Непроцентные расходы

|

58,29

|

18,93

|

18,02

|

-67,52%

|

-4,81%

|

-69,09%

|

|

Чистая операционная прибыль до формирования резервов

|

15,31

|

30,09

|

(50,58)

|

96,54%

|

-268,10%

|

-430,37%

|

продолжение таблицы 2.1.1

|

Резервы под возможные потери по ссудам

|

611,64

|

(8,58)

|

(263,70)

|

-101,40%

|

2973,43%

|

-143,11%

|

|

Чистая операционная прибыль после формирования резервов

|

(13,32)

|

45,34

|

2,26

|

-440,39%

|

-95,02%

|

-116,97%

|

|

Прибыль до налогообложения

|

7,40

|

78,56

|

(17,80)

|

961,62%

|

-122,66%

|

-340,54%

|

|

Чистая прибыль

|

(10,68)

|

94,54

|

(24,46)

|

-985,21%

|

-125,87%

|

129,03%

|

Ввиду сложившейся ситуации можно сделать вывод о том, что темпы роста основных показателей деятельности банка являются неудовлетворительными, для повышения эффективности деятельности руководству банка необходимо находить выход из сложившейся ситуации. Наилучшим решением в этом случае является внедрение новой перспективной услуги, которая привлечет новых клиентов. Кроме того, маркетинговые исследования показывают, что внедрение новой услуги, которая привлекает дополнительных клиентов, в большинстве случаев стимулирует сбыт «старых» услуг. Это связано с психологией клиента, его желанием получить все необходимое в одном месте.

Анализ динамики валюты баланса, структуры активов и пассивов организации позволяет сделать ряд важных выводов, необходимых как для осуществления текущей финансово-хозяйственной деятельности, так и для принятия управленческих решений на перспективу.

В общих чертах признаками «хорошего» баланса являются:

- увеличение валюты баланса в конце отчетного периода по сравнению с началом;

- превышение темпов прироста оборотных активов над темпами прироста внеоборотных активов;

- превышение собственного капитала организации над заемным и превышение темпов его роста темпов роста заемного капитала;

- одинаковое соотношение темпов прироста дебиторской и кредиторской задолженности.

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Анализ финансовых показателей банка «Хоум Кредит энд Финанс банк» проведем в Приложение 2.

Как видно из приложения 2, значения основных показателей финансово-хозяйственной деятельности банка «ХКФ Банк» ухудшаются. По банку заметен рост расходов при одновременном снижении доходов. Тем не менее, наилучшие показатели у банка – по кредитным операциям. Снижение доходов от кредитных операций не столь значительное, как по другим видам операций. Из этого следует, что кредитные операции для банка являются наиболее успешными, имеются постоянные клиенты. В связи с этим представляется, что расширение ассортимента предоставляемых услуг банка должно быть именно в сфере кредитования, где опыт банка является наиболее успешным.

По всем показателям, характеризующим рентабельность банка в течение анализируемого периода наблюдается снижение. За два года снижение значений всех показателей превысило 20%, а снижение значения чистого процентного дохода равняется 34,05% за два года. Все это говорит о том, что необходимо срочно принять меры к стабилизации положения банка и повышению эффективности его деятельности.

Финансовое положение банка характеризуется размещением и использованием средств (активов) и источниками их формирования – собственного капитала и обязательств, т.е. пассивов. Эти сведения предоставлены в бухгалтерском балансе.

Таблица 2.1.2

Состав и структура пассивов банка в динамике

|

№

|

Показатели

|

Данные на

|

Темпы роста

|

|

|

|

01.01.2010

|

01.01.2011

|

01.01.2012

|

2011/2010

|

2012/2011

|

2012/2010

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

1

|

Кредиты ЦБ РФ

|

0

|

0

|

0

|

-

|

-

|

-

|

|

2

|

Средства кредитных организаций

|

26 042 452

|

19 621 335

|

39 522 085

|

-24,66%

|

101,42%

|

51,76%

|

|

3

|

Средства клиентов (некредитных организаций)

|

66 168 946

|

77 199 042

|

59 002 947

|

16,67%

|

-23,57%

|

-10,83%

|

|

4

|

Вклады физических лиц

|

7 124 456

|

8 316 182

|

11 686 092

|

16,73%

|

40,52%

|

64,03%

|

|

5

|

Выпущенные долговые обязательства

|

5 265 562

|

7 023 385

|

9 802 247

|

33,38%

|

39,57%

|

86,16%

|

|

6

|

Обязательства по уплате процентов

|

452 021

|

545 797

|

525 033

|

20,75%

|

-3,80%

|

16,15%

|

|

7

|

Прочие обязательства

|

2 586 596

|

3 552 695

|

2 627 099

|

37,35%

|

-26,05%

|

1,57%

|

|

8

|

Резервы на возможные потери по условным обязательствам

|

945 475

|

442 712

|

1 712 796

|

-53,18%

|

286,89%

|

81,16%

|

|

|

Всего обязательств

|

108 585 508

|

116 701 148

|

124 878 299

|

7,47%

|

7,01%

|

15,00%

|

|

|

Источники собственных средств

|

|

|

|

|

|

|

|

9

|

Средства акционеров (участников)

|

1 100 000

|

1 100 000

|

1 100 000

|

0,00%

|

0,00%

|

0,00%

|

|

10

|

Зарегистрированные обыкновенные акции и доли

|

1 074 975

|

1 074 975

|

1 074 975

|

-24,66%

|

101,42%

|

51,76%

|

|

11

|

Зарегистрированные привилегированные акции

|

25025

|

25025

|

25025

|

16,67%

|

-23,57%

|

-10,83%

|

|

12

|

Незарегистрированный уставный капитал неакционерных кредитных организаций

|

0

|

0

|

0

|

-

|

-

|

-

|

|

13

|

Собственные акции акционеров

|

0

|

0

|

0

|

-

|

-

|

-

|

|

14

|

Эмиссионный доход

|

4 713 150

|

4 713 150

|

4 713 150

|

0,00%

|

0,00%

|

0,00%

|

|

15

|

Переоценка основных средств

|

470

|

470

|

470

|

0,00%

|

0,00%

|

0,00%

|

продолжение таблицы 2.1.2

|

16

|

Расходы будущих периодов и предстоящие выплаты (капитал)

|

540 452

|

702 090

|

3 013 407

|

29,91%

|

329,21%

|

457,57%

|

|

17

|

Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет)

|

1 015 585

|

1 209 666

|

5 574 811

|

19,11%

|

360,86%

|

448,93%

|

|

18

|

Прибыль к распределению (убыток) за отчетный период

|

2 035 684

|

2 382 478

|

9 840 507

|

17,04%

|

313,04%

|

383,40%

|

|

19

|

Всего источников собственных средств

|

9 505 341

|

11 207 854

|

25 342 345

|

17,91%

|

126,11%

|

166,61%

|

|

20

|

Всего пассивов

|

119 090 849

|

127 909 002

|

150 220 644

|

7,40%

|

17,44%

|

26,14%

|

В результате структура финансовых ресурсов, находящихся в распоряжении банка, претерпела существенные изменения в сторону повышения удельного веса привлеченных средств.

При росте абсолютного размера и удельного веса привлеченных ресурсов банк имеет достаточную величину собственных средств. На отчетную дату банк не имеет зависимости от состояния рынка межбанковских кредитов. Резкий рост величины привлеченных средств (обязательства) свидетельствует как об активизации деятельности банка в части мобилизации свободных финансовых ресурсов, так и о повышении доверия к «Хоум Кредит энд Финанс банк» со стороны клиентов.

Полученные данные положительно характеризуют ресурсную базу банка с точки зрения стоимости аккумулированных финансовых ресурсов, свидетельствуя вместе с тем о недостаточной стабильности ресурсов, которыми оперирует банк в своей деятельности.

Проведя анализ финансового состояния банка, можно сказать, что банк достаточно прогрессивный, имеет хороший капитал, для дальнейшего развития и привлечения денежных средств, а также внедрения новых продуктов, для борьбы с конкурентами за лидирующими позициями в межбанковской статистике.

Данные отчета о прибылях и убытках показывают динамику показателей полученных и уплаченных процентов, других показателей доходов и расходов, характеризующих эффективность работы банка. Основным выводом анализа данных отчета о прибылях и убытках является динамика полученной прибыли (убытка), которая показывает укрепление либо ослабление позиций банка. Анализ данных отчета о прибылях и убытках банка «Хоум Кредит энд Финанс банк» проведем в таблице 2.1.3

Таблица 2.1.3

Отчет о прибылях и убытках

|

№ п/п

|

Наименование статьи

|

2010 г

|

2011 г

|

+/-

|

Темпы роста

|

|

|

Проценты, полученные и аналогичные доходы от:

|

|

|

|

|

|

1

|

Размещение средств в кредитных организациях

|

716162

|

880203

|

164041

|

22,91

|

|

2

|

Ссуд, предоставленных клиентам (некредитным организациям)

|

6333241

|

8263777

|

1930536

|

30,48

|

|

3

|

Оказание услуг по финансовой аренде (лизингу)

|

0

|

0

|

|

|

|

4

|

Ценных бумаг с фиксированным доходом

|

905177

|

1125637

|

220460

|

24,36

|

|

5

|

Других источников

|

13051

|

21763

|

8712

|

66,75

|

|

6

|

Всего процентов полученных и аналогичных доходов

|

7957631

|

10291380

|

2333749

|

29,33

|

|

|

Проценты, уплаченные и аналогичные расходы по:

|

|

|

|

|

|

7

|

Привлеченным средствам кредитных организаций

|

1828124

|

2438652

|

610528

|

33,40

|

|

8

|

Привлеченным средствам клиентов (некредитных организаций)

|

1117861

|

1222994

|

105133

|

9,40

|

|

9

|

Выпущенным долговым обязательствам

|

1003789

|

441022

|

-562767

|

-56,06

|

|

10

|

Всего процентов уплаченных и аналогичных расходов

|

3949774

|

4102666

|

152892

|

3,87

|

|

11

|

Чистые процентные и аналогичные доходы

|

4017857

|

6188712

|

2170855

|

54,03

|

|

12

|

Чистые доходы от операций с ценными бумагами

|

944939

|

541552

|

-403387

|

-42,69

|

|

13

|

Чистые доходы от операций с иностранной валютой

|

-444589

|

355702

|

800291

|

-180,01

|

продолжение таблицы 2.1.3

|

14

|

Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами

|

151146

|

-46357

|

-197503

|

-130,67

|

|

15

|

Чистые доходы от переоценки иностранной валюты

|

-831655

|

285999

|

1117654

|

-134,39

|

|

16

|

Комиссионные доходы

|

1363274

|

1523718

|

160444

|

11,77

|

|

17

|

Комиссионные расходы

|

456712

|

757978

|

301266

|

65,96

|

|

18

|

Чистые доходы от разовых операций

|

243524

|

199637

|

-43887

|

-18,02

|

|

19

|

Прочие чистые операционные доходы

|

822366

|

-369925

|

-1192291

|

-144,98

|

|

20

|

Административно-управленческие расходы

|

2832451

|

3828062

|

995611

|

35,15

|

|

21

|

Резервы на возможные потери

|

432607

|

7975013

|

7542406

|

1743,48

|

|

22

|

Прибыль до налогообложения

|

3378276

|

12069001

|

8690725

|

257,25

|

|

23

|

Начисленные налоги (включая налог на прибыль)

|

995798

|

4228494

|

3232696

|

324,63

|

|

24

|

Прибыль за отчетный период

|

2382478

|

7840507

|

5458029

|

229,09

|

Как видно из таблицы 2.1.3, динамика показателей отчета о прибылях и убытках является положительной, темпы роста доходов значительно превышают темпы роста расходов, в результате чего прибыль за отчетный период возросла на 229,09%.

Проценты полученные и аналогичные доходы за анализируемый период возросли на 2 333 479 тыс. руб. или на 29,33%, в то время как проценты уплаченные и аналогичные расходы за анализируемый период возросли на 152892 тыс. руб. или на 3,87%. Таким образом, как по натуральным, так и по относительным показателям видно, что доходы банка растут значительно быстрее, чем его расходы, что говорит о повышении рентабельности, о росте эффективности финансовой деятельности организации

2.2 Кредитный процесс банка ООО "Хоум Кредит энд Финанс Банк"

На первом этапе банк рассматривает возможность предоставления кредита. Договор между заёмщиком и кредитором заключается только при отсутствии у банка сомнений в достоверности сведений, указанных в кредитном договоре.

Менеджер по продажам финансовых услуг (МПФУ) банка "Хоум Кредит" тщательно изучает кредитную заявку и сопроводительные документы. После этого он вновь беседует с будущим заемщиком. Подобные встречи позволяют МПФУ выяснить не только важные детали предстоящей сделки, но и составить психологический портрет возможного заемщика.

Принятие заявления на рассмотрение банком не означает возникновения у него обязательства по предоставлению кредита. Банк вправе отказать заявителю в предоставлении кредита, не сообщая причины отказа.

В соответствии с законодательством банк вправе отказаться от предоставления кредитополучателю кредита полностью или частично при наличии любого из следующих обстоятельств:

- существования фактов, свидетельствующих о том, что предоставленный кредит не будет возвращен в срок;

- если у заёмщика имеется просроченная задолженность по обязательствам перед банком или иной кредитной организацией;

- а также, если в кредитной истории заёмщика выявлены факты неисполнения обязательств по договорам с банком или третьими лицами;

- при выявлении банком недостоверности информации, указанной заёмщиком при заключении кредитного договора;

- в иных случаях, когда у банка имеются основания полагать, что заёмщик может не исполнить свои обязательства по договору.

Если по итогам переговоров МПФУ считает целесообразным продолжить работу с заявкой, он передает соответствующую часть комплекта полученных документов в отдел коммерческих кредитов.

Отдел коммерческих кредитов и гарантий управления кредитования и гарантий проводит работу по достижению соглашения с потенциальным заемщиком по всем существенным условиям кредитного договора.

В дальнейшем кредитополучатель обязан сообщать банку обо всех изменениях своих паспортных данных, почтового адреса, места работы, номеров телефонов, а также иных данных, указанных в кредитном договоре, и обстоятельствах, которые могут повлиять на исполнение им условий кредитного договора. Заёмщик обязан сохранять и по требованию предъявлять работникам банка (для изготовления копий) подлинники документов, подтверждающих перечисление денежных средств или их внесение на счет в течение 12 месяцев после погашения всей задолженности по кредитному договору.

Далее МПФУ отдела оформляет кредитные и иные правоотношения, обеспечивающие кредит (договоры поручительства и др.), а затем - кредитное дело.

Стороны определяют порядок предоставления кредита заемщику, что имеет практическое значение для выяснения даты, с которой начинают начисляться проценты и отсчитываются сроки пользования кредитом.

Отдел контроля за исполнением кредитных соглашений и формирования отчетности открывает ссудный счет.

Банк обязуется предоставить кредитополучателю кредит в сумме, указанной в кредитном договоре, а кредитополучатель обязуется возвратить банку задолженность в порядке и сроки, установленные договором.

Банк принимает от заёмщика поступающие для него денежные средства, зачисляет их на счет и обязуется проводить по счету операции, предусмотренные кредитным договором и законодательством. Плата за услуги по проведению операций по счету взимается банком в соответствии с прейскурантом, действующим на момент оказания соответствующей услуги.

Платежные реквизиты банка указаны в кредитном договоре. Информация об организациях, принимающих платежи для перечисления в банк, является общедоступной

Одновременно с выдачей кредита, данный отдел создает резерв на возможные потери по ссудам. Затем получает от кредитного инспектора копии пакета документов и договор залога, обеспечивающий исполнение обязательств заёмщика.

Обеспечением исполнения заёмщиком своих обязательств по кредитному договору является неустойка (штрафы, пени), предусмотренная прейскурантом банка. Банк может взыскать с заёмщика в полном размере сверх неустойки следующих сумм:

- убытков, в том числе в размере суммы процентов по кредиту, которые были бы получены банком при надлежащем исполнении условий договора;

- расходов, понесенных банком при осуществлении действий по взысканию с кредитополучателя задолженности.

Банк может потребовать от заёмщика безотлагательного и досрочного погашения всей задолженности по кредиту, в следующих случаях:

- при обнаружении несоответствия информации, указанной кредитополучателем в кредитном договоре, реальному положению кредитополучателя;

- при наличии просроченной задолженности по кредитному договору;

- при получении банком информации, свидетельствующей о том, что предоставленный кредитополучателю кредит не будет возвращен в срок;

- других нарушений.

Требования, предъявленные банком, подлежат исполнению заёмщиком в течение 21 календарного дня с момента направления банком требования в письменном виде или уведомления по телефону.

Банк может на основании заявления заёмщика, предоставить рассрочку исполнения требования. Кредитополучателю высылается предложение банка о предоставлении рассрочки (оферта), в которой указывается график платежей по рассрочке. Условием предоставления рассрочки является предварительная оплата заёмщиком суммы, определенной в оферте. График платежей по рассрочке вступает в силу с даты поступления платежа в банк.

Расторжение кредитного договора по инициативе кредитополучателя без согласия банка не допускается. Для получения согласия Банка кредитополучатель передает через уполномоченных банком лиц заявление о расторжении договора. О принятом решении банк сообщает Кредитополучателю письменно.

При получении согласия банка на расторжение кредитного договора, вся задолженность по кредитному договору подлежит полному досрочному погашению заёмщиком. Договор считается расторгнутым с даты погашения всей задолженности.

В случае непогашения кредита заемщиком, МПФУ проводит взыскание задолженности в соответствии с инструкцией по работе с проблемными кредитами, утверждаемой банком.

В соответствии с кредитным договором заёмщик принимает на себя риски, связанные с возможной задержкой в поступлении этих средств на счет не по вине банка. При этом все споры и разногласия с другими банками или отделениями почтовой связи, связанные с возможной задержкой в поступлении денежных средств, решаются самим кредитополучателем порядке без участия банка.

Заёмщик предоставляет банку право составлять платежные (расчетные) документы от его имени и списывать денежные средства со счета для погашения любых обязательств перед банком.

Заёмщик обязан обеспечить наличие на счете денежных средств в размере не менее суммы ежемесячного платежа не позднее последнего дня платежного периода.

Погашение задолженности по кредиту осуществляется путем списания банком денежных средств со счета на основании поручения заёмщика в последний день платежного периода, при этом проценты соответствующего процентного периода уплачиваются кредитополучателем в полном размере.

В случае отсутствия денежных средств на счете в указанный срок кредитополучатель уплачивает штраф.

Зачисление денежных средств на счёт осуществляется банком не позднее следующего рабочего дня после поступления в банк соответствующего платежного документа.

При досрочном погашении задолженности по кредитному договору, заёмщик обязан уплатить банку плату за предоставление кредита в полном размере.

При досрочном погашении задолженности по кредитному договору по инициативе кредитополучателя, он обязан уплатить банку суммы начисленных плат за обслуживание кредитной задолженности, включая плату за текущий процентный период, в котором осуществляется досрочное погашение кредита.

При досрочном погашении задолженности по кредитному договору по требованию банка, кредитополучатель обязан уплатить банку платы за обслуживание кредитной задолженности, начисленные по процентный период, в котором осуществляется выставление требования включительно.

При досрочном погашении задолженности по кредитному договору по инициативе кредитополучателя, он обязан уплатить банку часть суммы начисленной платы за консультации и оформление кредита, по текущий процентный период, в котором осуществляется досрочное погашение кредита включительно.

При досрочном погашении задолженности по кредитному договору по требованию банка, кредитополучатель обязан уплатить банку плату за консультации и оформление кредита в полном размере.

Досрочное погашение задолженности по кредитному договору по инициативе кредитополучателя без согласия банка не разрешается.

Точный размер задолженности по кредитному договору Кредитополучатель может узнать: при обращении в банк по телефону; путем получения письменного извещения, направляемого по почте по адресу фактического проживания.

Полное досрочное погашение задолженности по инициативе банка, сразу же прекращает все обязательства кредитополучателя перед банком.

Все споры и разногласия между сторонами разрешаются путем переговоров. В случае не достижения согласия спор подлежит рассмотрению в суде по месту нахождения банка. Можно выделить следующие основные условия кредитования, наиболее актуальные в современных условиях:

- Соблюдение требований, предъявляемых к базовым элементам кредитования;

- Совпадение интересов обеих сторон кредитной сделки;

- Наличие возможностей как у банка-кредитора, так и у заемщика выполнять свои обязательства;

- Соблюдение принципов кредитования;

- Возможность реализации залога и наличие гарантий;

- Обеспечение коммерческих интересов банка;

- Планирование взаимоотношений сторон кредитной сделки.

В принципе, физические лица являются практически как неисчерпаемым источником для пополнения банковских средств, так и направлением, где банки могут размещать свои ресурсы. При кредитовании физических лиц следует обращать внимание на такие важные моменты:

1) Услуга банка, которая предоставляется в кратчайшие сроки, при минимуме оформляемых бумаг со стороны клиента имеет больший успех даже при высокой процентной ставке. Поэтому банк должен использовать любую возможность для упрощения и ускорения оформления кредитов.

2) Сегодня в большей степени нужны долгосрочные кредиты. Известно, что банки не хотят и не могут предоставлять долгосрочные кредиты в виде длинных денег, поэтому явно преобладают краткосрочные кредиты. До 6 месяцев - примерно 31%, от 7 до 12 месяцев - 30%. На кредиты до года приходится свыше 60%, от 1до 3-х лет - 23% и более 3-х - 16%.

3) Также необходимы программы обучения персонала кредитных организаций по работе с малыми предприятиями.

Среди перспектив развития ООО «Хоум Кредит энд финанс банк» с учетом мирового финансового кризиса следует выделить следующие.

Прежде всего Банк планирует предоставлять нецелевые кредиты на более крупные суммы. Банк «Хоум Кредит» предоставит своим потенциальным клиентам возможность оформить кредит наличными на сумму до 1 000 000 рублей.

Также Банк планирует развивать кредитные продукты на специальных условиях, предназначенные для льготных групп людей – врачей, учителей, – уже предоставляемые Банком в настоящий момент. Продолжается развитие POS-кредитов и кредитов наличными.

Банк продолжает развивать культуру обслуживания клиентов. В этом году клиенты смогут подавать заявки на получение кредита дистанционно, посредством Интернета или телефона. Этим планы Банка не ограничиваются – появление новых интересных продуктов (по кредитным картам) станет приятным сюрпризом для наших заемщиков.

В этом году Банк также планирует привлекать срочные вклады в иностранной валюте, а также существенно увеличить количество офисов, в которых можно будет оформить срочные вклады. Кроме того, периодически будут вводиться различные сезонные и специальные вклады с более привлекательными условиями. Рынок продолжит двигаться в направлении упрощения условий кредитования и ориентированности на клиентов с различными потребностями, а значит, станет более сегментированным. Банк в свою очередь продолжит «обучение» своих клиентов принципам работы с кредитными продуктами, специфическим банковским терминам и понятиям. В основе работы – принцип ответственного кредитования: построение открытых и доверительных отношений с клиентом, который, имея четкую и полную информацию о кредитном продукте, будет чувствовать удобство от простоты пользования им.

Кроме того, Банк регулярно проводит исследования с целью оценить различные показатели – например, уровень удовлетворенности своих клиентов. Так, например, в феврале 2011 года были опубликованы результаты исследования уровня удовлетворенности своих клиентов в сегментах кредитования наличными и кредитных карт.

В целом было выявлено, что общий уровень удовлетворенности клиентов Банка в сегментах кредитов наличными и кредитных карт стремится к европейским нормам. Например, исследование по кредитам наличными выявило долю так называемых «Апостолов», клиентов с высокой степенью лояльности к Банку. Доля таких людей среди клиентов Банка составила 38%, что уступает среднему европейскому показателю всего на 4%! Стоит отметить, что 2/3 клиентов – 67% потребителей – предпочли бы Банк «Хоум Кредит» всем другим банкам в случае возникновения необходимости в кредите наличными. Около 49% клиентов в сегменте кредитования наличными и 40% наших карточных клиентов настоятельно рекомендуют Банк своим родственникам, друзьям и знакомым.

Кроме того, одним из основных направлений совершенствования потребительского кредитования следует отнести работу с револьверными картами. К достоинствам револьверных карт ООО «Хоум Кредит энд Финанс Банк» можно отнести:

1) По сравнению с другими кредитными продуктами:

- С кредитом, оформленным в машине на определенный товар:

а) возможность использовать деньги (в пределах установленного лимита) для приобретения любого товара, услуги (не связано с конкретным видом товара, как при оформлении кредита в магазине);

б) процентная ставка по кредиту по карте ООО «ХКФ Банк» - 19% годовых (в то время как по кредиту, оформленному в магазине на определенный товар, например, по кредитному продукту банка «СтандартныЙ+» она составляет 28,5% годовых);

в) получение наличных денег в любом банкомате;

г) при использовании карты не надо предоставлять банку информацию о себе, своих доходах, приносить документы и ожидать решения о предоставлении кредита. Клиент просто выбирает товар и сразу проходит к кассе для того, чтобы расплатиться денежными средствами на карте;

д) Клиент сам выбирает удобный размер ежемесячного платежа с условием, что при наличии задолженности он будет ежемесячно оплачивать сумму в размере, не менее минимального платежа, и не позднее рекомендуемого срока оплаты - 20-е число каждого месяца.

- По сравнении» с кредитами наличными:

а) наличные с карты можно получить в любое время;

б) по мере погашения задолженности лимит овердрафта восстанавливается, то есть деньгами на карте можно пользоваться снова;

в) через банкоматы с карты деньги можно получать за несколько минут. Не нужно оформлять бумаги, ждать одобрения банка и получения денег.

2) Беспроцентный период кредитования (только дли тех клиентов ООО «Хоум Кредит энд Финанс Банк» у которых есть возможность воспользоваться акцией «Беспроцентный период») Сейчас действует специальная акция; чтобы не платить ООО «Хоум Кредит энд Финанс Банк» проценты по кредиту, например, целый месяц (30 дней), нужно просто активировать карту сейчас и на следующий сделать покупку по карте или получить наличные (только для тех клиентов, у которых есть возможность сгенерировать ПИН-код по телефону через систему IVR) после ее активации.

Чем раньше после активации начать пользоваться картой, тем длиннее будет беспроцентный период. Главное - успеть воспользоваться картой в течение недели с момента активации, иначе беспроцентный период будет недоступен. Если начать пользоваться картой на 6 день после активации, то беспроцентный период продлится 26 дней.

3) Бесплатное получение наличных в любом банкомате.

В случае если сумма полученных в банкомате за 1 раз средств более или равна 5 000 рублей, комиссия за получение наличных не взимается. При получении меньших сумм, комиссия всегда одна и та же - 180 руб.

4) Нет никаких дополнительных комиссий, если на конец месяца сумма задолженности - менее 1500 руб.

Это удобно, если, например, в магазине не хватает денег на покупку. Можно воспользоваться картой, а, например, со следующей зарплаты погасить долг полностью. Главное - успеть погасить весь долг до конца месяца, следующего за месяцем совершения покупки.

При использовании карты заемщик всегда знает, сколько денег нужно платить ежемесячно. Размер минимального платежа фиксирован. Удобно планировать личные расходы и семейный бюджет.

5) Можно погашать кредит не минимальными платежами, а большими суммами. Сумму платежа по кредиту можно определить самому (только не меньше минимального платежа). Чем большие суммы вносит заемщик, тем быстрее погашается задолженность, а значит, происходит экономия на процентах и комиссиях. Можно погасить кредит одним платежом сразу - никаких штрафов или комиссий за досрочное погашение нет.

По мере погашения долга по Карте, размер лимита восстанавливается. Деньгами можно пользоваться снова.

ООО «Хоум Кредит энд Финанс Банк» начал распространение револьверных кредитных карт по совместной программе с Cirrus/Maestro/Master card в конце 2006 г. К началу 2007 г. банк осуществил выпуск свыше 100 тыс. карт, лимит по которым варьируется в пределах 10—30 тыс. руб.

Выход на рынок кредитных карт — естественное развитие для компании, занимающейся потребительским кредитованием, как показал опыт Русского Стандарта. Русский Стандарт дебютировал на рынке кредитных карт более 2 лет назад, и за этот срок задолженность по кредитным картам, эмитированным банком, достигла 14 млрд руб., доказывая привлекательность этого продукта для других игроков индустрии потребительского кредитования.

ХКФБ имеет ряд преимуществ по сравнению с традиционными банками для обеспечения быстрого роста на рынке кредитных карт (т.е. классического потребительского кредитования). Можно выделить несколько таких факторов:

- канал дистрибуции карт — прямая почтовая рассылка, один из самых дешевых способов маркетинга;