Изучение инвестициснных стратегий коммерческих банков Республики Казахстан

ВВЕДЕНИЕ

В инвестиционной деятельности коммерческих банков государства особое значение и роль отводится разработке стратегий и тактики в условиях влияния рыночных факторов финансового рынка.

Инвестиционная стратегия банка - это документ, составленный в письменной форме, в котором есть сформулированные указания непосредственно сотрудникам банка, относящимся к структуре инвестиционного портфеля, разновидностям ценных бумаг и стратегии банка в их купле-продаже. По мере того, как изменяется экономическая конъюнктура, меняется и политическая направленность банка по отношению к инвестициям. Стратегическая инвестиционная деятельность имеет тесную связь с рядом таких функций менеджмента, как маркетинг и инновации. Это означает наивысшую степень компетенции финансового менеджера, который в ответе за формулировку концепции инвестиционной стратегии и ее реализацию.

Актуальность темы исследования. Банки второго уровня занимаются инвестиционной деятельностью, которая соизмерима определенной доле риска, целью которой является получение прибыли, обеспечение ликвидности и доходности банковских средств.

Инвестиционная политика и ее совершенствование является актуальной проблемой не только для казахстанских банков, но и для многих зарубежных банков. Исходя из чего, тема дипломной работы является актуальной.

Цели и задачи исследования. Целью данной дипломной работы является изучение инвестициснных стратегий коммерческих банков Республики Казахстан.

Для достижения данной цели были поставлены следующие задачи:

- раскрыть экономические аспекты инвестиционной стратегии банка;

-выделить факторы инвестиционного климата, воздействующие на формирование рынка, сферы экономики и уровень развития банковской сферы.

- изучить банковские операции, связанные с инвестиционной деятельностью и механизм влияния;

- проанализировать инвестиционную стратегию банка на материалах АО «Цеснабанк»;

- выявить основные направления совершенствования инвестиционной стратегии банков второго уровня в Республике Казахстан.

- сформулировать выводы и рекомендации алгоритма стратегических решений по совершенствованию управления инвестиционными процессами Банка.

Объектом исследования является АО «Цеснабанк».

Предмет исследования. Предметом исследования является инвестиционная деятельность, принятая политика, инвестиционная банковская стратегия.

Методологической и теоретической основой выполнения данной работы послужили законодательные и нормативные акты Правительства Республики Казахстан, регулирующих деятельность банков, статистические материалы Агентства по статистики Республики Казахстан, научные труды отечественных и зарубежных ученых, а также нормативно-правовые акты Национального банка Республики Казахстан.

Научная новизна дипломного исследования заключается в следующем:

- раскрыты - цели, стратегия, тактика и факторы инвестиционной деятельности банка в условиях развития банковской сферы;

- проведён анализ инвестиционной стратегии коммерческого банка на материалах АО «Цеснабанк»;

- выделены приоритетные направления по совершенствованию инвестиционной стратегии банков второго уровня в РК;

- выявлены пути решения проблем, возникающих на инвестиционном рынке в РК в условиях финансового кризиса.

Информационной базой исследования являются аналитический обзор литературы отечественных и зарубежных авторов, статистические данные по банковской сфере, а также отечественных информационных и консалтинговых агентств.

Структура и объем дипломной работы. Дипломная работа выполнена на 74 страницах и состоит из введения, трех разделов, заключения, списка использованной литературы в количестве 32 наименований, приложения.

Во Введении обосновывается актуальность исследуемой проблемы, сформулированы основные цели и задачи работы, ее новизна и практическая значимость.

В первой главе «Теоретические и методологические основы стратегии в инвестиционной политике коммерческих банков» раскрыты понятие, факторы и климат инвестиционной деятельности банка. Также изучены правовые аспекты государственного законодательства РК и государственное регулирование инвестиционной политики.

Во второй главе «Анализ инвестиционной стратегии коммерческого банка» дана финансово-экономическая характеристика АО «Цеснабанк». Изучена тактика реализации стратегии банка, указаны основные и приоритетные направления инвестиционной политики АО «Цеснабанк».

В третьей главе «Перспективы развития инвестиционной стратегии коммерческого банка» изложены мероприятия государственного регулирования и совершенствования инвестиционного рынка и определены возможные пути решения проблем, возникающих на нем.

В заключении сформулированы основные результаты исследования, выводы и предложения.

При написании дипломной работы использованы следующие методы: диалектический, экономический, статистический, вариантный, способы группировки, сравнения и другие.

1 Теоретические и методологические основы стратегии в инвестиционной политике коммерческих банков

- Экономические аспекты и климат инвестиционного рынка

Определение «инвестиционной деятельности» можно понимать в узком и широком значении. В узком значении инвестиционная деятельность представляет собой процесс преобразования инвестиционных ресурсов во вложения. В широком значении инвестиционная деятельность - это деятельность, которая связана с вложением средств в объекты инвестирования с целью получения прибыли или достижения другого положительного эффекта.

Инвестиционной политикой банков именуется деятельность коммерческих банков, которая соизмерима степени риска, основанная на определенных активных операциях с ценными бумагами, целью которой является обеспечение ликвидности и доходности банковских средств [21].

Под банковскими инвестициями понимают, как правило, вложение средств в ценные бумаги со сроком погашения более одного года, которые преследуют цель получения прибыли. Однако в современных условиях Казахстана, учитывая инфляционные процессы и недостаточное развитие рынка ценных бумаг, учитывая низкую ликвидность большинства объектов инвестиционных вложений, к банковским инвестициям также относят вклады в ценные бумаги со сроком обращения до одного года. Банковские инвестиции классифицируются по следующим признакам и подразделяются на следующие виды:

- По составу: прямые - вложения в уставный капитал, через паи и доли; портфельные - приобретение ценных бумаг.

- По сроку: краткосрочные, среднесрочные, долгосрочные.

- По видам ценных бумаг: вложения в акции, вложения в облигации, вложения в другие долговые обязательства. Как правило, банки осуществляют размещение средств в ценные бумаги различных эмитентов, на разные сроки и в различные виды инструментов, что позволяет создавать дифференцированные банковские инвестиционные портфели.

Основные цели банковских инвестиций стандартные:

- Получение дохода;

- Сохранение капитала и обеспечение его прироста на основе роста курсовой стоимости ЦБ;

- Регулирование и обеспечение ликвидности банка.

«Золотое правило инвестиций», выработанное мировой практикой ведения инвестиционной политики коммерческих банков, говорит: доход от определенных вложений в ценные бумаги всегда прямо пропорциональный тому риску, на который готов нести инвестор с целью получения прибыли.

В зависимости от следующих факторов вложения средств в ценные бумаги - доходности, ликвидности и риска - коммерческие банки, независимо от того, осознают они действия этих факторов или нет, осуществляют определенную инвестиционную политику. Факторы, которые определяют конкретные цели инвестиционной политики банка, а это - получение доходов, обеспечение ликвидности и готовность жертвовать прибылью ради ликвидности и наоборот, определяют, готов ли банк принимать решения идти на больший или меньший инвестиционный риск. Это выступает главным фактором реализации конкретной инвестиционной политики конкретного коммерческого банка.

Банк должен выбрать определенный тип ценных бумаг, при этом основываясь на таких факторах: их ожидаемая доходность и риск, залоговые требования и налоговые характеристики; а также главный вопрос: распределение этого портфеля ценных бумаг во времени, то есть, ценные бумаги с каким сроком погашения держать? За последнее время выработано несколько альтернативных стратегий по отношению к распределению сроков инвестирования. Каждая стратегия имеет свой исключительный набор определенных преимуществ, а также недостатков [23].

Конкретным примером инвестиционной политики может являться метод «лестницы»- то есть равномерное распределение инвестиций между выпусками различной срочности. Такой метод основывается на покупке ценных бумаг разной срочности в конкретных пределах инвестиционного банковского интервала (горизонта). В таком случае портфель распределяется равномерно во всем временном горизонте по конкретной срочности ценных бумаг. Такая стратегия легко организуется на практике, потому что после истечения сроков одних ценных бумаг, средства, которые высвобождаются, автоматически вкладываются в иные ценные бумаги с позднейшими сроками погашения.

Как видно из таблицы 1 в государственные ценные бумаги входят казначейские облигации Министерства Финансов Республики Казахстан и ноты Национального Банка Республики Казахстан. К корпоративным ценным бумагам же относят корпоративные облигации, выпущенные резидентами и нерезидентами Республики Казахстан.

Таблица 1

Класс ценных бумаг

|

Класс ценных бумаг

|

Ценные бумаги

|

|

Государственные ценные бумаги (ГЦБ)

|

1.Казначейские облигации Министерства Финансов Республики Казахстан;

2.Ноты Национального Банка Республики Казахстан

|

|

Квазигосударственные ценные бумаги (КГЦБ)

|

Ценные бумаги, выпущенные эмитентами со значительной долей государственного участия (Республики Казахстан и Российская Федерация)

|

|

Корпоративные ценные бумаги

|

Корпоративные облигации, выпущенные резидентами и нерезидентами Республики Казахстан

|

|

Акции

|

Простые и привилегированные акции, выпущенные резидентами и нерезидентами Республики Казахстан

|

Но перед тем как их приобретать и держать, необходимо просчитать множество существенных факторов: ожидаемый доход, процентный риск, налоговые обязательства банка, кредитный риск, инфляционный риск, риск несбалансированной ликвидности, а также залоговые требования.

Для вопросов о внутрибанковском управлении банковскими инвестициями в ликвидные ценные бумаги играют очень много важных функций. Такие ценные бумаги гарантируют дополнительный, в отличии от кредитов, источник дохода, который особенно значителен тогда, когда доходы для руководства и акционеров банка по ссудам существенно снижаются. Капиталовложения банка в ценные бумаги также является источником ликвидности для ограничения объема наличных резервов, и в некоторой степени - заимствования на валютном рынке на случай возникновения необходимости в денежных средствах при изъятии депозитов.

Также, вложения в бумаги уменьшают налоговые обязательства банка с помощью инвестиций в ценные бумаги, которые освобождены от налогообложения, и купля высоконадежных ценных бумаг с целью компенсации высокого кредитного риска.

Основными источниками инвестиций являются капиталы зарубежных и казахстанских компаний, а также государственные инвестиции и внутренние средства банка. Зарубежные инвестиции являются одним из основных источников инвестиций для развивающихся стран, размер зарубежных инвестиций зависит от инвестиционной привлекательности страны, которая, в свою очередь, зависит от действующего законодательства и экономических перспектив развития страны. Также одним из наиболее популярных источников инвестиций являются банковские кредиты и займы, полученные от других юридических лиц. Еще одним из основных источников инвестиций является привлечение средств отечественных инвесторов, с помощью выпусков ценных бумаг банка. Акции и облигации, которые выпускаются им, могут быть приобретены как юридическими, так и физическими лицами. Для инвестирования собственных проектов банк может изыскать внутренние ресурсы. Также популярным источником инвестиций для банка могут быть привлечения государственных средств, средств внебюджетных фондов, а также средств со стороны союзов и объединений предприятий. Кроме того, одним из источников инвестиций для банка может быть участие в различных программах, которые могут быть организованы правительством Республики Казахстан или местными муниципальными органами. Участие в данных программах может помочь банку получить грант, выгодный кредит или арендовать помещение или технику по низкой процентной ставке. Данный вид инвестиций связан, прежде всего, с повышением количества рабочих мест и увеличением доходности банка, а значит, и увеличением выплат в различные бюджеты [24].

В любом случае, основные источники инвестиций должны определяться на основе инвестиционной политики, которая разрабатывается руководством банка совместно с финансовыми аналитиками. Как известно, инвестиционные средства также имеют свою цену, в некоторых случаях та часть прибыли, которую придется отдать инвестору, будет настолько высока, что привлечение инвестиций будет крайне невыгодным.

Привлечение сторонних инвестиций для банка предполагает целый ряд мер, связанных с повышением его инвестиционной привлекательности. Одним из основных условий привлечения инвестиций является открытость банка, в случае, если банк предоставляет достоверные сведения о своей деятельности, он может рассчитывать на привлечение денежных средств одного из основных источников инвестиций, которые позволят успешно развиваться банку [29].

Для того чтобы банковский сектор Казахстана удовлетворял потребности воспроизводственного процесса экономики, необходимы эффективные инвестиционные продукты. Как известно, существуют 5 жизненных циклов, через которые проходит продукт: разработка продукта, принятие рынком, рост продаж, насыщение, устарение. В свою очередь, банки либо разрабатывают совершенно новые продукты, либо доводят до совершенствования уже действующие продукты. Предоставляя инвестиционные кредиты реальному сектору экономики, банк в результате получает новую стоимость. Следовательно, банк способствует получению новой стоимости при кредитовании инвестиционного проекта, сопровождая реализацию данного проекта от начала до конца, и всячески способствуя достижению конечной цели.

Следует отметить, что основная проблема в том, что казахстанские банки не обладают «длинными» деньгами, в которых нуждается реальный сектор экономики. Несмотря на динамичный рост депозитов, они все же не достигли необходимого уровня. Привлечение депозитов зависит от поставленной мотивации: если вкладчик вкладывает деньги с целью сохранения, то это сберегательный депозит, если же с целью капитализации - инвестиционный. Пока в наших банках наблюдается преобладание спекулятивных стимулов над инвестиционным мотивом. В этой связи, следует выработать инвестиционно-депозитные продукты, необходимые для капитализации сбережений, и направленные на активизацию инвестиционной деятельности банков.

Для решения сложившейся ситуации в последнее время банками были разработаны особые инструменты - структурированные продукты, которые считаются относительно безрисковыми и прибыльными, чем доходы по банковским вкладам. Цель инвесторов достичь минимального расхождения между инструментами с низким риском, депозитами с низкой доходностью и инструментами с высоким риском и инвестициями с высокой доходностью, привела к появлению на рынке инвестиций структурированных продуктов. Это новые инвестиционные гибридные продукты, разработанные индивидуально для каждого клиента, которые отличаются от традиционных инструментов (банковских депозитов) нестандартным соотношением показателей риска и доходности (высокая доходность с низким уровнем риска), и немаловажное - стопроцентная гарантия инвестору возврата первоначально вложенных средств и отсутствие необходимости самим самостоятельно принимать инвестиционные решения. Поэтому во всем мире они получили репутацию психологически комфортных продуктов. Однако следует отметить, что вложенная сумма инвестиций в структурированный продукт защищена лишь в случае, если погашение происходит не ранее оговоренного срока.

Вместе с тем, банки подбирают и комбинируют финансовые инструменты и их пропорции таким образом, чтобы удовлетворять потребностям инвестора. Соответственно структурированный продукт обладает такими качествами, которые не достигаются в отдельности взятыми финансовыми инструментами.

Рисунок 1 Механизм реализации структурированного продукта банка

Данный рисунок позволяет хеджировать риски, в основе которой лежит принцип «риск-доходность». Реализация данного инструмента способствует получению некоторых преимуществ:

- снижение риска получения убытка до минимума, а при благоприятной ситуации - получение высокого дохода;

- совмещение свойств средства сбережения и накопления;

- снижение риска за счет направления основной суммы в инструменты с фиксированной доходностью и меньшей суммы в инструменты срочного рынка;

- возможность при изменении ситуации на рынке достаточно оперативно принимать решения о целесообразности инвестиций.

Таким образом, структурные продукты представляют собой банковские вклады с гарантированным минимальным доходом и негарантированной суммой дополнительного дохода от вложения средств на фондовом рынке. Для банков внедрение подобных продуктов - возможность привлечь дополнительные ресурсы [28].

В основном банками предполагаются вложения в инструменты с фиксированной доходностью (депозиты, облигации) и инструменты срочного рынка (опционы). Данные инструменты обеспечивают возврат вложенных средств в опционы в случае получения отрицательного результата. Благодаря такой комбинации традиционных банковских и инвестиционно-финансовых инструментов, достигается минимизация рисков, открывается доступ инвесторов к инвестиционным возможностям рынка, а для банков - это возможность привлечения дополнительных ресурсов. Предполагается, что основная клиентская база отечественных банков, обладающая значительными ресурсами, которую не устраивают традиционные банковские вклады, готова к принятию данного продукта. В данном случае присутствие риска минимально, возврат же основной суммы гарантирован. Со стороны казахстанских банков необходимо проработать механизм реализации предложенного инструмента, просчитать все потенциальные риски, то есть подготовить почву для внедрения в банковскую практику данный инвестиционный продукт. Так как, в основном, структурный продукт совмещает в себе депозит, характеризующийся длительным сроком вложения, фиксированным доходом, то опциону свойственны минимальные риски (риск равен самой стоимости опциона), а получение дохода, в свою очередь, неограниченно [29].

Особенностью данного гибридного продукта является возможность определения предельного уровня риска еще на начальном этапе его создания, так как сумма вложений распределяется между разными направлениями, обладающими разными характеристиками доходности и надежности. Следует отметить, опциону свойственна гибкость, что позволяет определить доход при его погашении, зависящий от базового актива, лежащего в основе опциона. В свою очередь особенностью депозита является, присущая ему инвестиционная составляющая, к тому же вклады на депозиты включены в систему страхования вкладов для физических лиц. Такое вложение ресурсов в данный структурированный инструмент обеспечивает диверсификацию рисков и возможность получить наибольший доход.

Востребованным банковским продуктом на рынке инвестиций также выступает инвестиционный депозит, иначе называемый вкладом с капитализацией процентов. В отличие от структурированного продукта, при предоставлении услуги «Инвестиционный депозит», банк зарабатывает на операциях по размещению ценных бумаг клиента на рынке «РЕПО». Банк привлекает ценные бумаги на условиях возвратности и выплаты фиксированного дохода. По окончании сделки, ценные бумаги возвращаются банку, а по истечении срока «Договора займа» они передаются клиенту вместе с установленным вознаграждением. Клиент может перевести ценные бумаги обратно на свой депозитарный счет и продлить «Договор займа» (рисунок 2).

Как показано на рисунке 2 продукт является привлекательным для инвесторов, обладающих высоколиквидными ценными бумагами, однако не использующих их в активных операциях. Преимуществами инвестиционного депозита являются:

- гарантия, сохранность и возвратность активов;

- получение дохода от принадлежащих ценных бумаг;

- гарантированная доходность депозита по ценным бумагам;

- финансовая прозрачность и надежность операций;

- отсутствие курсовых рисков, т.к. ценные бумаги не продаются, они размещаются по сделкам «РЕПО», по которым гарантируется возврат принадлежащих клиенту акций. В свою очередь, предлагаемый вид депозита приучает население к сделкам на фондовом рынке и финансовой грамотности.

Рисунок 2 Передача ценных бумаг на инвестиционный депозит в банк

Порядок передачи ценных бумаг на инвестиционный депозит выглядит следующим образом:

- Клиент банка предоставляет пакет документов для открытия в коммерческом банке инвестиционного счета для операций с ценными бумагами;

- После открытия счета, ценные бумаги передаются в банк для зачисления их на инвестиционный счет. Заключается Договор инвестиционного депозита, где оговариваются конкретные сроки управления и размер вознаграждения за пользование ценными бумагами;

- Банк размещает ценные бумаги на рынке «РЕПО»;

- Банк снова выкупает ценные бумаги (обратное «РЕПО»);

- По истечении срока «Договора инвестиционного депозита» ценные бумаги возвращаются их владельцу (клиенту);

- Производится выплата установленного процента, согласно Договору инвестиционного депозита.

Следует отметить, что инвестиционные банковские продукты особенно актуальны в условиях кризиса, когда традиционные депозиты не гарантируют доходность и сохранность от инфляционных явлений. По мере ограничения доступа к мировым рынкам, в данный момент правительство Казахстана проводит политику развития фондового рынка, привлекая внутренние средства населения. Для притока и безопасности сбережений, должен быть установлен государственный надзор за предприятиями в целях обеспечении прозрачности их финансово-хозяйственной деятельности и проводимых ими операций [14].

Резюмируя, хотелось бы отметить, что кризисное время - это время перестройки всей системы под необходимый ритм. Само слово «кризис», означающее «поворотная точка» говорит о том, что настало время сделать поворот к созданию «новой экономики». Соответственно для этого необходимы инвестиционные продукты, способные мобилизовать все внутренние источники долгосрочных ресурсов для посткризисного развития страны. Следовательно, банки, как институты призванные способствовать устойчивому развитию экономики страны, должны внедрять новые и совершенствовать уже действующие инвестиционные продукты на современном этапе.

Как известно, базой основных ценных бумаг являются имущественные права на какой-либо реальный актив (деньги, капитал, имущество, различного рода ресурсы). В свою очередь, основные ценные бумаги делятся на первичные и вторичные. К первичным ценным бумагам относятся акции, облигации, векселя, закладные и др. Основой вторичных ценных бумаг являются первичные ценные бумаги, к ним относятся варранты на ценные бумаги, депозитарные расписки и др.

В основе производной ценной бумаги лежит бездокументарная форма выражения обязательства, связанная с изменением цены основной ценной бумаги биржевого актива, к ней относятся фьючерсные контракты и опционы.

По степени предсказуемости инвестиционного дохода разделяют долговые и долевые ценные бумаги. Степень предсказуемости уровня инвестиционного дохода позволяет определять инвестиционные качества долговых ценных бумаг по признакам «доходность-риск» и «доходность-ликвидность». В свою очередь, долевые ценные бумаги характеризуются низкой степенью предсказуемости получения инвестиционного дохода, который оценивается по уровню предстоящих выплат дивидендов и приросту курсовой стоимости фондового инструмента [28].

Для эффективного функционирования рынка инвестиций необходимо создание благоприятного инвестиционного климата, выполняющего, в свою очередь, стимулирующую роль. Обычно под инвестиционным климатом понимается среда, где происходят те или иные инвестиционные процессы.

Считается что сам термин «инвестиционный климат» характерен только для рыночной экономики и является общим показателем для привлечения инвестиционного капитала в страну.

Под инвестиционной сферой можно понимать:

- сферу капитального строительства (инвестиции в основные средства отраслей экономики);

- инновационную сферу (научно-техническая продукция и интеллектуальный потенциал);

- сферу обращения финансового капитала;

- сферу реализации имущественных прав субъектов (рынок движимого и недвижимого имущества).

В работе понятие инвестиционного климата определенно как оптимальная атмосфера, обусловленная экономическими, социально-политическими, законодательно-правовыми, информационно-техническими факторами, стимулирующая эффективность трансформации сбережений в инвестиции в целях создания новой стоимости.

Благоприятный климат стимулирует инвесторов к активной деятельности по направлению инвестиционных ресурсов в определенную страну или отрасль. Неблагоприятный климат, наоборот, отпугивает инвесторов повышенным риском, что сказывается на значительном оттоке капитала из страны. Состояние инвестиционного климата показывает степень привлекательности государства со стороны инвесторов и оценивается по некоторым факторам: приток и отток капитала, уровень индекса инфляции и процентных ставок, доля сбережений в ВВП, возможность эффективного освоения инвестиций, степень риска при реализации [21].

Во всем мире показателем инвестиционной привлекательности страны является присвоение инвестиционного рейтинга независимыми международными рейтинговыми агентствами, который зависит от степени риска. Инвесторы в основном ориентируются на эти показатели, так как проанализировать самостоятельно инвестиционную среду интересующей страны для них проблематично. Прежде, чем направить инвестиции в ту или иную страну, инвестор досконально изучает инвестиционный климат, просчитывает и взвешивает все предполагаемые риски, и если намеченная доходность оправдает их, он решается на инвестирование. На рисунке 3 отображены факторы инвестиционного климата, на которые акцентируют внимание инвесторы.

Рисунок 3 Инвестиционный климат

Каждый из данных факторов, как в отдельности, так и в целом влияют на окончательное решение инвестора, и государство как заинтересованное лицо в привлечении капитала должно создавать благоприятные инвестиционные условия. Инвестиционный климат на макроуровне определяется:

- политической;

- экономической;

- социальной стабильностью в стране.

На микроуровне инвестиционная среда определяется через отношения государства с конкретными инвесторами (индивидуальным инвестором или фирмой-инвестором). Для сохранения доверия со стороны инвестора и уверенности в безопасности его вложений, государство должно улучшать инвестиционный климат. Это является основным условием для создания и поддержания положительного имиджа страны. Также со стороны государства должно обеспечиваться привлечение как государственных, так и частных инвестиций. Именно от эффективной реализации инвестиционной политики государства и создания благоприятного климата будут зависеть и направления капитала инвесторов на рынке инвестиций. Следует помнить, что инвесторы будут направлять свои инвестиции в реальное производство только при выгодных для них условиях. Таким образом, инвестиционный климат должен быть направлен на поддержку реального сектора экономики. От благоприятных условий и среды зависит решение, в какие сектора экономики будет ориентирован поток капитала, и это определяет развитие экономики страны. Так, если на рынке инвестиций присутствует благоприятная атмосфера, то и инвестиционная деятельность институциональных участников рынка будет эффективно направлена на дальнейшее развитие экономики [17].

Развитие рынка инвестиций дает предпосылки для активной деятельности институциональных участников, которые могут выступать основными поставщиками и инвесторами инвестиционного капитала. К крупнейшим институциональным инвесторам, вкладывающим свой капитал в ценные бумаги с целью получения прибыли, относятся:

- специализированные и универсальные банки;

- небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды);

- инвестиционные институты (инвестиционные компании, инвестиционные консультанты).

Каждый из участников выполняет свои, присущие только ему функции, и предоставляет свои специфические продукты на рынке инвестиций.

Особое место среди участников рынка занимает банковский сектор, именно здесь собирается наибольший инвестиционный потенциал. Роль банковского сектора заключается в снижении степени риска в экономической системе. Мобилизуя временно свободные ресурсы, банки размещают их по ключевым отраслям, таким образом, давая возможность развиваться экономике.

1.2 Инвестиционная стратегия

Важнейший элемент инвестиционной политики - это разработка правильных стратегий и тактики. Инвестиционная стратегия банка - это документ, составленный в письменной форме, в котором есть сформулированные указания непосредственно сотрудникам банка, относящимся к структуре инвестиционного портфеля, разновидностям ценных бумаг и стратегии банка в их купле-продаже. По мере того, как изменяется экономическая конъюнктура, меняется и политическая направленность банка по отношению к инвестициям. Стратегическая инвестиционная деятельность имеет тесную связь с рядом таких функций менеджмента, как маркетинг и инновации. Это означает наивысшую степень компетенции финансового менеджера, который в ответе за формулировку концепции инвестиционной стратегии и ее реализацию [16].

Эффективная реализация инвестиционной деятельности коммерческих банков способствует развитию финансовых инструментов фондового и кредитного рынков, которые влияют на инвестиционный механизм коммерческих банков и складывается из следующих этапов:

- накопление инвестиционного капитала у инвесторов;

- поиск инвесторами эффективных направлений вложения средств;

- формирование финансовых инструментов, выгодных для направлений вложения средств;

- обеспечение правовой среды со стороны государства, способствующей эффективному привлечению и размещению инвестиционного капитала.

Реализация данных этапов требует системного подхода в вопросах регулирования инвестиционной деятельности банков, ориентированного на получение ожидаемых результатов, начиная с обозначений стимулов инвестиционной деятельности и до окончательного получения намеченного эффекта [28].

Среди факторов риска, присущих банковским инвестициям, выделяются следующие: кредитный, рыночный и процентный факторы. Кредитный риск вплотную связан с возможностью минимизации финансовых возможностей клиента, а так же невозможностью исполнения им своих финансовых обязанностей. Непредвиденные изменения в экономике, колебания котировок на рынке ценных бумаг - вот по каким причинам вероятен рыночный риск. Подверженность к риску имеют также активы, ввиду изменения процентных ставок, с которым связан риск снижения их цены на рынке. Уровень доходов от инвестиций обязан превышать стоимость издержек, связанных с мобилизацией средств. Бывает, принимается во внимание, и невысокий уровень прибыли, либо её отсутствие. Но это в том случае, программа способствует приросту прибыли от других инвестиций [22].

Инвестиционная стратегия банка предполагает минимизацию снижения стоимости портфеля инвестиций. Для коммерческих банков он служит основным источником ликвидности в периоды, когда ставки по кредитам наиболее высокие. Самым важным условием актуальности инвестиционной стратегии является интенсивность изменения внешних инвестиционных факторов. Также существенным условием является будущий этап ее жизненного цикла. Ещё одним из условий является полярная смена целей деятельности организации, которая связана с новыми коммерческими возможностями.

Цели, которые преследует банк, осуществляя инвестиционную деятельность, реализуются через выработку инвестиционной политики. При ее выработке банки руководствуются традиционными критериями: ликвидность, доходность, риск и величина банковских процентных ставок [29].

Таким образом, принято различать два основных вида инвестиционной политики банков:

1.Агрессивную: отдается предпочтение ЦБ с большой степенью риска, однако со значительной потенциальной доходности (акции);

2.Консервативную: значительную часть инвестиций занимают вклады в облигации и другие краткосрочные долговые обязательства, что приводит к уменьшению риска, повышения ликвидности, но к уменьшению доходности.

Мировая практика также различает два типа инвестиционной стратегии банков - пассивную (выжидательную) и агрессивную (которая направлена на максимально возможное использование рыночных возможностей).

Пассивная стратегия состоит в реализации четко продуманной инвестиционной политики. Коммерческий банк зачастую использует конкретную структуру сроков погашения ценных бумаг, которая называется поддержание ступенчатой структуры ценных бумаг.

Агрессивная инвестиционная стратегия - стратегия, которая позволяет получить высокую доходность вложений в акции компаний и инструменты срочного рынка. Характеризуется наиболее высоким уровнем риска.

Равномерное распределение (сбалансированная инвестиционная стратегия) - это один из популярнейших способов решения проблемы инвестиционного горизонта. Такая политика популярна в небольших финансовых институтах и в основном состоит из выбора приемлемого срока, а также последующее инвестирование в ценные бумаги в равных пропорциях на каждом этапе в рамках такого срока.

Данная стратегия рассчитана не на максимизацию дохода от инвестиций, а на уменьшение отклонений доходов в ту или иную сторону, кроме того, осуществление этой стратегии не нуждается в значительных управленческих талантах. Она приносит, зачастую, некую инвестиционную гибкость, потому что определенные ценные бумаги всегда погашаются наличными денежными средствами, в свою очередь банк имеет возможность воспользоваться некими многообещающими нюансами, которые неожиданно могут возникнуть.

Инвестиционные денежные средства банк вкладывает в некие ценные бумаги таким образом, чтоб во время последующих нескольких лет каждый год истекал срок погашения конкретной части портфеля инвестиций. Поэтому в результате такой некой ступенчатости в сроках погашения ценных бумаг инвестиционного портфеля средства, которые высвобождаются в результате истечения срока погашения, будут реинвестироваться в абсолютно новые виды ценных бумаг с определенно продолжительными сроками погашения и с большей нормой доходности. Данный подход проведения инвестиционной политики обеспечивает простоту контроля и регулирования, а также отчасти и определенную стабильность получения инвестиционных доходов банком в случае обеспечения необходимой степени ликвидности.

Реализация инвестиционной деятельности по ступенчатому подходу не допускает изменения в сроках погашения, приносящие прибыль от сдвигов в схеме процентных ставок на определенные виды ценных бумаг [22].

Реально же в своем большинстве коммерческие банки немного изменяют указанный ступенчатой подход и вносят некоторые коррективы в конкретные сроки погашения в том случае, если прогнозы по процентным ставкам сулят получение некой выгоды - или же возможность получить доход, или избежать каких-то потерь.

Для осуществления банками намеченных целей необходимо сформировать детальную инвестиционную стратегию, включающую в себя основные взаимосвязанные части: экономическую, институциональную и нормативно-правовую (рисунок 4).

Рисунок 4 Инвестиционная стратегия коммерческого банка

Эффективная реализация инвестиционной стратегии банка, способствует достижению стратегических целей: развитие инвестиционной деятельности, формирование и развитие инвестиционных продуктов, мобилизация ресурсов инвесторов и привлечение новой клиентской базы.

Институциональный блок состоит из следующих составляющих: инвестиционный портфель, инвестиционные кредиты и риски.

Нормативно-правовой блок представляет собой: внутренние нормативные документы, регулирующие и способствующие осуществлению инвестиционной деятельности, законодательные акты государства, касающиеся осуществления инвестиционной деятельности банка [26].

Экономический блок состоит из системы экономических показателей, системы управления и финансирования инвестиционного процесса. В данном блоке рассматриваются некоторые критерии инвестиционной стратегии.

Из этого следует, что основной целью инвестиционной стратегии банков является: развить способность «видения» и выявление долгосрочных перспектив развития банка. Это требует проведения диагностики отечественных банков на ранней стадии на определение факторов, имеющих непосредственное влияние на его функционирование и выявление скрытых возможностей долгосрочного развития банка. Это возможно при применении STEP и SWOT-анализов. На их основе проводится анализ внутренней и внешней инвестиционной среды банка и дается стратегическая оценка. За счет этого становится возможным составить целостную картину инвестиционной среды. Анализ ближнего внешнего окружения основывается на изучении занимаемой доли на рынке банков, анализа спроса клиентской базы, степень освоения предлагаемых инвестиционных продуктов. Анализ дальней внешней среды основывается на выявлении потенциала других участников рынка, экономических и политических факторов, оказывающих прямое влияние на состояние банка. Своевременно выявленные факторы, влияющие на банковский сектор, дают возможность определить ту инвестиционную стратегию банка, которая необходима для долгосрочного развития.

Таким образом, данный анализ способствует выявлению сильных сторон банка, которые необходимо усилить и слабых, которые следует отработать или удалить. С помощью данного процесса возможно выявление скрытых дополнительных резервов банка, и определить их эффективное направление для дальнейшего развития экономики.

1.3 Основные изменения стратегии в соответствии с законодательством РК

Известно, что режим осуществления инвестиций в экономику страны в целом определяется совокупностью различных факторов, к которым могут относиться географическое положение страны, климат, наличие ресурсно-сырьевой базы, состояние развития соответствующей отрасли в момент осуществления инвестиций, степень коррумпированности государства и т. д.

Существенную роль для оценки инвестиционной привлекательности страны играет правовой режим, устанавливаемый государством для осуществления инвестиций в свою экономику. Правовой режим инвестиций устанавливается как специальным законодательством, регулирующим вопросы собственно осуществления инвестиций, так и законодательством страны, в том числе отраслевым, устанавливающим правила осуществления деятельности в определенной отрасли экономики, и общим законодательством, влияющим на все сферы деятельности (например, валютное, лицензионное, трудовое, миграционное).

Основным источником регулирования правового режима инвестиций в Казахстане являются национальное законодательство и международные договоры, в том числе двусторонние соглашения по защите капиталовложений с участием Казахстана.

Среди наиболее важных международных договоров, ратифицированных Казахстаном в сфере инвестиций, - Вашингтонская конвенция 1965 года, Нью-Йоркская конвенция 1958 года, Конвенция ICSID 1965 года, Договор к Энергетической хартии, а также двусторонние договоры по защите и поддержке инвестиций (капиталовложений), заключенные Казахстаном практически со всеми экономически развитыми государствами и с некоторыми странами СНГ (далее - двусторонние инвестиционные договоры). Наибольшее количество таких договоров заключено и ратифицировано в 1995-1997 годах, позднее их число резко снизилось. К настоящему времени Казахстан ратифицировал 41 такой договор. В частности, в 2010 году ратифицирован договор с Арменией [15].

С момента обретения Казахстаном независимости в 1990 году привлечение иностранных инвестиций рассматривалось как один из основных инструментов для вывода страны из экономического кризиса и развития эффективной рыночной экономики. Получение столь необходимых Казахстану инвестиций могло стать возможным при наличии рыночно ориентированных законов, регулирующих среди прочего и режим инвестиций. В связи с вышесказанным на первом этапе развития рыночной экономики с 1990 года в стране разрабатывались и принимались законы, обеспечивающие режим наибольшего благоприятствования для иностранных инвестиций. Параллельно с законами, регулирующими отношения, связанные с иностранными инвестициями, разрабатывались иные нормативные правовые акты, регулирующие отношения в сферах, в которые могли осуществляться инвестиции, а также базовые законы, образующие правовую основу для осуществления свободной предпринимательской деятельности и развития рыночной экономики. Главной характерной чертой национального законодательства в сфере инвестиций можно назвать тенденцию к переходу от режима наибольшего благоприятствования осуществлению инвестиций к режиму, характеризующемуся фактически полным отсутствием каких-либо льгот и гарантий инвесторам.

Начиная с 1997 года государство планомерно и последовательно осуществляет программу сокращения льгот и гарантий иностранным инвесторам и уравнивания их в правах с национальными инвесторами, а по некоторым вопросам - и ужесточения положения иностранных инвесторов по сравнению с местными. В настоящее время в наименьшей степени защищены инвестиции в недропользование. Сказанное относится как к иностранным, так и к национальным инвестициям. Эта тенденция достаточно ярко прослеживается при анализе изменений, которым в последние годы подвергалось инвестиционное законодательство Казахстана, а также законодательство о недропользовании. Несмотря на то что соответствующие изменения вносились в разное время, в ряде случаев направлены они были на достижение одной и той же цели - отмена первоначально установленных льгот, гарантий стабильности режимов контрактов на недропользование, усиление контроля государства, создание законодательного режима для осуществления «ползучей экспроприации».

Первый закон об инвестициях. Закон «Об иностранных инвестициях в Казахской ССР» был принят 7 декабря 1990 года (далее - Закон 1990 года). Для страны, только что приступившей к разработке законодательства, обеспечивающего возможность развития рыночной, а не плановой социалистической экономики, этот закон явился поистине революционным. Закон 1990 года впервые ввел понятия «иностранный инвестор», «иностранные инвестиции» и определил, что «предметом иностранных инвестиций на территории КазССР могут быть предприятия, долевое участие в имуществе советских юридических лиц, акции и другие ценные бумаги, иное имущество, а также приобретенные имущественные права и права на использование природных ресурсов в КазССР».

Законом 1990 года был предоставлен ряд льгот иностранным инвесторам, например, освобождение от уплаты таможенных пошлин на имущество, ввозимое в Казахстан в качестве инвестиций и не предназначенного для продажи. Кроме того, Законом 1990 года был установлен ряд гарантий иностранным инвесторам, в том числе полный запрет на национализацию их имущества, гарантия в отношении свободного перевода за рубеж дохода от деятельности и ликвидации юридических лиц с иностранным участием, а также от продажи доли в таких предприятиях. В то же время Закон 1990 года не был детальным, а его нормы в ряде случаев вступали в противоречие с нормами других нормативных правовых актов, поскольку правовое регулирование инструментов, посредством которых могло бы осуществляться инвестирование на практике, фактически отсутствовало, хотя соответствующее законодательство спешно разрабатывалось. В связи с этим Закон 1990 года не всегда мог эффективно применяться, однако факт наличия такого закона на самом раннем этапе становления независимого Казахстана сыграл положительную роль для привлечения инвесторов [16].

Второй закон об инвестициях. Закон «Об иностранных инвестициях»был принят 27 декабря 1994 года и действовал до 2003 года (далее - Закон 1994 года). Закон 1994 года содержал достаточно детальные регуляции в отношении осуществления иностранных инвестиций. Были даны более четкие определения таких понятий, как «инвестиции», «деятельность, связанная с инвестициями», «предприятие с иностранным участием», «иностранное предприятие», «совместное предприятие». Закон определил, что к деятельности, связанной с инвестициями, среди прочего относится «приобретение, залог, отчуждение и другие формы использования прав пользования землей и иными природными ресурсами». Закон 1994 года содержал специальную главу «Создание и ликвидация предприятий с иностранным участием», в которой было прямо определено, что предприятия с иностранным участием учреждаются и регистрируются в таком же порядке, в каком создаются все другие юридические лица Республики Казахстан. Введение такого регулирования прекратило путаницу и нестыковки, регулярно возникавшие в связи с различным регулированием этих вопросов разнообразными подзаконными актами, действовавшими до принятия Закона 1994 года. Законом также регулировались вопросы регистрации и деятельности филиалов и представительств иностранных юридических лиц.

В Законе 1994 года большое внимание было уделено гарантиям, предоставляемым Казахстаном иностранным инвесторам. В качестве общей нормы он устанавливал, что любые формы иностранных инвестиций и связанная с ними деятельность, не запрещенная законодательством РК, осуществляется на условиях не менее благоприятных, чем те, которые предоставляются в подобной ситуации инвестициям физических или юридических лиц РК или любых иных иностранных юридических или физических лиц в зависимости от того, какие условия являются наиболее благоприятными. Кроме того, инвесторам и инвестициям Законом 1994 года предусматривались следующие гарантии: гарантии от изменения законодательства и политической ситуации; гарантии от экспроприации; гарантии от незаконных действий государственных органов и должностных лиц; гарантия возмещения убытков иностранным инвесторам; гарантии использования дохода; гарантии использования собственных валютных средств; гарантии при государственной проверке.

В соответствии с Законом 1994 года имущество, ввозимое в качестве вклада в уставный фонд предприятия с иностранным участием, а также имущество, ввозимое для собственных нужд предприятия с иностранным участием, и личное имущество иностранного персонала этих предприятий освобождалось от таможенных пошлин.

Законом 1994 года регулировался очень важный для инвесторов вопрос о разрешении споров. Согласно Закону 1994 года споры и разногласия, возникающие в связи с иностранными инвестициями и связанной с ними деятельностью, если они не могут быть разрешены путем переговоров, при наличии письменного согласия иностранного инвестора должны были передаваться для разрешения в судебные органы РК, уполномоченные их рассматривать, или в один из следующих арбитражных органов:

- в Международный центр по урегулированию инвестиционных споров (далее - Центр), созданный в соответствии с Конвенцией по урегулированию инвестиционных споров между государствами и гражданами и юридическими лицами других государств (Конвенция ИКСИД), если государство инвестора является участником этой конвенции;

- в Дополнительное учреждение Центра, если государство инвестора не является участником конвенции;

- в арбитражные органы, учреждаемые в соответствии с арбитражным регламентом Комиссии ООН по международному торговому праву (ЮНСИТРАЛ);

- в Арбитражный институт Международной торговой палаты в Стокгольме; или

-в Арбитражную комиссию при Торгово-промышленной палате РК [15].

Таким образом, в законодательство Казахстана было включено положение о рассмотрении споров в международном арбитраже, что также имело огромное значение для привлечения инвестиций.

Инвестиционное законодательство Республики Казахстан состоит:

- Закон Республики Казахстан «Об инвестициях» от 8 января 2003 года;

- Закон Республики Казахстан «О рынке ценных бумаг» от 2 июля 2003 года;

- Закон Республики Казахстан «О валютном регулировании и валютном контроле» от 13 июня 2005 года;

- Закон Республики Казахстан «О естественных монополиях» от 9 июля 1998 года;

- Закон Республики Казахстан «О конкуренции и ограничении монополистической деятельности» от 19 января 2001 года;

- Кодекс О налогах и других обязательных платежах в бюджет от 10 декабря 2008 года;

- Закон Республики Казахстан «О концессиях» от 7 июля 2006 года.

Закон Республики Казахстан «Об инвестициях» от 8 января 2003 года (Далее - Закон РК об инвестициях) является основным нормативным правовым актом, регулирующим инвестиционную деятельность и определяющим правовые и экономические основы стимулирования инвестиций, гарантирующим защиту прав инвесторов при осуществлении инвестиционной деятельности в Республике Казахстан, а также определяющим меры государственной поддержки инвестиций и порядок разрешения споров с участием инвесторов [1].

Если проводить сравнительный анализ Закона РК «Об инвестициях» со взятыми на себя международными обязательствами по многосторонним и двусторонним инвестиционным договорам, то можно сказать, что все договорные положения соблюдаются Республикой Казахстан добросовестно.

Закон об инвестициях не содержит ни одного положения, который бы противоречил ратифицированным международным договорам в области инвестиций.

Определение понятия «инвестиции», приводимое в Законе РК об инвестициях в подпункте 1) статьи 1 Закона об инвестициях определяется как все виды имущества (кроме товаров, предназначенных для личного потребления), включая предметы финансового лизинга с момента заключения договора лизинга, а также права на них, вкладываемые инвестором в уставный капитал юридического лица или увеличение фиксированных активов, используемых для предпринимательской деятельности, а также произведенные и полученные фиксированные активы в рамках договора концессии концессионером (правопреемником).

Согласно положению п. 2 ст. 3, относительно возможности ограничения или запрещения инвестиционной деятельности в отношении некоторых видов деятельности и (или) территории «каждая сторона оставляет за собой право ограничивать деятельность иностранных инвесторов, а также применять и вводить изъятия из национального режима…» [15].

Также такое ограничение или запрещение содержится в ст. 5 Конвенции о защите прав инвестора.

В ст. 4 Закона РК об инвестициях отражается право инвесторов на возмещение вреда, причиненного ему в результате издания государственными органами актов, не соответствующих законодательным актам Республики Казахстан, а также в результате незаконных действий (бездействия) должностных лиц этих органов устанавливается в п. 2 ст. 4 Закона РК об инвестициях в соответствии со ст. 7. П. 2 ст. 9 Закона гласит, что «при невозможности разрешения инвестиционных споров путем переговоров либо ранее согласованной сторонами процедурой разрешения споров, разрешение споров производится в соответствии с международными договорами и законодательными актами Республики Казахстан в судах РК, а также в международных арбитражах, определяемых соглашением сторон».

Право инвестора приобретать акции и иные ценные бумаги субъектов хозяйствования и других эмитентов предоставляется индивидуальным и институциональным инвесторам согласно ст. 5 Закона «О рынке ценных бумаг» от 2 июля 2003 года [3].

Закон Республики Казахстан «О приватизации» от 23 декабря 1995 года в ст. ст. 2, 14-2, 21. П. 2 ст. 14-2 Закона устанавливает информационное обеспечение инвесторов процесса приватизации таким же образом, как это предусмотрено в ст. 16 Конвенции:

о сущности приватизации;

- о ходе приватизации, в том числе об аукционах, конкурсах, месте и времени их проведения, о приватизируемых предприятиях;

- о планах-графиках проведения аукционов, конкурсов;

- о порядке приобретения акций приватизируемых предприятий;

- о ходе продажи объектов приватизации;

- о наиболее значимых объектах, выносимых на продажу;

- о предстоящих продажах объектов приватизации» [9].

На основании всего вышеизложенного, можно сказать, что Республика Казахстан добросовестно выполняет взятые на себя международные обязательства в области регулирования инвестиционной деятельности, предоставляет инвесторам благоприятный инвестиционный режим, гарантии при осуществлении инвестиционной деятельности в Казахстане, а также способствует развитию экономического сотрудничества между государствами.

С момента принятия нового Закона об инвестициях прошло совсем немного времени, и вот вновь настало время реформировать инвестиционное законодательство. Поскольку практика его применения показала, что до сих пор существуют некоторые положения и нормы, которые или не работают, или тормозят процесс развития инвестиционной деятельности в Казахстане.

В этой связи в целях реализации государственной политики, направленной на совершенствование и развитие инвестиционного законодательства, 4 мая 2005 года Президентом РК был подписан Закон "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам инвестиций» (далее - Закон о внесении изменений и дополнений), который вступил в законную силу 11 мая 2005 года [18].

В результате принятия Закона о внесении изменений и дополнений в подпункте 1 статьи 1 Закона об инвестициях были внесены изменения, касающиеся уточнения определения лизинга. В соответствии с ранее действовавшей редакцией под «инвестициями» понимались все виды имущества (кроме товаров, предназначенных для личного потребления), включая предметы лизинга с момента заключения договора лизинга, а также права на них, вкладываемые инвестором в уставный капитал юридического лица или увеличение фиксированных активов, используемых для предпринимательской деятельности. В новой редакции данного подпункта, слова «предметы лизинга» заменяются словами «предметы финансового лизинга» [4].

Данное уточнение связано с тем, что казахстанское законодательство определяет два вида лизинга: финансовый лизинг и операционный. Так, Закон о финансовом лизинге трактует «финансовый лизинг» как вид инвестиционной деятельности, при которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее трех лет для предпринимательских целей.

В отношении операционного лизинга вышеуказанных ограничений нет, так как он подразумевает временное использование предмета лизинга без последующего перехода права собственности на него. В связи с тем, что предмет операционного лизинга не может перейти в собственность к лизингополучателю, инвестор не может использовать предмет операционного лизинга в качестве взноса в уставный капитал или при увеличении фиксированных активов.

Таким образом, данное изменение и дополнение в Закон об инвестициях носит уточняющий характер и в большей степени направлено на практическую реализацию данной нормы закона.

Необходимо также обратить внимание на изменения в п. 1 ст. 11 Закона об инвестициях, в соответствии с которыми слова «создание новых и сохранение существующих рабочих мест» заменены словами «повышение квалификации казахстанских кадров».

Дефицит квалифицированных работников в производственной сфере казахстанской экономики привел к тому, что сегодня сложившейся практикой стало привлечение инвесторами иностранных специалистов. А потому было принято решение о стимулировании процесса, направленного на замену иностранных специалистов отечественными, путем повышения их квалификации.

C одной стороны, это изменение в Законе может увеличить количество высококлассных отечественных специалистов, с другой - привести к абсолютно полному вытеснению квалифицированных иностранных работников с казахстанского рынка труда. Кроме того, это может повлечь за собой отток не только иностранных специалистов, но и транснациональных компаний работающих в нашей стране, что, в свою очередь, существенно снизит поток прямых иностранных инвестиций. Кроме того, в Казахстане может возникнуть ситуация, когда местным кадрам будет просто не от кого перенимать опыт работы. Сегодня большинство казахстанских компаний не в состоянии отправлять своих сотрудников для повышения квалификации за границу, поэтому наиболее оптимальный вариант - это привлечение специалистов из других стран, которые будут постоянно повышать уровень профессионализма местных кадров. Опыт развитых стран свидетельствует, что миграция высококвалифицированных работников (т. н. «приток мозгов») всегда оказывает положительное влияние на развитие экономики.

В соответствии с Законом о внесении изменений и дополнений, в п. 4 ст. 14 и подпунктом 3 ст. 15 Закона об инвестициях слово «инвестором» заменено словами «юридическим лицом Республики Казахстан, осуществляющим реализацию инвестиционного проекта». Вместе с тем согласно п. 6 ст. 1 Закона об инвестициях инвесторы - это «физические и юридические лица, осуществляющие инвестиции в Республике Казахстан». Поэтому, исходя из толкования предыдущей редакции вышеназванных пунктов, можно отметить, что на тот момент практически любое физическое или юридическое лицо, независимо от того, является ли оно резидентом или нерезидентом РК, при соответствии его требованиям Закона об инвестициях могло заключить контракт с уполномоченным органом на получение инвестиционных преференций. При принятии Закона о внесении изменений и дополнений автоматически произошло существенное уменьшение круга субъектов инвестиционных отношений, имеющих право на инвестиционные преференции. Так как теперь на это могут претендовать только юридические лица Республики Казахстан, осуществляющие реализацию инвестиционного проекта, мы можем несколько ухудшить инвестиционный климат для иностранных инвесторов, влияние которых на развитие экономики нашей страны сложно переоценить [1].

В новой редакции изложен и п. 1 ст. 16 Закона об инвестициях: «Инвестиционные налоговые преференции предоставляются на срок, определяемый в каждом отдельном случае в зависимости от видов деятельности и объемов инвестиций в фиксированные активы». Данные изменения в большей степени ориентированы на индивидуальный подход при оценке инвестиционной деятельности субъекта инвестирования в зависимости от того, в какой отрасли будет реализовываться проект. Это связано с тем, что в последнее время прослеживается тенденция, свидетельствующая об увеличении потока инвестиций только в нефтегазодобывающий сектор. Возникла серьезная проблема, касающаяся отсутствия у инвесторов интереса к другим отраслям нашей экономики. Поэтому государством предпринимаются попытки перенаправления потока инвестиций в наименее развитые секторы посредством предоставления иностранным инвесторам соответствующих преференций [11].

Важную роль в регулировании инвестиционных отношений с участием иностранных инвесторов играет таможенное регулирование. В связи с этим в Закон об инвестициях был внесен ряд изменений и дополнений, касающихся этой сферы.

Так, полностью поменялась ст. 17 Закона, которая на данный момент изложена в следующей редакции:

- освобождение от обложения таможенными пошлинами может предоставляться при импорте оборудования и комплектующих к нему, ввозимых для реализации инвестиционного проекта;

- освобождение от обложения таможенными пошлинами предоставляется на срок действия контракта, но не более 5 лет с момента регистрации контракта;

- уведомление о решении, принятом в соответствии с пунктом 2 настоящей статьи, направляется уполномоченным органом в течение 5 рабочих дней уполномоченному органу по вопросам таможенного дела.

Хотелось бы отметить, что в новой интерпретации были полностью исключены подпункты, касающиеся случаев, при которых ввозимое оборудование может быть освобождено от обложения таможенными пошлинами. В соответствии с ранее действовавшей редакцией инвестору для получения решения уполномоченного органа об освобождении его от оплаты таможенных пошлин необходимо было совершить следующие действия:

- доказать отсутствие производства на территории РК аналогичного оборудования и комплектующих к нему;

- подтвердить недостаточное производство на территории РК аналогичного оборудования и комплектующих к нему для осуществления деятельности в соответствии с инвестиционным проектом;

- выявить несоответствие производимого на территории РК аналогичного оборудования и комплектующих к нему требованиям, предъявляемым в рамках проекта инвестирования.

На основании вышеизложенного, руководствуясь нормами Закона об инвестициях и Таможенного кодекса РК от 5 апреля 2003 года4, можно сделать вывод о том, что из-за наличия ряда требований, предъявляемых к инвестору при ввозе оборудования и комплектующих на территорию Казахстана, получить разрешение об освобождении от обложения таможенными пошлинами было достаточно сложно [5].

Поэтому изменения, изложенные в Законе о внесении изменений и дополнений, окажут позитивное влияние на развитие инвестиционного законодательства, поскольку они не ограничивают инвесторов в выборе оборудования, необходимого для реализации инвестиционного проекта, и определенно упрощают процедуру освобождения от обложения таможенными пошлинами.

Отдельно можно отметить изменения в п. 2 ст. 17 Закона об инвестициях, касающиеся сроков предоставления освобождения от обложения таможенными пошлинами. В соответствии с ранее действовавшей редакцией данного пункта освобождение предоставлялось сроком на один год с возможностью продления данного срока не более чем на пять лет с момента регистрации контракта. Новая редакция избавляет инвестора от необходимости ежегодно подтверждать свое право на освобождение от обложения таможенными пошлинами и соответственно предоставит ему возможность спокойно работать [1].

В настоящее время правительство Казахстана перестало осуществлять функции по выдаче натурных грантов и фактически данной деятельностью занимается только уполномоченный орган. В этой связи Закон о внесении изменений и дополнений уточняет редакцию п. 1 ст. 18 Закона об инвестициях, которая предусматривает предоставление государственных натурных грантов исключительно уполномоченным органом по согласованию с соответствующими государственными органами в сфере управления государственным имуществом и земельными ресурсами.

Согласно изменениям в вышеуказанный пункт государственные натурные гранты предоставляются во временное безвозмездное пользование либо землепользование с последующей безвозмездной передачей в собственность либо в землепользование в случае выполнения инвестиционных обязательств в соответствии с контрактом. Это позволит предотвратить возможные негативные последствия в виде судебных разбирательств, связанных с возвращением государственных натурных грантов в случае досрочного прекращения действия контракта или расторжения его по вине инвестора. В соответствии с подпунктом 7 ст. 1 Закона об инвестициях «государственные натурные гранты - имущество, являющееся собственностью Республики Казахстан, безвозмездно передаваемое в собственность либо в землепользование юридическому лицу Республики Казахстан для реализации инвестиционного проекта». Анализируя вышеуказанный пункт и изменения в п. 1 ст. 18 Закона об инвестициях, необходимо обратить внимание, на противоречие, касающееся момента наступления права собственности на государственный натурный грант. При толковании определения государственных натурных грантов, изложенного в ранее действующей редакции Закона об инвестициях, можно подразумевать, что право собственности на натурный грант у инвестора наступает или перед моментом начала реализации инвестиционного проекта, или в процессе его реализации. Согласно изменениям, закрепленным в Законе о внесении изменений и дополнений, государство сможет предоставить в собственность государственный натурный грант только после выполнения всех условий контракта, т.е. после реализации инвестиционного проекта.

Также Законом о внесении изменений и дополнений предусмотрено, что «основанием для безвозмездной передачи предоставленного государственного натурного гранта в собственность или землепользование является решение уполномоченного органа. Решение уполномоченного органа принимается на основании результатов проверки, проведенной им в соответствии с подпунктом 3 п. 2 ст. 21-1 настоящего Закона об инвестициях». В свою очередь подпунктом 3 п. 2 ст. 21-1 Закона об инвестициях устанавливает, что мониторинг и контроль за соблюдением условий контрактов осуществляется уполномоченным органом путем проверки, в том числе документальной, с посещением объекта инвестиционной деятельности. На основании проведенного анализа можно сделать вывод о том, что нормы Закона о внесении изменений и дополнений значительно ужесточили контроль государства за деятельностью инвестора, так как в Закон об инвестициях включена статья 21-1, которая будет регулировать порядок проведения мониторинга и контроля инвесторов по соблюдению ими условий контрактов.

В заключение хотелось бы отметить, что новые изменения и дополнения в Закон об инвестициях в большей степени имеют позитивный характер и призваны стимулировать инвестиционную деятельность в Казахстане. Тем не менее остается ряд нерешенных вопросов, связанных с защитой прав и интересов иностранных работников и ужесточением инвестиционного климата нашей страны. И хотя Казахстан добился существенных успехов в привлечении инвестиций и налаживании связей с другими государствами, последние тенденции ужесточения налогового и инвестиционного режима для иностранных инвесторов могут неблагоприятно повлиять на инвестиционный имидж республики [18].

1.4 Государственное регулирование инвестиционной политики

Одним из важнейших средств целенаправленной деятельности государства в социально-экономическом развитии является инвестиционная политика. Она составляет сердцевину всей политической сферы государства, так как является основой всей государственно-политической деятельности, в том числе социальной, финансово-экономической и др.

Инвестиционная политика государства должна быть тесно связана с обеспечением институциональной среды инвестиционного процесса. Государство в обеспечении институциональной среды инвестиционного процесса в экономике должно выполнять три основные функции (рисунок 5): стратегическое участие в инвестиционном процессе, гарантирование институциональной среды и коррекция инвестиционного процесса [27].

Рекомендуемая группировка основных функции государства по регулированию инвестиционных процессов позволить осуществить стимулирующее воздействие на инвестиционную деятельность посредством:

- спецификации и защиты прав собственности;

- обеспечение участников инвестиционного рынка всей полнотой информации;

- разработки универсальных стандартов и мер регулирования инвестиции;

- обеспечение равного доступа рыночных агентов на инвестиционный рынок;

- обеспечение общества коллективными благами и др.

Экономика Казахстана и его отдельных регионов нуждается в разработке концепции и основных направлений эффективного государственного регулирования развития институциональной среды инвестиционного процесса.

Рисунок 5 Функции государства по обеспечению институциональной среды инвестиционного процесса

Поэтому, на мой взгляд, эффективная инвестиционная политика, обеспечивающая институциональную среду и проводимая в экономической деятельности, должна состоять из следующих взаимосвязанных этапов (рисунок 6).Также в проведении инвестиционной политики должен быть сделан акцент на направление инвестиций в регионы. По моему мнению, это повысит использование экономических, природных, демографических и этнических особенностей каждого региона, поскольку в этом случае может быть выбрана эффективная техническая и транспортная инфраструктура для развития бизнеса: квалифицированная рабочая сила, наличие транспортных коммуникаций, банки и финансовые организации, быстрые процедуры утверждения.

Я думаю, что необходимо превратить регионы РК в технологические центры с мультипликативным эффектом на окружающие районы. Последнее будет способствовать становлению единого национального рынка. На деле это означает усиление региональной специализации. Но здесь важно, чтобы специализация регионов происходила как за счет усилий местных властей, так и за счет привлечения инвестиций на модернизацию предприятий и новое строительство на частной основе [19].

Рисунок 6 Основные этапы инвестиционной политики в экономической деятельности

Поэтому, добиться эффективности государственного регулирования региональных инвестиционных процессов возможно, соблюдая ряд принципов (рисунок 7).

Формирование целостности регионального инвестопроводящего механизма. Целью его создания должны стать необходимость привлечения потенциальных инвесторов и способность использования эффективных современных форм реализации региональных инвестиционных проектов.

Опережающее развитие инфраструктуры инвестиционного процесса. Одним из первоочередных мероприятий является создание единой региональной системы институтов инвестопроводящей сети. В состав этой системы необходимо внедрить региональные банковские учреждения, компании, научные институты, способные влиять на инвестиционный процесс в регионе каждый со своей стороны.

Создание системы регионального инвестиционного мониторинга. Развитие инвестиционного процесса сдерживает отсутствие информации о перспективных инвестиционных проектах и об инвесторах. Поэтому целью создания региональной системы инвестиционного мониторинга является проведение непрерывного наблюдения за фактическим положением дел в инвестиционной среде региона и анализа происходящих в ней изменений.

Рисунок 7 Основные рекомендуемые принципы государственного регулирования региональных инвестиционных процессов

Рисунок 7 Основные рекомендуемые принципы государственного регулирования региональных инвестиционных процессов

Формирование единого бюджета развития в составе регионального бюджета. Речь идет о постепенном формировании особого института, первым шагом здесь выступает создание единой финансово-информационной базы.

Бюджет развития должен использоваться для кредитования, инвестирования и гарантированного обеспечения проектов на условиях и в порядке, установленном региональными органами управления. Использование денежных средств бюджета развития на финансирование инвестиционных проектов должно осуществляться на конкурсной основе на условиях возвратности, платности и срочности [19].

Создание условий для формирования особой экономической зоны. Создание особых экономических зон должно обеспечить дополнительное привлечение как иностранных, так и отечественных инвестиций в обрабатывающие сектора экономики, стимулирование развития регионов, содействие в решении проблем экономического развития регионов, содействие переводу экономики регионов республики на инновационный путь развития, создание новых высококвалифицированных рабочих мест в регионах.

При этом региональный аспект должен сочетаться с отраслевой направленностью инвестиций, которые призваны обеспечивать рост выпуска продукции на основе интенсификации производства, вследствие притока передовых зарубежных технологий, ноу-хау, новых методов управления. Так, например, увеличение объемов производства в нефтегазовой промышленности должно происходить, с одной стороны, за счет увеличения глубины добычи, а с другой стороны, с помощью глубокой переработки ее продукции. В нефтехимической и химической промышленности - за счет повышения выпуска прогрессивных видов изделий на основе биотехнологии, в машиностроении - на основе увеличения выпуска импортозамещающей продукции.

На мой взгляд, чтобы обеспечить устойчивый рост в экономической деятельности Казахстана и в дальнейшей перспективе, а также улучшить ее качественные параметры, нужно применять новые подходы в инвестиционной политике на всех уровнях. Оживление в экономической деятельности страны уже само по себе дает надежду на будущее, которое является основной составляющей инвестиционного климата. Государство должно воздействовать на его улучшение принятием на себя части рисков, а также активизации в реализации институциональных реформ [19].

По моему мнению, приоритетными направлениями улучшения инвестиционного климата являются: снижение инфляции всеми известными в мировой практике мерами за исключением невыплат трудящимся зарплаты; мобилизация свободных средств предприятий и населения на инвестиционные нужду путем повышения процентных ставок по депозитам и вкладам; совершенствование информационной инфраструктуры и включение отечественных информационных систем в мировые; формирование региональной инвестиционной политики в стране:

- улучшение банковского обслуживания, страховых компаний, фондового рынка и др. до мировых стандартов;

- улучшение условий лицензирования и уплаты налогов; совершенствование мер по снижению коррупции;

- законодательно определить понятие «рейдерство» и меры его пресечения;

- развитие транспортно-логистической инфраструктуры; подготовка высококвалифицированных технических кадров в соответствии с требованиями международных стандартов.

В области регулирования иностранных инвестиций государство должно решать проблему проникновения иностранного капитала в те отрасли, которые представляют национальную безопасность. С другой стороны, приток иностранного капитала необходим для развития промышленности и обеспечения условий экономического роста. Отчасти превалирующий объем прямых иностранных инвестиций служит тревожным сигналом, поскольку указывает на то, что национальная экономика не обладает конкурентоспособным сектором, ее предприятия не могут защитить свои позиции на рынке против иностранных фирм. Здесь важна регулирующая роль государства, которая через систему протекционистских мер предоставляет равные условия отечественным и иностранным инвесторам [8].

Поэтому, на мой взгляд, тут необходимо ориентироваться на инвестирование за счет внутренних накоплений страны и селективное за счет иностранных инвестиций. Тем более что экономика республики подошла к уровню развития, когда внутренний инвестиционный потенциал может на равных конкурировать с внешним капиталом. С учетом этого для совершенствования инвестиционной политики в области привлечения инвестиций предлагается следующее:

- минимизировать барьеры и преграды, которые препятствуют формированию благоприятного инвестиционного климата в стране и сдерживают поток иностранных инвестиций. Основными барьерами на пути инвесторов являются бюрократизм, налоговый режим, несовершенное законодательство и слаборазвитая инфраструктура страны;

- необходимо создать условия для привлечения международных компаний с производством высокотехнологичного продукта. Именно эти компании в условиях развитых стран составляют индивидуальный стержень, который обеспечивает прирост благосостояния индустриального общества, а также определяет статику и динамику экономических процессов;

- иностранные инвестиции не должны вести к экологическим бедствиям в регионах. Для этого важно проработать грамотную правовую основу регулирования экологических последствий деятельности зарубежных компаний.

Необходимо сказать, что в Казахстане пока еще, к сожалению, не все источники финансового обеспечения инвестиций задействованы в полном объеме. В частности важными источниками инвестиционных ресурсов являются средства населения в виде вкладов в банках, ценных бумаг, наличных денег. Свободные денежные средства населения при наличии соответствующих условий могут быть вложены в реальный сектор экономики. В настоящее время доля средств населения, направляемая в инвестиционную сферу, крайне незначительна, 3% от общего объема источников финансирования в основной капитал в 2012 году.

Также значительная доля в источниках финансирования основного капитала принадлежит иностранным инвестициям, которые являются одним из важных объектов государственного регулирования. Проведенное исследование показывает, что объем накопленных за годы независимости Казахстана иностранных инвестиций в экономику республики составил более 50 млрд. долларов. При этом 40% всех инвестиций в экономику Казахстана приходится на нефтегазовый комплекс. В то время как ежегодная потребность республики в иностранных инвестициях составляет, по оценкам экспертов, 4-5 млрд. долларов. Значительно меньше средств вкладывается в такие отрасли, как машиностроение и металлообработка, химическая и нефтехимическая промышленность, сельское хозяйство. Такой состав иностранных инвестиций не способствует перестройке структуры экономики страны в пользу отраслей обрабатывающей промышленности, прежде всего, наукоемких.

Таким образом, для воспроизводства основного капитала необходимо активизировать работу со всеми источниками финансирования, включая как собственные источники самого предприятия, так и бюджетные, иностранные инвестиции и так далее.

Анализ инвестиционной деятельности в Казахстане свидетельствует, что имеется ряд факторов, препятствующих активизации процесса инвестирования в казахстанскую экономику, среди которых необходимо отметить следующие:

- недостаточный уровень обеспечения законности, что диктует необходимость совершенствование мер по снижению уровня коррупции и законодательные меры пресечения рейдерства;

- огромный разрыв в прибыльности между секторами экономики, т.е. значительное различие между отраслями национальной экономики производящими продукцию на внутренний рынок и экспортоориентированными;

- слабое развитие корпоративной культуры. Данный фактор свидетельствует о части неблаговидных отношений руководства к акционерам компании, что также отражает низкую прозрачность финансовой отчетности их деятельности и других [19].

Главными же привлекательными факторами казахстанского рынка для инвесторов по результатам исследования признаны:

- огромный масштаб республики и емкий рынок с точки зрения потребностей развития инфраструктуры и производства потребительских товаров;

- наличие недорого научного и технического кадрового потенциала, обладающего высоким уровнем квалификации и опыта;

- развитая финансовая система и упрочение политической стабильности;

- богатые природные ресурсы, способствующие в момент недостаточной диверсификации отечественной экономики, общему улучшению экономической ситуации и др.

- Анализ инвестиционной стратегии коммерческого банка

2.1 Финансово-экономическая характеристика АО «Цеснабанк»

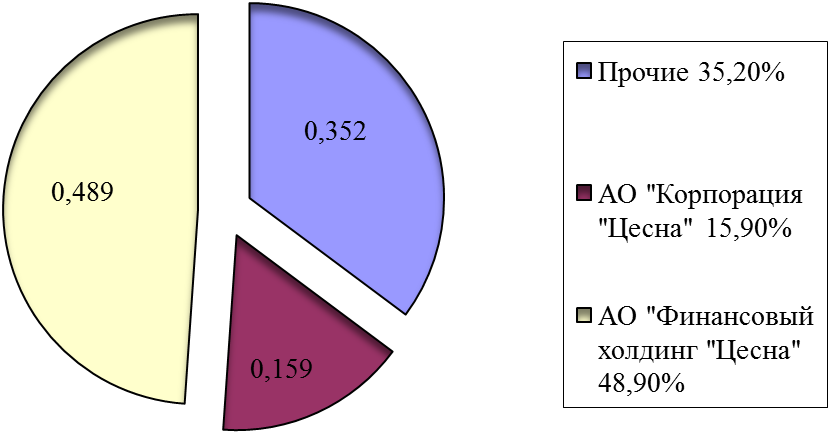

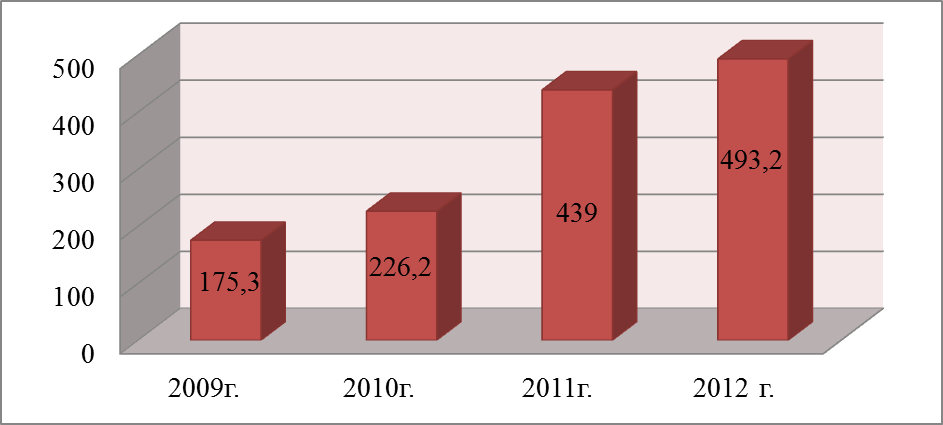

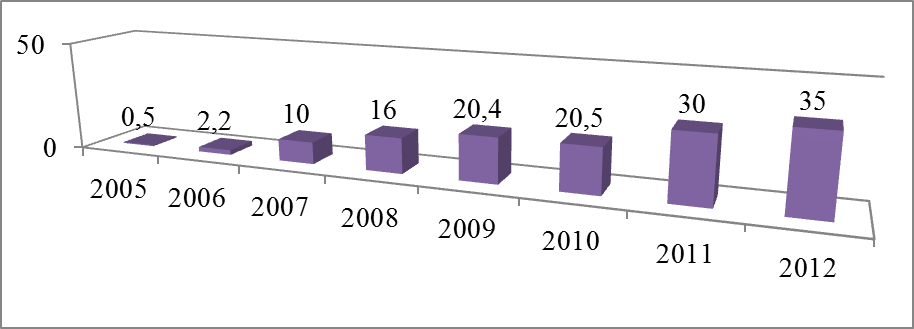

Банк основан 17 января в 1992 году в городе Целиноград (Астана). В результате непрерывной деятельности, направленной на развитие, совершенствование, расширение клиентской базы и ассортимента предоставляемых услуг, Банк стал узнаваемым, стабильным, динамично развивающимся финансовым институтом, входящим в десятку крупнейших банков страны.