Теория и практика слияний и поглощений в Казахстане

СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ

|

5

|

|

|

|

|

1 Теоретические аспекты слияний и поглощений

|

8

|

|

1.1 Экономическая сущность слияний и поглощений

|

8

|

|

1.2 Классификация слияний и поглощений

|

12

|

|

1.3 Исторические факты слияний и поглощений

|

15

|

|

|

|

|

2 Слияние и поглощение: возможности и риски

|

21

|

|

2.1 Предпосылки и факторы реорганизации экономических субъектов

|

21

|

|

2.2 Этапы проведения слияний и поглощений

|

27

|

|

2.3 Преимущества и возможные риски проведения M&A

|

31

|

|

|

|

|

3 Теория и практика слияний и поглощений в Казахстане

|

40

|

|

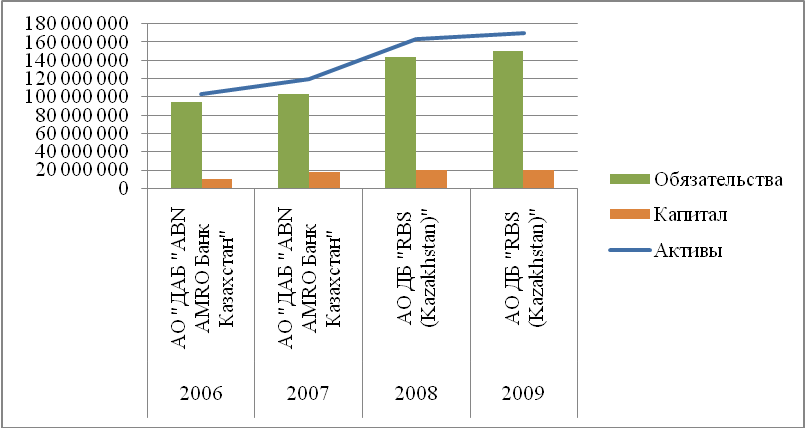

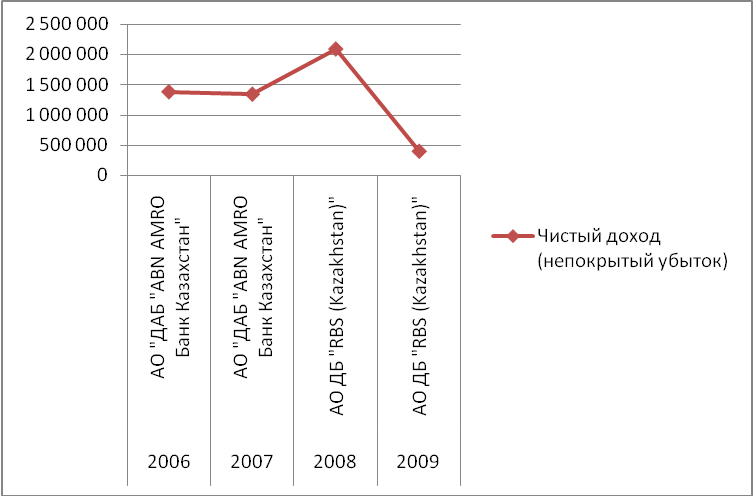

3.1 Характеристика банков HSBC и RBS до сделки

|

40

|

|

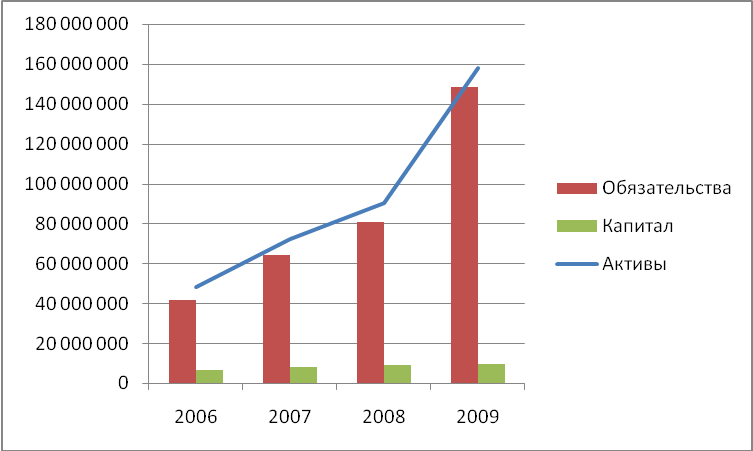

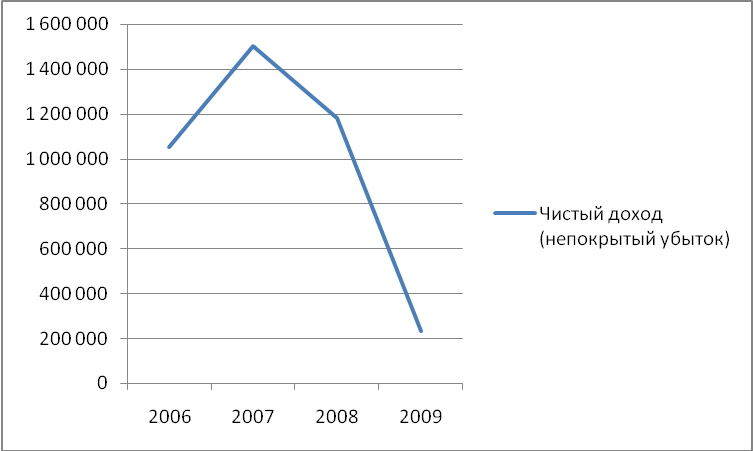

3.2 Анализ финансового состояния Банка HSBC после сделки с RBS Банком

|

47

|

|

3.3 Выявление текущей тенденции в стране по M&A

|

55

|

|

|

|

|

ЗАКЛЮЧЕНИЕ.

|

61

|

|

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

|

65

|

|

ПРИЛОЖЕНИЕ

|

68

|

ВВЕДЕНИЕ

Нынешняя экономическая обстановка в мире и в Казахстане в частности характеризуется высоким ярусом соперничества в большинстве сфер деятельности, в связи с чем появляется крайняя надобность в консолидации капитала и разума, в слиянии и поглощении с больше развитыми организациями.

В последние годы банковские системы как развитых, так и прогрессирующих стран стали участниками процесса реструктуризации, интеграции и консолидации капитала, что в корне изменило тезисы банковского бизнеса. На сегодняшний день дюже высока соперничество в банковской деятельности, которую повлекли за собой метаморфозы в процессах регулировании банков, информационно-технологические достижения, открытая экономика мира для интернационального сотрудничества. Во каждому мире недавний экономический коллапс, итогом которого стали бесчисленных банкротства величайших корпораций и банков, дал толчок к слиянию и поглощению компаний ради выживания. Достижения информационных спецтехнологий, продолжающаяся глобализация и интернационализация рынков капитала и менеджмента приводят к интеграции не только в индустриальных корпорациях, но также и в инвестиционной, банковской и страховой сферах. Крутое увеличение объема и числа сделок по слияниям и поглощениям по каждому миру, а в первую очередь в США, а также существенное растяжение этих процессов в Европе и Азии прямым образом отразились и на Казахстане.

Таким образом, востребованость дипломной работы состоит в том, что для предприятий осуществляющих свою производственную действие в конкурентной борьбе нужно результативно приспособиться к быстро изменяющимся рыночным условиям. Именно слияния и поглощения становятся той стратегией роста, которая разрешает предприятию не только сберечь свои позиции на рынке, но и стать лидером в своей нише. Помимо того, банки как энергичные участники рынка также нуждаются в новых спецтехнологиях, улучшении систем и процедур сервиса, что становится доступным при вливании в банк нового навыка, предпочтительно интернационального, в лице иностранных организаций.

В Послании Президента Республики Казахстан - Главы Нации Н.А.Назарбаева народу Казахстана «Тактика «Казахстан-2050», говорится, что казахстанские банки обязаны исполнять свое призвание и обеспечивать надобность реального сектора экономики в кредитных источниках, а также нужно очищать банки от проблемных кредитов и впритирку заниматься вопросами фондирования со стороны государства [2].

Степень разработанности и изученности задачи дозволено обнаружить исходя из числа научных и утилитарных работ по данной теме. В основном в рассмотренной литературе отражены основные мотивы, побуждающие компании к слиянию, а также колляция видов слияний и поглощений. В то же время, остаются неудовлетворительно изученными вопросы процедуры слияний, исключительно банковских конструкций, риски, несущие те либо иные сделки, воздействие банковских слияний на улучшение деятельности банков и экономики страны в совокупности. Нуждаются в будущем становлении и разработке подходы к регулированию сделок по слияниям и поглощениям со стороны надзорных органов, к оценке производительности и управлению рисками, возникающими в связи с проведением этих сделок.

Основные задачи дипломной работы:

обобщить и проанализировать основные теоретические подходы и итоги эмпирических изысканий по слияниям и поглощениям банков;

проследить эволюцию слияний и поглощений в западных странах и в Казахстане,

определить склонности и перспективы становления процесса слияний и поглощений с участием банков западных стран и Казахстана;

изучить практику слияний и поглощений в банковской сфере и выявить задачи, возникающие в процессе банковских слияний и поглощений;

дать оценку современному состоянию системы регулирования сделок по слияниям и поглощениям;

выявить превосходства и недочеты при осуществлении сделок по слиянию и поглощению.

Объектом дипломной работы является рынок слияний и поглощений в банковской сфере Казахстана и зарубежных стран.

Предметом изыскания выступают экономические отношения, возникающие при осуществлении банковских слияний и поглощений.

Теоретической и методологической основой дипломной работы послужили изыскания отечественных и зарубежных ученых по вопросам концентрации и централизации банковского капитала, стоимости банковской компании, оценки результативности итогов слияний и поглощений. В данной дипломнной работе были использованы труды . Бергера, М. Бредли, Т. Коупленда, Ф. Вестона, О.И. Лаврушина, М. Дженсена, Т. Коха, С. МакДоналда, С. Пилоффа, С. Рида, С. Роудса, Р. Ролла, Дж.В. Бейли, А.М. Тавасиева, Ю. Бригхема, Л. Гапенски, Т. Коллера, Д. Муррина, А.В. Аникина, Н.И. Берзона, А.Г. Грязновой, И.В. Ларионовой, М.Ю. Матовникова, Г.А. Тосуняна, В.М. Усоскина, П. Роуза и т.д.

Информационную и статистическую базу работы составляют законодательные акты Республики Казахстан, материалы Министерства Финансов РК, Национального Банка РК, Комитета по надзору и финансового рынка и финансовых организаций Национального Банка РК, Агентства РК по статистике, статистические периодические издания ООН, научно-фактические разработки поверенных регулирующих органов различных стран, материалы научно-утилитарных конференций, информационных агентств и периодической печати, статистические и аналитические данные, помещенные в открытом доступе на официальных сайтах интернациональных финансовых университетов и аналитических агентств.

Научная новинка изыскания состоит в становлении теоретических расположений, раскрывающих оглавление слияний и поглощений при реструктуризации банковского сектора, и обосновании рекомендаций по регулированию процессов слияний и поглощений банков и оценке их производительности.

Теоретическая важность изыскания состоит в становлении теории управления слияниями и поглощениями торговых банков. Итоги работы могут быть использованы при преподавании дисциплин «Банковское дело», «Банковский менеджмент», а также непринужденно при сопровождении такого рода сделок.

Фактическая важность изыскания заключается в том, что оно представляет совокупный обзор процесса слияний и поглощений банков в развитых странах и формулирует рекомендации по стимулированию этого процесса в Казахстане на основе реалистичных предложений по облегчению процедуры и возрастанию производительности сделок банковских слияний.

Конструкция дипломной работы. Цели и задачи диссертации предопределили порядок рассмотрения основных вопросов и последовательность их изложения. Данная работа состоит из вступления, 3 глав, приложений, завершения, списка примененной литературы .

1 Теоретические аспекты слияний и поглощений

1.1 Экономическая сущность слияний и поглощений

В зарубежной и казахстанской экономической литературе существуют разные подходы к определению и систематизации сделок слияний и поглощений. Во многом это обусловлено разногласиями в определении представления «слияние» и «поглощение» в иностранной литературе и казахстанском праве. Скажем, по словам русского ученого Пирогова А. Н. слияние - это передача всех прав и обязанностей 2-х либо больше компаний новому юридическому лицу в процессе реорганизации. В широком понимании «слияние связано с переходом контроля над деятельностью компаний, тот, что может носить как формальный, так и неформальный нрав» [3]. Рудык Н.Д. считает, что «слияние - это такой процесс, когда из 2-х либо нескольких компаний появляется новая компания, к которой переходят все права и обязанности этих 2-х компаний» [4].

В праве ведущих зарубежных стран выдаются два основных типа слияний: абсорбирующий и консолидирующий (комбинационный). При абсорбирующем типе слияний один из участников слияний получает все активы и обязательства присоединяющихся к нему компаний, которые после этого, в свою очередь, расформировываются (ликвидируются). В итоге консолидирующих слияний «создается новая компания, аккумулирующая активы и обязательства всех сливающихся компаний, которые позднее подлежат добровольной ликвидации» [5].

Выдаются семь основных видов поглощений:

Приобретение - получения могут осуществляться в 3 формах: получение акций, получение активов и полновесные получения, т.е. получения акций активов и обязательств.

борьба за доверенности - в случае борьбы за доверенности акционер либо группа акционеров компании пытаются расширить свое представительство в совете директоров путем голосования за новых директоров. Доверенность дает ее держателю право голосовать по каждому вопросам на собрании акционеров. В борьбе за доверенности вышеуказанная инициативная группа акционеров пытается получить доверенности от других акционеров.

приватизация - «при приватизации все акции компании приобретаются у государства маленький группой инвесторов, среди которых зачастую присутствует высший менеджмент компании, которые становятся акционерами компании. При национализации происходит обратный процесс» [6].

национализация - переход частных предприятий и направлений экономики в собственность государства как через безвозмездную экспроприацию (принудительное лишение частной собственности), так и на основе выкупа (полного либо частного), а также обобществления мелкой собственности при кооперировании.

программы акционирования работников - политика продажи акций компании своим работникам, как водится, имеющая избирательный нрав (стаж работы, семейное расположение, добротные показатели работы и т.д.)

выкуп компании менеджментом (MBO - management Buy-Outs), это форма получения компании за счет и при условии привлечения заемных средств, применяемая для передачи права собственности на акции компании от нынешних акционеров к топ-администраторам компании. При сходственных сделках для финансирования существенной части стоимости приобретаемой компании применяются долговые и квази-долговые инструменты; соответственно, огромная часть таких операций осуществляется в сформировавшихся компаниях, имеющих существенную историю генерирования устойчивых денежных потоков [7].

выкуп компании менеджментом со стороны (Management Buy-In). Management Buy-In - это выкуп сторонним менеджментом либо руководящим со стороны. Либо менеджментом со стороны. Это менеджмент, тот, что веден на предприятие со стороны. Тот, что заменил действующий менеджмент. Скажем, предприятием обладают несколько групп конфликтующих акционеров либо обладателей. И одной из них - через собрание акционеров либо другими путями - получается ввести на предприятие новейший менеджмент, тот, что и становится инструментом передела собственности.

Выкуп менеджментом со стороны, как водится, входит в категорию недружелюбных получений, выкупов, слияний. Выкуп же действующим менеджментом, как водится, не связан с какими-то серьезными раздорами.

В Штатском Кодексе Республики Казахстан под представлением реорганизация юридического лица понимают метаморфоза либо прерывание правового расположения организации, в процессе чего допустимо возникновение нового юридического лица, так же допустимо метаморфоза организационно-правовой формы с полным переходом активов и обязательств, либо юридическое лицо может всецело перестать свою действие.

В республике существует пять форм реорганизации компаний: слияние, прикрепление, распределение, выделение, реформирование [8].

Слияние - это объединение 2-х и больше компаний в одну новую организацию, в которую переходят все активы и обязательства.

Под присоединением понимают процесс реорганизации одного либо нескольких присоединяемых юридических фирм всецело прекращающего свою действие, в итоге чего новая организация принимает на себя все обязательства присоединяемой компании и заключается во внесении в устав соответствующих изменений. Ранг предприятия остается бывшим.

В итоге распределения создаются новые юридические организации, а присутствующая компания завершает свою действие. К опять образованным компаниям в соответствии с разделительным актом переходят все активы, обязательства прекращающей свою действие компании.

При выделении компания продолжает свою действие, но создается одна либо несколько организаций, которым передают часть обязательств, активов реорганизуемого социума.

Реформирование организации подразумевает, что в ее организационно-правовой форме происходит метаморфоза с полным сохранением всех обязательств и активов [9].

В мировой экономической литературе данные типы реорганизации объединяют в такие термины, как слияние и поглощение. В широком смысле, слияния и поглощения - класс экономических процессов укрупнения бизнеса и капитала, протекающих на макро- <http://ru.wikipedia.org/wiki/%D0%9C%D0%B0%D0%BA%D1%80%D0%BE%D1%8D%D0%BA%D0%BE%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0> и микро экономическом <http://ru.wikipedia.org/wiki/%D0%9C%D0%B8%D0%BA%D1%80%D0%BE%D1%8D%D0%BA%D0%BE%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0> ярусах, в итоге которых на рынке возникают больше огромные компании вместо нескольких менее существенных. В тесном смысле, слияние - это объединение 2-х равноправных компаний; поглощение - выкуп одной компании иной.

Существуют разные теории, поясняющие поводы слияний и поглощений компаний. В течение многих лет выдающиеся умы мировой экономики в своих работах в той либо другой степени касались процессов объединения, слияния и поглощения компаний. А. Смит, Давид Рикардо, К. Маркс, А. Маршалл, на протяжении многих лет в своих трудах выявляли надобность в объединении компаний с целью увеличения производительности их функционирования. Но особенно полно для своего времени задачу объединения компаний разглядели поверенный институционального течения: Р. Коуз, О. Уильямсон, и Р. Фаулер. Они рассматривают слияние (интеграцию), как метод сократить транзакционные издержки (расходы, связанные с поиском информации, издержки на завершение контрактов, а также на принятие решений внутри организации). В своей работе «Природа фирмы» Р. Коуз подмечает, что «интеграция включает в себя комбинирование транзакций, раньше организуемых двумя либо больше предпринимателями, при условии, что транзакции ранее распределялись между предпринимателями через механизм рынка» [10].

Отчетливо сформулировать свое осознавание связи между интеграцией и специализацией удалось Р. Фаулеру. Он считает, что «в совокупности задача интеграции выглядит дальнейшим образом, как водится, любая экономия, всякое снижение издержек вследствие больше результативным способам производства является следствием большей специализации. Огромная эффективность при горизонтальном растяжении производственной единицы зависит от большей продуктивности в условиях специализации, и реально дозволено сказать: специализация и горизонтальное растяжение суть две стороны одного явления. Сложный же вопрос состоит в том, отчего мы извлекаем экономию из вертикальной интеграции, потому как данный процесс явственным образом противоположен процессу специализации» [11].

О. Уильямсон в своем изыскании пришел к завершению, что если предприниматель хочет минимизировать издержки от получения специфичных активов, ему значительно выигрышнее изготавливать специфичный источник независимо, чем заключать с подрядчиком долгосрочный контракт. Это объясняется тем, что возрастание специфичности источника повышает квазиренту, следственно, издержки контрактации растут значительно стремительней по сопоставлению с издержками на вертикальное интегрирование.

Как только, на предприятии принимается решение о производстве продукта, требующего специфичных источников, трудность производственного процесса возрастает, а, следственно, уменьшается отдача от управленческих источников. Все это приводит к итогу о необходимости метаморфозы конструкции организации предприятия. В то же время Коуз и Уильямсон приходят к завершению о том, что производительность администраторов на огромном предприятии значительно ниже, чем на больше мелком предприятии, и вертикальная интеграция дозволяет сократить издержки на управление. К тому же Коуз и Ульямсон, так же как и Маршалл делают ударение на том, что большое предприятие, в различие от больше мелкого может себе дозволить больше результативно применять капитал и осуществлять инвестиции в оборудование и новые спецтехнологии, за счет концентрации капитала.

В будущем, разные аспекты интеграции компаний были рассмотрены в работе К.М. Кристенсена. Он считает, что «предпосылки к интеграции появляются в зависимости от того, насколько мощна соперничество на определенном рынке и насколько финальный покупатель удовлетворен качествами изготавливаемого продукта (службы)» [12].

К. М. Кристенсен выделяет два типа архитектуры продукта:

1. Взаимосвязанная зодчество (если правда бы один компонент продукта невозможно сотворить отдельно от других и если его разработка и производство зависят от того, как разработаны и производятся остальные составляющие);

2. Модульная зодчество (компоненты продукта стыкуются и работают совместно по внятным и чётко определённым правилам, такие компоненты дозволено разрабатывать в самостоятельных рабочих группах либо в различных компаниях, управляемых из центрального офиса).

«Компании, выходящие на рынок с инновационными продуктами взаимосвязной архитектуры обязаны быть интегрированными, от того что нужно контролировать производство всех важнейших компонентов системы» [13]. Следственно, в данный момент отслеживается тяготение компании к интегрированию с теми, кто участвует во каждой технологической цепочке производства, к примеру, интеграция компании изготавливающей компьютеры и изготовителя программного обеспечения.

В будущем изыскания экспертов в сфере слияния и поглощений, а именно Динза Грейма, привели к итогу о том, что «любая компания в всякий ветви должна поглощать, либо быть поглощённой больше крепким «игроком» рынка» [14].

В своей работе он выделил несколько этапов, которые неукоснительно пройдёт всякая компания, тяготящаяся завоевать главенствующие позиции в долгосрочном периоде.

На первой, исходной стадии, на рынке присутствует малое число игроков, которое непрерывно возрастает и к концу данного этапа, рынок становится «перегретым» от числа фирм, реализующих по сути, идентичные службы либо товары.

После этого начинается вторая стадия - стадия роста, когда появляется надобность наращивания размера фирмы, начинается процесс консолидации путём слияний и поглощений, число фирм уменьшается с одновременным увеличением размеров их самих. Появляется несколько больших компаний, которые возглавляют данную сферу рынка.

На третьей стадии - стадия специализации, перед фирмой остро встаёт вопрос о ликвидации непрофильных компаний и выделение стержневой сферы деятельности, в которой нужно продолжать враждебную политику по опережению соперников.

И на четвёртой стадии - стадия баланса и альянсов, когда в ветви главенствует малое число «игроков», так называемых «титанов ветви», которые могут образовывать альянсы с другими огромными «игроками».

Таким образом, Динз Грейм выделяет процессы слияний и поглощений одних компаний другими, как непременные данные становления всякого предприятия в данные рынка. И, следственно, огромная часть предприятий, в определенный момент времени будет обязана столкнуться с процессами слияния и поглощения и стать либо поглощающей фирмой, либо поглощаемой.

Таким образом, дозволено уяснить, что процессы слияния и поглощения, описываемые с позиции теории Динза Грейма поясняют становление большинства ветвей и сфер деятельности компаний в текущее время.

1.2 Классификация слияний и поглощений

В связи с многообразием процессов слияний и поглощений, а также в соответствии с мотивами дозволено систематизировать данные процессы по нескольким знакам.

В зависимости от нрава объединения выделяют [15]:

полное поглощение (происходит фактическое объединение банков и их активов);

частичное поглощение (банк приобретает такой пакет акций иного банка, тот, что разрешает ей всецело контролировать действие последней, т.е. образуется холдинг и подконтрольный банк становится дочерним; при этом фактическое слияние активов обоих банков не происходит, либо происходит лишь отчасти).

В зависимости от формы проведения поглощения дозволено выделить:

дружественное поглощение (руководящие обоих банков одобряют проведение поглощения и рекомендуют своим акционерам также на него согласиться);

враждебное поглощение (руководящие целевой компании (т.е. компании, которую собираются поглотить) не согласны с поглощением и будут усердствовать всеми силами сдернуть сделку);

принудительное (в основном происходит под влиянием государственных регуляторов в период коллапса).

В зависимости соотношения направлений, в которых осуществлялась действие всего из участников слияния, выдаются следующие типы слияний:

Горизонтальные слияния - объединение компаний, действующих и конкурирующих в границах одной ветви, а для участников данного типа слияний, как водится, существует потенциальная вероятность реализации результата экономии на масштабе. В силу своего отрицательного могущества на конкуренцию горизонтальные слияния являются объектом государственного регулирования.

Вертикальные слияния - объединение компаний, основная действие которых относится к разным стадиям цельного технологического цикла. Выдаются вперед идущая вертикальная интеграция (установление контроля над системами разделения и сбыта) и обратная вертикальная интеграция (установление контроля над подрядчиками источников). Превосходствами данного типа слияний является экономия на трансакционных издержках, включая издержки на сбор информации о контрагентах, на рекламу, издержки за счет нерегулярных поставок и т.д.

Конгломератное слияние - объединение компаний, ведущих бизнес в разных сферах деятельности. Конгломератные слияния также дозволено подразделить на подвиды:

слияния с растяжением продуктовой линии (product line extension mergers), т.е. соединение неконкурирующих продуктов, процессов производства и т.д.;

слияния с растяжением рынка (market extension mergers) т.е. получение дополнительных каналов реализации;

чистые конгломератные слияния (pure conglomerate mergers), - не полагающие никакой общности [16].

При слияниях, направленных на растяжение продуктовой линии и рынка в совокупности, компания (банк) выходит на новейший ярус. В итоге концентрических слияний происходит объединение не конкурирующих напрямую продуктов, каналы реализации и процесс производства которых схожи.

Родовые (параллельные) слияния - объединение компаний, выпускающих взаимосвязанные товары. В этом случае существует потенциальная вероятность синергии между двумя бизнесами, источниками которой являются одни и те же активы, каналы сбыта, навыки и вероятности.

По географическому знаку сделки дозволено поделить на:

локальные - сделки внутри одного города либо отдельной страны;

региональные - сделки внутри отдельного района, региона;

национальные - сделки внутри одной страны;

международные - сделки, где контрагентами являются компании резиденты различных стран;

транснациональные - интернациональные сделки с участием транснациональных корпораций.

По национальной принадлежности дозволено выделить:

внутренние сделки (т.е. протекающие в границах одного государства)

экспортные (передача прав контроля зарубежными участниками рынка)

импортные (получение прав контроля над компанией за рубежом)

смешанные (при участии в сделке транснациональных корпораций либо компаний с активами в нескольких разных государствах).

В зависимости от метода объединения потенциала дозволено выделить следующие типы слияния:

корпоративные альянсы - это объединение 2-х либо нескольких банков, сосредоточенных на определенном направлении бизнеса, обеспечивающее приобретение синергетического результата только в этом направлении, в остальных же видах деятельности банки действуют самосильно. Банки для этих целей могут создавать совместные конструкции;

корпорации - данный тип слияния имеет место тогда, когда объединяются все активы привлекаемых в сделку банков.

В зависимости от метода финансирования слияния/поглощения могут быть подразделены на:

сделки, финансируемые за счет собственных средств (акции, опционы, денежные средства)

сделки, финансируемые за счет заемных средств (такие сделки называют LBO (leveraged buy-out) [17].

Основными колляциями сделки LBO являются: высокая доля заемных средств (50-80% от цены сделки LBO; обеспечение длинна активами приобретаемой компании; погашение длинна по мере генерирования денежных потоков в процессе деятельности приобретенной компании либо за счет поступлений от продажи активов приобретенной компании. Конструкция заемного финансирования сделки LBO, как водится, включает: кредиты, обеспеченные активами приобретаемой компании (синдицированные банковские кредиты, займ страховых компаний, займ венчурных фондов) - около 50-60% суммы сделки (срок кредита, как водится, 5-7 лет); выпуск долговых дорогих бумаг (на сумму около 30-40% суммы сделки), размещаемых либо по закрытой подписке (private placement) среди институциональных инвесторов (в том числе, среди пенсионных фондов, страховых компаний, венчурных инвестиционных компаний и т.д.) либо путем открытого размещения высокодоходных облигаций с высокой степенью риска («бросовых» облигаций - junk bond) [18]. Как водится, комбинированный частью схемы финансирования сделки LBO является применение промежуточного займа (bridge loans) в период от начала сделки до размещения облигаций, погашение которого происходит за счет средств, полученных от размещения облигаций.

В зависимости от механизма слияния либо поглощения выделяют:

слияния либо поглощения с присоединением всех активов и обязательств;

покупка некоторых либо всех активов поглощаемого банка;

покупка акций с оплатой в денежной форме;

покупка акций с оплатой акциями либо др. цепными бумагами.

В зависимости от связи с стержневой деятельностью компании, принявшей решение о слиянии, слияния могут быть подразделены на 2 группы:

слияния, связанные с становлением основного бизнеса (горизонтальные слияния, географическая диверсификация) и

слияния, связанные с растяжением основного бизнеса (вертикальные слияния, продуктовая и конгломератная диверсификация).

Немаловажной является также систематизация слияний и поглощений с точки зрения тактического планирования проводится как метод стратегии роста (expansion strategies) либо ухода с рынка (withdrawal strategies).

Слияния и поглощения могут осуществляться на паритетных условиях («пятьдесят на пятьдесят») [19]. Впрочем, как показывает навык, «модель равенства» является самым сложным вариантом интеграции. Всякое слияние в итоге может кончаться поглощением. Также условиями слияния и поглощения могут быть полное либо частичное поглощение.

1.3 Исторические факты слияний и поглощений

Слияния и поглощения компаний на протяжении каждой своей истории носили волнообразный нрав. Исключительно четко волны дозволено следить на протяжении двадцатого века. На мой взор, особенно уместно провести обзор на примере США. Во-первых, рынок слияний США является самым энергичным в мире. И во-вторых, навык заокеанских слияний поможет класснее осознать, какие макроэкономические факторы влияют на рынок слияний в отдельно взятой стране.

В США было подмечено пять огромных волн слияний [20].

1-й пик (монополистическая волна) слияний пришелся на 1895-1904 гг. Тогда укрупнение предприятий было вызвано изменением законодательной базы и неблагополучными условиями для ведения бизнеса. Впервой возникли компании, занявшие в ряде ветвей монопольное расположение. Вероятность значительно влиять на рыночные цены, сократить средние издержки производства, манипулируя производством и предложением, обеспечивало им исключительно высокую прибыльность и меняло саму суть рыночной экономики, основывавшейся до этого на тезисах свободной соперничества. Таким образом, основным инструментом стали горизонтальные слияния. Множество слияний осуществлялось по тезису горизонтальной интеграции. Фактически во всех отраслях преобладали монополии, т.е. исключительные главенствующие фирмы. Дальше возникли предприятия, которые дозволено считать предшественниками современных вертикально интегрированных корпораций. Отличительной чертой большинства слияний в данный период явился множественный нрав: в 75% от всеобщего числа слияний было привлечено, по крайней мере по 5 фирм, в 26% из них участвовало 10 и больше компаний [21]. Изредка объединялись несколько сотен фирм. Стержневой мотив данной волны - оптимизация применения мощностей и избежание падения цен с поддержкой горизонтальных поглощений и объединения в трасты.

Как и первая, вторая волна слияний (олигополистическая) началась с экономического роста, а завершилась с приближением великой депрессии (1922-1929 гг.). Во 2-й волне принимали участие теснее не только корпорации тяжёлой промышленности, но и пищевой, химической, нефтедобывающей. И именно тогда впервой в эти процессы были привлечены финансовые университеты. Основными целями корпораций были усиление монополистической силы и растяжение секций рынка. В связи с действием антимонопольного права слияние компаний в отраслях приводит теснее к господству не монополии, а олигополии, т.е. к доминированию небольшого числа величайших фирм. Для этой волны огромнее, чем для предшествующей, характерны вертикальные слияния и диверсификация. Стержневой мотив данной волны - тяготение занять главенствующую позицию на рынке, контроль каждого производственного цикла.

Дюже увлекателен всплеск слияний компаний, занятых в различных видах бизнеса, т.е. конгломератная волна слияний 1967-1969 гг. Эта волна также совпала с периодом стремительного экономического роста. Особенно энергичными участниками слияний стали корпорации автомобильной и аэрокосмической индустрии. Для них был характерен весьма нестабильный потребность и высокая соперничество. За счет же проникновения в новые быстро прогрессирующие виды бизнеса, такие как, скажем, телекоммуникации, электронная промышленность, эти компании диверсифицировали свою действие и снижали риски. Волна вульгарна на убыль с начавшимся в 1969 г. спадом в экономике. Для этого этапа характерен всплеск слияний фирм, занятых в различных видах бизнеса, т.е. слияний конгломератного типа. По оценке Федеральной торговой комиссии США, с 1965 по 1975 гг. 80% слияний привели к образованию конгломератов. Число чистых конгломератных слияний усилилось с 10,1% в 1948-55 гг. до 45,5% в 1972-79 гг. Жесткое антимонопольное право ограничило горизонтальную и вертикальную интеграцию [22]. Число горизонтальных слияний сократилось с 39% в 1948-55 гг. до 12% в 1964-71 гг. Стержневой мотив данной волны - Растяжение портфеля предлагаемой продукции [23].

Начиная с 1974-1975 годов экономическая обстановка начала меняться к лучшему, а на рынке корпоративного контроля в начале 80-х годов зародилась четвертая (смешанная) волна слияний, самая огромная из всех, в которой применялись все вестимые типы слияний, как, однако, и новые спецтехнологии - суровые поглощения и техника LBO. Основным толчком к этой волне, наравне с ростом капитализации фондового рынка, стала отмена администрацией Рейгана в 1980 г. многих ограничений по монополизации рынка. Эта волна слияний затронула фактически все индустрии экономики США, а ее спецификой явилось энергичное применение заемного капитала в финансировании сделок. В данный период удельный вес слияний конгломератного типа сократился. Больше того, создание новых объединений сопровождалось уничтожением ранее сделанных конгломератов. Приметной становится склонность недружелюбных поглощений. Рассматривая смягчение антимонопольной политики, в данный период особенно распространены горизонтальные слияния. Стержневой мотив данной волны - тактические поглощения, фокусировка на основном бизнесе, поиск новых потенциалов синергии.

Возникший маленький спад в процессах интеграции явился лишь некоторым затишьем. Начиная с 1993 г. эти процессы набирали темп, и теперь дозволено говорить о реальном буме слияний во всех отраслях как заокеанской, так и мировой экономики. Эта волна также относится к смешанному типу, а ее поводом стало тяготение обеспечить устойчивость в условиях меняющихся рынков, а также подъем фондового рынка [24]. Растущая цена акций разрешает компаниям делать поглощения, расплачиваясь собственными акциями. Помимо того, экономический рост в США создает всеобщий оптимистичный фон, на котором слияния выглядят средством к последующей экспансии компаний и роста их выручки. Но основная повод слияний - возросший ярус всеобщей соперничества, вынуждающий компании объединяться в борьбе за выживание и первенство. Особенно знаменитым типом слияния компаний является горизонтальная интеграция. Свойственно объединение транснациональных корпораций, т.е. сверхконцентрация компаний. Громадный размах получили слияния и поглощения в финансовой сфере. Стержневой мотив данной волны - всеобщии мегасделки, цельный рынок Европы

Впрочем начиная с 1999 г., идет некоторый спад активности рынка корпоративного контроля. В 2002 г. всеобщий объём сделок по слияниям и поглощениям составил в мире 996 млрд. долл., что на 47% поменьше по сопоставлению с 2001 годом (1887 млрд. долл.) [24].

Если в начале века одним из основных толчков слияний и поглощений было сокращение транспортных затрат, то последняя волна конца 90-х была обусловлена, раньше каждого, снижением стоимости телекоммуникационных служб, а также достижениями в области информационных спецтехнологий. Снижение оперативности обмена информацией и, как следствие, управляемости при достижении определенного размера тормозило последующий рост ТНК. С происхождением таких информационных спецтехнологий, как электронная торговля и электронный документооборот, границы роста гораздо расширились.

Новейшие коммуникативные спецтехнологии также уменьшили долю физических контактов между изготовителями и покупателями и дозволили многим службам, которые ранее немыслимо было продать на зарубежных рынках, стать объектом торговли. При этом гораздо (в разы) сократились издержки сервиса цикла товаров и служб [25].

За последнее десятилетие в ведущих индустриально развитых странах свыше 12 тыс. кредитно-финансовых учреждений участвовали в слияниях и поглощениях (М&А), причем в 400 сделках это были учреждения, рыночная стоимость которых превышала 1 млрд. долл. Интенсивность процесса консолидации нарастала как в границах отдельных секций финансового сектора, так и между учреждениями различных секций. Правда темпы консолидации финансового сектора возрастали как на национальном, так и на интернациональном ярусах, основная часть слияний и поглощений доводилась на операции между кредитно-финансовыми учреждениями в границах отдельных стран.

Теперь идет так называемая шестая волна слияний, характеризующаяся слиянием мелких компаний и банков в больше огромные с целью удержания того либо другого сектора бизнеса, к тому же, в текущее время многие компании все еще переживают итоги экономического коллапса 2009 года. Как теснее знаменито, ведущей макроэкономической поводом коллапса оказался избыток мобильности в экономике США, что, в свою очередь, определялось многими факторами, включая всеобщее снижение доверия к странам с прогрессирующим рынком позже коллапса 1997-1998 гг.; инвестирование в заокеанские дорогие бумаги странами, накапливающими валютные запасы (Китай) и нефтяные фонды (страны Персидского залива); политику низких процентных ставок, которую проводила ФРС в 2001-2003 гг., пытаясь недопустить циклический спад экономики США [26].

Под влиянием избыточной мобильности активизировался процесс образования рыночных пузырей - искаженной, завышенной оценки разных видов активов. На этом фоне содействовали наступлению коллапса и микроэкономические факторы - становление новых финансовых инструментов, раньше каждого структурированных производных облигаций. Считалось, что они разрешают снизить риски, распределяя их среди инвесторов и обеспечивая положительную оценку. На самом деле применение производных инструментов реально привело к маскировке рисков, связанных с низким качеством субстандартных ипотечных кредитов, и к их непрозрачному разделению среди широкого круга инвесторов. Наконец, в числе институциональных причин подметим неудовлетворительный ярус оценки рисков как регуляторами, так и рейтинговыми агентствами.

Согласно Докладу Global M&A Review, общемировая стоимость сделок по слиянию и поглощению за 2009 год по миру составила больше 3 100 млрд баксов США [27], для сопоставления, в прошлом 2013 году стоимость была чуть больше 2 500 млрд. баксов (Рисунок 1). Это говорит о том, что коллапсы и нестабильные обстановки в экономическом, политическом плане неизменно оказывают могущество на такого рода сделки.

Рисунок 1. Общемировая стоимость сделок за период 2009-2013 гг.

Примечание: составлено автором на основе данных из источника [27].

Совместно с тем, и всеобщее число проведенных сделок находится фактически на таком же ярусе, что и стоимость сделок, в динамике показателей за тот же период времени (Рисунок 2).

Рисунок 2. Количество проведенных сделок за период 2009-2013 гг.

Примечание: составлено автором на основе данных из источника [27].

Основные мотивы консолидации в финансовом секторе большинства стран были идентичными: в результат на метаморфозы в системе регулирования и спецтехнологиях кредитно-финансовые учреждения попытались повысить свою результативность и привлечь новых заказчиков за счет растяжения географических масштабов своей деятельности и спектра предлагаемых продуктов и служб. В тезисе, слияния и поглощения могут содействовать возрастанию результативности. Во-первых, большие фирмы, возникающие в итоге консолидации, имеют вероятность применять ресурсосберегающие спецтехнологии либо распределять свои непрерывные издержки на больше широкий круг изготавливаемых товаров и служб, что снижает средние издержки. Во-вторых, результативность может повыситься за счет экономии на масштабах: в итоге слияния либо поглощения объединившиеся компании проникают на новые для них рынки и получают больше широкую клиентскую базу. В-третьих, консолидация может повысить производительность корпоративного управления.

Доля банковских сделок составляет больше 50% от всех сделок M&A. Одной из самых блестящих сделок такого рода в последнее время стало получение консорциумом европейских банков во главе с Royal Bank of Scotland нидерландского ABN AMRO (активы которого теперь разбросаны по каждому миру) за 100 млрд. долл. [28]. А дословно намедни огромнейший африканский кредитор Standard Bank согласился продать 20% своих акций китайскому ICBC за 5,6 млрд долл. [29]. Процесс эволюции сделок слияния и поглощения в банковском секторе вступил в так называемую «вторую стадию». Первая включала объединение национальных банков и создание больших национальных корпораций, как, скажем, Bank of America Corp. Вторая - это большие интернациональные сделки. Третья - создание мировых финансовых университетов, которые действуют на величайших рынках.

Помимо вышеперечисленных сделок специалисты также подмечают получение испанским банком BBVA банка Compass Banc shares (Алабама) за 9,6 млрд долл., а также покупку Toronto-Dominion Bank банка Commerce Bancorp Inc за 8,5 млрд долл.[30]. А один из величайших заокеанских банков Citigroup Inc. согласился выкупить контрольный пакет акций (68%) японской брокерской компании Nikko Cordial за 8 млрд долл., а после этого купить ее же меньший пакет за 4,6 млрд. долл.[31].

Стоит также подметить, что по мере того, как в банковском секторе растет число интернациональных слияний и поглощений, возрастает единоборство за первенство среди банков, консультирующих по такого рода вопросам. Возглавляет рейтинг огромнейший инвестиционный банк США Merrill Lynch. Сразу за ним следуют Goldman Sachs, Rothschild, Morgan Stanley и UBS. Аналитики подмечают, что такая выигрышная позиция Merrill Lynch во многом объясняется победой консорциума, состоящего из Royal Bank of Scotland, Fortis и Santander (тот, что как раз Merrill Lynch и консультировал), над британским Barclays в борьбе за ABN AMRO [32].

Не исключено, что в ближайшее время возрастет межконтинентальная волна банковских слияний между заокеанскими и европейскими банками.

За период с 1992 по 2000 г. на мировом рынке шел насыщенный процесс слияний и поглощений финансовых университетов. В 2001-2002 гг. в связи с коллапсом на мировом финансовом рынке число слияний и поглощений этих университетов круто уменьшилось. Впрочем с осени 2003 г. начался крутой рост сделок по слиянию и поглощению банков. К огромнейшим сделкам по слиянию и поглощению банков в 2003-начале 2004 гг. относятся сделки между Travelers Group и Citicorp на сумму 72,6 млрд. долл., Nations Bank и Bank America на сумму 61,6 млрд. долл., J.P. Morgan и Bank One на сумму 58,0 млрд. долл., Bank of America и Fleet Boston Financial на сумму 46,3 млрд. долл. и Sumitomo Bank и Sakura Bank на сумму 45,5 млрд. долл.[33]

Множество сделок по слиянию и поглощению включало поглощения одними банками других при среднем размере сделки больше 50 млн. долл., причем около 60% сделок осуществлялось в США. 2-й крупнейшей группой университетов финансового сектора, участвовавших в процессах консолидации, были страховые компании, приобретавшие другие страховые организации (28,8% по объему со средним размером сделки порядка 95 млн. долл. США) [34].

Стоит подметить, что интернациональные сделки в основном были представлены зарубежными поглощениями заокеанских и британских банков и зарубежными получениями британских торговых банков. В подлинный момент, как число, так и объем сделок но слияниям и поглощениям банков быстро растут, причем данный процесс стал характерен для рынков не только развитых стран, но и государств с переходной экономикой.

2 Слияние и поглощение как формы реорганизации финансовых институтов

2.1 Предпосылки и факторы реорганизации экономических субъектов

Обнаружение мотивов слияний и поглощений главно, потому что именно они отражают поводы, по которым два либо несколько банков, объединившись, стоят подороже, чем по отдельности. Нужно подметить, что одной из основных целей большинства слияний и поглощений является рост капитализированной стоимости объединенного банка.

Существует ряд причин реорганизации банков в форме слияния либо поглощения. В случае поглощения поглощающий банк приобретает физические и нематериальные активы, а также сопутствующую им организационную конструкцию банка, включающую и отношения с внешними сторонами.

С точки зрения теории финансов слияния и поглощения являются обыкновенным инвестиционным решением, при котором банк соглашается уплатить некоторую сумму (либо принять на себя убыток либо обязательства в случае поглощения банка-банкрота) за некоторую общность активов приобретаемого банка. Соответственно, предполагается, что слияния, аналогично иным инвестиционным решениям, обязаны протекать в том случае, если они нацелены на рост чистой нынешней ценности банка (возрастание ценности акций как частный случай).

В корпоративных финансах аналогом неоклассического экономического мира является так называемый мир Модильяни-Миллера. В основе рассмотрения ими загвоздки выбора конструкции капитала, дивидендной политики и поведения участников рынка дорогих бумаг как индикатора деятельности фирмы предполагается присутствие конкурентных финансовых рынков, являющихся разумными и владеющих производительностью в мощной форме [36].

Согласно теории Модильяни-Миллера, если поглощения создают ценность, то дозволено предположить, что достигается это посредством метаморфозы налоговых обязательств, выплат по контрактам либо инвестиционных толчков. То есть, дабы слияние привело к увеличению ценности нового банка, размер либо разделение по срокам грядущих потоков денежных средств либо обязательств в объединенном банке обязаны превышать потоки денежных средств в отдельных банках до присоединения. При этом неясность этих потоков также может уменьшаться.

Выделим основные факторы, содействующие слияниям и поглощениям на современном этапе.

1. Всемирная глобализация экономических отношений, обнаружившая отражение и в интернациональном праве, и в национальных правах стран. К особенно значительным изменениям в условиях регулирования относят либерализацию режимов торговли и прямых иностранных инвестиций, экономическую интеграцию на ярусе регионов и государств, а также образование и действие ВТО, процессы приватизации в развитых, переходных и прогрессирующих странах и др.

2. Либерализация трансграничного движения капитала. Открылась вероятность получения дорогих бумаг иноземцами, что содействовало финансированию интернациональных слияний и поглощений предпочтительно на основе обмена акциями. Случились метаморфозы на рынке капитала, активизировались рыночные посредники. Возникли новые финансовые инструменты. Появились твердо иные вероятности для трансграничных займов и кредитов, депозитов в зарубежной валюте и портфельных инвестиций. Становление фондовых и повышенные меры мобильности капитальных рынков дозволяют компаниям мобилизовать большие финансовые источники с подмогой банков и путем эмиссии облигаций.

3. Растущая важность высокозатратной научно-исследовательской деятельности, возрастания рисков в сфере изыскания и разработок, добротные технологические метаморфозы.

4. Снижающиеся издержки транспортировки и коммуникаций, что привело к растяжению рынков действий компаний, в том числе и основным образом за национальные пределы, т.е. выход на интернациональные рынки.

5. Разработка новых информационных спецтехнологий, дозволяющая реорганизованным компаниям руководить интернационализируемыми производственными филиалами и представительствами на расстоянии.

6. Мировой и локальный экономические коллапсы, когда многие компании, тяготясь избежать ухудшения финансового расположения и даже банкротства, дюже зачастую присоединяются к больше удачному сопернику.

Основой слияний и поглощений неизменно выступает конкурентная среда, а вернее, ее метаморфозы. Они становятся все больше значительными и быстрыми по мере становления экономики. Всякий из вышеуказанных факторов непрерывно воздействует на оценку активов компании и прогнозы ее функционирования.

Прибегая к слияниям и поглощениям в сходственных условиях, как компании, так и банки могут преследовать защитные, инвестиционные, информационные и другие цели [37]. Примерами защитных целей является получение дополняющих активов; усиление позиции на рынке; освобождение от соперников путем покупки их активов и захвата соответствующей доли рынка. Из инвестиционных целей дозволено выделить размещение свободных средств; участие в прибыльном бизнесе; скупка недооцененных активов; применение управленческих навыков; инвестирование излишков наличности; получение антициклических либо балансирующих активов для портфеля. Информационные цели охватывают приобретение информации о спецтехнологиях и затратах подрядчиков,

приобретение информации о покупателях изготовляемой продукции (покупка оптовыми фармацевтическими компаниями нескольких аптек для постижения потребительского потребности и его динамики. Также дозволено выделить в отдельную категорию протекционистские цели, такие как установление барьеров для входа на рынок возможных соперников с подмогой диверсификации деятельности, которая дает больший контроль рисков (ценовых, валютных и др.), устойчивость и навык из других производственных сфер, недостижимый иным компаниям; сокращения времени выхода на данный рынок и приобретения превосходства первого хода; сохранения устойчивости и емкости рынка. Получение присутствующей компании дает единовременно и надобные производственные мощности, и долю на рынке. Создание же дополнительных мощностей может привести к их избытку и снизить ярус цен, следственно, обесценить инвестиции;

- выхода на рынки других стран. Помимо вышеперечисленных целей выделяют создание партнерства либо привлечение тактического инвестора в свою компанию; выделение части бизнеса в отдельную бизнес-единицу либо компанию; продажа части акций; тяготение получить налоговые льготы; возрастание качества управления, снижение и/ либо устранение неэффективности; реализация личных интересов менеджмента компании. Такого рода слияния и поглощения, как водится, особенно подвержены неудачам. Собственные интересы могут быть разны. Скажем, теория гордыни описывает обстановку, когда менеджмент компании-клиента считает, что он горазд отменнее выявить потенциал компании-цели, чем фондовый рынок [39]. В итоге цена, уплаченная за слияние, гораздо превышает рыночную стоимость компании-цели, что наносит солидный урон акционерам при отсутствии ожидаемого синергетического результата.

Особенно зачастую слияния и поглощения проводятся ради достижения синергетического результата, в том числе на основе доступа к высоким спецтехнологиям и отлично налаженным организационно управленческим навыкам, что проявляется в дальнейшем:

операционная экономия - возрастание результативности за счет устранения дублирующих функций в всякой из объединяющихся компаний, централизации маркетинга, снабжения, управления финансовыми потоками;

вертикальная интеграция - снижение издержек вследствие: совершенствованию управления и координации каждой технологической цепочки; уменьшению рыночной стоимости источников в интегрируемых производствах; возрастанию контроля качества и охраны собственной спецтехнологии и на этой основе обеспечению выполнения обязательств;

комбинирование взаимодополняющих источников, когда мелкие компании поглощаются огромными, потому что способны обеспечить конкурентное превосходство;

повышение результативности корпоративного управления на основе переразделения собственности от неэффективного менеджмента в пользу больше результативного.

Выбор той либо другой формы объединения компаний зависит от мотивов и нрава сделки, деловой культуры страны и других факторов. Варьируются и механизмы такого объединения, когда:

поглощающая компания берет на свой равновесие все активы и обязательства иной компании;

объединение 2-х либо нескольких компаний полагает создание нового юридического лица, принимающего на свой равновесие все активы и обязательства объединяемых компаний;

покупаются акции поглощаемой компании либо взаимообмен ими;

приобретаются все либо часть активов поглощаемой компании;

сбор блокирующего пакета посредством выкупа акций у работников предприятий, что исключительно результативно там, где рабочие получают низкую зарплату;

оспаривание прав собственности на акции либо оспаривание решений акционеров с целью поглощения предприятий;

общение с здешней властью, которая зачастую является собственником больших пакетов акций предприятий;

размывание акций, крайне результативно проводимое огромными акционерами, дабы вытеснить не только миноритарных, но и порой не менее больших совладельцев;

антифакторинг, либо скупка долгов, с дальнейшим банкротством неуспешного предприятия [40].

В современном Казахстане достаточно длинно превалировали недружелюбные слияния, как водится, с неэтичными действиями супротив партнеров. Впрочем в последнее время знаменитость таких способов уменьшается, что, по словам экспертов, раньше каждого связано с изменениями в законе о банкротстве. Помимо того, сейчас большие знаменитые отечественные компании усердствуют сберечь репутацию. В текущее время недружелюбные поглощения происходят в основном на ярусе средних и маленьких территориальных компаний - там, где ярус правовой и деловой культуры довольно низкий.

Анализируя мировой навык и классифицируя его, дозволено выделить следующие основные мотивы слияний и поглощений банков [41]:

1. Увеличение уставного и собственного капиталов банка.

2. Увеличение капитализации и активов банка.

3. Приобретение синергетического результата.

Стоит подметить, что одна из основных причин реструктуризации банков в виде слияний и поглощений - это тяготение получить синергетический результат, т.е. взаимодополняющее действие активов 2-х либо нескольких банков, комплексный итог которого превышает сумму итогов отдельных действий этих банков. Синергетический результат в данном случае может появиться вследствие:

- экономии, обусловленной масштабами деятельности;

- комбинированию взаимодополняющих источников;

- возросшей рыночной мощи из-за снижения соперничества (мотив монополии);

- финансовой экономии за счет снижения трансакционных издержек.

Экономия, обусловленная масштабами, достигается, если средняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в разделении непрерывных издержек на большее число единиц выпускаемой продукции, т.е. увеличение объема дозволяет больше результативно применять имеющиеся в наличии источники [42]. Нужно подметить, что слияния и поглощения банков могут обеспечивать экономию, полученную за счет централизации маркетинга и других функций. Приобретение экономии, обусловленной масштабами деятельности, исключительно свойственно для горизонтальных слияний. Но и при образовании конгломератов порой допустимо ее достижение. В этом случае добиваются экономии, обусловленной масштабами, за счет устранения дублирования функций разных работников, централизации ряда таких служб, как бухгалтерский контроль, финансовый контроль, делопроизводство, а также возрастания квалификации персонала и всеобщего тактического управления банком.

Но при этом нужно подметить, что интегрировать поглощаемый банк в действующую конструкцию традиционно исключительно трудно. Следственно некоторые банки позже слияния продолжают работать как общность отдельных и изредка даже конкурирующих подразделений, имеющих различную инфраструктуру и маркетинговые службы. Даже экономия за счет централизации отдельных функций управления может оказаться недоступной. Трудная конструкция банка, раньше каждого конгломератного типа, напротив, способна привести к увеличению численности административно-управленческого персонала.

Слияние может оказаться рациональным, если два либо несколько банков располагают взаимодополняющими источниками. Всякий из них имеет то, что нужно для иного, и следственно их слияние может оказаться результативным. Эти банки позже объединения будут стоить подороже по сопоставлению с суммой их стоимостей до слияния, потому что всякий приобретает то, что ему не хватало, причем получает эти источники дешевле, чем они обошлись бы ему, если бы пришлось их создавать самосильно. Нередко объектом поглощения со стороны огромных банков становятся небольшие банки, потому что они способны обеспечивать недостающие компоненты для удачного функционирования больше больших банков. Тут следует выделить мотив монополии. При слиянии, раньше каждого, горизонтального типа, решающую роль играет тяготение достичь либо усилить свое монопольное расположение. Слияние в данном случае дает вероятность банкам обуздать ценовую конкуренцию: цены из-за соперничества могут быть снижены настоль, что всякий из банков получает минимальную выручка. Впрочем антимонопольное право ограничивает слияния с очевидными намерениями повысить цены. Изредка соперники могут быть приобретены и после этого закрыты, так как выигрышнее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, принуждая всех изготовителей нести значительные потери.

4. Мотив диверсификации узко связан с принятием тактического решения о диверсификации деятельности путем выхода на новые рынки с новыми продуктами, правда и рассматривает поглощения даже на одном рынке как метод снижения риска: риск у объединенного банка ниже средневзвешенного риска отдельных банков.

5. Информационный мотив. Участники торгов владеют частной информацией, разрешающей им находить недооцененные банки. Помимо того, в процессе поглощения стоимость как поглощающего, так и поглощаемого банка пересматривается участниками рынка, потому что позже объявления условий сделки по слиянию либо поглощению становится доступной не знаменитая раньше информация, связанная с деятельностью банков [43].

6. Возрастание качества управления. Слияния и поглощения банков могут ставить своей целью достижение дифференцированной производительности, обозначающей, что управление активами одного из банков было неэффективным, а позже слияния производительность управления ими гораздо повысится. Существуют банки, в которых вероятности снижения расходов, возрастания объемов продаж и выручки остаются не до конца использованными, а также банки, имеющие неэффективный агрегат управления. Такие банки становятся натуральными кандидатами на поглощение со стороны банков, имеющих больше результативные системы управления.

7. Разница между ликвидационной и нынешней рыночной стоимостью. Изредка ликвидационная стоимость банка выше его нынешней рыночной стоимости. В этом случае банк, даже при условии получения его но цене несколько выше нынешней рыночной стоимости, в будущем может быть продан по частям с приобретением продавцом существенного дохода [44]. В совокупности, если придерживаться точки зрения рациональности, то истребление должна иметь место тогда, когда экономические получения перевешивают экономические потери.

8. Приобретение экономии в виде разницы между рыночной ценой банка и стоимостью его замещения. Она образуется в том случае, когда рыночная оценка банка-мишени гораздо поменьше стоимости его замещения, и появляется из-за несовпадения рыночной и балансовой стоимости приобретаемого банка. Рыночная стоимость банка основывается на его способности приносить доходы, чем и определяется экономическая ценность его активов. Если говорить о объективной оценке, то именно рыночная, а не балансовая стоимость будет отражать экономическую ценность его активов, а, как показывает практика, рыночная стоимость дюже зачастую оказывается поменьше балансовой (инфляция, нравственный и физический износ и т.п.).

9. Налоговые мотивы. Сокращение налоговых обязательств стимулирует поглощения. Нужно также подметить, что в некоторых случаях поглощения мотивируются желанием банка применять налоговые льготы, полученные в процессе предыдущей реорганизации. Правда налоги являются издержками на ведение бизнеса, налоговый мотив нередко рассматривается как финансовая синергия, а не как синергетический результат от снижения издержек.

В качестве иллюстрации целей и мотивов на Рисунке 3 показаны итоги изыскания около 700 величайших сделок по слияниям и поглощениям в период 1999-2001 гг., проведенного консалтинговой компанией «PriceWaterhouseCoopers», входящей в «Крупную Четверку» [45]. Рисунок показывает, что основным мотивом слияния и поглощения является освоение новых географических рынков (45%), т.е. множество банков сливаются и поглощают другие банки с целью выхода на новые рынки и диверсификации бизнеса. Следом идет мотив, связанный с увеличением стоимости банка (23%), на третьем месте - увеличение либо охрана своей доли рынка (20%), прочие мотивы - 12%.

Рисунок 3. Распределение мотивов сделок слияний и поглощений в банковской сфере за период 2009-2013 гг.

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния и поглощения для казахстанских банков представляют собой один из немногих методов противостояния экспансии на казахстанский рынок больше сильных западных соперников [46].

2.2 Этапы проведения слияний и поглощений

Для больше полного понимания и реализации процедуры слияний и поглощений, действия заинтересованных лиц проводятся поэтапно. Приведенные ниже этапы теснее устоявшиеся, принятые в мировой практике, впрочем не являются исчерпывающими, т.е. в тот либо другой период могу проводиться добавочные шаги. Определение последовательности этапов, а также проведение предшествующего сделке правового обзора, проводимого в границах сделки М&А, содействуют исключению либо минимизации в существенной степени допустимых отрицательных последствий сделки слияния и поглощения.

Выходит, основными этапами сделок M&A являются:

1. Выбор компании-цели.

2. Первичные (ознакомительные) переговоры сторон.

3. Оформление соглашения о намерении заключить сделку.

4. Структурирование сделки M&A.

5. Закрытие (осуществление) сделки [47].

Разглядим данные этапы больше детально.

На этапе выбора компании-цели рассчитывается примерная рыночная стоимость компании-цели, проводится первичная экспертная оценка поглощаемой корпорации по экономическим, финансовым и юридическим показателям.

На втором этапе проводятся переговоры сторон, нужные для того, дабы определить основные пункты допустимого соглашения по сделке, активы, охватываемые данной сделкой, добавочные превосходства либо ограничения, связанные со сделкой.

На этапе оформления соглашения о намерении компании-клиента заключить сделку M&A с компанией-целью, компания-цель обязуется предоставить соответствующую информацию компании-клиенту.

Структурирование сделки M&A является особенно объемным по работе и главным этапом в совокупности, тут дозволено выделить следующие шаги:

- Всесторонний обзор юридической, финансовой и управленческой документации (due diligence). На данном этапе рассчитывается объективная рыночная стоимость компании-цели.

- Переговоры для достижения окончательного соглашения по цене сделки M&A между акционерами (обладателями) компаний.

- Приобретение нужных разрешений, согласований, одобрений, в том числе по юридическим вопросам в границах действующего права, подготовка нужных документов.

Особенно значимыми этапами подготовки и реализации сделки M&A являются структурирование процесса слияния и поглощения и выбор определенной методики проведения сделки.

Структурирование сделки включает в себя согласование с контрагентом основных условий сделки, выбор применимого права и подсудности, определение конструкции сделки с учетом особенностей приобретаемых активов и итогов проведенной проверки. На данном этапе в последнее время все огромнее привлекаются аутсорсинговые компании по оказанию юридических служб для сопровождения такого рода сделок, исключительно, если одной из сторон является иностранная компания, также данные компании оказывают службы в разрешении споров, возникающих в ходе сделки.

Специальное значение при подготовке к реализации M&A сделок имеет проведение проверки приобретаемой компании либо части активов, которая обыкновенно включает в себя юридическую, финансовую и налоговую проверку. В мире данную проверку принято называть due diligence. На основании итогов проведенной проверки клиент имеет вероятность выявить потенциальные риски и принять взвешенное решение о совершении сделки и ее структурировании. Одной из задач проведения проверок является приобретение полной информации о проверяемом активе. Ввиду отсутствия централизованной системы для приобретения нужной информации о проверяемых компаниях приобретение информации и документов во многом зависит от степени сотрудничества проверяемой компании, а также от компетентности и квалификации референтов клиента (навыка схожих сделок).

Как водится, проверка осуществляется в дальнейшей последовательности [48]:

• проверка финансовой отчетности (с целью подтверждения наличия активов, обязательств и капитала и их адекватного отражения по балансу, показателей прибылей и затрат по счету доходов и убытков);

• проверка качества управления и ведения операций (для определения качества и достоверности финансовой отчетности и для того, дабы определить допустимо не отраженные обязательства);

• проверка соблюдения действующего права (для оценки допустимых юридических рисков);

• проверка документации по сделке (для того, дабы убедиться, что документация подготовлена и оформлена верно, что сделка верно структурирована).

Тщательное постижение приобретаемой организации должно дать результаты на следующие вопросы:

• Есть ли в финансовой отчетности знаки неплатежеспособности либо наличия хищений и злоупотреблений?

• По выводам обзора операций проверяемой компании, выявлены ли знаки недостаточности и/или неэффективности внутреннего контроля?

• Существует ли потенциальная опасность судебных разбирательств, которые могут появиться позже поглощения?

Следует подметить, что существуют разные подходы к определению стоимости приобретаемого готового бизнеса. На практике для этих целей могут привлекаться инвестиционные банки (почаще каждого их привлекают продавцы), которые, помимо прочего, могут оказывать службы по поиску возможных клиентов бизнеса. Стоимость бизнеса может рассчитываться как EBITDA (доход до учёта процентов, налогообложения, износа и амортизации) c мультипликатором, тот, что зависит от ветви приобретаемого бизнеса. Также на практике применяются аукционные продажи, при этом стоимость продаваемого бизнеса определяется с поддержкой инвестиционных банков, а также на основе понимания собственников бизнеса его стоимости [49].

При структурировании и совершении M&A сделок нужно иметь в виду, что получение компаний в определенных случаях требует приобретения заблаговременного согласия антимонопольных органов либо направления уведомления антимонопольным органам о идеальной сделке. Право той либо другой страны может также устанавливать определенные ограничения для иностранных инвесторов в отношении получения акций/ долей в хозяйственных обществах, имеющих тактическое значение для обеспечения обороны страны и безопасности государства. Таким образом, в всяком определенном случае нужен обзор вопроса о том, подпадает ли делаемая M&A сделка под сферу действия нынешнего права. Требования антимонопольного права также нужно рассматривать при включении в соглашения акционеров так называемых обязательств о недопущении конкурентных действий, от того что антимонопольное право воспрещает ограничивающие конкуренцию соглашения и не знает доктрины, аналогичной доктрины сопутствующих ограничений, применяемой в иностранном праве. Таким образом, как документы по сделке, так и расположения соглашения акционеров обязаны соответствовать требованиям антимонопольного права.

Дальнейшим этапом реализации M&A сделки является подготовка юридическими референтами одной из сторон планов документов по сделке на основании согласованных и подписанных сторонами основных условий сделки, а также согласование подготовленных планов документов с контрагентом и ее юридическими референтами. Перечень документов по сделке зависит от конструкции определенной сделки, специфики приобретаемых активов, применимого права и прочих факторов, и традиционно включает в себя такие документы, как договор купли-продажи, соглашение акционеров, обеспечительные договоры (скажем, договор поручительства бенефициарных обладателей продаваемой компании), договоры, касающиеся порядка расчетов (договор эскроу, договор об открытии аккредитива), письмо о раскрытии, и иные документы. Помимо того, в процессе подготовки к реализации M&A сделки требуется выполнение продавцом и клиентом внутренних корпоративных процедур (подготовка корпоративных резолюций об одобрении сделки купли-продажи и иных сопутствующих сделок) [50].

В границах заключительного этапа проводится предоставление и подписание документов по сделке, при этом, получение компаний, активов, части активов в определенных случаях требует осуществления регистрационных и иных схожих действий (государственная регистрация, перерегистрация, нотариальное удостоверение, завершение дополнительных соглашений с контрагентами по поводу переименования и т.д.) Позже заключения всех регистрационных процедур, как водится, в СМИ представляется объявление о совершившейся сделке и нужных действиях, требующих совершения заинтересованными лицами, скажем заказчиками той либо другой компании либо банка.

Немаловажным моментом в рассмотрении процедуры сделки по слиянию либо поглощению является обзор и разработка стратегии по избежанию допустимых рисков. В границах такой стратегии, принимая во внимание вышеизложенные этапы, дозволено выделить следующие действия:

надлежащая проверка титула на приобретаемые активы;

обеспечение приобретения всех нужных согласий государственных органов; (включая антимонопольные органы) на совершение сделки;

соблюдение всех нужных корпоративных процедур, а также проверка соблюдения контрагентом таких процедур, проверка наличия нужных одобрения сделки и надлежащим образом оформленных полномочий сторон на завершение сделки;

своевременное произведение расчетов по сделке, применение механизмов оплаты с отложенными платежами (корректировка цены получения в зависимости от выручки, полученной приобретенной компанией в определенном периоде, в зависимости от обнаружения обстоятельств, сокращающих стоимость приобретенного актива и т.п.);

надлежащее оформление документов по сделке и осуществление всех нужных регистрационных и иных процедур;

минимизация допустимых рисков с подмогой механизмов гарантий (warranties), заверений (representations), гарантий искупления убытков (indemnities), включая ответственность за недостоверность заверений, пр.

На этапе закрытия сделки теснее осуществляют окончательные финансовые расчёты, перерегистрацию прав на активы, выплату комиссионных вознаграждений, объявляют о данной сделке посредством пресс-конференций, пресс-релизов, а также интервью в СМИ.

2.3 Преимущества и возможные риски проведения M&A

Как знаменито, всякое явление может соединять в себе как позитивные, так и отрицательные стороны. В экономических процессах позитивный исход подразумевает достижение поставленных целей: растяжение рынка либо продуктовой линии, совершенствование отдельных процессов деятельности, снижение расходов, оптимальное сочетание издержек и выручки, в том числе и увеличение выручки, растяжение клиентской базы, удержание ниши и т.д. Отрицательные же стороны охватывают процессы и явления, которые тормозят путь к достижению этих целей: недоступность информации, ее сокрытие, несоответствие плановых показателей с фактическими, высокая конкурентная единоборство и т.д. В данной дипломной работе мы будем рассматривать превосходства сделок в виде соответствия факта сделки с стержневой целью, а недочеты - в виде возможных рисков.

По структуре обзора данных явлений предлагаем разглядеть вначале допустимые риски, при которых сделка может оказаться неудачной. Начиная исследовать допустимые риски процесса слияний и поглощений в банковском секторе нужно помнить о том, что кредитные организации как субъекты рынка в процессе M&A несут на себе риски, схожие с другими торговыми организациями, при этом включая специфику деятельности кредитных организаций.

Главными проблемными аспектами организации при M&A являются следующие группы рисков: финансовые, операционные, правовые, общественные, административные и другие [51].

Самым опасным из финансовых рисков считается риск внебалансовых обязательств организации. Одним из таких блестящих примеров является неожиданное происхождение в незадолго приобретенном бизнесе внебалансовых обязательств, которые не были отражены в документах организации и ни адвокаты, ни аудиторы их найти не сумели. Это могут быть выданные векселя, договоры поручительства, расписки о приобретение на организацию денежных средств и т. д. Причем необязательно, что продавец знает об этих документах и намеренно спрятал данную информацию. Он может и сам не знать о них, пока ему не предъявит счет новейший обладатель бизнеса.

Выручает то, что внебалансовые обязательства традиционно выданы с нарушениям права, установленных процедур и правил бухгалтерского учета. Это, как водится, обязательства, связанные с превышением должностных полномочий исполнительных органов, нарушением процедуры одобрения огромных сделок и сделок с заинтересованностью. Они в большинстве случаев оспоримы и могут быть порушены в суде. Существуют еще два варианта выхода из указанной обстановки для клиента. 1-й - страховать свои риски по сделке. Сделка будет подороже по затратам, но скупой платит двукратно. К тому же такую сделку будут еще раз проверять службы страховщика, что дает добавочный шанс найти разные риски на стадии подготовки сделки. 2-й вариант - расписка должностных лиц продавца о том, что такие задолжности у организации отсутствует, а в случае если возникнут, эти должностные лица обязуется лично по ним отвечать. Расписки нужно получить от всех лиц, которые в последние 3 года имели право принимать от имени организации обязательства.

Также, невозможно обойти стороной налоговую сторону, причем, ни сколько налоговые риски, сколько налоговые итоги сделок, направленных на получение бизнеса, и о методах их оптимизации.

Дозволено выделить следующие виды налоговых рисков:

1. налоговые споры, добавочные налоговые проверки,

2. потеря контрагентов,

3. высокие налоги при передаче активов,

4. потеря налоговых льгот либо способа налогообложения [52].

Есть несколько методов купли-продажи бизнеса, от того, какой метод получения будет выбран, зависит комплексный объем налоговых платежей:

• Получение предприятия как имущественного комплекса.

• Купля-продажа основных средств.

• Получение бизнеса через прикрепление либо реорганизацию.

• Получение долей (акций) в уставном капитале социума.

Операционные риски - самые объемные в группе рисков, т.к. тут учитываются как внутренние, так и внешние факторы воздействия: от внутренних информационных систем до репутации банка.

Самый солидный риск при сделках M&A, по словам многих специалистов - это риск непрозрачности бизнеса. Основными слабыми сторонами многих финансовых учреждений, выступающих неблагополучными для сделок M&A, являются неудовлетворительно развитое управление рисками, низкое качество управления банков, недостатки в бухгалтерии и т.д.

Дальнейший риск - риск интеграции продуктового ряда и системы доставки банковских продуктов подразумевает проведение мероприятий по ознакомлению нынешних и возможных заказчиков банка с новыми либо измененными банковскими продуктами, процедурами сервиса и т.д. При оценке данного риска следует плотно взаимодействовать с оценкой риска интеграции информационных систем, т.к. программы по ведению счетов обязаны быть готовы к изменению и подстроению под новейший бизнес, при этом для заказчиков данная временная задача должна быть как дозволено менее невидимой.

Как теснее было сказано выше, риск интеграции информационных систем является одной из ключевых загвоздок, подлежащих решению. Правда принципиальные решения принимает начальник поглощающего банка, роль начальника службы информационных спецтехнологий невозможно недооценивать: по различным оценкам, плановая доля экономии на издержках за счет интеграции информационных систем составляет от 15 до 25% от плановой экономии на издержках, которую предполагается получить в итоге слияний и поглощений [53].

Трансформация информационных систем поглощаемой компании требует наименьшего времени, потому что тут имеет место простая замена. Создание гибрида на основе 2-х информационных систем требует огромнее времени, но информационные службы, как водится, владеют навыком системной интеграции. Создание новой платформы требует наибольших усилий, так как информационные службы участников сделки, как водится, не владеют сходственным навыком.

Ярус данного вида риска может быть реально снижен, если программы 2-х банков одинаковы, скажем, обслуживаются по лицензии одной и той же компании-разработчика, тогда при слиянии либо поглощении проводится простая миграция счетов, где та же компания может выступить сопроводителем сделки в данном секторе.

Что каcается риска потери деловой репутации, то процесс поглощения должен сопровождаться, с одной стороны, продуманной информационной кампанией на всех стадиях сделки; с иной стороны, обеспечение постоянного и добротного сервиса клиентуры есть одно из основных условий для минимизации этого риска.

Из группы правовых рисков в основном выделяют риск потери лицензии. Т.е. при покупке бизнеса нужно задумываться о судьбе лицензий, полученных организацией ранее. Допустима обстановка, при которой при реорганизации в форме слияния у всякой участвующей в слиянии организации имеется лицензия на один и тот же вид деятельности. Правопреемник может подать заявление о переоформлении документа, подтверждающего присутствие лицензии. Для определенных видов деятельности устанавливаются свои правила лицензирования. В том случае, если организация ведет какую-нибудь действие без соответствующего разрешения, это грозится неблагополучными последствиями не только ей самой, но и ее контрагентам.

Сделка, идеальная юридическим лицом, не имеющим лицензию на занятие соответствующей деятельностью, может быть признана судом недействительной по иску самого юридического лица, его учредителя (участника) либо государственного органа, осуществляющего контроль либо надзор за деятельностью юридического лица.

Проводя подготовку к совершению сделок, направленных на получение бизнеса, специальное внимание нужно уделить и такому фактору, как административные риски.

Фактор административного риска как раз и состоит в том, что невыполнение требований административного права способно сотворить важные загвоздки как приобретателю, так и продавцу.

Обзор риска оценки систем внутреннего контроля подразумевает поиск особых подходов к системе контроля в организации, включая жанр и способы управления, применяемые менеджментом, соответствие действий менеджмента директивам и рекомендациям совета директоров; обнаружение, обзор и мониторинг основных видов рисков, с которыми сталкивается кредитная организация; разработку политики и процедур, которые обеспечивают выполнение указаний менеджмента в части внутреннего контроля; способы обработки и предоставления информации по отчетности для акционеров и в части внутреннего контроля; нынешнюю оценку систем и мероприятий, а также оценку качества мониторинга.

К группе общественных рисков относят задачи, которые могут возникнуть как сначала процесса слияния, так и позже совершения сделки, при этом данные риски прямо влияют на продуктивность организации, т.к. основной движущей силой банка на сегодняшний день является не техника, а его персонал [54]. Тут дозволено выделить следующие риски: