Деятельность предприятий малого и среднего бизнеса в Республике Казахстан

ВВЕДЕНИЕ

В одном из Посланий Президента Республики Казахстан Н.А. Назарбаева народу Казахстана перспективы развития экономики обозначены следующим образом: «…Дальнейшее оздоровление экономики зависит от массивного притока инвестиций, что возможно в условиях серьезного улучшения инвестиционного климата….».

Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги. В условиях рыночных отношений, и особенно в переходный к рынку период, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики.

Становление и развитие рыночного хозяйства, основанного на частной собственности, сопровождается расширением предпринимательской деятельности, созданием предприятий малого бизнеса, активизацией различных финансово-кредитных институтов, что способствует увеличению числа реальных налогоплательщиков. В связи с этим обостряется проблема взаимоотношений государства в лице налоговых структур и предприятий малого бизнеса как налогоплательщиков. В настоящее время предприниматель обязан отдавать государству от 30 до 60 % цены реализации производимой продукции, товаров, услуг в виде разнообразных налогов, поэтому снижается деловая активность населения, и предприятиями изыскиваются всевозможные пути для сокрытия или неуплаты налогов, что подчёркивает несостоятельность существующей налоговой системы. Преобразование двух важнейших сфер жизнедеятельности населения (участие в малом бизнесе и выплата налогов) происходит по методу проб и ошибок, что снижает их эффективность в хозяйственной практике, вызывает негативные оценки в различных слоях населения.

Цель моей дипломной работы состоит в том, чтобы провести анализ налогообложения малого и среднего бизнеса РК, изучить теоретические основы налогообложения субъектов малого и среднего бизнеса, их реализацию в практической деятельности, а также основные проблемы налогообложения

В соответствии с поставленной целью были определены следующие задачи:

- исследовать сущность, особенности функционирования и теоретические основы налогообложения субъектов малого и среднего бизнеса;

- проанализировать налогообложение малого и среднего предпринимательства, порядок налогообложения в общеустановленном режиме и режиме упрощенного декларирования;

- изучить основные проблемы налогообложения малого и среднего бизнеса;

- рекомендовать пути совершенствования системы налогообложения для субъектов малого и среднего бизнеса.

Объектом исследования является деятельность предприятий малого и среднего бизнеса в Республике Казахстан.

Источниками исследования явились труды отечественных и зарубежных ученых по проблемам налоговой реформы; материалы международных и республиканских научно-практических конференций.

В качестве правового и информационного обеспечения дипломной работы послужили законодательные и нормативные акты Республики Казахстан, регулирующие деятельность налоговой системы, статистические материалы Агентства по статистике Республики Казахстан.

В первой главе рассматриваются теоретические и методологические основы налоговой системы Республики Казахстан, этапы становления и развития налогообложения, социально-экономическая сущность налога и основные виды налогов, уплачиваемые предприятиями. Сочетание форм обложения непосредственно связано с необходимостью реформирования существующих на практике систем налогообложения. Оптимальным признано рациональное распределение прямого и косвенного обложения в целях сбалансированности фискальных интересов государства и социально-экономических интересов налогоплательщиков.

В заключительной части представлены выводы и рекомендации, которые могли бы иметь практическое значение, как для деятельности отдельных предпринимателей, так и для государственной налоговой службы при формировании налоговой политики.

- Социально-экономические аспекты, принципы и сущностная характеристика налоговой системы

- Элементы функции и виды налоговой системы

В настоящее время в Казахстане трудности финансовой стабилизации во многом связаны с отсутствием фундаментальных исследований проблем налогообложения. Задачи реформирования казахстанской налоговой системы приводят к острой необходимости теоретических построений и обоснований, на передний план выдвигаются социальные тенденции налоговой системы.

Изучение научной литературы убеждает в том, что теоретическое и прикладное решение современных налоговых расчётов явилось развитием выводов науки прошлого. Современные работы мало внимания уделяют теоретическим проблемам налогообложения (общей теории налогов, принципам обложения, теории переложения и т.п.), практическим разработкам новых методик, способствующих повышению собираемости налогов и сборов без ощутимого ущерба для налогоплательщика.

В связи с вышеизложенным в работе, использован системный подход к решению возникающих в настоящее время социально-экономических проблем налогообложения предприятий, с учётом исторических закономерностей последовательного становления экономической мысли.

Теоретически экономическая природа налога заключается в определении источника обложения (капитала, дохода) и того влияния, которое оказывает налог, в конечном итоге, на производственно-хозяйственную деятельность предприятий и экономику страны как единое целое (теория цены и теория переложения). Реальный процесс налогообложения осуществляется государством и зависит от степени развития его демократических форм, выделения приоритетных направлений развития социально-экономических проектов. В развитии взглядов экономической и социологической науки на роль государства в становлении системы налогообложения можно выделить два направления, которые чётко прослеживаются в следующем: первое направление - тезис А. Смита о непроизводительном характере государственных услуг не только отделял финансовое хозяйство государства от совокупности и взаимодействии частных, но и противопоставлял их [1]. Налог в этой концепции не связан с удовлетворением экономических потребностей общества, поскольку обслуживает непроизводительные расходы государства и, следовательно, считается вредным для общества. Второе направление связано с выработкой взглядов на хозяйственную деятельность государства как составную часть народнохозяйственной, как потребность экономического и социального развития, как его фактор. Во взглядах на налог происходит поворот к пониманию налога как осознанной необходимости. При этом практика налогообложения опережала финансовую науку, правительство столкнулось с непринятием налогов населением, уклонением от их уплаты.

Происходящие в Казахстане изменения в области политики и экономики, правовых и бюджетных отношений между уровнями власти, процесс интегрирования казахстанской экономики в мировую требуют проведение адекватной налоговой политики и построения эффективной, справедливой и стабильной налоговой системы. Как инструмент реализации основных задач в области налоговой политики особую значимость приобретает Налоговый кодекс Республики Казахстан - систематизированный законодательный акт, призванный обеспечить комплексный подход к решению насущных проблем налогового права. В Налоговом кодексе действующие нормы и положения, регулирующие процесс налогообложения, перерабатываются в соответствии с выбранными приоритетами и направлениями развития налоговой системы, приводятся в упорядоченную, единую, логически цельную и согласованную систему. Наибольшего внимания заслуживают нижеследующие аспекты.

Проводимая в республике экономическая реформа требует адекватного реформирования налоговой системы. Для обеспечения динамичного развития экономики необходимо постоянное повышение одних из основных факторов налоговой системы – ее эффективности и стабильности.

Существующая система налогообложения РК призвана обеспечить условия для мотивации эффективной деятельности хозяйствующих субъектов независимо от форм собственности и хозяйствования, она должна совершенствовать учет денежных доходов и имущества отдельных категорий юридических и физических лиц, составляющих налогооблагаемую базу. Все это ставит перед экономической наукой новые исследовательские задачи, такие как теория и реализация принципов и механизмов системного налогообложения всех категорий плательщиков и имеет ряд дискуссионных нерешенных проблем фундаментального и прикладного характера.

Проблема налогообложения в условиях рынка является одной из наиболее сложных проблем для экономически развивающегося государства.

До перехода Казахстана к рыночным отношениям наука практически не уделяла должного внимания налогообложению, обеспечивающему полную социального защиту интересов и законных прав налогоплательщиков, в том числе такой категории налогоплательщиков, как землепользователи.

Использование налоговых инструментов становится важным средством в оптимизации налоговых структур, их реструктуризации в национальных экономиках уделяется постоянное внимание. Еще более важна эта проблема для экономики интеграционных экономических международных группировок. Поэтому исследование теоретических и практических аспектов влияния налоговой системы на экономический рост и предпринимательскую среду Республики Казахстан представляется актуальной для разработки эффективных программ государства по реформированию налоговой системы Казахстана в условиях интеграции Казахстана в мировое рыночное хозяйство.

Налоги появились с разделением общества на классы и возникновением государства. В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, — чем больше функций возложено на государство, тем больше оно должно собирать налогов.

Налогообложение — это система распределения доходов между юридическими или физическими лицами и государством, а налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей. Налоги выражают обязанности юридических и физических лиц, получающих доходы, участвовать в формировании финансовых ресурсов государства. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях. Главные принципы налогообложения — это равномерность и определенность. Равномерность — это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а так же равной степени убытка, который понесет налогоплательщик. Сущность определенности состоит в том, что порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно. Государство так же определяет меры взыскания за невыполнение данного закона.

Для того чтобы более глубоко вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения, которые сформулировал Адам Смит в форме четырех положений, четырех основополагающих, можно сказать, ставших классическими принципов, с которыми, как правило, соглашались последующие авторы. Они сводятся к следующему[2]:

"1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т. е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения.

2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произведен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому...

3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика...

4. Каждый налог должен быть устроен так, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства".[1]

Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали "аксиомами" налоговой политики.[1]

Сегодня эти принципы расширены и дополнены в соответствии с духом нового времени. Современные принципы налогообложения многих стран получились таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т. е. уровня доходов. Налог с дохода должен быть прогрессивным (то есть чем больше доход, тем больший процент от него уплачивается в виде налога). Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально (ставка налога одинакова для всех облагаемых сумм).

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на налог на добавочную стоимость, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого внутреннего валового продукта и быть эффективным инструментом государственной экономической политики./9, с.42/

Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного или тройного обложения.

Принципы налогообложения в Республике Казахстан

Налоговое законодательство Республики Казахстан основывается на принципах:

1. Обязательности уплаты налогов и других обязательных платежей в бюджет;

2. Определенности;

3. Справедливости налогообложения;

4. Единства налоговой системы;

5. Гласности налогового законодательства.

Положения налогового законодательства Республики Казахстан не могут противоречить принципам налогообложения, установленным настоящим Кодексом.

1. Принцип обязательности налогообложения

Налогоплательщик обязан исполнять налоговые обязательства в соответствии с налоговым законодательством в полном объеме и в установленные сроки.

2. Принцип определенности налогообложения

Налоги и другие обязательные платежи в бюджет Республики Казахстан должны быть определенными. Определенность налогообложения означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика.

3. Принцип справедливости налогообложения

Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера.

4. Принцип единства налоговой системы

Налоговая система Республики Казахстан является единой на всей территории Республики Казахстан в отношении всех налогоплательщиков.

5. Принцип гласности налогового законодательства

Налогам присуща одновременно стабильность и подвижность. Чем стабильнее система налогообложения, тем увереннее чувствует себя предприниматель: он может заранее и достаточно точно рассчитать, каков будет эффект осуществления того или иного хозяйственного решения, проведенной сделки, финансовой операции. Неопределенность — враг предпринимательства. Предпринимательская деятельность всегда связана с риском, но степень риска, по крайней мере, удваивается, если к неустойчивости рыночной конъюнктуры прибавляется неустойчивость налоговой системы, бесконечные изменения ставок, условий налогообложения, а тем более — самих принципов налогообложения. Не зная твердо, каковы будут условия и ставки налогообложения в предстоящем периоде, невозможно рассчитать, какая же часть ожидаемой прибыли уйдет в бюджет, а какая достанется предпринимателю.

Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции (если, естественно, при этом ставки налогов не выходят за пределы экономической целесообразности).

Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом. Если иметь в виду сегодняшний день, то речь должна идти о налоге на добавленную стоимость, акцизах, налоге на прибыль и доходы. Многие же другие налоги и сам состав системы налогообложения могут и должны меняться вместе с изменением экономической ситуации в стране и в общественном производстве.

Существуют различные определения налогов. К. Маркс полагал, что налоги - это экономическое воплощение существования государства.[2] Юридическое определение налога дано в Налоговом кодексе Республики Казахстан: «обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований».

Основные черты налога: односторонний характер его установления; безвозмездность; принудительный характер платежей.

Налоги являются важнейшим элементом экономической политики государства и выполняют регулирующую, перераспределительную, фискальную, контрольную и стимулирующую функции.

Регулирующая функция. Государство может регулировать частную собственность только косвенно - через налоги; с помощью налогов государство регулирует темпы развития экономики: уменьшение налогового бремени дает импульс к развитию отраслей, регионов, отдельных предприятий, рост же налогов замедляет темпы роста экономики.

Перераспределительная функция. С помощью налогов государство перераспределяет финансовые ресурсы между сферами экономики, отраслями, регионами и т.д.

Фискальная функция - налоги являются важнейшим источником доходов госбюджета, на их долю приходится более 90% доходов.

Контрольная функция. С помощью налогов государство осуществляет контроль за эффективным использованием финансовых ресурсов.

Стимулирующая функция. Через налоги государство стимулирует эффективное использование всех экономических ресурсов. Виды налогов

По способу платежа различают прямые и косвенные налоги. Прямые налоги взимаются непосредственно с дохода, капитала и собственности физических и юридических лиц (прямая форма обложения). Косвенные налоги взимаются через надбавку к цене товара или услуги и являются налогами на потребителей. Например, это НДС, налог с продаж, акцизы, фискальные монопольные налоги, таможенные пошлины.

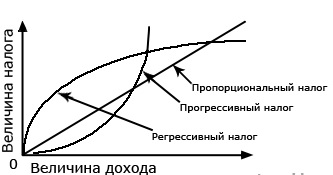

Динамика налоговых поступлений для пропорционального, прогрессивного и регрессивного налогов

Элементы налоговой системы и налоги по их использованию подразделяются на общие и специальные (целевые). Общие налоги поступают в бюджет государства для финансирования общегосударственных мероприятий. Специальные налоги имеют строго определённое назначение.

Налоги могут быть прогрессивными, пропорциональными и регрессивными. Такое деление базируется на соотношении между налоговой ставкой и доходом (или другим объектом налогообложения):

- прогрессивный налог – налог, ставка которого возрастает по мере увеличения объекта налогообложения;

- регрессивный налог – налог, ставка которого понижается по мере увеличения объекта налогообложения;

- пропорциональный налог – налог, ставка которого остается неизменной, независимой от размера объекта налогообложения.

При прогрессивном налогообложении бремя налогов в большей степени ложится на богатых, при регрессивном и пропорциональном - тяжелее ударяет по бедным. Именно поэтому многие экономисты выступают против введённой в Казахстане единой ставки налога на доходы с физических лиц.

С 24.04.1995 года вступил в силу Закон Республики Казахстан «О налогах и других обязательных платежах в бюджет» (с учетом изменений и дополнений 10.10.2001, которые вводятся в действие с 01.01.2001).

В законодательстве реализованы следующие основные принципы построения налоговой системы.

На территории Казахстана взимаются налоги, сборы и пошлины, которые образуют налоговую систему Республики Казахстан. Закон не предусматривает чётких границ между назваными видами платежей, так как всем им присущи черты обязательности и без эквивалентности, что позволило законодателю все перечисленные платежи практиковать как налоги.

На практике это означает, что независимо от распределения налогов по уровням бюджетной системы принимать решение по отдельным вопросам взимания налогов (определение конкретных размеров ставок, расширение перечня налоговых льгот и т. д.) соответствующие органы власти могут лишь в пределах своей компетенции. Например, предоставление местным органам власти права распоряжаться частью налогов (НДС, налогам на прибыль, подоходным налогам с физических лиц и т. д.) не являются основанием для изменения по их усмотрению установленного порядка исчисления и уплаты этих налогов. Следовательно, уровни налоговой системы не совпадают с уровнем бюджетной системы: если доходы бюджета в части налоговых поступлений формируются только за счёт налогов; то в региональные бюджеты поступают налоги субъектов Республики Казахстан.

Сущностная характеристика налоговой системы

Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства с другой стороны, по поводу формирования государственных финансов. Налог – одно из основных понятий финансовой науки. Поэтому важно уяснить себе его природу, функции, значение для народного хозяйства.

Налог – обязательный взнос юридических и физических лиц в бюджет или во внебюджетный фонд, осуществляемый в порядке и на условиях определяемых законодательством.

Отдельный налог характеризуется набором типовых признаков, определяющих роль налога в экономическом механизме государства, правила расчёта и сбора налога. Всю совокупность типовых признаков налога можно разделить на три группы: целевые признаки, организационные и системные.

Целевыми признаками являются: поддерживаемые органы управления, целевое назначение налога (состав расходов, покрываемых налоговым сбором), целевое назначение представленных льгот (область вложения средств, оставленных у налогоплательщика).

Организационными признаками налога являются: объект налога – то, что облагается налогом (доход, имущество и т. п.), источник выплаты налога – фонд или средства, из которых уплачивается налог (текущий доход, кредит и т. п.), база налога – сумма, с которой взимается налог, ставка (шкала вставок) налога – размер налога на единицу обложения, субъект налогообложения – лицо, обязанное по закону платить налог.

Каждый налог содержит следующие элементы:

Субъект налога или налогоплательщик – физическое или юридическое лицо, на которое законом возложена обязанность платить налог.

Носитель налога – физическое или юридическое лицо, которое, в конечном счёте несёт издержки по уплате налога.

Объект налога – предмет, подлежащий обложению (доход, товары, имущество). Часто и само название налога вытекает из объекта, например, налог на имущество, подоходный, и др.

Источник налога – доход субъекта (заработная плата, процент, рента) из которого выплачивается налог.

Масштаб налогообложения – единица, которая кладётся в основу измерения налога; в промысловом налоге масштабом может быть оборот предприятия или его прибыль, или его капитал, или количество рабочих и станков, или величина помещения, или плата за него и т. д.

Единица обложения единица измерения объекта (по подоходному налогу – денежная единица страны (тенге), по земельному налогу – гектар, акр и т. д.).

Налоговая ставка представляет собой величину налога на единицу обложения; выраженная в процентах она носит название квоты.

- Проблемы современного налогообложения и пути совершенствования налоговой системы Республики Казахстан

Основные проблемы и недостатки налоговой системы Республики Казахстан.

Мировым сообществом Казахстан признан государством с развитой рыночной экономикой, но уровня высокоразвитого рынка казахстанская экономика, к сожалению, еще не достигла. Правительством страны ведется поиск путей эффективных экономических реформ, способных привести страну к заветной цели.

Одним из направлений достижения этой цели является создание сбалансированной налоговой системы, отвечающей интересам как государства, так и общества в целом и каждого налогоплательщика в отдельности.

Разработчики экономических реформ по программе Министерства Финансов и те, кто начал внедрять эти реформы в казахстанскую экономику, идеализировали рыночную систему, фактически превратили формирование последней в самоцель. Считалось, что при переходе к рынку достаточно добиться либерализации экономики, ее открытости и макроэкономической стабильности любыми средствами, а затем рынок разрешит автоматически все проблемы. Некоторые экономисты в то время предостерегали от подобного подхода, считая более приемлемым для Казахстана проведение реформ в планово-рыночном направлении – как это имело место в Японии, Китае и других странах, фактически получалось так, что богатый опыт и специфика экономики Казахстана оказались не востребованными. Впоследствии это отрицательно сказалось на ходе реформ в целом.

Теоретически при осуществлении перехода к рынку можно было бы просто скопировать налоговые законы, действующие в странах Западной Европы. Однако налоговые страны Западной Европы сложились в результате десятилетий функционирования рынка, действуют в относительно устойчивой экономике (низкий темп инфляции, рост объемов производства, стабильные экономические структуры). Такой экономической ситуации на начало проведения рыночной реформы в Казахстане просто не было.

Проблемы, естественно, тоже имеются - одни недовольны размером штрафных санкций за неуплату налогов, другие сложностью формулировок законодательных актов по вопросам налогообложения, из-за чего происходят ошибки в ходе уплаты и начисления налогов. Предприниматели, в свою очередь ратуют за снижение корпоративного налога и НДС, просят сократить налоговые режимы. Работа по совершенствованию налоговой системы ведется регулярно, изменения происходят каждый год. Вот и сейчас в правительстве и парламенте Казахстана идет обсуждение новых поправок в некоторые законодательные акты по вопросам налогообложения, которые предполагают увеличение ставки налога на имущество и дорогостоящую недвижимость. Законопроект содержит также поправки, ограничивающие внешние заимствования и применения специального налогового режима.

Переход к рынку любой ценой потребовал принятия законодательства о новой налоговой системе, правил и инструкций, регламентирующих ее деятельность, дающих возможность управлять этой системой, а также создания надлежащего налогового механизма и т.д.).

Недостатки налоговой системы на протяжении ряда лет занимают лидирующее положение среди проблем, препятствующих развитию малого предпринимательства в Казахстане. Это свидетельствует либо о недостаточном внимании к указанной проблеме со стороны соответствующих государственных структур, либо об отсутствии возможности изменить положение дел в силу существовавших социально-экономических условий.

Существенно изменилась экономическая суть многих ранее действовавших налогов (налог на прибыль, акцизы, подоходный налог с физических лиц и др.).

Принятая Конституция Республики Казахстан во многом по-новому регулирует правовые отношения в политической и социально-экономической сферах. В связи с этим углубились рыночные отношения, возникли и развиваются финансовые институты, которых не было раньше, такие, например, как рынок ценных бумаг, система коммерческих банков и др. Казахстанская экономика становится все более открытой для мирового бизнеса. Все это приводит к необходимости по-новому подойти к проблеме анализа и формирования налоговой политики и налоговой системы.

При существующей системе исчисление налога производится по шкале ставок, прогрессивно увеличивающихся с ростом дохода. Однако по повышенной ставке облагается не весь доход, а только та его часть, которая попадает в соответствующий данной ставке избыток дохода. В первых диапазонах попадающие в них части (доли) дохода облагаются по более низким ставкам, и лишь для каждой следующей части (доли) налоговая ставка повышается. Таким образом, если самая высшая доля дохода и облагается по ставке в 75%, то предыдущие несут значительно более низкое налоговое бремя. Сумма всех частей рассчитанного таким путем налога по отношению ко всей сумме дохода и есть «эффективная» налоговая ставка.

Отличие авансовых налогов от налога на индивидуальные доходы состоит в следующем: а) первые уплачиваются непосредственно в момент получения дохода, а расчеты по последнему налогу производятся лишь в конце налогового периода; б) первые уплачиваются не получателем, а плательщиком дохода; в) первые налоги рассчитываются с полной суммы уплачиваемого дохода без каких-либо вычетов, а последний взимается с чистого дохода за минусом долгов, издержек, с предоставлением льготных вычетов и т.д.

Таблица 1

Распределение недостатков налоговой системы, препятствующих деятельности СМП, по отраслям, за период 2013 г., в %.

|

Недостатки налоговой системы, препятствующие деятельности СМП

|

Отрасль

|

|

|

Обрабатывающая промышленность

|

с/х

|

торговля

|

Услуги

|

|

Частые изменения нормативно-законодательных актов

|

18,1

|

22,3

|

19,7

|

18,9

|

|

Завышенные ставки налогов и сборов

|

17,3

|

20,8

|

21,8

|

20,7

|

|

Большое количество налогов и сборов

|

15,1

|

15,3

|

16,2

|

14,3

|

|

Трудности оспорить действия налоговой службы

|

22,1

|

19,4

|

19,7

|

18,6

|

|

Недоступность внутренних инструкций

|

9,1

|

12,5

|

9,9

|

11,0

|

|

Двусмысленность инструкций

|

18,3

|

9,7

|

12,7

|

16,5

|

Согласно приведенным в таблице 1 данным два первых места занимают такие проблемы, как трудность оспорить действия налоговой службы и двусмысленность инструкций. Существуют две основные причины создавшегося положения.

Во-первых, общий низкий уровень знания налогового законодательства бизнесменами, что приводит не только к нарушениям, но и формирует у предпринимателей мнение о невозможности выполнения всех требований налогового законодательства.

Во-вторых, наличие относительно большого количества подзаконных актов, зачастую регулирующих одну сферу деятельности и действующих одновременно, а иногда и просто взаимоисключающих друг друга. Некоторые работники налоговой службы пользуются этим и трактуют положения подзаконных актов в зависимости от ситуации.

Для сельскохозяйственных предприятий на первом месте стоят частые изменения нормативно-законодательных актов. В сельской местности по сравнению с городом затруднен доступ к информации, в связи, с чем изменения в налоговое законодательство поступают с опозданием, особенно в отдаленные районы. К тому же в селах практически отсутствуют информационно-консалтинговые объекты инфраструктуры поддержки малого предпринимательства, в том числе предоставление консультаций в области налогообложения. Все эти факторы, безусловно, затрудняют деятельность сельских предпринимателей, а в ряде случаев становятся серьезным препятствием для открытия или успешного развития своего бизнеса на селе.

Для сферы торговли и услуг основная проблема заключается в завышенных ставках налогов и сборов, что связано со спецификой налогообложения. Однако произошедшее некоторое снижение ставок отдельных налогов будет способствовать изменению ситуации в лучшую сторону.

Также проблемой для предприятий малого и среднего бизнеса является то, что основная часть предпринимателей не имеет достаточно возможностей, знаний и опыта, чтобы оспаривать действия налоговой службы. В большинстве случаев, выходом из этой ситуации для бизнесменов является договоренность с сотрудниками налоговой службы на определенных условиях. Таким образом, острота этой проблемы несколько снижалась и при оценке недостатков налоговой системы, препятствующих деятельности малых предприятий, поэтому такой пункт, как трудность оспорить действия налоговой службы, лидирующего положения не занимал.

Основными причинами возникновения рассматриваемой проблемы являются:

- недостаточно высокий уровень образования предпринимателей в области налогового законодательства, а иногда и практически его отсутствие у начинающих бизнесменов. Этот факт подвигает определенную часть руководителей малых предприятий заниматься не изучением действующего законодательства, своих прав, обязанностей и полномочий налоговых органов, что было бы естественно.

- невысокий профессиональный уровень подготовки отдельных государственных служащих налоговых органов, которые не могут дать правильной и полной информации налогоплательщикам об их действиях в той или иной ситуации;

- «закрытость» налоговых служб для предпринимателей. Налоговым комитетам необходимо наладить систему предоставления консультационных услуг для предпринимателей, возможно на платной основе, а также проводить тематические обучающие семинары и т.п.;

- недостатки нормативно-законодательной базы – частые изменения в ней, двусмысленность и недоступность внутренних инструкций.

Рассматриваемый недостаток налоговой системы, то есть трудность оспорить действия представителей налоговой службы, является основным препятствием для работы малых и средних предприятий в области налогообложения. Но, тем не менее, в последнее время у предпринимателей появилась возможность отстаивать свои права в споре с налоговыми службами, что объясняется рядом причин.

Во-первых, предприниматели стали более грамотными. Они стали активно изучать налоговое законодательство, чтобы отстаивать свои интересы в споре с налоговыми службами на основании статей действующего законодательства, а не с помощью подарков и взяток. Повышение этой активности со стороны бизнесменов столкнуло их с ещё не перестроившейся налоговой системой, неохотно идущей на изменение методов своей работы.

Во-вторых, определенную роль в этом процессе сыграла активизация деятельности неправительственных организаций, занимающихся обучением, консультированием бизнесменов и отстаиванием интересов малых предприятий в спорах с государственными органами.

В-третьих, данная реформа налоговой службы в определенной степени ужесточила ответственность налоговиков за получение взяток, служащие налоговых комитетов стали менее «сговорчивыми», и для определенной части руководителей малых предприятий, ранее решавших свои проблемы «по договоренности», отношения с налоговой службой усложнились.

Обострение для предпринимателей такой проблемы, как трудность оспорить действия налоговой службы, свидетельствует о принципиальном изменении взаимоотношений малых предприятий с налоговыми органами и в целом носит положительный характер. Однако для преодоления этого препятствия необходимо произвести ряд изменений, в первую очередь – в организации работы налоговой службы, а также создать и расширить инфраструктуру обучения и консультирования СМП.

В настоящее время продолжается активное изменение налогового законодательства. Данный недостаток занимает, как и прежде, одно из лидирующих мест в списке проблем, препятствующих деятельности предприятий малого и среднего бизнеса.

В Налоговом кодексе предусмотрено законодательное закрепление ограничения на изменение в течение года количества налоговых и других обязательных платежей в бюджет, ставок и налоговой базы действующих налогов. Такой шаг, безусловно, упростил отношения субъектов МСБ с фискальной системой. Однако если с прежней скоростью и постоянством будут происходить изменения подзаконных актов, например, регулирующих применение специального налогового режима, запрет, содержащийся в Налоговом кодексе, не сможет значительно снизить остроту проблемы.

Существующий в Казахстане сектор малого и среднего предпринимательства представляет неоднородную массу и в реальности выглядит следующим образом. Если по организационно-правовой структуре предприниматели разделяются на юридические лица (малые и средние предприятия) и физические лица (индивидуальные предприниматели и крестьянские хозяйства), то с точки зрения условий, мотивации и целей их можно разделить на следующие группы.

Первая группа - это “микро” предприниматели, осуществляющие свою деятельность в основном в форме физического лица, в своем большинстве это индивидуальные предприниматели и семейные или крестьянские хозяйства. Занимаются традиционными видами деятельности - мелкосерийное и индивидуальное производство товаров, ремесленничество, розничная торговля. Проведенное обследование индивидуальных предпринимателей показало, что 90% выпущенной ими продукции приходится на производство продуктов питания, 3,5% - на производство текстильной и швейной продукции и 3,1% - на производство древесины и деревянных изделий. Отличительными особенностями индивидуальных предпринимателей является то, что они не склонны к перемещению капитала в другие виды деятельности или регионы, заинтересованы в стабильности и не охотно идут на изменения, у них свой определенный круг потребителей. Гарантией существования такого типа предпринимателей выступают местные природные ресурсы, покупательная способность местного населения, предпочтения потребителей, традиционная специализация. Данный вид предпринимательства будет существовать всегда: крупные производители не смогут его вытеснить, так как ресурсы и спрос носят локальный и часто специфический характер.

В то же время следует признать, что несмотря на постоянное наращивание этой категорией предпринимателей производства сельскохозяйственной продукции, эта категория предпринимателей не способна обеспечить стране продовольственное благополучие, так как производство ведется здесь практически вручную и по самым примитивным технологиям. Специфика производства личных подсобных хозяйств состоит в том, что их поведение не определяется только рыночными условиями. У значительного числа личных подсобных хозяйств затраты труда и средств на ведение подсобного хозяйства больше, чем рыночная стоимость производимых продуктов.

Вторая группа - это “малые” предприниматели, осуществляющие свою деятельность в основном в форме юридического лица, их основная масса - это уже малые предприятия, занимающиеся одновременно разными видами деятельности (торговлей, производством различной продукции и др.). В условиях возрастающей конкуренции они вынуждены акцентировать свое внимание на диверсификации производства, заинтересованы в новшествах, использовании новых инструментов ведения бизнеса, совершенствовании маркетинговых технологий, но при этом они вкладывают капитал только в апробированный бизнес.

Третья группа - это “средние” предприниматели, осуществляющие свою деятельность в форме юридического лица, в большинстве своем это уже средние предприятия, у руководителей которых, как правило, высокие профессиональные навыки в сфере бизнеса. Это предприниматели новаторы, находящиеся в постоянном поиске инноваций и готовые рисковать. Они стремятся увеличить свои доходы за счет улучшения применяемых технологий и создания новых высокотехнологических производств.

Кроме того, существует категория предпринимателей “псевдомалого” бизнеса, имеющих место во всех вышеперечисленных группах. Мотивация деятельности предпринимателей “псевдомалого” бизнеса заключается в переводе активов на счета подставных “фирм однодневок” или существовании исключительно из соображенья минимизации налогов замаскированной материнской компании.

Также следует отметить, что все группы предпринимателей в большой степени подвержены переходу в “теневой бизнес”, что объясняется в основном несовершенством налоговой системы. Например, на предприятиях малого бизнеса распространено ведение двойной бухгалтерии, занижение численности работающих, что вызвано стремлением руководителей предприятий к уменьшению налогооблагаемой базы, для чего работники “выводятся за штат” и не попадают в данные официальной отчетности, а оплата труда производится за счет средств теневой экономики. Переходу предпринимателей в “теневой” бизнес также способствует наличие многочисленных административных барьеров, создаваемых со стороны государственных органов, обладающих контрольно-надзорными функциями. В сфере “теневой” экономики находится собственность большого количества индивидуальных предпринимателей, которая в основном нелегальна или полулегальна, надлежащим образом не оформлена. Основной причиной этого является то, что в случае образования долгов у индивидуального предпринимателя, под угрозой окажется его личная собственность. В настоящее время сложилась ситуация, когда она не может быть капитализирована, продана или отдана в залог. Она выпадает из системы легального учета, и новых экономических отношений.[6]

Такой недостаток налоговой системы, как завышение ставки налогов и сборов, свидетельствует о том, что названная проблема продолжает оставаться острой, несмотря на снижение налоговых ставок по отдельным налогам.

Более 41% своей прибыли вынуждены уплачивать в виде налогов 43,3% СМП, занятых в производственной сфере. Это самая большая доля предприятий, уплачивающих столь большие налоги, по сравнению с остальными сферами деятельности, в том числе со сферой торговли и услуг. Складывается парадоксальная ситуация, при которой приоритетный производственный сектор экономики испытывает большую налоговую нагрузку, чем сфера торговли и услуг. По заявлению опрошенных, налоговая нагрузка возросла вследствие лишения предприятий легкой и пищевой промышленности льгот по уплате НДС, так как основная часть малых производственных предприятий сосредоточена именно в этих отраслях.

Налоговая нагрузка сельскохозяйственных предприятий по сравнению с остальными сферами деятельности значительно ниже: более трети (13,1%) сельскохозяйственных малых предприятий уплачивает в виде налогов до 20% своего дохода, 40,5%-до 40% дохода. Объясняется это существующими льготами по уплате налогов. Но, для реального поднятия агропромышленного комплекса только налоговых льгот недостаточно. Необходимо принятие четко проработанных программ развития сельскохозяйственных малых предприятий в сфере кредитования, обучения кадров, создания и развития инфраструктуры поддержки малых предприятий в сельской местности и т.д.

Что касается сферы торговли и услуг, то налоговая нагрузка в этих секторах довольно высокая: почти половина малых и средних предприятий уплачивает в виде налогов 21-40% своего дохода и четверть опрошенных предприятий – 41-60% прибыли. Несмотря на высокую долю отчислений, ни один из опрошенных руководителей предприятий не планирует перехода своего предприятия в другую сферу деятельности, например в промышленность.

Таблица 2

Количество уплачиваемых налогов предприятиями малого и среднего бизнеса, по отраслям, за период 2012 г., в %

|

Отрасль

|

Часть дохода, уплачиваемая в виде налога, в %

|

|

|

менее 3

|

от 3 до 5

|

от 6 до 8

|

более 9

|

|

Все предприятия

|

9,8

|

52,0

|

29,2

|

8,9

|

|

Обрабатывающая

промышленность

|

2,1

|

47,9

|

34,0

|

16,0

|

|

Сельское хозяйство

|

36,4

|

42,3

|

15,2

|

6,1

|

|

Торговля

|

8,3

|

56,4

|

27,8

|

7,5

|

|

Услуги

|

9,4

|

51,3

|

31,6

|

7,7

|

Такая ситуация объясняется несколькими причинами:

1) введение возможности применения специального налогового режима для субъектов малого бизнеса и сельскохозяйственных предприятий позволило несколько снизить количество платежей для предприятий, работающих по упрощенной декларации.

2) повышение доверия к проводимым Центром малого и среднего бизнеса анонимным обследованиям позволяет получать более откровенные ответы на поставленные вопросы.

3) повышение уровня знаний предпринимателей в области налогового законодательства дает возможность отдельным предприятиям официальными и полуофициальными путями сократить количество уплачиваемых налогов. Этому также способствуют наличие в Казахстане теневого сектора экономики и недостаточно отработанная система наказаний за нарушение налогового законодательства.

Рассмотрим более подробно распределение количества уплачиваемых налогов и сборов в зависимости от видов деятельности.

Количество платежей производственных малых предприятий является самым большим и по колонкам «от 6 до 8» и «более 9», что превышает средние показатели. Это делает производственную сферу, и так проблемную для малого бизнеса по причине высокой конкуренции со стороны крупных предприятий и импортной продукции, еще менее привлекательной. Было бы целесообразно разработать специальный налоговый режим для малых предприятий, занятых в производстве, предусматривающий уплату меньшего количества платежей и сокращение сдаваемой отчетности.

Сельскохозяйственные предприятия, напротив, уплачивают наименьшее количество налогов: 36,4% опрошенных – менее 3 налогов, 42,3% - от 3 до 5 налогов. Столь небольшое количество объясняется тем, что значительная часть крестьянских хозяйств, принявших участие в анкетировании, работает по патенту.

Что касается секторов торговли и услуг, то основная часть этих малых предприятий (более 80%) уплачивает от 3 до 8 видов платежей в зависимости от специфики деятельности.

Таким образом, количество налоговых платежей продолжает оставаться значительной проблемой для малых предприятий в основном по причине громоздкой и усложненной отчетности по каждому виду налогов. По некоторым сборам, даже если малое предприятие не являлось их плательщиком, оно обязано было сдавать пустые бланки отчетности.

В области налогообложения предприятий малого и среднего бизнеса существует такая проблема, как недоступность внутренних инструкций налоговых органов, регламентирующих их отношения с налогоплательщиками.

Для преодоления подобной ситуации в первую очередь необходимо наладить эффективное информационное обеспечение предпринимателей, расширить инфраструктуру поддержки малого бизнеса, в том числе организовать доступность для предпринимателей обучающих семинаров, бухгалтерских, аудиторских и консалтинговых услуг.

Таким образом, в результате проведенного исследования по проблемам налогообложения предприятий малого и среднего бизнеса было выявлено, что несовершенство налоговой системы является одной из основных проблем, препятствующих деятельности предприятий-субъектов малого и среднего бизнеса.

Рассмотрев налоговое законодательство нескольких зарубежных стран, можно сделать вывод, что наше налоговое законодательство многое взяло именно оттуда, но благодаря тому, что экономическое развитие наших стран на разном уровне, существует много отличий. Они заключаются и в самой классификации налогов и в процентных ставках, в некоторых случаях в нашем законодательстве налоговые ставки ниже. Наше молодое суверенное государство делает первые шаги в фискальной политике. От четкого осознания того, какой должна быть налоговая система зависит успех налогового законодательства государства. Налоговая система должна отвечать следующим требованиям:

1. Стабильность налоговой системы;

2. Субординация местных и общегосударственных налогов. (Разграничение сфер общегосударственных и местных налогов исключительный произвол в формировании ресурсов всех уровней административной иерархии, является гарантом их самостоятельного самоуправления развития);

3. Равенство перед законом всех налогоплательщиков, единообразие налоговой политики (Достижение большого единообразия облегчит удовлетворение других критериев удачной налоговой политики, оно способствует упрощению налогов и в это является вкладом в их нейтральность);

4. Законодательное право налогоплательщика на информацию (Система налогообложения должна показывать населению, сколько стоят различные мероприятия государства, которые совершаются в разных масштабах, с тем чтобы решение политиков, как и на что, тратить деньги, подкреплялось бы готовностью налогоплательщиков платить за эти практические действия);

Правительство Казахстана не исключает также и более радикальных изменений налоговой системы в будущем, в частности отмены НДС и замены его налогом с продаж. Но это дело будущего, пока же в различных рейтингах Казахстан занимает место, пусть и не в первых рядах, но, надо отметить, достаточно привилегированное.

Система налоговых органов Казахстана оформилась в централизованную систему региональных структур, осуществляющих деятельность на местном уровне. На местах же, как отличают многие наблюдатели, деятельность налоговых органов испытывает на себе влияние со стороны местных акиматов. Налоговые органы имеют одну среду проживания с налогоплательщиками, находятся под воздействием общественного мнения. Следовательно, все это, а также массовый характер взаимных долгов (неплатежей), острый дефицит оборотных средств являются не результатом бесхозяйственной деятельности руководителями предприятий, а неизбежным следствием неблагоприятных макроэкономических условий, в том числе и недостатков налоговой политики. Поэтому нужно сделать ещё достаточно много, чтобы налоговая политика помогла решить насущные проблемы реформируемой экономики.

Специальный налоговый режим - особый порядок расчетов с бюджетом, установленный для некоторых категорий налогоплательщиков и предусматривающий применение упрощенного порядка исчисления и уплаты отдельных видов налогов, а также представления налоговой отчетности по ним.

Специальные налоговые режимы предусматриваются для:

1) субъектов малого бизнеса;

2) крестьянских (фермерских) хозяйств;

3) юридических лиц - производителей сельхозпродукции;

4) отдельных видов предпринимательской деятельности.

Для субъектов малого бизнеса специальный налоговый режим устанавливается в отношении корпоративного (индивидуального) подоходного налога, социального налога, за исключением индивидуального подоходного налога, удерживаемого у источника выплаты. Исчисление и уплата других налогов, обязательных платежей и предоставление отчетности по ним, производятся в общеустановленном порядке. Упрощенный порядок исчисления налогов для субъектов малого бизнеса производится на основе разового талона, патента, упрощенной декларации.

Для каждого из методов оговариваются условия их применения: эпизодичность деятельности, место, характер предпринимательской деятельности, величина дохода, количество осуществляемых видов деятельности, использование наемных работников.

Специальный налоговый режим для субъектов малого бизнеса не распространяется на некоторые виды деятельности, такие как: производство подакцизной продукции, финансовые услуги, недропользование, реализация нефтепродуктов, ряд лицензируемых видов деятельности, на филиалы, представительства, дочерние и зависимые предприятия юридических лиц.

В целях приведения ведомственных нормативных правовых актов в области налогообложения в соответствие с Конституцией, законодательными и иными нормативными правовыми актами Казахстан принял упрощенную систему налогообложения для субъектов малого и среднего бизнеса.

Упрощенная система налогообложения – это и есть само преимущество для определенного числа субъектов малого и среднего бизнеса, т.к. применение этой системы во многом сокращает затраты на налоги и сборы, а так же помогает развивать отдельные виды предпринимательской деятельности. Малому бизнесу просто необходима поддержка со стороны государства в виде льгот, которые помогли бы сократить расходы и увеличить за счет этого доходы организации.

Главным преимуществом упрощенной системы налогообложения является то, что организация может перейти на этот режим в добровольном порядке. Так, например, организация может попробовать этот режим, если она, конечно, попадает по всем параметрам в ту группу, которая может перейти на упрощенную систему, и если ей это невыгодно, она может сменить режим. В соответствии с НК РК, организация имеет право перейти на упрощенную систему либо сменить этот режим другим с начала года. Если организация нарушает одно из условий применения упрощенной системы налогообложения, то ей следует перейти на общий режим в месяце, следующий за тем, в котором были выявлены нарушения. Вновь созданная малый или средний бизнес может применять упрощенную систему налогообложения с того месяца, в котором бизнес организовался, при этом директору надо всего лишь уведомить налоговые органы о том, что бизнес будет вести бухгалтерский и налоговый учет на упрощенной системе налогообложения.

К преимуществам упрощенной системы налогообложения следует отнести и возможность применения пониженных ставок налога для объекта налогообложения в виде доходов, уменьшенных на величину расходов.

Еще одним преимуществом является то, что организация может совмещать с упрощенной системой другой режим налогообложения, например общий режим. При этом она должна вести отдельно учет по упрощенке и по другому режиму. Плюс от этого заключается в том, что общий режим упрощает отношения с организациями, которые работают с НДС.

Несомненно, одним из главных преимуществ является замена нескольких налогов единым налогом. Этот налог уплачивается вместо:

- Налога на прибыль организаций;

- Налога на имущество организаций;

- Налога на доходы физических лиц у ИП (в части доходов, полученных от предпринимательской деятельности);

- Налога на имущество физических лиц (в части имущества, используемого для предпринимательской деятельности).

Хотя, организации, применяющие упрощенную систему налогообложения, не являются плательщиками НДС, организации - поставщики не могут принять НДС к вычету. Это значительный минус, и вполне возможно, что организации на упрощенной системе потеряют часть своих поставщиков, потому, что не каждый из них согласится понижать стоимость товара на сумму НДС. Конечно, есть вариант, что фирма на упрощенной системе выставит счет-фактуру с выделенным НДС, однако это является не совсем законно. Во-первых, налог на добавленную стоимость, указанный в таких счетах-фактурах, организации придется отразить в налоговой декларации за соответствующий налоговый период и перечислить в бюджет. Во-вторых, как финансовое ведомство, так и налоговые органы придерживаются той позиции, что организация-покупатель не имеет права на вычет НДС по счету-фактуре, полученному от поставщика, находящегося на упрощенной системе налогообложения. Главным доводом контролирующих органов в этом вопросе является то, что выставление самого счета-фактуры поставщиками, применяющими специальные режимы налогообложения, является неправомерным. Как следствие и право на вычет НДС по такому счету-фактуре также отсутствует.

Таким образом, чтобы принять правильное решение, переходить фирме на упрощенный режим или нет, нужно проанализировать множество факторов, касающихся конкретного бизнеса. Очевидно, что особенно выгодна упрощенная система небольшим фирмам, работающим с покупателями, которым неважно, указан в стоимости покупки НДС или нет (например, при розничной торговле). Ещё одним немаловажным минусом упрощенной системы налогообложения является закрытый список расходов. Это собственно приводит к тому, что некоторые расходы, прямо не указанные в списке, но произведенные для получения финансового результата, невозможно обосновать законно. Также в составе материальных расходов могут быть учтены расходы на оплату услуг сторонних организаций по печати газеты и по ее доставке до читателей, осуществляемых на основании договоров оказания услуг.

Рассмотрев преимущества и недостатки применения упрощенной системы налогообложения, можно сделать вывод, что для определённых организаций эта система очень выгодна. Организациям, работающим с поставщиками, у которых большой оборот это невыгодно, т.к. НДС при этом не будет выделен и соответственно не будет принят к вычету. Это повлечет уменьшение стоимости продукции.

Выгода от применения Упрощенной системы заключается в том, что налогоплательщик освобождается от уплаты налога на прибыль организации, налога на доходы физических лиц, налога на имущество организации и налога на имущество физических лиц.

Из недостатков можно выделить то, что при использовании упрощенной системы малый и средний бизнес не имеет права на создание представительств и филиалов, т.е. компания не может фактически развивать свой бизнес в других регионах и должна специализировать только на данной территории.

Также большим минусом является то, что нельзя отследить какие средства и куда уходят и приходят. Конечно, для организаций это может быть плюсом, но совсем незаконным.

В общем, преимуществ и недостатков применения упрощенной системы налогообложения достаточно, и выбор для организации зависит от многих факторов, которые она должна учитывать.

Согласно Налоговому кодексу РК предусмотрены специальные налоговые режимы для:

- субъектов малого бизнеса;

- крестьянских (фермерских хозяйств);

- юридических лиц – производителей сельскохозяйственной продукции.

Специальный налоговый режим для субъектов малого бизнеса предусматривает применение разового талона (не более 90 дней в году), ведение бизнеса на основе патента (не использует труд наемных работников, осуществляет деятельность в форме личного предпринимательства, доход за год не превышает 1,0 млн. тенге) и на основе упрощенной декларации (среднесписочная численность за год не более 15 человек, включая самого ИП, для индивидуальных предпринимателей, предельный доход 4500,0 тыс. тг.; не более 25 человек и 9000,0 тыс. тг. для юридических лиц).

Крестьянские (фермерские хозяйства), применяющие специальный налоговый режим на основе уплаты единого земельного налога, не являются плательщиками следующих видов налогов: ИПН; НДС; земельного налога, налога на транспортные средства, налога на имущество.

Исчисление единого земельного налога производится путем применения 0,1 процента к оценочной стоимости земельного участка.

Таким образом, создание в Казахстане стабильной законодательной базы будет способствовать постепенному повышению уровня грамотности руководителей субъектов МСБ, увеличению собираемости налогов, сокращению фактов коррумпированности налоговой службы и создаст условия для успешного развития малых и средних предприятий.

- Роль развития малого и среднего бизнеса на развитие экономики Республики Казахстан

В настоящее время происходит усиление аналитической основы контроля, внедрение комплексного системного экономико-правового анализа финансово-хозяйственной деятельности проверяемых объектов. И поэтому более значимым становится повышение эффективности проведения камеральных проверок и контроля за налоговой отчетностью.

3а годы независимости в Республике Казахстан успешно реализованы главные приоритеты в экономике: осуществлена макроэкономическая стабильность, разгосударствление и приватизация собственности; насыщен потребительский рынок; сформировалась социальная рыночная экономика; создана нормативно-правовая база для развития предпринимательства всех форм собственности. В казахстанском обществе изменился экономический уклад с переходом от социалистического способа производства к рыночным методам хозяйствования, произошла глубокая трансформация мировоззрения граждан.

Развитие экономики республики и вместе с ней развитие малого предпринимательства можно условно разделить на 5 этапов, каждый из которых имеет свои отличительные особенности.

Первый этап - либерализация цен. Первые субъекты рыночной экономики - малые предприятия появились в период либерализации в сфере торговли и услуг, то есть там, где был быстрый оборот денег. Крупные предприятия сразу обзавелись многочисленными малыми предприятиями по сбыту своей продукции, ремонту, обслуживанию основных и вспомогательных производств. Для перехода от плановой экономики советского типа к рыночной экономике для Казахстана единственно возможной и верной стратегией была трансформация политических и экономических реформ. Была принята первая Государственная программа поддержки и развития предпринимательства, заложившая основу становления малого бизнеса. В республике за этот период было создано и действовало 34,5 тысяч субъектов малого предпринимательства. В них было занято 6,0 % от общего числа работающих в стране, а доля производимой ими продукции, работ и услуг составил 7,0% от валового внутреннего продукта (ВВП). Из-за отсутствия элементарных потребительских товаров в республике, наши граждане были вынуждены, помимо своей воли, вкладывать огромные инвестиции в дальнее зарубежье на развитие тамошних отраслей по производству одежды, пищевых продуктов, автомобилей, гостиниц, аэропортов и торговой сети.

Второй этап - жесткая монетарная и рестрикционная фискальная политика государства. На этом этапе для достижения макроэкономической стабилизации в стране упразднялись налоговые льготы, стимулирующие производственную деятельность. Упразднение налоговых льгот, направленных на стимулирование производственной деятельности и развитие малого предпринимательства имело негативные последствия. Резко сократилась численность работающих в производственной сфере кооперативов, ТОО и малых предприятий. Из-за нехватки собственных и малодоступности кредитных средств, произошел отток основной части субъектов предпринимательства из производственной сферы в сферу торгово-посреднической и коммерческой деятельности. Удельный вес продукции субъектов малого предпринимательства в валовом внутреннем продукте страны снизилось на одну треть, с 7,0% до 4,7%., а численность работающих в этом секторе экономики сократилась в 2 раза.

Третий этап - бум малой приватизации. В стране произошла некоторая макроэкономическая стабилизация. Для поддержки малого бизнеса был принят Указ Президента Республики Казахстан от 6 03.1997г. «О мерах по государственной поддержке и активизации развития малого предпринимательства». Количество субъектов малого бизнеса за этот период увеличилась в 2,4 раза, а доля продукции возросла в 1,8 раза и составила 8,5% от ВВП страны. Малый сектор экономики снова стал «поглощать» безработицу. Таким образом, малый бизнес стал вносить свой вклад в стабилизацию экономики республики.

Четвертый этап - период качественного развития экономики республики, сопровождавшегося ростом промышленного производства, объемов валового внутреннего продукта, стабильным развитием финансово-кредитной сферы республики. Предпринимательский уклад все больше становится решающим фактором развития экономики, но процесс его развития не всегда однозначен и требует к себе постоянного внимания и государственной поддержки. В связи с участившимися случаями нарушений прав и свободы предпринимательской деятельности был принят Указ Президента Республики Казахстан «О защите прав граждан и юридических лиц на свободу предпринимательской деятельности». В республике впервые принята и утверждена Государственная Программа развития и поддержки малого предпринимательства. Основными источниками финансирования проектов малого предпринимательства являются Государственный фонд содействия занятости, банки второго уровня, средства местных бюджетов, а также средства кредитных линий Азиатского Банка Развития и Европейского Банка Реконструкции и Развития.

Пятый этап – современный. Развитие малого и среднего бизнеса озвучивается Президентом в качестве приоритетного направления развития страны. Принимаются Программы поддержки и развития малого предпринимательства.

Малые предприятия и в целом малый бизнес заняли нишу экономической деятельности максимально ориентированную на региональные и местные потребности. Они наиболее уверенно себя чувствуют в производстве товаров и услуг, которые в советский период находились в экономической и социальной тени крупной индустрии. В регионах Казахстана малый бизнес более чем на 80% ориентирован на внутри региональные рынки (а в торговле и строительстве более чем на 90% — на местные, то есть на городские и районные); и даже применительно к промышленности внутри региональная ориентация составляет более 70%.

Наибольшее число активных предприятий в региональном разрезе приходится на г. Алматы (29,3%), г. Астану (8,3%), а также на Восточно-Казахстанскую (8,2%), Южно-Казахстанскую (7,4%) и Алматинскую (6,6%) области. Другие регионы занимают: Акмолинская область - 8 место (5,0%) и Западно-Казахстанская – 12-14 места (2,7%).

Как показывает опыт стран с развитой рыночной экономикой, а также некоторых восточноевропейских стран с переходной экономикой, развитие малого предпринимательства способствует решению ряда важных для поступательного социально-экономического развития страны задач, таких, как демонополизация, формирование рыночной структуры экономики и конкурентной среды; насыщение рынка товарами и услугами; занятость и само занятость; экономический рост и увеличение налоговых поступлений (при стабильной налоговой системе); формирование среднего класса; укрепление деловой этики, в том числе и налоговой дисциплины. Именно такие конечные цели изначально ставились при выработке государственного подхода в отношении поддержки развития малого бизнеса в Казахстане. Однако, как показывают результаты выше проведенного анализа, сегодня малый бизнес обрел именно те размеры, которые ему позволяет достичь современная структура экономики и иные сложившиеся по итогам ре форм экономические реальности, а его подъем на уровень выше этой «планки» может быть достигнут в дальнейшем только посредством кардинальных социально-экономических изменений и сменой самой парадигмы развития страны. В связи с этим с большой долей уверенности можно утверждать, что заметный рост показателей малого бизнеса, достигнув определенных значений, замедлится, если не будут сняты ограничители его развития.

- Анализ налогообложения малого и среднего бизнеса в Республике Казахстан.

- Статистика малого и среднего бизнеса РК

В отдельных регионах для заинтересованного кредитования субъектов малого бизнеса коммерческими банками стали создаваться ликвидные залоговые фонды. Такие фонды созданы в Алмате, Астане и областях Восточно-Казахстанской, Актюбинской, Кызылординской, Мангистауской, Павлодарской, Северо-Казахстанской. За счет этих фондов были профинансированы десятки проектов в сфере малого бизнеса.

Регионы Казахстана имеют различный уровень экономического развития, что обусловливается целым рядом факторов: наличием природных ресурсов; уровнем промышленного развития; климатическими условиями; близостью к административным центрам и т.д. Интенсивное развитие одних регионов, например, в связи со строительством новой столицы - г. Астаны - ведет соответственно к активному развитию предпринимательства в этом регионе. Но это вовсе не означает, что другие регионы не могут поднять предпринимательскую активность, выбрав соответствующую стратегию развития. Таковы были тенденции развития малого предпринимательства в Казахстане за истекший период.

Без бизнеса рыночная экономика ни функционировать, ни развиваться не в состоянии. Становление и развитие его является одной из основных проблем экономической политики в условиях перехода от административно-командной экономики к нормальной рыночной экономике.

Немаловажна роль малого и среднего бизнеса в осуществление прорыва по ряду важнейших направлений НТП, прежде всего в области электроники, кибернетики и информатики. В нашей стране эту роль трудно переоценить, имея в виду, развернувшийся процесс конверсии. Все эти и многие другие свойства малого и среднего бизнеса делают его развитие существенным фактором и составной частью реформирования экономики Казахстана.

Таблица 3

Основные показатели развития МСП

|

|

2010г. в % к 2009г.

|

2010г. в % к 2009г.

|

|

|

Количество активных субъектов

|

Численность занятых

|

Выпуск продукции (в сопоставимых ценах)

|

|

Республика Казахстан

|

103,0

|

102,7

|

102,1

|

|

Акмолинская

|

102,8

|

103,7

|

100,6

|

|

Актюбинская

|

100,6

|

104,4

|

105,7

|

|

Алматинская

|

105,1

|

103,5

|

103,0

|

|

Атырауская

|

101,0

|

100,1

|

100,8

|

|

Западно-Казахстанская

|

101,5

|

101,4

|

101,9

|

|

Жамбылская

|

101,2

|

100,2

|

101,1

|

|

Карагандинская

|

104,0

|

104,5

|

101,4

|

|

Костанайская

|

100,9

|

102,0

|

102,4

|

|

Кызылординская

|

100,1

|

104,6

|

101,8

|

|

Мангистауская

|

103,9

|

104,0

|

104,3

|

|

Южно-Казахстанская

|

104,6

|

104,9

|

103,4

|

|

Павлодарская

|

104,3

|

103,8

|

101,4

|

|

Северо-Казахстанская

|

102,5

|

102,3

|

100,7

|

|

Восточно-Казахстанская

|

101,6

|

101,6

|

100,4

|

|

г. Астана

|

101,6

|

101,4

|

101,1

|

|

г. Алматы

|

101,8

|

100,2

|

102,9

|

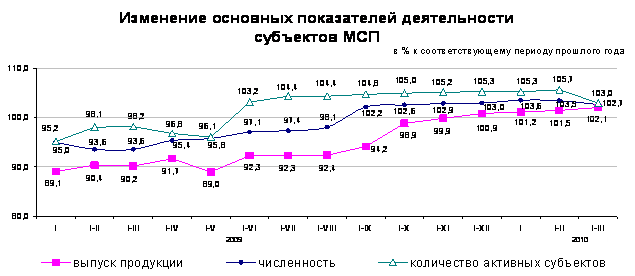

Исходя их данной таблицы видно, что в 2010 году по сравнению с предыдущим годом, выпуск продукции (в сопоставимых ценах) увеличился на 2,1%. При этом, количество активных субъектов МСП увеличилось на 3%, численность занятых - на 2,7%.

Таблица 4

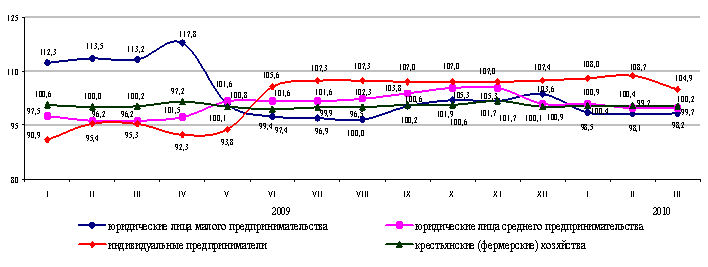

Изменение количества активных субъектов МСП в % к соответствующей дате предыдущего года

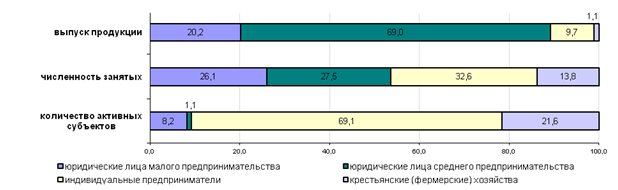

В общем количестве субъектов МСП доля индивидуальных предпринимателей составила – 64,6%, крестьянских (фермерских) хозяйств – 25,6%, юридических лиц малого предпринимательства – 9,4%, юридических лиц среднего предпринимательства – 0,4%.

Таблица 5

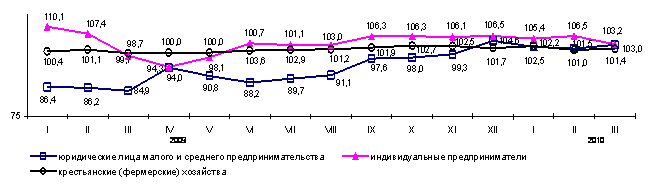

Изменение численности занятых в МСП в % к соответствующей дате предыдущего года

Численность занятых в МСП на 2010 год составила 2003,4 тыс. человек.

Таблица 6

Таблица 7

Структура сектора малого и среднего предпринимательства

на 2010 год (в процентах)

|

|

Количество активных субъектов

|

Численность занятых

|

Выпуск продукции

|

|

|

удельный вес

|

на 2009г.

|

удельный вес

|

на 2010г.

|

удельный вес

|

2010г. к 2009г.

|

|

Всего

|

100,0

|

103,0

|

100,0

|

102,7

|

100,0

|

102,1

|

|

юридические лица малого предпринимательства

|

9,4

|

98,2

|

25,5

|

105,6

|

57,2

|

99,2

|

|

юридические лица среднего предпринимательства

|

0,4

|

99,7

|

11,8

|

97,7

|

21,7

|

115,4

|

|

индивидуальные предприниматели

|

64,6

|

104,9

|

41,1

|

103,2

|

18,8

|

98,0

|

|

крестьянские (фермерские) хозяйства

|

25,6

|

100,2

|

21,6

|

101,4

|

2,3

|

98,9

|

Приведенные выше данные, говорят о том, что реальная картина в области развития малого и среднего предпринимательства в Казахстане показывает, что, несмотря на рост, данный сектор еще не занял ключевые позиции в развитии экономики страны.[2]

На основании анализа можно выделить ряд факторов, сдерживающих становление малого и среднего предпринимательства, как основы экономики:

1. На протяжении ряда лет торгово-посредническая деятельность для предпринимателей является единственно доступным средством для накопления и оборота денежных средств. Доход субъектов малого предпринимательства от реализации товаров, услуг в сфере торговли составляет более 60% от общего объема дохода, полученного ими.

2. Количество индивидуальных предпринимателей и крестьянских хозяйств осуществляющих свою деятельность в форме физического лица составляет более 2/3 от общего количества действующих субъектов малого предпринимательства в стране. Однако их рост не способствует повышению экономической эффективности сектора малого и среднего предпринимательства. Низкий уровень доходов индивидуальных предпринимателей и крестьянских хозяйств от реализации продукции и оказания услуг свидетельствует о невысокой производительности их труда.

3. Стоимость основных средств, состоящих на балансе малых предприятий, составила 7% от общей стоимости основных средств (фондов) всех субъектов рынка республики. Невысокий уровень фондовооруженности предприятий малого бизнеса не позволяет расширить залоговую базу и увеличить кредитование малого и среднего предпринимательства под залог основных средств.

4. Низкая плотность населения Казахстана является причиной узкого рынка сбыта продукции малого и среднего предпринимательства.

5. Разбросанность и неупорядоченность норм действующего законодательства, регулирующего различные стороны производственно-хозяйственной деятельности субъектов малого предпринимательства, способствует увеличению административных барьеров, препятствующих развитию малого и среднего предпринимательства и способствующих его переходу в теневую экономику.[3]

Анализ показывает, что экономика быстроразвивающихся стран достигла больших результатов благодаря малому и среднему бизнесу. При этом направления дальнейших реформ должны быть системными, с учетом всех слабых и сильных сторон текущего развития экономики, и в конечном итоге необходимо выработать экономическую модель дальнейшего развития малого и среднего предпринимательства.[4]

В настоящее время в Казахстане темпы развития малого и среднего бизнеса не соответствуют темпам роста экономики. Это обусловлено тем, что перспективы и задачи развития малого и среднего предпринимательства рассматриваются только в контексте его собственных проблем, без взаимосвязи с общей системой целей и приоритетов развития государства на среднесрочную перспективу.

В этом отношении для Казахстана показателен опыт таких стран, как КНР, Венгрия, Латвия, добившиеся за последнее десятилетие весомых экономических и социальных результатов благодаря углублению государственной политики развития малого и среднего предпринимательства в русле стратегических приоритетов государства.

В странах СНГ и Европы основная доля занятых в секторе предпринимательства приходится на промышленность, строительство и сферу услуг, и немного меньше в торговле. А в Казахстане наоборот, получается основная масса занятых приходится на сельское хозяйство и торговлю, а строительство и промышленность очень отстают, что говорит о неразвитости малого предпринимательства в данных отраслях экономики. Это может быть связано с финансовыми преградами вхождения в эти сектора экономики, так как здесь требуется сильная материально-техническая база и большие финансовые резервы и активы.

Таким образом, подводя итоги анализа состояния малого предпринимательства в Казахстане, можно сделать следующие выводы:

- в целом наблюдается рост абсолютных показателей малого бизнеса;

- однако имеются негативные тенденции относительных показателей (темпы прироста численности действующих СМП, доля продукции СМП в ВВП, структура отраслевого развития, темпы прироста объемов кредитов коммерческих банков малому бизнесу и их отраслевая структура).

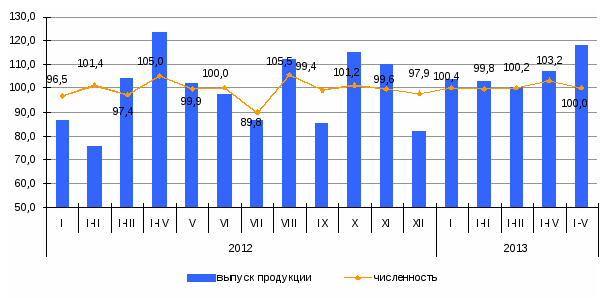

Динамика социально-экономических индикаторов МСП и кредитования малого предпринимательства.

Основными социально-экономическими индикаторами МСП являются численность занятого населения в данном секторе экономики и выпуск продукции субъектами МСП.

Анализ показателя численности занятых в МСП характеризует значение предпринимательства Казахстана в решении проблемы занятости. Удельный вес населения, активно занятого в МСП составил в 2012 году 30% от общей численности занятых в экономике.

В абсолютном выражении количество рабочих мест в секторе МСП увеличилось на 679 тыс. И по состоянию на 01.01.2013 года данный показатель достиг уровня 2 555 тыс. человек. Тем не менее, в 2011 году произошло сокращение численности населения, занятого в МСП, на 204 тыс. человек. По оперативным данным за 2012 год количество рабочих мест в МСП выросло на 128 тыс., но общий итог по прежнему остается ниже уровня 2010 года.

Выпуск продукции активными субъектами МСП в абсолютном денежном выражении на протяжении последних лет демонстрирует общий тренд роста. Резкий рост показателя наблюдался в 2010 году - почти в 2 раза по сравнению с предыдущим годом. Это произошло в результате внесения изменений в законодательство о частном предпринимательстве: были введены новые критерии определения субъектов среднего предпринимательства, за счет чего в их число вошла часть предприятий, ранее классифицировавшийся как крупные.

Если рассматривать годовой прирост выпуска продукции МСП, в течение 2011-2012 гг. на фоне роста ВВП страны на 5-7%, продукция МСП в реальном выражении увеличилась на 2,9% в 2011 году и на 0,2% в 2012 году. Стоит отметить, что основная часть выпуска продукции МСП производится предприятиями МСП – юридическим лицами (88%).

В 2012 году продолжился рост банковского кредитования, начавшийся в 2011 году после трех предыдущих лет снижения. По данным Национального банка РК объем кредитных средств, выданных банками второго уровня экономике, в 2012 году составил 7 249 млрд. тенге, что выше уровня 2011 г. на 25,4%. Объем кредитов БВУ малому предпринимательству составил 1 050 млрд. тенге, и это больше аналогичного показателя прошлого года на 32%.