Пути совершенствования лизинговых операций в Республике Казахстан

СОДЕРЖАНИЕ

ВВЕДЕНИЕ…………………………………………………………………………..5

1 Сущность и значение лизинга в экономике…………………………………......7

1.1 Понятие и классификация лизинговых отношений и их необходимость в развитии экономики страны…………………………………………………….......7

1.2 Преимущества лизинговых отношений для различных субъектов….......13

1.3 Виды лизинговых операций и их отличия…………………………….......17

2 Лизинговые отношения с клиентами АО «АльянсБанк»…………………......27

2.1 Характеристика деятельности АО «АльянсБанк»……………………......27

2.2 Лизинговые операции в АО «АльянсБанк»………………………… ........36

2.3 Сравнительная характеристика лизинговых и кредитных операций…....46

3 Пути совершенствования лизинговых операций в Республике Казахстан.......56

3.1 Факторы, сдерживающие развитие лизинга в Республике Казахстан......56

3.2 Банковский лизинг как новая форма финансирования

экономики Республики Казахстан……………………………………….….....60

ЗАКЛЮЧЕНИЕ………………………………………………………………….....67

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ……………………………....70

ВВЕДЕНИЕ

Главным звеном финансовой системы страны являются финансы предприятий отраслей народного хозяйства. Именно в производстве лежит реальная основа всевозможных экономических отношений, в основе которых задействованы денежные отношения: финансовые, кредитные и т.п.

Основным условием выхода экономики Республики Казахстан из кризиса является структурная перестройка народного хозяйства, что невозможно без роста инвестиций при повышении эффективности их использования.

Преобразование сферы производства и обращения, глубокие изменения экономических условий хозяйствования вызывают необходимость внедрения не традиционных для нашей экономики методов обновления материальной базы. Рыночные отношения предполагают оздоровление кредитно-финансовой системы и сокращение государственных инвестиций, появляются всевозможные варианты достижения целей, поставленных различными субъектами экономических отношений.

По мнению Министерства экономики РК, преодолению промышленного спада может способствовать финансовый лизинг.

Форма лизинга примиряет противоречия между предприятием, у которого нет средств на модернизацию, и банком, который неохотно предоставит этому предприятию кредит, так как не имеет достаточных гарантий возврата инвестированных средств. Лизинговая операция выгодна всем участвующим: одна сторона получает кредит, который выплачивает поэтапно, и нужное оборудование; другая сторона – гарантию возврата кредита, так как объект лизинга является собственностью лизингодателя или банка, финансирующего лизинговую операцию, до поступления последнего платежа.

В настоящее время большинство казахстанских предприятий испытывает недостаток средств. Они не могут обновлять свои производственные мощности, внедрять достижения научно-технического прогресса и вынуждены брать кредиты. Существуют различные виды кредитования: ипотечное, под залог ценных бумаг (операция РЕПО), под залог партий товара, недвижимости. Однако предприятию при необходимости обновления своих основных средств выгоднее брать оборудование в лизинг. Это во многом связано с тем, что отличительной особенностью основных фондов является их многократное использование в процессе производства, сохранение первоначального внешнего вида (формы) в течение длительного периода. Под воздействием производственного процесса и внешней среды они изнашиваются постепенно и переносят свою стоимость на создаваемый продукт частями. Однако, этот период при приобретении основных средств у передовых производителей оборудования значительно увеличивается, что дает возможность предпринимателю выпускать качественную продукцию, оплачивая при помощи лизинга стоимость оборудования постепенно. При этом экономия средств по сравнению с обычным кредитом на приобретение основных средств доходит до 10% от стоимости оборудования за весь срок лизинга, который составляет, как правило, от одного года до пятнадцати лет.

Лизинг является одним из наиболее молодых и одновременно наиболее перспективных видов организации финансирования инвестиций в экономику. Его появление связывают с развитием и усложнением производственно-экономических и финансовых отношений между отдельными субъектами рыночной экономики. Высокие темпы научно-технического прогресса, ускорение процессов обновления основных производственных фондов и технологий – все это потребовало соответствующих институциональных преобразований в экономике, создания принципиально новых форм и методов управления, в том числе в области финансов.

Актуальность данной темы состоит в том, что широкомасштабное развитие лизингового бизнеса может и должно стать для Казахстана одним из наиболее перспективных направлений активизации инвестиционного процесса, а также мощным импульсом перевооружения производства и структурной перестройки экономики.

Цель дипломной работы: исследование лизинговых услуг коммерческого банка (на примере АО «АльянсБанк»).

Задачи дипломной работы:

- Изучить сущность и значение лизинга в экономике страны.

- Дать характеристику деятельности АО «АльянсБанка».

- Проанализировать лизинговые отношения АО «АльянсБанка» с клиентами.

- Доказать выгодность лизинга перед кредитом.

- Рассмотреть пути совершенствования лизинговых операций в РК.

Практическая значимость исследования, заключается в и экономической необходимости проведения научного исследования, которое может быть рассмотрено как шаг, направленный на исследование проблем активного использования лизинга в Казахстане. Практическая значимость анализа развития лизинговых операций на базе международного опыта в рамках нарастающей тенденции развития производства и необходимости обновления основных средств будет увеличиваться по мере все большего вхождения Казахстана в мировую экономическую систему.

Предметом исследования являются формы лизинга и лизинговые услуги коммерческих банков.

Объектом исследования выступает лизинговый механизм

предпринимательской деятельности, развивающийся в условиях рыночных отношений в экономике страны.

Теоретико-методологической основой настоящего исследования послужили работы отечественных и зарубежных ученых по вопросам эффективности развития лизинга, его форм и механизма в условиях рыночных отношений.

Работа состоит из введения, трёх глав, заключения, списка литературы.

1 Сущность и значение лизинга в экономике

1.1 Понятие и классификация лизинговых отношений и их необходимость в развитии экономики страны

Сегодня необходимость ускорения темпов и масштабов развития казахстанского среднего и малого бизнеса, а также его технической и технологической поддержки, вызывает практический интерес к такому быстроразвивающемуся финансовому инструменту как лизинг. Широкомасштабное развитие лизингового бизнеса может стать одним из перспективных направлений инвестиционного процесса на рынке Казахстана.

В практической работе по структурной перестройке экономике страны и ускоренной реконструкции устаревшей материально-технической базы производства особое значение приобретает лизинг как форма предпринимательства, максимально отвечающая требованиям научно-технического прогресса и гармоничного сочетания частных и общественных интересов.

Финансовые возможности лизинга, этого высокоэффективного и исключительно гибкого инвестиционного инструмента, позволяющего оперативно использовать в производстве достижения научно-технического прогресса, следует рассматривать в общей системе лизингового бизнеса и экономического механизма его реализации.

В классическом варианте лизинг- вид инвестиционного деятельности, при которой лизингодатель обязуется приобрести в собственность обусловленные договором лизинга предметы лизинга у продавца и передать его лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование для предпринимательских целей. [1]

Лизингодатель предоставляя лизингополучателю основные фонды на установленный договором срок и за определенную плату, по существу реализует принципы срочности, возвратности и платности, присущие кредитной сделке.

Но с другой стороны, и лизингодатель и лизингополучатель оперируют капиталом не только в денежной, но и в производственной форме, что сближает лизинг с инвестированием, резко поднимает его народнохозяйственную значимость.

Срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком амортизации всей или существенной части стоимости предмета лизинга или превышает его.

Особенность лизинга состоит в том, что он рассматривается не как традиционная форма долгосрочной аренды, а как особая форма перспективного финансирования.

Лизинговая деятельность представляет собой сложный комплекс гражданско-правовых отношений, формирующихся в условиях рынка, по поводу финансирования, использования имущества и извлечения соответствующей прибыли, страхования и т.д.

Лизинг – это способ реализации отношений собственности, выражающий определенное соотношение производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи. Особая экономическая роль лизинговой деятельности как раз и состоит в том, что она способствует становлению частной собственности на средства производства, а с другой стороны – ведет к смене владельца и распорядителя. В процессе лизинга происходит саморазвитие государственной собственности. [2]

Любое определение лизинга является ограниченным и не может учесть всех форм этого кредитного инструмента. О сложности формулировки понятия лизинга свидетельствует тот факт, что в Международном институте по унификации международного частного права (UNIDROIT) почти 15 лет велась разработка унифицированных норм по международному лизингу. Результатом работы стала Конвенция о международном финансовом лизинге, принятая в Оттаве в 1988 году, в которой отражен самый распространенный взгляд на лизин как на сложный комплекс имущественных отношений.

Лизинг оказывает воздействие на все основные составные элементы производственного цикла, на средства труда и на труд человека, на степень использования техники и рабочей силы. Он эффективен при оперативном использовании достижений технического прогресса, увеличении масштабов деятельности и интенсификации всего производственного процесса.

Объектом лизинга может быть любое движимое и недвижимое имущество, предусмотренное законодательством, кроме объектов, запрещенных к свободному обращению на рынке. [2]

Таким образом, лизинг используется в качестве эффективной альтернативы приобретения имущества в собственности и на основе приобретенного права на его использование дает возможность получать прибыль. И поэтому лизинг относится к наиболее распространенному виду деятельности, масштабы его ежегодно возрастают. Это объясняется, прежде всего тем, что в условиях быстрого развития новых видов технологий, смены его поколений, использование потенциальных возможностей лизинга позволяет оперативно обновлять техническую базу производства, систематически осуществлять инвестиции.

Проблема лизинга сейчас очень актуальна и, как уже было замечено, достаточно нова. Как выгодный инструмент инвестиционной политики, он имеет большое значение для развития производства в период спада. Во время экономических потрясений, огромной безработице, вызванной бездействующим производством, низкой покупательской способностью, этот вид деятельности – из-за своей особой экономической природы- способен внести большой вклад в оздоровление и развитие национальной экономики, а на международном уровне- создать и укрепить новые связи с иностранными инвесторами.

В настоящее время на территории Республики Казахстан насчитывается порядка 15 лизинговых компаний с различной направленностью в специфике деятельности. Четыре из них располагаются в г.Астане (Астана-Финанс, Зерновая Лизинговая Компания, Казагрофинанс и Агромашлизинг), одна лизинговая компания находится в г.Караганда (Карагандинская Лизинговая Компания) и 10 в г.Алматы (Центрлизинг, Альфа-Лизинг, Нур-Инвест, Халык Лизинг, Темiрлизинг, Казтранслизинг, Альянс-Лизинг, БТА Лизинг, АТФ Лизинг и Медикал Лизинг Групп).

Список юридических и бухгалтерских документов запрашиваемых различными лизинговыми компаниями, практически идентичен, но существуют некоторые различия в размерах авансовых платежей, процентных ставках, максимальной и минимальной стоимости объектов лизинга.

Необходимо отметить, что лизинговые компании предоставляют не кредит и не просто финансирование покупки, а целый ряд взаимосвязанных услуг, которые являются непосредственными расходами Лизингодателя. В отличии от банков лизинговая компания является для клиентов не просто финансирующей структурой, а бизнес-партнером, совместно с которым производится оценка потребностей, финансовое планирование, структурирование поставки, выступающего своего рода гарантом законности и правомерности сделки. Так как договор купли-продажи заключается тройственный, - между продавцом, покупателем (Лизингодателем) и Лизингополучателем – лизинговая компания пытается включить в него максимальное количество условий по гарантии поставки, исполнению платежей и штрафных санкций, проведению приемки и запуску оборудования, арбитражу.

Таким образом, лизинг является уникальным инвестиционным инструментом, который позволяет приобрести необходимые средства производства за счет внешнего долгосрочного финансирования. При этом основным обеспечением для лизинговой компании является не залог, а ее право собственности на переданное в лизин имущество. По окончании срока лизинга при условии выплаты всех лизинговых платежей, Лизингополучатель имеет возможность получить право собственности на лизинговое имущество.

Финансовый лизинг – вид инвестиционной деятельности, при которой лизингодатель обязуется передать приобретенный в собственность у продавца и обусловленный договором лизинга предмет лизинга лизингополучателю за определенную плату и на определенных условиях во временное владение и пользование на срок не менее 3 (трех) лет для предпринимательских целей. При этом передача предмета лизинга по договору лизинга должна отвечать одному или нескольким из следующих условий:

-передача предмета лизинга в собственность лизингополучателю и (или) предоставление права лизингополучателю на приобретение предмета лизинга по фиксированной цене определены договором лизинга;

-срок лизинга превышает 75 процентов срока полезной службы предмета лизинга;

-текущая (дисконтированная) стоимость лизинговых платежей за весь срок лизинга превышает 90 процентов стоимости передаваемого предмета лизинга. [3]

Предметом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей квалификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке. Предметом лизинга должны быть основные средства, подлежащие амортизации, (для целей налогообложения основные средства это материальные активы сроком службы более одного года, стоимость которых на момент приобретения составляет более пятидесяти месячных расчетных показателей, установленных законом о республиканском бюджете на соответствующий финансовый год).

Возвратный лизинг – разновидность лизинговой сделки, при которой Продавец продает предмет лизинга Лизингодателю с условием обратного получения данного предмета лизинга в лизинг в качестве Лизингополучателя. Продавец и Лизингополучатель одно и тоже лицо. [4] Схема лизинга представлена на рисунке 1.

Рисунок 1. Схема лизинга

Понятие инвестиционного процесса дано в законодательстве каждой страны об иностранных инвестициях: «инвестиционный процесс — это процесс вложения средств, капитала, иных финансовых ресурсов в виде имущественных и интеллектуальных ценностей, в объекты предпринимательской деятельности в целях получения дохода, в том числе: движимое и недвижимое имущество и имущественные права, право удержания и другие, кроме товаров, импортируемых и предназначенных для реализации без переработки; акции и иные формы участия в коммерческих организациях; облигации и другие долговые обязательства; требования денежных сумм, товаров, услуг, любого иного исполнения по договорам, связанным с инвестициями; право на результаты интеллектуальной деятельности, включая авторские права, патенты, товарные знаки, промышленные образцы, технологические процессы, ноу-хау, нормативно техническую, архитектурную, конструкторскую и технологическую проектную документацию; любое право на осуществление деятельности, основанное на лицензии или предоставленное государственным органом в иной форме; прибыль, полученная и реинвестированная на территории страны.

В словарях под «инвестиционным процессом» понимается долгосрочное вложение капитала в какое-либо предприятие, дело, различные отрасли хозяйства с целью получения прибыли. Инвестиции бывают «портфельные» и «прямые». Портфельные инвестиции означают вложение средств в акции, облигации и другие ценные бумаги долгосрочного характера путем их покупки. Как правило, они составляют менее 10% акционерного капитала и не дают инвесторам права полного контроля за деятельностью предприятий или владения ими.

Одним из важных факторов инвестиционной привлекательности Республики Казахстан стало проведение глубоких институциональных преобразований по следующим ключевым направлениям: демонополизация производства; приватизация государственной собственности; реформирование бюджетной и налоговой системы; трансформация банковской системы; пенсионная реформа; формирование системы медицинского страхования; реформа жилищно-коммунального сектора. Наряду с вышеуказанными преимуществами, следует отметить высокую степень образованности населения, наличие квалифицированных рабочих и инженерно-технических кадров в республике.

Представители зарубежных компаний, фирм, частные бизнесмены выделяют такие притягательные моменты для осуществления вложений в Казахстане, дающие прибыль в короткие сроки, как несметная кладовая минерально-сырьевых ресурсов.

Предоставленные инвесторам экономические возможности, а также существующие законодательные акты и относительно справедливые процедуры заключения сделок и политическая стабильность служат основанием для достижения положительных результатов в привлечении инвестиций в нашу страну.

Благодаря своему геополитическому положению, Казахстан, по сравнению с другими странами СНГ, располагает реальными возможностями для расширения транспортно-транзитных услуг и в ближайшем будущем вполне может стать глобальным мостом между Европой и нарождающимися рынками Центральной Азии и Китая с одновременным выходом на рынки Юго-Восточной Азии, в пределах транспортной досягаемости - еще и на рынки стран Ближнего и Среднего Востока, а также Индии. Суммарная численность населения данного региона составляет 2,6 млрд. человек. В этой связи, определим позитивные факторы получения иностранных инвестиций из развитых стран.

Иностранные инвестиции способствуют передаче новых технологий, если страны-получатели имеют конкретные ТИК, которые сами ведут научно-исследовательскую работу и используют ее результаты на всех стадиях производства вплоть до организации рынков сбыта и размещения своих производственных мощностей в разных странах, местные компании усваивают их ноу-хау и учатся работать на международных рынках в условиях жесткой конкуренции.

Они позволяют создать новые рабочие места и таким образом бороться с неполной занятостью или сплошной безработицей.

Иностранные инвестиции нередко влекут за собой рост экспорта из страны-получателя на рынки соседних стран или даже на рынок той страны, откуда поступают инвестиции.

Рост экспорта позволяет увеличить валютные ресурсы для устойчивого экономического роста (выплаты внешней задолженности, финансирование закупок импортных товаров, финансирование внутренних инвестиций и т.д.). Они позволяют освоить зарубежный опыт управления, маркетинга, подготовки кадров.

Иностранные инвестиции выступают катализатором развития рыночных отношений в стране. Они позволяют усилить борьбу с монополизмом местного производства. Прямые иностранные инвестиции позволяют создавать совместные предприятия. Прямые иностранные инвестиции, как кредиты не ложатся на плечи страны-получателя как долг. Здесь ответственность несут сами ТНК (за уровень экономического хозяйствования и возврата вложенных средств. При прямых иностранных инвестициях не .возникает опасность спекуляции с ценными бумагами, а также не нужно платить проценты и выполнять сложные процедуры, связанные с открытием кредитных линий.

В иностранные инвестиции включаются как финансовые средства, вкладываемые в предприятия и организации, так и деньги, получаемые от продажи государственной собственности иностранным компаниям в ходе приватизации.

Виды иностранных инвестиции зависят от типа инвестора, инвестиционных целей и степени риска, который готов на себя принять инвестор.

1. "Фонды стран", т.е. ценные бумаги, вкладываемые в экономику отдельных стран. Средства этих фондов могут использоваться в какой-то конкретной стране или в целых регионах для того, чтобы диверсифицировать ценные бумаги и таким образом сократить вероятность риска в каждой отдельной стране, а некоторых инвесторов особенно привлекает возможность быстрого ухода с новых рынков, ввиду того, что состояние местных бирж изменчиво и непредсказуемо.

2. Прямые иностранные инвестиции. Осуществляя прямые инвестиции

инвесторы лишаются возможности быстрого ухода с рынка. Здесь велик риск, однако в данном случае прибыль превысит затраты, связанные с риском вложения. Прямые инвестиции, обычно более значительные суммы капитала, чем непрямые инвестиции (такие, как "фонды стран"). Прямые инвестиции могут осуществляться в различных формах.

3. Ограниченное участие в компаниях стран-получателей путем прямой

покупки акций этой компании на местной фондовой бирже. Эти инвестиции

называются «портфельными», так как инвесторы не контролируют процесс

производства и почти не влияют на процесс управления фирмой.

4. Лицензионные соглашения с фирмами стран-получателей. ТНК может передать права на использование определенной технологии местной фирме, которая будет заниматься производством и реализацией на местном рынке. Местная фирма будет платить ТИК за право использования ее технологии. Такое соглашение позволяет ТНК войти на иностранный рынок, не подвергая себя большому риску. Иногда ТНК приобретает акции местных фирм, с которыми они затем заключают лицензионные соглашения.

5. Совместные предприятия - фирмы, которые создаются и становятся общей собственностью иностранных инвесторов совместно с местными партнерами, обычно частными фирмами, но иногда и государственными предприятиями и даже государственными ведомствами. Иностранные инвесторы могут приобрести ограниченное количество или контрольный пакет акций этих предприятий и таким образом получить возможность в той или иной степени контролировать их.

Также имеет место деление источников инвестиционного финансирования по следующим видам:

- Венчурный капитал — это термин, применяемый для обозначения

рискованного капиталовложения. Венчурный капитал представляет собой

инвестиции в форме выпуска новых акций, производимые в новых сферах

деятельности, связанных с большим риском. Венчурный капитал инвестируется в не связанные между собой проекты в расчете на быструю окупаемость вложенных средств. [4]

- Прямые инвестиции (более 10 % по Закону «Об иностранных инвестициях») вложения в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения, прав на участие в управлении данным хозяйствующим субъектом. [4]

- Портфельные инвестиции (10 % в уставном капитале) связаны с

формированием портфеля и представляют собой приобретение ценных бумаг и других активов. Портфель — совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговыесвидетельства, страховой полис и др.). [4]

- Аннуитет — инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени, обычно после выхода на пенсию. В основном это вложение средств в страховые и пенсионные фонды. [4]

1.2 Преимущества лизинговых отношений для различных субъектов

В лизинговой сделке обычно участвуют несколько субъектов:

— Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. [5]

— Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга. [5]

— Продавец имущества (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

— Банк (или другое кредитное учреждение), предоставляющее средства на приобретение предмета договора.

На рынке лизинговых услуг можно выделить и специальные субъекты, такие как:

— страховые компании, осуществляющие страхование всевозможных рисков, возникающих при лизинговой сделке: страхование имущества лизингодателя, кредитов, предоставляемых лизингодателю кредитным учреждением, от возможных рисков неплатежей и многое другое.

Любой из субъектов лизинга может быть резидентом Республики Казахстан, нерезидентом Республики Казахстан, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Республики Казахстан.

Изучение состояния финансового лизинга в развитых странах позволяет выделить основные группы оборудования, сдаваемого в лизинг:

— Транспортное (транспортные самолеты, автомобили, морские суда, железнодорожные вагоны и т. п.)

— Оборудование связи (радиостанции, спутники, почтовое оборудование и т. п.)

— Сельскохозяйственное оборудование

— Строительное (краны, бетономешалки и т. п.) и многое другое. [6]

Лизинг интересен всем субъектам лизинговых отношений: потребителю оборудования, инвестору, представителем которого в данном случае является лизинговая компания, государству, которое может использовать лизинг для направления инвестиций в приоритетные отрасли экономики, и, наконец, банку, который в результате лизинга может рассчитывать на уверенную долгосрочную прибыль.

Основные преимущества лизинга, наиболее актуальные с учетом особенностей экономической ситуацией, сложившейся в Казахстане на данном этапе, заключается в следующем:

а) для государства

При сложившейся экономической ситуации и острой необходимости в оживлении инвестиционной активности проблема развития лизинга приобретает для государства особую актуальность.

— Этот финансовый инструмент способствует мобилизации финансовых средств для инвестиционной деятельности.

— Обеспечивает посредством своего механизма гарантированное использование инвестиционных ресурсов на цели переоснащения производства.

— Государство, поощряя лизинговую деятельность и используя для этого, например, налоговые льготы, может существенно уменьшить бюджетные ассигнования на финансирование инвестиций, эффективно управлять процессом совершенствования их отраслевой структуры, содействовать развитию товарного производства и сферы услуг, повышению экспортного потенциала, сокращению оттока частного российского капитала на Запад, созданию дополнительных рабочих мест, особенно в сфере малого предпринимательства, решению других насущных социально-экономических задач.

b) для лизингополучателя

— При наличии рентабельного проекта потребитель имеет возможность получить оборудование и начать то или иное производство без крупных единовременных затрат. Это особенно актуально для начинающих мелких и средних предпринимателей.

— Уменьшение размеров налога на имущество предприятий, поскольку стоимость объектов лизинга, хотя это и не обязательно, но в большинстве случаев, отражается в активе баланса лизингодателя. При осуществлении оперативного лизинга предмет лизинга учитывается на балансе лизингодателя.

— Согласно Закона Республики Казахстан “О финансовом лизинге” ко всем видам движимого имущества, составляющего объект лизинга и относимого к активной части основных фондов разрешено применять механизм ускоренной амортизации с коэффициентом не выше 3.

— У лизингополучателя упрощается бухгалтерский учет, так как по основным средствам, начислению амортизации, выплате части налогов и управлению долгом учет осуществляет лизинговая компания.

— В договоре лизинга можно предусмотреть использование более удобных, гибких схем погашения задолженности.

— Ко всем перечисленным случаям можно добавить и вариант, при котором сам банк становится лизингополучателем. Это весьма выгодно для банка, т. к. при этом облегчается баланс банка, что в свою очередь положительно отражается на экономических показателях, характеризующих банковскую деятельность. Например, при лизинге стоимость незавершенного производства постепенно включается в себестоимость и не будет пагубно влиять на категорию “капитал” и, следовательно, на расчеты обязательных экономических нормативов деятельности кредитных организаций.

с) для лизингодателя

— Для лизинговых компаний как инвесторов лизинг обеспечивает необходимую прибыль на вложенный капитал при более низком риске ( по сравнению с обычным кредитованием) за счет действенной защиты от неплатежеспособности клиента.

— До завершающего платежа лизингодатель остается юридическим собственником оборудования, так что в случае срыва расчетов может востребовать это оборудование и реализовать его для погашения убытков.

— В случае банкротства лизингополучателя оборудование также в обязательном порядке возвращается лизинговой компании.

— Лизингодателем передается лизингополучателю не денежные ресурсы, контроль над использованием которых не всегда возможен, а непосредственно средства производства.

— Освобождение от уплаты налога на прибыль, которая получена от реализации договоров финансового лизинга со сроком действия не менее трех лет.

— Лизингодатель частично освобождается от уплаты таможенных пошлин и налогов в отношении временно ввозимой на территорию Республики Казахстан продукции, являющейся объектом международного лизинга.

d) для продавцов лизингового имущества

В развитии лизинга заинтересованы не только лизингополучатели как потребители оборудования, но и действующие производства, поскольку за счет лизинга расширяется рынок сбыта производимого ими оборудования. Увеличивается доход от реализации запчастей к лизинговому оборудованию, осуществление его сервиса и модернизации.

Понятие лизинга вошло в Казахстанскую официальную финансовую лексику на рубеже 1989 — 1990 годов, когда в лицензиях коммерческих банков на право осуществления банковских операций был введен лизинг как вид банковской деятельности по предоставлению банковских услуг. Лизинг стал находить отражение и в некоторых нормативных документах, регулирующих банковскую деятельность. Банки оценили целесообразность использования в своей практике лизинговых операций по-разному.

На первом этапе для большинства банков были характерны попытки осуществления лизинговых сделок, в которых они непосредственно выступали в роли лизингополучателя. Это вносило изменения в структуру банков — выделялись самостоятельные подразделения либо секторы лизинга в их инвестиционных департаментах и управлениях. Однако широкого развития на этом этапе лизинг не получил.

Анализ полувековой истории развития мирового лизингового рынка позволяет говорить о четырех основных вариантах организации лизинга:

лизинговые службы, созданные в структуре банков;

универсальные лизинговые компании, создаваемые банками;

специализированные лизинговые компании, создаваемые крупными производителями машин и оборудования, и лизингующими часть своей продукции;

лизинговые компании, создаваемые крупными фирмами, специализирующимися на поставке и обслуживании техники.

В Казахстанских условиях выделяется еще два варианта организации лизинга.

Лизинговые компании, создаваемые как дочерние предприятия банков второго уровня («БТА - лизинг», «Халык - лизинг» и др)

Лизинговые компании, созданные иностранными инвесторами.

Первые два вариант характерны в основном для финансового лизинга, последний — для оперативного.

В Казахстане организация лизинга, в которой лизингодателем выступает банк, была характерна для этапа становления рынка лизинговых услуг. Однако широкого развития на этом этапе лизинг пока не получил. Этому объясняется рядом причин:

1. Для банков (в основном средних и мелких) всегда является обременительным введение нового департамента в свою и без того сложную организационную структуру.

2. Специфика лизинговой деятельности трудно “ вписывается ” в деятельность банка. Нужна специальная квалифицированная экспертиза, новые маркетологи, менеджеры.

3. Неудобства в бухгалтерском учете, связанные с обобщением информации о лизинговом имуществе, амортизации лизингового имущества, лизинговых платежей.

Тем не менее, привлекательность лизинга как инструмента для осуществления инвестиционной деятельности, снижающего риски, продолжает интересовать финансовые институты, которые начали искать оптимальные пути и формы его применения.

Первоочередная проблема, решаемая любой лизинговой компанией, — поиск стабильных источников финансовых ресурсов для закупки лизингуемого оборудования. Эта проблема автоматически решается в лизинговых компаниях, созданных при участии коммерческих банков.

1.3 Виды лизинговых операций и их отличия

Важнейшей характеристикой финансового лизинга является то, что в его операциях, как правило, первоначально участвуют три стороны: производитель или продавец оборудования, машин, который, совершив сделку купли-продажи, теряет право собственности на указанное оборудование, машины; арендодатель, заключивший сделку купли-продажи с производителем, становящийся собственником оборудования; и арендатор.

Для производителя или продавца финансовый лизинг служит дополнительным средством сбыта машин и оборудования, открывающим возможность существенного расширения их продажи потребителям, не обладающим достаточной кредитоспособностью для оплаты товара наличными.

Финансовый лизинг представляет собой переходную ступень от «нелизинговых» форм движения собственности к чисто арендным отношениям. [7]

В Казахстане понятие «лизинг» появилось в июле 2000 года. Действующим законодательством Республики Казахстан «О финансовом лизинге» предусмотрено шесть разновидностей лизинга, в соответствии с рисунком 2 .

Несмотря на разнообразие видов лизинга, все они являются разновидностью классической модели лизинга, при которой потенциальный лизингополучатель, у которого нет свободных финансовых средств, обращается в лизинговую компанию с деловым предложением о заключении лизинговой сделки, согласно которой лизингополучатель выбирает продавца, располагающего требуемым имуществом, а лизингодатель приобретает его в собственность и передает лизингополучателю во временное владение и пользование на платной основе. По окончании договора в зависимости от его условий имущество возвращается лизингодателю, переходит в собственность лизингополучателя или используется на тех же условиях путем продления договора лизинга.

В зависимости от сектора рынка, где проводятся лизинговые операции, различают:

внутренний лизинг – когда все участники сделки представляют одну страну;

внешний (международный лизинг) – к нему относятся сделки, в которых лизингодатель и лизингополучатель являются резидентами разных стран;

В свою очередь, внешний лизинг подразделяется на:

импортный – когда зарубежной стороной является лизингодатель;

экспортный – когда зарубежной стороной является лизингополучатель. [7]

По объему обслуживания арендуемого имущества лизинг делится на:

-чистый – когда все расходы по обслуживанию предмета лизинга берет на себя лизингополучатель.

При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи;

-полный или «мокрый», лизинг - когда все расходы по обслуживанию имущества несет лизингодатель. Как правило, эту разновидность лизинга используют сами изготовители оборудования. Такой лизинг считается одним из самых дорогих;

-частичный (с частичным набором услуг) – когда лизингодатель осуществляет лишь часть функций по обслуживанию имущества. [7]

По типу финансирования лизинг делится на:

-срочный – когда имеет место одноразовая аренда имущества;

-возобновляемый (револьверный) – при котором после истечения первого срока договор лизинга продлевается на следующий период;

-генеральный – который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. [7]

В зависимости от состава участников (субъектов) сделки различают:

-прямой лизинг – когда собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двусторонняя сделка).

По сути, эту сделку нельзя назвать классической лизинговой сделкой, т.к. в ней не участвует лизинговая компания;

Рисунок 2. Разновидности финансового лизинга

-возвратный лизинг (одна из форм прямого лизинга) – система взаимосвязанных соглашений, при которой фирма- собственник предмета лизинга продолжает данный предмет лизинговой компании, банку или инвестиционному фонду с одновременным оформлением соглашения о долгосрочной аренде своей бывшей собственности на условиях лизинга. В данном случае возвратный лизинг выступает как альтернатива залогу, его схема представлена в соответствии с рисунком 3. [7]

Рисунок 3. Общая схема проведения операции возвратного лизинга

-косвенный лизинг – когда передача имущества в лизинг происходит через посредника;

-раздельный лизинг. Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.д.;

-сублизинг (субаренда, подаренда, поднаем), схема представлена в соответствии с рисунком 4.

Сделка сублизинга предусматривает, что имущество, которое получено в соответствии с договором лизинга, сдается в свою очередь в лизинг третьей стороне. Договор сублизинга может быть заключен только с согласия на это лизингодателя. [7]

По типу имущества лизинг различают:

-лизинг движимого имущества;

-лизинг недвижимого имущества.

По степени окупаемости имущества лизинг подразделяется на:

-лизинг с полной окупаемостью;

-лизинг с неполной окупаемостью.

Рисунок 4.Сублизинг

В зависимости от степени окупаемости (амортизации имущества) выделяют:

-финансовый (капитальный, прямой) лизинг – взаимоотношения партнеров, предусматривающие в течении периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя;

-оперативный (сервисный) лизинг – представляет собой лизинг, при котором расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течении одного лизингового контракта.

Критерии разделения лизинга на финансовый и оперативный показаны в соответствии с рисунком 5.

По отношению к налоговым, амортизационным льготам различают лизинг:

-с использованием льгот;

-без использования льгот.

По характеру лизинговых платежей в зависимости от:

-вида лизинга (финансовый, оперативный)

-формы расчетов между лизингодателем и лизингополучателем:

а) денежные – когда платежи производятся в денежной форме;

б) компенсационные – когда платежи осуществляются в форме поставки товаров, произведенных на сданном в лизинг оборудовании (бартер), или путем зачета услуг, оказываемых друг другу лизингополучателем или лизингодателем;

в) смешанные – когда применяются обе указанные формы платежа;

состава учитываемых элементов платежа (амортизация, дополнительные услуги, лизинговая маржа, страхование и т.д.);

Нет

Да

Нет

Да

Нет

Да

Нет

Да

Нет

Да

Нет

Рисунок 5.Критерии разделения лизинга

- применяемого метода начисления:

а) с фиксированной общей суммой;

б) с авансом (депозитом);

в) с учетом выкупа имущества по остаточной стоимости;

г) с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные);

д) с учетом срочности внесения (в начале, середине или в конце периода платежа);

е) с учетом способа уплаты: равномерными равными долями; с увеличивающимися и уменьшающимися размерами (в зависимости от финансового состояния лизингополучателя и условий договора).

Общая схема лизинговых операций.

Лизинговый процесс – от концептуальной идеи до практической реализации проекта (эксплуатации оборудования, производства продукции и окончания сделки) состоит из трех основных стадий:

-подготовительной (прединвестиционной);

-организационной (инвестиционной);

-эксплуатационной;

На первой, предварительной стадии стороны (потенциальные лизингополучатель и лизингодатель) осуществляют подготовительную работу, предшествующую заключению договоров: изучают рынок, условия и особенности сделки, оформляют заявки, готовят заключения о платежеспособности клиентов, определяют экономическую эффективность проекта.

На второй стадии лизинговая сделка оформляется юридически – заключаются договоры, и объект лизинга поставляется пользователю.

Третья стадия – период эксплуатации объекта лизинга, выплаты лизинговых платежей и закрытия сделки (выкуп или возврат имущества лизингополучателем). Общая схема лизинговых операций изображена в соответствии с рисунком 6.

Где, 1 – заявка;

2 – анализ проекта;

3 – заказ-наряд;

4 – ссуда;

5 – договор купли-продажи;

6 – договор лизинга;

7 – договор поставки объекта лизинга;

8 – акт приемки имущества в эксплуатацию;

9 – договор о техобслуживании;

10 – договор страхования;

11 – лизинговые платежи;

12 – закрытие сделки;

13 – возврат ссуды.

Данная схема говорит, что организация лизинговых отношений осуществляется в следующей последовательности:

Потенциальный лизингополучатель, исходя из своих целей и возможностей, находит производителя необходимого ему оборудования, делает запрос, получает бизнес-предложение и проводит переговоры, в процессе которых согласовывает:

-Качество и характеристики объекта лизинга;

-Сроки поставки;

или 1 2 6 9 11 12

10

Рисунок 6. Общая организация лизинговых операций

-Размер и условия оплаты и др.

Клиент оформляет заявку в лизинговую компанию с просьбой приобрести и передать ему в лизинг выбранное оборудование.

Лизинговая компания и лизингополучатель заключает договор лизинга, по которому оборудование переходит в исключительное пользование лизингополучателя в обмен на лизинговые платежи.

Лизингодатель заключает с изготовителем контракт купли-продажи необходимого оборудования и дает указание поставщику отгрузить имущество в адрес лизингополучателя.

Лизингодатель или поставщик по договору оказывает пользователю оборудование необходимые сервисные услуги.

В зависимости от обстоятельств будущий лизингополучатель может обратиться к лизинговой компании с просьбой (поручением) подобрать производителя соответствующего предмета лизинга.

Взаимоотношения между субъектами классического лизинга строятся по следующей схеме.

Лизингополучатель самостоятельно подбирает поставщика необходимого ему имущества, но поскольку у него нет собственных средств и доступа к кредитам, он обращается к лизинговой компании с предложением об участии в сделке. Она покупает имущество и на определенных условиях передает его в пользование лизингополучателю.

Подготовка и обоснование лизинговой сделки лизингополучателем.

Еще до непосредственного выхода на лизинговый рынок потенциальный (особенно начинающий) лизингополучатель предмета лизинга проводит целую систему мероприятий по подготовке предпринимательского проекта.

На следующей схеме наглядно показана вся система мер, осуществляемых лизингополучателем на подготовительной стадии.

Таким образом, вся система мероприятий на подготовительной стадии состоит из трех этапов:

Формирование общего замысла лизинговой сделки;

Экономическое обоснование и организационные мероприятия;

Подготовка пакета документов.

Начинающие и не имеющие средств предприниматели должны учитывать экономические требования той или иной отрасли. Такими требованиями могут быть: высокий уровень начального капитала, длительный срок окупаемости, неопределенность в достижении прибыли и прочие ограничения.

На рисунке 7 изображены основные факторы, на которые необходимо обращать внимания, при выборе сферы предпринимательской деятельности лизингополучателем.

Рисунок 7. Выбор сферы предпринимательской деятельности

Таким образом, сформировав общий замысел лизинговой сделки, подготовив ее экономическое обоснование и осуществив все организационные мероприятия, выбрав способ финансирования лизингового проекта и определив поставщика оборудования, потенциальный лизингополучатель разрабатывает бизнес-план и подает в определенную им лизинговую компанию заявку не предоставление оборудования в лизинг с приложением стандартного пакета документов.

3. Организация лизинговой операции лизингополучателем.

В соответствии со своими целями и функциональным значением лизингодатель осуществляет целую систему мер по организации лизингового процесса, в том числе:

-выявление и учет потенциальных лизингополучателей;

-отбор инвестиционных проектов;

-определение источников финансирования;

-приобретение имущества для лизинговых операций;

-передачу имущества в лизинг товаропроизводителю;

-мониторинг реализации лизингового договора;

-завершение лизинговых отношений;

На первой стадии лизинговая компания вдет предварительную работу с потенциальными лизингополучателями; изучает заявки и технические спецификации на объекты аренды, анализирует бизнес-планы, первоначальную стоимость и спрос на товары, продолжительность контракта, размеры и периодичность платежей, остаточную стоимость и др.

Ко второму этапу организации лизинговой сделки у лизингодателя относятся процедуры заключения системы договоров и ряд других действий.

При принятии решения о передачи в лизинг оборудования учитываются следующие факторы:

-обоснованность бизнес-плана и эффективность проекта;

-приоритетность данного вида деятельности;

-наличие подрядчиков, поставщиков и потребителей намечаемой к выпуску продукции;

-рыночный потенциал создаваемого продукта;

-финансово-экономическое положение фирмы;

-влияние проекта на имидж лизинговой компании;

-опыт работы в анной хозяйственной сфере;

-возможность последующей диверсификации;

-наличие производственных площадей и лицензии на планируемый вид деятельности;

-уровень риска, экологическая безопасность и др.

В случае положительного заключения лизингодатель принимает решение о вступлении в лизинговую сделку и направляет поставщику заказ-наряд, в котором указывается наименование и реквизиты лизингодателя, характеристика оборудования, срок его изготовления в целом и по этапам. К заказу прилагаются технические требования и другие документы, определяющие условия выполнения работ.

2 Лизинговые отношения с клиентами АО «АльянсБанк»

2.1 Характеристика деятельности АО «АльянсБанк»

«АльянсБанк» является банком второго уровня, правовая форма которого акционерное общество. Основной целью деятельности Банка является получение дохода на основе оказания банковских услуг банковского обслуживания физических и юридических лиц, резидентов и нерезидентов РК, установления прямых контактов с международными финансовыми институтами для развития внешнеэкономических связей, совершенствования и укрепление делового сотрудничества с организациями зарубежных стран. В рамках принятой в АО «Альянс Банк» стратегии регионального развития постоянно расширяется сеть филиалов и РКО Банка. АО «Альянс Банк» располагает разветвленной филиальной сетью, которая на 1 февраля 2010 г. насчитывала 19 филиалов и 115 отделений в 56 городских и сельских населенных пунктах Республики Казахстан.

АО «Альянс Банк» включен в определенный Национальным Банком РК перечень банков второго уровня, которым компании по управлению пенсионными активами, а также ЗАО «Государственный накопительный пенсионный фонд» доверяют финансовые средства для размещения на депозитах.

АО «Альянс Банк» располагает обширной сетью эквайринговых устройств, которая на начало февраля 2010 г. насчитывала 973 банкомата, в том числе 322 банкомата с функцией приема наличных (cash-in), а также 152 POS-терминалов в пунктах выдачи наличных и 342 POS-терминалов в торгово-сервисных предприятиях.

АО «Альянс Банк» является участником:

Фонда обязательного коллективного гарантирования (страхования) вкладов (депозитов) физических лиц Республики Казахстан;

Казахстанского фонда гарантирования ипотечных кредитов;

Казахстанской фондовой биржи (KASE);

Ассоциации финансистов Казахстана;

Международных межбанковских систем телекоммуникаций S.W.I.F.T. и REUTERS;

Торгово-промышленной палаты Казахстана;

Принципиальным членом международных платежных систем VISA International и MasterCard International.

Акционерное Общество «Альянс Банк» является одним из ведущих казахстанских банков и успешно работает на рынке банковских услуг уже более 15 лет.

Сегодня АО «Альянс Банк» занимает шестое место в стране по размеру активов и развивается как универсальный финансовый институт по всем направлениям бизнеса, с преимущественным фокусом на розничном рынке и кредитовании субъектов МСБ.

Альянс Банк является активным участником государственных программ по стабилизации экономики и финансовой системы на 2012—2010 гг., реализуемых в рамках Плана совместных действий Правительства РК, Национального банка РК и Агентства по регулированию и надзору финансового рынка и финансовых организаций РК.

Организационная структура АО «Альянс Банк»:

1.Высший орган – Общее собрание акционеров;

2.Орган управления – Совет директоров;

3.Исполнительный орган – Правление.

Подразделения Головного Банка:

1.Юидическая служба;

2.Управляющий Директор по региональному развитию;

3.Департамент по связям с общественностью;

4.Департамент финансового планирования и анализа;

5.Департамент бухгалтерского учета;

6.Департамент казначейства;

7.Департамент международных отношений;

8.Департамент корпоративного финансирования;

9.Департамент малого и среднего бизнеса;

10.Департамент развития бизнеса;

11.Департамент розничного бизнеса;

12.Департамент информационных проектов;

13.Департамент корпоративной защиты;

14.Управление логистики;

15.Управление по работе с персоналом;

16.Управление контроля рисков;

17.Департамент платежных технологий;

18.Управление проектного финансирования;

19.Служба оценки;

20.Служба внутреннего аудита;

21.Канцелярия;

22Консультационный Совет;

23.Управление хозяйством;

24.Отдел компьютерной техник

Банк при наличии лицензии уполномоченного органа вправе осуществлять следующие операции:

Прием депозитов, открытие и ведение банковских счетов юридических лиц;

Прием депозитов, открытие и ведение банковских счетов физических лиц;

Открытие и ведение корреспондентских счетов банков и организаций, осуществляющих отдельные виды банковских операций.

Открытие и ведение металлических счетов физических и юридических лиц, на которые отражается физическое количество аффинированных драгоценных металлов, принадлежащих данному лицу;

Кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

Переводные операции: выполнение поручений юридических и физических лиц по переводу денег;

Учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

Заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

Доверительные операции: управление деньгами, правами требования по ипотечным займам и аффинированными драгоценными металлами в интересах и по поручению доверителя;

Межбанковский клиринг: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга – банков и организаций, осуществляющих отдельные виды банковских операций;

Сейфовые операции: услуги по хранению ценных бумаг, выпущенных в документарной форме, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

Ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легкореализуемых ценных бумаг и иного движимого имущества;

Выпуск платежных карточек;

Инкассация и пересылка банкнот, монет и ценностей;

Организация обменных операций с иностранной валютой;

Прием на инкассо платежных документов (за исключением векселей);

Выпуск чековых книжек;

Открытие (выставление) и подтверждение аккредитива и исполнение обязательств по нему;

Выдача банковских гарантий, предусматривающих исполнение в денежной форме;

Выдача банковских поручительств и иных обязательств за третьих лиц, предусматривающих исполнение в денежной форме;

Покупку, прием в залог, учет, хранение и продажу аффинированных драгоценных металлов (золота, серебра, платины, металлов платиновой группы) в слитках, монет из драгоценных металлов;

Покупку, прием в залог, учет, хранение и продажу ювелирных изделий, содержащих драгоценные металлы и драгоценные камни;

Операции с векселями: принятие векселей на инкассо, предоставление услуг по оплате векселя плательщиком, а также оплата домицилированных векселей, акцепт векселей в порядке посредничества;

Осуществление лизинговой деятельности;

Эмиссию собственных ценных бумаг (за исключением акций);

Факторинговые операции: приобретение прав требования платежа с покупателя товаров (работ, услуг) с принятием риска неплатежа;

Форфейтинговые операции (форфетирофание): оплату долгового обязательства покупателя товаров (работ, услуг)путем покупки векселя без оборота на продавца.

Рассмотрим основные финансовые показатели АО «АльянсБанк» (Таблица1).

Таблица 1

Основные финансовые показатели Альянс Банка за 2011-2012 годы

|

показатели

|

2011

|

2012

|

изменения

|

|

1. Активы, млн.тенге

|

920750

|

1160931

|

240181

|

|

2. Собственный капитал, млн. тенге

|

80038

|

158975

|

78937

|

|

3. Счета клиентов, млн. тенге

|

245261

|

241817

|

-3444

|

|

4. Ссуды клиентов, млн. тенге

|

619800

|

819194

|

199394

|

|

5. Процентный доход, млн. тенге

|

80193

|

181768

|

101575

|

|

6. Чистая прибыль, млн. тенге

|

14010

|

42683

|

28673

|

|

7. Рентабельность активов, %

|

2,2

|

4,1

|

1,9

|

|

8. Рентабельность капитала, %

|

25,9

|

35,7

|

9,8

|

|

9. Операционная эффективность, %

|

24,9

|

21,4

|

-3,5

|

|

10. Прибыль на 1 акцию, тенге

|

4201

|

4780

|

579

|

|

11. Прибыль на 1 сотрудника, млн. тенге

|

4,7

|

8,6

|

3,9

|

|

12. Размер клиентской базы, ед.

|

1278952

|

2088861

|

809909

|

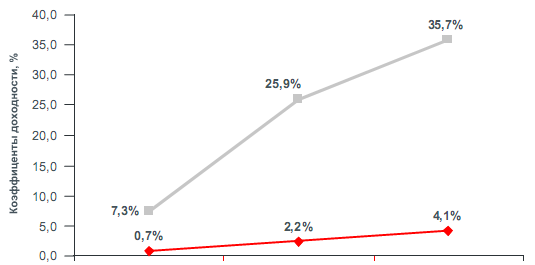

Проанализировав данные таблицы, можно сделать следующий вывод: Почти все финансовые показатели Банка имеют положительную динамику. В этом отношении результаты говорят сами за себя. В 2012 году устойчивый рост Альянс Банка составил 26 процентов. Чистой прибыли Банка составила 42,7 миллиарда тенге, показав рост на 205 процентов по сравнению с 2011 годом. При этом рентабельность капитала составила 35,7 процента, активов – 4,1 процента. Отличие Альянс Банка от большинства казахстанских банков заключается в том, что его рост обусловлен акцентом на развитии розничного бизнеса. Накоплена обширную клиентскую базу, которая в 2012 году увеличилась на 80990913 клиентов, и является крупнейшим кредитором физических лиц на казахстанском рынке.

Повышение рентабельности бизнеса Банка обусловлено его ориентированностью на развитие высокодоходного розничного кредитования и постоянным стремлением к повышению операционной эффективности. Программа развития высокодоходного розничного кредитования Альянс Банка была существенно усилена за год.

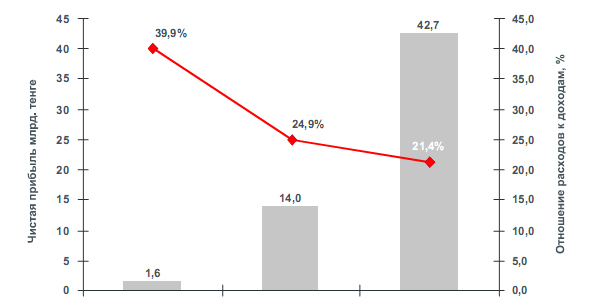

2010 2011 2012

Рисунок 8. Динамика роста прибыли и снижение отношения расходов к доходам

2010 2011 2012

Рисунок 9. Динамика роста доходности

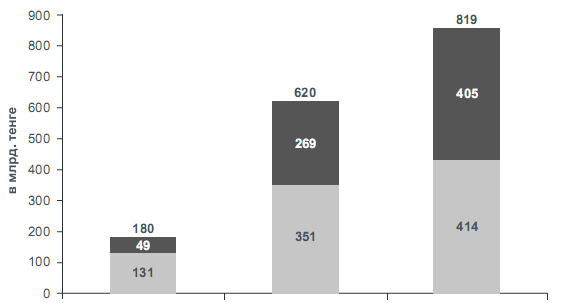

Совокупный ссудный портфель вырос в 1,3 раза, составив 819 млрд. тенге, а объем займов розничным клиентам увеличился в 1,5 раза, составив 405 млрд. тенге.

Доля высокодоходного розничного ссудного портфеля составила 49,4% от совокупного ссудного портфеля Банка.

Наряду со значительным ростом масштабов бизнеса, Банк повысил операционную эффективность, что характеризуется уменьшением отношения затрат к прибыли с 24,9% в 2011 году до 21,4% в 2012 году.

Нацеленность Альянс Банка на развитие розничного бизнеса, расширение сети продаж и повышение качества обслуживания позволила сформировать одну из крупнейших клиентских баз в Казахстане.

Число розничных клиентов в 2012 году выросло более чем на 800 тысяч человек, и сейчас оно превосходит 2 миллиона клиентов, или 25% экономически активного населения Казахстана.Филиальная сеть Альянс Банка представлена в соответствии с рисунком 10.

Рисунок 10. Филиальная сеть Альянс Банка

За 2012 год объем кредитов, выданных клиентам, увеличился на 32% и составил 819 млрд. тенге, в том числе розничные кредиты составили 405 млрд. тенге, увеличившись за год на 50%, в соответствии с рисунком 11.

Объем корпоративных кредитов увеличился на 18% – до 414 млрд. тенге.

2010 2011 2012

Рисунок 11. Кредиты, выданные клиентам

В результате, доля розничных кредитов в совокупном кредитном портфеле Банка за 2012 год выросла на 6% и составила 49,4%. За год резервы Банка увеличились более чем в 2,1 раза и составили 43,5 млрд. тенге (5% от совокупного кредитного портфеля), что отражает реакцию Банка на изменившиеся условия ведения бизнеса.

В плане распределения по секторам, помимо роста займов физическим лицам, можно отметить рост объемов кредитования клиентов, ориентированных на оказание услуг населению. Объем этих кредитов возрос с 47,6 млрд. тенге до 107,3 млрд. тенге, и доля этого сегмента в общем кредитном портфеле увеличилась с 7,7% до 13,1%. Также был отмечено увеличение объемов кредитования строительной отрасли – доля таких займов возросла с 11,8% до 12,4%.

Альянс Банк является активным участником денежного и валютного рынков Казахстана. В 2012 году Департамент Казначейства продолжил проведение операций по оптимизации ликвидности и повышению доходности казначейских операций. Особое внимание уделялось развитию новых финансовых продуктов. В 2012 году Банк значительно увеличил свой капитал с помощью дополнительной эмиссии ценных бумаг. По состоянию на 31 декабря 2012 года размещено и оплачено 10 037 500 акций Банка, из них 9637500 экземпляров простых акций и 400000 экземпляров привилегированных акций. В целях диверсификации финансирования, а также поддержания краткосрочной и долгосрочной ликвидности Банка, был проведен ряд операций по размещению облигационных займов. В декабре 2011 года был зарегистрирован и в 2012 году полностью размещен один выпуск облигаций на общую сумму 5 миллиардов тенге, а также зарегистрированы и в 2012 году частично размещены два выпуска облигаций на общую сумму 1,1 миллиарда тенге. Совокупный доход от торговли ценными бумагами в 2012 году составил 6,1 млрд. тенге. В 2012 году Банк существенно увеличил объем портфеля ценных бумаг за счет увеличения доли зарубежных ценных бумаг. Объем портфеля ценных бумаг увеличился за год более чем на 17% – до 160,19 млрд. тенге, что составляет 13,64% активов Банка. Доля государственных ценных бумаг составляет 85,32% от общего объема портфеля ценных бумаг.

Рисунок 12. Структура портфеля ценных бумаг

В 2011 и 2012 году, продолжая расширять спектр предлагаемых услуг, Банк акцентировал внимание на трех новых направлениях:

финансовый консалтинг;

функции маркет-мейкера;

промежуточные услуги, связанные с институциональными инвесторами и участниками торгов.

Так, Банк выступил в качестве финансового консультанта и маркет-мейкера в выпуске долговых ценных бумаг ОАО «Казахстанская Ипотечная Компания» и ОАО «Ульбинский металлургический завод».

На 31 декабря 2012 г. в Банке на кастодиальном обслуживании состояло 20 клиентов, среди которых 8 инвестиционных фондов. В 2012 году активы клиентов, находящихся на кастодиальном обслуживании в Банке, выросли на 7 955 млн. тенге и составили 15 480,94 миллионов тенге.

Рисунок 13. Активы клиентов, которым предоставлялись кастодиальные услуги в 2012 году

26 августа 2002 года Альянс Банк создаёт аффилированную компанию Альянс Банка - АО "Альянс Лизинг". Альянс Банк рассматривает создание Альянс Лизинга как неотъемлемую часть стратегии по увеличению доли банка на рынке долгосрочного финансирования казахстанских предприятий.

Цель создания лизинговой компании - предоставление услуг финансового лизинга и факторинга для расширения спектра оказываемых Альянс Банком услуг, тем самым улучшение его привлекательности на финансовом рынке.

-Достижение максимальной доходности за счет предоставления клиентам соответствующих услуг при оптимизации затрат и рисков;

-Формирование и создание прочных финансовых связей и клиентской базы Компании;

-Обслуживание как клиентов Альянс Банка, так и привлечение новых, путем предоставления наиболее привлекательных условий финансирования с твердыми гарантиями по всем видам обязательств;

-Содействие развитию импортозамещения в Республике Казахстан;

-Финансирование казахстанского экспорта;

-Обеспечение высокопрофессионального, качественного и оперативного обслуживания клиентов Компании;

-Дальнейшая универсализация деятельности Компании и расширение сфер прибыльного размещения капиталов;

-Иметь эффективную организацию, нацеленную на увеличение прибыли и ориентированную на рынок.

Миссия АО "Альянс Лизинг" заключается в развитии устойчивых отношений с клиентами и партнерами компании, в целях расширения лизинговой деятельности и содействии роста отечественных компаний. Альянс Лизинг обеспечивает дополнительные опции по финансированию клиентов Альянс Банка. Кроме того, Альянс Лизинг активно занимается развитием собственной базы клиентов, предлагая привлекательные конкурентоспособные возможности финансирования. Альянс Лизинг нацелен на предприятия малого и среднего бизнеса и ищет долгосрочные отношения с каждым из его клиентов. Компания борется за абсолютное качество и направлена работать по принципам прозрачности и общей независимости.

2.2 Лизинговые операции в АО «АльянсБанк»

Существует несколько вариантов построения сделки лизинга, однако здесь мы рассмотрим тот, который применяется в компании Альянс Лизинг. Сделка лизинга состоит из нескольких договоров, заключаемых между четырьмя участниками сделки: лизингодателем, лизингополучателем, поставщиком и страховщиком.

Итак, в ходе сделки, после заключения договора финансового лизинга и договора купли-продажи (поставки), Альянс Лизинг приобретает в собственность оборудование, указанное клиентом (лизингополучателем), у поставщика, также определенного клиентом.

В договоре купли-продажи оборудования, заключаемого между компанией Альянс Лизинг и поставщиком, фиксируются обязанности последнего в определенные сроки поставить оборудование, его стоимость и порядок расчетов, качество и комплектность, обязательства по доставке и монтажу. Текст договора купли-продажи письменно согласовывается с лизингополучателем.

Оборудование, как правило, доставляется непосредственно к клиенту, где Альянс Лизинг, предварительно застраховав это оборудование у страховщика от полного комплекса имущественных рисков, передает его клиенту во владение и пользование. По договору страхования Выгодоприобретателем является Альянс Лизинг. С момента передачи оборудования клиенту на него возлагается ответственность за сохранность, надлежащие условия хранения и поддержание оборудования в рабочем состоянии.

На протяжении срока договора лизинга право собственности на предмет лизинга остается за лизинговой компанией, а клиент использует оборудование в своих целях, выплачивая установленные договором лизинга платежи. В случае неосуществления выплат в соответствии с определенным договором графиком лизинговых платежей лизингодатель имеет право изъять оборудование, принадлежащее ему по праву собственности, и реализовать его. Если же лизингополучатель осуществляет лизинговые платежи в соответствии с графиком и полностью выплачивает сумму договора, право собственности на оборудование переходит к нему. Все доходы и прибыль, полученные клиентом в ходе использования оборудования, являются собственностью клиента.

С помощью нижеприведенной схемы рассмотрим, в соответствии с рисунком 14, какие взаимоотношения возникают между всеми участниками лизинговой сделки.

Рисунок 14. Схема лизинговой сделки

Типичная лизинговая сделка выглядит следующим образом.

1. Лизингополучатель сообщает лизинговой компании (в нашем случае Альянс-Лизинг), какое оборудование ему необходимо, обговаривает все технические условия.

2. АО «Альянс Лизинг», убедившись в ликвидности проекта, покупает это оборудование у фирмы-изготовителя, или другого юридического, или физического лица, продающего имущество, являющееся объектом лизинга.

3. АО «Альянс Лизинг» (лизингодатель), став собственником оборудования, передает его во временное пользование с правом дальнейшего выкупа (определяется договором) лизингополучателю, получая взамен лизинговые платежи. Поставку оборудования осуществляет производитель (продавец) имущества. Страхование объекта лизинга осуществляется за счет лизингополучателя.

4. Лизингополучатель после выплаты всех лизинговых платежей и истечения срока лизинга становится владельцем лизингового оборудования.

Как и любая другая сделка, лизинговое соглашение сопровождается определенным документооборотом. Давайте рассмотрим также и его.

Подготовка документов

Специалист коммерческого отдела АО «Альянс Лизинг» (банка) информирует клиента о порядке заключения лизинговой сделки, передает перечень необходимых документов:

1.Письмо-запрос на имя генерального директора лизинговой компании;

2.Оригинал справки с налогового комитета, а также с обслуживающего банка об отсутствии задолженности;

3.Копии документов, подтверждающие регистрацию индивидуального предпринимателя, юридического лица;

4.Предварительный договор о покупке имущества;

5.Технико-экономическое обоснование;

6.Нотариально заверенные образцы подписей;

7.Документы финансовой отчетности за последние три года (отчет о движении денежных средств, отчет о прибыли и убытках, бухгалтерский баланс).

8.Заявка лизингополучателя на предоставление в лизинг имущества должна быть подписана руководителем организации и заверена печатью.

После получения письма-запроса и рассмотрения необходимой документации рассчитывается предварительный график лизинговых платежей, который направляется клиенту (лизингополучателю) с сопроводительным письмом. Предварительный график служит основой для расчетов технико-экономического обоснования лизинговой сделки, которое вместе с остальными документами, сформированными в соответствии с перечнем, передается для рассмотрения лизингодателю (банку). Анализ документов при этом осуществляется коммерческим, финансовым и юридическим отделами. Схематично данный этап выглядит следующим образом, в соответствии с рисунком 15.

Рисунок 15. Схема этапа после получения письма – запроса

Одновременно с анализом документов лизингодателем осуществляется визит к клиенту с целью знакомства с организацией (производственные мощности, помещения, оборудование и офис, а также осуществляется оценка предполагаемого залога). Посещение лизингополучателя специалист коммерческого отдела осуществляет вместе со специалистом по оценке. Далее специалистом коммерческого отдела готовится заключение, которое выносится на заседание рабочей группы лизингодателя, на котором принимается решение о финансировании представляемого лизингового проекта и подготовке проектов договоров.

Лизингодатель, лизингополучатель и продавец (поставщик) оборудования согласуют условия договора поставки и подписывают его. Одновременно лизингодатель и лизингополучатель подписывают лизинговый договор, а также, в случае необходимости, другие документы, сопровождающие сделку.

После принятия решения лизингодателем о финансировании, пакет документов по лизинговой сделке предоставляется в кредитный комитет банка. После оформления кредитного соглашения по данной сделке, Лизингодатель информирует лизингополучателя о необходимости внесения авансового платежа на расчетный счет лизинговой компании. Величина аванса определяется в зависимости от ликвидности имущества, платежеспособности лизингополучателя, наличия дополнительного обеспечения по договору лизинга, порядка оплаты поставщику имущества и др. и может составить порядка 30-50% от стоимости имущества. В случае возможности уплатить аванс по лизинговым платежам менее процента, установленного лизинговой компанией, или не вполне убедительной платежеспособности лизингополучателя, актуальным становится дополнительное обеспечение лизингового платежа, в качестве которого могут рассматриваться в различных сочетаниях залог и поручительство. Как правило, в качестве залога выступает сам предмет лизинга (с учетом цены его реализации на вторичном рынке). Также возможны варианты залога оборудования, транспортных средств и другого ликвидного имущества, ценных бумаг, недвижимости. В качестве поручителя может выступать юридическое или физическое лицо, с которым лизингодатель заключает договор поручительства.

Лизингодатель перечисляет авансовый платеж продавцу оборудования, который осуществляет поставку в рамках заключенного договора.

После получения оборудования сторонами договора лизинга подписывается акт приема-передачи оборудования в лизинг и лизингополучатель получает право на эксплуатацию оборудования.

Договор на совершение лизинговой сделки может быть двухсторонним, заключенным между банком (арендодателем) и лизингополучателем (арендатором), или трехсторонним, когда в договоре участвует поставщик оборудования.

Основные разделы договора на предмет лизингового соглашения состоят в следующем:

Стороны договора (участники)

В роли участников договора выступает лизингодатель, являющийся собственником товара (банк), а также лизингополучатель, принимающий в пользование объект сделки.

Предмет договора (объект лизинга)

Определяется либо индивидуальными признаками (тип, модель и т. д.), либо технической документацией. Здесь же указывается наименование поставщика, срок, к которому последний обязуется поставить объект сделки лизингополучателю.

Срок действия лизингового договора

Договор вступает в силу, как правило, с даты ввода объекта сделки в эксплуатацию и действует в течение установленного срока. Нередко на практике устанавливается “безотзывный период”, т.е. срок, в течение которого договор не подлежит расторжению при отсутствии нарушения его условий сторонами договора.

Права и обязанности сторон

Здесь определяются обязанности лизингодателя на подготовительном этапе сделки и его права в период действия договора. Также указываются все необходимые гарантии лизингополучателя, которые он должен представить лизингодателю.

Срок финансового лизинга, предоставляемого Банком, не должен превышать срока полезного использования предмета лизинга.

Срок финансового лизинга не может быть меньше 37 месяцев. (Максимальный срок финансового лизинга законодательно не ограничен, но будет установлен – не более 84 месяцев).

Срок полезного функционирования предмета лизинга характеризуется:

- периодом времени, в течение которого предполагается получить экономическую выгоду от использования имущества;

- ожидаемым количеством выпущенной продукции, полученным от использования имущества.

Срок полезной службы предмета лизинга определяется Лизингополучателем и Банком, исходя из его технико-экономических данных, с учетом условий эксплуатации предмета лизинга и предполагаемой полезности актива для пользователя.

АО "Альянс Лизинг" активно работает и намерена дальше наращивать свое присутствие в следующих отраслях экономики:

транспорт,

строительство,

сельское хозяйство,

медицина,

пищевая промышленность

машиностроение,

химическая промышленность,

обрабатывающая промышленность,

Деятельность компании направлена на установление долгосрочных деловых взаимоотношений.

Распределение долей:

АО "Альянс Банк" - 45%, Корпорация "ORIX" (Япония) - 35%, "ORIX Лизинг Пакистан"- 10%, IFC-10%.

Для подробного описания процесса лизингового финансирования приведем конкретный пример на основании лизингового соглашения между ТОО «Тумар», который является сельхозпроизводителем и АО "Альянс Лизинг":

Во – первых Банк проводит переговоры с ТОО «Тумар», далее потенциальным Лизингополучателем, в ходе которых последний предоставляет заявку на получение техники или оборудования в лизинг . Затем Банк проводит экспертизу лизингового проекта, анализа платежеспособности и изучает экономического потенциала Заявителя.

В данный анализ входит оценка конкурентоспособности предлагаемых к выпуску товаров или услуг потенциального Лизингополучателя, путем предоставления Заёмщиком специальной анкеты Лизингополучателя для сельхозпроизводителей .

Основным видом деятельности ТОО «Тумар» является сельское хозяйство, а именно выращивание зернобобовых культур.

ТОО «Тумар» приобрело за время своей деятельности все необходимое для осуществления своей деятельности:

Два здания зерносклада

Здание автозаправки

Весовая

Автовесы

Здание ангара

Здание МТМ

Контора

Дробилка

Зерномет

Зернопогрузчик-2 ед

Комбайн Дон-1200- 3 ед.

Комбайн Дон-1500-3 ед.

Комбайн Енисей-1200-6 ед.

Комбайн Нива СК-5-2 ед.

Трактор ДТ-75-1 ед.

Трактор К-700-5 ед.

Трактор К-701-1ед.

Трактор МТЗ-80-5 ед.

Трактор МТЗ-82-1 ед.

Трактор Т-25-1 ед.

Трактор Т-4А-8 ед.

Трактор Т-40М-1 ед.

Трактор ЮМЗ-6 1- ед.

Культиваторы-4 ед.

Лущильщики-3 ед.

Мехлопата-1 ед.

Жатка-11 ед.Нория-2 ед.

Опрыскиватель-1 ед.

Плуг-4 ед.

Подборщик-1 ед.

Прицепы—16 ед.

Разбрызгиватель-1 ед.

Сеялки-42 ед.

Взаимоотношения с обслуживающими банками:

АО Темирбанк: р/сч № 1467281.

Ссудная задолженность и картотека № 2 по ТОО «Тумар» отсутствуют.

Кредитами предприятие за время своей деятельности не пользовалось.

Кредитовый оборот по расчетному счету за 2012 год составил 11429 тыс. тенге.

Краткая характеристика проекта

Сумма финансового лизинга –267 636,8 евро на приобретение двух комбайнов фирма КЛААС Мега-360

Описание приобретаемой техники:

Таблица 2

Источники финансирования по проекту

|

Источники финансирования

|

Сумма, евро

|

Удельный вес, %

|

Назначение

|

|

Финансовый лизинг через АО АльянсЛизинг

|

267 636,8

|

80

|

Приобретение двух комбайнов фирма КЛААС Мега-360

|

|

Другие привлеченные средства

|

|

Собственные средства

|

66 909,2

|

20

|

Приобретение двух комбайнов фирма КЛААС Мега-360

|

|

Общая сумма источников финансирования

|

334 546

|

100

|

|

Выручка в разрезе культур исходя из цен продаж на рынке.

В расчеты приняты следующие курсы валют:

1 доллар США = 146,24 тенге

1 евро=172,9 тенге

Ежегодные затраты на производство зерновых ТОО Тумар показаны в таблицах . Зерноуборочный комбайн Мега отлично зарекомендовал себя во всем мире. Он настолько универсален, что может вымолачивать все: от зерновых, бобовых и маслиничных культур до семян мелкосемянных растений. Высокотехнологическое оборудование, мощные двигатели МЕРСЕДЕС и ПЕРКИНЗ, возможность управления всеми системами прямо из кабины позволяют достичь высоких производственных и экономических показателей. МЕГА оснащен системой обмолота АПС и гидростатическим приводом. Благодаря действию системы АВТОКОНТУР, которая автоматически копирует поверхность поля, производительность комбайна не снижается даже при работе на склонах, неровной поверхности поля и при уборке полеглых хлебов. В модели Мега-360 объем зернового бункера увеличен до 8 200 литров, что позволяет комбайнеру работать более производительно, затрачивая меньше времени на разгрузку. Пропускная способность удлиненного выгрузного шнека составляет 70 л/сек.

Разрешения и лицензии, необходимые для осуществления проекта - Не требуются.

Подробное описание схемы финансирования:

- Запрашиваемый финансовый лизинг является новым

Финансовая оценка проекта.

ТОО « Тумар» выращивает следующие виды зернобобовых культур:

1.Зерно пшеницы мягкой « Фитон»

2.Зерно пшеницы мягкой « Любава»

3.Зерно пшеницы мягкой « Омская»

4.Зерно пшеницы твердой « Безенчукская»

5.Ячмень

6.Горох

Погашение финансового лизинга планируется: