ИНВЕСТИЦИОННЫЙ РЫНОК РОССИИ: СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

PAGE \* MERGEFORMAT1

РОССИЙСКАЯ ФЕДЕРАЦИЯ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ТЮМЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

|

|

Допущено к защите в ГЭК

И.о. заведующего кафедрой финансов, денежного обращения и кредита

канд.экон.наук, доцент

___________Е.С. Корчемкина

___________________2015

|

Пайвина Татьяна Андреевна

ИНВЕСТИЦИОННЫЙ РЫНОК РОССИИ:

СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

выпускная квалификационная работа

(бакалаврская работа)

Выполнила

студентка 4 курса, 26Э112 группы

Очной формы обучения Т.А. Пайвина

Научный руководитель

канд.экон.наук, доцент Л.Д. Зубкова

Тюмень 2015

Работа выполнена на кафедре финансов, денежного обращения и кредита Финансово-экономического института ТюмГУ

по направлению «Экономика»,

профиль «Финансы и кредит»

Защита в ГЭК

протокол от _________№___

оценка ________________

ОГЛАВЛЕНИЕ

Введение…………………………………………………………………….4

1. Теоретические основы функционирования инвестиционного рынка в Российской Федерации………………………………………………………….8

1.1. Экономическая сущность инвестиций в экономике………….……8

1.2. Инвестиционный рынок: понятие и структура……………………14

1.3. Роль инвестиционного рынка в развитии экономики…………….21

2. Особенности функционирования и направления развития инвестиционного рынка в Российской Федерации…………………………..29

2.1. Реальные инвестиции в экономике России………………………..29

2.2. Финансовые инвестиции в Российской Федерации……………….36

2.3. Проблемы и перспективы развития инвестиционного рынка России………………………………………………..…………………………..42

Заключение……………………………………………………………….50

Список использованной литературы…………………………………..53

Приложения……………………………………………………………….58

ВВЕДЕНИЕ

В последнее десятилетие экономика России развивается очень динамично. Эффективное становление экономической ситуации в стране напрямую и косвенно зависит от состояния рынка инвестиций. Процесс инвестирования помогает решить череду важнейших проблем социально-экономического характера, которые препятствуют здоровому и эффективному развитию России.

Инвестиционный рынок представляет собой сложную систему, на базе которой обращаются различные товары и инструменты, дающие инвестиционный спрос всех видов инвесторов. Инвестиционный рынок регулируется инвестиционными институтами, а также имеет разветвлённую инфраструктуру.

Значимость инвестиций в экономике очень высока и определяется тем, что благодаря инвестициям происходит накопление общественного капитала, внедряются нано технологии, осуществляется строительство, поддерживается на достойном уровне образование и медицина, создается база для расширения производственных возможностей и многое другое. Таким образом, проблема инвестиционного благополучия выходит на одно из главенствующих мест, а вопрос инвестирования является актуальным в современном мире.

Значимость изучения инвестиционного рынка и динамики его развития подтверждается тем, что инвестиции являются источником обновления производства и экономического роста страны, эффективным средством повышения конкурентоспособности товаров, расширения экспорта и укрепления позиций России в мировой экономике. Объем инвестиций определяет экономический рост страны и уровень занятости населения. Именно поэтому эффективное осуществления инвестирования заслуживает особого внимания.

После благополучного преодоления кризиса 2008 года казалось, что в ближайшие годы российской экономике ничего не угрожает. Но экономические показатели вновь стали ухудшаться в 2014 году. Резкий спад состояния экономики связано со снижением мировых цен на энергоресурсы, реализация которых составляет весомую часть доходов бюджета России. Еще одной из причин является введение санкций в отношении России по причине событий в Крыму и в восточной части Украины. Перечисленные факторы спровоцировали снижение курса рубля относительно иностранных валют, рост инфляции, уменьшение реальных доходов населения и ухудшение состояния некоторых отраслей экономики. Претерпевает проблемы и инвестиционный рынок, на котором финансовый экономический кризис 2014-2015 годов так же отразился. Кризис косвенно показывает, что проблемам инвестиционного рынка необходимо более тщательное изучение с дальнейшей разработкой стратегии по улучшению эффективности его функционирования. В связи с этим значительную актуальность приобретает данная выпускная квалификационная работа, в которой рассматривается инвестиционный рынок в современной России, его структура, проблемы и перспективы развития.

Главная цель данной работы - выявить проблемы и определить направления развития инвестиционного рынка Российской Федерации.

Для достижения цели были поставлены следующие задачи:

- рассмотрение экономической сущности инвестиций в экономике;

- определение понятия, структуры и участников инвестиционного рынка;

- описание роли инвестиционного рынка в развитии экономики страны;

- характеристика современного состояния реальных и финансовых инвестиций в Российской Федерации;

- определение проблем инвестиционного рынка России;

- прогноз развития инвестиционного рынка России.

Объектом исследования данной работы является инвестиционный рынок России. Предметом исследования – совокупность инвестиционных отношений и их роль в развитии рынка инвестиций.

Научная новизна исследования заключается в обобщении представленных ранее другими учеными теоретических аспектов инвестирования и создание авторских предложений по развитию инвестиционного рынка России.

Теоретическая и практическая значимость данной работы содержится в следующих аспектах:

- развитие и углубление методологии исследования инвестиций, инвестиционной деятельности и инвестиционного рынка;

- создание новой авторской позиции на современное состояние инвестиционного рынка в России;

- описание практических путей решений проблем на современном инвестиционном рынке.

Исследования, приведенные в выпускной квалификационной работе, могут послужить теоретико-методологической базой для дальнейшего исследования инвестиционного рынка России, быть использованы в учебном процессе и послужить практическим руководством для нормализации эффективности инвестиционного рынка.

При написании данной работы автором были использованы следующие источники: нормативно-правовая база по инвестиционной деятельности, учебная, периодическая и методологическая литература, данные статистических органов. Среди авторов трудов и экспертов, которые имеют непосредственное отношение к созданию теоретических основ вопроса инвестиций и инвестиционной деятельности выступают: В.В. Иванов, Л.Л. Игонина, Л.Д. Зубкова, В.В. Ковалев, В.А. Лялин, М.В. Макарова, Ю.М. Склярова.

В работе использованы общенаучные методы изучения экономических категорий таких, какими являются инвестиции: исторический, логический, метод эмпирического исследования – сравнение, методы теоретического исследования - абстрагирование, анализ и синтез, мысленное моделирование.

Структура данной работы выражается в ее содержании. Для раскрытия поставленной темы определена следующая структура: введение, две главы, включающие по три параграфа, заключение, список источников, приложение. Название глав отображает их содержание.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ ИНВЕСТИЦИОННОГО РЫНКА В РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ИНВЕСТИЦИЙ В ЭКОНОМИКЕ

В настоящее время экономика России развивается достаточно динамично. Перспективы дальнейшего существования страны во многом зависят от состояния рынка инвестиций. Инвестиции позволяют решить череду социально-экономических вопросов и обеспечить эффективное развитие страны. Именно поэтому категория «инвестиции» является предметом научно-экономических исследований поколений ученых. В настоящее время вопрос инвестиций не утратил своей актуальности. Он носит исторический характер и меняется вместе с выраженными ею отношениями.

Инвестиции представляют собой сложный экономический феномен, зависящий от контекста и масштабов рассмотрения. Данный термин по-разному трактуется в трудах современных отечественных и зарубежных экономистов.

Рассмотрение термина «инвестиции» в зарубежной литературе показывает, что в различных школах и направлениях экономической мысли определения понятия «инвестиции» содержит общую существенную черту – связь инвестиций с получением дохода как целевой установки инвестора.

В наиболее общем виде инвестиции понимаются как вложения капитала с целью его увеличения в будущем. Такой подход к определению понятия «инвестиции» является господствующим как в европейской, так и в американской методологии. [26, с. 52]

Так же нередко встречается позиция, в соответствии с которой предлагается различать категории «инвестиции», с одной стороны, и «вложение капитала», с другой стороны, на том основании, что отличительным признаком инвестиции, по мнению ее представителей, является производительный характер данной категории. При этом под инвестициями понимается, как правило, приобретение средств производства, а под вложениями капитала – покупка финансовых активов.

Существует другой подход к определению инвестиций, обусловленный возросшим значением рынка ценных бумаг как механизма, опосредующего перемещение реального капитала в странах развитой рыночной экономики. В его рамках инвестиции определяются как вложения в ценные бумаги.

Мнение отечественных ученых несколько схоже с трактовкой зарубежных, но имеет свой отличительный окрас. В.В. Бочаров считает, что термин инвестиции происходит от латинского «invest», что означает «вкладывать». Ученый В.В. Ковалев утверждает, что понятие «инвестиция» произошла от латинского «investio» - «одеваю». В Юридической энциклопедии «инвестиции» - от латинского «investiere» - «облагать». [30, с. 46]

В широкой трактовке инвестиции могут быть определены как долгосрочное вложение капитала с целью последующего его увеличения, то есть вложение экономических ресурсов с целью создания и получения в будущем чистой прибыли, превышающей общую начальную величину инвестиций (вложенного капитала). При этом прирост капитала должен быть достаточным, чтобы компенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск и возместить потери от инфляции в предстоящем периоде.

Характерными чертами формирующегося рыночного подхода к пониманию сущности инвестиций являются:

- связь инвестиций с получением дохода как мотива инвестиционной деятельности;

- рассмотрение инвестиций в единстве двух сторон: ресурсов (капитальных ценностей) и вложений (затрат);

- анализ инвестиций не в статике, а в динамике, что позволяет объединить в рамках категории «инвестиции» ресурсы, вложения и отдачу вложенных средств как мотива этого объединения;

- включение в состав объектов инвестирования любых вложений, дающих экономический (социальный) эффект.

Рыночный подход к анализу сущности, форм и принципов осуществления инвестиционной деятельности нашел свое отражение при определении термина «инвестиции» в российском законодательстве. Согласно Закону Российской Федерации «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 года. В этом Законе дается следующая трактовка термина «инвестиции»: «инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта» [1].

Таким образом, удалось сформулировать определение понятия «инвестиций» как экономической категории. Инвестиции – совокупность экономических отношений, возникающих между сберегателями-инвесторами и владельцами инструментов по поводу преобразования инвестиционных ресурсов, путём их размещения, с определенным риском и на определенный период, в материальные инструменты с целью получения дохода и возможно иного полезного эффекта.

Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества. Источником инвестиции является сберегаемая часть национального дохода, направленная на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений.

Одним из первых этапы инвестирования определил В.В. Бочаров:

- преобразование ресурсов в капитальные вложения (затраты), то есть процесс превращения инвестиций в конкретные объекты инвестиционной деятельности (особенно инвестирование);

- превращение вложенных средств в прирост капитальной стоимости, что характеризует конечное преобразование инвестиций и получение новой потребительской стоимости;

- прирост капитальных стоимостей в форме дохода или социального эффекта, то есть реализуется конечная цель инвестиционной деятельности. [14, с. 8]

Начальная и конечная цепочки замыкаются, образуя новую взаимосвязь: доход – ресурсы – конечный результат (эффект), то есть процесс накопления повторяется.

Процесс инвестирования может осуществляться в различных формах. С целью систематизации изучения, анализа, планирования инвестиционной деятельности могут инвестиции могут классифицироваться по определенным признакам. По одному из признаков – по объектам средств, выделяют реальные и финансовые инвестиции.

Реальные (прямые) инвестиции – любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Это вложения, направленные на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения. Реальные инвестиции реализуются путем нового строительства основных фондов, расширения, технического перевооружения или реконструкции действующих предприятий.

Финансовые (портфельные) инвестиции – приобретение активов в форме ценных бумаг для извлечения прибыли. Это вложения, направленные на формирование портфеля ценных бумаг.

Следующий признак классификации инвестиций – период инвестирования, на основании которого выделяют краткосрочные и долгосрочные инвестиции.

Краткосрочные инвестиции – вложения денежных средств на период до одного года. Как правило, финансовые инвестиции фирмы являются краткосрочными.

Долгосрочные инвестиции – вложения денежных средств в реализацию проектов, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год. Основной формой долгосрочных инвестиций фирмы являются ее капитальные вложения в воспроизводство основных средств.

По характеру участия фирмы в инвестиционном процессе выделяют прямые и непрямые инвестиции. В случае прямых инвестиций подразумевается непосредственное участие фирмы-инвестора в выборе объектов вложения капитала, к ним относятся капитальные вложения, вложения в уставные фонды других фирм, в некоторые виды ценных бумаг. Непрямые инвестиции подразумевают участие в процессе выбора объекта инвестирования посредника, инвестиционного фонда или финансового посредника. Чаще всего это инвестиции в ценные бумаги.

В зависимости от формы собственности инвестируемых средств различают частные и государственные инвестиции. Частные инвестиции характеризуют вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности. Государственные инвестиции – это вложения средств государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов.

Системное изучение инвестиционного процесса позволяет определить его сущность как сложной экономической категории, рассмотреть его особенности и специфику на различных уровнях реализации. При этом его необходимо рассматривать в динамике между субъектами инвестирования, которые одновременно заинтересованы в достижении определенных целей.

К основным субъектам инвестиционного процесса в национальной экономике относятся: государство, население, действующие предприятия, банки и прочие финансовые институты, иностранные инвесторы [34, с. 36].

Главная цель инвестиционного процесса – это вложение капитала в наиболее привлекательные объекты с целью получения максимальной прибыли или достижения социального, либо какого-то иного полезного для инвестора эффекта.

Несмотря на значительную важность, финансовая сторона инвестиционного процесса – это пусть существенная, но все же только часть этого экономического явления и связанных с его осуществлением проблем.

Поэтому сегодня многим исследователям инвестиционный процесс представляется в виде неразрывного единства функционирования финансовых, трудовых, материально-технических и инновационных ресурсов.

Инвестиции выполняют ряд важнейших функций. Инвестиции на макроуровне являются основой для: осуществления политики расширенного воспроизводства; ускорения научно-технического прогресса, улучшения качества и обеспечения конкурентоспособности отечественной продукции; структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства; создания необходимой сырьевой базы промышленности; гражданского строительства, развития здравоохранения, культуры, высшей и средней школы, а также решения других социальных проблем; смягчения или решения проблем безработицы; охраны природной среды; конверсии военно-промышленного комплекса; обеспечения обороноспособности государства и решения многих других проблем. [39, с. 7]

Таким образом, инвестиции являются важнейшей экономической категорией и достаточно значимы как на макро-, так и на микро-уровнях. Инвестиции обеспечивают простое и расширенное воспроизводство, возможность осуществлять структурные преобразования экономики, позволяют максимизировать прибыль и решить многие социальные проблемы. Сущность же инвестиций заключается во вложении денежных средств, в те финансовые активы, которые станут в дальнейшем приносить прибыль.

1.2. ИНВЕСТИЦИОННЫЙ РЫНОК: ПОНЯТИЕ И СТРУКТУРА

Совокупным движением инвестиций различных форм и уровней выступает инвестиционный процесс. Функционирование инвестиционного процесса в экономике предполагает наличия некоторых условий. Такими условиями могут выступать: ресурсный потенциал, который обеспечивает здоровое функционирование инвестиционной сферы; наличие экономических субъектов, которые смогут обеспечить процесс инвестирования в достаточном масштабе. В экономической сфере инвестиционный процесс реализуется по средством механизма инвестиционного рынка.

Инвестиционный рынок представляет собой сложное, постоянно изменяющееся экономическое явление, которое описывается такими основными элементами, как инвестиционный спрос и предложение, цена, конкуренция.

Кроме приведенного выше определения в экономической теории приводятся еще много различных определений понятия «инвестиционный рынок». В отечественной экономической периодике, в которой термин «инвестиционный рынок» получил широкое распространение, его чаще называют рынком инвестиционных товаров. Под инвестиционными товарами принято понимать только определенные разновидности объектов вложения, например, основной капитал, строительные материалы. Другие же авторы рассматривают понятие более широко – как рынок объектов инвестирования во всех его формах. За рубежом экономисты-эксперты под инвестиционным рынком, как правило, понимают фондовый рынок, так как доминирующей формой инвестиций в развитом рыночном хозяйстве являются вложения в ценные бумаги.

Наиболее общее понятие, которому придерживается большинство теоретиков, в том числе Л.Л. Игонина, звучит следующим образом: инвестиционный рынок рассматривается как форма взаимодействия субъектов инвестиционной деятельности, воплощающих инвестиционный спрос и инвестиционное предложение. Он характеризуется определенным соотношением спроса, предложения, уровнем цен, конкуренции и объемом реализации. [26, с.41]

С помощью инвестиционного рынка в экономике происходит кругооборот инвестиций, превращение инвестиционных ресурсов во вложения, которые определяют увеличение капитальной стоимости (реализованные инвестиционный спрос и предложение).

Инвестиционный спрос может определяться в качестве потребности в инвестициях со стороны субъектов инвестиционной деятельности и представляет сформировавшийся способом накопления капитал, предназначенный для целей инвестирования.

Инвестиционное предложение представляет собой совокупность объектов инвестирования: основные фонды, оборотные средства, ценные бумаги и другое имущество.

Реализация инвестиционного спроса (инвестиционный капитал) и инвестиционного предложения (объекты инвестирования) субъектов инвестирования осуществляется посредством инвестиционного рынка при вступлении ими в определенные экономические взаимоотношения.

Исходя из двойного характера инвестиций, выделяют: рынок инвестиционного капитала и рынок инвестиционных товаров. Рынок инвестиционного капитала характеризуется предложением капитала со стороны продавцов (инвесторов) и спросом на него со стороны покупателей (субъектов инвестиционной деятельности). При этом покупка инвестиций производится на основе ожидаемой отдачи от них в будущем. Рынок инвестиционных товаров характеризуется предложением объектов вложений (инвестиционных товаров) со стороны продавцов (их владельцев) и спросом на них со стороны покупателей – владельцев капитала (инвесторов). [23, c. 52]

Инвестиционный рынок по своему содержанию очень разнообразный, что доказывается разнообразием, как инвестиционных товаров, так и инвестиций. Они могут выступать в различных формах (материально-вещественная, денежная, натуральная и другие), но их особенность – получение в будущем дохода.

На инвестиционном рынке инвестиционный спрос и предложение уравновешиваются через механизм ценообразования. Их уравновешивание происходит посредством установления равновесных цен. Здоровое существование механизма равновесных цен происходит только в условиях свободного конкурентного рынка, где обмен товарами происходит при совпадении спроса и предложения.

Так как наблюдается большое разнообразие инвестиций и инвестиционных товаров, то структура инвестиционного рынка является сложной. С утвердившимся в науке подходом, инвестиционный рынок рассматривают как совокупность рынка объектов реального инвестирования и рынка объектов финансового инвестирования. Они же в свою очередь, классифицируются по видам. Рынок объектов реального инвестирования включает: рынок недвижимости, рынок прямых капитальных вложений и рынок прочих объектов реального инвестирования. В состав рынка инструментов финансового инвестирования входят фондовый рынок и денежный рынок.

Под объектами рынка недвижимости понимают земельные участки, здания, сооружения, жилища и другое. Инвестиционная функция данного рынка состоит в том, что посредством него осуществляется как сохранение, так и увеличение стоимости капитала.

На рынке прямых капитальных вложений инвестирование происходит в разных формах: новое строительство, реконструкция, модернизация, техническое перевооружение и другое.

На рынке прочих объектов реального инвестирования осуществляются операции по инвестированию в художественные ценности, драгоценные металлы и изделия, а также другие материальные ценности [31, с.84].

Фондовый рынок позволяет аккумулировать временно свободные денежные средства экономических субъектов путем продажи им объектов инвестирования (ценных бумаг), а также способствует переливу денежного капитала между различными экономическими агентами.

На денежном рынке, который является долей рынка ссудных капиталов, объектом инвестирование выступает капитал в виде денежных средств.

Главным участником инвестиционного процесса являются инвесторы. Инвестор - это юридическое или физическое лицо, осуществляющее инвестиции, вкладывающее собственные, заёмные или иные привлечённые средства в инвестиционные проекты и обеспечивающее их целевое использование.

Вторым участником инвестиционного процесса является заказчик. Заказчиком могут быть инвесторы, а также любые иные юридические и физические лица, уполномоченные инвестором (инвесторами) осуществлять реализацию инвестиционного проекта. При этом заказчик не должен вмешиваться в предпринимательскую деятельность других участников инвестиционного процесса.

Третий участник инвестиционного процесса - это пользователи объектов инвестиционной деятельности. Ими могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создаётся объект инвестиционной деятельности. Субъекты инвестиционной деятельности вправе совмещать функции двух или нескольких участников инвестиционного процесса [34, с. 112].

Реализация инвестиционного спроса и предложения осуществляется финансовыми посредниками – институтами, выполняющими посредническую функцию между поставщиками и потребителями инвестиционного капитала. Они аккумулируют свободные денежные средства одних экономических субъектов и предоставляют их от своего имени и на определённых условиях другим, нуждающимся в привлечении дополнительных средств. Механизм аккумуляции ресурсов предполагает развитую инфраструктуру инвестиционного рынка, которая представлена финансовыми институтами, осуществляющими посредническую и консультативную деятельность по аккумуляции временно свободного капитала и размещению его среди потребителей инвестиций. Финансовые институты включают в свой состав: инвестиционные, инновационные, ипотечные банки; инвестиционные, финансовые и страховые компании; пенсионные фонды; инвестиционные консультанты; финансовые брокеры и другие.

Банки в инвестиционной деятельности играют большую роль. Так инвестиционный банк, являясь специализированным кредитно-финансовым институтом, осуществляет деятельность, которая сводится к операциям по торговле и размещению ценных бумаг компаний, предоставлению долгосрочных кредитов, за счет аккумулированного им долгосрочного капитала. Ипотечный банк – специализированный коммерческий банк, который оказывает услуги по выдаче долгосрочных кредитов под залог недвижимого имущества, либо на приобретение последнего, за счет собственных средств, а также средств вкладчиков. Под инновационными банками понимают специализированные банки, которые занимается операциями по кредитованию венчурного капитала, новейших разработок, а также технического и технологического прогресса, за счет собственных средств, вкладов клиентов, а также средств от долевого участия в научно-исследовательских разработках.

Инвестиционная компания – инвестиционный институт, функцией которого является аккумуляция средств частных инвесторов посредством выпуска собственных ценных бумаг и их размещение в ценные бумаги других эмитентов (государства и компаний). Специализация финансовой компании заключается в предоставлении кредитов с повышенным риском. Страховая компания занимается привлечением средств в виде регулярных взносов, посредством реализации страховых полюсов, которые затем размещаются в государственные и корпоративные ценные бумаги.

Также в финансовый институт включается пенсионный фонд, который является небанковским финансово-кредитным институтом, аккумулирующим долгосрочные вклады, и инвестирующим их в разнообразные активы до момента наступления обязательств перед вкладчиками.

Выполняет посреднические операции на рынке ценных бумаг за счет клиента и по его поручению финансовый брокер, который может являться как физическим, так и юридическим лицом. Функция в виде оказания консалтинговых услуг на рынке ценных бумаг возлагается на инвестиционного консультанта.

Изучение рыночной конъюнктуры инвестиционного рынка имеет огромное значение для инвесторов как в связи с существованием риска снижения доходности вложений, так и с возможностью потери инвестируемого капитала. Обычно под конъюнктурой инвестиционного рынка понимают совокупность факторов, влияющих на соотношение спроса, предложения, цены и конкуренции.

Конъюнктурный цикл инвестиционного рынка характеризуется четырьмя основными стадиями его развития: конъюнктурный подъем, конъюнктурный бум, период ослабления и конъюнктурный спад. Следует отметить, что различные рынки в составе инвестиционного рынка отличаются неравномерным протеканием стадий конъюнктурного цикла, что способствует перемещению инвестиционного капитала. Кроме того, в рамках одного сегмента рынка обычно наблюдается неоднородная конъюнктура инвестиционных товаров.

Инвестиционный рынок изучается, как правило, в следующей последовательности:

- оценка и прогнозирование макроэкономических показателей развития инвестиционного рынка (оценка инвестиционного климата);

- оценка и прогнозирование инвестиционной привлекательности регионов;

- оценка и прогнозирование инвестиционной привлекательности отраслей (подотраслей) экономики;

- оценка инвестиционной привлекательности отдельных инвестиционных проектов, сегментов инвестиционного рынка;

- разработка инвестиционной стратегии предприятия;

- формирование эффективности инвестиционного портфеля предприятия, включая как реальные капитальные вложения, так и финансовые и инновационные инвестиции;

- управление инвестиционным портфелем предприятия (в том числе диверсификация инвестиций, реинвестирование капитала и другое). [23, c. 37-38]

Таким образом, можно сделать вывод, что инвестиционный рынок это совокупность экономических отношений, складывающихся между продавцами, покупателями и другими участниками инвестиционного рынка инвестиционных товаров и услуг. Товарами на этом рынке выступают объекты инвестиционной деятельности. В соответствии с их классификацией инвестиционный рынок структурно распадается на ряд относительно самостоятельных сегментов. Без участников инвестиционного рынка, которые осуществляют все важные, фундаментальные операции невозможны инвестиционные процессы в экономике.

1.3. РОЛЬ ИНВЕСТИЦИОННОГО РЫНКА В РАЗВИТИИ ЭКОНОМИКИ

Особую значимую роль инвестиции играют в функционировании экономики. Колебания в количественных соотношениях инвестиций оказывает воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развитие отраслей и сфер деятельности.

Инвестиции непосредственно влияют на текущие и перспективные результаты хозяйственной деятельности, потому что благодаря инвестициям обеспечивается накопление фондов предприятий и производственного потенциала. Но инвестирование должно воспроизводится в эффективных формах, так как вложение средств в устаревшие средства производства, технологии не будут иметь положительного экономического эффекта. Нелогичное и нерациональное вложение инвестиций может в дальнейшем повлечь за собой замораживание ресурсов и вследствие этого сокращение объемов производимой продукции. Поэтому, эффективное использование инвестиций играет важную роль для экономики: увеличение масштабов инвестирования без достижения определенного уровня его эффективности не ведет к стабильному экономическому росту [36, с. 298].

На инвестиционном рынке рациональное вложение инвестиций может добиться ряда важных для благополучного состояния экономики целей:

- увеличение и расширения сфер деятельности;

- задержание чрезмерного износа основных производственных фондов;

- понижение уровня себестоимости производства и реализации продукции;

- улучшение качество производства за счет внедрения новых технологий и современной техники;

- увеличение и улучшение структуры экспорта;

- ускорение структурных сдвигов в экономике;

- приобретение ценных бумаг и вложения средств в активы других предприятий;

- сбалансированное развитие всех отраслей народного хозяйства;

- решение социальных проблем, в том числе и проблем безработицы;

- перераспределение собственности между субъектами хозяйствования;

- многое другое.

Инвестиции находятся в определенной зависимости от фактора экономического роста, для выяснения которой следует предварительно определить понятия валовых и чистых инвестиций.

Валовые инвестиции представляют собой совокупность инвестиций, которые ориентированы на приобретение средств производства, прирост-товарно-материальных запасов в течение определенного периода, строительство. Чистые инвестиции отражают объем валовых инвестиций, уменьшенный на величину амортизационных отчислений. Динамика показателя чистых инвестиций является сигналом отражения состояния экономики: величина чистых инвестиций (при данном уровне эффективности их использования) показывает, в какой фазе развития находится экономика страны. Если объем валовых инвестиций превышает объем амортизационных отчислений и, следовательно, чистые инвестиции представляют собой положительную величину, прирост производственного потенциала обеспечивает расширенное воспроизводство, экономика находится в стадии подъема, растущей деловой активности.

При равенстве валовых инвестиций и амортизационных отчислений, то есть нулевом значении чистых инвестиций, в экономику в данном периоде поступает такое же количество инвестиционных средств, какое потребляется, имеет место простое воспроизводство общественного продукта (по стоимости), характеризующееся отсутствием экономического роста. [26, с. 30]

Если величина валовых инвестиций меньше суммы амортизационных отчислений, показатель чистых инвестиций является отрицательной величиной. Сокращение инвестиций вызывает уменьшение производственного потенциала и, как следствие, экономический спад.

Изменение объема чистых инвестиций ведет к изменению доходов, происходящему в том же направлении, но в большей степени, чем исходные сдвиги в инвестиционных расходах. Данный эффект вытекает из того, что в условиях повторяющегося характера потоков расходов и доходов в экономике расходы одного субъекта выступают как доходы другого, а всякое изменение дохода при определенном соотношении между потреблением и сбережением в его рамках вызывает соответствующее изменение потребления и сбережения, так что первоначальные колебания величины инвестиций ведут к многократному, хотя и уменьшающемуся с каждым последующим циклом изменению дохода (эффект мультипликатора, который описан Джоном Кейнсом).

Мультипликатор - это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода.

При росте инвестиций рост валовый национальный продукт будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере валового национального продукта и называют мультипликационным эффектом [50].

Увеличение объемов инвестиций вызывает увеличение уровня объема производства и дохода в стране. Последний на стадии использования распадается на потребляемую и сберегательную части, при этом та его часть, которая направляется на потребление (например, покупку товаров), служит источником дохода для их производителей. Полученный доход, в свою очередь, распадается на потребление сбережение и тому подобное. В конечном счете первоначальный рост инвестиций приводит к многократному увеличению дохода.

Эффективное функционирование инвестиционного рынка во многом зависит и от проводимой в стране инвестиционной политике. Инвестиционная политика государства представляет собой комплекс целенаправленных мероприятий, проводимых государством по созданию благоприятных условий для всех субъектов хозяйствования с целью активизации инвестиционной деятельности, развития экономики, повышения эффективности производства и решения социальных проблем.

В общем плане государство может влиять на инвестиционную активность при помощи самых различных рычагов: кредитно-финансовой и налоговой политики; предоставления самых различных налоговых льгот предприятиям, вкладывающим инвестиции на реконструкцию и техническое перевооружение производства; амортизационной политики; путем создания благоприятных условий для привлечения иностранных инвестиций; научно-технической политики и других. [39, с. 45]

Целью инвестиционной политики является реализация стратегического плана экономического и социального развития страны. Но основная цель инвестиционной политики заключается в оживлении инвестиционной деятельности, которая направлена на улучшение отечественной экономики и повышение эффективности общественного производства.

Задачи инвестиционной политики формулируются в зависимости от поставленной цели и сложившейся экономической ситуации в стране. В России инвестиционная политика преследует следующие цели: выбор и поддержка развития отдельных отраслей хозяйства; обеспечение конкурентоспособности отечественной продукции; поддержка развития малого и среднего бизнеса; поддержка развития экспортных производств; обеспечение сбалансированности в развитии всех отраслей экономики; реализация программы жилищного строительства в стране и другие.

Принятая инвестиционная политика не может быть реализована без четко прописанного механизма. Он, как правило, должен включать в себя: выбор надежных источников и методов финансирования инвестиций; определение сроков и выбор органов, ответственных за реализацию инвестиционной политики; создание необходимой нормативно-правовой базы для функционирования рынка инвестиций; создание благоприятных условий для привлечения инвестиций. [39, с. 47]

Кроме государственной инвестиционную политику принято классифицировать на отраслевую, региональную и инвестиционную политику отдельных субъектов хозяйствования.

Региональная инвестиционная политика представляет собой комплекс мероприятий, проводимых в регионе, направленных на мобилизацию инвестиционных ресурсов и их рациональное размещение и в интересах населения региона. В каждом регионе инвестиционная политика имеет свои особенности, которые зависят от факторов: экономической и социальной политики, географического положения, природно-климатических условий, от величины имеющегося производственного капитала и других.

Отраслевая инвестиционная политика, являясь основной частью государственной инвестиционной политики, разрабатывается на уровне отдельных отраслей экономики государства, в целях поддержки развития приоритетных отраслей народного хозяйства.

В условиях рынка при осуществлении инвестиционной деятельности повышается роль отдельных субъектов хозяйствования. В связи с этим большое значение имеет создание и реализация инвестиционной политики на микроуровне. Под инвестиционной политикой хозяйствующего субъекта понимается система мероприятий по обеспечению эффективного размещения собственных, заемных и привлеченных средств в целях достижения стабильного функционирования и ее дальнейшего развития.

Регулирование инвестиционной деятельности осуществляется, как правило, методами прямого и косвенного воздействия. Благодаря методам разрабатываются, принимаются и реализуются управленческие решения в инвестиционной сфере. Методы прямого воздействия реализуются через инструменты правового (законодательного) регулирования, административного и экономического влияния. Методы косвенного регулирования осуществляются только экономическими средствами. [23, с. 32]

Разработка инвестиционного законодательства, которое обеспечивает нормативно-правовое регулирование функционирования и развития инвестиционной деятельности, является одним из основных направлений инвестиционной политики. Роль данной формы государственного регулирования инвестиционной деятельности достаточно значительна в связи с тем, что осуществление регулирующего воздействия со стороны государства в рамках административных и экономических форм должно осуществляться на правовой основе.

К основным инструментам правового регулирования относится:

- создание нормативных правовых и индивидуальных актов;

- заключение договоров (инвестиционных, кредитных соглашений);

- принятие государственных программ;

- система реализации инвестиционного законодательства и контроль за его соблюдением.

Экономические инструменты государственного инвестиционного регулирования довольно разнообразны. Основные из них: участие государства в инвестиционной деятельности; государственная поддержка; государственное финансирование инвестиций; перераспределение доходов и ресурсов; амортизационная политика; налоговые льготы; освобождение от налогов и специальные налоговые режимы; внешнеэкономическое регулирование; экологическая политика и другое.

Административные методы государственного регулирования включают регистрацию, лицензирование, квотирование, применение системы санкций и ограничений, управление государственной собственностью и ряд других [40, с. 36].

Таким образом, методы государственного регулирования инвестиционной деятельности должны использоваться комплексно, однако не должны быть противоречивыми. Осуществление государственного регулирования инвестиционной сферы должно быть направлено на стимулирование участников инвестиционного процесса, а также на обеспечение получения обоюдной выгоды как для государства, так и для других субъектов инвестиционной деятельности.

Можно сделать вывод, что роль инвестиций в экономике государства действительно огромна, они играют значительную роль в поддержании, функционировании и динамическом развитии экономики страны. Происходящие изменения, в количественном соотношении инвестиций, воздействуют на изменения: объема общественного производства, занятости населения, структурных экономических показателей и динамики развития различных отраслей народного хозяйства.

Инвестиции, обеспечивают накопление материальных и финансовых ресурсов предприятия, тем самым, увеличивая производственный потенциал компании. Инвестиции, в целом, влияют на текущие и будущие результаты экономическо-хозяйственной деятельности компаний. При всем при этом, инвестирование должно быть эффективным, с точки зрения экономической целесообразности, вложение средств, должно грамотно распределяться в целях приобретения новых инновационных технологий, влекущих за собой общее снижение затрат материальных и трудовых ресурсов. Нерациональное же использование инвестиций, может повлечь за собой: застой на предприятии, сокращение объемов производства, отставание по техническим и качественным параметрам от конкурентов и так далее.

Эффективное использование инвестиций, хозяйствующими субъектами, для экономики государства, имеет принципиальное значение, особенно в отношении увеличения масштабов инвестирования. При достижении желаемого уровня эффективности, инвестирование, ведет к стабильному экономическому росту.

2. ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ И НАПРАВЛЕНИЯ РАЗВИТИЯ ИНВЕСТИЦИОННОГО РЫНКА

В РОССИЙСКОЙ ФЕДЕРАЦИИ

2.1. РЕАЛЬНЫЕ ИНВЕСТИЦИИ В ЭКОНОМИКЕ РОССИИ

Одним из показателей, характеризующего состояние инвестиционного рынка являются инвестиции в основной капитал, которые формируют и модернизируют реальный сектор экономики.

Инвестиции в России в докризисный период, до 2008 года, являлись одним из основных источников финансирования развивающихся предприятий. Высокие цены на нефть обеспечивали высокий прирост всех основных экономических показателей, а стабильность государственной власти позволяла не опасаться за вложенные финансовые ресурсы. В конце 2007 года, иностранные инвесторы считали инвестиции в России одним из самых перспективных видов деятельности. Ситуация на инвестиционном рынке резко откорректировалась в связи с финансово-экономическим кризисом 2008 года, что безусловно повлияло на динамику инвестиций в основной капитал. Положительный тренд, особенно быстрый в 2007, 2008 годах заметно снизился в посткризисном 2009 году, снова откорректировался по итогам 2010 года, но так и не сумел даже по завершению 2013 года развиваться также стремительно. А к концу 2014 года в связи с очередным финансово-экономическим кризисом ситуация на инвестиционном рынке вновь усугубилась.

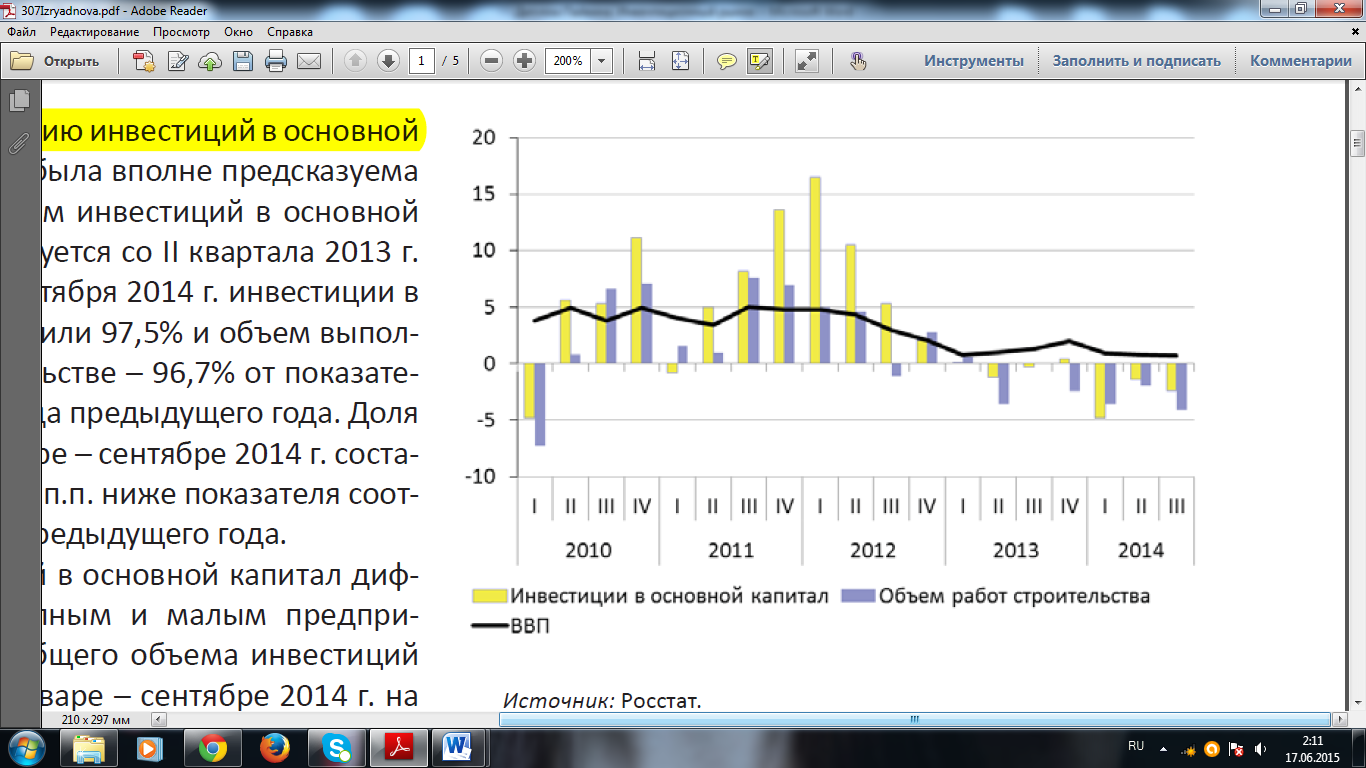

Тенденция к сокращению инвестиций в основной капитал в 2014 году была вполне предсказуема и определялась падением инвестиций в основной капитал, которое фиксируется со второго квартала 2013 года. До этого лишь в первом квартале 2011 года наблюдалось сокращение инвестиций в основной капитал. Вторая и первая половины 2011 и 2012 годов соответственно отличаются положительным ростом, лидирующим за последние четыре года (Приложение 1).

По итогам в январе – сентябре 2014 года инвестиции в основной капитал составили 97,5% и объем выполненных работ в строительстве – 96,7% от показателей аналогичного периода предыдущего года. Доля инвестиций в ВВП в январе – сентябре 2014 г. составила 15,7% и была на 0,9 процентных показателя ниже показателя соответствующего периода предыдущего года.

Динамика инвестиций в основной капитал дифференцирована по крупным и малым предприятиям. При снижении общего объема инвестиций в основной капитал в январе – сентябре 2014 г. на 2,5% в сегменте крупных и средних предприятий инвестиции в основной капитал увеличились на 2,3%. Таким образом, в условиях нарастающей неопределенности развития ситуации на внутреннем рынке средний и малый бизнес с большой осторожностью относился к принятию инвестиционных решений. [42, с.22]

Изменения структуры инвестиций в основной капитал по видам экономической деятельности в 2014 году определялись активизацией строительно-инвестиционной деятельности в промышленности и трубопроводном транспорте, на совокупную долю которых приходится почти 3/5 инвестиций в экономику. Объем инвестиций в трубопроводный транспорт составил 117,2% к показателю 2013 г., что определялось продолжением работ по действующим инвестиционным проектам. В 2013 году этот же показатель к 2012 г. был 66,6 %, а в 2012 – 96,3% (Приложение 2) [51]. Следует отметить, что сложившаяся система инвестиций в транспорт усиливает риски нарастающих диспропорций развития по видам транспорта. На протяжении последних 4-х лет сокращаются инвестиции в железнодорожный транспорт, что, в конечном счете, может в среднесрочной перспективе привести как к ограничению транзитного потенциала и сказаться на развитии системы логистических услуг.

В промышленности инвестиции в основной капитал в январе – сентябре 2014 года увеличились на 5,2% с 50,7% до 51,5 % относительно аналогичного периода 2013 г., однако это не компенсировало резкое ослабление инвестиционной активности января – сентября 2013 г. В этом же периоде 2013 и 2012 годов наблюдается схожая тенденция. Структура инвестиций в основной капитал в промышленности в январе – сентябре 2014 г. изменялась под влиянием, во-первых, всплеска инвестиционной активности в добыче топливноэнергетических полезных ископаемых, который купировал провал предыдущего года и позволил стабилизировать положение в этом виде экономической деятельности; во-вторых, слабого роста инвестиций в основной капитал в производство и распределение электроэнергии, газа и воды (здесь рост связан, главным образом, со значительным увеличением, на 14,7% по сравнению с январем – сентябрем 2013 г., инвестиций в производство и распределение газообразного топлива); и в-третьих, устойчивой позитивной динамикой инвестиционного спроса в обрабатывающем производстве [49, с 24].

В 2012 году больше всего инвестиций пошло на промышленность – 49, 2% к общему числу, в транспорт и связь – 26,2%, а так же в добычу полезных ископаемых – 20,3%. В 2013 и 2014 годах тенденция сохранилась.

С 2012 по 2014 год объем инвестиций к общей структуре инвестирования в основной капитал увеличился в промышленность (с 49,2 до 51,5%), в добычу полезных ископаемых (с 20,3 до 22,2%), обрабатывающие производства (с 17,2% до 18,8%), в строительство (с 1,8 до 2,2%), в оптовую и розничную торговлю (с 2,1 до 2,7%), в гостиницы и рестораны (с 0,3 до 0,8%), в операции с недвижимым имуществом (с 7,8 до 10,8%). Снижение объема инвестиций к общей структуре по итогу в 2012-2014 годах наблюдается в пунктах: производство и распределение электроэнергии, газа и воды, транспорт и связь, деятельность железнодорожного транспорта, здравоохранение и прочие услуги (таблица 2.1.3) [51].

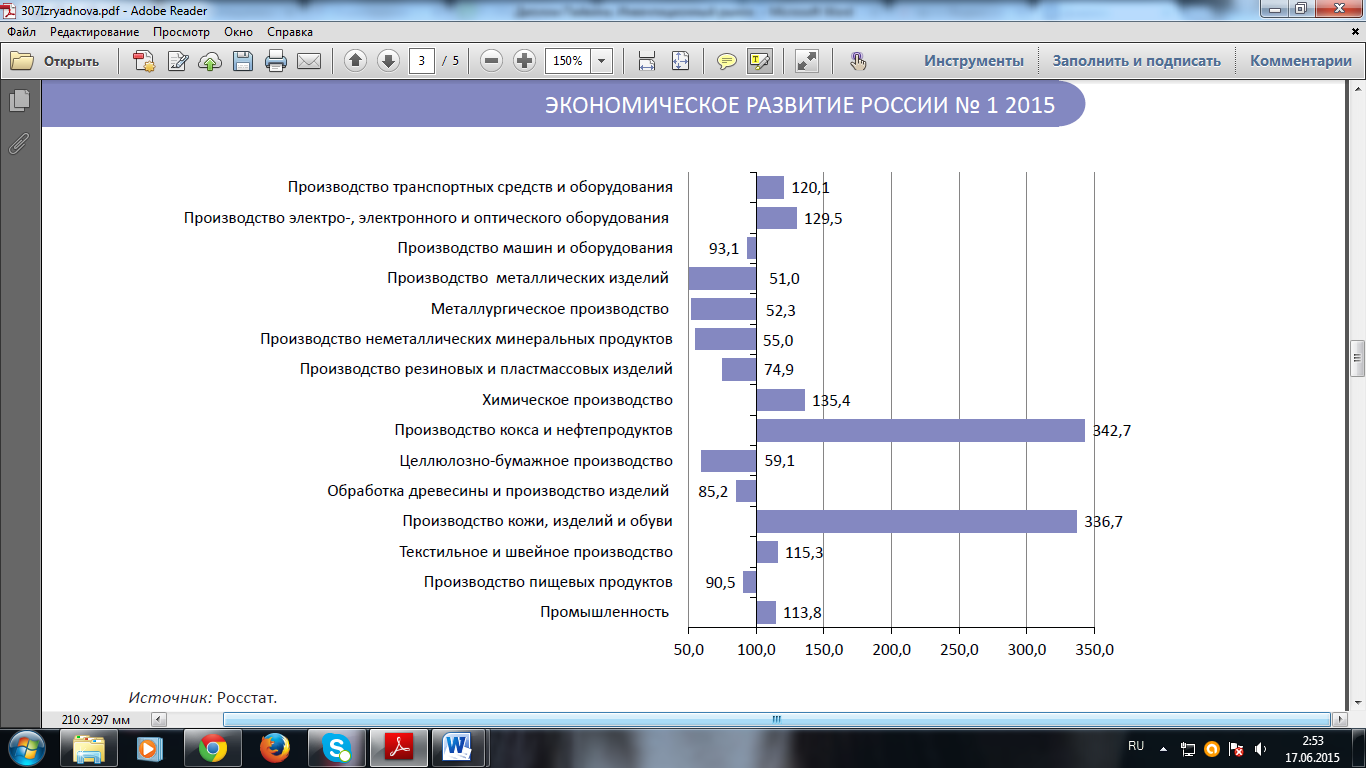

В 2014 году опережающими темпами относительно среднего уровня по обрабатывающему производству увеличились инвестиции в основной капитал производства транспортных средств (126,1%), производства кокса и нефтепродуктов (114,7%), на совокупную долю которых приходится почти 40% инвестиций в основной капитал обрабатывающего производства. При этом следует отметить, что инвестиционная активность в этих видах деятельности не сопровождалась одновременным повышением инвестиционной деятельности со стороны сопряженных производств машиностроительного комплекса, производящих капитальные товары. В январе – сентябре 2014 г. падение инвестиций в производство машин и оборудования составило 17,7% и полностью нивелировало успех прошлого года. Инвестиции в производство электрооборудования, электронного оптического оборудования на протяжении последних шести лет подвержены существенным колебаниям, и хотя в этом виде экономической деятельности инвестиции в основной капитал превысили докризисный уровень 2008 г., однако падение активности в 2012–2014 гг. не дает достаточных оснований для позитивных прогнозов в краткосрочной перспективе. [42. с. 24]

В январе – сентябре 2014 г. сохранилась тенденции к повышению инвестиционной активности в производствах потребительского комплекса, что связано с активным вовлечением конкурентоспособных мощностей и усилением процессов импортозамещения.

Структура инвестиций в основной капитал по видам основных фондов в январе – сентябре 2014 г. трансформировалась за счет повышения объемов и доли вложений в строительство жилищ при сокращении удельного веса инвестиций в машины, оборудование и транспортные средства, – в нежилые здания и сооружения.

Положительная динамика вводов в действие общей площади жилых домов фиксировалась со второй половины 2011 г. и определялась некоторым улучшением ситуации с финансированием. В январе – сентябре 2014 г. организациями всех форм собственности введено в действие 48,7 млн. кв. м, что на 24,6% больше, чем за соответствующий период предыдущего года. Однако следует отметить, что сложившийся в 2014 году существенный разрыв темпов вводов и объемов строительных работ вызван сокращением объемов необходимых заделов, что с высокой степенью вероятности может привести к усилению спада в строительном комплексе в середине 2015 года.

Происходят изменения в структуре инвестиций в строительство жилья в 2012–2014 гг. по источникам финансирования, связанные с повышением объемов и доли средств населения в долевом жилищном строительстве при нарастающем сокращении средств организаций (Приложение 4). В январе – сентябре 2014 г. средства, полученные на долевое участие в строительстве, увеличились на 62,0 млрд. руб., в том числе средства населения – на 53,3 млрд. руб. по сравнению с аналогичным периодом предыдущего года. Повышение инвестиционной активности населения поддерживалось расширением масштабов кредитования. Объем ипотечных кредитов по итогам января – сентября 2014 г. составил 1213 млрд. руб. и увеличился в 1,33 раза относительно соответствующего периода предыдущего года.

Характер финансирования инвестиционной деятельности в январе – сентябре 2014 г. четко сегментирован. В номинальном выражении инвестиции за счет собственных средств и кредитов банков продолжают увеличиваться, а бюджетных средств – сокращаются.

По итогам января – сентября 2014 г. доля собственных средств предприятий в структуре инвестиций в основной капитал повысилась до 50,2% и на 1,2 процентный пункт превысила показатель соответствующего периода предыдущего, 2012 года (Приложение 5). За счет бюджетных средств было профинансировано 845,9 млрд. руб. инвестиций в основной капитал, что составляет 13,9% от общего объема инвестиций в экономику. В 2013 году за счет бюджетных средств было профинансировано 877,6 млрд. руб., а в 2012 г. – 777,6 млрд. руб., что соответственно составило 15,4 и 14,2 процентов от общего объема инвестиций в экономику. По сравнению с январем – сентябрем 2013 г. объем финансирования инвестиций за счет средств федерального бюджета сократился на 37,8 млрд. руб. и не был компенсирован участием бюджетов субъектов Федерации и местных бюджетов [51].

В соответствии с Федеральной адресной инвестиционной программой (ФАИП) на 2014 г. были выделены ассигнования в размере 568,7 млрд. руб., в том числе из федерального бюджета – 547,1 млрд. руб. По данным Росстата, по объектам ФАИП уровень финансирования бюджетных ассигнований, предусмотренных на реализацию ФАИП, в январе – сентябре 2014 г. составил 304,5 млрд. руб., или 55,7% лимита средств, предусмотренного на год. Использование средств в январе – сентябре 2014 г. за счет всех источников финансирования составило 20,6 млрд. руб., или 36,3% от предусмотренного на год объема средств за счет всех источников.

Всего в 2014 г. предусмотрено финансирование 2420 строек, объектов и мероприятий, к вводу предусмотрено 809 объектов. По данным Росстата, за 9 месяцев 2014 г. осуществлен ввод 42 объектов. Одна из основных причин несвоевременного начала реализации мероприятий по-прежнему остается позднее снятие главными распорядителями бюджетных средств ограничений по финансированию.

В январе – сентябре 2014 г. доля банковских кредитов в структуре источников финансирования сохранилась примерно на уровне соответствующего периода предыдущего года. Изменения структуры банковского кредитования в последние три года определяются повышением объемов и доли кредитов российских банков, которые замещали кредиты иностранных банков. По сравнению с январем – сентябрем 2013 г. кредиты российских банков увеличились на 19,1 млрд. руб. при показателе 141,6 млрд. руб. годом ранее. В 2014 году Центральным банком семь раз пересматривалась ключевая ставка с 5,5% (03.02.2014) до 8,0% (28.07.2014) и 17,0% (16.12.2014), что вело к удорожанию кредитов и сокращению спроса

на них.

Следует отметить, что в январе – сентябре 2014 г. фиксировалось увеличение кредитов иностранных банков на 10,5 млрд. руб. по сравнению с

аналогичным периодом предыдущего года, однако, это не компенсировало сокращения притока инвестиций из-за рубежа. Иностранные инвесторы остро отреагировали на изменения политико-экономической ситуации в России, резко сократив масштабы вложений. Инвестиции, поступившие в российскую экономику из-за рубежа в январе – сентябре 2014 г., составили 52,2 млрд. руб., или 0,9% общего объема инвестиций в основной капитал.

В структуре источников финансирования доля инвестиций за счет средств вышестоящих организаций сократилась до 12,3% в январе – сентябре 2014 г. против 18,9% в январе – сентябре 2012 г. Поскольку в российской практике средства вышестоящих организаций представлены крупными холдингами, акционерными компаниями и финансово-промышленными группами с государственным участием, то ослабление активности этих институциональных инвесторов на протяжении 2013–2014 гг. крайне негативно отразилось на динамике инвестиций в основной капитал российской экономики [37, с. 52].

Международное рейтинговое агентство «Standard & Poor’s» понизило долгосрочные и краткосрочные рейтинги России по обязательствам в иностранной валюте до уровня «BBB/A-3», долгосрочные и краткосрочные рейтинги по обязательствам в национальной валюте находятся на уровне «BBB/A-2», а прогноз по долгосрочным рейтингам – «негативный». Негативными рейтинговыми факторами по прежнему названы структурные недостатки российской экономики, в частности, слабые экономические институты, неадекватные требованиям повышения конкурентоспособности экономики и формированию благоприятного инвестиционного и делового климата, а также высокая зависимость экономики от углеводородов.

По итогам января – ноября 2014 г. инвестиции в основной капитал составили 97,2% относительно показателя предыдущего года и 95,2% – ноября 2014 года. При сложившейся динамике основных макропоказателей по итогам 2014 года сокращение инвестиций в основной капитал составило 4%. Можно сделать вывод, что этот факт крайне негативно скажется на условиях функционирования строительно-инвестиционного комплекса в 2015 году.

2.2. ФИНАНСОВЫЕ ИНВЕСТИЦИИ В РОССИЙСКОЙ ФЕДЕРАЦИИ

В любой экономике важной составляющей являются финансовые инвестиции, так как они являются инструментом перераспределения средств от экономических агентов, имеющих свободные средства, к экономическим агентам, нуждающимся в дополнительном финансировании. Развитие инвестиционного финансового рынка повышает степень участия различных компаний в процессе привлечения дополнительных средств для своих инвестиционных программ путем размещения своих ценных бумаг на рынке, также развитый фондовый рынок играет ключевую роль в финансировании экономики по сравнению с банковским сектором.

Если инвестиционный рынок в стране развит недостаточно, то возможна ситуация, при которой компаниям не будет хватать средств для финансирования своих нужд, инвестиционных проектов и тому подобное. Результатом этого будет отсутствие новых рабочих мест, снижение выпуска продукции и производительности труда, что в свою очередь приведет к снижению реальных доходов населения и, как следствие, к снижению спроса в экономике. Итогом вышеперечисленного может стать ситуация, когда страна войдет в стагнацию.

Говоря о значении финансовых инвестиций для страны, следует также отметить тот факт, что наличие развитого инвестиционного рынка способствует притоку иностранных инвестиций в экономику страны, что является крайне важным для тех стран, где потребность в инвестиционных средствах выше, чем величина создаваемых сбережений [2].

В России, не смотря на развивающуюся экономику с высокой доходностью, проблема недостатка долгосрочных инвестиций до сих пор не решена, так как иностранные инвесторы больше склонны к портфельным инвестициям, а не к прямым. Для решения сложившейся проблемы в настоящее время ведется работа по созданию Международного финансового центра в Москве. Но для того, чтобы привлечь иностранных инвесторов в экономику, необходимо в первую очередь провести ряд структурных изменений на инвестиционном рынке.

Инвестиционный рынок в России сравнительно молод и относится к категории развивающихся рынков, для которых характерна высокая доходность, но и более высокая степень риска. В Российской Федерации он регулируется посредством целого ряда законодательных актов, а также через деятельность Федеральной службы по финансовым рынкам и с помощью некоммерческих организаций – объединения профессиональных участников рынка ценных бумаг (Национальная Ассоциация Участников Фондового Рынка, Профессиональная Ассоциация Регистраторов, Трансфер-Агентов и Депозитариев).

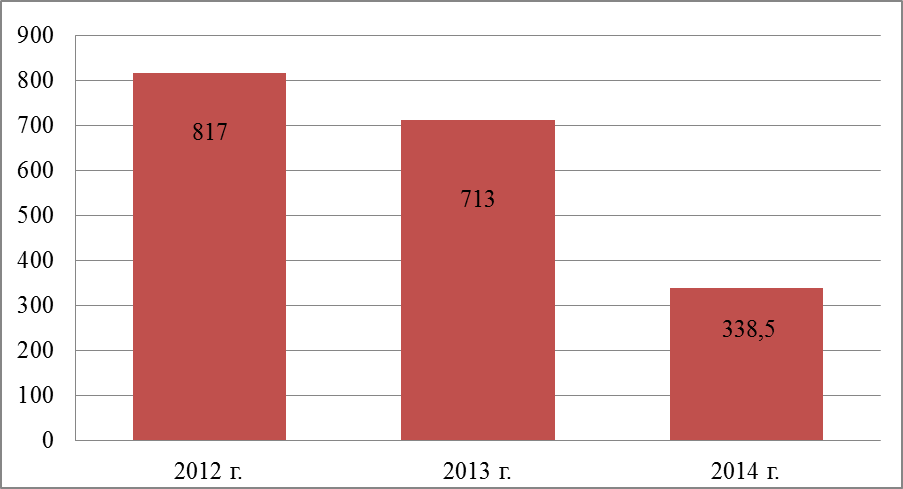

В России на рынке акций за первое полугодие 2013 года количество эмитентов акций на внутреннем организованном рынке уменьшилось на пять и составило 270 – на 14% меньше, чем было в 2012 году. Бумаги еще 30 российских компаний обращаются только на внешних рынках (Приложение 6). По данным рисунка видно, что капитализация внутреннего рынка акций за период 2012-2013 годов имеет четкую тенденцию к снижению. В 2014 г. капитализация рынка акций составила 338,5 млрд. долл., что на 374,5 млрд. долл. (110,64%) ниже чем в 2013 г. – 713 млрд. долл. Такая динамика отчасти вызвана скачками цен на нефть и обстановке на фондовых биржах в США. Также сохраняется структурная концентрация: доля десяти наиболее капитализированных эмитентов составляет 61% (62% по итогам 2013 г.), стоит отметить, что это акции компаний нефтегазовой отрасли, что свидетельствует о высокой степени зависимости российского фондового рынка от мировых цен на нефть [44, с. 18].

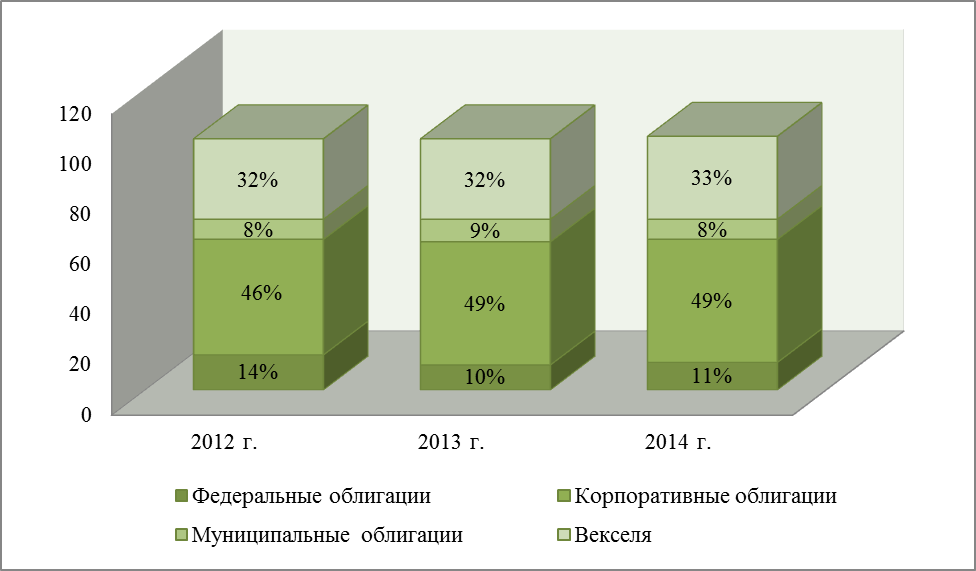

Ситуация на рынке облигаций в 2013 году обстояла следующим образом: число эмитентов «рыночных» облигаций стало расти, и достигло 306 – на 6,3% больше, чем в 2012 году, однако, к в 2014 г. данный показатель снизился и составил 288. Количество эмиссий «рыночных» облигаций выросло до 836 выпусков (на 20% больше, чем годом ранее). Объем внутреннего рынка корпоративных облигаций увеличился по номинальной стоимости на 20% и достиг к концу 2014 г. – 4,6 трлн. руб. Объем биржевых сделок с корпоративными облигациями вырос на 44% по сравнению с аналогичным показателем и в 2014 г. составил 3,2 трлн. руб. (Приложение 7).

Из Приложения 7, видно, что наибольший объем в структуре отечественного долгового рынка за период 2012-2014 г., приходится на корпоративные облигации (48%). Это можно объяснить тем, что корпоративные облигации позволяют, не изменяя и не перераспределяя собственность, обеспечивать предприятиям доступ к рынку капитала. На втором месте – векселя (32,3%), динамика которых так и не оправилась от последствий финансового кризиса. На третьем месте – федеральные облигации (11,6%), число которых в течение 2012-2014 г. колебалось в среднем на 2,5% [51].

Оценить состояние рынка финансовых инвестиций позволяют индексы. В России - это семейства индексов РТС (например, РТС-2, RTS Standard) и ММВБ (в том числе индекс ММВБ 10, индекс корпоративных облигаций ММВБ, муниципальных облигаций ММВБ, государственных облигаций ММВБ).

ММВБ – представитель двух самых больших фондовых бирж России специализирующихся на торговле акциями, облигациями, фьючерсами и так далее. ММВБ расшифровывается, как «Московская Межбанковская Валютная Биржа». Расчет данного индекса, подразумевает расчет в реальном времени (в рублях) и согласно результатов по заключенным сделкам с акциями, которые входят в индекс ММВБ. В состав базы для расчета ММВБ входят акции очень известных российских компаний таких как: «Норильский никель», «Аэрофлот», «Лукойл», «Газпром», «ММК», «Сбербанк России», «Транснефть» и многие другие (Приложение 8).

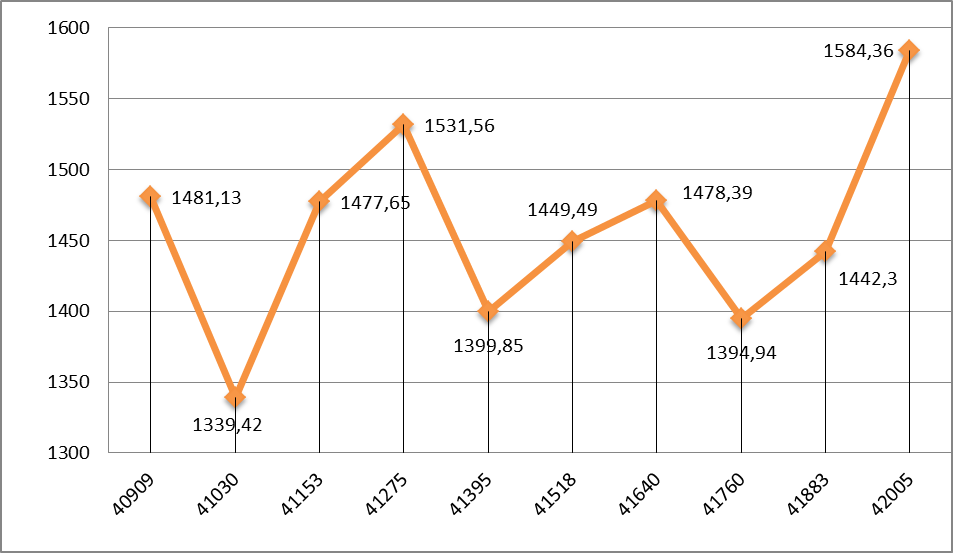

За период 2012-2014 г. индекс ММВБ показал положительный тренд, об этом свидетельствует линия тренда, построенная на графике (Приложение 8). Максимальное значение индекс ММВБ показал в январе 2015 г. – 1584,36. Минимального значения индекс ММВБ достиг в мае 2012 г. – 1339,42. Среднее значение индекса – 1325,37. Колебания индекса за период 2014-2015 г. связаны с развитием кризиса в Украине и дальнейшим введением санкций Европейского союза и США против России [43, с. 13].

РТС – индекс Российской торговой системы (фондовой биржи). Именно этот индикатор считается главным индикатором на рынке ценных бумаг России. Индекс РТС отражает текущую суммарную рыночную капитализацию (выраженную в долларах США) акций некоторого списка эмитентов в относительных единицах. Каждый рабочий день индекс РТС рассчитывается в течение торговой сессии при каждом изменении цены инструмента, включённого в список для его расчёта. Первое значение индекса является значением открытия, последнее значение индекса — значением закрытия.

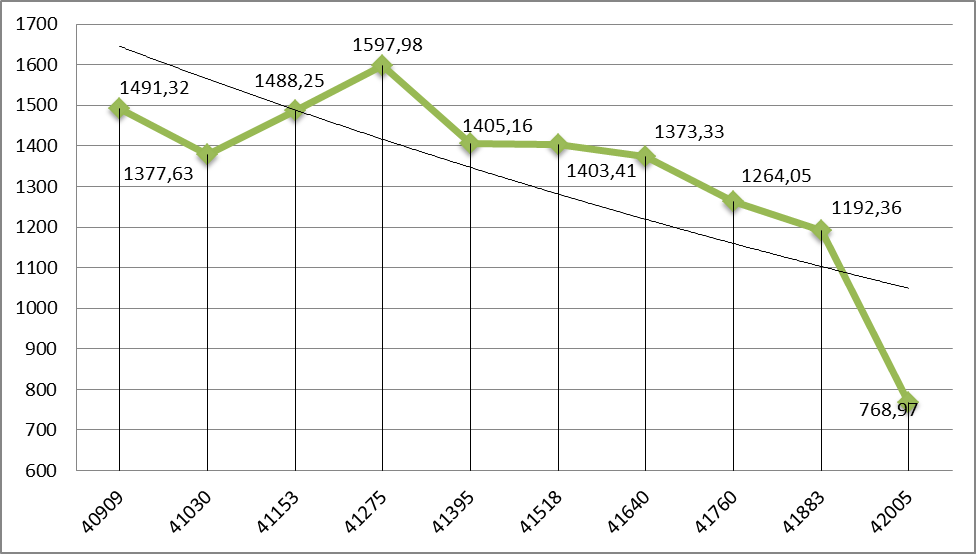

Индекс РТС имеет отрицательный тренд (Приложение 9). Индекс с января 2012 г. по январь 2015 г. упал на – 722,35 или 48,43%. Максимальное значение индекс показал в январе 2013 г. – 1597,98. Минимальное значение было зафиксировано в январе 2015 г. – 768,97. Среднее значение индекса – 1214,76.

Поведение российского рынка зависит не только от цен на нефть, сколько от ситуации на фондовом рынке таких стран, как США, ведущих европейских стран и Китая. Такая ситуация объясняется влиянием иностранных инвесторов, для которых нет существенной разницы между рынками развивающихся стран, будь то рынок Вьетнама или же рынка России. Российский фондовый рынок в значительной степени интегрирован с другими развивающимися рынками. Положительный аспект финансовой глобализации часто связывают с прямыми иностранными инвестициями. В связи с ускорением глобализационных процессов в последние два десятилетия наблюдалось заметное увеличение, как числа потоков прямых иностранных инвестиций, так и их объемов.

Объем иностранных инвестиций в Россию за период 2009-2015 г. имеет отрицательный тренд (Приложение 10). В 2014 году прямые иностранные инвестиции в Россию упали на 70%, до 19 млрд. долл. В качестве причин столь резкого снижения интереса можно назвать санкции против России, а также отрицательные перспективы роста экономики. Еще одной причиной резкого падения объемов прямых иностранных инвестиций стал значительный объем инвестиций, достигнутый Россией в 2013 году. Тогда страна оказалась по этому показателю на третьем месте в мире, уступив лишь США и Китаю. По итогам 2013 года в Россию было вложено 79 млрд. Правда, значительная часть этой суммы пришлась на одну сделку – покупку компании британской BP почти 20% акций «Роснефти» в рамках сделки по ТНК-BP. Украинский конфликт и санкции против России напугали инвесторов из развитых государств [51].

Особенности развития финансовых вложений организаций в 2013 году формировались под воздействием множества факторов и характеризовались разнонаправленностью при сохранении общего тренда 2012 года. Так, общий объем финансовых вложений организаций в 2013 году несколько возрос (до 72888,5 млрд. руб.), при этом наблюдалось преобладание краткосрочных вложений (Приложение 11). В 2014 году всего финансовых вложений зарегистрировано в сумме 78604 млрд. рублей из них также большую часть составляют краткосрочные финансовые вложения – 68799,0 млрд. рублей.

Увеличились в период 2012-2014 годов финансовые вложения в долговые ценные бумаги и депозитные сертификаты с 198 до 1229,3 млрд. рублей соответственно. Подобная ситуация наблюдается с предоставленными займами, прочими долгосрочными финансовыми вложениями, с прочими краткосрочными финансовыми вложениями.

В паи, акции и другие формы участия в капитале (долгосрочные финансовые вложения) в 2012 году было вложено 3024 млрд. рублей, в 2013 году произошёл резкий скачок, и сумма составила 5540,8 млрд. рублей. В связи со сложившейся кризисной ситуации в конце 2014 года, этот же показатель по итогу 2014 года снизился до 3292,0 млрд. рублей. Аналогичная ситуация произошла с краткосрочными финансовыми вложениями в паи, акции и другие формы участия в капитале. В 2012 году показатель составлял – 6485 млрд. руб., в 2013 – 8412,8 млрд. рублей, в 2014 году – 7468,4 млрд. рублей [38, с. 36].

Если говорить о структуре финансовых инвестиций, в процентном соотношении к итогу в период с 2012 по 2014 года, то объем инвестиций структурно увеличивается только в предоставленные займы (краткосрочные вложения) с 10,3% до 12,8%.

Исходя из анализа, можно сделать вывод, что финансовый рынок инвестиций к концу 2014 года претерпевает некоторые трудности, которые связаны с экономической и политической ситуацией в стране. Поэтому для успешного привлечения финансовых инвестиций и развития фондового рынка в России необходимо провести комплекс мер, который будет включать в себя:

1) совершенствование законодательства;

2) улучшение механизмов привлечения инвесторов и защиты их интересов;

3) совершенствование регулирования на финансовом рынке;

4) предупреждение и пресечение недобросовестной деятельности на фондовом рынке;

5) формирование положительного имиджа российской фондовой биржи.

В заключении можно отметить, что решение изложенных задач позволило бы создать надежную базу долгосрочного роста российского финансового рынка и повышение его роли как в рамках национальной, так и мировой экономики. Однако это невозможно будет сделать без фундаментальных изменений в экономике России, снижении ее зависимости от цен на нефть, снижения политических рисков в стране, усовершенствования борьбы с коррупцией.

2.3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ИНВЕСТИЦИОННОГО РЫНКА РОССИИ

Замедление российской экономики, наблюдавшееся с середины 2012 года, первоначально было связано с инвестиционной паузой, вызванной разрастанием долгового кризиса в еврозоне. По мере замедления экономического роста всё более отчетливо стали проявляться структурные проблемы, обусловленные опережающим ростом издержек, прежде всего, связанных с трудовыми ресурсами. Вследствие этого происходило сокращение доли валовой прибыли в структуре ВВП и, как результат, уменьшение ресурсов для инвестиционного роста. В итоге инвестиционная пауза затянулась, а в 2014годук этому экономического роста. Эскалация конфликта на Украине, введение экономических санкций в отношении России и падение цен на нефть с середины 2014 года привели к росту неопределенности, сокращению доходов и резкому ухудшению бизнес - уверенности. Ограничение доступа на международные рынки капитала и ужесточение денежной политики привели к росту стоимости заимствований, что в еще большей степени негативно отразилось на инвестиционном настроениях, вызвав усиление оттока капитала, ослабление рубля и всплеск инфляции.

Последнее обстоятельство привело к снижению реальных располагаемых доходов населения (-1 % к 2013 году) и ослаблению потребительского спроса. Правда, в полной мере в 2014 году этот эффект не успел проявиться, так как «убегая» от инфляции население предпочитало тратить деньги, а не сберегать. Однако такая модель поведения потребителей возможна лишь в краткосрочном периоде. По мере дальнейшего снижения

реальных доходов ограничения, связанные с потребительским спросом, начнут проявляться всё более отчетливо и станут одним из ключевых факторов негативной экономической динамики в 2015 году [2].

Наиболее ощутимый спад отмечается в инвестиционной деятельности. Закрытие внешних рынков капитала снизило ресурсную базу банков, а рост премий за риск повысил стоимость заемных средств предприятий. Темпы прироста инвестиций в основной капитал с начала 2014 года колебались в отрицательной области: - 4,8 % в первом квартале, -1,4 % во втором, -2,4 % в третьем и -3,0 в четвертом. Сезонно очищенная динамика была отрицательной в течение всего периода, за исключением второго квартала, когда наблюдалось некоторое восстановление после провала в начале года.

Сокращение связано со снижением капитальных вложений субъектов предпринимательства и инвестиций, не наблюдаемых прямыми статистическими методами. В то же время рост инвестиционной активности крупных и средних организаций в течение года ускорялся (в III квартале до 3,1 % после 2,1 % во II квартале и 1,8 % в I квартале). Таким образом, по итогам 2014 года возросшая общая экономическая неуверенность инвесторов

привела к сокращению в основной капитал на 2,5 %, что связано в основном с компаниями рыночных секторов в таких видах деятельности как предоставление прочих коммунальных, социальных и персональных услуг, здравоохранение и предоставление социальных финансовая деятельность, металлургия и деревообрабатывающий комплекс.

2014 год действительно для экономики Российской Федерации оказался одним из наиболее неблагоприятных за последние десять лет. На протяжении него не только не удалось обеспечить приток прямых и портфельных инвестиций, но и наблюдался серьезный отток.

В последние годы инвестиционная привлекательность Российской Федерации снижается. Об этом можно судить по уменьшению доли реинвестированных прямых вложений в капитал. Также существенная часть поступлений из других государств приходится на офшоры, а их в свою очередь назвать «иностранными» можно с большой натяжкой.

На «прочие инвестиции» приходится максимальный удельный вес в накопленном иностранном капитале, их значение достигает 66.3%. Они представляют собой займы и кредиты. На прямые инвестиции было направлено менее 33% от всех иностранных вложений, на портфельные инвестиции пришлось совсем немного денежных средств.

Летом 2014 года начал наблюдаться обвал инвестиций, который связан с завершением масштабного строительства и реализации крупных инвестиционных проектов. Увеличение инвестиций можно увидеть только в области разработки несырьевых ископаемых, торговле и организации отдыха.

Министерство экономического развития РФ на протяжении 2014 года несколько раз ухудшало свои ожидания в отношении увеличения инвестиций. Последний прогноз ведомства – 3.9%, а эксперты «Высшей школы экономики» пообещали увеличение только на 2.2%. Аналитики «Райффайзенбанка» ограничились прогнозом прироста лишь на 1% [33 с 87].

В начале 2015 года у всех на слуху ряд проблем, вызванных падением стоимости нефти и введенными санкциями. Из-за них рубль сильно девальвировал (почти в два раза). Это значит, что при получении прибыли в случае вывода средств за рубеж их реальная стоимость снизится в два раза. Как всегда, экономический кризис не привлекает инвесторов, разве что ближе к своему завершению, когда стоимость ценных бумаг и различных активов минимальна.

В последние годы существенно возросло количество нарушений законодательства в бюджетной и финансовой сферах. Счетная палата посчитала, что в 2014 году только при расходовании средств Фонда национального благосостояния было допущено ошибок на более 1 трлн. рублей. Так, если сравнить показатели нецелевого применения бюджетных средств, то в 2001 году он был в три раза ниже, чем в 2011. Такое положение вещей никак не содействует созданию привлекательного инвестиционного климата.

Россия известна высоким показателем киберпреступности и экономической преступности, который выше среднего значения по Европе и в мире. В подобных условиях доверить собственные средства компаниям, которые не имеют высокой защиты, достаточно опасно.

Некоторых российских и иностранных инвесторов отпугивает высокая стоимость заемных средств, а также сильная привязка Российской Федерации к нефти, которая является главным источником наполнению бюджета.

В рейтинге «Doing Business», который составляется каждый год и отражает простоту регистрации бизнеса и его ведения, по итогам 2013 года Российская Федерация заняла 93 место, поднявшись на 19 ступеней за год. В результате РФ стала третьей по динамике улучшения деловой среды. Однако Россия находится на одной ступени с Сербией и Барбадосом.

Исследование Всемирного банка основывается на оценке 10 критериев государства: налогообложение, простота получения разрешения на строительство, регистрация прав собственности и иные показатели. В то же время по таким показателям, как разрешение неплатежеспособности, защита инвесторов и кредитование, Россия ухудшила свои результаты по сравнению с 2012 годом.

Как бы то ни было, 93 позиция – это далеко не самый лучший показатель и до лидеров России еще очень далеко. К тому же не все считают оценку Всемирного банка объективной, поскольку исследование основывается по показателям по столицам (для России это Москвы).

По мнению аналитиков Всемирного банка, в сфере бизнеса во всех важных процедурах наблюдается высокая бюрократизация. К примеру, для постройки здания в РФ требуется собрать, по меньшей мере, 50 документов. Для сравнения в Сингапуре нужно всего лишь 11[40, с. 358].

Чтобы были видны какие-то улучшения, нужно хотя бы снизить временные затраты на регистрацию предприятий, а также увеличить количество операций, которые можно осуществлять посредством интернета.

Если говорить о факторах, которые ухудшают инвестклимат в РФ, то важно учесть слабую развитость фондового рынка и низкий экономический рост. По результатам 2013 года приблизительно половина акций ММВБ продемонстрировали отрицательную динамику, среди них «Газпром», «ВТБ», «Лукойл», «»Роснефть и другие.

Общеизвестно, что в последние годы миллиарды долларов покидают Россию, направляясь в экономику других государств. И в 2014 году эта тенденция существенно усилилась.

Одна из причин в том, что владельцы отдельных российских предприятий – компаний нефтегазовой отрасли, экспортеров металлов – зарабатывали сверхприбыли за счет высокой стоимости нефти. На данный момент в РФ не так много действительно интересных инвестпроектов, многие из этих средств выводятся из страны и направляются в другие государства в виде инвестиций.

Другая причина заключается в том, что огромные средства вкладывают в недвижимость других стран. Приблизительная оценка – 13 млн. долл. каждый год. Особой популярностью пользуется жилье в Болгарии, Испании, Турции, Италии, Швейцарии и Великобритании.

Также средства, которые выводятся из страны, нередко добываются нечестным путем либо являются коррупционными доходами.

Компания «Jones Lang LaSalle» провела исследования, по результатам которого оказалось, что в 2014 году существенно возросли инвестиции в российскую недвижимость. Они полагают, что данный показатель будет на порядок выше, чем в период до кризиса. Аналитики компании считают, что инвестиции достигли 7 млрд. долл. [48, с. 52].

С другой стороны, иностранные инвесторы опасались вкладывать деньги в материальное производство. Причина простая – большие сложности и бюрократическая волокита. Например, чтобы оформить землю под застройку или подключиться к электросети, необходимо собрать целую кипу документов.

Девять дорожных карт были призваны облегчить жизнь иностранцев. В них обозначены 173 мероприятия, которые должны охватить все проблемные сферы – регистрацию недвижимости, таможню, строительство, конкуренцию и т.д. Но к завершению 2013 года не была подготовлена и их половина. Если говорить о достижениях, то здесь можно отметить разрешение на предоставления таможенных документов в электронном виде и отмену требования предоставления в таможенные органы паспорта сделки. Упрощение ряда организационных моментов позволило в 2014 году увеличить объемы инвестиций в промышленность.

При этом значительная часть иностранных инвестиций направлена в финансовый капитал, а не в производственную сферу. Существенная доля этих средств – это краткосрочные кредиты, которые российские предприятия получили на срок до полугода.

В результате российскому производителю приходится брать западные кредиты под немалый процент, в это же время правительство размещает долю доходов от нефтегазового экспорта под максимум 2% в американские трежерис (облигации правительства США).

Согласно предложенному Министерством экономического развития РФ прогнозу социально-экономического развития Российской Федерации на 2015 год инвестиции в основной капитал смогут упасть на 13,7% по отношению к 2014 году.

Ожидается, что наибольший вклад в снижение темпов роста экономики внесет валовое накопление. Закрытость мировых рынков капитала для большинства российских банков и компаний, неопределенность и экономическая неуверенность приведут к сокращению инвестиций в основной капитал на 13,7 процента.

В целом валовое накопление сократится на 27,3 %, поскольку в условиях снижения производства у предприятий и организаций наиболее сильно снизится уровень запасов материальных оборотных средств. В условиях столь низкой инвестиционной активности перераспределение располагаемых в экономике ресурсов в пользу потребления приведет к тому, что ожидаемая относительная величина валового накопления в 2015 году понизится до15,6% ВВП против 20,1% ВВП в предшествующем году [19, с. 287].

Высокая стоимость заемных ресурсов, удорожание импортируемых инвестиционных товаров, рост долговой нагрузки и общая экономическая неуверенность инвесторов приведут к сокращению инвестиций частных компаний на 15,3 % к уровню 2014 года. Основной вклад в снижение внесут такие виды деятельности, как строительство и операции с недвижимым имуществом, аренда и предоставление услуг, сокращение объема инвестиций в которых наиболее сильно проявится во второй половине 2015 г., когда текущие объекты будут сданы, а решения о начале новых, вероятно, отложены.