Анализ обеспечения возвратности банковских ссуд: проблемы и пути решения (на примере АО «Цеснабанк»)

Министерство образования и науки Республики Казахстан

АО Университет «КАЗГЮУ»

Высшая школа экономики

Кафедра «Финансы, учет и аудит»

Бексеитов А.А.

Анализ обеспечения возвратности банковских ссуд: проблемы и пути решения (на примере АО «Цеснабанк»)

ДИПЛОМНАЯ РАБОТА

специальность 5В050900 - «Финансы»

Астана 2015

Министерство образования и науки Республики Казахстан

АО«Университет КАЗГЮУ»

Высшая школа экономики

Кафедра «Финансы, учет и аудит»

«Допущена к защите»

и.о. заведующей кафедрой

______________ А.М. Токтабаева

«___»___________ 2015 г.

ДИПЛОМНАЯ РАБОТА

На тему: «Анализ обеспечения возвратности банковских ссуд: проблемы и пути решения (на примере АО «Цеснабанк»)»

по специальности 5В050900 - «Финансы»

Выполнил Бексеитов А.А.

Научный руководитель

ст.преподаватель Досмухамбетов М.М.

Астана 2015

УТВЕРЖДАЮ

«___» ____________ 20__ г.

Зав. кафедрой

_______________________

________________________

Календарный план выполнения дипломной работы

|

Наименование этапов работы

|

Срок выполнения по плану

|

Отметка о выполнении этапов работы

|

|

|

|

Фактический срок выполнения

|

Степень готовности выполненного этапа работы

|

Подпись студента

|

Подпись руководителя (консультанта)

|

|

Написание введения

|

|

|

|

|

|

|

Составление литературного обзора

|

|

|

|

|

|

|

Разработка методологии

|

|

|

|

|

|

|

Сбор и обработка данных

|

|

|

|

|

|

|

Анализ и интерпретация полученных результатов

|

|

|

|

|

|

|

Разработка рекомендаций по работе

|

|

|

|

|

|

|

Написание заключения

|

|

|

|

|

|

|

Оформление дипломной работы

|

|

|

|

|

|

|

Получение отзыва руководителя

|

|

|

|

|

|

|

Подготовка доклада, наглядных пособий и презентации

|

|

|

|

|

|

|

Защита дипломной работы

|

|

|

|

|

|

Руководитель дипломной работы: ст.преподаватель Досмухамбетов М.М.

Задание принял к исполнению: Бексеитов А.А.

АННОТАЦИЯ

В дипломной работе раскрыты методы и формы обеспечения возвратности банковских ссуд на примере АО «Цеснабанк».

Задача – полностью проанализировать систему обеспечения возвратности банковских ссуд, выявить проблемы и определить оптимальные и наиболее эффективные пути решения данных проблем.

Цель дипломной работы - изучение системы гарантий своевременного возврата банковских ссуд, проанализировать риски невозвратности кредита, а также рассмотреть стратегические программы этой системы.

Основываясь на теоретические и практические данные, был проведен анализ финансовой деятельности АО «Цеснабанк». В результате проведения анализа были выявлены основные и главные проблемы данной темы. На основе полученных данных анализа, были предложены методы устранения и пути совершенствования проблем.

СОДЕРЖАНИЕ

|

Введение

Основная часть

1 Обзор литературы

2 Методология исследования

3 Анализ обеспечения возвратности банковских ссуд на примере АО «Цеснабанк»

3.1 Краткая характеристика банка. Анализ залоговых кредитов АО «Цеснабанк»

3.2 Анализ отчета о финансовом положении АО «Цеснабанк»

3.3 Интерпретация полученных данных

4 Пути совершенствования

Заключение

Список использованных источников

Приложения

|

6

8

8

9

10

10

16

22

25

27

29

30

|

ВВЕДЕНИЕ

В настоящее время в Республике Казахстан происходит процесс изменения экономики во всех сферах деятельности. Соответственно, создание системы своевременного обеспечения возврата банковских ссуд в настоящее время играет для банка важную роль в связи с развитием предприятий различных форм собственности. Кредитоспособность этих организаций сложно оценить, поэтому наиболее важным критерием установления кредитных отношений с ними является использование дополнительных форм обеспечения возвратности ссуд.

Формой обеспечения возвратности кредита следует называть конкретный источник получения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника.

Гарантия возврата кредита нужна в соответствии с высокой степенью риска просрочки платежа. Формы обеспечения возврата банковских ссуд дают гарантию кредитору на сохранность и мобильность его ссудного фонда.

В банковской сфере источниками погашения кредита могут выступать выручка от реализации продукции, а также имущество, которым владеет заемщик. Выручка от реализации продукции является основным источником погашения банковских ссуд. Но она не всегда дает реальную гарантию возврата кредита. Реальной гарантией возврата кредита выручка от реализации продукции является лишь у финансово устойчивых заемщиков.

К формам обеспечения возвратности кредита относятся:

- залог имущества и прав;

- уступка требований и прав;

- передача права собственности;

- гарантии и поручительства;

- страхование;

Актуальность темы обусловлена быстрым темпом роста и увеличением объемов кредитования физических лиц. Ставшая массовой практика неисполнения обязательств по кредитному договору наносит значительный ущерб как банковской системе в частности, так и экономике в целом. Поэтому растущий интерес кредитных организаций к различным формам обеспечения возвратности выдаваемых ими кредитов имеет под собой веские основания.

Научная новизна заключается в точном анализе и расчете показателей деятельности банка.

Объектом исследования данной темы выступает АО «Цеснабанк». Выбором данного банка послужило то, что Цеснабанк является одним из сильных и стабильных банков Казахстана. В 2011 году банк вошел в Топ-10 банков по доходности и занял седьмое место с суммой 4076,50 млн. тенге нераспределенного чистого дохода. Цеснабанк – единственный коммерческий банк Казахстана с головным офисом в Астане. На сегодняшний день банк позиционирует себя как универсальный, стабильный банк с перспективным будущем.

Предметом исследования является механизм обеспечения возвратности банковских ссуд.

Цель дипломной работы - изучение системы гарантий своевременного возврата банковских ссуд, проанализировать риски невозвратности кредита, а также рассмотреть стратегические программы этой системы.

В соответствии с поставленной целью решались следующие задачи: полностью проанализировать систему обеспечения возвратности банковских ссуд, выявить проблемы и определить оптимальные и наиболее эффективные пути решения данных проблем.

Методика исследования основана на анализе отечественной и зарубежной теории и практики.

Теоретической основой послужили источники, взятые из трудов отечественных и зарубежных профессоров, экономистов, а так же информация о финансовом положении банка и данные из интернет ресурсов.

Практическая значимость данного исследования заключается в том, что ею могут воспользоваться коммерческие банки для усовершенствования своей деятельности в сфере обеспечения возвратности ссуд.

Структура и объем работы: данная дипломная работа состоит из 36 страниц, включающих в себя аннотацию, введение, четыре главы, заключение, список использованных источников и приложения.

ОСНОВНАЯ ЧАСТЬ

1 ОБЗОР ЛИТЕРАТУРЫ ПО ТЕМЕ ИССЛЕДОВАНИЯ

При изучении темы обеспечение возвратности банковских ссуд были использованы труды, профессора Н.Н. Хамитова. В своей работе «Банковское дело» автор дает объяснение того, что заемщик в качестве кредитного обеспечения может использовать одну или одновременно несколько форм, что закрепляется в кредитном договоре.

В трудах Лаврушин О.И. «Деньги. Кредит. Банки» дает определение формам обеспечения возвратности кредита, где отмечается о том, что под формой обеспечения возвратности кредита следует понимать конкретный источник погашения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника.

Автор Колесников В.И. в своей книге «Банковское дело» рассматривает различные формы и виды залога. Описывает их характеристику, дает им определения. Так же он упоминает о том, что различают два вида залога:

- при котором предмет залога может оставаться у залогодержателя;

- при котором предмет залога передается в распоряжение, во владение залогодержателю.

Автор Сейткасимов Г.С. в своих трудах «Банковское дело» дает определение гарантии. Гарантия – это особый вид договора поручительства, применяемый для обеспечения обязательства только между юридическими лицами, при котором ответственность гаранта носит субсидиарный характер. В качестве гаранта по ссуде могут выступать вышестоящая по отношению к должнику организация (министерство, ведомость, ассоциация, объединение), арендодатель, учредители и любые другие организации, включая банки. Единственное условие в данном случае – устойчивость финансового положения самого гаранта.

Кроме того, при изучении темы "Анализ обеспечения возвратности банковских ссуд" были использованы такие периодические источники, как:

- Закон Республики Казахстан от 31 августа 1995 года № 2444

«О банках и банковской деятельности в Республике Казахстан»

- Закон Республики Казахстан от 30 марта 1995 года «О Национальном Банке Республики Казахстан»

- листинг на KASE.

- Данные с официального сайта АО «Цеснабанк» www.tsb.kz

2 МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

В современных условиях развития экономики для коммерческих банков одним из актуальных вопросов является обеспечение возвратности банковских ссуд. Методология исследования основана на трудах отечественных и зарубежных профессоров, экономистов в банковской сфере.

При выполнении дипломной работы был выбран комплексный подход – изучены основные формы финансовой отчетности.

Качественные методы опираются на проведение эмпирических и теоретических исследований.

Теоретические методы исследования включают в себя анализ, синтез, индукцию, дедукцию, аналогию, абстрагирование, постановку.

Результаты исследования могут быть использованы в практической деятельности банков второго уровня для анализа обеспечения возвратности банковских кредитов.

В качестве источников информации проводимого исследования послужили данные из финансовой отчетности АО « Цеснабанк» за последние 3 года, а также данные взятые с Фондовой биржи Казахстана (KASE).

В результате исследования была определена основная цель работы и выявлен круг актуальных проблем в области обеспечения возвратности банковских ссуд.

На основе финансовой отчетности АО «Цеснабанк» был проведен анализ финансового состояния банка, качество кредитного портфеля, а также вертикальный и горизонтальный анализы.

Анализ – это разложение исследуемого целого на части, выделение отдельных признаков и качеств явления, процесса или отношений явлений, процессов. Процедуры анализа входят органической составной частью в научное исследование. Одно и то же явление, процесс можно анализировать во многих аспектах. Всесторонний анализ явления позволяет глубже рассмотреть его.

Вертикальный анализ показывает соотношение выбранного показателя с другими однородными показателями в рамках одного отчетного периода.

Горизонтальный анализ показывает сравнительный анализ финансовых данных за ряд периодов.

3АНАЛИЗ ОБЕСПЕЧЕНИЯ ВОЗВРАТНОСТИ БАНКОВСКИХ ССУД НА ПРИМЕРЕ АО «ЦЕСНАБАНК». КРАТКАЯ ХАРАКТЕРИСТИКА БАНКА

3.1 Краткая характеристика банка. Анализ залоговых кредитов АО «Цеснабанк»

Акционерный банк «Цеснабанк» образован 17 января 1992 года. Перерегистрирован в Акционерное общество открытого типа «Цеснабанк» 6 февраля 1997 года. В соответствии с Законом «Об акционерных обществах» от 10.07.1998 года Банк прошел перерегистрацию и получил свидетельство о государственной регистрации юридического лица за №4078 - 1900 - АО от 12 февраля 1999 года, как открытое акционерное общество «Цеснабанк». Головной офис расположен по адресу: г. Астана, улица Бейбитшилик 43.

Основной деятельностью Банка является проведение банковских операций согласно лицензии №74 от 27.09.2002 года, номер государственной регистрации №4078 - 1900 - АО (ИУ), выданной Национальным банком РК на проведение операций предусмотренных банковским законодательством в тенге и иностранной валюте:

- прием депозитов, открытие и ведение банковских счетов юридических лиц;

- прием депозитов, открытие и ведение банковских счетов физических лиц;

- открытие и ведение корреспондентских счетов банков и организаций, осуществляющих отдельные виды банковских операций;

- кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

- переводные операции: выполнение поручений юридических и физических лиц по переводу денег;

- учетные операции: учет (дисконт) векселей и иных долговых обязательств юридических и физических лиц;

- заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

- осуществление расчетов по поручению юридических и физических лиц по их банковским счетам;

- клиринговые операции: сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение чистых позиций участников клиринга;

- сейфовые операции: услуги по хранению ценных бумаг, выпущенных в документарной форме, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

- ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легкореализуемых ценных бумаг и движимого имущества;

- выпуск платежных карточек;

- инкассация и пересылка банкнот, монет и ценностей;

- организация обменных операций с иностранной валютой;

- прием на инкассо платежных документов (за исключением векселей);

- выпуск чековых книжек и т.д.

Предоставление и получение кредитов коммерческими банками на межбанковском рынке регламентируется Законом "О банках и банковской деятельности", Гражданским кодексом, уставами коммерческих банков и кредитными договорами.

Таблица 1

Банковские кредиты АО «Цеснабанк», тыс. тенге.

|

|

31.12.13 г.

|

31.12.14 г.

|

Отклонения

|

|

|

|

|

Абсол.

|

%

|

|

Кредиты и депозиты банков и прочих финансовых институтов

|

23 263 561

|

43 671 514

|

20 407 953

|

87,72%

|

|

Счета типа "Востро"

|

43 851

|

100 498

|

56 647

|

129,18%

|

|

Итого

|

23 307 412

|

43 772 012

|

20 464 600

|

87,80%

|

|

Примечание – составлено автором на основании финансовой отчетности АО «Цеснабанк»

|

Из Таблицы 1 мы видим, что к 31 декабря 2014 года кредиты и депозиты банков, открытых в Цеснабанке по сравнению с аналогичным периодом 2013 года увеличились на 20 407 953 тыс. тенге (88%). Это же касается и счетов типа "Востро", открытых в Цеснабанке, они по сравнению с аналогичным периодом 2013 года увеличились на 56 647 тыс. тенге (129%). Данные показатели свидетельствуют об увеличении проводимых операций Цеснабанком, а также уверенностью в его надежности как финансового партнёра, что также связано с укрепившимся кредитным рейтингом Цеснабанка.

По состоянию на 31 декабря 2014 года кредиты, выданные клиентам, составили 1,060,248,934 тысячи тенге, которые включают в себя:

Таблица 2

Кредиты, выданные клиентам, тыс. тенге.

|

|

|

|

Отклонение

|

|

|

31.12.2013г.

|

31.12.2014г.

|

в тыс. тенге

|

в %

|

|

1

|

2

|

3

|

4

|

5

|

|

Кредиты, выданные корпоративным клиентам:

|

|

|

|

|

|

Кредиты, выданные крупным предприятиям

|

192 307 150

|

278 946 761

|

86 639 611

|

145,05

|

|

Кредиты, выданные малым и средним предприятиям

|

389 584 575

|

670 138 838

|

280 554 263

|

172,01

|

|

Продолжение таблицы 2

|

|

|

|

|

|

1

|

2

|

3

|

4

|

5

|

|

Всего кредитов, выданных корпоративным клиентам

|

581 891 725

|

949 085 599

|

367 193 874

|

163,10

|

|

Кредиты, выданные розничным клиентам:

|

|

|

|

|

|

Кредиты на покупку автомобилей

|

42 303 694

|

82 305 774

|

40 002 080

|

194,56

|

|

Ипотечные кредиты

|

47 750 621

|

45 615 991

|

-2 134 630

|

95,53

|

|

Потребительские кредиты

|

27 704 088

|

27 761 012

|

56 924

|

100,21

|

|

Экспресс-кредиты

|

2 638 825

|

4 908 812

|

2 269 987

|

186,02

|

|

Кредитные карты

|

109 333

|

111 980

|

2 647

|

102,42

|

|

Всего кредитов, выданных розничным клиентам

|

120 506 361

|

160 703 569

|

40 197 208

|

133,36

|

|

Кредиты, выданные клиентам, до вычета резерва под обесценение

|

702 398 086

|

1 109 789 168

|

407 391 082

|

158,00

|

|

Резерв под обесценение

|

-28 239 735

|

-49 540 234

|

-21 300 499

|

175,43

|

|

Кредиты, выданные клиентам, за вычетом резерва под обесценение

|

674 158 351

|

1 060 248 934

|

386 090 583

|

157,27

|

|

Примечание – составлено автором на основании финансовой отчетности АО «Цеснабанк»

|

Глядя на таблицу 2 можно проанализировать кредиты, выданные клиентам. За отчетный период 2014 года всего кредитов, выданных корпоративным клиентам, составило 949,1 млрд. тенге, это больше, чем в 2013 году на 367,2 млрд. тенге. Рост связан с тем, что кредиты, выданные малым и средним предприятиям за 2014 год, увеличились по сравнению с 2013 годом на 72,0% или на 28,5 млрд. тенге. Всего кредитов, выданных розничным клиентам в 2014 году, увеличились по сравнению с предыдущим годом на 40,2 млрд. тенге или на 33,3% и на конец отчетного периода составили 160,7 млрд. тенге. В статье кредиты на покупку автомобилей можно заметить динамику роста примерно в 2 раза. В 2013 году кредитов на покупку автомобилей было выдано на сумму 42,3 млрд. тенге, в 2014 году данный показатель, увеличившись на 40,0 млрд. тенге составил 82,3 млрд. тенге. Ипотечные кредиты за отчетный период 2014 года уменьшились по сравнению с предыдущим годом на 2,1 млрд. тенге и составили 45,6 млрд. тенге, тогда как в 2013 году данный показатель составлял 47,7 млрд. тенге.

Цеснабанк выдает кредиты под залог в виде ипотечного кредитования и автокредитования. Оформить ипотечный кредит в Цеснабанке могут резиденты республики Казахстан в возрасте от 22 лет. Ипотека выдается в тенге или долларах США. Кредит может быть оформлен без первоначального взноса, если на часть его стоимости будет предоставлен дополнительный залог. Базовые же условия кредитования предполагают взнос из собственных средств заемщика в размере от 15% или выше. Срок кредита может достигать 240 месяцев (20 лет), при этом процентная ставка находится в зависимости от этих двух параметров. Самый дешевый кредит - на срок до 120 месяцев (10 лет) при первоначальном взносе 41% обойдется в 12,5% годовых. Самый дорогой (на срок более 180 месяцев (15 лет) и при взносе 15-30%) будет стоить 14,5% годовых. Процентная ставка снижается на 1 процентный пункт, в случае наличия у заемщика "хорошей" кредитной истории. Также АО «Цеснабанк» предлагает специальную программу ипотечного кредитования на приобретение недвижимости в комплексе BI Village. Первоначальный взнос должен быть не менее 20% стоимости объекта, процентная ставка составляет от 14%, срок кредита 20 лет.

АО «Цеснабанк» предлагает две кредитные программы, с помощью которых можно приобрести автомобиль:

- «новое авто с автосалона» позволяет купить понравившуюся машину без пробега;

- «рулевой» распространяется на приобретение машин с пробегом.

Для удобства заемщиков первоначальный взнос может отсутствовать, однако в этом случае придется предоставить в залог свое недвижимое имущество. Если вы не планируете оставлять такой залог, то первоначальный взнос на покупку нового авто должен составить от 10%, на покупку подержанного авто – от 30%. Размер процентной ставки зависит от выбранной программы, наличия первоначального взноса и наличия/отсутствия залога в виде недвижимости. Для владельцев зарплатных карт АО «Цеснабанк» предусмотрено снижение ставки на 1%. Существует и единовременная комиссия за открытие счета, она составляет 1,5% от суммы и выплачивается из средств клиента. Оформить автокредит могут все физические лица, являющиеся резидентами Казахстана и достигшие возраста 18 лет. Заемщики в возрасте от 18 до 22 лет должны привлечь одного созаемщика от 22 лет.

Осуществляя кредитные операции, банк стремится не только к их объемному росту, но и к повышению качества кредитного портфеля. Таким образом, для эффективного управления кредитным портфелем необходим его анализ по различным количественным и качественным характеристикам как в целом по банку, так и по его структурным подразделениям.

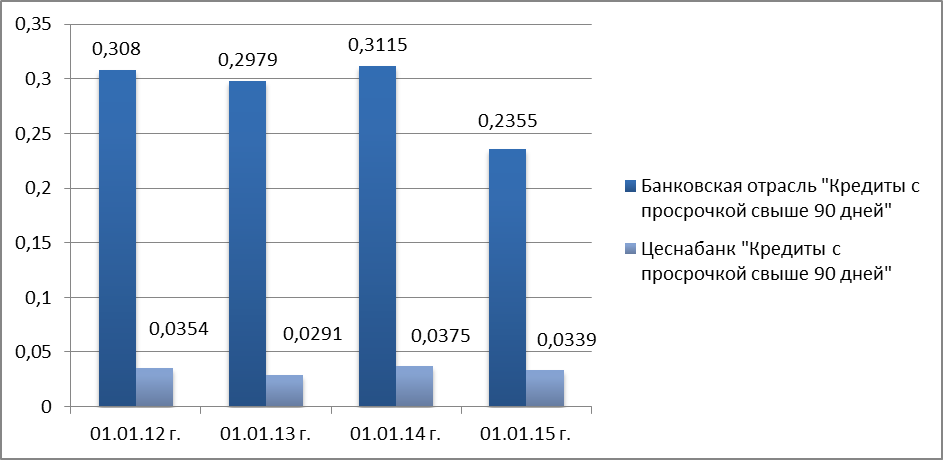

Рисунок 1 - Доля кредитов с просрочкой платежей свыше 90 дней

Примечание – составлено автором на основании данных из Официального сайта Казахстанской Фондовой биржи (KASE)

Качество кредитного портфеля АО «Цеснабанк» является одним из лучших в банковском секторе Казахстана. Доля кредитов с просрочкой платежей свыше 90 дней на 01.01.2015 г. составила всего 3,39%.

Факторы, влияющие на снижение доли проблемных кредитов в портфеле Банка:

- сбалансированная кредитная политика (диверсификация по отраслям);

- ужесточение требований к заемщикам при выдаче займов;

- усиление блока мониторинга займов (создание механизма раннего выявления факторов ухудшения качества займов, проведение постоянного мониторинга финансового состояния заемщиков, введение системы прогнозирования дефолта – до возникновения просрочки);

- эффективная работа при возврате проблемной задолженности.

В топ-3 банков по наибольшей доле стандартных кредитов на конец декабря 2014 года вошли «Цеснабанк», «Сбербанк» и «Евразийский банк». Так, самая значительная доля стандартных кредитов в «Цеснабанке» - 76,7%, доля таких займов в этом банке зашкалила за 364,4 млрд. тенге.

В Цеснабанке NPL (неработающие кредиты) на 111,2% обеспечены провизиями. Одной из причин снижения доли безнадежных займов является общий рост портфеля, когда выдавались новые, качественные займы, и доля неработающих, соответственно, «размывалась». Более позднее начало активной работы банка в Алматы позволило избежать большинства проблем, с которыми столкнулись банки, имевшие львиную долю кредитного портфеля по г. Алматы. «Цеснабанк» еще ни разу не пользовался предоставляемой Нацбанком возможностью списывать проблемные кредиты, включающей в себя освобождение от налога высвобождаемых провизий.

С начала 2014 года ссудный портфель Банка увеличился на 60,9%, достигнув 1 трлн. 69 млрд. тенге, в то время как по банковской отрасли аналогичный показатель увеличился на 6,3%.

Ссудный портфель Банка по состоянию на 1 декабря 2015 г. достиг 1 трлн. 69 млрд. тенге, увеличившись с начала года на 405 млрд. тенге. Прирост ссудного портфеля обусловлен следующим:

- рефинансирование заемщиков с хорошей кредитной историей из других банков;

- участие в государственных программах;

- Банк совместно с PWC внедрил рейтинговые и скоринговые модели для оценки кредитоспособности заемщиков;

- ссудный портфель хорошо диверсифицирован по отраслям экономики;

- постепенно осуществляется региональная диверсификация.

Банк занимает 3-е место по коэффициенту «Депозиты/Кредиты» в первой десятке банков по размеру активов на 01 декабря 2015 г. Данный показатель Банка составляет 0,94, что указывает на высокий уровень депозитной базы, достаточной для покрытия кредитной деятельности Банка.

Таблица 3

Кредитный портфель АО «Цеснабанк», млрд. тенге.

|

|

На 31.12.12

|

на 31.12.13

|

изменения с 2012 по 2013 гг.

|

на 31.12.14

|

изменения с 2013 по 2014 гг.

|

|

|

|

|

Абсол.

|

%

|

|

Абсол.

|

%

|

|

Кредит-е физ. лиц

|

68,4

|

114,208

|

45,808

|

66,97%

|

155,005

|

40,797

|

35,72%

|

|

Кредит-е юр. лиц

|

406,6

|

549,792

|

143,192

|

35,22%

|

914

|

364

|

66,24%

|

|

Итого

|

475

|

664

|

172

|

36%

|

1 069

|

313

|

47%

|

|

Примечание – составлено автором на основании данных НБ РК

|

На основе Таблицы 3 можно сделать вывод о том, что целевой клиентской базой Цеснабанка являются корпоративные клиенты. Доля розничных ссуд ощутимо ниже – 14,5% кредитного портфеля на конец 2014 года, что на 2,7% ниже результатов 2013 года. Автокредиты занимают 49,9% кредитного портфеля физических лиц, ипотека – 29,4%, потребительские займы – 17,6%, экспресс-кредиты – 2,9%, кредитные карты – 0,2%.

Портфель банка преимущественно ориентирован на корпоративных заемщиков – их доля превышает 85,5% кредитного портфеля. На конец 2013 года наблюдается рост объема кредитования юридических лиц на 172 млрд. тг (36%) по сравнению с предыдущим годом, а в 2014 году на 313 млрд. тг. (47%) по сравнению с 2013 годом. Что подкреплено с сотрудничеством с фондом "Даму" и участием в гос. программе "Дорожная карта бизнеса-2020". Доля займов, выданных малым и средним предприятиям, составляет 69,7% корпоративного ссудного портфеля, крупным корпоративным клиентам – 30,3%.

Корпоративный кредитный портфель банка в наибольшей степени зависим от займов, подкрепленных твердым залогом. На конец декабря 2014 года доля ссуд компаний, обеспеченных недвижимостью, составила 39,2%, товарными запасами в обороте – 9,2%.

3.2 Анализ отчета о финансовом положении АО «Цеснабанк» за 2012, 2013, 2014 года.

АО «Цеснабанк» по состоянию конец 2012 года продемонстрировало стабильность развития, укрепив позиции в банковском секторе Казахстана. В сложный для банковского сектора период Цеснабанк оказался одним из самых надежных за счет низкого объема внешней задолженности, вхождения в состав крупной финансово-производственной компании, а также диверсифицированного кредитного портфеля, который продемонстрировал устойчивость к стрессу.

Таблица 4

Активы АО «Цеснабанк», тыс. тенге.

|

|

31.12.2012г.

|

31.12.2013 г.

|

Отклонение

|

31.12.2014 г.

|

Отклонение

|

|

Активы

|

|

|

в тыс. тенге

|

в %

|

|

в тыс. тенге

|

в %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Денежные средства и их эквиваленты

|

42 282 426

|

96 822 331

|

54 539 905

|

228,99

|

163 331 231

|

66 508 900

|

168,69

|

|

Счета и депозиты в банках и прочих финансовых институтах

|

8 456 038

|

5 553 941

|

-2 902 097

|

65,68

|

13 086 364

|

7 532 423

|

235,62

|

|

Финансовые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период

|

|

|

|

|

|

|

|

|

- находящиеся в собственности Группы

|

31 092 844

|

9 855 998

|

-21 236 846

|

31,70

|

5 691 650

|

(4 164 348)

|

57,75

|

|

- обремененные залогом по сделкам “РЕПО”

|

|

10 900 232

|

10 900 232

|

|

|

(10 900 232)

|

0,00

|

|

Финансовые активы, имеющиеся в наличии для продажи

|

|

|

0

|

|

|

|

|

|

- находящиеся в собственности

|

5 600 340

|

5 133 210

|

-467 130

|

91,66

|

8 221 322

|

3 088 112

|

160,16

|

|

Продолжение таблицы 4

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

- обремененные залогом по сделкам “РЕПО”

|

|

|

|

|

|

|

|

|

Кредиты, выданные клиентам

|

480 438 042

|

674 158 351

|

193 720 309

|

140,32

|

934 835 570

|

260 677 219

|

138,67

|

|

Инвестиции, удерживаемые до срока погашения

|

|

|

0

|

|

|

|

|

|

- находящиеся в собственности Группы

|

18 073 395

|

22 303 206

|

4 229 811

|

123,40

|

32 958 683

|

10 655 477

|

147,78

|

|

- обремененные залогом по сделкам “РЕПО”

|

|

5 913 997

|

5 913 997

|

|

|

(5 913 997)

|

0,00

|

|

Дебиторская задолженность по сделкам "обратногорепо"

|

277 005

|

2 905 004

|

2 627 999

|

1 048,72

|

5 329 118

|

2 424 114

|

183,45

|

|

Основные средства и нематериальные активы

|

10 823 149

|

20 404 603

|

9 581 454

|

188,53

|

25 348 659

|

4 944 056

|

124,23

|

|

Инвестиционная собственность

|

1 267 483

|

|

-1 267 483

|

0,00

|

|

|

|

|

Инвестиции в субординированный долг

|

|

|

|

|

|

|

|

|

Текущий налоговый актив

|

154 710

|

2 559 767

|

2 405 057

|

1 654,56

|

232 910

|

(2 326 857)

|

9,10

|

|

Отложенный налоговый актив

|

|

10 475

|

10 475

|

|

198 581

|

188 106

|

1 895,76

|

|

Прочие активы

|

22 966 988

|

26 491 638

|

3 524 650

|

115,35

|

33 775 828

|

7 284 190

|

127,50

|

|

Итого активов

|

621 432 420

|

883 012 753

|

261 580 333

|

142,09

|

1 223 009 916

|

339 997 163

|

138,50

|

|

Примечание – составлено автором на основании финансовой отчетности АО «Цеснабанк»

|

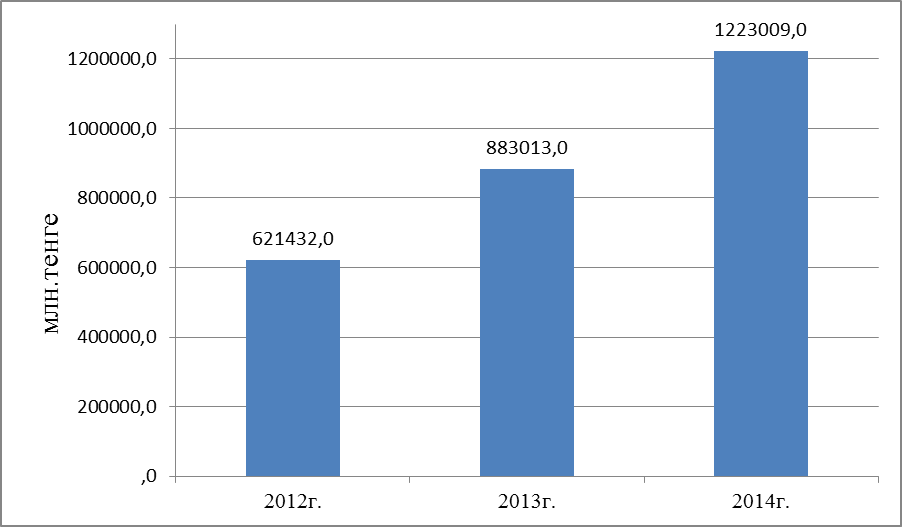

Глядя на отчет о финансовом положении АО «Цеснабанк» по состоянию на 2014, 2013, 2012 года, можно сделать анализ активов банка. Активы Банка за 2013 год по сравнению с 2012 годом увеличились на 261,6 млрд. тенге, составив на конец отчетного года 883,0 млрд. тенге. Также увеличение наблюдалось в 2014 году по сравнению с 2013 годом на 339,9 млрд. тенге. И составило 1223,0 млрд. тенге. Увеличение активов произошло за счет увеличения всех статей баланса. В большей степени за счет денежных средств и их эквивалентов, счетов и депозитов в банке, а также за счет статьи основные средства и нематериальные активы. Рост активов Банка за 2013 год составил 42,1%, а в соотношении 2014 к 2013 рост активов составил 38,5%.В статье денежные средства и их эквиваленты наблюдалось увеличение на протяжении всех периодов. В 2013 году они увеличились на 54,5 млрд. тенге по отношению к 2012 году. На последующий год также наблюдалось увеличение денежных средств на 66,5 млрд. тенге, что в итоге составило 163,3 млрд. тенге.В 2014 году банк выдал кредиты клиентам на 260,6 млрд. тенге больше по сравнению с 2013 годом. В 2012 году кредитов было выдано на сумму 480,4 млрд. тенге, а в последующем году сумма составила 674,2 млрд., увеличившись в 1,4 раза.На 2012 год основные средства и нематериальные активы составили 10,8 млрд. тенге, а на последующий год, увеличившись почти в 2 раза, составили 20,4 млрд. тенге. На конец отчетного периода 2014 года основные средства и нематериальные активы составляли 25,3 млрд. тенге. На 4,9 млрд. тенге больше, чем в предыдущем периоде.

Рисунок 2 – Динамика активов АО «Цеснабанк»

Примечание – составлено автором на основании таблицы 4

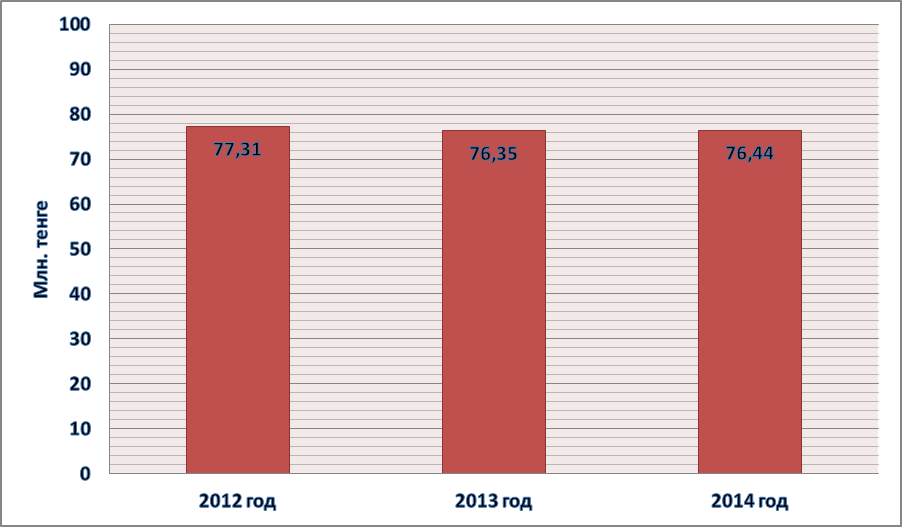

В структуре активов наибольший удельный вес занимают займы, предоставленные клиентам (76,4%) за 2014 год. За 2014 год наблюдается рост доли денежных средств и их эквивалентов, которая составила 13,5% в активах Банка.

Рисунок 2 – Динамика займов, предоставленных клиентам

Примечание – составлено автором на основании таблицы 4

В структуре займов по направлению кредитования на конец отчетного года 55,46% приходится на займы, выданные малым и средним предприятиям, 27,38% - на кредиты крупным корпоративным клиентам и 17,16% - на кредиты розничным клиентам.

Рисунок 3 – Структура займов по направлениям кредитования

Примечание – составлено автором на основании таблицы 4

Таблица 5

Обязательства АО «Цеснабанк», тыс. тенге.

|

Обязательства

|

31.12.2012г.

|

31.12.2013г.

|

Отклонение

|

31.12.2014г.

|

Отклонение

|

|

|

|

|

В тыс. тенге

|

В %

|

|

В тыс. тенге

|

В %

|

|

Средства Правительства и местных исполнительных органов Республики Казахстан

|

|

|

|

|

34 965 705

|

34 965 705

|

|

|

Счета и депозиты банков и прочих финансовых институтов

|

7 786 891

|

23 307 412

|

15 520 521

|

299,32

|

43 772 012

|

20 464 600

|

187,80

|

|

Текущие счета и депозиты клиентов

|

518 429 918

|

694 680 088

|

176 250 170

|

134,00

|

924 722 770

|

230 042 682

|

133,11

|

|

Долговые ценные бумаги выпущенные

|

8 970 263

|

21 245 781

|

12 275 518

|

236,85

|

47 279 910

|

26 034 129

|

222,54

|

|

Субординированный долг

|

30 107 734

|

44 493 601

|

14 385 867

|

147,78

|

55 931 332

|

11 437 731

|

125,71

|

|

Кредиторская задолженность по сделкам "репо"

|

|

15 945 917

|

15 945 917

|

|

|

(15 945 917)

|

0,00

|

|

Отложенное налоговое обязательство

|

253 099

|

2 594 212

|

2 341 113

|

1 024,98

|

2 682 248

|

88 036

|

103,39

|

|

Текущее налоговое обязательство

|

|

4 429

|

4 429

|

|

|

(4 429)

|

0,00

|

|

Прочие обязательства

|

7 449 176

|

12 016 774

|

4 567 598

|

161,32

|

14 399 702

|

2 382 928

|

119,83

|

|

Итого обязательств

|

572 997 081

|

814 288 214

|

241 291 133

|

142,11

|

1 123 753 679

|

309 465 465

|

138,00

|

|

Примечание – составлено автором на основании финансовой отчетности АО «Цеснабанк»

|

Обязательства Банка на конец 2012 года составили 572,9 млрд. тенге и увеличились на 241,3 млрд. тенге по сравнению с 2013 годом. Так же увеличение наблюдалось и в последующем периоде. В 2014 году обязательства увеличились на 309,5 млрд. тенге и составили на конец отчетного периода 1123,7 млрд. тенге. Увеличение обязательств произошло за счет значительного изменения в статье счета и депозиты банков и прочих финансовых институтов, а также за счет средств Правительства и местных исполнительных органов Республики Казахстан. В статье текущие счета и депозиты клиентов наблюдалось увеличение на протяжении всех трех периодов. В 2013 году сумма увеличилась на 176,3 млрд. тенге по отношению к 2012 году. На конец отчетного периода 2014 года сумма составила 924,7 млрд. тенге, увеличившись на 33,1%.Существенное увеличение наблюдалось в статье выпущенные долговые ценные бумаги. На конец 2012 года они составляли 8,9 млрд. тенге. Увеличившись на 12,3 млрд. тенге, в итоге 2013 года сумма составила 21,2 млрд. тенге. Так же увеличение происходило и в 2014 году. По сравнению с 2013 годом сумма увеличилась на 26,0 млрд. тенге и на конец отчетного периода 2014 года составила 47,3 млрд. тенге.

Таблица 6

Капитал АО «Цеснабанк», тыс. тенге.

|

Капитал

|

31.12.2012г.

|

31.12.2013г.

|

Отклонение

|

31.12.2014г.

|

Отклонение

|

|

|

|

|

В тыс. тенге

|

В %

|

|

В тыс. тенге

|

В %

|

|

Акционерный капитал

|

32 409 788

|

38 634 015

|

6 224 227

|

119,20

|

56 108 196

|

17 474 181

|

145,23

|

|

Дополнительный оплаченный капитал

|

27 675

|

49 082

|

21 407

|

177,35

|

43 465

|

(5 617)

|

88,56

|

|

Резерв по переоценке земельных участков и зданий

|

12 191

|

8 487

|

-3 704

|

69,62

|

8 263

|

(224)

|

97,36

|

|

Резерв по переоценке финансовых активов, имеющихся в наличии для продажи

|

(27 983)

|

(24 958)

|

3 025

|

89,19

|

(15 661)

|

9 297

|

62,75

|

|

Резерв по общим банковским и страховым рискам

|

6 989 704

|

12 131 875

|

5 142 171

|

173,57

|

12 002 883

|

(128 992)

|

98,94

|

|

Динамический резерв

|

|

16 631 209

|

16 631 209

|

|

16 631 209

|

|

100,00

|

|

Нераспределенная прибыль

|

8 772 453

|

1 294 829

|

-7 477 624

|

14,76

|

14 477 882

|

13 183 053

|

1 118,13

|

|

Всего капитала, причитающегося акционерам Группы

|

48 183 828

|

68 724 539

|

20 540 711

|

142,63

|

99 256 237

|

30 531 698

|

144,43

|

|

Доля неконтролирующих акционеров

|

251 511

|

|

-251 511

|

0,00

|

|

|

|

|

Всего капитала

|

48 435 339

|

68 724 539

|

20 289 200

|

141,89

|

99 256 237

|

30 531 698

|

144,43

|

|

Всего обязательств и капитала

|

621 432 420

|

883 012 753

|

261 580 333

|

142,09

|

1 223 009 916

|

339 997 163

|

138,50

|

|

Примечание – составлено автором на основании финансовой отчетности АО «Цеснабанк»

|

На 31 декабря 2014 года собственный капитал Банка составил 99,2 млрд. тенге, что на 44,4% или на 30,5 млрд. тенге выше уровня 2013 года. Рост был обеспечен увеличением акционерного капитала. В 2013 году итог собственного капитала увеличился по сравнению с 2012 годом на 20,4 млрд. тенге и составил 68,7 млрд. тенге. Так, оплаченный акционерный капитал Банка на 2013 год составил 38,6 млрд. тенге и увеличился в связи с пополнением уставного капитала Банка на 6,3 млрд. тенге. Динамический резерв, сформированный за счет чистой прибыли за 2014 и год, составил 16,6 млрд. тенге. Таким образом, на конец 2014 года в структуре собственного капитала банка 56% приходится на акционерный капитал и 24% на динамический резерв.

Таблица 7

Пруденциальные нормативы АО "Цеснабанк"

|

Выполнение пруденциальных нормативов

|

01.01.12 г.

|

01.01.13 г.

|

01.01.14 г.

|

01.01.15 г.

|

|

Коэф. достаточности собственного капитала (k11), норматив > 0.05

|

0,070

|

0,064

|

0,061

|

0,071

|

|

Коэф. достаточности собственного капитала (k2), норматив > 0.10

|

0,119

|

0,118

|

0,110

|

0,127

|

|

Коэф. текущей ликвидности (k4), норматив > 0.30

|

0,538

|

0,485

|

0,731

|

0,661

|

|

Примечание – составлено автором на основании данных НБ РК

|

Для соответствия пруденциальным нормативным требованиям финансовому институту необходимо либо увеличивать размеры собственного капитала, либо уменьшать активы и, прежде всего - объемы выдаваемых ссуд. В случае Цеснабанка мы видим сбалансированный подход - рост объемов выдаваемых займов подкрепляется ростом собственного капитала банка. Тем самым банк сдержанно проводит рискованные операции, что в конечном итоге повышает уровень финансовой стабильности. На протяжении последних трёх лет наблюдается стабильное соблюдение пруденциальных нормативов.

3.3 Интерпретация полученных данных

Изучив теоретические исследования, проанализировав финансовую отчетность и рассчитав показатели можно подвести итог, который показывает что АО «Цеснабанк» на сегодняшний день является одним из самых сильных и стабильных банков в Республике Казахстан. Опираясь на анализ и расчеты можно заметить тенденцию к росту и увеличению таких важных показателей как капитал, активы банка. На 31 декабря 2014 года собственный капитал Банка составил 99,2 млрд. тенге, что на 44,4% или на 30,5 млрд. тенге выше уровня 2013 года. Рост был обеспечен увеличением акционерного капитала. В 2013 году итог собственного капитала увеличился по сравнению с 2012 годом на 20,4 млрд. тенге и составил 68,7 млрд. тенге.

В связи с пополнением уставного капитала банка на 6,3 млрд. тенге увеличился оплаченный акционерный капитал. С ростом собственного капитала банка увеличивается рост объемов выдаваемых займов.

Таким образом, исходя из проведенного анализа, можно заметить, что в структуре капитала банка 56% приходится на акционерный капитал и 24% соответственно на динамический резерв.

АО «Цеснабанк» выдает кредиты под залог в виде ипотечного кредитования и автокредитования. Проведенный анализ показал, что кредиты, выданные на покупку автомобилей, за год увеличились в 2 раза. Отклонение составило 40 002 080 тыс. тенге, а в процентном содержании 194,56%.

Небольшой спад, наблюдался в ипотечном кредитовании. Кредиты в данной статье уменьшились за год на 2 134 630 тыс. тенге и составили 45 615 991 тыс. тенге, тогда как в предыдущем году данный показатель составлял 47 750 621 тыс. тенге.

Осуществляя кредитные операции, банк стремится не только к их объемному росту, но и к повышению качества кредитного портфеля. Качество кредитного портфеля АО «Цеснабанк» является одним из лучших в банковском секторе Казахстана. Доля кредитов с просрочкой платежей свыше 90 дней на 01.01.2015 г. составила всего 3,39%.

Факторы, влияющие на снижение доли проблемных кредитов в портфеле Банка:

- сбалансированная кредитная политика (диверсификация по отраслям);

- ужесточение требований к заемщикам при выдаче займов;

- усиление блока мониторинга займов (создание механизма раннего выявления факторов ухудшения качества займов, проведение постоянного мониторинга финансового состояния заемщиков, введение системы прогнозирования дефолта – до возникновения просрочки);

- эффективная работа при возврате проблемной задолженности.

С начала 2014 года ссудный портфель Банка увеличился на 60,9%, достигнув 1 трлн. 69 млрд. тенге, в то время как по банковской отрасли аналогичный показатель увеличился на 6,3%. Ссудный портфель Банка по состоянию на 1 декабря 2015 года достиг 1 трлн. 69 млрд. тенге, увеличившись с начала года на 405 млрд. тенге.

Портфель банка преимущественно ориентирован на корпоративных заемщиков – их доля превышает 85,5% кредитного портфеля. На конец 2013 года наблюдается рост объема кредитования юридических лиц на 172 млрд. тенге (36%) по сравнению с предыдущим годом, а в 2014 году на 313 млрд. тенге (47%) по сравнению с 2013 годом. Что подкреплено с сотрудничеством с фондом "Даму" и участием в гос. программе "Дорожная карта бизнеса-2020". Доля займов, выданных малым и средним предприятиям, составляет 69,7% корпоративного ссудного портфеля, крупным корпоративным клиентам – 30,3%.

Корпоративный кредитный портфель банка в наибольшей степени зависим от займов, подкрепленных твердым залогом. На конец декабря 2014 года доля ссуд компаний, обеспеченных недвижимостью, составила 39,2%, товарными запасами в обороте – 9,2%.

Данная динамика роста говорит о том, что банк развивается, совершенствует свою внутрибанковскую систему, устраняет недостатки и проблемные зоны, одной из которых является обеспечение возвратности банковских ссуд.

В 2012 году АО «Цеснабанк» вошел в список 100 ведущих компаний и лидеров мира ежегодного проекта британского журнала WorldFinance и получил Золотой знак АО "Корпорация "Цесна". WorldFinance признал Цеснабанк Лучшим коммерческим банком Казахстана в 2012 г.

Подводя итог, основываясь на полученных данных, следует сказать, что у банка большое будущее. АО «Цеснабанк» позиционирует себя как универсальный и стабильный банк, с прочным фундаментом. Это не является пределом банка, он будет в дальнейшем совершенствоваться, укреплять свои позиции и строить вместе с государством крепкую экономику страны.

4 ПУТИ СОВЕРШЕНСТВОВАНИЯ ОБЕСПЕЧЕНИЯ ВОЗВРАТНОСТИ БАНКОВСКИХ ССУД

Мы считаем что, эффективность использования форм и методов обеспечения возвратности банковских ссуд, значительно возрастает, при его нормализации и оптимизации, которая на нынешний день находит свое отражение, в создании необходимых благоприятных условий, для снижения кредитных рисков, с помощью внедрения системы скоринга, пересмотрения и дополнения к актам нормативно-правовой базы. Такие условия необходимо внедрить и в сферу страховых услуг банков и иных финансовых институтов с целью расширения спектра кредитных услуг.

Такая форма обеспечения возвратности кредита, как уступка требований (цессия), нуждается в законодательной поддержке.

Для развития ипотечного кредитования в Республике Казахстан, также необходимо дальнейшее вмешательство в совершенствование законодательной и нормативной базы для осуществления и реализации механизма ипотечного жилищного кредитования. Создание более мощной инфраструктуры, обеспечивающей эффективное взаимодействие всех сфер и участников рынка ипотечных жилищных кредитов.

Также с высоким риском невозврата банковских ссуд связана высокая процентная база ставок. Для роста реального сектора экономики необходимо снижение процентных ставок банковского кредита. Для решения данной проблемы необходима устойчивость финансовой системы. В данной ситуации нужно активно использовать кредиты коммерческих банков. С целью стимулирования банковского сектора к выдаче среднесрочных и долгосрочных инвестиционных кредитов - на срок более трех лет - для создания и модернизации основных производств, освободить от налогообложения доходы банков от такой деятельности.

Для минимизации риска неправильной оценки имущества и усовершенствования данной проблемы может послужить повышение квалификации и профессионального уровня специалистов. Разработка методики и примеров расчета стоимости самого предмета залога.

Ужесточение контроля за работниками банка поможет снизить риски и повысить качество всей деятельности банка. Так как в данной ситуации играет роль коррупции среди самих сотрудников коммерческих банков, которые пользуясь случаем, помогают в получении банковской ссуды заемщикам, не попадающих под требования оформления кредита.

Одной из причин невозврата кредита является экономическая трудность заемщика. Она связана с ухудшением благоприятного положения страны, потерей рабочего места. В данной ситуации банку имеет место идти навстречу своим клиентам и стараться найти приемлемый вариант для обеих сторон. Изменение графика платежа, взимание только процентных платежей, реструктуризация долга, уменьшение суммы ежемесячных платежей, увеличение срока кредита все это поможет усовершенствовать систему возвратности платежа.

В случае выдачи банковских ссуд под залог ценных бумаг размер кредита часто ограничивается оценочной стоимостью залога, но не финансовыми потоками заемщика. Когда у заемщика возникают финансовые трудности, у него нет источников, погашать основной долг по кредиту, проценты и штрафы, из-за чего кредит погашается посредством реализации залога, т.е. продажи ценных бумаг. В данных ситуациях целесообразно включать во внимание оба фактора: и обеспеченность кредита, и платежеспособность (ликвидность) заемщика.

Введение детальной классификации группировки признаков. Которая позволит мгновенно и эффективно выявить проблемы и риски кредита.

Усовершенствование методических приемов и способов банка. Разработка определенного алгоритма действий, описывающих оперативные, тактические и стратегические меры. Мгновенно принимать решения в сложившейся ситуации, для скорейшего уменьшения рисков и проблем, возникших на том или ином этапе сделки. Это поможет сотруднику банка своевременно принять, профессиональное, взвешенное и квалифицированное решение.

Создание и усовершенствование обратной связи сотрудника кредитного учреждения с клиентом, контроль и непосредственное контактирование. Необходимость введения персонального менеджера или консультанта и закрепление его за клиентом. Данная особенность поспособствует увеличению эффективности обслуживания, быстроте реагирования на возникшие вопросы и сложности.

Все эти методы помогут усилить и усовершенствовать обслуживание клиентов и тем самым снизить риски невозвратности платежа.

ЗАКЛЮЧЕНИЕ

В результате изучения дипломной работы стоит отметить, что под формой обеспечения возвратности кредита, следует понимать конкретный источник погашения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника.

Также можно сказать, что обеспечение возвратности кредитов может осуществляться гарантией, поручительством, залогом, неустойкой и другими способами, которые предусмотрены законодательством Республики Казахстан или договором.

Перспективу развития их в республике необходимо связывать с оценкой риска, которая содержит каждая из них. Избежание высокого кредитного риска возможно при налаженной системе управления рисками. Такое управление кредитным риском должно быть, в первую очередь, направлено на снижение действий факторов кредитного риска, и с другой стороны, управление должно быть направлено на поиск способов и методов для избежания убытков от потери кредита, в случае неисполнения заемщиком своих обязательств перед банком. Уменьшение действий факторов кредитного риска достигается путем усовершенствования организационной структуры коммерческого банка задействованных в кредитном процессе, усовершенствовании внутренней технологии принятия решения о выдачи кредита. Управление кредитным риском, является составной частью всего процесса кредитования.

АО «Цеснабанк» выдает кредиты под залог в виде ипотечного кредитования и автокредитования. Проведенный анализ показал, что кредиты, выданные на покупку автомобилей, за год увеличились в 2 раза. Отклонение составило 40 002 080 тыс. тенге, а в процентном содержании 194,56%.

Повышая качество кредитного портфеля, банк, таким образом, повышает его возвратность и снижает риск неплатежеспособности заемщиков. Качество кредитного портфеля АО «Цеснабанк» является одним из лучших в банковском секторе Казахстана. Доля кредитов с просрочкой платежей свыше 90 дней на 01.01.2015 г. составила всего 3,39%.

Анализ финансовой отчетности банка показал, что банк является одним из крупнейших банков страны, устойчивым и надежным, о чем свидетельствуют рейтинги банка. Банк оперирует достаточным уровнем капитала, о чем говорит уровень коэффициента достаточности капитала, что является гарантом его надежности.

На конец отчетного 2014 года собственный капитал Банка составил 99,2 млрд. тенге, что на 44,4% или на 30,5 млрд. тенге выше уровня 2013 года. Рост был обеспечен увеличением акционерного капитала. Так, оплаченный акционерный капитал Банка на 2013 год составил 38,6 млрд. тенге и увеличился в связи с пополнением уставного капитала Банка на 6,3 млрд. тенге. Динамический резерв, сформированный за счет чистой прибыли за 2014 и год, составил 16,6 млрд. тенге. Таким образом, на конец года в структуре собственного капитала банка 56% приходится на акционерный капитал и 24% на динамический резерв. В связи с пополнением уставного капитала банка на 6,3 млрд. тенге увеличился оплаченный акционерный капитал. С ростом собственного капитала банка увеличивается рост объемов выдаваемых займов.

АО «Цеснабанк» продемонстрировало стабильность развития, укрепив позиции в банковском секторе Казахстана. В сложный для банковского сектора период Цеснабанк оказался одним из самых надежных за счет низкого объема внешней задолженности, вхождения в состав крупной финансово-производственной компании, а также диверсифицированного кредитного портфеля, который продемонстрировал устойчивость к стрессу.

Опираясь на проведенный анализ можно заметить стабильную динамику роста активов банка. Увеличение активов произошло за счет увеличения всех статей баланса. В большей степени за счет денежных средств и их эквивалентов, счетов и депозитов в банке, а также за счет статьи основные средства и нематериальные активы.

В заключении можно отметить тенденцию роста показателей деятельности банка. Увеличение капитала, динамика роста активов банка, его прибыли. Из этого можно сделать вывод, что банк находится в стабильном положении и имеет тенденцию к перспективному будущему.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1.Закон Республики Казахстан от 31 августа 1995 года № 2444

«О банках и банковской деятельности в Республике Казахстан»

2.Закон Республики Казахстан от 30 марта 1995 года «О Национальном Банке Республики Казахстан»

3.Хамитов Н.Н. Банковское дело: Курс лекций. – Алматы: Экономика, 2005. – 216 с.

4.Лаврушин О.И. Деньги. Кредит. Банки. – 2-е издание, 2008. – 460 с.

5.Сейткасимов Г.С. Деньги, Кредит, Банки: Учебник, 2007. – 466с.

6.Колесников В.И. Банковское дело. – М.: Финансы и статистика, 2007. – 289 с.

7.Сенчагов В.К., Архипова А.И. Финансы, денежное обращение и кредит: Учебник. – М: Юрайт – Издат., 2007. – 543 с.

8.Четыркин Е.М. Финансовая математика: Учебник. – 3-е издание, - М.: Дело, 2008. – 400 с.

9.Ларионова И.В., Иванова М.Г. Деньги и кредит: «Об организации кредитования». 2001

10.Жуков Е.Ф. Деньги, кредит, банки. Москва 2003. Юнити

11.Лаврушин О.И. Банковское дело. – М.: Ф. и С., 1999.

12.Соломин С.К. Банковский кредит. Проблемы теории и практики, 2009. – 228 с.

13.Данные с официального сайта Казахстанской Фондовой Биржи (KASE)

14.Костюченко Н. С. Анализ кредитных рисков. СПб. : Скифия, 2010.

15.Севрук В.Т. Анализ кредитоспособности СП в системе банковского маркетинга // Деньги и кредит. 1991.№ 7. С. 32-37.

16.Данные с официального сайта АО «Цеснабанк» www.tsb.kz

PAGE \* MERGEFORMAT1

Анализ обеспечения возвратности банковских ссуд: проблемы и пути решения (на примере АО «Цеснабанк»)