Пути снижения рисков коммерческих банков (на примере КФ АО «Казкоммерцбанк»)

Министерство образования и науки Республики Казахстан

Костанайский государственный университет им.А.Байтурсынова

«Допущена к защите»

___________и.о.заведующего

кафедрой ___________ Н.Т.Сартанова

ДИПЛОМНАЯ РАБОТА

На тему: «Пути снижения рисков коммерческих банков (на примере КФ АО «Казкоммерцбанк»)»

по специальности 050509 – «Финансы»

Выполнил Ж.Т. Каленов

Научный руководитель

к.ф.м.н.,профессор М.Г.Тастанов

соруководитель

преподаватель Г.Д, Баирова

Костанай 2010

Содержание

Введение………………………………………………………………………….......3

1. Теоретическая сущность банковских рисков………………………………...6

1.1 Сущность и классификация банковских рисков……………………………...6

1.2 Методы оценки банковских рисков…………………………………..............14

1.3 Подходы к управлению банковскими рисками…………………...................18

2. Анализ управления банковскими рисками (на примере АО «Казкоммерцбанк»)...................................................................................................27

2.1 Экономико-правовая характеристика банка………........................................27

2.2 Анализ управления рисками в Банке …………………………...…................30

2.3 Управления рисками в банках Республики Казахстан……………………...41

3. Предложения и пути совершенствования управления банковскими

рисками……………………………………………………………………………...51

Заключение………………………………………………………………………… 59

Список использованной литературы……………………………………...............63

Приложение………………………………………………………………………...65

Введение

Быстрые темпы развития финансового рынка в последние годы, появление новых продуктов, развитие финансовых групп, как показатель степени интегрированности финансового рынка, принесли субъектам финансового рынка не только новые возможности развития бизнеса, но и возросшие риски.

В банковском менеджменте любое управленческое решение является рисковым, трудно предсказуемым и определяемым, так как финансовая среда очень чувствительна не только к различным социально-экономическим, но и к политеским факторам. Анализ, оценка и управление разнообразными рисками – важная часть управленческой деятельности кредитных институтов. Отсюда следует необходимость эффективного менеджмента, который бы отвечал требованиям быстро развивающихся национальных и международных финансовых рынках. В настоящее время вопросами управления финансовыми рисками уделяется все большее внимание. В значительной степени этому способствовало резкое усиление волотильности на мировых финансовых рынках. Крупнейшие кризисы, поставившие под сомнение стабильность мировой финансовой системы, заставили регулирующие органы начать разработку новых стандартов, ужесточающих требования к финансовым институтам в связи с возросшим уровнем риска.

Данная работа посвящена рассмотрению и раскрытию сущности банковских рисков и методов их оценки. Нам необходимо понять для чего нужно уметь прогнозировать и управлять риском. Риск присутствует в любой операции, только он может разных масштабов. Следовательно, для банковской деятельности важным является не избежание риска вообще, а предвидение и снижение его до минимального уровня.

Банковская система, выполняющая функцию распределения капитала, является центром экономического механизма и связующим звеном между отраслями экономики, населением и органов государственной власти. Основная деятельность коммерческого банка заключается в привлечении свободных денежных средств физических и юридических лиц за определенную плату и срок (для срочных вкладов) и предоставление этих средств в виде кредита также на определенный срок и вознаграждение. Исходя из этого в банке всегда должно иметься в наличии достаточно средств для удовлетворения требований вкладчиков, желающих изъять их, и потребностей заемщиков, желающих воспользоваться ими в нужных пределах. Следовательно, и клиенты (вкладчики), и регулирующие органы исходя из двух основных предположений, что вложенные в банк средства сохраняются и имеются в наличии благодаря необходимому уровню ликвидности и диверсификации риска; что риск, который является неотъемлемой частью любой коммерческой деятельности, для банка должен быть минимальным, так как риск невозможно ликвидировать полностью. Таким образом, управление риском – это одна из основных задач менеджеров.

Банки стремятся получить наибольшую прибыль. Но это стремление ограничивается возможностью понести убытки. Риски банковской деятельности означают вероятность того, что фактическая прибыль банка оказывается меньше запланированной, ожидаемой. Чем выше ожидаемая прибыль, тем выше риск. В этом заключается актуальность дипломной работы.

Высокая степень конкуренции вынуждает банки оперативно реагировать на рыночные тенденции и расширять продуктовую линейку, сокращать сроки рассмотрения заявок, «удлинять» кредиты. Существенно возросли масштабы кредитования банками малого и среднего бизнеса и населения (ипотечное и потребительское кредитование), внешнего заимствования и, как следствие, риски банковской системы (подверженность влиянию случайных событий с негативными последствиями). Это вызывает беспокойство регулятора, который требует наличия у банков эффективной системы управления рисками (организационная структура и коллегиальные органы, политика и рабочие процедуры, утвержденные стандарты и модели, отлаженное программное обеспечение).

Особенность банковского бизнеса, связанного с высоким риском, - управляемость рисками. Банки работают в области управляемого риска. Поэтому очень важно уметь прогнозировать и управлять банковскими рисками, вовремя оценивать риски на финансовом рынке. Надо разрабатывать методику анализа и прогноза банковских рисков с тем, чтобы фактор неопределенности будущего, как источника повышенного риска на финансовом рынке, был источником получения высоких доходов. Особое внимание необходимо уделять рассмотрению элементов портфельного подхода в управлении инвестициями, проблеме формирования структуры активов и пассивов банка с точки зрения оптимального сочетания двух взаимозаключающих задач – максимизации доходов и минимизации риска.

Цель данной работы проанализировать теорию банковских рисков в современных условиях, определить виды рисков, определить методы управления и оценки рисков. Выделить наиболее эффективные методы управления рисками, применение этих методов в банковской системе современного Казахстана.

Из цели вытекают следующие задачи:

- рассмотреть сущность и классификацию банковских рисков и методы их оценки;

- проанализировать систему управления рисками, выявить этапы процесса управления, а также рассмотреть суть основных методов и подходов управления рисками;

- на примере АО "Казкоммерцбанк" дать анализ управления рисками, а также раскрыть управления рисками в банках Республики Казахстан;

- определить пути совершенствования управления банковскими рисками.

Предметом исследования данной работы является финансово-хозяйственная деятельность представленного банка, а в частности его система управления рисками, рассмотрения основных способов и методов минимизации рисков, а также чем руководствуется банк при принятии управленческих решений в отношении риска. Таким образом, предмет исследования ограничивается сферой деятельности риск-менеджмента данного банка.

Объектом исследования данной дипломной работы, является АО "Казкоммерцбанк".

Методологическую основу работы составляют математические, статистические и экономические методы.

Теоретическая база исследования данной дипломной работы научная литература, газеты, журналы, официальные годовые отчеты.

В первой главе рассматривается сущность и классификация банковских рисков, методы оценки банковских рисков и подходы к управлению банковскими рисками.

Во втором разделе дана экономико-правовая характеристика АО «Казкоммерцбанк», рассмотрен анализ управления банковских рисков в АО «Казкоммерцбанк». Работа коммерческих банков по управлению рисками.

В третьем разделе рассматриваются предложения и пути совершенствования управления банковскими рисками.

1. Теоретическая сущность банковских рисков

1.1 Сущность и классификация банковских рисков

В условиях перехода Казахстана к рыночной экономике и оживления конкуренции в банковской сфере руководство любого банка понимает, что банковской деятельности, как и любой другой, присущ риск.

Несмотря на то, что термин «риск» употребляется очень часто, само понятие риска многогранно и его можно трактовать по разному.

В наиболее широком смысле риском называется неопределенность в возможном результате, и его неопределенность называется комерчиским риском. Составной частью коммерческих рисков являются финансовые риски, связанные с вероятностью потерь каких-либо денежных сумм или их недополучения.

Сущность риска состоит в возможности отклонения полученного результата от запланированного. Причем отклонение может быть связанно не только с потерями, но и дополнительной прибылью. Следовательно, речь идет не только о риске потерь, но и о риске получения дополнительной прибыли или дохода - риске выгоде.

Таким образом, риск – это ситуативная характеристика в деятельности любого производителя, в том числе банка. Отражающая неопределенность его исхода и возможные неблагоприятные (или, напротив, благоприятные) последствия в случае неуспеха (или удачного исхода). Ресурсы, имеющиеся в распоряжении экономического субъекта, могут использоваться по-разному с точки зрения сфер их вложения и количественных пропорций. При этом прибыль может быть различной. Задача эффективного экономического роста требует оптимального использования ресурсов, т.е. выбора из всех возможных альтернатив наилучшей. Принятие таких решений должно происходить с учетом риска. Этот риск существует объективно, независимо от того, осознаем мы его или нет. Современная рыночная среда просто не мыслима без риска.

Одним из принципов работы коммерческих банков в рыночных условиях является стремление к получению большей прибыли. Оно ограничивается возможностью понести убытки. Тем не менее, банк обычно предпочитает избегать риска, а если это не возможно, то свести его к минимуму. Следовательно, риск есть стоимостное выражение вероятностного события, ведущего к потерям. Риски тем выше, чем выше шанс получить прибыль. Отсюда вытекает, что банки, имея возможность выбора из двух и более событий наименее рискового, должны учитывать, что чем ниже уровень риска, тем ниже при прочих равных условиях и вероятность получить высокую прибыль. Поэтому, хотя, как правило, любой предприниматель старается свести к минимуму степень риска и из нескольких альтернативных решений выбрать то, при котором уровень риска минимален, ему необходимо найти оптимальное соотношение уровня риска и степени деловой активности, доходности.

Уровень риска увеличивается, если проблемы возникают внезапно или поставлены новые задачи, не соответствующие прошлому опыту банка. Риск растет, если руководство банка не в состоянии принять необходимые и срочные меры, способные изменить ситуацию к лучшему, а также, если существующий порядок деятельности банка или несовершенство законодательства или нормативной базы мешают принятию оптимальных для конкретной ситуации мер. Таким образом, получать прибыль можно только в случае, когда возможности понести потери (риски) предусмотрены заранее и подстрахованы.

В современных условиях коммерческие банки подвержены множеству рисков, поэтому необходимо иметь представление о том многообразии рисков, которые встречаются в банковской деятельности.

Наиболее распространенной является классификация рисков по ряду несвязанных критериев (фацетная система классификации):

- по времени возникновения;

- по степени (уровню);

- по методу расчета;

- по типу банка;

- по сфере влияния;

- по сфере действия;

- по основным факторам возникновения;

- по составу клиентов;

- по характеру учета операций;

- по возможности регулирования.

По времени возникновения риски распределяются на ретроспективные, текущие и перспективные. Анализ ретроспективных рисков, их характера и способов снижения дает возможность более точно прогнозировать текущие и перспективные риски. Например, текущему риску подвержены операции по выдаче гарантий, но сама возможность оплаты гарантии через определенное время подвержена и перспективному риску. При наступлении оплаты гарантии банк несет и ретроспективный риск, если он при выдаче гарантии не учел возможных потерь. Распределение рисков по времени - важнейший фактор в условиях рыночной экономики. Основные операции банков подвержены прошлому и текущему рискам, а в отдельных случаях – будущему риску. Текущий риск присущ операциям по выдаче гарантий, акцепта, переводных векселей и т.д. Будущий риск заключается в самой вероятности оплаты гарантии через определенное время, оплаты векселя, погашения кредита. Как правило, риск тем выше, чем дольше совершается операция. Распределение рисков во времени имеет большое значение для прогнозирования предстоящих банку потерь. При учете времени возникновения риска можно избежать наложения прошлых рисков и ошибок на будущую деятельность банка.

По степени (уровню) банковские риски можно разделить на низкие, умеренные и полные. Степень банковского риска характеризуется вероятностью события, ведущего к потери банком средств по данной операции, и выражается в процентах или коэффициентах. Банки могут самостоятельно определять степень риска по конкретным операциям, рассчитывая приемлемый именно для данного банка уровень риска. На такие же виды подразделяется риск и в зависимости от возможности гарантирования страхования и других методов регулирования. Одна и та же операция может быть связанна с разным уровнем риска. Например, долгосрочные ссуды банка, выданные под строительство нового предприятия, имеют высокий уровень риска, при страховании этой суммы в государственных органах степень риска уменьшается.

По методу расчета риски бывают комплексными и частными. Комплексный риск включает оценку и прогнозирование величины риска банка и соблюдение экономических нормативов банковской ликвидности. Частный риск основан на создании шкалы коэффициентов риска или взвешивания риска по отдельной банковской операции или группе.

По типу банка риски коммерческих банков подразделяются на специализированные, отраслевые и универсальные. Ясно, что и набор рисков для этих баков будет не одинаковый. Специализированные банки несут повышенные риски по специфическим операциям, которые они представляют. Для отраслевых банков важен расчет среднеотраслевого риска. Универсальные банки вынуждены учитывать в своей деятельности все виды банковских рисков. Однако первоочередной задачей для банков всех типов является выбор оптимального набора рисков.

По сфере влияния риски подразделяют на внешние и внутренние. Внутренние риски возникают в результате деятельности самих банков, их клиентов и зависят от проводимых банками операций. На уровень этих рисков оказывают влияние деловая активность руководства банков, выбор оптимальной маркетинговой стратегии, политики и тактики, других факторов. Внутри этой группы риски также можно подразделить на группы.

С одной стороны, внутренние риски делятся на риски в основной и вспомогательной деятельности банка. Риски в основной деятельности представляют собой самые распространенные риски: кредитный, процентный, валютный, риск по факторинговым и лизинговым операциям с ценными бумагами. Риски по вспомогательной деятельности банка включают в себя потери по формированию депозитов, риски банковских злоупотреблений, по забалансовым операциям, риски утраты позиций банка на рынке, потери репутации банка, состава его клиентов, снижения банковского рейтинга и т.д. Они отличаются от рисков основной деятельности тем, что зачастую имеют лишь условную, косвенную оценку и выражаются в упущенной выгоде.

С другой стороны, внутренние риски подразделяются следующим образом:

- связанные с активами банка (кредитные, валютные, рыночные, расчетные, лизинговые, факторинговые, кассовые, риск по корреспондентскому счету, по финансированию и инвестированию и т.д.);

- связанные с пассивами банка (риски по вкладным и прочим депозитным операциям, по привлеченным межбанковским кредитам);

- связанные с качеством управления банком своими активами и пассивами (процентный риск, риски несбалансированной ликвидности, неплатежеспособности, структуры капитала, левереджа, недостаточности капитала банка);

- связанные с риском реализации финансовых услуг (риски операционные, технологические, инноваций, стратегические, бухгалтерские, административные, злоупотреблений, безопасности).

К внешним относятся риски, непосредственно не связанные с деятельностью банка или конкретного клиента. Речь идет о политических, социальных, экономических, географических и других ситуациях и соответственно вызванных ими потерях банка и его клиентов. К данному виду рисков относятся страховые риски (обычно связанные с такими явлениями, как аварии, пожары, грабежи и т.п.), риски стихийных бедствий (вызванные землятресениями, наводнениями, ураганами и другими природными явлениями неопределенной силы), правовые риски (риски от изменения законодательства, его нарушения, отсутствия законодательного регламентирования тех или иных видов деятельности), конкурентные риски (связанные с возможностью слияния банков и небанковских учреждений, появлением новых видов банковских операций и сделок, снижением стоимости услуг, легкостью возникновения новых банковских учреждений, сложностью процедуры банкротства банков). К экономическим внешним рискам можно отнести риски, вызванные неустойчивостью валютных курсов, инфляцией, неплатежеспособностью или банкротством клиентов банка, злоупотреблениями клиентов или хищения ими валютных средств, выплатой поддельных чеков и т.д.

По сфере действия банковские риски также можно классифицировать так: риск стран; риск финансовой надежности отдельного банка (риски недостаточности капитала банка, несбалансированной ликвидности, недостаточности обязательных резервов); риск отдельного вида банковской операции (риск неплатежа, невозмещения, инкассирования – банковской гарантии, юридического риска, риска нерентабельности кредита и т.д.).

По основным факторам возникновения банковские риски подразделяются на экономические и политические . К первым относятся риски, обусловленные изменением политической обстановки, неблагоприятно влияющим на деятельность банка (закрытие границ, военные действия, смена политического режима и др.). Ко вторым относятся риски, обусловленные неблагоприятными изменениями в экономике самого банка или в экономике страны (риск несбалансированной ликвидности, изменение коньюктуры рынка, уровня правления).

По составу клиентов. Риски состава клиентов связаны с маркетингом банковских услуг и контактами с общественностью. Разнообразие требований мелких, средних и крупных клиентов определяет и степень самого риска. Так, мелкий заемщик подвержен большей зависимости от случайностей рыночной экономики, чем крупный. Вместе с тем значительные кредиты, выданные одному крупному клиенту или группе связанных между собой клиентов, часто являются причинной банковских банкротств. Банковский риск во многом зависит от принадлежности клиентов банка к разным отраслям – отраслевой риск. Он связан с экономической и финансовой динамикой самой отрасли. Чем отрасль динамичнее, тем выше степень риска. На уровень отраслевого риска оказывают влияние такие факторы, как деятельность альтернативных отраслей за определенный период времени, внутриотраслевая конкуренция, сложность вхождения новых производителей в отрасль, наличие или отсутствие товаров-заменителей, рыночная сила покупателей, рейтинг поставщиков и т.д. Для снижения уровня отраслевого риска банку необходимо обслуживать клиентов, принадлежащих к разным отраслям хозяйства.

По характеру учета операций банковские риски делятся на риски по балансовым операциям и риски по забалансовым операциям. И те и другие подразделяются на риски активных и риски пассивных операций. К рискам активных операций относятся процентные и портфельные риски, риски инфляции, транспортные, лизинговые, факторинговые и др. К рискам по пассивным операциям относятся риски, связанные с увеличением уставного капитала за счет прибыли, кредитами, полученными от других юридических лиц, депозитными операциями и прочие. При этом риски, возникающие по балансовым операциям, часто распространяются и на внебалансовые операции, например при банкротстве клиента.

К балансовым рискам банка относят риски кредитный, процентный, ликвидности, структуры капитала (несоблюдения норматива достаточности капитала, нерациональной организации структуры капитала), последний риск возникает, когда дополнительный капитал (резервы на покрытие кредитных рисков, резервы на обесценение ценных бумаг) превышает основной капитал банка.

Внебалансовые риски означают, что банк окажется не в состоянии ответить по выданным гарантиям, заключенным сделкам с ценными бумагами, кредитным обязательствам, заключенным валютным сделкам.

По возможности регулирования выделяют открытые (банк не имеет возможности локализовать данный вид риска) закрытые риски.

Приведенные критерии классификации не только позволяют охватить все виды банковских рисков, но и представляют собой определенную систему, дающую банкам возможность не упускать отдельные разновидности банковских рисков при определении совокупного размера рисков в коммерческой и производственной сферах. [1]

Более подробная классификация банковских рисков (см. Приложение А)

Таким образом, все банковские риски в зависимости от признака классификации можно представить следующим образом (Таблица 1)

Кредитный риск - основной риск, так как именно кредитование исконно банковским бизнесом.

Существует множество вариантов трактовки кредитного риска. Остановимся на некоторых: опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору; риск непогашения ссуды - возможность того, что заемщик не выполнит обязательства, потенциальное изменение чистого дохода и рыночной стоимости акций в результате невозврата ссуды; возможное падение прибыли банка и даже потеря части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг (выплачивать проценты).

Таблица 1

Классификация банковских рисков

|

Критерии |

Риски |

|

|

1. |

По времени возникновения |

Прошлые (ретроспективные) Текущие Будущие (перспективные) |

|

2. |

По степени (уровню) |

Низкие Умеренные Полные |

|

3. |

По методу расчета |

Комплексные Частные |

|

4. |

По типу банка |

Специализированные Отраслевые Универсальные |

|

5. |

По сфере влияния |

Внешние (страховые, риски стихийных бедствий, правовые, конкурентные) Внутренние (связанные с активами банка, с пассивами, с качеством управления банка, с риском реализации финансовых услуг) |

|

6. |

По сфере действия |

Стран Финансовой надежности отдельного банка Отдельного вида банковской операции |

|

7. |

По основным факторам возникновения |

Экономические Политические |

|

8. |

По составу клиентов |

Мелких Средних Крупных |

|

9. |

По характеру учета операций |

По балансовым операциям По забалансовым операциям |

|

10. |

По возможности регулирования |

Открытые Закрытые |

К кредитному риску можно также отнести риск такого события, при котором эмитент, выпустивший долговые ценные бумаги окажется не в состоянии выплатить проценты по ним или основную сумму долга. Кредитный риск затрагивает коренные интересы и кредиторов и заемщиков.[2]

Величина кредитного риска зависит от влияния как внешних, так и внутренних факторов. Но основные действия по кредитному риску относятся к внутренней политике банка.

Кредитный риск - это риск того, что финансовые обязательства не будут исполнены клиентами полностью и вовремя, как ожидается или описано в контракте, результатом чего могут явиться финансовые потери для банка. Таким образом, кредитный риск - это риск, зависящий от клиента, от его желания и возможностей исполнить свое обязательство перед банком. Можно условно выделить следующие виды кредитных рисков:

- Прямой риск кредитования;

- Условный риск кредитования;

- Риск невыполнения контрагентом условий договора;

- Эмиссии и размещения;

- Клиринговый.

Данные риски объеденнены в группу кредитных, так как они связаны с возникновением обязательств по предоставлению средств клиентам или банкам - контрагентам. [3]

Таким образом, основное определение примет следующий вид: кредитный риск - это вероятность невозврата заемщиком суммы основного долга банку вследствие невозможности и/или нежелания, иными словами, кредитный риск - это риск, зависящий от возможностей и желания клиента исполнить свои балансовые обязательства перед банком.

Практически все риски взаимосвязаны и взаимозависимы (например, кредитный риск находится в тесной зависимости от процентного). Значит, управление кредитным риском целиком зависит от возможностей банка наиболее полно и верно оценить финансовое положение заемщика и его динамику в будущем.

Рыночный риск представляет собой риск изменения цен финансовых инструментов, в результате которого банк понесет потери или недополучит доход по сравнению с запланированным. В группу рыночных рисков часто включают процентный риск, валютный, ликвидности и др., т.е. все те риски, которые зависят от изменений каких-либо экономических показателей и индикаторов (темп инфляции, ставка рефинансирования, котировка ценных бумаг, валютные курсы, биржевые индексы и др.). При такой расширительной трактовке понятия рыночного риска в данную группу входит и кредитный риск.

К процентным рискам относится опасность потерь банком в результате повышения процентных ставок, выплачиваемых им по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам также относятся риски потерь, которые могут понести банки-инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. [4]

Процентный риск выражает собой функциональную зависимость колебаний доходности от изменений процентных ставок, а также времени оставшегося до погашения ссуды.

Валютный риск представляет собой риск потерь, снижения дохода или получения значительного дохода в связи с колебаниями курсов валют. Подверженность организации данному риску определяется степенью несоответствия размеров активов и обязательств в той или иной валюте. Таким образом, валютный риск в целом представляет собой балансовый риск.

Валютный риск может быть предметом управления для отдельных видов информаций, основной или дополнительной целью которых является получение прибыли за счет благоприятного изменения валютных курсов. В первую очередь к ним относятся спекулятивные конверсионные операции с валютой. Изменения курсов иностранных валют влияют на все позиции банка, представленные в этих валютах (кредиты, депозиты, ценные бумаги, доходы и расходы, понесенные в иностранной валюте, а также наличная иностранная валюта). [5]

Риск ликвидности - это риск того, что банк будет не в состоянии исполнить свои финансовые обязательства при наступлении даты валютирования (даты исполнения сделки). Риск несбалансированной ликвидности - это риск неправильной группировки, набора инструментов портфеля банка. Риск ликвидности по своей природе не является ценовым, так как зависит не только от изменения цен финансовых инструментов, но и от способностей и возможностей менеджмента банка предвидеть и планировать ликвидную позицию.

В числе других рисков все более актуальным становится страновой риск. Он связан с международной деятельностью банков и зависит от политической и экономической стабильности стран-клиентов, импортеров, экспортеров, работающих с данным банком. Этот риск обычно подразделяют на два основных компонента: политический и экономический. Политические риски обусловлены политической ситуацией в стране и деятельностью государства. Они возникают при нарушении деятельности условий деятельности банка по причинам, не зависящим от него. К политическим рискам относятся: невозможность осуществления банковской деятельности вследствие военных действий, революции, национализации и т.д.; введение отсрочки на внешние платежи на определенный срок ввиду наступления чрезвычайных обстоятельств; неблагоприятное изменение налогового законодательства и т.п. [6]

К экономическим рискам относятся такие, как, например: объявление экономической блокады, запрет на расчеты за границу, обострение экономических кризисов и др.

Таким образом, страновой риск в общем виде представляет собой вероятность потерь вследствие чувствительности банка к политическим и/или экономическим изменениям в стране, в народом хозяйстве в которые вложены средства.

В связи с постоянным ростом и развитием различных рынков, на которых оперируют банки, усложнением характера операций требуются постоянное совершенствование и автоматизация систем бухгалтерского и несистемного учета. Получения различных управленческих отчеток и сводок в режиме реального времени для принятия управленческих решений. Поэтому все больше возрастают операционно-технические риски, связанные с техническими ошибками и программными сбоями. [7]

Операционные риски связаны с наиболее уязвимой и чувствительной областью деятельности финансовой компании. Потери от операционной деятельности связаны с несовершенством организации внутренней деятельности, прежде всего системы внутреннего контроля, неадекватным процедурами совершения финансовых операций и их учета, ошибками компьютерных систем. [8]

Системные риски в широком понимании есть риски, связанные с функционированием банка как части системы, будь то банковско-инвестиционная группа, группа связанных компаний или банковская система в целом. В этом случае факторы, не оказывающие прямого влияния на банк как независимую структурную единицу, непременно воздействуют на него через изменение каких-либо условий функционирования других участников системы.

Законодательный риск проявляется в каждой сделке, для осуществления условий в которой возникает необходимость в получении разрешений, лицензий или других подобных документов для проведения определенного типа операций, а также вероятность изменения требований, прописанных в законодательстве. Например, такой риск возникает при переводе за границу денежных средств, товаров, услуг, являющихся объектом валютного контроля какого-либо института.[9]

1.2 Методы оценки банковских рисков

Многообразие возможных рисков и рисковых ситуаций обусловлено

фактором неопределенности. Проявление рисковой ситуации состоит в отклонении фактических знаний критических показателей от нормального, устойчивого, среднего или альтернативного уровня.

Оценка рисков как задача управления может решаться статистическими методами, один из которых - Z-статистика, а также на основе законов нормального распределения: математических методов количественной оценки рисков, при помощи расчетов дисперсии, стандартного отклонения и коэффициента вариации.

Математические методы количественной оценки риска базируются на основе законов нормального распределения. С целью измерения риска конкретной операции целесообразно оценивать параметр наиболее ожидаемого результата (re) по формуле математического ожидания:

(1)

(1)

где pi - вероятность i-го результата;

ri - i-й возможный результат от операции;

n - число возможных результатов.

Количественной оценкой риска той или иной операции принято считать вариацию (var) – разброс возможных результатов операции относительно ожидаемого значения (математического ожидания). В соответствии с теорией вероятности и математической статистикой этот показатель рассчитывается как среднее квадратичное отклонение от ожидаемого результата:

var=2. (2)

Также для оценки риска используется показатель среднего линейного отклонения (), называемый дисперсией:

= (3)

Относительное линейное отклонение оценивается с помощью показателя стандартного отклонения, или колеблемости (), чем выше данный показатель, тем рискованнее считается операция:

(4)

(4)

Так, например, банку необходимо оценить степень риска двух видов операций, причем первая из них требует вложение средств в сумме 600 тыс. тенге, в результате чего может быть получен доход в размере 120 тыс. тенге со степенью вероятности 95%; вложения во вторую операцию составляют 900 тыс. тенге, получение дохода в сумме 400 тыс. тенге вероятно на 80%.

Рассмотрим четыре возможных варианта исхода событий.

Первый: когда обе операции принесут потери, сумма убытка банка составит 1500 тыс. тенге:

600 тыс. тенге + 900 тыс. тенге.

Второй: если первая операция принесет доход, а вторая потери, результат банка составит убыток 780 тыс. тенге:

(120 тыс. тенге – 900 тыс. тенге).

Третий: при условии, что первая операция принесет потери, вторая – доход, результат банка составит убыток 200 тыс. тенге:

600 тыс. тенге + 400 тыс. тенге.

И, наконец, четвертый: когда обе операции принесут доход, результат банка составит 520 тыс. тенге дохода:

120 тыс. тенге + 400 тыс. тенге.

re = - 1500 тыс. тенге0,050,2-780 тыс. тенге0,950,2-200 тыс. тенге0,050,8+520 тыс. тенге0,950,8=224 тыс. тенге (сумма наиболее ожидаемого результата для банка).

var = (- 1500 тыс. тенге – 224 тыс. тенге)n0,050,2+(-780 тыс. тенге-224тыс. тенге)n0,950,2+(-200 тыс. тенге-224 тыс. тенге)n0,050,8+(520 тыс. тенге- 224 тыс. тенге0,950,8=295 024 тыс. тенге (n=2).

==543 тыс. тенге,

Таким образом, определяющее значение для оценки риска имеет расчет стандартного отклонения, которое отражает величину предполагаемого риска (ex ante risk), реальная же величина риска становится известной лишь при фактическом наступлении рискового события (ex post risk). Поэтому при оценки риска важную роль играют применяемые методы прогнозирования. Особенно популярной в последние годы стала методология Value-at-risk(VaR).Опираясь на определенные входные данные, методология VaR позволяет рассчитать максимальные убытки, которые с определенной долей вероятности может понести кредитный институт в случае стандартных неблагоприятных рыночных колебаний.

Количественное измерение величины риска подразумевает его анализ и оценку. Анализ риска предполагает определение факторов риска, влияющих на его величину.

Количественная оценка означает присвоение количественного параметра качественному. Она позволяет создать сопоставимую базу для всех видов риска.

Совокупность количественных оценок портфелей риска образует предел потерь.

Если же для оценки риска невозможно использовать статистические методы, применяются экспертные методы. В последнее время также высокую эффективность показывают аналитические методы оценки риска, моделирование данных в которых позволяет восполнить недостаточность имеющейся информации. Очевидно, что весомую роль в точности оценки рисков играет разнообразие применяемых методов.

Метод аналогии в оценки риска – оценка риска на основе анализа базы данных об осуществлении аналогичных операций и аналогичных условий их реализации. Дает возможность учесть ошибки, последствия воздействия неблагоприятных факторов и экстремальные ситуации как источники потенциального риска.

Метод бальной оценки риска – один из методов экспертизы риска на основе обобщающего показателя, вычисляемого по ряду экспертно-оцениваемых значений показателей степени риска. Состоит из следующих этапов: установление списка факторов, определяющих степень риска операции; разработка состава показателей, характеризующих влияние и риск (или их соотношение) в области проявления каждого фактора; оценка влияния каждого показателя по факторам, а факторов – на обобщающую оценку риска (в виде весовых коэффициентов оценки значимости показателей); разработка шкалы оценок по каждому показателю (в том числе порядок присвоения качественных оценок); формирования методики расчета обобщающей оценки риска (интегральная оценка, алгоритмическая (логико-математическая) и др.).

Метод «дерева решений» - метод, оценивающий наиболее вероятные значения результатов деятельности в зависимости от вариантов реализации решений. Основан на построении пространственно-ориентированного графика, отражающего последовательность принятия решений и условия их реализации, оценку промежуточных результатов с учетом вероятности. Позволяет рассчитать математическое ожидание результатов по каждому из вариантов реализации решений.

Моделирование риска – метод анализа и оценки предполагаемого риска, используемый в случае, если необходимо учесть большое число проявляющихся в различных областях факторов риска.

Для моделирования риска заранее определяется множество учитываемых параметров и возможный диапазон значений, с помощью которых можно построить динамическую характеристику изменяемых факторов и их влияние на оцениваемые показатели. Затем произвольно выбираются значения переменных (с учетом заранее присвоенных им вероятностей) и рассчитывается конечный показатель. Одним из вариантов моделирования риска является метод Монте-Карло.

Метод Монте-Карло (статистических испытаний) – метод формализованного описания неопределенности, используемый в наиболее сложных для прогнозирования случаях. Заключается в изучении статистики процессов реализации решений в ряде похожих ситуаций, что дает возможность установить влияние и частоту конкретных результатов, а также ограничения на диапазон и динамику исходных значений и анализируемых показателей.

Методы экспертных оценок риска – группа методов прогнозирования и анализа рисков, основанных на заключении экспертов. Достоверность полученных оценок, обобщающих мнения экспертов, зависит от их квалификации, независимости суждений, а также от методического обеспечения проведения экспертизы. Одним из показателей достоверности полученных значений служит коэффициент конкордации (согласованности) мнения экспертов.

Ключевыми способами ограничения банковских рисков принято считать следующие:

- объединение риска – метод, направленный на снижение риска путем превращения случайных убытков в относительно небольшие постоянные издержки (данный метод лежит в основе страхования);

- распределение риска – метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики (наиболее часто применяется при проектном финансировании);

- лимитирование – метод, предусматривающий разработку детальной стратегической документации (оперативных планов, инструкций и нормативных материалов), устанавливающей предельно допустимый уровень риска по каждому направлению деятельности банка, а также четкое распределение функций и ответственности банковского персонала;

- диверсификация – метод контроля риска за счет подбора активов, доходы по которым по возможности мало коррелируют между собой;

хеджирование – балансирующая трансакция, нацеленная на минимизацию риска. Трансакции, хеджирующие отдельные позиции баланса, называются микрохеджированием, а иммунизирующие весь баланс финансового посредника – макрохеджированием. В тех случаях, когда подбор инструментов хеджирования осуществляется в рамках балансовых позиций (например, подбор активов и пассивов по длительности), метод хеджирования считается естественным.[10]

1.3 Подходы к управлению банковскими рисками

Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают общую, ценовую, финансовую устойчивость т.п. Финансовая устойчивость предприятия - это такое состояние его финансовых ресурсов, их перераспределения и использования, когда обеспечиваются, развитие предприятия на основе собственной прибыли и рост капитала при сохранении его платежеспособности и кредитоспособности в условиях допустимого финансового риска.

Таким образом, задача финансового менеджера заключается в том, чтобы привести в соответствие различные параметры финансовой устойчивости предприятия и общий уровень риска. Цель управления финансовым риском заключается в снижении потерь, связанных с данным риском, до минимума. Потери могут быть оценены в денежном выражении, оцениваются также шаги по их предотвращению. Финансовый менеджер должен уравновесить эти две оценки и спланировать, как лучше заключить сделку с позиции минимизации риска. [11]

Для уменьшения риска существует четыре основных приема управления риском:

- избежание риска;

- предотвращение ущерба;

- принятия риска на себя;

- перенос риска.

Избежание риска - это сознательное решение не подвергаться определенному виду риска и не осуществлять те операции, которые являются рискованными.

Предотвращение риска - сводятся к действиям, предпринимаемым для уменьшения вероятности потерь и для минимизации их потерь. Такие действия могут предприниматься до того, как ущерб был нанесен, во время нанесения ущерба и после того, как он случился.

Принятие риска состоит в покрытии убытков за счет собственных ресурсов.

Перенос риска - состоит в перенесении риска на других лиц. Продажа рискованных ценных бумаг кому-то другому и приобретение страхового полиса - примеры такой стратегии управления риском. [12]

Основные принципы управления рисками подробно излагаются в материалах Базельского комитета, центральная роль в жизнеспособности и конкурентоспособности кредитной организации принадлежит признанию важности риск-менеджмента. Руководство банка несет полную ответственность за объемы риска, принятые банком и возможную величину потерь, их объективную оценку. Как показывает опыт, проблемы начинаются именно из-за отсутствия понимания роли контролера рисков в управлении банком. Высший менеджмент обязан уделять особое внимание внедрению процедур риск-менеджмента, донесению их важности до всего персонала банка. Необходимо выделять внутренние и внешние составляющие рисков, четко понимать, какие риски подлежат управлению, какие нет.

Документы, связанные с методологией, контролем над рисками должны постоянно актуализироваться в соответствии с изменением внешней и внутренней среды банка. Процедуры по управлению рисками должны иметь предельно ясный и конкретный характер. Персонал банка, связанный с проведением банковских операций, должен быть хорошо знаком с регламентами и процедурами контроля рисков, правильно понимать и оценивать последствия своих действий.

Составляющие риск-менеджмента: стратегия, методология, процедуры, контроль, актуализация.

Банк должен выработать стратегию управления по отношению к любому конкретному риску, конкретизировать сферы его действия (бизнес, операции, инструменты, валюта, срок), определить уровни принимаемого риска, его влияния на рентабельность, качество активов и капитал. Разрабатываются стратегические цели. Предлагается методология оценки и управления данным видом риска. Методология включает критерии модели оценки, которые должны постоянно пересматриваться.

Затем на основании конкретных процедур происходит идентификация, оценка и контроль. Процедуры должны быть подробно документированы и описывать все необходимые составляющие, конкретные действия сотрудников, их полномочия, ответственность, структуру и величину лимитов, взаимодействие участвующих подразделений. Но основное внимание должно уделяться рискам высшего порядка - кредитному, инвестиционному, валютному, ликвидности.

Контроль обеспечивает проверку соответствия проводимых операций принятым процедурам и, что особенно важно, реальность применения этих процедур. Контроль над рисками должен быть отделен от лиц, проводящих операции (например, бэк-офис отделен от бизнеса), чтобы затруднить возможность злоупотреблений. Общий контроль должен осуществляться независимым финансово-аналитическим подразделением, находящимся в прямом подчинении Председателя правления. Важную роль играют коллегиальные органы - кредитный комитет, комитет по управлению активами - пассивами (КУАП), обеспечивающие взвешенную и коллективную оценку рисков. Внутренний аудит является дополнительным средством контроля.

Актуализация предполагает постоянное обновление стратегии, методик, моделей, регламента, процедур в соответствии с изменениями бизнес-среды банка [13]

Процесс управления риска - систематическая работа по анализу риска, выработке и принятию соответствующих мер для его минимизации. Этот процесс можно разбить на пять этапов:

- выявление риска;

- оценка риска;

- выбор приемов управления;

- реализация выбранных приемов;

- оценка результатов.

Рассмотрим подробнее каждый из приведенных этапов процесса управления рисками. Первый этап - выявление или идентификация риска состоит в определении того, каким видам риска наиболее подвержен объект анализа, будь то домохозяйство, финансовая компания или иной экономический субъект. Второй этап - оценка риска представляет собой количественное определение затрат, связанных с видами риска, которые были выявлены на первом этапе управления риском. Системы измерения риска должны определять три его компонента: размер длительности периода воздействия, вероятность наступления отрицательного события. [14] Третий этап - выбор приемов управления риском основывается на поиске наиболее эффективных методов управления риском или его минимизации. Обоснованность и целесообразность применения этих методов в данном управлении. На следующем этапе при реализации выбранных приемов происходит непосредственное внедрение приема или системы методов, а также контроль над ними в процессе управления риском в целях его минимизации. А применение тех, выбранных методов, и при необходимости осуществляется проверка и изменения в существующей системе управления рисками.

В банковской практике выделяют следующие подходы к управлению банковских рисков: установление лимитов, диверсификация, резервирование, страхование и/или хеджирование, а также управление ликвидностью. Рассмотрим суть данных подходов и их особенности.

Установление лимитов (ограничение) на все виды финансовых операций, проводимые банком, - один из основных методов управления рисками. Лимиты устанавливаются в разрезе общих позиций на те, или иные виды активов (пассивов), использование финансовых инструментов. Например, необходимо ограничить общую величину балансовых позиций по кредитам, ценным бумагам, межбанковским операциям, привлекаемым депозитам. Величины кредитов определяются не только соображениями минимизации риска, но также причинами экономического характера, бюджетными ограничениями. Установление лимитов относится к определению предельно допустимого уровня риска, который руководство банка готово принять в соответствии со своей стратегией. Эти лимиты обычно указываются во внутрибанковских положениях, инструкциях и методиках.

Данный подход является наиболее распространенным подходом к контролю над рисками органами банковского надзора - установление нормативов и лимитов. Эти нормативы и лимиты подробно описываются в установлении Национального банка РК "Правила о пруденциальных нормативах для банков второго уровня". К ним относятся: минимальный размер уставного капитала; коэффициент достаточности собственного капитала; размер максимального риска на одного заемщика; размеры открытых валютных позиций в тех или иных валютах; максимальный размер инвестиций.

Подлежит ограничению величина рисковых операций с любым конкретным контрагентом банка - юридическим, физическим лицом, банком, страховой компании исходя из анализа их платежеспособности. Лимиты ставятся на объем ликвидных активов банка, величину разрывов активов и пассивов по срокам, концентрацию риска и т.д. [15]

Диверсификация - распределение активов и пассивов по различным компонентам, как на уровне финансовых инструментов, так и по их составляющим. Диверсификация означает распыление вложений и снижение риска за счет предотвращения излишней концентрации на одном заемщике или группе взаимосвязанных заемщиков. При составлении портфеля ценных бумаг используют вложения в разные виды бумаг, валют, диверсифицируют эмитентов и т.д., при выдаче кредитов - диверсификация идет по выданным суммам, срокам, отраслям, регионам. Диверсификация достаточно эффективно уменьшает банковский риск, так как доходы, полученные на различных сегментах финансового рынка, меняются в различных, часто противоположных направлениях. Главная цель подхода диверсификации в управлении портфелем активов является обеспечение и отбор таких отдельных активов, которые бы наименьшую степень зависимости между собой и как следствие, при колебании доходности тех или иных отдельных активов будут обеспечивать в совокупности стабильный доход.

Формирование резерва на покрытие потерь позволяет покрыть риск за счет собственных средств банка, при этом увеличение резерва увеличивает расходы (уменьшает капитал), уменьшение резерва увеличивает доходы (увеличивает капитал). Банк вынужден постоянно откладывать средства из прибыли на формирование резервного фонда. Так как при возникновении убытков для их ликвидации и обеспечение устойчивости выделяются средства из данного фонда. Таким образом, при выдаче кредита заемщику вследствие ухудшения его финансового положения и невыполнения своих финансовых обязательств перед банком в срок, после определенного анализа банк принимает решение о необходимости формирования провизий в зависимости от условий займа. Так как банк, в данном случае, при возникновении кредитного риска несет финансовые потери и обязан создать резерв на их открытие. [16]

О хеджировании риска говорят в тех случаях, когда действие, предпринятое для снижения риска понести убытки, одновременно приводит и к невозможности получить доход. Например, если фермер продает зерно будущего урожая по фиксированной цене, желая тем самым избежать риска снижения цен, то он тем самым лишает себя возможности дополнительного дохода, если в момент сбора урожая цены на зерно повысятся. Фермер хеджирует свою подверженность ценовому риску на зерно.

Хеджирование (дословно с англ. Hedging - огораживание) является мероприятием валютного, кредитного и ряда других рисков. В основном данный метод снижения рисков используется на рынке ценных бумаг, где заключается договор (фьючерс) о купле-продаже ценных бумаг в будущем по оговоренной цене и фиксированной в договоре.

Страхование предполагает выплату страхового взноса, или премии (цены, которую вы платите за страховку), с целью избежать убытков. Приобретая страховой полис, вы соглашаетесь пойти на гарантированные издержки взамен вероятности понести гораздо больший ущерб. Страхование применялось при кредитовании, когда страховым случаем, является факт невозврата кредита.

Управление ликвидностью банка. Ликвидность банка является одной из важнейших характеристик его надежности. Ликвидность - это способность удовлетворить предполагаемую и внезапно создающуюся ситуацию потребности в наличных средствах в компании. Под управлением ликвидностью понимается способность удовлетворять спрос на финансовые ресурсы со стороны клиентов банка в течение операционного дня с приемлемым уровнем издержек.

Поток наличности от погашаемых кредитов и других финансовых инструментов, покупаемых депозитов, платежей клиентов на свои счета должен быть достаточен для выдачи новых кредитов и покупки активов, для проведения платежей со счетов клиентов по их распоряжениям, выплаты депозитов (и процентов по ним). Клиенты могут предъявлять спрос на ресурсы с целью изъять депозиты, осуществить платежи или взять кредит, в т.ч. для коррекции собственной ликвидности.

Наиболее важные задачи обеспечения ликвидности состоят в поддержании оптимума между ликвидностью и прибыльностью, а также обеспечении сбалансированности между сроками вложений по активам и пассивам. Для поддержания текущей ликвидности банк должен иметь достаточный запас ликвидных активов, что накладывает ограничения на вложения в низколиквидные активы (кредиты). [17]

Управление ликвидностью может осуществляться путем управления активами или управления пассивами. Ликвидность можно купить на рынке, а также приобрести путем продажи накопленных ликвидных активов.

Способ управления активами заключается в поддержании необходимого запаса высоколиквидных средств (касса, корреспондентские счета, “короткие” межбанковские кредиты, валюта), а также наличие достаточного объема ликвидных ценных бумаг.

Размер запаса ликвидности, измеряемого коэффициентом ликвидности (отношение ликвидных активов к обязательствам до востребования), зависит от размера банка, вариабельности клиентской базы, состояния финансовых рынков. Более мелкие банки должны иметь больший запас. [18]

Способ управления пассивами заключается в привлечении займов на межбанковском рынке (оперативное управление) и планомерном привлечении депозитов (стратегическое планирование). Кроме того, используются операции репо – соглашения о покупке ценных бумаг с последующим выкупом по обусловленной цене.

Риск управления путем межбанковского кредитования возникает, когда необходимо привлекать средства в момент дефицита – например на отчетные даты.

Издержки на покупку ликвидности при реализации активов зависят от степени ликвидности финансового инструмента, определяемого характеристиками соответствующего сегмента финансового рынка. При колебаниях рынка и возникновении локального дефицита ликвидности, когда цена инструмента падает, возможны потери, даже если собственная ликвидность инструмента абсолютно или достаточно высока (например, валюта). Уровень потерь зависит от емкости и ликвидности рынка в условиях кризисной ситуации.

Не менее важный инструмент управления ликвидностью – привлечение «длинных» вложений (депозитов), которые в условиях развитой рыночной экономики создаются главным образом за счет сбережений населения, что соответствует характеру поведения домашних хозяйств. В результате потери доверия к банковской системе весьма значительная (в масштабах страны) часть сбережений населения находится не в форме тенговых банковских депозитов, а в форме валютной наличности, что не только сокращает кредитный потенциал банковской системы, но также снижает ее ликвидность.

Для управления ликвидностью с минимальными издержками банку необходим безупречный финансовый имидж, так как любая негативная информация может привести к кризису ликвидности в результате массового панического изъятия наличности со стороны клиентов, при закрытии лимитов на банк на рынке межбанковского кредита. Банки, имеющие значительные активы, большой капитал, значительную клиентскую базу могут иметь меньшие издержки при поддержании ликвидности. Необходимо иметь как можно больше действующих лимитов на банки – партнеры, чтобы в критический момент иметь дополнительную возможность привлечения. [19]

Значительную роль играет системный аспект – в кризисных ситуациях ликвидность рынков, особенно межбанковского, падает, и найти деньги достаточно сложно.

Сценарий потери платежеспособности в значительной степени традиционен. Как правило, в этом случае руководство не уделяет достаточного внимания значению риск-менеджмента. Вследствие этого банк проводит нерациональную кредитную политику, увлекается спекуляциями, принимает значительный инвестиционный или валютный риск, неэффективно использует ресурсы. Баланс демонстрирует снижение ликвидности, прибыли и капитала, увеличение доли проблемных активов. Репутация банка падает. Закрываются лимиты на межбанковском рынке. Начинаются сборы в платежах. Клиенты стремятся вывести свои средства, предупреждают своих контрагентов о переводе платежей на другие банки. Банк продает свои активы, снижается объем поступлений на корсчет банка, уменьшается валюта баланса. Если менеджер не в состоянии прекратить отток средств, наступает потеря платежеспособности.

Для оценки ликвидности чаше всего используют коэффициентный метод. Очевидно, что кредитные организации с высококачественными активами, достаточным капиталом и нормальным уровнем ликвидности имеют возможность привлекать ресурсы по более низким ставкам. Банк, имеющий достаточную депозитную базу, в меньшей степени подвержен резкому оттоку средств. Чтобы сделать правильные выводы, наиболее важно оценивать именно динамику показателей ликвидности, а также причины, их вызывающие – увеличение доли ликвидных или неликвидных активов, приток средств клиентов или напротив их отток. Следует иметь в ввиду, что коэффициенты ликвидности должны лежать в определенном диапазоне – чрезмерно низкая ликвидность связана с риском, а избыточная ликвидность – с недополученными доходами.

Следует различать оперативное (текущее) и стратегическое (связанное с планированием в будущем) управления ликвидностью.

Наибольшая сложность заключается в том, что значительная часть финансовых потоков банка носит чисто стохастический (случайный) характер. К этим потокам относятся, главным образом, платежи и поступления по счетам клиентов и внеплановые сделки. Введение статистики стохастической части денежных потоков, и их анализ позволяют строить прогноз по этим компонентам.

Для оперативного управления ликвидностью следует иметь текущий прогноз по платежам банка и клиентов, составленный по подразделениям с учетом степени их вероятности и внесенный в программу управления ликвидностью. С этой целью в течение операционного дня подразделения предоставляют информацию о своих списаниях и поступлениях.

Такой подход позволяет минимизировать издержки на управление ликвидностью. По платежам клиентов банк обычно имеет кредитовое сальдо. Это связанно с тем, что клиенты получают средства на свой расчетный счет и осуществляют свои платежи в пределах остатков на нем.

В процессе управления менеджеры, управляющие ликвидностью, регулируют потребность банка в ресурсах. Если возникает избыток ликвидности (кредитовое сальдо), возможно инвестирование избытка средств в работающие активы. В случае возникновения потребности в ликвидности (дебетовое сальдо), дается поручение соответствующим подразделениям банка на покупку ресурсов или продажу валюты. Не менее важная задача финансового управления; оптимизация остатка на корреспондентском счете банка.

Методика планирования ликвидности предполагает расчет ожидаемого в данном временном интервале разрыва между притоком и оттоком денежных средств, а также контроль над фактическим исполнением данных планов. Такое планирование тесно связано с проблемой фондирования операций и управления активами, т.е. принятия решений о размещении активов и их финансировании соответствующими пассивами.

Перспективная ликвидность характеризуется прогнозом движения средств на плановый период. Прогноз опирается на метод, предполагающий учет сроков заключенных договоров и сделок. Для реализации расчета необходимо организовать обязательное внесение (регистрацию) всех ресурсных сделок во внутрибанковскую информационно-аналитическую систему. По финансовым операциям, срочность которых регламентирована соответствующими положениями контрактных соглашений, должен указываться конкретный срок погашения. В данных расчетах необходимо учитывать не только движения средств по имеющимся сделкам, но включать в расчет прогноз ожидаемых сделок.

Проводится выборка сделок по данному типу валюты с датой исполнения (приход и уход средств), приходящейся на данный стандартный интервал. Обычно используются следующие временные интервалы: до востребования; 2- 7 дней, 8 – 30 дней, 31 – 90 дней, 91 – 180 дней, 182 – 360 дней, свыше года.

Основным недостатком метода является вероятностный характер поведения клиентских средств. Предполагается, что они будут как минимум, на текущем уровне, хотя на самом деле в случае развития неблагоприятных ситуаций это будет не так – оценка ликвидности может быть завышена.

Разрыв в ликвидности на данный срок определяется как разность между активами, погашение которых приходится на данный срок, и пассивами, возврат которых приходится на данный срок. Суммы, полученные в строке “разрыв ликвидности” представляют в абсолютном выражении информацию по соответствии или несоответствии объемов ресурсов и вложении на конкретные сроки. В результате анализа возникает диаграмма разрывов по основным валютам. Обычно анализизируют тенге и доллары США, а также сводные данные.

Далее ставится лимит на допустимую величину отношения разрыва на данный срок к сумме пассивов на данный срок. Наиболее выгодно трансформировать короткие пассивы в длинные активы за счет естественного увеличения процентного спрэда, но такая стратегия приводит к увеличению риска. Наоборот, чем меньше величина активов по срокам, тем ниже риск, однако больше процентные издержки банка. Оптимизация коэффициента трансформации является важнейшей задачей финансового управления.

Исполнения данного показателя должно контролироваться комитетом по управлению активами и пассивами (КУАП).

В случае наличия существенного дисбаланса отдается распоряжение на привлечение пассивов на данный срок или покрытия за счет постоянного привлечения более коротких депозитов. В случае избытка ликвидности можно увеличить активы на этот срок. [20]

2. Анализ управления банковскими рисками (на примере АО «Казкоммерцбанк»)

2.1 Экономико-правовая характеристика банка

Казкоммерцбанк (КАЗКОМ) – является одним из крупнейших банков в Казахстане и Центральной Азии. Активы банка на 30 сентября 2009 составили 2 787,1 млрд. тенге.

В дополнение к основному банковскому направлению (розничному и корпоративному), КАЗКОМ имеет дочерние компании, работающие в сферах управления пенсионными и финансовыми активами, страховании и брокерских услугах. КАЗКОМ также имеет дочерние банки в Российской Федерации, Кыргызстане и Таджикистане.

Основными акционерами Казкоммерцбанка являются: АО «Центрально-Азиатская инвестиционная компания», г-н Нуржан Субханбердин, АО «Alnair Capital Holding», АО «ФНБ «Самрук-Казына», Европейский Банк Реконструкции и Развития.

Предшественник КАЗКОМа, Банк Медеу был основан в июле 1990 года, и перерегистрирован как Казкоммерцбанк в октябре 1991 года. КАЗКОМ первым из банков СНГ завершил IPO в форме ГДР на Лондонской Фондовой Бирже в ноябре 2006 года, на общую сумму 845 млн. долларов. Акции Банка размещены на Казахстанской фондовой Бирже.

Основанный на базе Банка Медеу в 1991 году, АО "Казкоммерцбанк" в настоящее время является крупнейшим частным финансовым институтом Казахстана по размеру активов, ссудного портфеля, чистой прибыли и капитала.

Так, активы банка, рассчитанные по международным стандартам финансовой отчетности, на 30 сентября 2009 года составили 2 787,1 млрд. тенге, причем, 87% от этого объема, то есть, 2,434,9 млрд. тенге занимают ссуды клиентам.

За девять месяцев 2009 года банк заработал чистую прибыль, относящуюся к акционерам материнской компании, в размере 14,6 млрд. тенге. Собственный капитал банка, рассчитанный в целях обеспечения достаточности капитала, по состоянию на 30 сентября 2009 года составил 384,5 млрд. тенге.

Коэффициент адекватности капитала, рассчитанный на основании консолидированной отчетности, на 30 сентября 2009 года составил 18% – против 17,7% на 31 декабря 2008 года, а коэффициент адекватности капитала первого уровня составил 13,7% – по сравнению с 13,5% на 31 декабря 2008 года.

Существенным источником привлечения средств остаются банковские депозиты, которые составляют примерно треть в общем объеме фондирования. За 9 месяцев 2009 года объем клиентских депозитов достиг 1172,635 мрд. Тенге. Таким образом, Казкоммерцбанк является одним из крупнейших банков в Казахстане по объему привлеченных депозитов.

Помимо приема депозитов и предоставления ссуд и кредитов в тенге и иностранной валюте, банк также предлагает широкий спектр услуг по обслуживанию текущих счетов клиентов, таких как платежи, дебетные и кредитные карточки, инкассация, а также розничный банкинг.

По состоянию на 30 сентября 2009 г., помимо головного офиса, банк располагал в Казахстане 22 универсальными филиалами и 161 операционным отделением (понятие ОО объединило прежние РКО (Расчетно-кассовые отделы) и ЦПО (Центры персонального обслуживания).

Банк также имеет дочерние банки в Кыргызстане (ОАО «Казкоммерцбанк Кыргызстан»), в России (OOO КБ «Москоммерцбанк») и в Таджикистане (ЗАО «Казкоммерцбанк Таджикистан»).

По состоянию на 1 января 2010 года в обращении находилось более 1 миллиона 130 тысяч карточек, эмитированных (выпущенных) банком. Казкоммерцбанк выпускает карточки платежных систем Visa Inc., MasterCard Worldwide и является единственным в Казахстане банком, выпускающим карточки American Express® Gold Card и The Platinum Card® от American Express, номинированные в тенге, евро и долларах США.

Кроме того, Казкоммерцбанк был первым в Казахстане банком, перешедшим на смарт-карты, комбинирующие магнитную ленту и чип и пока единственный банк, предлагающий клиентам кредитные бонусные карты - GoCard.

Казкоммерцбанк инициировал и первым полностью завершил процедуру перехода на самую современную и надежную технологию по обслуживанию платежных карточек в виртуальной (интернет) среде - 3-D Secure (Verified by Visa) и аналогичную ей MasterCard SecureCode».

Банк располагает разветвленной сетью банкоматов, так, на 1 января 2010 года их количество составляло 1020 штук, из них банкоматов с функцией приема денег (кэшины 168). Кроме того, процессинговый центр банка обслуживает 210 интернет-киосков, 10 200 POS-терминалов, установленных в предприятиях торговли и сервиса, в том числе более 4,4 тысяч штук у партнеров Бонусной программы.

Казкоммерцбанк является ведущим в Казахстане банком на рынке удаленного банковского обслуживания. В конце 2009 года число зарегистрированных пользователей финансового портала для физических лиц Homebank.kz превысило отметку 230 000 человек, среди которых не только клиенты Казкоммерцбанка, но также и владельцы платежных карточек АО «Казинвестбанк», АО «Ситибанк Казахстан» и ДБ АО «Сбербанк России». Кроме того, более 12 500 компаний являются пользователями аналогичного портала для юридических лиц Onlinebank.kz и системы «Банк – Клиент».

Банк предоставляет самые разные продукты и услуги преимущественно средним и крупным казахстанским и международным компаниям, осуществляющим свою деятельность в Казахстане, включая торговое и проектное финансирование, финансирование инвестпроектов, управление активами, а также краткосрочное кредитование и другие общие банковские услуги. В соответствии с политикой банка по поддержанию высокого уровня ликвидности, он обычно предоставляет кредиты со средними сроками до 18 месяцев для корпоративных клиентов, а также предоставляет долгосрочное финансирование в зависимости от доступных в настоящее время ресурсов. Банк также организовывает синдицированные кредиты с иностранными банками для своих основных корпоративных клиентов в Казахстане и предоставляет финансирование крупным корпоративным клиентам в России и Кыргызстане.

Кроме собственно банковских услуг, банк оказывает и прочие финансовые услуги. Являясь одним из основных участников рынка ценных бумаг и валютного рынка Казахстана, он предоставляет компаниям услуги управления денежными ресурсами, включая валютно-конверсионные операции, операции на денежных рынках, операции с ценными бумагами. Согласно генеральной Банковской лицензии, банк имеет право проводить сделки (продажу, покупку и хранение) с ценными металлами, включая золото и серебро. С 2001 г. банк предоставляет своим корпоративным и розничным клиентам трастовые услуги, преимущественно, доверительное управление денежными средствами и активами.

За период своей работы банк получил следующие награды:

2005 год:

- "Лучший банк СНГ" – по версии авторитетного журнала EUROMONEY.

- "Лучший банк Центральной Азии" – по версии авторитетного журнала EUROMONEY.

- "Лучшая сделка 2005 года" - по долгосрочному финансированию импорта нефтеналивных танкеров из России в Казахстан.

- "Банк Года 2005" – по версии журнала THE BANKER.

2006 год:

- "Лучший заёмщик на развивающихся рынках Европы" - по версии EUROMONEY.

- "Безупречно" - народный знак качества от Национальной Лиги потребителей Казахстана.

- "Лучший банк 2006 года" - гран при Общественной национальной премии "Золотой Алтын".

2007 год:

- "Банк года в СНГ" - по мнению авторитетного финансового журнала "Итоги".

- "Лучший банк в Центральной Азии" – по мнению авторитетного финансового журнала EUROMONEY.

- "Прорыв года" - по версии журнала THE BANKER. Кроме того, комиссия авторитетного издания поместила Казкоммерцбанк в рейтинг 300 лучших банков мира.

- "Лучшая компания Европы" ("Best Enterprise of Europe") в банковском секторе евразийского региона - по мнению Европейской Бизнес Ассамблеи (EBA, Оксфорд, Великобритания).

- "Безупречно" - народный знак качества от Национальной Лиги потребителей Казахстана.

Структура АО «Казкоммерцбанк» представлена на рисунке 1

Рисунок 1 Структура АО «Казкоммерцбанк»

2.2 Анализ управления рисками в банке АО «Казкоммерцбанк»

Управление рисками является одной из составляющих системы корпоративного управления банка. Система управления кредитными рисками включает в себя организационную структуру риск-менеджмента (для осуществления целей управления кредитными рисками в банке с учетом многофилиальности сети банка создана двух уровневая система управления рисками: централизованно – Управление кредитных рисков Головного банка, и на филиальном уровне – Управление кредитных рисков малого и среднего бизнеса, Управление рисков розничного бизнеса и Управления андеррайтига), методологическую базу, квалифицированные кадры, программное обеспечение.

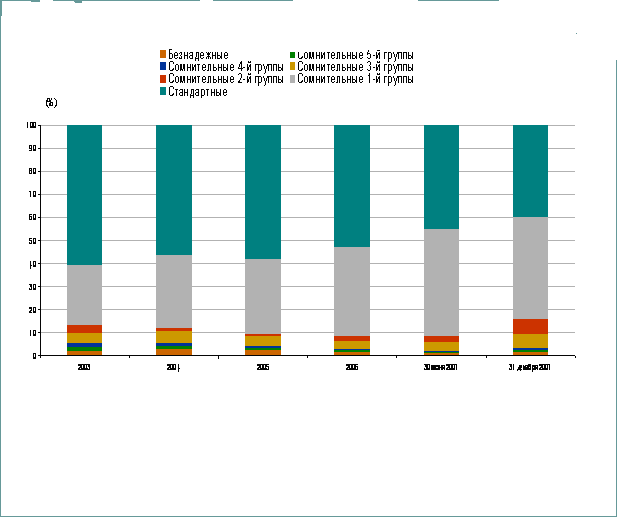

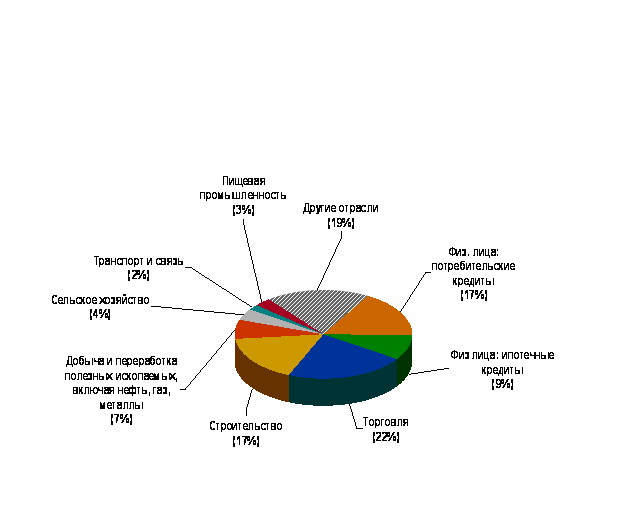

По состоянию на 01.01.08 года кредитный портфель (брутто) (рисунок 2)составил 2517 млрд. тнг. по сравнении с 1414 млрд. тнг. по состоянию на 01.01.07 года. Темп роста в 2007 году составил 78 %, или 1103 млрд. тнг.

физ. лица 21,7 %

строительство 25,3 %

торговля 19,6 %

прочее 12,8 %

промышленность 13,2 %

сельское хозяйство 5,3 %

транспорт 2 %

Рисунок 2 Структура кредитного портфеля

На конец 2007 года структура кредитного портфеля претерпела некоторые изменения. Так, строительство занимает наибольший удельный вес портфеля банка. На втором и третьем месте – кредиты, выданные физическим лицам на ипотеку и потребительские нужды, и торговля с долей 21,7 % и 19,6 % соответственно.

При анализе динамики процентной ставки по кредитам наблюдается рост в 2008 году до 14,7 % (рисунок 3).

15,0 %

14,5 %

14,0 %

13,5 %

13,0 %

12,5 %

01.01.06 01.01.07 01.01.08

Рисунок 3 Средние ставки по кредитованию

В структуре кредитного портфеля в разрезе физических и юридических лиц в 2007 году резких изменений по сравнению с 2006 годом не наблюдается. Доля физических лиц в кредитном портфеле составляет 21,7 %, из них ипотечные займы – 10,1 %, потребительские займы – 11,6 %(рисунок 4)

120,0 %

100,0 % 16,7 %

21,7 %

80,0 % 26,5 %

60,0 %

40,0 %

20,0 %

0,0 %

- Юридически лица - Физически лица

Рисунок 4 Структура кредитного портфеля по виду заемщиков

В связи с политикой ограничения рисковой позиции к валютным колебаниям основную часть кредитного портфеля банка составляют кредиты в иностранной валюте, значительная доля принадлежит ссудам в долларах США. При этом следует отметить, что по состоянию на 01.01.2008 года кредиты в долларах США составили 57 % от ссудного портфеля банка, по сравнению с 65 % на 01.01.2007 года. Объем кредитов, выдаваемых в тенге, увеличился в 2,5 раза в сравнении с данными 2006 года. Доля их в общем портфеле кредитования увеличилась до 40 % против 28 % по состоянию на конец 2006 года.

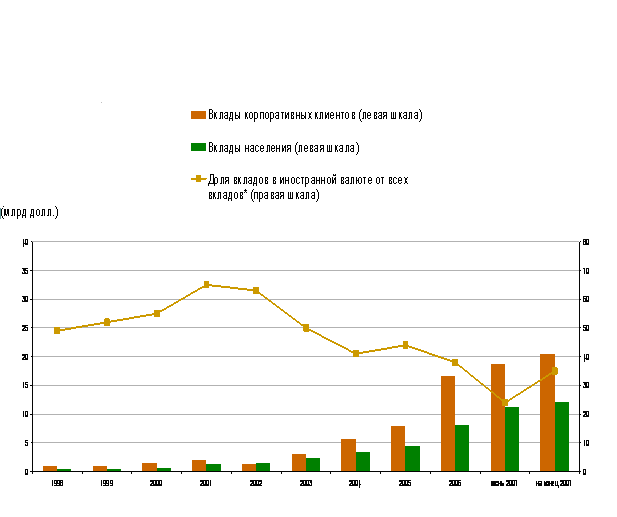

Основную часть привлеченных средств БВУ составляют депозиты, которые подразделяются на вклады до востребования, срочные и сберегательные вклады. 2008 год характеризовался укреплением доверия к банковскому сектору со стороны кредиторов и вкладчиков, что находит свое выражение в росте ресурсной базы банков. Ее объем по действующим банкам за данный период увеличился с 1 470 726 млн. тенге до 2 607 506 млн. тенге, или на 43,6 %.

Таблица 2

Структура депозитного портфеля в разрезе обслуживающихся клиентов АО «Казкоммерцбанк» по состоянию на 01 января 2009 года

|

Валюта депозита |

До 1 месяца (млн. тенге) |

От 1 до 3 месяцев (млн. тенге) |

От 3 месяцев до 1 года (млн. тенге) |

От 1 года до 5 лет (млн. тенге) |

Свыше 5 лет (млн. тенге) |

Всего (млн. тенге) |

|

Юридические лица |

161 353 |

61 099 |

82 395 |

398 968 |

146 419 |

850 236 |

|

Физические лица |

150 650 |

18 424 |

1 410 |

31 365 |

97 |

201 949 |

|

Всего |

312 004 |

79 524 |

83 805 |

430 334 |

146 517 |

1 052 185 |

Одним из основных источников расширения ресурсной базы стали средства вкладов (депозитов) предприятий и граждан, прирост которых обеспечил 25,9 % общего прироста пассивов банковского сектора.

На 01.01.2009 средства физических лиц составили 201 949 млн. тенге, или 13,7 % пассивов банковского сектора. Из таблиц 2.1 и 2.2 видно, что объем вкладов физических лиц, возрос в долларах США, доля которых, на 01.01.2009 достигла 67,8% . (таблица 3)

Таблица 3

Валютная структура депозитного портфеля на 01 января 2009 года

|

Валюта депозита |

Средняя ставка, % |

Начальное сальдо на 1 января 2008 года, (млн. тенге) |

Конечное сальдо на 1 января 2009 года, (млн. тенге) |

|

Тенге |

6,11 |

274 838 |

303 622 |

|

Доллар США |

7,02 |

632 054 |

713 808 |

|

ЕВРО |

6 936 |

12 772 |

|

|

Прочие валюты |

454 |

1 981 |

|

|

Итого |

6,76 |

914 284 |

1 052 185 |

На период 1 января 2009 года тенденция увеличения объема вкладов (депозитов) населения сохранилась. По данным опубликованных на официальном сайте АО «Казкоммерцбанк» депозиты клиентов на 1 января 2008года составили более 64 млн. долларов США, рост по данному показателю увеличился на 47 %. Доля группы АО «Казкоммерцбанк» от совокупного объема активов банковской системы Казахстана на 1 января 2009 года составила 22,6 %. (таблица 3)

Теория управления пассивами, развивающая и дополняющая политику управления ликвидности коммерческих банков, основывается на следующих двух утверждениях.

Повышение доходности кредитных операций непосредственно связано с качеством оценки кредитного риска. В зависимости от классификации клиента по группам риска банк принимает решение, стоит ли выдавать кредит или нет, какой лимит кредитования и проценты следует устанавливать.

В мировой практике существует два основных метода оценки риска кредитования, которые могут применяться как отдельно, так и в сочетании друг с другом: субъективное заключение экспертов или кредитных инспекторов.

Поскольку скоринг используется главным образом при кредитовании физических лиц, особенно в потребительском кредите при необеспеченных ссудах.

Для оценки кредитного риска производится анализ кредитоспособности заемщика, под которой в банковской практике понимается способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам. Основная задача скоринга заключается не только в том, чтобы выяснить, в состоянии клиент выплатить кредит или нет, но и степень надежности и обязательности клиента. Иными словами, скоринг оценивает, насколько клиент «достоин» кредита.

Скоринг представляет собой математическую или статистическую модель с помощью, которой на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заемщик вернет кредит в срок, при очень высокой степени использования автоматизированных систем скоринга осуществляется субъективное вмешательство в случае, когда кредитный инспектор располагает дополнительной информацией, доказывающей, что человек, классифицированный как ненадежный, на самом деле «хороший», и наоборот.

Процедура андеррайтинга осуществляется по следующим основным направлениям анализа, собранной и документально подтвержденной информации о Заемщике: Оценка платежеспособности Заемщика, его возможности своевременно погашать сумму основного долга и вознаграждения по нему, на основе анализа его доходов и расходов. Юридический анализ правоустанавливающих документов на недвижимость, являющейся предметом залога, а также соответствие всех документов законодательству Республики Казахстан. Определение стоимости недвижимого имущества, являющегося предметом залога, а также оценка состояния данного недвижимого имущества. Оценка стабильности трудоустройства Заемщика как в момент подачи заявления на предоставление ипотечного жилищного займа, так и прогноз на перспективу. Уровень образования Заемщика, профессиональный опыт, занятость в стабильно развивающемся и потенциально доходном сегменте рынка. Источниками получения дохода Заемщика, которые учитываются Заимодателем при расчете максимально допустимой суммы ипотечного жилищного займа, являются:

- Заработная плата по основному месту работы;

- Почасовая заработная плата;

- Среднегодовой доход за сверхурочную работу;

- Доход от работы за неполный рабочий день и по совместительству;

- Годовые премии;

- Доход, получаемый в форме комиссионного вознаграждения;

- Доход в виде дивидендов;

- Чистый доход в форме арендной платы;

- Алименты и пособия на детей;

- Ожидаемое увеличение размера дохода в случае, если имеется документальное подтверждение от работодателя;

- Доходы, исчисляемые в соответствии с декларацией о доходах, принятой налоговыми органами для государственных служащих;

- Доходы от предпринимательской деятельности на основе патента/декларации частного предпринимателя.

Расчет максимальной возможной суммы ипотечного жилищного займа по доходам (КД), который может быть выдан заемщику, производится на основе доходов и равен:

= (5)

где I – ежемесячная ставка кредитования в долях;

Т – максимально возможный срок кредитования, в месяцах;

АП (макс) – максимально допустимый ежемесячный (аннуитетный) платеж, который высчитывается по следующей формуле:

(6)

где К1 – максимально допустимый коэффициент соотношения ежемесячных затрат Заемщика на обслуживание займа к доходам Заемщика, берутся из условий пакетов;

Д – Ежемесячные средние совокупные доходы семьи.

В структуре расходов Заемщика следует выделить группы:

- Ежемесячные расходы Заемщика, связанные с приобретаемой недвижимостью (ежемесячные платежи по ипотечному жилищному займу, налоги на имущество, ежемесячные платежи по страхованию недвижимого имущества, личному страхованию и страхованию гражданско-правовой ответственности, платежи за техническое обслуживание, оплата коммунальных услуг, другие возможные регулярные сборы и выплаты, предусмотренные договорами и законодательством Республики Казахстан);

- Регулярные платежи, связанные с жизнедеятельностью Заемщика и его семьи (питание, образование детей, медицинское обслуживание и т.п.);

- Другие расходы Заемщика, производимые ежемесячно либо с другой периодичностью в течение года.