Операции коммерческого банка с ценными бумагами

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

Юсупова Г.Р.

Операции коммерческого банка с ценными бумагами

ДИПЛОМНАЯ РАБОТА

специальность 050509 – Финансы

Костанай 2010

|

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

«Допущена к защите»

Зав. кафедрой ___________

____________Н. Сартанова

___ ____________20___г.

ДИПЛОМНАЯ РАБОТА

На тему: Операции коммерческого банка с ценными бумагами

по специальности 050509 – Финансы

Выполнила Г.Р. Юсупова

Научный руководитель

к.п.н., доцент А.И. Тюнин

Костанай 2010

|

Содержание

Введение 3

1 Экономико-правовые основы деятельности коммерческого банка на фондовом рынке 6

1.1 Рынок ценных бумаг как сфера деятельности коммерческого банка 6

1.2 Классификация операций коммерческого банка с ценными бумагами 11

1.3 Зарубежный опыт коммерческих банков на рынке ценных бумаг 34

2 Финансовый анализ рынка ценных бумаг на примере ДБ АО «Сбербанк

России 35

2.1 Краткая история образования и деятельности ДБ АО «Сбербанк

России» 35

2.2 Анализ операций ДБ АО «Сбербанк России» с ценными бумагами за 2007-2009гг 41

2.3 Анализ финансовых показателей ДБ АО «Сбербанк России 47

3 Стратегия развития рынка ценных бумаг в Казахстане 62

3.1 Правовая база рынка ценных бумаг 62

3.2 Принципы регулирования рынка ценных бумаг 65

3.3 Выход казахстанских ценных бумаг за рубежом 66

Заключение 68

Список использованных источников 70

Приложения 73

Введение

В современной ситуации ключевым направлением финансово-экономической политики коммерческого банка является постоянное повышение эффективности и развитие работы финансового рынка, а особенно его фондового сегмента, на качественно новом уровне, отвечающем потребностям развития страны.

В условиях рыночного становления и развития отечественной экономической системы наращивание финансово-кредитного и ресурсного потенциала коммерческого банка во многом зависит от решения проблем развития и повышения эффективности функционирования рынка ценных бумаг.

Для реализации указанного направления экономической политики фондовый рынок должен иметь соответствующую институциональную структуру, в которой банки, как профессиональные участники рынка, занимают важнейшее место. Проблемы эффективной деятельности коммерческого банка на рынке ценных бумаг вызывают необходимость выработки новой стратегии и тактики банковского управления и функционирования на рынке ценных бумаг. Происходящее в настоящее время снижение доходности финансового рынка в целом и отдельных его сегментов приводит коммерческие банки к расширению сфер их деятельности. В развитие спектра операций и услуг, предоставляемых коммерческими банками, расширении инвестиционного направления, особое место занимает диверсификация операций и услуг на рынке ценных бумаг [1].

На современном этапе развития банковской системы Казахстана особенно актуальна проблема места и роли коммерческих банков в системе функционирования фондового рынка. Различные точки зрения по этой проблеме часто отражают противоречивые мнения - от существенного ограничения участия банков в операциях на этом рынке, до значительного преувеличения их роли как основного элемента функциональной структуры рынка ценных бумаг. В зарубежной банковской практике при решении этой проблемы существуют разные подходы, оказывающие влияние на масштабы фондовой деятельности банков, однако, их важная роль в ее осуществлении характерна для ряда развитых стран.

Банковские институты являются наиболее активными участниками рынка ценных бумаг, которые могут осуществлять широкий круг профессиональных и непрофессиональных операций [2].

Рынок ценных бумаг представляет собой совокупность денежных отношений, обеспечивающих мобилизацию, перераспределение и инвестирование временно свободных денежных средств путем осуществления купли-продажи ценных бумаг.

Стимулируя мобилизацию капитала, рынок ценных бумаг обеспечивает перераспределение свободных средств между различными сферами, отраслями экономики в пользу перспективных; инвестор вкладывает средства с целью получения дохода, который могут обеспечить только рентабельные предприятия. В свою очередь, финансовые инвестиции в определенную отрасль сопровождаются расширением производства, ростом прибыльности. Рынок финансовых активов способствует, таким образом, формированию эффективной, динамичной экономики.

В последнее время банки все более активно приобретают ценные бумаги других предприятий и организаций. Вложения в капитал различных акционерных обществ дают возможность банку не только получать дивиденды (доход), но и участвовать в его управлении, быть совладельцем этого общества. Достигается это разными путями: участием в образовании новых предприятий и акционировании уже существующих; созданием инвестиционных фондов [3].

Выбранная тема в настоящее время очень актуальна, поскольку операции с ценными бумагами являются одними из самых перспективных, постоянно совершенствующихся и расширяющихся банковских услуг. Во всех странах в настоящее время доходы коммерческих банков от операций с ценными бумагами и инвестиционной деятельности играют все более заметную роль в формировании прибыли. Это происходит благодаря тому, что в последние годы наблюдается стремительный рост вложений в ценные бумаги. Прежде всего, это связано как с общим ростом финансовых ресурсов у субъектов рыночной экономики, так и с глобальным перетоком средств из других секторов финансового рынка в сферу ценных бумаг. Такой переток обусловлен значительным прогрессом технологий и инфраструктуры фондового рынка, делающим вложение средств в ценные бумаги и управление ими более простым, доступным и эффективным.

Казахстан уже несколько лет находится в состоянии бурного экономического роста. Темпы роста - в сравнении с показателями других стран постсоветского пространства - впечатляют. Средний темп роста ВВП в Казахстане в 2006-2009 годах составил 110,32%. Для примера: в России за это же время он составил 106,14%. Не секрет, такой рост в значительной степени обеспечивается за счет высоких мировых цен на энергоносители. Для страны, готовящейся вступить в ВТО, особенно актуальной становится проблема ускоренного перехода на новые интенсивные рельсы экономического развития. В своем Послании народу Казахстана Президент Нурсултан Назарбаев подчеркнул: "Фундаментом процветающего и динамично развивающегося общества может быть только современная, конкурентоспособная и открытая рыночная экономика, не ограниченная рамками только сырьевого сектора" [4].

Мировой опыт свидетельствует: одной из фундаментальных основ уверенного и качественного экономического роста в современных условиях является наличие развитого финансового рынка, где особая роль принадлежит рынку ценных бумаг, или, как принято его называть, фондовому рынку. Наличие рынка ценных бумаг является необходимым условием функционирования экономики развитых стран. В нашей стране рынок ценных бумаг еще не получил должного развития, хотя, разумеется, и в этом секторе экономики налицо определенный прогресс.

Рынок ценных бумаг - это рынок, на котором осуществляются сделки купли-продажи ценных бумаг в результате взаимодействия эмитентов, инвесторов и профессиональных посредников. Рынок ценных бумаг организован в системах биржевой и внебиржевой торговли.

Целью данной дипломной работы является изучение операций, проводимых коммерческими банками с ценными бумагами.

Данная цель конкретизируется через решение ряда задач:

1. рассмотреть экономико-правовые основы деятельности коммерческого банка на фондовом рынке;

2. изучить операции ДБ АО «Сбербанк России» с ценными бумагами;

3. определить основные направления совершенствования осуществления операций ДБ АО «Сбербанк России» с ценными бумагами.

Предметом исследования дипломной работы является ДБ АО «Сбербанк России»

Объектом исследования являются операции ДБ АО «Сбербанка России» с ценными бумагами.

Информационной базой дипломной работы послужили основные законодательные и нормативные документы, регулирующие осуществление банковской деятельности на территории Республики Казахстан, публикации в периодической печати, в частности в журналах «Рынок ценных бумаг», «Деньги и кредит», «Расчеты и операционная работа в коммерческом банке», при проведении исследования использовались отчетные материалы и аналитические данные ДБ АО «Сбербанка России»

1 Экономико-правовые основы деятельности коммерческого банка на фондовом рынке

1.1 Рынок ценных бумаг как сфера деятельности коммерческого банка

Согласно Гражданскому кодексу Республики Казахстан ценной бумагой является документ, установленной формы и реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможна только при его предъявлении. Данное определение является юридическим.

Экономическое содержание исходит из того, что весь товарный мир делится на две группы: товары (материальные блага, услуги) и деньги. Деньги могут быть просто деньгами и капиталом, т.е. деньгами, которые приносят новые деньги. Всегда имеется потребность в передаче денег от одного лица (юридического или физического) к другому.

Практика рынка выбрала два основных способа указанной передачи денег – через процесс кредитования и путем выпуска и обращения ценных бумаг. На товарном рынке тоже возникают такие ситуации, когда необходимо осуществить передачу товара при отсутствии его самого, например, когда товар находится в пути, или он еще не произведен. Но ценная бумага – это не деньги не материальный товар. Ее ценность состоит в тех правах, которая она дает своему владельцу. Последний обменивает свой товар и свои деньги на ценную бумагу только в том случае, если он уверен, что эта бумага ничуть не хуже, а даже лучше, чем сами деньги или товар[3].

Поскольку деньги, и товар в современных условиях есть различные формы существования капитала, то экономическое определения данной бумаги можно выразить следующим образом.

Ценная бумага – это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход [5].

Ценная бумага – это особый товар, который обращается на особом своем рынке – рынке ценных бумаг, но не является ни физическим товаром, ни услугой, ни деньгами [6].

Ценная бумага обладает рядом свойств, которые сближают ее с деньгами.

Ее главное свойство – это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, возврата эмитенту, переуступки прав и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лет или бессрочно передаваться по наследству, служить подарком и т.д.

Ценная бумага выполняет ряд общественно значимых функций:

перераспределяет денежные средства (капиталы) между: отраслями и сферами экономики; территориями и странами; группами и слоями населения; населением со сферами экономики; населением и государством и т.п.;

- предоставляет определенные дополнительные права владельцам, по-

мимо права на капитал, например, право на участие в управлении,

соответствующую информацию, первоочередность в определенных

ситуациях и т.п;

- обеспечивает получение дохода на капитал и (или) возврат самого

капитала и др. [7].

Классификация и виды ценных бумаг:

По экономической природе:

- долевые (акция)

- долговые (облигация, ипотечное свидетельство, казначейские обязате-

льства, ноты Нацбанка РК)

- товарные распорядительные документы (коносамент)

- производные финансовые инструменты (фьючерс, опцион, варрант, своп и др.)

По способу передачи прав на ценную бумагу:

- именные

- ордерные

- предъявительские

По форме выпуска:

- документарные (бумажные)

- бездокументарные (дематериализованные)

По сроку привлечения капитала:

- краткосрочные

- среднесрочные (от 2 до 5 лет)

- долгосрочные (от 5 до 25 лет)

- бессрочные

По территории обращения:

- региональные

- национальные

- международные

По эмитентам:

- государственные (т.е. ценные бумаги, выпускаемые от имени правительства Министерством финансов)

- муниципальные (т.е. ценные бумаги местных органов власти и предприятий, находящихся в муниципальной собственности):

корпоративные

иностранные

По способу выплаты дохода:

- с постоянным доходом

- с разовым доходом

Те и другие могут быть:

- с фиксированной процентной ставкой

- с плавающей процентной ставкой

В Республике Казахстан имеют место следующие виды ценных бумаг (в соответствии с Гражданским кодексом РК): акции, облигации, коносаменты и другие документы, которые закреплены законодательными актами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг [1].

Рынок ценных бумаг имеет целый ряд функций, которые условно можно разделить на две группы: обще рыночные функции, присущие каждому рынку, и специфические функции, которые отличают его от других рынков.

К обще рыночным функциям относятся:

1. коммерческая функция, т.е. функция получения доходов от операций на данном рынке;

2. ценовая функция, т.е. рынок обеспечивает процесс складывания цен, их постоянное движение и т.д.;

3. информационная функция, т.е. производит и доводит до своих участников рыночную информацию об объектах торговли и ее участниках;

4. регулирующая функция, т.е. рынок создает правила торговли и участие в ней, порядок разрешения спора между участниками, устанавливает приоритеты и органы контроля, или даже управления и т.д.

К специфичным функциям рынка ценных бумаг можно отнести следующее:

- функции страхования ценовых и финансовых рисков;

- перераспределение денежных средств между отраслями и сферами

рыночной деятельности;

- перевод сбережений, прежде всего населения, из непроизводительной в

производительную форму;

- финансирование дефицита государственного бюджета на неинфляцион-

ной основе, т.е. без выпуска в обращение дополнительных средств.

Функция страхования ценовых и финансовых рисков, или хеджирование, стала возможной благодаря появлению класса производных ценных бумаг, фьючерсных и опционных контрактов.

Структура рынка ценных бумаг и его участники.

Рынок ценных бумаг может быть представлен как:

- первичный и вторичный;

- организованный и неорганизованный;

Первичным рынком ценных бумаг является экономическое пространство, которое ценная бумага проходит от ее эмитента до первого покупателя.

Экономическим это пространство называется не только потому, что на нем действуют эмитент и инвестор, но и потому, что оно рационально организовано (для него характерно разделение труда, т.е. на нем функционируют специализированные брокерские и дилерские фирмы), выполняя определенную экономическую задачу только в рамках этого пространства эмитент может получить необходимый ему капитал. Дальнейшее движение ценной бумаги, т.е. ее движение от 1-го к n-ному покупателю, не может быть источником дохода для эмитента.

Вторичный рынок состоит из двух частей. Одна из этих частей может быть описана как рынок для «подержанных» ценных бумаг. Вторая часть состоит из дополнительных выпусков ценных бумаг, уже находящихся в обращении, независимо о того, является ли результатом выпуска привлечение новых средств или нет [7, 8].

Казахстанским законодательством предусмотрены следующие виды профессиональных участников рынка ценных бумаг:

- брокеры,

- дилеры,

- управляющие инвестиционным портфелем,

- инвестиционные управляющие пенсионными активами,

- банки-кастодианы,

- центральный депозитарий,

- регистраторы,

- трансфер-агенты.

B Казахстане коммерческие банки также рассматривают деятельность на рынке ЦБ как одно из важнейших направлений своей деятельности. Многие из них уже создали или создают структурные подразделения по работе с ценными бумагами, которые функционируют таким образом, что банки в одних случаях являются инвесторами, в других — эмитентами, в третьих – посредниками [1].

Выступая в качестве инвесторов, коммерческие банки покупают ценные бумаги государства, различных акционерных обществ и таким образом формируют свой портфель ценных бумагу. Интерес банков заключается, даже, не столько в получении в будущем дивидендов, сколько в возможности участия в качестве акционеров в управлении делами той или иной компании. Присутствует и определенный спекулятивный интерес. Если дела данной компании пойдут успешно, ее акции будут котироваться высоко, и в определенный момент их можно будет продать, реализовав прибыль в виде курсовой разницы.

Инвестиционная деятельность казахстанских коммерческих банков на РЦБ в настоящее время значительно отличается от той, которую проводят, например, коммерческие банки США. Главная цель формирования портфеля ЦБ коммерческих банков США - обеспечение ликвидности банковских операций. Считается, что ссудные операции несут в себе значительный риск, поэтому определенная доля ресурсов банка должна находиться в форме высоколиквидных активов, в частности вложений в ценные бумаги. Однако это не любые ценные бумаги, а главным образом облигации займов федерального правительства, обладающие высоким рейтингом надежности и хорошей ликвидностью. В результате в случае потребности в дополнительных кредитных ресурсах банк может получить их путем реализации ценных бумаг из своего портфеля, а при избытке кредитных ресурсов обратить соответствующую их часть в высоколиквидные ЦБ [6, 7].

Портфели ценных бумаг отечественных коммерческих банков отчасти формируются из акций акционерных обществ, которые, как правило, возникли недавно, и будущее их неизвестно. Инвестиции в такие ценные бумаги высоколиквидными активами назвать нельзя, они близки по риску к кредитным вложениям. И если кредитный риск ограничивается, как правило, несколькими месяцами, то акции являются бессрочными ценными бумагами, и в связи с этим средства, вложенные в них, подвержены даже большему риску, чем кредитные вложения. Преодолеть подобную ситуацию можно только путем развития рынка государственных ценных бумаг. В этом случае портфели ЦБ коммерческих банков будут иметь структуру, более соответствующую их функциональному назначению как регуляторов ликвидности.

Коммерческие банки в Казахстане играют активную роль в становлении фондового рынка.

В ближайшем будущем получат развитие и такие направления работы коммерческих банков с ценными бумагами, как доверительные трастовые операции с векселями. С принятием «Временного положения о вексельной системе расчетов» Национальным банком РК в сферу банковской деятельности вошла еще одна ценная бумага.

Сегодня в Казахстане конкурируют между собой банки, представляющие два разных направления развития экономики - капитализм бюрократический и капитализм частнопредпринимательский. Но поскольку управлять экономикой (а значит, определять пути ее развития) может только тот, кто владеет собственностью, то и рынок ценных бумаг (как определяющий, кому принадлежат титулы собственности и обеспечивающий их перемещение) приобретает особую экономическую и историческую значимость.

Какие бы цели не ставили перед собой банки на фондовом рынке или в иных областях, для их достижения им в первую очередь нужны средства. В данном случае интерес представляют средства, образованные за счет эмиссии ценных бумаг.

Их роль изначально весьма значима: без эмиссии ценных бумаг не может быть образован уставной капитал банка и поэтому невозможно само его существование. Может возникнуть вопрос: стоит ли называть доли собственности, приобретаемые участниками банков, акционерного общества закрытого типа, ценными бумагами? В принципе — да, и не столько исходя из самого названия общества, сколько из того, что эти доли несмотря на все ограничения все же могут менять владельцев

В последнее время банки все более активно приобретают ценные бумаги других предприятий и организаций. Цель у них та же, что и у инвесторов, вкладывающих средства в акции банков, — закрепление за собой прав собственности. Достигается это путем участия в образовании новых предприятий или акционировании уже существующих. Банки в силу специфики деятельности и практически полного отсутствия зарубежной конкуренции выигрывают битву за собственность, которая с момента начала приватизации является скрытой пружиной, приводящей в действие многие рычаги в экономике Казахстана.

Наиболее мощные потенциальные инвесторы в Казахстане - коммерческие банки, так как созданные инвестиционные приватизационные фонды пока не способны осуществлять реальные инвестиционные программы [9].

Коммерческий банк (тем более небольшой) должен оберегать свою независимость. Люди, им владеющие, обязаны помнить, как легко может уйти от них реальный контроль за делом. Если все-таки потребовалась дополнительная эмиссия, то следует отдать предпочтение закрытой подписке. Всеми средствами (поддержанием курса акций, трастовыми договорами, дополнительными соглашениями) необходимо стремиться ограничить участие новых акционеров в управлении банком.

Законодательство разрешает коммерческим банкам выпускать следующие виды ценных бумаг: акции, облигации, депозитные и сберегательные сертификаты, чеки и векселя. И хотя банки реализуют это право по мере своих возможностей, привлекательность того или иного финансового инструмента для его эмитента и покупателя остается неодинаковой. Разница в отношении различных видов ценных бумаг определяется намерениями инвесторов и законодательными ограничениями в этой сфере [10].

Коммерческие банки могут выступать в качестве эмитентов собственных акций, облигаций, векселей, депозитных сертификатов и других ценных бумаг, а так же роли инвесторов, приобретая ценные бумаги за свой счет, и, наконец, банки имеют право проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение.

1.2 Классификация операций коммерческого банка с ценными бумагами

По экономическому содержанию операции банка с ценными бумагами делятся на:

пассивные – эмиссия и выпуск банками собственных ценных бумаг;

активные – размещение собственных и привлеченных ресурсов в фондовые

активы на бирже, в торговой системе, на внебиржевом рынке от своего имени;

комиссионные (клиентские) – не связанные с извлечением банком прибыли или формированием ресурсной базы, но обеспечивающие ему комиссионное вознаграждение.

По характеру проводимых операций банки могут заключать наличные (кассовые) и срочные сделки с ценными бумагами.

Кассовая (наличная) сделка – это сделка, срок исполнения (дата валютирования) которой установлен не позднее второго рабочего дня после ее заключения [11].

Срочная сделка – это сделка на покупку или продажу финансовых инструментов по заранее согласованной цене в будущем, когда дата расчетов установлена в срок не ранее третьего рабочего дня от даты заключения сделки. Если даты исполнения обязательств сторонами сделки не совпадают, датой исполнения сделки считается дата исполнения всех обязательств [12, 13].

По форме учета операции банков с ценными бумагами делятся на:

Балансовые операции:

формирование капитала акционерного банка за счет обыкновенных и

привилегированных акций;

формирование добавочного капитала;

расчеты на организованном рынке ценных бумаг;

расчеты по ценным бумагам;

операции с ценными бумагами, приобретаемыми банками по операциям

РЕПО, для перепродажи и инвестирования;

операции по учету векселей;

операции по выпуску собственных долговых ценных бумаг;

участие в дочерних и зависимых акционерных обществах.

Операции по доверительному управлению.

операции с ценными бумагами, полученными в доверительное

управление, а также приобретенными в процессе доверительного управления;

расчеты по доверительному управлению.

Внебалансовые операции.

открытие кредитных линий и выдача обязательств о предоставлении

кредитов с использованием ценных бумаг;

операции с неразмещенными собственными ценными бумагами и ценными бумагами других эмитентов.

Срочные операции: сделки купли-продажи ценных бумаг, по которым дата расчетов не совпадает с датой заключения сделки.

Счета ДЕПО:

учет депозитарных операций с эмиссионными ценными бумагами

(акциями, облигациями, государственными облигациями, а также другими видами ценных бумаг, являющихся эмиссионными в соответствии с действующим законодательством;

учет ценных бумаг, переданных банку его клиентами для хранения и/или

учета, для осуществления доверительного управления, для осуществления брокерских и иных операций;

учет собственных ценных бумаг банка, принадлежащих ему на праве

собственности или ином вещном праве [10, 14].

В соответствии с казахстанским законодательством, банки могут совершать следующие операции с ценными бумагами:

выпускать, покупать, продавать, хранить ценные бумаги;

инвестировать средства в ценные бумаги;

осуществлять куплю-продажу ценных бумаг от своего имени и за свой счет, в том числе путем их котировки;

управлять ценными бумагами по поручению клиента (доверительное управ-

ление);

выполнять посреднические (агентские) функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или договора-поручения, т.е. выступать в роли финансового брокера;

осуществлять инвестиционное консультирование, т.е. оказывать

консультационные услуги по вопросам выпуска и обращения ценных бумаг;

организовывать выпуски ценных бумаг, т.е. выступать в качестве

инвестиционной компании;

выдавать гарантии по размещению ценных бумаг в пользу третьих лиц;

инвестировать средства в портфели акций небанковских компаний (в том

числе для обеспечения контроля над ними через дочерние предприятия);

учреждать небанковские инвестиционные институты (инвестиционные

фонды, за исключением чековых) и компании финансовых брокеров и инвестиционных консультантов;

учреждать специализированные компании по учету и хранению ценных

бумаг, а также совершению расчетов по операциям с ними; учреждать организации, являющиеся институциональными инвесторами (страховые, холдинговые компании) [15].

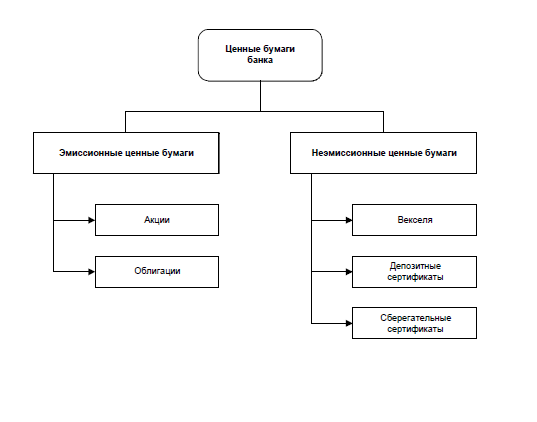

Операции банков с ценными бумагами можно разделить на три основные группы ( в соответствии с рисунком 1).

Рисунок 1. Виды операций с ценными бумагами

Цели, задачи и содержание эмиссионной деятельности банков:

привлечение средств для формирования или увеличения уставного капитала банка соответственно требованиям НБ РК;

создание механизма формирования рыночных цен на акции и облигации

банка;

формирование ресурсной базы банков за счет выпуска долговых ценных

бумаг;

повышение ликвидности банка, баланса банка;

укрепление имиджа банка как надежного, финансово стабильного

кредитного института;

оформление организационно-правового статуса банка в качестве

акционерного общества;

предоставление дополнительных услуг клиентам на основе выпуска

обращающихся инструментов рынка ценных бумаг, расширяющих возможности инвестирования;

секьюритизация активов [16].

Эмиссия банком ценных бумаг имеет ряд особенностей:

в качестве регистрационного органа выступает Национальный Банк

Казахстана и его учреждения;

к банкам как эмитентам предъявлены дополнительные требования,

определяющие удовлетворительность их финансового состояния;

наличие накопительного счета, концентрация средств эмитента на нем до

регистрации итогов выпуска.

Виды ценных бумаг, выпускаемых банком:

Коммерческий банк может выпускать:

- акции;

- облигации;

- депозитные и сберегательные сертификаты;

- векселя и чеки;

- производные ценные бумаги (опционы, фьючерсные контракты,

варранты).

Существует множество разновидностей указанных выше бумаг:

- эмиссионные и неэмиссионные (в соответствии с рисунком 2);

- по форме заимствования - в виде документов или безналичных записей;

- по срокам;

- по тенговому или валютному характеру номинала;

- предъявительские или именные;

- по способам погашения и т.п.

Банки могут выпускать:

долговые ценные бумаги, когда ценные бумаги выпускаются на определенные срок с последующим возвратом вложенных денежных средств, например, облигации, банковские сертификаты, финансовые векселя;

долевые ценные бумаги, когда приобретается право собственности на долю в уставном капитале акционерного общества и другие права, например, право на получение дивидендов [17].

Рисунок 2. Виды эмиссионных и неэмиссионных ценных бумаг банков

Банки могут выпускать ценные бумаги именные и на предъявителя в одной из следующих форм, определяемых в учредительных документах банка и/или решении о выпуске и проспекте эмиссии:

- документарные (банковские сертификаты, векселя и другие

неэмиссионные ценные бумаги, а также эмиссионные ценные бумаги, выпускаемые в наличной форме);

- бездокументарные (эмиссионные ценные бумаги – акции, облигации,

выпускаемые в безналичной форме);

- документарные ценные бумаги на предъявителя (когда права,

удостоверяемые ценной бумагой, например, векселем банка, - принадлежат предъявителю этого векселя) [18, 19].

Выпуски ценных бумаг банков подлежат государственной регистрации.

Банк, созданный в форме акционерного общества, формирует свой уставный капитал из номинальной стоимости акций, приобретенных акционерами. При этом уставом банка должны быть определены количество, номинальная стоимость акций, приобретенных акционерами (размещенные акции), и права, предоставляемые этими акциями.

Уставом кредитной организации могут быть определены порядок и условия размещения обществом объявленных акций. Так, новая эмиссия акций может осуществляться лишь после полной оплаты акционерами всех ранее размещенных кредитной организацией акций. Номинальная стоимость акций должна выражаться в казахстанских тенге.

Банк может выпускать обыкновенные и привилегированные акции:

- обыкновенные акции независимо от порядкового номера и времени

выпуска должны иметь одинаковую номинальную стоимость и предоставлять их владельцам одинаковый объем прав;

- номинальная стоимость размещенных привилегированных акций не

должна превышать 25% от зарегистрированного уставного капитала кредитной организации.

Эмиссионная деятельность коммерческого банка включает ряд этапов (в соответствии с рисунком 3):

Первый этап. Решение о выпуске ценных бумаг принимается тем органом кредитной организации, который имеет соответствующие полномочия согласно законодательству РК и уставу кредитной организации (либо общим собранием акционеров, либо Наблюдательным советом банка).

Чтобы получить право выпускать ценные бумаги, банк должен:

- быть безубыточным в течение последних трех завершенных

финансовых лет (или с момента образования, если этот срок меньше трех лет);

- не подвергаться санкциям со стороны государственных органов за

нарушение действующего законодательства в течение трех лет (или с момента образования);

- не иметь просроченной задолженности кредиторами и по платежам в

бюджет;

- отсутствие дебетового сальдо по корреспондентским счетам в НБ РК,

включая субсчета своих филиалов;

- полнота и достоверность раскрытия информации об эмитенте и

выпуске ценных бумаг [20].

Данные, подтверждающие соответствие банка этим требованиям, должны содержаться в проспекте эмиссии.

Процедура выпуска акции при учреждении банка и последующих эмиссий имеет ряд отличительных особенностей. При создании банка в форме акционерного общества путем учреждения или реорганизации все акции размещаются среди его учредителей. Оплата акций банка при его учреждении производится учредителями по номинальной стоимости.

Если в результате преобразования создается банк в форме акционерного общества с уставным капиталом большим, чем уставный капитал преобразуемой кредитной организации, оплата акций производится в порядке, установленном для вновь создаваемых кредитных организаций, и осуществляется лишь за счет дополнительных взносов учредителей или распределяется между учредителями.

Рисунок 3. Этапы проведения банком эмиссии акций или облигаций

Решение о новой величине уставного капитала принимается одновременно с принятием решения о преобразовании кредитной организации из одной организационно-правовой формы в другую.

Второй этап. Подготовка проспекта эмиссии.

Проспект эмиссии готовится и утверждается правлением или другим уполномоченным органом банка.

Проспект эмиссии первого выпуска акций готовится ее учредителями и заверяется подписями и печатями уполномоченных учредителями лиц.

При этом проспект эмиссии должен содержать информацию, в частности:

1. Общие данные о ценных бумагах:

вид выпускаемых ценных бумаг (акции, облигации);

форма выпускаемых ценных бумаг (документарные именные,

бездокументарные именные, документарные на предъявителя);

порядок удостоверения, уступки и осуществления прав, закрепленных

эмиссионной ценной бумагой;

номинальная стоимость одной ценной бумаги;

объем выпуска (по номинальной стоимости);

количество выпускаемых ценных бумаг (шт.);

права владельцев ценных бумаг, определенные в уставе кредитной

организации — эмитента для данной категории (типа) ценных бумаг.

2. Данные об эмиссии ценных бумаг:

дата принятия решения о выпуске;

наименование органа, принявшего решение о выпуске;

место/места, где потенциальные владельцы могут приобрести

ценные бумаги (с указанием адресов);

дата начала размещения ценных бумаг;

дата окончания размещения ценных бумаг.

3. Данные о ценах и порядке оплаты приобретаемых владельцами ценных бумаг и другие данные, которые, по мнению банка — эмитента, должны быть доведены до инвесторов.

В случае если банк по объективным причинам не может указать какую-либо требуемую в проспекте информацию, в соответствующей статье проспекта делается надпись «нет данных» или иная аналогичная по смыслу с указанием причин отсутствия информации. Например: «Операции не проводились», «Наказания не налагались» и т.п.

Проспект эмиссии должен быть заверен независимой аудиторской фирмой в следующих случаях:

при выпуске акций, связанном с увеличением уставного капитала банка (в т.ч. при его реорганизации путем присоединения к ней другой кредитной организации);

при выпуске акций, осуществляемом в процессе преобразования банка из

общества с ограниченной ответственностью в акционерное общество;

при выпуске облигаций.

Банк и лица, подписавшие проспект эмиссии, отвечают за достоверность информации, включенной в проспект эмиссии. В случае если в процессе выпуска или после его завершения будет установлено, что в проспект эмиссии была включена недостоверная информация, инвесторы, как введенные в заблуждение, вправе требовать от банка возврата всех средств, уплаченных ими в процессе приобретения ценных бумаг.

Если инвесторы понесли материальный ущерб в результате указания в проспекте эмиссии недостоверной информации, они вправе требовать от банка возмещения такого ущерба.

Третий этап. Для регистрации выпуска ценных бумаг банк-эмитент представляет в территориальное учреждение НацБанка Казахстана по месту своего нахождения подготовленный проспект эмиссии и ряд других документов.

Представленные банком документы рассматриваются регистрирующим органом (срок рассмотрения не должен превышать 30 календарных дней) на предмет соответствия действующему законодательству, банковским правилам и инструкциям.

Четвертый этап. Публикация проспекта эмиссии. Банк-эмитент, осуществляющий размещение ценных бумаг, обязан уведомить потенциальных инвесторов, сообщив через средства массовой информации о проводимой им эмиссии ценных бумаг следующую необходимую информацию:

вид, категории, типы и формы размещаемых ценных бумаг с указанием

общего объема эмиссии;

права, предоставляемые по каждому выпуску размещаемых ценных

бумаг;

сроки начала и завершения размещения ценных бумаг;

круг потенциальных покупателей ценных бумаг;

места, где потенциальные покупатели могут приобрести ценные бумаги

данного выпуска и ознакомиться с содержанием проспекта эмиссии;

размер зарегистрированного уставного капитала кредитной организации

(эмитента) и др.

Реклама ценных бумаг кредитных организаций до момента государственной регистрации их выпуска запрещается.

Пятый этап. Реализация (размещение) выпускаемых ценных бумаг начинается после регистрации и публикации проспекта эмиссии [20, 21].

Она может осуществляться различными способами:

Во-первых, реализация акций может происходить путем продажи определенного числа акций за тенге. При этом коммерческий банк может пользоваться услугами посредников – финансовых брокеров, заключив договоры комиссии или поручения. При продаже ценных бумаг банками оплата их может производиться либо наличными деньгами, либо в безналичном порядке. Если оплата происходит безналичным путем, покупатели переводят средства непосредственно на специальный накопительный счет коммерческого банка в НБ РК.

Во-вторых, в оплату акций могут поступать взносы от акционеров в капитал банка материальными ценностями, нематериальными активами, иностранной валютой. При этом в оплату уставного капитала должны приниматься только те активы, которые могут быть использованы в непосредственной деятельности банка, определенной законодательством и банковскими инструкциями.

Их доля в структуре уставного капитала не должна превышать 20% на момент создания банка. В последующем она должна быть доведена до 10% (без учета стоимости зданий).

Имущество, которое было представлено акционерами в натуральной форме в оплату акций, становится собственностью банка. Оно приходуется на баланс Банка в оценке, определенной совместным решением учредителей банка и утвержденной общим собранием акционеров.

В-третьих, реализация акций может быть произведена путем капитализации собственных средств банка с распределением соответствующего количества акций среди акционеров и внесением изменений в реестр акционеров. На капитализацию, в частности, могут быть направлены:

- средства резервного фонда банка;

- остатки фондов экономического стимулирования по итогам года;

- основные средства;

- дивиденды, начисленные, но не выплаченные акционерам;

- нераспределенная прибыль по итогам года.

В-четвертых, возможна реализация акций путем переоформления внесенных ранее паев в акции – при преобразовании банка из паевого в акционерный.

В-пятых, реализация акций может производиться путем замены на ранее выпущенные банком ценные бумаги, а также путем консолидации и дробления акций [21, 22].

Размещение ценных бумаг должно быть закончено:

- акций первого выпуска – не позднее, чем через 30 дней после регистрации кредитной организации;

- акций дополнительного выпуска – по истечении одного года со дня начала эмиссии;

- облигаций – по истечении одного года со дня начала эмиссии.

В эти сроки должна быть произведения полная оплата размещаемых ценных бумаг с соответствующим отражением в учете кредитной организации.

Акции кредитной организации - эмитента, распределенные при его учреждении, должны быть полностью оплачены в течение 30 календарных дней с момента выдачи кредитной организации свидетельства о государственной регистрации [23].

Оплата акций производится ее учредителями по цене не ниже номинальной стоимости этих акций.

Форма оплаты акций кредитной организации - эмитента при ее учреждении определяется договором о создании. Устав может содержать ограничения на виды имущества, которым могут быть оплачены акции кредитной организации.

Денежная оценка имущества, вносимого в оплату акций при учреждении кредитной организации - эмитента, производится по соглашению между учредителями.

При оплате акций неденежными средствами для определения рыночной стоимости такого имущества должен привлекаться независимый оценщик. Величина денежной оценки имущества, произведенной учредителями кредитной организации, не может быть выше величины оценки, произведенной независимым оценщиком.

Шестой этап. Регистрация итогов выпуска. Не позднее 30 дней после завершения процесса размещения ценных бумаг банк-эмитент анализирует результаты проведенной эмиссии и составляет отчет об итогах выпуска, который представляется в НБ РК, который в течение двух недель (при отсутствии претензий к эмитенту) должен зарегистрировать отчет и итоги выпуска.

Седьмой этап. Публикация итогов выпуска ценных бумаг должна производиться банком-эмитентом в том же печатном органе, где было опубликовано сообщение о выпуске [5].

Дополнительный выпуск акций в результате приводит к увеличению трех элементов собственного капитала банка:

- уставного капитала;

- эмиссионного дохода;

- резервного капитала.

Выпуск банком акций является достаточно рискованным и затратным способом увеличения собственного капитала.

Наряду с эмиссией акций, банки используют также в качестве внешнего источника прироста собственного капитала эмиссию облигаций. Размещение банком-эмитентом облигаций осуществляется по решению совета директоров (наблюдательного совета), если иное не предусмотрено уставом банка. Выпуск облигаций допускается только после полной оплаты уставного капитала. Номинальная стоимость всех выпущенных банком облигаций не должна превышать размер уставного капитала либо величину обеспечения, предоставленного банку третьими лицами для цели выпуска облигаций.

Выпуск облигаций допускается только после полной оплаты уставного капитала.

Банк может выпускать облигации:

- именные и на предъявителя;

- обеспеченные залогом собственного имущества, либо облигации под обеспечение третьих лиц;

- облигации без обеспечения;

- процентные и дисконтные;

- конвертируемые в акции;

- с единовременным сроком погашения или облигации со сроком погашения по сериям в определенные сроки.

Банк может выпускать облигации без обеспечения не ранее третьего года существования кредитной организации при условии надлежащего утверждения к этому времени двух годовых балансов и на сумму, не превышающую размер уставного капитала кредитной организации.

Предоставление обеспечения третьими лицами при выпуске банком облигаций требуется в случаях:

- существования банка менее двух лет (на всю сумму выпуска облигаций);

- существования банка более двух лет при выпуске облигаций на сумму, превышающую размер уставного капитала (величина обеспечения должна быть не менее суммы превышения размера уставного капитала).

Конвертируемые облигации наряду с обычным правом на денежное требование представляют право держателю обменять их на акции банка-эмитента. В условиях выпуска конверсионного займа в обязательном порядке должны быть оговорены следующие положения:

- пропорции обмена (коэффициент конверсии);

- сроки конверсии;

- условия конверсии.

Вопросы регулирования эмиссии собственных облигаций коммерческими банками практически не отличаются от процесса регулирования эмиссии акций.

Облигации являются долгосрочной ценной бумагой (облигации должны выпускаться по действующим правилам на срок обращения не менее 1 года), поэтому инфляционные процессы в экономике существенно тормозят внедрение этих инструментов в действующую практику [7, 9].

Банки могут осуществлять выпуск ценных бумаг – сертификаты (денежный документ-удостоверение).

Банковский сертификат – ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Необходимо подчеркнуть, что депозитные и сберегательные сертификаты соответственно казахстанскому законодательству могут выпускаться только кредитными организациями, т.е. банками [11].

Выпуск банковских сертификатов совершается на основании Условий выпуска и обращения банковских сертификатов, утвержденных правлением банка и прошедших в установленном порядке согласование с НБ РК. Сертификаты выпускаются в тенге и иностранной валютах с любыми сроками платежа на взаимовыгодных условиях.

В зависимости от ориентации на инвестора сертификаты подразделяются на депозитные и сберегательные.

Депозитные сертификаты выпускаются для юридических лиц, а сберегательные сертификаты для физических лиц. При этом юридические лица должны быть зарегистрированы на территории РК, а физические лица должны быть гражданами РК.

Бланк сертификата должен содержать следующие обязательные реквизиты:

- наименование «депозитный сертификат» или «сберегательный

сертификат»;

- номер и серия сертификата;

- дата внесения денежных средств;

- размер вклада или депозита, оформленного сертификатом (прописью и

цифрами);

- безусловное обязательство кредитной организации вернуть внесенную

сумму, и выплатить причитающиеся проценты;

- дата востребования суммы по сертификату;

- ставка процента;

- сумма причитающихся процентов (прописью и цифрами);

- ставка процента при досрочном предъявлении сертификата к оплате;

- наименование, местонахождение и корреспондентский счет кредитной

организации, открытый в НБ РК;

- для именного сертификата: наименование и местонахождение

вкладчика – юридического лица и Ф.И.О. и паспортные данные вкладчика – физического лица;

- подписи двух лиц, уполномоченных кредитной организацией,

скрепленных печатью банка [24].

Сертификат считается недействительным, если у него в тексте отсутствует какой-либо из обязательных реквизитов.

Изготовление бланков сертификатов, а также дополнительных листов производится только полиграфическим предприятием, получившим от Министерства финансов РК лицензию на производство бланков ценных бумаг.

Сертификаты должны иметь корешки, в которых фиксируется следующая информация: номер и серия сертификата, сумма, дата выдачи и погашения, ФИО и паспортные данные вкладчика, подпись вкладчика свидетельствующая о получении сертификата.

Кредитная организация может размещать депозитные сертификаты только после регистрации условий выпуска и обращения сертификатов в территориальном учреждении НБ РК.

Для регистрации кредитная организация должна предоставить следующие документы:

- условия выпуска и обращения сертификатов;

- макет бланка сертификата;

- нотариально заверенную копию лицензии кредитной организации;

- свидетельство о государственной регистрации банка;

- баланс и расчет обязательных экономических нормативов на последнюю отчетную дату перед принятием решения о выпуске сертификатов.

Все сертификаты, выпущенные банками, являются срочными, поскольку выпуск этих ценных бумаг до востребования законодательством не допускается.

Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита) – один год. Срок обращения сберегательных сертификатов не может превышать трех лет.

Если срок получения вклада по сертификату просрочен, то сертификат становится документом до востребования.

Сертификаты не могут служить расчетным или платежным средством за проданные товары или оказанные услуги.

Банки проводят следующие операции с банковскими сертификатами:

Для приобретения банковского сертификата покупатель заключает с банком договор купли-продажи. Юридические лица и индивидуальные предприниматели вносят средства только в безналичном порядке со своего текущего счета. Физические лица могут вносить средства как наличными, так и в безналичном порядке со своего счета.

Владелец банковского сертификата может производить уступку права требования по банковскому сертификату посредством заключения договора переуступки права требования, который оформляется на оборотной стороне сертификата. Право требования по депозитному сертификату может быть передано только юридическому лицу или индивидуальному предпринимателю. Право требования по сберегательному сертификату может быть передано только физическому лицу, не являющемуся индивидуальным предпринимателем. Уступка права требования по депозитному сертификату нерезиденту запрещена. Депозитный сертификат может быть объектом залога при кредитовании, его можно использовать при погашении кредита и процентов по нему [25].

При наступлении срока оплаты по банковскому сертификату банк осуществляет платеж по заявлению владельца банковского сертификата против предъявления самого сертификата. С согласия банка может быть произведено досрочное погашение сертификата, если это не противоречит действующему законодательству. Денежные расчеты по купле-продаже депозитных сертификатов и выплате сумм по ним для юридических лиц или индивидуальных предпринимателей осуществляются только в безналичном порядке.

Покупка банковского сертификата позволяет:

- Разместить в депозит банка временно свободные ресурсы в тенге и иностранной валюте, получив при этом обращаемую ценную бумагу;

- осуществить размещение денежных ресурсов оперативно, без открытия депозитного счета;

- реализовать на вторичном рынке приобретенный банковский сертификат при возникновении непредвиденной потребности в денежных ресурсах.

Расчет процентов по банковскому сертификату может осуществляться как по формулам простых, так и сложных процентов. Если в условиях выпуска сертификатов не указывается способ начисления процентов, то расчет осуществляется по формуле простых процентов.

Порядок расчета процентов, как правило, указан в реквизитах сертификата.

Формула расчета простых процентов по депозитному сертификату:

PRP=P*I*, (1)

где Р - номинальная стоимость сертификата;

I - процентная ставка по сертификату (% годовых);

t - количество дней начисления процентов по сертификату (срок сертификата);

К - количество дней в календарном году (365 или 366);

PRP - сумма процентов, причитающихся к выплате.

Формула расчета суммы процентов за текущий отчетный период (для формулы простых процентов):

PRP=P*I* - Pпред, (2)

где m - количество дней начисления процентов по сертификату с даты внесения вклада (депозита) по день окончания текущего отчетного периода включительно;

Pпред - сумма процентов, начисленных за предыдущие отчетные периоды, отраженных по соответствующим лицевым счетам балансовых счетов;

PRP - сумма процентов за текущий отчетный период, подлежащая доначислению на соответствующих лицевых счетах балансовых.

Формула расчета сложных процентов по депозитному (сберегательному) сертификату:

PRS=P*((1+I*-1), (3)

где d - базовый период (количество дней), за который производится начисление процентов по формуле сложных процентов;

PRS - сумма процентов, причитающихся к выплате.

Формула расчета суммы процентов за текущий отчетный период (для формулы сложных процентов):

PRSper =P*((1+I*-1) - Pпред, (4)

PRSper - сумма процентов за текущий отчетный период, подлежащая доначислению на соответствующих лицевых счетах балансовых.

Операции банков по выпуску векселей.

Вексель – ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя уплатить по наступлении срока, указанного на векселе, в определенном месте определенную денежную сумму владельцу векселя (векселедержателю) или его приказу. Векселя казахстанских банков номинируются в тенге и иностранной валюте и выписываются юридическим и физическим лицам - резидентам РК, и юридическим лицам - нерезидентам РК, имеющим тенговые счета в уполномоченном банке [26].

Вексель коммерческого банка выписывается на бланке (см. Приложение 3) и содержит ряд обязательных реквизитов, в частности определенную денежную сумму, указанную цифрами и прописью, дату и место составления векселя, наименование первого векселедержателя, срок и место платежа, подписи двух уполномоченных лиц и круглую печать банка.

Банки выпускает следующие типы простых векселей:

- векселя с начислением процентов на вексельную сумму (номинал) по

ставке, указанной в векселе (процентные векселя);

- векселя с процентами, включенными в номинал векселя (дисконтные

векселя);

- векселя без начисления процентов (беспроцентные векселя) [14, 19].

Банки проводят следующие операции с собственными векселями:

- выпуск векселей.

- погашение векселей (платеж по векселю).

Векселя выписываются на основании Заявки клиента, подписанной руководителем, и поступления денежных средств на счет Банка. Заявка на приобретение векселей может быть передана в Банк по факсу.

Срок действия заявки – три рабочих дня.

Векселя выдаются не позднее следующего дня от даты составления уполномоченному лицу клиента после предоставления им оригинала заявки, копии карточки с образцами подписей должностных лиц, заверенной банком, и соответствующей Доверенности.

Операция банка по выпуску собственных векселей включает следующие процедуры:

- отдел ценных бумаг заключает договор купли-продажи векселей, одновременно согласовывая номер балансового счета для перечисления средств с отделом учета операций с ценными бумагами.

- договор проставляется на позицию по корсчету в казначействе.

- операционный отдел зачисляет поступившие средства.

- отдел учета операций с ценными бумагами на основании договора выписывает мемориальный ордер по выдаче ценностей для изъятия бланков векселей из хранилища и ставит векселя на баланс банка.

- отдел ценных бумаг изымает бланки векселей из хранилища, оформляет их, затем на основании акта приема-передачи ценных бумаг передает векселя покупателю [27].

Погашение векселей (платеж по векселю) производится против самого векселя. Векселедержатель представляет в банк Заявление на оплату, доверенность на право предъявления векселя к платежу, копию карточки с образцами подписей должностных лиц, заверенную банком.

Заявление на оплату должно содержать реквизиты предъявляемых векселей, платежные реквизиты векселедержателя, по которым необходимо перечислить средства.

Оплата векселей банка производится по месту нахождения банка или его филиала. Как правило, при предъявлении векселей к платежу в банк до 13-00 часов их оплата производится в день предъявления, при предъявлении после 13-00 – на следующий рабочий день.

Банк может принимать к оплате векселя до наступления срока платежа на условиях досрочного учета.

Операция по погашению векселей банком включает следующие процедуры:

Перед днем погашения (или в день погашения в случае досрочного предъявления векселя) отдел учета операций с ценными бумагами оформляет мемориальный ордер на переброску средств по векселям на счета «к исполнению».

Векселедержатель предъявляет сотруднику отдела ценных бумаг векселя и письмо с просьбой о погашении, которые после проверки передаются в отдел учета операций с ценными бумагами.

Сумма погашаемых векселей проставляется на позицию по корсчету в казначействе.

Отдел учета операций с ценными бумагами учитывает переданные векселя и составляет платежное поручение на их оплату.

Если погашенные векселя банк в дальнейшем не планирует повторно размещать, то они гасятся; при этом в центре векселя прорезается ромб, ставится штамп «погашено» и оформляется соответствующий мемориальный ордер.

Порядок исчисления дохода по процентным векселям

Доходы векселедержателя по процентному векселю формируются за счет процентов, начисляемых на вексельную сумму.

При расчете суммы процентов (S) используется следующая формула:

S =, (5)

где В - вексельная сумма;

Т - срок с даты, следующей за датой составления векселя по дату погашения векселя включительно. Т не может превышать срок, допустимый для предъявления векселя к оплате;

Р - процентная ставка для начисления процентов на вексельную сумму, указанная в векселе.

При расчете суммы процентов количество дней в месяце условно принимается за 30, а в году 365.

Порядок исчисления дохода по дисконтным векселям

Коммерческий банк выдает простые дисконтные векселя со сроками платежа «по предъявлении» и «на определенный день».Доходы векселедержателя по дисконтному векселю формируются за счет разницы между вексельной суммой и ценой приобретения векселя.

При расчете дисконта (D) используется следующая формула:

D=B* (1- ), (6)

где В - вексельная сумма;

Т - срок с даты, следующей за датой составления векселя по дату начала наступления срока платежа;

d - ставка дисконтирования (учетная ставка).

При расчете дисконта количество дней в месяце условно принимается за 30, в году – 365 [28].

Инвестиционная деятельность банков.

В Казахстане инвестиционная деятельность банков не регламентируется специально принятыми законами, однако, ряд принятых и действующих казахстанских законов косвенно регулируют инвестиционную деятельность банков.

Основным нормативным документом является Закон о рынке ценных бумаг, в котором определены виды профессиональной деятельности участников рынка, некоторые из которых являются, по сути, направлениями инвестиционной деятельности банка. В частности, наличие у банка лицензий на осуществление дилерской и брокерской деятельности дает право банку на совершение операций купли-продажи ценных бумаг с целью формирования портфеля ценных бумаг в интересах и по поручению клиентов. Лицензия на доверительное управление дает право банку осуществлять за вознаграждение доверительное управление ценными бумагами клиентов, денежными средствами клиентов, предназначенными для инвестирования в ценные бумаги, а также ценными бумагами и денежными средствами, полученными в процессе управления ценными бумагами. Лицензия на ее осуществление позволяет банку не только оказывать услуги по хранению сертификатов ценных бумаг и (или) учету и переходу прав на ценные бумаги, но и осуществлять консультирование своих клиентов, управлять ценными бумагами, переданными в банк на условиях открытого хранения [29].

Коммерческие банки, сосредоточившим свою деятельность на традиционных банковских операциях, запрещались операции с ценными бумагами, за исключением операций с государственными или муниципальными ценными бумагами.

Инвестиционные банки осуществляли долгосрочные вложения в развитие промышленности, операции с ценными бумагами за свой счет и за счет средств клиента.

Мировая практика свидетельствует, что инвестиционный банк в своих наиболее общих чертах схож с коммерческим банком, поскольку оба вида банков являются связующим звеном между конечными инвесторами и конечными заемщиками (эмитентами) финансовых ресурсов.

Вместе с тем, между инвестиционным и коммерческим банками есть некоторые различия ( Таблица 1).

Наиболее традиционным определением инвестиционного банка является следующее: это банк, основными направлениями деятельности которого являются масштабные вложения денежных ресурсов в долгосрочные операции с ценными бумагами, участие в капитале эмитентов, организация эмиссий по поручению клиентов, управление портфелем ценных бумаг клиентов, привлечение денежных ресурсов в интересах и по поручению клиентов [30].

Таблица 1

Различия инвестиционных и коммерческих банков

|

Коммерческий банк

|

Инвестиционный банк

|

- размещает ресурсы, заключая кредитные договора с заемщиками (кредитует их);

- отдает предпочтение краткосрочным и более мелким проектам, стремясь к диверсификации вложений;

- специализируется на традиционных для банка операциях.

|

- покупает ценные бумаги различных эмитентов, способствуя притоку финансовых ресурсов для развития эмитента;

- отдает предпочтение крупным долгосрочным инвестициям и проектам;

- специализируется на видах инвестиционной деятельности:

- проектное финансирование;

- андеррайтинг;

- привлечение финансирования;

- инвестиционное консультирование;

- гарантийные операции и др.

|

Виды инвестиционной деятельности банков:

Деятельность банков как инвесторов на казахстанском рынке ценных бумаг обусловлена рядом факторов:

- низкой инвестиционной привлекательностью значительного числа казахстанских предприятий-эмитентов:

- большинство казахстанских предприятий до сегодняшнего дня не обладает реальными источниками восполнения и наращивания

собственных ресурсов, что обусловливает необходимость использования

заемных и привлеченных ресурсов;

- низкий уровень рентабельности казахстанских предприятий

определяет невозможность их развития, как за счет реинвестирования прибыли, так и путем эмиссии ценных бумаг;

- вследствие неразвитости фондового рынка банковский кредит выступает как одна из основных форм поддержки инвестиционных проектов;

- неразвитость рынка производных финансовых инструментов;

- ограничением прав банков оказывать услуги финансового консультанта [31].

Инвестиционная деятельность банков осуществляется за счет:

- собственных ресурсов;

- заемных и привлеченных средств.

Направления деятельности инвестиционных банков:

• За счет собственных ресурсов банк осуществляет прямые и портфельные инвестиции в ценные бумаги казахстанских и зарубежных эмитентов, формируя инвестиционный и торговый портфели в собственных интересах.

• За счет и по поручению клиентов банк осуществляет следующие операции:

- дилерские и брокерские операции с ценными бумагами по поручению клиентов;

- андеррайтинг;

- гарантия эмиссий;

- слияние и поглощение компаний;

- услуги по изменению структуры акционерного капитала клиентов; изменение номинальной стоимости акций эмитента (дробление или консолидация);

- формирование портфеля ценных бумаг клиентов и управление им;

- консалтинговые и депозитарно-кастодиальные услуги и др.

Основным направлением инвестиционной деятельности для большинства банков является вложения в ценные бумаги [22].

Банки, покупая те или иные виды ценных бумаг, стремятся достичь определенных целей:

- обеспечение доходности вложений;

- обеспечение ликвидности вложений;

- обеспечение безопасности вложений.

Все вложения банков в ценные бумаги (кроме векселей) классифицируются следующим образом (Таблица 2).

Инвестиционная политика банка. Портфель ценных бумаг банка, способы его формирования

Осуществляя инвестиционную деятельность, банк определяет свою инвестиционную политику, сформулированную в определенном документе – «Инвестиционном меморандуме банка». Меморандум содержит основные цели инвестиционной политики банка, приоритетные направления инвестирования, соотношение долей различных ценных бумаг в инвестиционном портфеле, стратегию управления портфелем, приемлемые виды и качество ценных бумаг, порядок торговли ценными бумагами [32].

В документе, определяющем инвестиционную политику банка, определен также перечень лиц и (или) органов управления банка, которые уполномочены принимать решения об изменении целей приобретения ценных бумаг, об изменении структуры портфеля ценных бумаг, о межпортфельном переводе ценных бумаг, о регламенте проводимых банком дилерских, брокерских операций, операций по доверительному управлению и др.

Кроме того, руководство банка утверждает положения и инструкции, регламентирующие деятельность подразделений, связанных с реализацией инвестиционной политики банка.

Таблица 2

Вложения банков в ценные бумаги

|

Вложения банков в ценные бумаги

|

|

Вложения банков в долговые обязательства:

- долговые обязательства РК;

- долговые обязательства субъектов РК и местных органов власти;

- долговые обязательства банков;

- прочие долговые обязательства;

- долговые обязательства иностранных государств;

- прочие долговые обязательства нерезидентов.

|

|

Вложения в акции:

- акции банков;

- прочие акции;

- акции банков-нерезидентов;

- прочие акции нерезидентов.

|

Вложения банка в ценные бумаги, в зависимости от цели приобретения, подразделяются на три категории:

- вложения в ценные бумаги, приобретенные для перепродажи – ценные бумаги, находящиеся в портфеле кредитной организации менее 6 месяцев;

- вложения в ценные бумаги, приобретенные для инвестирования

- ценные бумаги, которые хранятся в портфеле кредитной организации 6 месяцев и более;

- вложения в ценные бумаги, приобретенные по операциям РЕПО ценные бумаги, при покупке которых у кредитной организации возникает обязательство по обратной последующей продаже ценных бумаг через определенный срок по заранее фиксированной цене [28].

Портфель ценных бумаг банка представляет собой совокупность ценных бумаг банка, определенным образом подобранных с целью приращения (сохранения) капитала, получения банком прибыли и поддержания его ликвидности.

Процедура составления портфеля ценных бумаг является портфельной стратегией банка. Содержание портфеля ценных бумаг определяет его структуру – соотношение конкретных видов ценных бумаг.

Приоритет тех или иных целей соответствует различным типам и видам портфелей ценных бумаг банка.

Принято выделять следующие основные типы портфелей.

Портфель роста – целью его формирования является рост банковского капитала преимущественно за счет роста курсовой стоимости ценных бумаг.

Портфель дохода, целью получения которого является получение дохода за счет дивидендов и процентов.

В соответствии с учетной политикой банка выделяются два основных вида портфелей: инвестиционный и торговый (Таблица 3).

Таблица 3

Портфель ценных бумаг

|

Портфель ценных бумаг

|

|

Инвестиционный портфель

|

Торговый портфель

|

|

Ценные бумаги, приобретенные для

получения дохода в виде процентов

или дивидендов

|

Ценные бумаги

для перепродажи

|

Ценные бумаги,

приобретенные

по операциям

РЕПО

|

Кредитные организации самостоятельно определяют порядок формирования торгового и инвестиционного портфелей. При изменении целей приобретения ценных бумаг кредитные организации переводят их из инвестиционного портфеля в торговый портфель или из торгового портфеля в инвестиционный с отражением такого перевода в бухгалтерском учете на соответствующих счетах [10].

Реализация ценных бумаг непосредственно из инвестиционного портфеля осуществляться не может, предварительно эти ценные бумаги должны быть переведены в торговый портфель, при этом должна быть проведена их переоценка, а в дальнейшем происходит их продажа.

Формирование портфеля ценных бумаг включает ряд этапов:

- выбор типа портфеля и определение его характера;

- оценку портфельного инвестиционного риска;

- моделирование структуры портфеля;

- оптимизацию структуры портфеля [1].

Суть управления портфелем ценных бумаг банка заключается в поддержании баланса между ликвидностью и прибыльностью ценных бумаг, приобретенных банком.

1.3 Зарубежный опыт коммерческих банков на рынке ценных бумаг

Sumitomo Bank - крупная банковская корпорация в Японии. Занимается лизинговыми услугами, кредитными картами, инвестициями, ипотекой, венчурным капиталом и другими видами вложения средств. Основная компания и ее отделения (в том числе и зарубежные) занимаются следующими видами бизнеса: депозиты; операции с землей; брокерские операции с ценными бумагами и торговля на биржах; вложения в акции и облигации; денежные переводы; валютообменные операции; сейфовым хранением ценностей; андеррайтингом; доверительным управлением; другими коммерческими банковскими услугами.

Банк Нью-Йорка - один из крупнейших американских банков. Основан в 1874г. А. Гамильтоном. Старейший банк США является основой финансового холдинга The Bank of New York Company, Inc. (NYSE: BK). Компания предлагает полный комплект банковских и финансовых услуг для корпоративных и индивидуальных клиентов.

Chase Manhattan Corporation работает в 50 странах мира.

J.P. Morgan Chase & Co. - один из крупнейших банков мира. Имеет свои отделения более чем в 50 странах. Основные операции фирма проводит в следующих сегментах: банковские инвестиции; управление инвестициями и частные вклады; услуги по хранению драгоценностей и ценных бумаг; финансовые услуги.

Штаб-квартира банка расположена в Нью-Йорке. Банк имеет более 30 миллионов постоянных клиентов среди которых много корпораций, институциональных и государственных учреждений.

Credit Suisse First Boston - Международный инвестиционный банк. Головные офисы в США, Англии и Швейцарии. Обслуживает институциональных, корпоративных и правительственных клиентов. Основные направления деятельности: андеррайтинг ценных бумаг, торговля, инвестиции, акции, финансовые консультации, инвестиционные исследования, венчурный капитал и управление активами.

Die Deutsche Bank (Германия) - Дойче банк, 13 миллионов клиентов в 76 странах мира. Основная ориентация на рынки Европы и особенно Германии. Оказывает полный спектр банковских услуг [33].

Изучив зарубежный опыт коммерческих банков на рынке ценных бумаг мы можем сказать, что он важен и необходим для банковской деятельности нашей страны.

2 Финансовый анализ рынка ценных бумаг на примере ДБ АО «Сбербанк России»

2.1 Краткая история образования и деятельности ДБ АО «Сбербанка России

5 ноября 2007 году в г. Костанай по адресу пр. Абая дом №170 состоялось открытие Филиала Дочернего Банка Акционерного Общества «Сбербанка России».

Филиал в г. Костанае уже десятый по счету на территории Казахстана и является одним из стратегических мест присутствия Банка, так как находится в приграничном с Россией районе.

Приход крупнейшего российского банка в Казахстан - это, в первую очередь, показатель качества и уровня экономических и политических отношений между Казахстаном и Россией. А Костанайская область известна далеко за пределами Казахстана своим аграрно-промышленным потенциалом.

Её традиционно называют главной хлебной житницей республики. Промышленность области, ее технологическая и минерально-сырьевая база являются основой ее развития. И мы готовы принимать в этом посильное участие - отметил Председатель Правления ДБ АО «Сбербанк России» Олег Смирнов.

Открытие филиалов в динамично развивающихся городах республики - одна из приоритетных задач ДБ АО «Сбербанк России». В настоящее время казахстанская филиальная сеть Сбербанка представлена в девяти городах Казахстана - Алматы, Астана, Уральск, Караганды, Актау, Атырау, Актобе, Павлодар, Талдыкорган. Филиал в Костанае - уже десятый. До конца года откроется еще один в Усть-Каменогоске. А в будущем году планируется открыть новые филиалы Сбербанка еще в четырех городах Казахстана [34].

Единая филиальная сеть создаст уникальные условия для обмена и внедрения позитивного опыта, даст возможность тиражирования типовых структур управления, продуктов и технологий.

Открытие филиала дает возможность комплексного обслуживания крупных предприятий, холдингов, финансово-промышленных групп и их подразделений, расположенных в других регионах Казахстана и России. Новые банковские услуги помогут в развитии бизнеса не только в Казахстане, но и на территории Российской Федерации.

Физическим лицам, наряду с обычными банковскими услугами - депозиты, кредиты, денежные переводы - Костанайский филиал банка представит и другие банковские услуги - прием коммунальных и налоговых платежей, валютно-обменные операции, расчетно-кассовое обслуживание с использованием современных информационных технологий, открытие и обслуживание счетов банковских карт.

ДБ АО «Сбербанк России» Лицензия №199 Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций. Основной акционер банка АО «Сбербанк России» - 99,99% акций.

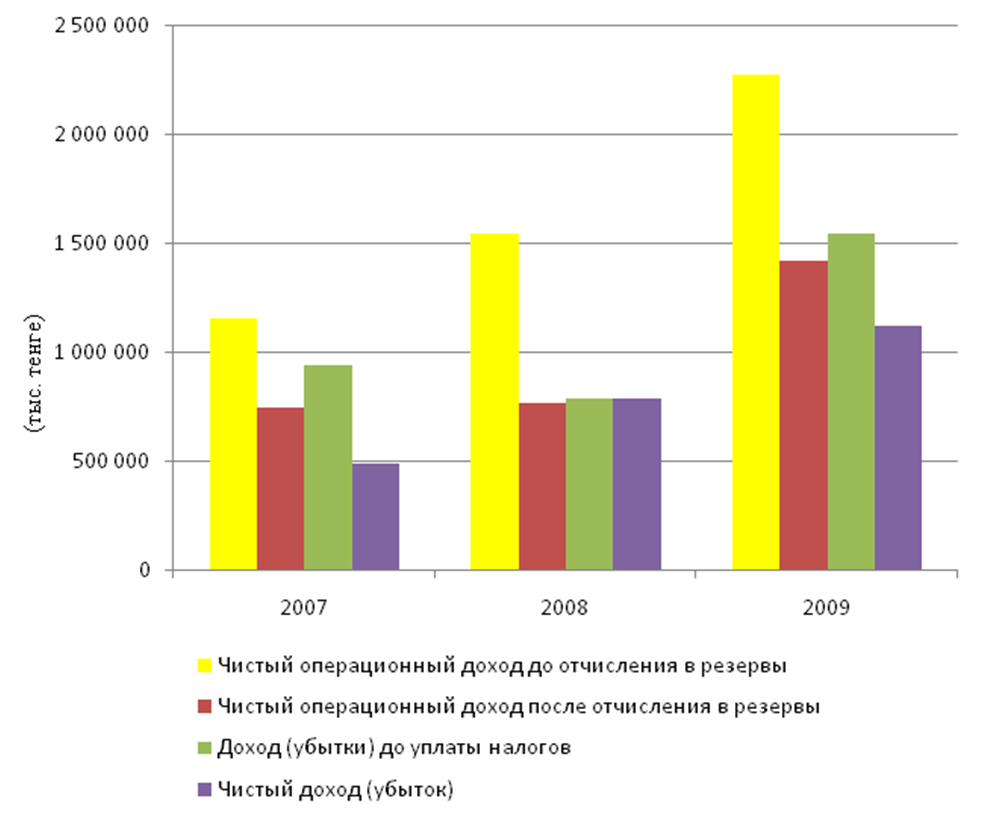

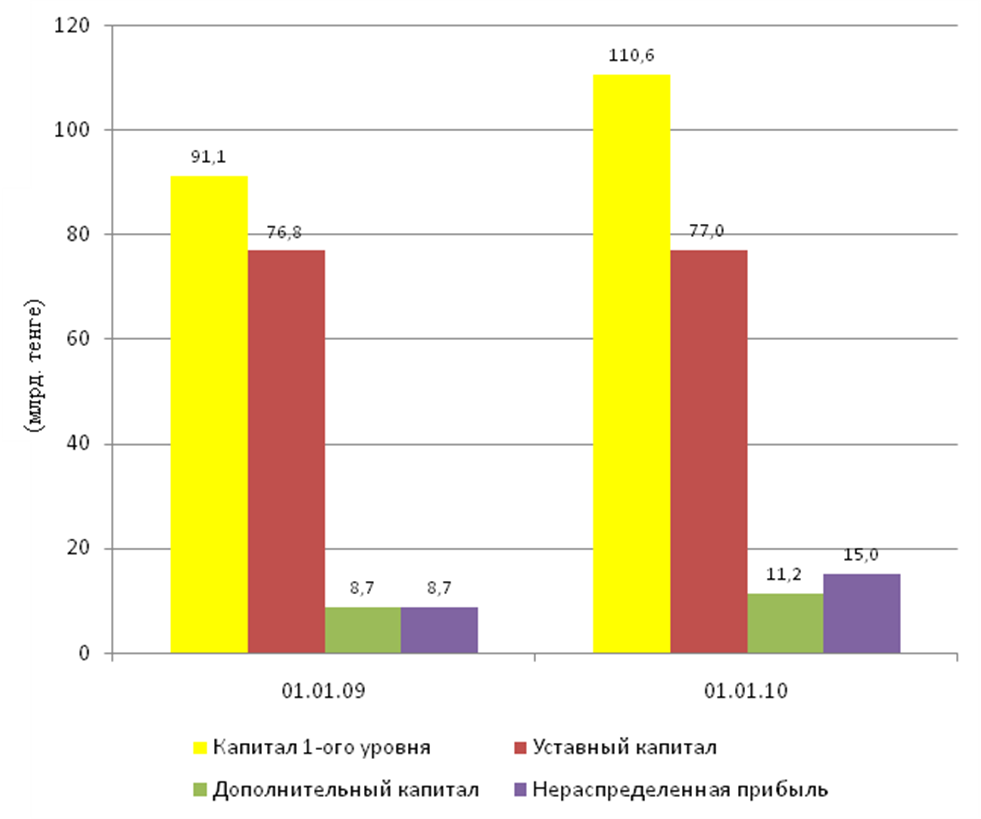

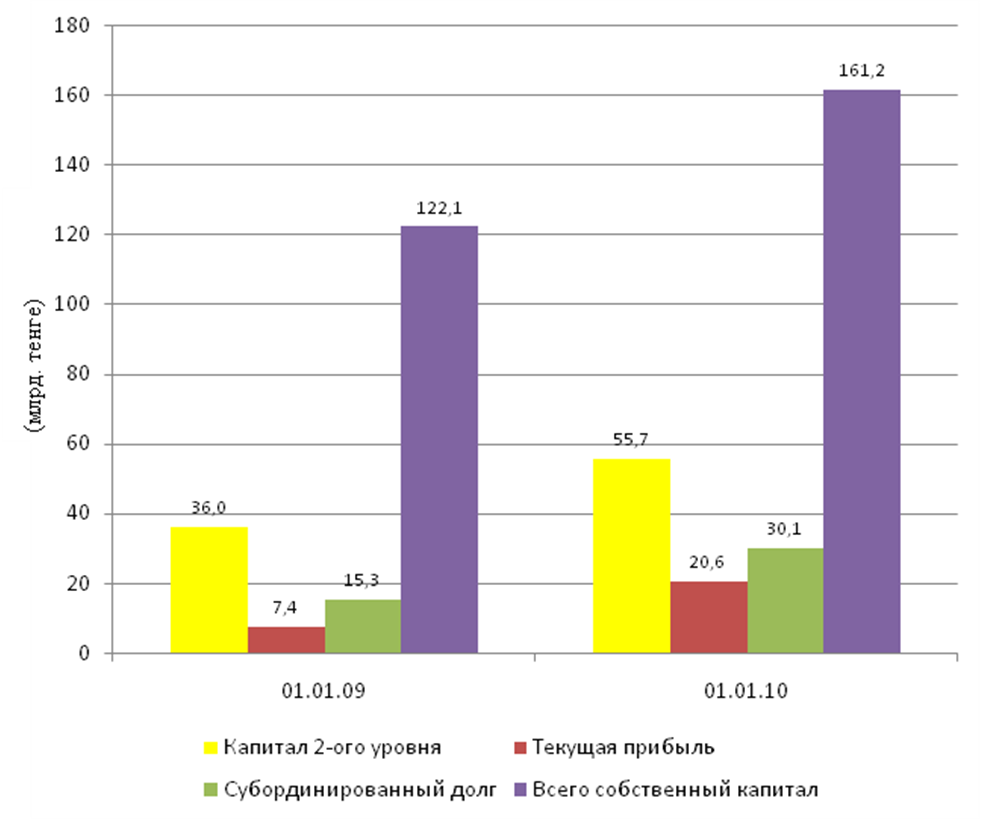

Активы банка 2009 года увеличились в 1,4 раза и составляют 85 586 583 тыс. тенге, собственный капитал вырос на 6 % до 34 368 253 тыс. тенге, чистая прибыль банка в сравнении с аналогичным периодом 2008 года повысилась в 2,6 раз и составила 2 513 600 тыс.тенге, займы клиентам выросли в 2,8 раз до 54 427 613 тыс.тенге, а текущие счета и вклады клиентов в 2,3 раза до 42 506 650 тыс.тенге.

В настоящий момент объем кредитов, выданных ДБ АО «Сбербанк России» юридическим лицам, составляет 55 млрд. 355 млн. тенге

История Сбербанка России начинается с именного указа царя Николая от 1841 года об учреждении сберегательных касс, первая из которых открылась в Санкт-Петербурге в 1842 году… Спустя полтора века — в 1987 году — на базе государственных трудовых сберегательных касс создан специализированный Банк трудовых сбережений и кредитования населения — Сбербанк СССР, который обслуживал также и юридические лица. В состав Сбербанка СССР входили 15 республиканских банков, в том числе Российский республиканский банк. В июле 1990 года постановлением Верховного Совета РСФСР Российский республиканский банк Сбербанка СССР был объявлен собственностью РСФСР. В декабре 1990 года он был преобразован в акционерный коммерческий банк, юридически учрежденный на общем собрании акционеров 22 марта 1991 года. В 1991 году Сбербанк перешел в собственность ЦБ РФ и был зарегистрирован как «Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России)». Сбербанк и по сей день является любимым детищем Банка России, которому принадлежит свыше 57% акций. Во многом благодаря поддержке Банка России и повышению комиссий за расчетное обслуживание, Сбербанку удалось выдержать дефолт по ГКО-ОФЗ 1998 года (в тот момент доля государственных долговых обязательств в активах Сбербанка составляла 52%, а на кредитный портфель приходился всего 21% активов-нетто).

В результате недавно проведенного IPO в руках институциональных инвесторов оказалось 33% акций, у частных лиц — 5%. Всего у банка 200 тысяч акционеров [34].

Банк лидирует не только по размеру активов, но и по количеству расчетных счетов юридических лиц. Сбербанк является крупнейшим игроком на рынке государственных ценных бумаг и на внутреннем рынке межбанковских кредитов.

Филиал осуществляет следующие виды банковских операций, при наличии полномочий, предоставленных ему Банком:

прием депозитов, открытие и ведение банковских счетов юридических лиц;

прием депозитов, открытие и ведение банковских счетов физических лиц;

открытие и ведение металлических счетов физических и юридических лиц, на которых отражается физическое количество аффинированных драгоценных металлов, принадлежащих данному лицу;

кассовые операции: услуги по приему банкнот и монет

в целях их размена, обмена, пересчета, сортировки, упаковки,

хранения и последующей выдачи.

переводные операции: выполнение поручений юридических и

физических лиц по переводу денег;

учетные операции: учет (дисконт) векселей и иных долговых

обязательств юридических и физических лиц;

заемные операции: предоставление кредитов в денежной форме на

условиях платности, срочности и возвратности;

осуществление расчетов по поручению физических и юридических

лиц, в том числе банков- корреспондентов, по их банковским счетам;

доверительные операции: управление деньгами, правами требования

по ипотечным займам и аффинированными драгоценными металлами в интересах и по поручению доверителя;

сейфовые операции: услуги по хранению ценных бумаг, выпущенных

в документарной форме, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

инкассация банкнот, монет и ценностей;

прием на инкассо платежных документов (за исключением векселей);

выпуск чековых книжек;

открытие (выставление) и подтверждение аккредитива и исполнение

обязательств по нему;

выдача банковских гарантий, предусматривающих исполнение в

денежной форме;

выдача банковских поручительств и иных обязательств за

третьих лиц, предусматривающих исполнение в денежной форме [35].

Филиал также вправе осуществлять следующие операции, при наличии полномочий, предоставленных ему Банком:

операции с векселями: принятие векселей на инкассо, предоставление

услуг по оплате векселя плательщиком, а также оплата домицилированных векселей, акцепт векселей в порядке посредничества;

осуществление лизинговой деятельности;

факторинговые операции: приобретение прав требования платежа с

покупателя товаров (работ, услуг) с принятием риска неплатежа;

форфейтинговые операции (форфетирование): оплату долгового

обязательства покупателя товаров (работ, услуг) путем покупки векселя без оборота на продавца;

дилерская - с государственными ценными бумагами, а также иными

ценными бумагами в случаях, установленных пунктом 2 статьи 8 Указа Президента Республики Казахстан, имеющего силу Закона, "О банках и банковской деятельности в Республике Казахстан";

кастодиальная [35, 36].

Филиал имеет право:

- Распоряжаться закрепленным за ним имуществом и деньгами после согласования с Банком;

- устанавливать ставки вознаграждения (интереса) и комиссии, а также тарифы за оказание банковских услуг после согласования с Банком;

- осуществлять необходимые хозяйственные и иные расходы, связанные с деятельностью Филиала, в пределах утвержденной Правлением Банка сметы.

Представляет в Банк письменное заявление о своем намерении в определенный срок внести определенную сумму в счет досрочного погашения остатка ссудной задолженности и подписать дополнительное соглашение об изменении графика погашения задолженности (при частичном досрочном погашении задолженности).

При перечислении платежа в большем размере, чем это установлено кредитным договором и при отсутствии письменного заявления о полном или частичном погашении кредита, сумма, превышающая плановый платеж будет зачтена в погашение кредита в следующем платежном периоде.

Допускается предоставление отсрочки платежей Заемщикам, осуществившим частичное досрочное погашение задолженности, на период, соответствующий сумме досрочного погашения с обязательным заключением дополнительного соглашения об изменении графика погашения задолженности.

Залоговая политика является внутренним документом ДБ АО «Сбербанк России, которая определяет внутренние правила работы банка в области обеспечения и исполнения обязательств по проектам, финансируемым банком. Политика разработана в соответствии с законодательством Республики Казахстан [34].

В соответствии с настоящей политикой:

- регламентируется перечень, устанавливаются требования для имущества и имущественных прав, которые банк вправе принимать в залог;