Развитие активных операции в коммерческих банках Республики Казахстан

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

«Допущена к защите»

И.о. зав. кафедрой ___________

_______________Н. Сартанова

___ ____________20___г.

ДИПЛОМНАЯ РАБОТА

На тему: «Развитие активных операции в коммерческих банках Республики Казахстан»

по специальности 050509 – Финансы

Выполнила Ж.К. Мусина

Научный руководитель

ст. преподаватель М.Н. Пономарев

Костанай 2010

Содержание

Введение……………………………………………………………………………...3

1 Теоретические аспекты понятия активные операции коммерческих банков….5

1.1 Экономическая сущность активных операций…………………………...5

1.2 Виды и формы активных операций коммерческих банков………….…..7

1.3 Состав и структура банковских активов………………………………...17

2 Анализ активных операций коммерческого банка на примере АО «Народный Банк Казахстана»…………………………………....……………………………...24

2.1 Основные аспекты деятельности банка...…….………………..………...24

2.2 Анализ активов АО «Народный Банк Казахстана»..………….…….......29

2.3 Особенности деятельности банка на кредитном и фондовом рынке.………………………………………………………………………………..36

3 Основные проблемы в управлении активными операциями в коммерческих банках и пути их решения………………………....................................................46

3.1 Основы управления активами против кредитного риска в банках……………………………………………………………………………......46

3.2 Возможности автоматизации управления кредитным портфелем в АО «Народный Банк Казахстана»………………….………………………………….51

Заключение………………………………………………………………………….62

Список использованных источников……………………………………………...65

Приложения ………………………………………………………………………...68

Введение

В современных условиях коммерческие банки – это кредитные организации, которые имеют исключительное право осуществлять в совокупности привлечение во вклады средств юридических и физических лиц и размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности. Особенностью современного коммерческого банка является то, что он, прежде всего, выступает как самостоятельный хозяйствующий субъект, имеет статус юридического лица и осуществляет посредническую деятельность в реализации специфических продуктов – кредита, ценных бумаг и валюты на основе полученной от центрального банка лицензии.

Проводимые коммерческими банками операции обычно подразделяются на активные и пассивные операции или на активные, пассивные и активно-пассивные операции, которые представляют собой нечто среднее между активными и пассивными операциями. Активные и пассивные операции подобны двум противоположным сторонам диалектического единства. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения, проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

В данной дипломной работе будут исследованы активные операции коммерческих банков, потому что они имеют в деятельности коммерческих банков одно из первостепенных значений, так как процессы образования кредитных ресурсов и их использования находятся в тесной взаимосвязи.

Активные банковские операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Анализ развития активных операции коммерческих банков является на сегодняшний день одним из интереснейших вопросов современной экономики и банковского дела, по причине наблюдающегося в последние годы в Казахстане так называемого «кредитного бума», опосредовавшего отрасли ипотечного, потребительского, предпринимательского кредитования населения и субъектов малого и среднего бизнеса. На фоне Послания Президента Н.А. Назарбаева народу Казахстана «Новый Казахстан в Новом мире» особую актуальность приобретает развитие активных банковских операций на фондовом рынке, банкам Казахстана как ведущим операторам отечественного рынка ценных бумаг отводится особая роль в вовлечении сбережений населения в активную инвестиционную деятельность. В условиях вступления Казахстана в ВТО, в касту 50 наиболее конкурентоспособных стран мира, а также перехода к международным стандартам бизнеса также актуальны вопросы вовлечения банковских активов в наиболее перспективные отрасли экономики и национальные проекты развития. Решение данных задач лежит в совершенствовании предоставляемых и развитии новых активных операции коммерческих банков, что позволит повысить конкурентоспособность банковского сектора в целом. Это подтверждает актуальность темы исследования

Теоретической и практической основой данной работы являются материалы исследования экономистов по смежным проблемам, как в нашей стране, так и за рубежом, материалы, полученные в процессе анализа работы коммерческих банков Казахстана и западных стран, статистические материалы и данные изданий периодической печати.

Целью дипломной работы является исследование в теоретическом плане сущности и значения активных операций коммерческих банков, анализ активных операций конкретного коммерческими банками на основе данных бухгалтерского баланса, отчета о доходах и расходах, информационных и статистических данных, которые дают представление о деятельности банка на кредитном и инвестиционном рынке, а также проблемы управления активами банка в филиале. Рассмотрены пути решения проблем, возникающих на рынке активных операций.

В соответствии с целью дипломной работы поставлены и решены следующие задачи:

- определить сущность активных операций коммерческих банков;

- охарактеризовать основные виды и формы активных операций банков;

- выяснить состав и структуру банковских активов;

- провести финансовый анализ активов конкретного коммерческого банка на основе доступной финансовой отчетности;

- провести анализ состояния, уровня развития кредитных операций коммерческих банков в Казахстане;

- дать оценку развития ипотечного и потребительского кредитования в стране;

- определить место банков второго уровня на рынке ценных бумаг Казахстана и их операции;

- оценить опасность кредитного риска для банков республики на фоне «кредитного бума» и способы управления активными операциями в данных условиях;

- представить автоматизированную модель управления активами коммерческого банка против кредитного риска.

Методологической основой работы явились законодательные и нормативные акты Правительства Республики Казахстан, Национального Банка РК, регулирующих деятельность банков, статистические материалы Агентства по статистики Республики Казахстан. В процессе работы применялись общенаучные, статистические, финансовые и экономико-математические методы.

Практической основой работы являются информационные и финансовые материалы АО «Народный Банк Казахстана».

1 Теоретические аспекты понятия активные операции коммерческих банков

1.1 Экономическая сущность активных операций

Активные операции — это операции по размещению собственных и привлеченных средств банка для получения прибыли. От качественного осуществления активных операций банка зависят ликвидность, доходность, а, следовательно, финансовая надежность и устойчивость банка в целом. [1, с.36]

Активные операции банка составляют существенную и определяющую часть его операций.

Под структурой активов понимается соотношение разных по каче�ству статей актива баланса банка к балансовому итогу. Качество активов банка определяется целесообразной структурой его активов, диверсификацией активных операций, объемом рисковых активов, объемом критических и неполноценных активов и признаками изменчивости активов.

Активы коммерческого банка можно разделить на четыре категории: кассовая наличность и приравненные к ней средства; инвестиции в ценные бумаги; ссуды; здания и оборудование. [2, с.47-48]

В экономической теории под активами в широком смысле понимают будущие экономические выгоды, которые возможно получить в результате прошлых операций или сделок по приобретению имущества, а также предоставлению своего имущества во временное пользование третьим лицам.

Будущие экономические выгоды связаны со способностью активов приносить прибыль своему владельцу при погашении требований, обмене их на что-либо, представляющее ценность для владельца, путем использования их в производственной деятельности или путем применения для погашения обязательств. Выгоды от активов обычно принимают форму притока чистой наличности. Для того чтобы стать активом, любой ресурс, кроме наличности, должен отдельно или в сочетании с другими ресурсами обеспечивать прямо или косвенно будущий приток денежных средств.

Активы коммерческого банка — это статьи бухгалтерского баланса, отражающие размещение и использование ресурсов коммерческого банка. Банковские активы образуются, как правило, в результате активных операций, т.е. размещения собственных и привлеченных средств с целью получения дохода, поддержания ликвидности и обеспечения функционирования банка. Именно в результате активных операций банк получает основную часть своих доходов. [3, с.53]

По классификации активных операций, как и по структуре, активов сложились разные точки зрения.

По мнению одних авторов основными активными операциями являются:

кредитные операции, в результате которых формируется кредитный портфель банка;

инвестиционные операции, создающие основу для формирования инвестиционного портфеля;

кассовые и расчетные операции, являющиеся одним из основных видов услуг, оказываемых банком своим клиентам;

прочие активные операции, связанные с созданием соответствующей инфраструктуры, обеспечивающей успешное выполнение всех банковских операций. [4, с.96]

Активные операции банка в зависимо�сти от их экономического содержания делятся:

- кредитные (ссудные);

- инвестиционные;

- гарантийные;

- операции с ценными бумагами. [1, с.37]

Другие авторы считают, что наиболее распространенными активными операциями банков являются:

ссудные операции, как правило, приносят банкам основную часть их доходов. В макроэкономическом масштабе значение этих операций состоит в том, что посредством них банки превращают временно бездействующие денежные фонды в действующие, стимулируя процессы производства, обращения и потребления;

инвестиционные операции, в процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности;

депозитные операции, назначение активных депозитных операций банков заключается в создании текущих и длительных резервов платежных средств на счетах в Центральном банке (корреспондентский счет и резервный счет) и других коммерческих банках;

прочие активные операции, разнообразные по форме, приносят банкам за рубежом значительный доход. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и др. [5, с.25]

Некоторые авторы подразделяют активные операции на банковские инвестиции, предоставление ссуд, учет (покупка) коммерческих векселей и фондовые операции. [6, с.38]

В общем случае основные виды активных операций (основные направления деятельности банковских работников), обеспечивающие банку получение доходов, следующие:

- кредитные (ссудные) – операции выдачи заемщикам денег в качестве банковского кредита. Кредитные операции, в ходе которых банки покупают (учитывают) векселя или принимают их в залог, принято называть учетно-ссудными;

- фондовые – операции вложения банком собственных средств и/или средств клиентов (как правило, по их распоряжениям) в ценные бумаги на организованном и неорганизованном биржевом рынке;

- расчетные (расчетно-платежные) – в основном операции зачисления средств на счета клиентов и оплаты со счетов их обязательств перед другими лицами. Данные операции являются активными (предполагающими размещение денег банка) в том смысле, что для своевременного проведения платежей по собственным и клиентским обязательствам банку необходимо часть средств постоянно держать на корреспондентских счетах в центральном банке, других банках, расчетных (клиринговых) центрах;

- инвестиционные – операции вложения банком своих средств в акции и паи (т.е. в уставные капиталы) других юридических лиц в целях совместной хозяйственно-коммерческой деятельности, рассчитанной на получение прибыли в форме дивидендов;

- комиссионные и гарантийные. [7, с.73-74]

Далее в данном дипломном проекте будет рассмотрены основные виды и формы активных операций коммерческих банков на основе различных классификаций, представленных выше.

1.2 Виды и формы активных операций коммерческих банков

Кредитные операции. Банковский кредит - это экономические отношения, в процессе которых банки предоставляют заемщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и обратно. Заемщиками выступают предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприниматели и т.д.), а также население.

Возврат полученной заемщиком стоимости (погашение долга банку) в масштабах одного предприятия и всей экономики должен быть результатом воспроизводства в возрастающих размерах. Это определяет экономическую роль кредита и служит одним из важнейших условий получение банком прибыли от кредитных операций. Задолженность по кредитам, предоставляемым населению, может погашаться за счет уменьшения накопления, и даже сокращения потребления по сравнению с предыдущим периодом. В то же время кредитование населения обеспечивает рост потребления, стимулирует повышение спроса на товары (особенно дорогостоящие, длительного пользования) и зависит от уровня доходов населения, определяющих возможность получения банками прибыли от этих операций.

Кредитные операции занимают наибольшую долю в структуре статей банковских активов. [8, с.22]

Банковское кредитование как рабочий процесс, т.е. как определенные действия участников банковских кредитных операций, прежде всего банковских работников, - это совокупность отношений между банком как кредитором и его заемщиком по поводу:

предоставления заемщику определенной суммы денег для целевого использования (встречаются и так называемые несвязанные кредиты, когда в кредитном договоре/соглашении цель или объект кредитования не указывается);

их своевременного возврата;

получения от заемщика платы за пользование предоставленными в его распоряжение средствами.

Банковский кредит может быть предоставлен заемщику (юридическому или физическому лицу) под разнообразные цели, самыми распространенными из которых являются:

увеличение (пополнение) оборотного капитала хозяйствующей организации, например, финансирование сезонных потребностей организации, финансирование временно возросшего количества товарно-материальных ценностей, финансирование уплаты налогов, помощь в покрытии неординарных (крупных) издержек и т.п.;

финансирование производственных затрат, включая реализацию инвестиционных проектов (проекта расширения, реконструкции и модернизации предприятия), т.е. в целом – увеличение капитала, что предполагает приобретение движимого и недвижимого имущества, других активов, являющихся по природе «основными»;

потребительские цели отдельного физического лица (приобретение или ремонт жилья, получение образования и т.д.), удовлетворяемые с помощью потребительского (личного) кредита. [7, с.75]

Предоставление кредитов осуществляется следующими способами:

- по обороту (кредит следует за движением, оборотом объекта кредитования);

- по остатку (кредит взаимосвязан с остатком ТМЦ и затрат, вызвавших потребность в кредите);

- оборотно-сальдовый метод (сочетание методов по остатку и по обороту);

- кредитование в индивидуальном порядке (ссуда выдается на удовлетворение определенной целевой потребности в средствах);

- открытие кредитной линии;

- проектное финансирование (кредит под конкретный проект). [2, с.48]

Кредиты, предоставляемые банком, могут быть классифицирова�ны по различным признакам.

В зависимости от типа заемщика различают ссуды предприятиям, государственным органам власти, населению и банкам. [9, с.64]

По срокам пользования кредиты бывают до востребования и срочные. Последние, в свою очередь подразделяются на:

- краткосрочные (до 1 года);

- среднесрочные (от 1 до 3 лет);

- долгосрочные (свыше 3 лет).

По размерам различают кредиты крупные, средние и мелкие.

По обеспечению: необеспеченные (бланковые) кредиты и обеспеченные, которые, в свою очередь, по характеру обеспечения подразделяются на залоговые, гарантированные и застрахованные.[10, с.101]

По сфере функционирования заемщика — ссуды предприятиям

сферы производства и ссуды предприятиям сферы обращения.

По отраслям принадлежности заемщика — ссуды в промышленность, транспорт, строительство, сельское хозяйство, торгов�лю.

По характеру обеспечения — залоговые, гарантированные, застрахованные, необеспеченные (бланковые).

По методам погашения – погашаемые единовременно и частями. [1, с.37]

Также кредиты классифицируют:

По экономическому назначения кредита:

-связанные (целевые) – платежные, на финансирование производственных затрат, учет векселей (включая операции репо), потребительские кредиты;

-несвязанные.

По предоставления кредита:

-в безналичном порядке – зачисление безналичных денег на соответствующий счет заемщика (в том числе реструктуризация), кредитование векселями банка, смешанная форма;

-в налично-денежной форме.

По технике предоставления кредита:

-одной суммой;

-кредиты с овердрафтом (схема кредитования, дающая клиенту право оплачивать с расчетного счета товары, работы, услуги своих контрагентов в сумме, превышающей объем кредитовых поступлений на его счет, т.е. иметь на этом счете дебетовое сальдо, максимально допустимые размер и срок которого устанавливается в кредитном договоре между банком и данным клиентом; различают краткосрочный, продленный, сезонный виды овердрафта);

-открытие кредитной линии:

Простая (невозобновляемая) кредитная линия;

Возобновляемая (револьверная) кредитная линия, включая онкольную (до востребования) и контокоррентную кредитную линию.

Онкольная кредитная линия означает такую схему, при которой кредитование ведется в пределах лимита суммы (обусловленного величиной оценки долговых обязательств (векселей) заемщика, заложенных им в банк) и в рамках согласованного периода времени, причем таким образом, что по мере погашения взятых ранее кредитов лимит может непрерывно и автоматически (без заключения дополнительного договора) восстанавливаться.

Контокоррентная кредитная линия предполагает такое кредитование текущих производственных нужд заемщика (в пределах оговоренного лимита сумм и установленного срока действия соглашения), когда кредиты непрерывно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счете, сочетающем в себе свойства ссудного и расчетного счетов (дебетовое его сальдо показывает сумму долга заемщика банку, кредитовое – наличие у заемщика свободных средств); лимит при этом каждый раз восстанавливается.

-комбинированные варианты – онкольный кредит (разовый кредит с использованием специального ссудного онкольного счета), акцептно-рамбурсный кредит.

По способу предоставления кредита:

-индивидуальный (предоставляемый заемщику одним банком);

-синдицированный.

По времени и техники погашения кредита:

-погашаемые одной суммой в конце срока;

-погашаемые равными долями через равные промежутки времени – простой кредит (с ежемесячными равными суммами платежей);

-погашаемые неравными долями через различные промежутки времени – сложный кредит (с выплатой значительной части (от 20 до 50 % суммы кредита) в конце срока), прогрессивный кредит (с прогрессивно нарастающими к концу срока действия кредитного договора выплатами), сезонный кредит (кредит для сезонных производств (проектов) с выплатами только в те месяцы, на которые приходятся максимальные суммы выручки).

Кредит обеспечивает трансформацию денежного капитала в ссудный, выражая отношения между кредиторами и заемщиками. Основными направлениями кредитных операций являются:

1.Кредит в рыночной экономике необходим, прежде всего, как эластичный механизм перелива капитала из одних отраслей в другие.

2.Кредит главным образом направлен на поддержание непрерывности кругооборотов фондов действующих предприятий, обслуживания процесса реализации производственных товаров, что особенно важно в условиях становления рыночных отношений.

3.Ссудный капитал перераспределяется между отраслями, устремляясь с учетом рыночных ориентиров в те сферы, которые обеспечивают получение более высокой прибыли или которым отдается предпочтение в соответствии с общенациональными программами развития экономики республики.

4.Кредит направлен на оказание активного воздействия на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Вызывая к жизни различные формы кредитных денег, он может обеспечить в период перехода Казахстана к рынку создание базы для ускоренного развития безналичных расчетов, внедрение их новых способов. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом.

5.Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства.

6.Кредит направлен на стимулирование развития производительных сил, ускорение формирования источников капиталов для расширения воспроизводства на основе достижений НТП.

Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление фермерских хозяйств, предприятий малого бизнеса, внедрение других видов предпринимательской деятельности.[10, с.101-102]

Рассмотрим некоторые виды кредитования подробнее.

Кредитная линия (line of credit) представляет собой декларацию банка о готовности предоставить предприятию определенные финансовые средства в рамках оговоренного лимита, в течение определенного срока. Объем кредитной линии базируется на оценке банком кредитоспособности заемщика и его потребности в средствах. В зависимости от изменения этих условий кредитная линия может быть возобновлена, начиная со срока прекращения действия предыдущего соглашения или даже ранее, если возникла необходимость изменить условия. Кредитная линия может оформляться в виде письменного кредитного соглашения клиента с банком или являться результатом устной договоренности (обычно в странах с развитой кредитной системой).

Кредитная линия открывается под регулярное использование. Различают обусловленную (связанную) и необусловленную кредитные линии. При открытии связанной кредитной линии банк предоставляет возможности фирме использовать денежные средства только под определенные цели. В случае необусловленной кредитной линии фирма может использовать полученный кредит на любые цели.

Револьверный кредит (revolving credit) представляет собой юридически формализованный контракт о предоставлении автоматически возобновляемого кредита на некую максимальную сумму в течение определенного периода. Револьверная кредитная линия может быть и обеспеченной, если банк требует внесения залога для ее открытия. Револьверный кредит в отличие от кредитной линии представляет собой юридическое обязательство предоставлять кредит в пределах установленного объема на протяжении установленного периода. Пока обязательство сохраняет силу, банк должен предоставлять кредит, когда бы заемщик не пожелал, при условии, что общая его сумма не превысит определенной максимальной величины.

Для финансирования внешнеэкономической деятельности чаще всего используют акцептные кредиты и аккредитивы.

Акцептный кредит используется в основном во внешней торговле и предоставляется поставщиком импортеру путем акцепта (принятия) банком выставленных на него экспортером тратт.

Аккредитив представляет собой гарантии банка предприятия-получателя оплатить предприятию-поставщику обязательств по поставкам различной продукции. За предоставление аккредитива банк взимает комиссионное вознаграждение в зависимости от максимальной суммы кредита, который он гарантирует.

Для удовлетворения внезапной кратковременной потребности в денежных средствах, предприятие может использовать срочные, контокоррентные, онкольные или овердрафтные виды кредитов.

Срочный кредит представляет собой прямой, небольшой, необеспеченный кредит на срок не более 90 дней, обычно оформляемый в виде простого векселя, подписанного заемщиком. Срочные кредиты используются предприятием в исключительных ситуациях, когда возникают неожиданные потребности в денежных средствах, Такие кредиты имеют высокую стоимость, связанную с относительно более высокими рисками и издержками по оформлению и исполнению договоров такого типа.

Контокоррентный кредит (от итал. conto corrent - текущий счет) предусматривает ведение банком текущего счета клиента с оплатой поступивших расчетных документов и зачислением выручки. В случае если средств на счетах клиента недостаточно для погашения текущих обязательств, банк кредитует его в пределах установленной в кредитном договоре суммы.

Онкольный кредит (от англ. on call — по требованию) является разновидностью контокоррента и выдается, как правило, под залог товарно-материальных ценностей или ценных бумаг. В пределах обеспеченного кредита банк оплачивает все счета клиента, получая право погашения кредита по первому своему требованию за счет средств, поступивших на счет клиента, а при их недостаточности путем реализации залога. Процентная ставка по этому кредиту ниже, чем по срочным ссудам.

Овердрафтный (overdraft) кредит представляет предприятию возможность получать небольшие суммы сверх установленной кредитным договором суммы. Овердрафт рассматривается как своеобразная ссуда клиенту, которая должна быть погашена в короткие сроки и по процентной ставке, превышающей среднерыночную.

Вексельный кредит предоставляется банком векселедержателю путем покупки (учета) векселя до наступления срока платежа. Векселедержатель получает от банка указанную в векселе сумму за вычетом учетного процента, комиссионных платежей и других накладных расходов. Закрытие кредита осуществляется на основании извещения банка об оплате векселя. Вексельный кредит обычно дешевле, чем краткосрочная коммерческая ссуда в коммерческом банке, в зависимости от изменения процентной ставки, ставка по векселю до 6% ниже, чем первоклассная ставка по банковским кредитам для высоконадежных заемщиков. Для большей части компаний займы под векселя дополняют банковские кредиты, при этом хорошие кредитные отношения компании с банками, обеспечивают дополнительную поддержку выпуску и хождению коммерческого векселя.

Ссуда под вексель может быть получена либо с уведомлением, либо без уведомления. Во втором случае клиенты фирмы не извещаются о том, что их счета были использованы в качестве обеспечения по ссуде. Когда фирма получает платеж по счету, она переводит его вместе с другими аналогичными платежами кредитору. Кредитор сопоставляет суммы платежа и счета и сокращает объем задолженности заемщика на 75% общей суммы платежа. Оставшиеся 25% относятся на кредит счета заемщика в этом банке. Ссуды под залог векселей бывают либо срочными, когда владелец векселей обязан выкупить их у банка в заранее установленный срок, либо онкольными, т.е. ссудами до востребования, возврата которых банк вправе потребовать в любое время.

Ломбардный кредит осуществляется в форме банковского кредита под залог депонируемых в банке ценных бумаг. В залог обычно принимаются ценные бумаги, котирующиеся на бирже или имеющие организованный свободный рынок, сумма кредита составляет от 50 до 90% курсовой стоимости ценных бумаг, а срок кредита обычно не превышает трех месяцев.

Кредит под цессию на дебиторскую задолженность выдается под обеспечение дебиторской задолженности предприятия-заемщика. Цессия представляет собой уступку требования в обязательстве другому лицу, передаче кому-либо своих прав на что-либо. Переуступающая свое право сторона называется цедентом, приобретающая это право сторона называется цессионарием. Основные трудности, которые могут возникнуть при цессии, это: затраты на обслуживание задолженности и риск обмана. Поэтому при анализе заявки на предоставление ссуды под цессию, кредитор анализирует качество дебиторской задолженности фирмы для того, чтобы определить, какой объем кредита может соответствовать такому обеспечению. Чем выше качество дебиторских счетов предприятия, тем выше объем кредита, определяющийся процентом от номинальной стоимости, закладываемой дебиторской задолженности. При цессии без уведомления кредитору необходимо принять меры предосторожности, дабы увериться в том, что заемщик не удержит платежный чек. Напротив, при цессии с уведомлением дебитору сообщают о совершении цессии, и денежные переводы он направляет уже в адрес кредитора. В этом случае заемщик не сможет удержать платеж в свою пользу. Большая часть фирм предпочитает брать кредиты под залог дебиторской задолженности без уведомления, однако кредитор оставляет за собой право избрания цессии с уведомлением.

Кредитование под залог дебиторской задолженности является методом более или менее длительного финансирования. По мере того, как фирма генерирует новые дебиторские счета, приемлемые для кредитора, эти счета закладываются и прибавляются к базе обеспечения, под которую фирма берет ссуды. Новые дебиторские счета заменяют старые в соответствии с изменениями в базе обеспечения, изменяется и объем кредитования.

Ссуды под обеспечение запасами выдается под обеспечение товарно-материальными запасами предприятия-заемщика. Как и при ссуде под залог дебиторской задолженности, кредитор определяет размер кредита как процент от стоимости залога. Этот процент варьируется в зависимости от качества запасов. Некоторые виды запасов, такие, как биржевые товары (нефть, бензин, сахар, спирт, зерно) являются высоколиквидными и в хороших условиях могут долго храниться. Степень безопасности, требуемая кредитором по ссуде под такой залог, очень мала, а авансируемый про�цент может доходить до 90%. С другой стороны, рынок для высокоспециализированного оборудования может быть настолько мал, что кредитор вообще не захочет авансировать средства под такое обеспечение. Таким образом, не каждый вид запасов может служить обеспечением по ссуде. [11, с.82-84]

Основными принципами банковского кредитования являются:

- принцип срочности;

- принцип возвратности;

- принцип платности;

- принцип подчинения кредитной сделке норма законодательства и банковским правилам;

- принцип взаимовыгодности кредитной сделки.

В особую группу принципов входят принцип целевого использования кредита и принцип обеспеченного кредитования. [7, с.75]

Эффективность кредитных операций банка определяется его кредитной политикой. Кредитная политика формирует основные направления ссуд. Кредитные вложения должны быть для банка надежны и рентабельны. Задача банка заключается в достижении оптимального сочетания рискованности и прибыльности своих ссудных операций. Важным направлением кредитной политики являются выбор возможных клиентов-заемщиков, предоставляемых видов услуг, оптимальная организация кредитования, процентная тактика банка, анализ финансовых возможностей заемщика. При кредитовании не следует нарушать так называемое «золотое банковское правило», согласно которому сроки выдаваемых ссуд не должны превышать сроков имеющихся у банка ресурсов. [9, с.65]

Кассовые операции. Наличие кассовых активов в необходимом размере – важнейшее условие обеспечение нормального функционирования коммерческих банков, использующих денежную наличность для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия операционных расходов, включая заработную плату персоналу, оплату различных материалов и услуг. Денежный запас зависит от: величины текущих обязательств банка; сроков выдачи денег клиентам; расчетов с собственным персоналом; развития бизнеса и т.д. Отсутствие в достаточном количестве денежных средств может подорвать авторитет банка. На величину денежной наличности влияет инфляция. Она увеличивает опасность обесценения денег, поэтому их необходимо скорее пускать в оборот, помещать в доходные активы. Из-за инфляции требуется все больше и больше наличных денег.

Кассовые операции – операции, связанные с движением наличных денег, с формированием, размещением и использованием денежных средств на различных активных счетах.

Значение банковских кассовых операций определяется тем, что от них зависят формирование кассовой наличности в хозяйстве, соотношение денежных средств между различными активами, статьями, пропорции между массой бумажных, кредитных купюр и билонной (разменной) монетой. [12, с.92]

Коммерческий банк наряду с прочими функциями должен ежедневно бесперебойно выполнять требования клиентов по безналичному перечислению средств и по выдаче наличных денег с их счетов. Для этого определенная часть имеющихся у банка средств должна находиться в денежной форме, как правило, в виде остатка на корреспондентских счетах банка и наличности в кассах банка.

Большая часть средств, которыми располагает банк, — это средства на счетах до востребования. С юридической точки зрения владельцы этих средств могут в любую минуту потребовать их от банка, и банк должен быть готов эти требования выполнить. Однако вероятность того, что все клиенты одновременно обратятся в банк для изъятия своих средств, очень мала (она повышается в период кризисных ситуаций в данном банке или в банковской системе в целом). К тому же, если банк будет держать все средства клиентов в денежной форме, он не сможет получить доход, достаточный для покрытия своих издержек.

В связи с этим каждому конкретному банку необходимо правильно определить ту долю средств, которую нужно иметь для обеспечения ежедневных требований клиентов. Такие средства называют высоколиквидными, или кассовыми, активами. Практика показывает, что на долю высоколиквидных активов должно приходиться около 20% от всей суммы привлеченных банком средств. [3, с.54]

В целях регулирования объемов и ставок вознаграждения по депозитам и займам банков Национальным Банком Казахстана используются нормативы минимальных резервных требований. Нормативы минимальных резервных требований рассчитываются Национальным Банком Казахстана как процент от суммы обязательств банков. Структура обязательств банков, принимаемых для расчета, условия выполнения минимальных резервных требований и порядок их резервирования, а также нормативы минимальных резервных требований устанавливаются Национальным Банком Казахстана. Изменение нормативов минимальных резервных требований вводится в действие не раньше чем через месяц со дня принятия такого решения. При нарушении нормативов минимальных резервных требований банки несут ответственность, установленную законами Республики Казахстан. В десятидневный срок со дня назначения председателя ликвидационной комиссии Национальный Банк Казахстана возвращает ликвидационной комиссии банка зарезервированные у него средства. [13, с.142]

К кассовым активам (денежным и приравненным к ним сред�ствам) относятся:

средства в кассах банка, в обменных пунктах, в банкоматах,

платежные документы в валюте;

драгоценные металлы;

драгоценные камни;

корреспондентский счет в НБ РК;

корреспондентские счета в коммерческих банках;

средства, перечисленные в фонд обязательных минимальных резервов в НБ РК;

средства в расчетных центрах организованного рынка ценных

бумаг. [3, с.54-55]

Инвестиционные операции. Инвестиционные операции банка — операции по инвестированию банком своих средств в ценные бумаги и паи небанковских структур в целях совместной хозяйственно-финансовой и коммер�ческой деятельности, а также размещения в виде срочных вкладов в других кредитных организациях.

Операции с ценными бумагами включают операции с ценными бумагами, котирующимися на фондовых биржах, а также операции с векселями (учетные и переучетные операции, операции по протесту векселей, по инкассированию, домицилированию, акцепту, индоссированию векселей, по выдаче вексельных поручений, хране�нию, векселей, продаже их на аукционе). [1, с.38-39]

В процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности.

Указанные операции также приносят банку доход посредством прямого участия в создании прибыли. Экономическое назначение указанных операций, как правило, связано с долгосрочным вложением средств непосредственно в производство.

Разновидностью инвестиционных операций банков является вложение средств в конторские здания, оборудование и оплату аренды. Указанные вложения осуществляются за счет собственного капитала банка, их назначение состоит в обеспечении условий для банковской деятельности. Эти инвестиции не приносят банку дохода. [5, с.26]

Часть своих активов банк размещает в долгосрочные вложения в виде прямых или портфельных инвестиций. Цель таких вложений — диверсификация рисков, обеспечение повышенных доходов в будущем, расширение сферы влияния банка и др.

Доля этой группы активов зависит от специфики банка, а также от инвестиционного климата в стране. У обычных коммерческих банков доля инвестиционных активов, как правило, не превышает 10% всех активов. У специализированных инвестиционных банков она может доходить до 50—60% и выше. Если банки и вкладывают деньги в акции, они предпочитают делать это через дочерние финансово-инвестиционные компании. [3, с.55-56]

Инвестиционные операции главным образом направлены на:

1.Расширение и диверсификацию доходной базы банка.

2.Повышение финансовой устойчивости и понижение общего риска банка за счет расширения видов деятельности, которые поддерживает банк.

3.Обеспечение присутствия банка на наиболее динамичных рынках, удержание рыночной ниши.

4.Расширение клиентской и ресурсной базы, видов услуг, оказываемых клиентам посредством создания дочерних финансовых институтов.

5.Усиление влияния на клиентов (через контроль их ценных бумаг).

Часто скрытым мотивом инвестиционных операций является стремление расширить влияние банка, вывести его за рамки чисто банковской деятельности. Особым мотивом банков является снижение доли в активах денежных средств, не приносящих процента, и создание краткосрочного портфеля инвестиций, адекватного по ликвидности наличным денежным средствам, но приносящего при этом прибыль.

Основное направление активной инвестиционной политики банка - определение круга ценных бумаг, наиболее выгодных для вложения средств, оптимизация структуры инвестиционного портфеля на каждый конкретный период. [14, с.88]

Прочие активные операции. Прочие активные операции, разнообразные по форме, приносят банкам за рубежом значительный доход. В банковской практике круг их пока ограничен. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и др. [5, с.27]

Гарантийные операции — операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий.

Трастовые операции, которые могут быть представлены следующими услугами:

передача в доверительное управление отдельных ценных бумаг и их портфелей;

платежные функции, связанные с обслуживанием ценных бумаг;

управление активами пенсионных и инвестиционных фондов и др.

Операции с иностранной валютой, которые помимо традиционных операций купли-продажи иностранной валюты включают оплату и выставление денежных аккредитивов, покупку и оплату дорожных чеков иностранных банков, выпуск и обслуживание пластиковых карт, осуществление международных расчетов. [1, с.39-40]

Экономическое содержание указанных операций различно. В одних случаях (покупка-продажа иностранной валюты или драгоценных металлов) происходит изменение объема или структуры активов, которые можно использовать для удовлетворения претензий кредиторов банка; в других (трастовые операции) банк выступает доверенным лицом по отношению к собственности, переданной ему в управление; в-третьих (агентские операции) – банк выполняет роль посредника, совершая расчетные операции по поручению своих клиентов. [5, с.28]

1.3 Состав и структура банковских активов

Активные операции банка составляют существенную и определяющую часть его операций. Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к балансовому итогу. Качество активов банка определяется целесообразной структурой его активов, диверсификации активных операций, объемом рисковых активов, объемом критических и неполноценных активов и признаками изменчивости активов. Однако каждый банк испытывает проблему при установлении и соблюдении рациональной структуры активов. В этом плане существенным является подразделение активов на активы-брутто и активы-нетто (очищенные от риска и других статей).

Структура активов-брутто:

1. Активы, не приносящие дохода:

денежные средства, корреспондентские счета в других банках, ФОР, основные средства, нематериальные активы, дебиторы, средства в расчетах, использование средств бюджетных и внебюджетных фондов, финансирование капвложений, капитальные затраты, текущие расходы, расходы будущих периодов, переоценка валютных средств и ценных бумаг, отвлеченные средства из прибыли, убытки отчетного года и прошлых лет.

2. Активы, приносящие доход:

долгосрочные, среднесрочные и краткосрочные ссуды клиентам, банкам и населению, просроченная задолжность по ссудам и процентам, факторинг, лизинг, участие, ценные бумаги, выданные гарантии.

3. Всего активов-брутто.

В структуре баланса-нетто активы уменьшаются на величину регулирующих, накопительных и транзитных счетов.

Структура активов-нетто:

1. Активы, не приносящие дохода:

денежные средства, корреспондентские счета в других банках, ФОР, основные средства и нематериальные активы по остаточной стоимости, дебиторы в размере превышения кредиторов.

2. Активы, приносящие доход:

долгосрочные, среднесрочные и краткосрочные ссуды за вычетом резервов на покрытие потерь по ссудам, выданным клиентам, банкам и населению в тенге и валюте. Факторинг и лизинга вычетом ранее созданного резерва под обесценение стоимости этих операций. Ценные бумаги за вычетом резервов под обесценение ценных бумаг, векселей, замороженных обязательств.

Отношение активов-нетто к активам-брутто дает представление о рациональной структуре активов, которая зависит, прежде всего, от качества активов. [2, с.49-50]

Существуют разные подходы к определению структуры банковских активов. Многие экономисты активы коммерческих банков разделяют на 4 основные категории:

1.Кассовая наличность и приравненные к ней средства.

2.Инвестиции в ценные бумаги.

3.Ссуды.

4.Здания и сооружения.

В зарубежной практике принято в статью «Наличные деньги и приравненные к ним средства» включать средства на счетах в центральных резервных банках и других коммерческих банках, банкноты и монеты, а также платежные документы в процессе инкассирования. Все эти средства необходимы для размена денег, возврата вкладов, удовлетворения спроса на ссуды и покрытия различных операционных расходов.

Что касается инвестиций в ценные бумаги, то коммерческие банки покупают эти ценные бумаги для поддержания ликвидности, для увеличения доходов, а также для использования их в качестве обеспечения обязательств по вкладам перед различными органами власти. В развитых странах подавляющая часть всех инвестиций приходится на государственные ценные бумаги. С целью обеспечения ликвидности банки помещают сравнительно небольшие суммы и в другие ценные бумаги: банковские акцепты, обращающиеся на рынке коммерческие бумаги, брокерские ссуды и сертификаты товарно-кредитных корпораций, облигации правительственных учреждений, первоклассные облигации корпораций.

Что касается статьи «Здания и оборудование», то здесь глобальных проблем по управлению этими активами, как правило, не возникает, так как вопросами вложения средств в здания и оборудование не приходится заниматься ежедневно. [15, с.173-174]

Активы банка можно классифицировать по следующим критериям:

по назначению,

по ликвидности,

по степени риска,

по срокам размещения,

по субъектам.

По своему назначению активы можно разделить на пять категорий:

1) кассовые активы, обеспечивающие ликвидность банка;

2) работающие (оборотные) активы, приносящие банку текущие

доходы;

3) инвестиционные активы, предназначенные для получения доходов в будущем и для достижения иных стратегических целей;

4) капитализированные (внеоборотные) активы, предназначенные для обеспечения хозяйственной деятельности банка;

5) прочие активы.

Активы в зависимости от срока их размещения можно разделить на следующие группы:

а) бессрочные активы;

б) активы, размещенные на срок:

- до востребования,

- до 30 дней,

- от 31 до 90 дней,

- от 91 до 180 дней,

- от181до360дней,

- от 1 года до 3 лет,

- свыше 3 лет.

Структура активов по срокам в какой-то мере характеризует степень рискованности активных операций банка.

В зависимости от того, в чьем пользовании находятся активы банка, они могут быть классифицированы следующим образом:

активы, находящиеся в пользовании у самого банка;

активы, предоставленные во временное пользование другим субъектам:

а) государству:

Министерству финансов РК, финансовым органам и местным органам власти; внебюджетным фондам; финансовым организациям, находящимся в государственной собственности; коммерческим предприятиям и организациям, находящимся в государственной собственности; некоммерческим предприятиям и организациям, находящимся в государственной собственности;

б) негосударственным юридическим лицам:

финансовым организациям; коммерческим предприятиям и организациям; некоммерческим предприятиям и организациям;

в) физическим лицам:

частным предпринимателям; гражданам;

г) нерезидентам:

иностранным государствам; банкам и финансовым организациям;

нефинансовым юридическим лицам; физическим лицам.

Структура активов по субъектам показывает, в какие секторы экономики банк направляет свои ресурсы и в какой степени диверсифицированы его вложения. Чем ниже степень концентрации ресурсов банка в одной группе, тем более надежным он считается. [3, с.57-58]

Ликвидность (от лат. liquidus – текучий, жидкий) в самом общем плане – это быстрота и легкость реализации, обратного превращения ценностей, актива в деньги. [7, с.76]

В работах некоторых экономистов группировка активов по степени ликвидности, которая выглядит следующим образом:

1.Ликвидные активы - остатки средств в кассе, денежные средства в пути, прочие денежные средства, остатки средств на счетах хозрасчетных и нехозрасчетных предприятий и организаций банка, остатки средств на счетах у иностранных банков, на корреспондентских счетах в НБ РК, а также приобретенные банком облигации государственных займов и выданные кредиты и другие виды платежей в пользу банка со сроком погашения до одного месяца.

2.Ссуды. Ими обеспечивается получение основной части доходов банка. У наших коммерческих банков ссуды – преобладающая форма активов. Наиболее ликвидные ссуды это ссуды, предоставляемые другим банком (особенно ссуды до востребования), а также краткосрочные ссуды предприятиям и организациям. Причем ликвидность последних возрастает в связи с тем, что принятые в их обеспечение ценности могут быть перезаложены коммерческим банком в центральном банке для получения от него краткосрочных кредитов. Ликвидность долгосрочных ссуд с учетом существующих условий их предоставления чрезвычайно низка. Сложившаяся у нас практика такова, что долгосрочные ссуды предоставляются в основном без всякого обеспечения. Это резко снижает их ликвидность и повышает риски коммерческих банков от их невозврата.

3.Инвестиции в паи и ценные бумаги предприятий, организаций, кооперативов других банков. Для отечественных коммерческих банков эти активы наименее ликвидны по сравнению со ссудами, так как при отсутствии развитого вторичного рынка ценных бумаг реализация акций и облигаций предприятий весьма затруднительна.

4.Основные фонды банка. Вложения средств в эти активы имеют относительно низкий удельный вес в активах коммерческих банков и не связаны непосредственно с получением прибыли. Но именно эти активы создают коммерческим банкам материальную основу для получения прибыли. [16, с.168-169]

Другие авторы разбивают все активы банка на группы по степени ликвидности в зависимости от срока погашения, так как для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности. Активы банка делятся на: высоколиквидные активы (т.е. активы, которые обеспечивают мгновенную ликвидность); ликвидные активы, активы долгосрочной ликвидности, общей ликвидности и ликвидности по операциям с металлами. К активам мгновенной ликвидности (высоколиквидным) относятся: наличность, драгоценные металлы, средства на корреспондентских счетах кредитных организаций в центральном банке, средства банков, внесенные для расчетов чеками, средства кредитных организаций по кассовому обслуживанию филиалов; средства участников расчетов в расчетных небанковских кредитных организациях, средства участников фондового рынка, средства участников фондового рынка для обеспечения расчетов и по итогам операций на рынке ценных бумаг; депозиты, размещенные в НБ РК, депозиты до востребования, размещенные в кредитных организациях и в банках-нерезидентах, средства для расчетов с использованием пластиковых карт в кредитных организациях и банках-нерезидентах, средства, предоставленные до востребования клиентам банка юридическим лицам; вложения в государственные долговые обязательства и облигации внутреннего и внешнего валютных займов, не являющиеся обеспечением по полученным банками кредитам; вложения в облигации НБ РК, не обремененные обязательствами; средства на кор�респондентских счетах в банках-нерезидентах стран из числа «группы развитых стран» за вычетом средств на корреспондентских счетах, в части сумм на которые наложен арест, а также средств, списанных со счетов клиентов, но не проведенных по корреспондентскому счету кредитной организации из-за недостаточности средств.

В состав ликвидных активов, кроме перечисленных высоколиквидных активов, входят природные драгоценные камни, средства на корреспондентских счетах в кредитных организациях-корреспондентах и банках-нерезидентах в СКВ (за вычетом средств на корреспондентских счетах в банках-нерезидентах из числа «группы развитых стран» в СКВ), средства на корреспондентских счетах в банках-нерезидентах в иностранных валютах с ограниченной конвертацией и драгоценных металлах, средства участников фондового рынка, депонируемые в расчетном центре для гарантийного обеспечения расчетов по операциям на секторах рынка ценных бумаг; все кредиты, предоставленные кредитной организацией в тенге и иностранной валюте (исключая пролонгированные хотя бы один раз и вновь выданные кредиты в погашение ранее выданных ссуд), депозиты и иные размещенные средства, средства, предоставленные кредитной организацией, учтенные векселя и другая задолженность банку сроком погашения в течение ближайших 30 дней.

К активам долгосрочной ликвидности относятся все кредиты, выданные банком, включая просроченные (за исключением ссуд, гарантированных правительством, ссуд под залог государственных ценных бумаг и бумаг местных органов власти, драгоценных металлов в слитках); размещенные депозиты и средства, в том числе в драгоценных металлах, с оставшимся сроком погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком свыше года.

Норматив мгновенной ликвидности рассчитывается как отношение суммы высоколиквидных активов банка к сумме его обязательств по счетам до востребования. Минимально допустимое значение норматива мгновенной ликвидности - 20%.

Норматив текущей ликвидности представляет собой отношение суммы ликвидных активов кредитной организации к сумме ее обязательств по счетам до востребования и на срок до 30 дней. Минимально допустимое значение норматива текущей ликвидности - 70%.

Норматив долгосрочной ликвидности определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственным средствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года. Минимально допустимое значение норматива долгосрочной ликвидности - 120%.

Норматив общей ликвидности определяется как процентное соотношение ликвидных активов и суммарных активов банка. Минимально допустимое значение норматива - 20%.

Норматив ликвидности по операциям с драгоценными металлами рассчитывается как отношение высоколиквидных активов в драгоценных металлах в физической форме к обязательствам в драгоценных металлах до востребования и со сроком востребования в ближайшие 30 дней. Минимальное значение норматива устанавливается в 10%. [2, с.50-53]

Для оценки степени принимаемых банком на себя рисков все активы банка делят на пять групп риска, для каждой из которых установлен свой коэффициент вероятности потери стоимости. Эта группировка и порядок расчета суммы активов банка, взвешенных с учетом риска, устанавливаются центральным банком. К первой группе относятся активы, имеющие нулевую степень риска: средства на корреспондентском и депозитном счете в НБ РК; обязательные резервы в НБ РК; средства, депонированные для расчетов чеками; касса и приравненные к средства ней средства, драгоценные металлы в хранилищах и в пути, счета расчетных центров, средства на накопительных счетах при выпуске акций, счета кредитных организаций по кассовому обслуживанию филиалов, вложения в облигации НБ РК, не обремененные обязательствами, вложения в государственные долговые обязательства стран из числа «группы развитых стран», не обремененные обязательствами, денежные средства уполномоченных банков, имеющих разрешение на открытие и ведение специальных счетов, депонируемые в НБ. Для пятой группы риск составляет 100%. К ней относятся краткосрочные, долгосрочные и просроченные ссуды, все остальные инвестиции банка. [3, с.59-60]

Таким образом, можно заметить, что группируются банковские активы по нескольким критериям, характеризуя характер ведения активных операций коммерческим банком.

2 Анализ активных операций коммерческого банка на примере АО «Народный Банк Казахстана»

2.1 Основные аспекты деятельности банка

АО «Народный банк Казахстана» - крупнейший универсальный коммерческий банк Республики Казахстана, успешно работающий на благо своих клиентов уже 86 лет, одна из самых надежных и диверсифицированных финансовых структур Казахстана.

Акционерное общество «Народный банк Казахстана» было основано на базе реорганизационного Сберегательного банка Республики Казахстан и на протяжении ряда лет являлось агентом Правительства РК по выплатам пенсий и пособий.

Проведенная в 2001 году приватизация Народного банка позволила реструктуризировать бизнес для того, чтобы иметь возможность предоставлять своим клиентам максимально широкий спектр качественных услуг.

Банк эмитирует карточки платежных систем VISA International, MasterCard International, China Union Pay и остается неизменным лидером на казахстанском рынке платежных карточек. Общее количество карточек Банка в обращении превысило 2,7 млн. единиц, что составляет около 40% пользователей платежных карточек в Казахстане.

История Народного банка Казахстана - это история становления и развития сберегательной системы Казахстана.

В послереволюционное время, в период новых экономических отношений, в 1923 году в г.Актюбинске была открыта первая сберегательная касса, а позже, в период коллективизации и индустриализации, в 1936 году в г. Алматы был открыт филиал Сберегательного Банка СССР. Фактически с 1923 года начинается новый виток развития и популяризации сберегательной системы, рассчитанной на широкие массы населения.

После открытия сберкассы в Актюбинске, в течение последующих 4-х лет в республике было сформировано 335 сберегательных касс. В 1929 году была организована Республиканская сберегательная касса, которая осуществляла руководство деятельностью всех сберегательных касс в Казахстане. В последующие годы количество их быстро увеличивалось. Чтобы вовлечь в число вкладчиков большее количество рабочих, служащих и колхозников, особое внимание уделялось открытию сберегательных касс непосредственно при заводах и фабриках, колхозах и совхозах, при учреждениях связи и других предприятиях и организациях.

Сама природа социально-экономических и финансовых отношений в социалистическом обществе способствовала тому, что практически каждый советский гражданин являлся вкладчиком Сберегательного Банка. Глобальная система массового обслуживания населения способствовала накоплению огромного исторического опыта системы сбережений и закреплению устоявшихся традиций банковского дела на территории Казахстана.

Сберегательным кассам была также разрешена выдача срочных ссуд под залог облигаций государственных займов и под другие ценные бумаги. Они могли выполнять фондовые и другие финансовые и банковские операции.

В этот период сберегательное дело характеризовалось становлением и постепенным развитием государственного кредита. За эти годы было выпущено восемь государственных займов, в том числе три в натуральном и два в золотом исчислении. Натуральные займы (два хлебных и сахарный) и займы в золотом исчислении были выпущены в дореформенный период.

К концу 1960 года число вкладчиков в сберегательных кассах достигло 1770 тысяч, сумма вкладов составила 322,7 млн.рублей, а средний размер вклада вырос до 182 рублей. Число сберегательных касс с 1950 года по 1960 год увеличилось в 1,8 раза и на конец 1960 года составило 2805. Развитие сберегательного дела и расширение сети сберегательных касс в Казахстане обусловлено главным образом развитием народного хозяйства, значительным ростом материального благосостояния трудящихся в результате массового освоения целинных и залежных земель. На долю сберегательных касс целинных областей: Кокчетавской, Кустанайской, Павлодарской, Северо-Казахстанской и Целиноградской только в 1955 году приходилось 44,1 процента всех лицевых счетов вкладчиков и 44 процента остатка вкладов, имеющихся в республике.

В начале 60-х годов сберегательные кассы были привлечены к операциям по приему платежей населения за квартиру, коммунальные и другие услуги. Сберегательным кассам было также передано большое хозяйство текущих счетов фабрично-заводских и местных комитетов профсоюзов, касс взаимопомощи, а также общественных организаций, не занимающихся хозяйственной деятельностью. Заметное развитие получили операции сберегательных касс по безналичным перечислениям на счета во вклады сумм из заработной платы рабочих и служащих, а также денежных заработков колхозников при соблюдении принципов строгой добровольности.

Для развития сберегательной системы немалое значение имело укрепление денежной единицы. Однако реформа 1961 года, задуманная как мера контроля над массой и ограничением эмиссии, не получила подкрепления в преобразовании всего хозяйственного строя и свелась к замене денежных знаков и установлению нового курса рубля. С 1963 года, после передачи сберегательных касс из ведения Министерства финансов в ведение Госбанка, средства населения с вкладов стали направляться на пополнение его кредитных ресурсов. В конце 60-х годов произошел бурный расцвет сберегательного дела, обеспечивший направление крупных средств на кредитование народного хозяйства, источником которых являлись денежные сбережения населения.

Банковская реформа 1988 года наметила переход к двухуровневой банковской системе: центральный банк - специализированные банки. Государственные трудовые сберегательные кассы были преобразованы в Сбербанк СССР как государственный специализированный банк по обслуживанию населения и юридических лиц.

Государственная независимость Республики Казахстан и обретение суверенитета ознаменовала начало третьего, реорганизационного этапа - трансформирование и переориентация структуры и функций банкинга и начало хронологии непосредственного развития Народного Банка Казахстана.

После получения суверенитета, в декабре 1990 года, Казахстан сразу же приступил к созданию собственной банковской системы, отвечающей требованиям рыночной экономики. Уже в январе 1991 года был принят Закон «О банках и банковской деятельности в Казахской ССР», что ознаменовало начало банковской реформы в независимом Казахстане.

Спустя год после официального провозглашения независимости, в 1992 году, был создан Сберегательный Банк Республики Казахстан, официальным юридическим преемником которого является Народный Банк Казахстана.

В 1993 году Сберегательный Банк реорганизуется в самостоятельную юридическую структуру «Народный Банк Казахстана», принадлежащую Правительству Республики Казахстан.

И в 1995 году Банк преобразуется в Акционерное общество закрытого типа. Процесс преобразования сопровождался кардинальной сменой руководства банка и стиля работы. Новое руководство в основу деятельности банка положило принцип универсализма, который последовательно отстаивает и воплощает в последовательном расширении спектра банковских услуг и использовании в банкинге новейших информационно-коммуникативных технологий.

Уже к концу 1995 года Народный банк Казахстана стал крупнейшим операционным банком республики и продолжает успешно сохранять достигнутые позиции на финансовом рынке.

В июле 1998 г. решением Общего собрания акционеров Банк был преобразован из акционерного общества закрытого типа со 100%-ным участием Правительства в Открытое Акционерное Общество «Народный Сберегательный Банк Казахстана».

В этом же году, согласно Постановлениям Правительства Республики Казахстан, в том числе постановлению Правительства Республики Казахстан N 644 от 6 июля 1998 года «Об основных направлениях поэтапной приватизации Акционерного Народного Сберегательного Банка Казахстана на 1998-2001 годы», была проведена работа по увеличению акционерного капитала.

В ноябре 2001 года Правительство Республики Казахстана продало на торгах свой контрольный пакет акций, к тому времени, составлявший 33,33% плюс одна акция.

Современная история Народного Банка - это не только процесс его приватизации и структурной реорганизации. Это процесс непрерывного внедрения новейших банковских технологий, расширения спектра услуг, глобальная стратегия, направленная на полное сохранение и совершенствование системы сберегательных вкладов в новых условиях, создание «вертикально интегрированной» банковской структуры с развитой филиальной инфраструктурой. Это ориентация, с учетом современных информационно-коммуникативных технологий, на решение основных задач Народного Банка Казахстана - выплаты пенсий, заработной платы, прием налоговых, коммунальных и других платежей, расчетно-кассовое обслуживание малых и средних предприятий и государственных учреждений.

Основой сбалансированного и качественного роста Группы Народного Банка в долгосрочном периоде будет достижение следующих стратегических целей:

- Укрепление статуса надежного банка-партнера для существующих и потенциальных клиентов в розничном, корпоративном и МСБ секторах;

- Высокое качество предоставляемых услуг и продуктов;

- Расширение набора предоставляемых финансовых услуг, в том числе через перекрестные продажи продуктов небанковских дочерних компаний (пенсионные продукты, страхование, лизинг, брокерские услуги и управление активами);

- Развитие и улучшение филиальной сети и иных каналов предложения финансовых услуг;

достижение оптимального портфеля инвестиций в дочерние банковские организации в соседних странах;

- Совершенствование стандартов риск-менеджмента и улучшение операционной эффективности через инвестиции в человеческие ресурсы и информационные технологии;

- Увеличение акционерного капитала Группы;

- Создание стратегического партнерства с ведущей международной банковской организацией для дальнейшего улучшения стандартов ведения бизнеса и совершенствования качество и набора банковских продуктов.

Ценностями группы «Халык» являются:

-Клиентоориентированность,

-Надежность,

-Лидерство,

-Социальная ответственность,

-Справедливость,

-Профессионализм.

АО «Народный Банк Казахстана» и его дочерние организации оказывают банковские услуги корпоративным и розничным клиентам в Казахстане, России, Кыргызстане и Грузии и услуги по управлению пенсионными активами и страхованию в Казахстане. Банк осуществляет свою деятельность в соответствии с генеральной лицензией на проведение банковских операций, операций с ценными бумагами и предоставление кастодиальных услуг, обновленной Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций 6 августа 2008 года. Банк является членом системы обязательного страхования вкладов, предоставленной АО «Казахстанский фонд гарантирования депозитов».

Основная деятельность Банка включает выдачу займов и гарантий, привлечение депозитов, операции с ценными бумагами и иностранной валютой, осуществление переводов, операций с денежными средствами, платежными карточками и другие банковские услуги для своих клиентов. Кроме того, Банк действует как агент Правительства по выплате пенсий и бюджетных выплат через свою филиальную сеть.

Ценные бумаги Банка включены в основной листинг Казахстанской Фондовой Биржи (далее - «КФБ»). Кроме того, некоторые выпущенные долговые ценные бумаги Банка включены в основной листинг на Люксембургской и Лондонской Фондовых Биржах. Банк разместил свои Глобальные Депозитарные Расписки («ГДР») через листинг на Лондонской Фондовой Бирже.

15 января 2009 года Группа и АО «Фонд национального благосостояния «Самрук-Казына» (далее - «Самрук-Казына»), организация, контролируемая Правительством Казахстана, подписали пакет документов в отношении реализации комплекса совместных мероприятий по поддержке экономики Республики Казахстан в рамках стабилизационной программы Правительства Казахстана. В соответствии с достигнутыми договоренностями Самрук-Казына не будет вмешиваться в определение операционной политики Группы и его доля в уставном капитале Группы, не будет превышать 25% от выпущенных простых акций Группы. 27 марта 2009 года, Самрук-Казына приобрело 259,064,909 простых акций Группы на общую стоимость 26,951 млн. тенге. 29 мая 2009 года, Самрук-Казына приобрело 196,232,499 неконвертируемых привилегированных акций Группы на общую стоимость 33,049 млн. тенге. По состоянию на 31 декабря 2009 года, Самрук-Казына владело 24.57% голосующих акций в акционерном капитале Группы.

По состоянию на 31 декабря 2009 года, Банк осуществлял свою деятельность через головной офис в Алматы и 22 региональных филиала, 125 районных филиалов и 475 расчетно-кассовых центров (31 декабря 2008 года – 22, 125 и 467, 31 декабря 2007 года – 22, 127 и 437, соответственно), расположенных в Казахстане. .[17]

По состоянию на 1 января 2010 года АО «Народный банк Казахстана» входит в тройку лидеров по основным финансовым показателям деятельности:

По объему активы- 2 место;

По объему ссудного портфеля – 3 место;

По объему обязательств – 3 место;

По объему вкладов физических лиц – 1 место, юридических лиц- 3 место;

По объему собственного капитала и полученной чистой прибыли – 2 место.

Более подробная информация представлена в приложении А. [18]

По состоянию на 31 декабря 2009 года, рыночная доля Банка составляла по активам - 17,2%, по кредитам (нетто) - 16,9%, по депозитам – 20,7%, по чистому комиссионному доходу – 21,4%.

АО «Народный Банк Казахстана» является лидирующим розничным банком республики с наибольшим числом клиентов и самой крупной филиальной сетью. Банк представляет собой универсальную финансовую группу, которая предлагает широкий спектр услуг населению (банковские услуги, пенсионные накопления, страхование, лизинг, брокерско-дилерские услуги, услуги по управлению активами), представителям малого и среднего бизнеса, корпоративным клиентам.[17]

2.2 Анализ активов АО «Народный Банк Казахстана»

Публикуемая на регулярной основе официальная отчетность коммерческих банков может быть использована различными субьектами рынка для оценки их состояния, на основе которой они могли бы выбрать наиболее надежный банк и определить целесообразность и перспективы развития дальнейших с ним взаимоотношений.

В настоящее время формы публикуемой отчетности, установленные Национальным банком Республики Казахстан для банков, включают:

баланс;

отчет о доходах и расходах.

Данные формы отчетности отечественных коммерческих банков позволяют проводить оценку их состояния на дату составления отчетности и результатов деятельности за отчетный период.[19, с.142]

На основании бухгалтерского баланса АО «Народный Банк Казахстана» можно проанализировать активы коммерческого банка на отчетную дату. Состояние активов банка дает представление об объеме активных операций проводимых банком. Финансовая отчетность Народного банка представлена в Приложении Б. [17]

На основе данной отчетности будет проведён анализ активных статей баланса за периоды 2007,2008 и 2009 годы. Ниже представлена расчетная таблица 1.

Таблица 1

Анализ динамики активов АО «Народный Банк Казахстана» за 2007 – 2009 гг.

|

Активы

|

2007

|

2008

|

Изменение,+/-

|

2009

|

Изменение,+/-

|

Темп роста, в %

|

|

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

%

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

%

|

|

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Деньги и их эквиваленты

|

255

|

16

|

161

|

10

|

-94

|

-37

|

481

|

24

|

320

|

198

|

298

|

|

Обязательные резервы

|

87

|

5

|

31

|

2

|

-56

|

-65

|

26

|

1

|

-5

|

-16

|

84

|

Продолжение таблицы 1

|

А

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток

|

48

|

3

|

15

|

1

|

-33

|

-69

|

9

|

0

|

-6

|

-43

|

57

|

|

Инвестиционные ценные бумаги, имеющиеся в наличии для продажи

|

108

|

7

|

136

|

8

|

28

|

26

|

200

|

10

|

64

|

47

|

147

|

|

Инвестиции, удерживаемые до погашения

|

|

0

|

9

|

1

|

9

|

|

17

|

1

|

8

|

98

|

198

|

|

Драгоценные металлы

|

0

|

0

|

0

|

0

|

0

|

1 033

|

1

|

0

|

1

|

4 150

|

4 250

|

|

Средства в кредитных учреждениях

|

3

|

0

|

10

|

1

|

7

|

205

|

56

|

3

|

46

|

442

|

542

|

|

Займы клиентам

|

1 040

|

65

|

1 188

|

72

|

148

|

14

|

1 133

|

56

|

-55

|

-5

|

95

|

|

Основные средства

|

23

|

1

|

58

|

4

|

35

|

155

|

63

|

3

|

5

|

9

|

109

|

|

Активы, удерживаемые для продвжи

|

|

0

|

|

0

|

0

|

|

8

|

0

|

8

|

|

|

|

Деловая репутация

|

3

|

0

|

3

|

0

|

0

|

-2

|

3

|

0

|

0

|

0

|

100

|

|

Нематериальные активы

|

4

|

0

|

6

|

0

|

3

|

68

|

7

|

0

|

1

|

16

|

116

|

|

Страховые активы

|

4

|

0

|

4

|

0

|

1

|

14

|

5

|

0

|

1

|

12

|

112

|

|

Прочие активы

|

19

|

1

|

29

|

2

|

10

|

52

|

13

|

1

|

-17

|

-57

|

43

|

|

Итого

|

1 595

|

100

|

1 651

|

100

|

56

|

4

|

2 023

|

100

|

372

|

23

|

123

|

По данным таблицы 1 темп роста активов банка за 2009 год по сравнению с показателями 2008 года составил 123%, из которых деньги возросли на 198 %, инвестиционные ценные бумаги и инвестиции на 47% и 98% соответственно, драгоценные металлы увеличились на 4 150% или в 415 раз, статья средства в кредитных учреждениях на 442%, основные средства возросли на 9%, нематериальные и страховые активы – 16% и 12% соответственно. В абсолютном выражении активы банка увечились на 371 660 млн.тенге по сравнению с 2008 годом, при этом за 2008 года на 56 274 млн.тенге по сравнению с 2007 годом.

В целом можно отметить, что банк ведет достаточно осторожную политику по размещению активов, поскольку займы клиентам уменьшились на 5% за 2009 год, хотя в 2008 году выросли на 14%. Об этом факте также свидетельствует уменьшение обязательных резервов за год на 16%.

Показательным является размещение средств в драгоценных металлах, инвестициях, средствах в других кредитных учреждениях и денежных средствах, данные статьи активов подверглись наибольшему росту за анализируемый период. Размещение финансовых активов в драгоценных металлах на сегодняшний день является наиболее надежным источником фондирования.

Для расчета и анализа состава и структуры активов Банка по уровню ликвидности, а затем и для оценки по группам риска необходимо представленные статьи актива баланса условно разделить на четыре группы.

В группу А1 – абсолютно ликвидные активы, входят такие статьи как: деньги и их эквиваленты (наличные деньги), корсчета и вклады в НБ РК (обязательные резервы), корсчета и вклады в других банках или средства в других кредитных учреждениях.

Группа А2 – ликвидные активы включает статьи: торговые ценные бумаги, прочие ценные бумаги, инвестиции в капитал и субординированный долг, инвестиции, имеющиеся для продажи, драгоценные металлы.

Группа А3 – низколиквидные активы состоит из: займы и фин. аренда, предоставленные клиентам.

Группа А4 – неликвидные активы: основные средства, нематериальные активы, авансы выданные и прочие активы.

Рассчитаем таблицу 2. Согласно, данным приведенной таблицы 2 можно сделать о том, что в составе активов банка значительную долю занимают активы низкой ликвидности (А3), 65 % в 2007г., 72% в 2008г. и 56% в 2009г., за 2008г. произошло увеличение на 148 007 млн.тенге и 7%, за 2009г. – уменьшение на 55 045 млн.тенге и на 16%.

Таблица 2

Анализ состава и структуры активов по уровню ликвидности за 2007 – 2009 гг.

|

Активы

|

2007

|

2008

|

Изменение,+/-

|

2009

|

Изменение,+/-

|

|

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

%

|

млрд. тенге

|

% к итогу

|

млрд. тенге

|

%

|

|

А1

|

346

|

22

|

202

|

12

|

-144

|

-9

|

563

|

28

|

360

|

16

|

|

А2

|

156

|

10

|

160

|

10

|

4

|

0

|

227

|

11

|

68

|

2

|

|

А3

|

1 040

|

65

|

1 188

|

72

|

148

|

7

|

1 133

|

56

|

-55

|

-16

|

|

А4

|

53

|

3

|

101

|

6

|

48

|

3

|

100

|

5

|

-2

|

-1

|

|

АВ

|

1 595

|

100

|

1 651

|

100

|

56

|

|

2 023

|

100

|

372

|

|

*АВ – активов всего

Ликвидные активы (А2) представлены в 2007г. и 2008г. – 10 %, в 2009г. – 11 %, они возросли на 67 869 млн.тенге.

Абсолютно ликвидные активы (А1) составляют 22%, 12% и 28% соответственно. За 2009г. увеличились на 360 402 млн.тенге.

Неликвидные активы (А4) занимают удельный вес в составе активов 3%, 6%, 5%, они сократились на 1 566 млн. тенге за 2009г., в 2008г. наоборот выросли на 48 312 млн.тенге.

Наблюдается увеличение совокупных активов на 371 660 млн.тенге за прошедший 2009 год. Положительным является рост групп абсолютноликвидных и ликвидных активов, а также некоторое снижение удельного веса низколиквидных в структуре активов банка. Соотношение удельного веса групп активов свидетельствует о стремление финансового учреждения к фондированию в более ликвидные средства и снижению риска, возможен избыток ликвидности.

В расчетной таблице 3 рассчитаем коэффициенты текущей, срочной и абсолютной ликвидности активов.

Для этого выделим в пассивах группы:

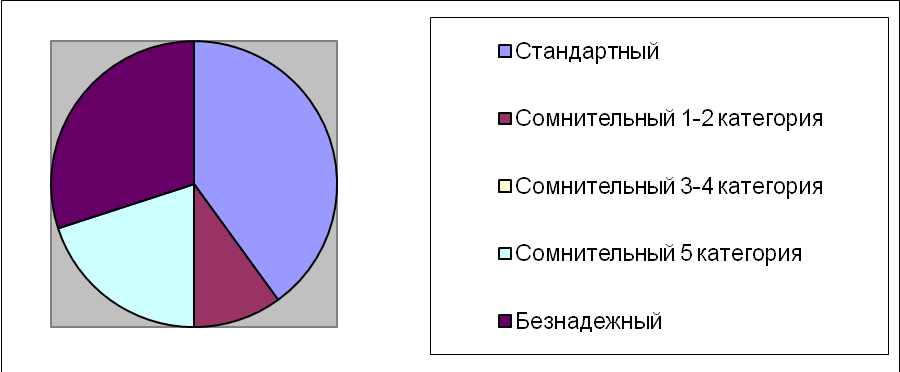

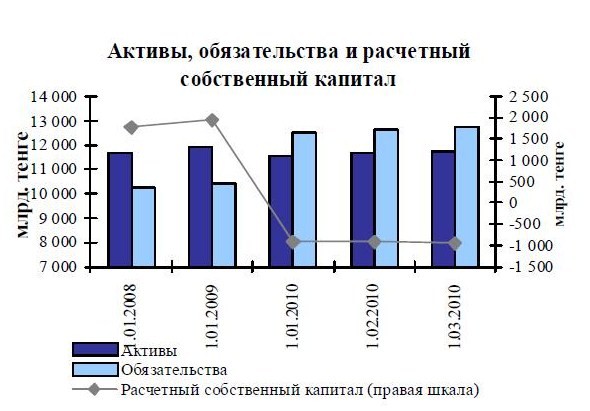

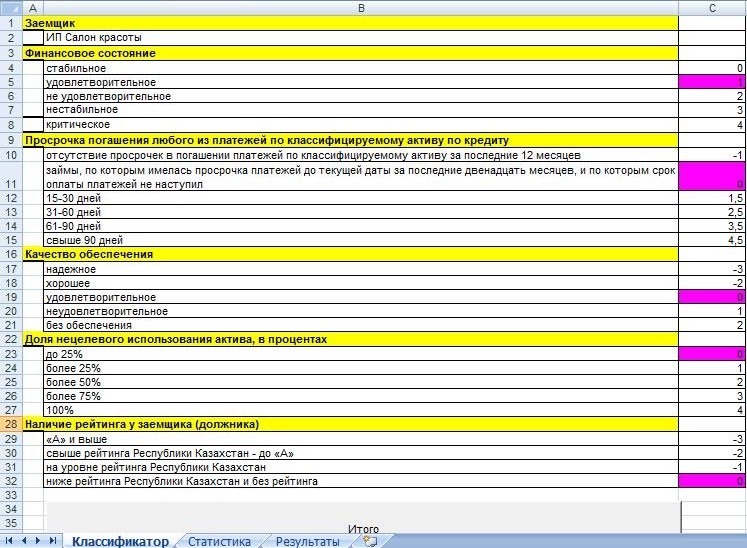

П1 (Наиболее срочные обязательства) – обязательства по налогам и средства кредитных учреждений;