Финансовая отчетность коммерческого банка (на примере АО «Банк ЦентрКредит»)

Министерство образования и науки Республики Казахстан

Костанайский государственный университет им.А.Байтурсынова

Жученко И.А.

Финансовая отчетность коммерческого банка

(на примере АО «Банк ЦентрКредит»)

ДИПЛОМНАЯ РАБОТА

специальность 050509 – «Финансы»

Костанай 2010

|

Министерство образования и науки Республики Казахстан

Костанайский государственный университет им.А.Байтурсынова

«Допущена к защите»

___________и.о.заведующего

кафедрой ___________ Н.Т.Сартанова

ДИПЛОМНАЯ РАБОТА

На тему: «Финансовая отчетность коммерческого банка

(на примере АО «Банк ЦентрКредит»)»

по специальности 050509 – «Финансы»

Выполнила И.А.Жученко

Научный руководитель

к.т.н., и.о.проф. Б.Н.Жаналинов

Костанай 2010

|

Содержание

Введение……..…………………………………………………………………5

1 Экономическое содержание и сущность финансовой отчетности

коммерческого банка………………….........................................................7

- Понятие и состав финансовой отчетности коммерческого

банка………………………………………………………..……………….7

1.2 Методика анализа финансовой отчетности …………..………………. 10

2. Анализ финансовой отчетности коммерческого банка

АО «Банк Центр Кредит»……………..……………………………….....24

2.1 Анализ активов и пассивов баланса банка на основании отчета о финансовом положении и изменения капитала…………………................24

2.2 Анализ доходов и расходов на основании отчета о совокупности дохода…………..………..................................................................................40

2.3 Движение денежных средств на основании отчета о движении

денежных средств………………..…………..………………………………52

3 Перспективы развития и внедрения новых технологий в систему

финансовой отчетности…………………………………….……………. 58

Заключение ………..…………………………………………………………69

Список использованных источников …………………………………..…..72

Приложения ………………………………………………….……………...75

Введение

Актуальность работы заключается в том, что в условиях рыночной экономики коммерческим банкам для увеличения масштаба своей деятельности и доли на рынке необходимо расширять клиентскую базу за счет расширения спектра предполагаемых услуг. Анализ финансовой отчетности деятельности банка выражается в том, что без правильного учета и глубокого их анализа невозможно оставаться стабильно действующим банком в условиях рыночной конкуренции и неопределенности. Также нельзя завышать значения анализа финансовой отчетности, так она не мыслима без одновременного проведения анализа финансового состояния. Немаловажное значение имеет анализ финансовой отчетности банка. Без правильного и систематического учета показателей финансовой отчетности и регулярного их анализа невозможно дальнейшее функционирование банка, так как на их основе строится бизнес – планирование деятельности и принимаются соответствующие управленческие решения. Нельзя, чтобы в банках отдавали предпочтение анализу финансового состояния, потому что он является обобщающим анализом деятельности банка, тогда как анализ финансовой отчетности позволяет выявить причины изменений в доходах, расходах, прибыли и резервы для повышения прибыльности банка и экономии затрат. Анализ финансовой отчетности коммерческих банков достаточно актуален и представляет научный и практический интерес, поскольку выполнение финансовых операций – это нетрадиционные источники получения прибыли банком. Характеризуя степень научной разработанности данной темы, следует учесть, что она уже анализировалась у различных авторов в различных изданиях: учебниках, монографиях, периодических изданиях и в Интернете. Тем не менее, при изучении литературы и источников отмечается недостаточное количество полных и явных исследований анализируемой тематики. Это значит, что данная работа, помимо учебной, будет иметь как теоретическую, так и практическую значимость. Теоретико-методологическую базу исследования составили четыре группы источников.

К первой группе источников отнесены авторские издания, ко второй – учебная литература, к третьей – научные статьи в периодических изданиях и к четвертой отнесены специализированные веб-сайты банков, предприятий, периодических изданий.

Эмпирическую базу составила практическая информация касательно финансовой отчетности банка.

При проведении исследования были использованы следующие методы:

- анализ существующей источниковой базы по рассматриваемой теме (метод научного анализа);

- обобщение и синтез точек зрения, представленных в источниковой базе (метод научного синтеза и обобщения);

- сравнение финансовых данных (сравнительный анализ).

Результаты дипломной работы могут быть использованы для будущих исследований в рамках данной темы.

Объект работы – система финансовой отчетности банка.

Предмет исследования – совокупность методов организации и совершенствования финансовой отчетности в системе банков Казахстана.

Целью – является оценка финансово-хозяйственной деятельности коммерческого банка относительно будущих условий существования. Главной целью анализа финансовой отчетности является получение ключевых параметров, дающих объективную и точную картину финансового состояния и финансовых результатов деятельности коммерческого банка.

Задачей анализа финансовой отчетности является выявление проблем управления финансово – хозяйственной деятельностью, для выбора направлений инвестирования капитала и прогнозирования отдельных показателей.

Работа состоит из введения, трех глав основной части, выводов (заключения), списка использованных источников и приложений.

Во введении обоснована актуальность выбора темы, определены предмет, объект, цель и соответствующие ей задачи, показаны научная и практическая значимость, выявлены проблемы и поставлена гипотеза.

В первой главе даются понятия составляющих финансовой отчетности, их значение, задачи.

Во второй главе, практической, рассмотрены те же понятия, но на практической основе, где уделяется внимание методом учета формирования финансовых результатов, приводятся счета в соответствии с МФСО №1, на которых учитываются статьи доходов, расходов, прибыли, и движении денежный средств в банке.

Глава третья имеет аналитический характер, и на основе отдельных данных посвящена развитию и внедрению информационных технологий в финансовую отчетность КФ АО «Банка ЦентрКредит» .

В заключении подводятся итоги исследования и определяется степень решения поставленных задач.

1 Экономическое содержание и сущность финансовой отчетности

коммерческого банка

- Понятие и состав финансовой отчетности коммерческого банка

Основным источником информации для проведения финансового анализа служит финансовая отчетность. Финансовая отчетность - единая система данных об имущественном и финансовом положении коммерческого банка и о результатах ее хозяйственной деятельности, составляемая на основе данных финансового учета с целью предоставления внешним и внутренним пользователям обобщенной информации о финансовом положении коммерческого банка в форме, удобной и понятной для принятия этими пользователями определенных деловых решений.

Коммерческий банк должен составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом отчетного года, если иное не установлено законодательством Республики Казахстан.

При формировании показателей финансовой отчетности необходимо руководствоваться:

- законом Республики Казахстан от 28 февраля 2009 года 234 «0 бухгалтерском учете и финансовой отчетности»;

- методическими рекомендациями о порядке финансирований показателей бухгалтерской отчетности коммерческого банка, утвержденными приказом Министерства финансов;

- «Типовым Планом счетов бухгалтерского учета в банках второго уровня и ипотечных организациях» утвержденным постановлением Правления Национального Банка Республики Казахстан от 30 июля 2002 года № 275.

Данный блок нормативных документов связан с реализацией Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности. Новые подходы к формированию бухгалтерской отчетности выражаются в отказе от типовых форм бухгалтерской отчетности, т.е. от одинакового набора показателей о работе независимо от вида деятельности, масштаба производства, организационно - правовой формы и т.п. Как показала практика, типовые формы для одних организации являлись избыточными в части предусмотренных показателей, а для других недостаточными.

Однако в части формирования финансовой отчетности возможно выделение четвертого варианта для отдельной группы организаций — акционерных обществ, ценные бумаги которых котируются на фондовом рынке. Они, наряду с бухгалтерской отчетностью, сформированной по российским правилам, составляют годовую бухгалтерскую отчетность исходя из требований Международных стандартов финансовой отчетности (МСФО) и представляют ее организатору торговли на рынке ценных бумаг, инвестору и другим заинтересованным лицам по их требованию.[1]

Годовая финансовая отчетность включает следующие формы:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- отчет о движении денежных средств;

- отчет об изменениях собственных средств (капитала) за отчетный период;

- пояснительную записку.

- итоговую часть аудиторского заключения.

В финансовую отчетность должны включаться данные, необходимые для формирования достоверного и полного представления о финансовом положении коммерческого банка, финансовых результатах его деятельности и изменениях в его финансовом положении. Если выявляется недостаточность данных для формирования полного представления о финансовом положении коммерческого банка, финансовых результатах его деятельности и изменениях в его финансовом положении, то в бухгалтерскую отчетность коммерческого банка включают соответствующие дополнительные показатели и пояснения. При этом должна быть обеспечена нейтральность информации, содержащейся в финансовой отчетности, т. е. включено одностороннее удовлетворение интересов одних групп заинтересованных пользователей финансовой отчетности перед другими. Если посредством отбора или формы представления информация влияет на решения и оценки пользователей с целью достижения предопределенных результатов, информация не является нейтральной.

Данные финансовой отчетности коммерческого банка должны включать показатели деятельности всех филиалов, представительств и иных подразделений (включая выделенные на отдельные балансы).

Показатели об отдельных активах, обязательствах, доходах, расходах и хозяйственных операциях, а также составляющих капитала должны приводиться в финансовой отчетности обособленно, в случаях их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения коммерческого банка или финансовых результатов его деятельности.

Каждый существенный показатель должен представляться в финансовой отчетности отдельно. Несущественные суммы аналогичного характера или назначения могут объединяться и не представляться отдельно.

Показатель считается существенным, если его не раскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение коммерческим банком вопроса, является ли данный показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения.

Как минимум, коммерческий банк должен раскрыть в финансовой отчетности данные по группам статей, включенных в бухгалтерский баланс, и статьям, включённым в отчет о прибылях и убытках, в соответствии с требованием Положения по бухгалтерскому учету «Бухгалтерская отчетность организации».[2]

Расшифровка соответствующих показателей групп статей бухгалтерского баланса или статей отчета о прибылях и убытках с учетом размера и характеристики данных, включённых в группу статей бухгалтерского баланса или статью отчета о прибылях и убытках, могут приводиться коммерческим банком непосредственно в вышеуказанных формах (как «в том числе» или «из них» к соответствующим группам статей иди статьям) или в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках. При этом следует иметь в виду, что существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее пяти процентов. Коммерческий банк может принять решение о применении для целей отражения в финансовой отчетности существенной информации критерия, отличного от вышеназванного.

Коммерческий банк при составлении бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним должен придерживаться принятых им в установленном порядке содержания и форм финансовой отчетности от одного отчетного года к другому. При этом в случае не заполнения той или иной статьи (строки, графы), предусмотренной в принятой коммерческим банком форме, ввиду отсутствия у коммерческого банка в отчетном периоде соответствующих активов, обязательств, доходов, расходов, хозяйственных операций эта статья (строка, графа) прочеркивается.[3]

По каждому числовому показателю финансовой отчетности, кроме отчета, составляемого вновь созданной коммерческому банку за первый отчетный период, должны быть приведены данные минимум за два года — отчетный и предшествующий отчетному. Если коммерческий банк принимает решение в представляемой финансовой отчетности раскрывать по каждому числовому показателю данные более чем за два года (три и более), то коммерческий банк должен быть обеспечен сопоставимыми данными за все периоды.

Сравнительная информация по каждому числовому показателю может включаться непосредственно в принятые коммерческим банком формы отчетности (в том числе в виде отдельных таблиц, включенных непосредственно в формы бухгалтерского баланса или отчета о прибылях и убытках), после показателей, в Приложение к бухгалтерскому балансу (форма №5), в формы, разработанные и принятые коммерческим банком самостоятельно или в пояснительную записку.[4]

В финансовой отчетности коммерческого банка должна быть обеспечена сопоставимость отчетных данных с показателями за предшествующий отчетный год (годы) или соответствующие периоды предшествующих отчетных периодов исходя из изменений, связанных с применением Положения по бухгалтерскому учету «Учетная политика коммерческого банка», законодательных и иных нормативных актов, с учетом произведенной реорганизации и пр.

Если данные за период, предшествующий отчетному, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке в соответствии с правилами, установленными нормативными актами по бухгалтерскому учету. Каждая существенная корректировка должна быть раскрыта в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших эту корректировку.

1.2 Методика анализа финансовой отчетности

Методика анализа финансовой отчетности коммерческого банка должна состоять из трех больших взаимосвязанных блоков:

- анализа финансового положения и деловой активности;

- анализа финансовых результатов;

- оценки возможных перспектив развития коммерческого банка.

Последовательность анализа можно представить в виде схемы (рис. 1).

Анализ финансовой отчетности является неотъемлемой частью большинства решений, касающихся кредитования, инвестирования и др.[5]

При принятии решения о предоставлении кредита банк рассматривает организацию заемщика главным образом с точки зрения возможного возврата денег и вознаграждения, которое он получит в виде процента. Поэтому анализ финансовой отчетности является для кредитора важной частью общего процесса принятия решения.

Роль, которую играет анализ финансовой отчетности в решениях об инвестициях в собственный капитал коммерческого банка, совершенно другая. Это связано с тем, что инвестор требует отдачи как в виде прироста стоимости капитала, так и в виде дивидендов.

Прибыльность и дивиденды в долгосрочной перспективе зависят от роста объемов хозяйственной деятельности и ликвидности элементов, которые оцениваются посредством анализа финансовой отчетности. Но дивиденды, которые выплачивает коммерческий банк — это только меньшая часть суммы желаемой отдачи. На самом деле многие растущие и прибыльные предприятия выплачивают минимальные дивиденды или не выплачивают их совсем. Другая часть ожидаемой отдачи идет как бы от других инвесторов, которые, возможно, захотят в будущем заплатить за инвестиции в капитал предприятия больше, чем это сделал нынешний инвестор. Это желание связано с психологией рынка и доверием, а также накопленной прибылью.

Поскольку анализ финансовой отчетности связан с логическим процессом, его относительное значение в принятии инвестиционных решений изменяется в зависимости от обстоятельств, складывающихся на рынке. Его значение всегда больше, когда анализ нацелен на оценку риска, выявление узких мест и потенциальных проблем, однако всегда следует помнить, что решение включает очень большую совокупность факторов (особенности отрасли, способности и квалификацию руководства, экономические условия и др.).

Анализ динамики валюты баланса, структуры активов и пассивов коммерческого банка позволяет сделать ряд важных выводов, необходимых как для осуществления текущей финансово - хозяйственной деятельности, так и для принятия управленческих решений на перспективу.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности коммерческого банка, т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Рисунок 1. Последовательность анализа финансовой отчетности

Ликвидность баланса определяется как степень покрытия обязательств коммерческого банка его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Для анализа платежеспособности коммерческого банка рассчитываются финансовые коэффициенты платежеспособности. Они рассчитываются парами (на начало и конец анализируемого периода). Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Оценка финансового состояния коммерческого банка будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это, как уже отмечалось, дает возможность оценить, в какой степени коммерческий банк готов к погашению своих долгов.

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько банк независим с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам его финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчив анализируемый коммерческий банк в финансовом отношении.

Анализ финансовой отчетности оформляется в виде аналитической (пояснительной) записки. Она должна включать следующие разделы:

1. Общие данные по анализируемому коммерческому банку, отрасли, частью которой он является, экономической среде, в которой он работает;

2. Финансовые и другие данные, используемые при анализе, коэффициенты и другие аналитические показатели;

3. Выявление и оценку положительно и отрицательно влияющих количественных и качественных факторов по важнейшим направлениям анализа;

4. Оценки и выводы на основании полученных результатов анализа, а также построение прогнозных моделей анализа.

Методом экономического анализа является диалектический способ познания, путь исследования своего предмета, то есть хозяйственных и финансовых процессов и явлений в их взаимосвязи и взаимозависимости.

Характерными особенностями метода экономического анализа являются:

- использование системы аналитических показателей, всесторонне характеризующих финансово-хозяйственную деятельность коммерческого банка;

- изучение причин изменения этих показателей;

- выявление и измерение причинно-следственных связей между ними.

Методика анализа — это система правил и требований, гарантирующих эффективное приложение метода.[6]

В совокупности метод и методика представляют методологическую основу экономического анализа. Все аналитические методы можно сгруппировать в две большие группы: качественные (логические) и количественные (формализованные).

К качественным (неформализованным, логическим) методам относятся аналитические приемы и способы, основанные на логическом мышлении, на использовании профессионального опыта аналитика, на профессиональной интуиции. К ним относятся:

- метод сравнения;

- метод построения систем аналитических таблиц;

- метод построения систем аналитических показателей;

- метод экспертных оценок;

- метод сценариев;

- психологические и морфологические методы и т.п.

Количественные (формализованные) методы — это приемы, использующие математику. Вследствие их применения можно получить довольно точный результат или несколько результатов для дальнейшего выбора верного с помощью уже логических методов. Количественные методы можно разделить на бухгалтерские, статистические, классические методы анализа, экономико-математические и т.д.

Анализируя финансовую отчетность, можно использовать различные методы (и логические, и формализованные). [7]

Но к наиболее часто используемым методам относятся три основных типа моделей, которые используются в финансовом анализе:

1. Дескриптивные модели – это модели описательного характера. Они являются основными для оценки финансового состояния предприятия.

К ним можно отнести:

- представление финансовой отчётности в разделах;

- метод абсолютных, относительных и средних величин и. т. д.

2. Предикативные модели – это модели прогностического характера, которые используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространёнными из них являются: расчёт точки критического объёма продаж, построение прогнозных финансовых отчётов, модели динамического анализа, модели ситуационного характера.

3. Нормативные модели – позволяют сравнить фактические результаты деятельности предприятия с ожидаемыми результатами, рассчитанными по бюджету. Эти модели используются во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов и к анализу отклонений фактических данных от их нормативов.

В процессе сбора данных получают информацию о значениях тех или иных признаков, характеризующих каждую единицу, каждый элемент исследуемого процесса или явления (совокупности). Эта информация, как правило, представлена в виде показателей. Обобщающие показатели могут быть абсолютными, относительными и средними. Многообразная характеристика всех сторон исследуемых экономических процессов и явлений может быть дана лишь с помощью всех видов обобщающих показателей. Вместе с тем, каждый вид показателей имеет определенное значение и занимает важное место в аналитическом процессе.

Абсолютные показатели характеризуют численность, объем (размер) изучаемого процесса. Они всегда имеют какую-нибудь единицу измерения: натуральную, условно-натуральную, стоимостную (денежную). Когда на уровне коммерческого банка или отрасли обобщаются учетные данные, то широко используются стоимостные (денежные) абсолютные показатели. К ним, например, относятся: цена единицы продукции; выручка от продажи продукции, работ, услуг; величина расходов и прибыли, величина задолженности и др.

Следует также отметить, что абсолютные показатели получают или непосредственным подсчетом собранных данных, или расчетным путем. Расчетным абсолютным показателем, например, является абсолютное отклонение. Это разница между двумя абсолютными одноименными показателями.

Относительные показатели представляют отношение абсолютных (или других относительных) показателей, то есть количество единиц одного показателя, приходящееся на одну единицу другого показателя. Относительными величинами являются не только соотношения разных показателей в один и тот же момент времени, но и одного и того же показателя в разные моменты (например, темп роста).

Относительные величины применяются в разных видах анализа, в зависимости от конкретной экономической задачи, они облегчают процесс финансового анализа. В зависимости от поставленной аналитической задачи могут использоваться разные виды относительных величин.

Сопоставлять можно одноименные показатели, относящиеся к различным периодам, различным объектам или разным территориям. Результат такого сопоставления представлен коэффициентом (база сравнения принята за единицу) или выражен в процентах и показывает, во сколько раз или на сколько процентов сравниваемый показатель больше (меньше) базисного.

Результатом соотношения одноименных показателей могут быть следующие относительные показатели:

1. Относительные величины динамики, которые характеризуют изменение процесса во времени, и показывают, во сколько раз увеличился (уменьшился) уровень изучаемого показателя по сравнению с предыдущим периодом времени. Относительные величины динамики могут исчисляться в долях единицы (коэффициентах), когда сравниваемая величина делится на базу сравнения. Если мы умножим полученный коэффициент в долях единицы на 100%, то получим результат сопоставления в процентах.

Следует добавить, что могут исчисляться как цепные, так и базисные темпы роста и прироста по нескольким временным отрезкам. Цепной прирост – это отношение последующего значения показателя к предыдущему, а базисный – отношение к базисной величине.

2. Относительная величина структуры характеризует долю отдельной части в общем объёме совокупности. Её рассчитывают как отношение числа единиц в отдельной части совокупности к общей численности единиц (или объёму) всей совокупности. Относительные величины структуры называют удельным весом или долей и исчисляют обычно в процентах ко всей совокупности либо в долях единицы.

3. Относительные величины координации отражают соотношение между частями одного целого. К таким величинам относятся, например, соотношение между величиной заёмного и собственного капитала банка, между численностью рабочих и административно-управленческим персоналом коммерческого банка и т.д. Относительные величины координации могут показывать, сколько единиц одной части приходится на 100 или 1000 единиц другой части.

Трендовый анализ – часть перспективного анализа, необходим в управлении для финансового прогнозирования. Тренд – это путь развития. Тренд определяется на основе анализа временных рядов следующим образом: строится график возможного развития основных показателей коммерческого банка, определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя. Это самый простой способ финансового прогнозирования. Сейчас на уровне отдельного коммерческого банка расчётным периодом времени является месяц или квартал. Анализ временных рядов позволяет решать следующие задачи:

- изучение структуры временного ряда, включающей тренд, закономерных изменений среднего уровня параметров, а также случайных колебаний;

- изучение причинно-следственные взаимосвязи между процессами;

- построение математической модели временного ряда.

Анализ тренда предназначен для исследования изменений среднего значения временного ряда с построением математической модели тренда и с прогнозированием на этой основе будущих значений ряда. Анализ тренда выполняют путём построения моделей простой линейной или нелинейной регрессии.

В процессе анализа можно:

- Опробовать несколько математических моделей тренда и выбрать ту, которая с большей точностью описывает динамику изменения временного ряда;

- Построить прогноз будущего поведения временного ряда на основании выбранной модели тренда с определённой доверительной вероятностью;

- Удалить тренд из временного ряда с целью обеспечения стационарности.

В качестве моделей трендов используют различные элементарные функции и их сочетание, а так же степенные ряды.

Каждый результативный показатель зависит от многочисленных и разнообразных факторов.

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

Различают следующие типы факторного анализа:

- функциональный и вероятностный;

- прямой (дедуктивный) и обратный (индуктивный);

- одноступенчатый и многоступенчатый, статистический и динамический;

- пространственный и временной;

- ретроспективный и перспективный.

Основными этапами факторного анализа являются:

- Отбор факторов, которые определяют исследуемые результативные показатели.

- Классификация и систематизация этих факторов с целью обеспечения возможностей системного подхода.

- Определение формы зависимости между факторами и результативными показателями.

- Моделирование взаимосвязей между результативным показателем и факторами.

- Расчёт влияния факторов и оценка роли каждого из них в изменении величины результативного показателя.

- Работа с факторной моделью (практическое использование модели для управления экономическими процессами).

Создать факторную систему – это значит представить изучаемое явление в виде алгебраической суммы, частного или произведения нескольких факторов, которые воздействуют на величину этого явления и находятся с ним в функциональной зависимости.

Финансовые коэффициенты применяются для анализа финансового состояния предприятия и представляют собой относительные показатели, определяемые по данным финансовых отчётов, главным образом по данным отчётного баланса и отчёта о прибылях и убытках.

Применение финансовых коэффициентов основано на теории, предполагающей существование определённых соотношений между отдельными статьями отчётности.

Предпочтительные значения коэффициентов зависят от отраслевых особенностей предприятий, от размеров предприятий, оцениваемых обычно годовым объёмом продаж и среднегодовой стоимостью активов. На предпочтительные величины коэффициентов, кроме того, может влиять общее состояние экономики, фаза экономического цикла.

Для расчёта финансовых коэффициентов финансовые отчёты предприятия должны быть приведены в определенную аналитиком форму, называемую аналитической.

Критерии оценки финансового состояния предприятия с помощью финансовых коэффициентов обычно подразделяют на следующие группы:

- платежеспособность;

- прибыльность или рентабельность;

- эффективность использования активов;

- финансовая (рыночная) устойчивость;

- деловая активность.

Для измерения перечисленных характеристик в практике анализа используют множество – более сотни различных финансовых коэффициентов. Отбор коэффициентов определяется задачами проводимого анализа.

Преимущества метода коэффициентов:

- Возможность получить информацию, представляющую интерес для всех категорий пользователей;

- Простота и оперативность расчёта;

- Возможность выявить тенденции в изменении финансового положения предприятия;

- Возможность оценить финансовое состояние исследуемого предприятия относительно других аналогичных предприятий;

- Устранение искажающего влияния инфляции.

Среди аналитиков нет единого мнения относительно состава, классификации и даже названий коэффициентов, так что отнесение некоторых коэффициентов к конкретной группе достаточно условно. Далее будут рассмотрены наиболее часто применяемые на практике показатели.

Экспертные методы используются в тех случаях, когда не подходят инструментальные и при измерениях нельзя опереться на физические явления или они пока очень сложны. Экспертные методы основываются на интуиции, в них преобладают субъективные начала. Примером использования экспертного метода может служить экспертная оценка стоимости недвижимости.

Сложность объектов экономических измерений способствовала широкому распространению экспертных оценок в качестве метода измерения.

Выделяют два уровня использования экспертных оценок:

1. Качественный;

2. Количественный.

Применение экспертных оценок в тех областях, где могут быть использованы инструментальные средства и информационные технологии, нередко обусловлено, неумением правильно ими пользоваться.

Причинно-следственный анализ, результатом которого является оценка, неразрывно связан с личностью эксперта; другой эксперт, поставленный перед той же проблемой, может прийти к другим оценкам. Оценки сложных объектов должны выполняться экспертами высокой квалификации. Оценки сложных объектов должны выполняться экспертами высокой квалификации. Оценки «средних» экспертов обычно основаны на традиционных, привычных представлениях. В сложных случаях они могут оказаться ошибочными.

Уменьшить риск субъективности суждения можно, если обратиться к группе экспертов, которые могут обсуждать и согласовывать свои оценки. Полагают, что согласованность действий экспертов обеспечивает высокое качество экспертизы. Это не всегда верно. Известны случаи, когда именно эксперты, не согласные с мнением большинства, давали верные оценки.

Математическое моделирование в анализе бухгалтерской отчётности приобретает особое значение при прогнозировании показателей отчётности и подготовке моделей обоснования мероприятий для регулирования основных показателей отчётности.

В основу построения экономико-математических моделей любого типа должны быть заложены следующие принципы:

- причинности, т.е. включение в модель только тех показателей (факторов), которые являются существенной причиной изменения анализируемого показателя;

- относительной независимости исследуемых показателей, так как изменение включенных в модель параметров должно происходить независимо друг от друга;

- комплексности, т.е. в модель должно быть включено достаточное количество разных факторов, чтобы выявить причины изменения анализируемого показателя;

- идентичности, т.е. модель должна в качественном и количественном отношении соответствовать реальному изменению анализируемого объекта независимо от свободы степени допущений.

Для эффективной постановки любой задачи и её экономико-математического моделирования большое значение имеют предварительный анализ и обоснование состава включаемых в модель переменных (показателей), предполагающие:

- выбор целевого показателя, это может быть один показатель или несколько (многокритериальное моделирование);

- отбор необходимого и достаточного числа факторов, определяющих изменение анализируемого объекта. Факторные показатели являются управляемыми параметрами, меняя их, аналитик и руководитель рассматривают возможные варианты изменения анализируемого объекта;

- определение ограничений (условий), в которых должна быть решена поставленная задача (в этом случае аналитик (постановщик задачи) должен определить диапазон колебания факторных показателей);

- обоснование форм связи между целевым показателем и факторами, его определяющими в целом и на определённом этапе их соотношений.

Наибольшее распространение в анализе финансовой отчётности получили детерминированные модели, которые описывают жёсткую определенную связь между причинами (факторами) и следствием (результатом). В этих моделях одному значению факторов соответствует одно значение результативного показателя.

В детерминированных моделях можно выделить следующие типы: аддитивные (сложения), мультипликативные (умножения) и кратные (деления). Кроме того, часто используются смешанные модели.

Детерминированные модели могут усложняться путём удлинения факторной системы, когда детализируются факторы первого уровня, или расширением, когда они дополняются показателем, не меняющим результат.

В системе анализа финансовой отчётности можно использовать оптимизационные модели, при помощи которых выбирается вариант получения максимального или минимального уровня целевого показателя при изменении управляемых факторов. К оптимизационным моделям относятся модели линейного программирования (например, модель оптимальной перевозки грузов, модель пользы услуг) и динамического программирования (экстремальные модели, позволяющие определить экстремальное значение одного или нескольких параметров объекта: гомеостатические модели, предназначенные для удержания параметров исследуемого объекта в определённых пределах при наличии каких-либо возмущающих воздействий и др.). Модели динамического программирования используются, когда требуется выбрать не один, а несколько вариантов (например, решения, принимаемые в разные моменты времени).

Однако область использования оптимизационных моделей в известной мере ограничена. Так, эти модели не применимы в ситуации, когда исследуемая система содержит подсистемы с разными, отчасти противоречивыми целями, что типично для экономических систем.[8]

Особое значение для анализа финансовой отчётности имеет класс имитационных моделей, построенных по принципу: «если…, то…». Имитационное моделирование представляет собой систему, состоящую из 3-х основных элементов, а именно:

- Имитационная модель, отражающая определённые, наиболее значимые черты, свойства исследуемой системы;

2. Экспертные процедуры, посредством применения которых анализируются заведомо слабые решения, строятся сценарии развития событий, вырабатываются цели и критерии;

3. Языки программирования, с помощью которых осуществляется двусторонний контакт экспертов с вычислительной техникой, поскольку эксперт формулирует вопросы ЭВМ при помощи специальных языков моделирования.

Таким образом, имитационная модель системы является моделью, исследование которой осуществляется путём эксперимента, воспроизводящего процесс функционирования системы во времени.

Эвристические методы анализа – это особая группа приёмов сбора и обработки информации, опирающаяся на профессиональное суждение группы специалистов. Эвристические методы можно также назвать креативными, так как они опираются на творческое мышление группы людей.

Залогом надежности и обоснованности выводов анализа при эвристических методах исследования является правильный подбор экспертов. В зависимости от целей и направленности группа экспертов может быть однородной или включать представителей разных групп связанных специалистов, а иногда и просто заинтересованных лиц. Например, при формировании группы экспертов для анализа технологических разработок в неё включаются технологи, которые профессионально могут оценить техническую новизну решения, экономисты, оценивающие его эффективность, механики, которые могут дать оценку возможности реализации новой технологии на имеющейся производственной базе, рабочие – исполнители новой технологии. При оценке качества продукции и спроса на неё в состав группы экспертов включаются не только товароведы, но и производители, и потребители продукции. В то же время при разработке какого-то технического решения на первой стадии в состав группы экспертов включаются только специалисты соответствующего профиля.

На практике сложились достаточно сложные методы формирования группы экспертов:

- по формальным критериям, когда учитываются специальность, стаж работы, длительность пребывания в одном коллективе, сюда же относятся психологические оценки личности по данным социологической службы организации (если таковая имеется), например способность к творческому мышлению, конструктивность мышления и т. п.;

- на основе самооценки личности, полученной при анкетировании (в этом случае сам будущий эксперт оценивает свои возможности, включая квалификацию, аналитичность и конструктивность мышления, способность адаптироваться к определённым ситуациям и т.п.);

- на основе оценки лиц, связанных с претендентом, когда профессиональные и личностные качества специалиста оцениваются специалистами аналогичного профиля, потребителями услуг, работниками, реализующими решения эксперта;

- метод служебного отбора (выборки), если в качестве экспертов может выступать множество лиц (например, потребителей продукции и услуг).

Достаточно часто при анализе финансовой отчётности в состав группы экспертов входят руководители разных уровней и работники. Например, так формируется группа экспертов при выборе стратегии развития производства, предпочтения различных источников привлечения заёмных средств, изменения состава активов при оценке возможности увеличения дебиторской задолженности.

Один из наиболее распространенных эвристических методов – метод аналогий, когда группа экспертов рассматривает возможный метод разрешения проблемы или поиск причины сложившейся ситуации, опираясь на прошлый опыт своих или аналогичных субъектов хозяйствования. В этом случае эксперты продумывают свой опыт и те ситуации, с которыми им приходилось сталкиваться, и, основываясь на нём, предлагают способы решения поставленной задачи, выясняя причины сложившейся ситуации.

К эвристическим методам относятся также методы опроса, или контрольных вопросов. В этом случае заранее отобранной группе экспертов передаётся вопросник или анкета, которую эксперт заполняет, высказывая своё мнение или давая определённые оценки. Вопросник может быть свободным или формализованным (тестовая форма). Свободный вопросник или анкета, предполагающие свободные ответы эксперта, могут быть достаточно полезными, если речь идёт о поиске причин негативных ситуаций или выявляется отношение коллектива к определённым ситуациям, предложениям руководства. Обработка материалов таких вопросников очень сложна, а выводы, полученные на их основе, могут быть субъективны.

Формализованный вопросник (тест) предполагает, что эксперт выбирает один из предложенных ответов на поставленный вопрос. Ответ может носить форму «да-нет», выбор силы влияния (слабо, сильно, показатели коэффициента эластичности), периодичность использования (всегда, эпизодически, редко и т. д.). Составление такого вопросника весьма трудоёмко и, как правило, требует предварительной проверки в малой группе экспертов. При обработке вопросников необходимо проводить оценку надёжности и объективности ответов. Для этого в вопросник часто вводятся взаимозаменяемые и взаимоисключающие варианты вопросов, сопоставление ответов на которые позволяет оценить надёжность и искренность ответов.

Наиболее известным методом этого класса является метод Дельфи, предполагающий анонимный опрос специально отобранной группы экспертов с последующей аналогической обработкой материалов опроса. Метод Дельфи предусматривает многошаговый опрос экспертов, т.е. по тем вопросам, которые получают однозначную оценку экспертов, ответ воспринимается сразу. Вопросы, ответы на которые противоречивы, подвергаются дополнительной обработке (детализируются, изменяются их формулировки) и далее используются для повторного опроса. В итоге выделяется группа особо дискуссионных вопросов, которые разрешаются другими методами.

Большой эффект для анализа особо сложных ситуаций может дать метод мозгового штурма. В этом случае экспертами, как правило, являются сотрудники организации. Заинтересованные в решении конкретной проблемы и хорошо знающие сложившуюся ситуацию или условия решения поставленной задачи. Мозговой штурм – свободное генерирование идей, высказываемых в группе заинтересованных экспертов. Как правило, эффективный мозговой штурм достаточно короток (как правило, не более часа). В нём могут принимать участие не только высококвалифицированные специалисты, но и молодёжь, способная внести неожиданные, неординарные предложения. Однако чтобы результаты мозгового штурма были реально использованы, важно, чтобы в нём участвовало лицо, принимающее решение. В этом случае, систематизировав предложения участников, можно часть из них сразу отбросить как нереальные, а остальные обсудить более подробно со специалистами соответствующего профиля. Особо следует отметить, что отбор идей проводится постепенно. На первом этапе ни одна из идей не отбрасывается и, как правило, вообще никакие оценки не высказываются, затем идеи оцениваются по уровню проработанности, срокам и стоимости реализации, эффективности и т. п. Мозговой штурм может являться составной частью аналитической работы, особенно при перспективном анализе.

Эвристические методы могут быть использованы как комплексные, т.е. одновременно в определённой взаимосвязи и последовательности используются все эвристические приёмы в форме организационно - деятельностной игры.

Приёмы анализа, используемые для конкретных целей изучения состояния анализируемого хозяйствующего субъекта, составляют в совокупности методику анализа.

В настоящее время западными специалистами выделяется 5 относительно самостоятельных подходов в становлении и развитии систематизированного финансового анализа.[9]

- Школа эмпирических прагматиков, представители которой пытались обосновать набор относительных показателей, пригодных для анализа кредитоспособности компаний, который они считали наиболее важным аспектом анализа. Они строили свои аналитические выкладки на использовании показателей, характеризующих оборотные средства, собственный оборотный капитал, краткосрочную кредиторскую задолженность.

- Школа статистического финансового анализа, основная идея которой заключалась в том, что аналитические коэффициенты, рассчитанные по данным бухгалтерской отчётности, полезны лишь в том случае, если существуют критерии, с пороговыми значениями которых эти коэффициенты можно сравнить. В рамках этой школы установлено, что коэффициентам присуща временная и пространственная мультиколлинеарность, т.е. финансовые коэффициенты были разделены на определённые группы, показатели которых в рамках одной группы коррелируют между собой, но показатели разных групп относительно независимы.

- Школа мультиварных аналитиков, основной идеей которой является существование несомненной связи частных коэффициентов, характеризующих финансовое состояние и эффективность текущей деятельности компании, и обобщающих показателей финансово-хозяйственной деятельности. Основная задача школы – построение пирамиды (системы) показателей (построение компьютерных имитационных моделей взаимосвязи аналитических коэффициентов и рыночной цены акций).

- Школа аналитиков, занятых прогнозированием возможного банкротства предприятий, которые в отличие от первого подхода упор в анализе делали на финансовую устойчивость, предпочитая перспективный анализ ретроспективному.

- Школа участников фондового рынка – самое новое по времени направление анализа, предполагающее, что ценность финансовой отчётности состоит в возможности её использования для прогнозирования уровня эффективности инвестирования в те или иные ценные бумаги и степени связанного с ним риска. Этот подход развивается главным образом в рамках теории и пока ещё не получил признания у практиков, хотя в силу развития рынка ценных бумаг он будет приобретать всё больший интерес для профессиональных и не профессиональных участников фондового рынка.

Перспективы развития систематизированного финансового анализа в основном связывают с разработкой новых аналитических коэффициентов и расширением информационной базы анализа за счёт данных бухгалтерского и оперативного учёта. Отечественные специалисты также отмечают доступность для аудиторов в определённой мере и внутренней учётной информации предприятия, а, следовательно, необходимость углубления методики финансового анализа. Особое значение всё в большей степени придаётся перспективному финансовому анализу и анализу капитала.

2 Анализ финансовой отчетности коммерческого банка АО «Банк Центр Кредит»

2.1. Анализ активов и пассивов баланса банка на основании отчета о финансовом положении и изменении капитала

Пассивными называют операции, посредством которых образуются банковские ресурсы.

Банковские ресурсы делятся на собственные и привлеченные. Большое значение имеют пассивные операции, связанные с образованием и увеличением собственного капитала банка. Наличие этого капитала является основанием для привлечения чужих средств, необходимым условием развития деятельности банка, а также определенной гарантией сохранения вкладов. Привлеченные средства занимают основное место в ресурсах банка, связанные с ним операции подразделяются на средства полученные от клиентов(предприятий, населения) и банков..

Анализ ресурсной базы банка является одним из первых этапов комплексной системы анализа финансово-хозяйственной деятельности коммерческого банка, так как сами по себе пассивные операции «исторически» играют первичную и определяющую роль по отношению к активным операциям и являются необходимым условием для их осуществления.[10]

Основные направления анализа ресурсной базы банка:

- общий анализ всех ресурсов банка;

- анализ собственных средств (капитала) и оценка движения капитала за

период;

- анализ достаточности собственных средств (капитала) банка;

- анализ состояния привлеченных и заемных средств банка;

- анализ «качества» пассивов банка.

Привлеченные средства по срокам востребования, то есть степени ликвидности, могут быть подразделены на:

1. Депозиты до востребования;

2. Сберегательные депозиты;

3. Срочные депозиты.

Пассив баланса банка характеризуют источники его средств, которые определяют состав и структуру активов. Наглядно продемонстрировано соотношение собственных и привлеченных средств в структуре пассива банка и динамика этого соотношения за анализируемый период на рисунке 2. (см.Приложение А)

Оценка абсолютного изменения пассива баланса банка (см. таблицу 1) за исследуемый период показала его уверенный рост (в целом на 24 65 1 449 тыс. тенге, что почти в 2 раза превышает значение совокупных пассивов на начало анализируемого периода).

Рисунок 2. Динамика собственных и привлеченных средств

Таблица 1

Динамика объема и структуры пассивов

|

Наименование статьи

|

Сумма, в млн. тг.

|

Структура, в %

|

Изменение (2009 г. к 2006 г.)

|

|

|

2008 г.

|

2009 г.

|

2008 г.

|

2009 г.

|

абсолют.

|

относит.

|

|

Пассивы, всего

|

845,915

|

1063,894

|

100

|

100

|

217,979

|

25,8

|

|

Собственные

средства

|

94,613

|

97,622

|

11,18

|

9,18

|

3,009

|

3,2

|

|

Привлечен-

ные средства

|

751,302

|

1,063893

|

82,82

|

90,82

|

312,591

|

41,6

|

По данным табл. 1 можно сделать следующие краткие выводы. Пассивы банка возросли за анализируемый период на 25,8%. Собственные средства увеличились на 3,2%. Доля привлеченных средств несколько увеличилась по сравнению с собственными средствами банка. Структура ресурсов в разрезе

собственных и привлеченных средств отражает основные особенности функционирования банка как кредитной организации.

Соотношение собственных и привлеченных средств не является неким абсолютным показателем. Оно должно быть оптимальным, чтобы обеспечивать банку нормальную прибыль и возможность выплаты дивидендов не ниже темпов инфляции или ставки по долгосрочным депозитам. Для того, чтобы сделать вывод о характере изменений структуры пассива банка, надо более детально рассмотреть причины этих изменений.

Традиционно структура ресурсов по показателям собственных и привлеченных средств банка представлена соотношением: доля собственных средств в пассиве баланса банка - в среднем колеблется от 10% до 25% в общем объеме ресурсов банка, доля привлеченных средств - от 75% до 90%., что в целом отвечает сложившейся структуре в мировой банковской практике.

Данное увеличение может свидетельствовать о следующем:

- о наращивании банком объемов привлеченных ресурсов за

оцениваемый период (+) (Здесь и далее «+» - положительная тенденция

в работе банка; «-» - негативная тенденция в деятельности банка);

- о расширении источников заемных средств банка (+);

- об увеличении рискованности активных операций банка (за счет роста

в пассивах резервов - резервов на возможные потери по ссудам,

ссудной и приравненной к ней задолженности, резервов на возможные

потери по прочим активам и т.п.) (-);

- о росте кредиторской задолженности банка (-);

- о расширении клиентской базы банка за счет увеличения объемов

привлеченных ресурсов (+);

- о росте банковской прибыли, а, следовательно, и эффективности

банковской деятельности в целом (+) и др.

Рассмотрим данное изменение подробнее. При оценке общей величины пассивов, как уже отмечалось выше, был выявлен их рост по сравнению с началом периода, темп роста при этом составил 41,6%.

При этом рост пассивов был вызван, прежде всего, ростом привлеченных средств, размер которых на 2008 г. был равен 751,302 млн. тенге, а на 2009 г. он возрос на 312,591 млн. тенге и достиг 1063894 млн. тенге. Вторым по значению показателем, также оказавшим влияние на рост пассивов в целом, является показатель собственных средств, величина на 2008 г. составляла

94,613 млн. тенге, а на 2009 г. возросла на 97,62 илн. тг. Следует отметить опережение темпа роста привлеченных средств по сравнению с собственными (3,2% и 3,2% соответственно).

При анализе структуры пассивов банка, следует отметить, что основная доля пассивов приходится на привлеченные средства банка. При этом их удельный вес на 2008 г. был равен 2,82 %, а на 2009 г. произошло увеличение удельного веса на 8 п.п., и он составил 90,82 %. Соответственно, на долю собственных средств банка приходится на.2008 г. -11,18 %, а на 2009 г. – 9,18% (их доля снизилась на 2,4 п.п.). Соотношение собственных средств и пассива баланса также называют «упрощенным показателем достаточности капитала». Чем выше его доля (выше значение СК), тем надежнее и устойчивее работает банк. Минимальное значение СК = 0,1 (10%). При этом уровень капитала считается достаточным, если обязательства банка (определяемые как пассив баланса за минусом собственных средств) составляют 80-90% валюты баланса. Значение «упрощенного показателя достаточности капитала» на протяжении всего анализируемого периода составляло более 10% в общем объеме пассива баланса. Несмотря на довольно сильное снижение показателя во втором периоде, следует считать положительной тенденцией его уверенный рост во втором, третьем и четвертом кварталах.

Таким образом, структура пассивов банка в целом соответствует установленной банковской практикой значениям (доля собственных средств в пассиве баланса банка - в среднем находится на уровне 10-15%, доля привлеченных средств - 85-90%).

Соотношение собственных и привлеченных средств коммерческие банки должны поддерживать в соответствии с установленным нормативом. Этот норматив обеспечивает минимально необходимый уровень ликвидности банка. В то же время этот структурный показатель характеризует степень зависимости банка от привлеченных средств, а также показывает результативность работы банка по мобилизации с финансового рынка временно свободных ресурсов. Для точного расчета указанного нормативного соотношения по действующей методике в публикуемом балансе сведений недостаточно, так как требуется определить собственный капитал (нетто). Поэтому при анализе структуры пассива важно различать собственные средства (брутто) и собственные средства (нетто). Собственные средства (брутто) помимо фактического остатка средств (нетто), который может быть использован для кредитования, включают также отвлеченные и иммобилизованные средства. Собственные средства (брутто) состоят из фондов банка, собственных источников финансирования капитальных вложений, прибыли, собственных средств в расчетах, страховых резервов коммерческого банка. Сумма иммобилизации включает капитализированные собственные средства (стоимость основных средств за минусом износа), отвлеченные средства за счет прибыли, собственные средства, перечисленные другим организациям для участия в их деятельности, собственные средства, вложенные в ценные бумаги, собственные средства, отвлеченные в факторинговые расчеты, дебиторскую задолженность. Иммобилизация собственных средств снижает ликвидность и доходность банковских операций, поэтому их размеры должны находиться под постоянным контролем руководства банка. Рассчитанные по балансу банка собственные средства называются «собственные средства-брутто» (табл. 2).

При определении необходимого размера собственных средств банка следует в первую очередь учитывать минимально допустимый размер капитала и нормативы, установленные регулирующими органами, при расчете которых используется величина собственных средств банка. Один из таких нормативов, определяемый как отношение собственных средств банка к сумме его рисковых активов, является основополагающим нормативом достаточности собственных средств не только для казахстанской банковской практики, но и во всём мире.

Для определения факторов, влияющих на величину собственных средств, проведем анализ их структуры в разрезе основных статей и их элементов (табл. 2).

Как видно из таблицы 2, структура собственных средств-брутто, т.е. собственных источников для проведения активных операций банка, несколько улучшилась. Снижение доли уставного капитала при одновременном снижении доли прироста имущества при переоценке, свидетельствует о повышении эффективности операций банка. Это подтверждается также увеличением доли фондов банка. Отрицательной оценки заслуживает снижение нераспределенной прибыли.

Таблица 2

Анализ структуры уставного капитала (в разрезе собственников акционеров (участников) банка)

|

Наименование показателя

|

Сумма, в мдн. тт.

|

Структура, в %

|

Изменения 2009 и 2007, %

|

|

|

2007

|

2008

|

2009

|

2007

|

2008

|

2009

|

абсол

|

относ

|

|

Уставной капитал

|

36,3

|

52,6

|

52,7

|

100

|

100

|

100

|

16,4

|

145,2

|

|

Негосударственных организаций

|

35,6

|

48,7

|

48,4

|

98,1

|

92,4

|

92

|

12,8

|

136

|

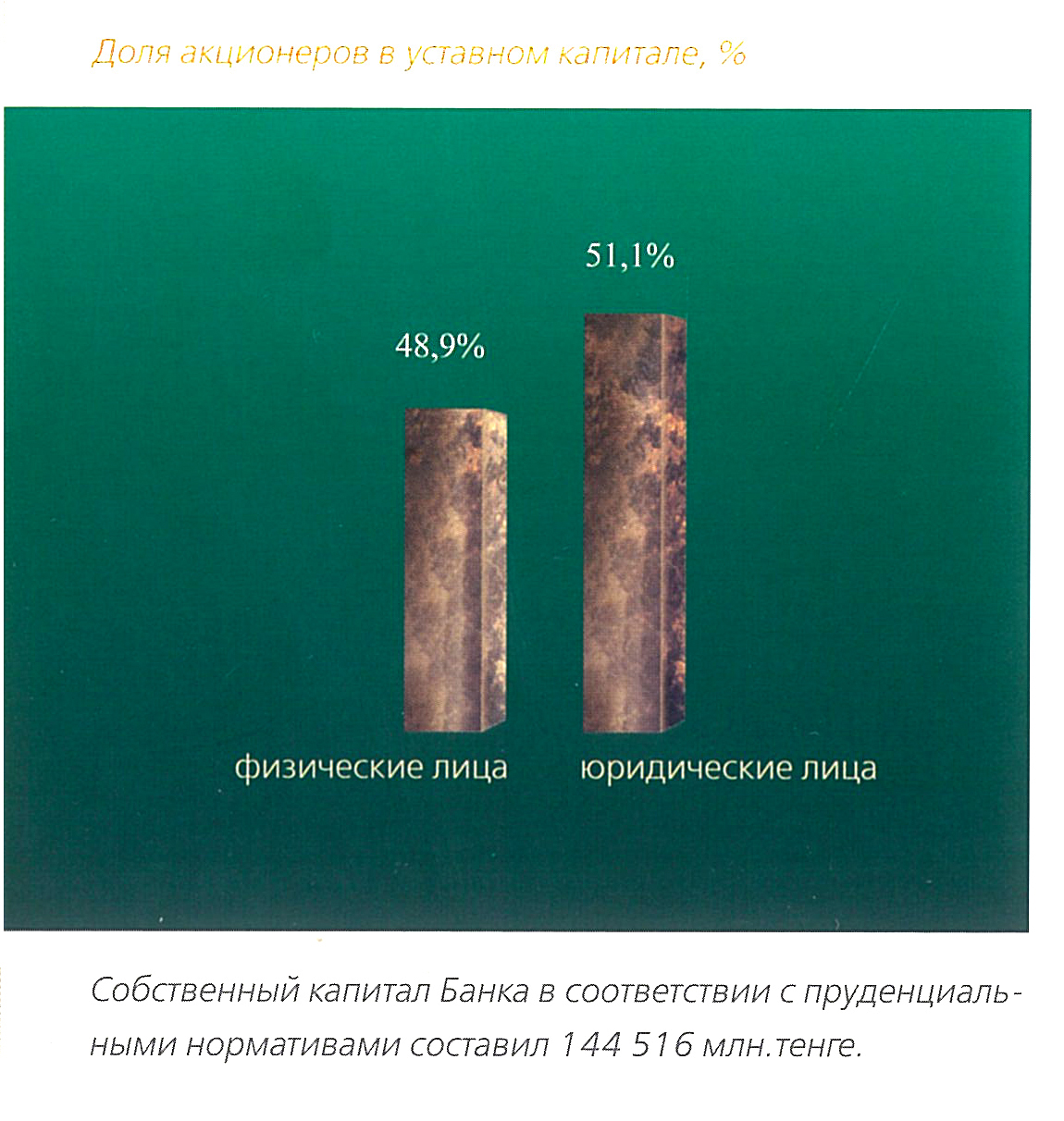

В разрезе собственников, анализ уставного капитала (таблица 2) позволяет определить форму собственности банка, которая представлена частной формой собственности, в основном 92% за счет средств негосударственных организаций и физических лиц.

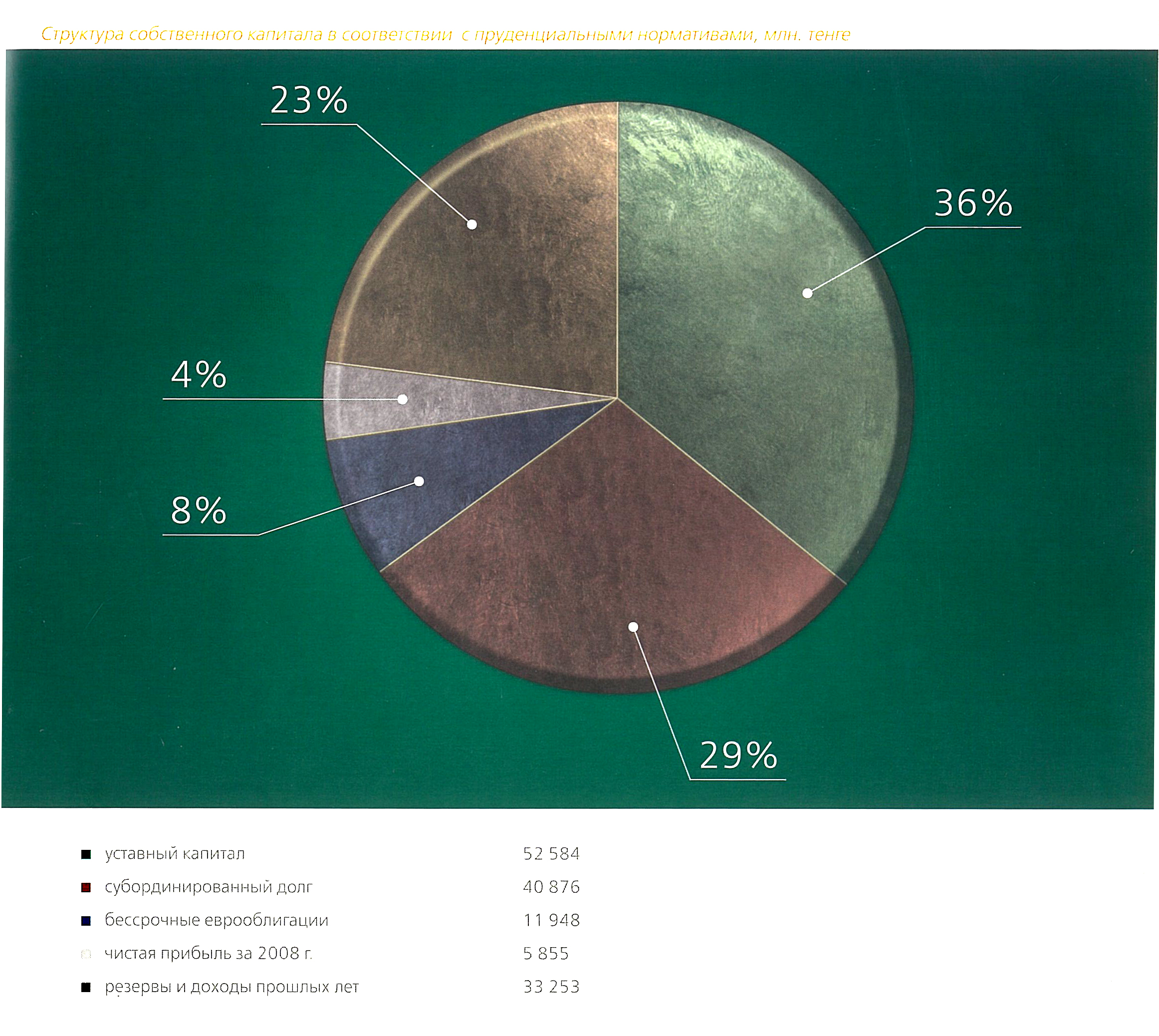

Рисунок 3. Структура собственного капитала

Следующим этапом анализа собственных средств (капитала) банка является оценка их качества, которая может производиться с использованием ряда относительных показателей и коэффициентов.

Для оценки качества СС ниже рассчитывается ряд следующих показателей:

1) коэффициент покрытия внеоборотных активов банка (КВл) Представляет собой соотношение СС банка и его внеоборотных активов.

КВА=СС/ВА, (1)

где СС – собственные средства банка

ВА - внеоборотные активы банка (основные средства банка).

Данный показатель показывает степень покрытия внеоборотных активов собственными средствами банка. Он определяет, финансируются ли долгосрочные инвестиции в основные средства за счет капитала или же для этой цели используется другие источники (например, какая-то часть привлеченных средств).

2) норматив достаточности капитала. Основополагающим принципом определения достаточности капитала по нормативу Н1 является сопоставление капитала с размером активов, взвешенных по степени риска, и, таким образом, оптимальное значение величины капитала обуславливается степенью подверженность банка риску. Чем выше удельный вес рискованных активов в балансе банка, тем больше должен быть его собственный капитал. Минимально допустимое значение норматива Н1 устанавливается НацБанком РК в зависимости от размера собственных средств (капитала) банка в следующих размерах: 10% (если собственные средства (капитал) банка составляет 5 млн. долл. и более) и, соответственно, 11% (если собственные средства (капитал) банка менее 5 млн. долл.). Как правило, норматив Н1 банками выполняется с запасом.

Показатель достаточности капитала, определяемый на основе использования показателя основного капитала (подход к расчету приводится в методике САМЕL):

Дк=ОК/Ар (в %), (2)

где ОК - основной капитал банка

Ар - сумма активов банка, взвешенных по степени риска.

Рекомендуемое методикой САМЕL значение по данному показателю -

не менее 4%.

3) показатель эффективности использования банком собственных средств

(этот показатель также получил название «ресурс кредитования» (Кэ)).

КЭ=СС/КВ, (3)

- показатель рентабельности собственных средств банка

Рассчитывается как отношение балансовой (чистой) прибыли банка к его СС по формуле:

КССБП=БП(ЧП)/СС (в %), (4)

где БП (ЧП) - балансовая (чистая) прибыль банка;

Таблица 3

Показатели качества собственных средств банка

|

Наименование статьи

|

Значение, в %

|

Рекомендуемое значение

|

|

|

2007 г.

|

2008 г.

|

2009 г.

|

|

|

Ква

|

225,57

|

269,70

|

288,90

|

>100%

|

|

Н1

|

10,60

|

10,80

|

11,00

|

10%

|

|

Дк

|

9,57

|

11,93

|

9,64

|

>4%

|

|

Кэ

|

15,34

|

15,07

|

14,70

|

|

|

КссБП

|

2,50

|

6,89

|

9,05

|

|

Банковской практикой определено рекомендуемое значение по коэффициенту: ква должен быть равен или больше 1. На 2006 г. значение указанного показателя составляло 213,87 %, на 2009 г. - 288,90 %, что говорит о высоком уровни возможных вложений собственных средств банка во внеоборотные активы, а также позволяет заключить, что внеоборотные активы банка преимущественно могли бы формироваться за счет собственных средств.

2) показатели достаточности собственных средств банка. Достаточность капитала банка отражает его способность выполнять взятые на себя обязательства перед кредиторами и вкладчиками, компенсировать неожиданные убытки при сложившейся структуре активных операций. Оценка основана на использовании относительных показателей, таких как: а) Норматив достаточности капитала. Очень большой запас может свидетельствовать о наличии у банка возможностей наращивать при существующем размере капитала объемы активных операций с различными уровнями риска. Приближение уровня достаточности капитала к нормативу свидетельствует о необходимости увеличения капитала или реструктури�зации портфеля активов. На 2006 г. значение норматива составляло 11,20 %, на 2009 г. - 11,00%. Норматив достаточности выполняется.

б) на 2006 г. значение данного показателя составляет 8,26 %, на конец анализируемого периода произошло его увеличение до 9,64 % (при рекомендуемом значении - более 4%). По данной позиции можно говорить, что условие достаточности капитала выполняется.

Данный показатель отражает эффективность использования СС на

кредитные операции и указывает на то, сколько приходится СС банка на 1

тенге его кредитных вложений. Значение данного показателя в течение

анализируемого периода в среднем составляло 15%.

В общем, этот показатель отражает, сколько приходится прибыли

(балансовой, чистой) на 1 тенге СС банка и показывает общую

эффективность использования банком собственных источников ресурсной

базы. Так, если на 2006 г. он составлял 38,27 %, то на 2009 г. он достиг

отметки 9,06%. Снижение показателя в динамике является негативной

тенденцией. Свидетельствует о снижении прибыли банка.

В целом, исходя из полученных результатов, качество собственных средств банка можно оценить как «качество достаточно высокого уровня».

Анализ активов банка является следующим после анализа ресурсной базы банка этапом комплексной системы анализа финансово-хозяйственной деятельности коммерческого банка. Считается, что анализ и оценка активных операций является наиболее важной стадией анализа деятельности коммерческого банка, так как позволяет оценить, насколько эффективно банк использует свою ресурсную базу, а также в некоторой степени определить степень специализации банка.

Активные операции банка составляют существенную и определяющую часть его операций. Актив баланса характеризует состав, размещение и целевое использование средств банка. Он показывает, во что вложены финансовые ресурсы, каково значение имеющихся в наличии хозяйственных средств [11]

Возможно иная, более глубокая интерпретация сущности актива баланса: актив указывает на величину затрат, сложившихся в результате предшествующих финансовых операций и необходимых для получения доходов в будущем. Актив и пассив баланса коммерческого банка тесно связан друг и другом. Выходя на рынке кредита, покупая, продавая ценные бумаги, предоставляя клиентам разнообразные услуги, банки постоянно контролируют состояние своих пассивов, следят за наличием свободных ресурсов, сроками востребования депозитов, стоимости привлекаемых капиталов. Если приток ресурсов замедляется, банк вынужден пересмотреть свою политику в области активных операций, отказаться от выгодных предложений, погасить часть выгодных кредитов, продать ценные бумаги. Связь между активными и пассивными операциями коммерческого банка чрезвычайно сложна. При увеличении стоимости ресурсов банковская маржа сократится, прибыль снизится и в результате банку будет необходим поиск более выгодных сфер вложения капитала для того, чтобы поправить дело, необходимо четкая координация всех сфер банковской деятельности.

Таким образом, если анализ пассивы - есть анализ ресурсов банка то анализ актива – есть анализ направлений использования этих ресурсов: на какие цели в каком объеме, на какой срок и кому они предоставляются.

Финансовые активы могут быть ориентированы на долгосрочную перспективу или носить спекулятивный характер. Причем, если последняя ориентирована на получение кредитной организацией желаемого результата в конкретном периоде времени, то долгосрочные финансовые активы, как правило преследуют стратегические цели (связаны с участием в управлении экономическим субъектом, в который вкладывается капитал).

К содержательной характеристике понимания концептуального отличия категорий «финансовый актив» от других экономических категорий следует отнести возможность обмена на другой товар финансового рынка, при этом обеспечить прирост стоимости через определенный период времени. Исходя из этого, логичным представляется рассматривать финансовые активы как краткосрочные и долгосрочные. Вместе с тем можно обобщить и выделить основные критерии, по которым классифицируются финансовые активы.

Таблица 4

Классификация финансовых активов по разным критериям

|

Критерии классификации

|

Виды финансовых активов

|

|

1 По срокам осуществления

|

Краткосрочные и долгосрочные

|

- По степени контроля объекта

|

Контролируемые, частично контролируемые

|

- По степени присутствия на финансовом рынке

|

Котируемые и некотируемые

|

- По географическому признаку

|

Внутристановые, иностранные

|

- По уровню надежности

|

Рисковые, безрисковые

|

- По воздействию на показатели прибыльности

|

Доходные, высоколиквидные

|

Классификация на долгосрочные и краткосрочные финансовые активы крайне необходима, так как позволяет четко разделить функционирующий капитал на оборотный и иммобилизованный, а также получить данные для оценки ликвидности и платежеспособности. Отличительной особенностью структурой активов банка является высокий удельный вес иммобилизованных средств, самой (некачественной) составляющих банковских активов, так как в нее включены средства, отвлеченные банками на недоходные операции.

По оценкам разных специалистов размер таких активов банков 20-30% от совокупной величины всех активов.

Наличие иммобилизованных активов – объективная реальность необходимая любому банку для осуществления своей деятельности.

Таким образом, анализ активов – есть анализ направлений использования банковских русурсов, анализ основных видов и направлений банковской деятельности, включающий в себя изучение и оценку экономической эффективности размещенных банком средств и нацеленный на принятие банком наиболее оптимальной политики размещения имеющихся у него ресурсов (в частности, на основе выводов анализа активов разрабатываются конкретные предложения по управлению внутренними ресурсами и внутрибанковскими резервами и т.д.).

Общий анализ всех активов и структуры активов банка производится по следующим этапам:

1. Определение величины активов и активов-нетто (величины чистых активов), выявление динамики данных показателей.

Общий анализ активов банка начинается с выяснения общей картины по показателям состояния банковских активов (А) рисунок 3, активов-нетто (Ан) и их динамики.

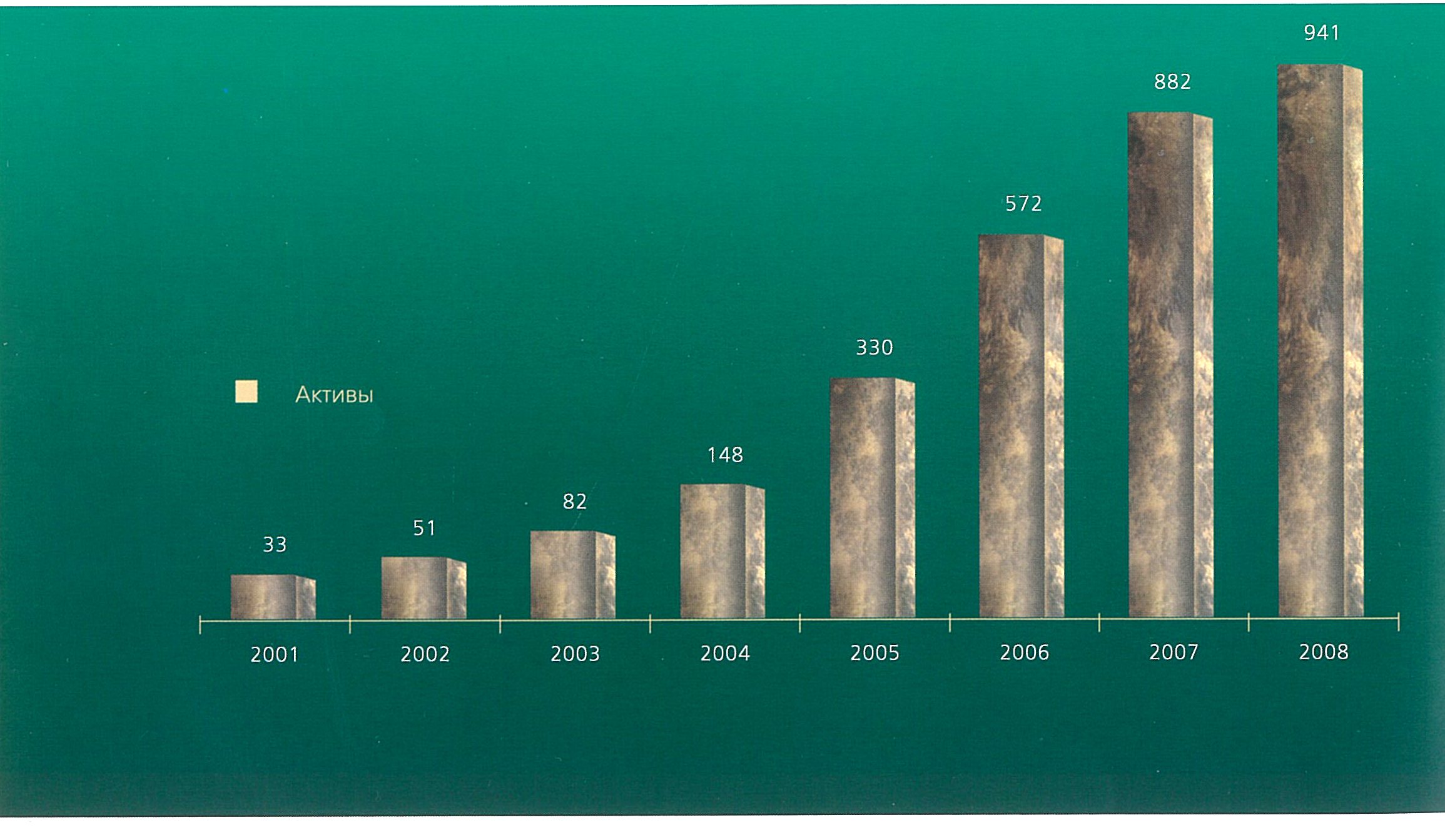

Рисунок 4. Динамика совокупных активов банка

В 2008 году активы банка выросли на 6,6% и достигли уровня 941 млн.тенге, доля активов банка в совокупных активах банковской системы по сравнению с предыдущим годом увеличилась на 0,4% и составила 7,9% в 2009 году 1152,095 млн.тенге.

АО «Банк ЦентрКредит» придерживается банковской политике – избегая рисковых инвестиций, в том числе венчурных и зарубежных, консервативно подходит к выбору технологий кредитования. Поэтому банк располагает важным нематериальным активом – доверием клиентов.

Согласно консолидированной аудированной отчетности банка в 2009 году занимает 5-е место по размерам суммарных активов и 4-е по собственному капиталу.

При оценке абсолютного изменения величины активов банка за период было выявлено его увеличение в 1,8 раза, что может свидетельствовать:

- о наращивании банком объемов активных операций за анализируемый

период (+);

- о тенденциях роста привлеченных ресурсов, направляемых на

осуществление активных операций за оцениваемый период (+);

- о расширении направленности вложений средств банка (развитие

новых для банка видов активных операций) (+);

- о расширении спектра обслуживаемых клиентов (+)

- о росте банковской прибыли, а, следовательно, и эффективности

банковской деятельности в целом (+);

- об увеличении размера имущества банка (+), но и возможно

«утяжеление» структуры активов банка за счет роста неликвидных

активов (-);

- об увеличении размера низкодоходных активов и активов, не

приносящих доход (касса, корсчета и т.п.) (-);

- об увеличении рискованности активных операций банка (например, за

счет роста объемов рисковых кредитных вложений, вложений в

высокорисковые ценные бумаги и т.п.) (-);

- о росте дебиторской задолженности банка и, главным образом,

проблемной просроченной задолженности (-) и др.

Динамика совокупных активов и активов-нетто банка позволяет выявить основные тенденции в развитии банка в целом (как уже указывалось ранее).

Таблица 5

Анализ структуры и динамики активов банка

|

|

Сумма млн.тенге

|

Структура, %

|

Темп роста

2009/2008

|

|

|

2007

|

2008

|

2009

|

2007

|

2008

|

2009

|

|

|

АКТИВЫ

|

|

|

|

|

|

|

|

|

Денежные средства и их эквиваленты

|

134,222

|

123,283

|

245,429

|

15,22

|

13,11

|

21,1

|

182,9

|

|

Финансовые активы, отражаемые по справедливой стоимости через прибыли и убытки

|

10,383

|

20,697

|

10,404

|

1,18

|

2,20

|

0,9

|

100,2

|

|

Инвестиции, имеющиеся в наличии для продажи

|

7,232

|

18,116

|

164,536

|

0,82

|

4,05

|

14,2

|

2275,1

|

|

Инвестиции удерживаемые до погашения

|

58,819

|

83,116

|

44,166

|

6,7

|

8,8

|

3,8

|

75,1

|

|

Средства в банках

|

7,8884

|

4,435

|

700

|

0,09

|

0,47

|

0,06

|

8,9

|

|

Ссуды предоставляемые клиентам и банкам

|

645,814

|

648,228

|

665,515

|

73,21

|

68,9

|

57,3

|

103,1

|

|

Требования по текущему налогу на прибыль

|

2,136

|

4,53

|

228

|

0,2

|

0,48

|

0,02

|

10,7

|

|

Требования по отложенному налогу на прибыль

|

-

|

-

|

254

|

-

|

-

|

0,02

|

254

|

|

Прочие активы

|

5,641

|

7,290

|

8,061

|

0,63

|

0,77

|

0,69

|

142,9

|

|

Основные средства и нематериальные активы

|

9,972

|

10,830

|

21,282

|

1,13

|

1,15

|

1,82

|

213,4

|

|

Итого активов

|

882,103

|

940,528

|

1160575

|

100

|

100

|

100

|

131,6

|

В анализируемом периоде происходит рост работающих активов в абсолютном выражении с (882,103 млн.тенге на 2007 год до 1160575 млн.тенге в 2009 году), так темп роста составил 136,6%.такое увеличение показателя было вызвано ростом доли предоставленных кредитов работающих активов. (см.Приложение В).

Анализ финансовых активов и обязательств отражаемых по справедливой стоимости через прибыли и убытки предназначенные для торговли (см.Приложение Г).

Таблица 6

Анализ финансовых активов и обязательств

|

|

Сумма млн.тенге

|

Отклонения

|

|

|

2007

|

2008

|

2009

|

2009/2007

|

2009/2008

|

|

Финансовые активы, предназначенные для торговли:

|

|

|

|

|

|

|

Долговые ценные бумаги

|

6,317

|

5,031

|

7,752

|

1,445

|

2,728

|

|

Долевые ценные бумаги

|

697

|

423

|

418

|

-229

|

-5

|

|

Вложение в паи инвестиционных фондов

|

39

|

-

|

-

|

-39

|

-

|

|

Итого финансовые активы, предназначенные для торговли

|

7,050

|

5,454

|

8,177

|

1,127

|

2,723

|

|

Производственные финансовые инструменты

|

3,333

|

15,243

|

2,227

|

-1,106

|

-13,07

|

|

Итого финансовые активы отражаемые по справедливой стоимости через прибыли и убытки

|

10,383

|

20,697

|

10,404

|

0,021

|

-10,293

|

Согласно данных представленных в таблице 8, можно сказать следующее. Что финансовые активы отражаемые по справедливой стоимости через прибыли в 2009 году составили 10,404 млн.тенге, в 2008 году 20,697 млн.тенге и в 2007 г 10,383 млн.тенге, то есть по сравнению с 2007 отклонения составило 0,21 млн.тенге, а в 2008 году снизилось на 10,293 млн.тенге.

На основании данных банка АО «Банка ЦентрКредит» сделаем анализ прочих активов (таблица 7)

Таблица 7

Анализ прочих активов

|

|

Сумма млн.тенге

|

Структура, %

|

Темп роста

2009/

2008

|

|

|

2007

|

2008

|

2009

|

2007

|

2008

|

2009

|

|

|

Предоплата и прочая дебиторская задолженность

|

1,530

|

1,239

|

1,017

|

27,0

|

17,0

|

12,6

|

66,5

|

|

Дебиторы по капитальным инвестициям

|

1,139

|

795

|

980

|

20,8

|

10,9

|

12,2

|

86

|

|

Начисленная комиссия

|

570

|

489

|

427

|

10

|

6,72

|

5,3

|

74,9

|

|

Дорожные чеки

|

97

|

99

|

118

|

1,72

|

1,36

|

1,46

|

121,6

|

|

Вестерн-Юнион и прочие элект.переводы

|

118

|

97

|

29

|

2,09

|

1,33

|

0,36

|

24,6

|

|

Задолженность Правительства РК по убыткам по курсовой разнице по долговым ипотечным ссудам

|

32

|

17

|

13

|

0,57

|

0,23

|

0,16

|

40,6

|

|

|

3,486

|

2,736

|

2,584

|

61,8

|

37,5

|

32,1

|

74,1

|

|

За вычетом резерва под обечпечения

|

22

|

417

|

955

|

0,39

|

5,72

|

11,8

|

4340,9

|

|

Итого прочие финансовые активы, учитываемые как ссуды или дебиторская задолженность в соответствии с МСБУ 39

|

3,464

|

2,319

|

1,629

|

61,5

|

31,8

|

20,2

|

47

|

|

Прочие нефинансовые активы:

|

|

|

|

|

|

|

|

|

Внеоборотные активы, предназначенные для торговли

|

-

|

8,177

|

9,827

|

-

|

-

|

-

|

-

|

|

Налоги к возмещению. кроме налога на прибыль

|

1,776

|

901

|

2,516

|

31,5

|

12,4

|

31,2

|

141,7

|

|

ТМЗ

|

396

|

165

|

152

|

7,02

|

2,26

|

1,89

|

38,4

|

|

Авансы работникам

|

5

|

5

|

1

|

-

|

-

|

-

|

-

|

|

|