Центральный банк Российской Федерации

- Центральный банк. Функции и цели его деятельности.

- Эмиссия как функция Центробанка:

- Эмиссия. Ее функции и способы оптимизации;

- Эмиссия наличных денег. Определение, организация процесса эмиссии;

- Эмиссия ценных бумаг. Цель, правовые нормы;

- Проблемы и перспективы эмиссионной деятельности Центрального банка:

- Заключение

- Литература

- Центральный банк. Функции и цели его деятельности.

Центральный банк Российской Федерации (далее ЦБ) - это главный банк страны, реализующий совместно с Правительством России единую государственную кредитно-денежную политику наделенный особыми полномочиями, в первую очередь, эмиссии национальных денежных знаков и регулирования всей кредитно-банковской системы страны.

Центральный банк Российской Федерации, т.е. Банк России, был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР (Российской Советской Федеративной Социалистической Республики).

Сейчас Банк России так же является федеративной собственностью. Его статус, цели деятельности, функции и полномочия определяются Конституцией Российской Федерации (статья 75), Федеральным законом № 86-ФЗ от 10 июля 2002 г. и другими федеральными законами. К коим я не раз буду обращаться в данной курсовой работе. Но, «Государство не отвечает по обязательствам Банка России, а Банк России - по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами».

БЦ является юридическим лицом и осуществляет детальность за счет собственного имущества, включая золотовалютные резервы Банка России и собственных доходов. Как говорилось ранее, государство не несет ответственности за обязательства Банка России.

Свои функции и полномочия Банк России осуществляет независимо от других федеральных органов государственной власти. Основными функциями является:

1. «Защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти» Конституция РФ Глава 3 Статья 75.

2. Разработка и осуществление единой денежно-кредитной политики с Правительством Российской Федерации: в соответствии со статьей 45 Федерального закона «О Центральном банке Российской Федерации (Банке России)» ЦБ не позднее 1 декабря представляет в Государственную Думу основные направления единой государственной денежно-кредитной политики на предстоящий год. «Государственная Дума рассматривает основные направления единой государственной денежно-кредитной политики на предстоящий год и принимает соответствующее решение не позднее принятия Государственной Думой федерального закона о федеральном бюджете на предстоящий год».

3. Регулирования деятельности банков:

- устанавливает правила проведения банковских операций, принимает решение о государственной регистрации кредитных организаций;

- выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законам;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- осуществляет выплаты Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации, в случаях и порядке, которые предусмотрены федеральным законом.

4. Осуществляет иные функции в соответствии с федеральным законом.

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- утверждает графическое обозначение рубля в виде знака;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

- проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные.

Цели работы ЦБ это: защита и обеспечение устойчивости рубля, развитие и укрепление банковской системы Российской Федерации, обеспечение стабильности и развитие национальной платежной системы. Важно отметить, что получение прибыли не является целью деятельности ЦБ.

II. Эмиссия как функция Центрального Банка.

Как было сказано ранее, эмиссия – это одна из основных функций ЦБ. Эмиссией называют такой выпуск денег или ценных бумаг, или платежных расписок, или пластиковых карт и др. платежных средств, который приводит к общему увеличению денежной массы, находящейся в обороте.

Существует эмиссия наличных и безналичных денег. Осуществление наличной эмиссии является монопольным правом Банка России. А за безналичной эмиссии ЦБ осуществляет скорее контрольную функцию, т.к. в этом процессе в основном учувствуют банки и др. кредитные организации. И сам ЦБ может воспользоваться правом осуществления безналичной эмиссии при необходимости.

Следует различать понятия «выпуск денег» и «эмиссия денег». Выпуск денег в оборот происходит постоянно. Безналичные деньги выпускаются в оборот при предоставлении коммерческими банками ссуд своим клиентам. Наличные деньги выделяются клиентам из операционных касс коммерческих банков в процессе осуществления кассовых операций. Однако при этом происходят и обратные явления: клиенты коммерческих банков погашают банковские ссуды и сдают наличные деньги в операционные кассы банков. Таким образом, количество денег в обороте в результате таких операций может и не увеличиваться.

Эмиссия денег имеет три основные функции:

- обеспечение экономики средствами обращения, платежа, накопления;

- покрытие в критической ситуации дефицита госбюджета;

- регулирующая: путем увеличения или уменьшения в различных пределах эмиссии денег государство может способствовать либо оживлению экономики, либо торможению перегрева конъюнктуры, ограничению роста цен.

Как сказано в первой главе данной курсовой, выпуск эмиссий контролирует Банк России с помощью различных рычагов, прописанных в Федеральном законе

«О ЦЕНТРАЛЬНОМ БАНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ».

Очевидно, что чрезмерная эмиссия приведет к возникновению в обороте массы денег, что может вызвать всплеск инфляции. Недостаточная же эмиссия влечет за собой сбои в продаже товаров и некоторые другие последствия.

Отсюда следует, что очень большое значение имеет снабжение оборота платежными средствами в размере, соответствующем действительной потребности в них. Возникает необходимость точного определения количества денежных средств в обороте.

Для расчета количества денег, необходимых для обращения в каждый момент времени, может использоваться формула, предложенная Карлом Марксом:

КД = (СТЦ - К + П - ВП): О (1.1)

Где:

КД - количество денег в обращении;

СЦТ- сумма цен реализуемых товаров и услуг;

К - сумма товаров, проданных в кредит;

П - сумма платежей по обязательствам;

ВП - сумма взаимопогашающихся платежей;

О - среднее число оборотов денежной единицы в данный период времени.

Для расчета количества денег в обращении чаще используется формула, разработанная американским экономистом Ирвингом Фишером. Однако, она, по сути, является упрощенным вариантом приведенной выше формулы:

КД = М * Ц: О, (1.2)

Где:

М - количество продаваемых товаров;

Ц - средняя цена товара;

О - средне число оборотов денежной единицы в данный период времени.

Путем преобразования этой формулы получается следующее уравнение:

КД*О = М*Ц (1.3)

Левая часть этого равенства отражает уровень предложения денег в какой-то период времени, правая - величину спроса на деньги.

Когда экономика стабильна, это равенство верно. Если же происходит чрезмерная эмиссия денег, оно трансформируется в следующее неравенство:

КД*О > М*Ц (1.4)

т.е. предложение денег превысит спрос на них.

Но рыночная система всегда стремится к равновесию, следовательно, спрос на деньги также должен увеличиться. Это может произойти двумя способами:

- увеличение количества произведенных товаров (М). Этот вариант не наносит ущерба экономике;

- повышение цен на товары ( Ц), что ведет к развитию инфляционных процессов и обесценению денег. В этом случае государство проводит политику ограничения массы платежных средств в обороте, используя различные инструменты денежно-кредитного регулирования.

В случае нехватки количества денег в обращении уравнение Фишера принимает вид:

КД * О < М *Ц (1.5)

т.е. наблюдается недостаток денежных средств при сравнительном избытке товарной массы. Это приводит к тому, что во взаимоотношениях между предприятиями применяется бартер, что предприятия используют свою продукцию для расчетов по оплате труда. Кроме того, возникает большое количество неплатежей.

В такой ситуации государство увеличивает денежную массу, эмитируя деньги в обращении.

Вывод: Таким образом, возвращаемся к тому, что главную роль в осуществлении эмиссии играет государство в лице Центрального банка. Хотя эмиссия, в большем объеме, происходит в системе коммерческих банков, Центральный банк может существенно изменять эмитируемое банком количество денег, используя различные инструменты денежно-кредитной политики.

Существуют и другие методы вычисления количества денег в обращении. Например, используя денежные агрегаты, Центральный банк помесячно определяет денежную массу и публикует данные на своем официальном сайте:

Денежные агрегаты - это группировка денег и денежных средств по степени ликвидности.

Классификация:

М0 – наличные деньги в обороте, включая деньги на руках у населения и в кассах хозяйствующих субъектов;

М1 = ;

М0+ - это депозиты до востребования населения, субъектов хозяйствования и местных органов управления;

М2 = ;

М1+ - это срочные депозиты населения, субъектов хозяйствования и местных органов управления;

М3 = это ;

М2+ - это все виды других депозитов;

М4 = ;

М3+ - депозиты населения, субъектов хозяйствования и местной органов власти в иностранной валюте.

Если знать показатели агрегата М2 и ВВП, можно вычислить коэффициент монетизации. Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он является важным показателем состояния денежной массы и равен:

(1.6)

(1.6)

Где:

К – коэффициент монетизации;

М2 – денежный агрегат;

ВВП - валовой внутренний продукт.

Самостоятельно рассчитаем коэффициент. За числитель возьмем ВВП за 2012 г., за знаменатель среднюю величину денежной массы в национальном определении на (денежный агрегат М2) за весь 2012 г.

Сначала, вычислим среднюю величину М2 следую из данных ЦБ о денежной массе за 2012 г.:

24 483,1+23 617,6+23 791,1+23 975,3+24 162,3+24 365,9+24 679,2+24 564,3+24 573,5+24 657,5+24 739,2+25 080,6+27 405,4 = 320 095,00.

320 095,00 /8 = 24622,69

Далее вычисляем сам коэффициент:

К = 62 356,9 млрд. руб. / 24 622,69 млрд. руб.

К = 0,39.

Т.е. коэффициент монетизации равен 39%. Оптимальным уровнем монетизации для развитой страны считается как минимум 56—60 %, но для России такой показатель считается приемлемым.

2.1. Безналичная эмиссия

Теперь более подробно рассмотрим виды эмиссий. И начнем с безналичной эмиссии.

Безналичная эмиссия является – первичной, т.к. эмитируемые наличные деньги сначала отражаются в виде записей на депозитных счетах коммерческих банков, т.е. выступают в безналичной форме.

В основном, осуществляют ее коммерческие банки за счет проведения активных операций. Но, как уже говорилось, Центральный банк, во-первых может существенно изменять эмитируемое банком количество денег, используя различные инструменты денежно-кредитной политики, во-вторых самостоятельно эмитировать безналичные средства.

Главная цель эмиссии безналичных денег в оборот - обеспечение дополнительной потребности предприятий в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, предоставляя предприятиям кредиты. Однако кредиты банки могут выдавать только в пределах имеющихся у них ресурсов, т.е. тех средств, которые они мобилизовали в виде собственного капитала и средств, находящихся на депозитных счетах. С помощью же этих ресурсов можно удовлетворить лишь обычную, а не дополнительную потребность хозяйства в оборотных средствах. Между тем либо в связи с ростом производства, либо в связи с ростом цен на товары постоянно возникает дополнительная потребность хозяйства и населения в деньгах. Поэтому должен существовать механизм эмиссии безналичных денег, удовлетворяющий эту дополнительную потребность.

Способы и правила описаны в Федеральном законе № 86-ФЗ от 10 июля 2002 года:

Статья44. Банк России в целях реализации денежно-кредитной политики может от своего имени осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций. Предельный размер общей номинальной стоимости облигаций Банка России всех выпусков, не погашенных на дату принятия Советом директоров решения об утверждении решения о выпуске(дополнительном выпуске) облигаций Банка России, устанавливается как разница между максимально возможной суммой обязательных резервов кредитных организаций и суммой обязательных резервов кредитных организаций, определенной исходя из действующего норматива обязательных резервов.

Эмиссия облигаций от своего имени, является одним их основных инструментов и денежно-кредитной политики Банка России, в связи с тем же Федеральным законом (Статья35).

В этом же законе, в Главе VIII, Статья 46 обозначены все банковские операции и сделки с российскими и иностранными кредитными организациями, Правительством Российской Федерации для достижения целей, предусмотренных настоящим Федеральным законом:

1) предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами, если иное не установлено федеральным законом о федеральном бюджете;

1) предоставлять кредиты без обеспечения на срок не более одного года российским кредитным организациям, имеющим рейтинг не ниже установленного уровня. Перечень

рейтинговых агентств, рейтинги которых применяются для определения кредитоспособности получателей кредитов, и необходимых минимальных показателей соответствующих рейтингов, дополнительные требования к получателям кредитов, а также порядок и условия предоставления соответствующих кредитов устанавливаются Советом директоров;

2) покупать и продавать ценные бумаги на открытом рынке, а также продавать ценные бумаги, выступающие обеспечением кредитов Банка России;

3) покупать и продавать облигации, эмитированные Банком России, и депозитные сертификаты;

4) покупать и продавать иностранную валюту, а также платежные документы и обязательства, номинированные в иностранной валюте, выставленные российскими и иностранными кредитными организациями;

5) покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;

6) проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;

7) выдавать поручительства и банковские гарантии;

8) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

9) открывать счета в российских и иностранных кредитных организациях на территории Российской Федерации и территориях иностранных государств;

10) выставлять чеки и векселя в любой валюте;

11) осуществлять другие банковские операции и сделки от своего имени в соответствии с обычаями делового оборота, принятыми в международной банковской практике.

Банк России вправе осуществлять банковские операции и сделки на комиссионной основе, за исключением случаев, предусмотренных федеральными законами.

Банк России вправе осуществлять банковские операции и иные сделки с международными организациями, иностранными центральными (национальными) банками и иными иностранными юридическими лицами при осуществлении деятельности по управлению активами Банка России в иностранной валюте и драгоценных металлах, включая золотовалютные резервы Банка России. Банк России также вправе открывать и вести корреспондентские счета иностранных центральных(национальных) банков в российских рублях, осуществлять переводы денежных средств по поручениям иностранных центральных(национальных) банков по их счетам. (часть третья в ред. Федерального закона от25.12.2012 №266-ФЗ)

Банк России имеет право передавать российским и иностранным кредитным организациям, а также организации, изготавливающей банкноты и монету Банка России, банкноты в сувенирной упаковке и монету Банка России по ценам, отличающимся от нарицательной стоимости, которые определяет Банк России.

Что еще раз подтверждает, что Банк России играет ведущую роль в процессе безналичной эмиссии. Хотя на этот счет экономисты не имеют однозначного мнения. Основные позиции можно свести к следующим:

- безналичную эмиссию осуществляет в основном центральный банк; коммерческие банки по большей части могут только перераспределять созданные центральным банком безналичные деньги. Способность коммерческих банков создавать новые депозиты, то есть безналичные деньги, жестко ограничена объемом имеющихся у них средств на корреспондентском счете в центральном банке;

- безналичную эмиссию осуществляет не только центральный банк — коммерческие банки создают безналичную денежную массу в процессе своих активных операций практически так же, как и центральный банк. Центральный банк обладал бы монополией на безналичную эмиссию только в том случае, если бы норма обязательного резервирования равнялась 100 %. При существующем частичном резервном обеспечении депозитов коммерческие банки могут создавать безналичные деньги, объем которых превышает первоначальный прирост их кредитных ресурсов;

- вся безналичная эмиссия осуществляется системой коммерческих банков. Безналичные денежные средства, составляющие денежную базу центрального банка, носят вторичный характер, так как являются его обязательствами перед банковской системой. В процессе кредитования центральный банк не создает денежную массу, а перераспределяет резервы одних банков во временное пользование других банков или правительства.

В настоящее время безналичные расчеты в экономически развитых странах составляют более 95% всего денежного оборота. Поэтому увеличение денежной массы в обращении происходит главным образом не за счет эмиссии наличных денег, а благодаря безналичной эмиссии.

2.2. Эмиссия наличных денег

Эмиссия наличных денег – это выпуск центральным банком денежных знаков в оборот для удовлетворения дополнительной потребности экономических агентов в наличности, возникшей в результате превышения выдач наличных денег над их поступлением в банки в целом по стране.

Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются (Конституция РФ, статья 75, п.2).

Эмиссия наличных денег (банкнот и монеты), организация их обращения и изъятия из обращения на территории Российской Федерации осуществляются исключительно Банком России. Банкноты (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории Российской Федерации. Их подделка и незаконное изготовление преследуются по закону. (Федеральным законом № 86-ФЗ от 10 июля 2002 г., статья 29)

Совет директоров Центрального банка принимает решение о выпуске в обращение новых банкнот и монет и об изъятии старых, утверждает номиналы и образцы новых денежных знаков.

Организация наличного денежного обращения – процесс трудоемкий, дорогостоящий и сопряжен с определенными рисками. Современные тенденции развития наличного денежного обращения в России практически такие же, как и в развитых странах: использование аутсорсинга в сфере обработки, транспортировки и хранения наличных денег, оптимизация денежных потоков с учетом их рециркуляции, централизация и автоматизация обработки наличности, модернизация ее хранения, поддержание чистоты наличного денежного обращения, противодействие фальшивомонетничеству.

Отличительной чертой России является то, что все наличные деньги проходят через центральный банк. Банк России постепенно делегирует коммерческим структурам свои функции, связанные с обработкой наличных денег и их перераспределением в банковской системе. Так, например, кредитные организации наделены правом осуществлять кассовое обслуживание других кредитных организаций и их подразделений. В результате отдельные кредитные организации выбрали данный вид деятельности в качестве своей специализации. В 2009 г. Российскому объединению инкассации (РОСИНКАС) предоставлено право обработки проинкассированных наличных денег, с их последующей сдачей в учреждения Банка России и кредитные организации для зачисления (перечисления) на банковские счета клиентов. В настоящее время в 22 регионах России подразделения инкассации Объединения «РОСИНКАС» осуществляют такую деятельность. Рассматривается возможность размещения части фондов Банка России в Объединении «РОСИНКАС», которое обладает достаточным потенциалом и технической базой для выполнения этой функции. Обсуждается возможность делегирования коммерческим организациям права хранения денежной наличности, принадлежащей Банку России, а также совершения ими операций с указанной денежной наличностью под контролем Банка России.

«Вопросы организации наличного денежного обращения сохраняют свою актуальность на протяжении многих лет. Динамичное развитие электронных средств платежа позволяет рассматривать их в качестве возможной альтернативы наличным деньгам. Тем не менее, в России основным платежным инструментом остаются наличные деньги: доля наличных расчетов в общем объеме розничных платежей постепенно снижается, но остается довольно высокой – около 90%.»

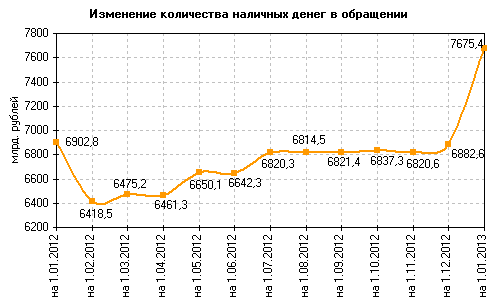

В Российской Федерации, как и в большинстве зарубежных стран (Германия, Франция, Италия, Канада, Бразилия, США), наблюдается тенденция к увеличению количества наличных денег в обращении. За восемь лет (с 2005-го по 2012 г.) количество наличных денег в обращении с учетом остатков в кассах учреждений Банка России и кредитных организаций возросло более чем в 4,5 раза и на начало 2013 г. составило 7,7 трлн. рублей. Доля наличных денег по агрегату М0 в денежной массе М2 снизилась с начала 2005 г. С 35,2 до 23,8% на 1 декабря 2012 года.

Размер наличной эмиссии определялся исходя из проектов кассовых планов банков, т.е. прогнозов их кассовых оборотов. Они составлялись по заявкам обслуживаемых банками клиентов о планируемой величине получения наличных денег в определенном периоде, причем на строго регламентированные цели (например, выдача заработной платы) и в пределах установленных пропорций, которые зависели от суммы выручки предприятия.

На основе кассовых оборотов коммерческих банков и составляемой аналитической отчетности Центробанк прогнозирует размер предполагаемой эмиссии. При этом очень важно не только определить оптимальный размер предполагаемой эмиссии, но и установить, в каких регионах ее следует проводить. Потребность в наличных деньгах юридических и физических лиц, обслуживаемых коммерческими банками, постоянно меняется.

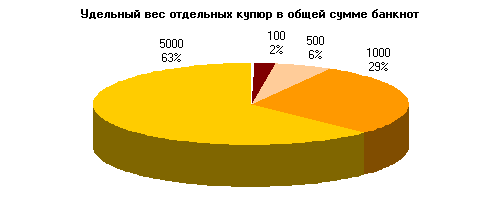

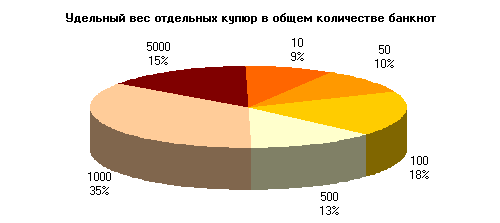

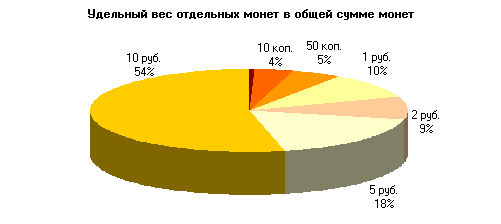

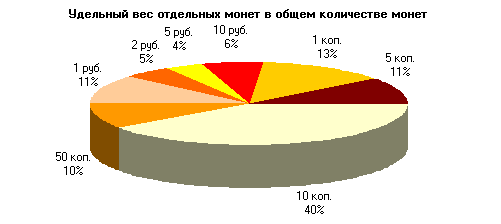

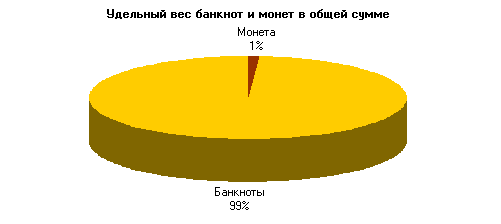

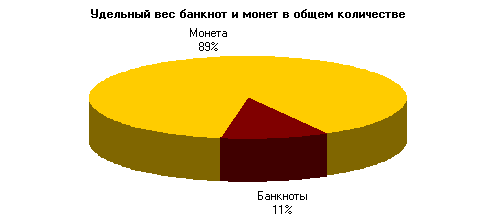

Структура и колличество наличной денежной массы в обращении публикуется на официальном сайте Банка России:

Сумма, количество и удельный вес банкнот и монеты, находящихся в обращении

|

|

Банкноты

|

Монета

|

Итого

|

|

Сумма (млрд. руб.)

|

7 616,2

|

59,2

|

7 675,4

|

|

Количество (млн. экз.)

|

6 492,0

|

54 111,5

|

60 603,5

|

|

Удельный вес по сумме (%)

|

99,2

|

0,8

|

100,0

|

|

Удельный вес по купюрам (%)

|

10,7

|

89,3

|

100,0

|

|

Изменение с 1.01.2012 (млрд. руб.)

|

761,9

|

10,7

|

772, 6

|

|

Изменение с 1.01.2012 (%)

|

11,1

|

22,1

|

11,2

|

Завозить из Центра ежедневно, особенно в отдаленные регионы денежную наличность нереально. Вместе с тем эмиссия наличных денег всегда децентрализована. Поэтому осуществляется следующая технология доставки наличных денег в регионы из Центра. Эмиссию наличных денег производит ЦБ РФ и его региональные расчетно-кассовые центры (РКЦ), содержащие резервные фонды и оборотные кассы. В резервных фондах РКЦ хранится запас денежных знаков, предназначенных для выпуска их в обращение в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, они не совершают движения, не накапливаются в виде сокровища, не служат средством платежа, поэтому они являются резервными.

В оборотную кассу постоянно поступают и из нее выдаются наличные деньги от коммерческих банков. Деньги в оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении.

Если сумма поступлений наличных денег на счете коммерческих банков превышает установленный лимит для данного РКЦ, то деньги изымаются из обращения и переходят в резервный фонд. При потребности коммерческого банка в наличности происходит обратный процесс. РКЦ обязан обсуживать коммерческий банк бесплатно.

Не для кого давно не секрет, что деньги давно ничем не обеспечивают. В статье 28, Федерального закона «О ЦЕНТРАЛЬНОМ БАНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ», которая гласит: «Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Т.е. В современных условиях выпуск банкнот является фидуциарным (то есть не обеспеченным золотом), их обращение основано на доверии населения страны к их эмитенту. Различные причины эмиссии денег являются одновременно их обеспечением. Так, например, когда эмиссия осуществляется в результате кредитования коммерческих банков, ее обеспечением являются обязательства коммерческих банков; когда эмиссия происходит в результате кредитования правительства, ее обеспечением являются обязательства правительства (государственные ценные бумаги); когда эмиссия осуществляется при проведении валютных операций, ее обеспечением является иностранная валюта, которую можно рассматривать как обязательства иностранных центральных банков (государств).»

А так же Статья 30 «Банкноты и монета Банка России являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.»

Поскольку номинальная стоимость современных денег гораздо выше себестоимости их производства, эмиссия позволяет получать так называемый сеньораж, или эмиссионный доход. Он представляет собой разницу между номинальной стоимостью купюры (монеты) и реальными затратами на ее производство и выпуск в обращение. Под номиналом купюры понимают ее покупательную способность, то есть, иными словами, это стоимость, указанная на самой банкноте: 10, 50, 100, 500 и т.д. рублей. Очевидно, что эмиссионный доход от выпуска банкнот тем больше, чем крупнее их номиналы.

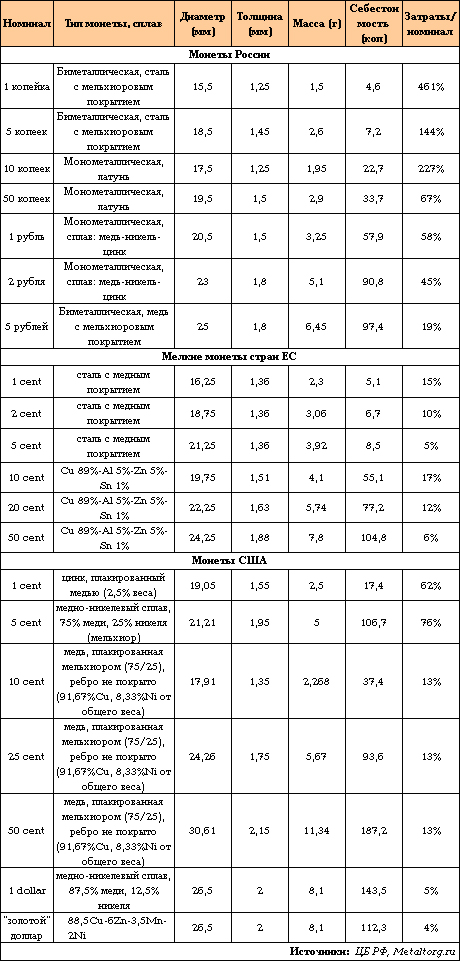

Вот, например, такие данные по производство монет и купюр можно найти на сайте Банка России.

« Данные по производству монет в России и за рубежом»:

Сеньораж полностью перечисляется в доход государства.

Сеньораж полностью перечисляется в доход государства.

IV. Проблемы и перспективы эмиссионной деятельности.

Уже сейчас в процесс организации выпуска, хранения и транспортировки наличности, организации рабочего процесса произошло множество усовершенствований, технических и не только.

Банк России продолжает работу по реформированию сети расчетно-кассовых центров, которая досталась Банку России от Госбанка СССР. Необходимость сокращения количества расчетно-кассовых центров обусловлена тем, что с развитием банковской системы существенно уменьшились объемы денежной наличности, обрабатываемые отдельными учреждениями Банка России. Оптимизация сети учреждений Банка России проводится в соответствии с Планом-графиком ликвидации расчетно-кассовых центров Банка России в 2011–2015 гг., одобренным Советом директоров Банка России. Мероприятия, проводимые в рамках оптимизации, включают в себя повышение производственных мощностей отдельных учреждений Банка России по приему, обработке и выдаче банкнот и монеты; закрытие тех расчетно-кассовых центров, затраты на содержание которых несопоставимы с их кассовыми оборотами; строительство новых современных объектов наличного денежного обращения. С 2004-го по 2012 г. количество расчетно-кассовых центров было сокращено в 2,2 раза и составило на начало 2013 г. 505 единиц. В дальнейшем тенденция сокращения расчетно-кассовых центров, обрабатывающих небольшие объемы денежной наличности, сохранится. Характерной особенностью нашей страны является наличие отдаленных, малозаселенных регионов с недостаточным уровнем обеспечения населения банковскими услугами, что учитывается при принятии решений о закрытии расчетно-кассовых центров. Кроме того, оцениваются такие факторы, как экономическая и социальная значимость территориального образования, транспортное сообщение, а также количество кредитных организаций и их подразделений.

А так же, возведение новых объектов и реконструкция действующих предполагает переход к автоматизированной обработке и хранению денежной наличности, внедрение безлюдных технологий, улучшение качества труда кассовых работников. В учреждениях Банка России внедряются современные агрегатированные и аппаратно-программные комплексы на базе счетно-сортировальных машин высокой и средней производительности, имеющих функцию «on-line» уничтожения ветхих банкнот. В настоящее время уничтожение ветхих банкнот осуществляется в 20 учреждениях Банка России.

В целях увеличения технологической производительности действующих агрегатированных комплексов осуществляется замена счетно-сортировальных машин (ССМ) на высокопроизводительные машины нового поколения.

Значительные изменения произошли в перевозке денежной наличности. Банк России достиг соглашения с ФГУП «Гознак» о печати банкнот всех номиналов на обеих фабриках (в Москве и в Перми). До недавнего времени существовало разделение: в Москве печатались банкноты одних номиналов, а в Перми – других. С фабрик банкноты поступали в один из центров Банка России, а затем уже доставлялись до места назначения. Теперь деньги перевозятся напрямую в ГРКЦ, что позволило уменьшить расходы на транспортировку за счет сокращения количества звеньев в логистической схеме.

Сейчас в процессе совершенствования и соотношение наличных и безналичных денежных средств. В настоящее время решается вопрос об ограничении наличных расчетов, совершаемых населением в торгово-сервисных предприятиях, суммой в 600 тыс. руб. Подобные ограничения введены в ряде зарубежных стран. Например, во Франции максимальная сумма платежа наличными, который может совершить физическое лицо-резидент, составляет 3000 евро, в Италии – 1000 евро, а в Болгарии – 15 тыс. левов (7650 евро).

«В 2012 году проводилась работа по совершенствованию нормативной базы Банка России в области организации наличного денежного обращения, ведения эмиссионных и кассовых операций, хранения, инкассации и перевозки наличных денег с учетом изменений, произошедших в экономике и законодательстве Российской

Федерации.» Годовой отчет ЦБ.

В настоящее время в России наблюдаются довольно высокие темпы прироста количества платежных карт и объема операций, совершаемых с их использованием на территории Российской Федерации, – в 2011 г. они составили 38,6 и 33,3% соответственно. При этом платежные карты используются населением в основном для снятия наличных денег (85,5% от общего объема совершаемых операций).

Как известно, снятие наличных производится чаще всего через банкоматы, по количеству которых Россия на начало 2012 г. занимала лидирующие позиции в Европе – 1,3 банкомата на 1000 жителей (для сравнения: во Франции – 0,87 банкомата на 1000 жителей; в Италии – 0,76; в Германии – 0,71; в Швеции – 0,38).

Что касается безналичной розничной оплаты, то главным препятствием на пути ее развития является отсутствие необходимой инфраструктуры. Далеко не во всех торгово-сервисных предприятиях платежные карты принимаются к оплате. На начало 2012 г. в России на 1000 жителей приходилось всего 3,7 POS-терминала, тогда как, например, во Франции данный показатель составлял 22 единицы. Негативное влияние на развитие безналичных средств платежа оказывает также рост количества и объемов мошеннических операций, совершаемых в данной сфере.

Совместно с министерствами и ведомствами Банк России актуализирует и совершенствует правовую и методологическую базу, регламентирующую применение электронных средств платежа. Тем самым оказывается содействие развитию институциональной и технологической инфраструктуры для осуществления безналичных расчетов.

Банк России считает, что в решении вопроса, касающегося развития безналичных платежей, необходимо придерживаться комплексного подхода. Целесообразно начинать не с введения запретов, а с создания условий, благоприятствующих расширению применения безналичных средств платежа, в том числе необходимо, чтобы торговые сети и организации, оказывающие услуги населению, были оснащены техникой для приема карт.

В то же время перед тем, как ограничить наличные расчеты, следует оценить возможные последствия, проанализировать, не будет ли данная мера ущемлять права граждан на приобретение товаров и услуг.

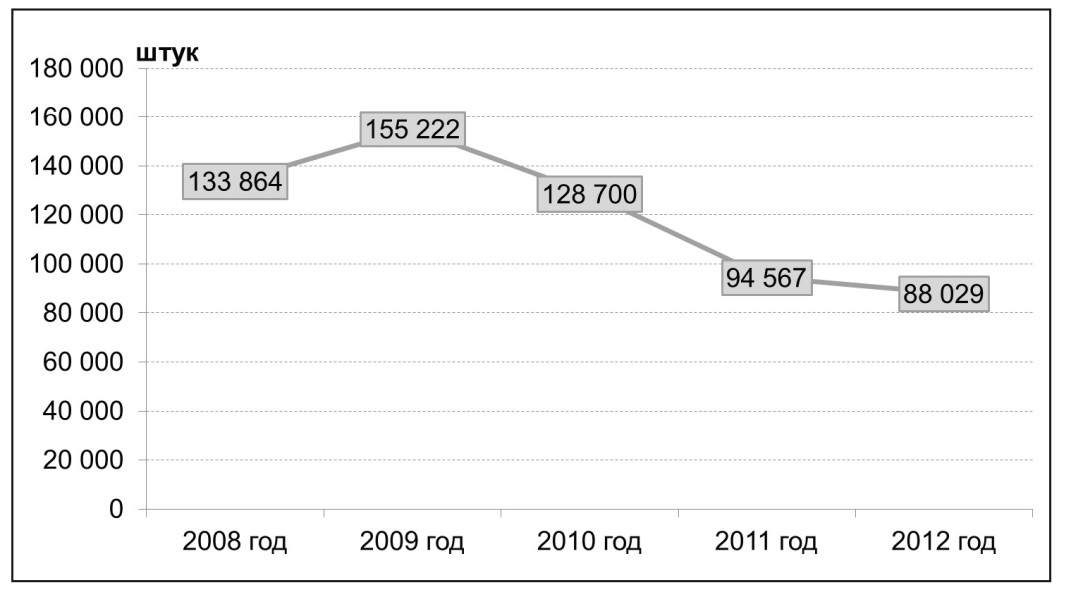

Конечно одна из основных проблем наличной эмиссии это подделка купюр. Для минимизации риска появления поддельных денежных знаков в обращении Банк России проводит работу по защите денежных знаков от подделки. Начиная с 2005 г. наблюдался рост числа подделок банкнот Банка России крупных номиналов. Большая часть подделок приходилась на тысячерублевую банкноту. В связи с этим были разработаны банкноты с обновленным набором элементов защиты (модификация 2010 г.). В 2010 г. в оборот была введена банкнота номиналом 1000 рублей новой модификации, а в 2011 г. – номиналом 5000 и 500 рублей. В результате в 2008–2012 гг. общее количество поддельных денежных знаков Банка России снизилось в 1,5 раза и составило на начало 2013 г. 88 029 штук. Что касается поддельных банкнот номиналом 1000 рублей, то их количество за этот период сократилось в 2,4 раза.

«Количество поддельных денежных знаков Банка России, выявленных в 2008–2012 гг.»

Не обеспеченные деньги. В России первая эмиссионная система была введена в 1897 году. Госбанку разрешалось выпускать не обеспеченные золотом кредитные билеты на сумму до 300 млн. рублей; в пределах до 600 млн. рублей золотое обеспечение составляло 60%, а эмиссия свыше этой нормы должна быть обеспечена золотом на 100%.

Уже этот исторический экскурс показывает, что эмиссия бумажных денег должна быть чем-то обеспечена. До недавнего времени это было золото.

Уже в начале 20 века золотое обеспечение банкнотной эмиссии утрачивает свое значение. Актуальной становится проблема обеспечения эластичности денежного обращения. В этих условиях повысилось значение кредитно-вексельного обеспечения эмиссии. Главным видом обеспечения эмиссии становятся государственные ценные бумаги. Конечно, государство не согласно сокращать расходы и сокращать уменьшать эмиссии, отсюда уменьшение ценности уже существующих денег и как следствие увеличивающаяся инфляция. Некоторые экономисты считают, что отказ от монопольного права на наличную эмиссию у ЦБ помог бы решить эту проблему.

III. Заключение

Эмиссию можно рассматривать и как одну из функций Центрального Банка и как часть денежно-кредитной политики государства. И все же раскрыть понятие эмиссии целиком, ее смысл, регулирующие функции и цели можно лишь изучив и проанализировав несколько отраслей экономики, таких как денежно-кредитная политика государства в целом, более узкие вопросы, такие как денежное обращение, инфляция и другие. Как понятно из данной работы, частный сектор, в большей степени банки, является непосредственным участником денежно-кредитной политики и оказывает на ее большое влияние, не смотря на то, что находится под властью Государства и Центрального Банка. Более того, имеет место обсуждения вопроса о передачи права выпуска наличных денег от ЦБ в частные банки.

А пока, в годовой отчете ЦБ за 2012 год нас уверяют, что «Выпуск наличных денег осуществлялся в рамках, обеспечивающих своевременное и полное удовлетворение потребности населения и хозяйствующих субъектов в наличных деньгах. Перебоев в выдаче денежной наличности учреждениями Банка России по вине Банка России в отчетный период не было».

IV. Литература

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10 июня 2010 г.;

- Доклад «Наличное денежное обращение: современный этап и перспективы развития» Г. И. Лунтовский, Первый заместитель Председателя Банка России;

- Конституция Российской Федерации;

- Статья «Функции Банка России» Инна Сорокина, специально для Bankir.Ru 13.10.2011 г.;

- http://www.cbr.ru/ официальный сайт Банка России;

- http://www.minfin.ru/ru/ официальный сайт Министерства Финансов РФ;

- http://www.roskazna.ru/ официальный сайт Федерального казначейства;

- Лекции «Деньги. Кредит. Банки.» Смирнова Ангелина Владимировна.

Центральный банк Российской Федерации