Управление активами коммерческого банка (на примере АО «АТФ Банк»)

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

«Допущена к защите»

и.о. зав. кафедрой ___________

____________Н.Сартанова

___ ____________20___г.

ДИПЛОМНАЯ РАБОТА

На тему: «Управление активами коммерческого банка »

(на примере АО «АТФ Банк»)

по специальности 050509 – Финансы

Выполнил Д.У. Амитов

Научный руководитель

ст.преподаватель Г.Д.Баирова

Костанай 2010

Содержание

Введение………………………………………………………………………….3

1. Формирование банковских операций……………………………………….4

1.1 Экономическая сущность и роль активных и пассивных операций.........4

1.2 Роль собственных средств в формировании банковских ресурсов……..14

1.3 Активные операции коммерческого банка……………………………….18

2.Активные и пассивные операции в деятельности коммерческого банка...34

2.1 Организационно-экономические основы КФ АО «АТФ Банк»……..….34

2.2 Анализ активных операций…………………………. ……………….........38

2.3 Пассивные операции банков и ресурсы коммерческого банка…..............42

3. Пути совершенствования активных операций……………………………..48

3.1 Управление и оптимизация активных операций………………………….48

3.2 Пути снижения рисков основных операций коммерческих банков….50

Заключение………………………………………………………………………54

Список использованных источников…….……………………………………..57

Приложения……………………………………………………………………...59

Введение

В современной рыночной экономике, в механизме функционирования кредитной системы коммерческим банкам отведена огромная роль. Коммерческие банки – это кредитные учреждения, осуществляющие универсальные банковские операции в основном за счет средств, привлеченных в виде вкладов.

Коммерческие банки характеризуются как основное звено кредитной системы. Это означает, что банки, как основной центр кредитования, раскрывают богатые возможности кредита. В банковской системе кредит выдают центральный банк, банки второго уровня, специальные кредитные институты. Коммерческие банки в условиях рыночной экономики - это активные деловые банки и во всех странах в банковской системе они занимают особое место, обслуживая всю экономику, выдают кредиты хозяйствам, предпринимателям отдельным лицам, приближены к клиентам и способствуют развитию сферы производства и сферы обращения.

Каждый банк в условиях рыночной конкуренции определяет приоритеты, утверждается как основное звено кредитной системы. Коммерческие банки занимаются практически всеми видами кредитных, расчетных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов. Они предоставляют широкий диапазон финансовых услуг и относятся к особой категории деловых предприятий, называемых финансовыми посредниками.

Финансирование внешней торговли в условиях развития международных экономических отношений, международного рынка товаров выделяется как функция коммерческих банков. Конвертирование валюты, необходимой для расчетов с экспортерами, выставление импортерами аккредитивов по внешнеторговым операциям обязывает банки брать на себя обязательства по обеспечению расчетов, оказывать услуги по страхованию импортеров.

Актуальность заключается в привлечении капиталов, сбережений населения и других свободных денежных средств, высвобождающихся в процессе хозяйственной деятельности, они предоставляют их во временное пользование тем, кто нуждается в дополнительном капитале. Коммерческие банки выполняют важнейшую функцию аккумуляции и мобилизации денежного капитала.

Цель работы - выделить роль и значение активных операций коммерческих банков.

В дипломной работе поставлены и решены следующие задачи:

- исследование теоретических основ формирования банковских операций;

- изучение экономической сущности и роли активных и пассивных

операций;

- анализ финансово-экономической характеристики «АТФ Банк»;

- изучение диверсификации активных операций;

- совершенствование управления активных операций.

1. Формирование банковских операций

1.1 Экономическая сущность и роль активных и пассивных операций

Финансовые ресурсы банка зависят от многих условий - начиная от типа общественно-экономической формации и включая специализацию самого банка. В годы постсоветского пространства проблема формирования, ресурсов возникла с переходом экономики на рыночные принципы и соответственным реформированием банковской системы. Разделение банков по принципу двухуровневой системы неизбежно привело к отделению ресурсов государства, сосредоточенных ранее в едином государственном центре - государственном банке, и, соответственно, к необходимости формировать ресурсы каждому банку второго уровня самостоятельно.

ПО мнению большинства финансистов, банковские ресурсы для банков советского периода было связано с государственной централизованной системой мобилизации и распределения денежных средств хозяйствующих субъектов, государства и населения. В рыночных условиях коммерческие банки, как все хозяйствующие субъекты, развивают свою деятельность в пределах тех средств, которые они мобилизуют из различных источников.

Для коммерческой и финансовой деятельности банки формируют определенную сумму денежных, средств. При перераспределении свободных денежных средств, инвестициями кратко-, средне- и долгосрочного характера, что, в свою очередь, определяет требования к наличию ресурсов соответствующих размеров и сроков. Формирование достаточной базы ресурсов для банка является одной из главных задач, способствующих его успешному развитию. Во все времена коммерческие банки уделяли и уделяют данному вопросу первостепенное значение, поскольку масштабы активных операций, определяющих стабильность банковской деятельности, непосредственно зависят от объема совокупных ресурсов, которыми располагает банк.

В результате проведения банками пассивных операций и отражаются в пассиве баланса банка образуются банковские ресурсы. Поэтому иногда банковские ресурсы называют пассивами, а в зарубежной литературе пассивами принято называть только привлеченные ресурсы. Отдельные авторы отождествляют банковские ресурсы с ресурсами для кредитования, сужая тем самым экономическое содержание понятия "банковские ресурсы".

Отечественные финансисты считают, что под банковскими ресурсами следует понимать совокупность средств, находящихся в распоряжении банков и используемых ими для кредитных и других активных операций. Банковские ресурсы формируются на финансовом рынке за счет различных источников. В состав банковских ресурсов входят собственные, привлеченные и заемные средства. К ним относятся собственные и привлеченные в результате проведения пассивных операций средства, используемые для совершения кредитных и других активных операций банка.

Уставный капитал банка создается за счет инвестиций владельцев денежных средств (учредителей банка) в развитие банковского бизнеса. Банкиры привлекают для вложений в состав собственного капитала свободные средства различных кредиторов и инвесторов, развивая тем самым ресурсную базу своего "предприятия". Привлеченные средства заимствуются из различных источников и в конечном итоге составляют преимущественную часть банковских ресурсов.

Отечественные коммерческие банки достигли такого уровня в деле формирования ресурсов, который позволяет констатировать соответствие используемых способов и методов применяемым в мировой практике.

Таблица 1. Структура ресурсов коммерческих банков %

|

Дата

|

Всего ресурсов

|

Привлеченные средства

|

Собственный капитал

|

|

01.01.2009

|

100

|

90,2

|

9,8

|

|

01.01.2009

|

100

|

90,0

|

10,0

|

Таким образом, основным источником ресурсов коммерческих банков являются привлеченные средства, составляющие 90 % всех банковских ресурсов. На долю собственных средств банков приходится до 10%, что в целом соответствует сложившейся структуре в мировой банковской практике. В составе собственного капитала преимущественную долю составляют фонды, формируемые банком. В 2009 г. на их долю приходилось 84%, в 2009 г. - 88,2%, цельный вес нераспределенной чистой прибыли, соответственно, -16 и 11,8%.

Состав и структура привлеченных ресурсов в банках Казахстана достаточно разнообразна и представлена такими средствами, как депозиты юридических я физических лиц, ценные бумаги, внешние заимствования и т.п. Большую часть ресурсов за последние два года составляли депозиты, привлекаемые банками. Так, в общей сумме обязательств банков Казахстана доля депозитов физических и юридических лиц по состоянию на 01.01.2008 г. составила 61,9%, на 01.01.2009 г. - 59%.

Структура банковских ресурсов по отдельным коммерческим банкам может отличаться большим разнообразием, что объясняется особенностями деятельности, спецификой банковской политики. В то же время отмеченные выше соотношения в целом характеризуют банковскую систему Казахстана как систему, достигшую оптимальных показателей ресурсной базы, обусловленных спецификой банковской политики в области формирования ресурсов.

Банковские операции по обслуживанию своих клиентов подразделяются на следующие группы.

Пассивные операции – операции, посредством которых банки формируют свои ресурсы для проведения активных операций, в том числе кредитных. К ним относятся: привлечение на расчетные и текущие счета юридических и физических лиц, открытие срочных счетов граждан, предприятий, выпуск ценных бумаг, займы из других банков.

Активные операции – операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы. К ним относят: срочное и краткосрочное кредитование производственной, инвестиционной, социальной, научной деятельности предприятий, посредством оказания услуг по лизингу, факторингу, кредитованию, инновационной деятельности, долевому участию банка, займам другим банкам.

Активно – пассивные операции банков – комиссионные, посреднические операции, выполняемые банками по поручению клиентов. Эти операции связаны с внутренними и международными расчетами, торгово - комиссионные, продажа банками по поручению клиентов с ценных бумаг, инвалюты, драгоценные металлы, посредничество в размещение акций и облигаций, бухгалтерское и консультационное обслуживание клиентов.

Коммерческий банк является деловым предприятием, которое оказывает услуги своим клиентам, то есть вкладчикам и заемщикам, извлекая прибыль за счет разницы процентов, получаемых от заемщиков и вкладчиков за предоставленные денежные средства. Главными функциями банка являются: прием вкладов и предоставление кредитов предприятиям и населению за определенный процент, превышающий процент, который банк платит вкладчикам.

Коммерческие банки могут осуществлять комплекс разнообразных операций. Основные из них следующие:

- привлечение вкладов (депозитов) и предоставление кредитов по соглашению с заемщиками;

- ведение счетов клиентов и банков-корреспондентов;

-осуществление расчетов по поручению клиентов и банков-корреспондентов;

- финансирование капитальных вложений по поручению владельцев или распорядителей инвестируемых средств, а также за счет собственных средств;

- кассовое обслуживание клиентов и банков-корреспондентов;

- выпуск платежных документов и иных ценных бумаг (чеков, аккредитивов, векселей, акций, облигаций и др.);

- покупка, продажа и хранение платежных документов и иных ценных бумаг и другие операции с ними;

- выдача поручительств, гарантий и прочих обязательств за третьих лиц, предусматривающих их исполнение в денежной форме;

- покупка у организаций и граждан и продажа им иностранной валюты;

-доверительные операции (привлечение и размещение средств, управление ценными бумагами и др.) по поручению клиентов;

- лизинговые операции;

-оказание консультационных услуг, связанных с банковской деятельностью;

-осуществление других операций в соответствии с лицензией Национального банка Республики Казахстан [7].

Все перечисленные операции могут производиться как в тенге, так и в иностранной валюте при наличии соответствующей лицензии.

Для проведения операций коммерческими банками и их клиентами по привлечению и размещению средств в иностранной валюте в форме кредитов, займов, депозитов, вкладов и в других формах требуется лицензионное разрешение НБ РК.

Определение банка как учреждения, которое аккумулирует свободное денежное средства и размещает их на возвратной основе, позволяет выделить и его деятельности пассивные и активные операции.

В результате проведения банком пассивных операций образуются банковские ресурсы, состоящие из банковского капитала и привлеченных средств.

Собственный капитал - это важная часть финансовых ресурсов хозяйствующего субъекта. Он состоит из Уставного, Резервного фондов, резервов и нераспределенной прибыли. Роль и величина собственного капитала коммерческих банков имеет особую специфику, отличающуюся от других хозяйствующих субъектов, занимающихся другими видами деятельности. Отличие в том, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах, а остальные субъекты - 40-55%.Собственный капитал определяет границу функционирования банка, показывает степень его финансовой устойчивости. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов, за счет которых покрываются свыше 90% всей потребности в денежных ресурсах для осуществления активных операций. В банковской практике все привлеченные средства по способу их аккумуляции делятся на депозиты и прочие привлеченные средства - это ресурсы, которые банки получают в виде займов от других банков или путем продажи на денежном рынке собственных долговых обязательств.

Основную долю в привлеченных ресурсах составляют депозиты. Депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц на условиях возврата и вознаграждения.

По экономическому содержанию депозиты можно сгруппировать в 4 группы:

1) депозиты до востребования - это депозиты с не оговоренными сроками возврата, т.е. бессрочные, возвращаются по первому требованию депозитора полностью или частями;

2) срочные депозиты - это депозиты с определенными сроками возврата;

3) сберегательные вклады - это вклады физических лиц с выпиской вкладчику сберегательной книжки. Существует множество видов сберегательных вкладов: вклады в ценные бумаги (депозитные сертификаты, банковские векселя, валютные векселя).

Исторически в практике коммерческих банков к пассивным операциям относились, как к определяющим, т.к. достаточность ресурсов позволит совершать активные операции. Следует показать следующие источники образования ресурсов по пассиву баланса коммерческого банка:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в т.ч. банков корреспондентов;

- выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитных ресурсов.

При краткой характеристике указанных статей пассива - вклады (депозиты) в наличной (безналичной) форме, в национальной (иностранной) валюте различаются по признакам:

- физических и юридических лиц;

- до востребования или на срок по договору;

- не стабильные или стабильные для банка.

Клиенты (юридические лица) открывают в банке счета, на которых всегда остаются средние остатки (кредитовое сальдо), которые используются для активных операций.

Депозитные сберегательные сертификаты, векселя, акции и облигации банка занимают в пассиве значительное место у развитых, крупных (корпоративных) банков, и во всех странах банки развивают данный источник.

Для оперативного привлечения ресурсов коммерческие банки используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств. Заемные источники служат для поддержания платежеспособности баланса и обеспечения бесперебойности выполнения обязательств.

Банки открывают друг другу корреспондентские счета и на договорных условиях продают деньги для обеспечения стабильности в целом банковской системы. Если централизованные кредиты выдаются коммерческим банкам и кредитором (продавцом) выступает Центральный банк (Национальный банк РК), то применяется ставка рефинансирования, которая колеблется в зависимости от макроэкономической стабильности. Коммерческие банки при межбанковском кредите устанавливают более высокие ставки, чем ставка рефинансирования.

При обобщении структуры источников по пассиву можно выде�лить следующие ресурсы банков:

•Собственный капитал (фонды банка);

•Привлеченные ресурсы (вклады, депозиты);

•Заемные источники (межбанковские ссуды).

В целях получения общей информации предлагается классификация депозитов физических (частных) лиц, которые в практике банков играют огромную роль (Рисунок 2).

|

Депозиты до востребования

|

Срочные депозиты (сберегательные вклады)

|

Депозиты, занимающие промежуточное положение между депозитами до востребования и срочными

|

|

-бессрочные вклады

|

- срочные вклады на обычные сберегательные счета (счета со сберегательной книжки): счета без договоренности о сроках оповещения о снятии средств, счета с законодательно установленным сроком оповещения; счета с договорным сроком

|

- «Нау» счета с выпиской обращающихся приказов об изъятии

|

|

- депозитные сертификаты

|

- срочные сберегательные сертификаты

|

- паевые счета с выпиской переводных векселей

|

|

-вклады на текущие счета

|

- целевые вклады (на строительство жилья)

|

|

|

- вклады на текущие счета с овердрафтом

|

- специальные вклады (вклады на инвестиционные счета, рождественские отпускные, налоговые вклады)

|

|

|

- вклады на жиросчета

|

|

|

Рисунок 2. Классификация депозитов физических (частных) лиц

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

С помощью пассивных операций, банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведение иных операций, в результате которых увеличиваются банковские ресурсы.

Исторически пассивные операции играли первичную роль по отношению к активам, так как для осуществления активных операций необходимым условием является достаточность ресурсов.

К пассивным операциям относятся:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в том числе банков – корреспондентов;

- выпуск собственных ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитов, в том числе централизованных кредитных ресурсов;

- операции репо;

- евровалютные кредиты [9].

Технология банковского дела будет полностью понятна, если раскрыть содержание операций коммерческих банков по их балансу. Пассивным операциям здесь отводится первостепенная роль. Эти операции весьма важны тем, что они создают источники для банковской деятельности, а также повышают ответственность банков по обязательствам.

Под пассивными операциями понимаются такие операции коммерческих банков, в результате которых привлекаются средства в банки, по формированию банковских ресурсов, которые затем используются по активу. А объем, и структура активов банка определяются теми источниками средств, за счет которых они сформированы, т.е. пассивами банка.

Процесс формирования банковских пассивов, оптимизация их структуры, и в связи с этим качество управления всеми источниками Денежных средств, которые образуют ресурсный потенциал, является основным моментом в деятельности банка. Устойчивая ресурсная база позволяет банку успешно проводить активные операции.

В результате проведения банком пассивных операций образуются банковские ресурсы, состоящие из банковского капитала и привлеченных средств.

Собственный капитал - это важная часть финансовых ресурсов хозяйствующего субъекта. Он состоит из Уставного, Резервного фондов, резервов и нераспределенной прибыли. Роль и величина собственного капитала коммерческих банков имеет особую специфику, отличающуюся от других хозяйствующих субъектов, занимающихся другими видами деятельности. Отличие в том, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах, а остальные субъекты - 40-55%.

Собственный капитал определяет границу функционирования банка, показывает степень его финансовой устойчивости. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов, за счет которых покрываются свыше 90% всей потребности в денежных ресурсах для осуществления активных операций. В банковской практике все привлеченные средства по способу их аккумуляции делятся на депозиты и прочие привлеченные средства - это ресурсы, которые банки получают в виде займов от других банков или путем продажи на денежном рынке собственных долговых обязательств.

Основную долю в привлеченных ресурсах составляют депозиты. Депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц на условиях возврата и вознаграждения.

По экономическому содержанию депозиты можно сгруппировать в 4 группы:

1) депозиты до востребования - это депозиты с не оговоренными сроками возврата, то есть бессрочные, возвращаются по первому требованию депозитора полностью или частями;

2) срочные депозиты - это депозиты с определенными сроками возврата;

3) сберегательные вклады - это вклады физических лиц с выпиской вкладчику сберегательной книжки. Существует множество видов сберегательных вкладов: вклады в ценные бумаги (депозитные сертификаты, банковские векселя, валютные векселя).

Исторически в практике коммерческих банков к пассивным операциям относились, как к определяющим, так как достаточность ресурсов позволит совершать активные операции. Следует показать следующие источники образования ресурсов по пассиву баланса коммерческого банка:

- прием вкладов (депозитов);

- открытие и ведение счетов клиентов, в том числе банков корреспондентов;

-выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

- получение межбанковских кредитных ресурсов.

При краткой характеристике указанных статей пассива - вклады (депозиты) в наличной (безналичной) форме, в национальной (иностранной) валюте различаются по признакам:

- физических и юридических лиц;

- до востребования или на срок по договору;

- не стабильные или стабильные для банка.

Клиенты (юридические лица) открывают в банке счета, на которых всегда остаются средние остатки (кредитовое сальдо), которые используются для активных операций.

Депозитные сберегательные сертификаты, векселя, акции и облигации банка занимают в пассиве значительное место у развитых, крупных (корпоративных) банков, и во всех странах банки развивают данный источник.

Для оперативного привлечения ресурсов коммерческие банки используют возможности межбанковского рынка ресурсов, на котором происходит продажа денежных средств. Заемные источники служат для поддержания платежеспособности баланса и обеспечения бесперебойности выполнения обязательств.

Банки открывают друг другу корреспондентские счета и на договорных условиях продают деньги для обеспечения стабильности в целом банковской системы. Если централизованные кредиты выдаются коммерческим банкам и кредитором (продавцом) выступает Центральный банк (Национальный банк РК), то применяется ставка рефинансирования, которая колеблется в зависимости от макроэкономической стабильности. Коммерческие банки при межбанковском кредите устанавливают более высокие ставки, чем ставка рефинансирования.

При обобщении структуры источников по пассиву можно выде�лить следующие ресурсы банков:

- собственный капитал (фонды банка);

- привлеченные ресурсы (вклады, депозиты);

- заемные источники (межбанковские ссуды).

Особую форму банковских ресурсов представляют собственные средства (капитал) банка. Собственный капитал, имея четко выраженную правовую основу и функциональную определенность, является финансовой базой развития банка. Он позволяет осуществлять компенсационные выплаты вкладчикам и кредиторам в случае возникновения убытков и банкротства банков, поддерживать объем и виды операций в соответствии с задачами банков.

В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

Основным элементом собственного капитала банка является уставный фонд. В зависимости от формы организации банка по-разному формируется его уставный фонд. Если банк создается как акционерное общество, то его уставный фонд образуется за сет средств акционеров, поступивших от реализации акций. Банк, являющийся обществом с ограниченной ответственностью, формирует уставный фонд за счет паевых взносов участников. Независимо от организационно-правовой формы банка его уставный фонд полностью формируется за счет вкладов участников (юридических и физических лиц) и служит обеспечением их обязательств.

Увеличение уставного фонда может осуществляться как за счет средств акционеров (пайщиков) банка, так и его собственных средств (резервного и специальных фондов), дивидендов акционеров (пайщиков), прибыли.

Резервный фонд предназначен для покрытия возможных убытков банка по проводимым им операциям. Величина его устанавливается в процентах к уставному фонду. Источником формирования резервного фонда являются отчисления от прибыли.

Современная структура ресурсной базы коммерческих банков, как правило, характеризуется незначительной долей собственных средств. В странах с развитыми рыночными отношениями доля собственных средств в составе ресурсов определяется 15-20%, что позволяет обеспечивать достаточную стабильность банков и их устойчивость. Собственный капитал в составе ресурсов казахстанских банков составляет не более 10% [10].

Основную часть ресурсов банков формируют привлеченные средства, которые покрывают от 80 до 90 % всей потребности в денежных средствах для осуществления активных банковских операций. Максимальный размер привлеченных средств зависит от собственного капитала банка.

Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков. По фиксированности срока привлеченные ресурсы подразделяются на управляемые ресурсы и текущие пассивы. Управляемые ресурсы включают срочные депозиты, привлеченные банком, и межбанковские кредиты. Текущие пассивы формируются остатками средств на расчетных, текущих и корреспондентских счетах.

Основную долю в привлеченных ресурсах составляют депозиты. Депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц на условиях возврата и вознаграждения.

По экономическому содержанию депозиты можно сгруппировать в 4 группы:

1) депозиты до востребования - это депозиты с не оговоренными сроками возврата, т.е. бессрочные, возвращаются по первому требованию депозитора полностью или частями;

2) срочные депозиты - это депозиты с определенными сроками возврата;

3) сберегательные вклады - это вклады физических лиц с выпиской вкладчику сберегательной книжки. Существует множество видов сберегательных вкладов: вклады в ценные бумаги (депозитные сертификаты, банковские векселя, валютные векселя).

Активные операции коммерческого банка составляют существенную и определяющую часть его операций, которые зависят от структуры активов, объема рисковых активов, диверсификации активных one раций и ликвидности.

Аналогично представляется для изучения классификация депозитов юридических лиц (см. Рисунок 3).

Рисунок 3. Классификация депозитов корпораций

За последние годы получили развитие евровалютные кредиты как финансовый инструмент управления пассивными операциями. Евровалютные кредиты – это кредиты, полученные от иностранных банков в евровалюте. Ведущей валютой в структуре международного рынка ссудных капиталов являются евродоллары.

Основные факторы, которые определяют цель проведения инвестиционной деятельности коммерческих банков, – это потребность в получении дохода и обеспечении ликвидности определенной группы своих активов.

Операции банков с ценными бумагами могут быть как активными, так и пассивными.

К этим операциям относятся:

- эмиссия и размещение вновь выпущенных ценных бумаг;

- кредитование под залог ценных бумаг;

- покупка и продажа ценных бумаг за собственный счет и по поручению и за счет клиента;

- хранение и управление ценными бумагами клиентов.

1.2 Роль собственных средств в формировании банковских ресурсов

Экономические аспекты собственного капитала состоит в том, что изначально: за счет акционерного (уставного) капитала начинается оборот банковского капитала, под который инициируется привлечение денежных средств клиентам в виде депозитов и других займов.

С ростом пассивов объем собственного капитала посредством реализаций оперативной, регулирующей и защитной функции собственный капитал: становится важным финансовым показателем, характеризующим финансовую устойчивость коммерческого банка.

Формирование собственного капитала – задача и условие создания и функционирования коммерческого банка. В деятельности банка первоначально сформированный собственный капитал в виде акционерного капитала пополняется за счет различных источников. Для функционирующего банка в составе собственных ресурсов характерно наличие помимо уставного (акционерного) капитала различных фондов, созданных за счет прибыли банка, а также средств нераспределенной прибыли прошлых лет и прибыли текущего года. Все эти средства в совокупности принято называть собственными средствами банка, причем это понятие более общее чем "собственный капитал банка", поскольку включает в себя все виды пассивов, образованные в процессе внутренней деятельности банка без учета каких-либо дополнительных признаков.

При этом отдельные виды собственных средств включаются в состав собственного капитала не в полном объеме, а по установленным пропорциональным соотношениям, определяемым действующими нормативными документами. Экономический смысл таких расчетов обусловлен определенными критериями, предъявляемыми к тем или иным источникам собственных средств, суть которых должны отражать такие качества этих средств, которые позволяют приравнивать их к собственному капиталу, т. е. устойчивость и стабильность, субординация по отношению к кредиторам, а также отсутствие каких-либо фиксированных начислений доходов.

Близкими по содержанию и составу понятия собственных средств и собственного капитала банка - это внутренние собственные ресурсы и устойчивые пассивы, приравненные к собственным. В качестве оценочного и регулирующего финансового показателя необходимо четко придерживаться для чего предназначены ресурсы банка.

Собственный капитал банка принято называть банковским капиталом, а привлеченные ресурсы – пассивами банка, отмечается в российской экономической литературе. Применяются также понятия "собственный капитал-брутто" и «собственный капитал-нетто». Собственный капитал-брутто включает в себя сумму всех фондов банка и нераспределенной прибыли. Собственный капитал- нетто определяется как капитал-брутто за минусом вложений банка в хозяйственную деятельность предприятий и организаций, в расходы будущих периодов, в акции акционерных обществ, отвлеченных средств, расходов, дебиторов, убытков и т.д.

Собственный капитал банка - специально созданные фонды и резервы, находящиеся в обороте банка в течение всего срока его функционирования и предназначенные для обеспечения экономической стабильности коммерческого банка и покрытия возможных убытков. Используется в качестве финансового показателя, отражающего состояние коммерческого банка.

В балансе банка отражается состав всех ресурсов с выделением обязательств по привлеченным средствам и капитала банка по видам собственных источников. Для коммерческих банков Казахстана представлено следующее состояние собственных средств.

Таблица 2

Структура собственных средств банков второго уровняю, %

|

Показатели

|

01.01.2009

|

01.01.2009

|

|

Уставный капитал

|

55,4

|

68,2

|

|

Дополнительный капитал

|

6,1

|

0,5

|

|

Общие резервы

|

0,3

|

0,1

|

|

Резервный капитал и резервы переоценки банка

|

21,6

|

19,3

|

|

Нераспределенный чистый доход

|

16,6

|

11,9

|

|

Итого

|

100

|

100

|

Приведенные данные показывают, что собственные средства коммерческих банков состоят из различных фондов и средств, имеющих свое целевое назначение и различные источники формирования.

Уставный капитал создает экономическую базу существования и является обязательным условием образования банка как юридического лица. Его величина регламентируется законодательными актами центральных банков. В составе собственных средств банков Казахстана на долю уставного капитала приходится преимущественная часть (свыше 50%).

Резервный капитал создается с целью поглощения возможных убытков,

возникающих в деятельности банка, и обеспечивает стабильность его функционирования. Как правило, резервный капитал формируется в процентном отношении к созданному уставному капиталу за счет отчислений от чистого дохода. К резервам банка относят также специально создаваемые целевые резервы, а именно резервы переоценки основных средств и стоимости ценных бумаг, имеющихся в наличии для продажи, резервы переоценки прошлых лет - иностранной валюты, аффинированных драгоценных металлов, займов и вкладов в тенге с фиксацией валютного эквивалента. Как видно из приведенных данных, на долю резервного капитала и резервов, создаваемых банками Казахстана, приходится почти пятая часть собственных средств (21,6 и 19,3%). Кроме того, в составе собственных средств выделяются специально созданные резервы для покрытия возможных убытков по кредитам и прочим активам, так называемые провизии (3,9).

Значительную долю составляют средства нераспределенного чистого дохода (16,6 и 11,9%), которые образуются в течение года за счет прибыли и распределяются по итогам деятельности согласно действующему законодательству.

Отдельные виды собственных средств в соответствии с их целевым назначением очень подвижны, в разные периоды их суммы могут существенно снижаться. Поэтому они не могут использоваться банком не по целевому назначению, а также их нельзя включать при расчете в величину капитала банка.

Состав и методика подсчета величины собственного капитала банка

регламентируется нормативными документами, разработанными соответствующими уполномоченными органами.

Экономическое значение и роль собственного капитала банка можно оценить и раскрыть через выполняемые им функции. В экономической литературе принято выделять три основные функции собственного капитала банка - защитная, оперативная, регулирующая.

Защитная функция собственного капитала трактуется обычно с позиции ограждения интересов вкладчиков и акционеров банка. Защитная функция реализуется также через такое понятие, как платежеспособность банка, которое, в свою очередь, принято характеризовать наличием собственного капитала. Платежеспособный банк - это банк, у которого охраняется нетронутым уставный (акционерный) капитал, при этом стоимость активов должна быть не меньше суммы обязательств банка и его акционерного капитала.

Оперативная функция собственного капитала реализуется через механизм финансирования собственных затрат банка, связанных с приобретением банковского имущества, здания, оборудования, земли.

Регулирующая функция собственного капитала, как следует из самого названия, реализуется путем применения этого финансового показателя в качестве своеобразного ограничителя.

За последние годы для коммерческих банков Казахстана характерен абсолютный рост собственных средств в целом и уставного капитала в том числе (см. Таблицу 3).

Таблица 3

Показатели собственных средств банков второго уровня, млн. тенге

|

Показатели

|

01.01.2007

|

01.01.2008

|

01.01.2009

|

|

Собственные средства

|

271 289

|

441 772

|

879 508

|

|

Уставный капитал

|

161 350

|

244 676

|

599 973

|

|

Резервный капитал и резервы переоценки

|

93 227

|

168 835

|

274 483

|

Из приведенных данных видно, что за 2009 г. произошел рост собственных средств в 1,6 раза и уставного капитала в 1,5 раза, за 2008 г., соответственно, в 1,9 и 2,4 раза. Резервный капитал и резервы переоценки также увеличились за рассматриваемый период в 1,8 и 1,6 раза. Такие темпы свидетельствуют о росте капитальной базы банков, что, в свою очередь, служит показателем активного развития банков и подтверждают значение собственных ресурсов для банковской деятельности.

Указанные функции можно назвать по сути функциями минимизации банковского риска, поскольку они характеризуют возможность и способность банка с помощью собственного капитала не допустить убыточной и сверхрисковой деятельности, а при непредвиденных убытках и расходах снизить их отрицательный "эффект".

1.3 Активные операции коммерческого банка

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

Управление активами банков представляет собой порядок размещения собственных и привлеченных средств таким образом, чтобы постоянно поддерживалось объективно необходимое равновесие между стремлением к максимальному доходу и минимальному риску.

Активные операции коммерческого банка составляют существенную и определяющую часть его операций, которые зависят от структуры активов, объема рисковых активов, диверсификации активных one раций и ликвидности.

Активы банка можно подразделить на 4 категории:

•кассовая наличность;

•инвестиции в ценные бумаги;

•ссуды;

•здания и сооружения.

Первая категория активов коммерческого банка - кассовая личность является группой с высокой степенью ликвидности, но в тоже время не приносящей дохода.

Вторая и третья категории активов являются доходными, но с повышенным риском.

Четвертая - здания и оборудования выступают как не ликвидными, так и не доходными активами.

Активы банков изучают с позиции состава и структуры. В каждой банке возникают проблемы при установлении и соблюдении рациональной структуры активов. Устанавливая рациональную структуру активов, банки должны выполнять требования к ликвидности, то есть иметь достаточный размер высоколиквидных и менее ликвидных средств по отношению к обязательствам с учетом их сроков, сумм типов.

Качество активов определяется их ликвидностью, объемом рисковых активов, удельным весом критических и неполноценных активов, объемом активов, приносящих доход.

Основной проблемой управления банком выступает задача держания оптимального соотношения между ликвидностью прибыльностью. Так, ликвидность представляет собой способность банка по быстрому превращению активов в деньги и своевременно и полно по первому требованию выплачивать наличные за счет использования активов.

Чем выше ликвидность активов, хранящихся в банке, тем меньше риск, связанный с ними, но тем соответственно снижается доход, получаемый от этих активов. Искусство управления банком и состоит в том, чтобы обеспечить наивысшую норму прибыли на капитал, вложенный в активы, не снижая ликвидности и, соответственно, удерживаемая на требуемом уровне платежеспособность.

В управлении активами следует соблюдать важные принципы:

- достижение экономичности в совершении активных операций;

- операции в пределах нормы риска;

- сбалансированность активных и пассивных средств;

- обеспечение доходности.

Классификация активов по степени классности и ликвидности представляется в следующем виде:

- Банковская кассовая наличность (касса, корреспондентский счет, текущий счет в Центральном банке);

- Ценные первоклассные бумаги (коммерческие векселя в обороте, Государственные казначейские векселя, Государственные облигации);

- Банковский кредит (краткосрочный, среднесрочный, долгосрочный);

- Просроченные ссуды (не возвращенные в срок, пролонгированные 2 и более раза);

- Недвижимость (помещения, оборудования и др.).

При управлении активами банки анализируют содержание собственного банкового портфеля в разрезе видов портфеля и содержание каждого портфеля. Банковский портфель характеризует состояние всех сторон актива и пассива баланса. Виды портфеля:

- кредитный портфель;

- портфель ценных бумаг;

- портфель наличности;

- портфель иностранной валюты;

- портфель инвестиций.

Например, при анализе кредитного портфеля следует определить: срочные кредиты или непогашенные в срок кредиты; краткосрочные или более длительными сроками; нормальные или проблемные кредиты.

Основным показателем устойчивости актива коммерческого банка выступает ликвидность активов. Это объемный комплексный показатель. Показатели ликвидности измеряются в коэффициентах, которыми широко пользуются в практике сами банки.

Управление активами банков представляет собой порядок размещения собственных и привлеченных средств таким образом, чтобы постоянно поддерживалось объективно необходимое равновесие между стремлением к максимальному доходу и минимальному риску.

Активные операции коммерческого банка составляют существенную и определяющую часть его операций, которые зависят от структуры активов, объема рисковых активов, диверсификации активных one раций и ликвидности.

Активы банка можно подразделить на 4 категории:

- кассовая наличность;

- инвестиции в ценные бумаги;

- ссуды;

- здания и сооружения.

Первая категория активов коммерческого банка - кассовая личность является группой с высокой степенью ликвидности, но в тоже время не приносящей дохода.

Вторая и третья категории активов являются доходными, но с повышенным риском.

Четвертая - здания и оборудования выступают как не ликвидными, так и не доходными активами.

Активы банков изучают с позиции состава и структуры. В каждой банке возникают проблемы при установлении и соблюдении рациональной структуры активов. Устанавливая рациональную структуру активов, банки должны выполнять требования к ликвидности, то есть иметь достаточный размер высоколиквидных и менее ликвидных средств по отношению к обязательствам с учетом их сроков, сумм типов.

Активные операции банка составляют существенную и определяющую часть его операций. Под структурой активов понимается соотношение разных по качеству статей актива баланса банка к балансовому итогу. Качество активов банка определяется целесообразной структурой его активов, диверсификации активных операций, объемом рисковых активов, объемом критических и неполноценных активов и признаками изменчивости активов.

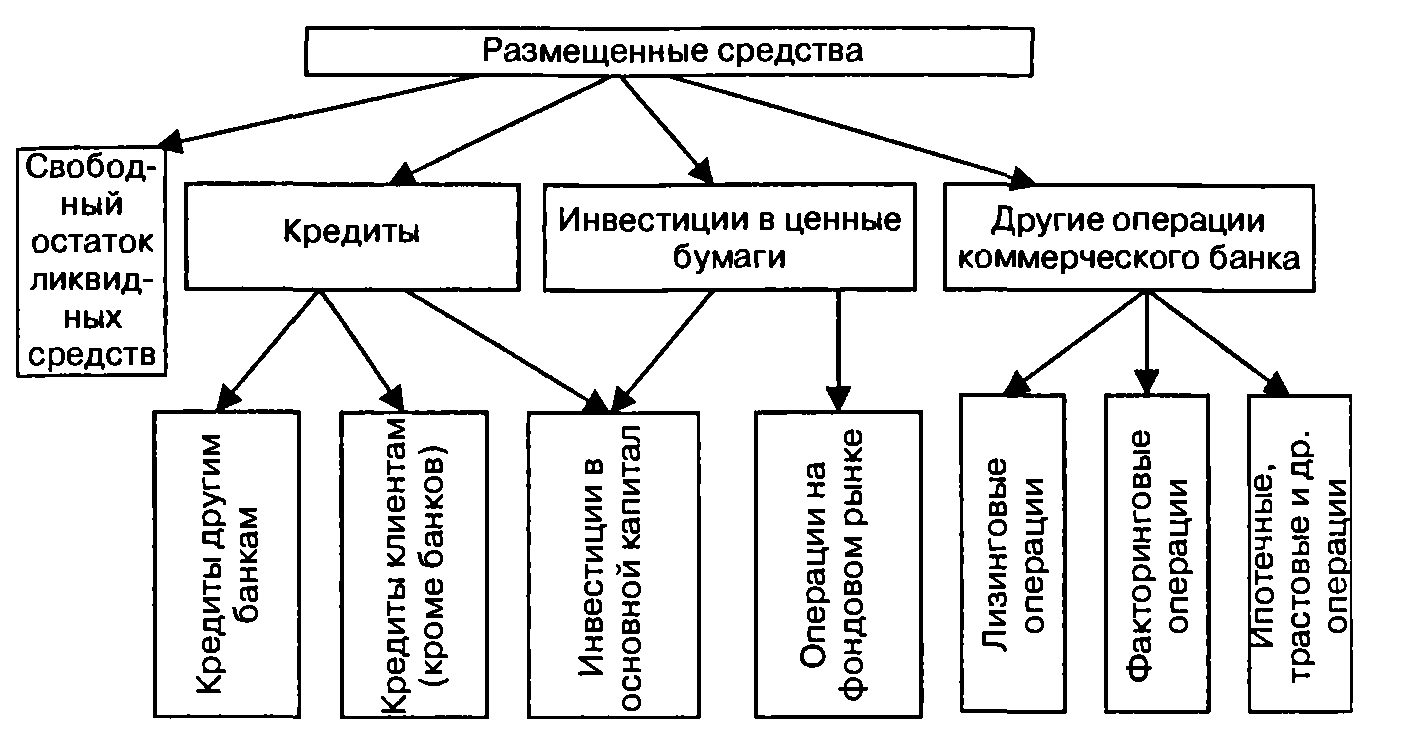

Существуют разные подходы к определению структуры банковских активов (см Рисунок 1).

Многие экономисты активы коммерческих банков разделяют на 4 основные категории:

1.Кассовая наличность и приравненные к ней средства.

2.Инвестиции в ценные бумаги.

3.Ссуды.

4.Здания и сооружения.

Рисунок 1. Состав актива коммерческих банков

В Казахстане управление активами заключается, главным образом, в размещении средств в рамках первых трех категорий. Вопросами вложения средств в здания и оборудование не приходится занижаться каждый день. Но когда подобные расходы планируются, следует, естественно, предусмотреть наличие достаточных денежных средств в соответствующие периоды.

Первая составляющая банковских активов - «Наличные деньги и приравненные к ним средства». Органы контроля и регулирования требуют от банков держать часть средств в наличной форме или в форме вкладов до востребования на счетах в других банках. Кроме того, кассовая наличность необходима для размена денег, возврата вкладов, удовлетворения запроса на ссуды и покрытия различных операционных расходов, включая заработную плату персонала, оплату различных материалов и услуг.

Важным резервом являются, конечно, наличные деньги в сейфах банка. Но руководство банка, естественно стремится сократить их величину до минимума, определяемого соображениями безопасности. К тому же в Казахстане издержки по охране и страхованию кассовой наличности весьма значительны, доходов наличные деньги не приносят. Средства на счетах в банках-корреспондентах также практически не приносят доход. Поэтому статья «Наличные деньги и приравненные к ним средства» наиболее для банка ликвидна, но наименее прибыльна.

Что касается статьи «Ценные бумаги», нужно контрастировать, что на сегодня большая часть всех инвестиций в ценных бумагах приходится на государственные ценные бумаги. Инвестиции в краткосрочные правительственные бумаги обычно приносят меньший доход, но являются высоколиквидным видом активов с нулевым риском непогашения и незначительным риском изменения рыночной ставки. Долгосрочные ценные бумаги обычно приносят высокий доход в течение длительного периода. Для увеличения доходов банка обычно инвестируют средства в облигации государственных учреждений и - в ограниченных масштабах - в первоклассные облигации корпораций.

Основным видом деятельности коммерческих банков с точки зрения получения доходов, является предоставление ссуд. Помещая средства в различного рода кредитные операции, руководство банка полагает первоочередной задачей получение высокого дохода при одновременном удовлетворении потребностей клиентов в кредите. Степень, ликвидности конкретной кредитной сделки не имеет первостепенного значения.

Средства, за размещение которых отвечает коммерческий банк, поступают из различных источников, включая вклады до востребования, сберегательные, срочные вклады, а также собственный Капитал банка. В основе данного метода лежит идея объединения всех ресурсов. Затем совокупные средства распределяются между теми видами активов (ссуды, правительственные ценные бумаги, кассовая наличность и т.д.), которые считаются наиболее подходящими. В модели общего фонда средств для осуществления конкретной активной операции не имеет значения, из какого источника поступили средства, пока их размещение содействует достижению поставленных перед банком целей. Вопросы инвестирования средств в земельные участки, здания и прочую недвижимость рассматриваются отдельно.

Задачей номер один при определении структуры размещения средств является установление их доли, выделяемой в качестве первичного резерва. Эта категория активов носит функциональный характер, она не фигурирует в балансовых отчетах коммерческих банков. Тем не менее, ей придается большое значение. В первичные резервы включают те активы, которые могут быть немедленно использованы для выплаты изымаемых вкладов и удовлетворения заявок на кредиты. Это - главный источник ликвидности коммерческого банка, В большинстве случаев в роли первичных резервов фигурируют активы, включаемые в статью "Наличность и задолженность других банков", куда входят средства на счетах в Центральном банке, на корреспондентских счетах в других коммерческих банках, наличные деньги в сейфе и чеки, а также другие платежные документы в процессе инкассирования. Необходимо отметить, что резервы первой очереди включают как обязательные резервы, служащие обеспечением обязательств по вкладам, так и остатки наличных денег, достаточные, по мнению руководства банка, для повседневных расчетов. На практике величину средств, включаемых в первичные резервы, определяют обычно на основе среднего для всех примерно одинаковых банков отношения наличных активов к сумме вкладов, или к сумме всех активов. Для нормально функционирующего коммерческого банка можно считать, что примерно 15% поступивших средств следует отложить в виде кассовой наличности, чтобы решить проблему резервов первой очереди.

Задачей номер два при размещении средств будет создание "некассовых" ликвидных активов, которые к тому же приносят определенный доход. 'Эти вторичные резервы включают высоколиквидные доходные активы, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные средства. Основное назначение резервов второй очереди - служить источником пополнения первичных резервов. Оба вида резервов - скорее экономическая категория, нежели бухгалтерская. Она также не фигурирует в банковском балансе. В резерв второй очереди входят активы, которые обычно составляют портфель ценных бумаг, и в некоторых случаях - средства на ссудных счетах.

Третий этап размещения средств по методу общего фонда средств -формирование портфеля кредитов. После того как банк определил размеры первичных и вторичных резервов, он имеет возможность предоставлять ссуды своим клиентам. Это основной вид банковской деятельности, приносящий доход. Ссуды - самая важная часть банковских активов, а доходы по ссудам - наиболее крупная составляющая банковской прибыли. Ссудные операции являются одновременно и самым рискованным видом банковской деятельности.

В последнюю очередь при размещении средств определяется состав портфеля ценных бумаг. Средства, остающиеся после удовлетворения законных потребностей клиентов в кредитах, могут быть помещены в сравнительна долгосрочные первоклассные ценные бумаги. Назначение портфеля инвестиций - приносить банку доход и быть дополнением резерва второй очереди по мере приближения срока погашения долгосрочных ценных бумаг.

Следовательно, использование метода общего фонда средств в управлении активами открывает банку широкие возможности выбора категорий активных операций. Этот метод устанавливает приоритеты, которые формируются в довольно общем плане. Указанный метод не содержит четких критериев для распределения средств по активов и не дает окончательного решения дилеммы "ликвидность -прибыльность"(см. Рисунок 2).

Рисунок 2. Состав активов по ликвидности

Качество активов определяется их ликвидностью, объемом рисковых активов, удельным весом критических и неполноценных активов, объемом активов, приносящих доход.

Основной проблемой управления банком выступает задача держания оптимального соотношения между ликвидностью прибыльностью. Так, ликвидность представляет собой способность банка по быстрому превращению активов в деньги и своевременно и полно по первому требованию выплачивать наличные за счет использования активов.

Чем выше ликвидность активов, хранящихся в банке, тем меньше риск, связанный с ними, но тем соответственно снижается доход, получаемый от этих активов. Искусство управления банком и состоит в том, чтобы обеспечить наивысшую норму прибыли на капитал, вложенный в активы, не снижая ликвидности и, соответственно, удерживаемая на требуемом уровне платежеспособность.

В управлении активами следует соблюдать важные принципы:

- достижение экономичности в совершении активных операций;

- операции в пределах нормы риска;

- сбалансированность активных и пассивных средств;

- обеспечение доходности.

Классификация активов по степени классности и ликвидности представляется в следующем виде:

- Банковская кассовая наличность (касса, корреспондентский счет, текущий счет в Национальном банке);

- Ценные первоклассные бумаги (коммерческие векселя в обороте, Государственные казначейские векселя, Государственные облигации);

- Банковский кредит (краткосрочный, среднесрочный, долгосрочный);

- Просроченные ссуды (не возвращенные в срок, пролонгированные 2 и более раза);

- Недвижимость (помещения, оборудования и др.).

При управлении активами банки анализируют содержание собственного банкового портфеля в разрезе видов портфеля и содержание каждого портфеля. Банковский портфель характеризует состояние всех сторон актива и пассива баланса. Виды портфеля:

- кредитный портфель;

- портфель ценных бумаг;

- портфель наличности;

- портфель иностранной валюты;

- портфель инвестиций[8].

Например, при анализе кредитного портфеля следует определить: срочные кредиты или непогашенные в срок кредиты; краткосрочные или более длительными сроками; нормальные или проблемные кредиты.

Основным показателем устойчивости актива коммерческого банка выступает ликвидность активов. Это объемный комплексный показатель. Показатели ликвидности измеряются в коэффициентах, которыми широко пользуются в практике сами банки.

Основным требованием ликвидности активов является достижение соотношений активных статей со статьями пассива. Надо уметы отвечать на вопросы, насколько стабильны наши источники активов? Если ликвидность активов банка ниже уровня, то причину и объяснения следует искать в финансовой отчетности самого банка, спросить менеджеров.

Коммерческие банки, представляя разнообразные кредитные услуги, одновременно ограничиваются ими. Существует множество классификаций банковских ссуд. Спицин М.О. предлагает следующую классификациию кредитных операций банка (см. Рисунок 4).

- по типам заемщика

по срокам

по характеру обеспечения

- по методу предоставления

- по порядку погашения

по характеру процентной ставки

по способу уплаты процента

по валюте кредита

по числу кредиторов

услуги, носящие кредитный характер

Рисунок 4. Критерии классификации кредитных операций банка

Основную часть прибыли коммерческие банки получают в результате проведения кредитных операций, прочие банковские продукты объединяют широкий ряд услуг:

организация расчетно – кассового обслуживания;

операции с иностранной валютой;

трастовые операции;

услуги по хранению ценностей;

консультационные услуги;

информационные услуги;

аудиторские услуги;

услуги по инженерно – экономической экспертизе;

выдача гарантий;

другие услуги.

Для казахстанских банков многие услуги существуют только в теории.

Широкая сеть услуг представлена при расчетно – кассовом обслуживании – расчеты по:

платежным требованиям;

платежным поручениям;

акцептованными платежными поручениями;

требованиями – поручениями;

чеками;

с применением аккредитивов;

основанные на зачете в заемных требований;

в порядке плановых платежей;

транзитных операциях [5].

Представленные расчетные операции доказывают, что они разнообразны и на первый план выходит проблема платежной дисциплины клиентов.

Спрос на банковские услуги исходит от двух групп клиентов: новых и постоянных. До недавнего времени теория и практика традиционного маркетинга были сосредоточены на привлечении новых клиентов и продаже им банковских услуг. Сегодня в банковском маркетинге, помимо стратегий, нацеленных на привлечение, очень серьезное внимание акцентируется на удержании уже имеющихся и расширении сотрудничества с ними путем установления особых отношений.

Работа по удержанию и сохранению лояльных к банку клиентов приобретает большой экономический смысл.

Снижение уровня потери существующих клиентов крупнейших торговых компаний всего на 5% повышает прибыль на 25-85% [6].

Хотя привлечение клиентов не теряет своей актуальности, все же сегодня первую линию защиты доходов Банка образуют способы удержания клиентов, акций, при этом переносится на сохранение уже имеющихся клиентов и создание выгодных.

В банковском менеджменте ликвидность активов влияет на общую платежеспособность коммерческого банка и его устойчивость.

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

Активные операции банков можно разделить на четыре группы:

- учетно-ссудные, в результате которых формируется кредитный портфель банка;

- инвестиционные, создающие основу для формирования инвестиционного портфеля;

- кассовые и расчетные, являющиеся одним из видов услуг, оказываемых банком своим клиентам;

- прочие.

Учетно-ссудные операции Ссудные операции составляют основу деятельности банка в размещении его ресурсной базы. Они приносят банкам значительную часть их доходов Коммерческие банки предоставляют своим клиентам разнообразные ссуды, которые можно классифицировать по различным признакам:

- по типам заемщиков – ссуды предприятиям, правительству и местным органам власти, населению, банка;

- по срокам пользования – краткосрочные (до года), среднесрочные (от 1 года до 5 лет), долгосрочные (свыше 5 лет);

- в зависимости от сферы функционирования – ссуды в сферу производства и в сферу обращения;

- по отраслевой принадлежности заемщиков – ссуды в промышленность, торговлю, сельское хозяйство, транспорт;

- по характеру обеспечения – залоговые, гарантированные, застрахованные и необеспеченные (бланковые);

- по методам погашения – погашенные единовременно и частями.

Банки выдают кредиты при соблюдении следующих принципов (т.е. основополагающих условий кредитования), которые используются в совокупности и обуславливают реализацию друг друга: обеспеченность, возвратность, срочность, платежность и целевой характер.

Организация кредитования предусматривает различные формы выдачи ссуд. Ссуды предоставляются, как правило, в форме открытия установления лимита по контокоррентному счету, открываемому заемщику. Контокоррентный счет представляет собой сочетание ссудного счета с текущим (расчетным). Дебетовое сальдо по этому счету означает выдачу кредита клиенту, а кредитовое сальдо – наличие у него собственных средств на счете. Данный вид кредита связан с удовлетворением текущей потребности в заемных средствах и характеризуется как краткосрочный. При наличии соответствующего договора выдача такого кредита осуществляется как бы автоматически, без анализа причин возникновения потребности, что обеспечивает оперативность ее удовлетворения. Вместе с тем внешняя видимость автоматизма сопряжена с тщательным предварительным и последующим анализом финансового состояния заемщика. Условия кредитования по контокоррентному счету дифференцируется в зависимости от уровня финансовой надежности клиента (первоклассного заемщика). Наивысшая форма доверия банка к клиенту проявляется предоставлении ему права превышать в определенном размере кредитную линию, установленную в качестве предела (лимита); в выдаче необеспеченного (бланкового) кредита и установлении низкой платы за кредит[7].

Также в банках используется овердрафт как основная форма краткосрочного кредитования. При овердрафте банк предоставляет кредит, выдавая клиенту деньги по чеку или оплачивая его счета с текущего счета сверх имеющегося остатка на счете, в пределах установленного лимита. В результате на текущем счете возникает дебетовое сальдо. Предельное сумма овердрафта определяется договором при открытии текущего счета. Эта форма кредитования как разновидность контокоррентного счета позволяет удовлетворять потребности клиента в средствах при их недостаточности для завершения текущих счетов. Плата за кредит взимается только за фактически использованные ссуды.

Регулирование объема выдаваемого кредита во многих странах осуществляется посредством установления величины (лимита) кредитной линии. В этом случае между банком и клиентом заключается соглашение, по которому банк обязан предоставлять заемщику кредит на определенную сумму в течение согласованного срока. Кредитная линия открывается в основном на год. В течение срока заемщик может в любой момент получить кредит без дополнительных переговоров и каких-либо оформлений. Однако за банком остается право аннулировать соглашение до окончания срока, если финансовое положение клиента ухудшится. Кредитная линия применяется в отношении первоклассных заемщиков с высокой степенью доверия со стороны банка. Заключение соглашения, как правило, сопровождается условием о хранении клиентом минимального компенсационного остатка в размере 20-30 % от лимита кредитной линии.

Формой организации банковского кредитования является выдача ссуд с использованием ссудного счета. При этом сумма предоставляемого кредита перечисляется с дебета ссудного счета на кредит текущего (расчетного) счета клиента. Возможно прямая оплата расчетно-платежных документов заемщика с ссудного счета.

В группу активных операций банков включаются факторинговые и лизинговые. Факторинг представляет собой переуступку банку неоплаченных долговых требований, возникающих между контрагентами в процессе реализации продукции, и является разновидностью торгово- комиссионной операции, сочетающейся с кредитованием. При этом речь идет обычно о краткосрочных требованиях. Банк приобретает право требования платежа с покупателя продукции. Одновременно он кредитует оборотный капитал клиента и берет на себя его кредитный риск [5].

При решении вопроса о выдаче ссуды банк анализирует кредитоспособность поставщика и изучает информацию о состоянии его должников. Поскольку весь риск неплатежа несет сам банк (фактор), он обычно сразу выплачивает поставщику 80-90 % общей суммы счетов, а остальные (резерв) возвращает после погашения дебитором всей суммы долга. Коммерческие банки, развивая указанный вид кредита, получают дополнительную возможность расширять свои операции, увеличивать размеры прибылей и усиливать связи с клиентами.

Лизинговые операции заключаются в предоставлении на условиях аренды на долгосрочный период машин, оборудования, недвижимости и других элементов основного капитала предприятиям- арендаторам. Банки могут участвовать в лизинговых операциях в различных формах. Наиболее распространенной является кредитование банком лизинговых компаний. Банки могут также кредитовать предприятие-изготовитель, сдающее в аренду машины и оборудование и осуществляющее его техническое обслуживание. Кроме того, банк может сам предоставлять в аренду машины и оборудование. Банки и лизинговые компании во всем мире используют финансовый лизинг. Ему присущ среднесрочный или долгосрочный характер соглашений, высокий уровень амортизации, предусматривающий почти полное списание стоимости сдаваемого в аренду имущества. В конце срока договора арендатор может выкупить объект лизинга по остаточной стоимости.

Лизинговая сделка начинается с заявки потенциального лизингополучателя банку на аренду определенного имущества. Независимо от формы участия в сделке банк изучает финансовое положение клиента, его возможности регулярно осуществлять лизинговые платежи. В банковской практике используется принцип, в соответствии с которым лизинг должен оплачиваться за счет доходов, получаемых арендаторов от данной сделки. Банк изучает также возможности приобретения оборудования для предоставления его в аренду, определяет целесообразность заключения лизингового соглашения.

Банк, осуществляющий лизинг, расширяет круг своих операций и снижает риск потерь от неплатежеспособности клиентов. Кроме того, он имеет право начислять на имущество, сдаваемое в аренду, амортизационные отчисления, которые не облагаются налогом и могут быть направлены на приобретение оборудования.

Эффективность ссудных операций банка определяется его кредитной политикой. Кредитная политика формирует основные направления ссуд. Кредитные вложения должны быть для банка надежны и рентабельны. Степень кредитного риска определяется возможно допустимым максимальным размером риска на одного заемщика. Задача банка заключается в достижении оптимального сочетания рискованности и прибыльности своих ссудных операций.

Основные направления кредитной политики: выбор возможных клиентов-заемщиков и предоставляемых видов ссуд, оптимальная организация кредитования. При кредитовании не следует нарушать так называемое «золотое банковское правило», согласно которому сроки выдаваемых ссуд не должны превышать сроков имеющихся у банков ресурсов.

Другой важной активной операцией коммерческих банков является их инвестиционная деятельность, в процессе которой банки выступают в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности. Такими ценными бумагами могут быть простые и привилегированные акции, облигации, государственные долговые обязательства, векселя и т.д. Например, активные операции банка с векселями включают: учетные (дисконтные) и переучетные операции, кредитные, операции по акцепту, инкассированию, выдаче вексельного поручительства и др. Операции с фондовыми бумагами включают операции с ценными бумагами, которые котируется на бирже.

Совершая инвестиции в ценные бумаги, банки руководствуются прежде всего целью получения дохода.

На доходность инвестиционной банков влияют следующие факторы: состояние экономики; структура кредитно-финансовой системы; степень развития рынка ценных бумаг; разработанность нормативно-законодательной базы, регулирующей выпуск и обращение ценных бумаг; наличные высоколиквидных ценных бумаг, профессионализм участников фондового рынка; структура портфеля ценных бумаг, которая в свою очередь зависит от изменений дивидендов по акциям, процентов по облигациям, векселям.

Доходность ценных бумаг зависит от срока их погашения. Чем меньше срок погашения ценной бумаги, тем стабильнее ее рыночная цена. Чем продолжительнее срок, тем чаще будет изменяться (колебаться) стоимость ценной бумаги. Вот почему для коммерческих банков более предпочтительны вложения в краткосрочные ценные бумаги, чем в долгосрочные.

Совершая инвестиции в ценные бумаги, банки руководствуются не только интересами доходности, безопасности вложений, но преследуют и другую цель - регулирование своей платежеспособности и ликвидности. Вложения банка в высоколиквидные ценные бумаги позволяют банку при необходимости легко реализовать их и совершить платежи по корреспондентскому счету.

Банковским инвестициям присущи следующие факторы риска: кредитный, рыночный, процентный.

Кредитный риск может быть вызван изменениями финансовых возможностей эмитента ценных бумаг по выполнению своих обязательств. Например, способность правительства рассчитываться с населением по долгам подвержена изменениям (кризис экономики страны может привести к приостановке погашения облигаций по внутреннему государственному займу).

Рыночный риск бывает обусловлен непредвиденными обстоятельствами, возникшими на рынке ценных бумаг или в экономике, при которых привлекательность отдельных видов ценных бумаг в качестве инвестиций будет потеряна, а их продажа возможна лишь с большой скидкой.

Ценные бумаги с невысокой степенью кредитного и рыночного риска тем не менее могут быть подвержены риску изменения процентных ставок, а отсюда возможен риск снижения рыночной цены на ценные бумаги.

Инвестиционная деятельность коммерческих банков, связанная с рисками от их активных операций с ценными бумагами, требует выработки определенной политики в этой сфере.

Основные факторы, определяющие цели инвестиционной политики банка, - доходность и ликвидность, готовность банка жертвовать ликвидностью ради прибыли и наоборот, то есть идти на больший или меньший риск.

Уменьшение инвестиционного риска достигается прежде всего диверсификацией. Она означает наличие в инвестиционном портфеле различных видов ценных бумаг. При этом надо учитывать их качество и срок погашения, территориальное распределение, тип обязательства и эмитента ценных бумаг.

Для коммерческого банка очень важно решение проблем качества и сроков погашения ценных бумаг. Цель диверсификации в отношении качества сводится к минимизации риска, который заключается в возможности невыполнения должником своих обязательств.

Цель диверсификации в отношении сроков погашения состоит в том, чтобы удерживать риск портфеля инвестиций, связанный с колебаниями процентных ставок, в пределах, соответствующих планам банка в области дохода и ликвидности. Один из способов диверсификации – поддержание ступенчатой структуры сроков погашения бумаг, которая позволяет реинвестировать средства, высвобождающиеся с истечением срока погашения, в новые виды ценных бумаг с длительными сроками и более высокой нормой доходности.

Для стратегического и тактического управления инвестиционной деятельностью в структуре банк создаются специальные фондовые отделы.

Ссуды под залог векселей отличаются от учёта векселей, тем, что собственность на вексель банку не переуступается, он только закладывается векселедержателем на определенный срок с последующим выкупом после погашения ссуды, ссуда при этом выдается не в пределах полной суммы векселя, а только на 60-90% их номинальной стоимости. К принимаемым в залог векселям банки предъявляют те же требования юридического и экономического порядка, что и к учитываемым.

Кредит овердрафт носит многоцелевой краткосрочный характер и предоставляется в случае разрыва в платежном обороте клиента, когда его текущие финансовые потребности превышают собственные ресурсы.

Долгосрочный кредит предоставляется инвесторам средств на инвестиционные нужды в форме долгосрочного кредита в большой степени отвечает принципам работы в условиях рынка, чем финансирование капитальных вложений из других источников.

Государственные кредиты на инвестиционные нужды предоставляются предприятиям-инвесторам Минфином РФ через коммерческие банки или непосредственно. Кредитные ресурсы, выделяются коммерческим банкам на срок, предусмотренный соглашением с Минфином РК. Размер маржи, взимаемой с инвесторов, не более 3%.

Потребительский кредит – это ссуды, предоставляемые населению. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др.

Консорциальный кредит предоставляется заемщику за счет объединения ресурсов банков-участников консорциума (синдиката). Он используется для краткосрочного и долгосрочного кредитования, если объект кредита или кредитный риск слишком велик для одного банка.

Межбанковский кредит. При рассмотрении активных операций банка следует говорить о межбанковском кредите выданном. При излишке ресурсов МБК могут быть реализованы на межбанковском рынке. При недостаточности средств для своевременного обеспечения платежей по обязательствам банк привлекает дополнительные ресурсы. К наиболее оперативным способам такой мобилизации относится межбанковский кредит.

Поэтому многие коммерческие банки используют корреспондентские счета для кредитования путем блокирования средств на счетах на определенный срок в качестве межбанковского кредита. Это оформляется кредитным договором. Многие коммерческие банки оформляют такие кредиты как срочные межбанковские депозиты, что не меняет их природы.

В основе валютных операций лежит международная торговля и, следовательно, международное движение капиталов. Внешнеэкономическая деятельность коммерческих банков связана с осуществлением банковских операций в тенге, рублях и другой валюте при экспорте-импорте товаров и услуг, их реализации за иностранную валюту на территории РК, сделках неторгового характера, хозяйствовании нерезидентов внутри страны.

Основной документ валютного законодательства – закон РК «О валютном регулировании и валютном контроле» от 09.11.2002 г. с дополнениями и изменениями. Он защищает российский рубль в условиях параллельного обращения свободно-конвертируемой иностранной валюты. НБ РК издавал обязательные к исполнению пруденциальные нормативы

К банковским операциям с иностранной валютой относятся:

- ведение валютных счетов клиентуры;

- установление корреспондентских отношений с иностранными банками;

- международные расчеты, связанные с экспортом и импортом товаров и услуг;

- покупка и продажа иностранной валюты на внутреннем валютном рынке;

- привлечение и размещение валютных средств внутри РК;

- кредитные операции на международных денежных рынках;

- депозитные и конверсионные операции на международных денежных рынках.

Коммерческие банки могут осуществлять эти операции только при наличии соответствующей лицензии НБ РК: разовой, расширенной и генеральной. Банки, получившие лицензию, называются уполномоченными.

Генеральная дает возможность банку осуществлять валютные операции на территории РК и за границей, расширенная разрешает поддерживать корреспондентские отношения не более чем с 6-ю иностранными банками. Разовая – разрешение на конкретную банковскую операцию.

Аналитический учет операций в иностранной валюте ведется в двойной оценке: в разрезе иностранных валют по номиналу и в рублевом эквиваленте по текущему курсу НБ РК, при изменении которого валютные статьи подлежат переоценке.

Каждому клиенту открываются в уполномоченном банке два параллельно существующих счета: транзитный и текущий. На транзитный зачисляются в полном объеме поступления в иностранной валюте, на текущем учитываются средства, оставшиеся в распоряжении клиента после обязательной продажи валютной выручки.

Активные операции по размещению банковских ресурсов представлено на рисунке 5.

Рисунок 5. Активные операции по размещению банковских ресурсов

Основная задача управления валютными операциями банка это предоставление клиентам возможности конвертировать их активы из одной валюты в другую на условиях операций ”спот” или ”форвард”. Операция Спот – это покупка одной валюты на другую на текущих рыночных условиях. Расчеты по этим операциям осуществляются на ”кассовой” основе через два рабочих дня после заключения сделок, причем оба платежа должны быть произведены одновременно.

При операциях на ”форвардной” базе предусмотрена поставка валюты на определенную дату в будущем.

Эти сделки осуществляются для хеджирования валютных рисков по коммерческим и финансовым операциям. В отношении депозитных операций на денежных рынках нередко совершаются операции ”своп”, представляющие собой покупку на условиях ”своп” с одновременной реализацией на условиях ”форвард” и наоборот.

Оценка активных операций по уровню кредитования представлено на рисунке 6.

Рисунок 6.Оценка активных операций по уровню кредитования

2. Управление активными операции в деятельности коммерческого банка

2.1 Организационно-экономические основы АО «АТФ Банк»

АТФ Банк является акционерным обществом. Костанайский районный филиал входит в сеть филиалов Областного филиала АО «АТФ Банк», который является территориальным структурным подразделением Народного Банка Казахстана.

Филиал является обособленным подразделением Банка, расположенным вне места его нахождения и осуществляющим все или часть его функций. Филиал не является юридическим лицом и действует от имени и по поручению банка на основании Положения.

Филиал имеет наименование, полностью совпадающим с наименованием Банка и имеет печать, штампы, бланки, эмблемы.

Реквизиты Филиала оформляются на рабочих языках банка :казахский, русский, английский. Филиалу присвоен шестизначный номер 111700,где:

Первые две цифры означают номер областного филиала, следующие две цифры означают номер филиала, последние две цифры идентичны для всех Филиалов и указывают на принадлежность к Филиалу -№111700

Филиал имеет баланс, данные которого ежедневно включаются в сводный баланс Областного филиала, а затем объединяются в баланс Банка.

Руководителями районного филиала являются Управляющий и финансовый контролер. Управляющий осуществляет руководство Филиалом и действует от имени Банка на основании доверенности, выданный ему Председателем Правления Банка.

Райфилиале в операционном зале с юридическими лицами работает менеджер операционного отдела. Филиале обслуживаются 198 счетов хозяйствующих субъектов в национальной валюте, 8 счетов в долларах США, 8 счетов в российских рублях.

В районном филиале операционный день банка совершается в программном обеспечении «РIM»,открытие и закрытие банковских счетов осуществляется на основании заявок в Областном филиале.

Порядок открытия ведения и закрытия банковских счетов клиентов ведется согласно инструкции №266 от 02.06.2000 г.

Анализ финансового положения банка предназначен для общей характеристики финансовых показателей банка, определения их динамики и отклонений за отчетный период. В целях проведения такого анализа рекомендуется составление сравнительного аналитического баланса, в который включаются основные агрегатированные показатели бухгалтерского баланса банка.

Баланс коммерческого банка – бухгалтерский баланс, в котором отражается состояние собственных и привлеченных средств банка и их размещение в кредитные и другие активные операции. Балансы коммерческого банков являются главной частью их отчетности, характеризуют в денежном выражении состояние ресурсов коммерческого банка, источники их формирования и направления использования, а также финансовые результаты деятельности банка на начало и конец отчетного периода

По данным баланса осуществляется контроль за формированием денежных ресурсов, состоянием кредитных, расчетных, кассовых и других банковских операций, включая операции с ценными бумагами.

Таблица 4.

Структура баланса АО « АТФ Банк»,млн. тенге

|

Наименование

|

2007 г

|

2008 г

|

2009 г

|

Изменения

|

|

|

млн. тенге

|

%

|

млн. тенге

|

%

|

млн. тенге

|

%

|

млн. тенге

|

%

|

|

АКТИВЫ

|

|

Наличная валюта в том, числе:

|

1733

|

1,14

|

10311

|

3,63

|

48848

|

8,52

|

47115

|

7,38

|

|

Национальная валюта тенге

|

698

|

0,46

|

4650

|

1,63

|

19757

|

3,44

|

19059

|

2,98

|

|

Иностранная валюта

|

1035

|

0,68

|

5661

|

1,99

|

29091

|

5,07

|

28056

|

4,39

|

|

Депозиты в Нац. Банке

|

37753

|

24,88

|

8392

|

2,95

|

41115

|

7,17

|

3362

|

-17,71

|

|

Депозиты в других банках

|

-

|

-

|

18813

|

6,61

|

72608

|

12,66

|

72608

|

12,26

|

|

Прочие активы

|

9756

|

6,43

|

4062

|

1,43

|

13594

|

2,37

|

3838

|

-4,06

|

|

Всего активов:

|