Сущность анализа оборотных активов. Оценка стоимости земельного участка

|

Минский филиал государственного образовательного учреждения высшего профессионального образования «Московский государственный университет экономики, статистики и информатики (МЭСИ)»

|

Минский филиал МЭСИ

|

|

|

|

Кафедра Бухгалтерского учета и финансов

Контрольная работа

по дисциплине «Оценка стоимости предприятия (бизнеса)»

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Студент

|

|

|

|

|

|

|

|

Ф.И.О., № зачетки

|

|

подпись

|

|

дата

|

|

Руководитель

|

|

|

|

|

|

|

|

|

Ф.И.О.

|

|

подпись

|

|

дата

|

|

|

|

|

|

|

Зарегистрировано

на кафедре

|

|

|

|

|

|

|

|

|

|

Ф.И.О.

|

|

подпись

|

|

дата

|

|

Минск 2009 г.

|

Содержание

Введение______________________________________________________3

Сущность анализа оборотных активов _____________________________5

Оценка стоимости земельного участка _____________________________12

Заключение____________________________________________________19

Список литературы _____________________________________________20

Введение

Финансовое состояние предприятия во многом зависит от оптимальности структуры активов предприятия (соотношения внеоборотных и оборотных активов). Оборотные активы характеризуют вложения в объекты.

В составе оборотных активов выделяют материально-вещественные элементы имущества, денежные средства и краткосрочные финансовые вложения (облигации и другие ценные бумаги; депозиты; займы, векселя, выданные клиентам). Анализ динамики состава и структуры оборотных активов дает возможность установить размер абсолютного и относительного прироста или уменьшения наиболее мобильной части имущества. Прирост оборотных активов свидетельствует о расширении деятельности предприятия, однако очень важно, за счет каких статей происходит прирост или снижение оборотных средств. Если, например, за счет увеличения запасов и затрат, то это может свидетельствовать о наращивании производственного потенциала, защите денежных активов от инфляции, а если за счет дебиторской задолженности — о несоблюдении договорной и расчетной дисциплины, несвоевременном предъявлении претензий по возникающим долгам, росту неоправданной дебиторской задолженности, ведущей к нестабильности финансового состояния предприятия.

Рациональное формирование и эффективное использование оборотных средств в современных условиях является весьма актуальной проблемой для многих предприятий. Торговля, во всех ее проявлениях, занимает все большее место в предпринимательской деятельности экономических субъектов.

Одна из основных проблем многих предприятий — дефицит денежных средств, вызванный стремительным ростом дебиторской задолженности или неоправданным увеличением запасов товаров. Решением возникшей проблемы может стать, внедрение системы нормирования оборотных активов. Для этого потребуется рассчитать нормативы оборотных средств, протестировать правильность полученных результатов и автоматизировать процедуры корректировки и контроля установленных норм. Можно сделать вывод, что анализ оборотных активов необходим для предприятия. На основании данных проведенного анализа строится политика организации. Предприятие может таким образом найти «золотую середину» в закупке количества товаров, чтобы избежать дефицита товара на складах, а также его избытка и тем самым достигнуть поставленной цели – прибыли.

Сущность анализа оборотных активов

Рациональное и экономное использование как основных, так и оборотных фондов является первоочередной задачей предприятия. Поэтому необходимо рассмотреть состав, структуру и взаимоотношение оборотных производственных фондов.

Оборотные средства являются одной из составных частей имущества предприятия. Состояние и эффективность их использования – одно из главных условий успешной деятельности предприятия. Развитие рыночных отношений определяет новые условия их организации. Высокий уровень инфляции, неплатежи и другие кризисные явления вынуждают предприятия изменить свою политику по отношению к оборотным средствам, искать новые источники пополнения, изучать проблему эффективности их использования.

Целью анализа оборотных активов является повышение эффективности управления оборотными средствами.

Целью управления оборотными средствами является определение их объема и структуры, а также источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия.

Стратегия и тактика управления оборотными средствами есть поиск компромисса между риском потери ликвидности и эффективностью работы. Это ставит перед предприятием необходимость решения двух важных задач:

1. Обеспечение платежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов.

Любая рекомендация, связанная с определением уровня денежных средств, дебиторской задолженности и товаров, рассматривается как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

При недостаточном анализе и контроле оборотных активов могут возникнуть следующие риски, обусловленные объемом и структурой оборотных средств:

1. Недостаточность товаров - риск дополнительных издержек или остановки деятельности предприятия.

2. Недостаточность собственных кредитных возможностей – риск потери ликвидности.

3. Недостаточность денежных средств - риск прерывания производственного процесса, невыполнения обязательств, потерь дополнительной прибыли.

4. Излишний объем оборотных средств – риск увеличения издержек финансирования и сокращения доходов [6].

Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации, оптимальность объема, состав и структура которых в значительной степени влияют на устойчивость ее финансового положения [7].

Средства, вложенные в оборотные активы, должны компенсироваться за один оборот, т.е. за короткий период времени, в среднем соответствующий периоду превращения денег в деньги.

Оборотные активы являются одной из главных составляющих ресурсного потенциала предприятия в целом. Схема оборотных активов организации представлена на рис. 1.

|

Оборотные активы

|

|

|

|

|

|

|

Запасы

|

|

|

|

|

|

|

|

|

|

|

Сырье, материалы и другие аналогичные ценности

|

|

|

|

|

|

|

|

|

|

|

|

Незавершенное производство

|

|

|

|

|

|

|

|

|

|

|

|

Готовая продукция

|

|

|

|

|

|

|

|

|

|

|

|

Расходы будущих периодов

|

|

|

|

|

|

|

|

|

|

|

|

Товары для продажи

|

|

|

|

|

|

|

|

|

|

|

Налог на добавленную стоимость по приобретенным ценностям

|

|

|

|

|

|

|

|

|

|

Дебиторская задолженность

|

|

|

|

|

|

|

|

|

|

|

Покупатели-дебиторы

|

|

|

|

|

|

|

|

|

|

|

|

Авансы выданные

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Расчеты с дочерними, зависимыми компаниями

|

|

|

|

|

|

|

|

|

|

|

|

Прочая

|

|

|

|

|

|

|

|

|

|

|

Краткосрочные финансовые вложения

|

|

|

|

|

|

|

|

|

|

Денежные активы

|

|

|

|

|

|

|

|

|

|

Прочие оборотные активы

|

|

|

|

Рис. 1 Схема оборотных активов предприятия

Оборотные активы ограничены сроком использования до 12 месяцев. Финансовым источником определенной части оборотных активов должен быть собственный капитал. Остальная часть оборотных активов формируется за счет привлечения заемных средств (обязательств), в частности, кредитов, займов, кредиторской задолженности и т.п.

Достаточность объема, структура формирования оборотного капитала имеют большое значение для обеспечения финансовой устойчивости и платежеспособности, прибыли и рентабельности организации. В процессе анализа оборотных активов важно установить, насколько оптимален их объем и структура формирования.

Дополнительное наращение оборотных средств имеет определенные ограничения. Рост оборотного капитала оправдан, если он сопровождается активизацией продаж, а, следовательно, и ростом прибыли. Формирование и использование оборотного капитала сопряжено с риском финансовых потерь, как в условиях нехватки оборотных средств, так и при их избытке. Важно, чтобы не происходил необоснованный рост оборотных средств, следствием которого могут быть временно свободные, бездействующие активы, вызывающие лишние расходы, что, в свою очередь, приводит к снижению прибыли. К таким расходам можно отнести издержки по обслуживанию заемных источников финансирования оборотных активов (проценты по заемным средствам); заготовительные складские и другие расходы; обесценение излишних остатков денежных средств на банковских счетах; потери части стоимости дебиторской задолженности под воздействием инфляционных процессов. Следовательно, на основе тщательного анализа эффективности оборотных активов должна строиться финансовая политика управления оборотным капиталом предприятия, реализация, которой должна обеспечить компромисс между риском потери ликвидности и эффективностью хозяйственной деятельности [8].

В процессе анализа формирования и использования оборотных средств следует:

- установить потребность предприятия в оборотных средствах;

- определить состав, структуру и динамику оборотных активов;

- обосновать оптимальный выбор источников финансирования оборотных активов;

- рассчитать влияние состояния и скорости оборота оборотных активов на уровень ликвидности и рентабельности;

- оценить эффективность использования оборотных средств.

Оборотные средства обеспечивают непрерывность процесса производства и сбыта продукции, осуществление общего управления компанией, используя в финансовой деятельности. Их характерная особенность – скорость оборота, влияющая на продолжительность производственно-финансового цикла – периода полного оборота всей суммы оборотных активов, в процессе, которого происходит изменение их материально-вещественной формы.

В анализе оборотных активов особое значение уделяется их оборачиваемости, т.е. скорости оборота. Показатели оборачиваемости оборотных активов в виде коэффициентов, отражающих количество оборотов, совершенных активами, а также в виде показателей средней продолжительности их одного оборота (в днях). Показатели оборачиваемости характеризуют эффективность использования оборотных активов и определяются по каждой статье раздела II бухгалтерского баланса и по его итогу.

В целях углубленного анализа целесообразно сгруппировать все оборотные активы по категориям риска. К примеру, имеется большая вероятность того, что дебиторскую задолженность будет легче реализовать (преобразовать в денежную форму), чем незавершенное производство или расходы будущих периодов. При этом следует учитывать область применения того или иного вида оборотных средств. Активы, которые могут быть использованы только с определенной целью, имеют больший риск (меньшую вероятность реализации), нежели многоцелевые активы. Чем больше средств вложено в активы, попавшие в категорию высокого иска, тем ниже ликвидность предприятия. Сгруппированные оборотные средства представлены в таблице 1 [9].

Таблица 1. Группировка оборотных активов по категориям риска

|

Степень риска

|

Группа текущих активов

|

|

|

|

|

Минимальная

|

Наличные денежные сродства, легко реализуемые краткосрочные ценные бумаги

|

|

Малая

|

Дебиторская задолженность предприятий с нормальным финансовым положением + запасы (исключая залежалые) + готовая продукция массового потребления, пользующаяся спросом

|

|

Средняя

|

Продукция производственно-технического назначения, незавершенное производство, расходы будущих периодов

|

|

Высокая

|

Дебиторская задолженность предприятий, находящихся в тяжелом финансовом положении, запасы готовой продукции, вышедшей из употребления, залежалые запасы, неликвиды

|

Достижение поставленных целей предполагает выполнение следующей учетно-аналитической работы.

1. Оценка рациональности структуры товаров, позволяющая выявить ресурсы, объем которых явно избыточен, и ресурсы, приобретение которых нужно ускорить. Это позволит избежать излишних вложений капитала в товары, потребность в которых сокращается или не может быть определена.

2. Определение сроков и объемов закупок товара. Это одна из самых важных и сложных для современных условий функционирования российских предприятий задач анализа состояния товара.

Несмотря на неоднозначность принимаемых решений для каждого конкретного предприятия, общим является подход к определению объема закупок, позволяющий учитывать:

- средний объем потребления товаров;

- дополнительное количество (страховой запас) ресурсов для возмещения непредвиденных расходов товара (например, в случае срочного заказа) или увеличения периода, требуемого для формирования необходимых запасов.

3. Расчет показателей оборачиваемости основных товаров и их сравнение с аналогичными показателями прошедших периодов, чтобы установить соответствие наличия запасов текущим потребностям предприятия.

Вывод: в данном пункте выяснили, что оборотные средства являются одной из составных частей имущества предприятия. Эффективное их использование является важным условием успешной деятельности предприятия. Необходимо проводить анализ оборотных активов предприятия, целью которого является повышение эффективности управления оборотными средствами. Целью управления является определение объема, структуры, источников покрытия оборотных средств. Также рассмотрены риски, обусловленные недостаточным анализом структуры и объема оборотных средств.

Источники информации для проведения анализа оборотных активов.

Анализ оборотных активов проводится по данным баланса (раздел II), формы № 5 , форма № 2, а также по аналитическим учетным данным. Основными источниками информации служит статистическая и бухгалтерская отчетность предприятия, как внутригодовая (за неделю, месяц, квартал, полугодие, так и годовая). Наиболее обширная информация содержится в годовом отчете предприятия, где отражаются различные показатели, характеризующие деятельность предприятия в целом за год. Он включает в себя ряд отчетных форм и пояснительную записку. Источником информации о показателях за срок менее года служит текущая статистическая и периодическая бухгалтерская отчетность: форма № 1, форма № 2, форма №5. [5].

Оценка стоимости земельного участка

Оценка земельных участков применима не только к пустующим, незастроенным землям. Типичный объект недвижимости состоит из земельного участка и построек и существует необходимость в определении стоимости земельного участка отдельно от имеющихся на нем строений, что вызвано следующими причинами:

— различается налогообложение земли и строений (налог на имущество и земельный налог);

— требуется раздельная оценка земельного участка и строений при применении затратного подхода к оценке недвижимости;

— принято решение о сносе имеющихся строений в целях наилучшего и наиболее эффективного использования земельного участка.

В России не всегда земля находится в собственности владельца строений, поэтому вместо стоимости земельного участка зачастую определяют стоимость прав его аренды.

Стоимость права аренды имущества — единовременная плата за право пользования и распоряжения имуществом по договору аренды.

Оценка прав аренды применяется при определении цены продажи права аренды земельного участка, при определении стоимости объекта, частью которого является арендуемый земельный участок, и при оценке ущерба от расторжения договора аренды.

Введение Земельного кодекса РФ направлено на развитие рынка земли. Оценка земель должна проводиться с учетом наиболее эффективного использования, которое обеспечит наибольшую остаточную стоимость земли.

Основными физическими характеристиками земельного участка, которые необходимо отразить в отчете об оценке, являются:

— площадь и форма: описание размеров и формы участка, границы по дороге, улице или реке, ширина, глубина и любые преимущества и недостатки, вызванные физическими характеристиками;

— излишки земли: наличие площадей земли, излишних для обслуживания существующих строений и имеющих (или не имеющих) перспективу их последующего эффективного использования;

— топография: информация о пейзаже, состоянии почвы, дренаже и др.;

— улучшения на земельном участке (садово-парковая архитектура, изгороди и стены, водосточные каналы, дороги, внутренние дорожки, характеристики канализационной системы, водопроводных колодцев, доступ к сочленениям коммуникаций и возможность использования существующих элементов инфраструктуры в будущем и др.);

— местоположение: описание ближайшего окружения земельного участка, включая характеристику имеющихся шоссе, подъездных путей, остановок общественного транспорта, перспективность местоположения;

— характеристика окружающей среды с учетом негативного влияния: повышенная солнечная активность, ограничивающий землепользование уровень осадков, уровень загрязнения и др.

При анализе наилучшего использования земельного участка учитывается физическая пригодность участка (оценка перспектив создания строений, размер, топография, качество фунта, климат, инженерно-геологические и гидрогеологические характеристики участка, существующее зонирование, экологические параметры, форма участка и др.), соответствие варианта использования действующему законодательству выявляется в результате анализа строительных, экологических нормативов, зонирования, ограничений этажности, наличия временных запретов на строительство в данном месте, сложности строительства в районе исторической городской застройки, возможного изменения нормативных актов.

В рыночных условиях при наличии необходимой информации целесообразно применять методы, основанные на анализе рыночных данных. Основные методы рыночной оценки земельных участков:

— сравнительного анализа продаж;

— капитализации земельной ренты;

— соотнесения;

— извлечения;

— остатка;

— разбивки на участки.

Рассмотрим эти методы подробнее.

Метод сравнительного анализа продаж позволяет определить конкретную цену земельного участка путем внесения процентных поправок к продажной цене аналогов.

Общепринятые элементы сравнения для земельных участков:

— права собственности;

— условия финансирования;

— особые условия продажи;

— рыночные условия (изменяются во времени);

— месторасположение (расстояние от города и дорог, характеристика окружения);

— условия зонирования;

— физические характеристики (размер, форма и глубина участка, угловое расположение, тип почв, рельеф);

— доступные коммунальные услуги;

— экономические характеристики;

— наилучшее и наиболее эффективное использование.

Особую категорию представляют собой городские земли, на их ценность влияют величина города и его производственно-хозяйственный потенциал, уровень развития инженерной и социальной инфраструктуры, региональные природные, экологические и другие факторы.

Метод дает достаточно точные результаты только на развитом информационно открытом конкурентном рынке.

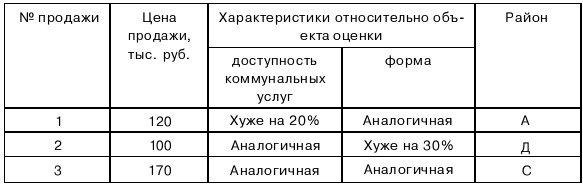

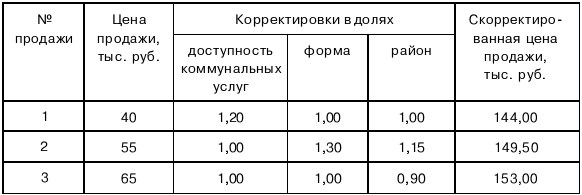

Пример 1. Требуется определить стоимость земельного участка, расположенного в районе «А», если земельные участки в районе «А» дешевле, чем в районе «С», на 10% и дороже, чем в районе «Д», на 15%.

Данные о недавних продажах аналогичных участков:

Рассчитаем скорректированные цены продаж аналогичных земельных участков, используя метод мультипликативных процентных отклонений.

Ответ: стоимость оцениваемого земельного участка составит округленно 150 тыс. руб.

Метод капитализации земельной ренты основан на определении стоимости земельных участков капитализацией арендной платы.

Как регулярный поток дохода земельная арендная плата может капитализироваться в стоимость делением на коэффициент капитализации для земли, определяемый по результатам анализа рынка, по формуле где

— стоимость земельного участка;

— доход от владения землей;

— ставка капитализации для земли.

Основные факторы, влияющие на величину арендной ставки земельного участка: характеристики местоположения, размер, форма, окружающий тип землепользования, транспортная доступность, инженерное оборудование.

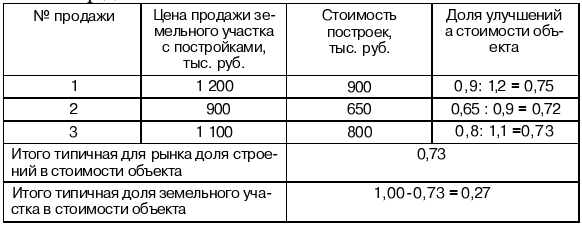

Метод соотнесения (соотношения, распределения) — определение составляющей стоимости земельного участка на основании известного соотношения стоимости земли и улучшений в имущественном комплексе. Предполагается, что для каждого типа недвижимости существует нормальное соотношение между стоимостью земли и построек. Наиболее достоверно это соотношение для новых построек, они близки к варианту лучшего и наиболее эффективного использования. Чем больше возраст зданий, тем больше величина отношения стоимости земли к общей стоимости собственности.

Применение метода оправдано в условиях недостаточности информации о продажах земельных участков, получаемые значения считаются ориентировочными.

Пример 2. Требуется определить стоимость земельного участка, если недавно продан аналог — личный участок с постройками за 1250 тыс. руб.

Сначала рассчитаем долю стоимости строений в ценах других известных нам продаж.

Метод извлечения (выделения) применяется, когда стоимость строений в общей цене участка невелика в сравнении со сложившейся практикой и с максимально возможными улучшениями. В этом случае цена строения рассчитывается отдельно и вычитается из общей цены продажи недвижимости для получения цены продажи земли. Метод рекомендуется для оценки загородных участков, где доля улучшений мала и достаточно легко определяется.

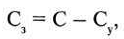

Метод является наиболее эффективным в условиях пассивного рынка. Стоимость земельного участка определяется по формуле:

где

Сз — стоимость земельного участка;

С — стоимость объекта недвижимости в целом;

Су — стоимость улучшений.

Метод остатка для земли основан на технике инвестиционной группы для физических составляющих. Метод применяется, если на участке земли выполнены максимально возможные улучшения. Стоимость земли определяют в результате капитализации части дохода, относящегося к земле.

Основные этапы метода остатка для земли:

1) определяется чистый операционный доход от всей собственности на основе рыночной ренты и предполагаемых операционных расходов;

2) определяется чистый операционный доход, относящийся к строению (зданию);

3) чистый операционный доход, относимый к земельному участку, капитализируется в показатель стоимости через норму капитализации для земли.

Пример 3. Требуется определить стоимость земельного участка, наилучшим и наиболее эффективным способом использования которого, по мнению оценщика, является строительство складского помещения.

С учетом площади под застройку и укрупненных показателей восстановительной стоимости зданий, оценщик определил, что затраты на строительство типового складского помещения составят 1,1 млн руб. Прогнозируемый чистый операционный доход от объекта составляет 310 тыс. руб. в год. Анализ рыночных данных показал, что ставка капитализации для зданий такого типа составляет 25%, для земли - 18%.

Чистый операционный доход от здания составит:

1100 х 0,25 = 275 (тыс. руб.).

Тогда чистый операционный доход от земли составит:

310-275 = 35 (тыс. руб.).

Стоимость земельного участка: 35:0,18= 195 (тыс. руб.).

Метод разбивки на участки (подход с точки зрения развития — subdivision development) используется при оценке земли, пригодной для разделения на индивидуальные участки. Состоит из следующих этапов:

— определение размеров и количества индивидуальных участков;

— расчет стоимости освоенных участков с помощью метода сравнения сопоставимых продаж;

— расчет затрат и графика освоения, предполагаемого периода продажи и разумной предпринимательской прибыли;

— вычет всех затрат на освоение и предпринимательской прибыли из предполагаемой суммарной цены продажи участков для определения чистой выручки от продажи недвижимости после завершения освоения и продажи индивидуальных участков;

— выбор ставки дисконта, отражающей риск, связанный с периодом предполагаемого освоения и продажи.

Затраты на освоение земельного массива обычно включают:

— расходы на разбивку, расчистку и планировку участков;

— расходы по устройству дорог, тротуаров, инженерных сетей, дренажа;

— налоги, страховку, гонорары ИТР;

— расходы на маркетинг.

Учитывая существенную разницу в стоимостных показателях для участков, расположенных по фронту улично-дорожной сети города и на внутриквартальных территориях, эти участки подлежат обязательному разделению при оценке. Реализация принципа наиболее эффективного использования происходит в условиях конкуренции за пользование недвижимостью между различными функциональными сегментами рынка с учетом реальных ограничений объемов спроса и возможной многофункциональности территории, в результате чего на каждом участке образуется набор землепользователей.

Заключение

В процессе выполнения работы мы выяснили, что оборотные средства являются одной из составных частей имущества предприятия. Эффективное их использование является важным условием успешной деятельности предприятия. Поэтому необходимо проводить анализ оборотных активов предприятия, целью которого является повышение эффективности управления оборотными средствами. Целью управления в свою очередь является определение объема, структуры, источников покрытия оборотных средств. Также рассмотрены риски, обусловленные недостаточным анализом структуры и объема оборотных средств. Такими рисками являются:

1. Недостаточность товаров - риск дополнительных издержек или остановки деятельности предприятия.

2. Недостаточность собственных кредитных возможностей – риск потери ликвидности.

3. Недостаточность денежных средств - риск прерывания производственного процесса, невыполнения обязательств, потерь дополнительной прибыли.

4. Излишний объем оборотных средств – риск увеличения издержек финансирования и сокращения доходов.

В итоге можно предположить, что для эффективной деятельности предприятия целесообразно нормировать статьи оборотных активов, в отношении которых соблюдаются определенные условия. Также необходима автоматизация всех процессов и мотивация персонала, для выполнения поставленных задач.

Список литературы

1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие. М.: Издательство Дело и Сервис, 2004.

2. Алексеева А.И.Комплексный экономический анализ хозяйственной деятельности.– М.: КНОРУС, 2007.

3. Анализ оборотных активов www.tatsel.ru

4. Анализ состава, структуры и динамики оборотных активов. www.economanaliz.ru

5. Басовский Л.Е., Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности. – М.: Инфра-М, 2004.

6. Бороненкова С.А. Экономический анализ в управлении предприятием. – М.: Финансы и статистика, 2003.

7. Волков О.И. Экономика предприятия. Учебник. М.: Инфра-М, 2003,

8. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2005.

9. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ Гриженко Е.М., 2002.

10. Об отдельных направлениях анализа оборотных средств (активов) www.traktat.ru

Сущность анализа оборотных активов. Оценка стоимости земельного участка