Состояние и перспективы развития ОАО НК «Роснефть»

PAGE \* MERGEFORMAT 2

Министерство образования и науки РФ

ГОУ ВПО Самарский государственный технический университет

Кафедра: Экономика промышленности

КУРСОВОЙ ПРОЕКТ

На тему: «Состояние и перспективы развития ОАО НК «Роснефть»

Выполнил: студент 5-ИЭФ-3

Зуева С.М.

Проверил: Ильина Т.А.

Самара 2013

Содержание.

Введение…………………………………………………………………………...3

Глава 1. Исторический аспект создания и развития ОАО НК «Роснефть»…...5

- История развития ОАО НК «Роснефть»…………………………………….5

- Характеристика ОАО НК «Роснефть»………………………………………9

- Основные задачи деятельности ОАО НК «Роснефть»……………………12

- Организационная и производственная структуры ОАО НК «Роснефть».15

- Управление персоналом и социальная программа ОАО НК «Роснефть».20

- Конкурентные преимущества и риски ОАО НК «Роснефть»…………….26

Глава 2. Анализ результатов деятельности ОАО НК «Роснефть»…………...34

Глава 3. Отраслевой анализ……………………………………………………..45

3.1 Анализ отраслевой структуры………………………………………………45

3.2 Расчёт показателей концентрации………………………………………….51

3.3 Расчёт показателей монопольной власти…………………………………..53

3.4 Государственное регулирование отраслевых структур…………………...54

3.5 Вертикальная интеграция ОАО НК «Роснефть»…………………………..61

3.6 Определение границ отраслевого рынка…………………………………...64

Заключение……………………………………………………………………….66

Список использованной литературы…………………………………………...68

Приложение.

Введение.

Топливно-энергетический комплекс (ТЭК) России – стратегически важный сектор отечественной экономики. На долю России приходятся 34% мировых запасов природного газа. ТЭК России – это свыше 50% всех поступлений в бюджет.

В последние годы государство уделяет повышенное внимание проблемам, связанным с состоянием конкуренции, а также пресечению нарушений антимонопольного законодательства. Обновлено антимонопольное законодательство, значительно ужесточены санкции за его нарушение.

Структура нефтяной отрасли в Российской Федерации имеет олигопольный характер и характеризуется наличием вертикально-интегрированных нефтяных компании (ВИНК), которые осуществляют деятельность на всех сегментах рынка: добыча и переработка нефти, хранение, оптовая, мелкооптовая и розничная реализация нефтепродуктов.

В настоящее время структуру нефтяной отрасли составляют 10 крупных вертикально интегрированных нефтяных компаний. Наиболее мощными из них являются “Роснефть”, “Лукойл”, “Сургутнефтегаз”, “ТНК-ВР” и “Газпром нефть”. Транспортировка нефти и нефтепродуктов осуществляется предприятиями акционерных компаний “Транснефть” и “Транснефтепродукт”.

Федеральная антимонопольная служба и ее территориальные органы проводят постоянный мониторинг состояния рынков реализации нефтепродуктов и уровня цен в регионах. Практически на всех территориях России, за исключением городов Москва и Санкт-Петербург, уровень конкуренции на розничных рынках нефтепродуктов недостаточен, поскольку рынки в той или иной степени контролируются крупнейшими российскими вертикально-интегрированными нефтяными компаниями (их дочерними структурами).

Актуальность проблемы заключается в том, что в условиях российской экономики олигополия существенно влияет на развитие страны. Это особенно актуально в современное кризисное время, когда происходит перераспределение собственности, сокращение игроков на рынке, различные слияние и поглощения. Задача Федеральной антимонопольной службы – не допустить появление новых монополистических и олигополистических структур, тайные сговоры, повышение цен.

Глава 1. Исторический аспект создания и развития ОАО НК «Роснефть».

- История развития ОАО НК «Роснефть».

Государственное предприятие по добыче и переработке нефти «Роснефть» было создано в апреле 1993 года. Новому государственному предприятию в доверительное управление были переданы свыше 250 предприятий и объединений отрасли, нефтяных и газовых месторождений, образованных в советский период. Предприятия топливно-энергетического комплекса и связанные с ними предприятия государственного сектора экономики были объединены в вертикально интегрированные компании по образцу крупнейших мировых корпораций. В открытое акционерное общество предприятие «Роснефть» было преобразовано постановлением Правительства РФ № 971 от 29 сентября 1995 года.

Кризис 1998 года принес НК «Роснефть» серьезные финансовые и операционные испытания: падение добычи вследствие высокой истощенности ресурсной базы, крайне низкий уровень загрузки перерабатывающих мощностей, сокращение объемов розничной реализации. Развитию «Роснефти» также препятствовали сильно изношенное оборудование и устаревшая технологическая база.

Однако уже в 2000 году (впервые с момента экономического кризиса 1998 г.) «Роснефти» удалось добиться роста добычи. Несмотря на снижение мировых и внутренних цен на нефть и нефтепродукты в 2001 году, Компания существенно улучшила свою операционную эффективность. Годовой прирост объемов добычи нефти превысил 10%. Советом директоров Компании принята Стратегия развития НК «Роснефть», предусматривающая наращивание объемов геологоразведочных работ и добычи углеводородного сырья, развитие нефтеперерабатывающих мощностей и выход на новые рынки. Обнаружены коммерческие запасы углеводородов в рамках проекта Сахалин-1. «Роснефть» первой (после финансового кризиса 1998 г.) среди российских компаний провела размещение еврооблигаций. Но дальнейшие перспективы развития компании выглядели неоднозначно, так как увеличивать добычу и переработку за счет имеющихся месторождений и НПЗ было невозможно.

В 2002-2004 годах Компания наращивала активы и расширяла географию деятельности. В 2002 году приобретена лицензия на освоение Кайганско-Васюканского участка (проект «Сахалин-5»). В 2003 году получена лицензия на Венинский участок (проект «Сахалин-3»). Приобретена нефтяная компания ОАО «Северная нефть», что значительно укрепило позиции «Роснефти» в Тимано-Печоре. Приобретена Англо-Сибирская нефтяная компания, владеющая лицензией на разработку Ванкорского месторождения в Восточной Сибири.

В 2004 году благодаря поддержке Председателя Совета директоров и слаженного взаимодействия с основным акционером – государством Компания за короткий период существенно повысила эффективность корпоративного управления, провела серьезную работу по консолидации нефтедобывающих и перерабатывающих активов, повысила финансовую дисциплину. Все это позволило «Роснефти» уже в 2005 году занять лидирующие позиции среди нефтяных компаний России по объемам добычи нефти и газа и, как следствие – в июле 2006 года провести первичное размещение акций на Лондонской фондовой бирже (IPO). Общая сумма размещения составила 10,7 млрд. долл. – это пятое крупнейшее IPO в мире и крупнейшее за всю историю нефтегазовой отрасли, а также - среди российских компаний. Доверие Компании оказали такие глобальные энергетические игроки, как BP, SINOPEC, купив крупные пакеты акций, акционерами ОАО НК «Роснефть» стали около 150 тыс. российских физических лиц.

В 2009 году введено в промышленную эксплуатацию крупнейшее месторождение Восточной Сибири – Ванкорское. Успешное освоение месторождения сделало Ванкор крупнейшим добывающим проектом в современной истории российской нефтяной отрасли и позволило ему войти в первую десятку аналогичных проектов в мире.

Также в 2009 году «Роснефть» заняла первое место среди российских компаний в исследовании информационной прозрачности агентства Standard & Poor’s и продемонстрировала высокую устойчивость в условиях мирового финансового кризиса и, сохраняя объем финансирования стратегических проектов, продолжила генерировать свободный денежный поток и сокращать чистый долг.

В 2010 году запущена работа над новыми проектами в секторе переработки (нефтехимическое предприятие на Дальнем Востоке и Тяньцзинский НПЗ в Китае). Приобретены доли в четырех НПЗ на территории Германии, благодаря чему суммарная переработка компании выросла более чем на 20% - до 61,6 млн. тонн. Сохранены позиции лидера по росту добычи нефти среди российских и иностранных конкурентов. Достигнуты высокие финансовые результаты, чистый долг Компании сократился до уровня конца 2006 года. По результатам года получен самый высокий показатель абсолютного прироста добычи нефти среди российских компаний. «Ванкорнефть» стала второй крупнейшей добывающей компанией группы «Роснефть».

В 2011 году Компания продолжает активное восполнение ресурсной базы. В частности, получены 2 лицензии по факту открытия месторождений, на Байкаловский участок в Красноярском крае и на Бузеровский участок в Самарской области и два свидетельства об установлении факта открытия месторождений им. Н.Лисовского и Санарское в Иркутской области. Еще одно месторождение в регионе открыто на Даниловском лицензионном участке – на скважине №71 получен фонтанный приток легкой нефти. Открытие месторождений в чрезвычайно сложных геологических условиях стало возможным благодаря применению инновационных методов и модернизации технологии геологоразведочных работ.

Еще одной приоритетной стратегией Компании стала работа по повышению коэффициента извлечения нефти на стареющих месторождениях, а также на месторождениях с тяжелой трудно-извлекаемой нефтью. В частности разрабатывается комплексная программа геологоразведки и восполнения сырьевой базы стареющих месторождений «Краснодарнефтегаза», «Ставропольнефтегаза», «Грознефтегаза». По состоянию на середину 2011 года проектный коэффициент извлечения нефти в Компании составил 38%, что существенно выше среднего показателя по отрасли.

В 2012 году стратегическими задачами Компании были объявлены повышение экологической и промышленной безопасности предприятий, модернизация перерабатывающего блока, разработка месторождений и увеличение добычи нефти.

Ключевым событием для НК «Роснефть» в 2012 году стало достижение окончательных договоренностей по приобретению 100 % доли в ТНК-ВР.

Отдельным направлением развития НК «Роснефть» становятся соглашения с ведущими мировыми энергетическими компаниями по освоению шельфа.

Подписаны соглашения с компанией Statoil по созданию совместного предприятия (СП) для работы на участках «Роснефти» в Охотском и Баренцевом морях, а также совместной оценке трудноизвлекаемых запасов нефти месторождений Компании в Западной Сибири и Ставропольском крае.

Заключено соглашение с Eni о создании СП для освоения лицензионных участков российского шельфа в Баренцевом и Черном морях. Eni полностью профинансирует геологоразведочные работы и компенсирует основную часть исторических затрат.

Завершена сделка по созданию СП на базе ООО «НГК «Итера» в области добычи и реализации газа. Консолидированные доказанные и вероятные запасы СП по классификации PRMS составляют 427 млрд. куб. м газа и 25,8 млн. т жидких углеводородов.

На XVII Петербургском международном экономическом форуме, по сложившейся практике собравшем представителей мировой политической и бизнес-элиты, «НК «Роснефть» подписала рекордное количество соглашений, экономически значимых как для Компании, так и для страны в целом.

- Характеристика ОАО НК «Роснефть».

«Роснефть» – лидер российской нефтяной отрасли и одна из крупнейших публичных нефтегазовых компаний мира. Основными видами деятельности «Роснефти» являются разведка и добыча нефти и газа, производство нефтепродуктов и продукции нефтехимии, а также сбыт произведенной продукции. Компания включена в перечень стратегических предприятий России. Ее основным акционером (69,50% акций) является ОАО «РОСНЕФТЕГАЗ», на 100% принадлежащее государству. В свободном обращении находится около 10% акций Компании.

География деятельности «Роснефти» в секторе разведки и добычи охватывает все основные нефтегазоносные провинции России: Западную Сибирь, Южную и Центральную Россию, Тимано-Печору, Восточную Сибирь, Дальний Восток, шельф Арктических морей. Компания также реализует проекты в Казахстане, Алжире, Венесуэле и ОАЭ. Семь крупных НПЗ «Роснефти» распределены по территории России от побережья Черного моря до Дальнего Востока, а сбытовая сеть охватывает 41 регион страны. «Роснефти» принадлежит также 50% компании Ruhr Oel GmbH, владеющей долями в 4 НПЗ на территории Германии.

Основное конкурентное преимущество «Роснефти» – размер и качество ее ресурсной базы. Компания располагает 22,8 млрд баррелей нефтяного эквивалента (барр. н. э.) доказанных запасов, что является одним из лучших показателей среди публичных нефтегазовых компаний мира. При этом по запасам жидких углеводородов «Роснефть» является безусловным лидером. Обеспеченность Компании доказанными запасами углеводородов составляет 25 лет, а бльшая часть запасов относится к категории традиционных, что дает возможность эффективно наращивать добычу. Компания располагает также 12,5 млрд барр. н. э. вероятных запасов и 10,5 млрд барр. н. э. возможных запасов, которые являются источником восполнения доказанных запасов в будущем.

Для обеспечения устойчивого роста добычи в долгосрочной перспективе «Роснефть» активно расширяет свою ресурсную базу за счет геологоразведочных работ и новых приобретений. Коэффициент восполнения доказанных запасов углеводородов за последние 5 лет в среднем составил около 150% без учета приобретений, что является одним из самых высоких показателей в отрасли. Основную часть геологоразведочных работ «Роснефть» осуществляет в наиболее перспективных нефтегазоносных регионах России (Восточная Сибирь, шельф южных морей России, Дальний Восток), что обеспечивает Компании доступ примерно к 50,5 млрд барр. н. э. прогнозных извлекаемых ресурсов.

«Роснефть» успешно реализует стратегию устойчивого роста добычи, в том числе благодаря внедрению самых современных технологий. Одновременно «Роснефть» демонстрирует высокую эффективность деятельности в целом и имеет самый низкий уровень удельных операционных затрат на добычу нефти не только среди российских, но и среди основных международных конкурентов.

«Роснефть» является одним из крупнейших независимых производителей газа в Российской Федерации. Компания добывает более 12 млрд куб. м газа в год и обладает огромным потенциалом для дальнейшего наращивания добычи благодаря наличию значительного объема запасов. В настоящее время «Роснефть» реализует программу по увеличению уровня использования попутного нефтяного газа до 95%.

В настоящее время «Роснефть» реализует проекты расширения и модернизации своих НПЗ с целью улучшения баланса между добычей и переработкой, а также для увеличения выпуска качественной продукции с высокой добавленной стоимостью, соответствующей самым современным экологическим стандартам.

Отличительная черта «Роснефти» – наличие собственных экспортных терминалов в Туапсе, Де-Кастри, Находке, Архангельске, которые позволяют существенно повысить эффективность экспорта продукции Компании. «Роснефть» в настоящее время осуществляет комплексные программы их расширения и модернизации с целью обеспечения соответствия этих мощностей планируемым объемам экспорта.

Одной из стратегических задач «Роснефти» является увеличение объемов реализации собственной продукции напрямую конечному потребителю. С этой целью Компания развивает розничную сбытовую сеть, насчитывающую в настоящее время 1800 АЗС, и занимает второе место среди российских компаний по количеству автозаправочных станций.

«Роснефть» заключила Соглашение о стратегическом сотрудничестве с компанией ExxonMobil, которое на начальном этапе предусматривает совместную разведку лицензионных участков в Карском и Черном морях. В планах альянса - ряд проектов в области геологоразведки и освоения углеводородных месторождений в России, США и других странах мира. В рамках партнерства «Роснефть» и ExxonMobil планируют создать Арктический научно-проектный центр шельфовых разработок (ARC) для совместных исследований российских и американских специалистов.

В области защиты окружающей среды «Роснефть» руководствуется требованиями законодательства РФ и нормами международного права. Одним из приоритетных направлений работы Компании является сокращение выбросов вредных веществ в атмосферу. Особое внимание уделяется мерам предупреждающего характера, направленным на минимизацию негативного воздействия на окружающую среду. В частности, «Роснефть» реализует Целевую экологическую программу на 2009-2014 г.г., направленную на модернизацию природоохранных сооружений и оборудования.

- Основные задачи деятельности ОАО НК «Роснефть».

«Роснефть» стремится укрепить свое положение среди ведущих мировых энергетических корпораций, сохранить лидерские позиции по операционным показателям и войти в группу лидеров по финансовым показателям и акционерной стоимости.

Ключевые условия достижения этих целей:

- непрерывное повышение эффективности по всем направлениям деятельности;

- устойчивый рост бизнеса;

- повышение информационной прозрачности и открытости;

- высокая социальная ответственность;

- развитие и использование новых технологий.

Динамичное развитие Компании в последние годы позволило создать мощный потенциал для устойчивого роста и планомерной реализации стратегических задач. Ключевыми составляющими этого являются уникальная по масштабу и качеству ресурсная база, высококвалифицированные кадры и эффективная система инновационного развития.

Основные стратегические приоритеты Компании

Устойчивый рост добычи нефти.

«Роснефть» ставит перед собой задачу устойчиво наращивать добычу нефти при условии благоприятной макроэкономической конъюнктуры и оптимальной системы налогообложения. Стратегическим приоритетом Компании является эффективное извлечение запасов и обеспечение максимального коэффициента извлечения нефти на разрабатываемых месторождениях.

В краткосрочной и среднесрочной перспективе рост добычи будет обеспечен за счет месторождений Восточной Сибири. Ключевым проектом в этом регионе является Ванкорское месторождение, введенное в эксплуатацию в середине 2009 г. Проектный уровень добычи на месторождении, достичь которого планируется в ближайшие годы, составляет 25 млн т (в 2010 г. добыча на месторождении превысила 12 млн т).

Потенциал второго крупного месторождения в Восточной Сибири, Юрубчено-Тохомского, превышает 7,5 млн т нефти в год, однако реализация проекта зависит от создания оптимальной системы налогообложения. За 2009-2010 гг. «Роснефть» открыла в Восточной Сибири четыре крупных месторождения с суммарными запасами по категориям С1 и С2 российской классификации в 425 млн т нефти. Данные месторождения станут следующими объектами разработки.

Обладающие высоким потенциалом традиционные регионы добычи Компании, такие, как Западная Сибирь и Центральная Россия, останутся базисными в среднесрочной перспективе. Основной акцент здесь будет делаться на максимально эффективном вовлечении запасов в разработку, поиске новых технологий для использования потенциала нетрадиционных коллекторов, а также доразведке запасов с использованием самых современных методик.

Для обеспечения устойчивого роста добычи в долгосрочной перспективе «Роснефть» постоянно развивает ресурсную базу. В новых регионах проводится обширная программа геологоразведочных работ. Ключевыми являются ресурсы Восточной Сибири и Черного моря, а в более отдаленной перспективе – ресурсы шельфа Арктики. В 2010 г. Компания приобрела первые лицензии на разведку и разработку арктического шельфа.

Монетизация запасов газа.

«Роснефть» владеет около 800 млрд. куб. м доказанных запасов газа по международной классификации. В разработке в настоящее время находится только 24% запасов. В связи с этим развитие газового сектора и монетизация запасов являются одной из приоритетных задач Компании.

Потенциал «Роснефти» по добыче газа превышает 55 млрд. куб. м в год. Основной прирост добычи может дать Харампурское месторождение в Западной Сибири, на котором сосредоточено 50% доказанных запасов газа ОАО «НК «Роснефть».

Монетизации запасов газа способствует и реализуемая «Роснефтью» программа увеличения уровня использования попутного нефтяного газа до 95%, в том числе с целью соответствия требованиям российского законодательства.

Развитие сектора переработки и сбыта.

В секторе переработки и сбыта основным приоритетом «Роснефти» является обеспечение устойчивого роста как количественных, так и качественных показателей, а также соблюдение современных требований к производимой продукции.

Компания планомерно реализует масштабные программы модернизации имеющихся НПЗ, нацеленные на увеличение глубины переработки и повышение качества выпускаемой продукции. Результатами модернизации станут наиболее полное и эффективное использование углеводородного сырья, рост добавленной стоимости производимых нефтепродуктов, соответствие продукции современным экологическим нормам (Евро-4 и Евро-5), а также расширение ее ассортимента.

Крупнейшим действующим проектом «Роснефти» по наращиванию мощностей в секторе переработки является проект реконструкции Туапсинского НПЗ, реализация которого позволит увеличить мощность завода с 5 до 12 млн т. В 2010 г. было принято решение о строительстве нефтехимического завода мощностью 3,4 млн т на Дальнем Востоке России и современного НПЗ мощностью 1 млн т в г. Грозный на юге страны. Кроме того, было достигнуто соглашение о приобретении 50%-ной доли в компании Ruhr Oel GmbH, владеющей долями в четырех НПЗ на территории Германии, а также заложен первый камень в основание НПЗ в Китае мощностью 13 млн т.

Для максимизации эффекта вертикальной интеграции «Роснефть» непрерывно расширяет, оптимизирует и модернизирует сеть АЗС, а также развивает новые виды бизнеса – бункеровку и авиазаправочный бизнес.

- Организационная и производственная структуры ОАО НК «Роснефть».

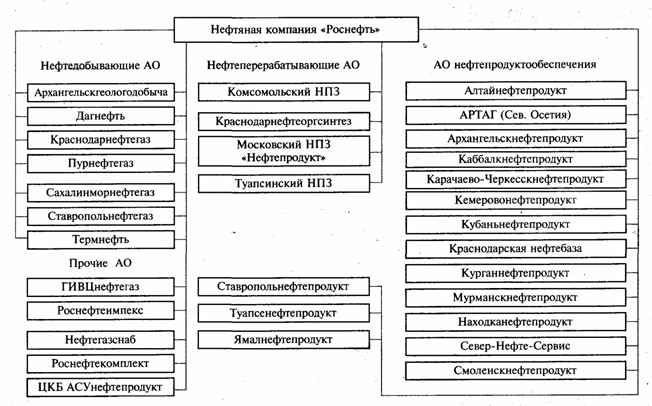

Рисунок 1. Организационная структура ОАО НК « Роснефть».

Структура органов управления ОАО «НК «Роснефть» определена Уставом и Кодексом корпоративного поведения Компании и сформирована исходя из требований российского корпоративного законодательства и положений Кодекса корпоративного поведения, рекомендованного к применению распоряжением Федеральной комиссии по рынку ценных бумаг от 4 апреля 2002 года № 421/р.

Деятельность органов управления ОАО «НК «Роснефть» регламентируется Федеральным законом «Об акционерных обществах», Уставом, Кодексом корпоративного поведения, Положением об общем собрании акционеров, Положением о Совете директоров, Положением о коллегиальном исполнительном органе (Правлении), Положением о единоличном исполнительном органе (Президенте) и другими внутренними документами Компании.

В соответствии с Уставом ОАО «НК «Роснефть» органами управления Компанией являются:

- Общее собрание акционеров;

- Совет директоров;

- коллегиальный исполнительный орган (Правление);

- единоличный исполнительный орган (Президент).

Высшим органом управления ОАО «НК «Роснефть» является общее собрание акционеров Компании. Все акционеры ОАО «НК «Роснефть» являются владельцами голосующих акций и могут участвовать в общем собрании акционеров Компании с правом голоса по всем вопросам его компетенции. Порядок созыва, подготовки и проведения общего собрания акционеров ОАО «НК «Роснефть» регулируется Уставом, Положением об общем собрании акционеров и Кодексом корпоративного поведения Компании.

ОАО «НК «Роснефть» ежегодно проводит годовое общее собрание акционеров. Инициатором проведения годового общего собрания акционеров Компании является Совет директоров ОАО «НК «Роснефть».

Общие собрания акционеров, которые Компания может проводить помимо годового общего собрания акционеров, являются внеочередными.

Совет директоров ОАО «НК «Роснефть» в соответствии с Федеральным законом «Об акционерных обществах» и Уставом Компании осуществляет общее руководство деятельностью ОАО «НК «Роснефть», за исключением решения вопросов, отнесенных к компетенции общего собрания акционеров Компании.

Члены Совета директоров ОАО «НК «Роснефть» избираются общим собранием акционеров на срок до следующего годового общего собрания акционеров. Совет директоров избирается в составе 9 членов. В Совете директоров обеспечено оптимальное соотношение исполнительных, неисполнительных и независимых членов (4 члена Совета директоров являются независимыми). В соответствии с Кодексом корпоративного поведения ОАО «НК «Роснефть» Совет директоров Компании для реализации своих функций создает из своих членов постоянно действующие Комитеты.

В составе Совета директоров ОАО НК «Роснефть» созданы следующие комитеты:

- по аудиту;

- по кадрам и вознаграждениям;

- по стратегическому планированию.

Комитеты формируются из членов Совета директоров ОАО «НК «Роснефть», обладающих профессиональным опытом и знаниями в соответствующей сфере. Комитеты состоят из членов Совета директоров Компании, не являющихся исполнительными директорами, и возглавляются независимыми директорами. Председатель Комитета избирается членами каждого Комитета из их числа и утверждается на заседании Совета директоров ОАО «НК «Роснефть». Комитет не является органом Компании и не имеет права действовать от имени Совета директоров.

К исключительным функциям Комитета Совета директоров по аудиту Компании относятся: оценка кандидатов в аудиторы ОАО «НК «Роснефть» и предоставление результатов такой оценки Совету директоров Компании; оценка заключения аудитора ОАО «НК «Роснефть» до представления его на общем собрании акционеров Компании; оценка эффективности действующих в ОАО «НК «Роснефть» процедур внутреннего контроля и подготовка предложений по их совершенствованию.

В функции Комитета по аудиту также входят осуществление контроля полноты и достоверности налогового, бухгалтерского и управленческого учета в ОАО «НК «Роснефть», рассмотрение внутренних процедур Компании по управлению рисками и проведение анализа эффективности таких процедур и обеспечения их соблюдения, а также иные функции, предусмотренные Положением о Комитете Совета директоров по аудиту ОАО «НК «Роснефть».

Основными функциями Комитета по кадрам и вознаграждениям являются: формирование кадровой политики ОАО «НК «Роснефть»; разработка принципов и критериев определения размера вознаграждения и компенсаций членов Совета директоров, исполнительных органов, Ревизионной комиссии и руководства Компании; разработка программы долгосрочного вознаграждения работников ОАО «НК «Роснефть» (бонусная и опционная) и другие функции, предусмотренные Положением о Комитете Совета директоров по кадрам и вознаграждениям ОАО «НК «Роснефть».

Члены Комитета не могут участвовать в принятии решений об оценке

их собственной деятельности и при определении собственного вознаграждения.

К основным функциям Комитета по стратегическому планированию относятся: формирование стратегии развития и управления, инвестиционной и финансовой стратегии ОАО «НК «Роснефть»; определение приоритетных направлений деятельности Компании, предварительное одобрение планов финансово-хозяйственной деятельности ОАО «НК «Роснефть» на краткосрочную и долгосрочную перспективу, а также иные функции, предусмотренные Положением о Комитете Совета директоров по стратегическому планированию ОАО «НК «Роснефть».

Руководство текущей деятельностью ОАО «НК «Роснефть» осуществляется единоличным исполнительным органом (Президентом) и коллегиальным исполнительным органом (Правлением) Компании. Деятельность исполнительных органов ОАО «НК «Роснефть» регулируется Уставом, Кодексом корпоративного поведения, Положением о коллегиальном исполнительном органе (Правлении), Положением о единоличном исполнительном органе (Президенте) Компании.

К компетенции исполнительных органов ОАО «НК «Роснефть» относятся все вопросы руководства текущей деятельностью Компании, за исключением вопросов, отнесенных к компетенции Общего собрания акционеров и Совета директоров ОАО «НК «Роснефть».

Члены Правления ОАО «НК «Роснефть» утверждаются Советом директоров Компании по предложению Президента ОАО «НК «Роснефть» сроком на 3 года.

В НК «Роснефть» функционирует система контроля над финансово-хозяйственной деятельностью, которая включает: Ревизионную комиссию, Комитет Совета директоров по аудиту и Департамент внутреннего аудита.

Существующий порядок подчиненности и взаимодействия элементов системы контроля обеспечивает уровень независимости, необходимый для ее эффективного функционирования, и соответствует передовой международной практике в данной области.

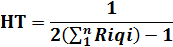

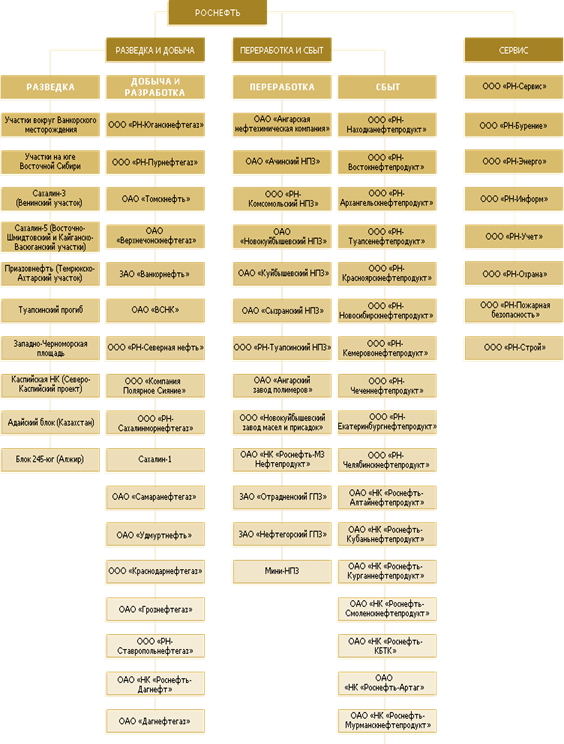

Производственная структура ОАО НК «Роснефть» представлена на рисунке 2.

Рисунок 2. Производственная структура ОАО НК «Роснефть».

- Управление персоналом и социальная программа ОАО НК «Роснефть».

Компания «Роснефть» была и по-прежнему остается одним из самых крупных работодателей Российской Федерации, обеспечивая работой около 170 тысяч человек во всех Федеральных округах.

Персонал НК «Роснефть» является ключевым ресурсом ее развития. Ценность человеческой жизни — главный приоритет при взаимодействии Компании с работниками, поэтому охране труда, промышленной безопасности, сохранению здоровья персонала Компания уделяет первостепенное внимание. Перед Компанией стоят масштабные и сложные стратегические задачи, решение которых напрямую зависит от мотивированности работников на эффективный труд, а также от их профессионального и личностного развития. Мотивация подразумевает современные комфортные условия труда, систему оплаты труда, способную обеспечить достойный уровень дохода, который в свою очередь зависит от эффективности труда работника, достаточный уровень социальных льгот. Профессиональное и личностное развитие осуществляется через действующие в Компании системы обучения и карьерного продвижения работников.

В рамках общего курса Компании на реализацию международных проектов и расширение своей деятельности в сложных географических условиях Компания поставила перед собой приоритетные задачи в области управления персоналом:

- Обеспечить наличие высококвалифицированного персонала, способного поддерживать устойчивое развитие Компании с использованием передовых подходов в области технологий и управления.

- Обеспечить высокую мотивацию сотрудников на повышение персональной эффективности и достижение командного результата.

- Обеспечить привлечение молодых талантливых специалистов в Компанию.

- Обеспечить сохранение и использование в рамках Компании лучшего опыта и обмена знаниями.

- Создать корпоративную культуру, обеспечивающую долгосрочную лояльность сотрудников к Компании и ее привлекательность для лучших менеджеров и специалистов на рынке труда.

- Обеспечить социальную защищенность сотрудников Компании и членов их семей.

В рамках проводимой интеграции с активами ТНК-ВР анализируются подходы к поддержке и развитию персонала, для обеспечения эффективной системы управления персоналом в новых условиях.

Основа системы управления персоналом Компании – достойная оплата труда сотрудников. ОАО «НК «Роснефть» — одна из немногих крупных российских компаний, систематически проводящих ежегодную индексацию заработной платы.

В 2012 году заработная плата персонала продолжала повышаться и, как свидетельствуют данные Федеральной службы государственной статистики, в абсолютном большинстве производственных дочерних обществ оставалась выше средней по региону.

Социальные выплаты и льготы – неотъемлемая часть системы вознаграждения персонала. Социальный пакет распространяется на всех сотрудников дочерних обществ и структурных подразделений и включает:

- льготы, нацеленные на охрану здоровья и получение полноценного отдыха:

- добровольное медицинское страхование, бесплатные и льготные путевки на отдых и санаторно-курортное лечение для сотрудников и их детей, оплату проезда до места отдыха и обратно.

- единовременная материальная помощь в сложных жизненных ситуациях;

- единовременное пособие при выходе на пенсию.

Кроме того, в ряде дочерних обществ работникам предоставляются бесплатное питание, дополнительные выплаты женщинам, находящимся в отпуске по уходу за детьми, компенсация расходов на проживание в общежитиях и другие льготы. Состав и масштабы этих льгот зависят от экономических возможностей общества и условий коллективного договора.

Среди социальных льгот Компании особое место занимает образовательный беспроцентный заем – социальная помощь на получение базового высшего образования работников и их детей в российских вузах с государственной аккредитацией.

Одним из самых массовых корпоративных мероприятий, направленных на повышение мотивации персонала Компании, являются конкурсы профессионального мастерства «Лучший по профессии».

Превратившийся в добрую корпоративную традицию ежегодный смотр-конкурс «Лучший по профессии» выполняет в кадровой политике Компании сразу несколько функций. Это одновременно и инструмент морального поощрения наиболее эффективных сотрудников, и механизм обмена передовым опытом, накопленным в различных дочерних обществах.

Ежегодное проведение столь масштабного мероприятия способствует укреплению корпоративной культуры ОАО «НК «Роснефть».

Роснефть также предоставляет своим сотрудникам равные возможности для постоянного совершенствования их способностей и навыков. Ключевым аспектом ее политики в области обучения и развития персонала является стратегия внутреннего роста и профессионального развития. Компания уверена, что повышения общего профессионального уровня сотрудников можно достичь в первую очередь путем воспитания своих собственных специалистов.

Важным элементом стратегии внутреннего роста и профессионального развития являются программы корпоративного обучения, призванные повысить образовательный уровень сотрудников и усилить их личную мотивацию. Программы корпоративного обучения, разрабатываемые совместно с ведущими российскими и зарубежными институтами и бизнес-школами, предназначены для всех категорий сотрудников. Для более эффективной реализации образовательных программ Компания постоянно совершенствует шкалу оценок, по которой определяется потенциал ее специалистов. Наиболее перспективным сотрудникам Роснефть предоставляет возможность перехода в те подразделения, где их потенциал раскроется наиболее полно.

Одним из приоритетных направлений кадровой политики Компании является работа с молодыми специалистами. В Компании действует программа обучения и развития молодых специалистов «Три ступени», в которой подробно распланированы профессиональный рост и развитие молодых специалистов в течение первых трех лет их работы.

В первый год работы (первая ступень) молодой специалист адаптируется к новым для себя производственным условиям: изучает традиции Компании, своего предприятия, знакомится с руководством. В течение первого месяца работы за молодым специалистом обязательно закрепляется наставник, вместе с которым молодой специалист составляет индивидуальный план развития.

Во второй год работы (вторая ступень) молодой специалист участвует в программе профессионально-технического корпоративного обучения, проходит оценку личностно-профессиональных качеств и определяет перспективу профессионального роста. Обязательным условием является участие молодого специалиста в научно-технических конференциях, которое позволяет проявить способности к инновационным решениям.

Научно-технические конференции (НТК) ежегодно проводятся во всех основных дочерних обществах Компании. На конференциях молодые специалисты защищают проекты, направленные на улучшение производственных процессов: повышение эффективности, сокращение производственных затрат, внедрение новых форм и методов работы, использование передовых технологий и т.п. Кроме того, молодые специалисты Компании участвуют в конкурсе «ТЭК России», организуемом с участием Министерства промышленности и торговли, а также Министерства энергетики РФ.

В процессе третьего года работы (третья ступень) Компания проводит оценку трудового вклада и потенциала молодых специалистов. Оценка учитывает результаты обязательного обучения молодого специалиста, мнения о нем его наставника и руководителей, успехи в НТК и конкурсах. В итоге выявляются молодые специалисты с творческим и лидерским потенциалом, которые зачисляются в кадровый резерв Компании.

Программа кадрового резерва Компании включает системную работу по выявлению лучших, наиболее перспективных сотрудников, их подготовке и продвижению на ключевые управленческие позиции. Для Компании программа кадрового резерва – это гарантия кадровой защищенности и роста эффективности бизнеса, для сотрудников – это, прежде всего, возможности для развития и карьерного роста.

Программа кадрового резерва Компании предполагает формирование резерва на позиции 1-го, 2-го и 3-го эшелонов управления.

Резерв на позиции 1-го эшелона управления – руководители среднего звена на целевые позиции руководителей высшего звена (вице-президентов, руководителей структурных подразделений аппарата управления Компании, генеральных директоров, заместителей генеральных директоров дочерних обществ и другие должности аналогичного уровня).

Резерв на позиции 2-го эшелона управления – руководители нижнего звена на целевые позиции руководителей среднего звена (руководителей нефтегазодобывающих управлений, цехов, департаментов, отделов и их заместителей).

Резерв на позиции 3-го эшелона управления – специалисты (в т.ч. молодые) на целевые позиции руководителей нижнего звена.

Одним из ключевых аспектов социальной политики НК «Роснефть» является благотворительная и спонсорская деятельность. Компания оказывает поддержку многим проектам, осуществляемым в различных регионах Российской Федерации. Благотворительные средства поступают в общественные и муниципальные организации, образовательные и медицинские учреждения, спортивные клубы и многим другим адресатам. Всего в 2012 году расходы Компании на благотворительность составили 3,4 млрд рублей. (в 2011 году — 2,9 млрд рублей).

Важным направлением благотворительных программ НК «Роснефть» является оказание финансовой помощи родовым общинам малочисленных народов Севера, на территории которых ведется производственно-хозяйственная деятельность. Для них строятся школы и больницы, благоустраиваются населенные пункты. Компанией также закупается оборудование для ведения промыслового хозяйствования и топливо, осуществляется детская летняя оздоровительная программа, финансируется участие в выставках, конкурсах и других мероприятиях.

Большое значение Роснефть придает возрождению духовного наследия России и укреплению нравственных начал в жизни общества. За последние годы при активном участии Компании были восстановлены или заново построены храмы во многих регионах страны, включая Москву, Юг России, Сибирь и Дальний Восток.

Всего в 2012 году в регионах присутствия Компании в рамках соглашений и по благотворительности направлены средства на строительство, ремонт, оснащение и поддержку 114 детских садов и дошкольных учреждений, 211 школ, 84 культурных и 82 спортивных объекта, 43 лечебных учреждения и 49 храмов.

- Конкурентные преимущества и риски ОАО НК «Роснефть».

Компания входит в число крупнейших российских работодателей и оказывает значительное воздействие на экономику, общество и окружающую среду.

Основные факторы экономического воздействия:

- весомый вклад в энергобезопасность Российской Федерации и обеспечение нефтепродуктами ее регионов;

- Компания является одним из крупнейших национальных налогоплательщиков – суммарные выплаты в консолидированный бюджет Российской Федерации и таможенные пошлины в 2012 году превысили 3 трлн рублей;

- значительное влияние на промышленные рынки: трубной продукции, продукции машиностроения и сервисных услуг;

- дочерние общества Компании являются крупными работодателями в российских регионах и градообразующими предприятиями во многих муниципальных образованиях, внося определяющий вклад в их социально-экономическое развитие и рост инвестиционной привлекательности.

Основные факторы воздействия на общество:

- обеспечение занятости с достойным уровнем оплаты труда и социальной поддержки;

- вклад в формирование этичных общественных и деловых отношений посредством соблюдения прав человека, равноправия, прозрачных отношений с поставщиками и подрядчиками, социально ответственного подхода при интеграции Компании и ее дочерних и зависимых обществ;

- повышение образовательного потенциала регионов, поддержка спорта и здорового образа жизни;

- благотворительная поддержка населения, учреждений культуры, инициатив местных сообществ;

- вклад в поддержание традиционного образа жизни коренных малочисленных народов Севера в регионах деятельности.

Конкурентные преимущества:

- уникальная по масштабам и качеству ресурсная база;

- крупнейшие в России новые проекты в секторе разведки и добычи;

- самые низкие удельные операционные расходы на добычу;

- стратегическое предприятие Российской Федерации.

НК «Роснефть» постоянно проводит оценку значимости правовых, финансовых, производственно-технических, экологических и иных рисков, которые могут повлиять на устойчивое развитие Компании.

В 2012 году началась работа по созданию системы комплексного управления рисками. Был сформирован Департамент рисков, который разработал «дорожную карту» по развитию системы. Для внедрения системы управления рисками разработан план работ, который учитывает масштабы деятельности ОАО «НК «Роснефть». Была разработана Концепция системы управления рисками, которая находится на стадии согласования.

Концепция предусматривает идентификацию и оценку рисков, мероприятия по управлению рисками и их взаимосвязь с процессами управления Компании, соответствующую отчетность, а также повышение информированности в отношении рисков как внутренних, так и внешних заинтересованных сторон.

В условиях интеграции активов ТНК-ВР система управления рисками адаптируется и дорабатывается, учитывая новые потребности Компании.

Основные риски, связанные с деятельностью Компании

Риски, связанные с ценами на сырую нефть, газ и нефтепродукты: Снижение цен может привести к уменьшению объемов рентабельной добычи нефти и газа, осуществляемой Компанией, а это, в свою очередь, приведет к уменьшению объема эффективных к разработке запасов Компании, к снижению экономической эффективности программ проведения поисково-разведочных работ.

Риски, связанные с зависимостью от монопольных поставщиков услуг по транспортировке нефти, газа и нефтепродуктов, и их тарифов: НК «Роснефть» зависит от монопольных поставщиков услуг по транспортировке нефти и нефтепродуктов, таких как ОАО «АК «Транснефть», ОАО «Российские железные дороги» и ОАО «Газпром», и не имеет контроля над инфраструктурой, которую они эксплуатируют, и платежами, которые они взимают.

Риски, связанные с географическими и климатическими условиями: Аномально низкие уровни температур в зимний период в ряде северных регионов могут осложнить работу нефтедобывающих предприятий Компании. Низкие зимние температуры, сложная ледовая и волновая обстановка в северных морях повышают риски, связанные с безопасностью геологоразведочных работ на шельфе, что может приводить к задержкам в реализации проектов. Экспорт нефти через черноморские терминалы в средиземноморские порты может быть ограничен пропускной способностью пролива Босфор, а также погодными условиями на Черном море (штормовые ветра) в осенний период. При сложной ледовой обстановке в зимний период могут закрываться и экспортные терминалы на Балтийском море и в Де-Кастри. Любая продолжительная задержка в работе экспортных терминалов может негативно отразиться на результатах деятельности и финансовом положении Компании.

Риски, связанные с реализацией добываемого газа: Единая система газоснабжения, которой владеет и управляет ОАО «Газпром», осуществляет транспортировку практически всего газа на территории России. Дальнейший рост объемов добываемого Компанией газа и увеличение объемов его реализации независимым региональным трейдерам и независимым промышленным потребителям будут зависеть от достаточного доступа к мощностям Единой системы газоснабжения, который в настоящее время не гарантирован.

Риски, связанные с неточностью данных по запасам нефти и газа: Данные по запасам нефти и газа являются расчетными и основываются главным образом на результатах внутренней аналитической работы, проведенной фирмой D&M – независимым консультантом Компании по вопросам технологии нефтедобычи. Фактический размер запасов может существенно отличаться от этих оценок.

Риски, связанные с конкуренцией: В нефтегазовой отрасли существует жесткая конкуренция. Компания конкурирует в основном с другими ведущими российскими нефтегазовыми компаниями и занимает одно из лидирующих мест в отрасли как в России, так и в мире, что существенно улучшает ее позиции в конкурентной борьбе. Она обладает существенным портфелем новых проектов для поддержания и улучшения своей позиции в конкурентной борьбе в будущем.

Риски, связанные с негативным воздействием на окружающую среду, охраной труда и промышленной безопасностью, которые могут привести к существенным затратам: Вся деятельность Компании – разведка, добыча, переработка и транспортировка нефти, нефтепродуктов и газа – могут оказывать негативное воздействие на окружающую среду, быть опасными для здоровья и жизни работников. Источником опасности может быть как человеческий фактор, такой как нарушение правил техники безопасности, так и отказ оборудования, стихийное бедствие или противоправные действия третьих лиц. Дополнительную важность эта категория рисков приобретает при работе в сложных климатических и географических условиях, например при освоении шельфовых лицензионных участков. Последствиями, связанными с наступлением этих рисков, могут быть значительный ущерб окружающей среде и угроза здоровью и жизни людей, так как в большинство процессов вовлечено значительное количество нефти, газа и нефтепродуктов, которые являются легко возгорающимися и взрывоопасными материалами. Как результат, Компания может столкнуться не только с существенной потерей доходов и дополнительными издержками, но и риском прекращения деятельности отдельных объектов и серьезным ущербом для репутации Компании.

Риски, связанные с недостаточно эффективной системой реагирования на аварийные ситуации: Производственные процессы Компании связаны с высокой вероятностью возникновения инцидентов и аварийных ситуаций. Поэтому для всех процессов и объектов Компании, где такая вероятность есть, разработаны соответствующие планы реагирования на них. Неэффективность разработанного плана или неспособность действовать согласно разработанным планам может усилить негативные последствия от наступившего события. Это может привести к дополнительным существенным затратам на устранение последствий наступившего события и восстановления нормальной производственной деятельности.

Риски, связанные с неспособностью привлечь и удержать квалифицированный персонал: Квалифицированный персонал, как работники так и руководители, — один из основных факторов успеха для Компании. Реализация стратегических целей и высокие показатели деятельности являются результатом слаженной работы коллектива. Недостаточная квалификация персонала Компании или дефицит квалифицированных кадров могут привести к неспособности достичь стратегических целей, ожидаемых финансовых результатов, а также к дополнительным финансовым издержкам на поиск и замену персонала и негативным последствиям для репутации Компании.

Риски, связанные с развитием альтернативной энергетики: Альтернативная энергетика в настоящее время находится в начальной стадии своего развития; однако при этом многие традиционные энергетические компании уже активно инвестируют в проекты альтернативной энергетики. Пока подобные проекты в основном несут в себе маркетинговую составляющую, однако, в будущем это может стать одним из конкурентных преимуществ. Недостаточное развитие проектов в области альтернативной энергетики может в будущем нести в себе дополнительные финансовые потери и негативно сказываться на репутации Компании.

Страновые и региональные риски: Компания осуществляет свою деятельность во всех федеральных округах Российской Федерации и ее деятельность не должна противоречить стратегиям развития регионов деятельности. Компания сталкивается также с рисками, связанными с осуществлением деятельности за пределами Российской Федерации. В большинстве случаев это страны с развивающимися рынками и они подвержены более серьезным политическим, экономическим, социальным и правовым рискам, чем страны с более развитыми рынками. Во многих отношениях риски, связанные с осуществлением деятельности в этих странах, аналогичны или могут быть более высокими, чем в России.

Финансовые риски: Компания интенсивно наращивает и расширяет свою деловую активность, привлекая для этих целей как собственные, так и заемные средства. Основную часть валовой выручки Компании формируют экспортные операции по реализации нефти и нефтепродуктов. Соответственно, колебания обменных курсов валют к рублю оказывают воздействие на результат финансово-хозяйственной деятельности Компании, что является фактором валютного риска. Валютный риск Компании существенно снижается ввиду наличия затрат, которые выражены в иностранной валюте, и займов, обслуживание которых также выражены долларах США. Являясь крупным заемщиком, Компания также подвержена воздействию рисков, связанных с изменениями процентных ставок.

Правовые риски: К правовым рискам, которым подвержена деятельность Компании относятся риски изменения налогового законодательства, правил таможенного контроля и пошлин, требований по лицензированию основной деятельности Компании либо лицензированию прав пользования объектами, нахождение которых в обороте ограничено (включая природные ресурсы), правового регулирования отношений землепользования и градостроительных отношений, судебной практики по вопросам, связанным с деятельностью Компании (в том числе по вопросам лицензирования), которые могут негативно сказаться на результатах ее деятельности, а также на результатах текущих судебных процессов, в которых участвует Компания. К правовым рискам также относятся нарушения антимонопольного законодательства, последствиями которого могут быть существенные штрафы, исчисляемые в процентах от годовой выручки (от 8%) на рынке определенного товара. Отдельный важный блок в группе правовых рисков – риски, связанные с изменением законодательства в области охраны окружающей среды и промышленной безопасности.

Страхование

Компания рассматривает страхование как инструмент управления рисками, который позволяет перенести финансовые потери от реализации рисков, подлежащих страхованию, на страховые организации. Наиболее существенные риски размещаются на международном перестраховочном рынке.

Компания заключает, ежегодно продлевая срок их действия, договоры страхования рисков, связанных с разведкой, переработкой и хранением нефти и нефтепродуктов. Страховое покрытие распространяется также на производственные и перерабатывающие мощности, строительно-монтажные работы. В соответствии с российским законодательством Компания «Роснефть» заключает договоры страхования обязательных видов ответственности.

В Компании действует программа страхования рисков на ключевых активах, включая страхование имущества, поломки оборудования, убытков от перерыва в производстве, комплексного страхования рисков при проведении строительно-монтажных работ при реализации программы модернизации НПЗ.

В 2012 году Компания внедрила программу комплексного страхования гражданской ответственности в отношении деятельности Компании в России и за рубежом, включая страхование рисков нанесения ущерба при работе на суше и шельфе.

Глава 2. Анализ результатов деятельности ОАО НК «Роснефть».

Эффективное использование экономических ресурсов и потенциала общества невозможно без изучения сущности процессов и явлений, происходящих в экономике.

Однако ввиду многогранности и широты экономической жизни общества изучение явлений в целом крайне затруднено. Значительно облегчить исследование экономических процессов позволяет метод расчленения объекта изучения на компоненты – экономический анализ.

Выделяются общетеоретический экономический анализ, который изучает экономические процессы и явления на макроуровне и конкретно – экономический анализ на микроуровне (анализ хозяйственной деятельности, который применяется для изучения деятельности экономических субъектов).

Анализ финансово-хозяйственной деятельности играет важную роль в повышении экономической эффективности деятельности организации, в её управлении, в укреплении её финансового состояния. Он представляет собой экономическую науку, которая изучает экономику организаций, их деятельность с точки зрения оценки их работы по выполнению бизнес-планов, оценки их имущественно-финансового состояния и с целью выявления неиспользованных резервов повышения эффективности деятельности организаций.

Анализ финансово-хозяйственной деятельности - это процесс, при помощи которого оценивается прошлое и текущее финансовое положение предприятия.

Стабильный успех предприятия зависит от чёткого и эффективного планирования им своей деятельности, регулярного сбора и аккумулирования информации о состоянии рынков и собственных перспективах и возможностях, что позволяет ему вырабатывать стратегию и тактику финансово-хозяйственной деятельности.

Таблица 1

Ключевые производственные и финансовые показатели

|

|

9 мес.2013

|

6 мес.20131

|

III кв.2013

|

II кв.

20131

|

изм., III кв.

ко IIкв., %

|

|

Операционные результаты

|

|

Добыча углеводородов (тыс. барр. н.э./сут)

|

4 831

|

4 804

|

4 884

|

4 786

|

2,0%

|

|

Добыча нефти и ЖУВ (тыс. барр./сут)

|

4 187

|

4 183

|

4 193

|

4 185

|

0,2%

|

|

Добыча газа (млрд куб. м.)

|

26,10

|

15,28

|

10,82

|

9,31

|

16,2%

|

|

Переработка нефти (млн т)

|

65,47

|

39,45

|

26,02

|

23,61

|

10,2%

|

|

|

|

Финансовые результаты, млрд руб.

|

|

Выручка от реализации и доход от зависимых и совместных компаний

|

3 344

|

1 988

|

1 356

|

1 176

|

15,3%

|

|

EBITDA

|

674

|

371

|

303

|

215

|

40,9%

|

|

Чистая прибыль

|

417

|

137

|

2802

|

35

|

700,0%

|

|

Капитальные затраты

|

378

|

248

|

130

|

153

|

(15,0)%

|

|

Свободный денежный поток3

|

152

|

68

|

84

|

35

|

140,0%

|

- Результаты ранее опубликованной консолидированной отчетности за 6 мес. 2013 г.

- Чистая прибыль включает эффект предварительной переоценки приобретенных активов ТНК-BP в размере 167 млрд руб.

- Скорректирован на суммы предоплаты по долгосрочным договорам поставки нефти и операций с торговыми ценными бумагами.

Добыча углеводородов (включая добычу дочерними и пропорционально консолидируемыми обществами и долю в добыче зависимых обществ) за III кв. 2013 г. увеличилась на 2,0%, до 4 884 тыс. барр. н.э./сут. Добыча нефти и ЖУВ достигла 4 193 тыс. барр. / сутки, добыча газа возросла до 10,82 млрд куб.м.

Рост добычи нефти во многом обусловлен успешной реализацией программы бурения на месторождениях Уватской группы и Ванкора. Ванкорское месторождение сохраняет позиции ведущего развивающегося актива в портфеле Компании, демонстрируя успешные результаты безаварийного бурения и уверенно двигаясь к достижению рубежа в 70 млн т накопленной добычи в конце 2013 г. Три наиболее крупных развивающихся актива – Ванкорское, Верхнечонское и Уватская группа – обеспечили в III кв. почти 19% добычи нефти Компании. «Роснефть» проводит ускоренную подготовку к вводу новых месторождений в Западной, Восточной Сибири и Ямало-Ненецком автономном округе.

Рост добычи газа по итогам III кв. 2013 г. на 16,2%, прежде всего, связан с консолидацией активов НГК «Итера». Органический рост объемов был обеспечен за счет вывода на проектный режим вновь введенных компрессорных станций на Приобском и Правдинском месторождениях Юганскнефтегаза.

«Роснефть» переработала 26,02 млн т нефти на российских и зарубежных НПЗ в III кв. 2013 г. Рост объемов переработки на 10,2% обусловлен, в частности, вводом в эксплуатацию самой мощной в России установки первичной переработки нефти на Туапсинском НПЗ, что позволит Компании наращивать объемы переработки и в будущем. Увеличение объема переработки нефти позволило нарастить поставки высококачественного моторного топлива для удовлетворения растущего спроса внутреннего рынка.

Выручка от реализации (с учетом доли в прибыли зависимых и совместных компаний) по итогам III кв. 2013 г. увеличилась на 15,3%, достигнув 1 356 млрд руб. Основным фактором роста выручки стало увеличение объемов реализации нефтепродуктов и газа, сопровождавшееся благоприятной ценовой конъюнктурой на мировых рынках.

Эффективный контроль за операционными расходами и реализация синергий с новыми активами обеспечили рост прибыли до уплаты процентов, налога на прибыль и амортизации (EBITDA) за III кв. 2013 г. на 40,9%, до рекордных 303 млрд руб. Дополнительно этому способствовал положительный эффект временного лага по экспортной пошлине.

В результате в III кв. 2013 г. «Роснефть» сгенерировала положительный свободный денежный поток в размере 84 млрд руб., выплатив при этом рекордные 85 млрд руб. дивидендов своим акционерам.

Из баланса, представленного в приложении, видно, что валюта баланса за 9 месяцев 2013 года увеличилась по сравнению с 2012 годом на 54.4%, что связано со значительным увеличением финансовых вложений в 2013 году.

Чистая прибыль ОАО "НК "Роснефть" по РСБУ за 9 месяцев 2013г. снизилась в годовом измерении в 4,2 раза и составила 55,58 млрд руб.

Выручка компании в отчетном периоде 2013г. увеличилась на 28,2% и составила 2,47 млрд руб, против 1,93 млрд руб годом ранее. Себестоимость выросла на 44,6% и составила 1,38 трлн руб. (2012г. - 954 млрд руб.).

Прибыль до налогообложения составила 71,63 млрд руб. против 273,39 млрд руб. в соответствующем периоде 2012г.

Долгосрочные обязательства компании на 30 сентября 2013г. составили 2,191 трлн руб., на 31 декабря 2012г. этот показатель был на уровне 924 млрд руб., краткосрочные обязательства увеличились до 1,081 трлн руб. против 293,15 млрд руб. на конец 2012г.

Анализ рентабельности.

Под рентабельностью предприятия понимается его способность к приращению вложенного капитала.

Предприятие считается рентабельным, если доходы от реализации продукции покрывают издержки производства и кроме того образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Ключевой индикатор, отражающий прирост всего вложенного капитала называется уровнем общей рентабельности.

Робщ = (прибыль до начисления %/активы)*100%

Робщ 2012 = (273 390 675/3 783 000 000)*100% = 7,23%

Робщ 2013 = (71 631 423/4 586 126 272)*100% =1,57%

Уровень общей рентабельности за 9 месяцев 2013 года понизился на 5,66%. Это связано с тем, что прибыль до начисления процентов понизилась в большей степени, чем активы.

Уровень общей рентабельности – основной ключевой индикатор при анализе рентабельности предприятия.

Рентабельность оборота показывает, какую прибыль предприятие получает с 1 д.е. реализуемой продукции.

Роб = (прибыль до начисления %/выручка от реализации)*100%

Роб 2012 = (273 390 675/1 926 333 320)*100% =1,42%

Роб 2013 =(71 631 423/2 470 193 662)*100% =2,9%

Рентабельность оборота за 9 месяцев 2013 года составила 2,9% и увеличилась по сравнению с аналогичным периодом 2012 года

Повышение рентабельности оборота означает более эффективное ведение хозяйственной деятельности.

Рентабельность собственного капитала показывает, какую прибыль получает предприятие с 1 д.е. собственного капитала.

Рск = (прибыль до начисления % / собственный капитал)*100%

Рск 2012 = (273 390 675/2 256 000 000)*100% = 12,12%

Рск 2013 = (71 631 423/1 313 093 654)*100% = 5,46%

Снижение рентабельности собственного капитала связано со снижением прибыли до начисления процентов.

Рентабельность продаж (ROS) характеризует эффективность предпринимательской деятельности (сколько прибыли имеет предприятие с рубля выручки). Рентабельность продаж может рассчитываться как в целом по предприятию, так и по отдельным видам продукции.

ROS = (чистая прибыль/выручка от реализации)*100%

ROS2012 = (235 281 932/1 926 333 320)*100% = 12,21%

ROS2013 = (55 578 014/2 470 193 662)*100% = 2,25%

Причина снижения рентабельности продаж в 2013 году в выросших издержках.

Анализ ликвидности.

Ликвидность организации - определяет наличием у неё ликвидных средств и отражает способность в любой момент совершать необходимые расходы.

Существуют 3 основных показателя ликвидности:

1) коэффициент текущей ликвидности - финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам); коэффициент, характеризующий достаточность оборотного капитала и стабильности финансового положения компании (норма 1,5 - 2,5).

Ктл = оборотный капитал /краткосрочные задолженности

Ктл2012 = 1 296 220 147/1 293 152 890 = 1,002

Ктл2013 = 1 428 973 209/1 081 458 953 = 1,32

Полученные значения коэффициента ликвидности меньше нормы. В 2013 году показатель увеличился по сравнению с 2012 годом.

2) коэффициент срочной ликвидности - финансовый коэффициент, равный отношению высоколиквидных текущих активов (Дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) к краткосрочным обязательствам (текущим пассивам)(норма выше 0,7 – 0,8). Коэффициент срочной ликвидности отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Ксрл = (ДС+КФВ+ДЗ)/краткосрочная задолженность

Ксрл 2012 = (233 428 067+2 816 129+390 751 235)/293 152 890 = 2,14

Ксрл 2013 = (140 064 541+433 426+733 300 968)/1 081 458 953 = 0,81

Коэффициент срочной ликвидности соответствует норме (выше 0,7). В 2013 году этот коэффициент снизился.

3) коэффициент абсолютной ликвидности - финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Считается, что нормальным значение коэффициента должно быть не менее 0,5.

Кабс.л = ДС+КФВ / З.крат

Кабс.л2012 = 233 428 067+2 816 129/293 152 890 = 0,81

Кабс.л2013 = 140 064 541+433 426/1 081 458 953 = 0,13

Коэффициент абсолютной ликвидности в 2012 году соответствует норме ( выше 0,5), а в 2013 году не соответствует норме.

Анализ финансовой устойчивости.

Финансовая устойчивость — составная часть общей устойчивости предприятия, сбалансированность финансовых потоков, наличие средств, позволяющих организации поддерживать свою деятельность в течение определенного периода времени, в том числе обслуживая полученные кредиты и производя продукцию.

Предприятие считается платёжеспособным, если сумма оборотных активов (запасов, денежных средств, дебиторской задолженности и т.д.) больше его внешней задолженности.

При расчёте коэффициента платёжеспособности используется значение собственного капитала, т.к. именно за счёт него покрываются убытки, которые могут возникнуть в процессе экономической деятельности предприятия.

Кп = Собственный капитал/Активы

Кп 2012= 1 274 613 804/2 492 659 133 = 0,511

Кп 2013= 1 313 093 654/4 586 126 272 = 0,286

В 2013 году данный коэффициент снизился, т.к. собственный капитал увеличился незначительно, а активы увеличились примерно в 2 раза.

Коэффициент обеспеченности собственными оборотными средствами показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости. Нормальное значение: 0,1 и более.

Ко= Собственный капитал/Оборотные активы.

Ко2012=1 274 613 804/1 296 220 147=0,98

Ко2013=1 313 093 654/1 428 973 209=0,92

Данный коэффициент находится в пределах нормы. В 2013 году коэффициент снизился на 6%.

Коэффициент маневренности собственного капитала показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. При расчёте собственные оборотные средства определены как разность между суммой всех оборотных средств и краткосрочной задолженностью

Км=Собственные оборотные средства/ Собственный капитал

Км2012 =1 003 067 257/1 274 613 804 = 0,79

Км2013 = 347 514 256/1 313 093 654 = 0,26

В 2013 году значение данного коэффициента снизилось за счёт увеличения краткосрочных обязательств.

Коэффициент соотношения заемных и собственных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов.

Кссз = Заемный капитал/ Акционерный капитал

Кссз2012 = 1 218 045 329/1 274 613 804 = 0,96

Кссз2013 = 3 273 032 618/1 313 093 654 = 2,49

В 2013 году данный коэффициент существенно увеличился по сравнению с 2012 годом, что свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов.

Коэффициент концентрации заемного капитала - определенная мера дополнения к коэффициенту концентрации собственного капитала (коэффициенту финансовой независимости (платёжеспособности)).

Коэффициент концентрации заемного капитала показывает, сколько заемного капитала приходится на единицу финансовых ресурсов или же, фактически, частицу заемного капитала в общем размере финансовых ресурсов предприятия. Коэффициент концентрации заемного капитала положительно оценивается в случае его снижения, а сумма коэффициента концентрации заемного капитала и коэффициента концентрации собственного капитала равняется единице. Чем ниже этот показатель, тем меньшей считается задолженность холдинговой компании или ее дочернего предприятия и тем более стойким будет его финансовое состояние.

Ккзк = Заемный капитал/ Активы

Ккзк2012 = 1 218 045 329/2 492 659 133 = 0,49

Ккзк2013 = 3 273 032 618/4 586 126 272 = 0,714

В 2013 году данный показатель увеличился по сравнению с 2012 годом, что свидетельствует об увеличении задолженности ОАО НК «Роснефть».

Анализ деловой активности.

Деловая активность предприятия проявляется в динамичности её развития для достижения поставленных целей и задач, что отражает натуральные стоимостные показатели эффективности использования экономического потенциала, расширении рынков сбыта продукции.

Показатели деловой активности отражают уровень оборачиваемости, как всего имущества предприятия, так и отдельных её частей, а так же оборотных собственных и заемных средств.

Общий коэффициент оборачиваемости капитала характеризует объём реализованной продукции на 1 руб средств, вложенных в деятельность предприятия. Его рост в динамике рассматривается, как благоприятная тенденция.

Кобщ об= Выручка от реализации/Активы

Кобщ об 2012 = 1 926 333 320/2 492 659 133 = 0,77

Кобщ об 2013=2 470 193 662/4 586 126 272 = 0,54

Общий коэффициент оборачиваемости понизился в 2013 году за счёт значительного увеличения активов.

коэффициент оборачиваемости дебиторской задолженности

Кобдз= выручка от реализации/среднегодовая величина ДЗ

Среднегодовая величина ДЗ = (ДЗ2013+ДЗ2012)/2

Среднегодовая ДЗ =(793467825+418546528)/2= 606007176,5

Кобдз2012= 1926333320/606007176,5 = 3,18 оборот/год

Кобдз2013= 2470193662/606007176,5 = 4,08 оборот/год

Коэффициент оборачиваемости дебиторской задолженности увеличился в 2013 году.

Длительность оборота дебиторской задолженности

Tдз = 365/КОб дз

Тдз2012 = 365/3,18 = 114,78 дни/оборот

Тдз2013 =365/4,08 = 89,46 дни/оборот

Длительность оборота дебиторской задолженности снизилась в 2013 году, что рассматривается как положительная тенденция.

Все полученные результаты сведены в Таблицу 2.

Таблица 2

|

Показатель

|

2013 год

|

2012 год

|

|

Анализ рентабельности

|

|

Уровень общей рентабельности, %

|

1,57

|

7,23

|

|

Рентабельность оборота, %

|

2,9

|

1,42

|

|

Рентабельность собственного капитала, %

|

5,46

|

12,12

|

|

Рентабельность продаж, %

|

2,25

|

12,21

|

|

Анализ ликвидности

|

|

Коэффициент текущей ликвидности

|

1,32

|

1,002

|

|

Коэффициент срочной ликвидности

|

0,81

|

2,14

|

|

Коэффициент абсолютной ликвидности

|

0,13

|

0,81

|

|

Анализ финансовой устойчивости

|

|

Коэффициент платёжеспособности

|

0,286

|

0,511

|

|

Коэффициент обеспеченности собственными оборотными средствами

|

0,92

|

0,98

|

|

Коэффициент маневренности

|

0,26

|

0,79

|

|

Коэффициент соотношения заемных и собственных средств

|

2,49

|

0,96

|

|

Коэффициент концентрации заемного капитала

|

0,714

|

0,49

|

|

Анализ деловой активности

|

|

Общий коэффициент оборачиваемости капитала

|

0,54

|

0,77

|

|

Коэффициент оборачиваемости дебиторской задолженности, оборот/год

|

4,08

|

3,18

|

|

Длительность оборота дебиторской задолженности, дни/оборот

|

89,46

|

114,78

|

Глава 3. Отраслевой анализ.

- Анализ отраслевой структуры.

Отраслевая структура экономики в широком понимании представляет собой совокупность качественно однородных групп хозяйственных единиц, характеризующихся особыми условиями производства в системе общественного разделения труда и играющих специфическую роль в процессе расширенного воспроизводства.

При проведении отраслевого анализа основным объектом исследования является хозяйственная отрасль – совокупность предприятий, конкурирующих на одном потребительском рынке с аналогичными товарами и услугами. Цель отраслевого анализа – определение привлекательности отрасли и ее отдельных товарных рынков.

В России действует Отраслевой классификатор отраслей народного хозяйства (ОКОНХ), в котором выделяются:

Отрасли производственной сферы

- 10 000 - промышленность;

- 20 000 - сельское хозяйство;

- 30 000 - лесное хозяйство;

- 50 000 - транспорт и связь;

- 60 000 - строительство;

- 70 000 - торговля и общественное питание;

- 80 000 - материально-техническое снабжение и сбыт;

- 81 000 - заготовки;

- 82 000 - информационно-вычислительное обслуживание;

- 83 000 - операции с недвижимым имуществом;

- 84 000 - общая коммерческая деятельность по обеспечению функционирования рынка;

- 85 000 - геология и разведка недр, геодезическая и гидрометеорологическая службы;

- 87 000 - прочие виды деятельности сферы материального производства.

Отрасли непроизводственной сферы

- 90 000 - жилищно-коммунальное хозяйство;

- 90 300 - непроизводственные виды бытового обслуживания населения;

- 91 000 - здравоохранение, физическая культура и социальное обеспечение;

- 92 000 - народное образование;

- 93 000 - культура и искусство;

- 95 000 - наука и научное обслуживание;

- 96 000 - финансы, кредит, страхование и пенсионное обеспечение;

- 97 000 - управление;

- 98 000 - общественные объединения.

ОКОНХ предназначен для обеспечения машинной обработки информации для управления народным хозяйством и используется для решения задач АСУ(автоматизированной системы управления) различных уровней управления и обеспечения их информационной совместимости.

ОКОНХ представляет собой группировки видов деятельности по отраслям, отличающимся характером функций, выполняемых ими в общей системе общественного разделения труда.

При помощи классификатора изучается структура народного хозяйства, складывающаяся в процессе расширенного воспроизводства, характеризуется уровень развития производительных сил общества, степень развития общественного разделения труда.

ОКОНХ призван обеспечить группировку предприятий и организаций по отраслям с целью обеспечения научного анализа межотраслевых связей и пропорций в развитии народного хозяйства, сопоставимости показателей при анализе экономической эффективности общественного производства и роста производительности общественного труда, а также увязки плановых и отчетных показателей, характеризующих развитие экономики и культуры страны.

Внутри крупных отраслей народного хозяйства, складывающихся на основе общественного разделения труда, выделяются более дробные отрасли, которые представляют собой совокупность предприятий, производящих однородную продукцию, или совокупность учреждений, организаций, связанных с выполнением определенных общественных функций.

Исходя из данного деления отраслей ОАО НК «Роснефть является представителем отрасли производственной сферы 10 000 - промышленность.

Таблица 3

Коды ОКОНХ ОАО НК «Роснефть».

|

Код

|

Тип кода

|

Название деятельности

|

|

-

|

ФМ Отрасли

|

Нефтяная и газовая промышленность

|

|

11210

|

ОКОНХ

|

Нефтедобывающая промышленность

|

|

84100

|

ОКОНХ

|

Посреднические услуги при купле-продаже товаров,ценных бумаг,валюты и сдача в наем(в аренду,в прокат)

|

По характеру воздействия на предмет отрасли промышленности делятся на две группы:

- Добывающие отрасли обеспечивают получение природных ресурсов минерального и растительного происхождения. Таким образом, к добывающей промышленности относят горнодобывающие предприятия – по добыче руд цветных и черных металлов и нерудного сырья для металлургии, горнохимического сырья, нефти, газа, угля, торфа, сланцев, соли, нерудных строительных материалов, а также гидроэлектростанции, предприятия по лесоэксплуатации, по улову рыбы и добыче морепродуктов.

- Обрабатывающие отрасли обеспечивают переработку исходного сырья, полученного в добывающей промышленности, а также в сельском хозяйстве. К обрабатывающей промышленности относят предприятия по производству черных и цветных металлов, проката, химических и нефтехимических продуктов, машин и оборудования, продуктов деревообработки и целлюлозно-бумажной промышленности, цемента и других строительных материалов, продуктов легкой и пищевой промышленности, а также теплоэлектростанций и предприятий по ремонту промышленных изделий.

По данной классификации ОАО НК «Роснефть» относится к добывающей отрасли.

В настоящее время отрасли промышленности объединены в следующие комплексы: топливно-энергетический, металлургический, машиностроительный, химико-лесной, агропромышленный, социальный, строительный комплекс и военно-промышленный.

- Топливно-энергетический комплекс (ТЭК) включает угольную, газовую, нефтяную, торфяную и сланцевую промышленности, энергетику, отрасли по производству энергетического и других видов оборудования. Все эти отрасли объединены общей целью – удовлетворение потребностей народного хозяйства в топливе, тепле, электроэнергии.

- Металлургический комплекс (МК) представляет собой интегрированную систему отраслей черной и цветной металлургии, металлургического, горного машиностроения и ремонтной базы.

- Машиностроительный комплекс представляет собой совокупность отраслей машиностроения, металлообработки и ремонтного производства. Ведущими отраслями комплекса являются общее машиностроение, электротехника и радиоэлектроника, транспортное машиностроение, а также производство ЭВМ.

- Химико-лесной комплекс представляет собой интегрированную систему химической, нефтехимической, лесной, деревообрабатывающей, целлюлозно-бумажной и лесохимической промышленности, машиностроения и других отраслей.

- Агропромышленный комплекс (АПК) характеризуется тем, что в его состав входят разнородные по своей технологии и производственной направленности отрасли экономики: система сельского хозяйства, отрасли перерабатывающей промышленности, комбикормовая и микробиологическая промышленность, сельскохозяйственное машиностроение, машиностроение для легкой и пищевой промышленности. В деятельности АПК принимает прямое или косвенное участие около 80 отраслей. Аграрно-промышленный комплекс можно рассматривать как совокупность технологически и экономически связанных звеньев народного хозяйства, конечным результатом деятельности которых является наиболее полное удовлетворение потребностей населения в продовольствии и непродовольственных товарах, производимых из сельскохозяйственного сырья.

- Строительный комплекс включает систему отраслей строительства, промышленность строительных материалов, машиностроение, ремонтную базу.

- Социальный комплекс объединяет более чем 20 подотраслей легкой промышленности, которые могут быть объединены в три основные группы: текстильная; швейная; кожевенная, меховая, обувная – производящие товары народного потребления.

- Военно-промышленный комплекс (ВПК) представлен отраслями и видами деятельности, ориентированными на удовлетворение потребностей Вооруженных Сил.

По данной классификации ОАО НК «Роснефть» относится к предприятию топливно-энергетического комплекса (ТЭК).

Однако так как ОКОНХ введен в действие давно, то он морально устарел. На смену ему был принят классификатор видов экономической деятельности (ОКВЭД). Постановлением Госстандарта России от 6 ноября 2001 года. № 454-ст ОКВЭД вводится с 1 января 2003 г. в практику российской экономики и, в том числе, в информационную систему государственной статистики (приказ Госкомстата России от 07.12.2001 г. № 164).

ОКВЭД построен на основе гармонизации с официальной версией на русском языке Статистической классификации видов экономической деятельности в Европейской экономическом сообществе (КДЕС Ред1) путем сохранения в ОКВЭД из КДЕС кодов и наименований соответствующих четырехзначных позиций. Особенности, отражающие потребности российской экономики по детализации видов деятельности, учитываются в группировках ОКВЭД с пяти- и шестизначными кодами.

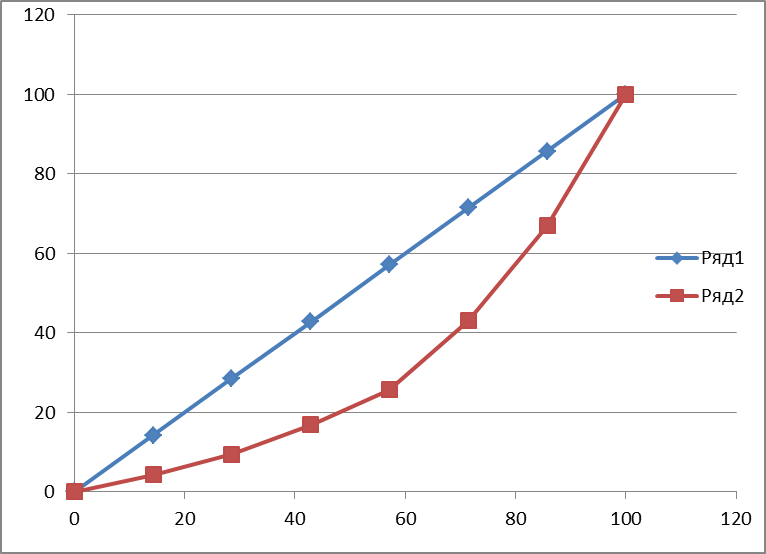

ОКВЭД выделяет следующие виды экономической деятельности (по разделам):