Организация планирования рекламной деятельности в коммерческих банках

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

Зейнуллаев Н.Н.

Организация планирования рекламной

деятельности в коммерческих банках

ДИПЛОМНАЯ РАБОТА

Специальность 5В050900 – Финансы

Костанай, 2015

Министерство образования и науки Республики Казахстан

Костанайский государственный университет имени А. Байтурсынова

«Допущена к защите»

Зав. кафедрой ___________

____________ Д.Кенжебекова

___ ____________2015 г.

ДИПЛОМНАЯ РАБОТА

на тему: «Организация планирования рекламной

деятельности в коммерческих банках»

по специальности 5В050900 – Финансы

Выполнил Н.Зейнуллаев, студент 4

курса очной формы обучения

Научный руководитель Г. Кайырбаева, ст. преподаватель

Костанай, 2015

Содержание

|

Введение………………………………………………………………..…...........

|

3

|

|

1 Теоретические основы организации и планирования рекламной деятельности …………………………………………………..…………...........

|

5

|

|

1.1

|

Понятие, цели и задачи рекламной деятельности ……………………..

|

5

|

|

1.2

|

Специфика банковской рекламы …………………………………….....

|

10

|

|

1.3

|

Процесс организации и планирования рекламной деятельности…….

|

15

|

|

2 Анализ финансово-экономической деятельности АО «Банк ЦентрКредит»

|

28

|

|

2.1

|

Общая характеристика АО «Банк ЦентрКредит»……………………..

|

28

|

|

2.2

|

Анализ финансового состояния банка…………………..……………..

|

36

|

|

2.3

|

Организация маркетинговой деятельности в АО «Банк ЦентрКредит»…………………………………………………………….

|

47

|

|

3 Рекламная деятельность АО «Банк ЦентрКредит» и направления ее совершенствования………………………………………………………………

|

52

|

|

3.1

|

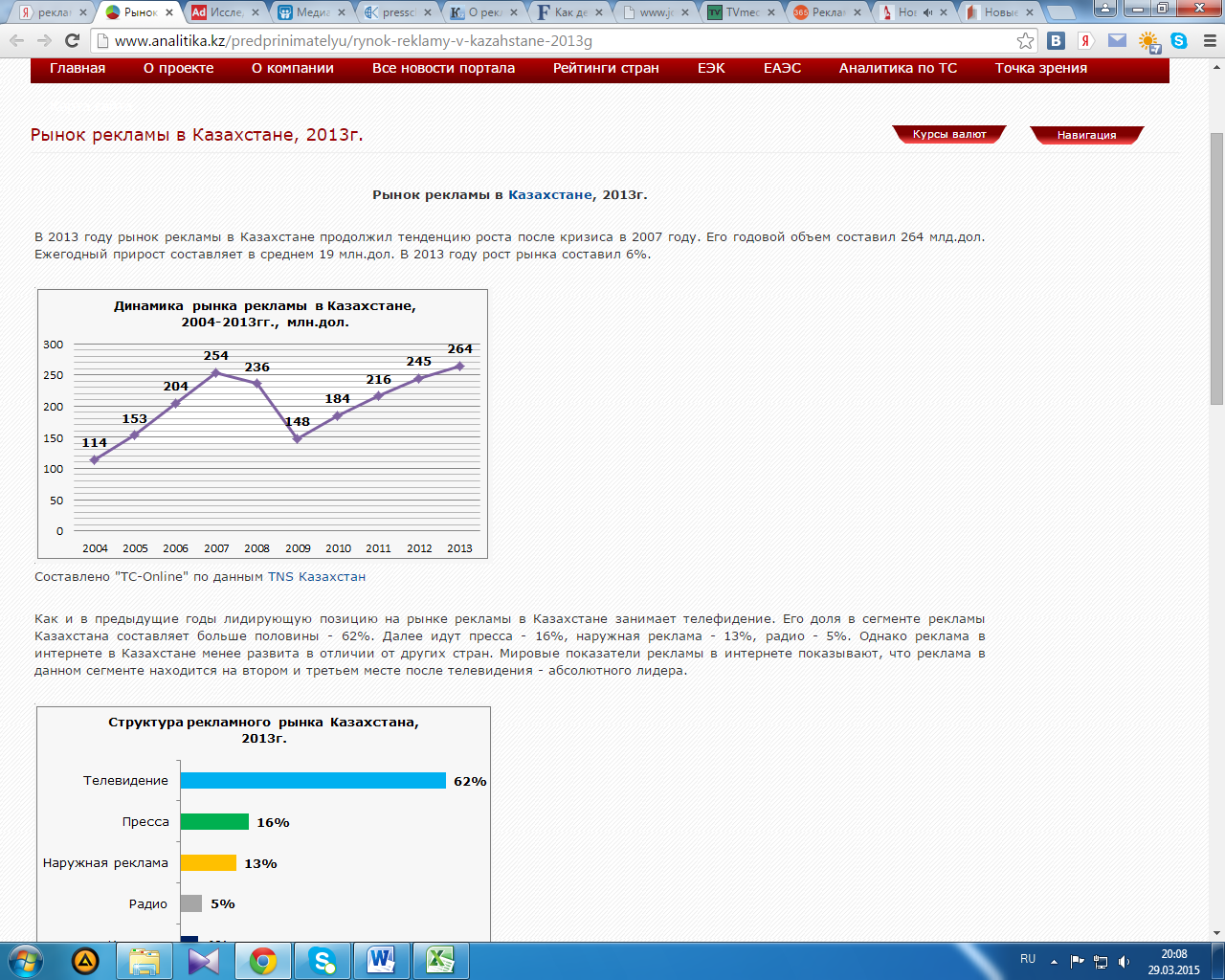

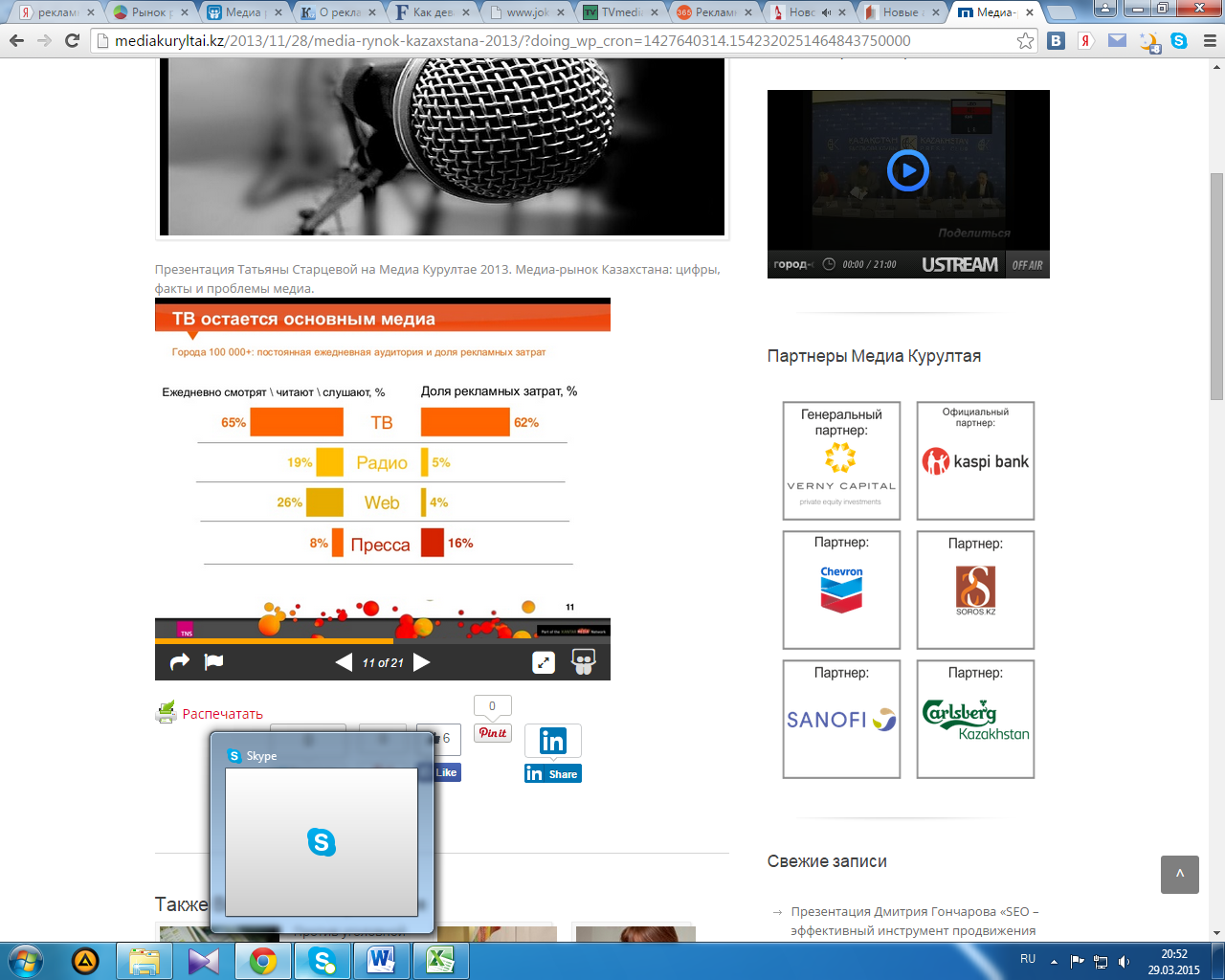

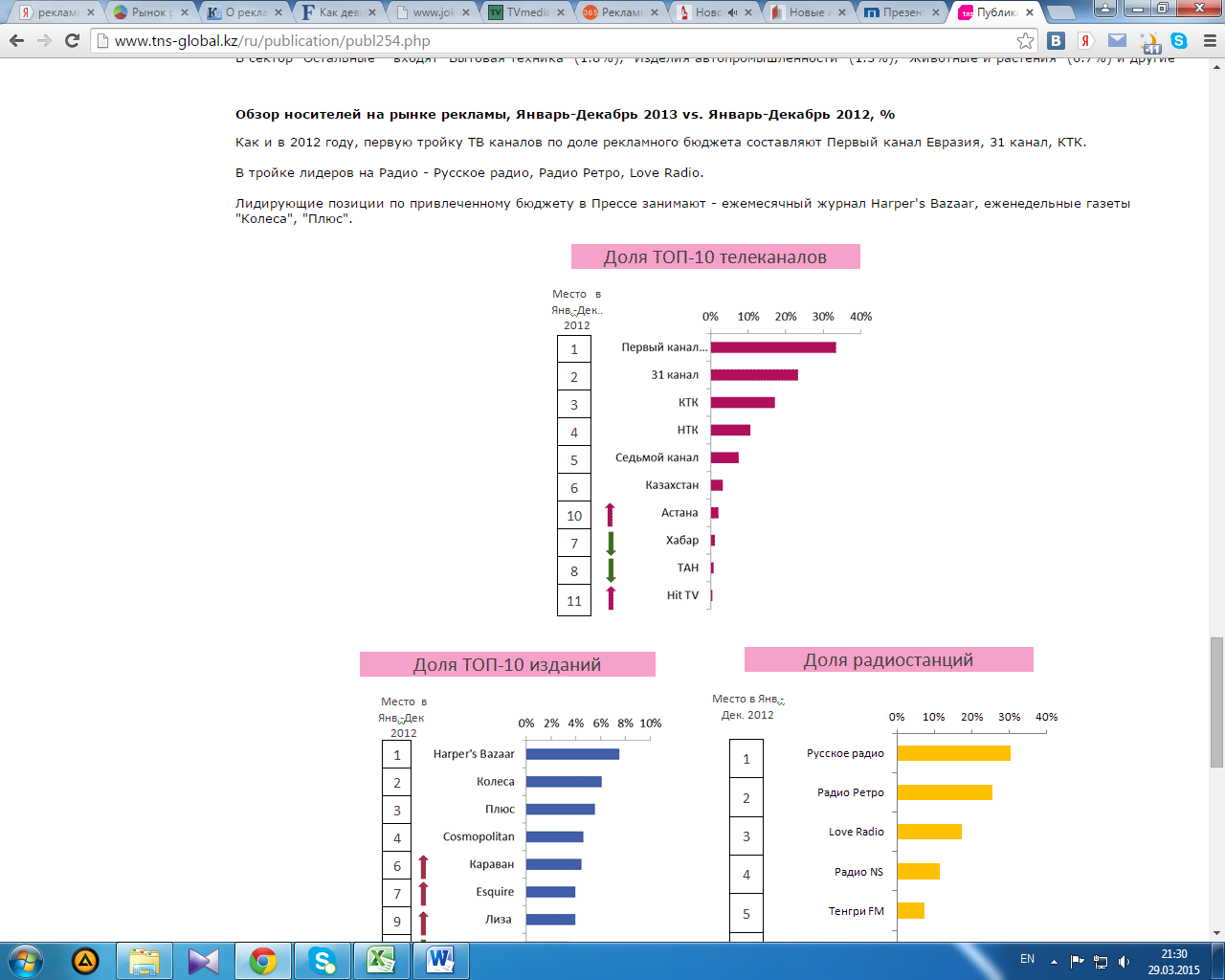

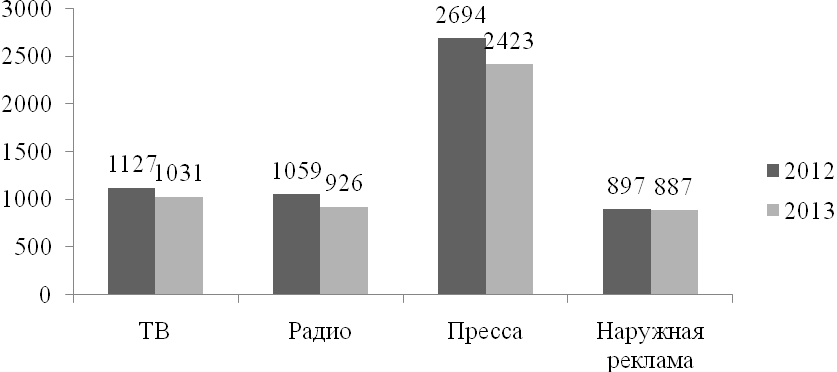

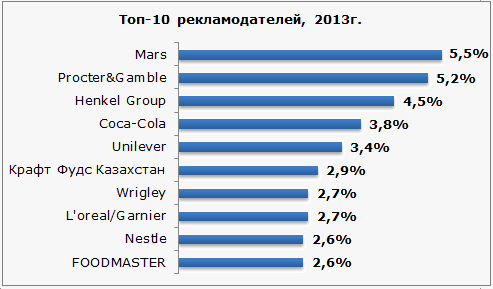

Оценка современного состояния рекламного рынка в Казахстане.....

|

52

|

|

3.2

|

Анализ рекламной деятельности АО «Банк ЦентрКредит» и оценка ее эффективности………………………………………………………..

|

60

|

|

3.3

|

Предложения по совершенствованию рекламной деятельности АО «Банк ЦентрКредит»………………………………………….………….

|

78

|

|

Заключение……………………………………………………………….............

|

83

|

|

Список использованных источников……………………………………...........

|

88

|

|

Приложения ………………………………………………………………...........

|

92

|

Введение

Реклама – информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. Она выделяет продукт из массы конкурирующих товаров. Обычно, в рекламном сообщении перечислены конкурентные преимущества рекламируемой продукции и выгодные дополнения, которые получают клиенты с покупкой данной продукции.

Реклама - является составной частью коммерческой деятельности любого предприятия и, следовательно, она должна осуществляться планомерно и последовательно на основе единой стратегии.

Планирование рекламной деятельности предусматривает определение ее целей, путей их достижения и создает предприятию условия для реализации своих особенностей в условиях жесткой конкуренции. Постановка целей и задач определяет перспективу применения рекламы на предприятии и создает условия для оценки ее эффективности.

Банковские продукты и банковские услуги находятся в тождественном рыночном положении с другими товарами и услугами, поэтому реклама банковских продуктов формируется и дорабатывается с особой тщательностью, чтобы обеспечивать клиентов информацией своевременно и в полном объеме. Жесткая конкуренция в сфере привлечения клиентов заставляет финансовые институты постоянно совершенствовать и изменять свои рекламные кампании. Банковские продукты являются уникальными с той точки зрения, что их невозможно потрогать, осязать, то есть они нематериальны. Поэтому рекламировать данный тип продуктов, намного сложнее.

Актуальность выбранной темы обуславливается тем, что в настоящее время рынок банковских услуг расширяется и вместе с тем появляется множество способов рекламы банковских продуктов. В связи с этим, немаловажным фактором является способность создать такую рекламную кампанию, которая сможет выделить конкретный банковский продукт на фоне конкурентов.

Основной целью данного исследования является анализ особенностей рекламы банковских продуктов, оценка рекламной деятельности коммерческого банка и разработка рекомендаций по ее улучшению.

Для достижения данной цели были поставлены следующие задачи:

- изучение теоретических основ рекламной деятельности;

-исследование отличий рекламы банковских продуктов от рекламы услуг в иных сферах деятельности;

- проведение анализа деятельности АО «Банк ЦентрКредит»;

- анализ современного состояния казахстанского рынка рекламы;

-исследование организации рекламной работы в банке и разработка рекомендаций по ее улучшению.

Объектом исследования в данной работе является АО «Банк ЦентрКредит». Предметом исследования выступает непосредственно реклама, как метод продвижения банковских продуктов.

Теоретико-методологической основой послужили труды отечественных и зарубежных авторов в области банковскогодела и банковского маркетинга и их анализ.

Использованы материалы, предоставленные филиалом АО «Банк ЦентрКредит»в г. Костанае.

1 Теоретические основы организации и планирования рекламной деятельности

1.1 Понятие, цели и задачи рекламной деятельности

Рыночная экономика, как показывает опыт многих развитых стран, не может функционировать без института рекламы. Реклама - внутренне присущий элемент рынка, один из важнейших инструментов его развития. Альберт Ласкер, которого в свое время называли «отцом современной рекламы», сказал, что реклама - это «торговля в печатном виде» [1].

Слово «реклама» произошло от латинского reclamare, что означает «кричать». Как термин, определяющий конкретный вид деятельности, а именно рекламную деятельность, он появился во второй половине XVIII в.

Однозначно определить природу рекламы невозможно. В отечественной и зарубежной литературе встречаются разные определения рекламы. Дать точное и краткое определение такого богатого по содержанию понятия, как реклама – дело достаточно сложное. Об этом свидетельствует тот факт, что до сих пор еще не существует общепринятого определения рекламы. Это происходит потому, что реклама объединяет в себе искусство со своими специфическими законами, науку, возникшую на стыке психологии, математики, статистики, логики, социологии и ряда других наук, и, конечно, является одним из основных инструментов современного маркетинга, т. е. реклама по своей природе тройственна [2].

На современном этапе хозяйствования существуют многочисленные и разнообразные подходы к определению рекламы - она может быть определена как:

- процесс коммуникации;

- процесс организации сбыта;

- экономический и социальный процесс, обеспечивающий связь с общественностью;

- информационный процесс;

- процесс убеждения.

Законодательство Республики Казахстана о рекламе состоит из закона от 19 декабря 2003 года № 508-II «О рекламе» [3]. Данный закон является основным правовым документом, регламентирующим влияние рекламной индустрии, дает следующее определение рекламы: «реклама – распространяемая и размещаемая в любой форме с помощью любых средств информация, предназначенная для неопределенного круга лиц и призванная формировать или поддерживать интерес к физическому или юридическому лицу, товарам, товарным знакам, работам, услугам и способствовать их реализации».

Зарубежные авторы, как правило, также широко трактуют определение рекламы, но, в основном, с точки зрения маркетинга. Так, например, по определению Американской Ассоциации Маркетинга реклама представляет собой «… любую форму неличного представления и продвижения идей, товаров или услуг, оплачиваемую точно установленным заказчиком» и служит для привлечения внимания потенциальных потребителей к объекту рекламирования, используя при этом наиболее эффективные приемы и методы с учетом конкретной ситуации» [4].

Ф. Котлер определяет рекламу как «неличные формы коммуникации, осуществляемые через посредство платных средств распространения информации», выражая ее через понятие коммуникации. Безусловно, реклама - это одна из многих форм внешних коммуникаций предприятия (фирмы) [2, с.151].

Учебник Уэллса, Бернета и Мориарти [5], дает следующее определение: «реклама – это оплаченная неперсонализированная коммуникация, осуществляемая идентифицированным спонсором и использующая СМИ с целью склонить к чему-то аудиторию или повлиять на нее (иным образом)».

По мнению Н.С. Морозовой, рекламой принято называть оплаченную форму неличностного представления туристского продукта и формирования спроса на него, а также формирование положительного имиджа туристского предприятия [6].

По нашему мнению, реклама – это однонаправленная форма неличной коммуникации, осуществляемая на платной основе с целью привлечения внимания к объекту рекламирования. Рекламная деятельность – это комплекс рекламных и других мероприятий, объединенных общими целями и задачами, согласованными по времени проведения и рассчитанными на широкие слои населения.

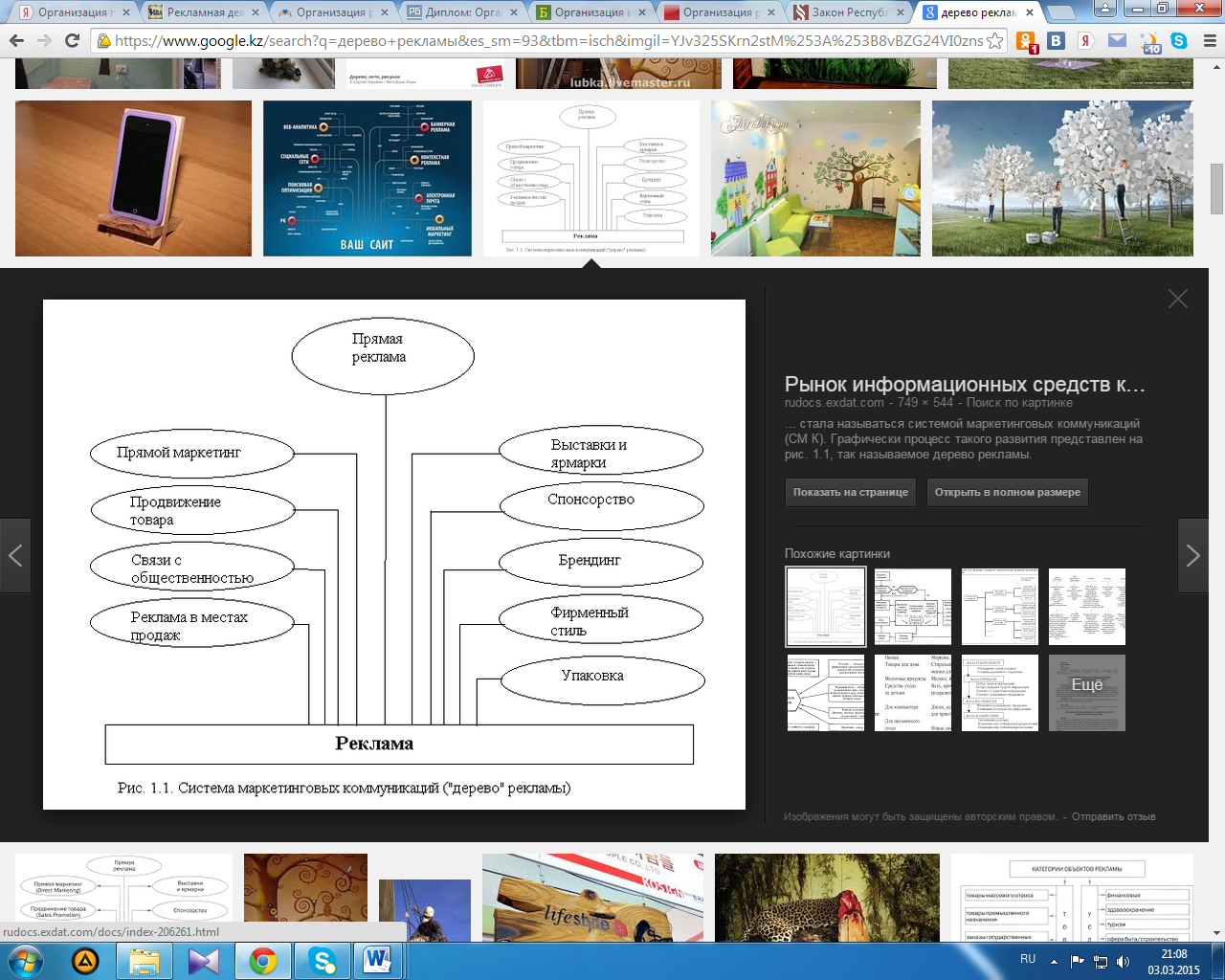

Исторически так сложилось, что длительное время понятие рекламы подразумевало все, связанное с распространением в обществе информации о товарах (услугах) с использованием всех имеющихся на тот момент средств коммуникации. Постепенно развитие рекламы привело к тому, что от нее отпочковались и стали самостоятельно развиваться такие коммуникационные направления, как связи с общественность (Public Relations – PR), прямой маркетинг (Direct Marketing), продвижение товара (Sales Promotion), реклама в местах продаж (Point of Sale – POS), выставочная и ярмарочная деятельность, спонсорство, брендинг (создание популярных марок), упаковка и фирменный стиль. Вся совокупность коммуникационных направлений, связанных с информированием и воздействием на потенциального потребителя, стала называться системой маркетинговых коммуникаций. Графически процесс такого развития получил название «дерево» рекламы и представлен на рисунке 1 [7].

Реклама в своей основе – это экономическое явление, поэтому всегда необходимо понимать, каково ее влияние на субъекты рынка, на участников экономических отношений. Она воздействует как на производителей, так и на потребителей товаров и услуг.

Укажем на некоторые, наиболее важные аспекты влияния рекламы на субъекты рынка [8]:

- реклама, развивая тенденции к расширению производства товаров, содействует обеспечению занятости в производственном секторе экономики различных стран;

- реклама помогает потребителю (потенциальному покупателю) принять лучшее решение о покупке, обеспечивая его информацией о товаре;

- при выводе новых товаров на рынок производители, используя возможности рекламы, обеспечивают себя эффективными средствами общения с потребителями;

Рисунок 1. Система маркетинговых коммуникаций («дерево» рекламы)

- используя различные ассоциации со свойствами товара, реклама может вызывать у потребителя усиление ощущения выгод от его приобретения, ощущение его полезности;

- реклама является одним из главных источников финансирования всех видов средств массовой информации. Доходы от рекламы могут составлять до 60% содержания журналов, 70% объема газет, около 100% времени эфира теле- и радиопрограмм;

- рекламе отведена одна из важнейших ролей в становлении и поддержке торговых марок;

- реклама положительно воздействует на ход разработки новых видов продуктов и предоставляет эффективные способы информирования покупателей об их появлении. Все это в целом способствует привлечению инвестиций, повышению качества товаров и непрерывному расширению возможностей потребительского выбора. В отдельных случаях большие расходы, связанные с разработкой новых продуктов, благодаря рекламе частично возмещаются, поскольку потребители информируются о появлении новых товаров и создаются условия для их приобретения;

- реклама имеет определенное воздействие на уровень конкуренции. В некоторых отраслях интенсивные инвестиции в рекламу приводят к обеспечению основы для приверженности покупателей к одной марке и поэтому представляют серьезный барьер для конкурентов;

- существует определенная связь рентабельности товара с интенсивной рекламой. Это происходит благодаря такому явлению, как долговременность проведения рекламных кампаний. Как показывает статистика, отрасли, допускающие высокие расходы на рекламу, зарабатывают приблизительно на 50% больше, чем другие.

Реклама – очень сложное, многоаспектное явление. Рекламу изучают и как часть процесса продажи товара, и как коммуникацию, и как часть маркетинга, и как искусство, и как продукт профессиональной деятельности, и как процесс передачи рекламной информации потребителю, и как индустрию, и как организационную структуру. Реклама – это и динамично развивающаяся сфера человеческой деятельности. Поэтому был введен термин «рекламная деятельность».

Рекламная деятельность – это особый вид деятельности, процесс взаимодействия ее участников, результатом которого является производство, продвижение и исследование рекламного продукта с целью стимулирования потребительской деятельности или создания имиджа, общественного мнения [9].

Специфика этого вида деятельности предопределяется многими факторами – целями, средствами, участниками, местом в структуре экономической деятельности субъектов рынка.

Сфера рекламной деятельности – это сложная система взаимодействующих между собой юридических и физических лиц – участников рекламной деятельности.

К сфере рекламной деятельности относят:

- изучение потребителей товаров и услуг, которые предстоит рекламировать, и рынка, который предстоит освоить;

- стратегическое планирование (постановка целей), определение границ рынка, разработка бюджета и планов использования средств рекламы; принятие тактических решений по смете расходов при выборе средств рекламы, разработка графиков публикаций и трансляций объявлений; производство рекламы (созданий телевизионных и радиороликов, печатных объявлений, плакатов, щитов и т.д.);

- исследование эффективности рекламы.

Участниками рекламной деятельности являются[10]:

1. Рекламодатели – юридические или физические лица, являющиеся заказчиками рекламных агенств или рекламного средства и оплачивающие работы по выполнению и размещению рекламы. Рекламодатель также является источником рекламной информации для производства, размещения, последующего распространения рекламы. Он заинтересован в рас�пространении информации о себе, причем, как правило, положительной. Рекламодатель обеспечивает организационное руководство и финансовую поддержку разработки рекламы, закупки времени и места в СМИ.

2. Рекламопроизводитель – фирма, которая на основе полученной от рекламодателя информации творчески ее обрабатывает и создает рекламное обращение к потенциальному покупателю какого-либо товара. Такая фирма называется рекламным агентством.

В законе «О рекламе» рекламопроизводитель определяется как «физическое или юридическое лицо, осуществляющее приведение рекламной информации к готовой для распространения и размещения форме».

Рекламные агентства – независимые учреждения, которые выполняют по заказу специфические рекламные функции: проводят рекламные исследования, изготавливают и размещают рекламные материалы и др.

3. Третий участник рекламной деятельности в законе «О рекламе» называется рекламораспространителем и определяется как «юридическое или физическое лицо, осуществляющее размещение и (или) распространение рекламной информации путем предоставления и (или) использования имущества, в том числе технических средств радиовещания, телевизионного вещания, а также каналов связи, эфирного времени и иными способами».

Рекламораспространителями выступают средства массовой информации или средства размещения рекламы, предоставляющие место и время для рекламных обращений с целью донесения их до потребителя. Вопросами размещения рекламы в средствах массовой информации – в печати, на телевидении, радио – занимаются редакционные отделы или спе�циальные маркетинговые службы. Их услуга заключается в продаже места в печатных изданиях или эфирного времени на телевидении и радио для рекламы.

4. Потребители рекламы, товаров и услуг, являющиеся объектами деятельности всех участников рекламного процесса. Обратимся к закону «О рекламе»: «потребители рекламы – неопределенный круг физических и (или) юридических лиц, которым предназначается реклама».

К вспомогательным участникам рекламной деятельности можно отнести:

1) фото- и киностудии, художники, типографии и др., т.е. все те, кто помогает рекламодателям и рекламным агентствам в разработке и изготовле�нии рекламных материалов;

2) исследовательские организации, изучающие среду, субъекты и результаты рекламной деятельности;

3) контролирующие учреждения, осуществляющие функции регулирования и контроля рекламной деятельности.

Авторы книги «Рекламный менеджмент» Р. Батра, Д. Майерс и Д. Аакер считают контролирующими факторами правительство и конкуренцию: «На поведение большинства рекламодателей воздействует широкий спектр правительственных инструкций, регламентирующих перечни и качество изделий, методы их рекламирования. Прямые и косвенные конкуренты обычно известны и служат главным внешним ограничением. Выявление главных конкурентов и методов их продвижения на рынок, а также стратегии поведения – важная часть рекламного менеджмента» [11].

Важно отметить, что рекламная деятельность отличается, к примеру, от производственной, системой отношений, существующей в сфере рекламы. Производственная организация выпускает товары для общества. Прибыль такой организации зависит от того, как потребитель покупает товары. Таким образом, мы имеем систему отношений: производственная организация (фирма, предприятие и т.д.) и потребитель (покупатель) В рекламном бизнесе число его участников больше и цепочка взаимоотношений выглядит иначе (Рисунок 2).

Рисунок 2. Система отношений в рекламной деятельности

Таким образом, в процесс управления рекламной деятельности вовлечены уже не одна фирма-производитель, а еще несколько организаций, естественно, возникающая при этом система отношений является принципиально иной, более сложной. Управление в этом случае предполагает существенно больший объем действий, в том числе по проведению и координации работ всех организаций – участников рекламного процесса, а в результате должен быть получен совокупный продукт для потребителя – реклама товара производителя. В этой цепочке отношений рекламодатель играет инициирующую роль, т.е. выступает заказчиком рекламы; рекламопроизводители и средства рекламирования выполняют функции разработчика рекламы и донесения ее до потребителя.

Структура и содержание «потребления» рекламы в значительной степени отличается от потребления в системе «предприятие - потребитель». Во втором случае потребителю предлагается продукт; конечное действие потребителя в этом случае – покупка этого продукта. Потребитель в сфере рекламной деятельности получает для себя не конечный продукт, а как бы промежуточный, способствующий или помогающий ему в скором или более отдаленном времени приобрести нужный товар (услугу). Таким образом, потребитель рекламы не платит за нее прямо. Реклама в значительной мере способна влиять на процесс принятия решения о покупке [12].

Рекламная деятельность и эффективное управление таковой предполагают ее полное подчинение нуждам потребителя. В процессе вза�имодействия участников рекламной деятельности потребитель выступает как субъект управления наряду с рекламодателем, поскольку между ними при посредничестве рекламных агентств и средств рекламирования устанавливаются взаимозависимые отношения.

1.2 Специфика банковской рекламы

Специфика банковской рекламы обуславливается особенностью банковских услуг – отсутствием их материально-вещественного воплощения. Особенности банковского продукта также накладывают на рекламу ограничения вследствие жесткого государственного регулирования банковской системы. Именно поэтому реклама становится для банков практически единственным средством борьбы за привлечение клиентов. Как следствие, рынок банковской рекламы является весьма емким – по величине рекламных бюджетов банки уступают только производителям продуктов питания, косметических и гигиенических средств. Именно проблемы планирования банковской рекламы и возможные пути их решения являются предметом нашего исследования.

Банковскую рекламу в самом общем виде можно определить как целенаправленное информационное воздействие, в ходе которого потенциальные потребители информируются о наборе предоставляемых финансовых услуг, формируется и поддерживается репутация банка, создаются и поддерживаются взаимопонимание, расположение и сотрудничество между банком и контрагентами[13].

Цель банковской рекламы – привлечь внимание потенциальных клиентов к банку, его возможностям, предоставляемым услугам, подчеркнуть весь спектр их положительных черт.

Исследование современной банковской рекламы позволяет выделить две основные рекламные стратегии, существенно различающихся по своему содержанию и характеру воздействия на целевую аудиторию: традиционную и новаторскую [14].

Основной целью банковской рекламы традиционного типа является формирование у потенциальных клиентов устойчивых стереотипов относительно надежности банков. Весьма характерным приемом для большинства банков, не использующим прямое воздействие поднадоевших всем ключевых слов, является также использование количественных показателей, характеризующих экономику банка. Наиболее подходящим поводом для этого является подведение итогов за год. Данный способ рекламы также относится к «традиционной» стратегии, ее используют 60-70% банков (прежде всего те, которым есть о чем рассказать).

В последнее время наметилась тенденция к смене (модификации) базовой концепции банковской рекламы, традиционно апеллировавшей к надежности и стабильности. Ряд банков в своей рекламе делают акцент на динамичное развитие и новые банковские технологии, формируя у потребителей образ банков нового поколения. Такая стратегия является достаточно новой в отечественной банковской рекламе. Интересно отметить, что число банков, использующих рекламу данного типа, постоянно растет. Теперь «надежность» и «стабильность» стали своего рода необходимыми условиями банковской деятельности и воспринимаются, как нечто само собой разумеющееся. Кроме того, эти категории достаточно сложно количественно измерить (если только в годах существования банка, что, собственно и обыгрывается в рекламе) и они не могут служить критерием ранжирования банков. Немаловажно и то, что категория «стабильность» в условиях не самой благополучной экономической ситуации может иметь и негативную коннотацию, по смыслу приближаясь к термину «стагнация», то есть «стабильность» может восприниматься как консервация негативной ситуации, тогда как значительная часть населения живет ожиданиями позитивных изменений, наступлением периода достатка и процветания.

Достаточным условием (критерием выбора банка) в настоящее время становится деятельность банка «в режиме реального времени» и его возможность обеспечить клиента полным комплексом необходимых услуг. Фактически, на первое место выходит ассортимент продукции и быстрота обслуживания. Сообразно с изменениями рынка меняется и реклама. [15]

Формы рекламы отличаются разнообразием и с точки зрения банковской специфики классифицируются в зависимости от рекламируемых объектов и в зависимости от конкретных целей рекламной кампании (см. Таблицу1).

Таблица 1

Классификация форм банковской рекламы

|

Виды рекламы

|

Содержание

|

|

1

|

2

|

|

В зависимости от рекламируемых объектов

|

|

Реклама банковского продукта

|

Реклама проводится с целью ознакомления клиентов с новыми услугами

|

|

Реклама кредитного института

|

Реклама направлена не на сбыт конкретной услуги, а на привлечение внимания потребителей к определенному кредитному институту

|

|

Реклама потребности

|

Реклама призвана пробудить или сформировать новые потребности

|

Продолжение таблицы 1

|

1

|

2

|

|

В зависимости от конкретных целей рекламной кампании

|

|

Вводная реклама

|

Реклама знакомит с банком и сферой его деятельности

|

|

Экспансированная реклама

|

Реклама направлена на привлечение новых клиентов и расширение доли на рынке

|

|

Напоминающая реклама

|

Реклама для сохранения клиентуры

|

|

В зависимости от содержания

|

|

Имиджевая реклама

|

Направлена на формирование целостного, устойчивого образа финансового института

|

|

Информационная реклама

|

Предназначена для информирования аудитории (целевой группы) об условиях предоставления конкретных банковских услуг, их достоинствах, отличительных (уникальных) чертах по сравнению с аналогичными услугами, предоставляемыми другими банками

|

|

По характеру и особенностям рекламного продукта, жизненного цикла услуги

|

|

Информативная

|

Преобладает при выведении нового банка или банковской услуги на рынок, когда стоит задача первичного формирования спроса

|

|

Увещевательная

|

Задача рекламы – доказательство преимуществ условий и качества конкретной услуги

|

|

Напоминающая

|

Банк уже многого достиг в оказании конкретных услуг и ему нужно вновь сконцентрировать внимание на их достоинствах

|

|

Подкрепляющая

|

Уверяет клиентов в правильности сделанного ими выбора.

|

С точки зрения банковской специфики особое значение имеет классификация форм рекламы в зависимости от рекламируемых объектов. Исходя из этого критерия, различают: рекламу банковского продукта (проводится с целью ознакомления клиентов с новыми услугами), рекламу кредитного института (направлена не на сбыт конкретной услуги, а на привлечение внимания потребителей к определенному кредитному институту), рекламу потребности (призвана пробудить или сформировать новые потребности).

Еще одной формой классификации банковской рекламы является группировка в зависимости от конкретных целей рекламной кампании [16]. С этой точки зрения различают: вводную рекламу (знакомит с банком и сферой его деятельности), экспансированную рекламу (направлена на привлечение новых клиентов и расширение доли на рынке), напоминающую рекламу (для сохранения своей клиентуры).

В зависимости от содержания необходимо различать собственно имиджевую и информационную банковскую рекламу. Цель имиджевой рекламы - формирование целостного, устойчивого образа финансового института, комплекса рациональных представлений и положительных ассоциаций у потенциальных клиентов, в глазах возможных партнеров, государственных органов. Удачная имиджевая реклама, как правило, оригинальна по форме, подчеркивает претензии на лидерство (в банковской сфере вообще или в какой-то области, по какому-либо показателю). Необходимо, чтобы она была максимально продуманной, отточенной – так, один раз придуманные слоган или логотип впоследствии будет нелегко изменить. Одной из важнейших составляющих имиджа финансового института является фирменный стиль банка [17].

Информационная реклама предназначена для информирования аудитории (целевой группы) об условиях предоставления конкретных банковских услуг, их достоинствах, отличительных (уникальных) чертах по сравнению с аналогичными услугами, предоставляемыми другими банками. Информационная реклама должна соответствовать действительности, иными словами, быть правдивой и содержать действительно важные для потенциальных клиентов (а не для банка!) сведения.

Наиболее удачным является подход, при котором информационная и имиджевая реклама сочетаются. При этом соотношение имиджевой и информационной рекламы должно определяться целями и задачами банка в конкретный период. Таким образом, о наиболее эффективной банковской рекламе можно говорить, в том случае, если она одновременно решает, как информационные, так и имиджевые задачи.

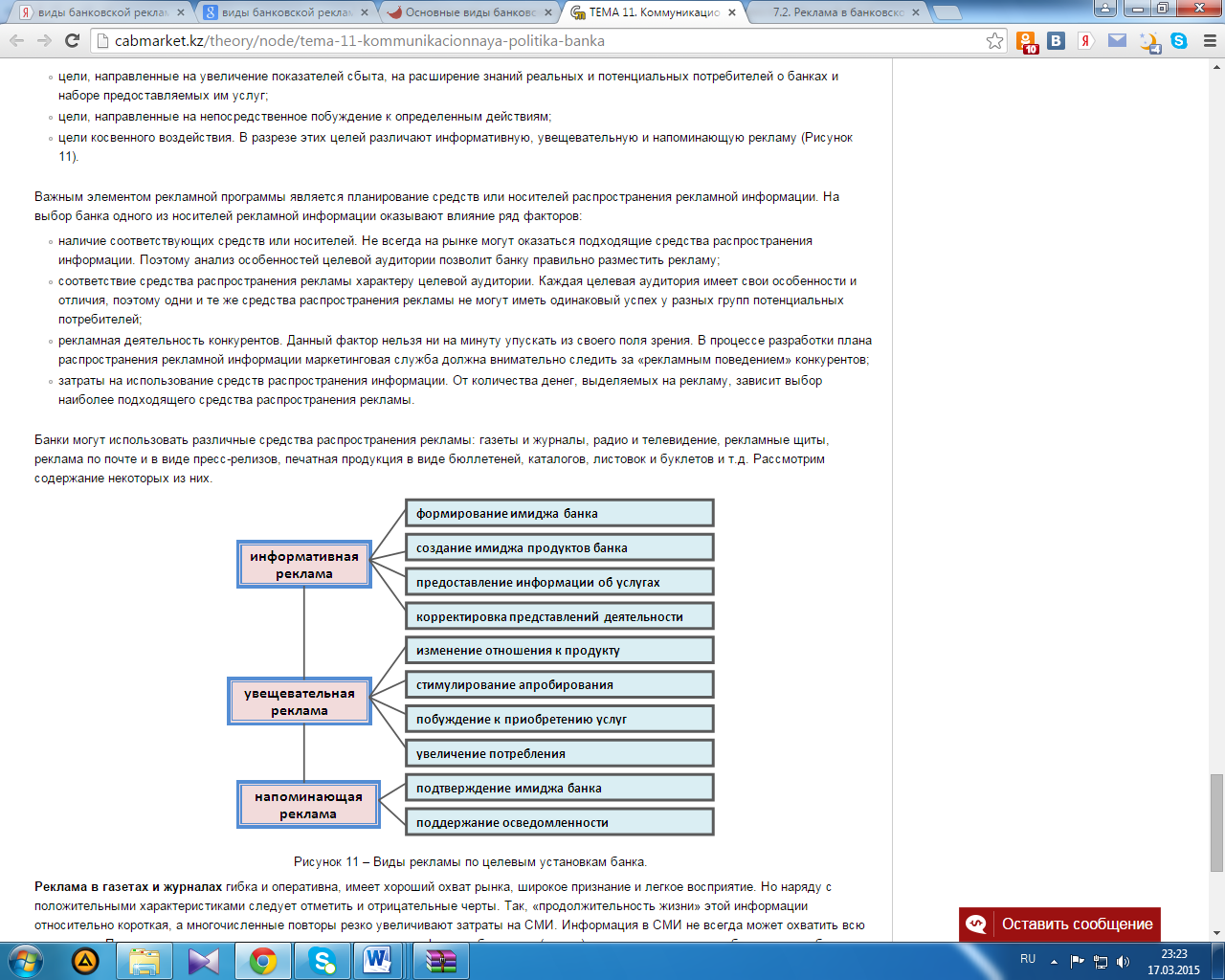

По характеру и особенностям рекламного продукта, жизненного цикла услуги и задач, которые ставятся перед рекламой на конкретном этапе, ее можно классифицировать следующим образом (Рисунок 2)[18]:

Рисунок 2. Виды рекламы по целевым установкам банка

- Информативная. Преобладает при выведении нового банка или банковской услуги на рынок, когда стоит задача первичного формирования спроса.

- Увещевательная. Применяется на этапе расширения рынка, задача банка – формирование нового рынка сбыта. Задача рекламы – доказательство преимуществ условий и качества конкретной услуги, по конкретному сравнению ее с аналогичной практикой конкурентов.

- Напоминающая. Банк уже многого достиг в оказании конкретных услуг и ему нужно вновь сконцентрировать внимание на их достоинствах.

- Подкрепляющая. Уверяет клиентов в правильности сделанного ими выбора.

Банковская реклама эффективна лишь тогда, когда удовлетворяет следующим требованиям[19]:

- четко формулирует рыночную позицию банка, т.е. содержит информацию о его уникальных особенностях, отличиях от банков-конкурентов;

- обещает клиенту существенные выгоды, для чего показываются достоинства банка, создается положительный образ, формируются другие предпосылки предпочтения и в заголовке рекламного обращения, и в его иллюстрировании, и в стилистике подачи текстового и графического материала;

- содержит удачную рекламную идею – оригинальную и в то же время легкую для восприятия;

- создает и внедряет в сознание ясный, продуманный в деталях образ, бренд банка - стереотип, увеличивающий его ценность в глазах клиента;

- подчеркивает высокое качество предлагаемых банковских услуг и в то же время сама уровнем исполнения ассоциируется с этим высоким качеством;

- оригинальна и потому не скучна, не повторяет известные, надоевшие решения;

- имеет точную целевую направленность, отражая разные запросы, желания, интересы конкретных клиентов и информируя их таким образом, чтобы учитывались различия потребительского спроса в определенной рекламной аудитории;

- привлекает внимание, что достигается удачными художественными и текстовыми решениями, размещением рекламного объявления в средствах массовой информации, пользующихся хорошей репутацией, которые читают, слушают, смотрят те, на кого реклама рассчитана;

- делает акцент на новые уникальные черты и свойства услуг банка, что является предпосылкой его успеха на рынке и наиболее действующей составляющей рекламной аргументации;

- концентрирует внимание на главном, не усложняя, предлагает лишь то, что важно для клиента, и обращается непосредственно к нему.

1.3Процесс организации и планированиярекламной деятельности

Рекламный процесс – это процесс планирования и выстраивания рекламной коммуникации. В нем задействовано множество элементов, выполняющих строго определенные функции и осуществляющих взаимодействие друг с другом. Понимание роли и функций этих элементов необходимо для осуществления эффективной коммуникации.

Организационные функции рекламного процесса – это руководство, распределение полномочий и координация работ.

Организация рекламной деятельности представляет собой процесс планирования организационной структуры рекламной службы рекламодателя или рекламного агентства для эффективной работы по созданию рекламы и удовлетворению поставленных целей[20].

В условиях рынка большинство фирм и организаций решает вопрос: создавать свою рекламную службу или воспользоваться услугами рекламных агентств. Организация собственной рекламной службы зависит от предполагаемых объемов работ, направлений и сумм, выделенных на рекламные цели. При этом следует отметить, что даже при наличии рекламной службы на фирме невозможно обойтись без услуг рекламных агентств. Это обусловлено тем, что работы, связанные с рекламой, часто требуют специального опыта или видов оборудования, например, изготовление радио- и телероликов, вывесок и т.д.

Опыт показывает, что рекламные агентства позволяют рекламодателям экономить время и средства. Однако надо помнить, что не все агентства в полной мере отвечают за эффективность предлагаемых ими видов и средств рекламы. В этой связи каждая фирма, каждое предприятие или организация обязаны иметь структурное специальное подразделение, занимающееся рекламой. Организационная структура рекламной службы фирмы зависит от ее размера, наличия ресурсов, сферы деятельности, специфических черт целевого рынка и характеристики производимых товаров, места и роли рекламы в комплексе маркетинга и маркетинговой стратегии фирмы, степени вовлечения администрации фирмы в осуществление рекламной деятельности. При этом следует помнить, что рекламная служба является составной частью маркетинговой службы фирмы[21].

Внутренняя структура рекламной службы характеризуется значительным многообразием. В мелких фирмах она может быть представлена одним сотрудником отдела маркетинга, отвечающим за рекламу. В более крупных фирмах в структуре выделяется специализированное структурное подразделение.

Специалисты в области рекламы обязаны постоянно курировать вопросы рекламы на фирме, четко представлять цели и задачи намечаемой рекламы, профессионально работать с рекламными агентствами.

Для того чтобы рекламный процесс был высокоэффективны ему должны предшествовать соответствующие маркетинговые исследования, стратегическое планирование и выработка тактических решений, диктуемые сбытовыми целями рекламодателя и конкретной обстановкой на рынке.

При планировании рекламной работы на предприятии отдел рекламы должен выяснить:

- положение дел внутри компании, ответив на вопросы: Кого компания считает своими конкурентами?, Кого компания считает своими клиентами и партнерами?, Какие продукты и услуги компания продвигает на рынок?, Как осуществляется процесс продаж?, Какие вспомогательные средства используются компанией для продвижения на рынок товаров и услуг и какова их эффективность?, Какие средства рекламы оказывают наибольшее влияние на целевой рынок?, Что от специалиста ожидает руководство?

- положение дел вне компании, сосредоточив внимание на вопросах: Какие важные события произошли на рынке за последний год? Какие компании ведут наиболее активную рекламную политику?, Каков эффект предыдущих рекламных кампаний, если они проводились?, В чем причина их удачи или неудачи?

Планирование рекламной деятельности осуществляется в четыре этапа:

- составление плана рекламных кампаний. К этому должно быть привлечено руководство компании, и в их присутствии определяется перечень товаров и услуг, подлежащих рекламированию, и периоды проведения рекламных кампаний;

- постановка целей и задач рекламных кампаний по каждому товару, выбор средств массовой коммуникации и бронирование в них мест. Формируется креативная идея и осуществляется несколько вариантов ее исполнения;

- определение приблизительного бюджета кампании;

- решение вопросов по практической реализации кампании на уровне отдельных этапов.

Рекламная деятельность банка должна иметь черты целостного логического процесса с выделением ряда этапов:

- определение целей рекламы,

- принятие решений о рекламном обращении,

- выбор средств распространения рекламы,

- разработка рекламного бюджета и оценка эффективности рекламной деятельности.

Каждый из этих этапов имеет свои особенности и требует отдельного анализа с учетом того, что рекламная деятельность носит непрерывно развивающийся, творческий, постоянно обогащающийся опытом характер[22].

Определение целей рекламы

Цели рекламы определяются принятой в банке общей стратегией маркетинга и его коммуникационной стратегией.

Возможные цели можно свести к двум большим группам:

а) цели в области сбыта, которые должны привести к ощутимому приросту объемов продаж или побудить потребителей к приобретению туристских услуг;

б) цели в области коммуникаций, направленные на передачу определенных идей, формирование имиджа предприятия, изменение потребительских привычек, что способствует росту уровня продаж в долгосрочном периоде.

В то же время не всегда достаточно просто определить характер выдвигаемой цели. Это обусловлено отсутствием четко выраженных различий между указанными выше группами целей. Предприятия при осуществлении рекламной деятельности чаще всего обращаются к их комбинации.

Реклама в области коммуникаций выполняет информативную и напоминающую функции, а в области сбыта, направлена главных образом на увещевание (убеждающая функция)[23].

В разрезе этих трех функций могут быть выделены наиболее типичные цели рекламы (см. Таблицу 2).

Таблица 2

Типичные цели рекламы

|

Вид рекламы

|

Цель рекламы

|

|

Информативная

|

Формирование имиджа фирмы

Создание имиджа продукта

Предоставление информации о продукте

Корректировка представлений о деятельности фирме

|

|

Убеждающая

|

Изменение отношения к продукту

Побуждение к приобретению продукта

Увеличение продаж

Противодействие конкуренции

|

|

Напоминающая

|

Подтверждение имиджа фирмы и продукта

Поддержание осведомленности и спроса

|

Реклама, имеющая цель формирования имиджа фирмы, как правило, направлена на внушение общественности желаемого образа предприятия. Обычно фирмы стремятся к тому, чтобы их название ассоциировалось у людей с надежностью, уверенностью, высоким качеством предоставляемых услуг. Такая реклама предназначена для дифференциации предприятий.

Многим банковским продуктам необходим собственный образ продукта. Реклама, направленная на создание имиджа продукта, стремится подчеркнуть его отличительные особенности[25].

Цель, состоящая в предоставлении информации о продукте, может выдвигаться при необходимости ознакомления целевой аудитории с особенностями конкретных услуг. Такая реклама должна вызвать у потребителя интерес к ним и желание реализовать этот интерес. Кроме того, предоставление информации о продукте может носить разъяснительный характер и выдвигаться в качестве цели рекламы при ознакомлении рынка с продуктами-новинками или новыми характеристиками предлагаемых услуг.

Рекламные мероприятия, направленные на корректировку представлений о деятельности фирмы, предназначены для исправления сложившегося мнения о банке и предлагаемых им продуктах. Достижение подобной цели, как правило, существенно облегчается, если сложившиеся искаженные представления не имеют под собой реальной почвы. В противном случае от фирмы потребуются предварительные усилия по устранению недостатков.

Для того, чтобы переломить негативное отношение и сформировать у целевой аудитории предпочтительное отношение к предлагаемым фирмой услугам, перед рекламой ставится цель изменения отношения к продукту.

Реклама, направленная на побуждение к приобретению продукта, чаще всего применяется по отношению к новым услугам. Однако ее используют и при внедрении предприятия на новые рынки. Основной акцент делается на выгодах, которые получит клиент от потребления продукта. Для этого предлагаются меры по стимулированию сбыта.

В условиях, когда предлагаемый продукт не может быть реализован полностью и имеются резервы, реклама призвана содействовать увеличению продаж. Это чаще всего достигается усилением рекламного воздействия на целевую аудиторию.

Цель рекламы, состоящая в противодействии конкуренции, направлена на ослабление рекламной деятельности конкурентов. Она достигается за счет особого творческого замысла рекламного обращения, усиления в нем преимуществ предлагаемого продукта, а также путем увеличения охвата, частоты и силы воздействия рекламы.

Реклама, преследующая цель подтверждения имиджа, носит, как правило, подкрепляющий характер и направлена на усиление уверенности клиентов в правильности выбора банка и его продуктов.

Для регулярного напоминания клиентам о своей деятельности банком используется реклама, направленная на поддержание осведомленности и спроса. Она способствует также укреплению позиций предприятия на рынке. Дело в том, что с течением времени первоначальный потенциал спроса даже по самым популярным турам начинает снижаться и реклама должна не только поддерживать интерес клиентов, но и обеспечивать рост спрос на них.

Рассмотренные выше цели являются наиболее общими. В зависимости от особенностей, потребительских свойств продукта, рыночной ситуации, методов сбыта цели рекламы могут, иметь как более широкое, так и более конкретное содержание Четкая их постановка является залогом эффективности рекламной деятельности.

Цели рекламы определяют подходы к разработке рекламного обращения.

Принятие решений о рекламном обращении

Рекламное обращение - средство представления информации рекламодателя (банка) потребителю, имеющее конкретную форму (текстовую, визуальную, символическую и т.д.).

Рекламное обращение является центральным элементом рекламы, так как именно оно: представляет рекламодателя целевой аудитории, фокусирует большинство элементов рекламных коммуникаций, способствует привлечению внимания потенциальных клиентов и формированию у них положительного отношения, как к самому банку, так и к предлагаемым им продуктам, а также является основным инструментом достижения целей рекламной деятельности.

Во-первых, необходимо провести анализ специфических свойств предлагаемого продукта и разработать перечень достоинств и выгод, извлекаемых клиентом из его потребления.

Во-вторых, четко определить целевые аудитории, на которые будет направлено рекламное обращение.

В-третьих, правильно оценить основные нужды, потребности и мотивы потребителей избранного сегмента. Дело в том, что желаемая с точки зрения рекламодателя ответная реакция потребителя возможна только в том случае, если будет совпадать с его нуждами и вызывать определенный интерес.

Следовательно, рекламное обращение должно иметь свою мотивацию и адресата[26].

Основными решениями, принимаемыми в рамках мероприятий по непосредственному формированию рекламного обращения, являются следующие: тема и девиз рекламы, структура, форма и стиль рекламного обращения.

Тема рекламы должна отвечать целям рекламной кампании. Основой разработки темы служат результаты предварительно проведенного мотивационного анализа, который позволяет оценить преимущества фирмы и мотивы клиентов с точки зрения требований рынка.

Рекламная тема находит отражение в ярком заголовке - девизе, называемом рекламным слоганом.

Рекламный слоган – короткий лозунг или девиз, отражающий качество продуктов, обслуживания, направления деятельности фирмы иногда в прямой, чаще в иносказательной или абстрактной форме. Слоган может быть удачным или неудачным, веселым и скучным, может принести как коммерческий успех, так и неудачу.

Универсальных правил выбора слогана нет, однако попытаемся сформулировать основные требования, которым он должен удовлетворять[27]:

- четкое соответствие общей рекламной теме;

- краткость (короткая фраза легко запоминается);

- отсутствие труднопроизносимых слов и словосочетаний;

- использование, по возможности, оригинальной игры слов.

Рекламную тему можно выразить не только в виде слогана, но и посредством рекламного образа. При разработке последнего очень важно осознание назначения и символики деталей. Когда изображается нечто неизвестное человеку, возникает описанное в психологии явление «смотрю, но не вижу», т.е. зритель не видит, не осознает того, на что он смотрит.

При использовании рекламной темы, соответствующих ей образа и девиза необходимо учитывать следующее.

В течение рекламной кампании их нельзя менять, иначе можно сбить с толку потребителей, которые могут запомнить название фирмы, но не смогут запомнить ее основное преимущество, т.е. будут рассматривать фирму не как уникального, а как рядового участника рынка. Практика маркетинга свидетельствует о том, что чрезмерная корректировка рекламной кампании губительно сказывается на ее результатах.

Чем большее число раз повторяется реклама, тем выше вероятность того, что ее запомнят, и она достигнет цели.

Частое мелькание рекламного обращения не является обязательным условием привлечения потребителей к рекламируемому продукту. Однако нельзя отрицать того, что это единственный способ «достучаться» до максимально возможного количества незаинтересованных пока клиентов, а также тех, кто не реагируют на данную рекламу просто потому, что она подавлена рекламой конкурентов.

Структура рекламного обращения определяется множеством факторов, важнейшими из которых являются цели и характер воздействия рекламы на потребителя. Выделяются следующие основные уровни воздействия: передача информации (когнитивный), формирование отношения (аффективный), внушение (суггестивный) и определение поведения (конативный).

Состоят рекламные обращения, в основном из слогана, вступительной части, информационного блока, справочных сведений и эхо-фразы[28].

Роль слогана возрастает при отсутствии других средств, привлекающих непроизвольное внимание – иллюстраций, цвета и т.д.

Вступительная часть, как правило, «расшифровывает» слоган. Она должна быть максимально краткой, но в нее необходимо заложить мотивы личной выгоды клиента, новизны туристского продукта, его уникальности или необычности, высокой степени доступности.

Информационный блок (основной текст) - несет основную нагрузку по углублению интереса потребителя к рекламируемому продукту. Благодаря грамотному описанию выгод, которые ждут клиента в результате приобретения продукта, он призван сформировать его желание и побудить к совершению определенных действий. Справочные сведения включают четкие данные о рекламодателе (фирменное название, товарный знак, адрес, телефоны или другие каналы связи). Рекламное обращение может завершать эхо-фраза, которая дословно или по смыслу повторяет слоган или основной мотив обращения.

Важное значение имеет форма рекламного обращения, т.е. способ его представления. Как и другие характеристики, она призвана в максимальной степени способствовать достижению рекламных и маркетинговых целей туристского предприятия. Поэтому форма должна быть понятна целевой аудитории. Как свидетельствует практика, наиболее эффективны рекламные обращения с атмосферой взаимоуважения, искренности, заинтересованности во взаимовыгодном партнерстве, присутствуют гарантии соответствия рекламы действительности не только для привлечения туриста, но и закрепления его как постоянного клиента.

Приняв решение о форме рекламного обращения, необходимо определиться с такими его параметрами, как цвет и иллюстрации, которые, безусловно, способствуют привлечению внимания потенциального потребителя продукта[29].

Цвет в рекламе приобретает особое значение благодаря своей способности влиять на настроение потребителей. Необходимо учитывать тот факт, что цвета оказывают символическое и ассоциативное воздействие на человека.

Важное значение имеет также сочетание цветов. Простейшим примером цветовых сочетаний является выворотки – негативное отображение (белое на черном) некоторого участка текста или всего рекламного обращения, контраст.

Выбор цвета, доминирующего в рекламе, или сочетания цветов позволяет учитывать национально-этнические, исторические или религиозные особенности, характерные для страны, в которой реклама используется: для Австрии - зеленый, Египта - голубой и зеленый, Голландии - оранжевый и голубой, Ирака - светло-красный, серый и синий, Ирландии - зеленый, Китая - красный, Мексики - красный, белый, зеленый, Сирии - индиго, красный, зеленый и т.д.[30].

В обеспечении высокой эффективности рекламного обращения очень большую роль играют зрительные элементы, так как хорошие иллюстрации часто содержат значительно больше информации, чем сам текст, и вызывают сильную эмоциональную реакцию. Вне зависимости от того, идет ли речь о фотографии, рисунке или изображении, полученном на компьютере, иллюстрация решает две основные задачи: привлекает внимание, побуждая прочитать текст, и служит наглядным сопровождением текстовых материалов.

Под стилем чаще всего понимается письменный или устный способ выражения мысли путем подбора и соответствующего расположения слов, предназначенный для достижения ясности, эффективности, благозвучия. Стиль предполагает также манеру или тон, принятый в обращении, а также специфический, отличительный или характерный способ или манеру действия.

Принято выделять пять основных функциональных стилей в рекламе: официально-деловой, научно-профессиональный, публицистический, литературно-разговорный и фамильярно-разговорный. Однозначного ответа на вопрос, какой стиль лучше всего использовать в рекламе, нет. Стиль, избираемый для рекламного обращения, определяется спецификой фирмы, целями рекламы, а также характерными особенностями целевой аудитории, которой адресуется обращение. Например, в рекламе для деловых кругов предприятие ставит своей целью широко заявить о себе как о солидном потенциальном партнере. Такое рекламное обращение должно нести максимум профессиональной информации.

Выбор средств распространения рекламы

Оптимальный выбор средств распространения рекламного обращения, в значительной степени определяет успех рекламной коммуникации.

При выборе средств распространения рекламы целесообразнее найти ответы на следующие принципиальные вопросы:

- на кого направлена реклама? (требуется точное знание целевых аудиторий, то есть должна быть проведена сегментация рынка, на основе которой выбираются средства рекламы)

- где они находятся?(Необходимо знать, что рекламу необходимо давать там, где сосредоточено большинство потенциальных потребителей. Поэтому оптимальными средствами ее распространения могут быть пресса, радио, телевидение, наружная и печатная реклама)

- когда размещать обращения? (Необходимо учитывать времена года, месяцы, недели, дни, часы, минуты)

Каждое предприятие разрабатывает собственный график рекламных мероприятий, исходя их особенностей продукта, специфики спроса, действующих формальностей.

На выбор средств распространения рекламы и характер принимаемых при этом решений оказывает влияние следующие факторы: цели рекламы, специфика рекламируемого продукта, желаемая широта охвата и сила воздействия рекламы, рекламная деятельность конкурентов, наличие соответствующих средств, а также особенности, достоинства и недостатки отдельных средств распространения рекламы[31].

При выборе средств распространения информации необходимо также принимать во внимание стоимость рекламы. Необходимо, также определить стоимость рекламы с учетом бесполезной аудитории, т.е. части аудитории, на которую обращена реклама, но которая не является целевым рынком фирмы.

На этапе выбора средств распространения рекламной информации необходимо принятие решений о таких параметрах рекламы, как охват, частота, сила воздействия.

Охват – количество людей, ознакомленных с рекламным обращением за определенный период времени. Как правило, этот показатель выражается в процентах к размеру целевой аудитории. Следует заметить, что охват не возрастает пропорционально числу повторов рекламы, поскольку с обращением столкнутся лица, уже ранее ознакомленные с ним.

Частота – среднее число фактов воздействия какого-либо рекламного обращения на отдельных лиц или сегменты рынка за определенный промежуток времени. Увеличение частоты появления обращения способствует улучшению рекламного впечатления, закреплению положительного образа продукта в сознании клиента, существенно повышает степень воздействия рекламы и производимый ею эффект[32].

Сила воздействия представляет собой эффект, который реклама производит на среднего представителя целевой аудитории. Часто средства распространения рекламы разрабатывают специальную шкалу, на которой носители представляются в ранжированном виде (очевидно, что телевидение больше впечатляет аудиторию, чем газета). Сила воздействия определяется и такими факторами, как длительность рекламного обращения (на телевидении или радио), его размер, месторасположение в издании, использование цвета, качество исполнения, время обращения и некоторыми другими.

Важнейшей задачей медиапланирования является принятие решений о периодичности рекламных обращений. Обычно они оформляются в виде графиков или расписаний выхода отдельных рекламных обращений в разрезе выбранных средств распространения информации. Составление подобных расписаний – сфера субъективных суждений, основанная на накопленном опыте и здравом смысле. Однако и здесь существуют определенные закономерности. Целесообразно принимать во внимание сезонность туристских путешествий, особенности средств распространения рекламы. При использовании средств, характеризуемых мимолетным рекламным контактом (радио, телевидение), следует выбирать такие часы, когда представители целевой аудитории, на которую направлено обращение, наверняка могут его услышать, а нужно также нужно принять решение о равномерности воздействие на целевую аудиторию рекламных обращений[33].

Разработка рекламного бюджета

Осуществление рекламной деятельности тесно связано с проблемой финансирования, разработкой и исполнением рекламного бюджета. Его формирование способствует более четкому определению целей рекламы и выбору мероприятий по их достижению.

По своей экономической природе расходы на рекламу являются текущими затратами (издержками). В то же время они служат одним из главных факторов роста объемов продаж. Часто значительные суммы, затрачиваемые на рекламу продукта на первых стадиях ею жизненного цикла, приносят прибыль через достаточно длительный промежуток времени. Поэтому затраты на рекламу можно считать одной из форм инвестиционных расходов, которые, подобно капиталовложениям в основные средства, окупаются многие годы.

Важно найти наиболее эффективные подходы к выбору оптимальных средств проведения рекламы. Комплекс решений связанных с разработкой рекламного бюджета, можно разделить на два блока:

1. Определение общего объема средств на рекламу;

2. Распределение средств по направлениям и статьям расходов.

Определение общего объема средств на рекламу предполагает учет ряда факторов, основными из которых являются:

- Объем и размер рынка (сегмент, регион, страна).

- Роль рекламы в реализации маркетинговой стратегии.

- Продолжительность жизни продукта.

- Дифференциация продукта.

- Объем сбыта и размер прибыли. Исходя из того, что с увеличением рекламных затрат при постоянных доходах уменьшается размер прибыли, необходимо найти оптимальный размер рекламного бюджета.

- Затраты конкурентов (если целями рекламы являются противодействие конкуренции, нейтрализация рекламы конкурентов, то дополнительные расходы на рекламу неизбежны).

- Собственные финансовые возможности (важно подчеркнуть - тот факт, что размах рекламы, размер рекламного бюджета следует соизмерять с величиной и возможностями имеющихся средств финансирования).

- Вовлеченность в осуществление рекламной деятельности высших руководителей предприятия. Это один из субъективных факторов, определяющих величину рекламных расходов. Дело в том, что руководители фирм, имея различные уровни компетентности, опыт, личные качества и т.д., по-разному относятся к рекламе: от явно выраженного неприятия до личного участия в подготовке рекламных обращений.

Бюджет рекламы должен органично вписываться в общую сумму расходов комплекса маркетинговых коммуникаций. Хотя разработка рекламного бюджета - дело сугубо субъективное, на основе имеющегося практического опыта можно выделить ряд методов его формирования: финансирование «от возможностей», метод «фиксированного процента», метод «ориентации на конкурента», метод формирования рекламного бюджета путем пересмотра предыдущего бюджета, метод максимальных расходов и метод соответствия целям и задачам туристского предприятия[34].

Финансирование «от возможностей» на практике означает, что фирма выделяет на рекламу столько средств, сколько, по мнению ее руководства, она может себе позволить. Метод является единственно возможным для небольших, только начинающих работать предприятий. В то же время его несовершенство видно c первого взгляда: абсолютно произвольное выделение конкретных сумм, их непредсказуемость из года в год и, как следствие, невозможность разработки долгосрочных рекламных кампаний.

Метод «фиксированного процента» основан на отчислении на рекламу определенного процента от суммы оборота или доходов (расходов) предприятия. Метод достаточно прост и часто применяется на практике. Однако он же и наименее логичен, поскольку ставит причину (реклама) в зависимость от следствия (объем продаж). Объем рекламных ассигнований определяется объемом продаж, а не наоборот.

Метод «ориентации на конкурента» предполагает учет практики и уровня затрат на рекламу конкурирующих фирм. Он позволяет использовать коллективный опыт, однако не отличается устойчивой оптимальностью. Дело в том, что многие предприятия перенимают поведение и действия своих конкурентов, без детального анализа, не учитывая разницу в положении на рынке и эффективность осуществляемой рекламной деятельности, хотя именно на эти аспекты следует обращать внимание при решении вопроса об объеме ассигнований на рекламу.

Методом формирования рекламного бюджета путем пересмотра предыдущего бюджета пользуются многие предприятия. При этом предыдущий бюджет корректируется в соответствии с изменившимися условиями. Такой прием, однако, опасен тем, что ошибка, допущенная ранее при составлении бюджета, сохранится и будет перенесена в новый бюджет.

Метод максимальных расходов предполагает необходимость использовать на рекламу как можно больше средств. При всей видимой прогрессивности слабость такого подхода - в пренебрежении способами оптимизации расходов.

Метод соответствия целям и задачам предприятия обычно используется тогда, когда желаемые результаты обеспечиваются за счет реализации стратегии маркетинга. Поэтому, применяя данный метод, необходимо: определить цели, стоящие перед фирмой (объемы сбыта и прибыли; долю рынка, которую предстоит завоевать; желаемую реакция потребителей), также выявить задачи, которые следует решить для достижения поставленных целей и установить задачи, которые должны быть решены благодаря рекламе. Важно также рассчитать требуемые для решения отдельных рекламных мероприятий средства.

Сумма затрат по каждому рекламному мероприятию и дает объем затрат целесообразно в том случае, когда необходимо провести усиленную рекламную кампанию. При этом в течение определенного времени допускаются даже убыточные результаты деятельности предприятия. Такие расходы могут рассматриваться как инвестиции. При том ожидается, что деньги, направленные на рекламу, принесут выигрыш в будущем[35].

Оценка эффективности рекламной деятельности

Реклама требует больших затрат, поэтому чрезвычайно важно проводить оценку эффективности рекламной деятельности. Это позволяет получить информацию о целесообразности рекламы, выявить результативность отдельных средств ее распространения и определить условия оптимального воздействия рекламы на потенциальных клиентов.

Абсолютно точно рассчитать эффективность отдельных средств рекламы, рекламной деятельности в целом в большинстве случаев не представляется возможным.

Количественно определить эффективность рекламы невозможно из-за ряда причин:

- реклама является одним из многих факторов, определяющих результативность маркетинга. Помимо рекламы, на реализацию продукта оказывают влияние другие элементы комплекса маркетинга и коммуникаций, уровень конкуренции состояние рынка и т.д. Влияние всего множества факторов смоделировать практически нельзя.

- поведение конкретного потребителя представляет собой своеобразный «черный ящик». Процессы, протекающие него, изучены недостаточно. Более того, одни и те же стимулирующие воздействия (в том числе и реклама) нередко приводят к различным результатам.

- рыночная ситуация динамична и изобилует различного рода случайными событиями, которые могут определить успех принести неудачу туристскому продукту.

Различают экономическую и коммуникативную эффективность рекламы.

Определение экономической эффективности рекламной деятельности - она определяется путем измерения влияния рекламы на объем продаж. Наиболее точно установить величину показателя можно лишь в том случае, если увеличение объемов сбыта услуги происходит немедленно после рекламного воздействия. Однако это не относится к дорогостоящим услугам, когда покупке предшествует обязательное обдумывание и эффект рекламы может проявиться далеко не сразу. Прежде всего, потребителю поступает предложение услуги, затем он интересуется подробной информацией. И только после этого потребитель может отдать предпочтение рекламируемому продукту и утвердиться в желании приобрести его. Для выявления степени влияния рекламы на рост оборота фирмы анализируют оперативные и бухгалтерские данные. Однако следует иметь в виду тот факт, что помимо рекламы на объемах реализации продукта сказываются его качество, цена, а также месторасположение предприятия, уровень культуры обслуживания клиентов, наличие в продаже аналогичных услуг [36].

В практике фирм используется показатель рентабельности рекламы, т.е. отношение полученной прибыли к затратам. Он определяется по следующей формуле (1):

Р = П / U *100 (1)

где Р - рентабельность рекламируемой услуги, %;

П - прибыль, полученная от рекламирования товара, тенге;

U - затраты на рекламу данного товара, тенге.

Можно сделать вывод о том, что определение эффективности рекламы требует значительных усилий, средств и высокой компетентности персонала.

2 Анализ финансово-экономической деятельности АО «Банк ЦентрКредит»

2.1 Общая характеристика АО «Банк ЦентрКредит»

Акционерное Общество «Банк ЦентрКредит» создано 19 сентября 1988 года и является одним из первых коммерческих банков Казахстана [37].

Это единственный финансовый институт, созданный еще в советское время и успешно работающий до сих пор; много лет банк входил в список шести крупнейших игроков банковского сектора по размеру активов, в 2014 году он занимает четвертое место по этому показателю.

История создания банка начинается с основания в 1988 году Алма-Атинского Центрального Кооперативного Банка – одного из первых коммерческих банков, созданных в СССР.

К середине 1988 года в Казахстане было зарегистрировано 12 тысяч кооперативов, где трудились 175 тысяч человек. В Алма-Ате и области насчитывалось более 700 Кооперативов. Часть из них объединились в союз, под эгидой которого и был создан Алма-атинский центральный кооперативный банк.

В первые годы работы банк был постоянно в зоне внимания республиканской конторы Госбанка СССР, а потом и Национального банка Казахстана. Его создание поддерживалось ЦК Компартии Казахской ССР, потому что сверху было дано указание содействовать кооперативному движению.

Ресурсную базу банка составили остатки средств на текущих счетах предприятий. Эти деньги и были источником кредитования. Уставный капитал был образован за счет взносов союзов кооперативов. Затем банк начал привлекать клиентов – предприятия, у которых есть остатки на счетах. Одним из первых клиентов банка было Казахское общество слепых, были еще различные хозрасчетные комсомольские, молодежные организации. Плюс были займы от государственных банков: в начале 1990-х Сбербанк выдал первый межбанковский заем в размере одного миллиона рублей. Это были уже сильно обесценившиеся деньги, но все это создавало ресурсную базу для выдачи кредитов кооперативам.

В 1991 году на основании решения учредительской конференции от 6 марта этого же года Алма-Атинский Центральный Кооперативный Банк переименован в Казахский Центральный Акционерный Банк «Центр-Банк», устав которого зарегистрирован Государственным Банком Казахской ССР 12 августа 1991 года за № 21.

В 1996 году банк перерегистрировал организационно-правовую форму и изменил наименование на ОАО «Банк ЦентрКредит».

В 1997 году ОАО «Банк ЦентрКредит» выиграло тендер на приватизацию ЗАО «Жилстройбанк», а в 1998-м произошло объединение двух банков; собственно, именно тогда был создан Банк ЦентрКредит в том виде, как он и существует до сих пор.

В 1999 году Банк ЦентрКредит одним из первых среди банков второго уровня становится участником Казахстанского фонда гарантирования (страхования) вкладов физических лиц.

1 июля 1999 утвержден Кодекс поведения менеджеров-руководителей высшего и среднего звена. Основные положения кодекса помогли сформировать современный корпоративный дух и стиль поведения.

Во исполнение принятого Закона Республики Казахстан «Об акционерных обществах» от 13 мая 2003 г. ОАО «Банк ЦентрКредит» в 2004 году перерегистрировал организационно-правовую форму и изменил наименование на АО «Банк ЦентрКредит».

17 марта 2008г. банком было объявлено о приобретении 30% доли в капитале южнокорейским Kookmin Bank с дальнейшей перспективой увеличения его участия до 50,1% либо выше.

Kookmin Bank является крупнейшим финансовым институтом Кореи, обслуживающим более 26 млн. клиентов в 1204 филиалах. Головной офис Kookmin Bank находится в Сеуле, а его акции входят в листинг Сеульской и Нью-Йоркской фондовых бирж, банк имеет представительства в Гонконге, Токио, Лондоне, Окленде, Нью-Йорке, Гуанчжоу, Алматы, Киеве, Хошимине и Джакарте.

27 августа 2008 г. Kookmin Bank Кореи завершил приобретение 23% доли в капитале БЦК на сумму 59, 9 млрд. тенге (эквивалент 500 млн. долларов). Этому предшествовало получение Kookmin всех необходимых регуляторных одобрений, включая разрешение от Агентства по защите конкуренции и Агентства по регулированию и надзору финансового рынка и финансовых организаций Республики Казахстан.

На момент приобретения акций Банка ЦентрКредит представители южно-корейской стороны отметили то, что они пошли на заключение названной сделки именно тогда, когда Центральная Азия начинает пользоваться выгодами от своих природных богатств. До того подобные приобретения делали в основном западноевропейские банки. Таким образом, руководство Kookmin Bank планировало через приобретение пакета акций АО «Банк ЦентрКредит» в будущем войти в регион СНГ.

В августе 2008 года Kookmin Bank приобрел 23% акций Банка. На 31 декабря 2009 года доля Kookmin Bank в уставном капитале АО «Банк ЦентрКредит» составляла 30,52%.

25 февраля 2010 года стратегические партнеры АО «Банк ЦентрКредит», Kookmin Bank Co Ltd и Международная финансовая корпорация (IFC) завершили сделку по участию в капитале Банка ЦентрКредит. В результате Банк ЦентрКредит получил сильную поддержку в виде нового акционерного капитала, составляющую 17,2 миллиарда тенге. Kookmin Bank увеличил свою долю до 41,94%.

Стратегическое сотрудничество Банка и Kookmin Bank позволит двум ведущим финансовым институтам объединить свои навыки и опыт в целях максимально эффективного использования огромных бизнес возможностей.

АО «Банк ЦентрКредит» – один из немногих банков, который, пережив все сложности перехода рыночной экономики, вот уже в течение25 лет остается стабильным надежным и прибыльным.

Основная деятельность АО «Банк ЦентрКредит» (БЦК) заключается в коммерческой банковской деятельности, осуществлении операций с ценными бумагами, займами, иностранной валютой и производными инструментами, предоставлении ссуд и гарантий.

Банк предлагает клиентам широкий спектр банковских услуг - кредитование в тенге и иностранной валюте, прием депозитов, проведение платежей и переводов, обмен валюты, обслуживание по кредитным карточкам, предоставление кастодиальных услуг казахстанским инвесторам, другие услуги, расширил сеть филиалов и их депозитные фонды. Основные клиенты Банка - средний и малый бизнес, частные лица, крупные национальные компании, государственные предприятия. Банк является одним из первых участников Казахстанского фонда гарантирования (страхования) вкладов физических лиц в банках второго уровня.

Сбытовая сеть БЦК по состоянию на 1 января 2014 года включает 20 филиалов и их 128 структурных подразделений.

Структурные подразделения филиалов представлены в следующих форматах:

– Операционное Управление (Оперу) – 20;

– VIP-центр – 1;

– Центр финансового обслуживания – 28;

– Центр розничного обслуживания – 30;

– Расчетно-кассовый отдел – 49.

БЦК имеет свои филиалы во всех областных центрах и крупных городах Республики Казахстан. В общей сложности филиалы и их структурные подразделения расположены в 38 населенных пунктах по всей территории Казахстана.

Структурные подразделения БЦК, вне зависимости от их типа – Оперу, VIP-центр, ЦФО, ЦРО, РКО – предоставляют полный спектр банковских услуг: расчетно-кассовое обслуживание, кредитование, депозиты, текущие счета, переводные операции, платежные карты, гарантии, сейфовые услуги и другое.

БЦК имеет долгосрочные корреспондентские отношения с финансовыми институтами в странах СНГ, Казахстане и в дальнем зарубежье. Это в значительной мере способствует расширению географии торгово-финансовых операций клиентов банка.

Банк активно взаимодействует с мировыми финансовыми институтами развития, такими как Европейский банк реконструкции и развития (ЕБРР), FMO (нидерланды), DEG (Германия), Международная финансовая корпорация (МфК), азиатский банк развития (аБР), OPIC (СШа) и Евразийский банк развития (ЕаБР). Долгосрочное сотрудничество с международными организациями является признанием финансовой стабильности БЦК, прозрачности его деятельности, надежности для клиентов и партнеров.

Банк является материнской компанией банковской группы. БЦК имеет три локальных дочерних компании в сфере брокерско-дилерской деятельности, управления активами, лизинговых и пенсионных услуг, а также дочерний банк в Российской Федерации ООО «Банк БЦК - Москва» (см. Таблицу3).

Таблица 3

Дочерние компании АО «Банк ЦентрКредит» [38]

|

Дочерняя компания

|

Сфера деятельности

|

Краткая характеристика

|

|

АО «BCC INVEST»

|

Инвестиционный банкинг

|

Оказывает следующие услуги:

- брокерско - дилерская деятельность

- управление активами клиентов

- корпоративное финансирование

- прямые инвестиции

|

|

ТОО «Центр Лизинг»

|

Финансовый лизинг

|

Оказывает лизинговые услуги казахстанским компаниям, создавая возможность для развития их бизнеса и повышения благосостояния Казахстана.

Основные продукты, предлагаемые ТОО «Центр Лизинг» корпоративным клиентам банка, предприятиям малого и среднего бизнеса и частным предпринимателям - услуги по финансовому, возвратному и лизингу без финансовой экспертизы.

|

|

ТОО «ВСС-Invest»

|

Управление стрессовыми активами

|

Основной деятельностью является управление активами паевых фондов и управление инвестиционным портфелем

|

|

ООО «Банк БЦК-Москва»

|

Банковская деятельность

|

Работает на основе лицензии Центрального Банка Российской Федерации на осуществление банковских операции № 3480 от 07.09.2012 г.

|

|

АО НПФ «Капитал»

|

Управление пенсионным фондом

|

Создано в 2001 году. С ноября 2013 года после передачи всех пенсионных активов в управление ЕНПФ, деятельность АО НПФ «Капитал» связана только с управлением собственного инвестиционного портфеля

|

Корреспондентская сеть АО «Банк ЦентрКредит» насчитывает порядка 40 иностранных банков, что позволяет осуществлять расчеты по всему миру. Банком установлено 1 350 POS-терминалов.

Миссия банка – «Один из лучших банков предоставляющий качественный сервис, новые продукты и инструменты, ориентированные на клиента».

Корпоративными ценностями выступают: «Честность. Профессионализм. Оперативность. Доброжелательность».

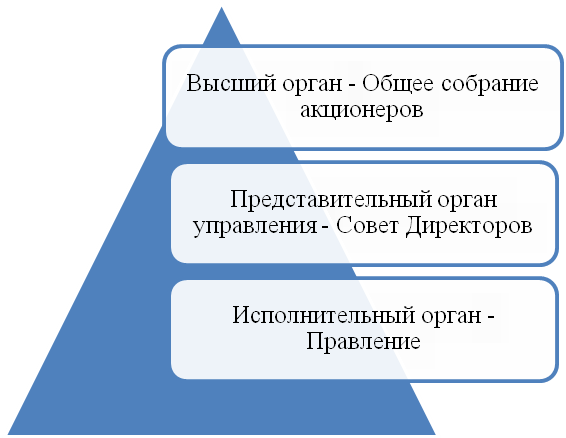

Органы управления банка представлены на Рисунке 4.

Компетенция органов управления банка определена Уставом, зарегистрированного 25 мая 2004 года в Департаменте юстиции г. Алматы. Вопросы, касающиеся деятельности Банка как акционерного общества, не отраженные в устав, регулируются действующим Законом Республики Казахстан «Об Акционерных обществах» и иными нормативными актами.

Рисунок 4. Структура управления АО «Банк ЦентрКредит»

Организационная структура банка включает головной офис, 20 филиалов и 98 расчетно кассовых отделений.

Головной офис представляет собой методологический центр, координирующий деятельность всех филиалов и оказывающий им всестороннюю поддержку.

Головной офис представлен следующими Департаментами:

- Департамент казначейства

- Департамент анализа и управления рисками

- Департамент кредитных рисков

- Департамент кредитования малого и среднего бизнеса

- Административный департамент

- Финансовый департамент

- Департамент розничного бизнеса

- Департамент корпоративных финансов

- Департамент международных отношений

- Служба внутреннего аудита

В состав каждого департамента входит несколько управлений.

Основными задачами, стоящими перед Департаментом казначейства, являются контроль и сопровождение брокерских услуг и дилерских операций банка, мониторинг ликвидности и контроль по соблюдению пруденциальных нормативов, обеспечение филиалов наличной валютой и денежными ресурсами, формирование и управление банковским портфелем ценных бумаг.

Департамент анализа и управления рисками был образован в августе 2002 года. В его задачи входит создание и совершенствование эффективной системы управления рисками. Департаментом проводится постоянное отслеживание макроэкономики, подготавливаются прогнозы дальнейшего развития рынка, проводится анализ деятельности конкурентов и SWOT-анализ банка. На основе используемой аналитической информации Департамент осуществляет идентификацию всех рисков, которым подвержен или может быть подвержен банк, проводит их измерение, настраивает контрольную среду и осуществляет постоянный мониторинг за показателями деятельности банка, сопряженными с рисками.

Департамент кредитных рисков ведет разработку внутренней кредитной политики банка, подготовку методологической и нормативной базы по кредитной деятельности, анализ и мониторинг ссудного портфеля всего Банка и филиалов, обслуживание клиентов в области кредитования, торгового финансирования, ипотечного кредитования, а так же финансирование по линиям международных финансовых институтов, анализ конъюнктуры рынка недвижимости, работа с проблемными кредитами, подготовка отчетности в соответствии с требования Национального Банка Республики Казахстан.

Департамент кредитования малого и среднего бизнеса выполняет задачи по привлечению и обслуживанию сектора малого и среднего бизнеса, координирует продажи кредитов в зависимости от региональных, отраслевых и сезонных потребностей, разрабатывает и продвигает продукты займы, гарантии, торговое финансирование, и т.д., осуществляет методологию продвижения кредитных продуктов.

Административный департамент проводит осуществление кадровой политики Банка в целом, методического руководства процесса документирования, материально техническое снабжение (связь, транспорт, склады), организация службы охраны и инкассации, оказание правовой поддержки всем службам банка, организация претензионно-исковых работ.

Финансовый департамент проводит анализ выполнения бюджета, экспертную оценку прибыльности, регулирование процессов текущего налогообложения и организация налогового учета в банке, осуществление методологического руководства в области ведения бухгалтерского учета и отчетности, осуществление бэк-офисных функций.

Департамент розничного бизнеса координирует процесс продаж банковских продуктов через филиальную сеть, ведет разработку и внедрение новых продуктов, осуществляет контроль над техническим состоянием и администрирование локальной сети банка и существующих серверов баз данных, разработку программного обеспечения, поддержку в работоспособном состоянии компьютерного парка банка. Кроме того, Департамент осуществляет работу по розничному кредитованию.

Главными задачами департамента корпоративных финансов являются работа с корпоративными клиентами банка привлечение и обслуживание а так же продвижение кредитной истории и имиджа банка на международных рынках капитала, как привлекательного объекта для инвестирования в Казахстан. Развитие корпоративного бизнеса банка, организация привлечения заемных фондов, долгосрочных инвестиций от международных финансовых институтов для дальнейшего финансирования проектов корпоративных клиентов.

Основными задачами департамента международных отношений являются развитие международного бизнеса банка, продвижение имиджа банка на международном рынке капитала.

Также в банке существует четыре постоянно действующих комитета:

- Кредитный комитет, призванный обеспечивать снижение кредитных рисков и недопущение предвзятости и постороннего влияния на принятие кредитных решений

- Комитет по управлению активами и обязательствами, осуществляющий управление активами, обязательствами и финансовыми рисками

- Комитет по аудиту

- Комитет по назначениям и социальным вопросам

По состоянию на 1 января 2014 года количество размещенных простых акций составило 162 456 800 штук, привилегированных акций, конвертируемых в простые акции – 39 249 255 штук, уставный капитал оплачен в сумме 69 751 млн. тенге [39].

Крупные акционеры банка, владеющие 5-ю и более процентами размещенных акций представлены в таблице 4.

Таблица 4

Крупные акционеры АО «Банк ЦентрКредит»

|

Акционер

|

Доля

|

|

Kookmin Bank Co Ltd.

|

41,9 %

|

|

БайсеитовБ.Р.

|

25,1 %

|

|

Международная финансовая корпорация (IFC)

|

10 %

|

Собственный капитал банка в 2013 году увеличился на 4300 млн. тенге и составил на 1 января 2014 года 141 698 млн. тенге. На рисунке 5 показана структура собственного капитала АО «Банк ЦентрКредит».

Как видим, наибольшую долю в структуре капитала банка занимает уставный капитал, однако его доля в 2013 году по сравнению с 2012 годом снизилась на 3 пп. и составила 48;%. Чуть более трети в структуре капитала занимает субординированный долг (31% и 33% в 2013 и 2012 гг. соответственно).

Рисунок 5. Структура собственного капитала АО «Банк ЦентрКредит», %

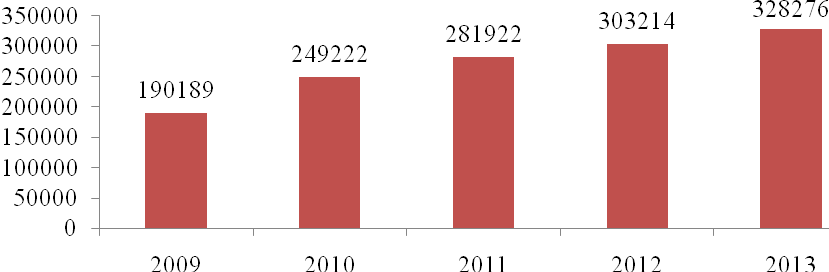

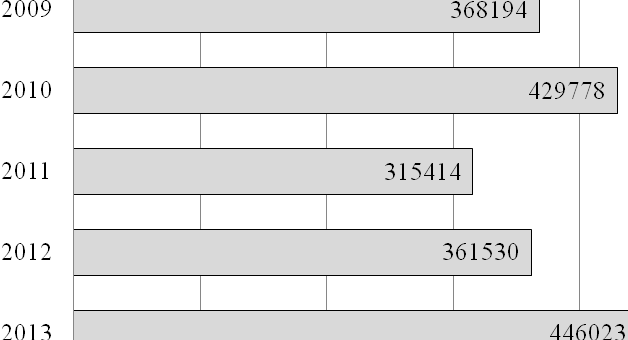

АО «Банк ЦентрКредит» занимает устойчивое положение на рынке банковских услуг Казахстана (см. Таблицу 5).