Методика антикризисного управления предприятием в Казахстане

Введение

Термин «антикризисное управление» возник сравнительно недавно. Считается, что причина его появления это возникновение большого количества предприятий, находящихся на грани банкротства.

Развитие каждой организации необратимо сталкивается с проблемой выхода их кризисного состояния. Задачей антикризисного управления является минимизировать негативный эффект воздействия кризиса на социально-экономический объект управления, а также максимизировать его полезный результат.

Особое значение в организации является диагностика кризиса. Основными задачами процесса диагностики кризисных ситуаций и состояния банкротства являются анализ финансового состояния предприятия и его прогноз на предстоящий период, своевременное обнаружение причин и основных факторов, способствующих развитию кризисных ситуаций, мониторинг внешней и внутренней среды предприятия и прогноз ее развития.

В целях своевременной диагностики банковского кризиса, прежде всего, осуществляется мониторинг внешних и внутренних условий деятельности предприятия (выявление, анализ и прогнозирование). С этой целью осуществляются сбор и обработка информации, формирование и накопление баз данных, анализ информации, оценка факторов кризиса. При этом необходимо уделить особое внимание быстроте, полноте, корректности проведенной работы [1,2,3.].

Также для диагностики потенциальных кризисов следует провести экспертное оценивание некоторых характерных показателей. Экспертный анализ можно расширить в зависимости от конкретной ситуации и других факторов, весомых с точки зрения риска. При анализе кризисных явлений характерными являются: финансово-экономические показатели, оценка действий руководства и сотрудников, другие показатели. Результаты экспертного оценивания оформляются в виде аналитической записки, справки, прогноза или рекомендаций. На следующем этапе эти материалы могут использоваться в качестве исходных данных для выработки стратегии преодоления кризиса. Антикризисное управление на предприятия должно иметь место не только тогда, когда кризис уже наступил (в этом случае оно окажется, скорее всего, запоздалым), а начинаться и продолжаться с первых дней его существования, постоянно и всегда.

В условиях рыночных отношений проблема антикрисного управления становится очевидной. Именно на этом уровне решаются проблемы, связанные с конкурентоспособностью организации, его финансовым состоянием, риском хозяйственной деятельности, снижением издержек производства и реализации продукции [4,5].

В условиях перехода к рыночной экономике устойчивое развитие организации во многом зависит от того, как наиболее грамотно и компетентно работает антикризисное управление, создаст и организует производство продукции, обеспечит высоким доходом работников. Решение данных задач может быть осуществлено только при наличии, во-первых, целостной концепции устойчивого функционирования организации, а, во-вторых, чувствительной корректной методики диагностики и мониторинга текущей хозяйственной деятельности экономического субъекта. Следует заметить, что некоторые проблемы антикризисного управления в Казахстане, связанные с повышением эффективности деятельности и обеспечением устойчивого развития, требуют дальнейшего изучения. Прежде всего, это относится к экономическим основам управления организации, и, в частности, к изучению экономической стратегии организации, разработке и производству конкурентоспособных товаров, организации мониторинга финансово-экономического состояния предприятия, владению информационным потоком, планированию деятельности предприятия [6].

Следовательно, недостаточность теоретических и методологических разработок антикризисного управления ведет к существенным убыткам и снижению финансово-экономического благополучия организации в условиях рынка. Указанные обстоятельства обуславливают актуальность темы дипломной работы.

Цель данной дипломной работы изучение анткризисного управления и финансового состояния организации на примере ТОО «САБ-GROUP» и на ее основе предложение мер по выходу вышеназвоного предприятия из финансового кризиса.

Исходя из цели, можно выделить следующие задачи:

- рассмотреть теоретические аспекты антикризисного управления предприятиями;

- проанализировать финансовое состояние ТОО «САБ-GROUP»;

- разработать рекомендации по выведению предприятия из кризисного состояния.

Объектом исследования - данной дипломной работы является хозяйственно-экономическая деятельность и финансовое состояние ТОО «САБ-GROUP».

Предметом исследования - является методика антикризисного управления предприятием в Казахстане разработанной на основании финансовой отчетности 2010-2012 годов.

Структура дипломной работы состоит из введения, трёх глав, заключения, списка использованной литературы.

1 Теоретические аспекты развития антикризисного управления предприятием

- Экономическая сущность кризиса и пути его преодоления

Слово «кризис» происходит от греческого слова «crisis», которое означает «приговор, решение по какому-либо вопросу, или в сомнительной ситуации». Также может означать "выход, решение конфликта (к пр. военного)". Но современное значение слова наиболее частое применение находит у Гиппократа и врачей: и кризис означает решающую фазу развития болезни. В этом смысле речь заходит о «crisis» тогда, когда болезнь усиливает интенсивность или переходит в другую болезнь или вообще заканчивается смертью. К примеру, лаконичная формулировка дана Козеллеком: кризис - это "едва измеримый переломный пункт, при котором решением является либо смерть, либо жизнь" [7].

В 17-18 столетиях понятие кризис стало применяться и в отношение к процессам происходящим в обществе, как то военные, политические кризисы, при этом использовалось почти не измененное значение кризиса взятое из медицины [8].

И, наконец в 19 веке значение перешло в экономику «Классическое» экономическое понятие кризиса, сформировавшееся в то время, означает не желаемую и драматическую фазу в капиталистической экономической системе, характеризующейся колебаниями и негативными явлениями, помехами. В этом смысле понятие кризиса долгое время занимало прочное место в схеме теорий конъюнктур в развитии экономики.

История показывает, что макроэкономические кризиса (застои, спады экономик) проявляются периодически. Каждые 7-11 лет возникают кризисы средних циклов. Каждые 3,5 года – малые циклы, и большие циклы – 50 лет. Что с определенной долей условности позволяет экономистам прогнозировать отдельные события на уровне предприятия [11].

Один из основоположников теории циклов Н.Д. Кондратьев доказал, фаза большого цикла отражается на ходе средних циклов. При понижательной тенденции большого цикла все повышательные тенденции среднего цикла будут ослабляться, а понижательные – усиливаться. И наоборот.

Развитие теории кризисов постепенно превратилось в теорию конъюнктуры и ее колебаний, т.к. понятие кризиса связано с циклами развития. Кризис - лишь одна из фаз цикла, и его понимание возможно только при изучении всех фаз: подъем – депрессия(стагнация) – кризис – подъем.

Кризис может проходить разные стадии:

- Латентную (скрытая) – когда система выглядит еще здоровой .

- Период кризиса - противоречия вырываются наружу (нач.90-х).

- Период стагнации (середина 90-х)

- Период подъема (с 2000)

Изучение теории кризисов тесно связано с понятием равновесия и устойчивости системы. Различают статическую и динамическую устойчивость.

Статическая – стагнация, сохранение индикаторов состояния системы приблизительно на одном уровне. Динамическая устойчивость – позитивное развитие системы, проявляющееся в улучшении показателей характеризующих ее состояние. Факторы влияющие на устойчивость могут быть внешними и внутренними.

Неустойчивое состояние может быть переходным в отрицательном смысле (кризисным, катастрофичным) и в положительном (преобразовательным).

Внешняя среда может быть:

- полностью ответственной за возникновение неустойчивости – травмирующее воздействие (неадекватные политические решения).

- быть частично ответственной – усиливающее воздействие (запаздывание законов).

- частично гасить кризисные явления – гасящее влияние (эффективная налоговая политика).

- полностью гасить кризисные явления – «устраняющее воздействие».

Циклы носят международный характер, их периоды в большинстве стран, находящихся на одной ступени развития, совпадают.

На смену этого понятия пришло понятие «экономический кризис» как «экономическое негативное явление, при котором массово возникает опасность для экономической жизни, действительности». В микроэкономике используется понятие «кризис предприятия». В широком смысле это означает процесс, который ставит под угрозу существование предприятия [10].

Кризис – это период нестабильности или такого состояния бизнеса, когда надвигаются серьезные перемены. Причем результат этих перемен может быть как крайне неблагоприятный, так и положительный.

Каждый, кто может предсказывать или планировать кризис (или «поворотный момент», если для вас слово «кризис» все еще имеет ярко выраженный негативный оттенок») в своем бизнесе априори имеет гораздо более высокие шансы на успех, чем тот, кто позволяет кризисам застигнуть себя врасплох [9].

Понятие "кризис предприятия / кризис на предприятии" описывает в современной экономической литературе различные феномены в жизни предприятия, от просто помех в функционировании предприятия через различные конфликты вплоть до уничтожения предприятия, которые как минимум для данного предприятия можно характеризовать как катастрофические.

Кризис предприятия представляет собой переломный момент в последовательности процессов событий и действий. Типичным для кризисной ситуации является два варианта выхода из нее, или это ликвидация предприятия как экстремальная форма, или успешное преодоление кризиса.

Кризисы в деятельности конкретного предприятия могут совпадать и не совпадать с ритмами общего экономического развития. Они зависят от него, но могут иметь и свой цикл. Интенсивные, масштабные экономические явления могут лишь незначительно влиять на экономическую ситуацию предприятия, и наоборот незначительные сдвиги могут вызывать существенные и даже критические для фирмы экономические последствия. Ясное понимание причин кризиса помогает наметить адекватные меры его предупреждения и преодоления.

Глубина кризисного состояния и продолжительность периода, в течение которого оно наступает, зависит от целого ряда факторов:

- соотношения числа и интенсивности действия исходных событий.

- количества и силы факторов внешней и внутренней среды, воздействующих на организацию.

- интенсивности действия промежуточных факторов в цепочке.

- значимости каждого фактора как для фирмы, так и для отрасли в целом.

Кризисы возникают при наличии, по крайней мере, двух условий: во-первых, факторы, вызывающие организационный кризис, должны воздействовать на всю организацию как целостную систему; во-вторых, доминирующее в организации мировоззрение оказывается не способным правильно отразить причинно-следственные отношения, порождающие угрозу кризиса, или создает защитных механизм, препятствующий осознанию истинных причин кризиса. Можно выделить общие признаки кризиса:

- неопределенность причин и последствий;

- угрожают целостности и существованию организации;

- ограниченное время на сбор информации и локализацию последствий кризиса;

- модификация или даже парализация работы команды топ – менеджеров;

- необходимость быстрого принятия управленческих решений, имеющих важные последствия для организации;

- их последствия носят тяжелый характер для будущего задействованных в нем участников;

- они состоят из событий, которые создают новые условия для достижение успеха;

- они снижают контроль над событиями и их влиянием;

- они меняют отношения между участниками.

Обычно причины кризиса подразделяют на объективные, субъективные, внешние и внутренние. Что позволяет классифицировать кризисы на управляемые, частично управляемые, неуправляемые.

К субъективным причинам относят те, которые в большей степени подвержены воздействию и управлению, и могут быть устранены в краткосрочной перспективы. К объективным – те, которые складываются под воздействием многих разнонаправленных факторов, и их устранение или смягчение возможно, но не в ближайшей перспективе, и не только силами самой организации. Внешние факторы формируются макросредой, окружающей предприятие.

Специфичной причиной возникновения кризиса можно назвать «кризис-менеджмент», под которым понимается технология создания кризисных ситуаций у конкурентов. В число задач этой технологии входят захват новых рынков с вытеснением с них конкурентов, доведение конкурента до банкротства, поглощение фирмы конкурента, лоббирование через органы власти. Либо это задачи обнаружения и срыва кризисных программ конкурентов, обычно это различные PR акции [11].

Изучая циклы, Кондратьев отметил, что перед началом повышательной волны каждого цикла, или в ее начале, наблюдаются значительные изменения в условиях хозяйственной жизни общества. Необходимость таких изменений порождается тем обстоятельством, что в период кризиса эффективность оздоровления конкретной организации в значительной степени зависит от макроэкономической ситуации, а в условиях оживления – от качества управления на микро-уровне [12].

Кризисы можно классифицировать по различным критериям.

Возможно использовать следующую классификацию:

1.Стратегическое развитие предприятия. Здесь может идти речь о кризисе роста, стагнации или упадка.

2.Стадии жизненного цикла предприятия. В этом смысле возможно разделение на кризис основания, роста и старости.

3.Причины кризисов. Здесь возможно грубое разделение причин на экзогенные и эндогенные.

4.Агрегированное состояние. Различают латентный и острый кризисы.

5.Угроза целям предприятия. Обязательными предпосылками нормального состояния предприятия является: а) поддержание платежеспособности; б) исключение обременения предприятия долгами, т.е. превышения пассивов над; в) активами.

С учетом системных целей возможно определение видов кризисов как кризисы стратегии, достижений (результатов) и ликвидности. Далее рассмотрим классификацию по целям предприятия находящимся под угрозой в связи с кризисом. Это позволит нам в дальнейшем определить стратегический кризис, кризис стратегий, кризис результатов и кризис ликвидности. О кризисе стратегий или стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (инновационного потенциала), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан и/или нет возможности создать новый. Причины стратегического кризиса различны, к примеру это упущенное технологическое развитие, или отставание от него, не адекватная изменяющимся требованиям рынка стратегия маркетинга.

Кризис результатов или результативный кризис, или еще возможно его

назвать оперативный кризис, описывает состояние, при котором предприятие имеет убытки и из-за постоянного уменьшения собственного капитала движется к ситуации дефицита баланса/превышения пассивов над активами.

Примером причин вызывающих кризис результатов могут являться: потери, как последствие отсутствия потенциала развития предприятия (инновационного потенциала), недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать, для повышения доходов потенциал развития предприятия.

При кризисе ликвидности из-за увеличивающихся убытков предприятию грозит потеря платежеспособности или платежеспособность уже отсутствует. В дополнении к этому предприятию грозит опасность дефицита баланса / превышения пассивов над активами [13].

Нормальное развитие предприятия может иметь различные отклонения, которые быстро могут привести к ошибочному – нежелательному развитию и поставить под угрозу предприятие или даже само его существование. Если ошибочное развитие было своевременно выявлено, то можно принять адекватную коррекцию курса на нормальное развитие. Для того чтобы можно было разработать правильную коррекцию курса, необходимы четкие знания о процессе кризиса и о этапах развития кризисного процесса.

Процесс представляет собой общее развитие, которое изменяет, разрушает имеющуюся структуру связей – отношений или заново формирует её.

Кризисные процессы в зависимости от предприятия, его структуры, инновационного потенциала и т.д. могут быть разной продолжительности, интенсивности и иметь последствия различной степени тяжести.

Для представления кризиса предприятия как процесса существуют различные исходные установки и точки зрения.

Мюллер в своих исследованиях говорит о стратегическом кризисе, кризисе результатов и кризисе ликвидности. При этом между этими кризисами всегда существует временная связь.

Процесс возникновения этих видов кризисов представляет собой следующее: предприятие по мнению Мюллера оперирует понятием потенциал достижения успехов, который заботится о здоровом положении с доходами. Но вот потенциал постепенно исчерпывается и отсутствует новая смена устаревшим продуктам-лидерам дававшим хороший оборот. Такое предприятие находится в состоянии стратегического кризиса. Кризис результатов возникает к примеру тогда, когда снижение оборота по недавно еще бывшему продукту-лидеру приводит к повышению затрат на складирование, что в свою очередь принуждает к дополнительным инвестициям, в том числе из внешних источников. Кризис ликвидности возникает в классическом смысле к примеру из-за кредитных ограничений кредиторов, после того как большая процессов на предприятии финансировалось из внешних источников [14].

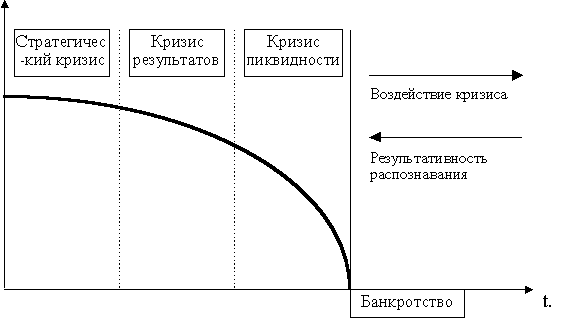

Особенно стоит отметить по данной схеме, что результативность распознавания кризиса обратно процессу развития кризиса, т.е. часто предприятия понимает, что находится в состоянии кризисе и в каком именно только на стадии «кризиса результатов» или «кризиса ликвидности».

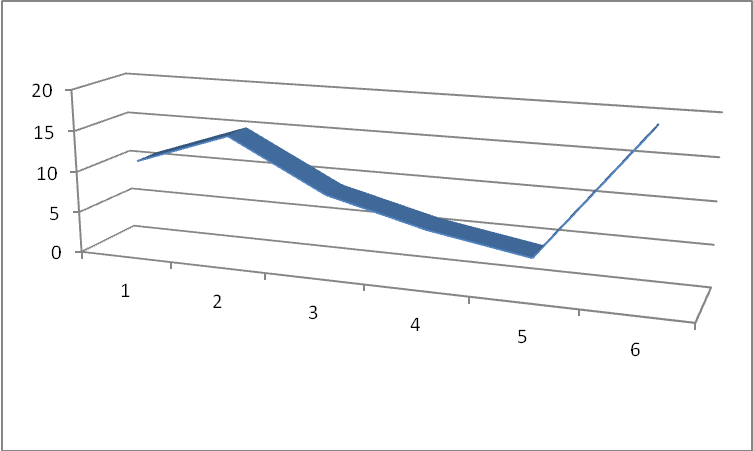

Рисунок 1 Кризисный процесс по Мюллеру [12]

По Финку, любой кризис может состоять только из четырех различных и совершенно определенных фаз [12]. Названия этих фаз похожи на медицинские термины, потому что и сам кризис может быть рассмотрен как болезнь, но болезнь не человека, а его бизнеса. Итак, фазы кризиса:

-Продромальная (предварительная фаза)

-Фаза острого кризиса

-Фаза хронического кризиса

-Фаза разрешения кризиса.

Так же, как и болезнь, кризис может в течение достаточно длительного времени сопровождаться неприятными симптомами до полного «выздоровления» бизнеса. И так же, как и болезнь, которая может вызывать осложнения и смерть, незначительный, на первый взгляд, кризис может привести к полному краху предприятия.

Необходимо распознать симптомы надвигающего кризиса задолго до того, как он случится, чтобы начать принимать соответствующие меры прежде, чем кризис перейдет в острую или хроническую фазы.

Продромальная (предварительная) фаза кризиса - это своего рода предупреждение. В большинстве случаев, это своего рода критическая точка. И если на стадии раннего развития кризиса не предпринимать никаких действий, острый кризис может ударить с такой силой, что так называемый кризис-менеджмент будет сводиться лишь к подсчету убытков. Иногда продромальную фазу кризиса называют еще «предкризисной стадией». Однако такое название обычно приходит в голову уже после того, как случился острый кризис. Тогда в ретроспективе становится очевидным, что некая серия событий в прошлом была ничем иным, как преддверием кризиса. Задача кризис-менеджера – заметить и распознать симптомы кризиса как можно раньше, и в любом случае – до того, как кризис разразится.

Причина, почему продромальная фаза развития кризиса так важна, проста и очевидна. Несмотря на то, что от большинства болезней пациента можно вылечить и в острой фазе, тем не менее гораздо надежнее и безопаснее не допустить нежелательного развития событий и возможных осложнений до того, как проблема станет острой [13].

Даже в том случае, когда менеджер по каким-либо причинам не может остановить кризис, распознав его первые признаки, уже одно понимание того, что должно вот-вот случиться позволит ему лучше подготовиться к острой фазе кризиса.

В большинстве случаев в этой фазе ситуацию уже нельзя развернуть обратно. После того, как предупреждения закончились и кризис из фазы продромальной перешел в острую фазу, почти никогда не удается вернуть потерянные позиции. Определенный ущерб уже был нанесен; степень ущерба, которая будет нанесена на данной и последующих стадиях, зависит от антикризисного управляющего.

В большинстве случаев, когда говорят о кризисе, имеют в виду именно его острую фазу. Самое важное в данной фазе кризиса – стараться не терять контроля над событиями. Если у менеджера нет возможности управлять непосредственно кризисом, он должен подумать о том, есть ли у него возможность повлиять на источники его возникновения [14].

Самая главная трудность в управлении кризисом в острой фазе, даже когда вы к нему готовы, это очень высокая скорость и интенсивность, с которой развиваются события. Скорость событий зависит от типа кризиса, в то время как его интенсивность измеряется объемом возможного ущерба.

Если менеджеру удается предсказать и изменять потенциальную скорость и интенсивность кризиса в продромальном периоде, он будет гораздо лучше подготовлен к управлению кризисом в острой фазе.

Независимо от того, как долго может казаться, что компания находится в эпицентре острого кризиса, это фаза чаще всего самая короткая. Однако из-за ее интенсивности нередко фаза острого кризиса кажется дольше, чем она есть на самом деле. Именно в течение этой фазы результаты кризиса становятся наиболее очевидными. Иногда, при неблагоприятном исходе кризиса, эта стадия также может стать и «посмертной» для бизнеса.

Хроническая стадия может стать периодом значительных финансовых трудностей, увольнений среди топ – менеджеров, банкротства [15].

Однако в то же время хроническая фаза кризиса - это также нередко период выздоровления и самоанализа, а для грамотного менеджера это, возможно, период триумфа.

Опытные менеджеры умеют извлекать из кризисов пользу. Они в состоянии использовать хронический период для планирования будущих кризисов, проанализировав свои действия, поставив им оценку – что было правильным, что – неправильным, как следует поступить в следующий раз в подобной ситуации. Хроническая фаза кризиса может продолжаться почти бесконечно, и задача кризис-менеджера – свести ее продолжительность к минимуму.

Именно эта четвертая и окончательная фаза должна быть целью регулирования кризиса в течение предшествующих трех стадий. Когда аномалии выявлены, задача кризис-менеджера – быстро обрести контроль и вычислить наиболее прямой и целесообразный маршрут к достижению благоприятного разрешения кризиса. Цель антикризисного управляющего состоит в том, чтобы повернуться экстремальную ситуацию в возможность выйти на качественно иной уровень.

Но если аномалия происходит бесконтрольно, то сценарии, которые рассматривает кризис-менеджер в течение острых и хронических ступеней кризиса должны управляться мыслью: « Что я могу сделать, чтобы ускорить эту стадию и избавиться от этого кризис раз и навсегда?».

Необходимо иметь в виду, что кризисы исторически развиваются циклическим способом, и пострадавший от кризиса почти всегда вынужден бороться сразу с несколькими кризисами одновременно.

В действительности, обнаружив пути выхода из кризиса, менеджер нередко начинает видеть, что завершающая стадия этого кризиса – продромальный индикатор новых неблагоприятных событий.

Именно цикличность кризиса делает трудным понимание того, где заканчивается один кризис и начинается следующий. Это особенно верно, потому что. Как мы уже говорили, нередко один кризис дает рождение другому. Вот почему совершенно необходимо уметь выявить настоящий, исходный, кризис. Потому что кризис не приходит один, он непременно влечет за собой целую цепочку неблагоприятных событий [16].

Кризис предприятия как процесс находит свое начало в фазе потенциального, т.е. только возможного но еще не реального кризиса предприятия. И из-за отсутствия достоверных симптомов кризиса данное состояние предприятия характеризуется как квазинормальное, т.е. практически как состояние в котором постоянно находится предприятие, и оно дает время – точку отсчета возникновения кризиса на предприятии.

Эта фаза кризисного процесса характеризуется скрытым уже имеющимся или с большой вероятностью скоро начинающимся кризисом, воздействия которого не определяемы имеющимся в наличии у предприятия стандартным инструментарием. Но применение специальных методик раннего распознавания позволяет на этой стадии оказать активное воздействие на латентный кризис с помощью предупреждающих мероприятий. В общем на данной стадии имеющийся в наличии у предприятия потенциал преодоления кризиса как правило не используется в полном объеме. Основной упор здесь лежит в применении систем раннего оповещения и распознавания.

На этом этапе начинается непосредственное ощущение предприятием исходящего от кризиса негативного воздействия. Вместе с этим усиливается интенсивность реальных, против предприятия направленных деструктивных воздействий, что вызывает резкую нехватку, давление времени, срочность и неотложность принятия решений. При дальнейшем уменьшении альтернативных вариантов действий из-за исчерпывания имеющегося в наличии времени повышаются требования по нахождению действенных путей решений проблем (факторов преодоления кризиса). На этом этапе для преодоления кризиса требуется мобилизация все больших сил предприятия и исчерпываются полностью имеющиеся в наличие резервы по преодолению кризиса. На данной стадии еще есть возможность преодоления (обуздание) острого кризиса, т.к. имеющийся в наличии потенциал преодоления кризиса достаточен для того чтобы справиться с кризисом. Повышаются до предела требования к преодолению кризиса, и мероприятия по преодолению кризиса должны проявить свое действие на улучшение ситуации за очень незначительный промежуток времени, имеющийся в распоряжении.

Если не удается обуздать острый кризис, то предприятие вступает в последнюю стадию развития кризисного процесса, которая заканчивается ликвидацией предприятия. На этом этапе требования для преодоления кризиса значительно превышают имеющийся потенциал.

Преодоление кризисного процесса не возможно, в особенности из-за отсутствия или неудачных мероприятий, действий, из-за экстремально сильного давления времени и из-за усиливающейся интенсивности направленных против предприятия деструктивных воздействий.

Мы рассматриваем кризис как непосредственную угрозу выживания предприятия. Здесь имеется два аспекта – внешний и внутренний [7,8,9.]. Внешний заключается в способности предприятия мобилизовать необходимый объем оборотных средств для выполнения своих обязательств перед кредиторами – выплаты и обслуживания долгов. Внутренний – в способности обеспечить объем оборотных средств, требуемых для ведения хозяйственной деятельности. Поддержание величины оборотных средств на соответствующем уровне осуществляется за счет денежных и эквивалентных им ресурсов предприятия. Таким образом, в экономическом смысле кризис означает дефицит денежных средств для поддержания текущей хозяйственной (производство) и финансовой (кредиторы) потребностей в оборотных средствах. Этому определению соответствует следующее неравенство, представляющее, на наш взгляд, экономическую формулу кризиса:

Денежные средства < Текущая хозяйственная потребность в оборотных средствах + Текущая финансовая потребность в оборотных средствах.

Текущая финансовая потребность в оборотных средствах (ТФП) – наиболее простая и понятная часть формулы. ТФП определяется как сумма предстоящих на момент расчета формулы выплат по возврату долгов (включая проценты по ним), а также штрафов и пени (в случае просроченных платежей) за планируемый период. Покрывается денежными средствами или приемлемыми для кредиторов по содержанию и условиям взаимозачетными операциями [17].

Текущая хозяйственная потребность в оборотных средствах (ТХП) представляет собой разницу между суммой производственных и непроизводственных расходов на планируемый период, с одной стороны, и объемом производственных запасов предприятия в пределах размеров, предусмотренных сметой, с другой.

Определение порогового значения ТХП, невозможность обеспечения которого является критическим, зависит от отраслевой принадлежности и других особенностей предприятия. Объем постоянных (накладных) расходов также не может служить однозначным критерием порогового значения потребности в оборотных средствах, поскольку может быть скорректирован. ТХП покрывается денежными средствами или приемлемыми для предприятия по содержанию и условиям взаимозачетными операциями (т.е. поставкой в нужные сроки по приемлемой цене именно тех товаров и услуг, на которые и были бы потрачены денежные средства предприятия).

Денежные средства – собственно денежные и эквивалентные им средства. Именно сумма денежных средств является показательной для определения кризисного состояния предприятия.

Кризис – это событие, способное угрожать жизнедеятельности организации, характеризующееся неопределенными причинами и трудно предсказуемыми последствиями, требующее немедленных решений.

Антикризисное управление АКУ – заключается в минимизации потенциального риска нормальной работе организации. Таким образом, АКУ направлено на предотвращение кризиса путем проведения организационных изменений, обеспечивающих единство действий основных стейкхолдеров (группы лиц, заинтересованные в достижении целей организации), членов организации и ее руководства для предотвращения кризиса, а в случае его наступления – выхода из кризиса с минимальным ущербом для организации [18].

Системный подход антикризисного управления требует использования психологических, социально-политических и структурно-технологических подходов к кризису и к разработке антикризисных мероприятий. Другой аспект системности состоит в разработке механизмов, способствующих объединению усилий основных стейкхолдеров, менеджеров, персонала для достижения общих целей кризисного управления для достижения общих целей [7,8,9.].

Успех или неудача АКУ определяется организационным поведением на всех этапах кризиса.

Преимущества подхода:

- возможность рационального объяснения как успеха так и неудачи кризисного управления.

- позволяет анализировать отдельные компоненты системы АКУ, оценивая вклад каждого из них.

- позволяет обнаруживать слабые места конкретной программы, производить коррекцию, не отказываясь от программы в целом. АКУ считается эффективным, если удалось избежать кризиса, а ключевые стейкхолдеры уверены, что угроза кризиса не отразиться на доходах организации или не произойдут существенные отклонения от запланированных показателей работы.

Системный подход схематично можно представить так:

Рисунок 2 Системный подход в антикризисном управлении предприятием [19]

В таблице представлена попытка сравнить неэффективное, частично эффективное и эффективное АКУ на различных этапах кризиса и их влияние на стейкхолдеров. Структура организации должна быть достаточно гибкой, чтобы своевременно реагировать на внешние сигналы приближающихся изменений.

Таблица 1 Сравнение неэффективного и эффективного АКУ на различных этапах кризиса

|

Аспекты кризиса

|

Неэффективное управление

|

Частично эффективное

управление

|

Эффективное управление

|

|

Получение сигналов о возможном кризисе

|

Сигналы игнори�руются

|

Сигналы о возможном кризисе заставля�ют организацию встревожиться

|

Сигналы рано обнаруживаются и принимаются соответствующие меры

|

|

Границы кризиса и его влияние на стейкхолдеров

|

Кризис выходит за рамки органи�зации и наносит ущерб всем ее

стейкхолдерам

|

Ущерб от кризи�са для внеорганизационных стейкхолдеров незначителен

|

Кризис локали�зован внутри организации и не наносит ущерба стейкхолдерам

|

Продолжение таблицы 1

|

Возобновление деловой активности

|

Все организаци�онные процессы прекращены. Администрация пытается восста�новить процессы

|

Некоторые организационные процессы приос�тановлены.

|

Организация функционирует также как и до кризиса. Все ее функции и обязательства выполняются

|

|

Эффект научения на прошлых ошибках

|

Отсутствует. Организация

допускает те же ошибки в подобных ситуациях

|

Учитываются лишь отдельные элементы нега�тивного опыта

|

В результате кризиса меняется организационная политика и процедуры.

|

|

Воздействие кризиса на репутацию организации

|

Организация испытывает длительное негативное влияние послед�ствий кризиса

|

Негативное воздействие кризиса на внешнюю оценку деятельности организации непродолжитель�но.

|

Имидж органи�зации улучшается из-за эффектив�ного поведения во время кризиса.

|

|

Доступность ресурсов

|

Организации недостает ресур�сов для преодо�ления кризиса

|

Организация имеет возмож�ность заимство�вать внешние ресурсы

|

Организацион�ные и внешние ресурсы имеются в достаточном количестве

|

|

Процесс приня�тия решений

|

Осуществляется медленно из-за внутренних конфликтов

|

Осуществляется медленно из-за проблем во взаимодействии с внешними стейкхолдерами

|

Решения прини�маются вовремя и На основании достоверной информации.

|

|

Примечание – составлено автором на основе источников [20]

|

Организационно-культурный фактор кризисного управления может анализироваться в следующих аспектах:

1.Командная или индивидуальная ответственность – организации акцент, в которых сделан на групповую ответственность более успешны, чем ориентированные на индивидуальную.

2.Информированность стейкхолдеров – закрытие информации от основных внешних стейкхолдеров создает угрозу дестабилизирующего давления с их стороны.

3.Раскрытие каналов распространения информации - эффективность выше, если информация проходит быстро, оперативно и целенаправленно.

4.Тесное взаимодействие со СМИ на всех этапах кризиса - позитивная версия кризиса способствует успеху АКУ, если организация не представит своей версии кризиса за нее это сделают СМИ но их оценка будет более жесткой и вряд ли благоприятной.

Руководство предприятия уже в самом начале развития кризиса должно определиться со своим подходом к нему [21].

Различают два основных типа восприятия кризиса:

1.Отношение к кризису, ориентированное на сохранение докризисного состояния. Восприятие кризиса негативное. Все мероприятия будут направлены на восстановление докризисного состояния.

2.Отношение к кризису, ориентированное на обновление. Восприятие позитивное. Кризис воспринимается как необходимость обновления, освобождения от неправильных целей, правил, рутины. Упор делается не на борьбу, а на изменение структуры, технологии, культуры организации в соответствие с новыми требованиями.

Важнейшим элементом концепции антикризисного государственного регулирования является определение условий, при которых предприятие признается банкротом. Первая попытка формирования законодательства о банкротстве в Казахстане было выпущено Постановление Правительства РК от 20.05.1994г. «О некоторых методах по реализации о несостоятельности (банкротстве) предприятий». Однако данное законодательство не было достаточно эффективным и во многих вопросах спорным, поэтому в 1997 году была предпринята законодательная попытка сформулировать закон о банкротстве «О несостоятельности (банкротстве)». Этот закон оживил процедуру банкротства, однако законодательство о банкротстве до сих пор претерпевает изменения, пример этому принятие нового закона 26.10.2002г. «О несостоятельности (банкротстве)» с имениями от 2004г [1,2,3].

- Методики прогнозирования банкротства предприятия

Предсказание банкротства как самостоятельная проблема возникла в передовых капиталистических странах (и в первую очередь, в США сразу после окончания второй мировой войны. Этому способствовал рост числа банкротств в связи с резким сокращением военных заказов, неравномерность развития фирм, процветание одних и разорение других. Естественно, возникла проблема возможности априорного определения условий, ведущих фирму к банкротству.

Вначале этот вопрос решался на эмпирическом, чисто качественном уровне и, естественно, приводил к существенным ошибкам. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны с развитием компьютерной техники. Известны два основных подхода к предсказанию банкротства.

Первый базируется на финансовых данных и включает оперирование некоторыми коэффициентами: приобретающим все большую известность Z-коэффициентом Альтмана (США), коэффициентом Таффлера, (Великобритания), и другими, а также умение "читать баланс" [22].

Второй исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании.

Первый подход, бесспорно эффективный при прогнозировании банкротства, имеет три существенных недостатка. Во-первых, компании, испытывающие трудности, всячески задерживают публикацию своих отчетов, и, таким образом, конкретные данные могут годами оставаться недоступными. Во-вторых, даже если данные и сообщаются, они могут оказаться "творчески обработанными". Для компаний в подобных обстоятельствах характерно стремление обелить свою деятельность, иногда доводящее до фальсификации. Требуется особое умение, присущее даже не всем опытным исследователям, чтобы выделить массивы подправленных данных и оценить степень завуалированности. Третья трудность заключается в том, что некоторые соотношения, выведенные по данным деятельности компании, могут свидетельствовать о неплатежеспособности в то время, как другие - давать основания для заключения о стабильности или даже некотором улучшении. В таких условиях трудно судить о реальном состоянии дел.

Второй подход основан на сравнении признаков уже обанкротившихся компаний с таковыми же признаками "подозрительной" компании. За последние 50 лет опубликовано множество списков обанкротившихся компаний. Некоторые из них содержат их описание по десяткам показателей. К сожалению, большинство списков не упорядочивают эти данные по степени важности и ни в одном не проявлена забота о последовательности. Попыткой компенсировать эти недостатки является метод балльной оценки (А-счет Аргенти) [15].

В отличие от описанных "количественных" подходов к предсказанию банкротства в качестве самостоятельного можно выделить "качественный" подход, основанный на изучении отдельных характеристик, присущих бизнесу, развивающемуся по направлению к банкротству. Если для исследуемого предприятия характерно наличие таких характеристик, можно дать экспертное заключение о неблагоприятных тенденциях развития.

Предприятие подвержено различным видам кризисов (экономическим, финансовым, управленческим) и банкротство - лишь один из них. Во всем мире под банкротством принято понимать финансовый кризис, то есть неспособность фирмы выполнять свои текущие обязательства. Помимо этого, фирма может испытывать экономический кризис (ситуация, когда материальные ресурсы компании используются неэффективно) и кризис управления (неэффективное использование человеческих ресурсов, что часто означает также низкую компетентность руководства и, следовательно, неадекватность управленческих решений требованиям окружающей среды). Соответственно, различные методики предсказания банкротства, как принято называть их в отечественной практике, на самом деле, предсказывают различные виды кризисов.

Именно поэтому оценки, получаемые при их помощи, нередко столь сильно различаются. Видимо, все эти методики вернее было бы назвать кризис - прогнозными (К - прогнозными). Другое дело, что любой из обозначенных видов кризисов может привести к коллапсу, смерти предприятия. В этой связи, понимая механизм банкротства как юридическое признание такого коллапса, данные методики условно можно назвать методиками предсказания банкротства. Представляется, однако, что ни одна из них не может претендовать на использование в качестве универсальной именно по причине «специализации» на каком-либо одном виде кризиса. Поэтому кажется целесообразным отслеживание динамики изменения результирующих показателей по нескольким из них. Выбор конкретных методик, очевидно, должен диктоваться особенностями отрасли, в которой работает предприятие. Более того, даже сами методики могут и должны подвергаться корректировке с учетом специфики отраслей.

Оценка кризисных факторов финансового развития и прогнозирование возможного банкротства предприятия осуществляются задолго до проявления его явных признаков. Такая оценка и прогнозирование являются предметом диагностики банкротства, характеризующей в концентрированном виде содержание первых трех направлений формирования и реализации политики антикризисного финансового управления предприятием [23].

Диагностика банкротства представляет собой систему целевого финансового анализа, направленного на выявление параметров кризисного развития предприятия генерирующих угрозу его банкротства в предстоящем периоде.

В зависимости от целей и методов осуществления диагностика банкротства предприятия подразделяется на две основные системы:

1) систему экспресс - диагностики банкротства;

2) систему фундаментальной диагностики банкротства.

Экспресс-диагностика банкротства характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа. Основной целью экспресс - диагностики банкротства является раннее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризисного его состояния [16].

Экспресс-диагностика банкротства осуществляется по следующим основным этапам представленным на рисунке ниже.

Рисунок 3 Основные этапы осуществления экспресс - диагностики

банкротства предприятия [24]

Определение объектов наблюдения «кризисного поля», реализующего угрозу банкротства предприятия. Опыт показывает, что в современных экономических условиях практически все аспекты финансовой деятельности предприятия могут генерировать угрозу его банкротства. Поэтому система наблюдения "кризисного поля" должна строиться с учетом степени генерирования этой угрозы путем выделения наиболее существенных объектов по этому критерию. С этих позиций система наблюдения "кризисного поля" предприятия может быть представлена следующими основными объектами на схеме рисунок 4.

Рисунок 4 Основные объекты наблюдения «кризисного поля» предприятия [25]

Из рисунка 4 видно, что основным объектом наблюдения «кризисного поля» предприятия являются:

- Чистый денежный поток предприятия;

- Уровень концентрации финансовых операций в зонах;

- Состав текущих затрат предприятия;

- Рыночная стоимость предприятия;

- Структура капитала предприятия;

- Состав финансовых обязательств предприятия по срочности;

- Состав активов предприятия.

Формирование системы индикаторов оценки угрозы банкротства предприятия. Система таких индикаторов формируется по каждому объекту наблюдения "кризисного поля". В процессе формирования все показатели - индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями). Важнейшие из этих индикаторов оценки угрозы банкротства представлены в таблице 2.

Таблица 2 Индикаторы оценки угрозы банкротства предприятия

в разрезе отдельных объектов наблюдения «кризисного поля»

|

Объекты наблюдения «кризисного поля»

|

Показатели - индикаторы

|

|

|

Объемные

|

Структурные

|

|

I. Чистый денежный поток предприятия

|

1.Сумма чистого денежного потока по предприятию в целом

2.Сумма чистого денежного потока по операционной деятельности предприятия

|

1.Коэффициент достаточности чистого денежного потока

2.Коэффициент ликвидности денежного потока

3.Коэффициент эффективности денежного потока

|

|

II. Рыночная стоимость предприятия

|

1.Сумма чистых активов предприятия по рыночной стоимости

|

1. Рыночная стоимость предприятия по коэффициенту капитализации предприятия

|

|

III. Структура капитала предприятия

|

1.Сумма собственного капитала 2. Сумма заемного капитала

|

1.Коэффициент автономии

2.Коэффициент финансирования

|

|

IV. Состав финансовых обязательств предприятия по срочности погашения

|

1. Сумма долгосрочных финансовых обязательств

2. Сумма краткосрочных финансовых обязательств

3. Сумма финансового кредита

|

1.Коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств

2.Коэффициент соотношения привлеченного финансового и товарного кредита

|

|

V. Состав активов предприятия

|

1. Сумма внеоборотных активов

2. Сумма оборотных активов

3. Сумма дебиторской задолженности - всего, в т.ч. просроченной

4. Сумма денежных активов

|

1. Коэффициент маневренности активов

2. Коэффициент обеспеченности высоколиквидными активами

3. Коэффициент текущей платежеспособности

4. Коэффициент соотношения дебиторской и кредиторской задолженности

|

|

VI. Состав текущих затрат предприятия

|

1. Общая сумма текущих затрат

2. Сумма постоянных текущих затрат

|

1.Уровень текущих затрат к объему реализации продукции

2.Уровень переменных текущих затрат

3.Коэффициент операционного левериджа

|

|

VII. Уровень концентрации финансовых операций в зоне повышенного риска

|

__

|

1. Коэффициент вложения капитала в зоне критического риска

2. Коэффициент вложения капитала в зоне катастрофического риска

|

|

Примечание – составлено автором на основе источников [26]

|

Приведенная система индикаторов оценки угрозы банкротства предприятия может быть расширена с учетом особенностей его финансовой деятельности и целей диагностики.

Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей - индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений финансовой деятельности предприятия, генерирующих угрозу его банкротства.

В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы:

-горизонтальный (трендовый) финансовый анализ;

-вертикальный (структурный) финансовый анализ;

-сравнительный финансовый анализ;

-анализ финансовых коэффициентов;

-анализ финансовых рисков;

-интегральный финансовый анализ, основанный на "Модели Дюпона".

Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики:

-легкий финансовый кризис;

-глубокий финансовый кризис;

-финансовая катастрофа.

При необходимости каждая из этих характеристик, может получить более углубленную дифференциацию.

Таблица 3Масштабы кризисного финансового состояния предприятия

|

Объекты наблюдения «кризисного поля»

|

Масштабы кризисного финансового состояния предприятия

|

|

|

Легкий финансовый кризис

|

Глубокий финансовый кризис

|

Финансовая катастрофа

|

|

I. Чистый денежный поток

|

Снижение ликвидности денежного потока

|

Отрицательное значение чистого денежного потока

|

Резко отрицательное значение чистого денежного потока

|

|

II. Рыночная стоимость предприятия

|

Стабилизация рыночной стоимости предприятия

|

Тенденция к снижению рыночной стоимости предприятия

|

Обвальное снижение рыночной стоимости предприятия

|

|

III. Структура капитала предприятия

|

Снижение коэффициента автономии

|

Рост коэффициента и снижение эффекта финансового левериджа

|

Предельно высокий коэффициент и отсутствие эффекта финансового левериджа

|

Продолжение таблицы 3

|

VI. Состав финансовых обязательств предприятия по срочности погашения

|

Повышение суммы и удельного веса краткосрочных финансовых обязательств

|

Высокий коэффициент неотложных финансовых обязательств

|

Чрезмерно высокий коэффициент неотложных финансовых обязательств

|

|

V. Состав активов предприятия

|

Снижение коэффициента абсолютной платежеспособности

|

Существенное снижение коэффициентов абсолютной и текущей платежеспособности

|

Абсолютная неплатежеспособность из-за отсутствия денежных активов

|

|

VI. Состав текущих затрат предприятия

|

Тенденция к росту уровня переменных затрат

|

Высокий коэффициент операционного левериджа при тенденции к росту уровня переменных затрат

|

Очень высокий коэффициент операционного левериджа при тенденции к росту общего уровня текущих затрат

|

|

VII. Уровень концентрации финансовых операций

|

Повышение коэффициента вложения капитала в зоне критического уровня

|

Преимущественное вложение капитала в зоне критического риска

|

Значительная доля вложения капитала в зоне катастрофического риска

|

|

Примечание – составлено автором на основе источников [26]

|

В таблице 3 приведен пример предварительной оценки масштаба кризисного финансового состояния предприятия по основным индикаторам отдельных объектов наблюдения "кризисного поля". Система экспресс - диагностики банкротства обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации. Ее предупредительный эффект наиболее ощутим на стадии легкого финансового кризиса предприятия. При иных масштабах кризисного финансового состояния предприятия она обязательно должна дополняться системой фундаментальной диагностики.

Фундаментальная диагностика банкротства характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования.

Основными целями фундаментальной диагностики банкротства является:

- углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс - диагностики банкротства;

- подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия;

- прогнозирование развития отдельных факторов, генерирующих угрозу банкротства предприятия, и их негативных последствий;

- оценка и прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала.

Фундаментальная диагностика банкротства осуществляется по следующим основным этапам [15].

Рисунок 5 Основные этапы осуществления фундаментальной диагностики банкротства [15]

В процессе осуществления фундаментального анализа используются следующие основные методы:

- полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов "кризисного поля", а также система показателей-индикаторов возможной угрозы банкротства;

- корреляционный анализ. Этот метод используется для определения степени влияния отдельных факторов на характер кризисного финансового развития предприятия. Количественно степень этого влияния может быть измерена с помощью одно- или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воздействия на финансовое развитие предприятия;

- СВОТ - анализ [SWOT-analysis]. Название этого метода представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа: S—Strength (сильные стороны предприятия); W—Weakness (слабые стороны предприятия); О—Opportunity (возможности развития предприятия);

Т—Treat (угрозы развитию предприятия).

Аналитическая "Модель Альтмана". Она представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

Z = 1,2 * Х1 + 1,4 * X2 + 3,3 * Хз + 0,6 * Х4 + 1,0 * Xs, (1)

где Z — интегральный показатель уровня угрозы банкротства ("Z- счет Альтмана");

Х1 - отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия;

Х2 - уровень рентабельности капитала;

Хз — уровень доходности активов;

Х4 — коэффициент соотношения собственного и заемного капитала;

Х5 — оборачиваемость активов (в числе оборотов).

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

Таблица 4 Шкала модель Альтмана

|

Значение показателя "Z"

|

Вероятность банкротства

|

|

До 1,8

1,81-2,70

2,71-2,99

3,00 и выше

|

Очень высокая

Высокая

Возможная

Очень низкая

|

|

Примечание – источники [28]

|

Несмотря на относительную простоту использования этой модели для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить достаточно объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия [14].

Прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала. В процессе такого прогнозирования определяется как быстро и в каком объеме предприятие способно:

- обеспечить рост чистого денежного потока;

- снизить общую сумму финансовых обязательств.

- реструктуризировать свои финансовые обязательства путем перевода их из краткосрочных форм в долгосрочные;

- снизить уровень текущих затрат и коэффициент операционного левериджа;

- снизить уровень финансовых рисков в своей деятельности;

- положительно изменить другие финансовые показатели несмотря на негативное воздействие отдельны факторов.

Обобщающую оценку способности предприятия к нейтрализации угрозы банкротства в краткосрочном перспективном периоде позволяет получить прогнозируемый в динамике коэффициент возможной нейтрализации текущей угрозы банкротства, который рассчитывается по следующей формуле:

=, (2)

где КНуб — коэффициент возможной нейтрализации yгрозы банкротства в краткосрочном перспективном периоде;

ЧДП - ожидаемая сумма чистого денежного потока.

- средняя сумма финансовых обязательств.

Окончательное определение масштабов кризисного финансового состояния предприятия. Идентификация масштабов кризисного финансового состояния должна включать аналитические и прогнозные результаты фундаментальной диагностики банкротства и определять возможные направления восстановления финансового равновесия предприятия [29].

В таблице 5 приведены критерии характеристик масштабов кризисного финансового состояния предприятия, а также наиболее адекватные им способы реагирования (включения соответствующих систем защитных финансовых механизмов). Чтобы выяснить, является ли предприятие банкротом, необходимо провести анализ его финансовой отчетности. Результаты анализа позволяют заинтересованным лицам принимать управленческие решения на основе оценки текущего финансового положения и деятельности предприятия за предшествующие годы.

Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического, кадрового и технического обеспечения.

Аналитическая работа может проводиться в два этапа:

1.Предварительная оценка или экспресс-анализ финансового состояния.

2. Детализированный анализ финансового состояния.

Таблица 5 Масштабы кризисного финансового состояния предприятия

и возможные пути выхода из него

|

Вероятность банкротства по результатам диагностики

|

Масштаб кризисного состояния предприятия

|

Способ реагирования

|

|

Возможная

|

Легкий финансовый кризис

|

Нормализация текущей финансовой деятельности

|

|

Высокая

|

Глубокий финансовый кризис

|

Полное использование внутренних механизмов финансовой табилизации

|

|

Очень высокая

|

Финансовая катастрофа

|

Поиск эффективных форм санации (при неудаче - ликвидация)

|

|

Примечание – составлено автором на основе источников [30]

|

Экспресс-анализ финансово-хозяйственной деятельности предприятия ставит своей целью определить общую картину состояния предприятия и моментально дать картину степени тяжести кризиса. Данные этого анализа являются предварительными, а выводы носят вероятностный характер.

При проведении анализа значений коэффициентов необходимо учитывать особенности предприятия, продолжительность производственных циклов, сложность, уникальность выпускаемой продукции, динамике изменения складских запасов.

Целью детализированного анализа финансового состояния является более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекшем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа.

В общем виде программа проведения углубленного анализа финансово-хозяйственной деятельности предприятия выглядит следующим образом:

1. Построение аналитического баланса-нетто.

2. Оценка и анализ экономического потенциала.

2.1 Оценка имущественного положения и структуры капитала.

2.2 Анализ финансового положения: оценка ликвидности, оценка финансовой устойчивости.

- Оценка и анализ результатов финансово-хозяйственной деятельности:

3.1 Анализ оборачиваемости.

3.2 Анализ рентабельности.

4. Разработка мероприятий по улучшению финансового состояния предприятия.

Ориентация на какой-то один критерий, даже весьма привлекательный с позиции теории, на практике не всегда оправдана. Поэтому многие крупные аудиторские фирмы и другие компании, занимающиеся аналитическими обзорами, прогнозированием и консультированием, используют для аналитических оценок системы критериев. Безусловно, в этом есть и свои минусы: гораздо легче принять решение в условиях однокритериальной, чем многокритериальной задачи. Вместе с тем, любое прогнозное решение подобного рода, независимо от числа критериев, является субъективным, а рассчитанные значения критериев носят скорее характер информации к размышлению, нежели побудительных стимулов для принятия немедленных решений.

В качестве примера можно привести рекомендации Комитета по обобщению практики аудирования (Великобритания), содержащие перечень критических показателей для оценки возможного банкротства предприятия. В.В. Ковалев, основываясь на разработках западных аудиторских фирм и преломляя эти разработки к отечественной специфике бизнеса, предложил следующую двухуровневую систему показателей.

К первой группе относятся критерии и показатели, неблагоприятные текущие значения или складывающаяся динамика изменения которых свидетельствуют о возможных в обозримом будущем значительных финансовых затруднениях, в том числе и банкротстве. К ним относятся:

- повторяющиеся существенные потери в основной производственной деятельности;

- превышение некоторого критического уровня просроченной кредиторской задолженности;

- чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений;

- устойчиво низкие значения коэффициентов ликвидности;

- хроническая нехватка оборотных средств;

- устойчиво увеличивающаяся до опасных пределов доля заемных средств в общей сумме источников средств;

- неправильная реинвестиционная политика;

- превышение размеров заемных средств над установленными лимитами;

- хроническое невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата ссуд, выплаты процентов и дивидендов);

- высокий удельный вес просроченной дебиторской задолженности;

- наличие сверхнормативных и залежалых товаров и производственных запасов;

- ухудшение отношений с учреждениями банковской системы;

- использование (вынужденное) новых источников финансовых ресурсов на относительно невыгодных условиях;

- применение в производственном процессе оборудования с истекшими сроками эксплуатации;

- потенциальные потери долгосрочных контрактов;

- неблагоприятные изменения в портфеле заказов.

Во вторую группу входят критерии и показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое. Вместе с тем, они указывают, что при определенных условиях или непринятии действенных мер ситуация может резко ухудшиться. К ним относятся:

- потеря ключевых сотрудников аппарата управления;

- вынужденные остановки, а также нарушения производственно-технологического процесса;

- недостаточная диверсификация деятельности предприятия, т.е. чрезмерная зависимость финансовых результатов от какого-то одного конкретного проекта, типа оборудования, вида активов и др.;

- излишняя ставка на прогнозируемую успешность и прибыльность нового проекта;

- участие предприятия в судебных разбирательствах с непредсказуемым исходом;

- потеря ключевых контрагентов;

- недооценка технического и технологического обновления предприятия;

- неэффективные долгосрочные соглашения;

- политический риск, связанный с предприятием в целом или его ключевыми подразделениями.

Что касается критических значений этих критериев, то они должны быть детализированы по отраслям и подотраслям, а их разработка может быть выполнена после накопления определенных статистических данных.

По действующему законодательству в Республике Казахстан «О банкротстве» установлено, что решения о банкротстве предприятия принимаются в добровольном и принудительном порядке [27].

Банкротство устанавливается добровольно на основании заявления должника в суд, либо путем официального объявления его о своем банкротстве во внесудебном порядке с согласия кредитора. Принудительно оно устанавливается на основании заявления в суд кредиторов или других уполномоченных лиц, таким основанием для кредитора является неплатежеспособность должника [28].

Должник считается неплатежеспособным, если он не исполнил обязательство в течение трех месяцев с момента наступления срока его исполнения [31].

В соответствии с Положением о порядке оценки структуры баланса предприятий, утвержденным Министром экономики РК, структура баланса признается удовлетворительной, а предприятие – платежеспособным, если

1) значение коэффициента текущей ликвидности больше 2;

2) значение коэффициента обеспеченности собственными оборотными средствами больше 0,1.

Нарушение хотя бы одного критерия считалось достаточным для попадания предприятия в группу особого контроля. Для таких предприятий рассчитывался так называемый коэффициент возможности восстановления платежеспособности:

Ктлк + Пу/По (Ктлк – Ктлн) (3)

Квп = Ктл

где Квп – коэффициент восстановления платежеспособности;

Ктл – коэффициент текущей ликвидности (нормативный);

Ктлк, Ктлн – коэффициент текущей ликвидности на конец и начало периода соответственно;

Пу – установленный период [3; 6; 12 мес.];

По – отчетный период.

Данная методика установления факта несостоятельности предприятия предполагала, что если коэффициент восстановления платежеспособности был больше единицы, то у предприятия есть возможность восстановить платежеспособность в течение шести месяцев [25].

Когда предприятия имеют удовлетворительную структуру баланса и платежеспособны, в экспресс – анализе определяется коэффициент утраты платежеспособности. Коэффициент утраты платежеспособности рассчитывался по той же формуле, что и коэффициент восстановления платежеспособности, только установленный период в этом случае представлял собой период утраты платежеспособности и принимался равным трем месяцам. Если коэффициент утраты платежеспособности был больше единицы - это означало, что предприятие не должно утратить платежеспособность в течение трех месяцев [26].

Прогнозирование банкротства предприятия дает возможность заблаговременно продумать и реализовать меры по выходу предприятия из кризисной ситуации [32].

- Современное состояние и оценка антикризисного механизма в ТОО «САБ-GROUP»

2.1 Краткая характеристика и оценка технико-экономичес�кого состояния ТОО «САБ-GROUP»

ТОО «САБ-GROUP» - одна из первых кадровых компаний на рынке Республики Казахстан, созданная в 1997 году, как структурное подразделение «Центрально-азиатского фонда системных исследований» с целью изучения кадровой элиты Казахстана, формирования базы данных и мониторинга ее образования и передвижения.

В 2003 году в структуре компании был создан Исследовательский Центр, специалисты которого постоянно изучают ситуацию на рынке труда, в этом же году разработана специализированная электронная база данных, которая позволяет координировать работу над каждым проектом, отслеживать историю взаимодействия с кандидатами и клиентами.

В 2005 году ТОО «САБ-GROUP», выступила спикером 1-ого Казахстанского HR-Форума «HR-Менеджмент: опыт, проблемы, решения»

В 2006 году в ТОО «САБ-GROUP» внедрены передовые эффективные методики оценки кандидатов.

В 2007 году ТОО «САБ-GROUP» провела официальные обзоры заработных плат и компенсаций торговых и производственных компаний FMCG сферы, и начала активно развивать новое направление в сфере обучения и развития персонала компаний-клиентов.

В 2008 году ТОО «САБ-GROUP» вступила в «Ассоциацию консультантов по подбору Персонала» (АКПП) - самое крупное и авторитетное профессиональное объединение рекрутеров в России, СНГ и на территории Восточной Европы, деятельность которого направлена на содействие эффективной занятости населения в условиях рыночной экономики.

2009 год – создание антикризисного информационного центра Умiт, основной целью которого является содействие в обеспечении занятости и недопущение существующего роста уровня безработицы, создание условий для устойчивого посткризисного развития, оказания содействия в трудоустройстве студентам, выпускникам и молодым специалистам - наиболее уязвимым слоям трудоспособного населения.

2009 год – открытие Департамента по строительству.

2009 – 2010 г.г. – ТОО «САБ-GROUP», выступило соорганизатором первого в Казахстане международного форума «Software Engineering Summit 2009-2010», просвещенного становлению и развитию IT - индустрии в Казахстане.

2011 году – ТОО «САБ-GROUP» – приняла участие в качестве HR партнера в организации учредительного съезда «Общественного Объединения "Сообщество IT-менеджеров РК".

На сегодняшний день ТОО «САБ-GROUP» предлагает широкий спектр услуг в области подбора персонала и консалтинга по управлению человеческими ресурсами во всех регионах Казахстана и на территории ближнего зарубежья.

Основные услуги

1) Подбор персонала (рекрутинг).

2) Выведение персонала за штат компании (Outstaffing)

3) Исследования рынка труда. Обзоры заработных плат и компенсаций

4) Обучение и развитие персонала (Training & Development)

5) Аутплейсмент (outplacement)

6) Кадровое администрирование

7) HR консалтинг

8) Юридический консалтинг

Ресурсы компании:

1) Персонал в количестве 52 человека, 5 департаментов:

- Административный;

- департамент рекрутинга: 5 рекрутеров и 2 ресечера;

- департамент Аутстаффинга (бухгалтерия, кадры, юрист);

- Исследовательский центр.

-департамент строительства.

2) Основные средства:

- оснащенный офис в г. Алматы;

- автотранспорт;

- интернет сайт;

- авторская специализированная база данных «Рекрут»;

- товарный знак ТОО «САБ-GROUP».

3) Технологии:

- специализированная база данный «Рекрут»;

- внутренние наработки технологий поиска, подбора, оценки.

Ценности компании

1. Надежность

2. Качество

3. Профессионализм

4. Стабильность

5. Внимание

6. Оперативность

7. Развитие

8. Яркие решения

9. Открытость

Факторы спроса

Компании и индивидуальные предприниматели не зависимо от наличия в своем составе HR службы обращаются в рекрутинговые агентства в целях:

- в компании отсутствует служба персонала или существует потребность

в закрытии «сложной» вакансии;

- существуют ограничения во времени, персонал нужен срочно;

- служба персонала не обладает достаточной информацией по кандидатам

- повышения качества оценки,

- необходим конфиденциальный поиск

- реализации межрегиональных проектов требующих информации и соискателях в ином регионе,

- сокращения не профильных функций и оптимизации затрат на содержание персонала задействованного в них,

- возможности гарантийной замены выбывшего или заболевшего сотрудника,

- оперативного привлечения специалистов на краткосрочные проекты,

- получения возможности сконцентрироваться на основном бизнесе [33].

Финансовый анализ представляет собой процесс исследования и оценки финансовых результатов и финансового состояния предприятия. С точки зрения антикризисного управления финансовый анализ является одним из наиболее важных инструментов, овладение которым способствует принятию правильных и обоснованных управленческих решений.

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (пассивов), также финансовое состояние предприятия выражается характеристикой его финансовой конкурентоспособности, то есть платежеспособность и кредитоспособность, использование его финансовых капиталов и ресурсов, выполнение его обязательств перед государством и другими хозяйствующими субъектами. Финансовое положение представляет собой отражения финансовой устойчивости предприятия на определённый момент и обеспеченности его финансовыми ресурсами для бесперебойного осуществления деятельности и своевременного погашения своих долговых обязательств.

Как известно, финансовое состояние предприятия, отражающее результат его производственно – хозяйственной деятельности, считается устойчивым, если основные и оборотные средства используются эффективно, на счетах достаточно денежных средств для выполнения взятых обязательств, нет просроченной задолженности кредиторам.

Для поддержания финансовой устойчивости предприятия на «здоровом» уровне необходимо вести регулярный финансовый анализ и по его результатам своевременно реагировать на возникающие неблагоприятные явления.

С точки зрения антикризисного управления основная задача финансового анализа заключается в том, чтобы получить достоверную информацию о финансовом состоянии предприятия и эффективности его деятельности, на основе которой будут разрабатываться новые и корректироваться действующие программы и планы, приниматься решения по управлению предприятием.

В финансово – экономическом анализе принято различать три основных модели. Описательные (дескриптивные) модели являются наиболее распространенными в финансовом анализе. Эти модели основаны на бухгалтерской отчетности. К ним относятся горизонтальный, вертикальный виды анализа отчетов, различные системы финансовых коэффициентов, включая показатели ликвидности, платежеспособности, рентабельности.

Прогностические (предикативные) модели используются для прогнозирования, предсказывания финансовых результатов и финансового состояния предприятия на будущие периоды.

Нормативные модели чаще всего используются в управленческом учете, внутреннем финансовом анализе. Модели основаны на установлении системы требуемых, ожидаемых, рассчитанных показателей, с которыми сравниваются реальные результаты [9, с.123].

В нашей стране для получения в короткие сроки общего представления о финансовом положении предприятия проводится экспресс – анализ. Основной целью данного анализа является обоснование решения о признании структуры баланса неудовлетворительной, а предприятие – неплатежеспособным [21]. Данное заключение делается в соответствии с Положением о порядке оценки структуры баланса предприятия, утвержденным Министерством экономики РК от 12.07.95г., где рассчитываются коэффициенты ликвидности, обеспеченности собственными средствами и восстановление (утраты) платежеспособности, проводится сравнение с нормативными значениями, установленными вышеназванным Положением.

Источником информации для проведения финансового анализа является финансовая отчетность предприятия: бухгалтерский баланс, отчет о движении денежных средств, отчет о доходах и расходах [13, с.26].

В данной главе более подробно будут рассмотрены описательные модели финансового анализа: горизонтальный, вертикальный анализ финансовой отчетности, анализ платежеспособности и ликвидности, а также комплексны анализ предприятия подразделяющийся на технико-экономичес�кий и финансово-экономический. Рассмотрим более подробно методику технико-экономического анализа не�состоятельности предприятия, а именно: анализа динамики производства и реализации продукции; оценки устойчивости производства и сбыта; определения состояния расчетов с потребителями продукции; изучения состава и структуры выпускаемой продукции; анализа конкурентоспособности продукции.

Анализ динамики производства и реализации продукции проводится на ос�нове бухгалтерского и оперативного (управленческого) учета путем сравнения показателей объема производства и реализации готовой продукции за рассматри�ваемые периоды. При этом, чтобы избежать отклонений, связанных с инфляци�онными процессами в экономике, эти показатели должны быть приведены к со�поставимому виду с помощью индексов инфляции.

Анализ динамики изменения объемов производства и реализации продукции включает в себя: индексы изменения объемов производства и реализации продукции; уровень оплаты реализованной продукции.

Устойчивое состояние производства и реализации продукции характеризует�ся одинаковыми темпами изменения объемов товарной и реализованной продук�ции и устойчивым соотношением их абсолютных величин. Если наблюдаются коле�бания в темпах изменения этих показателей, то это свидетельствует о структурных нарушениях в производственном процессе предприятия, в системах сбыта продук�ции, пополнения материальных запасов и т.д. Эти отклонения могут быть основ�ными причинами неплатежеспособности предприятия.

Анализ деятельности рекрутинговой компании ТОО «САБ-GROUP» за 2011 и первое полугодие 2012 г.г.

Таблица 6 – Показатели работы департамента рекрутинга за 2011 – 2012 годы в ТОО «САБ-GROUP»

|

Основные показатели

|

2011 год

|

2012 год (6 месяцев)

|

|

Количество заявок в работе у рекрутера (среднемесячное)

|

3,3

|

2,67

|

|

Средний процент стоимости услуг

|

13,8%

|

14,25%

|

|

Средняя стоимость позиции

|

338 756

|

545 667

|

|

Количество проектов в работе

|

159

|

64

|

|

Количество успешно завершенных проектов

|

54

|

25

|

|

Количество замен

|

4

|

3

|

|

Процент замен к общему количеству успешных проектов

|

7,4%

|

12%

|

|

Эффективность в процентах

|

34,0%

|

39%

|

|

Общий доход по рекрутингу (KZT)

|

18 532 485

|

13 548 205

|

|

Количество дополнительных проектов

|

6

|

|

|

Доход по дополнительным проектам

|

2 700 032

|

|

|

Общий доход департамента

|

21 232 517

|

13 548 205

|

|

Среднемесячный доход департамента

|

1 769 376

|

2 258 034

|

|

Среднемесячные издержки департамента

|

2 000 000

|

2 325 000

|

|

[33]

|

Состояние расчетов с потребителями продукции характеризуется дебиторской задолженностью предприятия, динамика изменения которой говорит об уровне оплаты отгруженной продукции. Увеличение дебиторской задолженности пред�приятия свидетельствует об изъятии средств из оборотного капитала, что может привести к его неплатежеспособности.

Анализ состава и структуры выпускаемой продукции проводится в направле�нии выявления прибыльности каждого номенклатурного наименования и опре�деления нерентабельной продукции, которая приводит к снижению прибыли предприятия и, как следствие, к неплатежеспособности.

Оценка производственного потенциала предприятия включает анализ и оценку основных и оборотных средств предприятия, его трудовых ресурсов.

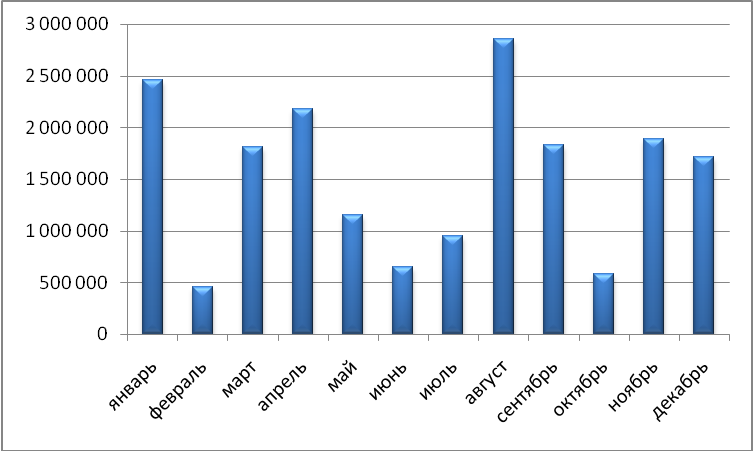

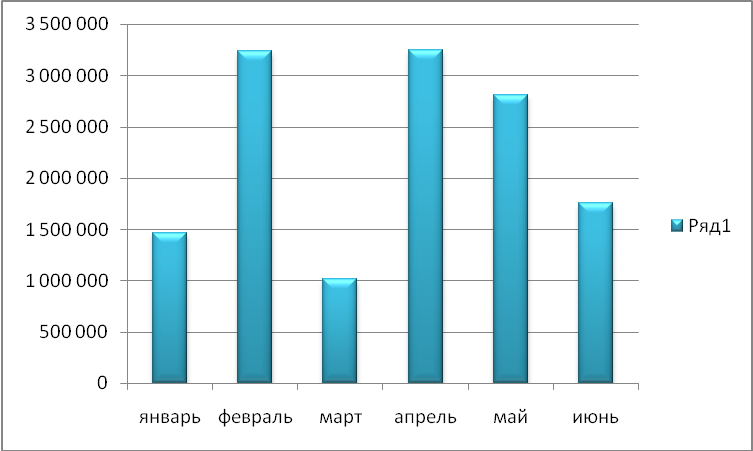

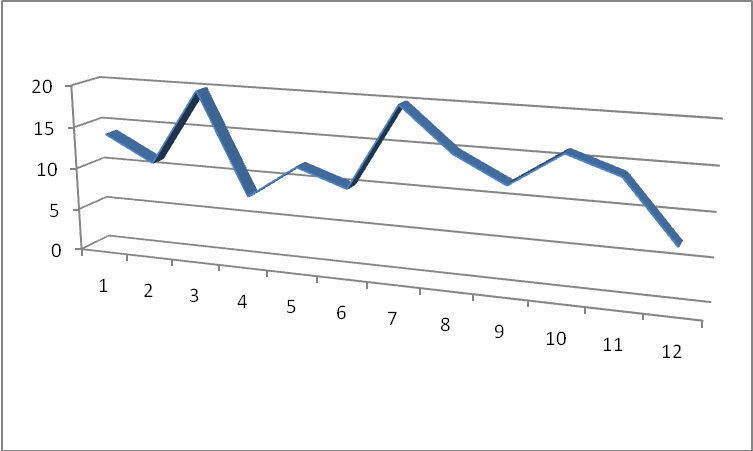

Увеличение удельного веса успешно завершенных проектов в общем количестве проектов и уменьшение количества замен (проектов, по которым приходилось подбирать сотрудника взамен того, кто не прошел испытательный срок) привело к повышению эффективности работы департамента. В совокупности эти факторы влияют на изменение общего дохода департамента в сторону увеличения. [Таблица 7]

Таблица 7 – Показатели доходности и проектов по подбору персонала (позиций) департамента рекрутинга за 2011 год в ТОО «САБ-GROUP»

|

2011

|

Доход (с НДС)

|

Количество закрытых позиций

|

Количество заявок в работе

|

Средняя стоимость позиции

|

|

январь

|

2 461 375

|

6

|

14

|

410 229

|

|

февраль

|