Анализ динамики финансового состояния предприятия ООО «Центр финансовых консультаций» с целью установления наличия признаков преднамеренного или фиктивного банкротства

58

PAGE \* MERGEFORMAT 9

Министерство образования и науки Российской Федерации

Частное образовательное учреждение

высшего образования

Южный институт менеджмента

Центр повышения квалификации и

дополнительного профессионального образования

ВЫПУСКНАЯ АТТЕСТАЦИОННАЯ РАБОТА

(ДИПЛОМНАЯ РАБОТА)

на тему:

«Анализ динамики финансового состояния предприятия ООО «Центр финансовых консультаций» с целью установления наличия признаков преднамеренного или фиктивного банкротства»

Слушатель группы № ____ _________ Богаткин А.А. ___________2014г.

Руководитель __________ Н.Э.Макеева __________ 2014г.

Консультант ___________ Е.А.Ярушкина __________ 2014г.

Нормоконтролер ___________ Л.Н.Богомолова __________ 2014г.

ДОПУСКАЕТСЯ К ЗАЩИТЕ

Директор Центра повышения

квалификации и дополнительного

профессионального образования __________ Л.В.Яцук __________ 2014г.

Краснодар 2014

Частное образовательное учреждение

высшего образования

Южный институт менеджмента

Центр повышения квалификации и дополнительного

профессионального образования (ЦПК и ДПО)

УТВЕРЖДАЮ

Директор Центра повышения

квалификации и дополнительного

профессионального образования

____________________Л.В.Яцук

«____» _________________ 2014г.

ЗАДАНИЕ НА ВЫПОЛНЕНИЕ ВЫПУСКНОЙ АТТЕСТАЦИОННОЙ РАБОТЫ (ДИПЛОМНОЙ РАБОТЫ)

по дополнительной профессиональной образовательной программе профессиональной переподготовки «Судебная финансово-экономическая и бухгалтерская экспертиза хозяйствующего субъекта»

слушателю Богаткину Алексею Александровичу

Тема выпускной аттестационной работы: «Анализ динамики финансового

состояния предприятия ООО «Центр финансовых консультаций»с целью установления наличия признаков преднамеренного или фиктивного банкротства»

Срок сдачи законченной работы в ЦПК и ДПО «___»_________20__г.

Слушатель _________ А.А. Богаткин «___»_________20__г.

Руководитель

работы _______ Н.Э.Макеева «___»_________20__г.

СОДЕРЖАНИЕ ВЫПУСКНОЙ АТТЕСТАЦИОННОЙ

(ДИПЛОМНОЙ) РАБОТЫ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ СТРОИТЕЛЬНО-ТЕХНИЧЕСКОЙ ЭКСПЕРТИЗЫ ОБЪЕКТОВ НЕДВИЖИМОСТИ

2 МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ СТРОИТЕЛЬНО-ТЕХНИЧЕСКОЙ И СТОИМОСТНОЙ ЭКСПЕРТИЗЫ ОБЪЕКТОВ НЕДВИЖИМОСТИ

3 ЗАКЛЮЧЕНИЕ ЭКСПЕРТА ПО РЕЗУЛЬТАТАМ ИССЛЕДОВАНИЯ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ОБЪЕМ ИЛЛЮСТРАТИВНОЙ ЧАСТИ РАБОТЫ

Показатели бухгалтерской отчетности

Показатели финансовой устойчивости – 1 (1 период)

Показатели финансовой устойчивости – 2 (1 период)

Показатели финансовой устойчивости – 3 (1 период) (относительные изменения (%))

Значения коэффициентов (1 период)

Платежный излишек (+) или недостаток (-) (1 период)

Значения коэффициентов (1 период)

Интегральная бальная оценка предприятия (значения коэффициентов) (1 период)

Интегральная бальная оценка предприятия (значения баллов) (1 период)

Интегральная бальная оценка предприятия (сумма баллов) (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Показатели рентабельности (1 период)

Показатели рентабельности (на начало и конец периода) (1 период)

Определение класса кредитоспособности заемщика на начало периода (1 период)

Определение класса кредитоспособности заемщика на конец периода (1 период)

СПИСОК ОСНОВНОЙ РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ (ИСТОЧНИКОВ)

1 Судебная экспертиза в гражданском, арбитражном, административном и уголовном процессе / Е.Р.Россинская.- 3-е изд., доп.- М. : Норма: ИНФРА-М,2011.-736с.

2 Корухов Ю.Г. Судебная экспертиза в гражданском процессе: практическое пособие для экспертов и судей. – М.: Пресс Бюро, 2009.-112с.

3 Строительно-техническая экспертиза в современном судопроизводстве: учебник для вузов/ А.Ю.Бутырин, Ю.К.Орлов; Некоммерческое партнерство «Палата судебных экспертов».-М.: Рекламно-производственная группа «Пресс Бюро», 2010.-352с.

4 Постановление Правительства РФ от 21.06.2010г. №468 «О порядке проведения строительного контроля при осуществлении строительства, реконструкции и капитального ремонта объектов капитального строительства»

5. Постановление Правительства РФ от 18.05. 2009 г. N 427 «О порядке проведения проверки достоверности определения сметной стоимости объектов капитального строительство, которых финансируется с привлечением средств федерального бюджета».

Реферат

Выпускная аттестационная работа 78 с., 19 табл., 12 источников.

СУДЕБНО-ЭКСПЕРТНАЯ ДЕЯТЕЛЬНОСТЬ, СУБЪЕКТ ЭКСПЕРТНОЙ ДЕЯТЕЛЬНОСТИ, ОБЪЕКТЫ ЭКСПЕРТИЗЫ (ЭКСПЕРТНОГО ИССЛЕДОВАНИЯ), СУДЕБНАЯ ЭКСПЕРТИЗА, ЗАДАЧА КОНКРЕТНОГО ЭКСПЕРТНОГО ИССЛЕДОВАНИЯ, ВИД ЭКСПЕРТИЗЫ, РОД ЭКСПЕРТИЗЫ, ВИД ЭКСПЕРТИЗЫ, ПОДВИД ЭКСПЕРТИЗЫ, ЗАДАЧА РОДА, ВИДА, И ПОДВИДА СУДЕБНОЙ ЭКСПЕРТИЗЫ, СУДЕБНАЯ СТРОИТЕЛЬНО-ТЕХНИЧЕСКАЯ ЭКСПЕРТИЗА (ССТЭ), ПРЕДМЕТ ССТЭ, ЗАДАЧИ ССТЭ, ОБЪЕКТЫ ССТЭ, ОБЪЕКТ ЭКСПЕРТНОГО ПОЗНАНИЯ, НАЗНАЧЕНИЕ ССТЭ, ЭКСПЕРТНЫЙ ОСМОТР, ЭКСПЕРТНОЕ ИССЛЕДОВАНИЕ, ЭТАПЫ ЭКСПЕРТНОГО ИССЛЕДОВАНИЯ, МЕТОДЫ ИССЛЕДОВАНИЯ, СРЕДСТВА ИССЛЕДОВАНИЯ, ЭКСПЕРТНЫЕ ОБРАЗЦЫ, ОБОСНОВАННОСТЬ ВЫВОДОВ СУДЕБНОГО ЭКСПЕРТА, ЗАКЛЮЧЕНИЕ ЭКСПЕРТА, ОБОСНОВАННОСТЬ ЗАКЛЮЧЕНИЯ СУДЕБНОГО ЭКСПЕРТА, ВОССТАНОВИТЕЛЬНЫЙ РЕМОНТ, СТОИМОСТЬ ВОССТАНОВИТЕЛЬНОГО РЕМОНТА, ФАКТ АВАРИИ, АКТ О ЗАТОПЛЕНИИ,ОЦЕНКА СТОИМОСТИ МАТЕРИАЛОВ,ЭКСПЕРТИЗА НАНЕСЕННОГО УЩЕРБА, ЭКСПЛИКАЦИЯ, АКТ БТИ, ПРОЕКТНО-СМЕТНАЯ ДОКУМЕНТАЦИЯ.

Целью выпускной аттестационной работы является закрепление теоретических знаний при освоении цикла специальных дисциплин, полученных слушателем в процессе обучения. Закрепление теоретических знаний осуществляется посредством подготовки и защиты выпускной аттестационной работы по исследованию жилого объекта недвижимости - квартиры, поврежденной заливом, с целью определения стоимости ее восстановительного ремонта и составления Заключения эксперта по форме и структуре, предъявляемой законодательством в области судебно-экспертной деятельности. Автором проведено исследование жилого объекта недвижимости – помещений квартиры, поврежденных заливом, и сделаны выводы по поставленной задаче. Заключение эксперта содержит вводную, исследовательскую и заключительную часть (выводы) по поставленной задаче.

В работе использовались расчетно-конструктивный, аналитический и статистический методы исследований.

Теоретически изучено законодательство, регулирующее судебно-экспертную деятельность, ценообразование в строительстве и сметное дело в строительстве. Практически оформлено обследование объекта и составлен акт осмотра помещений, поврежденных заливом. Определены объемы ремонтных работ и строительных материалов, составлен акт о заливе, произведена оценочная стоимость работ, выполнен расчет обоснований материалов и технологий, произведена оценка соответствия объекта проектно-сметной документации, в том числе экспертиза объемов и стоимости строительно-монтажных работ.

СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ ………………………………………………………………………………………..

|

8

|

|

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ И БУХГАЛТЕРСКОЙ ЭКСПЕРТИЗЫ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА…………………………..

|

10

|

|

1.1 Правовое регулирование судебно-экспертной деятельности в РФ…………..

|

10

|

|

1.2 Основные понятия и положения судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта……………………………..

|

10

|

|

1.3 Процессуальный порядок и организационные вопросы назначения и производства судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта……………………………………………………………

|

11

|

|

2 МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ И БУХГАЛТЕРСКОЙ ЭКСПЕРТИЗЫ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА

|

16

|

|

2.1 Методы и методики, используемые при решении задач судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта……………………………………………………………………………….

|

16

|

|

2.2 Заключение эксперта, его структура и содержание …………………………..

|

16

|

|

3 ЗАКЛЮЧЕНИЕ ЭКСПЕРТА ПО РЕЗУЛЬТАТАМ ИССЛЕДОВАНИЯ………………………

|

18

|

|

3.1 Вводная часть……………………………………………………………………..

|

18

|

|

3.1.1 Характеристика организации, объектов исследования, обоснование периода, подлежащего исследованию……………………………………………….

|

18

|

|

3.2 Исследовательская часть……………………………………………............... …..

|

19

|

|

3.3 Выводы………………………………………………………………................

|

50

|

|

ЗАКЛЮЧЕНИЕ…………………………………………………………………………………...

|

50

|

|

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ…………………………………………….

|

51

|

|

ПРИЛОЖЕНИЯ:……………………………………………………………………….................

Показатели бухгалтерской отчетности……………………………………………

Показатели финансовой устойчивости – 1 (1 период)

Показатели финансовой устойчивости – 2 (1 период)

Показатели финансовой устойчивости – 3 (1 период) (относительные изменения (%))

Значения коэффициентов (1 период)

Платежный излишек (+) или недостаток (-) (1 период)

Значения коэффициентов (1 период)

Интегральная бальная оценка предприятия (значения коэффициентов) (1 период)

Интегральная бальная оценка предприятия (значения баллов) (1 период)

Интегральная бальная оценка предприятия (сумма баллов) (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Анализ прибыли предприятия (1 период)

Показатели рентабельности (1 период)

Показатели рентабельности (на начало и конец периода) (1 период)

Определение класса кредитоспособности заемщика на начало периода (1 период)

Определение класса кредитоспособности заемщика на конец периода (1 период)

|

52

|

ВВЕДЕНИЕ

Борьба с правонарушениями в сфере экономики является одной из важных проблем, нуждающихся в специальном исследовании. На нынешнем этапе актуальность ее с каждым днём значительно возрастает, поэтому возникает острая необходимость использования новых подходов в деятельности судебно-экспертных служб, определения приоритетных направлений их развития.

Современные тенденции таковы, что финансовые, кредитные, налоговые и некоторые другие правоотношения требуют не просто глубокого, но и научно обоснованного исследования. Правоохранительные органы нуждаются во всестороннем анализе финансово-хозяйственной деятельности организации, в которой совершено преступление. При этом по большинству дел о хищениях, должностных и хозяйственных преступлениях прибегают к возможностям судебно-бухгалтерской экспертизы. Для успешной борьбы с экономическими преступлениями необходимо совершенствовать существующие методы их выявления и профилактики. С этой целью прежде всего необходимо исследовать механизм совершения экономических преступлений, обоснованно классифицировать их с точки зрения причин и способов совершения, выявить внешние признаки, позволяющие обнаружить их возникновение, и на этой основе дать методику профилактики и раскрытия.

Правонарушения в сфере экономики, как правило, совершаются путем использования различных хозяйственных операций, исследование которых требует применения комплекса знаний из различных экономических наук. Сталкиваясь с необходимостью исследовать какие-либо хозяйственные операции или экономические показатели, следователь и суд зачастую прибегают к помощи экспертов-бухгалтеров, которые, являясь универсальными специалистами, могут ответить на вопросы, применяя комплекс различных видов экономических знаний. В этих условиях одним из направлений в деятельности экспертных служб становится не только выявление, но и прогноз криминально значимых экономических ситуаций, сопутствующих осуществляемым реформам хозяйствования. В дальнейшем этот прогностический материал целесообразно использовать для создания социально-экономической основы по предупреждению правонарушений в различных сферах экономики.

Использование специальных познаний экспертов-бухгалтеров в судебно-следственной практике позволяет в полной мере установить и оценить признаки искажений экономической информации, определить и количественно измерить возникшие в результате этого негативные экономические явления и ситуации, выявить степень их влияния на финансовые результаты деятельности субъекта хозяйствования.

На современном этапе развития экономико-правовых знаний судебно-бухгалтерская экспертиза нуждается в развитии существующей системы общих понятий в использовании единой руководящей концепции для укрепления ее научных основ. Особенно важно это для оптимизации практической деятельности экспертов-бухгалтеров, которая отличается особенностями отдельных объектов судебно-бухгалтерской экспертизы. Ее современная практика представляет собой синтез правовых и криминалистических понятий, а в практической деятельности – методов и методик.

В специальной литературе в основном разрабатывались вопросы организации и программы проведения судебно-бухгалтерской экспертизы. В то же время методы профилактики, выявления и пресечения хозяйственных правонарушений в условиях реформирования бухгалтерского учета изучены недостаточно полно. До настоящего времени проводились в должном объеме комплексные исследования, охватывающие как правовые, так и экономические аспекты судебно-бухгалтерской экспертизы. Между тем переход к рыночной экономике, а также переход к международным стандартам бухгалтерского учета и финансовой отчетности делают эту проблему злободневной.

Книга посвящена исследованию и совершенствованию научных основ судебно-бухгалтерской экспертизы и рассчитана на широкий круг читателей – экспертов-бухгалтеров, аудиторов, научных работников, сотрудников правоохранительных органов, студентов и всех, интересующихся проблемами организации и производства судебно-бухгалтерской экспертизы в России.

1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ И БУХГАЛТЕРСКОЙ ЭКСПЕРТИЗЫ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА

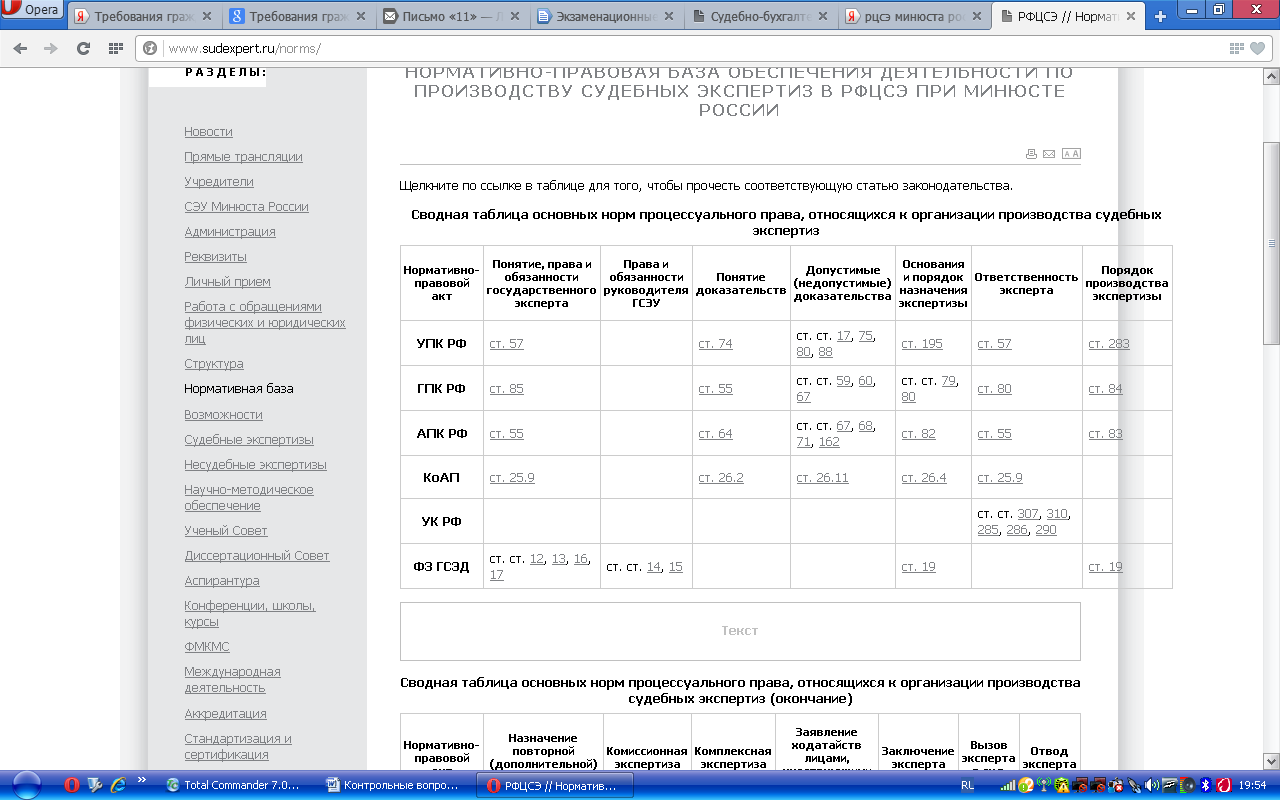

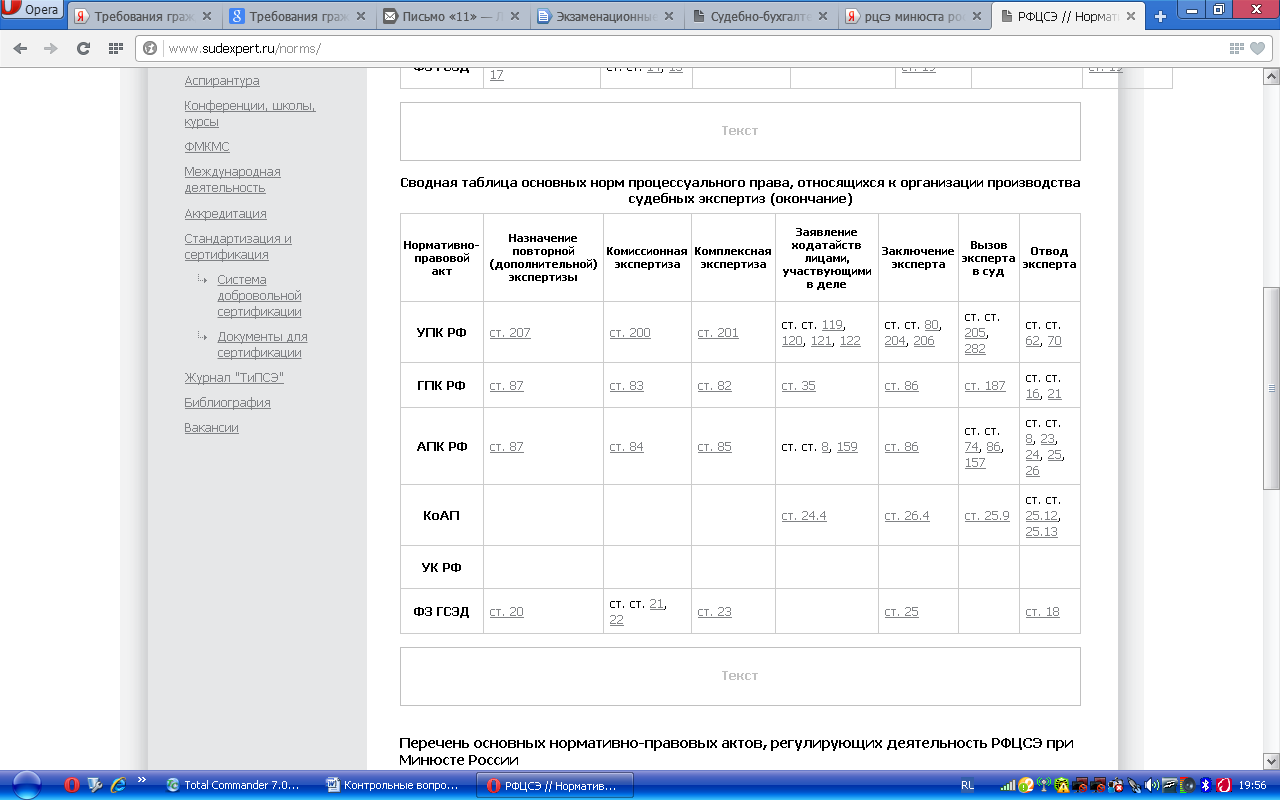

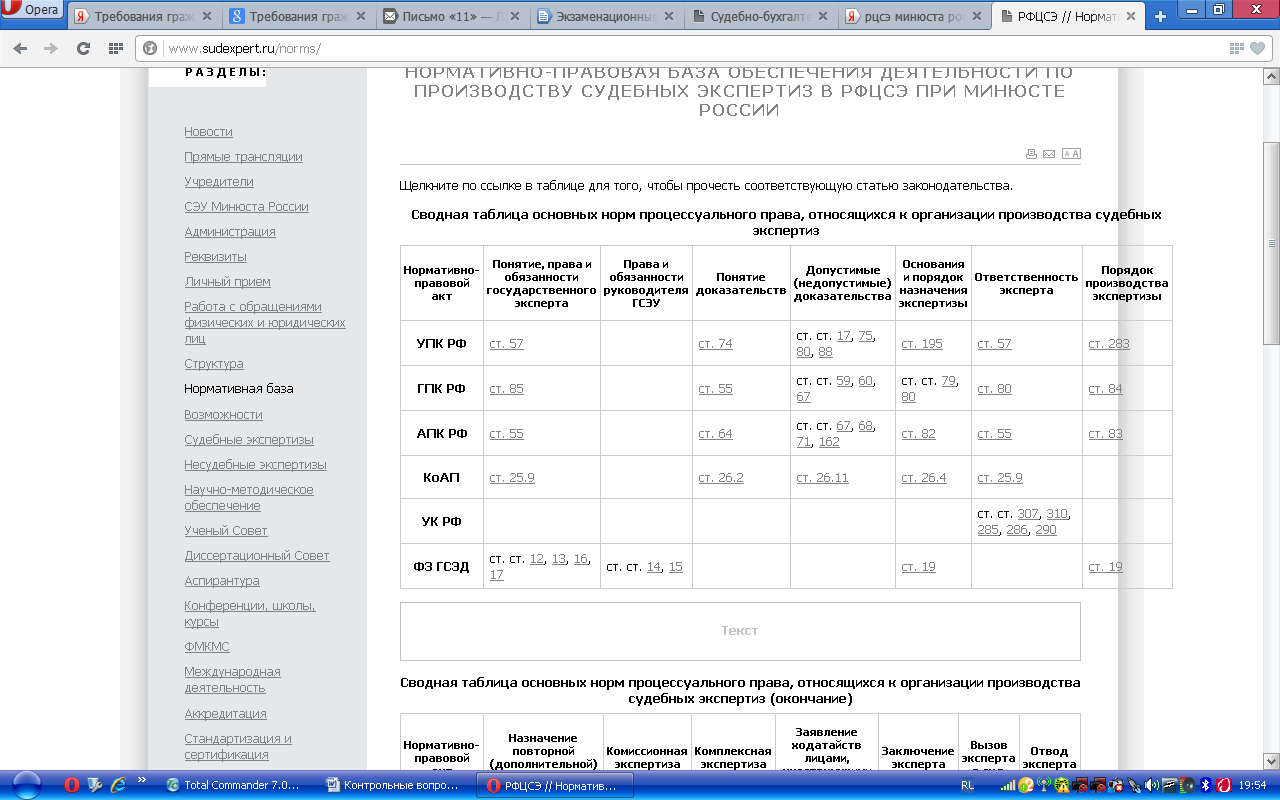

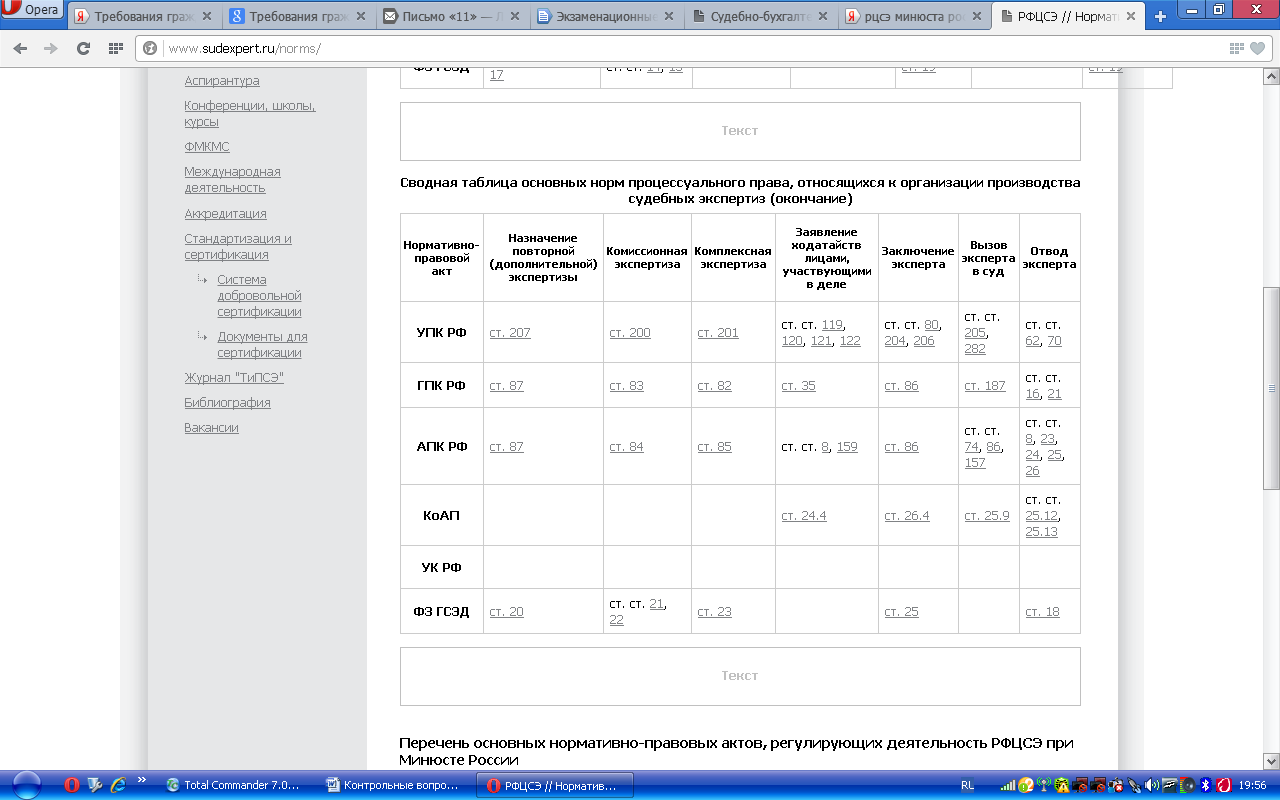

- Правовое регулирование судебно-экспертной деятельности в РФ

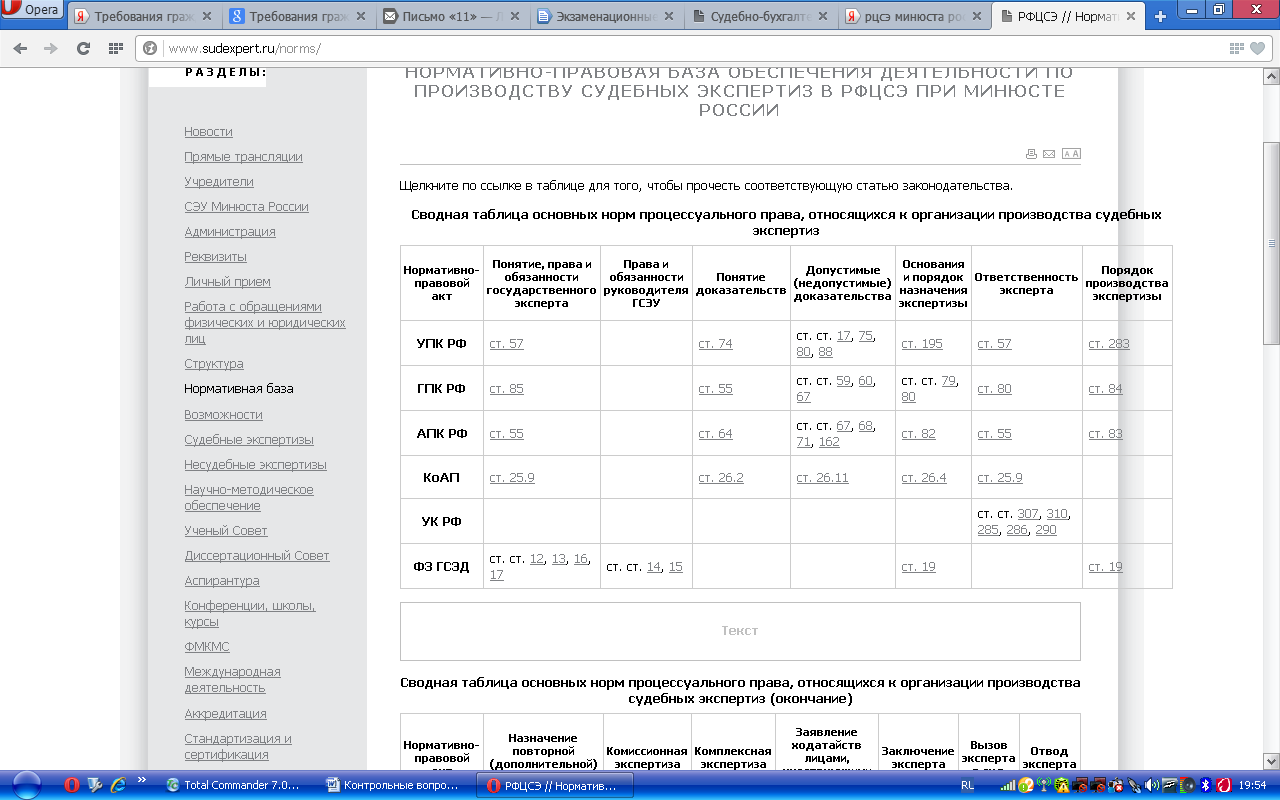

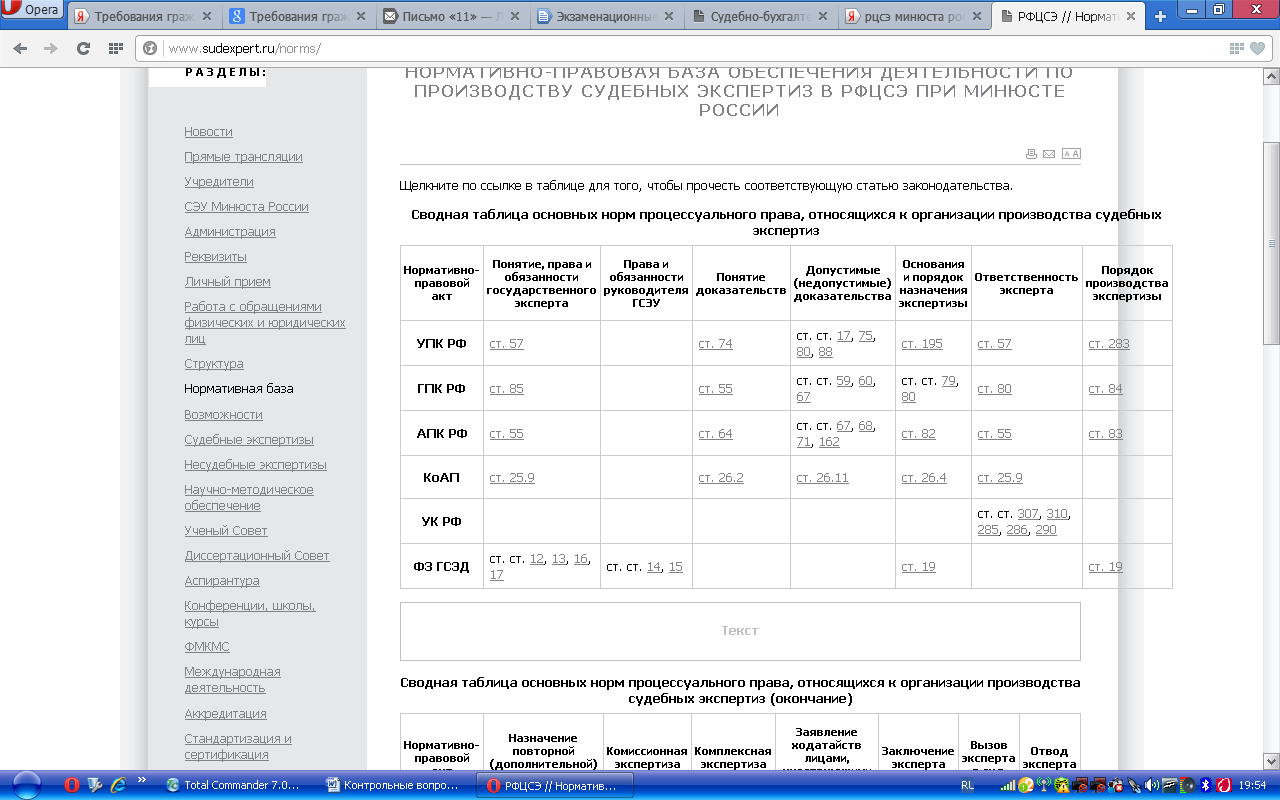

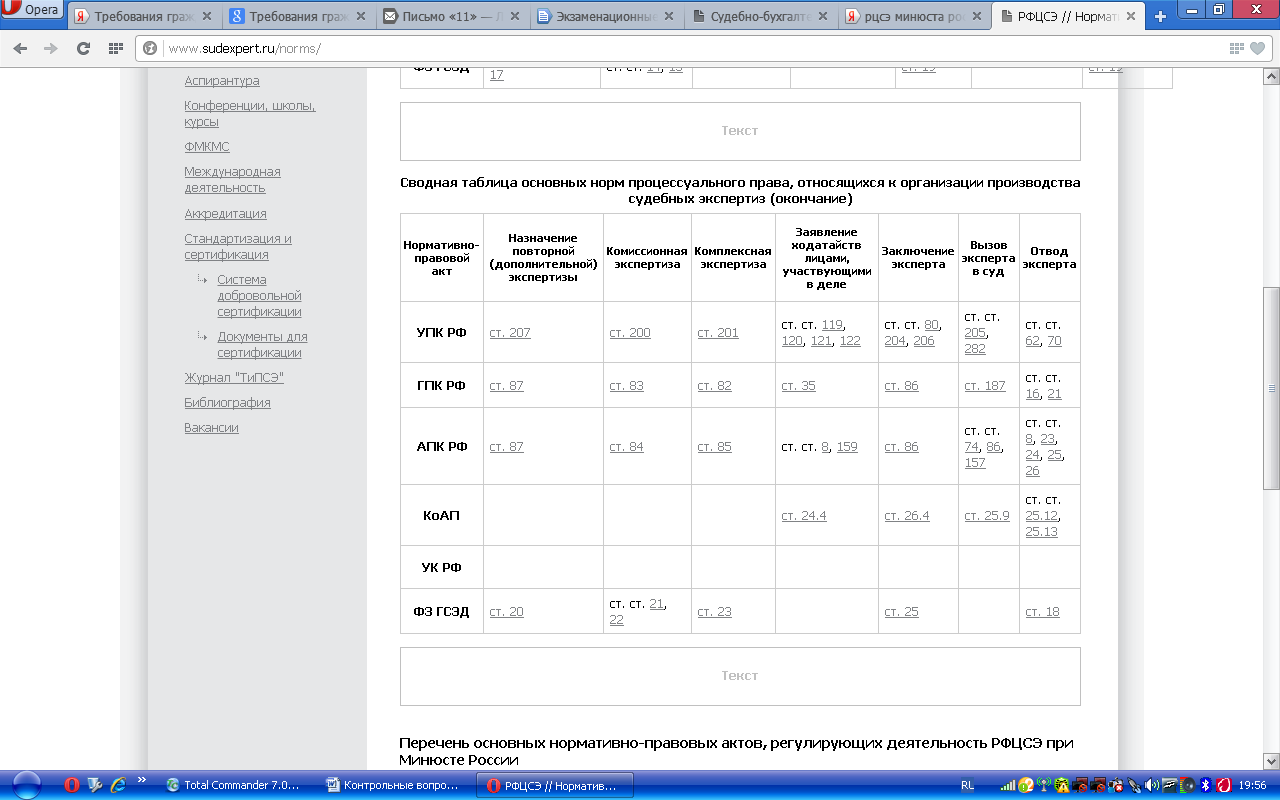

Правовой основой государственной судебно - экспертной деятельности являются Конституция Российской Федерации, Федеральный закон №73 от 31.05.2001г., Гражданский процессуальный кодекс Российской Федерации, Арбитражный процессуальный кодекс Российской Федерации, Уголовно - процессуальный кодекс Российской Федерации, Кодекс об административных правонарушениях Российской Федерации, Таможенный кодекс Российской Федерации, Налоговый кодекс Российской Федерации, законодательство Российской Федерации о здравоохранении, другие федеральные законы, а также нормативные правовые акты федеральных органов исполнительной власти, регулирующие организацию и производство судебной экспертизы.

- Основные понятия и положения судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта

Судебная экспертиза - это процессуальное действие, предус�мотренное уголовно-гражданским законо�дательством. Сущность его заключается в исследовании вещественных доказа�тельств и других материалов уголовно�го либо гражданского дела, которое производится компетентным лицом по вопросам требующим специальных позна�ний в областях науки, техники, искусс�тва и ремесла.

Классификация С.Э. - деление экспертиз в зависимости от научных и практических целей по отрасли знаний или научному определению трех ее существенных признаков - пред�мета, объекта, методики (классы, роды, виды, подвиды).

_Класс экспертиз - множество экспертных исследований объеди�ненных общностью знаний, служащих источником формирования теоретических и методи�ческих основ судебной экспертизы.

Всего 10 классов:

1. Криминалистические.

2. Медицинские и психофизиологические.

3. Биологические.

4. Инженерно-транспортные.

5. Бухгалтерские и планово-экономические.

6. Инженерно-технические.

7. Инженерно-технологические.

8. Сельскохозяйственные.

9. Экологические.

10. Искусствоведческие.

_Род экспертиз - подмножество экспертиз определенного класса,

выделяемые по общему для них предмету, объекту, методике экспертного исследования.

_Вид экспертиз - элемент рода экспертизы, отличающийся специфичностью, предмета исследования в общем для рода.

_Подвид экспертиз - разновидность экспертиз, отличающихся своеобразной группой задач, характерной для предмета данного вида экспертизы и комплексами методов исследования.

_Предмет С.Э. - фактические данные (факты, обстоятельства), устанавливаемые на основе специальных научных познаний при исследовании материалов уг., либо гр. дела.

_Предмет С.Э. определяется - объектом экспертного исследова�ния и вопросами следователя (су�да).

_Объекты С.Э. - материализованные, определенные УПК и ГПК, источники информации, материалы уг., либо гр. дела.

В качестве объектов экспертизы выступают: ве�щественные доказательства, фрагменты места, сведения, содержащиеся в различных материалах.

Судебная финансово экономическая и бухгалтерская экспертиза проводится в соответствии со следующими требованиями:

требования арбитражного законодательства к судебно-бухгалтерской экспертизе

требования гражданского законодательства к судебно-бухгалтерской экспертизе

требования уголовного законодательства к судебно-бухгалтерской экспертизе

- Процессуальный порядок и организационные вопросы назначения и производства судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта

В уголовном судопроизводстве бухгалтерская экспертиза назначается в случаях, когда без применения специальных познаний в области бухгалтерского учета следователь не может разрешить возникшие по делу существенные вопросы. Такая необходимость может возникнуть как на стадии предварительного расследования, так и на стадии судебного разбирательства.

Основания для назначения СБЭ определяются конкретными обстоятельствами дела, а именно:

- необходимостью документального подтверждения показаний свидетелей, обвиняемых или фактов, установленных экспертами других специальностей;

- обоснованными возражениями обвиняемого против выводов документальной ревизии, если для проверки нужны специальные знания в области бухгалтерского учета и не требуется проводить повторную ревизию;

- несоответствием выводов проведенной по требованию следователя ревизии и других материалов дела.

Назначение СБЭ не относится к первоочередным следственным действиям уголовного процесса.

Следователь, прежде чем назначить экспертизу, собирает и изучает нужные доказательства. Признав необходимость СБЭ, следователь составляет постановление, в котором указывает основание для ее назначения и перечисляет вопросы, поставленные перед экспертом-бухгалтером. Содержание вопросов зависит от специфики расследуемого дела, но существуют требования, которые должны соблюдаться при постановке этих вопросов:

- нельзя ставить вопросы, выходящие за пределы компетенции эксперта-бухгалтера;

- нельзя ставить вопросы, для разрешения которых необходимо проведение ревизий или других экспертиз;

- нельзя ставить вопросы, касающиеся правовой оценки преступления;

- необходимо избегать множественности и повторяемости вопросов.

Признав необходимость назначения СБЭ, следователь выносит об этом постановление (ст. 195 УПК РФ), где указывает:

- основание для назначения экспертизы;

- фамилию, имя, отчество эксперта-бухгалтера, его должность или наименование экспертного учреждения, в котором должна быть произведена СБЭ;

- вопросы к эксперту-бухгалтеру;

- материалы, предоставленные в распоряжение эксперта-бухгалтера.

Следователь знакомит с постановлением о назначении СБЭ подозреваемого, обвиняемого или его защитника и разъясняет их права:

- знакомиться с постановлением о назначении судебной экспертизы;

- заявлять отвод эксперту или ходатайствовать о производстве судебной экспертизы в другом экспертном учреждении;

- ходатайствовать о привлечении в качестве экспертов указанных ими лиц либо о производстве судебной экспертизы в конкретном экспертном учреждении;

- ходатайствовать о внесении в постановление о назначении судебной экспертизы дополнительных вопросов эксперту;

- присутствовать с разрешения следователя при производстве судебной экспертизы, давать объяснения эксперту;

- знакомиться с заключением эксперта или сообщением о невозможности дать заключение, а также с протоколом допроса эксперта.

Об этом составляется протокол, который подписывают следователь и лица, ознакомленные с постановлением.

При производстве СБЭ в экспертном учреждении следователь направляет руководителю этого учреждения постановление о назначении экспертизы и материалы, необходимые для ее производства (ст. 199 УПК РФ).

Если СБЭ производится вне экспертного учреждения, то следователь вручает постановление и необходимые материалы эксперту-бухгалтеру, сам разъясняет ему права и ответственность (ст. 199 УПК РФ).

Во время проведения бухгалтерской экспертизы следователь может выявить новые обстоятельства дела, требующие специальных познаний, В таких случаях возникает необходимость проведения дополнительной экспертизы.

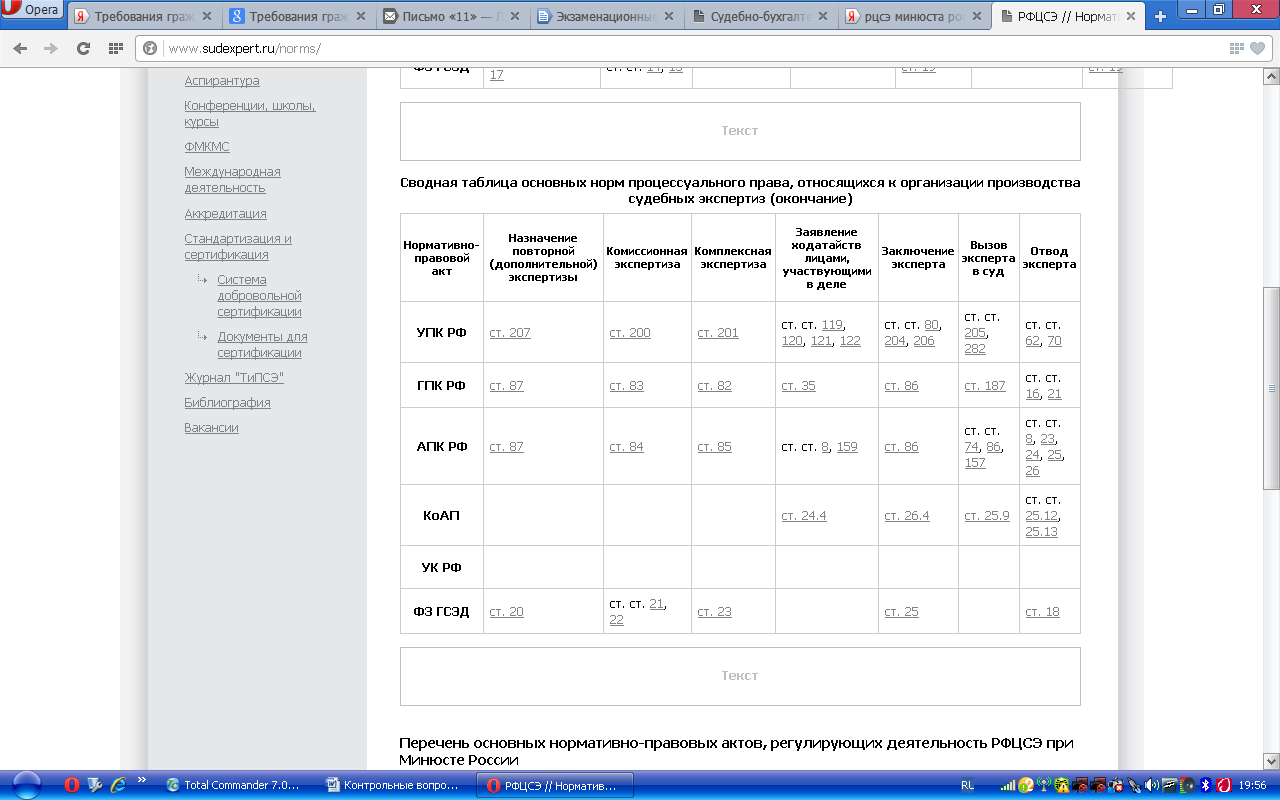

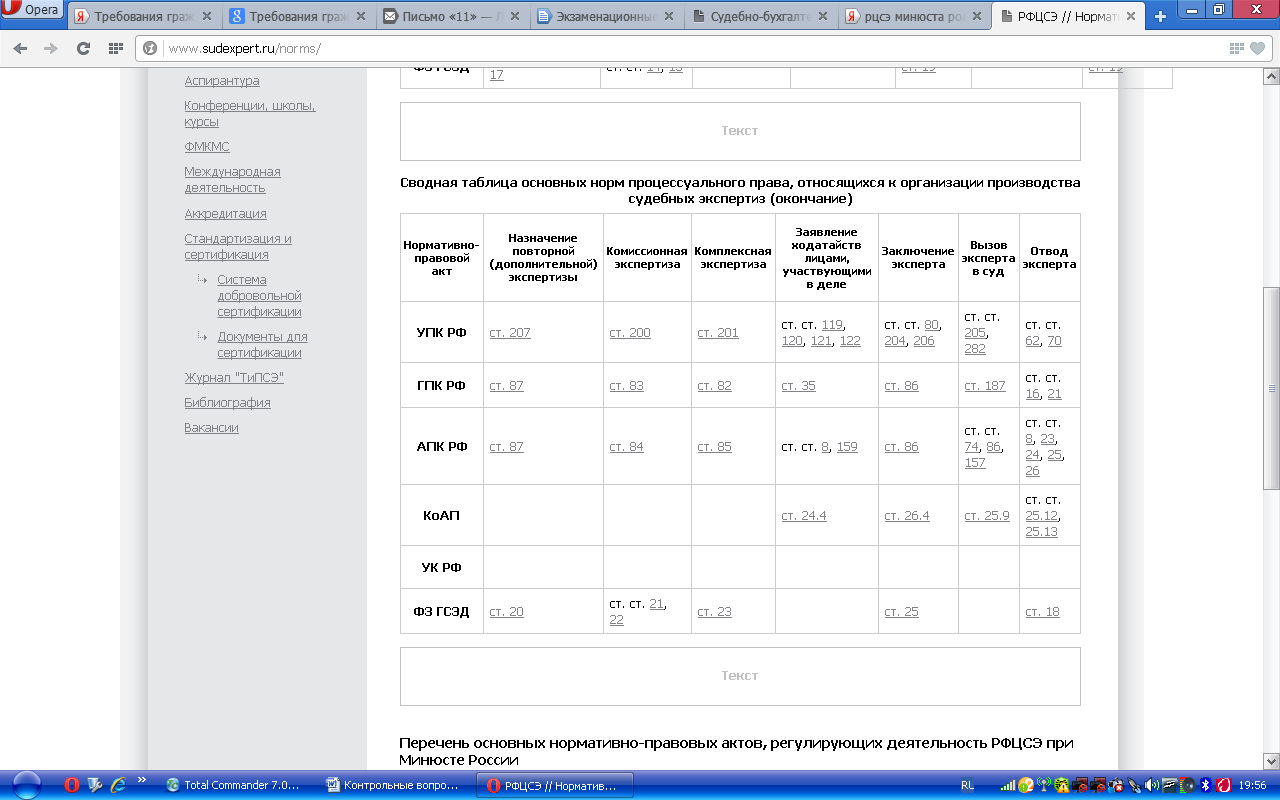

В соответствии с нормами Уголовно-процессуального кодекса, на стадии предварительного расследования или судебного разбирательства может назначаться комиссионная, комплексная, дополнительная или повторная экспертиза.

На стадии судебного следствия суд по ходатайству сторон или по собственной инициативе может назначить СБЭ (ст.283 УПК РФ). В этом случае председательствующий предлагает сторонам представить в письменном виде вопросы эксперту-бухгалтеру. Вопросы должны быть оглашены, и по ним заслушивается мнение участников судебного разбирательства. Рассмотрев указанные вопросы, суд своим определением или постановлением отклоняет те, которые не относятся к уголовному делу или к компетенции эксперта-бухгалтера. Суд по ходатайству сторон или по собственной инициативе может назначить повторную или дополнительную экспертизу в случае наличия противоречий между заключениями экспертов, которые не могут быть устранены путем их допроса.

В арбитражном суде для разъяснения возникающих при рассмотрении дела вопросов, требующих специальных знаний, арбитражный суд назначает экспертизу по ходатайству лица, участвующего в деле, или с согласия лиц, участвующих в деле.

Арбитражный суд может назначить экспертизу по своей инициативе в случае, если ее назначение предписано законом или предусмотрено договором либо необходимо для проверки заявления о фальсификации представленного доказательства, либо если необходимо проведение дополнительной или повторной экспертизы. Круг и содержание вопросов, по которым должна быть проведена экспертиза, определяются арбитражным судом.

Судья назначает экспертизу и эксперта для ее проведения, а также разрешает вопрос о привлечении к участию в процессе специалиста, переводчика при подготовке дела к судебному разбирательству.

Стороны, третьи лица, иные лица, участвующие в деле, вправе представить в арбитражный суд вопросы, которые должны быть разъяснены при проведении экспертизы. Отклонение вопросов, представленных лицами, участвующими в деле, суд обязан мотивировать.

О назначении экспертизы или об отклонении ходатайства о назначении экспертизы арбитражный суд выносит определение.

В определении о назначении экспертизы указываются основания для назначения экспертизы; фамилия, имя и отчество эксперта или наименование экспертного учреждения, в котором должна быть проведена экспертиза; вопросы, поставленные перед экспертом; материалы и документы, предоставляемые в распоряжение эксперта; срок, в течение которого должна быть проведена экспертиза и должно быть представлено заключение в арбитражный суд.

В определении также указывается на предупреждение эксперта об уголовной ответственности за дачу заведомо ложного заключения.

В гражданском судопроизводстве при возникновении в процессе рассмотрения дела вопросов, требующих специальных знаний в различных областях науки, техники, искусства, ремесла, суд назначает экспертизу.

Судья назначает экспертизу и эксперта для ее проведения, а также разрешает вопрос о привлечении к участию в процессе специалиста, переводчика при подготовке дела к судебному разбирательству.

Каждая из сторон и другие лица, участвующие в деле, вправе представить суду вопросы, подлежащие разрешению при проведении экспертизы. Окончательный круг вопросов, по которым требуется заключение эксперта, определяется судом. Отклонение предложенных вопросов суд обязан мотивировать.

В определении о назначении экспертизы суд указывает наименование суда; дату назначения экспертизы; наименования сторон по рассматриваемому делу; наименование экспертизы; факты, для подтверждения или опровержения которых назначается экспертиза; вопросы, поставленные перед экспертом; фамилию, имя и отчество эксперта либо наименование экспертного учреждения, которому поручается проведение экспертизы; предоставленные эксперту материалы и документы для сравнительного исследования; особые условия обращения с ними при исследовании, если они необходимы; наименование стороны, которая производит оплату экспертизы.

В определении суда также указывается, что за дачу заведомо ложного заключения эксперт предупреждается судом или руководителем судебно-экспертного учреждения, если экспертиза проводится специалистом этого учреждения, об ответственности, предусмотренной Уголовным кодексом РФ.

При рассмотрении и разрешении дел об административных правонарушениях нередко возникает необходимость применения специальных познаний. В случаях если при производстве по делу об административном правонарушении возникает необходимость в использовании специальных познаний в науке, технике, искусстве или ремесле, судья, орган, должностное лицо, в производстве которых находится дело, выносят определение о назначении экспертизы. Определение обязательно для исполнения экспертами или учреждениями, которым поручено проведение экспертизы.

Определение о назначении экспертизы может быть вынесено, в частности, при подготовке дела об административном правонарушении к рассмотрению (ст.29.4 КоАП РФ).

В определении указываются:

- основания для назначения экспертизы;

- фамилия, имя, отчество эксперта или наименование учреждения, в котором должна быть проведена экспертиза;

- вопросы, поставленные перед экспертом;

- перечень материалов, предоставляемых в распоряжение эксперта.

Кроме того, в определении должны быть записи о разъяснении эксперту его прав и обязанностей и о предупреждении его об административной ответственности за дачу заведомо ложного заключения.

Вопросы, поставленные перед экспертом, и его заключение не могут выходить за пределы специальных познаний эксперта.

До направления определения для исполнения судья, орган, должностное лицо, в производстве которых находится дело об административном правонарушении, обязаны ознакомить с ним лицо, в отношении которого ведется производство по делу об административном правонарушении, и потерпевшего, разъяснить им права, в том числе право заявлять отвод эксперту, право просить о привлечении в качестве эксперта указанных ими лиц, право ставить вопросы для дачи на них ответов в заключении эксперта.

- МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ СУДЕБНОЙ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ И БУХГАЛТЕРСКОЙ ЭКСПЕРТИЗЫ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА.

- Методы и методики, используемые при решении задач судебной финансово-экономической и бухгалтерской экспертизы хозяйствующего субъекта

Судебная финансово-экономическая и бухгалтерская экспертиза представляет собой совокупность приемов, которые применяются при экспертном исследовании операций, отраженных в системе учета. Наиболее распространенными процедурами являются:

- Формальная проверка – это внешний осмотр учетного документа, изучение и взаимное сопоставление его реквизитов.

- Нормативная проверка содержания отдельного документа предусматривает его изучение с точки зрения соответствия действующим на момент составления документа законам.

- Арифметическая проверка отдельного документа заключается в проверке правильности итоговых числовых показателей по горизонтальным строкам и вертикальным графам, либо выполнение экспертом самостоятельных расчетов.

- Встречная проверка – это сопоставление разных экземпляров одного и того же документа или его частей.

- Метод взаимного контроля заключается в использовании в любом сочетании самых различных документов, прямо или косвенно отображающих исследуемую хозяйственную операцию.

- Сущность метода контрольного сличения заключается в том, что данные об остатке товара по инвентаризационной описи на конец исследуемого периода сопоставляется с итоговыми данными о движении этого товара за весь период, начиная от предыдущей инвентаризации.

- Обратная калькуляция – контрольный пересчет готовых изделий в сырье.

- Сравнительный анализ, заключается во взаимном сопоставлении и содержании разных (по одинаковой форме) документов, отображающих аналогичные операции.

- Заключение эксперта, его структура и содержание.

Заключение эксперта-бухгалтера можно представить в нескольких блоков:

Вводная часть содержит следующую информацию:

- Наименование экспертизы и ее номер

2.Основание для производства экспертизы (постановление следователя, определение суда)

3. Задание на производство экспертизы

4. Сведения об эксперте

5. Дата поступления материалов на экспертизу

6.Наименование поступивших на экспертизу материалов

7. Обстоятельства дела и исходные данные, имеющие значение для дачи заключения

8. Сведения о лицах, присутствующих при производстве экспертизы

9. Место производства экспертизы

10. Вопросы, поставленные на разрешение эксперта-бухгалтера

В исследовательской части последовательно описываются:

1) имеющиеся исходные фактические данные бухгалтерского учета (материалы ревизии) по поставленным перед экспертом вопросам;

2) методы, применяемые при исследовании поставленного вопроса;

3) фактические данные, установленные экспертом-бухгалтером, с указанием состояния учета и его соответствия нормативным актам

Заключительная часть (выводы): Объективно, кратко, ясно, в логической и хронологической последовательности приводятся краткие выводы, основанные на документальном обосновании всех изложенных фактов.

Выводы сопровождаются ссылками на законы, инструкции, приказы, правила учета.

Большие по объему таблицы, графики, схемы оформляются в виде приложения к заключению, подписываются экспертом-бухгалтером и являются неотъемлемой частью заключения

3 ЗАКЛЮЧЕНИЕ ЭКСПЕРТА ПО РЕЗУЛЬТАТАМ ИССЛЕДОВАНИЯ

АНО «Пензенский независимый центр судебных экспертиз и исследований»

440018, г.Пенза, ул.Дзержинского, д.4, офис №519, телефоны:. (8412)943753,+79603161397,+79648697007

Подписка судебного эксперта

Мне, эксперту АНО «Пензенский независимый центр судебных экспертиз и исследований» Богаткину Алексею Александровичу в связи с поручением произвести экспертизу по уголовному делу №12345 разъяснены права и обязанности эксперта, предусмотренные ст. 57 УПК РФ.

Об ответственности за дачу заведомо ложного заключения по ст. 307 УК РФ предупрежден.

“03“ октября 2013г.

Эксперт .

Заключение эксперта № 101

3.1 Вводная часть

Составлено "14" октября 2013 г.

03.10.2013 г. в АНО «Пензенский независимый центр судебных экспертиз и исследований» от старшего следователя отдела СЧ СУ УМВД России по Пензенской области майора юстиции Лучшевой К.А. в соответствии с постановлением от 14.09.2013 г. о назначении судебной финансово-аналитической экспертизы поступила бухгалтерская (финансовая) отчетность ООО «Центр финансовых консультаций» за 2012г.

На разрешение эксперта поставлен следующий вопрос:

Анализ динамики финансового состояния предприятия ООО «Центр финансовых консультаций» с целью установления наличия признаков преднамеренного или фиктивного банкротства за период 2011-2012гг.?

Производство экспертизы поручено эксперту АНО «Пензенский независимый центр судебных экспертиз и исследований» Богаткину Алексею Александровичу, имеющему высшее образование, экспертные специальности 17.1 «Исследование записей бухгалтерского учета» и 18.1 «Исследование показателей финансового состояния и финансово-экономической деятельности хозяйствующего субъекта», стаж экспертной работы с 2014г.

Экспертиза проводилась в помещении АНО «НИЛСЭ» с 03.10.2013г. по 14.10.2013 г.

При производстве эксперты руководствовались следующими нормативными материалами:

- Федеральным законом от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" (с изменениями и дополнениями);

- Федеральным законом от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" (с изменениями от 22 августа, 29, 31 декабря 2004 г., 24 октября 2005 г., 18 июля, 18 декабря 2006 г., 5 февраля, 26 апреля, 19 июля, 2 октября, 1 декабря 2007 г., 23 июля, 3, 30 декабря 2008 г., 28 апреля, 19 июля, 17, 27 декабря 2009 г., 22 апреля, 27 июля, 28 декабря 2010 г., 7 февраля, 3 мая, 1, 12, 18 июля, 21, 28, 30 ноября 2011 г.);

- Постановление Правительства Российской Федерации от 27 декабря 2004 г. N 855 «Об утверждении временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства»;

- Постановление Правительства Российской Федерации от 25 июня 2003 г. N 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа».

При исследовании эксперты применяли следующие методы:

- документального контроля содержания документов (проверка по существу на соответствие их оформления требованиям нормативных документов);

- анализ математических соответствий в различных бухгалтерских документах;

- анализ взаимосвязи данных, отраженных в исследуемых документах;

- финансовый анализ.

Исследование

Из постановления старшего следователя отдела СЧ СУ УМВД России по Пензенской области майора юстиции Лучшевой К.А. о назначении финансово – аналитической экспертизы усматривается следующие обстоятельства:

Общество с ограниченной ответственностью «Центр финансовых консультаций» (далее по тексту – ООО «ЦФК») зарегистрировано 13.08.2003 г. Инспекцией Министерства Российской Федерации по налогам и сборам №4 по Центральному административному округу г.Москвы за основным государственным регистрационным номером 1037704037909 свидетельство серии 77 № 004434066. На налоговый учет предприятие поставлено в ИФНС РФ №4 по Центральному административному округу г.Москвы с присвоением ИНН 7704268078. Согласно Уставу основными видами деятельности Общества являются: консультирование по вопросам финансового посредничества, капиталовложения в ценные бумаги, капиталовложения в собственность, деятельность в области права, консультирование по вопросам коммерческой деятельности и управления предприятием. Уставный капитал Общества составляет 10000,00 руб. Стоимость долгосрочных вложений согласно Отчета оценщика составляет на 2012г. – 126 958 000 руб.

Анализ финансовой деятельности ООО «ЦФК»

Таблица 1.

Платежеспособность предприятия

|

Показатели

|

* показатель

|

Нормативное соотношение

|

Фактическое соотношение

|

** показатель

|

Процент непокрытия

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

|

|

|

|

|

|

|

Платежеспособность на начало периода

|

441.0

|

>=

|

>=

|

0.0

|

44100.0

|

|

|

|

|

|

|

|

|

Платежеспособность на конец периода

|

414.0

|

>=

|

>=

|

0.0

|

41400.0

|

Платежеспособным считается предприятие, если соблюдается нормативное неравенство.

По анализируемому предприятию нормативное неравенство платежеспособности на начало периода соблюдалось (441.0 >= 0.0).

На конец периода - соблюдалось (414.0 >= 0.0).

Следовательно, его следует считать платежеспособным на начало периода.

И платежеспособным на конец периода.

Таблица 2.

Показатели финансовой устойчивости, тыс.руб

|

Показатели

|

на начало периода

|

на конец периода

|

абсолютное изменение

|

относительное изменение (%)

|

|

1

|

2

|

3

|

4

|

5

|

|

Капитал и резервы

|

-3716.0

|

-6041.0

|

-2325.0

|

-62.57

|

|

Внеоборотные активы

|

6139.0

|

96720.0

|

90581.0

|

1475.5

|

|

Долгосрочные кредиты и займы

|

10000.0

|

10000.0

|

0.0

|

0.0

|

|

Наличие собственных оборотных средств

|

145.0

|

-92761.0

|

-92906.0

|

-64073.1

|

|

Краткосрочные кредиты и займы

|

296.0

|

93175.0

|

92879.0

|

31378.04

|

|

Общая величина основных источников формирования запасов и затрат

|

441.0

|

414.0

|

-27.0

|

-6.12

|

|

Запасы

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Излишек (+) или недостаток (-) собственных оборотных средств

|

145.0

|

-92761.0

|

-92906.0

|

-64073.1

|

|

Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат

|

441.0

|

414.0

|

-27.0

|

-6.12

|

На основе расчета показателей наличия источников средств для формирования запасов и затрат можно определить, в какой финансовой ситуации находится анализируемое предприятие. Исходя из показателей, рассчитанных и отраженных в таблице 2, следуют следующие основные выводы.

Показатель наличия собственных оборотных средств на начало периода характеризуется величиной положительной - 145.0 тыс.руб.

На конец периода данный показатель был отрицательным - (-92761.0) тыс.руб.

Изменение за анализируемый период составило - (-92906.0) тыс.руб.

Таким образом, на начало периода на предприятии было достаточно собственных оборотных средств.

На конец периода - недостаточно.

При этом в течение анализируемого периода данный показатель уменьшился на (-64073.1) % и соответственно уменьшилась обеспеченность предприятия собственными оборотными средствами.

Показатель общей величины основных источников формирования запасов и затрат на начало периода характеризуется величиной положительной - 441.0 тыс.руб.

На конец периода данный показатель был положительным - 414.0 тыс.руб.

Изменение за анализируемый период составило (-27.0) тыс.руб.

Таким образом, на начало периода на предприятии было достаточно основных источников формирования запасов и затрат.

На конец периода - достаточно.

При этом в течение анализируемого периода данный показатель уменьшился на (-6.12) % и соответственно уменьшилась обеспеченность предприятия основными источниками формирования запасов и затрат.

Показатель Излишек (+) или недостаток (-) собственных оборотных средств на начало периода характеризуется величиной положительной - 145.0 тыс.руб.

На конец периода данный показатель был отрицательным - (-92761.0) тыс.руб.

Изменение за анализируемый период составило (-92906.0) тыс.руб.

Таким образом, на начало периода на предприятии отмечался излишек собственных оборотных средств.

На конец периода - недостаток.

При этом в течение анализируемого периода данный показатель уменьшился на (-64073.1) %.

Показатель Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат на начало периода характеризуется величиной положительной - 441.0 тыс.руб.

На конец периода данный показатель был положительным - 414.0 тыс.руб.

Изменение за анализируемый период составило (-27.0) тыс.руб.

Таким образом, на начало периода на предприятии отмечался излишек общей величины основных источников формирования запасов и затрат.

На конец периода - излишек.

При этом в течение анализируемого периода данный показатель уменьшился на (-6.12) %.

Таким образом, относительно финансовой устойчивости рассматриваемого предприятия можно сделать вывод о том, что оно на начало анализируемого периода - было финансово абсолютно устойчиво.

На конец периода - было финансово абсолютно устойчиво.

Таблица 3.

Значения коэффициентов, рассчитанных по финансовым показателям

|

Коэффициенты

|

Нормальное ограничение

|

на начало периода

|

на конец периода

|

абсолютное изменение

|

|

1

|

2

|

3

|

4

|

5

|

|

Коэффициент автономии

|

>= 0.5

|

-0.5647

|

-0.0622

|

0.5025

|

|

Коэффициент соотношения заемных и собственных средств

|

<= 1.0

|

-2.7707

|

-17.0791

|

-14.3084

|

|

Коэффициент обеспеченности собственными средствами

|

>= 0.1

|

145.0

|

-92761.0

|

-92906.0

|

|

Коэффициент маневренности

|

>= 0.5

|

-0.039

|

15.3552

|

15.3943

|

|

Коэффициент финансирования

|

>= 1.0

|

-0.3609

|

-0.0586

|

0.3024

|

|

Коэффициент обеспеченности собственными источниками финансирования

|

>= 0.6-0.8

|

0.3288

|

-224.0604

|

-224.3892

|

|

Коэффициент обеспеченности материальных запасов

|

>= 1.0

|

145.0

|

-92761.0

|

-92906.0

|

|

Коэффициент покрытия инвестиций (коэффициент финансовой устойчивости)

|

0.75-0.9

|

0.955

|

0.0408

|

-0.9143

|

Далее перейдем к анализу данных таблицы 3.

Коэффициент автономии отражает долю собственных средств предприятия в общем объеме его ресурсов, а также степень его независимости от заемных источников финансирования. При этом, чем выше данный коэффициент, тем более автономно предприятие в финансовом аспекте. Таким образом, данный коэффициент отражает долю собственного капитала предприятия в общем объеме пассивов.

При значении коэффициента автономии выше нормативного предприятие может пользоваться заемными средствами, так как все его обязательства могут быть покрыты за счет собственных средств.

Коэффициент автономии на начало анализируемого периода (-0.5647) был ниже нормативного значения, что свидетельствует об ограниченной финансовой независимости предприятия.

На конец анализируемого периода данный коэффициент (-0.0622) был ниже нормативного значения, что свидетельствует об ограниченной финансовой независимости предприятия.

Изменение коэффициента автономии (0.5025) является величиной положительной, что свидетельствует о его позитивной динамике в течение анализируемого периода.

В анализируемое предприятие кредиторы не будут заинтересованы вкладывать средства, так как оно не в состоянии будет погасить свои долги за счет собственных средств.

Далее рассмотрим коэффициент соотношения заемных и собственных средств, который служит для определения того, насколько деятельность предприятия зависит от заемных средств.

При этом, чем ниже данный коэффициент, тем в большей степени предприятие осуществляет свою деятельность за счет собственных средств.

Kоэффициент соотношения заемных и собственных средств на начало анализируемого периода (-2.7707) был меньше нормативного значения, что свидетельствует о нормальном соотношении заемных и собственных средств.

На конец анализируемого периода данный коэффициент (-17.0791) был меньше нормативного значения, что свидетельствует о нормальном соотношении заемных и собственных средств.

Изменение коэффициента соотношения (-14.3084) является величиной отрицательной, что свидетельствует о его положительной динамике в течение анализируемого периода.

Коэффициент обеспеченности собственными средствами указывает на достаточность собственных оборотных средств, влияющих на финансовую устойчивость.

При этом, чем выше данный коэффициент, тем более обеспечено предприятие собственными оборотными средствами.

Kоэффициент обеспеченности собственными средствами на начало анализируемого периода (145.0) был выше нормативного значения, что свидетельствует о нормальной обеспеченности предприятия собственными оборотными средствами.

На конец анализируемого периода данный коэффициент (-92761.0) был ниже нормативного значения, что свидетельствует о недостаточной обеспеченности предприятия собственными оборотными средствами.

Изменение коэффициента обеспеченности собственными оборотными средствами (-92906.0) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Коэффициент маневренности показывает, какой удельный вес составляют наиболее мобильные активы в составе собственных средств.

При этом, чем выше данный показатель, тем большей маневренностью в плане использования средств обладает предприятие.

Kоэффициент маневренности на начало анализируемого периода (-0.039) был ниже нормативного значения, что свидетельствует об ограниченной финансовой мобильности предприятия.

На конец анализируемого периода данный коэффициент (15.3552) был выше нормативного значения, что свидетельствует о нормальной финансовой мобильности предприятия.

Изменение коэффициента маневренности (15.3943) является величиной положительной, что свидетельствует о его позитивной динамике в течение анализируемого периода.

Коэффициент финансирования показывает, насколько деятельность предприятия осуществляется за счет его собственных средств.

При этом, чем выше данный показатель, тем в большей степени используются собственные средства.

Kоэффициент финансирования на начало анализируемого периода (-0.3609) был ниже нормативного значения, что свидетельствует о недостаточности собственных средств предприятия.

На конец анализируемого периода данный коэффициент (-0.0586) был ниже нормативного значения, что свидетельствует о недостаточности собственных средств предприятия.

Изменение коэффициента финансирования (0.3024) является величиной положительной, что свидетельствует о его позитивной динамике в течение анализируемого периода.

Коэффициент обеспеченности собственными источниками финансирования показывает какая часть оборотных активов финансируется за счет собственных источников.

Данный показатель характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости, и является одним из основных коэффициентов, применяемых при оценке несостоятельности предприятия.

Kоэффициент обеспеченности собственными источниками финансирования был равен (0.3288), ниже нормативного значения, что свидетельствует о серьезной зависимости предприятия от заемных источников при формировании собственных оборотных активов.

На конец анализируемого периода данный коэффициент (-224.0604) был ниже нормативного значения, что свидетельствует о серьезной зависимости предприятия от заемных источников при формировании собственных оборотных активов.

Изменение коэффициента обеспеченности собственными источниками финансирования (-224.3892) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Коэффициент обеспеченности материальных запасов показывает в какой степени материальные запасы обеспечиваются собственными источниками, а предприятие не испытывает потребности в привлечении заемных средств для этих целей.

Kоэффициент обеспеченности материальных запасов был равен (145.0), выше нормативного значения), что свидетельствует о независимости предприятия от заемных источников при формировании материальных запасов.

На конец анализируемого периода данный коэффициент (-92761.0) был ниже нормативного значения, что свидетельствует о серьезной зависимости предприятия от заемных источников при формировании материальных запасов.

Изменение коэффициента обеспеченности материальных запасов (-92906.0) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Коэффициент покрытия инвестиций показывает долю собственного капитала и долгосрочных обязательств предприятия в общей сумме его активов.

Kоэффициент покрытия инвестиций был равен (0.955), выше нормативного значения, что свидетельствует об оптимальной структуре активов предприятия.

На конец анализируемого периода данный коэффициент (0.0408) был ниже нормативного значения, что свидетельствует о крайней неоптимальности структуры активов предприятия.

Изменение коэффициента покрытия инвестиций (-0.9143) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

1.3. Анализ ликвидности баланса

Таблица 4.

Оценка ликвидности баланса

|

Показатели

|

Норматив

|

на начало периода

|

на конец периода

|

абсолютное изменение

|

|

1

|

2

|

3

|

4

|

5

|

|

|

|

|

|

|

|

Наиболее ликвидные активы (А1)

|

|

60.0

|

33.0

|

-27.0

|

|

Быстрореализуемые активы (А2)

|

|

381.0

|

381.0

|

0.0

|

|

Медленно реализуемые активы (А3)

|

|

0.0

|

0.0

|

0.0

|

|

Труднореализуемые активы (А4)

|

|

6139.0

|

96720.0

|

90581.0

|

|

|

|

|

|

|

|

Наиболее срочные обязательства (П1)

|

|

0.0

|

0.0

|

0.0

|

|

Краткосрочные пассивы (П2)

|

|

296.0

|

93175.0

|

92879.0

|

|

Долгосрочные пассивы (П3)

|

|

10000.0

|

10000.0

|

0.0

|

|

Постоянные пассивы (П4)

|

|

-3716.0

|

-6041.0

|

-2325.0

|

|

|

|

|

|

|

|

Платежный излишек (+) или недостаток (-)

|

Платежный излишек (+) или недостаток (-)

|

Платежный излишек (+) или недостаток (-)

|

Платежный излишек (+) или недостаток (-)

|

Платежный излишек (+) или недостаток (-)

|

|

- по наиболее ликвидным активам (А1-П1)

|

>= 0

|

60.0

|

33.0

|

-2325.0

|

|

- по быстро реализуемым активам (А2-П2)

|

>= 0

|

85.0

|

-92794.0

|

-92879.0

|

|

- по медленно реализуемым активам (А3-П3)

|

>= 0

|

-10000.0

|

-10000.0

|

0.0

|

|

- по трудно реализуемым активам (А4-П4)

|

<= 0

|

9855.0

|

102761.0

|

92906.0

|

|

|

|

|

|

|

|

Коэффициент абсолютной ликвидности

|

>= 0.2

|

0.2027

|

0.0004

|

-0.2023

|

|

Коэффициент покрытия или текущей ликвидности

|

1.0-2.0

|

1.4899

|

0.0044

|

-1.4854

|

|

Коэффициент быстрой ликвидности или коэффициент критической оценки

|

0.7-1.5

|

1.4899

|

0.0044

|

-1.4854

|

|

Общий показатель ликвидности баланса

|

>= 1.0

|

0.0796

|

0.0045

|

-0.0751

|

Далее проведем оценку ликвидности баланса анализируемого предприятия (табл.4). Задача анализа ликвидности баланса в процессе рассмотрения финансового состояния предприятия возникает в связи с необходимостью оценивать кредитоспособность предприятия или его возможности своевременно и в полном объеме рассчитываться по всем собственным обязательствам. Поэтому ликвидность определяют как способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

К наиболее ликвидным активам предприятия относятся денежные средства и краткосрочные финансовые вложения. На начало анализируемого периода ликвидные активы составляли величину (60.0 тыс.руб.), на конец периода - (33.0 тыс.руб.), изменение - (-27.0 тыс.руб.).

К быстро реализуемым активам предприятия относятся дебиторская задолженность и прочие оборотные активы. На начало анализируемого периода быстро реализуемые активы составляли величину (381.0 тыс.руб.), на конец периода - (381.0 тыс.руб.), изменение - (0.0 тыс.руб.).

К медленно реализуемым активам предприятия относятся запасы без расходов будущих периодов и долгосрочные финансовые вложения. На начало анализируемого периода медленно реализуемые активы составляли величину (0.0 тыс.руб.), на конец периода - (0.0 тыс.руб.), изменение - (0.0 тыс.руб.).

К трудно реализуемым активам предприятия относятся внеоборотные активы за исключением долгосрочных финансовых вложений. На начало анализируемого периода трудно реализуемые активы составляли величину (6139.0 тыс.руб.), на конец периода - (96720.0 тыс.руб.), изменение - (90581.0 тыс.руб.).

К наиболее срочным обязательствам предприятия относится кредиторская задолженность. На начало анализируемого периода наиболее срочные обязательства составляли величину (0.0 тыс.руб.), на конец периода - (0.0 тыс.руб.), изменение - (0.0 тыс.руб.).

К краткосрочным пассивам предприятия относятся краткосрочные кредиты и займы и прочие краткосрочные пассивы. На начало анализируемого периода краткосрочные пассивы составляли величину (296.0 тыс.руб.), на конец периода - (93175.0 тыс.руб.), изменение - (92879.0 тыс.руб.).

К долгосрочным пассивам предприятия относятся долгосрочные кредиты и займы. На начало анализируемого периода долгосрочные пассивы составляли величину (10000.0 тыс.руб.), на конец периода - (10000.0 тыс.руб.), изменение - (0.0 тыс.руб.).

К постоянным пассивам предприятия относятся расчеты по дивидендам, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей за минусом расходов будущих периодов. На начало анализируемого периода постоянные пассивы составляли величину (-3716.0 тыс.руб.), на конец периода - (-6041.0 тыс.руб.), изменение - (-2325.0 тыс.руб.).

Платежный избыток или недостаток по наиболее ликвидным активам показывает краткосрочную ликвидность или краткосрочную платежеспособность предприятия. При этом, чем выше данный показатель, тем в большей степени предприятие платежеспособно в краткосрочном аспекте.

В рассматриваемом варианте платежный избыток или недостаток по наиболее ликвидным активам на начало анализируемого периода (60.0) был выше нормативного значения (0,0), что свидетельствует о нормальной краткосрочной ликвидности.

На конец анализируемого периода данный показатель (33.0) был выше нормативного значения (0,0), что свидетельствует о нормальной краткосрочной ликвидности.

Изменение показателя платежный избыток или недостаток по наиболее ликвидным активам (-27.0) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Платежный избыток или недостаток по быстро реализуемым активам показывает текущую ликвидность или текущую платежеспособность предприятия.

При этом, чем выше данный показатель, тем в большей степени предприятие платежеспособно в текущем аспекте.

В рассматриваемом варианте платежный избыток или недостаток по быстро реализуемым активам на начало анализируемого периода (85.0) был выше нормативного значения (0,0), что свидетельствует о нормальной текущей ликвидности.

На конец анализируемого периода данный показатель (-92794.0) был ниже нормативного значения (0,0), что свидетельствует о недостаточной текущей ликвидности.

Изменение показателя платежный избыток или недостаток по быстро реализуемым активам (-92879.0) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Платежный избыток или недостаток по медленно реализуемым активам показывает перспективную ликвидность или прогноз платежеспособности предприятия.

При этом, чем выше данный показатель, тем в большей степени предприятие платежеспособно в долгосрочном аспекте.

В рассматриваемом варианте платежный избыток или недостаток по медленно реализуемым активам на начало анализируемого периода (-10000.0) был ниже нормативного значения (0,0), что свидетельствует о недостаточной перспективной ликвидности.

На конец анализируемого периода данный показатель (-10000.0) был ниже нормативного значения (0,0), что свидетельствует о недостаточной перспективной ликвидности.

Показатель платежный избыток или недостаток по медленно реализуемым активам (-10000.0) остался на неизменном уровне в течение анализируемого периода.

Коэффициент абсолютной ликвидности показывает, какая часть кредиторской задолженности может быть погашена в ближайшее, к моменту составления баланса, время.

При этом, чем выше данный показатель, тем больше текущей задолженности предприятия может быть погашена в течение короткого периода времени.

Kоэффициент абсолютной ликвидности на начало анализируемого периода (0.2027) был выше нормативного значения, что свидетельствует о нормальной способности предприятия погашать текущую задолженность.

На конец анализируемого периода данный показатель (0.0004) был ниже нормативного значения, что свидетельствует о недостаточной способности предприятия погашать текущую задолженность.

Изменение коэффициента абсолютной ликвидности (-0.2023) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

При этом, чем выше данный показатель, тем в большей степени текущие активы покрывают краткосрочные обязательства.

Kоэффициент покрытия или текущей ликвидности на начало анализируемого периода (1.4899) был равен нормативному значению, что свидетельствует о нормальной способности предприятия погашать краткосрочные обязательства.

На конец анализируемого периода данный показатель (0.0044) был ниже нормативного значения, что свидетельствует о неплатежеспособности предприятия.

Изменение коэффициента покрытия или текущей ликвидности (-1.4854) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Коэффициент быстрой ликвидности (коэффициент критической оценки) показывает, в какой степени ликвидные средства предприятия покрывают его краткосрочную задолженность.

Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

Kоэффициент быстрой ликвидности на начало рассматриваемого периода (1.4899) был равен нормативному значению, что свидетельствует о достаточности ликвидных активов предприятия для покрытия его кредиторской задолженности.

На конец анализируемого периода данный показатель (0.0044) был ниже нормативного значения, что свидетельствует о недостаточности ликвидных активов предприятия для покрытия его кредиторской задолженности.

Изменение коэффициента быстрой ликвидности (-1.4854) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Для комплексной оценки ликвидности баланса предприятия используют общий показатель ликвидности баланса, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств

(краткосрочных, среднесрочных, долгосрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Oбщий показатель ликвидности баланса на начало рассматриваемого периода (0.0796) был ниже нормативного значения, что свидетельствует о неликвидности баланса анализируемого предприятия.

На конец анализируемого периода данный показатель (0.0045) был ниже нормативного значения, что свидетельствует о неликвидности баланса анализируемого предприятия.

Изменение общего показателя ликвидности баланса (-0.0751) является величиной отрицательной, что свидетельствует о его негативной динамике в течение анализируемого периода.

Проанализировав ликвидность рассматриваемого предприятия можно сделать следующие основные выводы.

На момент составления баланса предприятие нельзя признать ликвидным, так как два из соотношений групп активов и пассивов не отвечают условиям абсолютной ликвидности баланса (быстрореализуемые активы меньше краткосрочных пассивов) (медленно реализуемые активы меньше долгосрочных пассивов).

Таблица 5.

Интегральная бальная оценка предприятия

|

Показатели

|

На начало периода

|

|

На конец периода

|

|

|

|

фактическое значение

|

количество баллов

|

фактическое значение

|

количество баллов

|

|

1

|

2

|

3

|

4

|

5

|

|

|

|

|

|

|

|

Коэффициент абсолютной ликвидности

|

0.2027

|

8.0

|

0.0004

|

0.0

|

|

Коэффициент критической оценки

|

1.4899

|

15.0

|

0.0044

|

0.0

|

|

Коэффициент текущей ликвидности

|

1.4899

|

7.5

|

0.0044

|

0.0

|

|

Коэффициент автономии

|

-0.5647

|

0.0

|

-0.0622

|

0.0

|

|

Коэффициент обеспеченности собственными источниками финансирования

|

0.3288

|

9.0

|

-224.0604

|

0.0

|

|

Коэффициент финансовой независимости в части формирования запасов

|

145.0

|

13.5

|

-92761.0

|

0.0

|

|

Итого

|

|

53.0

|

|

0.0

|

Исходя из действия различных финансовых процессов, большого числа финансовых показателей, их отличия в уровнях критических оценок, фактические значения расчетных финансовых коэффициентов, обуславливающие сложности при оценке общей финансовой устойчивости предприятия, многие отечественные и зарубежные аналитики предлагают осуществлять интегральную бальную оценку финансовой устойчивости предприятия.

Сущность подобной методики заключается в классификации предприятий по уровню риска, т.е. любое предприятие может быть отнесено к определенному классу в зависимости от расчетного количества баллов, получаемых на основе фактических значений показателей финансовой устойчивости.

На основе интегральной оценки рассматриваемое предприятие можно отнести к 5 классу по критерию финансовой устойчивости.

Предприятия данного класса характеризуются тем, что это предприятие очень высокого риска или практически неплатежеспособное предприятие.

1.4. Сравнительный аналитический баланс

На основе сравнительного аналитического баланса можно оценить финансовое состояние предприятия.

Таблица 6.

Сравнительный аналитический баланс

|

Показатели баланса

|

Абсолют- ные величины

|

|

Удель- ные веса

|

|

Изменения

|

|

|

|

|

|

на начало периода

|

на конец периода

|

на нача- ло периода

|

на конец периода

|

в абсолют- ных величинах

|

в удель- ных весах

|

в % к велич. на начало периода

|

в % к измене- нию итога баланса

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

Нематериальные активы

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Основные средства

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Незавершенное строительство

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Доходные вложения в материальные ценности

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Долгосрочные финансовые вложения

|

5884.0

|

95884.0

|

89.422

|

98.713

|

90000.0

|

9.291

|

1529.572

|

99.388

|

|

Отложенные финансовые активы

|

255.0

|

836.0

|

3.875

|

0.861

|

581.0

|

-3.015

|

227.843

|

0.642

|

|

Прочие внеоборотные активы

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

ИТОГО по разделу I

|

6139.0

|

96720.0

|

93.298

|

99.574

|

90581.0

|

6.276

|

1475.501

|

100.03

|

|

II. ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

Запасы

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-сырье, материалы и др. аналогичные ценности

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-животные на выращивании и откорме

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-затраты в незавершенном производстве

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-готовая продукция и товары для перепродажи

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-товары отгруженные

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-расходы будущих периодов

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-прочие запасы и затраты

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Налог на добавленную стоимость по приобретенным ценностям

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Дебиторская задолженность (платежи по которой ожидаются

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-в том числе: покупатели и заказчики

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Дебиторская задолженность (платежи по которой ожидаются

|

381.0

|

381.0

|

5.79

|

0.392

|

0.0

|

-5.398

|

0.0

|

0.0

|

|

-в том числе: покупатели и заказчики

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Краткосрочные финансовые вложения

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Денежные средства

|

60.0

|

33.0

|

0.912

|

0.034

|

-27.0

|

-0.878

|

-45.0

|

-0.03

|

|

Прочие оборотные активы

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

ИТОГО по разделу II

|

441.0

|

414.0

|

6.702

|

0.426

|

-27.0

|

-6.276

|

-6.122

|

-0.03

|

|

БАЛАНС

|

6580.0

|

97134.0

|

100.0

|

100.0

|

90554.0

|

0.0

|

1376.201

|

100.0

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

|

|

Уставный капитал

|

10.0

|

10.0

|

0.152

|

0.01

|

0.0

|

-0.142

|

0.0

|

0.0

|

|

Собственные акции, выкупленные у акционеров

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Добавочный капитал

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Резервный капитал

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-резервы, образованные в соответствии с законодательством

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-резервы, образованные в соответствии с учредительными документами

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Нераспределенная прибыль (непокрытый убыток)

|

-3726.0

|

-6041.0

|

-56.626

|

-6.219

|

-2315.0

|

50.407

|

62.131

|

-2.556

|

|

ИТОГО по разделу III

|

-3716.0

|

-6041.0

|

-56.474

|

-6.219

|

-2325.0

|

50.255

|

62.567

|

-2.568

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

Займы и кредиты

|

10000.0

|

10000.0

|

151.976

|

10.295

|

0.0

|

-141.681

|

0.0

|

0.0

|

|

Отложенные налоговые обязательства

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

Прочие долгосрочные обязательства

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

ИТОГО по разделу IV

|

10000.0

|

10000.0

|

151.976

|

10.295

|

0.0

|

-141.681

|

0.0

|

0.0

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

Займы и кредиты

|

296.0

|

93175.0

|

4.498

|

95.924

|

92879.0

|

91.426

|

31378.041

|

102.568

|

|

Кредиторская задолженность

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-поставщики и подрядчики

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-задолженность перед персоналом организации

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-задолженность перед государственными внебюджетными фондами

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-задолженность по налогам и сборам

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

|

-прочие кредиторы

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

0.0

|

В сравнительном аналитическом балансе (табл.6) можно выделить:

- показатели структуры баланса (столбец 8);

- параметры динамики баланса (столбец 9);

- показатели структурной динамики баланса (столбец 10).

На основе сравнительного аналитического баланса можно определить следующие важные критерии финансового состояния предприятия.

Во-первых, общая стоимость имущества предприятия, которая равняется валюте баланса на начало и конец анализируемого периода.

На начало отчетного периода данный показатель составлял 6580.0 тыс.руб., на конец периода - 97134.0 тыс.руб., изменение - 90554.0 тыс.руб., или 1376.201 % к их величине на начало периода.

Во-вторых, стоимость иммобилизованного имущества предприятия, равная итогу раздела - Внеоборотные активы.

На начало отчетного периода данный показатель составлял 6139.0 тыс.руб., на конец периода - 96720.0 тыс.руб., изменение - 90581.0 тыс.руб. или 1475.501 % к их величине на начало периода.

В-третьих, стоимость мобильных (оборотных) активов.

На начало отчетного периода данный показатель составлял 441.0 тыс.руб., на конец периода - 414.0 тыс.руб., изменение - (-27.0) тыс.руб. или (-6.122) % к их величине на начало периода.

В-четвертых, стоимость материально-производственных запасов.

На начало отчетного периода данный показатель составлял 0.0 тыс.руб., на конец периода - 0.0 тыс.руб., изменение - 0.0 тыс.руб. или 0.0 % к их величине на начало периода.

В-пятых, объем собственного капитала предприятия (раздел III баланса).

На начало отчетного периода данный показатель составлял -3716.0 тыс.руб., на конец периода - -6041.0 тыс.руб., изменение - (-2325.0) тыс.руб. или (62.567) % к их величине на начало периода.

В-шестых, величина заемных средств, равная сумме итогов разделов IV и V баланса.

На начало отчетного периода данный показатель составлял 10296.0 тыс.руб., на конец периода - 103175.0 тыс.руб., изменение - 92879.0 тыс.руб. или 902.088 % к их величине на начало периода.

В-седьмых, объем собственных средств в обороте, составляющий разницу между разделами II и V баланса.

На начало отчетного периода данный показатель составлял 145.0 тыс.руб., на конец периода - -92761.0 тыс.руб., изменение - (-92906.0) тыс.руб. или (-64073.103) % к их величине на начало периода.

Основными признаками нормального баланса являются:

1) валюта баланса в конце анализируемого периода увеличилась по сравнению с началом;

2) темпы прироста оборотных активов выше, чем темпы прироста внеоборотных активов;

3) собственный капитал предприятия больше, чем 50%, а темпы его роста выше, чем темпы роста заемного капитала;

4) темпы прироста дебиторской и кредиторской задолженности примерно одинаковы.

Относительно анализируемого предприятия можно отметить следующее.

1) Валюта баланса возросла в течение анализируемого периода на 90554.0 тыс.руб. ( 1376.201 %), что является положительным обстоятельством.

2) Темпы прироста оборотных активов ниже, чем темпы прироста внеоборотных активов - -6.122 % против 1475.501 %, что является негативным обстоятельством.

3) Удельный вес собственного капитала предприятия на конец анализируемого периода составлял величину менее 50% (-6.219 %), что является отрицательным обстоятельством.