АНАЛИЗ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯИ МЕРЫ ПО ЕЕ СНИЖЕНИЮ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«Кубанский государственный университет»

(ФГБОУ ВПО «КубГУ»)

Экономический факультет

Кафедра Антикризисного управления, налогов и налогообложения

Допустить дипломника к защите в ГАК

«_____» _____________________2014 г.

Научный руководитель –

К.М. Петраш ______________________

Зав. кафедрой А.А. Гаврилов_________

ДИПЛОМНАЯ РАБОТА

АНАЛИЗ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯИ МЕРЫ ПО ЕЕ СНИЖЕНИЮ

Работу выполнила: Е.А. Груцынова

экономический факультет

ЗФО, специальность 080107.65

«Налоги и налогообложение»

Нормоконтролер: К.М. Петраш

Краснодар 2014

Содержание

|

Введение……………………………………………………………………….

|

3

|

|

1. Теоретические аспекты налоговой нагрузки предприятия и способы ее снижения………………………………………………………………………

|

7

|

|

1.1Эволюция взглядов на налоговую нагрузку. Роль и значение показателя налоговой нагрузки……………………………………………………...

|

7

|

|

1.2 Сравнительный анализ методик расчета налоговой нагрузки…………

|

17

|

|

1.3 Методы оптимизации налоговой нагрузки……………………………...

|

32

|

|

2 Анализ налоговой нагрузки ООО «НИК»……………………………..

|

37

|

|

2.1 Организационно-экономическая характеристика предприятия……….

|

37

|

|

2.2 Анализ налоговой нагрузки предприятия……………………………….

|

46

|

|

2.3 Оценка влияния налоговых платежей и учетной политики на финансовые результаты работы предприятия……………………………………...

|

54

|

|

3 Оптимизация налоговой нагрузки организации ООО «НИК»……….

|

63

|

|

3.1 Выбор системы налогообложения, минимизирующей налоговое

бремя…………………………………………………………………………..

|

63

|

|

3.2 Дополнительное снижение налоговой нагрузки с помощью применения методов налоговой оптимизации…………………………….................

|

67

|

|

3.3 Автоматизация процесса отслеживания уровня налоговой нагрузки на предприятии……………………………………………………………......

|

73

|

|

Заключение…………………………………………………………………….

|

79

|

|

Список использованной литературы………………………………………...

|

82

|

\

Введение

В анализе хозяйственной деятельности любой организации важную роль играет оценка налоговых обязательств, которая позволяет определить, насколько обременительна существующая налоговая система для экономического субъекта и какую долю ресурсов привлекают на себя платежи в бюджет, то есть определить налоговую нагрузку предприятия.

Экономический рост организаций невозможен без грамотно построенной системы управления их денежными потоками, финансовыми ресурсами и возможными источниками их формирования. Налоги представляют собой одно из важнейших внешних ограничений финансовых ресурсов хозяйствующих субъектов и рентабельности собственного капитала. Традиционно в России сложилась ситуация, когда оптимизация налогообложения недостаточно полно учитывалось в системе управления финансами. Однако успех или неуспех любого хозяйствующего субъекта в значительной степени определяется именно оптимизированным налогообложением, которое проявляется не только в рамках управления их финансовыми ресурсами, но и в оптимизации финансовых результатов.

Одной из важных в практике оптимизации налогообложения является проблема расчета налогового бремени, подходы к которым претерпевают изменения на различных исторических стадиях развития экономики России, что обуславливает введение в модель оптимизации налогообложения методику определения налоговой нагрузки предприятия.

Целью экономической деятельности любой бизнес-единицы является максимизация прибыли. Поэтому и компании, и предприниматели зачастую стремятся уменьшить налоговую нагрузку на бизнес. Однако при определенных обстоятельствах минимизация налогов становится незаконной, в результате налогоплательщику могут грозить серьезные штрафы, пени и даже уголовная ответственность.

Поиск оптимального для экономического роста и доходов бюджета уровня налоговых изъятий является одной из наиболее сложных и противоречивых проблем в современной практике налогообложения. Однако от ее решения во многом зависят социально-экономические перспективы развития России. Оптимально построенная налоговая система, обеспечивая финансовыми ресурсами потребности государства, не должна снижать стимулы налогоплательщика к предпринимательской деятельности, одновременно обязывая его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налогового бремени, или налоговой нагрузки, на налогоплательщика является достаточно серьёзным измерителем качества налоговой системы. Иными словами, эффективная налоговая система должна обеспечивать разумные потребности государства, изымая у налогоплательщика, как правило, не более трети его доходов. В настоящее время не существует общепринятой методики исчисления налоговой нагрузки, соответственно нет и официальной статистики этого показателя. С целью определения совокупного налогового бремени используются разрозненные измерители, которые в косвенной форме дают представление о налоговом бремени. В то же время, работа по снижению налоговой нагрузки на предприятия требует точной оценки влияния изменения того или иного налога на общую налоговую нагрузку.

Актуальность исследуемой темы обусловлена объективной потребностью в изучении проблемы налоговой нагрузки и возможности оптимизации налогообложения на предприятии.

Проблема определения оптимального налогового бремени актуальна для любой государственной структуры и любой экономической системы и каждый раз решение этой проблемы будет иным в зависимости от особенностей функционирования и намеченных целей развития того или иного хозяйственного образования.

Целью дипломной работы является проведение всестороннего анализа налоговой нагрузки и оптимизация налоговых платежей организации, а так же разработка рекомендаций по оптимизации системы налогообложения, применение которых позволило бы исследуемому предприятию эффективно функционировать в современных рыночных условиях.

Для достижения данной цели были поставлены и решены следующие задачи:

– раскрыть теоретические аспекты налоговой нагрузки предприятия и способы ее снижения;

– исследовать роль и значение показателя налоговой нагрузки;

- оценить факторы снижения налогового бремени и расчет оптимальной налоговой нагрузки;

- проанализировать оптимальный размер налогового бремени предприятия, а так же описать основные методики расчета налогового бремени предприятия;

- рассмотреть организационно-правовую характеристику объекта исследования, а так же проанализировать основные экономические показатели объекта исследования;

- провести анализ налоговой нагрузки предприятия с учетом всех известных методик;

- проанализировать влияние налоговых платежей на финансовые результаты деятельности исследуемого объекта и сформулировать предложения по оптимизации налоговых платежей на предприятии.

Объектом исследования является Общество с ограниченной ответственностью «НИК», основным видом деятельности которого является оказание юридических услуг.

Методическую основу исследования составляют нормативные документы: Постановления Правительства РФ, Налоговый кодекс РФ, Гражданский кодекс РФ, учебная и методическая литература.

Методологическую основу исследования представляют труды отечественных и зарубежных авторов, таких как: Кирова Е. А., Литвин М. И., Кузнецов Ю. М., Виговский Е. В., Титов А. С., Лабынцев Н. Т., Хмельницкая Н. В. и другие.

Дипломная работа выполнена на материалах ООО «НИК». Данное общество с ограниченной ответственностью функционирует на территории города Краснодара более пяти лет. В работе использованы: учетная политика предприятия, устав организации, финансовая отчетность за 2012-2013 гг., а так же налоговая отчетность.

Проведенные исследования по оптимизации налоговой нагрузки ООО «НИК» могут быть использованы экономистом или бухгалтером ООО «НИК», что позволит увеличить величину прибыли предприятия, а так же сократить число налоговых платежей. Это отразится на эффективности функционирования предприятия и позволит рационально использовать трудовые, денежные и иные ресурсы организации, снизить уровень налоговой нагрузки и обеспечить эффективный контроль над результатами.

Дипломная работа состоит из трех глав, введения, заключения, списка использованных источников и приложений. Работа проиллюстрирована рисунками, таблицами, диаграммами, схемами.

1. Теоретические аспекты налоговой нагрузки предприятия

и способы ее снижения

1.1 Эволюция взглядов на налоговую нагрузку. Роль и значение показателя налоговой нагрузки

Показатель налоговой нагрузки на налогоплательщика является достаточно серьезным измерителем качества налоговой системы страны.

Оптимальная налоговая система, обеспечивая финансовыми ресурсами потребности государства, не должна снижать стимулы налогоплательщика к предпринимательской деятельности, одновременно обязывая его к постоянному поиску путей повышения эффективности хозяйствования.

Поэтому определение границ оптимального размера изъятия части доходов налогоплательщиков является серьезнейшей экономической проблемой любого государства.

Решение данной проблемы представляется достаточно сложной задачей, поскольку данные границы могут постоянно меняться в силу изменений экономической, политической и социальной ситуации в каждой конкретной стране. При этом важно определить не только экономическое содержание понятия «налоговая нагрузка», но и установить его количественные характеристики.

Налоговая нагрузка представляет собой показатель совокупного воздействия налогов на экономику страны в целом, отдельный хозяйствующий субъект или иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

В экономической литературе в силу несовершенства понятийного аппарата наряду с понятием «налоговая нагрузка» достаточно часто применяются такие понятия, как «налоговое бремя», «тяжесть налогообложения», «налоговое давление», «налоговое изъятие» и др.

Понятие налоговой нагрузки возникло фактически одновременно с появлением налогов и упоминалось в самых первых текстах, где шла речь о налогах.

Еще в XVIII в. А. Смит в своем труде «Исследование о природе и причине богатства народов» указывал на важную экономическую зависимость между уровнем налоговой нагрузки и поступлением средств в бюджет государства. «При снижении налогового бремени государство выигрывает больше, нежели от наложения непосильных податей; на освобожденные средства может быть получен дополнительный доход, с которого в казну поступит налог.

При этом плательщики с большей легкостью сделают эти платежи, что освободит государство от дополнительных расходов на сбор налогов, связанных с наказаниями и вымогательством».

На протяжении более 200 лет финансовая наука достаточно серьезно исследовала вопрос о влиянии налогов на население и экономику в целом. Одновременно учеными делались попытки определения обоснованного уровня налогообложения, установления количественной оценки показателя налогового бремени.

Еще в XVIII-XIX вв. виднейшими российскими и западными экономистами указывались достаточно конкретные пропорции между бюджетом и национальным доходом, предельные размеры изъятия части доходов как хозяйствующих субъектов, так и граждан.

Первые упоминания о количественной оценке показателя налоговой нагрузки и его давлении на экономику относятся также к XVIII в.

Впервые исследовавший это явление Ф. Юсти (1705-1771) определил налоговую нагрузку на макроуровне как соотношение между бюджетом и национальным доходом государства.

При этом Ф. Юсти указывал, что бюджет страны не должен расходовать более 1/6 национального дохода.

А. Бифельд между тем считал пределом изъятия у налогоплательщика четверть его дохода. «Здравая политика, – писал он, — определяет на то 25% с доходу каждого. Ежели больше сего требовать, то, думаю, истощится народ, а ежели меньше, то недостанет на все государственные расходы».

К. Гок обосновывал пропорции доходов бюджета и национального дохода характером расходной части государственного бюджета. Он считал невозможным установление единого, универсального и одновременно оптимального показателя налоговой нагрузки на экономику, который был бы реалистичен для конкретной страны на любом этапе ее экономического развития.

Заметим, что данные показатели налоговой нагрузки были определены эмпирически, да иного и не могло быть в условиях, когда отсутствовали необходимые методики расчета.

Новым импульсом к исследованию проблем тяжести налогообложения послужила Первая мировая война, вызвавшая всеобъемлющий рост налоговой нагрузки.

Последовавшая за этим необходимость решения вопроса о размерах репарационных платежей, погашения задолженности союзников привела к разработке конкретных методик определения тяжести налогообложения.

Несмотря на то что эти методики характеризовались слабостью как методологической базы, так и техники расчетов, их роль и значение состояли в том, что они создали основу для дальнейших разработок измерения тяжести налоговой нагрузки как на уровне экономики в целом, так и в разрезе отдельных социальных групп населения и в рамках отраслей производства.

Интерес экономической науки и практики к показателю налоговой нагрузки не случаен, поскольку он играет существенную роль в налоговом планировании и регулировании экономики.

Схематично основные направления применения показателя налогового бремени показаны на рис. 1.1.

Рисунок 1.1 – Основные направления применения показателя налогового бремени

Роль и значение показателя налогового бремени состоят в следующем:

1) данный показатель необходим государству для разработки налоговой политики. Вводя новые налоги и ликвидируя старые, изменяя налоговые ставки и налоговые льготы, государство обязано определить и не переступить предельно допустимые уровни давления на экономику, за границами которых могут возникнуть негативные экономические процессы. Показатель налогового бремени на макроуровне используется государством также для прогноза доходов бюджета, развития налоговой базы в целом по экономике страны и оценки эффективности влияния налоговой системы на социально-экономическое развитие;

2) исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций и в конечном счете о переливе капитала. Данное положение можно распространить и на анализ налоговой нагрузки внутри страны по регионам, но это положение возможно лишь при условии, что регионы имеют определенное, установленное законом право формирования на своей территории налоговой политики и, как следствие, регулирования соответствующей доли налогового бремени;

3) показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства. Изучение и практический анализ всеобщности и справедливости налогообложения в отношении населения страны, тяжести налогообложения между различными социальными группами дает возможность государству более справедливо распределять тяжесть налогообложения между разными социальными группами для стабилизации социально-экономической ситуации в стране;

4) показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов. Именно от уровня этого показателя в значительной мере зависит принятие хозяйствующими субъектами решений о вложении собственных финансовых ресурсов в развитие того или иного производства, в ту или иную отрасль народного хозяйства. От этого показателя в решающей степени зависит также финансовое положение каждого конкретного субъекта хозяйствования.

Исчисление налогового бремени осуществляется на двух уровнях: макро- и микроуровне. Основные аспекты распределения налогового бремени представлены на рис. 1.2.

Рассмотрим эти аспекты подробнее.

Макроуровень подразумевает исчисление тяжести налогообложения всей страны в целом, или, другими словами, налоговой нагрузки на экономику. Здесь же оцениваются распределение налогового бремени между группами однородных предприятий, т.е. отраслями производства, и налоговая нагрузка на население страны.

Налоговое бремя на экономику, как правило, представляет собой отношение всех поступивших в стране налогов к созданному ВВП. Экономический смысл этого показателя состоит в оценке доли ВВП, перераспределенной с помощью налогов.

Рисунок 1.2 – Основные аспекты исчисления налогового бремени

Многовековая практика построения налоговых систем в странах с развитой рыночной экономикой выработала определенные показатели, за пределами которых невозможна эффективная предпринимательская деятельность.

Зависимость между усилением налогового бремени и суммой поступающих в государственную казну налогов еще в начале второй половины XX в. вывел профессор А. Лаффер, построивший знаменитую кривую Лаффера. Именно А. Лаффер обосновал постулат о том, что только снижение налоговой нагрузки стимулирует предпринимательскую деятельность, развивает инициативу и предприимчивость. Необоснованное увеличение налогового бремени, согласно А. Лафферу, является первопричиной развития теневого сектора экономики. Иначе говоря, порог кривой Лаффера представляет собой предельно допустимый уровень налоговой нагрузки, который еще не подрывает рост налоговой базы на перспективу. Рост доходов в бюджет в этом случае осуществляется не за счет нагнетания налогового бремени на товаропроизводителей, а за счет увеличения производства и расширения на этой основе налогооблагаемой базы. Вместе с тем кривая Лаффера лишь показывает установленную зависимость, но не дает четкого представления о предельно допустимой величине налоговых изъятий в бюджет страны. Эта величина не может быть постоянной и достаточно точной, в немаловажной степени ее уровень зависит от финансового состояния налогоплательщиков в конкретной стране, от состояния экономики этой страны в целом.

Мировой опыт налогообложения показывает, что изъятие у налогоплательщика 1/3 его дохода – та черта, за пределами которой начинается процесс сокращения сбережений и тем самым инвестиций в экономику. Если же ставки налогов и их число достигают такого уровня, что у налогоплательщика изымается более 40% его доходов, то это полностью ликвидирует стимулы к предпринимательской инициативе и расширению производства.

Иными словами, эффективная налоговая система должна обеспечивать разумные потребности государства, изымая у налогоплательщика, как правило, не более Уз его доходов. В то же время конкретные, предельно допустимые показатели налогового бремени как на микро-, так и на макроуровне в разных странах зависят от множества других, не связанных напрямую с налогами факторов. Речь идет в первую очередь об уровне тех обязательств, которые берет на себя государство в отношении как конкретного Жителя страны, так и экономики в целом. Уровень налогового бремени зависит от доли участия государства в расходах населения на оплату медицинских, образовательных, коммунальных и других услуг, а также в научно-исследовательских, инвестиционных и других программах.

Напомним о налоговой системе отдельных стран, в частности Швеции, которая, как уже говорилось, построена таким образом, что налогоплательщик отдает в государственную казну 50% и более своего дохода, и это не подавляет его стимулы к развитию производства. Парадокса в этом нет, поскольку в этих странах правительство централизованно за счет налоговых поступлений в казну решает многие задачи экономического и социального характера, которые в большинстве других стран налогоплательщик вынужден решать за счет своих доходов, оставшихся у него после уплаты всех причитающихся налогов.

При этом необходимо также иметь в виду, что показатель налогового изъятия, определяемый в целом по налоговой системе, страдает весьма серьезным недостатком, заключающимся в том, что он определяет уровень налогового гнета среднего статистического налогоплательщика, не учитывая индивидуальных особенностей конкретного налогоплательщика. Но вместе с тем этот показатель необходим, так как налоги устанавливает государство, и оно должно учитывать этот средний показатель.

Действительно, в любом государстве функционируют десятки тысяч предприятий, различающихся между собой не только по видам деятельности, но и ряду других признаков, которые неизбежно будут влиять на формирование их налогооблагаемой базы и соответственно на размер уплачиваемых налогов. Это и структура их издержек производства и обращения, связанных с получением дохода, и различные фондоемкость и наукоемкость производства, и уровень их доходности, и многое другое. Учитывать все это при формировании налоговой системы необходимо, но крайне сложно. Вот здесь-то и должен использоваться показатель отношения суммы уплачиваемых в стране налогов к ВВП.

Налоговое бремя на население мировая практика оценивает также на микро- и на макроуровнях: с одной стороны, как уровень налогообложения отдельного работника, а с другой – как уровень налогообложения населения в целом. Важным является сравнительная оценка налогового бремени населения и отдельной семьи как субъекта налоговых отношений.

Налоговое бремя на население в целом представляет собой отношение всех уплаченных налогов на душу населения к среднедушевому доходу населения страны, включая денежную оценку полученных им материальных благ.

Не умаляя значения показателя налоговой нагрузки на макроуровне, необходимо все же подчеркнуть, что для каждого конкретного налогоплательщика, как юридического, так и физического лица, не суть важно, какова степень налоговой нагрузки на экономику в целом. И это естественно, поскольку налоги в бюджеты всех уровней и во внебюджетные фонды он платит из собственных доходов, и поэтому для него существуют конкретные показатели, характеризующие уровень налогового бремени.

Микроуровень включает определение налоговой нагрузки на конкретные организации (хозяйствующий субъект), а также исчисление налоговой нагрузки на работника. Что же касается показателя определения налогового бремени на уровне хозяйствующего субъекта, то здесь не существует какого-то одного, универсального показателя.

Вместе с тем комплексная оценка налогового бремени хозяйствующего субъекта дает ясную картину того, как влияет уровень налогового бремени на его экономическую активность. Так же как и на макроуровне, методика определения налогового бремени на конкретного хозяйствующего субъекта состоит в установлении соотношения между суммой уплачиваемых налогоплательщиком налогов и полученного им дохода. Различие же применяемых в мировой практике показателей заключается прежде всего в разных оценках определения дохода хозяйствующего субъекта.

Кроме того, показатели данного налогового бремени отличаются по количеству включаемых в расчеты налогов. Это касается, в основном, тех налогов, которые хозяйствующий субъект уплачивает, являясь агентом государства, в частности подоходного налога с населения.

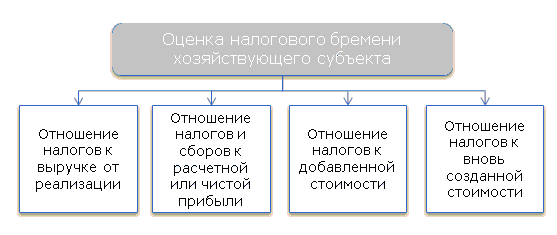

Методики количественной оценки налогового бремени на хозяйствующих субъектов приведены на рис. 1.3.

В основном применяемые на практике методики определения уровня налогового бремени организаций отличаются друг от друга лишь тем, какие налоги учитываются при расчетах и что принимается в качестве дохода.

Рисунок – 1.3. Методики количественной оценки налогового бремени

хозяйствующих субъектов

Согласно одной из методик налоговое бремя хозяйствующих субъектов оценивается как процентное отношение всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации. С помощью этого показателя устанавливается доля налогов в выручке от реализации. Вместе с тем выручка от реализации продукции не является полноценным источником уплаты налога. Поэтому данный показатель не оценивает влияния налогов на финансовое состояние предприятия, что является достаточно существенным недостатком.

Для анализа динамики налогового бремени должен быть выбран такой показатель, который отражал бы действительный, притом единый, источник уплаты всех налогов, вносимых предприятием в бюджеты всех уровней и во внебюджетные фонды.

Показатель выручки от реализации продукции, работ и (или) услуг таким универсальным источником служить не может, так как из него предприятие должно возместить в первую очередь стоимость израсходованных на производство продукции, работ и (или) услуг сырья, материалов, топлива, а также амортизацию как часть стоимости использованных при производстве основных фондов. Кроме того, при использовании показателя выручки от реализации сопоставление налоговой нагрузки по различным предприятиям не дает достаточно точного результата. Это связано с тем, что предприятия разных отраслей имеют неодинаковую структуру затрат на производство и, следовательно, несопоставимую экономическую базу для определения уровня налогового бремени. Поэтому следующие показатели налогового бремени основаны на сопоставлении уплачиваемых хозяйствующими субъектами налогов и источников их уплаты.

1.2 Сравнительный анализ методик расчета налоговой нагрузки

Налоговая нагрузка на экономику – это доля налогов в ВВП. Этот показатель не сложен в определении – это отношение величины всех поступивших в государственную казну налогов к ВВП. Экономический смысл его в том, что он показывает, какая часть ВВП перераспределяется с помощью налогов.

При этом нужно определить, как изменение числа налогов, налоговых ставок и льгот повлияют на деятельность хозяйствующего субъекта. Только в этом случае показатель налоговой нагрузки приобретает практическую ценность. Рассмотрим несколько методик оценки налогового бремени и подробнее остановимся на некоторых из них, рассчитаем показатель налоговой нагрузки для конкретного предприятия и сравним методики [13].

Методика Департамента налоговой политики Министерства Финансов РФ

Для определения налоговой нагрузки на предприятия Департаментом налоговой политики Минфина РФ разработана собственная методика. Тяжесть налогового бремени, по этой методике, принято оценивать отношением всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации (в процентах). По данной методике налоговая нагрузка (НН) рассчитывается по формуле (1):

НН= НП/(В+ВД)*100%, (1)

где НП – общая сумма всех уплаченных налогов;

В (Вр) – выручка от реализации продукции (работ, услуг);

ВД – внереализационные доходы.

Этот показатель выявляет долю налогов в выручке от реализации, но он вряд ли характеризует хоть в какой-то мере влияние налогов на финансовое состояние предприятия, т.к. не учитывает структуру налогов в выручке. Для эффективного экономического анализа, нужен показатель, который увязывал бы уровень налоговой нагрузки и показатель экономической активности предприятия.

Методика М. Н. Крейниной

При определении налоговой нагрузки специалисты должны исходить из идеальной ситуации, когда экономический субъект вовсе не платит налогов, и сравнивать эту ситуацию с реальной.

Эта методика предполагает сопоставления налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свои критерий оценки тяжести налогового бремени, налоговая нагрузка рассчитывается по формуле (2):

(2)

где Ср – затраты на производство реализованной продукции без учета налогов;

Пч – фактическая прибыль, остающаяся в распоряжении предприятия за вычетом налогов, уплачиваемых за счет нее.

Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние предприятия, но очевидна недооценка влияния косвенных налогов, НДС и акцизов. Эти налоги оказывают влияние на величину прибыли предприятия, но степень их влияния не так очевидна. Поэтому необходима иная методика [4, с. 518].

Методика А. Кадушина и Н. Михайлова

Эта методика является количественной. В соответствии с ней предлагается оценивать налоговое бремя как долю отдаваемой в бюджет добавленной стоимости (ДС), (созданной отдельным экономическим субъектом в процессе своей деятельности). Налоговое бремя рассчитывается по формуле (3) или (4):

ДС = А + (ОТ + ВН) + НДС + Но + П (3)

или

ДС = А + (ОТ + ЕСН) +НДС + П, (4)

где А (Ам) – амортизация;

ОТ – оплата труда;

НДС – налог на добавленную стоимость;

ВН – платежи во внебюджетные фонды, начисляемые на оплату труда;

Но – налоги с оборота;

П – прибыль.

Валовая выручка (В) находится по формуле (5):

В = ДС + МЗ, (5)

где МЗ – материальные затраты.

Удельный вес ДС в валовой выручке (Ко) рассчитывается по формуле (6):

. (6)

Доля з/п в ДС (Кот) рассчитывается по формуле (7):

(7)

Удельный вес амортизации в ДС (Ка) рассчитывается по формуле (8):

. (8)

Налоговая нагрузка рассчитывается по формуле (9):

, (9)

где Нп – налог на доходы физических лиц (НДФЛ);

Нпр – налог на прибыль.

НДС рассчитывается по формуле (10):

НДС = 0,153*ДС. (10)

Страховые взносы (СВ) рассчитывается по формуле (11):

СВ = 0,206*ДС*Кот. (11)

НДФЛ рассчитывается по формуле (12):

НДФЛ (Нп) = 0,103*ДС*Кот. (12)

Налог на прибыль рассчитывается по формуле (13):

Нпр = 0,2*ДС*(0,847-Кот-Ка). (13)

Методика Е.А. Кировой

Е.А. Кирова считает, что некорректно применять такой показатель, как выручка от реализации в качестве базы для исчисления налоговой нагрузки на экономический субъект. Она вводит показатель вновь созданной стоимости (ВСС) и налоговую нагрузку (НН) расчетов по отношению к этому показателю. ВСС рассчитывается по формуле (14) или (15):

ВСС = В - МЗ - А + ВД – ВР (14)

или

ВСС = ОТ + НП + ВП + П, (15)

где ВД – внереализационные доходы;

ВР – внереализационные расходы (без учета налоговых платежей).

Относительная налоговая нагрузка (ОНН) определяется по формуле (16):

, (16)

где АНН – абсолютная налоговая нагрузка.

АНН рассчитывается по формуле (17):

АНН = НП + ВП + НД, (17)

где НД – недоимка по платежам.

Достоинством данной методики является то, что она позволяет сравнивать налоговую нагрузку на конкретные хозяйствующие субъекты в независимости от их отраслевой принадлежности, т.к. налоговые платежи соотносятся со вновь созданной стоимостью, налоговое бремя оценивается относительно источника уплаты налогов.

Недостатком этой методике является то, что она не учитывает влияние таких показателей, как фондоемкость, трудоемкость, рентабельность, оборачиваемость оборотных активов и не позволяет прогнозировать изменения деловой активности экономического субъекта в зависимости от изменения количества налогов, налоговых ставок и льгот [6, с. 42].

Методика М. И. Литвина

Литвин связывает показатель налоговой нагрузки с числом налогов и других обязательных платежей, а также со структурой налогов экономического субъекта и механизмом взимания налогов.

В данном случае предлагается налоговую нагрузку определять по всем налогам и источникам его уплаты и определяют по формуле (18):

, (18)

где – сумма источников средств для уплаты налогов.

Предлагается наряду с общим показателем налоговой нагрузки использовать частные показатели и рассматривать их соотношение по названным выше группам доходов. Общим показателем для всех налогов

Литвин предлагает использовать добавленную стоимость, которая определяется по формуле (19) или (20):

ДС = В – МЗ (19)

или

ДС = ОТ + НП + ВП + П + А. (20)

Основное преимущество его в том, что предлагается рассчитывать показатель налоговой нагрузки по формуле изменяя переменные, с помощью которой можно получать значения общей налоговой нагрузки. Формулы могут учитывать ставки налогов, показатели фондоемкости, трудоемкости и материалоемкости производства, а также (после некоторой модернизации) уровень рентабельности производства. Полученные данные можно дополнить анализом изменения спроса на продукцию предприятия в зависимости от изменения цены, что позволит определить степень перелагаемости косвенных налогов на потребителя [9, с. 216].

Методика Т. К. Островенко

Автор данной методики все показатели налоговой нагрузки подразделяет на частные и обобщающие, и затем определяет налоговую нагрузку в соотношении суммы налоговых обязательств с различными показателями.

К обобщающим показателям, характеризующие налоговую нагрузку экономического субъекта автор относит следующие показатели:

- налоговая нагрузка на доходы экономического субъекта (НБд) рассчитывается по формуле (21):

НБд=НИ/Вр, (21)

где НИ – налоговые издержки.

- налоговая нагрузка на финансовые ресурсы экономического субъекта (НБф) рассчитывается по формуле (22):

НБф=НИ/ВБсреднегод, (22)

где ВБ среднегод – среднегодовая валюта баланса.

- налоговая нагрузка на собственный капитал экономического субъекта (НБск) рассчитывается по формуле (23):

НБск=НИ/СКсреднегод, (23)

где СКсреднегод – среднегодовая сумма собственного капитала.

- налоговая нагрузка на прибыль до налогообложения рассчитывается по формуле (24):

НБп=НИ/П, (24)

где П – прибыль до налогообложения.

- налоговая нагрузка в расчете на 1 работника (НБр) рассчитывается по формуле (25):

НБр=НИ/Р, (25)

где Р – количество работников.

К частным показателям, характеризующие налоговую нагрузку экономического субъекта автор относит следующие показатели:

- налоговая нагрузка на реализацию экономического субъекта (НБр) определяется по формуле (26):

НБр=НИр/Вр, (26)

где НИр – налоговые издержки, относимые на счета реализации.

- налоговая нагрузка на затраты по производству товаров (работ, услуг) экономического субъекта (НБс) определяется по формуле (27):

НБс=НИс/Ср, (27)

где НИс – налоговые издержки, относимые на с/б реализованных товаров (работ, услуг);

Ср – с/б реализованных товаров (работ, услуг).

- налоговая нагрузка на прибыль до налогообложения (НБфр) определяется по формуле (28):

НБфр=НИфр/ФР, (28)

где НИфр – налоговые издержки, относимые на счета финансовых результатов;

ФР – финансовый результат (положительный).

- налоговая нагрузка на чистую прибыль и фонды специального назначения (НБчп) определяется по формуле (29):

НБчп=НИчп/ЧП, (29)

где НИчп – налоговые издержки, относимые на чистую прибыль;

ЧП – чистая прибыль экономического субъекта.

Данная методика показывает налоговую нагрузку в соотношении налоговых обязательств с различными показателями (общими и частными) [5, c.96].

Методика Пасько

В расчет налоговой нагрузки включаются все налоговые платежи, подлежащие перечислению в бюджет и внебюджетные фонды, тоесть сумма начисленных платежей. НДФЛ в расчет не включается, по скольку организация выступает налоговым агентом при его уплате. Общим знаменателем, с которым соотносятся налоговые платежи, является добавленная стоимость (ДС) продукции, рассчитываемая по формуле (30):

ДС = В – МЗ. (30)

В состав структурных коэффициентов вводятся дополнительные коэффициенты:

Удельный вес налогов, относимых на себестоимость продукции (Кнсс), за исключением ЕСН (поскольку он уже включен в коэффициент оплаты труда) в ДС определяется по формуле (31):

Кнсс = Нсс/ДС, (31)

где Нсс – сумма налогов, относящихся на себестоимость продукции.

Доля налогов, относящихся к внереализационным расходам и уменьшающих прибыль организации до налогообложения (налог на имущество, рекламу) (Кнпр') определяется по формуле (32):

Кнпр' = Нпр'/ДС, (32)

где Нпр' – сумма налогов, относящихся на внереализационные расходы.

Для больших организаций эти коэффициенты имеют существенное значение при определении налогового бремени, поскольку платежи за пользование природными ресурсами, налог на землю, налог на имущество, - занимают значительную долю в общей сумме налогов и как правило их уплата наиболее затруднительна для организации.

НДС рассчитывается по формуле (33):

. (33)

Налог на прибыль корректируется на сумму налогов, относимых на себестоимость продукции и уплачиваемых с прибыли организации. Рассчитывается по формуле (35):

Нпр = 0,2*(ДС – НДС – (ОТ + СВ) – А – Нсс – Нпр'). (35)

При помощи структурированных коэффициентов формулу определения налога на прибыль можно преобразовать в формулу (36):

Нпр = 0,2 * ДС * (0,847 – Кот – Ка – Кнсс – Кнпр'). (36)

Общая налоговая нагрузка определяется как сумма подлежащих уплате налогов и определяется по формуле (37) или (38):

НН = НДС + СВ + Нпр + Нсс + Нпр' (37)

или

НН = ДС * (0,3224 + 0,109*Кот – 0,2*Ка). (38)

Пасько предлагает ввести еще один показатель НН – коэффициент денежного изъятия, представляющий собой отношение начисленных налоговых платежей к реально полученным организацией финансовым ресурсам, который определяется по формуле (39):

, (39)

где НП – начисленные налоговые платежи в бюджет и внебюджетные фонды без учета НДФЛ;

ДС – сумма денежных средств, полученных организацией за отчетный период;

КБ – заемные денежные средства (кредиты), привлеченные организацией в отчетном периоде [8, с. 159].

Методика В.Р. Юрченко

В результате проведенного анализа существующих методик предложена модифицированная методика определения налоговой нагрузки, учитывающая все уплачиваемые хозяйствующим субъектом налоги, сборы и таможенные пошлины (за исключением НДФЛ).

Интегральным показателем, с которым соотносится совокупность налоговых платежей, выступает источник уплаты налогов - та часть совокупной добавленной стоимости, которая используется для уплаты налогов и формирования фондов предприятия.

Данный показатель может быть представлен в формуле (40):

, (40)

где Н – совокупность всех уплачиваемых предприятием налогов и сборов, включая таможенные пошлины (за исключением НДФЛ);

Ин – источник уплаты налогов, определяемый по формуле (41):

Ин = В – Мз –Ам – ФОТ + Вд – Вр + НДС (всс) + Ак (всс), (41)

где ФОТ – фонд оплаты труда, включающий в себя НДФЛ;

НДС(всс) – налог на добавленную стоимость в части вновь созданной стоимости, определяемый как разница между НДС с реализованной продукции и НДС по приобретенным материальным ресурсам, основным средствам и нематериальным активам;

Ак(всс) - акцизы в части вновь созданной стоимости, определяемые как разница между суммой акцизов с реализованной продукции и суммой акцизов по приобретенным материальным ресурсам.

По величине той части созданной прибыли, которая остается после уплаты налогов, можно судить о возможностях его дальнейшего развития.

Предлагаемая методика расчета имеет следующие преимущества:

- оценка налоговой нагрузки более объективна в результате отражения доли создаваемой предприятием прибыли и отдаваемой государству в виде налогов и сборов;

- по данной методике может быть проведена оценка налоговой нагрузки как на миниуровне так и на мезо- и макроэкономическом уровне;

- позволяет проводить сравнительную оценку налоговой нагрузки на хозяйствующие субъекты различных отраслей (видов деятельности).

Данный показатель может выступать базовым показателем оценки налоговой нагрузки на хозяйствующего субъекта и может успешно применяться для решения вопросов регулирования налоговой нагрузки с целью создания условий для развития производства и роста инвестиционно-инновационной активности предприятий.

С этой целью целесообразно дополнить отчетность хозяйствующих субъектов показателем налоговой нагрузки, рассчитываемой по предлагаемой методике [10, с. 42].

Рассмотренные нами методики расчета налоговой нагрузки могут быть классифицированы по перечню включаемых в расчет налогов, интегральной базе для сравнения налоговых сумм, а так же по методу исчисления вели чин. Каждая из методик претендует на объективное выражение тяжести налогового бремени для налогоплательщика.

Сегодня в России нет общепринятой методологии исчисления величины налоговой нагрузки на хозяйствующие субъекты, но при этом ее относительный показатель к валовому внутреннему продукту страны указан в Основных направлениях налоговой политики РФ на 2011 год и на плановый период 2012 и 2013 годов [7].

Правительством РФ уже сделаны некоторые шаги в этом направлении: 23 июня 2006 г. утверждено Постановление №391 «Об утверждении Методики расчета величины совокупной налоговой нагрузки на день начала реализации резидентом Особой экономической зоны в Калининградской области инвестиционного проекта и порядка установления (фиксации) факта увеличения этой величины» [8].

По нашему мнению методики, разработанных такими авторами, как М.Н. Крейнина, Е.А. Кирова, М.И. Литвин и др., рассмотренные ранее, устанавливают соотношения между суммой уплачиваемых налогоплательщиком налогов и полученного им дохода.

Различия же применяемых показателей заключаются, прежде всего, в разных оценках определения дохода хозяйствующего субъекта. Кроме того, показатели данного налогового бремени отличаются по количеству включаемых в расчеты налогов (рисунок 1.4).

Рисунок – 1.4 Методика количественной оценки налогового бремени хозяйствующих субъектов

Сравнительный анализ методик основных методик расчета налоговой нагрузки представлен в нижеприведенной таблице 1.1.

Таблица 1.1 – Сравнительный анализ основных методик расчета налоговой нагрузки

|

№ п/п

|

Показатели расчета налоговой нагрузки

|

Постановление №391

|

Крейнина М.Н.

|

Кирова Е.А.

|

Литвин М.И.

|

|

1.

|

Выручка от продажи продукции товаров; поступления, связанные с выполнением работ и оказанием услуг

|

Да

|

Да

|

|

|

|

2.

|

Налоги и сборы начисленные, в том числе:

|

Да

|

|

Да

|

Да

|

|

2.1.

|

НДФЛ

|

Не уточняется

|

|

Исключается

|

Да

|

|

2.2.

|

Акцизы

|

Исключаются

|

|

Да

|

Да

|

|

2.3.

|

НДС

|

Исключается

|

|

Да

|

Да

|

|

3.

|

Пенсионное страхование

|

Исключаются

|

|

Да

|

Да

|

|

4.

|

Медицинское страхование

|

|

|

Да

|

Да

|

|

5.

|

Социальное страхование

|

|

|

Да

|

Да

|

|

6.

|

Себестоимость реализованной продукции, в том числе:

|

|

Да

|

|

|

|

6.1.

|

заработная плата

|

|

|

Да

|

Да

|

|

6.2.

|

амортизация

|

|

|

|

Да

|

|

7.

|

Чистая прибыль

|

|

Да

|

Да

|

Да

|

|

8.

|

Вновь созданная стоимость

|

Нет

|

Нет

|

п.6.1. + п.2 - п.2.1. + п.7

|

Нет

|

|

9.

|

Добавленная стоимость

|

Нет

|

Нет

|

Нет

|

п.2 + п.3 + п.4 + п.5 + п.7 + п.6.2.

|

|

10.

|

Налоговая нагрузка, %

|

(п.2 - п.2.2. - п.2.3.) / п.1 * 100%

|

(п.1 - п.6 - п.7) / п.7 * 100%

|

(п.2 - п.2.1. + п.3 + п.4 + п.5) / п.8 * 100%

|

(п.2 + п.3 + п.4 + п.5) /п. 9 x1

|

Для хозяйствующих субъектов, находящихся в условиях угрозы возникновения банкротства, характерно получение убытков за отчетный период. Однако использование чистой прибыли в расчетах налогового бремени в методиках М.Н. Крейниной, Е.А. Кировой, М.И. Литвина приводит к различным результатам.

1.3 Методы оптимизации налоговой нагрузки

По мере развития налоговой культуры плательщиков в налоговой терминологии все чаще стали появляться такие термины, как «налоговое планирование», «избежание налогов», «обход налогов», «налоговая оптимизация», «минимизация» и т.д. Многие смешивают понятие планирования, минимизации и оптимизации.

Методы налоговой оптимизации касаются не только юридических, но и физических лиц. Различия в их применении зависят от системы налогообложения, вида деятельности и пр.

Для характеристики налоговой нагрузки имеет значение не только количество, но и структура уплачиваемых налогов. Наиболее «трудными» являются налоговые платежи, исчисляемые независимо от полученного дохода и лишь частично перелагаемые на конечного потребителя. Это налоги уплачиваемые, как отчисления от оборота и имущественные налоги [2, с. 173].

Налоговая нагрузка на предприятие в немалой степени определяется самим механизмом взимания налогов. Но все дискуссии о налоговой нагрузке на предприятия останутся беспредметными до тех пор, пока не будет достигнуто согласие в вопросе о методе расчета сводного показателя, характеризующего эту нагрузку.

Существует несколько методов расчета налоговой нагрузки для предприятия.

Метод замены отношений

Как правило, одна и та же хозяйственная цель (приобретение имущества, получение дохода и т.д.) может быть достигнута несколькими альтернативными способами. Действующее законодательство практически не ограничивает хозяйствующего субъекта в выборе формы и отдельных условий сделки, выборе контрагента и т.д. Физическое лицо вправе самостоятельно выбирать любой из допустимых вариантов, принимая во внимание эффективность операции, как в экономическом плане, так и с точки зрения налогообложения. Этот метод заключается в соблюдении двух критериев:

- замены операции с более жестким налогообложением на иную операцию льготного порядка налогообложения;

- достижения цели, существовавшей до замены операции или достижение максимально близкой к ней цели. В качестве примера можно привести замену операции бесплатной передачи (дарения) товаров одним предпринимателем другому [3, с. 124].

Метод разделения отношений

Базируется на методе замены отношений, но заменяется определенная часть операции, либо одна хозяйственная операция заменяется несколькими другими. Это позволяет снизить общую сумму налоговых обязательств.

Например, в целях уменьшения подоходного налога договор подряда с физическим лицом на выполнение работ из материалов подрядчика может быть заменен двумя договорами: договором предоставления услуг и договором купли-продажи материалов.

Метод делегирования налогов предприятию-сателлиту

Заключается в передаче объекта налогообложения другому субъекту предпринимательской деятельности, контролируемому налогоплательщиком. Этот метод связан, как правило, с размещением «налогоемких» видов деятельности на других предпринимателей или предприятия, контролируемые налогоплательщиком.

Предприниматель на едином налоге, изготавливает кожаные изделия. С целью уменьшения налоговой нагрузки – он частично продает свои изделия через другого частного предпринимателя на едином налоге. При этом единщик остается контролируемым предпринимателем-производителем. Данный метод позволяет у производителя изделий уменьшить объем продаж, чтобы не превысить максимально установленный для единщиков. В противном случае ему придется либо перейти на общую систему налогообложения (что значительно увеличит налоговую нагрузку) либо открыть юридическое лицо [7, с. 257].

Метод отсрочки налогового платежа

Базируется на использовании элементов других методов. Его использование позволяет перенести момент возникновения объекта налогообложения на последующий налоговый период. В качестве примера применения такого метода может быть базы налогообложения предпринимателя на общей системе налогообложения приведено использование договора комиссии с привлечением посредника вместо заключения договора поставки, что позволяет отсрочить момент увеличения.

Метод льготного предпринимателя

Один из широко применяемых методов налоговой оптимизации, заключающийся я в переносе объектов налогообложения или видов деятельности под льготный режим налогообложения, связанный с особым налоговым статусом некоторых субъектов предпринимательской деятельности. Например, особый налоговый статус у субъектов малого предпринимательства, применяющих упрощенную систему налогообложения; сельхозтоваропроизводителей и пр. Примером служит продажа изделий через предпринимателя на едином налоге [11].

Метод использования учетной политики

Базируется на взаимозависимости налогового и бухгалтерского учета и заключается в том, что при помощи изменения учетной политики могут быть изменены размеры налоговых баз. Этот метод может быть актуален только для предпринимателей на общей системе налогообложения.

Присоединение убыточной фирмы

Компания, имеющая стабильную прибыль, присоединяет к себе убыточную фирму. В результате присоединения все убытки в полном размере переходят к правопреемнику и уменьшают его налогооблагаемую прибыль. Причем в соответствии с пунктом 5 статьи 283 НК РФ эти убытки могут быть перенесены и на последующие налоговые периоды. Этот метод особенно актуален, учитывая борьбу ФНС с убыточными фирмами [1].

Как и любая другая реорганизация, присоединение должно иметь под собой сугубо деловые основания: получение новых рынков сбыта или сырьевых ресурсов, создание нового направления деятельности или даже устранение неудобного конкурента. Версию деловой цели следует обосновать в специальном бизнес-плане. Кроме того, цели и задачи реорганизации можно упомянуть в протоколах учредителей, составляемых при принятии решения о реорганизации и последующей регистрации изменений в учредительные документы [12].

Метод замены налоговой юрисдикции

Заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений. Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах с минимальным налоговым бременем (оффшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту - повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

2. Анализ налоговой нагрузки ООО «НИК»

2.1 Организационно-экономическая характеристика ООО «НИК»

Общество с ограниченной ответственностью ООО «НИК», именуемое в дальнейшем Общество, создано 12 февраля 2003 г. на основании Решения единственного учредителя, Федерального закона «Об обществах с ограниченной ответственностью» от 14 января 1998 г. и иного законодательства Российской Федерации.

Сокращенное наименование общества: ООО «НИК».

Место нахождения Общества: Российская Федерация, 350049, Краснодарский край, г. Краснодар, ул. Алтайская, 142.

Единственным учредителем Общества является гражданин Российской Федерации. Общество строит свою работу на основании законодательства Российской Федерации и Устава. Общество создано без ограничения срока деятельности.

Общество является самостоятельным юридическим лицом, имеет в собственности обособленное имущество, учитываемое на самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, обязанности быть истцом и ответчиком в суде.

Общество может иметь гражданские права и обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами, если это не противоречит предмету и целям деятельности Общества.

Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами. Общество имеет расчетный счет, круглую печать, содержащую его полное фирменное наименование на русском языке, штампы и бланки со своим фирменным наименованием, а так же может иметь зарегистрированный в установленном порядке товарный знак и др. средства индивидуализации.

Целью общества является извлечение прибыли. Основные виды деятельности:

– юридические услуги;

– консультационная, маркетинговая, посредническая деятельность;

– коммерческое посредничество и представительство;

– бухгалтерские услуги;

– консультирование по вопросам ведения бухгалтерского учета и налогообложения;

– разработка наиболее целесообразной учетной и финансовой политики;

– проведение операций с недвижимостью;

– содействие в оформлении визовых и иных необходимых документов, связанных с въездом и выездом на территорию России и иных государств;

– оказание информационных, посреднических и иных услуг физическим и юридическим лицам;

– продажа строительных материалов;

– розничная торговля товарами народного потребления.

Общество может создавать филиалы и открывать представительства по решению общего собрания Участников Общества.

Общество осуществляет все виды экономической деятельности в установленном законодательством РФ порядке.

Прибыль, остающаяся в распоряжении Общества после расчетов с государственным бюджетом, уплаты процентов по кредитам банков и отчислений в установленные фонды, передается участникам и расходуется ими по своему усмотрению.

Органами управления Общества являются Общее собрание участников общества, Директор.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не несет ответственность по обязательствам своего участника.

Реализация продукции, выполнение работ и оказание услуг осуществляются по ценам и тарифам, устанавливаемым обществом самостоятельно, кроме случаев, предусмотренных законодательством РФ.

Организация относится к разряду малых предприятий. Среднесписочная численность работников на предприятии 20 человек, организационная структура управленческого аппарата представлена на рис. 2.1.

Рис. 2.1 – Организационная структура управленческого аппарата

ООО «НИК»

В данной части работы представлена общая характеристика финансового состояния рассматриваемого Общества. Основной целью анализа хозяйственной деятельности предприятия является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия.

Под финансовым состоянием подразумевается способность предприятия финансировать свою деятельность. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям. Например, финансовое состояние предприятия является главным критерием для банков при решении вопроса о целесообразности выдачи ему кредита, под какие проценты и на какой срок. Все пользователи финансовой отчетности (менеджеры, акционеры, инвесторы, различные кредиторы, налоговые службы, органы статистики и др.) ставят перед собой задачу провести анализ состояния предприятия и на его основе сделать выводы о направлениях своей деятельности по отношению к предприятию.

Для осуществления своей уставной деятельности ООО «НИК» располагает определёнными ресурсами (табл. 2.1.).

Таблица 2.1 – Ресурсы ООО «НИК»

|

Показатель

|

2011 г.

|

2012 г.

|

2013 г.

|

2013 г. в % к 2011г.

|

|

Среднегодовая численность

работников, чел.

|

19

|

20

|

20

|

105,3

|

|

Среднегодовая стоимость

оборотных средств, тыс. руб.

|

1382

|

1617

|

1606

|

116,2

|

|

Среднегодовая стоимость

основных средств, тыс. руб.

|

800

|

823

|

1042

|

130,25

|

|

Годовой фонд оплаты труда, всего, тыс. руб.

|

648,57

|

690,5

|

720,82

|

111,14

|

|

Производственные затраты, руб.

|

41880,11

|

67010,7

|

115653,26

|

276,15

|

Из табл. 2.1 видно, что среднегодовая численность работников в 2012 г. составила 20 человек, что на 1 чел., или на 5,3% больше показателя 2011 г. Увеличение среднегодовой численности работников связано с расширением деятельности организации.

Среднегодовая стоимость оборотных средств возросла с 1382 тыс. руб. в 2011 г. до 1617 тыс. руб. в 2012 г., т. е. на 235 тыс. руб. или на 17%. Это в большей степени объясняется увеличением стоимостной оценки запасов и материалов в связи с происходящими инфляционными процессами. Однако в 2013 г. данный показатель сократился до 1606 тыс. руб., и соответственно по сравнению с 2011 г. на 16,2%.

Фонд оплаты труда за анализируемый период увеличился в 1.1 раза или на 11,14%. Его величина достигла в 2012 г. 720,82 тыс. руб. Это связано с одновременным увеличением количества работников в организации и ростом средней заработной платы.

Производственные затраты в 2013 г. по сравнению с 2011 г. возросли в 2,8 раза и составили 115653,26 руб.

Чтобы увидеть эффективность использования ресурсов в строительной деятельности ООО «НИК» проанализируем табл. 2.2.

Таблица 2.2 – Эффективность использования ресурсов в ООО «НИК»

|

Показатель

|

2012 г.

|

2012 г.

|

2013 г.

|

2013 г. в % к 2011г.

|

|

Производительность труда одного работника, руб.

|

460,75

|

582,45

|

1401,85

|

в 3,04 раза

|

|

Фондовооруженность, руб.

|

100,23

|

82,98

|

83,52

|

83,3

|

|

Фондоотдача руб.

|

4,60

|

7,02

|

16,79

|

в 3,7 раза

|

|

Коэффициент оборачиваемости оборотных средств, об.

|

1,23

|

8,28

|

3,65

|

в 2,96 раза

|

Производительность труда одного работника в 2012г. по сравнению с 2011 г. увеличилась в 3,04 раза и в 2,41 раза по сравнению с 2012 г., и составила 1401,85 руб. Положительная динамика показателя эффективности использования трудовых ресурсов обусловлена опережающим темпом роста выручки от продажи продукции, выполненных работ, оказанных услуг над темпом роста численности работников.

Фондовооружённость за анализируемый период сократилась на 16,71 руб. на одного работника, в отчётном году приходится 83,52 руб. стоимости основных фондов. Отрицательная динамика показателя обусловлена отстающими темпами роста величины основных фондов от темпа роста численности работников организации.

Эффективность использования основных фондов, ввиду значительного увеличения выручки от продажи продукции, возросла в отчётном году по сравнению с базисным в 3,7 раза и составила 16,79 руб. Ее динамика представлена диаграммой (рис. 2.2). Количество оборотов оборотных средств в течение года – 3,65. Динамика показателя за анализируемый период неравномерна. Причиной являются резкие изменения их стоимости. Так, в 2011 г. совершено 1,23 оборотов, в 2012 г. – 8,28, а в 2013 г. – 3,65.

Рисунок 2.2 – Эффективность использования ресурсов в ООО «НИК»

Рассмотрим финансовые результаты ООО «НИК» в табл. 2.3.

На основании данных таблицы 2.3 видно, что выручка от продажи в ООО «НИК» в 2013 г. по сравнению с 2011 г. увеличилась в 35,36% и составила 356000,49 тыс. руб.

Выявленная динамика связана с увеличением объёмов продаж и одновременным ростом цен на реализуемую продукцию.

Себестоимость проданных товаров в 2013 г. составила 198 100,09 тыс. руб. и увеличилась на 4,26% по сравнению с аналогичным показателем за 2011 г., который составил 190000,91 тыс. руб., это вызвано увеличением объёмов продаж и одновременным ростом затрат на реализуемую продукцию.

Таблица 2.3 – Финансовые результаты деятельности ООО «НИК»

|

Показатель

|

2011г.

|

2012 г.

|

2013 г.

|

2013 г. в % к 2011г.

|

|

Выручка от продажи товаров (работ, услуг), тыс. руб.

|

263000,75

|

298000,24

|

356000,49

|

135,36

|

|

Себестоимость проданных товаров (работ, услуг), тыс. руб.

|

190000,91

|

191679,67

|

198100,09

|

104,26

|

|

Валовая прибыль, тыс.. руб.

|

72999,84

|

106320,57

|

157900,40

|

216,30

|

|

Прибыль (убыток) от продаж, тыс. руб.

|

31119,73

|

39309,87

|

42247,14

|

135,76

|

|

Рентабельность продаж, %

|

11,8

|

13,2

|

11,9

|

х

|

|

Рентабельность всего капитала, %

|

5,2

|

10,8

|

2,8

|

х

|

|

Рентабельность реализуемой продукции, %

|

27,8

|

35,68

|

44,35

|

х

|

Растущая динамика валовой прибыли (темп прироста за анализируемый период составил 58,2 %) обусловлена превышением размера денежной выручки от продажи над размером себестоимости проданных товаров, выполненных работ, оказанных услуг.

Прибыль от продажи в 2012 г. составила 42 247,14 тыс. руб., что на 11 127,41 тыс. руб., или 35,76 % больше показателя 2011 г.

Положительная тенденция обусловлена значительным увеличением размера выручки от продажи продукции. Рентабельность продаж, в связи с опережением темпом роста прибыли от продаж над темпом роста выручки от продаж возросла на 0,1 процентных пункта.

Эффективность использования имущества, находящегося в распоряжении организации в период с 2011 г. по 2013 г. изменяется скачкообразно. Так, если в 2012 г. на каждый вложенный в имущество рубль приходится 11 копеек чистой прибыли, что на 6 копеек, или 5,6 процентных пункта больше, чем в предыдущем году, то в 2013 г. рассматриваемый показатель составил, лишь 2,8 % прибыли (на 8 процентных пункта меньше уровня 2012 г.).

Рентабельность реализуемой продукции, ввиду выше описанных изменений полной себестоимости увеличилась на 16,5 процентных пункта.

Для оценки финансовой устойчивости и платежеспособности ООО «НИК» рассмотрим систему коэффициентов, которые представлены в табл. 2.4.

Из табл. 2.4 видно, что коэффициент финансовой независимости в 2013 г. составил 0,145, что на 0,326 меньше значения базисного года, и на 0,455 рекомендуемого значения (0,6).

Рассчитанный показатель свидетельствует о высокой зависимости организации от заёмных источников финансирования. Данное заключение подтверждает значение коэффициентов капитализации, (в 2013 г. на 1 руб. вложенных в активы собственных средств приходится 5 руб. 90 коп. заёмных источников организации) и финансирования (за счёт собственных средств в отчётном году финансируется лишь 17 % деятельности организации). Оба коэффициента демонстрируют неблагоприятную динамику.

Таблица 2.4 – Относительные показатели финансовой устойчивости платёжеспособности ООО «НИК»

|

Показатель

|

2011 г.

|

2012 г.

|

2013 г.

|

Отклонение (+,-) в 2013 г.

по сравнению с

|

|

|

|

|

|

2011 г.

|

2012 г.

|

|

Коэффициенты:

- финансовой независимости

|

0,471

|

0,689

|

0,145

|

-0,326

|

-0,544

|

|

- капитализации

|

1,124

|

0,451

|

5,905

|

4,781

|

5,454

|

|

-покрытия запасов собственными оборотными средствами

|

-

|

0,094

|

0,070

|

-

|

-0,024

|

|

- финансирования

|

0,890

|

2,219

|

0,169

|

-0,721

|

-2,050

|

|

- финансовой устойчивости

|

0,471

|

0,689

|

0,145

|

-0,326

|

-0,544

|

|

- абсолютной ликвидности

|

0,002

|

0,036

|

0,188

|

0,186

|

0,152

|

|

- быстрой ликвидности

|

0,815

|

0,422

|

0,993

|

0,178

|

0,571

|

|

- текущей ликвидности

|

0,95

|

1,05

|

1,00

|

0,05

|

-0,05

|

|

-восстановления платёжеспособности

|

х

|

х

|

0,488

|

х

|

0,488

|

Коэффициент покрытия запасов собственными оборотными средствами свидетельствует о том, что за счёт собственных источников финансируется лишь 7 % запасов. Динамика показателя отрицательна. Кроме того, вследствие отсутствия собственных источников в 2011 г. данный показатель не рассчитывается.

Значение коэффициента финансовой устойчивости совпадает с коэффициентом финансовой независимости по причине отсутствия обязательств долгосрочного характера.

Показатели платёжеспособности организации свидетельствуют о низком её уровне. Так, коэффициент абсолютной ликвидности в отчётном году равен 0,188, что ниже рекомендуемого значения 0,2. Показатель указывает на то, что за счёт имеющихся денежных средств и краткосрочных финансовых вложений организация может погасить лишь 18 % текущих обязательств.

При условии мобилизации всех имеющихся в распоряжении предприятия оборотных средств, текущие обязательства будут полностью покрыты (коэффициент равен 1), однако в этом случае предприятие само будет вынуждено приостановить свою деятельность.

Коэффициент восстановления платёжеспособности составил 0,488, что меньше единицы, а значит, в ближайшее полугодие ситуация по аспекту платёжеспособности не изменится.

Таким образом, можно сделать вывод о том, что ситуация на предприятии не стабильная. Хотя ООО «НИК» работает и постоянно улучшает и увеличивает показатели своей деятельности. Но руководству необходимо задуматься о том, что в случае наступления кризиса или иной стрессовой для фирмы ситуации, организация не сможет работать эффективно, поскольку в настоящий момент работает на пределе своих ресурсов и просто окажется не конкурентоспособной.

2.2 Анализ налоговой нагрузки ООО «НИК»

ООО «НИК» в качестве объекта налогообложения выбрало доходы, уменьшенные на величину расходов. НК РФ в ст. 346.16 предусматривает закрытый перечень расходов, которые можно учесть при расчете налоговой базы. Основные признаваемые расходы, которые непосредственно связаны с деятельностью рассматриваемой организации:

– расходы на приобретение и ремонт основных средств;

– арендные платежи за арендуемое имущество;

– материальные расходы;

– расходы на оплату труда, выплату пособий по временной нетрудоспособности;

– расходы на все виды обязательного страхования работников и имущества;

– проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

– расходы на содержание служебного транспорта;

– расходы на командировки;

– расходы на канцелярские товары;

– расходы на оплату услуг связи;

– расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем;

– расходы на рекламу;

– суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

– судебные расходы и арбитражные сборы;

– периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности;

– расходы на подготовку и переподготовку кадров;

– расходы по вывозу твердых бытовых отходов.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

Налоговая база представляет собой количественное выражение объекта налогообложения. Для упрощенной системы налогообложения налоговой базой является денежное выражение объекта налогообложения, т.е. денежное выражение доходов или доходов, уменьшенных на величину расходов. Но доходы не всегда поступают в денежной форме, доходы, полученные в натуральной форме, также признаются объектом налогообложения. В случае если доходы получены в натуральной форме, то они учитываются по рыночным ценам.

Рассчитаем показатели налогового бремени согласно различным методикам, представленным в первой главе.

1. Методика определения налоговой нагрузки экономического субъекта, разработанная Департаментом налоговой политики Минфина РФ, предлагает оценивать тяжесть налогового бремени отношением всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации. В основу расчетов положены данные из Книги учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, и данные аналитического учета ООО «НИК» за период 2011 – 2013 гг. Для начала, рассчитаем налоговое бремя организации на основании данных табл. 2.5.

Таблица 2.5 – Данные для расчета налогового бремени организации

|

Показатель

|

2011 г.

|

2012 г.

|

2013 г.

|

|

Выручка

|

263500

|

298000

|

356000

|

|

Плата за негативное воздействие на

окружающую среду

|

733,2

|

866

|

1592

|

|

Взнос в ФСС от несчастных случаев

на производстве

|

1248

|

2158,4

|

2298,4

|

|

Взносы в ПФ на страховую часть

|

51885

|

55240

|

57665

|

|

Взносы в ПФ на накопительную часть

|

38914

|

41430

|

43249

|

|

НДФЛ

|

84314

|

89765

|

93706

|

|

Налог УСН

|

33168

|

34648

|

36050

|

|

Сумма налогов

|

210265

|

224107

|

234560

|

Также отметим, что при исчислении налоговой базы при УСН, убираются помимо прочего расходы на страхование от несчастных случаев на производстве. Поскольку исследуемый объект применяет упрощенную систему налогообложения, то наиболее приемлемый способ расчета налогового бремени довольно прост.

НБ(2010) = (210265/ 263500) 100 % = 79,79 %;

НБ(2011) = (224107 / 298000) 100% = 75,20 %;

НБ(2012) = (234560 / 356000) 100% = 65,88 %.

Таким образом, можно сделать следующий вывод. Налоговое бремя предприятия уменьшилось за последние 3 года. Хотя общая сумма налоговых платежей и сумма выручки увеличилась. Это произошло за счет того, что увеличилась производительность труда персонала. А так же за счет того, что общий фонд оплаты труда так же увеличился незначительно. По данным предприятия ООО «НИК», при использовании данной методики, налоговое бремя сокращается с каждым годом, но трудно судить о влиянии уплачиваемых налогов на финансовое состояние предприятия.

Для того чтобы оценить влияние налогового бремени на финансовое состояние необходимо применить другие методики.

2. Рассчитаем налоговую нагрузку используя методику, которую предлагает М. Н. Крейнина, используя данные организации ООО «НИК».

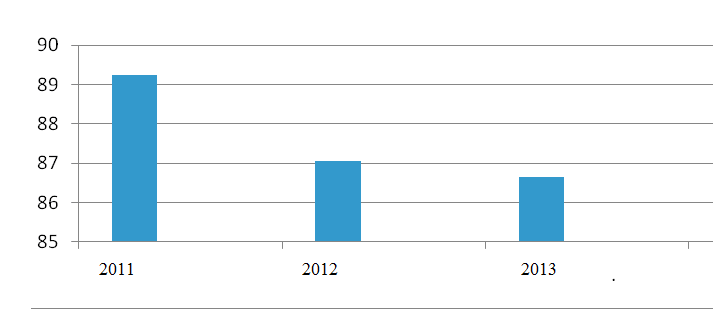

Н (2011) = (263500 – 41880 – 23650) / (263500 – 41880) 100% = 89,32%;

Н (2012) = (298000 – 67010 – 29875) / (298000 – 67010) 100% = 87,06%;

Н (2013) = (356000 – 115653 – 32107) / (356000 – 115653) 100% = 86,64%.

Построим диаграмму 2.4 для наглядного примера динамики налоговой нагрузки организации исходя из полученных данных.

Таким образом, рассчитав по формуле М. Н. Крейниной показатель налоговой нагрузки, можно заметить не слишком явное отличие показателей 2012 и 2011 г., по отношению к 2010 г.

Данный факт свидетельствует о том, что в 2010 г. налоговая нагрузка была чрезмерной для предприятия, что связанно с превышением расходов над доходами. И хотя по расчетам, проведенным по методу Департамента налоговой политики Минфина РФ рассчитанная налоговая нагрузка значительно ниже полученной по методу М. Н. Крейниной, но динамика снижения видна. Это позволяет говорить о методе и его практическом применении, даже при таких отклонениях.

Рисунок 2.4 – Изменение налоговой нагрузки на ООО «НИК»

по методу М. Н. Крейниной

3. Подход Е. А. Кировой не учитывает показатели фондоемкости, материалоемкости, трудоемкости продукции и доходность производства при определении налоговой нагрузки.

Эта методика нужна нам для дальнейшего сравнительного анализа в качестве элемента исследования. Поэтому используя формулу, произведем необходимые вычисления.

Н (2011) = 210265 / (263500 – 41880) 100% = 94,87 %;

Н (2012) = 224107 / (298000 – 67010) 100% = 91,02 %;

Н (2013) = 234560 / (356000 – 115653) 100% = 97,59 %.

Произведенные расчеты налоговой нагрузки по методу Е. А. Кировой не дают совпадения с методикой М. Н. Крейниной, темпы снижения также заметны в 2012г., а в 2013 г. налоговое бремя опять возрастает.

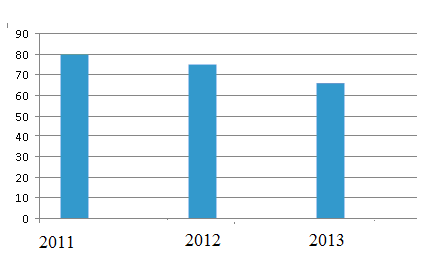

4. Вычислим по формуле М. И. Литвина налоговую нагрузку на предприятие ООО «ААА» и построим на основе вычислений диаграмму (рис.2.5). В данном случае результаты совпадут с показателями, рассчитанными по формуле Департамента налоговой политики.

Н (2011) = (210265 / 263500)1 00 % = 79,79 % ;

Н (2012) = (224107 / 298000) 100% = 75,20 %;

Н (2013) = (234560 / 356000) 100% = 65,88 %.

Рисунок 2.5 – Изменение налоговой нагрузки по методу М. И. Литвина

Применив метод М. И. Литвина, мы также получили совпадение показателей налоговой нагрузки с другими показателями налоговой нагрузки, полученным методом Департамента налоговой политики.

Используя методику М. И. Литвина, мы получили общий показатель налоговой нагрузки организации за 2011, 2012 и 2013 гг.

5.Далее рассчитаем налоговое бремя по методике Вылковой Е. С. и Романовского М. В., которые предлагают два вида расчета налогового бремени.

5.1. Налоговое бремя за счет добавленной стоимости.

Во-первых, необходимо рассчитать ДС.

ДС (2011) = 41880 + 160000 + 648570 + 31119 = 881569 руб.;

ДС (2012) = 67010 + 164600 + 690500 + 39309 = 961419 руб.;

ДС (2013) = 115653 + 208400 + 720820 + 42247 = 1087120 руб.

Далее рассчитаем значение следующих коэффициентов:

1. Коэффициент, показывающий удельный вес добавленной стоимости в выручке от продаж.

К0 (2011) = 881569 / 263500 = 3,34;

К0 (2012) = 961419 / 298000 = 3,22;

К0 (2013) = 1087120 / 356000 = 3,05.

2. Коэффициент, показывающий удельный вес отчислений на оплату труда в добавленной стоимости.

Кзп (2011) = 648570 / 881569 = 0,73;

Кзп (2012) = 690500 / 961419 = 0,72;

Кзп (2013) = 720820 / 1087120 = 0,66.

3. Коэффициент, показывающий долю амортизационных отчислений в добавленной стоимости.

Кам (2011) = 160000 / 881569 = 0,18;

Кам(2012) = 164600 / 961419 = 0,17;

Кам(20132) = 208400 / 1087120 = 0,19.

Перечисленные коэффициенты необходимы для расчета мультипликативного налогового бремени.

Данная формула является довольно объемной, следовательно, напишем результат конечного расчета.

НБДС (2011) = 4,25;

НБДС (2012) = 4,1;

НБДС (2013) = 3,9.

Таким образом, можно сделать вывод о том, что совокупная налоговая нагрузка, рассчитанная по данному методу, в конечном итоге совпадает в тенденции к сокращению, это произошло за счет того, что у организации увеличились расходы, а, следовательно, и сократилась налоговая база.

5.2. Рассчитаем налоговое бремя относительно выручки – брутто.

НБВБ (2011) = 4,25 3,34 = 14,19;

НБВБ (2012) = 4,1 3,22 = 13,20;

НБВБ (2013) = 3,9 3,05 = 11,89.

Для сравнитеольного анализа показателей методик расчета налоговой нагрузки на организацию построим сводную табл. 2.6.

Таблица 2.6 – Сводная таблица методов налоговой нагрузки

Показатель налоговой нагрузки

|