Анализ финансового состояния ООО «Автоспецмаш»

PAGE \* MERGEFORMAT 38

Содержание

|

Введение

|

3

|

|

1. Краткая характеристика ООО «Автоспецмаш» и условий его работы

|

5

|

2. Анализ основных технико-экономических показателей работы торговой организации за анализируемый период

|

9

|

3. Анализ финансового состояния ООО «Автоспецмаш»

|

12

|

|

3.1. Общая оценка финансового состояния

|

12

|

|

3.2. Анализ финансовой устойчивости

|

17

|

|

3.3. Анализ платежеспособности

|

20

|

|

3.4. Анализ оборачиваемости оборотных активов

|

24

|

|

3.5. Анализ финансовых результатов и рентабельности

|

28

|

|

4. Экономическая оценка резервов улучшения финансового состояния и повышения экономической эффективности предприятия

|

32

|

|

Заключение

|

35

|

|

Список использованных источников

|

38

|

|

Приложения

|

41

|

Введение

Актуальность темы исследования заключается в том, что современные условия хозяйствования предприятий диктуют высокую динамичность экономических процессов, обусловленную разнонаправленными темпами их развития, неопределенностью при выборе рациональных направлений развития, существенным влиянием факторов внешней среды. В подобной ситуации функционирование предприятий зависит от того, насколько их руководство смогло спрогнозировать перспективы развития внешних событий, оценить внутренние возможности, скоординировать действия всех подсистем управления организации для достижения поставленных целей. Эти действия призвана осуществлять подсистема стратегического управления, ориентированная на оценку тенденций изменения состояния предприятия, выявление угроз и благоприятных изменений в конкурентной среде.

Важнейшей функцией подразделений стратегического управления является формирование направлений дальнейшего развития деятельности экономического объекта, причем таких, которые бы обеспечивали ему наилучшие финансово-экономические характеристики деятельности при минимальных затратах на организацию этой деятельности.

Ключевую роль в решении стратегических задач предприятия занимает процесс разработки и поддержания стратегического равновесия между целями деятельности и потенциальными возможностями предприятия в изменяющихся рыночных условиях.

Основной целевой функцией стратегического планирования является обеспечение долгосрочной конкурентоспособности предприятия, которая обусловливает его устойчивость на рынке.

При этом уровень конкурентоспособности предприятия во многом определяется технологией и инструментами управления ресурсами, в том числе финансовыми, профессионализмом управленческого аппарата, системностью подходов в управлении финансово-хозяйственной деятельностью.

В свою очередь, эффективность управления процессами формирования, распределения и использования финансовых ресурсов предприятия во многом определяется уровнем его финансовой политики, постановки финансового анализа имущественного положения.

Целью работы является выявление проблем финансового состояния организации на примере ООО «Автоспецмаш» и разработка рекомендации для их решения.

Для достижения поставленной цели в работе требуется решить определенные задачи:

- охарактеризовать организацию, рассчитать основные показатели ее деятельности и выявить проблемы ее финансового состояния;

- предложить мероприятия по решению выявленных проблем и улучшению финансового положения предприятия.

Предметом исследования является совокупность теоретических, методологических и практических вопросов, связанных с финансовым анализом показателей отчетности.

Объектом исследования выступает ООО «Автоспецмаш».

В работе были использованы: анализ и синтез, дедукция и индукция, системный подход, наблюдение, сравнение, детализация, методы группировки, исторического и логического анализа теоретического и практического материала, обобщения, а также экономико-статистический, расчетный и другие методы исследования.

В процессе работы были изучены научные труды ведущих отечественных и зарубежных ученых по вопросам анализа, планирования и контроля, организации управления предприятием, финансового менеджмента, экономики предприятия.

Информационной базой исследования явились данные бухгалтерской (финансовой) отчетности ООО «Автоспецмаш» за 2010-2012гг.

1. Краткая характеристика ООО «Автоспецмаш» и условий его работы

ООО «Автоспецмаш» зарегистрировано 8 октября 2002 года регистрирующим органом Администрация Орджоникидзевского района города Екатеринбурга.

ИНН 6663068195

КПП 666301001

ОГРН 1026605613726

ОКПО 50725793

Адрес 620057, область Свердловская, Екатеринбург, улица Таганская, 60,а,

Телефон(ы) (3433) 36-80-84

Уставный капитал компании по состоянию на 31.12.2012 - 10000 руб.

Тип собственности ООО «Автоспецмаш» - Общества с ограниченной ответственностью.

Форма собственности ООО «Автоспецмаш» - Частная собственность.

Основными видами деятельности ООО «Автоспецмаш» в соответствии с Уставом являются:

Основные виды деятельности ООО «Автоспецмаш»:

- торговля автотранспортными средствами (50.10),

- оптовая торговля автотранспортными средствами (50.10.1),

- розничная торговля автотранспортными средствами (50.10.2).

С середины 2012 года на автомобильном рынке России наблюдалось замедление темпов роста продаж, а с марта 2013 года темпы роста начали показывать отрицательную динамику (табл.1).

По результатам первого полугодия 2013 года продажи легковых автомобилей в России снизились на 6% в штучном выражении и на 4,7% в денежном выражении.

Таблица 1 – Динамика рынка легковых автомобилей за первые полугодия 2012-2013гг.1

|

Категории легковых автомобилей

|

Продажи, тыс.шт.

|

Продажи, млрд.долл.

|

|

|

Янв-июнь 2012

|

Янв-июнь 2013

|

Темп прироста, %

|

Янв-июнь 2012

|

Янв-июнь 2013

|

Темп прироста, %

|

|

Отечественные бренды

|

275

|

240

|

-13

|

3,2

|

2,9

|

-9

|

|

Иномарки российского производства

|

600

|

610

|

1,7

|

15,4

|

15,7

|

+2

|

|

Импорт новых автомобилей

|

455

|

400

|

-12

|

15,6

|

14,0

|

-10

|

|

Всего

|

1330

|

1250

|

-6

|

34,2

|

32,6

|

-4,7

|

Во многом отрицательная тенденция связана с постепенным схождением на нет эффекта отложенного спроса, который активно проявлялся в посткризисный период.

Помимо этого, неопределенность ситуации в экономике России и странах ЕС, удешевление рубля и высокие ставки по кредитам сказываются на снижении потребительской активности населения.

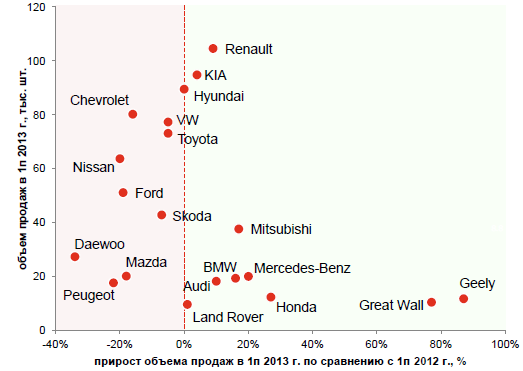

Несмотря на общую отрицательную динамику на авторынке, некоторым иностранным брендам удалось увеличить продажи, включая премиальные бренды (рис.1).

Продажи нескольких премиальных брендов - Mercedes-Benz, BMW, Audi и Land Rover – увеличили продажи в 1п 2013 г.

Среди лидеров рынка двузначный рост продаж показал Mitsubishi (+17%) за счет роста высокого спроса на сегмент SUV, на который пришлось 89% всех продаж Mitsubishi в России. Помимо этого, роста продаж добился Renault (+9%), во многом благодаря ставшему популярным Renault Duster.

Рисунок 1 - Продажи автомобилей некоторых иностранных брендов в 1 полугодии 2013 года2

Наибольшее темпы роста продаж традиционно показали китайские бренды. Продажи Geely и Great Wall увеличились на 87% и 77%, соответственно.

К середине 2013г. года рынок в России вышел на нормальный уровень, соответствующий спросу в настоящих условиях с учетом текущего состояния экономики и авторынка. Исходя из этого, прогнозируемый уровень продаж в 2013 г. должен был сократиться, по оценке PwC, на 6% по сравнению с предыдущим годом.

Однако с учетом возобновления программы льготного автокредитования ожидается, что сокращение продаж может составить от 1,5% до 3,0% в зависимости от успешности программы. Таким образом, прогноз PwC на 2013 г. – 2,7 млн. проданных новых автомобилей.

Таблица 2 – Прогноз развития рынка легковых автомобилей в России на 2013г. (тыс.шт.), и изменения по сравнению с 2012 годом (%)

|

|

Базовый уточненный

|

Изменения по сравнению с прогнозом начала 2013 года

|

|

Российские автомобили

|

535 (-8%)

|

|

|

Иномарки российского производства

|

1300 (+7%)

|

|

|

Импорт новых автомобилей

|

865 (-10%)

|

|

|

Рынок в целом

|

2700 (-2,2%)

|

|

Развитость и состояние рынка автокредитования является одним из ключевых факторов роста авторынка. В настоящее время российский финансовый рынок не может предложить покупателям автомобилей набор кредитных продуктов и стоимость, сопоставимую с показателями развитых стран. Это является одним из сдерживающих факторов для дальнейшего роста российского авторынка.

Меры поддержки авторынка, предложенные государством, являются необходимыми и своевременными. Льготное автокредитование сможет поддержать авторынок и его участников:

- покупателей (будет способствовать обновлению автопарка),

- автодилеров (позволит смягчить снижение рентабельности бизнеса),

- производителей автомобилей и автокомпонентов (позволит реализовать планы по выпуску продукции и локализации) и др.

При этом, целесообразно задействовать несколько инструментов, мер господдержки, в т.ч. таких, как утилизационная схема, налоговые льготы и т.п.

Необходимо учитывать, что данные меры носят, как правило, временный характер, в то время как требуется системное развитие как финансового сектора (например, лизинговых продуктов), так и автомобильной индустрии и экономики, в целом.

2. Анализ основных технико-экономических показателей работы торговой организации за анализируемый период

Динамика основных технико-экономических показателей ООО «Автоспецмаш» представлена в таблице 3 (на основании Приложений 1-3).

Таблица 3 - Основные технико-экономические показатели деятельности ООО «Автоспецмаш» в 2010-2012гг.

|

Показатель

|

2010

|

2011

|

2012

|

Абс.отклонение, тыс.руб.

|

Отн.отклонение, %

|

|

|

|

|

|

2011/2010

|

2012/2011

|

2011/2010

|

2012/2011

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Выручка, тыс.руб.

|

937 841

|

1 616 267

|

2 111 535

|

678 426

|

495268

|

72,34

|

30,64

|

|

Расходы по обычной деятельности, тыс.руб.

|

910 871

|

1 581 963

|

2 076 151

|

671 092

|

494188

|

73,68

|

31,24

|

|

Прибыль от продаж, тыс.руб.

|

26 970

|

34 304

|

35 384

|

7 334

|

1080

|

27,19

|

3,15

|

|

Прочие доходы, тыс.руб.

|

547

|

36 210

|

3 130

|

35 663

|

-33080

|

6519,74

|

-91,36

|

|

Прочие расходы, тыс.руб.

|

13 341

|

46 365

|

13 169

|

33 024

|

-33196

|

247,54

|

-71,60

|

|

Прибыль от прочей деятельности, тыс.руб.

|

-12794

|

-10155

|

-10039

|

2 639

|

116

|

-20,63

|

-1,14

|

|

Прибыль до налогообложения, тыс.руб.

|

14176

|

24149

|

25345

|

9 973

|

1196

|

70,35

|

4,95

|

|

Налог, тыс.руб.

|

1 034

|

1 713

|

2 146

|

679

|

433

|

65,67

|

25,28

|

|

Чистая прибыль, тыс.руб.

|

13 142

|

22 436

|

23 199

|

9 294

|

763

|

70,72

|

3,40

|

|

Затраты на 1 руб. товарной продукции, руб.

|

0,971

|

0,979

|

0,983

|

0,008

|

0,004

|

0,78

|

0,46

|

|

Рентабельность продаж, %

|

2,88

|

2,12

|

1,68

|

-0,75

|

-0,45

|

-26,20

|

-21,05

|

|

Среднегодовая стоимость основных средств, тыс.руб.

|

49301

|

33469

|

16257

|

-15 832,00

|

-17212,00

|

-32,11

|

-51,43

|

|

Фондоотдача, руб.

|

19,02

|

48,29

|

129,88

|

29,27

|

81,59

|

153,86

|

168,96

|

|

Фондоемкость, руб.

|

0,053

|

0,021

|

0,008

|

-0,03

|

-0,01

|

-60,61

|

-62,82

|

|

Фондовооруженность, тыс.руб.

|

183,28

|

169,89

|

91,85

|

-13,38

|

-78,05

|

-7,30

|

-45,94

|

Продолжение таблицы 3

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Среднегодовая стоимость оборотных активов, тыс.руб.

|

144371,5

|

204457,5

|

274804,5

|

60 086,00

|

70347,00

|

41,62

|

34,41

|

|

Оборачиваемость оборотных активов, раз

|

6,5

|

7,91

|

7,68

|

1,41

|

-0,22

|

21,69

|

-2,80

|

|

Период оборачиваемости оборотных активов, дн.

|

55,4

|

45,5

|

46,9

|

-9,88

|

1,31

|

-17,83

|

2,88

|

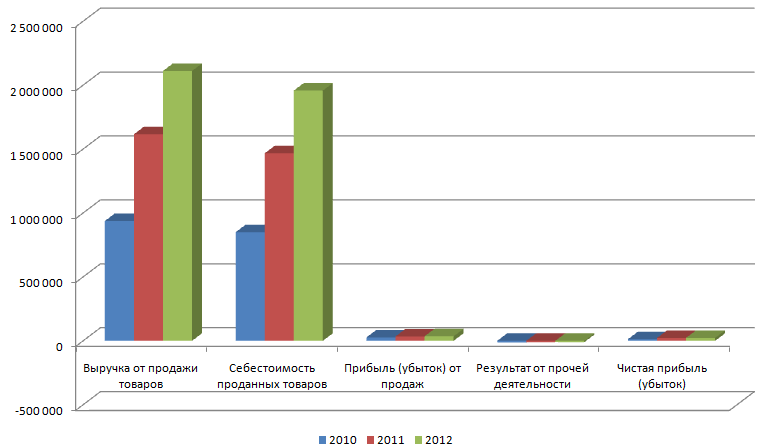

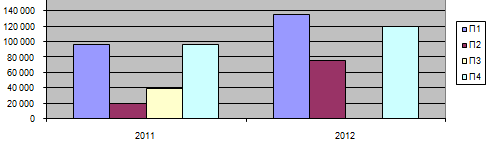

Выручка ООО «Автоспецмаш» в 2012г. возросла на 30,64% и составила 495268 тыс.руб. Расходы по обычным видам деятельности растут немного более быстрыми темпами, чем выручка (+31,24%), в результате чего прибыль от продаж возросла только на 3,15% (рис.2).

Рисунок 2 – Динамика основных результатов деятельности ООО «Автоспецмаш» за 2010-2012гг.

Удельный вес расходов в выручке растет с каждым годом: в 2010г. – 97,1%, в 2011г. – 97,9%, в 2012г. – 98,3%. На это указывает и показатель затрат на 1 рубль выручки. Соответственно доля прибыли сокращается: 2,9%, 2,1% и 1,7% в 2012г. На это указывает показатель рентабельности продаж.

Прочая деятельность ООО «Автоспецмаш» на протяжении 2010-2012гг. убыточна и эта убыточность сокращается из года в год, но находится примерно на уровне 10000 тыс.руб.

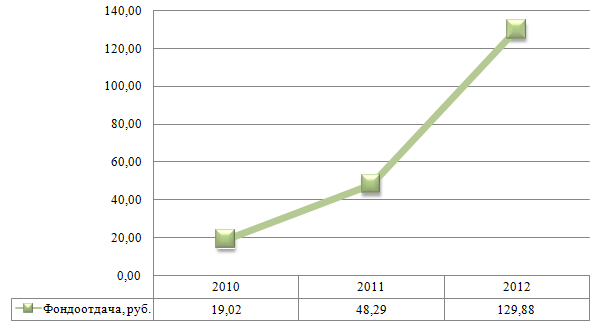

Что касается эффективности использования основных средств, то здесь наблюдается следующая ситуация: в результате роста выручки и сокращения среднегодовой стоимости основных средств фондоотдача ежегодно растет примерно в 2,5 раза. (рис.3).

Фондоемкость, в свою очередь, снизилась с 5,3 коп. в 2010г. до 0,8 коп. в 2012г.

Рисунок 3 – Динамика фондоотдачи основных средств ООО «Автоспецмаш» в 2010-2012гг.

Оборачиваемость оборотных активов в 2011г. возросла на 21,69% (с 6,5 до 7,9 раз), а в 2012г. сократилась на 2,8% и составила 7,68 раз за год, при периоде оборачиваемости в 46,9день.

Таким образом, можно констатировать рост товарооборота, но снижение доходности деятельности ООО «Автоспецмаш». Так, если в 2010г. на рубль выручки приходилось 2,2 коп. прибыли от продаж, то в 2012г. – уже 1,68 коп.

3. Анализ финансового состояния ООО «Автоспецмаш»

3.1. Общая оценка финансового состояния

Анализ финансового состояния обычно начинается с горизонтального и вертикального анализа имущества организации. Анализ структуры имущества ООО «Автоспецмаш» проведем с помощью горизонтального и вертикального анализа данных финансовой отчетности организации, приведенной в Приложениях.

Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Степень агрегирования показателей определяет аналитик. Как правило, берут базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать изменение отдельных балансовых статей, а также прогнозировать их значения. Один из вариантов горизонтального анализа баланса представлен в табл. 4.

Таблица 4 - Горизонтальный анализ бухгалтерского баланса ООО «Автоспецмаш» за 2010-2012гг.

|

|

2010

|

2011

|

2012

|

Абс.прирост, тыс.руб.

|

Темп роста, %

|

|

|

|

|

|

2011/10

|

2012/11

|

2011/10

|

2012/11

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

АКТИВЫ

|

|

|

|

|

|

|

|

|

I. Внеоборотные активы

|

|

|

|

|

|

|

|

|

Основные средства

|

50 379

|

16 559

|

15 955

|

-33820

|

-604

|

32,87

|

96,35

|

|

Итого по разделу I

|

50 379

|

16 559

|

15 955

|

-33820

|

-604

|

32,87

|

96,35

|

|

II. Оборотные активы

|

|

|

|

|

|

|

|

|

Запасы

|

109 748

|

123 011

|

219 857

|

13263

|

96846

|

112,08

|

178,73

|

|

Дебиторская задолженность

|

51 901

|

99 920

|

81 424

|

48019

|

-18496

|

192,52

|

81,49

|

|

Финансовые вложения

|

0

|

0

|

7 100

|

0

|

7100

|

-

|

-

|

|

Денежные средства

|

3 259

|

8 075

|

3 746

|

4816

|

-4329

|

247,78

|

46,39

|

|

Прочие оборотные активы

|

8 229

|

4 772

|

1 704

|

-3457

|

-3068

|

57,99

|

35,71

|

|

Итого по разделу II

|

173 137

|

235 778

|

313 831

|

62641

|

78053

|

136,18

|

133,10

|

|

Баланс

|

223 516

|

252 337

|

329 786

|

28821

|

77449

|

112,89

|

130,69

|

|

ПАССИВЫ

|

|

|

|

|

|

|

|

|

III. Капитал и резервы

|

|

|

|

|

|

|

|

|

Уставный капитал

|

10

|

10

|

10

|

0

|

0

|

100,00

|

100,00

|

Продолжение таблицы 4

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Нераспределенная прибыль (непокрытый убыток)

|

74 167

|

96 603

|

119 802

|

22436

|

23199

|

130,25

|

124,01

|

|

Итого по разделу III

|

74 177

|

96 613

|

119 812

|

22436

|

23199

|

130,25

|

124,01

|

|

IV. Долгосрочные обязательства

|

|

|

|

|

|

|

|

|

Заемные средства

|

51 000

|

39 000

|

0

|

-12000

|

-39000

|

76,47

|

0,00

|

|

Итого по разделу IV

|

51 000

|

39 000

|

0

|

-12000

|

-39000

|

76,47

|

0,00

|

|

|

|

|

|

|

|

|

|

|

V. Краткосрочные обязательства

|

|

|

|

|

|

|

|

|

Заемные средства

|

0

|

20 000

|

75 188

|

20000

|

55188

|

-

|

375,94

|

|

Кредиторская задолженность

|

98 339

|

96 724

|

134 786

|

-1615

|

38062

|

98,36

|

139,35

|

|

Итого по разделу V

|

98 339

|

116 724

|

209 974

|

18385

|

93250

|

118,70

|

179,89

|

|

Баланс

|

223 516

|

252 337

|

329 786

|

28821

|

77449

|

112,89

|

130,69

|

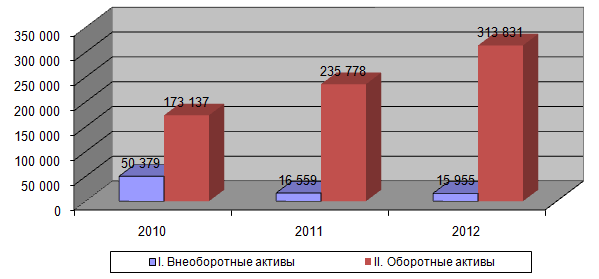

Из данных таблицы 4 следует, что за исследуемый период имущество ООО «Автоспецмаш» возросло на 106270 тыс. руб., или на 47,54 %, в том числе величина оборотных активов возросла на 140694 тыс. руб., или на 81,26%, внеоборотные активы предприятия сократились на 34424 тыс. руб., или на 68,33%. Таким образом, имущество ООО «Автоспецмаш» возросло только в результате увеличения стоимости оборотных активов, в частности, товарных запасов (рис.4).

Рисунок 4 - Динамика имущества ООО «Автоспецмаш» за 2010-2012гг.

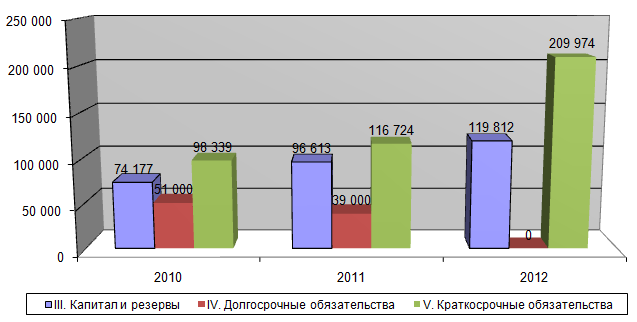

Источники финансирования имущества ООО «Автоспецмаш» также увеличиваются. За 2 года их увеличение также составило 106270 тыс.руб., или 47,54%, в том числе:

- собственный капитал ООО «Автоспецмаш» вырос на 45635 тыс.руб., или на 62%;

- долгосрочные обязательства сократились на 51000 тыс.руб., или на 100%.

- краткосрочные обязательства увеличились на 111635 тыс.руб., или на 113,52%.

Таким образом, источники финансирования имущества ООО «Автоспецмаш» возросли в основном в результате увеличения наиболее срочных обязательств (рис.5).

Рисунок 5 - Динамика источников финансирования имущества ООО «Автоспецмаш» за 2010-2012гг.

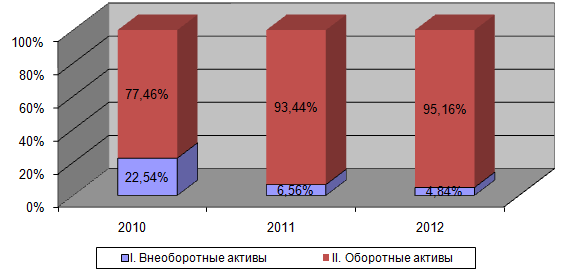

Вертикальный анализ имущества ООО «Автоспецмаш» и источников его финансирования (табл.5) позволил выявить, что имущество торговой организации на 95,16% представлено оборотными активами и на 4,84% - внеоборотными (рис.6).

Таблица 6 - Вертикальный анализ бухгалтерского баланса ООО «Автоспецмаш» в 2010-2012гг.

|

|

2010г

|

2011г

|

2012г

|

2012/10,

+,- %

|

|

|

тыс.руб.

|

%

|

тыс.руб.

|

%

|

тыс.руб.

|

%

|

|

|

АКТИВЫ

|

|

|

|

|

|

|

|

|

I. Внеоборотные активы

|

|

|

|

|

|

|

|

|

Основные средства

|

50 379

|

22,54

|

16 559

|

6,56

|

15 955

|

4,84

|

-17,70

|

|

Итого по разделу I

|

50 379

|

22,54

|

16 559

|

6,56

|

15 955

|

4,84

|

-17,70

|

|

II. Оборотные активы

|

|

|

|

|

|

|

|

|

Запасы

|

109 748

|

49,10

|

123 011

|

48,75

|

219 857

|

66,67

|

17,57

|

|

Дебиторская задолженность

|

51 901

|

23,22

|

99 920

|

39,60

|

81 424

|

24,69

|

1,47

|

|

Финансовые вложения

|

0

|

0,00

|

0

|

0,00

|

7 100

|

2,15

|

2,15

|

|

Денежные средства

|

3 259

|

1,46

|

8 075

|

3,20

|

3 746

|

1,14

|

-0,32

|

|

Прочие оборотные активы

|

8 229

|

3,68

|

4 772

|

1,89

|

1 704

|

0,52

|

-3,16

|

|

Итого по разделу II

|

173 137

|

77,46

|

235 778

|

93,44

|

313 831

|

95,16

|

17,70

|

|

Баланс

|

223 516

|

100,00

|

252 337

|

100,00

|

329 786

|

100,00

|

0,00

|

|

ПАССИВЫ

|

|

|

|

|

|

|

|

|

III. Капитал и резервы

|

|

|

|

|

|

|

|

|

Уставный капитал

|

10

|

0,00

|

10

|

0,00

|

10

|

0,00

|

0,00

|

|

Нераспределенная прибыль (непокрытый убыток)

|

74 167

|

33,18

|

96 603

|

38,28

|

119 802

|

36,33

|

3,15

|

|

Итого по разделу III

|

74 177

|

33,19

|

96 613

|

38,29

|

119 812

|

36,33

|

3,14

|

|

IV. Долгосрочные обязательства

|

|

|

|

|

|

|

|

|

Заемные средства

|

51 000

|

22,82

|

39 000

|

15,46

|

0

|

0,00

|

-22,82

|

|

Итого по разделу IV

|

51 000

|

22,82

|

39 000

|

15,46

|

0

|

0,00

|

-22,82

|

|

V. Краткосрочные обязательства

|

|

|

|

|

|

|

|

|

Заемные средства

|

0

|

0,00

|

20 000

|

7,93

|

75 188

|

22,80

|

22,80

|

|

Кредиторская задолженность

|

98 339

|

44,00

|

96 724

|

38,33

|

134 786

|

40,87

|

-3,13

|

|

Итого по разделу V

|

98 339

|

44,00

|

116 724

|

46,26

|

209 974

|

63,67

|

19,67

|

|

Баланс

|

223 516

|

100,00

|

252 337

|

100,00

|

329 786

|

100,00

|

0,00

|

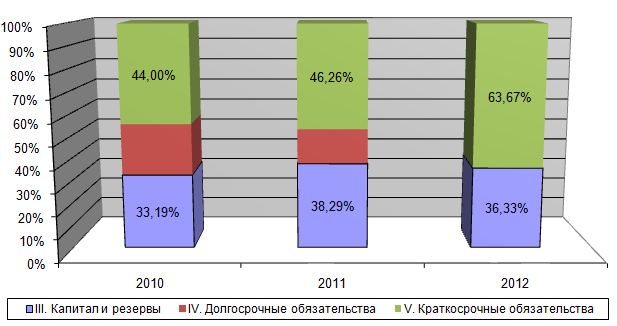

Источники финансирования имущества ООО «Автоспецмаш» на 63,67% представлены краткосрочными обязательствами, на 36,33% - собственным капиталом (рис.7).

За исследуемый период произошло изменение структуры имущества в сторону увеличения доли оборотных активов на 17,7%. Снижение доли внеоборотных активов в структуре имущества ООО «Автоспецмаш» на 17,7 % произошло из-за сокращения доли основных средств на 17,7% (с 22,54 до 4,84%).

Рисунок 6 – Динамика структуры имущества ООО «Автоспецмаш» за 2010-2012гг.

Рисунок 7 – Динамика структуры источников финансирования имущества ООО «Автоспецмаш» за 2010-2012гг.

Увеличение же доли оборотных активов в валюте баланса на 17,7 % произошло в основном за счет увеличения доли товарных запасов (+17,57%).

Изучение динамики структуры источников финансирования имущества ООО «Автоспецмаш» позволило установить, что произошло увеличение доли краткосрочных обязательств (+17,41%) и увеличение доли собственных источников (+3,14%), при сокращение доли долгосрочных обязательств (-100%).

Таким образом, анализ имущественного состояния ООО «Автоспецмаш» за 2010-2012гг. позволил выявить следующие особенности в структуре имущества торговой организации и источниках его финансирования:

- имущество ООО «Автоспецмаш» растет из года в год – положительная тенденция;

- имущество ООО «Автоспецмаш» представлено на 95% оборотными активами – для торговой организации это нормально;

- в обязательствах ООО «Автоспецмаш» основной удельный вес занимают собственный капитал (63,67%) – положительная тенденция;

- долгосрочные обязательства сократились на 100%, но появились наиболее срочные обязательства – краткосрочные кредиты банков, еще в большем размере. Краткосрочные обязательства перед банками усиливают финансовую напряженность в ООО «Автоспецмаш».

3.2. Анализ финансовой устойчивости

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это дает возможность оценить, в какой степени организация готова к погашению своих долгов.

Данные таблицы 7 свидетельствуют о том, что ООО «Автоспецмаш» имеет на протяжении всего исследуемого периода. недостаток собственных и долгосрочных источников средств для формирования своих товарных запасов.

Таблица 7 - Анализ абсолютных показателей финансовой устойчивости ООО «Автоспецмаш», тыс.руб.

|

Показатели

|

2010

|

2011

|

2012

|

Отклонение

|

|

1. Собственные средства

|

74 177

|

96 613

|

119 812

|

22 436

|

23 199

|

|

2. Внеоборотные активы

|

50 379

|

16 559

|

15 955

|

-33 820

|

-604

|

|

3. Собственные оборотные средства (СОС)

|

23 798

|

80 054

|

103 857

|

56 256

|

23 803

|

|

4. Долгосрочные кредиты и займы (ДП)

|

51 000

|

39 000

|

0

|

-12 000

|

-39 000

|

|

5. Собственные оборотные и долгосрочные заемные средства (СОС +ДП)

|

74 798

|

119 054

|

103 857

|

44 256

|

-15 197

|

|

6. Краткосрочные кредиты и займы

|

98 339

|

116 724

|

209 974

|

18 385

|

93 250

|

|

7. Общая величина основных источников средств (СОС +ДП+КП)

|

173 137

|

235 778

|

313 831

|

62 641

|

78 053

|

|

8. Запасы и затраты

|

109 748

|

123 011

|

219 857

|

13 263

|

96 846

|

|

9. Излишек СОС (ФС)

|

-85 950

|

-42 957

|

-116 000

|

42 993

|

-73 043

|

|

10. Излишек СОС и ДП (ФД)

|

-34 950

|

-3 957

|

-116 000

|

30 993

|

-112 043

|

|

11. Излишек общей величины основных источников (ФО)

|

63 389

|

112 767

|

93 974

|

49 378

|

-18 793

|

|

12. Трехкомпонентный показатель типа финансовой устойчивости (S)

|

(0;0;1)

|

(0;0;1)

|

(0;0;1)

|

-

|

-

|

Таким образом, в исследуемом периоде ООО «Автоспецмаш» характеризуется неустойчивым финансовым состоянием, сопряженным с нарушением платежеспособности организации. При данном типе финансовой ситуации сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств.

Далее рассчитаем относительные показатели финансовой устойчивости ООО «Автоспецмаш». Расчеты сформируем в таблице 8.

Таблица 8 - Анализ относительных показателей финансовой устойчивости ООО «Автоспецмаш» за 2010-2012гг.

|

Показатели финансовой устойчивости

|

2010г.

|

2011г.

|

2012г.

|

Норма

|

2011/10

|

2012/11

|

|

Косс

|

0,14

|

0,34

|

0,33

|

> 0.1

|

0,20

|

-0,01

|

|

Комз

|

0,22

|

0,65

|

0,47

|

> 0.6

|

0,43

|

-0,18

|

|

Кмк

|

0,32

|

0,83

|

0,87

|

мах

|

0,51

|

0,04

|

|

Кмо

|

0,14

|

0,10

|

0,10

|

> 0.5

|

-0,04

|

0,00

|

|

Кпа

|

0,68

|

0,17

|

0,13

|

< 0.5

|

-0,51

|

-0,04

|

|

Ксзк

|

0,34

|

0,25

|

0,00

|

|

-0,09

|

-0,25

|

|

Кд

|

0,41

|

0,29

|

0,00

|

|

-0,12

|

-0,29

|

|

Ка

|

0,33

|

0,38

|

0,36

|

> 0.5

|

0,05

|

-0,02

|

|

Ксзс

|

2,01

|

1,61

|

1,75

|

< 1

|

-0,40

|

0,14

|

|

Кфн

|

0,44

|

0,46

|

0,64

|

|

0,02

|

0,17

|

|

Кми

|

3,44

|

14,24

|

19,67

|

|

10,80

|

5,43

|

|

Кфу

|

0,56

|

0,54

|

0,36

|

|

-0,02

|

-0,17

|

Анализ коэффициентов финансовой устойчивости ООО «Автоспецмаш» за 2010-2012гг. позволил выявить следующее.

Степень обеспеченности предприятия собственными оборотными активами достаточная – коэффициент имеет значение выше нормы.

Коэффициент обеспеченности материальных запасов собственными средствами также указывает на то, что запасы ООО «Автоспецмаш» в 2012г. частично сформированы за счет заемных средств.

Коэффициент маневренности собственного капитала за исследуемый период растет, таким образом, мобильность собственных источников средств увеличивается.

Коэффициент маневренности собственных оборотных средств в исследуемом периоде ниже нормы. Данный коэффициент показывает, что в собственных оборотных средствах денежные средства занимают маленькую долю.

Коэффициент автономии (финансовой независимости) показывает, что в 2012г. ООО «Автоспецмаш» финансирует около 36% своей деятельности за счет собственных средств, что ниже нормативного уровня. На это указывает и рассчитанный коэффициент соотношения заемных и собственных средств, его значение в 2010-2012гг. было немного выше нормы, предприятие финансируется в многом за счет заемных средств.

К 2012г. коэффициент финансовой напряженности немного вырос и составил 0,64, т.е. 64% источников финансирования деятельности ООО «Автоспецмаш» составляют краткосрочные заемные средства.

Коэффициент финансовой устойчивости указывает на то, что в 2012г. ООО «Автоспецмаш» 36% финансовых источников может использовать на долгосрочной основе. А коэффициент автономии указывает на то, что именно эти 36% имущества ООО «Автоспецмаш» профинансированы собственным капиталом.

3.3. Анализ платежеспособности

Далее проанализируем ликвидность баланса ООО «Автоспецмаш». Задача анализа ликвидности баланса возникает в связи с необходимостью дать оценку платежеспособности ООО «Автоспецмаш», т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам за счет наличия готовых средств платежа (остатка денежных средств) и других ликвидных активов.

Таблица 9 - Группировка активов и пассивов ООО «Автоспецмаш» для оценки ликвидности бухгалтерского баланса

|

Группа активов

|

Сумма, тыс. руб.

|

Темп роста, %

|

Группа пассивов

|

Сумма, тыс. руб.

|

Темп роста, %

|

|

|

2011г.

|

2012г.

|

D±

|

|

|

2011г.

|

2012г.

|

D±

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Наиболее ликвидные активы (А1)

|

8 075

|

10 846

|

2 771

|

134,32

|

Наиболее срочные обязательства (П1)

|

96 724

|

134 786

|

38 062

|

139,35

|

|

Быстро реализуемые активы (А2)

|

99 920

|

81 424

|

-18 496

|

81,49

|

Краткосрочные обязательства (П2)

|

20 000

|

75 188

|

55 188

|

375,94

|

|

Медленно реализуемые активы (А3)

|

127 783

|

221 561

|

93 778

|

173,39

|

Долгосрочные обязательства (П3)

|

39 000

|

0

|

-39 000

|

0,00

|

Продолжение таблицы 9

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Трудно реализуемые активы (А4)

|

16 559

|

15 955

|

-604

|

96,35

|

Собственный капитал (П4)

|

96 613

|

119 812

|

23 199

|

124,01

|

|

Валюта актива баланса

|

252 337

|

329 786

|

77 449

|

130,69

|

Валюта пассива баланса

|

252 337

|

329 786

|

77 449

|

130,69

|

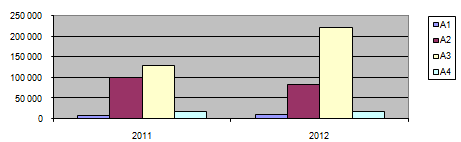

Рисунок 8 - Динамика активов, сформированных по степени ликвидности,

ООО «Автоспецмаш» за 2011-2012гг.

Рисунок 9 - Динамика пассивов, сформированных по степени срочности,

ООО «Автоспецмаш» за 2011-2012гг.

Как видно их рисунков 8 и 9, обладая большой стоимостью срочных обязательств, ООО «Автоспецмаш» практически не имеет абсолютно ликвидных средств (денежных и финансовых вложений краткосрочных).

Проверим выполнение условий ликвидности баланса ООО «Автоспецмаш» в 2010-2012гг. (табл.10).

Таблица 10 - Выполнение условий ликвидности баланса ООО «Автоспецмаш», тыс.руб.

|

|

2010г.

|

2011г.

|

2012г.

|

|

A1 >= П1

|

НЕТ

|

НЕТ

|

НЕТ

|

|

A2 >= П2

|

ДА

|

ДА

|

ДА

|

|

A3 >= П3

|

ДА

|

ДА

|

ДА

|

|

A4 <= П4

|

ДА

|

ДА

|

ДА

|

|

A1 - П1

|

-95 080

|

-88 649

|

-123 940

|

|

A2 - П2

|

51 901

|

79 920

|

6 236

|

|

A3 - П3

|

66 977

|

88 783

|

221 561

|

|

П4 - А4

|

23 798

|

80 054

|

103 857

|

Как видно из неравенств, у ООО «Автоспецмаш» на протяжении всего исследуемого периода не выполнялось только первое неравенство. У организации не достаточно средств для покрытия наиболее срочных обязательств.

Сравнение четвертой группы активов и пассивов, указывает на наличие у ООО «Автоспецмаш» на протяжении 2010-2012г. собственного оборотного капитала, который является минимальным условием его финансовой устойчивости.

Далее, используя данные балансов из приложений, рассчитаем показатели ликвидности предприятия. Коэффициенты ликвидности предприятия представлены в табл.11.

Таблица 11- Анализ показателей ликвидности ООО «Автоспецмаш» за 2010 -2012гг.

|

Показатель ликвидности

|

2010г.

|

2011г.

|

2012г.

|

Норма

|

Изменение

|

|

|

|

|

|

|

2011-2010

|

2012-2011

|

|

Ктл

|

1,76

|

2,02

|

1,49

|

> 2

|

0,26

|

-0,53

|

|

Кол

|

0,57

|

0,81

|

0,68

|

>= 1

|

0,25

|

-0,13

|

|

Кбл

|

0,56

|

0,93

|

0,44

|

> 0.8

|

0,36

|

-0,49

|

|

Кал

|

0,03

|

0,07

|

0,05

|

> 0.2

|

0,04

|

-0,02

|

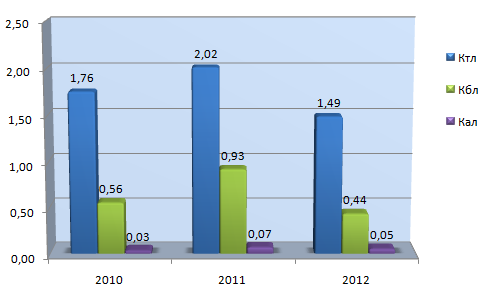

Анализ показателей ликвидности ООО «Автоспецмаш» за 2010 -2012гг. показал, что на протяжении исследуемого периода ООО «Автоспецмаш» нельзя назвать ликвидным – коэффициент текущей ликвидности в 2010 и 2012гг. выше единицы, но меньше двух, что указывает на промежуточную ликвидность. Сокращение показателей ликвидности (рис.10) в 2012г. можно расценить отрицательно.

Рисунок 10 - Динамика коэффициентов ликвидности

ООО «Автоспецмаш» за 2010-2012гг.

Причинами снижения ликвидности ООО «Автоспецмаш» является опережающий рост краткосрочных обязательств (+79,89%) над оборотными средствами (+33,10%).

Так как показатель текущей ликвидности в 2012г. ниже нормативного значения, и продолжает сокращаться, рассчитаем коэффициент восстановления платежеспособности за период, равный шести месяцам:

Т.к. К.у.п.< 1, то можно с уверенностью говорить о том, что у ООО «Автоспецмаш» нет реальной возможности восстановить свою платежеспособность в течение 6-ти месяцев.

3.4. Анализ оборачиваемости оборотных активов

Проведем расчет показателей деловой активности ООО «Автоспецмаш» используя данные балансов и отчетов о финансовых результатах из приложения. Сведем полученные показатели в таблицу 12.

Таблица 12 - Динамика показателей деловой активности ООО «Автоспецмаш» за 2010-2012гг., количество оборотов

|

Показатели деловой активности

|

2010г.

|

2011г.

|

2012г.

|

Абс. изменение, +,-

|

Темп роста, %

|

|

|

|

|

|

2011-

2010

|

2012-2011

|

2011-

2010

|

2012-

2011

|

|

Коа

|

4,84

|

6,79

|

7,25

|

1,95

|

0,46

|

140,28

|

106,7%

|

|

Кооа

|

6,50

|

7,91

|

7,68

|

1,41

|

-0,22

|

121,69

|

97,20

|

|

Кз

|

15,49

|

12,61

|

11,42

|

-2,88

|

-1,19

|

81,38

|

90,58

|

|

Код

|

36,14

|

21,29

|

23,29

|

-14,85

|

2,00

|

58,92

|

109,37

|

|

Кок

|

19,07

|

16,57

|

18,24

|

-2,50

|

1,67

|

86,88

|

110,08

|

|

Кодс

|

575,54

|

285,21

|

357,25

|

-290,33

|

72,04

|

49,55

|

125,26

|

Обозначения: Коэффициент оборачиваемости активов (Коа), Коэффициент оборачиваемости собственного капитала (Коск), Коэффициент оборачиваемости оборотных активов (Кооа), Коэффициент оборачиваемости запасов и затрат активов (Коз), Коэффициент оборачиваемости дебиторской задолженности (Код), Коэффициент оборачиваемости кредиторской задолженности (Кок), Коэффициент оборачиваемости денежных средств (Кодс).

Как видно из таблицы 12 в 2010-2012гг. произошло ускорение:

- оборачиваемости активов – в 2011г. на 1,95 оборота, а в 2012г. - на 0,46 оборота;

- оборачиваемости дебиторской и кредиторской задолженности – в 2012г. соответственно на 2 и 1,67 оборота;

- оборачиваемости денежных средств – в 2012г. на 72 оборотов.

Оборачиваемость товарных запасов замедляется – в 2011г. на 2,88 оборота, а в 2012г. – на 1,19 оборота.

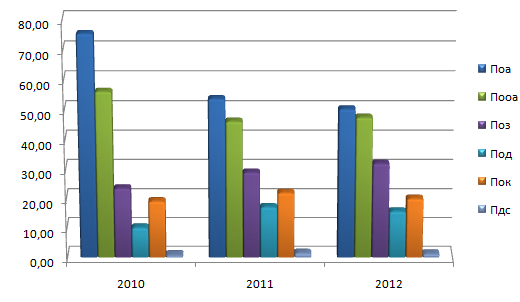

Далее рассчитаем показатели оборачиваемости ООО «Автоспецмаш» в днях (табл.13). Коэффициенты оборачиваемости в днях показывают средний срок оборачиваемости. Показатели оборачиваемости активов, оборотных активов, а также собственного капитала рассчитанные в днях, увеличились, что также указывает на замедление оборачиваемости (рис.11).

Таблица 13 - Динамика показателей деловой активности ООО «Автоспецмаш» за 2010-2012гг., дни

|

Показатели деловой активности

|

2010г.

|

2011г.

|

2012г.

|

Абс. изменение, +,-

|

Темп роста, %

|

|

|

|

|

|

2011-

2010

|

2012-2011

|

2011-

2010

|

2012-

2011

|

|

Поа

|

75,38

|

53,73

|

50,31

|

-21,65

|

-3,42

|

71,28

|

93,64

|

|

Пооа

|

56,19

|

46,17

|

47,50

|

-10,02

|

1,33

|

82,17

|

102,88

|

|

Пз

|

23,56

|

28,95

|

31,96

|

5,39

|

3,01

|

122,87

|

110,40

|

|

Под

|

10,10

|

17,14

|

15,67

|

7,04

|

-1,47

|

169,74

|

91,43

|

|

Пок

|

19,14

|

22,03

|

20,01

|

2,89

|

-2,02

|

115,10

|

90,85

|

|

Пдс

|

0,63

|

1,28

|

1,02

|

0,65

|

-0,26

|

201,80

|

79,83

|

Рисунок 11 - Динамика показателей оборачиваемости оборотных активов ООО «Автоспецмаш» за 2010-2012гг., в днях

Так оборачиваемость активов ускорилась в 2011г. на 21,65 дней, а в 2012г. - на 3,42 дней, кредиторской задолженности - в 2012г. на 2 дня, а дебиторской задолженности – в 2012г. на 1,47 дней.

Интенсивней всего происходит замедление оборачиваемости товарных запасов.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги. Проведенный анализ деловой активности ООО «Автоспецмаш» свидетельствует о снижении деловой активности торговой организации в 2012г., о возникновении вероятности возникновения кассовых разрывов и ухудшения платежеспособности. Замедление времени оборота приводит к увеличению необходимого количества оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния предприятия (табл.14).

Таблица 14 - Показатели оборачиваемости оборотных активов

|

Показатель

|

2011г.

|

2012г.

|

±D

|

Темп роста, %

|

|

1

|

2

|

3

|

4

|

5

|

|

1. Среднегодовая балансовая величина оборотных активов – всего, тыс. р.

|

204457,5

|

274804,5

|

70347

|

134,41

|

|

в том числе:

|

|

|

|

|

|

а) запасов, включая НДС

|

116379,5

|

171434

|

55054,5

|

147,31

|

|

б) дебиторской задолженности

|

75910,5

|

90672

|

14761,5

|

119,45

|

|

в) краткосрочных финансовых вложений

|

0

|

3550

|

3550

|

-

|

|

г) денежных средств

|

5667

|

5910,5

|

243,5

|

104,30

|

|

д) прочие

|

6500,5

|

3238

|

-3262,5

|

49,81

|

|

2. Выручка от продаж

|

1 616 267

|

2 111 535

|

495268

|

130,64

|

|

3. Продолжительность одного оборота всех оборотных активов, дней

|

45,54

|

46,85

|

1,31

|

102,88

|

|

в том числе:

|

|

|

|

|

|

а) запасов, включая НДС

|

25,92

|

29,23

|

3,31

|

112,75

|

|

б) дебиторской задолженности

|

16,91

|

15,46

|

-1,45

|

91,43

|

|

в) краткосрочных финансовых вложений

|

-

|

0,61

|

-

|

-

|

|

г) денежных средств

|

1,26

|

1,01

|

-0,25

|

79,83

|

|

д). прочие

|

1,45

|

0,55

|

-0,90

|

38,13

|

|

4. Оборачиваемость всех оборотных активов, коэффициент

|

7,9051

|

7,6838

|

-0,2214

|

97,20

|

|

а) запасов, включая НДС

|

13,8879

|

12,3169

|

-1,5710

|

88,69

|

|

б) дебиторской задолженности

|

21,2917

|

23,2876

|

1,9959

|

109,37

|

Продолжение таблицы 14

|

1

|

2

|

3

|

4

|

5

|

|

в) краткосрочных финансовых вложений

|

-

|

594,7986

|

-

|

-

|

|

г) денежных средств

|

285,2068

|

357,2515

|

72,0447

|

125,26

|

|

д) прочие

|

248,6373

|

652,1109

|

403,4735

|

262,27

|

|

5. Экономический результат:

|

|

|

|

|

|

а) ускорение (замедление) оборачиваемости, дней

|

-

|

-

|

1,31

|

-

|

|

б) сумма условного высвобождения средств (относительная экономия) или дополнительного привлечения средств за счет изменения оборачиваемости оборотных активов, тыс. р.

|

-

|

-

|

7695,68

|

-

|

|

6. Влияние факторов на ускорение (замедление) оборачиваемости оборотных активов, дней – всего

|

45,54

|

46,85

|

1,31

|

102,88

|

|

в том числе за счет:

|

|

|

|

|

|

а) изменения среднегодовых балансовых остатков оборотных активов

|

-

|

-

|

15,6688

|

-

|

|

б) изменения выручки от продаж

|

-

|

-

|

-14,3567

|

-

|

Как мы видим, в отчетном периоде оборотные средства в ООО «Автоспецмаш» совершили в среднем 7,68 оборотов средней продолжительностью 46,85 дня. Таким образом, за исследуемый период оборачиваемость оборотных средств замедлилась на 1,31 дня.

Оборачиваемость оборотных средств в днях замедлилась на 1,31 дня под влиянием следующих факторов:

1. Влияние изменения суммы среднегодовой стоимости оборотных средств:

(70347*360)/1616267 = 15,67 дней;

2. Влияние изменения выручки от продаж:

46,85-(274804,5*360/1616267) = -14,36 дней.

Совокупное влияние факторов составит 1,31 дня.

Таким образом, продолжительность оборачиваемости оборотных средств ООО «Автоспецмаш» в целом за исследуемый период замедлилась на 1,31 дней и составила 46,85 дней.

Проведенный факторный анализ показал, что в результате роста среднегодовой стоимости оборотных средств в 2012г. по сравнению с 2011г. на 70347тыс.руб., их оборачиваемость замедлилась на 15,67 дней, а в результате увеличения выручки от продаж на 495268 тыс.руб., оборачиваемость оборотных средств ускорилась на 14,36 дней.

3.5. Анализ финансовых результатов и рентабельности

Далее проведем анализ финансовых результатов ООО «Автоспецмаш» (табл.15).

Таблица 15 - Анализ групп финансовых результатов ООО «Автоспецмаш»

|

Показатели

|

2011

|

2012

|

Темп роста (гр.4 / гр.2), %

|

Абс. отклон. (гр.4 – гр.2), тыс.руб.

|

|

|

тыс.руб.

|

в % к выручке

|

тыс.руб.

|

в % к выручке

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. Выручка

|

1 616 267

|

100,00

|

2 111 535

|

100,00

|

130,64

|

495 268

|

|

2. Себестоимость продаж

|

1 467 221

|

90,78

|

1 957 725

|

92,72

|

133,43

|

490 504

|

|

3. Валовая прибыль (1-2)

|

149 046

|

9,22

|

153 810

|

7,28

|

103,20

|

4 764

|

|

4. Управленческие и коммерческие расходы

|

114 742

|

7,10

|

118 426

|

5,61

|

103,21

|

3 684

|

|

5. Прибыль от продаж

(3-4)

|

34 304

|

2,12

|

35 384

|

1,68

|

103,15

|

1 080

|

|

6. Прочие доходы

|

36 210

|

2,24

|

3 130

|

0,15

|

8,64

|

-33 080

|

|

7. Прочие расходы

|

46 365

|

2,87

|

13 169

|

0,62

|

28,40

|

-33 196

|

|

8. Прибыль до налогообложения (5+6-7)

|

24 149

|

1,49

|

25 345

|

1,20

|

104,95

|

1 196

|

|

9. Налоги

|

1 713

|

0,11

|

2 146

|

0,10

|

125,28

|

433

|

|

10. Сальдо налоговых расходов и доходов

|

-1 713

|

-0,11

|

-2 146

|

-0,10

|

125,28

|

-433

|

|

11. Чистая (нераспределенная) прибыль (8-9+10)

|

22 436

|

1,39

|

23 199

|

1,10

|

103,40

|

763

|

|

|

|

|

|

|

|

|

|

1.Прирост прибыли от продаж

|

х

|

х

|

х

|

х

|

х

|

1 080

|

|

2.Изменение результата от прочих доходов

|

х

|

х

|

х

|

х

|

х

|

-33 080

|

|

3.Изменение результата от прочих расходов

|

х

|

х

|

х

|

х

|

х

|

33 196

|

|

4.Прирост прибыли до налогообложения (1+2+3)

|

х

|

х

|

х

|

х

|

х

|

1 196

|

Выручка ООО «Автоспецмаш» в 2012г. возросла на 30,64% и составила 2111535 тыс.руб. Расходы по обычным видам деятельности растут более быстрыми темпами, чем выручка, так себестоимость продаж выросла на 33,43%, что выше прироста выручки почти на 3% . В результате чего прибыль от продаж увеличилась в 2012г. на 3,15% и составила 35384 тыс.руб.

Таблица 16 – Анализ структуры и динамики доходов ООО «Автоспецмаш»

|

Наименование статей и разделов баланса

|

Тыс.руб.

|

%

|

|

|

2011

|

2012

|

отклонение (гр.3 – гр.2)

|

2011

|

2012

|

отклонение (гр.6 – гр.5)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. Выручка от продаж

|

1 616 267

|

2 111 535

|

495 268

|

97,81

|

99,85

|

2,04

|

|

2. Проценты к получению

|

0

|

0

|

0

|

0,00

|

0,00

|

0,00

|

|

3. Доходы от участия в других организациях

|

0

|

0

|

0

|

0,00

|

0,00

|

0,00

|

|

4. Прочие доходы

|

36 210

|

3 130

|

-33 080

|

2,19

|

0,15

|

-2,04

|

|

5. Всего доходов организации

(сумма с п.1 по п.4)

|

1 652 477

|

2 114 665

|

462 188

|

100

|

100

|

х

|

Удельный вес выручки в доходах ООО «Автоспецмаш» вырос на 2,04% и составил 99,85%.

Таблица 17 – Анализ структуры и динамики расходов ООО «Автоспецмаш»

|

Наименование статей и разделов баланса

|

Тыс.руб.

|

%

|

|

|

2011

|

2012

|

отклонение (гр.3 – гр.2)

|

2011

|

2012

|

отклонение (гр.6 – гр.5)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. Себестоимость продаж

|

1 467 221

|

1 957 725

|

490 504

|

90,01

|

93,61

|

3,59

|

|

2. Коммерческие расходы

|

114 742

|

118 426

|

3 684

|

7,04

|

5,66

|

-1,38

|

|

3. Управленческие расходы

|

0

|

0

|

0

|

0,00

|

0,00

|

0,00

|

|

4. Проценты к уплате

|

10 483

|

9 292

|

-1 191

|

0,64

|

0,44

|

-0,20

|

|

5. Прочие расходы

|

35 882

|

3 877

|

-32 005

|

2,20

|

0,19

|

-2,02

|

|

6. Налог и иные аналогичные обязательные платежи

|

1 713

|

2 146

|

433

|

0,11

|

0,10

|

0,00

|

|

7. Всего расходов организации

(сумма с п.1 по п.6)

|

1 630 041

|

2 091 466

|

461 425

|

100

|

100

|

х

|

Удельный вес себестоимости в расходах ООО «Автоспецмаш» выросла на 3,59% и составила 93,61%. Удельный вес коммерческих расходов снизился с 7 до 5,67%.

Таблица 18 – Анализ доходов и расходов от прочей деятельности ООО «Автоспецмаш»

|

Показатель

|

2011

|

2012

|

Отклонение (гр.3–гр.2)

|

|

1

|

2

|

3

|

4

|

|

1. Проценты к получению

|

0

|

0

|

0

|

|

2. Проценты к уплате

|

10 483

|

9 292

|

-1 191

|

|

3. Доходы от участия в других организациях

|

0

|

0

|

0

|

|

4. Прочие доходы

|

36 210

|

3 130

|

-33 080

|

|

5. Прочие расходы

|

35 882

|

3 877

|

-32 005

|

|

6. Сальдо доходов и расходов от прочей деятельности (1-2+3+4-5)

|

-10 155

|

-10 039

|

116

|

Прочая деятельность ООО «Автоспецмаш» в 2011-2012гг. убыточна, ее убыточность объясняется превышающими темпами сокращения прочих доходов над прочими расходами.

Для оценки уровня эффективности деятельности ООО «Автоспецмаш» получаемый результат (прибыль) сопоставим с затратами или используемыми ресурсами.

Таблица 19 – Факторный анализ рентабельности активов ООО «Автоспецмаш»

|

Показатель

|

2011

|

2012

|

отклонение (гр.3 – гр.2)

|

|

1

|

2

|

3

|

4

|

|

Исходные данные

|

|

|

|

|

1. Прибыль от продаж

|

34 304

|

35 384

|

1 080

|

|

2. Выручка от реализации

|

1 616 267

|

2 111 535

|

495 268

|

|

3. Общая сумма доходов организации

|

1 652 477

|

2 114 665

|

462 188

|

|

4. Активы (валюта баланса)

|

252 337

|

329 786

|

77 449

|

|

Факторы

|

|

|

|

|

5. Рентабельность продаж (1/2)

|

2,1224

|

1,6757

|

-0,4467

|

|

6. Доля выручки от реализации в доходах (2/3)

|

0,9781

|

0,9985

|

0,0204

|

|

7. Доля доходов на 1 руб. активов (3/4)

|

6,5487

|

6,4122

|

-0,1365

|

|

8. Изменение рентабельности активов

|

х

|

х

|

-0,5627

|

Продолжение таблицы 19

|

1

|

2

|

3

|

4

|

|

Влияние факторов

|

|

|

|

|

9. Рентабельности продаж

|

х

|

х

|

-0,4467

|

|

10. Доли выручки от реализации в доходах

|

х

|

х

|

0,0204

|

|

11. Доли доходов на 1 руб. активов

|

х

|

х

|

-0,1365

|

|

12. Совокупное влияние факторов на рентабельность активов

|

х

|

х

|

-0,5627

|

Таким образом, на снижение рентабельности активов отрицательно повлияло снижение рентабельности продаж (-0,4467) и снижение доли доходов на 1 рубль активов (-01365). Положительное влияние оказал рост доли выручки в общих доходах.

4. Экономическая оценка резервов улучшения финансового состояния и повышения экономической эффективности предприятия

В процессе проведения анализа финансового состояния ООО «Автоспецмаш» было выявлено, что дебиторская задолженность в структуре имущества организации значительно ниже кредиторской.

Поскольку дебиторская задолженность представляет собой, по существу, бесплатный кредит покупателям, то она должна по возможности уравновешиваться таким же бесплатным кредитом поставщиков.

Превышение кредиторской задолженности над дебиторской указывает на использование предприятием в обороте привлеченных средств. При превышении кредиторской задолженности над остатком товарно-материальных ценностей или превышении норматива над оплаченным остатком ценностей по одним объектам на суммы того и иного превышения уменьшается обеспечение по другим объектам кредитования.

Одни специалисты, считают, что данный коэффициент считается нормальным, когда он равен 2, т.е. сумма кредиторской задолженности примерно в 2 раза обеспечена дебиторской задолженностью. Если соотношение дебиторской и кредиторской задолженности меньше 2, это означает, что замедляется обращение в денежные средства ликвидной части оборотных активов.

Другие, что оптимальным вариантом является примерное равенство дебиторской и кредиторской задолженности.

На наш взгляд оптимальным должно быть превышение дебиторской задолженности над кредиторской в 1,5 раза. И в ООО «Автоспецмаш» на протяжении исследуемого периода наблюдалось сильное превышение кредиторской задолженности над дебиторской.

Для увеличения эффективности контроля за дебиторской задолженностью надо утвердить внутренний регламент о контроле и управлении дебиторской задолженностью, где следует прописать порядок работы с дебиторской задолженностью, направленный на своевременное выявление просроченной задолженности, процедуры по взысканию просроченной задолженности и ответственных за их выполнение.

Для более эффективного управления дебиторской задолженностью необходимо:

- осуществлять предварительную работу с потенциальными дебиторами до отгрузки, в том числе по выяснению их платежеспособности. Такая работа, касающаяся особенно новых покупателей, должна осуществляться юридической службой организации в части проверки учредительных документов контрагента, а также может осуществляться финансовым отделом в части анализа показателей платежеспособности контрагента по данным его бухгалтерской отчетности;

- при заключении договоров тщательно оговаривать с покупателями условия предоставления отсрочки, систему штрафных санкций за просрочку платежа;

- проводить регулярный мониторинг состояния задолженности, в частности анализ состава, структуры, динамики и оборачиваемости дебиторской задолженности;

- регулярно проводить акты сверки с контрагентами для подтверждения задолженности (это условие, а также порядок и периодичность проведения сверок можно прописать в договоре). Проведение регулярных сверок с покупателями особенно важно для организации в связи с большим ассортиментом товаров, большим количеством отгрузок, предоставлением отсрочки платежа;

- усилить контроль за качеством дебиторской задолженности, т.е. при выявлении просроченной дебиторской задолженности, которая может перерасти в безнадежную, своевременно предпринимать меры по досудебному и судебному урегулированию такой задолженности;

- наладить систему предъявления претензий;

- контролировать соотношение кредиторской и дебиторской задолженности.

Значительное превышение кредиторской задолженности позволяет привлекать дополнительные источники финансирования.

Данные меры предполагают более четкую организацию учета и анализа дебиторской задолженности, что, в свою очередь, должно привести к выявлению на более ранних сроках просроченной дебиторской задолженности, своевременному образованию резервов по сомнительным долгам и, как следствие, к повышению качества управления дебиторской задолженностью в организации.

Учитывая, что важнейшим показателем дебиторской задолженности является ее оборачиваемость, а, как видно из расчетов, длительность одного оборота дебиторской задолженности постепенно снижается, рекомендуется и дальше проводить политику управления дебиторской задолженностью, направленную на снижение длительности оборота, например, увеличивать количество договоров, заключенных на условиях 100%-ной предоплаты, сокращать предоставляемую отсрочку платежа до минимально возможного значения, разработать систему ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию.

Таким образом, необходимо стремиться к минимизации дебиторской задолженности каждого покупателя и прочих дебиторов, что снизит потребность в заемных источниках финансирования и положительно скажется на ликвидности деятельности организации.

Главной целью управления дебиторской задолженностью является разработка мероприятий по совершенствованию настоящей или формированию новой политики кредитования покупателей, направленной на увеличение прибыли. Проведение анализа позволяет оценить, насколько эффективно предприятие инвестирует свои средства в кредитование покупателей.

Заключение

Объектом исследования в данной работе выступило ООО «Автоспецмаш», основным видом деятельности которого является торговля автотранспортными средствами.

С середины 2012 года на автомобильном рынке России наблюдалось замедление темпов роста продаж, а с марта 2013 года темпы роста начали показывать отрицательную динамику. По результатам первого полугодия 2013 года продажи легковых автомобилей в России снизились на 6% в штучном выражении и на 4,7% в денежном выражении.

Анализ основных финансово-экономических показателей деятельности ООО «Автоспецмаш» выявил, что организация ведет прибыльную деятельность, но рентабельность или доходность ее деятельности снижается ежегодно.

Анализ структуры имущества ООО «Автоспецмаш» показал, что за исследуемый период валюта актива баланса возросла на 106270 тыс. руб. в основном за счет увеличения стоимости оборотных активов.

Валюта пассива баланса возросла на 106270 тыс. руб. в основном в результате увеличения краткосрочных обязательств организации.

Имущество ООО «Автоспецмаш» в 2012г. на 95,16% представлено оборотными активами, из них запасы – 66,67%; дебиторская задолженность – 24,69%. Источники финансирования имущества на 63,67% представлены краткосрочными обязательствами, в основном кредиторской задолженностью – 40,87%. 36,33% приходится на собственный капитал.

Анализ абсолютных показателей финансовой устойчивости ООО «Автоспецмаш», позволил сделать вывод о том, что организация имеет на протяжении исследуемого периода недостаток собственных и долгосрочных источников средств для формирования запасов и относится к организациям с неустойчивым финансовым состоянием, сопряженным с нарушением платежеспособности организации. При данном типе финансовой ситуации сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств.

Таким образом, было выявлено ухудшение финансовой устойчивости ООО «Автоспецмаш», что угрожает платежеспособности и прибыльности организации.

Анализ показателей ликвидности ООО «Автоспецмаш» за 2010 -2012гг. показал, что на протяжении исследуемого периода торговую организацию нельзя назвать ликвидной – коэффициент текущей ликвидности в 2010 и 2012гг. выше единицы, но меньше двух, что указывает на промежуточную ликвидность. Причинами снижения ликвидности ООО «Автоспецмаш» является опережающий рост краткосрочных обязательств (+79,89%) над оборотными средствами (+33,10%).

Рассчитанный коэффициент восстановления платежеспособности за период, равный шести месяцам показал, что у ООО «Автоспецмаш» нет реальной возможности восстановить свою платежеспособность в течение 6-ти месяцев.

В результате замедления оборачиваемости оборотных активов на 1,31 дня, предприятие потеряло 7695,68 тыс.руб. денежных средств.

В процессе проведения анализа финансового состояния ООО «Автоспецмаш» было выявлено, что дебиторская задолженность в структуре имущества организации значительно ниже кредиторской.

Поскольку дебиторская задолженность представляет собой, по существу, бесплатный кредит покупателям, то она должна по возможности уравновешиваться таким же бесплатным кредитом поставщиков.

Превышение кредиторской задолженности над дебиторской указывает на использование предприятием в обороте привлеченных средств. При превышении кредиторской задолженности над остатком товарно-материальных ценностей или превышении норматива над оплаченным остатком ценностей по одним объектам на суммы того и иного превышения уменьшается обеспечение по другим объектам кредитования.

Для увеличения эффективности контроля за дебиторской задолженностью надо утвердить внутренний регламент о контроле и управлении дебиторской задолженностью, где следует прописать порядок работы с дебиторской задолженностью, направленный на своевременное выявление просроченной задолженности, процедуры по взысканию просроченной задолженности и ответственных за их выполнение.

Список использованных источников

- Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 28.12.2013) "О несостоятельности (банкротстве)" // СПС Консультант Плюс.

- Приказ Минфина России от 30.03.2012 N 42н "Об утверждении числовых значений и порядка расчета экономических нормативов достаточности собственных средств и ликвидности для микрофинансовых организаций, привлекающих денежные средства физических лиц и юридических лиц в виде займов" (Зарегистрировано в Минюсте России 24.05.2012 N 24300) // СПС Консультант Плюс.

- Анташов В.А., Уварова Г.В. Практический контроллинг: управленческие решения, инновации // Экономико-правовой бюллетень. 2010. N 10. 160 с.

- Беклемишев А. Финансовая стратегия предприятия в период экономической нестабильности // Финансовая газета. 2010. N 19. С. 12 - 13.

- Беспалов М.В. Комплексный анализ финансовой устойчивости компании: коэффициентный, экспертный, факторный и индикативный // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2011. N 5. С. 10 - 18.

- Беспалов М.В. Оценка финансовой устойчивости организации по данным годовой бухгалтерской отчетности // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2011. N 4. С. 24 - 28.

- Грибов В.Д., Грузинов В.П., Кузьменко В.А. Экономика организации (предприятия): учебник. 6-е изд., перераб. М.: КНОРУС, 2012. 416 с.

- Григорян А.А. Использование стресс-тестирования при прогнозировании финансовой устойчивости организации // Международный бухгалтерский учет. 2011. N 6. С. 45 - 49.

- Казакова Н.А., Федченко Е.А., Черепанова Л.А. Проблемы релевантности оценки финансовой устойчивости агробизнеса при переходе на МСФО // Международный бухгалтерский учет. 2012. N 30. С. 2 - 9.

- Киров А.В. Принципы интегрированной системы управления финансовой устойчивостью фирмы // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2011. N 3. С. 14 - 19.

- Киров А.В. Финансовая безопасность как условие финансовой устойчивости фирмы // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2010. N 6. С. 23 - 27.

- Климова Н.В. Анализ кредитоспособности организации // Бухучет в строительных организациях. 2012. N 8. С. 24 - 27.

- Косорукова И.В., Секачев С.А., Шуклина М.А. Оценка стоимости ценных бумаг и бизнеса: учебное пособие / под ред. И.В. Косоруковой. М.: Московская финансово-промышленная академия, 2011. 672 с.

- Либерман К. Как расшифровать бухгалтерский баланс? // Российский бухгалтер. 2012. N 4. С. 22 - 37.

- Макеева Е.В. Антикризисное управление и методы финансового оздоровления предприятия // Бухучет в строительных организациях. 2012. N 8. С. 42 - 46.

- Сорвина О.В. Повышение эффективности управления производственными затратами на основе совершенствования процесса обеспечения предприятия материальными ресурсами // Международный бухгалтерский учет. 2013. N 35. С. 37 - 49.

- Щепотьев А.В. Влияние чистых активов и собственных средств на финансовую устойчивость организации // Право и экономика. 2012. N 9. С. 24 - 30.

1 По материалам PwC // http://www.pwc.ru/

2 По материалам PwC // http://www.pwc.ru/

Анализ финансового состояния ООО «Автоспецмаш»