Системные исследования банка

Федеральное агентство по образованию

Уфимский государственный авиационный технический университет

Кафедра

Технической кибернетики

РЕФЕРАТ

по дисциплине «История и методология науки и производства»

на тему «Системные исследования банка»

Выполнил:

Студент гр. ММАЭ-501

Латыпова З.И.

Принял:

Макарова Е.А.

Оценка ____________

Дата «____»_________ 2008 г.

Уфа-2008

Cодержание

Введение………………………………………………………………………………...2

1.Банк как система……………………………………………………………………..3

2.Банк как объект исследования………………………………………………………4

2.1. Цели, задачи, функции банка……………………………………………………..4

2.2.Структура банка……………………………………………………………………7

2.3.Особенности окружающей среды………………………………………………..11

2.4.Банк в системе классификаций…………………………………………………..14

3.Общесистемные принципы функционирования банка…………………………...15

4. Ситуационное управление функционированием банка…………………………17

Заключение……………………………………………………………………………19

Список использованной литературы………………………………………………...20

Введение

Что собой представляет современное предприятие, работающее в условиях цивилизованной рыночной экономики? Какие средства, приемы, секреты его деятельности позволяют ему побеждать в жестокой конкурентной борьбе? Случайные ли факторы выносят на гребень успеха отдельные фирмы и корпорации, или же существуют закономерности, знание которых позволяет привести предприятие к устойчивому развитию и процветанию? Сформулировать ответы на эти вопросы очень непросто. Парадокс заключается в том, что даже самое тщательное изучение эффективно работающего предприятия не позволяет раскрыть во всей полноте механизм его успеха, поскольку этот механизм выходит далеко за рамки самого предприятия важнейшие его компоненты находятся непосредственно в обществе, в котором существует предприятие - в экономических, политических структурах, социально-культурных факторах. Поэтому для понимания содержания деятельности современных компаний, фирм, корпораций необходим не привычный - аналитический метод, но иной - более точный, целостный, всесторонний подход, фокусирующий внимание не только на самом предприятии, но и на окружающей его среде.

Такой метод существует, он известен под названием системного подхода. В настоящее время наиболее авторитетные отечественные и западные специалисты и ученые, работающие в сфере менеджмента считают, что именно системный подход является научной основой, главным методологическим инструментом деятельности.

Целью данного реферата является анализ банка как системы, выявление его целей, задач, функций, структуры, определение особенностей окружающей среды и его меcта в классификации систем. Кроме того, нужно рассмотреть общесистемные принципы функционирования банка, принципов ситуационного управления.

1. Банк как система

Банк—это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное определение банка – посредничество в перемещении денежных средств от кредиторов к заёмщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынке осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компаний, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового риска имеют два существенных признака, отличающие их от всех других субъектов.

Банк как система состоит из множества элементов, взаимосвязанных между собой, находящихся в устойчивых отношениях, обеспечивающих функционирование и развитие как единого целого.

Элементами банка являются отделы, службы и другие звенья аппаратного управления, функционирующие отдельно, но при этом образующие целостное множество, преследующее общую цель банка.

Отношения между элементами банка поддерживаются связями: горизонтальными и вертикальными: горизонтальные носят характер согласования и являются, как правило, одноуровневыми, вертикальные- это связи подчинения, и необходимость в них возникает в процессе иерархического управления.

При этом ключевым свойством банка как системы является интегрированность, т.е. такое объединение и согласование функций и отношений, которое позволяет работать банку как единое целое и обеспечивать достижение его цели.

2.1. Цели, задачи, функции банка

Цель является системообразующим, интегрирующим фактором, объединяющим отдельные предметы и процессы в целостность, в систему. Это объединение происходит, исходя из того, что разрозненные предметы далеко не всегда могут служить достаточными средствами для достижения целей человека. А в объединенном виде они приобретают новое, системное, интегральное качество, которое является достаточным для реализации целей.

Определение реальной цели , послужившей причиной создания той или иной системы, является непростой задачей, так как цель в любой сфере деятельности представляет собой сложное сочетание различных противоречивых интересов.

Целью банковской деятельности является получение долгосрочной прибыли, обеспечивающей устойчивое развитие банка, возможность расширения пакета предлагаемых услуг, улучшения качества обслуживания клиентов, наращивания собственного капитала, следствием чего является повышение рыночной стоимости акций банка.

Исходя из общих целей, можно определить задачи. Система управления банком ориентирована на решение следующих задач:

1) Обеспечение оптимального соотношения между доходностью банковских операций и их рискованностью. Доходность является одним из важнейших критериев для принятия решения о вложении средств, однако, как правило, высокий доход приносят операции, связанные с высоким риском, а низкий риск сочетается с невысокими доходами.

2) Поддержание ликвидности банковских средств на достаточном уровне при оптимизации объема прибыли. Ликвидность представляет собой способность банка удовлетворить предполагаемую и внезапно создающуюся потребность клиентов в наличных или безналичных денежных средствах в связи с наступлением срока погашения обязательств.

3) Удовлетворение нормам достаточности собственного капитала. В банковской деятельности собственный капитал банка выполняет две важнейшие функции. С одной стороны, собственный капитал в случае краха кредитной организации используется для погашения обязательств перед вкладчиками, а с другой, величина собственного капитала заложена в основные нормативные требования, предписываемые ЦБ РФ, невыполнение которых ограничивает масштабы проведения основных активных операций.

Принципиально важным является гармоническое, непротиворечивое сочетание функций компонентов системы. Именно непротиворечивость, согласованность функций отличает гармоничную систему от хаотичного набора предметов и процессов. При этом сами функции должны быть качественно разными, что позволит им , дополняя друг друга обеспечивать реализацию широкого спектра действий, которые и представляют собой роль системы в целом.

Выделим следующие функции банка:

1) Функция аккумуляции средств является первой функцией банка.

2) Вторая функция банка - функция регулирования денежного оборота. Банки выступают центрами, через которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных средств и капитала.

3) Третья функция банка - посредническая функция. Под ней зачастую понимается деятельность банка как посредника в платежах. Через банки проходят платежи предприятий, организаций, населения, и в этом смысле банки, находясь между клиентами, совершая платежи по их по�ручению, как бы наделены посреднической миссией. Однако понимание посреднической функции несколько глубже, чем посредничество в платежах, оно обращено не к одной операции, а к их совокупности, к банку как единому целому.

Через банки проходит денежный оборот как отдельно взятого субъекта, так и экономики страны в целом. Через банки осуществляется перелив денежных средств и капиталов от одного субъекта к другому, от одной отрасли народного хозяйства к другой. Посредством совершения операций по счетам банки совершают движение капиталов, аккумулируя их в одном секторе экономики, перераспределяют ресурсы и капиталы в другие отрасли и регионы. Перераспределяемые банками ресурсы не совпадают ни по размеру, ни по сроку, ни по сфере функционирования. Высвободившиеся ресурсы у одного субъекта и аккумулируемые банком не совпадают с потребностями другого. Банк, находясь в центре экономической жизни, получает возможность трансформировать (изменять) размер, сроки и направления ка�питалов в соответствии с потребностями хозяйства. Таким образом, посредническая функция банка - это функция трансформации ресурсов, обеспечивающая более широкие отношения субъектов воспроизводства и сокращение риска.

2.2. Структура банка

Способ декомпозиции по направлению декомпозиции вертикальный. Результатом такой декомпозиции является иерархическая структура. По типу базового элемента структура является материальной, так как базовый элемент- отдел. В отделе присутствуют люди, оборудование и т.д. Кроме того базовый элемент объект, а не процесс.

Организационная структура - это подразделения банка (административные, учетные, производственные и вспомогательные) и их связи между собой.

Обычно различают следующие типы организационных структур: функциональную, дивизиональную, матричную.

Существующая организационная структура нашего банка является линейно-функциональной .

Линейно - функциональная организационная структура предполагает деление банковской деятельности на отдельные части, представляющие собой в некоторой степени обособленные отрасли деятельности или функции, осуществление которых служит достижению целей, стоящих перед банком. В нашем случае деление по функциям на отделы. В данной структуре линейность проявляется во взаимосвязи между отделами банка и руководителями самих отделов на разных уровнях управления. В свою очередь функциональный элемент структуры заключается во взаимодействии руководителей отделов с другими отделами банка.

При такой структуре управления всю полноту власти берет на себя линейный руководитель, возглавляющий определенный коллектив. Ему при разработке конкретных вопросов и подготовке соответствующих решений, программ, планов помогает специальный аппарат, состоящий из функциональных подразделений - отделов. В данном случае функциональные структуры подразделения находятся в подчинении главного линейного руководителя.

В линейно-функциональной структуре принято такое разделение труда, при котором линейные звенья управления наделены правами единоначалия и

выполняют функции распорядительства, а функциональные звенья призваны оказывать помощь линейным подразделениям и осуществлять планирование, координирование, стимулирование, учет, контроль, анализ, регулирование их деятельности в форме информирования и консультирования. Свое воздействие на линейные подразделения они осуществляют через линейных руководителей.

Специфика деятельности банка определяет набор необходимых структурных подразделений и служб, занимающиеся общими вопросами управления, коммерческой деятельностью, финансами, автоматизацией банковской деятельности. В их числе:

- Общее собрание участников;

- Совет директоров;

- Правление;

- Председатель Правления банка.

Общее собрание участников Банка является высшим органом управления банком. Общие собрания участников могут быть годовыми и внеочередными.

Непосредственное руководство деятельностью банка осуществляется коллегиальным исполнительным органом банка – Правлением, которое состоит из 4 человек:

1. Президент банка;

2. Вице-президент банка;

3. Главный бухгалтер;

4. Ведущий юрисконсульт.

В состав банка входят такие основные отделы:

1. Руководство.

2. Бухгалтерия.

В отделе бухгалтерии работают четыре специалиста: главный бухгалтер, заместитель главного бухгалтера, ведущий экономист-бухгалтер, ведущий экономист-бухгалтер по операциям в иностранной валюте, бухгалтер-экономист по операциям в иностранной валюте.

3. Финансово-экономический отдел.

Отдел является структурным подразделением Банка и осуществляет свою деятельность в соответствии с Уставом Банка, законодательством, действующим на территории Республики Башкортостан.

Задачи отдела:

- осуществление банковской деятельности в области кредитования, операций с ценными бумагами, вкладами другими видами деятельности в соответствии с Уставом и лицензией Банка и действующим законодательством, направленной на укрепление финансового положения Банка и улучшение экономических показателей работы Банка;

- выполнение функций по расчету экономических нормативов Банка и внутреннему контролю за их соблюдением;

4. Юридическая служба.

В отделе работает один специалист: ведущий юрисконсульт.

5.Касса. Основные функции отдела:

- осуществление кассового обслуживания клиентов банка в национальной и иностранной валюте;

- проверка наличности, получаемой от клиентов банка на подлинность;

отслеживание изменений в налично-денежном обращении иностранных государств.

6. Административно-хозяйственный отдел.

Отдел состоит из завхоза и обслуживающего персоналом.

7.Отдел кредитования физических лиц в первую очередь взаимодействует с клиентами банка – физическими лицами.

Отделы являются обособленными направлениями деятельности банка, каждый, отвечая за свою сфе�ру. Функциональный подход основан на использовании организационной структуры иерархического типа, при таком построении координация и управление осуществляется по структурным элементам, а их взаимодействие – через должностных лиц и структурные подразделения более высокого уровня.

Схема 1.- Организационная структура банка

2.3.Особенности окружающей среды

Внешняя среда, окружающая любую организацию, многообразна и представляет собой действительно сложную систему, в которой огромную роль играют и политические факторы, и действующее законодательство, и правительство, и факторы научно-технического прогресса, и поставщики, и конкуренты, и потребители, и социокультурная среда, и экономические факторы. В нынешних условиях с полным основанием можно говорить о том, что современное предприятие стало так называемой открытой системой, которая тысячами нитей связана с внешней средой она обменивается с ней и информацией, и энергией, и материалами, и товарами, и людьми.

Элементы внешней среды банка:

1. Государство ( Нормативные акты, указы, и распоряжения )

2. Налоговая служба

3. Предприятия

4. Поставщики информационных и офисных продуктов (программное обеспечение и т.д. )

5. Нотариальные услуги

6. Почтовые услуги, INTERNET, TELEX, SWIFT

7. Конкуренты

8. Аудиторские фирмы

9. Услуги РОСИНКАССО

11. Внебюджетные фонды ( пенсионный

фонд, фонд социального страхования, медицинское страхование и т.п.)

12. Акционеры

13. Центральный банк РФ

14. Банки корреспонденты

15. Население ( физические лица)

16. Средства массовой информации ( реклама)

17. Страховые компании

18. Валютные биржи (ММВБ, СПВБ и т.д.)

Государство через нормативные акты, указы, и распоряжения регулирует деятельность банка.

Центральный Банк оказывает самое непосредственное влияние на деятельность банка, начиная с выдачи лицензии, устанавливает норму обязательных отчислений, ставку рефинансирования.

С конкурентами наблюдается двусторонняя связь: банковские продукты данной организации могут быть более привлекательными для клиентов, тогда наш банк будет более конкурентоспособным и наоборот.

Акционеры оказывают влияние на процессы, протекающие в организации, в том числе они избирают руководителя организации как главного элемента системы управления. Количество акционеров зависит от репутации, доходности банка.

Один из основных инструментов менеджмента - системный подход - предписывает истоки проблем, возникающих в работе организации, искать в первую очередь за ее пределами, во внешней среде. И действительно, многие внутренние проблемы наших банков вызываются внешними причинами - несовершенством законодательства, противоречивостью макроэкономических процессов, ненадежностью партнеров, недоверчивостью клиентов, агрессивностью конкурентов. Значимость внешней среды для банка невозможно переоценить. Именно она заставляет искать свою нишу в рыночном пространстве, определяет стратегию и тактику, внутреннюю структуру банка, направления его развития.

Каковы же наиболее характерные черты внешней среды современного банка. Это - динамичность, многообразие и интегрированность.

Динамичность нашей российской действительности мы уже все хорошо осознали, однако многие из нас полагают, что она в основном является следствием переходных процессов, идущих в стране, и якобы наступит время, когда жизнь станет спокойной и стабильной. Однако судя по опыту других стран, стабильность возможна лишь в некоторых сферах, в частности в области культуры бизнеса, в установлении разумных моральных и законодательных норм. Во всем же остальном нас ждет то, что является фундаментальной чертой всех цивилизованных стран - нарастание изменчивости, подвижности, динамичности жизненной среды. В убыстряющемся темпе меняются виды товаров и услуг, формы бизнеса и способы коммуникаций, рынки сбыта и культура предпринимательства. Как же выживать и развиваться в этом стремительно меняющемся мире. Ясно, что наши привычные, неповоротливые структуры организаций с жестко закрепленными функциями подразделений и обязанностями работников, ориентированные на спокойную среду, теперь не годятся. Динамичная среда их просто ломает. Сегодня нужны гибкие, приспосабливающиеся структуры, которые не сопротивляются изменениям внешней среды, а меняются вместе с ней.

Следующая характерная черта внешней среды банков - многообразие. Банк взаимодействует с огромным числом различных объектов - акционерами, клиентами, партнерами, центральным банком, органами власти, банками - корреспондентами, населением, конкурентами, средствами массовой информации, страховыми и инвестиционными компаниями, пенсионными фондами и т.д. И к каждому из этих объектов нужен свой подход, своя стратегия. И все это многообразие усугубляется еще и тем, что все объекты связаны не только с банком, но и между собой множеством нитей - экономических, информационных, политических, морально-психологических, административных, постоянно влияют друг на друга, то есть внешняя среда - интегрирована. Следовательно, изменение взаимодействия банка с любым из этих объектов влечет за собой изменение отношений и с остальными.

2.4. Банк в системе классификаций

Данная система является сложной системой. Она состоит из множества элементов, обладает сложной структурой, поведение данной структуры непредсказуемо, имеются подсистемы внутри организационной структуры.

Охарактеризуем ее по разным классификационным основаниям:

1) По субстанциональному признаку данная система является смешанной I рода, т.е. материально-идеальной, а также смешанной II рода, так как является искусственно-естественной. Банк относится к естественным системам, потому что ее элементом является человек, в то же время является искусственной системой, так как создан человеком, т.е. приспособлен для воздействия на развитие экономических процессов. Это воздействие выражается в привлечении денежных средств и размещении их от своего имени на условиях возвратности, платности и срочности.

2) По динамическим свойствам банк является самонастраивающейся системой. Саморегулирование банка обеспечивается с помощью банковского механизма, и при любом изменении денежных потоков, банк изменяет свои операции, резервные фонды, ставки на кредитование, услуги.

3) По виду выполняемых функций система относится к управляемой. Объектом управления выступает процесс привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности, который выполняется отделами: управление кредитованием, касса, операционный отдел.

Управление осуществляется отделами управления: Общее собрание участников банка, Наблюдательный совет банка, Правление банка, Президент банка.

4) По взаимосвязи с внешней средой является открытой системой, так как взаимодействует с элементами, не входящими в данную систему. Например, государство через нормативные акты, указы, и распоряжения регулирует деятельность банка, акционеры оказывают влияние на процессы, протекающие в организации, в том числе они избирают руководителя организации как главного элемента системы управления.

5) По виду структуры относится к иерархической, так как имеет несколько уровней в своей структуре.

6) По составу своих базовых элементов является гетерогенной, так как является разнородной по функциям выполнения базовых элементов.

Итак, банк представляет собой сложную, динамическую, саморегулируемую систему.

3.Общесистемные принципы функционирования банка

1. Принцип адекватности (соответствия).

Заключается в том, что две системы, которые предназначены для достижения одной общей цели должны соответствовать ( быть адекватными) друг другу по свойствам, характеристикам, функциям, степени сложности и т.д.

Тогда применительно к нашей системе спрос на кредиты банка должен соответствовать предложению кредитов в банке. На сегодняшний день это соответствие нарушено, что соответствует текущему кризису.

2. Принцип управляемости.

Заключается в том, что сложная динамическая система не должна иметь неуправляемых объектов, ни одна из систем не должна выпасть из процесса управления.

Применительно к нашей системе, банк должен регулировать как свои собственные долговые обязательства (депозиты, вкладные свидетельства, сберегательные сертификаты и пр.), так и мобилизованные на этой основе средства, которые размещают в долговые обязательства и ценные бумаги, выпущенные другими. При условии отсутствия такой регулировки может возникнуть ситуация, когда банк вложит значительные средства клиентов со сроком погашения, превышающим сроки привлечения ресурсов, вследствие чего он не сможет своевременно расплатиться с клиентами, может понести как дополнительные расходы, так и оказаться банкротом из-за признания неплатежеспособным.

3. Принцип контролируемости (наблюдаемости).

Спроектированная система в своей структуре не должна содержать ни одного объекта, который был бы неконтролируемым. Например, отдел финансового мониторинга банка контролирует все денежные потоки. При отсутствии своевременной информации о денежных потоках главный экономист не сможет принять эффективного решения о распределении денежных средств.

4.Принцип согласованности.

Заключается в том, что все элементы подсистемы как по горизонтали, так и по вертикали должны быть согласованы между собой по своим параметрам в рамках неизменной структуры для достижения задачи эффективности системы.

Финансово-экономический отдел должен давать объем выполняемой работы для отдела кредитования согласованный с функциями, возможностями, квалификацией сотрудников этого отдела.

5. Принцип совместимости (достижимости).

Заключается в том, что заданное множество базовых элементов системы и связи между ними при совместном функционировании обеспечат достижение целей или требуемых характеристик.

Так если банк решил ввести новый банковский продукт- ипотеку, то здесь решить проблему трудовых ресурсов нельзя путем только корректировки параметров организации: необходимо создание нового отдела- отдела по ипотеке.

Структурные изменения очень трудоемкие и затратные, поэтому их применение целесообразно только при невозможности применения принципа согласованности.

6. Принцип единства цели системы и среды.

В проектируемой системе всегда должны быть согласованы между собой возможности системы, цели ее функционирования и среда в которой она находится. Проектируемая система всегда должна рассматриваться относительно той среды, в которой предполагается ее функционирование. Нельзя отрывать систему от среды.

Относительно нашей системы: цель – удовлетворение потребностей населения в банковских продуктах и услугах, возможности системы- наличие денежных средств, внешняя среда- мировой финансовый кризис. В условиях кризиса данный принцип нарушен, так как вырос процент отказов по кредитам в банке, это связано с желанием свести к минимуму риски кредитования, также растут ставки кредитования, вследствие чего цель не может быть достигнута.

7. Принцип существования противоположностей в системе.

В любой системе существует как минимум одна пара противоположностей, взаимодействующих друг с другом и уравновешивающих друг друга. Как правило, одна из противоположностей слабее, а другая сильнее.

В рассматриваемой системе можно выделить две основные противоположности- это спрос и предложение на кредит. При повышении процентных ставок на кредит спрос на него падает, а предложение растет. При понижении процентных ставок на кредит спрос на него растет, а предложение падает. При пересечении кривых спроса и предложения формируется точка, соответствующая равновесной процентной ставке, т.е. некоторому идеальному состоянию системы.

4. Ситуационное управление функционированием банка

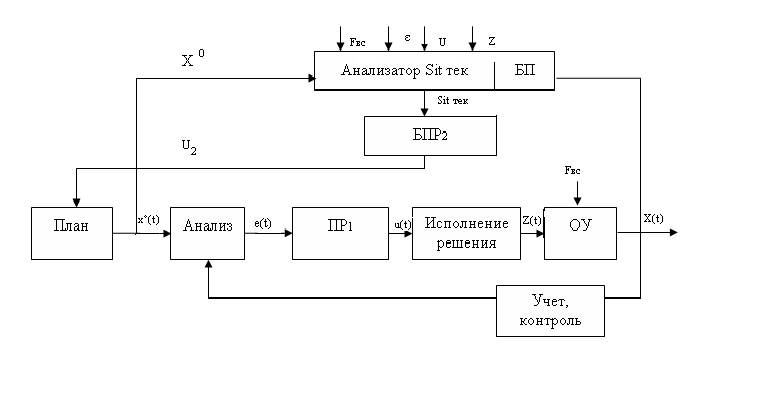

Рисунок 1.- Схема ситуационного управления

Рисунок 1.- Схема ситуационного управления

Схема является двухуровневой. Нижний уровень управления- управление по обратной связи, верхний контур- ситуационное управление. В качестве объекта управления (ОУ) рассматривается процесс привлечения и размещения от своего имени и за свой счет денежных средств. Функция учета и контроля осуществляется отделом мониторинга. Функция планирования, т.е. разработка политики по управлению ликвидностью и ее оценки, финансового плана выполняется Правлением банка. Вектор Х0 планируемых координат и Х фактических координат состояния объекта управления включает в себя: прибыль, процентные ставки. Анализ и принятие решений в контуре 1(управление по обратной связи) выполняется отделами управления бухгалтерского учета и отчетности и управления кредитованием. Вектор U1 решений, принимаемых на нижнем уровне управления включает в себя отделы управления активными и пассивными операциями и финансово-экономического управления и исполнительного директора.

В контуре ситуационного управления в качестве анализатора и блока принятий решений БПР2 выступает Правление банка. И вектор U2 – решения, которые принимаются Правлением банка включает в себя подготовку и утверждение планов развития банка, финансового плана, отчета об исполнении финансового плана банка, в том числе по вопросам:

- технического перевооружения;

- обеспечения текущей деятельности банка;

- текущего и капитального ремонта основных средств банка.

В стране произошел финансовый кризис, инфляция, вследствие чего доходы банка снижаются. Финансово-экономическим отделом в блоке ПР1 принимается решение повысить ставку кредитования, ужесточить меры по предоставлению кредита, что приведет к менее рискованным операциям ,т.е. снижению потерь.

Заключение

В качестве объекта системных исследований в данном реферате выступает банк. При проведении системных исследований были решены следующие задачи: разработка структуры, функций, целей. Структура является иерархической. Базовым элементом выступает отдел. Была выявлена внешняя среда, ее воздействие на банк оказывает большое влияние. Например, государство через нормативные акты, указы, и распоряжения регулирует деятельность банка. Центральный Банк оказывает самое непосредственное влияние на деятельность банка, начиная с выдачи лицензии, устанавливает норму обязательных отчислений, ставку рефинансирования. Была проведена классификация :

- по субстанциональному признаку данная система является смешанной I рода, т.е. материально-идеальной, а также смешанной II рода, так как является искусственно-естественной;

- По динамическим свойствам банк является самонастраивающейся системой.

Были продемонстрированы примеры в виде проблемных ситуаций, когда нарушаются принципы, например, принцип адекватности (соответствия) заключается в том, что две системы, которые предназначены для достижения одной общей цели должны соответствовать ( быть адекватными) друг другу по свойствам, характеристикам, функциям, степени сложности и т.д. Применительно к нашей системе спрос на кредиты банка должен соответствовать предложению кредитов в банке. На сегодняшний день это соответствие нарушено, что соответствует текущему кризису. Принцип единства цели системы и среды. В проектируемой системе всегда должны быть согласованы между собой возможности системы, цели ее функционирования и среда в которой она находится. Проектируемая система всегда должна рассматриваться относительно той среды, в которой предполагается ее функционирование. Нельзя отрывать систему от среды. Относительно нашей системы: цель – удовлетворение потребностей населения в банковских продуктах и услугах, возможности системы- наличие денежных средств, внешняя среда- мировой финансовый кризис. В условиях кризиса данный принцип нарушен, так как вырос процент отказов по кредитам в банке, это связано с желанием свести к минимуму риски кредитования, также растут ставки кредитования, вследствие чего цель не может быть достигнута.

Предложено параметрическое и структурное решение по корректировке системы. Произведена декомпозиция системы по функциям управления и приведено описание ситуационного управления деятельностью банка.

Список использованной литературы

- Анфилатов В.С., Емельянов А.А., Кукушкин А.А. Исследование социально-экономических и политических процессов: Учебник для вузов.- М.: Дело и Сервис, 2003.

- Рой О. М., Киселева А. М. Системный анализ в экономике.- Учеб. пособие для вузов.- М.:ЮНИТИ-ДАНА, 2004.

- Бартенев Н.К. Банк и банковская система: учебник- 3-е изд.- М.: Гардарики, 2005.

- Управление организацией: Учебник / под. ред. Поршнева А.Г., Румянцевой З.П.- М.: ИНФРА-М, 2006.

- Федорова Н.Н. Организационная система управления предприятием.- Учебник. М.:- Кнорус, 2004.

- Губанов В.А. Введение в системный анализ: Учеб.пособие.- М.:Экономика, 2006.

Системные исследования банка