Виды лизинга

Лекция № 3 Виды лизинга

Для организации целенаправленной практической работы по освоению лизинговых отношений важное значение имеет правильное определение возможных видов, форм и способов их реализации, тем более что мировая практика выработала многочислен�ные варианты лизинговых соглашении.

В экономической литературе пока нет однозначного толкования ви�дов лизинга, допускается смешение понятий. До сих пор нет четкой классификации и более или менее полного перечня лизинговых отно�шений. Границы между ними не всегда должным образом обозначают�ся, и признаки того или другого вида в различной степени сочетаются в одном договоре. Нет определенности и упорядоченности в терминоло�гии, обеспечивающей понятийный аппарат теории и практики лизин�говой деятельности. Например, один и тот же вид лизинга обозначает�ся как финансовый, капитальный, прямой, стандартный и др. Еще боль�ший разнобой в признаках лизинга, которые принимаются при выде�лении различных его видов.

Считается общепризнанным, что вид отражает существенные при�знаки однородных отношений (явлений), входящих в состав другого более общего понятия — "род", в данном случае — лизинга. Каждому виду лизинга присущи не только признаки родового понятия, но и свои особые свойства, отличающие их от других видов, относящихся к од�ному и тому же роду.

Виды лизинга дифференцируются в зависимости от формы органи�зации сделки, продолжительности отношений, объема обязанностей сторон, особенностей объектов лизинга и условий их амортизации, ти�па лизинговых платежей, отношения к налоговым льготам и от сектора рынка (схема 1).

Классификация:

|

1. Форма организации сделки

|

1.1. Прямой

1.2. Возвратный

1.3. Лизинг поставщику

1.4. Косвенный 1.4.1. Трехсторонний 1.4.2. Многосторонний

|

|

2. Продолжительность сделки

|

2.1. Оперативный с периодом меньше нормального срока использования объекта

2.2. Финансовый с нормальным сроком использования объекта

2.2.1. раздельный 2.2.2. групповой (акционерный) 2.2.3 Прямой

|

|

3. Объем обслуживания

|

3.1. чистый

3.2. с полным набором услуг

3.3. с не полным набором услуг

3.4. Генеральный

|

|

4. Объект лизинга

|

4.1. лизинг движимого имущества

4.2. лизинг недвижимости

4.3. лизинг семян

4.4. лизинг продуктивных животных 4.4.1. специальный

|

|

5. Сфера рынка

|

5.1. Внутренний

5.2. Внешний 5.2.1. прямой экспортный 5.2.2. прямой импортный 5.2.3. транзитный

|

|

6. условия амортизации

|

6.1. с неполной амортизацией

6.2. с полной амортизацией 6.2.1. с ускоренной амортизацией

|

|

7. отношение к налоговым льготам

|

7.1. фиктивный

7.2. действительный

|

|

8. тип лизинговых платежей

|

8.1. денежный

8.2. компенсационный

8.3. смешанный

|

1. В зависимости от формы организации и техники проведения операции различают: прямой лизинг, косвенный лизинг, возвратный ли�зинг и лизинг поставщику.

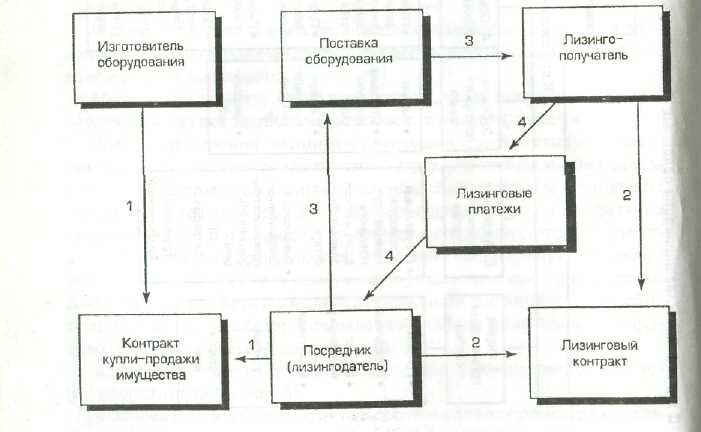

1.1. Прямой лизинг имеет место в том случае, когда поставщик (изготовитель) сам без посредников сдает объект в лизинг (схема 2).

Схема 2 Организация прямой лизинговой сделки

Для осуществления лизинговых операций предприятия — изготовители оборудования создают в своей структуре специальные подразделения в составе маркетинговой службы. Работа без посредников не только значительно упрощает механизм сделки и снижает затраты на ее проведение, но и позволяет самому товаропроизводителю получать все экономические преимущества от лизинга своей продукции и обращать их на расширение и техническую реконструкцию производства. Диверсификация маркетинговой деятельности расширяет рынок сбыта продукции и способствует финансовой стабилизации основного производственного звена — предприятий.

1.2. Косвенный лизинг предусматривает передачу имущества в лизинг через посредников (схема 3).

Схема 3. Простой случай организации косвенного лизинга

В основе большинства лизинговых сделок лежит процедура косвенного лизинга, который во многом похож на продажу товара в рассрочку Посредник, он же лизингодатель, а в упрощенном случае и заимо�датель, сначала финансирует покупку средств производства изготови�теля и поставляет их пользователю (арендатору), а затем периодически получает лизинговые платежи от арендатора. В косвенном лизинге уча�ствуют как минимум три лица: промышленное предприятие, лизинго�вая компания и арендатор, но он может включать и большее число уча�стников.

1.3. Возвратный лизинг заключается в том, что собственник имущества сначала продает его будущему лизингодателю, а затем сам арендует этот же объект у покупателя, т.е. одно и то же лицо (первоначальный соб�ственник) выступает и в качестве поставщика и в качестве лизингопо�лучателя. В результате лизингодатель как бы дает ссуду под залог иму�щества, находящегося у продавца-арендатора (схема 4).

Схема 4. Структура возвратного лизинга

Полностью отождествлять возвратный лизинг с получением средств под залог имущества нельзя, так как сам залог не оформляется. Совпа�дает только внешняя форма этих двух различных по сути сделок. Пред�принимателям следует быть очень осторожными и осмотрительными при совершении возвратного лизинга, ведь с ним связана утрата соб�ственности. По сути эта операция — добровольная национализация имущества предпринимателя, если при этом в сделке участвует негосу�дарственное предприятие, с одной стороны, и государственное учреж�дение - с другой.

Операции возвратного лизинга позволяют предприятиям временно высвобождать связанный капитал за счет продажи имущества и одновременно продолжать фактически пользоваться им уже на правах аренды. Не исключается возможность последующего выкупа имущества и восстановления права собственности на него первоначального поставщика — пользователя. Этот вид лизинга используется в тех случаях, когда предприятия испытывают финансовые затруднения.

Возвратный лизинг успешно используется для выравнивания баланса путем продажи своего движимого и недвижимого имущества не по балансовой, а по обычно опережающей рыночной стоимости. Таким способом предприятие приводит свой баланс в соответствие с рыночной обстановкой, существенно увеличивая финансовый потенциал и одновременно удерживая свою прежнюю собственность в пользовании. Привлечение дополнительных ликвидных средств за счет первой фазы возвратного лизинга обеспечивает фирме доступ к нетрадиционным финансовым источникам. На условиях возвратного лизинга ассоциация "Балтлиз" приобрела у Балтийского морского пароходства сухогрузное судно "Кисловодск" и сразу же предоставила его в аренду пароходству. Договор был подписан на 5 лет и предусматривал возмещение за этот период "Балтлизу" пароходством стоимости судна и лизингового процента. Понятно, что по истечении срока лизинговой аренды право собственности на сухогрузное судно перешло Балтийскому пароходству,

1.4. Лизинг поставщику отличается от возвратного тем, что поставщик оборудования хотя и выступает в роли продавца и арендатора одновременно, но не является пользователем имущества, которое он обязательно передает в сублизинг третьему лицу (схема 5).

Схема 5. Организация лизинга поставщику

По такой распространенной схеме изготовители оборудования са�мостоятельно занимаются финансовым лизингом, не прибегая к услу�гам профессиональных посредников.

2. По признакам продолжительности сделок, объему обязанностей ли�зингодателя и степени окупаемости объектов выделяют два основных вида лизинга: финансовый и оперативный.

2.1. Оперативный (сервисный) лизинг предполагает для лизингодателя возможность сдавать свое имущество в аренду неоднократно в течение нормативного срока его службы (таб. 1).

Таблица 1. Особенности оперативного лизинга

|

Содержание отношений

|

Условия выполнения

|

|

Срок сделки

|

Значительно короче периода физического износа объекта (сезонное, разовое, целевое использование)

|

|

Сервисное обслуживание

|

Берет на себя лизингодатель

|

|

Ставки лизинговых платежей

|

Обычно высокие, так как включает все затраты по сервисному обслуживанию

|

|

Оперативный лизинг предпочтителен в случаях, когда:

|

Арендатор не желает нести риски по владению имуществом;

Арендатор не уверен в своей длительной платежеспособности;

Не хватает средств для покупки объекта;

Надо убедиться в правильности выбора объекта

|

|

Риски лизингодателя

|

По возмещению стоимости имущества;

Порче или гибели объекта лизинга

|

|

Объект лизинга

|

Чаще с высокими темпами морального старения;

Требует специального технического обслуживания;

По окончании срока сделки повторно сдается в аренду желающим;

Состоит на учете у лизингодателя

|

|

Арендатор имеет право:

|

Досрочно прекратить лизинг и возвратить имущество собственнику

|

|

Возмещение первоначальной стоимости объекта лизинга

|

Лизинговые платежи не компенсируют за один срок аренды

|

|

Отношения при возврате объекта лизинга

|

В договоре указывается остаточная стоимость объекта на разные даты;

Арендатор возмещает возможную разницу между предпо�лагаемой остаточной и ликвидационной стоимостью объекта

|

|

Гарантии пользователи

|

Обеспечить установленную остаточную стоимость объекта

к окончанию контракта

|

2.2. Финансовый лизинг — наиболее распространенный вид лизинга, предусматривающий сдачу в аренду техники на длительный сроки полное или почти полное возмещение ее стоимости за период использования. По сути дела он представляет собой форму долгосрочного кредита в виде функционирующего капитала. По окончании срока действия до�говора лизинга пользователь может приобрести имущество в собствен�ность, возобновить соглашение на льготных условиях или прекратить отношения. Финансовый лизинг отличается тем, что не предусматри�вает сервисного обслуживания имущества арендодателем, не допуска�ет досрочного прекращения договора. Реализация его предусматрива�ет отбор потенциальным арендатором необходимой техники, перего�воры с изготовителем оценен сроках поставки, покупку оборудования лизинговой компанией и получение ссуды банка (схема 6).

Схема 6. Принципиальная модель финансового лизинга

Финансовый лизинг имеет ряд существенных особенностей, отли�чающих его от других видов (таб. 2.).

Таблица 2. Качественные характеристики финансового лизинга

|

Содержание отношений

|

Условия выполнения

|

|

Выбор объекта лизинга и его продавца

|

По общему правилу осуществляет лизингополучатель

|

|

Приобретение лизингового имущества для арендатора (пользователя)

|

Покупает лизингодатель с уведомлением продавца о передаче имущества в лизинг определенному лицу

|

|

Назначение лизингового имущества

|

Только для предпринимательских целей

|

|

Сумма лизинговых платежей за период договора

|

Включает полную (или близкую к ней) стоимость лизингового имущества в ценах на момент сделки

|

|

Сервисное обслуживание и страхование объекта лизинга

|

Входит в обязанности лизингополучателя

|

|

Риск случайной гибели, утраты, порчи лизингового объекта

|

Переходит к. арендатору в момент передачи ему объекта лизинга

|

|

Ускоренная амортизация лизингового имущества

|

Может применяться с уведомлением налоговых органов

|

|

Отношения лизингодателя и арендатора с продавцом лизингового объекта

|

В качестве солидарных кредиторов

|

|

Ответственность за выполнение продавцом условий договора купли-продажи объекта лизинга

|

Лизингодатель не несет ответственности, кроме случаев, когда продавца выбирает он сам

|

|

Продолжительность лизингового срока

|

Близкая к нормативному сроку службы и окупаемости объекта лизинга

|

|

Издержки старения объекта сделки

|

Несет лизингодателе

|

|

Право выкупа лизингового имущества пользователем

|

Может быть предусмотрено в конце или до истечения срока договора

|

|

Предметы лизинга

|

Обычно дорогостоящие объекты с длительным сроком физического износа

|

|

Учет объекта лизинга

|

На балансе лизингодателя и на забалансовом счете 001 лизингополучателя или по договоренности между ними

|

|

Функции кредитора

|

Полное или частичное финансирование покупки лизингодателем предмета лизинга

|

При финансовом лизинге с дополнительным привлечением средств важное значение приобретают вопросы залога, страхования, гарантии и процедура приобретения лизингового имущества.

На практике применяются три основных варианта отношений при купле-продаже объекта лизинга:

- арендатор самостоятельно выбирает продавца и предмет лизинга, а лизингодатель только оплачивает сделку купли-продажи и передает пра�во пользования товаропроизводителю. В результате арендатор по опре�деленным вопросам приравнивается к покупателю имущества;

- продавца выбирает лизингодатель, тогда он несет ответственность перед арендатором за выполнение обязательств по договору купли-про�дажи объекта лизинга;

- лизингодатель назначает арендатора своим агентом по заказу това�ра у поставщика.

В рамках финансового лизинга возможны различные его разновид�ности; раздельный (простой и сложный), групповой (акционерный), прямой и другие.

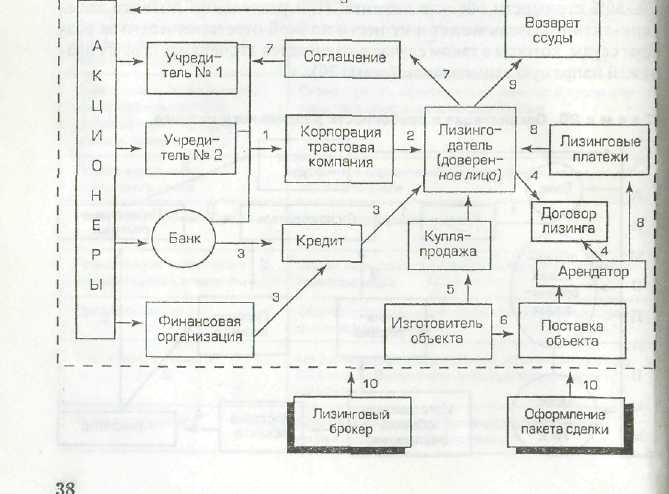

2.2.1. Раздельный лизинг (частично финансируемый лизингодателем) со�стоит в том, что объединяет несколько кредитных организаций для фи�нансирования крупных лизинговых проектов. Он предусматривает при�влечение лизингодателем долгосрочного займа у одного-двух (простои вариант) или у нескольких (сложный вариант) кредиторов на сумму до 70-80% стоимости объекта лизинга. При раздельном лизинге заем�щик-лизингодатель может и не нести полной ответственности за воз�врат ссуды, которая в таком случае возмещается за счет лизинговых пла�тежей напрямую заимодавцам (схема 7).

Лизингодатель делегирует часть прав по лизинговому договору заимодавцам, т.е. передает им свои права на платежи, и тогда арендатор производит выплаты за используемый объект непосредственно креди�торам. В их же пользу оформляется и залог под ссуду. В такой сделке лизингодатель кроме обычного дохода получает еще вознаграждение за организацию финансирования.

Схема 7. Организация и особенности раздельного лизинга

Термином "раздельный лизинг", очевидно, подчеркивается и раздельность юридических отношений аренды, связывающих лизинговую компанию и арендатора, и отношений по порядку оплаты арендных платежей кредитному учреждению, с которым арендатор в договорном отношении не состоит.

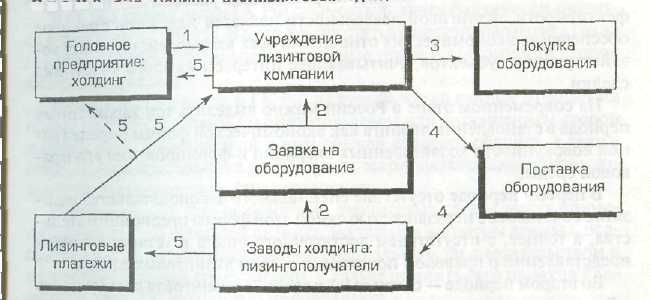

2.2.2. Групповой (акционерный) лизинг отличается от других видов и разновидностей тем, что в качестве арендодателя выступает группа участников (акционеров). Они учреждают специальную корпорацию (трастовую компанию и др.) и назначают доверенное лицо, которое совершает в дальнейшем все необходимые операции по лизинговым отношениям (схема 8).

Схема 8. Организационная структура группового (акционерного) лизинга

Механизм акционерной разновидности финансового лизинга включительно соглашение между доверенным лицом собственников и другими акционерами (учредителями траста), в котором формулируются взаимные права и обязанности, а также условия управления совместным и привлеченным капиталом. Применяется он обычно при крупных сделках: оснащении оборудованием реконструируемых или вновь создаваемых предприятий, сдаче в аренду дорогостоящих объектов (самолетов, морских судов, космических объектов и т.д.).

2.2.3. Прямой финансовый лизинг проводится самостоятельно одним арендодателем, не являющимся изготовителем или сбытовиком имущества. В ряде стран эта разновидность лизинга считается капитальным ли�зингом, если соответствует одному из следующих требований:

- К моменту окончания сделки право владения объектом должно быть передано арендатору;

- Условия договора предоставляют право покупки имущества с кон�курентных торгов;

- Продолжительность аренды составляет 70-S0% экономически обоснованного срока службы объекта лизинга;

- Дисконтированная стоимость минимальных лизинговых плате�жей составляет не менее 90% реальной стоимости арендуемого объекта за вычетом инвестиционного налогового кредита, удерживаемого ли�зингодателем.

Деление лизинга на "оперативный и "финансовый" в России осуществляется зачастую слишком упрощенно — по степени окупаемости объекта сделки. В гражданском законодательстве (ст. 665 ПС РФ) и нормативных документах нет систематических определений ни финансового, ни оперативного лизинга. В международном стандарте бухгалтерского учета № 17 термины "финансовый лизинг" и "оперативным лизинг" связаны исключительное порядком учета лизинговых сделок.

Именно потребность в адекватном отражении активов и обязательств, имеющихся в распоряжении сторон, в их финансовой отчетности и привела к появлению терминов "финансовый" и "оперативный" виды лизинга.

Долгое время, вплоть до 1987 г. в международной практике в ряде стран все лизинговые сделки учитывались на балансе его юридического собственника — лизингодателя, а обязательства по оплате лизинговых платежей не отражались в финансовой отчетности лизиигополучателей, что в случае банкротства арендатора ставило кредитором в сложное положение. Поэтому в последние годы стала преобладать концепция преимущества экономической сущности сделки над ее правовой формой, т.е. объект лизинга при определенных условиях стал отражаться на балансе экономического собственника — пользователя.

В международном стандарте бухгалтерского учета № 17 финансовый лизинг определяется как сделка, в которой практически все риски и доходы связанные с владением имущества, переносятся лизингодателем на лизингополучателя, а право собственности на имущество может в конце срока лизинга передаваться лизингополучателю. Соответ�ственно, рекомендуется, чтобы именно пользователь показывал в сво�их финансовых отчетах стоимость лизингового имущества, а также сум�му имеющихся у него обязательств перед лизингодателем по арендным платежам.

Приведенные соображения позволяют сделать следующие выводы о специфике понятия "финансовый лизинг".

1. Хотя за долгие годы термин "финансовый лизинг" вписался в эко�номический лексикон, однако было бы ошибкой считать, что лизин�говые отношения сводятся только к финансовым процедурам. Безу�словно, лизинг несет в себе финансовую функцию — он обеспечивает вложение средств в основные фонды и увеличивает оборотный капи�тал арендатора. Но ведь таким эффектом обладает практически любой вид лизинга и обычной аренды средств производства.

2. Деление лизинговых сделок на финансовые и оперативные в боль�шей мере отражает особенности их бухгалтерского учета и организа�ции.

3. Выделение финансового лизинга имеет целью устранение распро�страненных искажений в финансовой отчетности арендаторов путем объективного учета у них используемого имущества и принятых на се�бя обязательств.

4. Во многих европейских странах термин "финансовый лизинг" нормативными документами не предусмотрен и официально не исполь�зуется, а в ряде стран он применяется в смысле, отличном от англо� саксонских норм.

3. По третьему признаку классификации — по объему сервисного об�служивания арендатора - выделяют "чистый" лизинг, лизинг с полным или неполным набором услуг и генеральный.

3.1. Чистый (нетто) лизинг имеет место в тех случаях, когда все расходы по эксплуатации, ремонту и страхованию используемого оборудования несет арендатор и они не включаются в лизинговые платежи, которые таким образом очищаются от всех сопутствующих затрат. Арендодатель обязан содержать объект в рабочем состоянии, тщательно обслуживать его и по окончании срока сделки возвратить лизингодателю в хорошем состоянии с учетом нормального износа.

3.2. Полносервисный лизинг, или лизинг с полным набором сервисных услуг, предусматривает комплексную систему технического обслуживания, ремонта, страхования, а также поставки необходимого сырья, подготовки квалифицированного персонала, маркетинга и даже рекламы выпускаемой арендатором продукции со стороны лизингодателя, который сохраняет право собственности на объект после истечения срока арен�ды и поэтому также выплачивает еще и налог на имущество, остающе�еся у него на балансе в течение всего периода сделки. Лизинговая ком�пания заинтересована в тесном сотрудничестве с арендатором и на про�тяжении всего контракта осуществляет контроль за правильным ис�пользованием переданного объекта (схема 9).

Схема 9. Общая модель лизинга с полным наборам услуг

Важнейшее преимущество рассматриваемого вида лизинга в срав�нении с другими его видами и обычными формами хозяйственных от�ношений, основанных, например, на купле-продаже необходимых средств производства, состоит именно в предоставлении широкого кру�га сопутствующих высокопрофессиональных услуг, оказываемых пользователю лизинговой компанией с возможным участием самого из�готовителя машин и оборудования. Такая форма взаимодействия уча�стников лизинга способствует улучшению эксплуатационных возмож�ностей используемой техники, увеличению выработки товаров и их кон�курентоспособности. На каждом этапе жизненного цикла объекта ли�зинга могут быть предусмотрены соответствующие виды сервисных услуг (таб. 3).

Таблица 3. Возможный состав сервисных услуг, оказываемых пользователю на различных этапах жизненного цикла объекта лизинга

|

Этапы жизненного цикла объекта

|

Виды и организация сервисных услуг

|

|

Обучение кадров для эксплуатации объекта лизинга пользователем

|

Обучение пользователя без участия изготовителя

Консультирование изготовителем до поступлении объекта

Разовое консультирование изготовителем в процессе эксплуатации.

Периодические курсы при изготовителе

Организация специальных учебных центров при изгото�вителе

Организация учебных центров в филиалах изготовителя

Консультационные услуги подразделениями лизингодателя

|

|

Доставка объекта пользователю

|

Доставка силами арендатора

Частичное участие изготовителя в доставке

Доставка полностью изготовителем

|

|

Монтаж, наладка, регулировка

|

Выполнение без участия изготовителя

Выполнение изготовителем монтажа и авторского надзора

Выполнение всех работ изготовителем

Выполнение всех работ филиалами изготовителя

|

|

Обеспечение комплектующими

|

Поставка только отдельного изделия

Поставка части комплектующих

Поставка всего необходимого набора комплектующих

Обеспечение работоспособности всего объекта

|

|

Техническое обслуживание эксплуатационный контроль

|

Выполнение всех работ пользователем

Выполнение всех работ изготовителем в течение гаран�тийного срока

Выполнение работ изготовителем по договорам

Выполнение всех работ изготовителем в течение всего срока службы

Выполнение работ специализированными независимыми организациями

Оказание услуг лизингодателем

|

|

Ремонт: текущий, средний, капитальный

|

Осуществляет пользователь

Выполняет изготовитель в точение гарантийного срока

службы

За пределами гарантийного периода выполняет:

a) изготовитель по договорам;

6) лизингодатель

Проводит изготовитель в течение всего срока службы

Выполняют специализированные ремонтные мастерские, входящие в систему лизинга

Проводит лизингодатель в течение всего срока службы

|

|

Модернизация объекта у пользователя

|

Осуществляется потребителем (пользователем) при консультировании изготовителем

По запросу пользователя выполняет изготовитель при�нудительно

Осуществляет лизинговая компания

|

|

Утилизация остатков отслужившего свой срок объекта

|

Утилизация не предусмотрена договором

Повторное использование отдельных узлов и деталей потребителем

Утилизация отдельных узлов и деталей изготовителем

Полная обязательная утилизация изготовителем

Утилизация отдельных узлов и деталей лизинговой компанией

Утилизация пользователем по договору

|

На практике в зависимости от конкретных условий обслуживание объекта лизинга осуществляют:

- лизинговые компании, которые создают в своей структуре специализированные ремонтные и другие службы;

- фирмы — изготовители имущества, их филиалы и дистрибьюторы;

- специализированные сервисные организации, контролируемые лизинговыми компаниями или самостоятельные, работающие на условиях подряда;

- пользователи (арендаторы) имущества.

Выбор конкретной формы организации сервисного обслуживания определяется особенностями объектов лизинга, договорными условиями взаимодействующих субъектов, их кадровыми и другими возможностями.

В системе лизинга с полным набором сервисных услуг важное значение имеет гарантийное обслуживание используемых объектов, суть состоит в том, что оборудование передается потребителю с гарантией ее безотказной работы в течение определенного времени. В гарантийный период (начальную часть жизненного цикла) изделия по�требителю гарантируется устранение недостатков или замена в установ�ленный срок. Гарантийный период характеризуется периодом выявле�ния скрытых дефектов или безотказной работы. В зависимости от это�го возмещение расходов, связанных с гарантийным обслуживанием, мо�жет проводиться как за счет изготовителя, бесплатно, так и за счет пользователя.

Гарантийные обязательства могут предоставлять лизинговая компа�ния, изготовитель оборудования или специализированные мастерские, станции и др.

Если в пределах гарантийного срока эксплуатации оборудования вы�являются конструктивные или производственные недостатки (которые не были известны арендатору) и они препятствуют использованию объ�екта лизинга по назначению, то пользователь имеет право:

- потребовать от изготовителя или его сервисных служб безвозмезд�но устранить недостатки или заменить оборудование;

- до устранения недостатков, исключающих использование объекта, приостановить лизинговые платежи;

- потребовать расторжения договора и возмещения убытков.

Важным и сложным элементом сервисного обслуживания объектов лизинга является снабжение арендатора запасными частями и эксплу�атационными материалами. Мировая практика подтверждает высокую эффективность создания обменных фондов (запаса) важнейших узлов и деталей, необходимых для бесперебойной работы объектов лизинга. Они позволяют быстро произвести замену дефектных частей.

Частично сервисный лизинг (с неполным набором услуг) предпола�гает заранее согласованное разделение функций по техническому об�служиванию объекта между сторонами договора. Например, арендатор берет на себя ответственность за соблюдение установленных норм эксплуатации имущества и его текущее обслуживание, а лизинговая компания обязана оплатить расходы по поддержанию арендуемого объ�екта в исправном состоянии.

Генеральный лизинг позволяет при постоянном и проверенном со�трудничестве арендатора с лизинговой компанией заключить общее соглашение по предоставлению лизинговой линии, по которой пользова�тель может при необходимости брать дополнительное оборудование без заключения каждый раз нового контракта.

По объектам сделок различают лизинг движимого имущества (станки, транспортные средства, различное оборудование я т.д.) и недвижи�мости.

При лизинге недвижимости лизингодатель строит или покупает не�движимость по поручению арендатора и передает ему для использова�ния в производственных и коммерческих целях с правом выкупа или без него, по окончании срока договора. В соответствии с классифика�цией недвижимых объектов выделяют разновидности лизинга: про�мышленный лизинг предприятий, производственных зданий и соору�жений, лизинготорговых, складских, офисных и других помещений. Во многих странах действует лизинг земельных участков, а в России земля может передаваться в обычную аренду.

Лизинг движимого имущества подразделяется на лизинг производ�ственного и строительного оборудования, компьютеров, транспортных средств, станков и т.д. Особой разновидностью его является специаль�ный лизинг, по которому объект лизинга изготавливается с ориентаци�ей на требования арендатора, учитывая, что по истечении срока сделки он может быть использован лишь самим заказчиком.

В агропромышленном комплексе России применяется лизинг до�машних племенных животных, семян различных сельскохозяйствен�ных культур, тракторов, комбайнов и другой техники.

Передачу в лизинг новых объектов называют лизингом "из первых рук", а имущества, бывшего в употреблении, — "из вторых рук". По�следний весьма выгоден как поставщику, так и пользователю: аренда бывшего в эксплуатации временно простаивающего оборудования ком�пенсирует убытки от вынужденного его простоя. Пользователь же вы�игрывает на относительно невысокой оценочной стоимости объекта.

В некоторых странах допускается так называемый персональный ли�зинг, по которому в распоряжение арендатора предоставляются рабо�чие и служащие, работающие по найму. Очевидно, это терминологиче�ская неточность: человек является субъектом, а не объектом лизинго�вых отношений, хотя не исключается, что мы имеем дело с рудимен�том, сохранившимся с глубокой древности. Трудовые отношения су�щественным образом отличаются от лизинговых, и регулируются они и России, как и в других странах мира, особыми законодательными нор�мами.

В зависимости от условий амортизации используемого имущества выделяется лизинг с полной и неполной амортизацией.

Лизинг с полной амортизацией характеризуется:

- совпадением продолжительности сделки с нормативным сроком амортизации объекта;

- полной выплатой стоимости объекта лизинга при однократной его аренде;

- опционом пользователя на выкуп объекта по символической цене (по соглашению сторон).

Лизинге неполной амортизацией допускает частичную выплату стои�мости объекта и по своему содержанию приближается к параметрам оперативного лизинга. Он охватывает в основном объекты недвижи�мости, а также различное оборудование, станки и целые предприятия.

В качестве разновидности выделяют лизинг с ускоренной амортиза�цией. В соответствии с законодательством Российской Федерации уско�ренная амортизация лизингового имущества может предусматривать�ся по соглашению сторон в договоре лизинга с последующим уведом�лением об этом налоговых органов.

Перечень высокотехнологичных отраслей и эффективных видов ма�шин и оборудования, по которым применяется механизм ускоренной амортизации, устанавливается федеральными органами исполнитель�ной власти. Быстрое накопление амортизационных фондов создает ре�альные условия для ускоренного восстановления и обновления произ�водственного парка машин и оборудования.

4. По отношению к сфере рынка выделяются внутренний (все участни�ки сделки из одной страны) и внешний (международный) лизинг, если хотя бы одна из сторон является иностранной или все участники при�надлежат разным странам, либо кто-то из них имеет совместный капи�тал с зарубежной фирмой. Международный лизинг имеет несколько мо�дификаций: прямой экспортный и прямой импортный, транзитный (косвенный).

Технологически они реализуются с помощью договоров, заключае�мых:

Российской лизинговой компанией непосредственно с зарубежным арендатором;

Российской лизинговой компанией с иностранным пользователем через свою дочернюю компанию за рубежом;

Российской лизинговой компанией с иностранным арендатором че�рез зарубежную лизинговую компанию за комиссионные вознаграж�дения, участие в прибылях или ответную сделку;

Российским арендатором непосредственно с иностранным постав�щиком либо с зарубежной лизинговой компанией через российскую лизинговую компанию.

Прямой международный лизинг представляет собой сделку, где все операции совершаются между коммерческими организациями с пра�вом юридического лица из двух разных стран. Привлекательность его состоит в том, что:

- лизингодатель имеет возможность получить экспортный кредит в своей стране и тем самым расширить рынок сбыта своих товаров и услуг;

- арендатор обеспечивает полное финансирование использования со�временных машин, оборудования и ускоренное техническое переосна�щение производства.

Различие экспортного и импортного лизинга определяется страной ме�сторасположения лизингодателя и лизингополучателя. При импортном лизинге поставщик находится за рубежом, а при экспортном — зарубежным партнером является лизингополучатель.

Транзитный (косвенный) международный лизинг имеет место в тех случаях, когда лизингодатель одной страны берет кредит или приобретает необходимое оборудование в другой стране и поставляет его арендатору, находящемуся в третьей стране (схема 10).

Схема 10. Упрощенная модель транзитного международного лизинга

Большая часть транзитных операций контролируется транснациональными корпорациями и банками, которые имеют дочерние лизинговые фирмы с широкой разветвленной сетью зарубежных филиалов и представительств, взаимодействующих с местными арендаторами.

Инвестирование в транзитный лизинг в сравнении с прямыми сделками имеет для арендодателя ряд преимуществ:

- получает доступ к местным финансовым источникам страны арендатора;

- уменьшает риск, связанный с обменом валюты;

- расширяется номенклатура сдаваемых в лизинг технических средств;

- снижаются налоговые барьеры на перевод лизинговых платежей за границу;

- имаются ограничения на деятельность иностранных партнеров-лизингодателей;

- упрощается процедура регистрации имущества на имя иностранных владельцев;

- расширяются иностранные рынки сбыта производимой продукции.

По признаку налоговых и амортизационных льгот лизинг подразделяется на фиктивный и действительный;

Фиктивный лизинг имеет спекулятивный характер и рассчитан на по�лучение прибыли за счет действующих в стране налоговых и других льгот.

По Российскому законодательству это притворная сделка, соверша�емая для вида — для прикрытия другой операции, операции купли-про�дажи в рассрочку, которую хотели бы осуществить стороны на самом деле. Замаскированной куплей-продажей с рассрочкой платежа можно считать лизинговое соглашение, если его условиями предусмотрены:

- полная амортизация с продажей объекта пользования арендатору на определяемых им условиях;

- покупка предмета длительного пользования с предварительным ис�пытанием его в течение договорного периода.

В ст. 609 ГК РФ установлено, что если договор аренды предусматри�вает переход в последующем права собственности на имущество к арен�датору, то он заключается в форме договора купли-продажи. В какой-то мере это положение может быть распространено и на лизинг.

В мировой практике аналогичные коммерческие сделки также рас�сматриваются как приобретение имущества и принятие на себя финан�совых обязательств. Так, в США с 1977 г. подлинный лизинг разграни�чивается с покупкой с помощью лизинга по следующим критериям:

- право собственности в конце сделки переходит к арендатору;

- допускается возможность купить оборудование в конце сделки по цене ниже рыночной;

- срок сделки больше или равен 75% полезного срока службы объекта отношений;

- текущая стоимость лизинговых платежей без учета платы за страхо�вание, управление и налоги больше или равна 90% нормальной рыноч�ной цены оборудования.

Если сделка удовлетворяет хотя бы одному из этих условий, то иму�щество учитывается в приложении к балансу пользователя объекта, т.е. имеет место действительный лизинг, а не покупка с платежом в рас�срочку.

В России пока еще четко не определены законом принципы отличия лизинговых сделок от замаскированной купли-продажи средств производства, что дает легальную возможность недобросовестным бизнесменам скрывать от налогообложения значительные суммы доходов. Более того, ГКРФ (ст. 670 ч. I) уравнивает в определенном смысле арендатора и покупателя. За исключением обязанности оплатить приобре�тенное имущество, в остальном арендатор имеет права и несет обязанности, предусмотренные для покупателя, как если бы он был стороной договора купли-продажи используемого имущества.

Действительный лизинг в правовом отношении должен соответствовать действующему законодательству и экономическому содержание лизинговой формы предпринимательской деятельности.

Исходя из Гражданского кодекса РФ (ст. 665-670), Постановления Правительства Российской Федерации от 29 июня 1995 г. № 633 "О раз�витии лизинга в инвестиционной деятельности" и других нормативных документов, можно с известной долей условности выделить следующие ориентировочные признаки действительного лизинга:

- юридическим собственником имущества в течение всей продолжи�тельности сделки остается лизингодатель, а экономическим — пользователь;

- переданное в лизинг имущество используется только для предпринимательских целей;

- по общему правилу собственник несет весь риск, обладает установи лепными льготами, частично или полностью финансирует первоначальную стоимость объекта (если иное не предусмотрено в договоре);

- лизингодатель имеет нормальный рыночный (средний) уровень прибыли;

- при продлении лизинга учитывается рыночная стоимость объекта на момент пролонгации сделки;

- арендатор может выкупить оборудование только по рыночной цене и не имеет права участвовать в финансировании покупки оборудования лизингодателем;

- стоимость дополнительных услуг арендатору входит в лизинговые платежи (страховка, ремонт и др.);

- арендатор может вычитать арендные платежи из доходов при составлении декларации в налоговую службу.

По характеру лизинговых платежей различают: денежный, компенсационный и смешанный лизинг.

Денежный лизинг имеет место, если все платежи производятся в денежной форме.

Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг.

Смешанный лизинг основан на сочетании денежных и компенсационных платежей, в которых используются элементы бартерной сделки.

По размеру лизинговых сделок на практике различают еще три вида лизинга - мелкий, стандартный (средний), крупный.

Мелкий лизинг (до 100-250 млн. руб.) широко распространен во многих странах. Предметом таких сделок обычно является непроизводственное, т.е. не задействованное в процессе производства, оборудование - компьютеры, оргтехника, телефонные станции, системы без�опасности, оснащение офисных помещений.

В настоящее время в России рынок мелких лизинговых сделок огра�ничен. С одной стороны, работа в этом секторе рынка подразумевает постоянное заключение большого количества новых договоров. Это в свою очередь требует высокой технологичности в работе лизинговой компания, стандартизации и упрощении процедур поиска, рассмотре�ния, одобрения, заключения и исполнения лизинговых сделок, что се�годня недоступно многим лизинговым компаниям, весь штат которых состоит из 1-2 руководителей, 2-3 исполнителей и 1-2 бухгалтеров.

Лизинговые компании очень неохотно занимаются мелкими сдел�ками, поскольку при обычном подходе объем работы по оформлению и исполнению любой мелкой сделки не намного меньше, чем объем работы по средней сделке, в то время как масса прибыли гораздо мень�ше. С другой стороны, потенциальные клиенты не имеют достаточной информации о самой возможности взять в лизинг один или несколько компьютеров, офисную телефонную станцию или другое аналогичное оборудование, и в результате они обходятся собственными средствами и не предъявляют спроса на лизинговые услуги в данном секторе.

Между тем в развитых странах сектор мелких сделок является за�метной частью лизинговой индустрии, хотя, например, в Великобри�тании в самом начале своего становления лизинговые компании ори�ентировались только на крупные и гораздо реже — средние сделки, как это происходит в России сегодня. Сегодня причина, по которой ли�зинговые компании стали работать в этом секторе, заключается в том, что они научились работать на нем: заключая большое количество мел�ких сделок, они получают относительно менее рискованный бизнес, приносящий повышенную норму прибыли.

Стандартный лизинг располагается в диапазоне 250 млн. — 25 млрд. руб., что соответствует цене таких популярных видов оборудования, как мини-пекарня, завод по розливу воды и др.

Подбор клиентов осуществляется лизинговыми компаниями в основном через филиальную сеть родственного (и финансирующего) банка. Работая с клиентами "своего" банка, лизинговые компании, с одной стороны, получают доступ к большому числу клиентов с относительно известной кредитной историей и, с другой стороны, оптимизируют процесс среднесрочного кредитования для связки "банк – дочерняя лизинговая компания" посредством использования специальной техники ценообразования и защиты от кредитных рисков. Фактически ряд банков (Сбербанк, Мосбизнесбанк) осуществляет среднее срочное (по современным российским понятиям это 2—3 года) кредитование своих клиентов на цели приобретения оборудования преимущественно через свои дочерние лизинговые компании.

Крупные лизинговые сделки (от 200 млрд. руб.) ориентированы нате кие объекты, как самолеты, суда, энергетическое оборудование и т.д.1 Работа в этом секторе рынка требует наличия больших финансовых ресурсов, а также серьезной подготовки специалистов лизинговых компаний, способных создать для отдельных заказчиков специальные финансовые схемы.

Можно с уверенностью сказать, что в России и отличие от стран с развитой инфраструктурой лизинга рынка крупных лизинговых сделок не существует. В 1994 г. общая сумма новых договоров, заключенный 15 лизинговыми компаниями, входящими в состав Российской ассоциации лизинговых компаний (Рослизинг), составила менее 50 млрд. руб.

Крупные лизинговые сделки, естественно, не могут заключаться на 1—2 года, поскольку дорогостоящее оборудование не может окупить себя за такой короткий срок.

Лизинг, содействующий сбыту, является составной частью деловой активности любой лизинговой компании как за рубежом, так и в России. Он исходит из того, что если в основе любой лизинговой сделки лежит потребность не известного вначале для лизинговой компании j клиента в некотором оборудовании, то сбыт лизинговой услуги, невозможный без выхода на такого клиента, следует сосредоточить там же где происходит сбыт самого оборудования, т.е. у его продавца (поставщика). При правильной организации отношении для лизинговой компании сотрудничество с продавцом оборудования означает постоянный приток новых клиентов, а также возможность получить скидки от обычных цен реализации, которые могут быть распространены на клиентов (следовательно, условия лизинга будут более привлекательными для них), а могут быть сохранены в качестве дополнительного доходе лизинговой компании. Для продавца оборудования сотрудничеством лизинговой компанией означает возможность предложить, пусть и не от своего имени, внешнее финансирование сделки купли-продажи.

Возобновляемый лизинг предусматривает периодическую замену оборудования по заявке арендатора новыми, более совершенными образцами того же рода.

Револьверный лизинг, пли лизинг с последовательной заменой имущества отличается от возобновляемого лизинга тем, что предоставляет право пользователю по истечении определенного срока обменять арендуемое имущество на другое оборудование, которое в соответствии с технологическими особенностями процесса производства последовательно необходимо арендатору.

Персональный лизинг основывается на предоставлении лизпнгополучателю рабочих и специалистов, работающих по найму. Этот особый вид сделки является по сути продажей рабочей силы не самими работниками, а лизинговой компанией, в штате которой они состоят или специально подобраны для конкретного случая.

Сублизинг имеет место, когда основной лизингодатель сдает оборудование в аренду пользователю не прямо (непосредственно), а через другую лизинговую компанию (схема 11), которая аккумулирует ли�зинговые платежи и перечисляет их основному лизингодателю.

Схема 11. Вариант сублизинговых сделок

Коммерческий прокат осуществляется специализированными лизин�говыми компаниями по многократному предоставлению в пользова�ние чаще всего автомобилей и дорожностроительной техники.

Бытовой прокат — сходная с лизингом форма деятельности, в кото�рой: субъекты сделки — это обычно частные лица, объекты — потреби�тельские товары, срок — до 1 года, по окончании договора объект не выкупается, является публичной сделкой.

Кроме проката определенное сходство с лизингом имеют также рей�тинг и хайринг.

Рейтинг — краткосрочная аренда машин без права их выкупа. Собственником объекта отношений является рейтинговое общество, ко�торое несет расходы по ремонту и обслуживанию имущества. Хайринг — среднесрочная аренда.

Виды лизинга