Разработка сетевого графика организации инвестиционной деятельности на ООО «ЛебГОК ЭЭРЗ»

Содержание

ВВЕДЕНИЕ.............................................................................................................3

1. Теоретико-методологические основы организации проектного финансирования .........................................................................................................4

1.1 Источники и методы финансирования проектов...........................................4

1.2 Особые формы проектного финансирования...............................................10

1.3 Правовые основы проектного финансирования...........................................16

2.Разработка сетевого графика организации инвестиционной деятельности на ООО «ЛебГОК ЭЭРЗ».............................................................................................19

3. Расчет эффективности инвестиционного проекта.............................................29

ЗАКЛЮЧЕНИЕ.......................................................................................................44

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.........................................45

ВВЕДЕНИЕ

Финансирование проектов - один из видов инвестиционной деятельности, которая всегда является рисковой, особенно в нынешних социально-экономических условиях России. Неблагополучный инвестиционный климат, законодательная база, не отвечающая требованиям мировой практики управления проектами, объективные причины, мешающие эффективной реализации проектов.

Актуальность темы курсового проекта заключается в том, что роль проектного финансирования становится главенствующей в финансировании, строительстве и управлении крупными производственными объектами и объектами инфраструктуры.

Целью данного курсового проекта является изучение теоретико-методологических основ организации проектного финансирования, разработка рекомендаций по снижению финансирования проектных рисков.

В данном курсовом проекте были решены следующие задачи:

- изучены источники и методы финансирования проектов;

- рассмотрены правовые основы проектного финансирования;

- разработаны методы снижения рисков проектного финансирования.

Предметом курсового проекта является организация управления проектным финансированием.

Объектом курсового проекта является предприятие ООО «ЛебГОК-ЭЭРЗ»

Информационной базой для написания данного курсового проекта послужили труды отечественных и зарубежных ученых, а также данные предприятия.

1. 1. Теоретико-методологические основы организации проектного финансирования

1.1 Источники и методы финансирования проектов.

Финансирование проектов - один из видов инвестиционной деятельности, которая всегда является рисковой, особенно в нынешних социально-экономических условиях России. Неблагополучный инвестиционный климат, законодательная база, не отвечающая требованиям мировой практики управления проектами, -- объективные причины, мешающие эффективной реализации проектов.

Финансирование проекта должно осуществляться при соблюдении следующих условий:

- динамика инвестиций должна обеспечивать реализации проекта в соответствии с временными и финансовыми ограничениями;

- снижение затрат финансовых средств и рисков проекта должно обеспечиваться за счет соответствующей структуры и источников финансирования и определенных организационных мер, в том числе: налоговых льгот, гарантий, разнообразных форм участия.

Финансирование проекта включает следующие основные этапы:

На первом этапе до представления проекта инвесторам проводится предварительный анализ жизнеспособности проекта. Делается это для того, чтобы определить стоит ли проект дальнейших затрат времени и средств и будет ли потока наличности достаточно для покрытия всех издержек и получения средней прибыли.

Этап планирования реализации проекта охватывает процесс от момента предварительного изучения его жизнеспособности до организации финансирования. На этом этапе проводится оценка всех показателей и рисков по проекту с анализом возможных путей развития экономической, политической и других ситуаций; прогнозируется влияние на жизнеспособность проекта таких факторов, как: процентные ставки по кредитам, темпы роста инфляции, валютные риски и т.д.

После завершения первых двух этапов разрабатываются предложения по организации схемы финансирования проекта.

После организации финансирования по проекту на фазе его реализации осуществляется контроль за выполнением плана и условий финансирования.

Различают:

- государственные бюджетные кредиты на возвратной основе ассигнования из бюджета на безвозмездной основе;

- финансирование по целевым федеральным инвестиционным программам;

- финансирование проектов из государственных международных заимствований;

- акционерное, или корпоративное, финансирование, при котором инвестируется конкретная деятельность отрасли или предприятия, в том числе: участие в уставном капитале предприятия;

- корпоративное финансирование, заключающееся в покупке ценных бумаг;

- проектное финансирование, при котором инвестируется непосредственно проект.

Под проектным финансированием понимается предоставление финансовых ресурсов для реализации инвестиционных проектов в виде кредита без права регресса, с ограниченным или полным регрессом на заемщика со стороны кредитора.

Под регрессом понимается требование о возмещении полученной в заем суммы. При проектном финансировании кредитор несет повышенные риски, выдавая, с точки зрения традиционных банковских кредитов, необеспеченный или не в полной мере обеспеченный кредит. Погашение этого кредита осуществляет за счет денежных потоков, образующихся в ходе эксплуатации объекта инвестиционной деятельности.

В зависимости от того, какую долю риска принимает на себя кредитор, выделяют 3 формы проектного финансирования:

Формы проектного финансирования:

1) Финансирование с полным регрессом на заемщика - наиболее распространенная форма проектного финансирования. Этой форме отдают предпочтение ввиду быстроты и простоты получения необходимых средств для финансирования проекта, и, кроме того, стоимость этой формы финансирования ниже, чем у двух других.

Применяется такая форма финансирования в следующих случаях:

предоставление средств для финансирования малоприбыльных или некоммерческих проектов, заказчики которых имеют возможность погасить кредиты за счет других доходов заемщика. К таким относятся, например, проекты, имеющие социальную направленность;

предоставление средств в форме экспортного кредита. Многие специализированные агентства по предоставлению экспортных кредитов имеют возможность принимать на себя риски проектов без дополнительных гарантий третьих сторон, но при этом согласны предоставить средства только в такой форме;

недостаточная надежность гарантий, выданных по проекту;

предоставление средств для небольших проектов, весьма чувствительных даже к небольшому увеличению расходов.

2)При проектном финансировании без какого-либо регресса на заемщика кредитор не имеет никаких гарантий от заемщика и принимает на себя почти все риски, связанные с реализацией проекта. Эта форма финансирования имеет высокую стоимость для заемщика, так как кредитор надеется получить соответствующую компенсацию за высокую степень риска.

Без регресса на заемщика финансируются обычно проекты, имеющие высокую прибыльность и дающие в результате реализации конкурентоспособную продукцию.

Необходимы следующие условия, чтобы кредиторы пошли на риск вложения средств в такой проект:

использование хорошо отработанной технологии, позволяющей выпускать конкурентоспособную продукцию;

возможность оценить риск строительства, риск вывода на проектную мощность, а также риски, связанные с функционированием проекта;

конечная продукция должна иметь легко оцениваемый рынок и быть легко реализуемой, так как только в этом случае можно определить ценовые риски;

существуют надежные договоренности с поставщиками сырья, комплектующих, энергоносителей и на них установлены определенные цены;

политическая стабильность в стране.

3)В настоящее время широкое распространение получает проектное финансирование с ограниченным регрессом на заемщика. В этом случае в ходе финансирования проекта оцениваются все риски, связанные с его реализацией, и распределяются между всеми участниками проекта таким образом, чтобы каждый мог брать на себя зависящие от него риски.

Популярность формы финансирования проекта с ограниченным регрессом на заемщика объясняется меньшим воздействием на финансовое положение заемщика по сравнению с другими формами.

В отличие от традиционных видов кредитования, проектное финансирование не только позволяет оценить платежеспособность заемщика, рассмотреть весь инвестиционный проект, риски по нему, но и позволяет прогнозировать результат.

Все это дает возможность не только создать жизнеспособное предприятие, но и привлечь инвесторов.

Методы проектного финансирования стали использоваться на Западе в начале 80-х гг. для описания различных типов финансовых операций, которые давали возможность инициаторам проектов снизить расходы на погашение долговых обязательств, воспользоваться поддержкой финансово-кредитных организаций, включая прямую или косвенную бюджетную поддержку.

Методом финансирования называется способ, которым привлекаются недостающие финансовые ресурсы при реализации инвестиционного или инновационного проекта, решении текущих и перспективных задач в бизнесе.

Сегодня выделяют следующие основные методы финансирования:

- самофинансирование, т. е. использование в качестве источника финансирования собственных средств инвестора (из средств бюджета и внебюджетных фондов -- для государства, из собственных средств -- для предприятия);

- акционирование и долевое финансирование;

- кредитное финансирование за счет банковских кредитов, средств, полученных от выпуска облигаций;

- лизинговое финансирование;

- финансирование из бюджета;

- комбинированное финансирование, когда используется несколько перечисленных способов;

- проектное финансирование - особый метод финансирования, связанный обычно с реализацией крупных строительных проектов.

Указанные методы финансирования строятся на использовании различных источников финансовых средств, которые могут быть внешними и внутренними, при этом каждый источник средств имеет собственные преимущества и недостатки.

Преимущества и недостатки внешних источников финансирования:

Различные методы финансирования используют различные источники средств, в зависимости от целей компании и оценки плюсов и минусов каждого способа привлечения ресурсов в конкретной ситуации.

Итак, проектное финансирование выражает обеспеченность экономической и технической жизнеспособностью предприятия, позволяющей генерировать денежные потоки, достаточные для обслуживания своего долга.

1.2 Особые формы проектного финансирования

В настоящее время, под воздействием современной научно-технической революции существенно возрастает роль лизинга как новой формы хозяйственной деятельности. Машины, оборудование из-за высокой стоимости трудно реализовать.

Лизинговые компании закупают и предоставляют в аренду оборудование для использования его в производственных целях. Этот способ финансирования инвестиций позволяет арендатору значительно сократить единовременные затраты, избежать потерь, связанных с моральным старением средств производства.

Лизинг - взаимовыгодная форма аренды. Арендодатель получает доход с неиспользуемого оборудования, а арендатор может начать свое дело или расширить производство со значительно меньшими вложениями.

Лизинг появился в начале 50-х годов в США, а с 60-х - в странах Западной Европы. Его возникновение обусловлено потребностью в инвестициях в условиях научно-технического прогресса и невозможностью их полного удовлетворения за счет традиционных методов финансирования - использования собственных и заемных средств.

США принадлежит ведущее место в мировом лизинговом бизнесе - 40%. На втором месте - Япония - 25%, Южная Корея на пятом - 3,9%, на двадцать пятом Китай - 0,3%. В индивидуальных странах и лизинг приходится 25-30 % (а в США-до 50%) ежегодного объема прямых инвестиций. Лизинг резко расширяет инвестиционные возможности предпринимателей, по оценкам специалистов, на 15-20% в мире и на 30% в США[15, с.57].

Лизинг - это:

1) способ финансирования, используемый как один из заемных источников формирования инвестиционных ресурсов, и одновременно,

2) способ эксплуатации дорогостоящих для лизингополучателя средств производства, представляющий собой долгосрочную форму аренды машин и оборудования, купленных арендодателем (лизингодателем) с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора.

С экономической точки зрения, лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При этом лизинг можно рассматривать как специфическую форму финансирования в основные фонды, осуществляемую специальными (лизинговыми компаниями. Приобретая для инвестора машины и оборудование эти компании как бы кредитуют арендатора. При покупке реальных активов в кредит покупатель вносит в установленные сроки платежи в погашение долга. Продавец реальных активов для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды.

В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

- краткосрочная аренда на срок до года - рейтинг;

- среднесрочная аренда на срок от одного года до 1рех лет - хайринг;

- долгосрочная аренда от 3 до 20 лет и более - лизинг.

В рамках долгосрочной аренды различают два основных вида лизинговых операций - финансовый и оперативный.

Инвестиционный (финансовый) лизинг - одна из наиболее перспективных форм привлечения заемных средств и рассматривается как одна из разновидностей долгосрочного кредита, предоставляемого в натуральной форме и погашаемого в рассрочку, и представляет собой соглашение предусматривающее выплату в течение периода своего действия сумм, покрывающих полную стоимость амортизации оборудования им большую ее часть, а также прибыль арендодателя.

Операционный лизинг - соглашение, срок которого короче амортизационного периода объекта аренды.

По истечении срока действия договора инвестиционного (финансового) лизинга арендатор может вернуть объект аренды арендодателю; заключить новое соглашение на аренду данного оборудования; купить объект лизинга но остаточной стоимости.

После завершения срока действия договора операционного лизинга предмет договора может быть возвращен владельцу или вновь сдан в аренду.

В России лизинг не получил столь широкого распространения как можно было ожидать, исходя из его несомненного преимущества по сравнению с кредитованием, - полного обеспечения выделяемых на операцию средств, что существенно сокращает инвестиционные риски. Для перенесения центра тяжести финансовых операций из сферы обращения в реальный сектор экономики (производство) необходимо:

- активное стимулирование участия, в лизинговых операциях надежных коммерческих банков и страховых компаний. Деньги, которые они не рискуют вкладывать в промышленность напрямую, должны попадать в производство через лизинговые компании;

- введение в рамках реализации государственных инвестиционных программ государственные практики закупок капиталоемкого оборудования с последующей передачей их в лизинг эксплуатирующим это оборудование компаниям (самолетов, судов, турбин, вычислительных центров, изделий сельхозмашиностроения и т.п.).

Термин «форфейтинг» получил название от французского слова - форфэ (aforfait - целиком, общей суммой). Форфейтирование получило широкое распространение с начала 60-х годов во внешней торговле под влиянием усиления конкурентной борьбы экспортерами за рынки сбыта продукции.

Форфейтинг - это:

1) способ финансирования, используемый как один из заемных источников формирования инвестиционных ресурсов; и одновременно,

2) форма трансформации коммерческого кредита в банковский, и представляет собой операцию по оплате кредитной организацией обязательств импортера без права регресса (оборота) долговых и платежных документов па прежнего владельца, то есть, кредитование экспортера путем покупки векселей, акцептованных импортером.

Инвестиционный форфейтинг - является формой кредитования внешней торговли, дающей некоторое преимущество экспортеру, как-то: страхование риска неплатежа, освобождение экспортера от дебиторской задолженности, поддержание фиксированной договором учетной ставки и др. Однако этот вид финансовой операции может быть использован для осуществления торговых сделок и внутри государства.

Сущность форфейтирования:

- покупатель (инвестор), не обладающий в момент заключения контракта необходимой суммой финансовых средств для оплаты приобретаемого крупного объекта сделки, выписывает продавцу комплект векселей, общая стоимость которых равна стоимости продаваемого объекта с учетом процентов за отсрочку платежа, т.е. за предоставленный коммерческий кредит. Сроки платежей по векселям равномерно распределены по времени. Обычно каждый вексель выписывается на срок от полгода до года;

- продавец полученный комплект векселей учитывает в банке без права оборота на себя и сразу получает деньга за реализованный товар. Данная формулировка «без права оборота на себя» освобождает продавца от имущественной ответственности, если банк не сумеет взыскать с векселедателя указанные в векселях суммы. Таким образом, фактически коммерческий кредит оказывает не сам продавец, а банк, согласившийся учесть комплект векселей и взявший весь риск на себя. Если покупатель не является первоклассным должником, банк, учитывающий векселя, с целью снижения финансового риска может потребовать дополнительной безусловной гарантии платежа от другою финансового института по приобретаемым долговым обязательствам. В этом случае инвестор (покупатель) с целью получении этих гарантий закладывает свои активы в банке, гарантирующем оплату платежей.

Разница в степени кредитного риска по различным категориям должников сказывается на размере дисконтной ставки, по которой долговые обязательств учитываются банком. Кредитование операций «а форфэ» обычно носит средне- или долгосрочный характер - от 1 года до 7 лет.

Форфейтинг для инвестора дорогостоящая форма кредитования, поскольку кредит он получает, в конечном счете, через посредника (банки).

Каждая из сторон, участвующих в сделке, имеет свои цели, которые определяются размером получаемого дохода и находят отражение в заключаемом контракте[21, с.57].

Цель продавца - реализовать товар, получить от банка после учета векселей сумму, равную согласованной с инвестором (покупателем) цене товара, и избежать финансового риска. Для достижения этой цели у продавца имеются два пути: повышение договорной цепы на проданный товар и увеличение платы за кредит (увеличение процентной ставки).

Цель покупателя - приобрести товар с минимальными издержками. Покупатель, участвуя в форфейтинговой операции, получает возможность для кредитного финансирования своего венчурного проекта.

Цель банка - получение дисконтного дохода от учета векселей. Эффективность этой операции определяется размером учетной ставки и количеством векселей.

1.3 Правовые основы проектного финансирования

О текущей ситуации в законодательстве можно сказать следующее:

Отсутствие общегражданского законодательства, регулирующего проектное финансирование;

Имеется лишь фрагментарное законодательство об элементах проектного финансирования:

- долевое участие в жилищном строительстве

- инфраструктурные проекты;

-инвестиционные банки фактически находятся вне закона по прямому финансированию проектов;

-нормативные акты Банка России устанавливают такие требования к качеству кредитов, которые являются запретительными для проектного финансирования;

-большинство крупных сделок проектного финансирования заключаются в иностранных юрисдикциях.

Действующее законодательство, правовые и нормативные акты должны в полной мере учитывать закономерности развития отечественной экономики и происходящие в ней рыночные процессы. Основные правила финансирования проектов регулируются Конституцией Российской Федерации, постановлениями Совета Министров РФ, Федеральными законами, существующими подзаконными актами, инструкциями, правилами, положениями и приказами.

Конституция Российской Федерации имеет высшую юридическую силу, прямое действие и применяется на всей ее территории. Законы и иные правовые акты, принимаемые органами государственной власти, не должны противоречить Конституции Российской Федерации. Принятые законы подлежат официальному опубликованию. Любые нормативные правовые акты не могут применяться, если они не опубликованы для всеобщего сведения.

В современных условиях регулирование проектного финансирования осуществляется на основе кодексов (Гражданского кодекса РФ, Трудового кодекса РФ, Налогового кодекса РФ), федеральных законов, указов Президента РФ и постановлений Правительства РФ.

В Гражданском кодексе РФ регулируются основные права и ответственность физических и юридических лиц в сфере производственной и предпринимательской деятельности. Все граждане (физические лица) и юридические лица приобретают и осуществляют свои права своей волей и в своем интересе; они свободны в установлении своих прав и обязанностей на основе договора и в определении любых, не противоречащих законодательству условий договора.

В Трудовом кодексе Российской Федерации изложены основные начала нового трудового законодательства, целью которого являются установление государственных гарантий трудовых прав и свобод граждан, создание благоприятных условий труда, защита прав и интересов работников и работодателей, а также правовое регулирование трудовых отношений при управлении проектами на предприятии.

В Налоговом кодексе Российской Федерации раскрывается сущность и содержание действующих в условиях рынка налоговых отношений, являющихся основным регулятором денежных потоков между производителями и потребителями, между государством и предприятиями, между работодателями и персоналом. Новая система налогов должна способствовать созданию всем производителям и работникам таких экономических условий, чтобы любое предприятие имело возможность осуществлять производственную и управленческую деятельность.

Таким образом, изучив теоретические основы управления проектом можно выделить несколько важных аспектов:

1. Финансирование проектов -- один из видов инвестиционной деятельности, которая всегда является рисковой, особенно в нынешних социально-экономических условиях России.

2. Лизинг - взаимовыгодная форма аренды. Арендодатель получает доход с неиспользуемого оборудования, а арендатор может начать свое дело или расширить производство со значительно меньшими вложениями.

3.Проектное финансирование осуществляется в соответствии с Конституцией Российской Федерации, постановлениями Правительства РФ, Федеральными законами, существующими подзаконными актами, положениями и приказами.

2. Разработка сетевого графика организации инвестиционной деятельности на ООО «ЛебГОК-ЭЭРЗ»

Сетевой график основан на использовании математической модели - графа. Графом называют множество вершин и набор упорядоченных или неупорядоченных пар вершин. Говоря более привычным для инженера языком, граф - это набор кружков (прямоугольников, треугольников и проч.), соединенных направленными или ненаправленными отрезками. В этом случае сами кружки (или другие используемые фигуры) по терминологии теории графов будут называться "вершинами", а соединяющие их ненаправленные отрезки - "ребрами", направленные (стрелки) - "дугами". Если все отрезки являются направленными, граф называется ориентированным, если ненаправленными - неориентированным.

Работа отражает трудовой процесс, в котором участвуют люди, машины, механизмы, материальные ресурсы (проектирование сооружения, поставки оборудования, кладка стен, решение задач на ЭВМ и т. п.) либо процесс ожидания (твердение бетона, сушка штукатурки и т. п.). Каждая работа сетевого графика имеет конкретное содержание. Работа как трудовой процесс требует затрат времени и ресурсов, а как ожидание — только времени. Для правильного и наглядного отображения порядка предшествования работ при построении сети используют изображаемые штриховыми линиями дополнительные дуги, называемые фиктивными работами или связями. Они не требуют ни времени, ни ресурсов, а лишь указывают, что начало одной работы зависит от окончания другой.

Событие выражает факт окончания одной или нескольких непосредственно предшествующих (входящих в событие) работ, необходимых для начала непосредственно следующих (выходящих из события) работ. Событие, стоящее в начале работы, называется начальным, а в конце — конечным. Начальное событие сетевого графика называется исходным, а конечное — завершающим. Событие, не являющееся ни исходным, ни завершающим, называется промежуточным. В исходное событие сетевого графика не входит, а из завершающего не выходит ни одна работа. В отличие от работ, события совершаются мгновенно без потребления ресурсов.

Под путём понимают любую последовательность работ в сетевом графике, при которой конечное событие каждой работы совпадает с начальным событием последующей. Продолжительность пути определяется суммой продолжительностей составляющих его работ. Путь наибольшей длины между исходными и завершающими событиями называется критическим. Если критическое время не соответствует заданному или нормативному, сокращение сроков производственного процесса необходимо начинать с сокращения продолжительности критических работ.

Виды работ:

- действительная работа в прямом смысле слова (например — подготовка трассы соревнований), требующая затрат труда, материальных ресурсов и времени;

- ожидание — работа не требующая затрат труда и материальных ресурсов, но занимающая некоторое время;

- фиктивная работа (зависимость) — связь между двумя или более событиями, не требующая затрат труда, материальных ресурсов и времени, но указывающая, что возможность начала одной операции непосредственно зависит от выполнения другой (продолжительность такой работы нулевая).

Виды событий:

- исходное событие — начало выполнения комплекса работ;

- завершающее событие — конечное событие, означающее достижение конечной цели комплекса работ;

- промежуточное событие, как результат одной или нескольких работ, представляющих возможность начать одну или несколько непосредственно следующих работ (продолжительность промежуточного события во времени всегда нулевая).

Существуют некоторые базовые правила составления сетевого графика:

- каждая работа должна быть заключена между двумя событиями. В сети не может быть работ, имеющих одинаковые коды;

- в сети не должно быть событий, из которых не выходит ни одной работы, если только это событие не является для данного графика завершающим;

- соответственно, в сети не должно быть события, в которое не входит ни одной работы, если только это событие не является исходным;

- в сетевом графике не должно быть замкнутых контуров.

Любая последовательность работ в сетевом графике, в котором конечное событие каждой работы этой последовательности совпадает с начальным событием следующей за ней работой, называется путем.

Для предложенного мероприятия (внедрение токарно-винторезного станка 1А616 на предприятии) разработаем сетевой график его реализации.

Временные параметры сетевых графиков, используемые в системах СПУ, рассчитываются на основе задаваемых оценок продолжительности выполнения отдельных работ, составляющих данный комплекс.

Увязка каждой отдельной работы со всем комплексом работ достигается на основе расчета следующих временных параметров:

- наиболее раннего срока свершения i-го события сетевого графика ;

- наиболее позднего срока свершения i-го события сетевого графика ;

- наиболее раннего срока начала (i-j) работы сетевого графика ;

- наиболее раннего срока окончания (i-j) работы сетевого графика ;

- наиболее позднего срока начала (i-j) работы сетевого графика ;

- наиболее позднего срока окончания (i-j) работы сетевого графика ;

- резерва времени на свершение i-го события R(i-j);

- общего резерва времени (i-j) работы;

- частного резерва времени (i-j) работы первого вида;

- частного резерва времени (i-j) работы второго вида;

- полного резерва времени пути ;

- коэффициента напряженности (i-j) работ, лежащих на некритическом пути ;

Результатом построения сетевого графика должно стать создание эффективной организационной структуры для управления командой проекта для предприятия.

Все вышеперечисленные параметры рассчитываются табличным методом. Этот метод характеризуется большей наглядностью и компактностью. В табличной форме, как правило определяются следующие параметры:

; ; ; ; R(i-j); ;

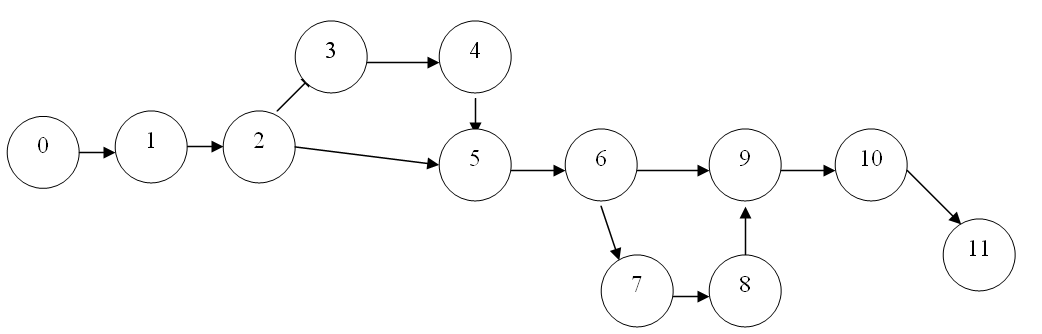

Рис 2.1 Сетевой график мероприятия в инвестиционной деятельности управления проектами

Составим таблицу перечня работ для мероприятия и сведем их в таблицу 2.1

Таблица 2.1

Перечень работ для мероприятия на ООО «ЛебГОК-ЭЭРЗ»

|

№

|

Код работы

|

Работа

|

Номера пред. работ

|

Трудоемкость,

человек недель

|

Численность

исполнителей

|

Продолж. Выпуска работ, недель

|

|

1

|

0-1

|

Создание команды проекта для распределения денежных средств в управлении проектами

|

0

|

2

|

1

|

2

|

|

2

|

1-2

|

Разработка мероприятия по внедрению нового оборудования

|

0-1

|

24

|

4

|

6

|

|

3

|

2-3

|

Рассмотрение цены предлагаемого оборудования

|

1-2

|

2

|

2

|

1

|

|

4

|

3-4

|

Оценка качества предлагаемого оборудования

|

2-3

|

4

|

2

|

2

|

|

5

|

4-5

|

Выбор наиболее оптимального варианта поставки

|

3-4

|

6

|

2

|

3

|

|

6

|

2-5

|

Планирование предполагаемых затрат на содержание и эксплуатацию оборудования

|

1-2

|

12

|

2

|

6

|

|

7

|

5-6

|

Переговоры специалиста по финансам с руководителем предприятия и инженером

|

2-4,

4-5

|

2

|

2

|

1

|

|

8.

|

6-7

|

Определение состава поставщиков

|

5-6

|

2

|

2

|

1

|

|

9.

|

7-8

|

Переговоры с поставщиками

|

6-7

|

4

|

2

|

2

|

|

10

|

8-9

|

Заключение договора с поставщиками

|

7-8

|

2

|

2

|

1

|

|

11

|

6-9

|

Формирование заказа на доставку оборудования

|

5-6

|

8

|

2

|

4

|

|

12

|

9-10

|

Установка оборудования

|

6-9,

8-9

|

9

|

3

|

3

|

|

13

|

10-11

|

Пуско-наладочные работы

|

9-10

|

18

|

9

|

2

|

Таблица 2.2

Расчет параметров сетевого графика

|

Количество

предыдущих

работ

|

Код

работы

|

|

|

|

|

|

|

Даты

и

|

|

|

i

|

j

|

|

|

|

|

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

-

|

0

|

1

|

2

|

0

|

2

|

0

|

2

|

0

|

11.01-01.02

|

|

1

|

1

|

2

|

6

|

2

|

8

|

2

|

8

|

0

|

02.02-11.03

|

|

1

|

2

|

3

|

1

|

8

|

9

|

8

|

9

|

0

|

12.03-22.03

|

|

1

|

3

|

4

|

2

|

9

|

11

|

9

|

11

|

0

|

23.03-31.03

|

|

1

|

4

|

5

|

3

|

11

|

14

|

11

|

14

|

0

|

01.04-20.04

|

|

1

|

2

|

5

|

6

|

8

|

9

|

8

|

9

|

0

|

11.03-19.03

|

|

2

|

5

|

6

|

1

|

14

|

15

|

14

|

15

|

0

|

21.04-29.04

|

|

1

|

6

|

7

|

1

|

15

|

16

|

15

|

16

|

0

|

30.04-10.05

|

|

1

|

7

|

8

|

2

|

16

|

18

|

16

|

18

|

0

|

11.05-28.06

|

|

1

|

8

|

9

|

1

|

18

|

19

|

18

|

19

|

0

|

31.05-28.06

|

|

1

|

6

|

9

|

4

|

15

|

19

|

15

|

19

|

0

|

29.04-18.05

|

|

2

|

9

|

10

|

3

|

19

|

22

|

19

|

22

|

0

|

29.06-27.07

|

|

1

|

10

|

11

|

2

|

22

|

24

|

22

|

24

|

0

|

28.07-25.08

|

Таблица для расчета параметров сетевого графика состоит из 10 вертикальных граф. Помимо расчетных параметров графика в таблице представляются коды работ (графа 2,3), кол-во работ, предшествующих данной работе (графа 1), календарные даты наиболее раннего начала и окончания работ (графа 10). Запись кодированных работ производится в определенной последовательности. Сначала записываются все работы, исходящие из исходного события, затем из первого, второго и т.д. строго по возрастанию кодов по всем работам.

Обращает на себя внимание то, что события, которые раннее для каких-либо работ были последующими, через некоторое время для других работ становятся предшествующими. Таким образом, одно и то же событие может выступать в качестве и последующего, и предшествующего событий. Это в значительной степени облегчает расчет м заполнение таблицы.

До начала расчета в графе 1 проставляется количество работ, предшествующих данной. Это можно сделать с помощью графика или кодов записанных работ. Если используется второй случай, необходимо отыскать первую цифру кода рассматриваемой работы (графа 2), в графе 3 по направлению вверх от данной работы. Если искомая цифра встретилась только один раз, значит, данной работе предшествует только одна работа, если два, то две работы и т.д.

После того, как проставлено количество предшествующих работ сетевого графика в графу 4 данной таблицы переносят продолжительность выполнения всех работ (), а затем приступают к определению наиболее ранних сроков начала () и окончания (). Рекомендуется обе графы (5 и 6) заполнять одновременно. Расчет ведется сверху вниз.

Сначала в графе 5 проставляют раннее начало работ, выводящих из сходного события. Оно принимается равным нулю. Вслед за этим определяется наиболее раннее окончание этих работ =+ и результат записывается в графу 6. Дальнейшее заполнение таблицы основано на правиле, согласно которому раннее окончание предшествующей работы является ранним началом последующей работы, т.е =.

Если начальному событию рассматриваемой работы предшествует не одна, а несколько работ, то в качестве выбирается наибольшее значение =max.

Одновременно определяется и раннее окончание работ как сумма их раннего начала и продолжительности самих работ соответственно.

Таким образом, определяется раннее начало и раннее окончание для всех работ сетевого графика. Раннее окончание завершающей работы (6-9), равное 28 неделям, принимается равным и позднему ее окончанию, и длительности критического пути.

Расчет наиболее поздних сроков начала и окончания работ ведется снизу вверх в графах 7 и 8. Сначала для завершающей работы значение ее раннего окончания (графа 6) переносится в графу 8 – наиболее позднее окончание работы. В данном случае .

Наиболее позднее начало завершающей работы (графа 7) определяется как разность между ее поздним окончанием и длительности самой работы:

=-=26-2=24

После заполнения граф 7 и 8 производится анализ таблицы – выявляются работы с одинаковыми значениями раннего и позднего окончания. Такие работы являются, как правило, критическими, не имеют резервом времени. Все остальные работы обладают резервом времени и частными резервами времени первого и второго порядка.

Величина полного (общего) резерва времени определяется как разность между наиболее поздним (графа 8) и наиболее ранним (графа 6) сроками окончания работы, или наиболее поздним (графа 7) и наиболее ранним (графа 5) началом работы. Результат записывается в графу 8. После расчета всех параметров сетевого графика в графе 10 проставляются календарные даты.

3. Расчет эффективности инвестиционного проекта

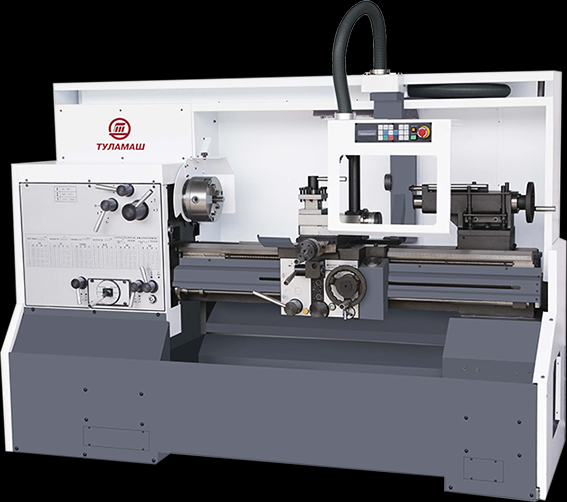

На предприятии ООО «ЛебГОК-ЭЭРЗ» имеется устаревшее оборудование, которое необходимо заменить. В качестве мероприятия предлагается внедрение токарно-винторезного станка 1А616, который наглядно представлен на рисунке 3.1

Рис 3.1 Токарно-винторезный станок модели 1А616

Токарно-винторезный станок модели 1А616 является универсальным станком и предназначен для разнообразных токарных работ в условиях индивидуального и мелкосерийного производства, выполняемых в центрах или в патроне, в том числе для нарезания резьб: метрической, дюймовой, модульной и питчевой.

Без дополнительных сменных колес на станке модели 1А616 можно нарезать резьбы повышенной точности: метрические с шагом от 0,5 до 24 мм; дюймовые с числом ниток на 1 дюйм от 56 до 1; модульные с шагом в модулях от 0,25 до 5,5 мм и питчевые с шагом в питчах от 128 до 2.

Предусмотрена возможность нарезания особо точных резьб путем исключения из кинематической цепи зубчатых передач коробки подач и применения специальных прецизионных сменных зубчатых колес.

Срок реализации проекта – 8 лет (2015-2022). В том числе 3 года (2015-2017) – период инвестирования, 4-8 (2018-2022) года – производственный период. Объем капитальных вложений составит 194000руб.

Этапы их освоения по годам:

в 1 год – 15%, 2 год – 35%, 3год – 50%. Источники финансирования проекта: 1) собственные средства (прибыль - 70%), кредиты банка - 30%. Условия кредитования: ставка - 15% годовых. 2) Вся сумма кредита будет получена в 1 и 3 годах сроках реализации проекта. Кредит предоставляется на 3 года. Период возврата кредита с 4 по 6 года, так как источниками выплаты процентов и погашения основного долга является прибыль, полученная по проекту и амортизация, начисляемая на вновь введенные объекты основных средств. И то и другое имеет место с началом производственного периода. Срок полезного использования основных средств – 8 лет. Амортизация начисляется линейным методом.

Объем производства по годам в натуральных единицах измерения (шт):

2018 г - 5000 шт;

2019-2022– 6000 шт.

Цена за шт, руб – 1320 руб.

Переменные издержки за шт, руб – 540 руб;

Постоянные затраты в год, тыс руб – 500 руб.

Стоимость оборотного капитала составляет 10% от объема продаж в каждом году реализации проекта. Номинальная ставка дисконтирования – 20%.

Предварительно следует выполнить следующие вычисления:

1. Распределить инвестиции по элементам и годам осуществления проекта (табл. 3.1).

Таблица 3.1

Распределение инвестиций по элементам и годам (тыс. руб.)

|

Элементы

инвестиций

|

Годы проекта

|

Итого

|

|

|

Период инвестирования

|

Период производства

|

|

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1.Проектно-изыскательские работы (5%) от суммы вложений

|

97

|

|

|

|

|

|

|

|

97

|

|

2. Приобретение лицензии (2% от суммы вложения)

|

39

|

|

|

|

|

|

|

|

39

|

|

3. Покупка оборудования

|

291

|

679

|

970

|

|

|

|

|

|

1940

|

|

4. Подготовка производства (8% от стоимости инвестиций)

|

|

|

166

|

|

|

|

|

|

166

|

|

5. Прирост оборотных средств

|

|

|

|

660

|

132

|

|

|

|

792

|

|

Итого

|

427

|

679

|

1136

|

660

|

132

|

|

|

|

3034

|

Расчет потребности в оборотном капитале по годам производства:

2018: (5000х1320)х 0,1=660 тыс. руб.

2019: (6000х1320)х 0,1=792 тыс. руб.

Прирост оборотных средств в каждом следующем производственном году определяется как разница между потребностями в оборотном капитале текущего года и предыдущего то есть:

2019: 792-660=132 тыс. руб. (потребность предыдущего года).

2020 792-792=0

2. Определить долю кредита по годам осуществления проекта в стоимостном выражении.

3034х0,3=910 тыс. руб. – сумма кредита в соответствии с исходными данными. Вся сумма используется в 1 и 3 годах:

2015: 3034х0,15 = 455 тыс руб;

2016: 3034х0,15 = 455 тыс руб;

3. Расчет источников финансирования проекта.

Таблица 3.2

Источники финансирования проекта

|

Элементы

инвестиций

|

Годы проекта

|

Итого

|

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1. Прибыль (собственные средства)

|

|

679

|

653

|

660

|

132

|

|

|

|

2124

|

|

2. Кредит

|

427

|

|

483

|

|

|

|

|

|

910

|

|

Итого

|

427

|

679

|

1136

|

660

|

132

|

|

|

|

3034

|

Поскольку потребность в источниках финансирования 1-ого года составляет 427 тыс. руб., а по исходным данным сумма кредита предусмотрена в 455 тыс. руб., ввиду этого несоответствия вносим следующие изменения: в 1 году – 427 тыс. руб. кредитных средств, в 3 году - остальные 483 тыс. руб.

Расчет возврата кредита по годам реализации проекта.

Таблица 3.3

Возврат кредита по годам реализации проекта

|

Элементы

погасительного платежа

|

Годы проекта

|

Итого

|

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1. Сумма основного долга

|

|

|

|

303

|

303

|

304

|

|

|

910

|

|

2. Сумма процентов к уплате

|

|

|

|

264

|

91

|

46

|

|

|

401

|

|

Итого

|

|

|

|

567

|

394

|

350

|

|

|

1311

|

Принимаем способ погашения задолженность банку – равными частями по основному долгу. Расчет суммы возврата основного долга:

910:3=303,33 тыс. руб.

Расчет процентов к уплате:

2018: 427х0,15х3=192 тыс. руб.

483х0,15х1=72 тыс. руб.

2019: (910-303)х0,15= 91 тыс. руб.

2020: (910-303х2)х0,15=46 тыс. руб.

4. План денежных потоков для финансового планирования по 3 видам деятельности проекта:

- производственной;

- инвестиционной;

- финансовой.

Таблица 3.4

План денежных потоков в разрезе 3-х видов деятельности

|

Показатели

|

Годы проекта

|

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

I. Инвестиционная деятельность

|

|

1. Проектно-изыскательские работы

|

-97

|

|

|

|

|

|

|

|

|

2. Приобретение лицензии

|

-39

|

|

|

|

|

|

|

|

|

3. Покупка оборудования

|

-291

|

-679

|

-970

|

|

|

|

|

|

|

4. Подготовка производства

|

|

|

-166

|

|

|

|

|

|

|

5. Прирост оборотных средств

|

|

|

|

-660

|

-132

|

|

|

|

|

6. Итого по инвестиционной деятельности

|

-427

|

-679

|

-1136

|

-660

|

-132

|

|

|

|

|

II. Финансовая деятельность

|

|

7. Прибыль

|

|

679

|

653

|

660

|

132

|

|

|

|

|

8. Кредит

|

427

|

|

483

|

|

|

|

|

|

|

9. Возврат основного долга по кредиту

|

|

|

|

-303

|

-303

|

-304

|

|

|

|

10. Итого по финансовой деятельности

|

427

|

679

|

1136

|

357

|

-171

|

-304

|

|

|

|

III. Производственная деятельность

|

|

11. Выручка

|

|

|

|

6600

|

7920

|

7920

|

7920

|

7920

|

|

12. Себестоимость продаж, всего

А) Пост затраты в год

Б) Пер затраты в год

|

|

|

|

-3200

-500

-2700

|

-3740

-500

-3240

|

-3740

-500

-3240

|

-3740

-500

-3240

|

-3740

-500

-3240

|

|

13. Прибыль от продаж

|

|

|

|

3400

|

4180

|

4180

|

4180

|

4180

|

|

14. Проценты по кредиту

|

|

|

|

-264

|

-91

|

-46

|

|

|

|

15. Прибыль до налогообложения

|

|

|

|

3136

|

4089

|

4134

|

4180

|

4180

|

|

16. Налог на прибыль (20% от продаж)

|

|

|

|

-627

|

-818

|

-827

|

-836

|

-836

|

|

17. Чистая прибыль

|

|

|

|

2509

|

3271

|

3307

|

3344

|

3344

|

|

18. Амортизация на вновь введенное оборудование

|

|

|

|

280

|

280

|

280

|

280

|

280

|

|

19. Чистый денежный поток (Итог по производственной деятельности)

|

|

|

|

2789

|

3551

|

3587

|

3624

|

3624

|

|

20. Сальдо денежной наличности

|

0

|

0

|

0

|

2486

|

3248

|

3283

|

3624

|

3624

|

|

21. Поток реальных денег

|

-427

|

-679

|

-1136

|

2129

|

3419

|

3587

|

3624

|

3624

|

|

22. Коэффициент дисконтирования при i=18%

|

0,847

|

0,718

|

0,609

|

0,516

|

0,437

|

0,370

|

0,314

|

0,260

|

|

23.Дисконтированный поток реальных денег

|

-362

|

-488

|

-692

|

1099

|

1494

|

1327

|

1138

|

942

|

|

24.Дисконтированный денежный поток нарастающим итогом

|

-362

|

-856

|

-1542

|

-443

|

1051

|

2378

|

2888

|

3397

|

|

25. Коэффициент дисконтирования при i=30%

|

0.769

|

0,592

|

0,455

|

0,350

|

0,269

|

0,207

|

0,159

|

0,123

|

|

26.Дисконтированный поток реальных денег

|

-328

|

-402

|

-517

|

745

|

920

|

743

|

576

|

446

|

|

27.Дисконтированный денежный поток нарастающим итогом

|

-328

|

-730

|

-1247

|

-502

|

418

|

1161

|

1737

|

2183

|

|

28. Коэффициент дисконтирования при i=50%

|

0,667

|

0,444

|

0,296

|

0,198

|

0,132

|

0,088

|

0,059

|

0,039

|

|

29.Дисконтированный поток реальных денег

|

-285

|

-301

|

-336

|

-422

|

451

|

316

|

214

|

141

|

|

30.Дисконтированный денежный поток нарастающим итогом

|

-285

|

-586

|

-922

|

-500

|

-49

|

267

|

481

|

622

|

|

31. Коэффициент дисконтирования при i=70%

|

0,588

|

0,346

|

0,204

|

0,120

|

0,070

|

0,044

|

0,024

|

0,014

|

|

32.Дисконтированный поток реальных денег

|

-251

|

-235

|

-232

|

255

|

239

|

147

|

87

|

51

|

|

33.Дисконтированный денежный поток нарастающим итогом

|

-251

|

-486

|

-718

|

-463

|

-224

|

-77

|

10

|

61

|

|

34. Коэффициент дисконтирования при i=80%

|

0,556

|

0,309

|

0,171

|

0,095

|

0,053

|

0,029

|

0,016

|

0,009

|

|

35.Дисконтированный поток реальных денег

|

-237

|

-210

|

-194

|

202

|

181

|

104

|

58

|

33

|

|

36.Дисконтированный денежный поток нарастающим итогом

|

-237

|

-447

|

-641

|

-439

|

-258

|

-154

|

-96

|

-63

|

Расчет выручки от продаж:

2018: 1320х5000=6600 тыс. руб.

2019-2022: 1320х600=7920 тыс. руб.

Расчет суммы переменных затрат:

2018: 5000х540=2700 тыс. руб.

2019-2022: 6000х540=3240 тыс. руб.

Расчет годовой суммы амортизации. Способ начисления линейный. Срок полезного использования – 8 лет. Расчет первоначальной стоимости амортизационных объектов: 427+679+1136+2242 тыс. руб.

2242:8=280 тыс. руб.

5. Определить сальдо денежной наличности.

Сальдо денежной наличности по шагам планирования проекта определяется суммированием итогов по всем видам деятельности: инвестиционной, финансовой, производственной. (строка 20 таблицы плана денежных потоков).

6. Оценка финансовой состоятельности проекта .

Финансовая состоятельность проекта определяется по сальдо денежной наличности. Заданный проект финансово состоятельный по всем шагам планирования, так как сальдо денежной наличности по шагам больше или равно 0.

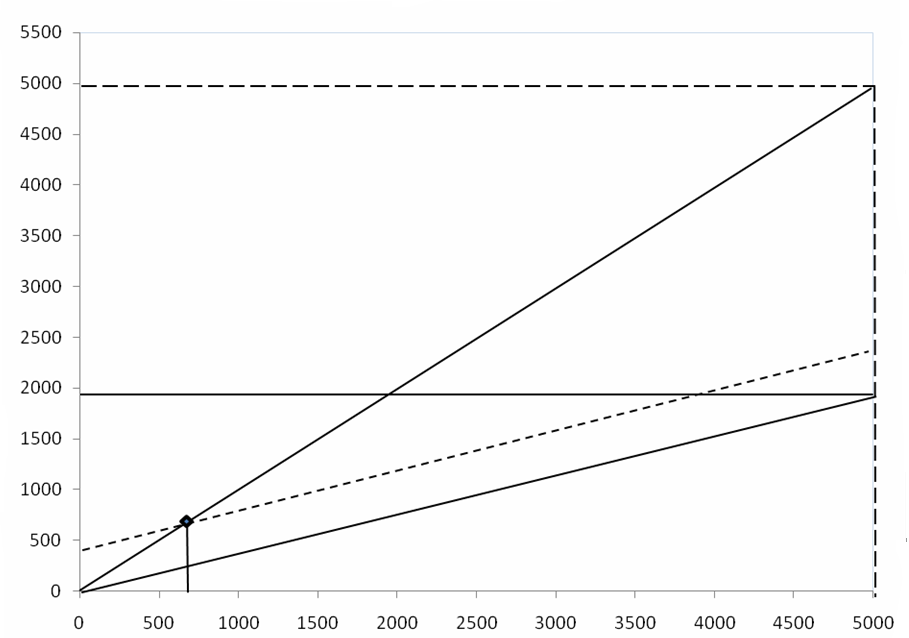

7. Определение точки безубыточности.

Рис 3.2 График точки безубыточности

8. Определить приемлемость проекта по критерию NPV

Согласно таблице денежных поток расчетное значение NPV=3397 тыс руб

9. Вычислим индекс рентабельности и период окупаемости проекта.

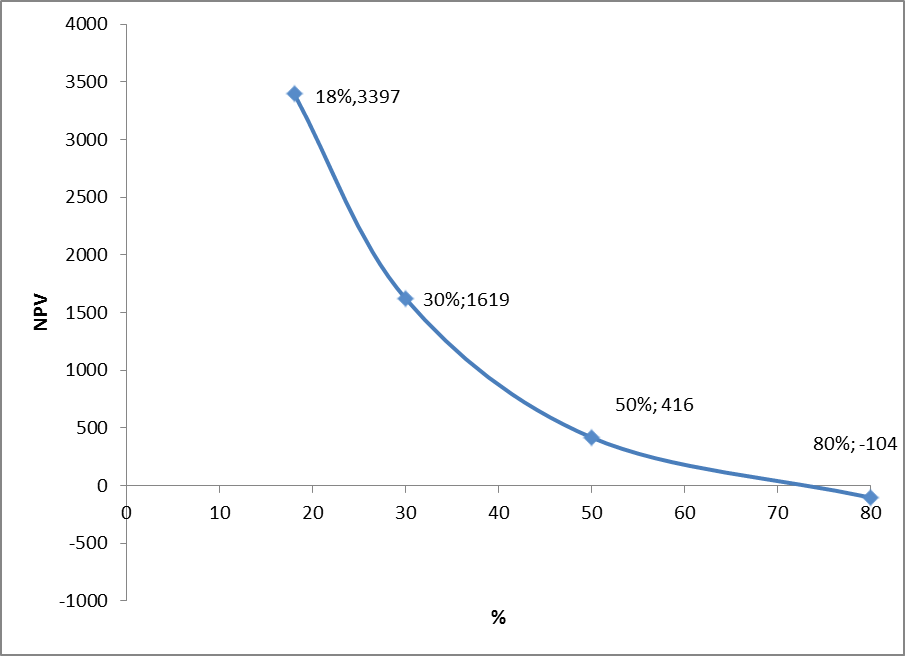

11. Определить внутреннюю норму доходности

Принимаем в качестве и .

и

Рис 3.3 Графическое определение IRR

11. Построить финансовый профиль проекта

Построение финансового профиля проекта - графическое отображение дисконтированных потоков реальных денег нарастающим итогом по выбранной для оценки проекта ставки дисконтирования.

Рис 3.4 Финансовый профиль проекта

В целом по всем показателям данный проект показал состоятельность, поэтому он может рассматриваться как выгодный и прибыльный.

ЗАКЛЮЧЕНИЕ

Курсовой проект состоит из двух частей – теоретической и практической. В теоретической части освещались вопросы, связанные с Организация управления проектным финансированием.

Финансирование проектов - один из видов инвестиционной деятельности, которая всегда является рисковой, особенно в нынешних социально-экономических условиях России. Неблагополучный инвестиционный климат, законодательная база, не отвечающая требованиям мировой практики управления проектами, -- объективные причины, мешающие эффективной реализации проектов.

Сегодня выделяют следующие основные методы финансирования:

- самофинансирование, т. е. использование в качестве источника финансирования собственных средств инвестора (из средств бюджета и внебюджетных фондов -- для государства, из собственных средств -- для предприятия);

- акционирование и долевое финансирование;

- кредитное финансирование за счет банковских кредитов, средств, полученных от выпуска облигаций;

- лизинговое финансирование;

- финансирование из бюджета;

- комбинированное финансирование, когда используется несколько перечисленных способов;

- проектное финансирование - особый метод финансирования, связанный обычно с реализацией крупных строительных проектов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Васина А.А. Финансовая диагностика и оценка проектов./А.А. Васина. – СПб: Питер, 2014. – 447 с.

2. Воронов К. В. Коммерческая оценка инвестиционных проектов. Основные положения методики./К.В.Воронов – СПб: ИКФ «АЛЬТ», 2010. – 207 с

3. Воропаев В.И. Управление проектами в России. М.: "Аланс", 2012 - 225 с.

4. Грей К.Ф. Управление проектами./ К.Ф.Грей, Э.У.Ларсон. – М: ДИС, 2011 г. – 528 с.

5. Липсиц И.В., Косов В.В. Инвестиционный проект. Методы подготовки и анализа. М.: "Бек", 2010 - 294 с.

6. Локк Д. Основы управления проектами./ Д. Локк. – М: Hippo, 2013. – 242 с.

7. Мазур И.И., Шапиро В.Д. и др. Управление проектами (справочник для профессионалов). М.: "Высшая школа", 2011 - 880 с.

8. Покровский М.А. Основы управления проектами. Учебное пособие. Под ред. Фалько С.Г. М.: Изд-во МГТУ им. Баумана, 2010, 304 с.

9. Попов Ю.И. Управление проектами: Учеб. пособие/ Ю.И. Попов, О.В. Яковенко. – М.: ИНФРА-М, 2014. – 208 с.

10. Потапов С.В. Как управлять проектом. / С.В. Потапов. – М.: Эксмо, 2010. – 160 с.

11. Управление проектом. Основы проектного управления: учебник / кол. авт.: под. ред. проф. М.Л.Разу. – М.: КНОРРУС, 2012. – 768 с.

12. Ципес Г. Л. Управление проектами: стандарты, методы, опыт./ Г. Л. Ципес, А. С. Товб. – М: Олимп-Бизнес, 2011 г. – 239 с.

13. Шапиро В.Д. Управление проектами./ В.Д. Шапиро, И.И. Мазур, Н. Г. Ольдерогге. – СПб.: «ДваТрИ», 2012. – 664 с.

Разработка сетевого графика организации инвестиционной деятельности на ООО «ЛебГОК ЭЭРЗ»