Проблеми та напрями удосконалення системи управління зовнішньоторговельними ризиками України

PAGE \* MERGEFORMAT 2

ЗМІСТ

ВСТУП

РОЗДІЛ 1. Система зовнішньоторговельних ризиків України та методи їх страхування………………………………………………………………………….7

1.1. Сутність зовнішньоторговельних ризиків…………………………………….7

1.2. Метод страхування зовнішньоторговельних ризиків……………………….14

РОЗДІЛ 2. Стан зовнішньоторговельних ризиків України та методів їх страхування…………………………………………………………………………25

2.1. Класифікація джерел ризику зовнішньоторговельних операцій…………...25

2.2. Аналіз управління ризиками зовнішньоторговельних операцій України та їх страхування…………………………………………………………………………32

2.3. Розвиток та ризики міжнародної співпраці України у сфері альтернативної енергетики…………………………………………………………………..............46

РОЗДІЛ 3. Проблеми та напрями удосконалення системи управління зовнішньоторговельними ризиками України……………………………………51

3.1. Механізм зниження зовнішньоторговельних ризиків………………………51

3.2. Напрями розвитку міжнародної співпраці України у сфері альтернативної енергетики і шляхи мінімізації ризиків…………………………………………...57

ВИСНОВКИ………………………………………………………………………63

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ…………………………………………..65

ДОДАТКИ

План

ВСТУП

РОЗДІЛ 1. Система зовнішньоторговельних ризиків України та методи їх страхування………………………………………………………………………….7

1.1. Сутність зовнішньоторговельних ризиків…………………………………….7

1.2. Метод страхування зовнішньоторговельних ризиків……………………….14

РОЗДІЛ 2. Стан зовнішньоторговельних ризиків України та методів їх страхування…………………………………………………………………………25

2.1. Класифікація джерел ризику зовнішньоторговельних операцій…………...25

2.2. Аналіз управління ризиками зовнішньоторговельних операцій України та їх страхування…………………………………………………………………………32

2.3. Розвиток та ризики міжнародної співпраці України у сфері альтернативної енергетики…………………………………………………………………..............46

РОЗДІЛ 3. Проблеми та напрями удосконалення системи управління зовнішньоторговельними ризиками України……………………………………51

3.1. Механізм зниження зовнішньоторговельних ризиків………………………51

3.2. Напрями розвитку міжнародної співпраці України у сфері альтернативної енергетики і шляхи мінімізації ризиків…………………………………………...57

ВИСНОВКИ………………………………………………………………………63

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ…………………………………………..65

ДОДАТКИ

ВСТУП

Розвиток економіки України на сучасному етапі орієнтований на модернізацію економіки з врахуванням сучасних світових тенденцій та підвищення ефективності зовнішньоторговельної діяльності. Із основних чинників економічного росту держави можна виокремити наступні: розширення зовнішньої торгівлі, підвищення конкурентоспроможності зовнішньоекономічного комплексу, а також інтеграція України в систему світових господарських зв’язків.

У проведенні міжнародних розрахунків неможливо уникнути ризиків. Ризик існує як для імпортера, так і для експортера (кредитора і позичальника, агента і контрагента). Ризик або небезпека зазнати втрат може залежати як від самого контрагента за контрактом, так і від політичної та економічної ситуації в країні чи в інших державах. За наявності, в принципі, однакових видів ризиків, причини їх виникнення для продавця і покупця різні.

Участь в міжнародному бізнесі зобов’язує вітчизняних суб’єктів господарювання враховувати множину факторів і показників. Це необхідно для оцінки потенційних ризиків, які можуть виникнути в ході такої співпраці. Учасники зовнішньоекономічної діяльності можуть зазнавати впливу наступних груп ризиків: державний, банківський, валютний, конкурентний, ризик контрагента. В зв’язку з тим, що суб’єкти зовнішньоторговельних операцій піддаються впливу ряду суб’єктивних та об’єктивних ризиків, практика міжнародних економічних відносин виробила різні підходи до вибору стратегії захисту від цих ризиків.

Розвиток економіки України на сучасному етапі характеризується високою ризиконасиченістю, яка виникає через недбалість підприємців та їх контрагентів, нестабільність законодавчої бази держави в цілому. Наслідком є недовірливе відношення до українських виробників як до солідних партнерів на зовнішньому ринку. Необхідність виходу на зовнішній ринок українських виробників очевидна: це й підвищення конкурентоспроможності товарів, й своєрідна реклама держави-виробника, й надходження в іноземній валюті, завдяки яким можна підтримувати високий курс національної валюти, розвивати виробництво вітчизняної продукції, при необхідності, придбати комплектуючі за кордоном.

У практиці господарювання країн із ринковою економікою знаходить повне підтвердження факт, що присутність ризику в діяльності вільних суб'єктів ринку з метою одержання максимально можливих результатів є складовою частиною їх стратегії і тактики. Однак, якщо при існуванні ризиконасиченості діяльності не провадиться її всебічний аналіз, не враховуються всі можливі наслідки ризикових дій та комплексна характеристика конкретного суб'єкта ринку, то вона призводить до непередбачуваних, у більшості випадків, негативних наслідків.

Існуючі теорії визначення, виміру та управління ризиками не дають вичерпних рекомендацій по здійсненню раціональної діяльності та функціонуванню систем управління в умовах ризику або невизначеності, тому розробка проблем ефективної оцінки ризику в управлінні ризиконасиченими ситуаціями робить певний внесок у розвиток науки управління, підготовки та перепідготовки управлінських кадрів.

Метою курсової роботи є: дослідження і поглиблення теоретичних, організаційно-економічних засад та розробка обгрунтованих пропозицій щодо удосконалення системи управління ризиками зовнішньоекономічної діяльності підприємств з урахуванням впливу невизначеності середовища.

Основними завданнями курсової роботи є:

- проведення аналізу і синтезу зарубіжних і вітчизняних теоретичних досліджень проблеми ризику;

- визначення взаємозв'язків і взаємозалежності факторів зовнішнього та внутрішнього середовища, їх впливу на величину ризику зовнішньоекономічної діяльності підприємства;

- уточнення поняття ризику як економічної категорії;

- проведення класифікації системи ризиків з виділенням в ній місця ризиків зовнішньоекономічної діяльності;

- здійснення класифікації ризиків зовнішньоторговельної угоди промислового підприємства;

- визначення показників якісної та кількісної оцінки ризику зовнішньоторговельної угоди;

- проведення комплексної оцінки існуючих методів розрахунку ризику зовнішньоторговельної угоди та вибір оптимального виду контрактів у ризикованій ситуації;

- розробка методичних рекомендації щодо оцінки ризику зовнішньоторговельної угоди та форми контракту, що складається, для запобігання або зниження негативних наслідків ризику.

Розробка правил економічної та соціальної поведінки системи управління в умовах ризиків зовнішньоторговельних операцій на ринку, обгрунтування оптимальної управлінської стратегії, що дозволяє усунути негативні наслідки зовнішніх та внутрішніх факторів функціонування, набувають особливої актуальності. В міру розвитку ринкових відносин в Україні та розширення кількості суб'єктів підприємницької діяльності, що займаються зовнішньою торгівлею, з'являються нові фактори, які впливають на функціонування підприємств-експортерів - це, насамперед, частота прийняття рішень, пов'язаних з зовнішньоторговельними ризиками, що збільшується з подальшим розвитком підприємництва. Ігнорування питань вчасного визначення ступеня допустимого ризику може привести до банкрутства підприємства або інших менш складних негативних явищ.

РОЗДІЛ 1

СИСТЕМА ЗОВНІШНЬОТОРГОВЕЛЬНИХ РИЗИКІВ УКРАЇНИ ТА МЕТОДИ ЇХ СТРАХУВАННЯ

- Сутність зовнішньоторговельних ризиків

Комерційна, підприємницька діяльність на зовнішньому ринку неминуче пов'язана з ризиками, що загрожують різним майновим інтересам учасників зовнішньоекономічної діяльності. Ризики - це можливі несприятливі події, що можуть відбутися, і в результаті яких можуть виникнути збитки, майнові втрати учасників зовнішньоекономічної діяльності.

Оцінка рівня економічного ризику експортно-імпортних операцій регіону є одним з найважливіших етапів ризикології в зовнішньоекономічній діяльності. Питанням ризикології присвячені праці українських та зарубіжних вчених: Альгіна А.П., Балабанова І.Т, Бланка І.А, Вейл П., Верченка П.І., Вітлінського В.В., Гафта М.Г., Дюбуа Д., Кардаша В.А., Кернса К., Кофмана Л., Льюіса Р.Д., Портера М., Поспєлова Г.С., Рогова М.А., Роуза П., Саати Т, Прада А., Фішберна П., Хакена Г., Холта Р.Н., Юдіна Д.Б., Ястремського О.І.та інш. Визначення ризику, як економічної категорії пропонується як відображення особливості сприйняття заінтересованими суб’єктами економічних відносин об’єктивно існуючих невизначеності та конфліктності, іманентних процесам цілепокладання, управління, прийняття рішень, оцінювання, що обтяжені можливими загрозами і невикористаними можливостями.

З погляду міжнародної торгівлі, ризик експортно-імпортних операцій - небезпека економічних втрат з вини іншої сторони або через зміну політичної, економічної чи іншої ситуації в країні партнера. Відомо, що можливих втрат у зовнішньоекономічній діяльності може зазнати будь-хто з її учасників - експортер, імпортер або обслуговуючий банк [6, с. 42-43]. Тому дуже важливо знати всі типи ризиків, які виникають у процесі міжнародного товарообміну, а також заходи, що дають змогу ці ризики мінімізувати або усувати зовсім.

У процесі укладання зовнішньоторговельних угод експортери та імпортери враховують багато чинників і показників, починаючи з фінансового стану ділового партнера, його позиції на ринку і закінчуючи політичними, економічними та законодавчими умовами його країни. Пильне вивчення контрагента особливо важливе в сучасних умовах, коли стрімкий розвиток світового ринку, постійне удосконалення продукції, що виробляється, спонукають покупців до пошуку нових ділових партнерів, нових постачальників, найбільш привабливих з погляду ціни та якості товару. При оформленні нового торговельного партнерства фірми (підприємства) і банки, які беруть участь у розрахунках, оцінюють насамперед ризики, що можуть виникати у ході такого співробітництва.

Рис.1.1. Основні групи зовнішньоторговельних ризиків

*Примітка: розроблено автором на основі джерела [29]

Ризик країни перебуває за межами банківської системи або конкретного ділового партнера. З позицій міжнародної торгівлі до цього ризику належать політичні та економічні події в конкретній країні, які можуть призвести до втрат під час зовнішньоторговельних операцій. Такі події перебувають, до певної межі, під контролем уряду цієї країни.

Одним з глобальних чинників у галузі міжнародних економічних відносин є політична стабільність у країнах та регіонах, загальний політичний клімат у світі. Політична нестійкість, несприятливі події (війни, революції, націоналізація, ембарго тощо) ставлять під сумнів можливість виконання сторонами своїх зобов’язань за контрактом. Наприклад, експортер не може відвантажити товари через те, що вони можуть бути знищені чи пошкоджені під час воєнних дій або при транзиті. У зв’язку з політичними подіями імпортер не матиме можливості оплатити отриманий товар. З тих самих причин банк експортера не матиме можливості рамбурсувати кошти на банк імпортера, або банк імпортера не зможе здійснити покриття. При оцінці політичних ризиків важливо вивчити політичну ситуацію в країні партнера і країнах транзиту. Мінімізації політичних ризиків може сприяти використання акредитивів, підтверджених банком стабільної країни, форфейтингових угод, експортного страхування і гарантій.

Разом із політичною ситуацією важливу роль у зовнішньоторговельній діяльності відіграють економічні умови країни контрагента, такі як наявність у неї валютних резервів, ступінь конвертованості валюти, інфляція, платіжний баланс тощо. Несприятливі економічні умови, наприклад дія мораторію, зміни у зовнішньоекономічному законодавстві, політика протекціонізму і т. п., можуть завадити імпортеру виконати свої зобов’язання. Експортер, у свою чергу, може не виконати своєї частини контракту через обмеження або заборону експорту.

При торгівлі з економічно несприятливими країнами у світовій практиці використовується більш короткий термін виконання протилежною стороною зобов’язань за контрактом, ніж при угодах з економічно розвинутими державами.

Таким чином, оцінюючи ризикованість банківських операцій з обслуговування зовнішньої торгівлі, насамперед необхідно визначити ризик країни і ризик банку. У міжнародній практиці відомі випадки, коли надійність банку оцінюється вище, ніж надійність країни в цілому. Прикладом може бути Південна Африка на початку 80-х років, де з політичних причин репутація банків була вищою, ніж країни в цілому. В інших випадках банківський ризик і ризик країни оцінюються приблизно однаково.

Незважаючи на те, що банківський ризик перебуває в тісному зв’язку з ризиком країни, банківським спеціалістам його набагато легше оцінити, ніж ризик конкретної країни. Аналіз банківських балансів дає змогу оцінити ліквідність і платоспроможність банку і, як наслідок, передбачити можливе погіршення його позицій. При оцінюванні ризику країни подібний аналіз зробити набагато важче через непередбаченість дій окремих політичних діячів.

Валютний ризик є одним з найважливіших чинників міжнародної торгівлі. На валютні ризики наражаються не тільки торговельні контрагенти, а й банки, державні установи, приватні особи, які мають валютні рахунки. Непередбачені коливання валютних курсів ведуть до прямих втрат одних фірм та банків і прибутків – інших[6, с.44-46].

Валютні ризики - загроза втрат у результаті зміни курсів валют під час виконання контракту. Такі втрати виникають, зокрема, при змінах курсу валюти ціни відносно валюти платежу в період між підписанням зовнішньоторговельного або кредитного контракту і здійсненням платежу за ним. У разі збігу валюти ціни і валюти платежу валютний ризик спричинюється зміною курсу валюти контракту порівняно з національною валютою контрагентів або з падінням купівельної спроможності валют. Якщо валюта ціни і валюта платежу не збігається, експортер зазнає збитків при зниженні курсу валюти ціни відносно валюти платежу, оскільки він отримує менший грошовий еквівалент зафіксованої в контракті вартісної величини. Аналогічним буде валютний ризик для кредитора. Навпаки, для імпортера і боржника валютні ризики виникають при підвищенні курсу валюти ціни відносно валюти платежу, оскільки для її купівлі необхідно заплатити більше національної валюти. У разі збігу валюти ціни і валюти платежу валютний ризик експортера виникає при девальвації валюти контракту відносно його національної валюти. І навпаки, імпортер зазнає збитків, якщо відбувалася ревальвація валюти договору відносно своєї національної валюти.

Найбільшою мірою на валютні ризики наражаються експортери та імпортери готових виробів, особливо машин та обладнання, оскільки подібні контракти, як правило, укладаються за умови відстрочки платежу. Таким чином, чим більший період між підписанням контракту і проведенням платежу за ним, тим вища вірогідність валютних коливань і гостріша необхідність проведення захисних заходів, спрямованих на запобігання валютним ризикам.

При оцінюванні доцільності та ризикованості кожної торговельної операції контрагенти, крім ризику країни, валютного і банківського ризиків, оцінюють ризик свого партнера. У міжнародній торгівлі існують два види ризику контрагентів:

Рис.1.2. Види зовнішньоторговельних ризиків контрагентів

*Примітка: розроблено автором на основі джерела[29]

Ризик неплатежу виникає для експортера, якщо імпортер неспроможний або не бажає здійснити платіж за контрактом. З іншого боку, якщо імпортер зробив авансовий платіж, то він ризикує, бо у разі невиконання контракту експортер може не повернути аванс. Як ефективні заходи зі страхування ризику неплатежу контрагентам доцільно вживати таких заходів: перевіряти інформацію про ділового партнера: про його репутацію, кредитоспроможність, рівень менеджменту, загальний стан галузі промисловості, конкурентоспроможність товару; наполягати на виставленні на користь себе платіжної гарантії, авансової гарантії, перевіряючи при цьому надійність і міжнародний авторитет гаранта; включати до контракту умови, які передбачають застосування до платника штрафів у разі затримання оплати.

Ризик невиконання контракту полягає в невиконанні сторонами умов контракту. Зокрема, імпортер може відмінити або в однобічному порядку змінити замовлення. Експортер з технічних або фінансових причин може не виконати замовлення або виконати його з порушенням терміну і умов поставки, кількості товару, його якості, асортименту, упакування, умов транспортування тощо. Для страхування ризику невиконання контракту підприємствам необхідно включати до контракту умови, що передбачають фінансову відповідальність сторін за його невиконання, а також активно застосовувати банківські гарантії виконання зобов’язань.

У міжнародній торгівлі трапляються й інші види ризиків, наприклад ризик втрати або ушкодження товару в дорозі (ризик доставляння), ризик затримки або втрати документів за акредитивом при їх переказі поштою (поштовий ризик), проблеми з митницею (митний ризик) тощо. Для страхування подібних ризиків удаються до послуг приватних страхових компаній, відправляють документи кількома комплектами кур’єрської пошти та ін. Вибір найефективніших заходів мінімізації ризиків у кожному конкретному випадку залежить від досвіду роботи фірми з кожною країною.

В загальному випадку під оцінкою ризику розуміється систематичний процес виявлення чинників і видів ризику та їх кількісна оцінка, тобто методологія аналізу ризиків поєднує якісний і кількісний підходи. Якісний аналіз ризику (виявлення ризику, визначення потенційних зон ризику, прогнозування негативних наслідків) дає можливість на початковому етапі наочно оцінити ступінь ризикованості по кількісному складу ризиків. На етапі кількісного аналізу ризику обчислюються числові значення величин окремих ризиків і ризику об’єкту в цілому. Також виявляється можливий збиток і дається вартісна оцінка від прояву ризику і, нарешті, завершуючою стадією кількісної оцінки є вироблення системи антиризикових заходів і розрахунок їх вартісного еквівалента. Найбільш поширеними методами кількісного аналізу ризику є статистичні, аналітичні, метод експертних оцінок, метод аналогів.

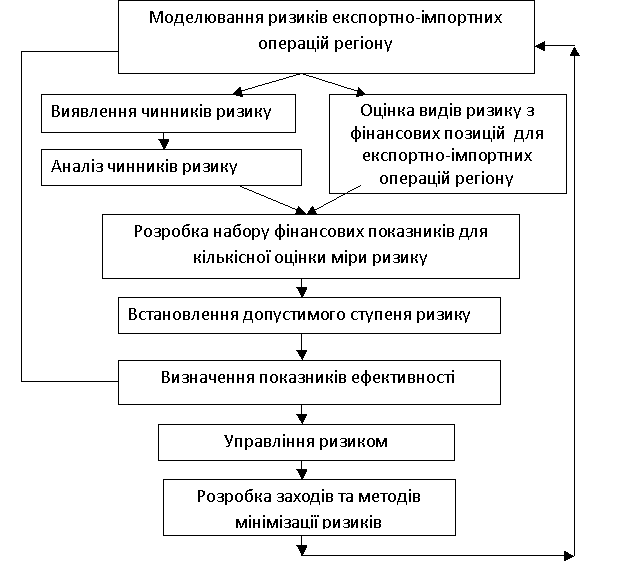

На рис.1.3. представлена схема дослідження ризику експортно-імпортних операцій регіону.

Рис.1.3. Логічно-структурна схема дослідження ризику експортно-імпортних операцій регіону.

*Примітка: розроблено автором на основі джерела [9]

Розглянемо системні показники ступеня ризику:

1) допустимий ризик – це ризик рішення, в результаті нездійснення якого експортеру (імпортеру) загрожує втрата прибутку; в межах цієї зони підприємницька діяльність зберігає свою економічну доцільність, тобто втрати мають місце, але вони не перевищують розмір очікуваного прибутку. Показник допустимого ризику

- імовірність того, що збитки виявляться більшими, ніж їх граничний допустимий рівень.

2) критичний ризик - це ризик, при якому експортер (імпортер) попадає в зону критичного ризику, що характеризується небезпечністю втрат всіх коштів, що були вкладені експортером (імпортером) в проект. Показник критичного ризику

- імовірність того, що збитки виявляться більшими, ніж їх граничний критичний рівень.

3) катастрофічний ризик - ризик, при якому виникає неплатіжоспроможність експортера (імпортера); втрати можуть досягати величини, рівної майновому стану експортера (імпортера). Показник катастрофічного ризику

- імовірність того, що збитки виявляться більшими, ніж граничний катастрофічний рівень.

Зовнішньоторговельні ризики відносяться до числа підприємницьких ризиків, які неодмінно присутні в діяльності будь-якого підприємства. Серед фахівців відсутній узгоджений підхід до трактування суті підприємницьких ризиків, яка, як правило, зводиться до певної події, або до її вірогідності, або до діяльності, або до їх комбінації. Наприклад, Міжнародна федерація асоціацій фахівців з ризик-менеджменту і страхування наводить 14 визначень ризику і 9 визначень ризик-менеджменту [29, с.23]. Підприємницький ризик є невід'ємною рисою підприємницької діяльності, і означає такий його стан, який полягає у існуванні можливості недосягнення запланованих цілей внаслідок впливу на діяльність підприємства тих або інших імовірних подій, що призводить до постійного відтворення стихійності ринкових відносин [30, с. 263-264].

З практичної точки зору, зовнішньоторговельний ризик можемо розглядати як комбінацію події, яка впливає на зовнішньоторговельну діяльність підприємства, імовірності цієї події та її наслідків, що унеможливлюють досягнення запланованих цілей в сфері зовнішньої торгівлі і в остаточному підсумку позначаються на доходах власників підприємства.

1.2.Методи страхування зовнішньоторговельних ризиків

Здійснення економічної діяльності завжди пов’язане з певним ступенем зовнішньоторговельного ризику. Кожний суб’єкт керування обирає для себе певний спосіб для зниження ступеня ризику.

Для зменшення можливих зовнішньоторговельних ризиків використовують наступні методи:

Таблиця 1.4.

Методи зменшення зовнішньоторговельних ризиків.

|

№ п/п |

Методи зменшення зовнішньоторговельних ризиків |

Характеристика |

|

1 |

Страхування |

використання різних видів полісів, договорів страхування |

|

2 |

Хеджування |

використання біржових ф'ючерсних контрактів і опціонів. |

|

3 |

Застосування різних форм і методів розрахунково-кредитних відносин |

зводять до мінімуму ризик неплатежу за поставлені товари, або неотримання товарів проти їх сплати |

|

4 |

Аналіз і прогнозування кон'юнктури |

на зовнішньому ринку, планування і своєчасна розробка заходів з метою уникнути можливих збитків, викликаних несприятливими кон'юнктурними змінами |

*Примітка: розроблено автором на основі джерела [38]

Страхування є найпоширенішим методом управління ризиками у зовнішньоекономічній діяльності, тому що він простий у застосуванні та відносно низьковитратний. Мета страхування суб'єкта економіки - захист від фінансових наслідків (майнового збитку) внаслідок настання несприятливих подій. Економічна сутність страхування полягає у створенні резервного (страхового) фонду, відрахування в який для окремого страхувальника встановлюються на рівні, значно меншому сум очікуваного збитку і, як наслідок, страхового відшкодування.

Страхування зовнішньоекономічної діяльності підприємств - це міжнародні економічні відносини з захисту майнових інтересів суб'єктів господарювання протягом періоду, в якому відбуваються певні події (страхові випадки), за рахунок майнових коштів, що формуються на сплачених ними внесків (страхових премій). У процесі страхування зовнішньоекономічних відносин беруть участь два суб'єкти: страхувальник та страховик [38, с.118-120].

Страховик - юридична особа будь-якої організаційно-правової форми, яка має державний дозвіл (ліцензію) на проведення операцій страхування.

Страхувальник - юридична чи фізична особа, яка має страховий інтерес і вступає у взаємини зі страховиком на підставі чинного законодавства або двосторонньої угоди про страхування. Страховик має право створювати і витрачати кошти страхового фонду. Страховиками можуть виступати державні страхові організації, акціонерні страхові товариства, товариства взаємного страхування і перестрахування.

Страхування зовнішньоторговельних ризиків – це комплекс видів страхування, що забезпечують захист інтересів вітчизняних і закордонних учасників тих або інших форм міжнародного співробітництва. Він включає страхування експортно-імпортних вантажів, засобів транспорту (судна, літаки, автотранспорт тощо), будівельно-монтажного ризику, експортних кредитів, міжнародних торговельне-промислових та інших виставок, створених спільно з іноземними фірмами підприємств, майна діючих на нашій території іноземних компаній (філій) і функціонуючих в інших країнах українських організацій (представництв), страхування цивільної відповідальності українських та іноземних учасників економічного співробітництва й інші види страхування.

Метою страхування зовнішньоторговельних вантажів є покриття збитків, що можуть виникнути внаслідок часткової втрати, ушкодження або повної втрати товарів при доставці їх від вантажовідправника до вантажоодержувача. Об'єктами страхування можуть бути як самі засоби транспорту, так і перевезені ними вантажі. Страхування вантажів часто називається карго, а страхування засобів транспорту – каско[38,с.120-121].

До засобів банківського страхування економічних ризиків можна віднести: постійне спостереження за рейтингом країн, який публікується в спеціалізованих виданнях;установлення для окремих країн лімітів та їх регулярний перегляд; відкриття філій (представництв) у країнах партнерів і розміщення там своїх представників для вивчення поточної ситуації на місцях

Особливе місце займає страхування експортних кредитів. Сутність його полягає в зменшенні або усуненні кредитного ризику. Об'єктами цього страхування є комерційні кредити, надані покупцеві, банківські позики постачальнику чи покупцеві, зобов'язання і поручительства за кредитом, довгострокові інвестиції тощо. Страхування кредитних ризиків захищає інтереси продавця або банку-кредитора на випадок неплатоспроможності боржника або несплати боргу з інших причин. їх звичайно поділяють на дві основні групи. До першої можна віднести суто комерційний, або економічний, ризик (банкрутство приватного покупця, відмова від платежу або прийняття товару, несплата боргу в обумовлений термін та ін.). До другої групи належать політичні ризики (воєнні дії, революції, заборона на платежі за кордон, консолідація боргів, націоналізація, конфіскація; неплатіж покупця, у ролі якого виступає державна організація; скасування імпортної ліцензії, введення ембарго)[38,с.122].

Використання посередників дає можливість розширити пропозицію страхових послуг, взяти на відповідальність виробничі та комерційні ризики, які не може вирішити страхова компанія. У зв'язку з цим доцільно застосувати перестрахування. Під перестрахуванням розуміється система економічних відносин між страховиками, яка дозволяє страховій компанії, передати отримані ризики іншим страховим компаніям (перестраховикам). Зміст відносин між страховиком та перестраховиком полягає в зобов'язанні перестраховика покрити частину страхових виплат страхової компанії за страховими випадками, що настали у її клієнтів, сподіваючись на частину страхової премії, отриманої від клієнтів. Економічною сутністю перестрахування є перерозподіл страхового фонду між страховими організаціями. Прийняті в перестрахуванні ризики можуть передаватися повторно, продовжуючи ланцюг перестрахування. Таким чином, у перестрахуванні відбувається постійний обмін ризиками і преміями, головною метою якого є прагнення створити збалансований, стійкий власний страховий портфель

У міжнародній практиці існує кілька варіантів участі держави у страхуванні експорту. У деяких країнах страхування експортних ризиків здійснюється державними агентствами, страхові премії сплачуються безпосередньо до бюджету та безпосередньо з бюджету сплачуються страхові відшкодування. Інший варіант - створення окремих установ, що працюють на самоокупній основі, тобто покривають адміністративні витрати та страхові відшкодування надходженням від премій. Так, у Великобританії страхування таких ризиків здійснюється Департаментом гарантій експортних кредитів, компанією "Індемніті" та корпорацією "Ллойд"; у Німеччині - товариством "Гермес" і приватною компанією "Тройарбайт"; у Франції - товариством "Кафас"; в Італії - компанією "САЧЕ"; у США - "ОПІК" тощо [39]. Як правило, такі страховики діють від імені і за рахунок уряду в рамках ліміту державних гарантій по експортних кредитах, що затверджується при прийнятті державного бюджету.

Участь держави в забезпеченні страхування експортних ризиків базується на недосконалості ринку, оскільки приватні страховики не бажають надавати страхового покриття для найбільш ризикових експортних регіонів, ринок страхування експорту був би неповним без урядового втручання.

Однак, страхування, як метод мінімізації ризику має ряд обмежень. По-перше, це ціна. Нерідко премія, запитувана страховиком за прийняття на себе ризику, перевищує ту ціну, яку принциповий страхувальник вважає розумною за трансферт ризику. По-друге, обмеженням використання страхування є неможливість застрахувати деякі види ризиків, тому що вони не приймаються. Так, якщо ймовірність настання ризикової події дуже велика, то страхові фірми не беруться страхувати ці види ризику або вводять непомірно високі платежі.

Поряд зі страхуванням застосовують також інші методи управління ризиками. Для управління ризиками, пов'язаними з падінням цін на біржові товари, фондові цінності та несприятливим падінням курсу валют, широко застосовуються різні методи хеджування, тобто методи укладення поряд з основним контрактом контракту про купівлю в постачальників відповідного товару "на термін" (йдеться про більш пізній термін, ніж за основним контрактом) за фіксованою ціною[38,с.123-124].

Техніка хеджування полягає в наступному. Продавець реального товару, прагнучи застрахувати себе від передбачуваного зниження ціни, продає на біржі ф'ючерсний контракт на даний товар (хеджування продажем). У разі зниження цін він викупляє ф'ючерсний контракт, ціна на який також впала, і отримує прибуток на ф'ючерсному ринку, який повинен компенсувати недоотриману ним виручку на ринку реального товару.

Перевага таких методів - можливість оперативного прийняття рішень, порівняно невисока вартість налагодженість і доступність ринків ф'ючерсів і опціонів. До недоліків відносять порівняно вузький спектр дії (тільки цінові параметри угод на товари, фондові цінності і валюту), складність використання, що вимагає високого рівня кваліфікації фахівців. Тому цей метод використовується, як правило, великими підприємствами і при великих обсягах зовнішньоторговельних операцій.

Небезпека валютних втрат у результаті зміни курсу валюти ціни (позики) стосовно валюти платежу в період між підписанням контракту або кредитної угоди і здійсненням платежу викликає валютний ризик. У міжнародній практиці застосовуються три основні підходи до страхування валютних ризиків: однобічні дії одного з контрагентів; взаємна домовленість учасників угоди; операції страхових компаній або банків. Підприємства (фірми) можуть знизити свій валютний ризик за умови правильного вибору валюти ціни контракту, а також валюти платежу у разі їх неспівпадіння. Для експортера вигідно встановлювати ціну контракту в «міцній» валюті, курс якої стабільний або має тенденцію до зростання. Для імпортера вигідна «слабка» валюта, курс якої постійно девальвує.

Другий спосіб страхування валютних ризиків, який використовується у світовій практиці, полягає в зміні термінів платежів. Він називається в перекладі з англійської «випередження і відставання» (leads & lags). Сутність цієї тактики полягає в маніпулюванні термінами розрахунків: дострокова оплати товарів і послуг при очікуваному підвищенні курсу валюти платежу або, навпаки, затримка платежу при прогнозованому падінні її курсу. Можливість дострокової оплати, а також розмір пені за несвоєчасну оплату фіксується у контрактах.

Широкого використання серед підприємств і банків набув ще один метод валютного страхування - збалансованість грошових вимог і зобов’язань, або приведення у відповідність валютних доходів та витрат[38, с.125]. Цей метод часто використовується підприємствами, які укладають велику кількість міжнародних угод. Укладаючи угоди, банки повинні вибирати ту валюту, яка допоможе повністю або частково закрити відкриті валютні позиції, які вже має клієнт. Це можливо при одночасному підписанні контрактів на експорт та імпорт у тій самій валюті з приблизно рівними строками виконання. Якщо ж підприємство займається одним видом діяльності, то більш доцільно укладати контракти з використанням різних валют, курси яких змінюються в протилежних напрямках.

Крім цього, страхування валютних ризиків здійснюється за допомогою валютних застережень. Валютні застереження - спеціальні умови, що включаються до контракту і передбачають перегляд суми платежу в тій самій пропорції, в якій передбачається зміна курсу валюти платежу відносно валюти застереження. При цьому методі валюта платежу ставиться в залежність від стійкішої валюти застереження.

У міжнародній торгівлі розрізняють прямі, непрямі та багатовалютні застереження. Так, якщо ціна товару зафіксована в одній з найбільш поширених у міжнародних розрахунках валют, а платіж передбачений в іншій грошовій одиниці (наприклад, у національній валюті), то застосовується непряме валютне застереження, тобто в контракті вказується курс перерахунку однієї валюти до іншої на день проплати.

Захист від ризиків з допомогою валютних застережень належить до так званого нестрахового захисту, оскільки не передбачає розміщення цих ризиків на страхування у страхових компаніях. Сутність цих застережень зводиться до встановлення в контракті, а саме у двох його статтях - "ціна товару" та "умови платежу" - таких умов, які зводили б до мінімуму можливі валютні втрати[15,с.175-176].

Валютне застереження - умова в міжнародному контракті, що обумовлює перегляд суми платежу пропорційно до зміни курсу валюти застереження з метою страхування валютного або кредитного ризику експортера або кредитора. Найбільш поширена форма валютного застереження - неспівпадіння валюти ціни і валюти платежу. При цьому експортер або кредитор зацікавлений у тому, щоб за валюту ціни вибиралася найбільш стійка валюта або валюта, підвищення курсу якої прогнозується. Багатовалютне застереження - умова в міжнародному контракті, що обумовлює перегляд суми платежу пропорційно до зміни курсу кошика валют, що заздалегідь вибираються за згодою сторін

Сучасними методами страхування валютних ризиків експортерів і кредиторів є: валютні опціони, форвардні валютні операції, валютні ф'ючерси, міжбанківські операції "своп".

Рис.1.5. Методи страхування валютних ризиків експортерів та імпортерів

*Примітка: розроблено автором на основі джерела [38]

Опціонні операції - це угоди, що дають право (але не зобов'язання) одному учаснику угоди купити або продати відповідну кількість іноземної валюти за фіксованим курсом протягом визначеного часу, тоді як другий учасник за грошову премію зобов'язується за необхідності забезпечити реалізацію цього права, будучи готовим продати або купити іноземну валюту за відповідною договірною ціною.

Зміст форвардних валютних операцій полягає в купівлі чи продажі певних сум відповідної валюти за заздалегідь обумовленим курсом на базі поточних ринкових котирувань із її фактичним переданням у розпорядження контрагента у певний строк у майбутньому (звичайно на дату розрахунків за комерційними операціями). У такий спосіб банки страхують себе та своїх клієнтів від можливих валютних збитків під час проведення останніми зовнішньоторговельних операцій. Крім того, банки часто практикують диверсифікацію складу своїх валютних резервів, скорочуючи в них питому вагу нестійких валют і збільшуючи питому вагу стійких валют.

Ф'ючерсні операції - це угоди з купівлі-продажу валют у майбутньому між двома сторонами за раніше обумовленим курсом, які укладаються на біржових ринках. Особливістю ф'ючерсних угод є те, що вони стандартизовані і поставки валюти відбуваються в строго визначені терміни. Поставка валюти за контрактом повинна здійснюватись через рахункову палату біржі, яка гарантує виконання зобов'язань за угодами всіма сторонами. Але, як правило, реальна поставка валюти за ф'ючерсними угодами не відбувається.

Угоди типу "своп" - комбінація двох протилежних конверсійних операцій на однакову суму з однією датою укладання та різними датами валютування. При цьому одна із зазначених операцій є терміновою, а інша - угодою з негайною поставкою.

Також у світовій практиці для страхування експортерів і кредиторів від інфляційного ризику використовують товарно-цінові застереження[15,с.178].

Товарно-цінове застереження - умова, що включається в міжнародний контракт з метою страхування від інфляційного ризику. До товарно-цінових застережень відносять :

Таблиця 1.6.

Види товарно - цінових застережень страхування експортерів та кредиторів.

|

Товарно-цінове застереження |

№ п/п |

Види товарно-цінових застережень |

|

1 |

Застереження про змінну ціну, що підвищується залежно від ціноутворювальних чинників |

|

|

2 |

Індексне застереження - умова, за якою суми платежу змінюються пропорційно до зміни цін за період з дати підписання до моменту виконання зобов'язання. Індексні застереження не набули значного поширення у світовій практиці через труднощі з вибором і перерахуванням індексів, що реально відображають зростання цін |

|

|

3 |

Комбіноване валютно-товарне застереження використовується для регулювання суми платежу з урахуванням зміни валютних курсів і товарних цін. У випадку однонаправленої динаміки зміни валютних курсів і товарних цін підрахунок сум платежу відбувається пропорційно до чинника, що максимально змінився |

*Примітка: розроблено автором на основі джерела [15]

Таким чином, сучасний рівень розвитку страхової, банківської і біржової справи у світі надає учасникам зовнішньоекономічної діяльності широкий вибір різних інструментів захисту від ризиків при здійсненні зовнішньоторговельних операцій, однак вони не в змозі забезпечити абсолютний захист від можливих ризиків, хоча і можуть істотно їх зменшити. Значною мірою ризики можна відвернути шляхом ефективного управління (наприклад, диверсифікацією діяльності тощо), найбільший ефект може бути досягнутий за рахунок поєднання, комбінації різних методів управління ризиками: страхування, хеджування, застосування сучасних методів управління, форм і методів розрахунків у зовнішньоторговельних операціях. Говорячи про заходи щодо мінімізації ризиків, необхідно також мати на увазі, що, перш ніж звертатися за допомогою в інші організації, фірма повинна використовувати всі можливі внутрішні джерела зниження ризику, такі як: перевірка передбачуваних партнерів; грамотне складання контракту угоди; планування і прогнозування діяльності фірми; ретельний підбір кадрів фірми. Грамотне застосування усього інструментарію управління ризиками у зовнішньоекономічній діяльності дозволить визначити їх оптимальний рівень, який сприятиме розвитку компанії та зростанню прибутку від діяльності на міжнародних ринках.

РОЗДІЛ 2

СТАН ЗОВНІШНЬОТОРГОВЕЛЬНИХ ОПЕРАЦІЙ УКРАЇНИ ТА МЕТОДІВ ЇХ СТРАХУВАННЯ

2.1. Класифікація джерел ризику зовнішньоторговельних операцій

В умовах жорсткого конкурентного середовища одним зі стратегічних завдань управління підприємством, забезпечення його життєдіяльності та запобігання банкрутства є розробка і впровадження в практику діяльності комплексу організаційно-економічних заходів стосовно джерел можливих ризиків, оцінці їх рівня та прогнозування наслідків, вироблення управлінських рішень щодо мінімізації та фінансування ризику. Останній притаманний будь-якій економічній діяльності підприємства.

Рис.2.1. Причини виникнення зовнішньоторговельних ризиків України

*Примітка: розроблено автором на основі джерела[29]

Зовнішньоторговельні операції взагалі є ризиковими, а при організації та здійсненні таких операцій з іноземними партнерами ризики суттєво зростають. Адже вони мають багато складових, до яких можна відносити етапи узгодження та укладення угоди (контракту), підготовку товару до продажу і транспортування, виконання митних та інших прикордонних формальностей, перевезення, страхування, підготовка переліку товарних та транспортних документів, декларування, митного контролю та митного оформлення товарів.

Стосовно визначення змісту «ризик», то його можна трактувати з позиції держави та з позиції суб'єкта зовнішньоекономічної діяльності.

Для держави ризик полягає у ймовірності наявності спроби порушення національних норм тарифного і нетарифного регулювання при здійсненні зовнішньоторговельної операції, що може призвести до ухилення від сплати повних сум обов'язкових при митному оформленні платежів чи подолання незаконним шляхом законодавчо визначених заборон або обмежень стосовно ведення торговельних операцій з окремими групами товарів.

Для суб'єкта зовнішньоекономічної діяльності сенс ризику означає можливість зриву виконання умов торговельного договору (контракту), втрату загалом чи частки запланованого прибутку через неможливість подолання державних адміністративних бар'єрів (заходів нетарифного регулювання) або податковий тиск держави щодо сплати обов'язкових платежів на момент митного оформлення товарів.

Ефективне здійснення управління ризиками залежить безпосередньо від виду діяльності підприємства, тобто від джерел виникнення ризиків.

Усю сукупність джерел зовнішньоторговельних ризиків можна умовно поділити на дві групи: безпосередні та опосередковані[29, с.24]. При цьому перші характеризуються тим, що джерела ризиків, у разі їх наявності, безпосередньо можуть призводити до негативних наслідків за результатами зовнішньоекономічної операції з товаром. Опосередковані джерела ризиків не мають явного та однозначного впливу на ефективність торговельної операції, для їх виявлення необхідно проводити детальний аналіз негативних наслідків та проявів.

Водночас джерела виникнення зовнішньоторговельних ризиків також можна розподіляти на об'єктивні та суб'єктивні, які можуть характеризуватись наступними ознаками, а саме перша сукупність джерел виникнення ризиків не залежить від волі всіх учасників організації та виконання зовнішньоторговельної операції, а суб'єктивні ризики характеризуються тим, що один чи декілька учасників торговельної операції умисно чи неумисно порушили норми законодавства, що регламентують правила організації та здійснення торговельних операцій.

Запропоновані підходи до класифікації джерел ризиків не мають законодавчого закріплення та не є загальноприйнятими, тому, залежно від міри необхідності кожної зацікавленої особи, можна запровадити інші ознаки для здійснення класифікації джерел ризиків.

Класифікація ризиків у міжнародній торгівлі наведена в таблиці 1.

Таблиця 2.2.

Класифікація видів зовнішньоторговельних ризиків

|

Група ризиків |

Види ризиків |

|

Ризики країни (політичні, макроекономічні) |

ризик розірвання контракту через дії влади країни-партнера; ризик військових дій і цивільних безпорядків; кримінальні ризики ;ризик обмежень на експорт-імпорт; ризик можливості трансферту капіталів і прибутків; ризик неотримання прибутків |

|

Ризики вибору і надійності партнера |

ризик обману і не існування фірми-партнера; ризик невиконання партнером вимог контракту; ризик неплатоспроможності партнера; ризик розірвання контракту партнером з особистих обставин; ризик зниження фінансової стійкості партнера; ризик затримки поставки з вини партнера |

|

Маркетингові ризики |

ризик відсутності або непевності інформації про ринкову ситуацію; ризик відсутності необхідної інформації про законодавчу і нормативну бази; ризик низької конкурентоспроможності товару ;ризик заборони реклами на певний вид товару; ризик зростання витрат на освоєння ринку; галузевий ризик; інноваційний ризик |

|

Транспортні ризики |

ризик неправильного визначенні моменту передачі відповідальності за вантаж у процесі транспортування; ризик вибору транспортного засобу; ризик ушкодження вантажу в процесі транспортування |

|

Ризики визначення предмета контракту |

ризик невірного юридичного визначення угоди; ризик неправильної назви об'єкта контрактних відносин; ризик невідповідності форми контракту, визначеної законодавством |

|

Ризики умови кількості |

ризик невірного вибору одиниці виміру; ризик неправильного застосування коефіцієнта перерахунку одиниць виміру товару; ризик нечіткого визначення кількості за кожним типом товару; ризик зміни кількості товару залежно від умов його збереження і транспортування |

|

Ризики умови якості |

ризик дефектності товару; ризик нечіткого визначення якості товару в контракті; ризик відхилення якості поставленої продукції від зразка; ризик застосування в товарі речовин, що не відповідають екологічним і фізичним стандартам; ризик зміни якості товару під час транспортування; ризик закінчення терміну споживанні товару або гарантійного терміну; ризик повернення товару у випадку браку |

|

Група ризиків |

Види ризиків |

|

Ризики умови упакування і маркування |

ризик зменшення прибутків від поганої упаковки; ризик недотримання норм і законів, що регламентують умови, вимоги, порядок упакування і маркування; ризик зниження споживчої принадності через упаковку; ризик зниження конкурентоспроможності товару через неповне маркування; ризик невідповідності маркування вимогам замовника ;ризик чутливості продукції залежно від упаковки; ризики штрафів через невідповідність упаковки і маркування |

|

Ризики умови ціни |

ризик незнання цінової кон’юнктури ринку; ризик неправильного розрахунку експортної й імпортної ціни; ризик зниження ціни товару від моменту підписання договору до моменту відвантаження товару; ризик зменшення знижки за торгову партію; ризик антидемпінгових переслідувань |

|

Ризики умови поставки |

ризик неможливості здійснення обраного виду поставки; ризик зростання собівартості товару через обрану форму поставки |

|

Ризики валютно-фінансових умов контракту |

ризик вибору валюти платежу; ризик можливості виникнення втрат унаслідок зміни курсу валют; ризик вибору умов платежу; ризик вибору форми розрахунків ризик вибору засобів платежу; процентний ризик; ризик визначення повного переліку документів для проведення розрахунків; ризик виникнення додаткових витрат, унаслідок переказу грошей і вибору форми поставки; ризик виникнення збитків у випадку прострочення платежів |

|

Ризики умов форс - мажорних обставин |

ризик виникнення форс - мажорних обставин; ризик неможливості отримання документального підтвердження виникнення форс-мажорних обставин; ризик непередбачених форс-мажорних обставин |

|

Ризики визначення умов розгляду арбітражу |

ризик вибору арбітражного органу; ризик вибору застосованого в арбітражі права; ризик виникнення судових витрат; ризик невиконання партнером арбітражних рішень через неприйняття його країною міжнародних конвенцій і законів, що регламентують виконанні цих рішень |

|

Комерційні ризики |

ризик несприятливої кон’юнктури; ризик упущеної вигоди; ризик зміни ціни товару в процесі реалізації; ризик зниження купівельної спроможності грошей ризик обмеження на торгівлю |

|

Ризики, пов'язані з процесом митного оформлення |

ризик невчасної сертифікації товару ризик неправильного розрахунку мита ризик недотримання вимог із заповненні документів із зовнішньоекономічних операцій незадовільне інформаційне забезпеченні проведенні митних процедур ризик тимчасових затримок із фіто та ветеринарного контролю ризик неотримання необхідних документальних підтверджень на проведення зовнішньоекономічних операцій |

*Примітка: розроблено автором на основі джерела [29]

Отже, розрізняють такі особливості зовнішньоторговельних ризиків:

1. Складність коректної оцінки ризиків унаслідок територіальної віддаленості контрагента, складності отримання інформації про контрагента і аналізу політичної і макроекономічної ситуації в його країні.

2. Складність дозволу господарських суперечок між сторонами, що витікає з високої вартості організації арбітражного процесу, ускладнень, викликаних різною правосуб'єктністю сторін контракту, складністю застосування рішень суду однієї держави на території іншого.

3. Великий ступінь рухливості зарубіжних ринків, викликаний активною конкурентною боротьбою і змінами ринкової кон'юнктури. Це робить певний вплив на ухвалення комерційних рішень, стабільність ділових планів компаній, і приводить до підвищення ризиків невиконання контракту.

4. Вищий рівень збитків у разі невиконання контрагентом зобов'язань. У разі неотримання сплаченого товару або засобів за відвантажену продукцію розмір збитків може бути збільшений на суму штрафних санкцій державних контролюючих органів за порушення валютного законодавства[29,с.27-28].

Виходячи з особливостей організації та здійснення зовнішньоторговельних операцій, доцільно визначити джерела ризиків, які можна відносити до сукупності безпосередніх джерел. Це ризики, виявлені при здійсненні контролю таких об'єктів:

- зміст зовнішньоторговельних контрактів (угод);

- відомості (характеристики, показники, склад, призначення тощо) стосовно товару;

- результати митного контролю;

- відомості товарних та супровідних документів на партію товару.

Опосередковані джерела ризику при здійсненні зовнішньоторговельних операцій можуть виникнути при здійсненні контролю таких об'єктів:

- відомостей про продавця-експортера та покупця-імпортера;

- відомостей про посередників у торговельних операціях;

- відомості щодо країни експорту товару;

- відомості щодо країни виробника товару;

- відомості про перевізника та транспортний засіб, маршрут перевезення тощо.

Прискіпливо здійснюючи на таких засадах чи обираючи інші фактори та показники для проведення класифікації джерел ризику, можна дійти висновку: всі джерела ризику взаємопов'язані та взаємозалежні. Водночас класифікацію необхідно здійснювати з метою прогнозування можливих негативних наслідків та підготовки сукупності альтернативних шляхів їх подолання.

Суб'єктам зовнішньоекономічної діяльності при укладанні угоди (контракту) необхідно звернути особливу увагу на відповідність характеру угоди певному переліку характерів угод, тому що він може стати джерелом ризику для оформлення відмови у митному оформленні.

Державні контролюючі органи, насамперед податкові та митні, повинні звертати увагу на характер угоди як джерело ризиків у державній системі валютного контролю.

Розглянута сукупність джерел виникнення ризиків є взаємопов'язаною між собою, проте більшість ризиків у зовнішньоторговельних операціях пов'язана з предметом угоди товаром, його перевезенням, виконанням низки формальностей, оплатою та ін. Підсумовуючи викладене, можна зазначити що джерела виникнення ризиків формуються безпосередньо складовими зовнішньоторговельної угоди, при цьому дані джерела за своїм походженням є взаємопов’язаними категоріями, аналіз впливу яких на виконання торговельної угоди повинен здійснюватись комплексно.

2.2. Аналіз управління ризиками зовнішньоторговельних операцій України та методів їх страхування

Детерміновані ситуації, коли відсутній ризик, зустрічаються в зовнішній торгівлі досить рідко. Більшість невизначених подій, що спричиняють ризик, є неповністю прогнозованими та контрольованими, їх неможливо усунути, а тому навіть на перший погляд досить ефективні рішення можуть призвести до значних збитків. Неможливо повністю звільнитися від ризику: намагаючись позбутися однієї ризикованої ситуації, можна потрапити у іншу. Невизначеність призводить до ризику через відсутність повної інформації та неможливість точного передбачення. Суттєво впливати на його виникнення можуть такі чинники ,як науково - технічний прогрес, ринковий попит і ціни на товари тощо. Ризик виникає тоді, коли приймається рішення з кількох можливих, і є непевність в тому, що воно, це рішення, призведе до найефективніших наслідків.

Призначення аналізу зовнішньоторговельних ризиків - дати потенційним партнерам необхідні дані, переконавшись у цьому самому, для прийняття рішень стосовно доцільності участі у певній економічній діяльності (проекті) і передбачити заходи захисту від можливих збитків.

Таблиця 2.3

Потреба ідентифікації ,оцінювання та аналізу ступеню зовнішньо-торговельних ризиків

|

Потреба ідентифікації , оцінювання та аналізу ступеню зовнішньо-торговельних ризиків |

№ п/п |

Харахтеристика |

|

1 |

перед прийняттям стратегічних, іноваційних, інвестиційних рішень |

|

|

2 |

при стабілізації портфеля після здійснення угод, що впливають на ступінь ризику |

|

|

3 |

при профілактичній діагностиці портфеля, котра провадиться одночасно з інвентаризацією, аудитом тощо |

|

|

4 |

при необхідності одержання кредитів та залученні інвестиційних засобів |

|

|

5 |

при прогнозуванні кон’юктури і поведінки сторін |

|

|

6 |

при маркетингових дослідженнях вироблюваних товарів та послуг (прогноз попиту, поведінка споживачів); |

|

|

7 |

при пошуках аргументів в конфліктних ситуаціях |

|

|

8 |

при керуванні чужим портфелем (трастові компанії) |

|

|

9 |

при здійсненні діяльності у сфері аудиту (менеджменту), консалтингу) тощо |

*Примітка: розроблено автором на основі джерела [30]

У літературі з економіки та теорії бізнесу, а також у практиці приватного підприємництва часто можна зустрітися з термінами „жорстокий ризик”, або „низький ризик”, коли йдеться про різні рівні ризику. Рівень ризику залежить від співвідношення масштабу очікуваних втрат(збитків) до обсягу майна підприємця чи фірми, а також від імовірності настання збитків. Під вільними від ризику інвестиціями розуміють такі інвестиції, коли ймовірність настання збитків близька до нуля, а розмір збитків по відношенню до наявного майна невеликий.

Системний аналіз зовнішньоторговельних ризиків має на меті виявлення та оцінювання усіх його аспектів, проникнення в сутність процесів, пов’язаних з ризиком.

Теорія економічного ризику дозволяє створити гнучку мережу вербальних, графічних та математичних моделей, застосувати сукупність математичних методів та широкий спектр експертних процедур.

Використовуючи економічний аналіз, визначаючи ймовірність сподіваного результату та оцінюючи ризик за допомогою економіко - математичних методів, можна одержати можливість зменшення впливу ризику на фінансові результати та прийняття рішення щодо вибору певної програми комерційної діяльності.

Слід чітко усвідомлювати, що виключити економічний ризик повністю неможливо. Він існує через об’єктивні, притаманні економіці категорії конфліктності та невизначеності, відсутність повної (вичерпної) інформації, неможливість здійснення точного прогнозу щодо цілого ряду параметрів економічних об’єктів та процесів, що аналізуються. Основне завдання - це керування ризиком, зведення його до прийнятних величин (а не виключення), зниження можливих збитків.

Посилення впливу ризику - це насправді зворотний бік свободи підприємництва, своєрідна плата за неї. Під час розвитку ринкових відносин в Україні безумовно буде посилюватися конкуренція. Щоб вижити за цих умов, необхідно впроваджувати нові технології і технічні новинки, йти на сміливі, нетрадиційні дії, які, в свою чергу, підвищують ризик. Отже, необхідно навчитися прогнозувати події, оцінювати економічний ризик, йти на нього, але не переходити допустимих меж.

Слід підкреслити, що підприємницька діяльність завжди обтяжена ризиком. Джерелом невизначеності, що призводить до ризику, є всі стадії виробничого процесу від купівлі і доставляння сировини, матеріалів, комплектуючих виробів, до продажу продукції. Взаємозв’язок між ризиком і прибутком має фундаментальне значення для глибокого розуміння підприємництва та розробки ефективних методів менеджменту Так, зокрема, провідним принципом у діяльності комерційних банків є прагнення отримати найбільші прибутки. Але це прагнення зіштовхується з можливістю зазнати збитків. Ризик є вартісним виразом імовірної події, що призведе до збитків. Ризик виникає через відхилення фактичних даних від оціночних щодо сьогоднішнього стану і майбутнього розвитку. Ці відхилення можуть бути як сприятливими так і несприятливими, бо кожному шансу щодо одержання прибутку протистоїть можливість зазнати збитків. Отже, отримати прибуток можна лише в тому випадку, якщо можливості зазнати збитків( втрат), тобто ризик, будуть передбачені заздалегідь (зважені) та підстрахуванні.

Виправданий ризик необхідний атрибут у стратегії та практиці ефективного менеджменту. Прогностичний та індикативний сенс планів та економічних рішень, що містять ідею ризику, може бути виявлений лише розробкою та застосуванням методів його врахування та вимірювання.

У кожній ситуації, що пов’язана з ризиком, виникає питання: що означає виправданий (допустимий) ризик, де проходить межа, що відділяє допустимий ризик від нерозумного. Відповісти на ці запитання означає, що треба знайти рівень „ прийнятного ризику, кількісну та якісну оцінки конкретних ризикованих рішень.

Економічний ризик - об’єктивно - суб’єктивна категорія, що пов’язана з подоланням невизначеності та конфліктності у ситуації неминучого вибору і відображає міру ( ступеня) досягнення сподіваного результату, невдачі та відхилення від цілей з урахуванням впливу контрольованих та неконтрольованих чинників за наявності прямих та зворотних зв’язків. Все це визначає системний підхід до категорії ризику і вплив на систему внутрішніх чинників, конкуруючих систем та надсистеми в цілому.

Важливою є розробка методик стосовно оцінювання ризику в різних сферах економічної діяльності, розвиток відповідного механізму контролю та керування економічним ризиком на принципах системного аналізу.

Системний аналіз - це методологія дослідження об’єктів з метою визначення найбільш ефективних методів керування ними. Об’єктом ризику називають економічну систему, ефективність та умови функціонування якої наперед точно невідомі. Під суб’єктом ризику розуміють особу (індивід або колектив), яка зацікавлена в результатах керування об’єктом ризику і має компетенцію приймати рішення щодо об’єкта ризику[6,с.44-45].

Джерело ризику - це чинники (явища, процеси), які спричиняють невизначеність результатів (конфліктність).

Під інформаційною ситуацією будемо розуміти певний ступінь градації невизначеності знаходження середовища в одному із станів заданої множини, якою володіє суб’єкт управління (менеджер) в момент прийняття рішення.

Загальні принципи аналізу зовнішньоторговельних ризиків.

Коли говорять про необхідність урахування ризику в певному виді економічної діяльності (певному проекті), мають на увазі інтереси суб’єктів, котрі беруть у ньому участь: замовника, інвестора, виконавця (підрядника) чи продавця, покупця, а також страхову компанію.

Для аналізу ризику використовують критерії, запропоновані, зокрема, відомим американським експертом Б. Берлімером:

- збитки від ризику незалежні один від одного;

- збитки за одним напрямком із „портфеля ризиків” не обов’язково збільшують ймовірність збитків за іншим (за виключенням форс - мажорних обставин);

- максимально можливі збитки не повинні перевищувати фінансових можливостей суб’єктів, що беруть участь у даному виді економічної діяльності.

Нижче приведена схема логічного процесу аналізу ризику під час прийняття управлінських рішень.

Таблиця 2.4.

Послідовність проведення аналізу зовнішньоторговельних ризиків

|

Аналіз зовнішньоторговельних ризиків |

№ п/п |

Послідовність проведення аналізу |

|

1 |

визначення внутрішніх та зовнішніх чинників, що збільшують чи зменшують ступінь певного виду ризику |

|

|

2 |

аналіз виявлених чинників |

|

|

3 |

оцінювання певного виду ризику за двома підходами: -- визначення фінансової доцільності (ліквідності); -- визначення економічної доцільності (ефективності вкладених засобів) |

|

|

4 |

встановлення допустимого ступеня ризику |

|

|

5 |

аналіз окремих операцій щодо обраного ступеня ризику |

|

|

6 |

розробка заходів щодо зниження ступеня ризику |

*Примітка: розроблено автором на основі джерела [6]

Всі менеджери (суб’єкти) у будь - якій сфері економічної діяльності зацікавлені в уникненні значних збитків. За умов нестабільної та швидко змінюваної ситуації суб’єкти економічної діяльності змушені враховувати всі можливі наслідки дій своїх конкурентів, а також інших змін у ринковій ситуації.

Аналіз зовнішньоторговельних ризиків поділяють на два взаємодоповнюючі один одного види: якісний та кількісний.

Рис.2.5. Види аналізу управління зовнішньоторговельними ризиками

*Примітка: розроблено автором на основі джерела [32]

Якісний аналіз є найбільш складним і вимагає грунтовних знань, досвіду та інтуіції у даній сфері економічної діяльності. Його головна мета визначити чинники ризику, області ризику, після чого ідентифікувати усі можливі ризики.

Кількісний аналіз ризику, тобто кількісне (числове) визначення ступеня окремих ризиків і ризику даного виду діяльності (проекту) в цілому, що є теж досить складною проблемою.

Якісний аналіз зовнішньоторговельних ризиків. Якісний аналіз ризику включає декілька аспектів. Перший аспект пов’язаний з необхідністю порівняння сподіваних позитивних результатів з можливими економічними, соціальними та іншими, як сьогоднішніми так і майбутніми наслідками. Взагалі мало мати схильність до ризику: потрібен ризик обгрунтований, у іншому випадку він може набути характер авантюри. Ризикувати доцільно, якщо це призводить до кращих наслідків, при обгрунтуванні правильності своїх дій.

Проблеми ризику повинні розглядатися та враховуватися як під час розробки стратегії, так і у процесі реалізації оперативних задач. Характер стратегічних підходів слід визначити в межах загальної стратегії. У протилежному випадку не уникнути неприємних „сюрпризів”.

Другий аспект якісного аналізу зовнішньоторговельних ризиків пов’язаний з виявленням впливу рішень, що приймаються за умов невизначеності, на інтереси суб’єктів економічного життя. Без урахування інтересів (зацікавленості), без керування ними неможливі реальні якісні перетворення в соціально - економічному житті. Необхідно виявити: кому ризик корисний? Чиїм інтересам відповідає?

Отже, ризикованій ситуації притаманні такі основні умови: наявність невизначеності; наявність альтернатив та необхідність вибору однієї з них (відмова від вибору також є різновидністю вибору); зацікавленість у результатах; можливість оцінити наявні альтернативи прийняття рішення.

Минулий практичний досвід управління економікою в Україні свідчить про те, що в цілому ряді випадків особи, що очолювали ту чи іншу ланку економічної діяльності, визначали її стратегію і тактику, матеріально не вигравали й не програвали залежно від того, до яких наслідків, позитивних чи негативних, призводили їх рішення. Тобто суб’єкти при прийнятті економічних рішень, у переважній більшості випадків, перекладали ризик на суспільство в цілому. Мова йде про те, що коли немає зацікавленості в результатах економічних рішень, то немає і ризику.

Рис.2.6. Чинники, що впливають на ступінь зовнішньоторговельних ризиків

*Примітка: розроблено автором на основі джерела [32]

Отже, усі чинники, що так чи інакше впливають на ступінь ризиків зовнішньоторговельних ризиків, можна умовно поділити на дві групи: об’єктивні та суб’єктивні.

До об’єктивних чинників відносять такі, що не залежать безпосередньо від фірми та менеджерів (суб’єктів прийняття рішень): інфляція, конкуренція, політичні та економічні кризи, екологія, мита, наявність режиму найбільшого сприяння, можлива робота в зоні вільного економічного підприємництва тощо.

До суб’єктивних чинників відносять ті, котрі характеризують суб’єкт прийняття відповідних рішень (безпосередньо менеджерів, фірму): виробничий потенціал, технологічне забезпечення, рівень предметної та технологічної спеціалізації, організація праці, ступінь кооперативних зв’язків, рівень техніки безпеки, рівень компетентності та інтелектуальний потенціал суб’єкта прийняття рішень, вибір типу контрактів з інвестором чи замовником тощо. Так, зокрема, від типу контракту залежить ступінь ризику та розмір винагороди після завершення контракту. Сподівання на максимальний прибуток, з одного боку, і страх підприємницького ризику з іншого, переконують, що успіх у менеджменті можливий лише для тих, хто добре володіє обраною галуззю діяльності, на високому професійному рівні вирішує задачі, що постають, хто мислить неординарно і в змозі творчо застосувати знання у реальній економічній і фінансовій ситуаціях[32, с.130].

Кількісний аналіз зовнішньоторговельних ризиків.

Під час цього аналізу можна використовувати різні методи. Найбільш розповсюдженими є:

- статистичні;

- використання аналогів;

- експертні методи;

- аналіз доречності затрат.

Статистичний метод.

Цей метод широко застосовується при наявності даних (статистичних) щодо кожного елемента досліджуваного об’єкта (програми). Якщо ступінь ризику виразити, наприклад, через величину середньоквадратичного відхилення від сподіваних величин, можна кількісно виразити і оцінити ризик як для кожного елемента, так і для об’єкта (програми) в цілому.

Досить розповсюдженим є метод Монте- Карло, перевагою якого є можливість проведення аналізу і оцінки різних „сценаріїв” реалізації проекту (програми, стратегії) і врахування різних чинників ризику в межах єдиного підходу. Як приклад можна розглянути одну з таких моделей, що дозволяє аналізувати наслідки накопичення ризикових ситуацій. У цій моделі ризики поділені на три категорії, що впливають на обсяги робіт, терміни їх виконання. Ці категорії ризиків подані у трьох матрицях (таблицях). Модель дозволяє дослідити та оцінити комбінований (інтегрований) вплив цих ризиків на фінансовий стан учасників проекту у формі затримок щодо одержання доходу, збільшення позик [15, с.179].

Матриця обсягів робіт містить варіантний ряд робіт за проектом, що можуть змінюватися залежно від зміни умов щодо реалізації проекту.

Матриця часу на виконання робіт містить варіантний ряд даних щодо необхідного часу на виконання робіт за проектом залежно від зміни умов.

Матриця вартості містить імовірні позови підрядника, котрі можуть виникнути в зв’язку зі зміною обсягів робіт та затримкою їх виконання з урахуванням умов контракту, інфляційних процесів тощо.

Метод аналогій. Для аналізу ризику, яким може бути обтяжений, наприклад, новий проект, корисними можуть статі дані про наслідки впливу несприятливих чинників ризику подібних за суттю проектів, що виконані раніше. В цій сфері найбільшу ініціативу виявляють страхові компанії. Так, на Заході вони регулярно публікують коментарі до тенденцій у найважливіших зонах ризику, наприклад, щодо природних збурень (катастроф) і значних збитків. За цими даними можна зробити певні висновки загального характеру. При використанні аналогів застосовують бази даних та знань стосовно чинників ризику. Ці бази створюються на матеріалах з літературних джерел, пошукових робіт, а також шляхом опитування фахівців (менеджерів проектів) тощо. Отримані дані обробляють, використовуючи відповідний математичний апарат, для вияву залежності, причин з метою врахування потенційного ризику під час реалізації нових проектів.

Статистичні методи оцінки зовнішньоторговельних ризиків. Для отримання інтервальної оцінки фінансових ризиків (ринкового, кредитного, ризику ліквідності) широко використовується методика під назвою вартість під ризиком (Value-at-Risk, VAR), заснована на розподілі ймовірностей. Для кризових станів ринку методи VAR не дають адекватні оцінок ризику, так як оцінки даються для нормального стану ринку. Методика VAR допомагає компаніям оцінити чи є ризики, яким вони піддаються, тими ризиками, які вони хотіли б на себе взяти, або думають, що вони на себе взяли. Існують ситуації, коли з різних причин неможливе використання статистичного методу кількісної оцінки валютного ризику. У таких випадках широко застосовуються методи, що використовують досвід та інтуїцію фахівців (експертів), – методи експертних оцінок[15, с.181-182].

Експертні методи оцінювання зовнішньоторговельних ризиків здійснюються, як правило, при відсутності статистичних даних, необхідних для розрахунків відповідних кількісних показників, або ж, зокрема, коли це пов’язано з оцінкою інвестиційного (інноваційного) проекту, що не має аналогів. Цей метод базується на опитуванні кваліфікованих фахівців (інвестиційних, страхових, фінансових менеджерів) і відповідній подальшій математичній обробці результатів цього опитування. Для одержання деталізованих характеристик ризику, зокрема, інвестиційного (інноваційного) проекту, опитування орієнтуються стосовно окремих видів ризиків, характерних для певного (даного) об’єкта ризику. Результати оцінювання ризиків певного об’єкта дозволяють кількісно оцінити їх рівні (ступені). Для цього використовують такі критерії оцінки: безризикові об’єкти (інвестиції). До таких інвестицій належать, як правило, короткотермінові державні облігації; допустимий ризик; критичний ризик; катастрофічний ризик.

Граничними величинами ймовірності ризику збитків при інвестуванні за оцінками експертів є:

- для інвестицій, що обтяжені припустимим ризиком 0,1;

- для інвестицій, що обтяжені критичним ризиком 0,01;

- для інвестицій, що обтяжені катастрофічним ризиком 0,001.

Це означає, що даний інвестиційний проект слід відхилити, якщо в одному випадку з десяти може бути повністю втрачено прибуток від нього; в одному випадку з ста валовий доход; в одному випадку з тисячі всі активи (і як наслідок банкрутство).

Існує також аналітичний метод аналізу зовнішньоторговельних ризиків, заснований на визначенні ступеня ризику шляхом розрахунків. Він включає в себе ще кілька видів аналізу, наприклад аналіз чутливості моделі, аналіз сценаріїв і аналіз величини відносних ризиків[32, с.131].

Трохи докладніше про аналіз чутливості моделі. Даний аналіз складається з наступних етапів:

1) вибору того показника, для якого необхідно провести оцінку чутливості. Це можуть бути показники вартості продукції, прибутковість проекту і т.д.;

2) вибору факторів, що роблять вплив на результат проекту. Це, наприклад, рівень інфляції або стан економіки в цілому;

3) розрахунку значення обраного ключового показника на різних етапах реалізації проекту.

В результаті формується послідовність витрат і надходжень, що дозволяє визначити фінансові потоки для кожного моменту часу. Іншими словами, аналіз чутливості моделі допомагає визначати показники ефективності. Потім за наявними показниками і вихідним параметрам, будуються діаграми, що відображають їх залежність один від одного. Зіставляючи ці діаграми, визначають критичні значення обраних ключових параметрів для проекту в цілому. Розраховується точка беззбитковості, яка являє собою мінімально допустимий обсяг продажів, при якому проект прибутку не приносить, але і не вважається збитковим.

Таким чином, використовуючи метод аналізу чутливості моделі, експерти, які проектують даний об'єкт, можуть враховувати ризик і умови невизначеності, виникнення яких можливе в ході реалізації проекту. У випадках, коли проект оплачується за допомогою взятих кредитів, то критичним значенням в цьому випадку буде таке значення ставки за кредитом, при якій проект не в змозі буде вже погасити заборгованість.

Аналіз сценаріїв необхідний для того, щоб керівник компанії міг наочно уявити характеристики рентабельності всього проекту. Але і цей метод не завжди точний, тому що між змінними часто виникають складні взаємозв'язки. Для уточнення деяких розрахунків звичайно потрібні додаткові сценарії. Наприклад, щоб визначити середину розподілу значень чистої поточної вартості, можна показати точки між двома екстремальними значеннями. Цей аналіз найбільш ефективний, якщо він виконується за допомогою комп'ютера і певної програми.

Аналітичний метод аналізу зовнішньоторговельних ризиків має ще одну складову - це аналіз величини відносних ризиків. При користуванні цим методом аналізу визначають величину очікуваного доходу, ступінь ризику і те, наскільки є можливість передбачуваним доходом покрити передбачуваний ризик. Цей метод схожий на метод аналізу чутливості, але він набагато ширше. Тут можна визначити допустимі значення критичних змінних величин і провести подальші розрахунки по їх перевірці[15, с.179].

Аналіз доречності затрат. З аналізом ризиків щільно пов’язаний ще один аспект проблем менеджменту, зокрема, інвестиційного менеджменту. Оскільки інвестор не в змозі постійно відбирати лише обтяжені незначним ризиком інвестиційні проекти (в нашій дійсності такі проекти практично відсутні), виникає питання: як повинен бути компенсований той чи інший рівень (ступінь) ризику? Відповідь на це запитання дає розрахунок так званої „премії за ризик”, котра являє собою додатковий дохід (прибуток), що його прагне отримати інвестор понад той рівень, котрий можуть принести безризикові інвестиції. Цей додатковий дохід (прибуток) повинен зростати пропорційно ступеню ризику, яким обтяжений даний проект. Премія за ризик повинна зростати пропорційно до зростання не загального ступеня ризику за проектом, а лише систематичного (ринкового) ризику, що визначається за допомогою коефіцієнта бета (b), оскільки несистематичний ризик пов’язаний в основному з впливом суб’єктивних чинників. Основу такої залежності тлумачить так звана „модель надійності ринку”[15, с.180].

Організація робіт для аналізу зовнішньоторговельних ризиків..Щодо організації робіт для аналізу ризику, то пропонується такий їх перелік:

- підбір досвідченої групи фахівців;

- підготовка відповідного переліку питань;

- вибір техніки аналізу ризику;

- встановлення (ідентифікація) чинників ризику та їх наслідків;

- побудова моделі механізму дії ризиків;

- встановлення взаємозв’язку окремих ризиків і інтегрованого ефекту від їх дії;

- розподіл ризиків серед сторін, які залучені до даного проекту (об’єкта);

- розгляд результатів аналізу ризику.

За результатами аналізу ризику складається звіт (доповідна записка) з такою інформацією:

- опис ризиків, механізм їх взаємодії і інтегрований ефект, заходи щодо необхідного захисту від ризиків, інтереси всіх зацікавлених сторін у подоланні загрози надто обтяжливого ризику;

- оцінка виконаних експертами процедур аналізу ризику, використаних ними даних для одержання висновків;

- опис „структури ризику”, тобто ступеня впливу кожного з складових на інтегрований ефект розподілу відповідальності між різними суб’єктами, що беруть участь у даному заході (проекті). При цьому можуть бути обумовлені аспекти щодо компенсаційних заходів за збитки, професійне страхування, боргові зобов’язання тощо.

Аналіз зовнішньоторговельних ризиків допоможе своєчасно відбирати оптимальний варіант дій з числа альтернативних в усіх сферах підприємництва: виробничій, комерційній, фінансовій на зовнішньому ринку України.

2.3. Розвиток та ризики міжнародної співпраці України в сфері альтернативної енергетики

Україна є однією з найбільш енергоємних країн світу, рівень її енергоефективності становить всього лише одну третину від аналогічного рівня середньоєвропейської країни. Але в той же час, вона володіє величезним потенціалом підвищення ефективності практично у всіх галузях її економіки.

Зростання цін на традиційні енергоносії спонукає Україну шукати альтернативні підходи до вирішення енергетичних проблем. В даний час в Україні активізовано роботу в цьому напрямку. Розробляється і поліпшується законодавче забезпечення, поліпшується інвестиційний клімат для альтернативних енергетичних проектів.

В Законі України «Про альтернативні джерела енергії» альтернативні джерела енергії визначаються як «відновлювальні джерела, до яких відносять енергію сонячного випромінювання, вітру, морів, річок, біомаси, теплоти Землі, та вторинні енергетичні ресурси, що існують постійно або виникають періодично у довкіллі»[2].

В Україні термін «відновлювальна енергетика» використовують як синонім альтернативної або «зеленої» енергії. В країнах ЄС з 2001 року діє чітка класифікація відновлювальних джерел енергії

Відновлювальні джерела енергії:

- енергія вітру;

- гідроенергія;

- геотермальна енергія;

- енергія біомаси;

- біопаливо;

- сонячна енергія;

- енергія приливів;

За даними таблиці 2 (дані на червень 2014 року) можна казати, що в Україні невиправдано висока частка природного газу в енергетичному балансі - майже в 2 рази вища, ніж у світі і ЄС. При цьому частка відновлювальної енергетики у 4 рази нижча відповідних показників у світі.

Таблиця 2.7.

Частка паливо – енергетичних ресурсів в енергетичному балансі

|

Країна/ПЕР |

Природний газ |

Вугілля |

Атомна енергетика |

Нафта |

Відновлювальна енергетика |

|

Україна |

38,2% |

33,5% |

16,1% |

10,2% |

2,0% |

|

Китай |

4,5% |

70,4% |

0,7% |

17,7% |

6,7% |

|

Німеччина |

21,3% |

25,3% |

8,0% |

36,4% |

9,0% |

|

США |

27,6% |

22,1% |

8,3% |

36,7% |

5,3% |

|

Країни ЄС |

23,8% |

16,9% |

12,1% |

38,2% |

8,9% |

|

Світ в цілому |

23,7% |

30,3% |

4,9% |

33,1% |

8,0% |

|

Країни колишнього СРСР |

53,2% |

16,7% |

5,9% |

18,8% |

5,4% |

*Примітка: розроблено автором на основі джерела [3]

Детальне вивчення розвитку альтернативної енергетики в Україні дозволяє підкреслити таку особливість: 95% всієї "зеленої" енергії в нашій державі виробляється потужностями гідроелектростанцій, в той час як в країнах ЄС ця частка становить в середньому 46%, а в Німеччині — всього 16%. При цьому, за розрахунками спеціалістів, технічний потенціал України у гідроенергетиці засвоєний лише на 5%, оскільки на даний момент на теренах країни працює лише 67 малих ГЕС.

В Україні загальний річний технічнодосяжний енергетичний потенціал

альтернативних джерел енергії в перерахунку на умовне паливо складає близько 63 млн. тонн. Частка енергії добутої за рахунок альтернативних джерел становить сьогодні близько 3%. Згідно української енергетичною стратегії, до 2030 року частка альтернативної енергетики на загальному енергобалансі країни буде доведена до 20%.

Успішно завершилися переговори про надання Україні цільових кредитів на розвиток альтернативної енергетики. Так, Україні надано довгострокова кредитна лінія в сумі 350 млн доларів для фінансування енергозберігаючих проектів, а Європейський банк реконструкції та розвитку виділив 50 млн доларів на розвиток альтернативної енергетики. Ведеться робота по реалізації Національного інвестиційного проекту Енергія природи, в рамках якого на території України буде споруджено ряд вітрових і сонячних електростанцій.