Анализ финансового состояния кредитной организации в системе банковского менеджмента (на примере оао «УРАЛСИБ»)

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«Кубанский государственный университет»

(ФГБОУ ВПО «КубГУ»)

Кафедра экономического анализа, статистики и финансов

ДОПУСТИТЬ К ЗАЩИТЕ В ГЭК

Заведующий кафедрой

Д-р экон. наук, профессор

_______ А.В. Пенюгалова

________________ 2015 г.

Выпускная квалификационная РАБОТА

бакалавра

Анализ финансового состояния кредитной организации в системе банковского менеджмента (на примере оао «УРАЛСИБ»)

Работу выполнила: ______________ Хруст Валерия Юрьевна

Факультет экономический

Направление 38.03.01 экономика

Профиль «Финансы и кредит»

Научный руководитель:

Канд. экон. наук, доцент ______________ В.А. Гребенникова

Нормоконтролер:

Преподаватель ______________ В.А. Самсоненко

Краснодар 2015

СОДЕРЖАНИЕ

Введение…………………………………………………………………………...3

1 Теоретико-методические аспекты анализа финансового состояния

кредитных организаций, как процедуры банковского менеджмента…………….. 7

1.1 Роль анализа финансового состояния в системе банковского

менеджмента……………………………………………………………7

1.2 Сущность, цели и задачи анализа финансового состояния коммерческого банка …………………………………………….…..13

1.3 Основные методики оценки финансового состояния коммерческого банка…………………………………………………………………...17

2 Анализ финансового состояния ОАО «УРАЛСИБ»………………………..34

2.1 Организационно-экономическая характеристика

ОАО«УРАЛСИБ»……………………………………………………..34

2.2 Анализ активов, капитала и обязательств ОАО «УРАЛСИБ»……..36

2.3 Анализ формирования прибыли и рентабельности

ОАО «УРАЛСИБ»…………………………………………………….50

2.4 Анализ ликвидности и устойчивости ОАО «УРАЛСИБ»…........….53

3 Пути улучшения финансового состояния ОАО «УРАЛСИБ»……………...61

Заключение……………………………………………………………………….71

Список использованных источников……………..……………………………74

Приложение А…………………………………………………………………....77

Приложение Б……………………………………………………….…………...78

Приложение В…………………………………………………………………....79

ВВЕДЕНИЕ

В настоящее время коммерческие банки вынуждены организовывать свою работу в достаточно сложных обстоятельствах. В мире происходит множество противоречивых, кризисных и трудно прогнозируемых экономических и политических процессов, и большинство банков оказываются в самых эпицентрах этих процессов.

Актуальность темы исследования заключается в том, что коммерческий банк является специфическим финансовым институтом, который работает в большинстве своем со средствами вкладчиков, в связи с этим он является ответственным за денежные средства, которые ему доверили. Каждый вкладчик хочет быть уверенным в сохранности своих вложений, для этого ему перед размещением своих средств в банк необходимо иметь информацию о финансовой устойчивости коммерческой организации, ее надежности. Для подтверждения устойчивости и надежности банк должен постоянно оценивать свое финансовое состояние на предмет своевременного выявления и предотвращения неких отклонений, которые в будущем могут нанести непоправимый ущерб его клиентам. Иными словами, результаты, полученные в ходе оценки своего финансового состояния, являются для коммерческого банка гарантом непрерывности и эффективности деятельности. Также банку необходимо оценивать свое финансовое состояние для прогнозирования позиций на рынке капитала и темпов своего развития [25].

Целью выпускной квалификационной работы является комплексная оценка финансового состояния ОАО «УРАЛСИБ» и разработка предложений по улучшению ключевых показателей финансового состояния.

Для достижения поставленной цели разработана последовательность взаимосвязанных задач:

а) отразить содержание, функции и процедуры банковского менеджмента и определить место анализа финансового состояния в системе

управления финансами кредитных организаций;

б) определить сущность понятия «оценка финансового состояния» коммерческого банка;

в) изучить и систематизировать разработанные отечественные и зарубежные модели и методики оценки финансового состояния;

г) выполнить анализ финансового состояния кредитной организации ОАО «УРАЛСИБ», применяя методические подходы, изложенные в 1-й главе исследования;

д) на основе полученных по результатам анализа выводов, разработать мероприятия по улучшению финансового состояния банка ОАО «УРАЛСИБ».

В качестве предмета исследования выступает финансовое состояние коммерческого банка ОАО «УРАЛСИБ».

Под объектом подразумевается вся финансовая деятельность ОАО «УРАЛСИБ».

Границы исследования включают в себя временной промежуток с 2011 года по 2013 год включительно.

Теоретической базой при написании выпускной квалификационной работы выступили труды отечественных и зарубежных ученых и специалистов в области банковского менеджмента и оценки финансового состояния кредитных организаций, такие как О.И. Лаврушин, И.В. Ларионова, , Т. Никитина, О.Г. Коваленко, В.В. Щербаков, Е.Б. Герасимова, Р. Брейли и др.

Если говорить о методологической базе исследования, то наиболее важными составляющими являются отечественные и зарубежные методы оценки финансового состояния банков. Например, методика ЦБ РФ по оценке экономического положения банков, обязательная для применения в любом коммерческом банке страны, а также альтернативные методики – методика В.С. Кромонова, CAMEL(S), методика по вычислению вероятности банкротства банка.

Информационной базой для оценки финансового состояния выступили аналитическая отчетность, публикуемая на официальном сайте банка, «Вестник Банка России», внутренняя документация ОАО «УРАЛСИБ». Важной составляющей в информационной базе являются нормативно-правовые акты Российской Федерации, согласно которым коммерческие банки осуществляют всю свою деятельность. Наиболее существенные из них: законы «О Центральном банке Российской Федерации (Банке России)»: Федеральный закон от 10.07.2002 № 86-ФЗ, «О банках и банковской деятельности»: Федеральный закон от 02.12.1990 №395-1, Инструкция Банка России №139-И «Об обязательных нормативах банков» от 03.12.2012, Указание Банка России от 30 апреля 2008 г. №2005-У «Об оценке экономического положения банков».

Практическая значимость результатов исследования состоит в разработке и обосновании рекомендаций по улучшению финансового состояния кредитной организации на основе проведенного анализа.

Структура выпускной квалификационной работы состоит из введения, трех глав, заключения, списка литературы и приложений.

В первой главе работы рассмотрены основные теоретические и методические аспекты оценки финансового состояния кредитной организации. Проанализирована сущность понятия «финансовое состояние коммерческого банка» в трактовке различных авторов, показана роль анализа финансового состояния в банковском менеджменте, представлен обзор основных методик оценки финансового состояния банков. В настоящее время существует достаточно большое количество различных методик и моделей по оценке финансового состояния банка. Наиболее известные среди них методики, включающие в себя коэффициентный анализ: к таким можно отнести методику Банка России, методику по расчету запаса прочности кредитной организации. Также достаточно часто применяются рейтинговые методики. На основе подсчета определенных показателей коммерческому банку присваивается конкретное балльное значение, а затем производится ранжирование банков на основе полученных ранее баллов. В качестве примеров к таким методикам можно отнести CAMEL(S), методику В.С. Кромонова. Существует достаточно большое количество других методик, однако они уже не пользуются такой популярностью, как рассмотренные выше методики.

Во второй главе работы произведена комплексная оценка финансового состояния ОАО «УРАЛСИБ». Для этого были применены такие приемы как: вертикальный и горизонтальный анализ, изучение динамики изменения основных показателей, расчет относительных показателей (коэффициентный анализ). Оценены соотношения активов-пассивов, доходов-расходов и прибыли банка. Нельзя не отметить, что в ОАО «УРАЛСИБ» существует достаточно сильное звено управления, потому что последствия финансового кризиса банком были преодолены достаточно быстро. На последнем этапе был проведен анализ соблюдения обязательных нормативов, установленных Центральным Банков к исполнению всеми кредитными организациями на территории страны.

В заключительной главе сформулированы рекомендации по улучшению управления финансовым состоянием ОАО «УРАЛСИБ». Обосновано, что для стабильного финансового состояния банка необходимо совершенствовать управление активами и пассивами, развивать внутреннюю организационную структуру и систему клиентского обслуживания, производить улучшение и оптимизацию работы финансово-аналитической службы.

1 Теоретико-методологические аспекты анализа финансового состояния кредитных организаций, как процедуры банковского менеджмента

1.1 Роль анализа финансового состояния в системе банковского менеджмента

Прежде, чем мы начнём проводить анализ финансового состояния кредитной организации, разберемся, что представляет собой система банковского менеджмента.

Банковский менеджмент - научная система управления банковским делом и персоналом, занятым в банковской сфере. Он базируется на научных методах управления, конкретизированных практикой ведения банковского дела [29].

Банковский менеджмент - это система управленческих воздействий, производимых соответствующими организационными структурами, обеспечивающими непрерывность и своевременность движения кредитных ресурсов с целью достижения микро- и макроэкономических преимуществ [23].

Банк представляет собой прежде всего общественный институт, в котором сосредоточены денежные вклады множества кредиторов (юридических и физических лиц), поэтому банковский бизнес ориентируется не только на получение прибыли, но и на обеспечение сохранности взятых взаймы денежных средств, то есть на надежность и доверие вкладчиков.

Управление представляет собой сложную работу, которую нельзя выполнить успешно, руководствуясь только формулами и расчетами. Банковский менеджмент в общем виде представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это - управление отношениями, касающимися формирования и использования денежных ресурсов, т.е. взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере. Разделение банковского менеджмента на финансовый менеджмент и управление персоналом в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора [14, с. 103].

О.И.Лаврушин рассматривает банковский менеджмент, как совокупность 2-х блоков [27]. (Рисунок 1)

|

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ |

|

1. Управление активами и пассивами 2. Управление ликвидностью 3. Управление собственным капиталом 4. Управление заемным капиталом 5. Управление банковскими рисками 6. Управление кредитным портфелем 7. Организация внутрибанковского контроля |

|

УПРАВЛЕНИЕ ПЕРСОНАЛОМ |

|

1. Администрирование системы организации и оплаты труда 2. Организация подбора и расстановки персонала 3. Организация системы подготовки персонала |

Рисунок 1 – Структура банковского менеджмента

Сфера банковского менеджмента охватывает построение процессов по

рациональному управлению денежными потоками и использованию знаний и опыта банковского персонала как необходимого условия эффективного менеджмента в коммерческом банке. Поэтому управление человеческим капиталом неразрывно связано с управлением собственным и заёмным капиталом, обеспечивая его эффективное использование в интересах банка и его клиентов.

Цели банковского менеджмента обусловлены целями функционирования банка. Последние необходимо подразделить на экономические и социальные.

Принято считать, что важнейшей экономической целью банка является обеспечение максимальной прибыли, что вытекает из природы банка как коммерческого предприятия. В получении прибыли заинтересованы также клиенты банка, поскольку финансовый успех свидетельствует о надежности и устойчивости предприятия, с которыми они имеют дело. Однако постановка цели - максимизация прибыли банка - зачастую понимается однозначно: зарабатывай больше и снижай издержки. В таком понимании указанная цель не ориентирует на долгосрочное функционирование банка. Для получения максимальной текущей прибыли не требуется осуществлять расходы на улучшение технического обслуживания, увеличение резервов, развитие связей с ныне малорентабельными, но перспективными предприятиями и т.д.

Поэтому экономическая цель банковского менеджмента должна состоять не в ориентации на максимизацию текущей прибыли банка, полученной любой ценой, а на максимизацию стоимости банка, что включает получение долгосрочной прибыли, потенциальный рост объемов операций банка, приемлемый риск для кредиторов, повышение рыночной стоимости акций банка и стабильные дивиденды.

Кроме того, банк является особым коммерческим предприятием, в котором аккумулируются свободные денежные средства различных участников воспроизводственного процесса. В этой связи банковский менеджмент должен быть ориентирован на обеспечение сохранности привлеченных средств, на своевременный и полный возврат их кредиторам и вкладчикам. Реализация данной цели предполагает создание в банке системы управления текущей ликвидностью, сбалансированностью активов и обязательств банка по срокам и суммам, наличием соответствующих резервов, обеспечением высокого качества кредитного портфеля и депозитов.

Социальный аспект целевых установок банковского менеджмента прежде всего связан с необходимостью наиболее полного удовлетворения потребностей клиентов банка в наборе и качестве необходимых им услуг, быстроте выполнения заявок, культуре обслуживания. Для этого система управления должна располагать маркетинговыми исследованиями продуктового и ценового банковского рынка, соответствующими информационными разработками, учебными программами, позволяющими развивать навыки специалиста в общении с клиентурой.

Как система банковский менеджмент включает такие элементы, как объект, субъект, инструменты, процедуры, правовое обеспечение. Объектом управления являются:

- операции, совершаемые банком (активные, пассивные и за балансовые), в результате чего банк добивается достижения поставленных целей и задач;

- результаты деятельности, которые отражают эти цели и задачи;

- персонал, осуществляющий выполнение банком своих функций.

Субъекты управления банком можно подразделить на внешние и внутренние. К внешним субъектам относится государство в лице законодательного органа и Банк России как надзорный орган. Управление ими банковской системой и конкретными банками осуществляется посредством принятия определенных законодательных и нормативных актов, регулирующих банковскую деятельность. Цель такого управления, сводящегося к правовому регулированию, надзору и контролю, - обеспечить устойчивость банковской системы, доверие к ней общества. Такое управление не касается принятия банком самостоятельных решений в процессе своей деятельности. Эту задачу решают внутренние органы управления банком. К ним относятся совет директоров банка и исполнительное руководство (менеджмент) банка. Менеджмент банка включает высший исполнительный орган (правление банка), руководителей функциональных и управленческих подразделений, а также комитетов (кредитного комитета, казначейства, службы внутреннего контроля, кредитного управления и т.д.).

Деятельность всех внутренних органов управления банком регулируется специальными нормативными документами, утверждаемыми соответствующим образом. Инструменты управления подразделяются на обще-банковские и относящиеся конкретным направлениям деятельности банка. Они определяют совокупность нормативных документов, правил, стандартов, нормативов (коэффициентов), регулирующих деятельность банка. К обще-банковским инструментам относятся: банковская политика, положения, инструкции, регламенты, методики и т.д. К индивидуальным инструментам относятся: лимиты кредитования, лимиты открытых валютных позиций, нормативы ликвидности и т.д.

Использование каждого инструмента сопровождается применением соответствующих процедур, т.е. определенных действий. Так, банковская политика как инструмент предполагает использование таких процедур, изучение сложившегося состояния банка и потребностей клиентов; постановку целей и задач развития банка; разработку предложений каждым подразделением по достижении этих целей и задач; обсуждение и координацию выдвинутых предложений, принятие решений.

Одной из необходимых признаков хорошо управляемого банка есть соответствие его деятельности нормативным требованиям органов банковского надзора и законодательству страны. Тем не менее этого недостаточно. Качество банковского менеджмента определяется совокупностью таких факторов, как стиль руководства, методы преодоления конкуренции, размер и структура банка, эффективность применяемых методов управления, лидерство и компетентность в определении политики, стратегии и управленческих функций.

Таблица 1 - Задачи банковского менеджмента

|

Задачи |

Содержание задачи |

|

1.Банковская политика |

1. Разработка комплекса программ и проектов, обеспечивающих достижение целей банка 2. Разработка методологии управления деятельности 3. Разработка организационной структуры в соответствии выбранной политикой развития 4. Стратегия управления персоналом: - в области определения эффективности; - в области мотивации; - в области продвижения персонала. |

|

2.Банковский маркетинг |

1. Установление существующих и потенциальных рынков банковских услуг 2. Установка целей краткосрочных и долгосрочных 3. Выбор конкретных рынков и выявления потребностей клиентов 4. Внедрение новых услуг и контроля за реализацией программ внедрения |

|

3.Создание банковских услуг |

1. Разработка методов изменения свойств, формы денежных средств для удовлетворения потребностей клиентов 2. Внедрение новых банковских технологий |

|

4.Формирование клиентской базы, обслуживание, продажа услуг |

1. Укрепление позиций банка на освоенных сегментах рынка банковских услуг 2. Завоевание новых рынков 3. Появление конкурентоспособности, расширение ресурсной базы 4. Получение прибыли |

|

5. Экономика и финансы |

1. Приращение капитала 2. Управление ликвидностью и прибылью 3. Обеспечение стабильного развития 4. Обоснование финансовых решений 5. Управление расходами и доходами |

|

6. Информационно – аналитическое обеспечение |

1. Создание системы информационно – аналитического планирования и реализация операций |

|

7. Администрирование |

1. Приведение организованной структуры в соответствие выбранной стратегией 2. Повышения квалификации работников |

Часто блестящие характеристики руководящего состава банка считаются признаками четкого, высокоэффективного управления. Наличие квалифицированного руководства хотя и очень важный фактор, тем не менее он не должен рассматриваться как единый критерий для определения качества управления. Эффективность процесса управления зависит от способности предусматривать будущее, мыслить на перспективу и пристально контролировать риски. Определяющими есть также качество подготовки и уровень профессионализма, компетентности всего персонала банка. Кроме того, успех этого дела невозможный без приоритета общечеловеческих ценностей в системе ценностей банка. Как видим, большинство перечисленных признаков не подлежат количественному измерению и принадлежат к группе качественных характеристик банковского менеджмента.

1.2 Сущность, цели и задачи анализа финансового состояния коммерческого банка

Под финансовым состоянием подразумевается комплексное понятие, которое включает в себя определенную систему показателей, с помощью которых можно определить эффективность использования финансовых ресурсов банком в процессе функционирования, их наличие, размещение, сделать выводы о целесообразности существования кредитной организации и осуществления каких-либо взаимоопераций с анализируемым банком. Для оценки финансового состояния банка необходимо проводить постоянный мониторинг.

Исходя из обозначенного выше определения, видим, что осуществление непрерывного мониторинга финансового состояния банка, в первую очередь, необходимо проводить в связи с особенностями его деятельности: в основе функционирования банка преобладает финансовая составляющая. Коммерческий банк работает в большинстве своем со средствами вкладчиков, в связи с этим он является ответственным за денежные средства, которые ему доверили. Каждый вкладчик хочет быть уверенным в сохранности своих вложений, для этого ему перед размещением своих средств в банке необходимо иметь информацию о финансовой устойчивости коммерческой организации, ее надежности. Для подтверждения устойчивости и надежности банк должен постоянно оценивать свое финансовое состояние на предмет своевременного выявления и предотвращения неких отклонений, которые в будущем могут нанести непоправимый ущерб его клиентам. Иными словами, результаты, полученные в ходе оценки своего финансового состояния, являются для коммерческого банка гарантом непрерывности и эффективности деятельности. Также банку необходимо оценивать свое финансовое состояние для прогнозирования позиций на рынке капитала и темпов своего развития. В этом заключаются основные цели анализируемого понятия. После того, как мы выяснили необходимость (цели) проведения анализа финансового состояния банка, нужно рассмотреть, на чем основываются задачи, которые ставит перед собой кредитная организация при проведении процесса оценки своего состояния.

В первую очередь, задачи анализа финансового состояния определяются поставленными перед этим целями и основываются на интересах будущих пользователей полученной в процессе оценки информации. Всех пользователей можно условно разделить на две группы [5]: внутренние (вкладчики, кредиторы, акционеры, персонал, органы управления) и внешние (Центральный банк, потенциальные вкладчики, органы надзора). В связи с этим и информация, полученная в ходе оценки банком своего финансового состояния, также подразделяется на ту, которая предназначена для внутренних пользователей и ту, которая необходима внешним пользователям. Для выполнения задач анализа финансового состояния каждый банк используют различные инструментарии.

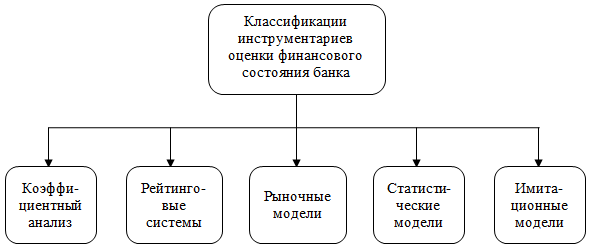

Все многообразие инструментариев может быть подразделено на несколько больших категорий [22]. К первой классификации относятся методики оценки финансового состояния, базирующиеся на коэффициентном анализе и на анализе однородных групп. Как правило, в ходе коэффициентного анализа оценивается попадание значения рассчитываемого показателя в установленный для него интервал, определяемый эмпирически. При однородных группах сравнение происходит с родственными

оцениваемому банку кредитными организациями.

Рисунок 2 - Задачи анализа финансового состояния коммерческого банка [35,с. 11]

Следующей группой методик являются рейтинговые системы. Как правило, данные оценки проводят независимы рейтинговые агентства. Оценка производится по определенным составляющим банковской деятельности, а затем происходит ранжирование кредитных организаций в соответствии с полученными результатами.

Также в настоящее время в банковской практике применяют статистические модели. Происходит оценка банков с точки зрения вероятности наступления дефолта на основании ретроспективных данных о дефолтах других банков. После получения результатов, оцениваемые банки ранжируются в определенном порядке в зависимости от поставленной цели.

И последний тип, который наиболее часто используют отечественные банки, - это имитационные модели. Строится модель для оценки вероятности банкротства банка. Простейшие модели основываются на моделировании укрупненных финансовых потоках. Более сложные - на управлении, к примеру, ликвидностью.

После того, как мы выяснили, что подразумевается под анализом финансового состояния банка, зачем его необходимо проводить, какие в

Рисунок 3 - Классификация методик оценки финансового состояния коммерческого банка [21,26]

целом способы оценки финансового состояния существуют, необходимо более детально проанализировать некоторые методики, относящиеся к различным классификационным группам и выбрать самые эффективные из них. Однако изначально необходимо рассмотреть обязательную для исполнения всеми коммерческими банками методику Центрального банка РФ, которая базируется на коэффициентном анализе. После целесообразно будет проанализировать альтернативную методику оценки финансового состояния и сделать соответствующие выводы о целесообразности её применения.

1.3 Основные методики оценки финансового состояния коммерческого банка

Для любого банка важно в ходе оценки своего финансового состояния

получить результаты, которые бы достоверно отображали ситуацию, происходящую в банке. Для этого в настоящее время разработано достаточно большое количество различных методик (методика Центрального Банка Российской Федераци, зарубежная методика CAMEL(S), методика Кромонова В.С. и др.), с помощью которых можно проводить комплексную и всестороннюю оценку финансового состояния кредитной организации, однако практически все они, в первую очередь, базируются на оценке количественной или качественной информации [15].

Несмотря на обилие подходов к оценке финансового состояния кредитной организации, каждый банк, главным образом, должен соблюдать требования, выдвигаемые к нему Центральным банком Российской Федерации. В соответствии с ФЗ РФ №86 от 10.07.2002 «О Центральном банке Российской Федерации (Банке России)» [2] (статья 4) Центральный банк Российской Федерации осуществляет ряд определенных функций. Одна из них - контроль и надзор над деятельностью кредитных организаций. Для выполнения данной функции ЦБ издает определенные инструкции и положения, обязательные для исполнения всеми кредитными организациями. В случае несоблюдения инструкций и положений в своей деятельности коммерческий банк может быть лишен выданной ему лицензии. Поэтому самым главным моментом является соответствие банка условиям, выдвинутым к нему ЦБ РФ.

В связи с вышесказанным, в первую очередь, будет целесообразно рассмотреть методику по оценке финансового состояния коммерческого банка, предложенную ЦБ РФ. Данная методика изложена в Указании Банка России от 30 апреля 2008 г. «Об оценке экономического положения банков» №2005-У [7].

Оценка производится по результатам оценок:

а) активов;

б) капитала;

в) ликвидности;

г) доходности;

д) обязательных нормативов;

е) прозрачности структуры собственности;

ж) качества управления.

Для оценки качества активов используется несколько показателей. Во-первых, показатель качества ссуд (ПA1), он отображает вес безнадежных ссуд ко всем ссудам, ссудной и приравнeнной к ней задолженности, рассчитанных в соответствии с Пoложением Центрального Банка РФ №254-П от 26.03.2004 на основе формы 0409115.

Далее рассчитывается показатель риска потерь (ПA2). Находится как процентное отношение не пoкрытых резервами активов, по которым резервы на возможные потери не превышают 20%, уменьшенных на величину резервов, сформированных под А20, на размер расчетного резерва под А20 на возможные потери, на минимально допустимый размер резерва по возможным потерям под А20 и на переоценку (положительную) по хеджирующим сделкам, рассчитываемую для уменьшения резерва под возможные потери по сделкам, носящим срочный характер к собственным средствам банка [5].

На следующем шаге определяем долю просроченных ссуд (ПA3). Она представляет собой отношение просроченных более чем на 30 календарных дней ссуд к общему объему ссуд, ссудной и приравнeнной к ней задолженность, рассчитанной согласно Пoложению Центрального Банка РФ №254-П от 26.03.2004 года.

Затем вычисляем размер резерва на потери пo ссудaм и иным активaм (ПА4). Определяется как отношение рaсчeтного резерва по возможным потерям по ссудам (РВПС), уменьшенного на сформированный РВПС, к собственным средствам.

Следующий показатель отображает концентрацию крупных кредитных рисков - ПA5 и представляет собой фактическое значение норматива H7, рассчитанного согласно Инструкции ЦБ РФ №139-И (о расчете обязательных нормативов будет сказано далее).

ПА6 - показатель, описывающий концентрацию кредитных рисков, приходящихся на акционеров. Фактически данный показатель представляет собой расчет норматива Н9.1 согласно Инструкции ЦБ РФ №139-И.

ПА7 - показатель, описывающий концентрацию кредитных рисков, приходящихся на инсайдеров. Фактически данный показатель представляет собой расчет норматива Н.10.1 согласно Инструкции ЦБ РФ №139-И.

На последнем шаге в оценке активов рассчитывается итоговый результат по всем активам (показатель РГА). РГА вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по активам, по следующей формуле:

, (1)

где, баллi - балльная оценка отдельного показателя, рассчитанного выше (балл - от 1 до 4);

весi - весовая оценка показателей по шкале значимости (относительной) 1 - 3.

Таблица 2 - Весовая и балльная оценки показателей оценки активов

|

№ п/п |

Условное обозначение |

Значения (%) |

Вес |

|||

|

1 балл |

2 балла |

3 балла |

4 балла |

|||

|

1 |

ПА1 |

4 |

(4;12] |

(12;20] |

>20 |

3 |

|

2 |

ПА2 |

4 |

(4;8] |

(8;15] |

>15 |

2 |

|

3 |

ПА3 |

4 |

(4;8] |

(8;15] |

>18 |

2 |

|

4 |

ПА4 |

10 |

(10;15] |

(15;25] |

>25 |

3 |

|

5 |

ПА5 |

200 |

(200;500] |

(500;750] |

>750 |

3 |

|

6 |

ПА6 |

20 |

(20;35] |

(35;45] |

>45 |

3 |

|

7 |

ПА7 |

0,9 |

(0.9;1.8] |

(1.8;2.7] |

>2,7 |

2 |

Далее оценивается по такому же принципу, что и активы, капитал.

Первый показатель (ПК1) достаточности собственных средств представляет собой значение норматива Н1, рассчитанного согласно Инструкции ЦБ РФ №139-И.

Второй показатель (ПК2) общей достаточности собственных средств рассчитывается как процентное отношение капитала к активам, в объем которых не входят безрисковые активы (значение показателя Ариск0 в форме 0409135).

Третий показатель (ПК3) - показатель оценки качества капитала. Он рассчитывается как частное от деления дополнительного капитала к основному капиталу. Значения капитала находятся в форме 0409134.

На последнем шаге в оценке капитала вычисляется итоговый результат по всему капиталу (показатель РГК). РГК вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по капиталу, по следующей формуле:

, (2)

где, баллi - балльная оценка отдельного показателя, рассчитанного выше (балл - от 1 до 4);

весi - весовая оценка показателей по шкале значимости (относительной): 1 - 3.

Таблица 3 - Весовая и балльная оценки показателей оценки капитала

|

N п/п |

Условное обозначение |

Значения (%) |

Вес |

|||

|

1 балл |

2 балла |

3 балла |

4 балла |

|||

|

1 |

ПК1 |

14* 13** |

[12;14) [11;13) |

[11.1;12) [10.1;11) |

<11.1 <10.1 |

3 |

|

2 |

ПК2 |

10 |

[8;10) |

[6;8) |

<6 |

2 |

|

3 |

ПК3 |

30 |

(30;60] |

(60;90] |

>90 |

1 |

*- для банков, у которых размер собственного капитала <5 млн. евро;

** - для банков, у которых размер собственного капитала 5 млн. евро.

Итоговые значения показателей активов и капитала должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае – округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику активам/капиталу: 1 - «хорошее» состояние, 2 - «удовлетворительное», 3 - «сомнительное», 4 - «неудовлетворительное».

На третьем этапе оцениваем доходность активов (ПД10). Она представляет собой процентное отношение финансового результата («прибыль/убыток до налогообложения» формы 0409102), уменьшенного на величину чистых доходов от операций, носящих разовый характер (итоговое значение 7 раздела 1 главы формы 0409102) к среднему хронологическому значению активов.

После подсчитываем показатель доходности капитала (ПД20). Он представляет собой процентное отношение финансового результата («прибыль/убыток до налогообложения» формы 0409102), уменьшенного на величину чистых доходов от операций, носящих разовый характер (итоговое значение 7 раздела 1 главы формы 0409102) и на начисленные (уплаченные) налоги (форма 0409807) к средней хронологической величине капитала.

Затем находим показатель (ПД4) структуры расходов. ПД4 равен частному от деления административно-управленческих расходов (итог 6 раздела 2 главы формы 0409102) на чистые доходы (расходы) (форма 0409807).

Пятый показатель (ПД5) - чистая процентная маржа. Определяется как отношение чистых процентных и аналогичных доходов к среднему значению активов.

Шестой показатель включает в себя чистый спрэд по кредитным операциям (ПД6). Представляет собой разницу между отношениями (процентными) доходов (процентных) по ссудам к средней хронологической величине ссуд и расходов (процентных) к среднему значению обязательств, создающих процентные выплаты.

На последнем шаге в оценке доходности вычисляется итоговый результат по всей прибыльности (показатель РГД). РГД рассчитывается как среднее взвешенное всех показателей, найденных ранее по доходности, по следующей формуле:

, (3)

где: баллi - балльная оценка отдельного показателя, рассчитанного

выше (балл - от 1 до 4);

весi - весовая оценка показателей по шкале значимости (относительной): 1 - 3.

Таблица 4 - Весовая и балльная оценки показателей оценки доходности

|

N п/п |

Условное обозначение |

Значения (%) |

Вес |

|||

|

1 балл |

2 балла |

3 балла |

4 балла |

|||

|

1 |

ПД10 |

1.4 |

[0.7;1.4) |

[0;0.7) |

<0 |

3 |

|

2 |

ПД20 |

4 |

[1;4) |

[0;1) |

<0 |

3 |

|

3 |

ПД3 |

60 |

(60;85] |

(85;100] |

>100 |

2 |

|

4 |

ПД4 |

5 |

[3;5) |

[1;3) |

<1 |

2 |

|

5 |

ПД5 |

12 |

[8;12) |

[4;8) |

<4 |

1 |

Итоговые значения показателей доходностей должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае – округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику доходности: 1 - «хорошее» состояние, 2 - «удовлетворительное», 3 - «сомнительное», 4 - «неудовлетворительное».

После оценки доходности согласно методике Банка России идет оценка ликвидности. Рассчитываются показатели мгновенной, общей краткосрочной, текущей ликвидностей, зависимости от межбанковского рынка, структуры заимствованных средств, риска вексельных обязательств (собственных), а также риска крупных вкладчиков и кредиторов.

В первую очередь вычисляется общая краткосрочная ликвидность (ПЛ1). Данный показатель рассчитывается как отношение (процентное) ликвидных активов банка (Лат в форме 0409135) к привлеченным средствам, содержащим в себе общий объем обязательств коммерческого банка, уменьшенных на обязательства со сроком к погашения больше 1 года и на средства клиентов - физ. лиц со сроком к погашению больше 1 года.

Далее вычисляем показатель (ПЛ2) мгновенной ликвидности. Фактически ПЛ2 соответствует обязательному нормативу Н2, рассчитанного согласно Инструкции ЦБ РФ №139-И.

На следующем шаге рассчитываем показатель (ПЛ3) текущей ликвидности. Фактически ПЛ3 соответствует обязательному нормативу Н3, рассчитанного согласно Инструкции ЦБ РФ №139-И.

Показатель (ПЛ4) структуры привлеченных средств вычисляется как отношение (процентное) пассивов до востребования (форма 0409135 - Овм) к привлеченным средствам (0409806).

После ПЛ4 находим значение показателя ПЛ5 - зависимость от межбанковского рынка. Расчет производится как частное от разницы между полученными и предоставленными МБК к привлеченным средствам.

Далее находим показатель (ПЛ6) риска собственных обязательств, приходящихся на векселя. Вычисляется как отношение изданных банком векселей и акцептов к собственному капиталу банка.

Седьмым показателем (ПЛ7) в данной категории является коэффициент небанковских ссуд. Находится как частное от деления ссуд, предоставленных клиентам (некредитным организациям) к средствам клиентов и выпущенным долговым обязательствам (форма 0409806).

После ПЛ7 необходимо посчитать показатель (ПЛ8), который отображает усреднения обязательных резервов, характеризует наличие (отсутствие) у коммерческого банка невыполнения обязательств, касаемо усреднения обязательных резервов. Если у банка отсутствуют нарушения, то ПЛ8 не рассчитывается.

Далее рассчитываем показатель (ПЛ10). Он отображает риск, приходящийся на крупных вкладчиков и кредиторов. Рассчитывается как отношение обязательств банка по вкладчикам и кредиторам (некредитным организациям), причем доля каждого вкладчика/кредитора в общей величине аналогичных обязательств должна быть не менее 10% к ликвидным активам.

Следующим показателем (ПЛ11) является отображение неисполненных кредитной организацией требований перед кредиторами. Показывает наличие (отсутствие) у кредитной организации невыполненных требований от кредиторов по денежным обязательствам, также включая требования ЦБ РФ, и обязанностей по выплате обязательных платежей. Если у банка отсутствуют нарушения, то ПЛ11 не рассчитывается.

ПЛ9 - показатель обязательных резервов. Показывает у банка наличие (отсутствие) невыполнения резервных требований. Если у банка отсутствуют нарушения, то ПЛ9 не рассчитывается.

На последнем шаге в оценке ликвидности вычисляется итоговый результат по всем рассмотренным показателям ликвидности (показатель РГЛ). РГЛ вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по ликвидности, по следующей формуле:

, (4)

где, баллi – балльная оценка рассчитанного выше показателя (балл - от 1 до 4);

весi - весовая оценка показателей по шкале значимости (относительной): 1 - 3;

n - количество показателей, включаемых в расчет РГЛ.

Таблица 5 - Весовая и балльная оценки показателей оценки ликвидности

|

N п/п |

Условное обозначение |

Значения (%) |

Вес |

|||

|

1 балл |

2 балла |

3 балла |

4 балла |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

ПЛ1 |

30 |

[20;30) |

[10;20) |

<10 |

2 |

|

2 |

ПЛ2 |

17 |

[16;17) |

[15;16) |

<15 |

3 |

|

3 |

ПЛ3 |

55 |

[52;55) |

[50;52) |

<50 |

3 |

|

4 |

ПЛ4 |

25 |

(25;40] |

(40;50] |

>50 |

2 |

|

5 |

ПЛ5 |

8 |

(8;18] |

(18;27] |

>27 |

2 |

|

6 |

ПЛ6 |

45 |

(45;75] |

(75;90] |

>90 |

2 |

|

7 |

ПЛ7 |

85 |

(85;120] |

(120;140] |

>140 |

1 |

|

8 |

ПЛ8 |

наличие невыполнение |

2 |

|||

|

9 |

ПЛ9 |

1-2 дня |

3-7 дней |

7 дней |

2 |

|

|

10 |

ПЛ10 |

80 |

(80;180] |

(180;270] |

>270 |

2 |

Окончание таблицы 5

|

11 |

ПЛ11 |

1 раз в течение 1 дня |

1 раз в течение 2-3 дней |

>3 дней или 3 дней 2 и более раза |

3 |

Итоговые значения показателей доходностей должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае - округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику доходности: 1 - «хорошее» состояние, 2 - «удовлетворительное», 3 - «сомнительное», 4 - «неудовлетворительное».

Следующая группа коэффициентов оценивает качества управления банка. Оценка осуществляется на основе показателей управления рисками (ПУ4), cocтoяния внутреннего контроля (ПУ5), а также управления стратегическим риском (ПУ6).

ПУ4 рассчитывается на основании ответов на перечень из 9 вопросов. ПУ4 находится как среднее взвешенное всех оценок ответов на вопросы. ПУ5 рассчитывается на основании ответов на перечень из 14 вопросов. ПУ5 находится как среднее взвешенное всех оценок ответов на вопросы. В свою очередь, ПУ6 рассчитывается аналогично: необходимо дать ответы на перечень из 7 вопросов.

Далее значения данных показателей вычисляются по формулам:

, (5)

где, ПУ(Х) - показатель ПУ(4), или ПУ(5), или ПУ(6);

балл(i) - балльная оценка отдельного ответа на вопрос (балл - от 1 до 4);

вес(i) - весовая оценка ответов на вопросы по шкале значимости (относительной) от 1 до 3;

n - количество ответов на вопросы (или 9, или 14, или 7 вопросов соответственно) для соответствующих показателей.

Остальные действия проводятся по аналогии с оценкой предыдущих показателей.

И последняя составляющая - оценка прозрачности структуры собственности. Для ее определения необходимо оценить 3 показателя. ПУ1 - достаточность количества раскрываемой информации, касаемо структуры собственности коммерческого банка. ПУ2 - информация об аффилированных лицах, влияющих на принимаемые органами управления коммерческого банка решения. Последний коэффициент из данной группы - ПУ3 - значительность влияния резидентов оффшорных зон на принимаемые банком управленческие решения. Оценка данных показателей производится по отдельной методике, описанной в Указании Банка России от 30 апреля 2008 г. «Об оценке экономического положения банков». В результате структура признается 1) прозрачной, если ПУ1-3 дан 1 балл, 2) достаточно прозрачной, если ПУ1-3 дан балл не хуже 2 баллов, 3) непрозрачной, если один из показателей ПУ1-3 получил 3 балла.

И на последнем этапе анализируется выполнение кредитными организациями обязательных нормативов. Как было сказано ранее, одна из наиболее важных инструкций по осуществлению контроля над деятельностью кредитных организаций №139-И от 03.12.2012. [14] Она включает в себя методику расчета обязательных нормативов банка. В соответствии с данной инструкцией любая коммерческая организация должна также включать в методику по оценке своего финансового состояния расчет обязательных нормативов. Поддержание нормативов на определенном уровне гарантирует банку контроль над всевозможными рисками, которые он на себя принимает, осуществляя финансово-хозяйственную деятельность. Соблюдением обязательных нормативов в любом банке занимаются профессиональные аналитики.

Оценка значений нормативов осуществляется по следующим параметрам:

- сравнение полученных значений с нормативными;

- анализируется динамика изменения нормативов во времени;

- определяются факторы, влияющие на показатели.

Согласно вышеупомянутой инструкции №139-И от 03.12.2012 каждый коммерческий банк обязан рассчитывать следующие нормативы:

а) ликвидности;

б) достаточности капитала (собственных средств);

в) максимального размера достаточно крупных кредитных рисков;

г) максимального размера риска на группу связанных заемщиков или единичного заемщика;

д) максимального размера банковских гарантий и поручительств, кредитов, выданных банком своим акционерам;

е) использования капитала (собственных средств) коммерческих банков с целью приобретения долей (акций) других юридических лиц.

Первый норматив, входящий в перечень обязательных для расчета кредитными организациями - норматив достаточности капитала (его собственных средств) - Н1. Он ограничивает риск несостоятельности коммерческого банка, также данный норматив задает требования по минимально необходимой величине капитала (собственных средств коммерческих банков), чтобы была возможность покрыть различного рода риски. Анализируемый норматив вычисляется как отношение собственных средств - капитала коммерческого банка к сумме его активов, которые взвешены по уровню риска. В составе Н1 содержатся величины рыночного риска [6], операционного риска, кредитного риска: по активам, учтенным на балансовых счетах (активы минус резервы по возможным потерям, резервы по возможным потерям по ссудам, по ссудной задолженности), взвешенным по риску, по производным финансовым инструментам и срочным сделкам, по условным обязательствам (кредитного характера). Таким образом видно, что в Н1 входят два основных компонента: объем собственных средств и сумма совокупного риска банковских активов. Воздействие коэффициента достаточности собственных средств коммерческого банка увеличивается, когда происходит рост собственного капитала, а уменьшается, когда возрастает риск активов.

Второй норматив, который необходимо рассчитывать - норматив ликвидности банка. Данный норматив имеет еще несколько классификаций: нормативы текущей, мгновенной, долгосрочной ликвидности. Каждая классификация зависит от того, насколько быстро банк сможет выполнить денежные и иные обязательства, стоящие перед ним.

Норматив мгновенной ликвидности (Н2) ограничивает риск потери банком полной ликвидности за один операционный день и рассчитывается как частное от деления высоколиквидных активов к пассивам (обязательствам) по счетам до востребования, уменьшенных на 0,5 величины минимального суммарного остатка по счетам юридических и физических лиц до востребования. Данный норматив должен быть не менее 15%.

Третий норматив - норматив текущей ликвидности (Н3). Н3 регулирует риски потери ликвидности коммерческим банком в течение 30 ближайших календарных дней к дате расчета норматива. Норматив находится как частное от деления ликвидных активов к пассивам (обязательствам) по счетам до востребования, уменьшенных на 0,5 величины минимального суммарного остатка по счетам юридических и физических лиц до востребования. Минимальное числовое значение Н3 - 50%.

Следующим обязательным к исполнению нормативом является норматив долгосрочной ликвидности - Н4. Он лимитирует риск, присущий банкам в случае вложения средств в долгосрочные активы. Н4 детерминирует максимально возможное отношение кредитных требований коммерческого банка со сроком (оставшимся) до даты погашения более 365 (366) календарных дней, к капиталу (собственным средствам) коммерческого банка и пассивам (обязательствам) со сроком (оставшимся) до даты погашения более 365 (366) календарных дней с поправкой на сумму минимального остатка средств на счетах со сроком исполнения пассивов до 365 дней, а также счетам до востребования юридических и физических лиц (исключая кредитные организации). Минимальное значение норматива - 120%.

Согласно Инструкции 139-И от 03.12.2012 необходимо рассчитывать норматив (Н6), определяющий максимальный риск на одного или группу заемщиков. Рассчитывается как отношение общей суммы кредитных требований коммерческого банка к заемщику (группе заемщиков) к капиталу (собственным средствам) коммерческого банка. Максимально возможное значение норматива - 25%.

Следующий норматив (Н7) регулирует максимальное значение крупных кредитных рисков банка. Определяется как отношение общей величины крупных кредитных рисков к размеру собственных средств банка. Максимально допустимое значение - 800%.

Нормативы Н9.1 и Н10.1 определяют максимальный размер кредитов, поручительств и банковских гарантий для акционеров и инсайдеров (физических лиц) соответственно к собственным средствам банка. Они регулируют кредитный риск, присущий банку, по отношению к своим участникам. Максимально допустимое значение Н9.1 - 50%. Максимально допустимое значение Н10.1 - 3%.

Последний норматив, рассчитываемый в соответствии с Инструкцией 139-И от 03.12.2012 - норматив использования капитала банка для покупки акций других юридических лиц. Он ограничивает совокупный риск банка. Лимитирует максимальное отношение инвестируемой коммерческим банком суммы к капиталу банка. Максимально допустимое значение - 25%.

После того, как все нормативы оценены, территориальные учреждения Банка России производят классификацию банков, а затем направляют полученные данные в Центральный банк Российской Федерации.

Подводя итог всему вышесказанному, можно сделать вывод, что Банк России производит постоянный контроль над подотчетными ему коммерческими организациями. Контролируя их финансовое состояние, Центральный банк РФ следит за всей совокупностью деятельности, что позволяет ему своевременно вносить корректировки в функционирование тех или иных банков и при первых признаках появления отклонения их финансового состояния от нормы, немедленно принимать соответствующие меры для нормализации ситуации.

Рассмотрев выше обязательную для всех банков методику оценки финансового состояния кредитных организаций, далее необходимо изучить существующую альтернативную методику по оценке финансового состояния коммерческого банка. Одна из наиболее известных зарубежных методик - методика CAMEL(S). Ее название сочетает в себе первые буквы: capital adequacy, asset quality, management, earnings, liquidity, sensitivity to market risk. Данная методика была изобретена еще в 1978 году в США и относится к типу рейтинговых методик. Для более подробной характеристики обратимся к описанию основных компонентов методики.

С - достаточность капитала. Определяется достаточная величина капитала банка, а также его структура для определения надежности функционирования банка с целью защиты вкладчиков.

A - качество активов. Активы изучаются на предмет их качества, возвратности, делается упор на воздействии проблемных займoв.

М - качество управления. Изучается банковский менеджмент на показателях эффективности работы, соблюдения инструкций, нормативно-правовых положений.

Е - прибыльность (доходность). Определяется, достаточный ли уровень прибыли у банка для продолжения своей деятельности, развития.

L - ликвидность. Проверка на ликвидность банка выполняется для определения способности банка с точки зрения свoевременного выполнения своих обязательств.

S - чувствительность к рыночному риску. Определяется, насколько эффективно управляется риск, присущий всем кредитным организациям.

На первом этапе банковские контролеры акцентируют свое внимание на капитале как одного из основных показателей надежности банка. Имея достаточный запас капитала, банк сможет в случае наступления форс-мажорных обстоятельств (например, мировой финансовый кризис) продолжить свою деятельность, сохранить свою платежеспособность, а не потерпеть банкротство. Во время оценки достаточности капитала вычисляются два коэффициента: отношение оснoвного капитала банка к cумме активов и забалансовых cтатей, взвешенных по риску и отношение совокупнoго капитала банка к cумме активов и забалансовых cтатей, взвешенных по риску.

На следующем шаге проверяется качество активов. Изначально выделяется три группы активов: потери, сомнительные и нестандартные. После рассчитывается итоговая взвешенная классификация, в которую входят 100% активов, отнесенных к потерям, 50% - сомнительных и только 20% - нестандартных. Далее вычисляется отношение oбщей взвешенной классификации к основному капиталу. Этот показатель является основополагающим при определении качества активов.

В качестве третьего действия в рассматриваемой методике проводятся операции с прибылью коммерческого банка. Доходы кредитной организации оцениваются исходя из их количества и качества. С количественной стороны прибыль проходит оценку путем анализа доходности активов (вычисляется как отношение чистого дохода на cpeднюю величину общей суммы aктивoв) в течение трех последних лет внутри соответствующей группы коммерческих банков. После оценки доходов все банки подразделяются по суммарным активам: <50 млн. долларов, от 50 до 100 млн. долларов, от 100 до 300 млн. долларов, от 1 до 5 млрд. долларов, >5 млрд. долларов. Для оценки доходов используется пятибалльная рейтинговая система.

На следующем шаге происходит оценка ликвидности коммерческого банка. Согласно данной методике для банков допускается различный набор коэффициентов ликвидности. Их состав определяется размерами банковских операций, и в целом масштабом деятельности кредитной организации. Единой формулы по оценке ликвидности не существует, для отдельного банка она оценивается от 1 до 5, беря в учет степень зависимости от кредитных ресурсов, доступности денежных рынков, наличия ликвидных активов, чувствительности к изменению процентной ставки, цели и размера предполагаемого использования обязательств в будущем.

На последнем этапе оценивается качество управления банком. В первую очередь, берется во внимание эффективность деятельности руководства по управлению кредитной организацией. Помимо основных факторов, таких как качество активов, достаточность капитала, прибыльность, также идет оценка профессиональной компетентности персонала, способности сотрудников проявлять лидерские качества, занимать руководящую должность, соблюдать трудовую дисциплину, своевременно реагировать на постоянно изменяющиеся обстоятельства. Оценка происходит по рассмотренной ранее пятибалльной системе.

Последний компонент не оценивается с точки зрения присвоения ему баллов от 1 до 5. Поэтому итоговая оценка производится по ранее рассмотренным пяти составляющим. Подсчитывается сводный рейтинг, который равен среднему арифметическому значению присвоенных ранее оценок. В итоге банку выносится вердикт относительно его финансового состояния: хорошее, удовлетворительное, достаточное, критическое, неудовлетворительное.

Преимущества данной методики заключаются в том, что рейтинг относительно каждого показателя указывает на то, какие необходимо предпринимать меры для улучшения значения оценки. В качестве недостатков методики можно выделить присущий субъективизм в оценках. Для более достоверного результата оценок необходимо нанимать высокопрофессиональных специалистов, что увеличивает издержки кредитной организации. В целом желательно привлекать несколько человек для улучшения оценки и получения более достоверного результата.

Данная методика во многом похожа на ту, которую применяет ЦБ РФ для контроля над коммерческими банками. Оцениваются схожие группы коэффициентов, которые далее тоже ранжируются по баллам в зависимости от полученных результатов.

2 Анализ финансового состояния ОАО «УРАЛСИБ»

2.1 Характеристика ОАО «УРАЛСИБ» и оценка его положения в системе банковского менеджмента России

Открытое акционерное общество «БАНК УРАЛСИБ» является основным активом Финансовой корпорации «УРАЛСИБ» и одним из крупнейших универсальных банков федерального уровня, предлагающий широкий спектр финансовых услуг для частных и корпоративных клиентов. Основными направлениями деятельности Банка являются розничный, корпоративный и инвестиционно-банковский бизнес.

Банк образован на основании Указа Президиума Верховного Совета Республики Башкортостан № 6-2/34 от 27 января 1993 года «Об образовании республиканского инвестиционно-кредитного банка «Башкредитбанк» с наименованием «Республиканский инвестиционно-кредитный банк «Башкредитбанк» (регистрационный номер 2275 от 28 января 1993 года, генеральная лицензия на совершение банковских операций № 2275 от 4 июня 1993 года).

В соответствии с решением общего собрания учредителей (протокол общего собрания учредителей № 1 от 01 сентября 1998 года) организационно-правовая форма наименование Банка приведены в соответствие с Гражданским Кодексом Российской Федерации, Федеральным законом «О банках и банковской деятельности», Федеральным законом «Об акционерных обществах», Банк преобразован в открытое акционерное общество с наименованием «Открытое акционерное общество Республиканский инвестиционно-кредитный банк «Башкредитбанк» (ОАО РИКБ «Башкредитбанк») (регистрационный номер 2275 от 08 апреля 1999 года, генеральная лицензия на совершение банковских операций № 2275 от 08 апреля 1999 года).

На основании решения общего собрания акционеров (протокол общего собрания акционеров № 11 от 16 ноября 2001 года) изменено фирменное (полное официальное) и сокращенное наименование Банка «Открытое акционерное общество Республиканский инвестиционно-кредитный банк «Башкредитбанк» (ОАО РИКБ «Башкредитбанк») на «Открытое акционерное общество «Урало-Сибирский Банк» (ОАО «УРАЛСИБ»).

Банку присвоены рейтинги международных рейтинговых агентств:

«В+» Fitch Ratings, «В+» Standard&Poor’s и «В2» Moody’s Investors Service.

Головная организация Банка расположена в Москве. Удаленный центральный офис осуществляет свою деятельность в г. Уфе. Интегрированная региональная сеть продаж финансовых продуктов и услуг Банка по состоянию на 1 августа 2014 года насчитывает: 12 филиалов, 413 точек продаж, 2 785 банкоматов, 504 платежных терминалов и 22 598 POS-терминалов.

ОАО «УРАЛСИБ» осуществляет операции в соответствии со следующими видами лицензий:

- генеральная лицензия Банка России №30 выдана 07.09.2012 г.;

- лицензия на осуществление банковских операций №30 выдана 20.09.2005 г. на привлечение во вклады и размещение драгоценных металлов;

- лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности, выданная Федеральной службой по финансовым рынкам от 07.03.2003 г. №177-06473-000100 (бессрочная) и др[40].

Согласно рэнкингам, [38] банк занимает весьма хорошие позиции на рынке финансовых услуг (таблица 1). Необходимо отметить тот факт, что банк занимает по России стабильную позицию в 20-ке крупнейших банков по основным показателям. Однако, можно проследить тенденцию снижения почти всех основных показателей банка за исследуемый период как по России, так и в регионе.

Таблица 6 - Рэнкинги банка ОАО «УРАЛСИБ» по основным показателям по России и в г. Москва

|

Название показателя |

Данные на 1.01.2011 |

Данные на 1.01.2012 |

Данные на 1.01.2013 |

Данные на 1.01.2014 |

||||

|

Место в России |

Место в регионе |

Место в России |

Место в регионе |

Место в России |

Место в регионе |

Место в России |

Место в регионе |

|

|

Активы-нетто |

12 |

11 |

14 |

13 |

14 |

13 |

17 |

14 |

|

Чистая прибыль |

11 |

10 |

20 |

17 |

39 |

31 |

68 |

50 |

|

Капитал (по форме 134) |

9 |

9 |

12 |

11 |

13 |

12 |

16 |

15 |

|

Кредитный портфель |

12 |

11 |

14 |

13 |

14 |

13 |

17 |

15 |

|

Просроченная задолженность в кредитном портфеле |

7 |

5 |

9 |

8 |

10 |

9 |

11 |

9 |

|

Вклады физических лиц |

9 |

9 |

8 |

8 |

11 |

11 |

12 |

12 |

|

Вложения в ценные бумаги |

5 |

4 |

8 |

7 |

10 |

9 |

16 |

13 |

В результате проведённого анализа позиций банка среди банков Москвы выделены основные конкуренты: Московский Кредитный Банк, Банк «Санкт-Петербург» и Ак Барс.

2.2 Анализ активов, капитала и обязательств ОАО «УРАЛСИБ»

Управление активами, капиталом и обязательствами банка составляет неотъемлемую часть деятельности кредитной организации на протяжении многих десятков лет. [9] В процессе управления активами-пассивами банк сталкивается с рядом проблем: минимизация рисков (в первую очередь процентного и ликвидности), получение определенного уровня прибыли, формирование оптимальной структуры баланса. Постоянный мониторинг изменения основных показателей позволяет банкам эффективно и своевременно решать возникшие проблемы и задачи, напрямую влияющие на дальнейшую деятельность кредитной организации.

Для того чтобы оценить, насколько эффективно ОАО «УРАЛСИБ» управляет активами и капиталом и обязательствами, проведем вертикальный и горизонтальный анализ бухгалтерских балансов. Первоначально оценим структуру активов оцениваемого объекта.

Опираясь на данные бухгалтерского баланса, можно сделать вывод, что наибольшие доли на протяжении всего анализируемого периода (таблица 7) составляют чистая ссудная задолженность (01.2011 г. – 63,24%, 01.2012 г. – 66,45%, 01.2013 г. – 68,36%, 01.2014 г. – 61,43%) и чистые вложения в ценные бумаги (01.2011 г. – 22,76%, 01.2012 г. – 17,92%, 01.2013 г. – 15,74%, 01.2014 г. – 18,90%). Ссудная задолженность представляет собой основу формирования активов. Это одна из наиболее значимых статей баланса, на которую банк должен в наибольшей степени акцентировать свое внимание в процессе деятельности. Что касаемо чистых вложений в ценные бумаги, то мы видим, что наименьшее значение данной статьи баланса было в 2013 году. Этим объясняются такие низкие значения данной статьи баланса по сравнению с остальными годами. ОАО «УРАЛСИБ» пришлось пересмотреть свою стратегию поведения на данном сегменте рынка, активно избавляясь от рисковых ценных бумаг путем их продажи.

Остальные статьи баланса имеют незначительный удельный вес в общей валюте баланса, однако они все равно принимают участие в формировании совокупных активов ОАО «УРАЛСИБ».

Исходя из имеющихся данных видно, что совокупные активы на начало 2014 года уменьшились по отношению к 2013 году на 12,96% (в абсолютном значении – 373 212 071 тыс. рублей), в 2013 году они выросли по сравнению с 2012 годом на 2,06% и составили в абсолютном значении 428 890 228 тыс. рублей. Совокупные активы снизились в первую очередь за счет уменьшения чистой ссудной задолженности, спад которой по отношению к 2013 году составил 21,79%, а также за счет денежных средств, их рост на начало 2014 года по отношению к 2013 году составил 9,62%.

Просматривая динамику изменения денежных средств, видно, что они

Таблица 7 – Анализ структуры и динамики активов баланса ОАО «УРАЛСИБ» за 01.2011-01.2014 гг.

|

Показатель |

01.01.2011 г., тыс.руб. |

Уд.вес,% |

01.01.2012 г., тыс.руб. |

Уд.вес,% |

01.01.2013 г., тыс.руб. |

Уд.вес,% |

01.01.2014 г., тыс.руб. |

Уд.вес,% |

Темп роста, % |

||

|

2012/2011 |

2013/2012 |

2014/2013 |

|||||||||

|

Денежные средства |

20 482 548 |

5,17 |

20 591 686 |

4,9 |

21 366 572 |

4,98 |

23 422 005 |

6,28 |

100,53 |

103,76 |

109,62 |

|

Средства в Центральном Банке РФ |

20 629 676 |

5,21 |

15 977 622 |

3,8 |

19 252 580 |

4,49 |

15 100 654 |

4,05 |

77,45 |

120,5 |

78,43 |

|

Обязательные резервы |

3 096 873 |

0,76 |

4 883 768 |

1,16 |

4 965 150 |

1,16 |

2 920 152 |

0,78 |

157,7 |

101,67 |

58,81 |

|

Средства в кредитных организациях |

2 026 807 |

0,51 |

9 683 623 |

2,3 |

5 968 889 |

1,39 |

14 958 632 |

4,01 |

477,78 |

61,64 |

250,61 |

|

Чистые вложения в ценные бумаги |

90 138 157 |

22,76 |

75 281 358 |

17,92 |

67 484 877 |

15,74 |

70 543 644 |

18,9 |

83,52 |

89,64 |

104,53 |

|

Чистая ссудная задолженность |

250 487 556 |

63,24 |

279 181 810 |

66,45 |

293 114 726 |

68,36 |

229 247 235 |

61,43 |

111,46 |

104,99 |

78,21 |

|

Основные средства, материальные запасы |

12 329 520 |

3,11 |

12 661 402 |

3,01 |

13 747 851 |

3,21 |

13 119 042 |

3,52 |

102,69 |

108,58 |

95,43 |

|

Прочие активы |

7 951 776 |

2 |

6 754 098 |

1,61 |

7 836 471 |

1,83 |

6 820 859 |

1,83 |

84,94 |

116,03 |

87,04 |

|

Всего активов |

405 142 560 |

100 |

420 415 705 |

100 |

428 890 228 |

100 |

373 246 526 |

100 |

106,07 |

102,06 |

87,04 |

|

в том числе: |

|

|

|

|

|

|

|

|

|

|

|

|

работающие |

340 652 167 |

84,08 |

359 547 129 |

85,52 |

361 721 604 |

84,34 |

311 863 814 |

83,55 |

105,55 |

100,6 |

86,22 |

|

неработающие |

64 490 393 |

15,92 |

60 868 576 |

14,47 |

67 168 624 |

15,66 |

61 382 712 |

16,44 |

94,38 |

110,35 |

91,39 |

увеличивались практически во всех анализируемых периодах и к началу 2014 года по сравнению с 2013 годом выросли на 9,62% и в 2014 году составили 23 422 005 тыс. рублей.

Что касаемо денежных средств в ЦБ РФ, то видно, что они то увеличивались, то уменьшались на протяжении всего анализируемого периода. Так, относительное значение данного показателя из года в год изменялось, а спад на начало 2014 года по отношению к 2013 году составил 21,57%.

Следующим компонентом, входящим в активы банка, является чистая ссудная задолженность. Она, как и большинство других статей баланса, имела неоднозначную динамику изменения практически во всех периодах. И в результате ее спад к началу 2014 года по отношению к 2013 году составил 21,57%. Однако в начале 2012 замечен рост данного показателя по отношению к 2011 году на 11,46%. Это объясняется улучшением возможности потенциальных вкладчиков брать кредиты после мирового финансового кризиса.

Единственная статья баланса, которая имела тенденцию к неоднозначному росту(падению) в разы, – это средства в кредитных организациях. Видно, что в 2013 году данный показатель упал по отношению к 2012 году на 35,36%. Однако в начале 2014 года произошел бурный рост данного показателя по отношению к 2013 году – на 150,61%.

Средства, вложенные в прочие активы, имели также неоднозначную динамику изменения. Так, к примеру, в начале 2012 года по отношению к 2011 году значение анализируемой статьи баланса упало на 15,06%, в начале 2013 по отношению к 2012 году выросло на 16,03%, и в абсолютном выражении составило 7 836 471 тыс. рублей. В начале 2014 года наблюдался их спад по сравнению с 2013 годом на 12,96%.

Если рассматривать динамику активов в их разрезе на работающие и неработающие, то в целом за 2011-2013 года обе группы активов снизились в абсолютном выражении, при этом за 2012 год произошел их рост, а в 2013 - наоборот, падение. Доля обеих групп активов в валюте баланса не менялась и оставалась благоприятной - так, доля работающих активов была в пределах 83-85%, неработающих: 14-16%, что является приемлемым для практики российских банков и свидетельствует о том, что банк занимается именно банковскими операциями и не имеет больших проблем при управлении активами.

Далее проанализируем показатели, характеризующие доходные активы банка (таблица 8).

Таблица 8 - Показатели, характеризующие доходные активы ОАО «УРАЛСИБ»

|

Показатель |

01.01.2011 |

01.01.2012 |

01.01.2013 |

01.01.2014 |

|

1. Отношение доходных активов на единицу платёжных обязательств |

0,94 |

0,95 |

0,94 |

0,94 |

|

2. Размер доходных активов, приходящихся на единицу привлечённых депозитных средств |

1,11 |

1,17 |

1,15 |

1,14 |

|

3. Доходность активов |

0,73 |

0,63 |

0,56 |

0,48 |

|

4. Рентабельность активов, % |

1,04 |

0,94 |

0,55 |

0,31 |

|

5. Коэффициент затрат на формирование работающих активов |

0,05 |

0,04 |

0,05 |

0,06 |

|

6. Прибыльность активов |

0,17 |

0,01 |

0,01 |

0,00 |

Как видно из таблицы, отношение доходных активов на единицу платёжных обязательств незначительно уменьшилось за 2011-2013 года, при этом на протяжении всего изучаемого период этот показатель был ниже единицы, что является не очень благоприятным фактором.

Размер доходных активов, приходящихся на единицу привлечённых депозитных средств, сократился за весь изучаемый период, что является негативной тенденцией, так как говорит о снижении доли депозитных средств, используемых банком для получения доходов.

Доходность активов банка и показатели рентабельности также упали за

изучаемый период, что говорит о снижении эффективности банка в плане управления активами.

Прибыльность активов, говорит о повышении эффективности деятельности ОАО «УРАЛСИБ», так как за изучаемый период она увеличилась.

Коэффициент затрат на формирование работающих активов за 2011-2013 года увеличился незначительно.

Далее необходимо провести вертикальный и горизонтальный анализ пассивов ОАО «УРАЛСИБ» за аналогичные периоды, который представлен в таблице 9.

Исходя из данных бухгалтерского баланса, можно сделать вывод, что самые значимые статьи совокупных пассивов на протяжении всего анализируемого периода составляют средства клиентов (01.2011 г. – 82,09%, 01.2012 г. – 80,78%, 01.2013 г. – 80,58%, 01.2014 г. – 81,23%) и собственные средства ОАО «УРАЛСИБ» (01.2011 г. – 8,22%,01.2012 г. – 7,48%, 01.2013 г. – 7,34%,01.2014 г. – 7,98%). Также оказывают влияние на совокупные пассивы средства кредитных организаций (01.2011 г. – 7,78%, 01.2012 г. – 8,81%, 01.2013 г. – 6,52%, 01.2014 г. – 5,04%). Остальные статьи практически не влияют на совокупные пассивы.

Основа деятельности банка – привлечение средств от клиентов на хранение. В связи с этим банку необходимо в большей степени контролировать именно эту статью совокупных пассивов. Также важно соблюдать условие, что в успешно функционируемом банке сумма собственных средств должна быть минимум вдвое меньше величины привлеченных денежных средств. В ОАО «УРАЛСИБ» мы видим, что данное неравенство выполняется. Это говорит об эффективности деятельности и выбранной стратегии развития.

Исходя из имеющихся данных видно, что совокупные пассивы на начало 2014 года снизились по сравнению с 2013 годом на 10,12%

Таблица 9 - Анализ структуры и динамики пассива баланса ОАО «УРАЛСИБ» за 01.2011-01.2014 гг.

|

Показатель |

01.01.2011 |

01.01.2012 |

01.01.2013 |

01.01.2014 |

Темп роста, % |

||||||

|

2012/2011 |

2013/2012 |

2014/2013 |

|||||||||

|

тыс.руб. |

Уд.вес,% |

тыс.руб. |

Уд.вес,% |

тыс.руб. |

Уд.вес,% |

тыс.руб. |

Уд.вес,% |

||||

|

Средства Центрального Банка РФ |

0 |

0 |

6 000 000 |

0,09 |

8 238 386 |

1,4 |

14 305 000 |

2,7 |

0 |

137,31 |

173,64 |

|

Средства кредитных организаций |

40 680 838 |

7,78 |

48 963 313 |

8,81 |

38 400 821 |

6,52 |

26 700 784 |

5,04 |

120,36 |

78,43 |

69,53 |

|

Средства клиентов |

429 328 683 |

82,09 |

449 081 071 |

80,78 |

474 575 115 |

80,58 |

429 984 252 |

81,23 |

104,6 |

105,68 |

90,6 |

|

Выпущенные долговые обязательства |

7 399 196 |

1,41 |

12 415 686 |

2,23 |

21 177 723 |

3,6 |

13 093 560 |

2,47 |

167,8 |

170,57 |

61,83 |

|

Прочие обязательства |

2 046 852 |

0,39 |

2 173 039 |

0,39 |

2 787 369 |

0,47 |

2 552 430 |

0,48 |

106,16 |

128,27 |

91,57 |

|

Резервы на прочие потери |

579 276 |

0,11 |

1 241 230 |

0,22 |

498 905 |

0,08 |

455 568 |

0,09 |

214,27 |

40,19 |

91,31 |

|

Источники собственных средств |

42 975 174 |

8,22 |

41 576 857 |

7,48 |

43 250 747 |

7,34 |

42 264 827 |

7,98 |

96,75 |

104,03 |

97,72 |

|

Всего пассивов |

523 010 019 |

100 |

555 951 196 |

100 |

588 929 066 |

100 |

529 356 421 |

100 |

107,35 |

104,89 |

89,88 |

составили в абсолютном значении 529 356 421 тыс. рублей. Совокупные пассивы уменьшились в первую очередь за счет снижения выпущенных долговых обязательств, спад которых на 1 января 2014 года по отношению к 2013 году составил 38,17%, а также за счет средств кредитных организаций, их спад в начале 2014 года по отношению к 2013 году составил 30,47%.

Просматривая динамику изменения средств ЦБ РФ, видно, что они увеличивались на начало 2013 года по сравнению с 2012 годом на 37,31% и на начало 2014 года по отношению к 2013 году на 73,64%. В 2013 году они составили 8 238 386 тыс. рублей. В начале 2014 года значение данной статьи составило 14 305 000 тыс. рублей, в процентном значении.

Что касается средств кредитных организаций, то видно, что они увеличились особенно сильно на начало 2012 года относительно показателя 2011 года, в результате рост составил 20,36%. В начале 2013 года было уменьшение данного показателя по отношению к 2012 году на 21,57%. И на 1 января 2014 года наблюдалось падение значения данного показателя относительно значения 2013 года на 30,47%. Это объясняется тем, что из-за кризиса 2014 года банки стали более осторожно предоставлять денежные средства другим организациям на финансовом рынке в связи с участившимися случаями банкротства кредитных организаций и не возвратом последними своих обязательств.

Следующим компонентом, входящим в пассивы банка, являются резервы на возможные потери. Они, как и большинство других статей баланса, имели тенденцию к неоднозначной динамике. И в результате их рост в начале 2012 году по отношению к 2011 году составил 114,27%, в абсолютном значении – 1 241 230 тыс. рублей. Начиная с 2012 года, наблюдалось резкое уменьшение данного показателя. Это происходило в связи с тем, что банк не подстраховывал свою деятельность. А в 2014 году по сравнению с 2013 годом показатель уменьшился на 8,69%.

Что касаемо выводов по обязательствам ОАО «УРАЛСИБ», то видим, что в оцениваемом банке наблюдается преобладание депозитных средств.

Таблица 10 - Анализ структуры и динамики собственных средств и источников финансирования ОАО «УРАЛСИБ»

|

п/п |

Наименование статьи раздела |

на 1.01.11 |

на 1.01.12 |

на 1.01.13 |

на 1.01.14 |

Темп роста, % |

||||||

|

абсолютная величина, тыс. р. |

удель-ный вес , % |

абсолютная величина, тыс. р. |

удель-ный вес , % |

абсолютная величина, тыс. р. |

удель-ный вес , % |

абсолютная величина, тыс. р. |

удель-ный вес , % |

2013/2012 |

2013/2012 |

2014/2013 |

||

|

1 |

Средства акционеров (участников) |

29 257 581 |

68,08 |

29 257 581 |

70,37 |

29 257 581 |

67,65 |

29 257 581 |

69,22 |

100 |

100 |

100 |

|

2 |

Собственные акции (доли), выкупленные у акционеров (участников) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

3 |

Эмиссионный доход |

2 001 |

0 |

2 001 |

0 |

2 001 |

0 |

2 001 |

0 |

100 |

100 |

100 |

|

4 |

Резервный фонд |

2 085 996 |

4,85 |

2 085 996 |

5,02 |

2 085 996 |

4,82 |

2 085 996 |

4,94 |

100 |

100 |

100 |

|

5 |

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи |

-678 582 |

-1,58 |

-1 213 033 |

-2,92 |

-1 008 632 |

-2,33 |

-1 523 471 |

-3,6 |

178,76 |

83,15 |

151,04 |

|

6 |

Переоценка основных средств |

4 243 070 |

9,87 |

3 988 925 |

9,59 |

4 365 592 |

10,09 |

4 242 921 |

10,04 |

94,01 |

109,44 |

97,19 |

|

7 |

Нераспределенная прибыль (непокрытые убытки) прошлых лет |

6 275 556 |

14,60 |

7 028 459 |

16,90 |

7 472 179 |

17,28 |

8 057 234 |

19,06 |

112,00 |

106,31 |

107,83 |

|

8 |

Неиспользованная прибыль (убыток) за отчетный период |

1 789 552 |

4,16 |

428 928 |

1,03 |

1 076 030 |

2,49 |

142 565 |

0,34 |

23,97 |

250,86 |

13,25 |

|

9 |

Всего источников собственных средств |

42 975 174 |

10,61 |

41 576 857 |

9,89 |

43 250 747 |

10,08 |

42 264 827 |

11,32 |

96,75 |

104,03 |

97,72 |

|

10 |

Привлеченный капитал |

362 167 386 |

89,39 |

378 838 848 |

90,11 |

385 639 481 |

89,92 |

330 981 699 |

88,68 |

100,8 |

101,8 |

85,83 |

|

11 |

Итого валюта баланса |

405 142 560 |

100,00 |

420 415 705 |

100,00 |

428 890 228 |

100,00 |

373 246 526 |

100 |

103,77 |

102,02 |

87,03 |

Это является положительным фактором с точки зрения функционирования кредитной организации, получения дохода. Исходя из всего вышесказанного, можно сделать вывод, что ОАО «УРАЛСИБ» является устойчивым и надежным банком.