АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКИХ БАНКОВ И ПУТИ ЕЕ СОВЕРШЕНСТВОВАНИЯ (НА ПРИМЕРЕ ОАО «МТС-БАНК»)

Частное образовательное учреждение

высшего образования

Южный институт менеджмента

Кафедра «Финансы и кредит»

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

(ДИПЛОМНАЯ РАБОТА)

на тему: «АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКИХ БАНКОВ И ПУТИ ЕЕ СОВЕРШЕНСТВОВАНИЯ» (НА ПРИМЕРЕ ОАО «МТС-БАНК»)

Студент ______________ Ю. П. Косенко 20.03.2015 г.

Научный руководитель,

канд.экон.наук, профессор ______________ А.А. Белоусова 24.03.2015 г.

Нормоконтролер

канд.экон.наук, доцент ______________ Е.И. Строгонова 25.03.2015 г.

ДОПУСКАЕТСЯ К ЗАЩИТЕ

Зав. кафедрой,

канд. экон. наук, профессор ______________ А.А. Белоусова 28.03.2015 г.

Краснодар 2015

Частное образовательное учреждение

высшего образования

Южный институт менеджмента

Кафедра «Финансы и кредит»

УТВЕРЖДАЮ

Зав. кафедрой,

канд.экон.наук, профессор

__________А.А.Белоусова

« 17 » ноября 2014 г.

ЗАДАНИЕ НА ВЫПОЛНЕНИЕ ВЫПУСКНОЙ КВАЛИФИКАЦИОННОЙ РАБОТЫ (ДИПЛОМНОЙ РАБОТЫ)

по специальности 080105.65 - Финансы и кредит

Студенту Юлии Павловне Косенко

Тема выпускной квалификационной работы (дипломной работы): «Анализ финансовой устойчивости коммерческих банков и пути ее совершенствования» (на примере ОАО «МТС-Банк»)

Утверждено приказом ректора института № 432 – ст от 06 ноября 2014 г.

Срок сдачи законченной работы на кафедру «06 » апреля 2015 г.

Студент ____________ Ю. П. Косенко 17.11.2014 г.

Руководитель выпускной

квалификационной работы,

канд. экон. наук, профессор ____________ А.А. Белоусова 17.11.2014 г.

СОДЕРЖАНИЕ ДИПЛОМНОЙ РАБОТЫ

Введение

1. Теоретические аспекты анализа финансовой устойчивости коммерческого банка

2. Организационно-экономическая характеристика банка ОАО «МТС-Банк»

3. Анализ финансовой устойчивости коммерческого банка на примере

ОАО «МТС-Банк» за 2011-2013 годы

4. Направления повышения финансовой устойчивости и ликвидности банка ОАО «МТС-Банк»

Заключение

Список использованных источников

Приложения

ОБЪЕМ ИЛЛЮСТРАТИВНОЙ ЧАСТИ РАБОТЫ

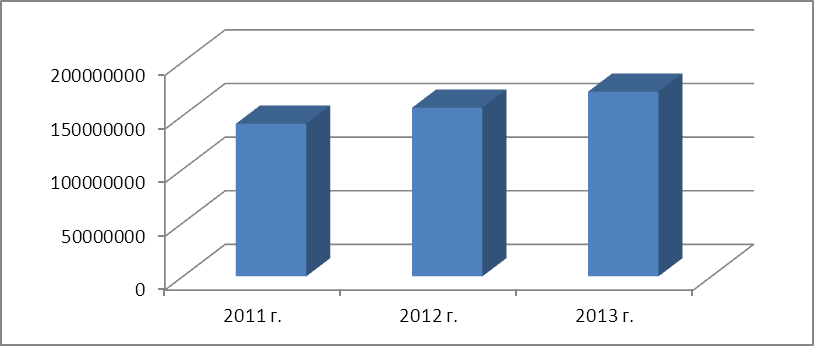

Рисунок 1 - Динамика активов банка ОАО «МТС-Банк»

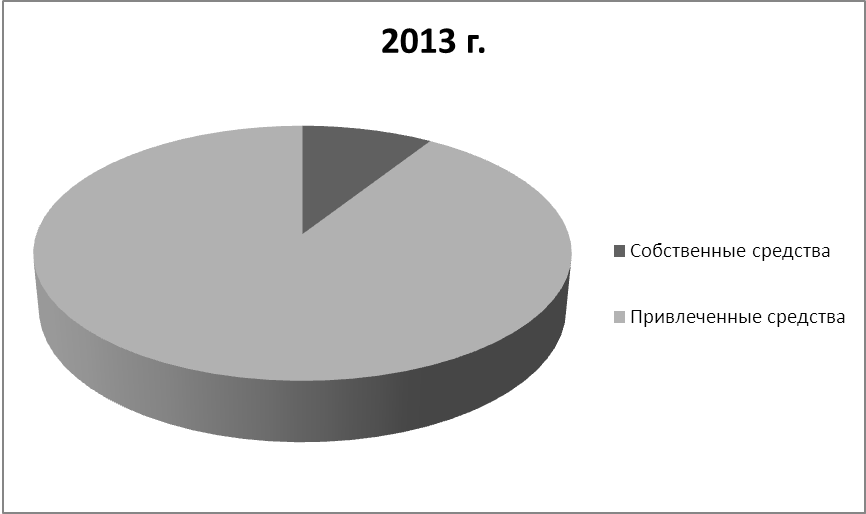

Рисунок 2 - Структура пассивов банка ОАО «МТС-Банк» за 2013 г.

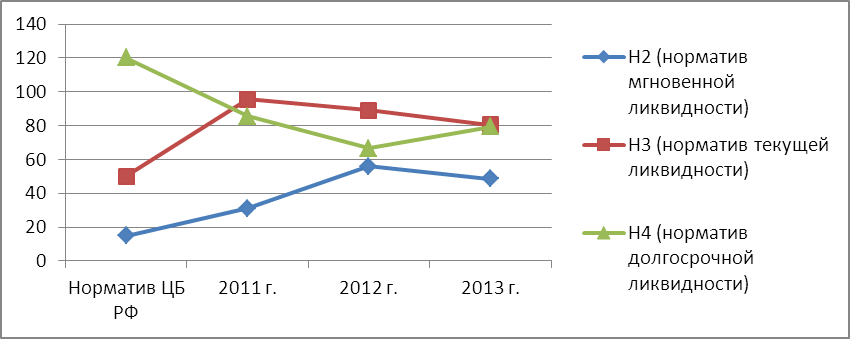

Рисунок 3 - Динамика нормативов ликвидности банка ОАО «МТС «Банк» за 2011-2013 годы

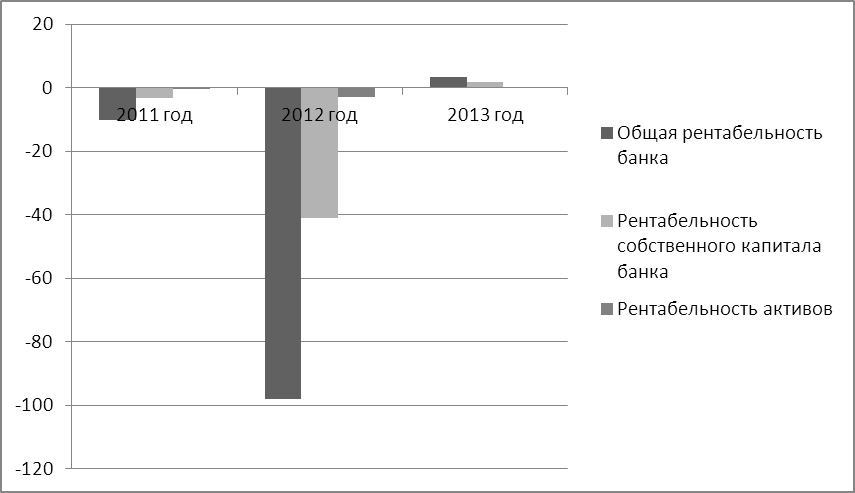

Рисунок 4 - Показатели рентабельности банка ОАО «МТС-Банк» за 2011-2013 годы

Таблица 1 - Анализ бухгалтерского баланса банка ОАО «МТС-Банк»

Таблица 2 - Анализ достаточности собственного капитала банка

ОАО «МТС-Банк»

Таблица 3 - Показатели формирования и использования уставного капитала банка ОАО «МТС-Банк»

Таблица 4 - Показатели использования привлеченных средств банка

ОАО «МТС-Банк»

Таблица 5 - Показатели качества кредитного портфеля банка

ОАО «МТС-Банк»

Таблица 6 - Оценка качества портфеля ценных бумаг ОАО «МТС-Банк»

Таблица 7 - Оценка имущественных активов банка ОАО «МТС-Банк»

Таблица 8 - Оценка ликвидности банка ОАО «МТС-Банк»

Таблица 9 - Анализ доходов и расходов банка ОАО «МТС-Банк»

Таблица 10 - Динамика рисков банковской деятельности ОАО «МТС-Банк»

СПИСОК ОСНОВНОЙ РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ

1. Жиляков Д.И. Финансово-экономический анализ (предприятие, банк, страховая компания): учебное пособие. – М.: КНОРУС, 2012. – 368 с.

2. Финансовый анализ деятельности коммерческого банка: учебник / Е.П. Жарковская. – 2-е изд., стер. – М.: Издательство «Омега-Л», 2011. – 325 с.

3. Оценка финансовой устойчивости кредитной организации: учебник / коллектив авторов; под ред. О.И. Лаврушина, И.Д. Мамоновой. – 2-е изд., стер. – М.:КНОРУС, 2013. – 304 с.

4. Банковское дело: учебник для бакалавров / Е.Ф. Жуков (и др.); под ред. Е.Ф. Жукова. – М.: Издательство Юрайт, 2012. – 591 с. – Серия: Бакалавр. Углубленный курс.

РЕФЕРАТ

Дипломная работа 91 стр., 10 табл., 41 источник.,10 прилож.

анализ, ФИНАНСОВАЯ УСТОЙЧИВОСТЬ, ЛИКВИДНОСТЬ, активы, пассивы, РЕНТАБЕЛЬНОСТЬ, СОБСТВЕННЫЙ КАПИТАЛ, ПРИВЛЕЧЕННЫЕ СРЕДСТВА, ПРИБЫЛЬНОСТЬ, РИСК.

Объектом исследования является банк ОАО «МТС-Банк».

Целью данной выпускной квалификационной работы является анализ финансовой устойчивости банка и разработка мероприятий по ее улучшению.

Основным источником информации для анализа финансовой устойчивости банка ОАО «МТС-Банк» послужила годовая бухгалтерская отчетность.

В работе были проанализированы ресурсная база банка, активы, пассивы, ликвидность, прибыльность, риски банковской деятельности.

В результате проведенного анализа банка ОАО «МТС-Банк» рекомендованы следующие мероприятия для улучшения финансовой устойчивости: диверсификация пассивов в целях обеспечения независимости от источников финансирования активных операций; проведение мероприятий, направленных на обеспечение прозрачности финансового состояния деятельности банка; уменьшение себестоимости предоставляемых банковских услуг.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 8

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА 10

1.1 Сущность и специфика финансовой устойчивости коммерческого банка 10

1.2 Факторы, влияющие на финансовую устойчивость коммерческого банка 14

1.3 Методика анализа ресурсной базы коммерческого банка 24

1.4 Методика оценки активов коммерческого банка 30

1.5 Методика анализа ликвидности, прибыльности и рисков банковской деятельности 39

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА БАНКА ОАО «МТС-БАНК» 45

2.1 Общая характеристика банка ОАО «МТС-Банк» 45

2.2 Операции, выполняемые банком ОАО «МТС-Банк» 48

2.3 Анализ динамики и структуры активов и пассивов банка

ОАО «МТС-Банк» .51

3. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА НА ПРИМЕРЕ ОАО «МТС-БАНК» ЗА 2011-2013 ГОДЫ 54

3.1 Анализ собственного капитала банка 54

3.2 Анализ привлеченных ресурсов банка 58

3.3 Анализ активов банка: кредитные операции, кредитный портфель, портфель ценных бумаг, имущественные активы банка 60

3.4 Анализ ликвидности банка 71

3.5 Анализ прибыльности банка 73

3.6 Анализ рисков банковской деятельности 76

4. НАПРАВЛЕНИЯ ПОВЫШЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ЛИКВИДНОСТИ БАНКА ОАО «МТС-БАНК» 80

4.1 Пути повышения финансовой устойчивости банка

ОАО «МТС-Банк» 80

4.2 Перспективы развития банка ОАО «МТС-Банк» 85

ЗАКЛЮЧЕНИЕ 87

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 89

ПРИЛОЖЕНИЯ 92

ВВЕДЕНИЕ

В настоящее время проблема обеспечения финансовой устойчивости коммерческих банков имеет важное значение.

Коммерческий банк — кредитное учреждение, осуществляющее банковские операции для юридических и физических лиц (расчётные, платёжные операции, привлечение вкладов, предоставление ссуд, а также операции на рынке ценных бумаг и посреднические операции). [33]

Под устойчивостью понимается способность банка в динамичных условиях рыночной среды противостоять негативным внешним и внутренним факторам, обеспечивая надежность вкладов юридических и физических лиц, защищать интересы акционеров и своевременно выполнять свои обязательства по обслуживанию клиентов, что в целом определяет стабильность и ритмичность прироста прибыли. [18]

По мнению Жилякова Д.И финансовая устойчивость коммерческого банка – это устойчивость его финансового положения в долгосрочной перспективе. Она отражает такое состояние финансовых ресурсов, при котором коммерческий банк, свободно маневрируя денежными средствами, способен путем их эффективного использования обеспечить бесперебойный процесс осуществления своей экономической деятельности. [12]

Целью настоящей работы является всесторонний анализ финансовой устойчивости коммерческого банка и разработка рекомендаций по ее совершенствованию. Объектом исследования в дипломной работе является банк ОАО «МТС-Банк». Предметом исследования являются показатели финансовой устойчивости банка. Для реализации поставленной цели необходимо решить следующие задачи:

- изучить теоретические аспекты анализа финансовой устойчивости банка: сущность, признаки финансовой устойчивости и факторы, влияющие на нее;

- изучить методику оценки финансовой устойчивости банка и на ее основе провести анализ финансовой устойчивости коммерческого банка;

- разработать рекомендации по улучшению финансовой устойчивости и ликвидности банка.

Информационной базой для проведения анализа финансовой устойчивости коммерческого банка является финансовая отчетность банка ОАО «МТС-Банк» за 2011-2013 годы, Федеральные законы РФ и нормативно-правовые акты Банка России, учебные пособия, статьи из периодических изданий, а также учредительные документы исследуемого банка.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА

1.1 Сущность и специфика финансовой устойчивости коммерческого банка

Исследование проблемы устойчивости приобрело особо важное значение в условиях научно-технического прогресса. Данная категория стала активно использоваться в различных отраслях науки и техники, связанных с изучением сложных динамических систем.

Устойчивость отдельно взятой кредитной организации составляет основу устойчивости всей банковской системы, и является важной задачей ее развития. Устойчивость банковской деятельности проявляется в процессе выпуска наличных денежных средств в обращение, аккумуляции временно свободных денежных средств субъектов экономики, перераспределения аккумулируемых ресурсов в наличной и безналичной формах. Устойчивость банковской деятельности представляет собой устойчивость развития денежного обращения, банковских услуг, предоставляемых в денежной форме. Деятельность любого банка как общественного института, представляет собой не просто деятельность банка как предприятия. В устойчивой работе банка заинтересованы физические и юридические лица, другие банки и финансовые институты, государство. Функционирование банка имеет общественную значимость, в связи с чем, его устойчивость определяется не только системой финансовых показателей, но и соответствием деятельности банка интересам общества. Следовательно, устойчивая деятельность банка как общественного института – это его развитие в соответствии с общественными интересами.

Финансовая устойчивость банка – весьма расхожее, часто употребляемое понятие. Его используют для выражения результативности развития деятельности кредитной организации. Анализ сущности финансовой устойчивости является первичной и в этом смысле наиболее сложной задачей. К ней мы и приступим. Начнем с определения термина «финансовая устойчивость». Следует обратить внимание прежде всего на то, что предмет анализа содержит в себе три элемента. Исходным элементом является устойчивость. Однако не только о ней пойдет речь. Мы рассматриваем особый тип устойчивости, а именно финансовую – это второй элемент. Третьим элементом данного понятия выступает банк. Без него анализ теряет конкретность, становится абстрактным. Следовательно, чтобы разобраться в сущности предмета, нужно рассмотреть не один его элемент, а три, находящиеся в органическом единстве.

Известно, что деятельность банка протекает в сфере обмена, при этом банк «торгует» не товарами, а деньгами, он перераспределяет, аккумулирует денежные средства в соответствии с интересами экономических субъектов. Поэтому его устойчивость можно оценить не в сфере производства и товарооборота, а в сфере денежного оборота, в сфере производства и обращения банковского продукта и оказания банковских услуг.

Устойчивость банковской деятельности проявляется в процессе имитирования платежных средств (в том числе на макроуровне – выпуск наличных денег в обращение), аккумуляции временно свободных ресурсов экономических субъектов, перераспределения аккумулируемых ресурсов в наличной и безналичной форме. Устойчивость банковской деятельности – это устойчивость развития денежной сферы, денежного обращения и кредита, других банковских услуг, предоставляемых в денежной форме.

Сфера материального производства, безусловно, оказывает существенное влияние на развитие банковской деятельности, но это уже будет не сама деятельность, а факторы, оказывающие на нее влияние. Устойчивость банка будет считаться достигнутой, если данные факторы будут соответствовать общественным потребностям. [17]

Достижение устойчивости банковской системы не является проблемой только одной страны, она давно стала международной проблемой. Сейчас многие банки ищут различные способы обеспечения своей устойчивости – увеличивают значение коэффициентов достаточности капитала, делают более сложными системы управления рисками в банках, диверсифицируют свою деятельность по продуктовому и географическому принципам, внедряют новые инструменты управления банками и их деятельностью.

Современная экономическая ситуация обусловила необходимость серьезного изучения финансового состояния контрагента, в том числе кредитных организаций. Положительные результаты, полученные в результате подобного анализа, могут в определенной степени служить гарантией выполнения контрагентом своих обязательств в срок и в полном объеме. Банки в силу своего особого положения (работа преимущественно за счет привлеченных средств) подвергаются особо тщательной оценке. В устойчивости финансового состояния банка заинтересованы не только учредители, но и его клиенты, кредиторы и вкладчики. Как предприятия, так и население стремятся выбрать наиболее надежный банк и определить целесообразность и перспективы дальнейших с ним взаимоотношений.

В то же время следует отметить, что возможности стороннего наблюдателя по анализу интересующей его кредитной организации довольно ограничены. Особенно это высказывание актуально для России, в которой банковская сфера отличается достаточно высоким уровнем непрозрачности. Классические схемы финансового анализа предприятия подразумевают под собой доступ к широкому спектру внутренней информации, однако на практике сторонний наблюдатель может оперировать лишь данными, полученными из официально публикуемой отчетности, а также сведениями, найденными в средствах массовой информации и в каких-либо статистических сборниках (в частности, рейтингах или рэнкингах). В связи с этим, мы уделили особое внимание комплексной оценке финансовой устойчивости ряда российских банков на основе финансовой отчетности, размещаемой в свободном доступе.

Анализ финансовой устойчивости кредитной организации целесообразно производить на основе системы финансовых показателей, рассчитанных с использованием данных публикуемой отчетности, в том числе:

1 формы «Оборотная ведомость по счетам бухгалтерского учета» и «Отчет о прибылях и убытках», публикуемые, в частности, на официальном сайте Центрального Банка Российской Федерации;

2 годовые отчеты анализируемых банков, размещаемые на их корпоративных ресурсах;

3 сообщения о существенных фактах, отчеты эмитента ценных бумаг и прочие финансовые показатели, которые находятся в открытом доступе.

Для тех или иных категорий пользователей финансовой отчетности банка интерес будут представлять разные аспекты его деятельности. Так, для учредителей (участников) коммерческого банка наибольший интерес представляют его прибыль, прогнозирование развития банка, анализ его экономического роста. Для надзорных органов (Банк России) – соответствие экономических показателей банка установленным экономическим нормативам, выявление признаков и фактов возможных кризисов, банкротств, а также возможность смягчения их последствий. Как отмечает С. Семенов, без глубокого анализа финансового состояния коммерческих банков Банк России не может обеспечить ни контрольные и регулирующие функции, ни надежность банковской системы в целом. Для контрагентов на рынке межбанковского кредитования (МБК) большое значение имеет ликвидность банка: мгновенная, текущая, долгосрочная, общая; наличие или отсутствие фактов принятия банком на себя риска третьих лиц путем, например, участия в сомнительных операциях. Для кредиторов и вкладчиков – надежность банка, которая характеризуется в первую очередь объемом собственных средств и соотношением их с валютой баланса, которая определяет достаточность капитала и устойчивость банка в целом. Опосредованно для клиентов этот параметр также иллюстрирует объем и качество услуг, предлагаемых банком. [28]

14 января 2004 года Советом директоров Банка России был одобрен проект Указания Банка России «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов». [4]

Для оценки финансовой устойчивости банка применяются следующие группы показателей и показатели в разрезе этих групп:

- группа показателей оценки капитала;

- группа показателей оценки активов;

- группа показателей оценки качества управления банком;

- группа показателей оценки доходности;

- группа показателей оценки ликвидности. [34]

1.2 Факторы, влияющие на финансовую устойчивость

коммерческого банка

Традиционно факторы (причины), влияющие на финансовую устойчивость, делятся на две категории: внешние и внутренние. Среди внешних причин выделяются:

- макроэкономические факторы;

- государственные целевые ориентиры банковской деятельности;

- спрос и предложение, платежеспособность;

- развитие конкурентной среды;

- степень развитости денежного рынка и возможность привлечения финансовых ресурсов;

- состояние денежного обращения;

- состояние банковской системы и экономики банков-партнеров;

- законодательное и нормативное обеспечение;

- состояние внешней банковской инфраструктуры;

- доверие к банкам.

Макроэкономические факторы, оказывающие влияние на финансовую устойчивость банков, необходимо связывать прежде всего со степенью развития экономики страны в целом. Устойчивость макроэкономического развития, бесспорно, оказывает позитивное влияние на устойчивое развитие финансовой среды банков. Для выражения устойчивости обычно используют показатели роста ВВП, промышленного производства, товарооборота, инвестиций, реальных доходов населения. О состоянии экономики можно судить по состоянию государственных финансов, дефициту государственного бюджета, уровню внешних заимствований. Важное значение имеет структура экономики, ее зависимость от состояния определенной отрасли. Российские банки, имеющие в составе клиентуры, например, предприятия сырьевой специализации, могут иметь больше шансов вместе со своими клиентами получить дополнительные финансовые выгоды при условии если на рынке соответствующих сырьевых продукты ( в том числе на внешнем рынке) складывается хорошая конъюнктура.

Финансовая устойчивость банков тесно взаимодействует с их целевыми ориентирами. Чаще всего такая ориентация закрепляется государственными правовыми актами. В России целью банковской деятельности является достижение прибыли. Такая цель при всей ее важности не является исчерпывающей. Получение прибыли не единственный и далеко не главный целевой ориентир. Согласно современной теории в международной практике, наиболее весомыми ценностями являются нахождение стратегического преимущества на базе технологических, продуктовых и организационных инноваций, ориентация на поиск новой технологии и организации производства, минимизации риска, устойчивости банковской деятельности. При более глубоком изменении банковского законодательства данное положение неизбежно будет модернизировано.

Финансовая деятельность банков во многом зависит от спроса и предложения, платежеспособности. Расширение спроса на банковские продукты как следствие расширения масштабов материального производства, доходов экономических субъектов создает для банков новые возможности для укрепления их финансового положения и обеспечения устойчивого развития их финансов. Вместе с тем предложение банковских продуктов, например усиление кредитной поддержки предприятиям реального сектора, расширяет масштабы банковской деятельности, при эффективном размещении кредитных продуктов способно дать банку дополнительный прирост их финансовых ресурсов.

На финансовую устойчивость банков существенное влияние оказывает состояние денежного и финансового рынка. Известно, что у самого финансово устойчивого банка могут возникнуть временные затруднения в обеспечении расширения воспроизводства своей деятельности. Существенную роль здесь может сыграть денежно-кредитная политика центрального банка. Посредством системы рефинансирования, процентной политики центральный банк может влиять как на приток денежных средств в оборот коммерческих банков, а через них в экономику товаропроизводителей, так и на стоимость этих ресурсов на денежном рынке. К сожалению, до недавнего времени (исключая период финансового кризиса в нашей стране, когда Банк России предоставил кредитным организациям крупные денежные средства) такая политика, по оценке банковского сообщества, была не столь активной.

Не менее заметное влияние на финансовую устойчивость банка оказывает состояние денежного обращения. Известно, что банки как денежные институты возникли в условиях относительно развитого денежного обращения. Состояние денежного обращения – это повседневная жизненная среда, без которой банки не могут существовать и развиваться и где они чувствуют себя особенно комфортно при условии выполнения деньгами своих функций. Расстроенное денежное обращение, прохождение денежных средств по внебанковским каналам, «чемоданное налично-денежное обращение», бартер, сужающий посредническую деятельность кредитных организаций, затрудняют достижение ими своей финансовой устойчивости. Обесценивание денежных знаков, инфляция, негативно воздействуя на реальный сектор экономики, отрицательно влияют на банки. Вместе с тем для банков в период сильной инфляции – это возможность больше заработать на обменных операциях. Обменные операции в доходах банка, как определенная компенсация от потерь в обслуживании предприятий реального сектора экономики, могут в период инфляции иметь значительный удельный вес, отвлекая вложения банка из сферы производства в сферу обращения.

Финансовая устойчивость банков оказывается зависимой от конкурентной среды. Достаточно развитая конкуренция заставляет банки более внимательно следить за работой банков-конкурентов, действовать более активно, осуществлять меры по расширению своих операций, повышению качества предоставления услуг, предлагать новые продукты, повышать культуру банковской деятельности. Слабая конкурентоспособность может стать причиной сокращения сферы банковской деятельности, ослабления их финансовой устойчивости и последующего увядания. Для российских коммерческих банков особая опасность может исходить от расширения участия на российском рынке банков с иностранным капиталом, которые, обладая на данный момент большими финансовыми источниками и современными технологиями, могут серьезно потеснить сферу деятельности национальных денежно-кредитных институтов.

Состояние банковской системы и ее институтов является другим фактором, оказывающим воздействие на финансовую устойчивость банков. Недостаточная развитость банковских услуг и их влияние на экономику, наличие в этой системе слабых банков, особенно на региональном уровне, скачкообразное развитие снижает их финансовый потенциал. К сожалению, в настоящее время национальная банковская система находится в ослабленном состоянии, поэтому перед банками стоит задача сокращения числа финансово неустойчивых кредитных учреждений, выхода на предкризисный уровень, а в последующем – на путь устойчивого, прогрессивного развития. Для этого, конечно же, необходимо будет наращивать финансовые источники, модернизировать свою деятельность и межбанковские связи.

Обязательным фактором устойчивого развития финансов банка является законодательное и нормативное обеспечение. Законы, регулируя банковскую деятельность, регламентируют все ее стороны. Это позволяет зафиксировать правила игры, привести сферу деятельности банков в соответствие с их сущностью как денежно-кредитных институтов. Нормативные акты обеспечивают более рациональные способы ведения банковских операций, препятствуют совершению нерациональных затрат, требуя от банка действий, адекватных их устойчивому развитию. К сожалению, как законодательная, так и нормативная база деятельности российских банков еще далека от совершенства, ослабляет их позиции на рынке. По свидетельству экспертов, в стране предстоит разработать законодательство, в более полном виде регламентирующее порядок выполнения депозитных и кредитных операций, создать более совершенное нормативное положение ведения банковской деятельности.

Среди факторов, влияющих на финансовую устойчивость, заметно выделяется банковская инфраструктура. Банковская инфраструктура как совокупность учреждений, обеспечивающих жизнедеятельность банков, предполагает создание в стране совершенного информационного, методического, кадрового, научного, технологического обеспечения, аудита и т.д. Развитие инфраструктуры дает возможность создать надежную базу, вести банковское дело с более глубоким обоснованием и профессионализмом. Информационное обеспечение позволяет банкам более точно прогнозировать развитие своей деятельности на различных направлениях. Банковский аудит помогает наладить финансовую работу в рамках требований федеральных законов и актов эмиссионного банка.

К сожалению, в России до недавнего времени роль банковской инфраструктуры была принижена, ее развитию не уделялось должного внимания, что снижало эффективность работы по достижению финансовой устойчивости. Современная история банковского дела в стране, однако, все больше убеждает в необходимости инвестирования средств в эту сферу.

Немаловажным фактором обеспечения финансовой устойчивости является формирование доверия к денежно-кредитным институтам. Можно с уверенностью сказать, что доверие является фундаментальным фактором; оно имеет огромное значение. Банки, пользующиеся доверием экономических субъектов и банковского сообщества, легче и на более выгодных условиях получают кредиты, успешнее привлекают депозиты физических и юридических лиц. Именно из-за отсутствия доверия зачастую дорожают кредиты, подрывается ликвидность, происходит паника на рынке, снижается финансовая устойчивость денежно-кредитных институтов. Недаром в западной литературе о современном финансовом кризисе больше пишут как о кризисе доверия. К сожалению, современное общество не разработало пока стройной теории доверия в банковской сфере, не научились правильно оценивать события, признавать, что снижение доверия предвещает кризисные явления. Между тем к этому фактору современному обществу во избежание неоправданных потерь следует отнестись особенно внимательно.

Все эти факторы не действуют автоматически. Их влияние может снижать или повышать эффективность собственно банковской деятельности. Эффективно работающие банки не только выживают, их финансовое положение может укрепляться даже в самые трудные времена экономической истории.

С учетом расширения и модернизации деятельности, расширения и модернизации собственно финансовой деятельности можно выделить следующие внутренние факторы, оказывающие влияние на финансовую устойчивость банков:

- выбор стратегии и приоритетов развития, прогнозирование финансовых потребностей;

- возрастание на расширенной основе количественных и качественных параметров банковской деятельности;

- способность к мобилизации финансовых ресурсов;

- противодействие рискам;

- экономия затрат;

- внутренняя инфраструктура;

- маркетинг и качество управления;

- ориентация на развитие современных банковских технологий;

- организация банковского дела.

Тот или иной фактор, влияющий на финансовую устойчивость коммерческого банка, может приобретать большее или меньшее значение в зависимости от определенных условий. Очевидно, однако, что банки, стремящиеся к обеспечению своей финансовой устойчивости, должны уделять каждому из этих факторов большое внимание.

Выбор стратегии и приоритетов развития, прогнозирование финансовых потребностей своей деятельности для банка является ключевым моментом, оказывающим влияние на финансовую устойчивость. Часто это воспринимается как фактор, имеющий только теоретическое значение. Поэтому банки формально подходят к составлению документов, определяющих характер и параметры развития; должная проработка идей и сценариев развития, поиски дополнительных финансовых ресурсов и инструментов дальнейшего расширенного воспроизводства деятельности не проводятся. Между тем отсутствие таких прогнозов либо тяготение к устаревшим или ошибочным методам может свести на нет все достижения в деятельности банка.

Составление стратегических документов – это сложная аналитическая работа. К сожалению, у банков, не имеющих достаточно сильного аналитического потенциала, разработка параметров развития превращается в подготовку формального документа, создающего лишь видимость обоснованного развития. На практике такое отношение к оценке данного фактора может обернуться падением финансовой устойчивости. Напротив, обоснование выбора стратегии развития, его приоритетов позволяют банкам более обоснованно, с ориентиром на будущее, строить свою текущую деятельность.

Другим наиважнейшим фактором развития финансовой устойчивости является возрастание на расширенной основе количественных и качественных параметров банковской деятельности. Здесь реально создается то, что формирует финансовую устойчивость. Это и увеличение капитала, его достаточность, улучшение структуры, развитие на расширенной основе активных и пассивных операций, их объема и качества, степени диверсификации, достижение равновесия между отдельными направлениями деятельности банка.

Не без оснований к развитию количественных и качественных показателей деятельности относят расширение инвестиционного и кредитного портфеля, объема депозитов, количества клиентов и перечня оказываемых услуг. С позиции финансовой устойчивости важна работа банка по увеличению скорости оборота средств, повышению степени удовлетворения клиентов по их масштабам, качеству и структуре. Особое внимание здесь уделяется структуре затрат, оценке ROA, ROE. Для финансовой устойчивости банка как общественно значимого денежно-кредитного института важной становится его социальная деятельность. Учет требований данного фактора может оказаться решающим в достижении финансовой устойчивости.

Среди факторов, влияющих на финансовую устойчивость, заметно выделяется способность банка к мобилизации финансовых ресурсов. Здесь нельзя не назвать меры, принимаемые банком по расширению своей капитальной базы, собственного оборотного капитала, прибыли, доходов, резервов. Создание прибыли и ее рациональное распределение требуют от банка своевременного отказа от неэффективных активов и расширения их работающей части, усиления контроля за расчетами, в том числе сокращения дебиторской задолженности – всего того, что способно принести банку дополнительные ресурсы, направляемые на расширение воспроизводства банковской деятельности.

Бесспорно, существенным фактором, оказывающим влияние на финансовую устойчивость, является противодействие рискам. Конечно, рисков банкам не избежать, они возникают практически во всех сферах его деятельности. Банк, который идет на большой риск, рассчитывает при этом на получение и большей финансовой выгоды. Такой риск может позволить себе финансовую устойчивость банк, имеющий определенную «финансовую подушку» для поддержки безопасности рисковой деятельности. Известно, однако, и то, что в случае неправильного расчета рисков, исходящих от кредита и сделок, банк может понести значительные финансовые потери. Особенно часто это происходит в условиях существенного ухудшения экономической конъюнктуры и напряженности в платежах. Консервативная политика банка в этом случае оказывается безопаснее, но приносит при этом меньше прибыли.

Экономия затрат является не менее важным фактором, который оказывает влияние на финансовую устойчивость банка. Как и всякое предприятие, банк не может существовать без затрат, но он должен соизмерять свои расходы и доходы. Большую помощь здесь оказывает бюджетирование, а также структура затрат. На значительные финансовые издержки может пойти только тот банк, который получает адекватные доходы, или этот банк должен повседневно заботиться не только о текущей деятельности, но и об обеспечении своей финансовой устойчивости на расширенной основе.

В числе факторов, оказывающих влияние на финансовую устойчивость банка, важное место занимает его внутренняя инфраструктура. Как и внешняя инфраструктура, обеспечивающая жизнедеятельность кредитных учреждений, внутренняя инфраструктура создает большие гарантии для достижения успеха. От того, насколько широка его информационная база, насколько профессионально разработана внутренняя методическая документация, определяющая правила ведения банковского дела, насколько эффективно работает служба внутреннего контроля, во многом зависит и финансовый результат.

Немаловажное влияние на достижение финансовой устойчивости оказывают маркетинг и качество управления. Слабый менеджмент и маркетинг оказываются причиной крупных убытков кредитных учреждения. Недостаток опыта в условиях повышенных рисков, недостаточное внимание к процессу прогнозирования, ошибки в принимаемых решениях приводят к убыткам, ослаблению финансовых позиций банков, снижению финансовой устойчивости. Напротив, финансово устойчивое кредитное учреждение получает возможность за счет равновесного развития, привлечения высококвалифицированного персонала улучшить качество работы, нейтрализовать негативные явления, которые могут оказать отрицательное влияние на эффективность управления.

Сильное влияние на финансовую устойчивость оказывает ориентация банка на развитие совершенных банковских технологий, потребности рынка в новых банковских продуктах. Конечно, банки могут получать прибыль, предлагая традиционные продукты, но при этом они могут отстать от конкурентов. Уход клиентов из банка, который не учитывает современных тенденций, неизбежно сокращает темпы развития самой деятельности, а вместе с тем ослабляет финансовую устойчивость кредитных учреждений. Напротив, финансово устойчивый банк в силу своей ориентации на расширенное воспроизводство своего продукта не может не модернизировать каталог своих продуктов и услуг, но одновременно должен своевременно реагировать на меняющиеся запросы своих клиентов.

Рассматривая факторы, оказывающие влияние на финансовую устойчивость кредитного учреждения, нельзя не упомянуть и об организации банковского дела. Конечно, она меняется, но не столь динамично, как этого хотелось бы.

Построение новой организационной структуры банка требует квалифицированной диагностики эффективности деятельности сложившихся административных подразделений, критического анализа их работы, учета новых тенденций в мире в соответствии с принятой стратегией развития. Такая работа вполне оправданна, она может дать новый импульс для модернизации банковской деятельности, в том числе обеспечения финансовой устойчивости. [17]

1.3 Методика анализа ресурсной базы коммерческого банка

В настоящее время первостепенное значение при оценке финансовой устойчивости банка уделяется показателям достаточности капитала.

Цель анализа достаточности собственного капитала банка – установление изменений в общей динамике и структуре и их влияние на абсолютную величину капитала банка, соответствие фактического уровня капитала установленным минимальным требованиям. [17]

Собственный капитал – понятие, включающее все пассивы, образованные в процессе внутренней деятельности банка: уставный, резервный и другие фонды банка, все резервы, созданные банком, а также нераспределенную прибыль и прибыль текущего года. [11]

К источникам собственного капитала относятся:

- уставный капитал;

- резервный капитал и другие фонды, образованные за счет прибыли;

- нераспределенная прибыль.

Уставный (акционерный капитал) образуется путем выпуска банковских акций, добровольных денежных и материальных взносов акционеров (учредителей) банка. Основной ресурс наращивания акционерного капитала – накопление прибыли.

Резервный капитал (резервный фонд) образуется за счет ежегодных отчислений от прибыли, размер которых устанавливается собранием акционеров. Этот капитал предназначен для покрытия возможных убытков по операциям банка (например, от непогашения ссуд) и других целей, связанных с обеспечением обязательств банка. Его минимальные размеры регулируются в соответствии с банковским законодательством.

Денежные фонды банка формируются за счет прибыли по решению общего собрания акционеров.

Нераспределенная прибыль – это оставшаяся после выплаты дивидендов и отчислений в резервный и другие фонды часть прибыли. [10]

Достаточность капитала – относительный показатель, характеризующий деятельность банка с точки зрения его устойчивости при возникновении различных рисков по активным операциям. [7]

Анализ собственного капитала банка включает следующие этапы:

1 Анализ и оценка структуры и динамики элементов собственного капитала.

На этом этапе необходимо проанализировать структуру и динамику элементов, составляющих основной и дополнительный капитал, и определить тенденции и факторы, определившие выявленные изменения. [17]

2 Анализ выполнения норматива достаточности капитала и факторов, повлиявших на его изменение.

На данном этапе проводится сравнение фактического норматива с нормативом, установленным Банком России, и выявляются факторы, обусловившие его изменение в анализируемом периоде.

3 Анализ уставного капитала банка.

Первоначальным этапом проведения анализа уставного капитала банка является определение величины уставного капитала и оценка его динамики в течение анализируемого периода.

Динамику уставного капитала позволяет проследить показатель темпа роста уставного капитала. С его помощью можно сделать общий вывод об изменении масштабов деятельности банка.

ТРук = (УК на конец периода / УК на начало периода) х 100%, (1) где УК – уставный капитал банка.

Оценить динамику темпа роста уставного капитала относительно роста собственных средств банка можно с помощью коэффициента опережения темпов изменения уставного капитала. Этот коэффициент определяется по формуле:

КОук = (ТРук / ТРсс) х 100%, (2)

где ТРук – темп роста уставного капитала банка;

ТРсс – темп роста собственных средств банка.

Коэффициент опережения темпов изменения уставного капитала отражает динамику уровня обеспечения уставным капиталом собственных средств банка.

Коэффициент соотношения уставного капитала и собственных средств банка за период:

КСук сс = (УК / СС) х 100%, (3)

где СС – собственные средства банка.

Коэффициент фондовой капитализации прибыли определяет отношение собственных ресурсов банка к деньгам, которые внесли учредители:

Кфкп = (1 / КСук сс) = (СС / УК) х 100% (4)

Оптимальное значение данного показателя равно 200-400%, т.е. сумма средств, инвестированных в развитие банка, должна в 2-4 раза превышать взносы учредителей. Этот показатель также характеризует эффективность работы банка и показывает независимость работы банка от отдельных учредителей.

Далее рассчитывается ряд показателей, характеризующих эффективность использования уставного капитала банка.

Коэффициент соотношения уставного капитала и пассивов банка:

КСук п = (УК / П) х100%, (5)

где П – величина пассивов банка (по балансу – валюта баланса).

Показатель характеризует размер уставного капитала, приходящегося на рубль всех пассивов банка, и показывает уровень обеспечения всех источников средств, т.е. его ресурсов уставным капиталом.

Следует проанализировать также коэффициент соотношения уставного капитала и активов банка:

КСук а = КСук п = (УК / А) х 100%, (6)

где А – величина активов банка ( по балансу – валюта баланса).

По величине этот показатель равен предыдущему, но он несет иную смысловую и аналитическую нагрузку. Этот коэффициент характеризует размер уставного капитала, приходящегося на рубль всех активов банка, и показывает уровень задействования уставного капитала в активных операциях банка.

Коэффициент соотношения уставного капитала и привлеченных средств банка:

КСук пс = (УК / ПС) х 100%, (7)

где ПС – привлеченные средства (итого обязательств) банка.

Показатель характеризует размер уставного капитала, приходящегося на рубль всех привлеченных средств банка, и показывает степень обеспечения (покрытия) привлеченных ресурсов, т.е. всех обязательств банка уставным капиталом.

Коэффициент соотношения уставного капитала и кредитных вложений банка:

КСук кв = (УК / КВ) х 100%, (8)

где УК – уставный капитал банка;

КВ – кредитные вложения банка (чистая ссудная задолженность и средства в кредитных организациях).

Этот коэффициент отражает размер уставного капитала, приходящегося на рубль всех кредитных вложений банка, и показывает обеспеченность кредитных вложений банка уставным капиталом банка.

Рентабельность уставного капитала:

Рук = (ЧП / УК) х 100%, (9)

где ЧП – чистая прибыль.

Этот показатель предназначен для оценки нормы прибыли для уставного капитала и отражает эффективность использования средств, внесенных собственными банками. [12]

Итогом анализа являются обобщение полученных результатов и подготовка выводов и рекомендаций.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов.

К основным источникам привлеченных средств коммерческого банка относятся:

1 Расчетные и другие счета и депозиты предприятий и организаций;

2 Вклады физических лиц;

3 Межбанковские кредиты и депозиты;

4.Средства, привлеченные путем размещения долговых ценных бумаг;

5 Остатки на счетах «Лоро»: особенно это актуально для банков, специализирующихся на обслуживании других банков. [22]

Анализ структуры привлеченных средств необходим, так как он раскрывает источники ресурсов, а следовательно, и те расходы, которые несет банк по этим ресурсам. Кроме того, структура пассива баланса банка в большей степени определяет и структуру актива его баланса, т.е. те направления, по которым идет использование этих средств.

Наряду с оценкой структуры привлеченных средств банка целесообразно рассчитать показатели эффективности их использования и рентабельности.

Эффективность использования банком привлеченных средств для финансирования кредитных вложений:

Эпс = (ПС / КВ ) х 100%, (10)

где ПС – привлеченные средства (итого обязательств банка);

КВ – кредитные вложения банка – чистая ссудная задолженность и средства, размещенные в кредитных организациях.

Рентабельность привлеченных средств:

Рпс = (ЧП / ПС) х 100%, (11)

где ЧП – чистая прибыль банка.

Этот коэффициент показывает, сколько приходится чистой прибыли на 1 рубль привлеченных средств банка, и отражает общую эффективность использования привлеченных источников в процессе банковской деятельности.

Зависимость банка от межбанковского кредитования можно оценить коэффициентом соотношения привлеченных средств на межбанковском рынке и общей суммы привлеченных средств:

КСско пс = (СКО / ПС) х 100%, (12)

где СКО – средства кредитных организаций.

Коэффициент активности банка на межбанковском рынке определяет соотношение размещенных и привлеченных средств на межбанковском рынке:

КАмбк = (СвКО / СКО) х 100%, (13)

где СвКО – средства в кредитных организациях.

При наличии привлеченных кредитов Центрального банка Российской Федерации целесообразно рассчитать коэффициент рефинансирования ЦБ РФ:

КРцб рф = (Кцб рф / ПС) х 100%, (14)

где Кцб рф – кредиты, депозиты и прочие средства Центрального банка Российской Федерации.

Учитывая, что Центральный банк является «кредитором последней инстанции», рост коэффициента рефинансирования ЦБ РФ негативно характеризует деятельность банка и свидетельствует о недостаточности собственной ресурсной базы и необходимости займов у Банка России. [12]

В заключение рассчитанные показатели необходимо свести в таблицу. Анализируя эту таблицу, нужно сопоставить динамику привлеченных средств и эффективность их использования.

1.4 Методика оценки активов коммерческого банка

Среди основных направлений анализа активов банка выделяются следующие:

- общий анализ динамики и структуры активов банка;

- анализ кредитных операций;

- анализ качества кредитного портфеля;

- анализ портфеля ценных бумаг;

- анализ имущества банка и его формирования.

Общий анализ активов банка начинается с оценки их динамики. Динамика совокупных активов банка позволяет выявить основные тенденции в развитии банка в целом.

Оценка показателей динамики структуры активов банка должна выделить те направления, где сосредоточены основные операции банка, определить тенденции в его деятельности, а также определить риски, обусловленные изменениями структуры активных операций банка. При анализе особое внимание необходимо обратить на изменение удельного веса тех активных статей, удельный вес которых является наибольшей в общей структуре активов. [12]

Анализ кредитных операций банка в основном направлен на изучение его кредитного портфеля.

Кредитный портфель банка - это сумма всей задолженности по активным кредитным операциям, которая, как правило, рассчитывается на определенную дату. [26]

При анализе кредитного портфеля банка основное внимание необходимо уделить качеству и доходности кредитного портфеля.

Первоначальным этапом является нахождение доли кредитных вложений в активе баланса банка:

Дкв = (КВ / А) х 100%, (15)

где Дкв – доля кредитных вложений в активе баланса банка;

КВ – совокупность кредитных вложений банка (чистая ссудная задолженность и предоставленные межбанковские кредиты – средства в кредитных организациях);

А – величина активов банка (по балансу – валюта баланса).

Это соотношение характеризует эффективность кредитных вложений и показывает размер остатков ссудных активов за вычетом резервов, приходящихся на 1 рубль совокупных активов. Чем выше расчетное значение показателя, тем выше кредитная активность банка.

К показателю доли кредитных вложений в активах за базисный и отчетный периоды дополнительно может быть рассчитан усредненный показатель доли кредитных вложений в активах банка, который сгладит резкие изменения кредитных вложений и активов банка в течение анализируемого периода, и позволит более точно определить динамику этого показателя:

Дкв* = (КВср / Аср) х 100% (16)

Он характеризует эффективность кредитных вложений и показывает размер средних остатков ссудных активов, приходящихся на 1 рубль средних совокупных активов.

Изменение ссудных активов в анализируемом периоде по сравнению с соответствующим периодом прошлого года можно измерить показателем, характеризующим темп роста кредитных вложений:

ТРкв = (КВ на конец года / КВ на начало года) х 100% (17)

Следующим этапом является оценка качества кредитного портфеля банка. Оценка качества кредитного портфеля банка может производится на основе расчета ряда относительных показателей и коэффициентов по определенным направлениям анализа.

Темп роста остатков ссудных активов целесообразно сопоставить с темпом роста совокупных активов банка. Этот показатель называется коэффициентом опережения. Он определяется по формуле:

КОкв = (ТРкв / ТРа) х 100%, (18)

где ТРкв – темп роста кредитных вложений;

ТРа – темп роста активов банка.

Этот коэффициент показывает, во сколько раз рост средних остатков ссудных активов опережает рост совокупных активов, т.е. общий уровень кредитной активности банка.

Коэффициент «агрессивности – осторожности» кредитной политики банка определяется как отношение кредитных вложений и привлеченных средств банка:

Као = (КВ / ПС) х 100%, (19)

где ПС – привлеченные средства банка (всего обязательств).

Этот показатель характеризует направленность кредитной политики банка.

Коэффициент соотношения кредитных вложений и собственных средств банка рассчитывается по формуле:

КСкв сс = (КВ / СС) х 100%, (20)

где СС – собственные средства банка.

Этот показатель отражает степень рискованности кредитной политики банка.

Оценка эффективности кредитной деятельности банка позволяет определить эффективность проводимой кредитной политики банка на предмет е приемлемости и необходимости развития. В рамках такой оценки можно предложить рассчитать следующие показатели.

Коэффициент доходности кредитного портфеля, который определяется как:

Дкв = ПКп / КВср , (21)

где ПКп – проценты, полученные за предоставленные кредиты (сумма процентов, полученных от размещения средств в кредитных организациях, и от ссуд, предоставленных клиентам (некредитным организациям);

КВср – средняя за период сумма кредитных вложений.

Коэффициент доходности кредитного портфеля отражает общую доходность кредитного портфеля банка, которая представляет собой доход, полученный на единицу активов, вложенных в кредиты, за анализируемый период.

Коэффициент чистой доходности кредитного портфеля, который определяется как

ДЧкв = ((ПКп – ПКу) / КВср) , (22)

где ПКу – проценты, уплаченные по привлеченным средствам клиентов и кредитных организаций.

Коэффициент чистой доходности отражает реальную доходность кредитного портфеля банка за вычетом расходов, связанных с привлечением кредитных ресурсов.

Коэффициент эффективности кредитных операций банка (показатель рентабельности кредитных вложений), который определяется как отношение чистой прибыли банка к среднему объему кредитных вложений за период:

Ркв = (ЧП / КВср) х 100% (23)

Этот коэффициент показывает, сколько чистой прибыли приходится на 1 рубль кредитных вложений банка, отражая общую эффективность предоставляемых банком кредитов. [12]

Рассчитанные показатели необходимо объединить в таблицу и провести их анализ. Рейтингование на уровне кредитного портфеля происходит в соответствии с Положением ЦБ РФ N 283-П г. "О порядке формирования кредитными организациями резервов на возможные потери" от 20 марта 2006 г. [3]

Далее следует провести оценку портфеля ценных бумаг.

Ценная бумага- это особая форма существования капитала, которая заменяет его реальные формы, выражает имущественные отношения, может самостоятельно обращаться на рынке как товар и приносить доход. [23]

Совокупность ценных бумаг, принадлежащих инвестору, с указанием их количества представляет собой портфель ценных бумаг. [14]

Отношения, возникающие при эмиссии и обращении эмиссионных ценных бумаг независимо от типа эмитента, а также особенности создания и деятельности профессиональных участников рынка ценных бумаг регулируются гл. 7 «Ценные бумаги» Гражданского кодекса РФ [1]. В общем виде такая оценка может проводиться на основе следующих относительных показателей и коэффициентов.

Уровень активности банка на рынке ценных бумаг определяется долей суммы всех осуществляемых банком операций с ценными бумагами в общей сумме активов:

УАцб = (ЦБ / А) х 100%, (24)

где ЦБ – вложения банка в ценные бумаги (портфель ценных бумаг);

А – величина активов банка (по балансу – валюта баланса).

Показатель доли инвестиционного (портфельного) сегмента в активах определяет инвестиционную активность банка на рынке ценных бумаг (на фондовом рынке и внебиржевом рынке), степень развитости операций банка с ценными бумагами. Чем выше расчетное значение уровня активности банка на рынке ценных бумаг, тем выше инвестиционная активность банка на рынке ценных бумаг.

Дополнительно к уровню активности банка на рынке ценных бумаг за базисный и отчетный периоды может быть рассчитан усредненный показатель доли инвестиционного сегмента а активах банка:

УАцб* = (ЦБср / Аср) х 100%, (25)

где ЦБср – средние вложения банка в ценные бумаги (портфель ценных бумаг);

Аср – средняя величина активов за соответствующий период.

Этот усредненный показатель не просто характеризует эффективность вложений банка в ценные бумаги, а показывает размер средних остатков по счетам вложений банка в ценные бумаги, приходящихся на 1 рубль совокупных активов.

Изменение портфеля ценных бумаг в анализируемом периоде по сравнению с периодом прошлого года можно измерить показателем, характеризующим темп роста портфеля ценных бумаг:

ТРцб = (ЦБ на конец года / ЦБ на начало года) х 100%, (26)

где ЦБ – общая сумма вложений банка в ценные бумаги.

Темп роста остатков вложений в ценные бумаги целесообразно сопоставить с темпом роста совокупных активов банка. Этот показатель называется коэффициентом опережения темпов по операциям с ценными бумагами и определяется по формуле

КОцб = (ТРцб / ТРа) х 100%, (27)

где ТРцб – темп роста вложений в ценные бумаги;

ТРа – темп роста активов банка.

Коэффициент опережения темпов по операциям с ценными бумагами отражает уровень инвестиционной активности банка.

Показатель потенциального запаса ликвидности по операциям с ценными бумагами определяется как отношение объема вложений банка в ценные бумаги и привлеченных средств банка:

ЗЛцб = (ЦБ / ПС) х 100%, (28)

где ПС – привлеченные средства банка.

Этот показатель отражает потенциальный запас ликвидности при использовании банком ценных бумаг как ликвидного актива и, по сути, представляет собой коэффициент «агрессивности – осторожности» инвестиционной политики банка. Увеличение этого коэффициента свидетельствует об агрессивной инвестиционной политике банка.

Коэффициент соотношения объема вложений в ценные бумаги и собственных средств банка:

КСцб сс = (ЦБ / СС) х 100%, (29)

где СС – собственные средства банка.

Он отражает степень рискованности инвестиционной политики банка. Общий коэффициент доходности портфеля ценных бумаг будет определяться следующим образом:

КДцб = (Дцб / ЦБср) х 100%, (30)

где Дцб – доходы, полученные по операциям с ценными бумагами.

Общий коэффициент доходности портфеля ценных бумаг отражает реальную доходность инвестиционного портфеля банка по ценным бумагам, которая представляет собой доход, полученный на единицу активов, вложенных в ценные бумаги, за анализируемый период времени.

Коэффициент эффективности операций банка с ценными бумагами (рентабельность операций с ценными бумагами) рассчитывается по формуле

Рцб = (ЧП / ЦБср) х 100%, (31)

где ЧП – чистая прибыль банка за отчетный период.

Коэффициент эффективности показывает, сколько чистой прибыли приходится на 1 рубль вложений банка в ценные бумаги, и отражает общую эффективность размещения банком ресурсов в ценные бумаги.

В заключение эти показатели необходимо свести в таблицу. На основе показателей, приведенных в таблице, необходимо сделать выводы о тенденциях изменения портфеля ценных бумаг банка и сравнить динамику составляющих портфеля ценных бумаг и доходность по операциям с ценными бумагами, а также оценить влияние на капитал и ликвидность банка изменений в портфеле ценных бумаг.

Первоначальным этапом анализа имущественных активов банка является нахождение доли имущества в активе банка. Для этого рассчитывается уровень имущественного утяжеления активов банка. Этот показатель также называют показателем доли имущества в активах. Уровень имущественного утяжеления активов банка определяется долей суммы всех имущественных статей банка в общей сумме активов банка:

Уи = (И / А) х 100%, (32)

где И – имущество банка (основные средства, нематериальные активы и материальные запасы);

А – величина активов банка (по балансу – валюта баланса)

Показатель уровня имущественного утяжеления активов банка определяет степень утяжелении состава активов банка низколиквидными и в большинстве случаев не приносящими доход статьями имущества. Чем выше расчетное значение уровня имущественного утяжеления активов банка, тем более имущественно утяжелены активы банка.

К показателю доли имущества в активах за базисный и отчетный периоды дополнительно может быть рассчитан усредненный показатель имущественного утяжеления активов банка, который сгладит резкие изменения имущества и активов банка в течение анализируемого периода и позволит более точно определить динамику этого показателя.

Уи* = (Иср / Аср) х 100% (33)

Изменение имущественных активов в анализируемом периоде по сравнению с соответствующим периодом прошлого года можно измерить показателем, характеризующим темп роста имущественных активов:

ТРи = (И на конец года / И на начало года) х 100%. (34)

Темп роста остатков имущества целесообразно сопоставить с темпом роста совокупных активов банка. Этот показатель называется коэффициентом опережения изменения имущества банка. Он определяется по формуле:

КОи = (ТРи / ТРа) х 100%, (35)

где ТРи – темп роста имущества банка;

ТРа – темп роста активов банка.

Этот коэффициент показывает, во сколько раз рост имущества опережает рост совокупных активов.

После этого оценивают качество имущественных активов банка. Оценка качества имущественных активов может производиться на основе расчета ряда относительных показателей и коэффициентов, перечисленных ниже.

Фондоотдача имущественных активов рассчитывается как отношение полученных банком доходов к средней за период величине имущества банка и показывает эффективность использования банком имущества в виде отдачи доходов в данном отчетном периоде:

ФО = (Д / Иср) х 100%, (36)

где Д – доходы банка (общая сума процентных доходов);

Иср – средняя величина имущественных активов за анализируемый период.

Фондоотдача отражает, сколько рублей дохода банка получил с каждого рубля, вложенного в приобретение имущества.

Следующий показатель – фондоемкость имущественных активов. Фондоотдача является обратным коэффициентом фондоотдачи:

ФЕ = (Иср / Д) х 100% (37)

Этот коэффициент показывает, сколько имущества в стоимостном выражении было использовано для ведения банковской деятельности в расчете на 1 рубль полученного дохода. Чем выше в динамике фондоемкость, тем ниже эффективность использования имущественных активов.

В заключение анализируется эффективность использования имущества банка (рентабельность имущества банка):

Ри = (ЧП / Иср) х 100% (38)

Коэффициент показывает, сколько чистой прибыли приходится на 1 рубль имущественных вложений банка, и отражает общую эффективность размещения банком ресурсов в имущественные запасы. [12]

Все аналитические показатели необходимо свести в таблицу и провести их анализ.

1.5 Методика анализа ликвидности, прибыльности и рисков банковской

деятельности

Ликвидность в самом общем плане – это быстрота и легкость реализации, обратного превращения ценностей, активов в деньги. [5]

По мнению Черкасова В.Е. Ликвидность банка означает его способность выполнять обязательства перед кредиторами и вкладчиками, а также удовлетворять заявки на новые кредиты и определяется наличием в необходимом размере в необходимые моменты времени денежных средств и (или) возможностью быстро их получить. [21]

Термин «платежеспособность» несколько шире: подразумевается не только и не столько возможность превращения активов в быстрореализуемые, сколько способность юридического или физического лица своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных или иных операций денежного характера. Таким образом, ликвидность выступает как необходимое и обязательное условие платежеспособности, контроль за соблюдением которой уже берет на себя не только само юридическое или физическое лицо, но и определенный внешний орган надзора и контроля. [16]

В настоящее время анализ ликвидности не может производиться без учета требований действующего законодательства. Среди основных нормативных документов, регламентирующих процедуру управления ликвидностью, можно отметить два документа: [27]

1 Письмо ЦБ РФ от 27.07.2000 г. №139-Т «О рекомендациях по анализу ликвидности»; [2]

2 Указание ЦБ РФ от 16.01.2004 г. №1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов». [4]

Необходимо рассмотреть следующие нормативы:

1 Норматив мгновенной ликвидности (Н2) – регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования.

Анализ соблюдения банком коэффициента Н2 в динамике, а он должен быть не менее 15%, позволяет определить тенденции развития текущей ликвидности банка, соответствие фактического значения Н2 его нормативному уровню и изменение по сравнению с базовым периодом. Если фактические значения коэффициента Н2 намного превышают норматив, то необходимо обратить внимание на отдельные элементы ликвидных активов. В том случае, если доля остатков активов с минимальным уровнем риска относительно велика (по сравнению с их общей величиной), необходимо изыскать возможность использования их для получения дохода.

2 Норматив текущей ликвидности банка (Н3) – регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до календарных дней.

3 Норматив долгосрочной ликвидности банка (Н4) – регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 ил 366 календарных дней. [22]

Уровень прибыльности банка является важной составляющей его финансовой устойчивости. Для оценки прибыльности необходимо проанализировать доходы и расходы коммерческого банка.

По результатам структурного анализа исследуется динамика доходов и расходов банка. Особое внимание при анализе расходов уделяется соотношению процентного и непроцентного расходов, доле расходов, связанных с затратами на обеспечение работы банка (административно-хозяйственных и др.) и с покрытием рисков, а также причинам изменения величины отдельных видов расходов. [9]

Завершающей характеристикой прибыльности банка можно считать его рентабельность.

Рентабельность показывает отношение прибыли к затратам и в этом смысле характеризует эффективность работы банка, т.е. отдачу его финансовых ресурсов, дополняя анализ абсолютных показателей качественным содержанием. Общий экономический смысл показателей рентабельности проявляется в том, что они характеризуют прибыль, получаемую с каждого затраченного банком (собственного и заемного) рубля.

Существуют значительное количество различных показателей рентабельности.

Общий уровень рентабельности банка позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 рубль дохода (доля прибыли в доходах):

Rобщ = (Прибыль / Доходы банка) х 100% (39)

В мировой практике этот показатель уточняется показателем общей рентабельности банка (рентабельность капитала). Он исчисляется как отношение общей балансовой или чистой прибыли банка (П) к его собственному капиталу (К) или оплаченному уставному фонду:

R1 = (П / К) х 100% (40)

Расчет этого и других показателей рентабельности находится в зависимости от принятой в стране системы отчетности и бухгалтерского учета. В российских условиях при расчете показателя рентабельности используется в настоящее время балансовая прибыль.

Другим важнейшим показателем общей рентабельности работы банка является рентабельность активов, показывающая объем прибыли, приходящийся на рубль банковских активов. Этот показатель используется при анализе эффективности активных операций банка, эффективности управления банка в целом и определяется по следующей формуле:

R2 = (П / А) х100%, (41)

где А – средняя величина активов.

Данный показатель используется для сравнения рентабельности одного банка с рентабельностью другого. Низкий уровень показателя может быть результатом высоких операционных расходов или консервативной ссудной и инвестиционной политики. [6]

Финансовую устойчивость коммерческого банка также характеризуют показатели риска банковской деятельности.

Под банковским риском понимается присущая банковской деятельности вероятность понесения кредитной организацией потерь и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними и (или) внешними факторами.

К внутренним факторам относят сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и другие.

К внешним – изменение экономических условий деятельности кредитной организации, применяемые технологии и другие. [13]

В отношении банков рассматриваются валютный, коммерческий и конъюнктурный риски.

В краткосрочном плане валютный риск проявляется в возможности получения убытков вследствие изменения валютного курса при проведении спекулятивных операций на денежном рынке. Косвенным показателем валютного риска является доля доходов от операций с валютой в совокупных активах банка:

ВР = (Дв / А) х 100% (42)

где Дв – доходы от операций с иностранной валютой;

А – совокупные активы банка

Коммерческий риск для банка – это, во-первых, вероятность невозврата кредита, во-вторых, вероятность неуплаты процентов по нему. Коммерческому риску подвержены коммерческие кредиты и отчасти межбанковские кредиты.

Для изучения кредитного риска рассчитывается доля чистой ссудной задолженности в активах и доля чистой ссудной задолженности в привлеченных средствах банка:

КРа = (ЧСЗ / А) х 100% (43)

КРп = (ЧСЗ / П) х 100% (44)

где ЧСЗ – чистая ссудная задолженность;

П – совокупные привлеченные средства банка.

Конъюнктурный риск представляет собой вероятность обесценения спекулятивных вложений в ценные бумаги вследствие изменения конъюнктуры финансового рынка:

Кон Р = ((Дцб + Ддм) / А) х 100% (45)

где Дцб – чистые доходы от операций с ценными бумагами;

Ддм – чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами.

Обобщающей оценкой является расчет показателя совокупного коммерческого риска:

СКР = ((Дмбк + Дкк + Дцб + Ддм) / А) х 100% (46)

где Дмбк – доходы от размещения средств в кредитных организациях;

Дкк – доходы от ссуд, предоставленных клиентам (некредитным организациям).

Степень покрытия активов за счет уставного капитала характеризуется мультипликатором уставного капитала:

Мук = (А / УК) х 100% (47)

В заключение все анализируемые показатели сводятся в итоговую таблицу. На основании показателей, приведенных в таблице, необходимо сделать выводы о тенденциях изменения рыночного риска (валютного, коммерческого и конъюнктурного рисков), оценить их влияние на финансовую устойчивость банка и его капитал. [12]

2 ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА БАНКА ОАО «МТС-БАНК»

2.1 Общая характеристика банка ОАО «МТС-Банк»

Банк имеет полное фирменное наименование: Открытое акционерное общество «МТС-Банк». Банк имеет сокращенное фирменное наименование: ОАО «МТС-Банк». Банк находится по адресу: г. Москва, ул. Садовническая, д. 75. Банк входит в банковскую систему Российской Федерации и в своей деятельности руководствуется законодательством Российской Федерации, нормативными документами Банка России, а также настоящим Уставом. Акционерами Банка могут быть юридические и (или) физические лица. Банк создается без ограничения срока деятельности и осуществляет свою деятельность на основании лицензии Банка России (Лицензия ЦБ РФ № 2268 от 13.02.2012 г.).

Уставный капитал Банка сформирован в сумме 1896829000 (один миллиард восемьсот девяносто шесть миллионов восемьсот двадцать девять тысяч) рублей и разделен на 3792658 обыкновенных акций номинальной стоимостью 500 рублей каждая и 1000 привилегированных акций номинальной стоимостью 500 рублей каждая. Акционерами ОАО «МТС-Банк» являются 13 организаций, основные из которых: ОАО АФК «Система», Мобайл ТелеСистемс Б.В, ЗАО «ПромТоргЦентр», ОАО МГТС, ООО «Нотрис», ЗАО «Регион», ЗАО «ЛАМИНЕЯ» , ООО «Система Телеком Активы», ЗАО «ЦПП «Вымпел-Система». Все акции Банка являются именными.

Банк может размещать обыкновенные и привилегированные акции. Номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала Банка. Размер дивиденда по привилегированным акциям определяется в размере 5% от валютной стоимости данного типа акций на момент их размещения. Балансовая и чистая прибыль Бака определяются в порядке, предусмотренном законодательством Российской Федерации. Чистая прибыль (после уплаты налогов) остается в распоряжении Банка и по решению Общего собрания акционеров Банка перечисляется в резервный фонд, направляется на формирование иных фондов Банка, распределяется между акционерами в виде дивидендов и на другие цели в соответствии с законодательством Российской Федерации. Контроль за финансово-хозяйственной деятельностью Банка осуществляется Ревизионной комиссией Банка, избираемой годовым Общим собранием акционеров Банка.

Органами управления Банка являются: общее собрание акционеров Банка, Совет директоров Банка, Председатель Правления Банка и Правление Банка. Общее собрание акционеров Банка является высшим органом управления Банка. В компетенцию Совета директоров Банка входит решение вопросов общего руководства деятельностью Банка, за исключением решения вопросов, отнесенных к компетенции Общего собрания акционеров банка. Руководство текущей деятельностью Банка осуществляется единоличным исполнительным органом - Председателем Правления Банка и коллегиальным исполнительным органом - Правлением Банка.

Банк имеет следующие 9 филиалов, 64 дополнительных офиса, 4 Операционные кассы вне кассового узла, 59 операционных офисов.

Филиалы ОАО «МТС-Банк»:

1 Северо-Западный филиал (г. Санкт-Петербург);

2 Филиал в г. Ростове-на-Дону;

3 Уральский филиал (г. Екатеринбург);

4 Уфимский филиал (г. Уфа);

5 Ставропольский филиал (г. Ставрополь)

6 Нижегородский филиал (г. Нижний Новгород);

7 Новосибирский филиал (г. Новосибирск);

8 Дальневосточный филиал (г. Хабаровск);

9 Иркутский филиал (г. Иркутск).

Все филиалы находятся в подчинении головного офиса в г. Москве. Организационная структура банка направлена на установление четких взаимосвязей между отдельными подразделениями предприятия, распределение между ними прав и ответственности. В ней реализуются различные требования к совершенствованию системы управления, находящие выражение в тех или иных принципах управления. По типу организационная структура ОАО МТС-Банк - линейно-функциональная.

Отдел кредитования банка имеет 3 направления: кредитование корпоративных клиентов, кредитование малого и среднего бизнеса, кредитование розничных клиентов. Работа с физическими и юридическими лицами проводится в операционном зале Банка.

Банк был создан в соответствии с решением собрания учредителей от 22 октября 1992 года с наименованием Акционерный Коммерческий Банк «Московский банк реконструкции и развития» (акционерное общество закрытого типа). В соответствии с решением Общего собрания акционеров Банка от 17 мая 1995 года изменен тип акционерного общества и наименование Банка определено как Акционерный Коммерческий Банк «Московский Банк Реконструкции и Развития» (открытое акционерное общество). В соответствии с решением Общего собрания акционеров Банка от 25 марта 1996 года утверждено сокращенное фирменное наименование Банка – АКБ «МБРР»). В соответствии с решением Общего собрания акционеров Банка от 24 мая 2002 года сокращенное фирменное наименование Банка приведено в соответствии с действующим законодательством Российской Федерации и изменено на АКБ «МБРР» (ОАО). В ноябре 2003 г. Банк открыл Дополнительный офис «Архангельский» в г. Москва и дополнительный офис «Суворовский» в г. Санкт-Петербург, ориентированные на обслуживание частных лиц. В 2004 г. Банк открыл 2 региональных филиала: Краснодарский и Уральский (г. Екатеринбург) и дополнительный офис в г. Сыктывкар, а также совместно с ОАО «МТС» начал выпуск международных банковских карт МТС.САRD. В 2005 г. региональная сеть Банка увеличилась на 2 дополнительных офиса в городах: Ейск и Ростов-на-Дону. В этом же году Банк приступил к реализации программ ипотечного кредитования и был принят в Систему страхования вкладов. В 2006 году произошло расширение региональной сети Банка. За год было открыто 6 филиалов: Подмосковный, Саратовский, Уфимский, Ставропольский, Нижегородский и Волгоградский. В 2007 г. Московский Банк Реконструкции и Развития награжден Премией «ФИНАНСОВАЯ ЭЛИТА РОССИИ-2007» в номинации «Лучший ипотечный банк года». В 2010 г. МБРР приступил к обслуживанию карт платежной системы China UnionPay (CUP). В этом же году Банк утвержден в качестве Организатора выпусков облигаций с ипотечным покрытием в рамках Программы АИЖК. В 2011 г. наименование Банка было изменено на Открытое акционерное общество «МТС-Банк» (ОАО «МТС-Банк»). В 2012 г. Банк был реорганизован в форме присоединения к нему Открытого акционерного общества «Дальневосточный коммерческий банк «Далькомбанк». В 2013 г. МТС Банк открыл собственный авиапортал — Travel.MTSBank.ru! [32]

2.2 Операции, выполняемые банком ОАО «МТС-Банк»

Банковские операции - это операции, направленные на решение задач и реализацию функций банка, т.е. отражающие банковскую деятельность. [29]

Банк России (ЦБ РФ) является главным банком страны – «Банком банков». В своей деятельности он руководствуется Конституцией РФ, Гражданским кодексом РФ.

В соответствии в законодательством Российской Федерации ОАО «МТС-Банк» может осуществлять следующие банковские операции:

1.Привлечение денежных средств физических и юридических лиц во вклады.

2 Открытие и ведение банковских счетов физических и юридических лиц.

3 Осуществление переводов денежных средств.

4 Инкассация денежных средств, векселей, платежных и расчетных документов и осуществление кассового обслуживания физических и юридических лиц.

5 Покупка и продажа иностранной валюты в наличной и безналичной формах.

6 Привлечение во вклады и размещение драгоценных металлов.

7 Выдача банковских гарантий.

8 Выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме.

9 Осуществление доверительного управления денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

10 Осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации.

11 Предоставление в аренду физическим и юридическим лицам специальные помещения или находящиеся в них сейфы для хранения документов и ценностей.

12 Осуществление лизинговых операций.

13 Выпуск, покупка, продажа, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа. Все вышеперечисленные банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России – в иностранной валюте.

Банк ОАО «МТС-Банк» осуществляет операции в соответствии со следующими видами лицензий:

1 Генеральная лицензия Банка России на осуществление банковских операций № 2268 от 13.02.2012 г.;

2 Лицензия Банка России на привлечение во вклады и размещение драгоценных металлов № 2268 от 14.03.2012 г.;

3 Лицензия Центра по лицензированию, сертификации и защите государственной тайны ФСБ России (ЛСЗ № 0007702) рег. №12723Н от 21 февраля 2013 г. на деятельность по разработке, производству, распространению шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, выполнению работ, оказанию услуг в области шифрования информации, техническому обслуживанию шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств (за исключением случая, если техническое обслуживание шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, осуществляется для обеспечения собственных нужд юридического лица или индивидуального предпринимателя).

4 Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 177-04660-000100 от 24.01.2001 г.

5 Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 177-04649-001000 от 24.01.2001 г.

6 Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 177-04635-010000 от 24.01.2001 г.

7 Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-04613-100000 от 24.01.2001 г.

8 Лицензия ФСФР России на заключение биржевым посредником в биржевой торговле договоров, являющихся производными финансовыми инструментами, базисным активом которых является биржевой товар № 1322 от 19.02.2009 г.

2.3 Анализ динамики и структуры активов и пассивов банка

ОАО «МТС-Банк»

Динамику и структуру активов и пассивов банка оценим с помощью таблицы 1, используя данные приложений Б, В, Г.

Динамику активов банка за 2011-2013 годы представим на рисунке 1.

Рисунок 1 - Динамика активов банка ОАО «МТС-Банк», тыс. руб.

Из рисунка 1 видно, что сумма активов банка увеличилась в 2013 году по сравнению с 2011 годом на 29962379 тыс. руб., а по сравнению с 2012 годом на 15018212 тыс. руб., что положительно характеризует финансово–кредитную деятельность банка, поскольку свидетельствует о его дальнейшем развитии.

Из таблицы 1 (см. Приложение А) видно, что наибольший объем в активах баланса банка занимает статья «Чистая ссудная задолженность», которая в 2013 году составила 72,52% от общей суммы активов, в 2012 году и в 2011 году 68,33% и 64,04% соответственно. Следующей по объемам можно назвать статью «Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток», удельный вес которой в 2013 году составил 11,27%, однако данный показатель снизился по сравнению с 2011 годом на 5,5 п.п. Наименьшую долю в активах банка занимают основные средства, нематериальные активы и материальные запасы, которые в 2013 году составили 1,87% от общего объема активов, что по сравнению с 2011 годом больше на 1,42 п.п.

Структуру пассивов банка за 2013 год представим в виде диаграммы на рисунке 2.

Рисунок 2 - Структура пассивов банка ОАО «МТС-Банк» за 2013 г., тыс. руб.

Рисунок 2 - Структура пассивов банка ОАО «МТС-Банк» за 2013 г., тыс. руб.