ВЛИЯНИЕ ДЕДОЛЛАРИЗАЦИИ РОССИЙСКОЙ ЭКОНОМИКИ НА РАЗВИТИЕ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

« КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

( ФГБОУ ВПО «КубГУ»)

Кафедра мировой экономики и менеджмента

ДОПУСТИТЬ К ЗАЩИТЕ В ГЭК

Заведующий кафедрой

д-р экон. наук, профессор

________________И.В. Шевченко

________________________2015г.

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

БАКАЛАВРА

ВЛИЯНИЕ ДЕДОЛЛАРИЗАЦИИ РОССИЙСКОЙ ЭКОНОМИКИ НА РАЗВИТИЕ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА

Работу выполнил ЗелюкинаОльга Владимировна

Факультет экономический

Направление 38.08.02 Менеджмент

Профиль «Управление малым бизнесом»

Научный руководитель

канд.экон.наук,доцент М.Н.Поддубная

Нормоконтролер

Преподаватель В.О Покуль

Краснодар 2015

ОГЛАВЛЕНИЕ

Введение 3

- Теоретический анализ процесса долларизации национальных

экономик мира 5

- Сущности и содержания понятия «долларизация экономики» 5

- Анализ эволюции стандартов иностранных валют 9

1.3 Основные недостатки полной долларизации экономики 17

- Условия предотвращения внешней валютной экспансии

российской экономики в условиях кризиса 21

2.1 Преимущества и недостатки процесса дедолларизации

российской экономики 21

2.2 Посткризисная государственная политика

и политика ЦБ в части управления инфляционными процессами и валютным курсом 23

- Перспективы развития предприятий малого бизнеса в России с

использованием механизмов замещения долларов (на примере туристического агентства ИП «Sky Walk») 42

3.1 Анализ состояния ИП «Sky Walk» в условиях кризисности 42

3.2 Особенности функционирования российского малого бизнеса

в условиях волатильности национальной валюты 47

3.3 Эффективная система мер поддержки малого

предпринимательства 52

Заключение 60

Список использованных источников 63

Приложение А Динамика индикаторов туризма в России 66

ВВЕДЕНИЕ

Актуальность темы исследования определяется существующей объективной необходимостью изучения сущности и содержания долларизации как одного из наиболее значимых явлений современной экономической действительности. Кризисные явления последних лет, в частности мировой финансово-экономический кризис конца первого десятилетия XXI века, охвативший экономики большинства стран мира, а также кризис, вызванный событиями на Украине, обуславливаю чрезвычайную актуальность исследования явления дедолларизации в настоящее время. В СМИ все чаще встречаются публикации, выступления известных политиков, общественных деятелей и предпринимателей, в которых оцениваются перспективы доллара США, евро и других резервных валют в будущем, приводятся предложения по созданию альтернативных валют, обсуждаются проекты новых региональных валют и валютных союзов. В научной литературе появилось множество работ, посвященных различным аспектам дедолларизации национальной экономики.

Цель работы: изучение влияния дедолларизации российской экономики на развитие предприятий малого бизнеса.

Задачи, решаемые в настоящей работе:

- раскрыть сущность долларизации экономики;

- проанализировать эволюцию стандартов иностранных валют;

- рассмотреть преимущества и недостатки процесса дедолларизации российской экономики;

- раскрыть особенности функционирования малого бизнеса в условиях волатильности национальной валюты;

- предложить эффективную систему мер поддержки малого предпринимательства;

Объектом исследования выступает туристическое агентство «Sky Walk».

Предметом исследования являются теоретические и практические аспекты дедолларизации как национальной экономики, так и малого бизнеса.

Методологическую основу составляют общенаучные методы и принципы, приемы формирования понятий, классификация, логические приемы формулировки умозаключений и суждений и принцип их доказательности (тезис, аргументация, доказательство, подтверждение, опровержение), системного анализа, качественного и количественного анализа, а также методологические принципы экономической теории и частные методы проведения экономических исследований.

Формулирование и обоснование выдвигаемых в выпускной квалификационной работе положений потребовало работы со статистической и нормативно-правовой информацией. Информационная база исследования сформирована на основе статистических данных Центрального банка РФ (Банка России), Федеральной службы государственной статистики РФ (Росстата), Международного валютного фонда (МВФ) и Всемирного банка, а также нормативно-правовых актов Российской Федерации, определяющих правовой статус использования иностранной валюты на территории РФ.

Научная новизна темы исследования заключается в комплексном изучении дедолларизации национальной экономики как одного из ключевых явлений, влияющих на развитие предприятий малого бизнеса и обосновании практических рекомендаций по совершенствованию системы мер противодействия негативному воздействию внешней валютной экспансии (долларизации) на финансовую безопасность Российской Федерации.

В работе были использованы труды отечественных ученых и специалистов таких как: М.Ю. Головнина, С.Р. Моисеева, Т.Г. Тумаровой и С.Г. Корнилович и зарубежных экономистов Г. Кальво, Р. МакКиннона, М. Савастьяно и др.

Работа содержит содержание, введение, три главы, заключение, перечень используемой литературы и приложения.

1 Теоретический анализ процесса долларизации национальных экономик мира

1.1 Сущности и содержания понятия «долларизация экономики»

В последние годы вопросы долларизации национальных экономик вышли в разряд наиболее актуальных в связи, прежде всего, с мировым финансово-экономическим кризисом конца первого десятилетия XXI века, получившим название Великой рецессии. В связи с финансовым кризисом в Республике Кипр и украинским кризисом, дискуссии о долларизации возобновились с новой силой. Обвал цен на нефть на мировом рынке и санкции против России, введенные в связи с событиями в Крыму и на юго-востоке Украины, привели к значительной девальвации рубля и экономическому спаду, вследствие чего проблема долларизации актуализировалась и в России, экономика которой характеризуется значительным присутствием иностранной валюты в денежном обращении. В научной литературе появилось множество работ, посвященных различным аспектам долларизации национальных экономик.

Научный интерес к проблемам долларизации возник еще в конце 70-х гг. прошлого века. У истоков в исследуемой области стояли Г. Кальво и К. Родригес, их работа считается пионерским исследованием в литературе по долларизации. С точки зрения теоретического моделирования долларизации наибольший интерес представляют работы Г. Кальво, М. Майлза, Н. Ливиатана, Л. Томаса, Дж. Каддингтона, У. Брэнсона, Д. Хендерсона, А. Айза, Э. Леви Йейати и др. В ранних работах 70-80-х гг. долларизация исследовалась с позиций экономических агентов реального сектора экономики в рамках портфельных моделей долларизации. Портфельные модели долларизации разработаны в работах Л. Томаса, М. Майлза, У. Брэнсона и Д. Хендерсона. Начиная с конца 90–х гг. в исследованиях долларизации происходит смещение акцента с реального сектора экономики на банковскую систему как на главного субъекта долларизации, что становится причиной появления балансовых моделей долларизации. В рамках балансовых моделей причиной возникновения долларизации являются действия коммерческих банков, которые с помощью процентных ставок и условий приема вкладов и кредитования оказывают определяющее воздействие на валютную структуру депозитов и кредитов. Примерами балансовых моделей долларизации являются модели долларизации финансового посредничества, разработанные в работах А. Айза и Э. Леви Йейати.

Помимо теоретических работ литература по долларизации представлена большим количеством эмпирических исследований, которые внесли существенный вклад в изучение причин и последствий долларизации в различных странах.

Ранние эмпирические исследования анализировали феномен долларизации, как правило, на примере опыта стран Латинской Америки.

С началом трансформационных процессов и последующим распространением долларизации в странах Центральной и Восточной Европы и постсоветского пространства обозначился научный интерес к проблемам долларизации в странах с переходной экономикой. Различные аспекты долларизации стран с переходной экономикой исследованы в работах А. Айза, Э. Леви Йейати, Э. Фейджа, И. Ветлова, К. Неанидиса, Р.В. Пионтковского и др. Кроме того, существует немало эмпирических исследований долларизации экономики развивающихся стран Азии и Африки, среди которых следует отметить работы М. Эль-Эриана, Дж. Мюллера, Н. Дюма, Дж. Ноко и др. Среди исследований, посвященных изучению феномена долларизации в России, следует отметить работы Н. Оомес, А.А. Фридман, А.Д. Вербецкого, М.Ю. Головнина и др.

Процесс долларизации стал существенно заметен в последние два десятилетия. Это обусловлено тем, что мировая биполярная система фактически превратилась в монополярную, а также произошло резкое развитие финансовой глобализации.

На основе данных МВФ, в конце 2010 года в семи странах мира иностранная валюта использовалась официально наравне с национальной, в двенадцати странах доля иностранной валюты в официальных трансакциях составляла от 30% до 50%, и в нескольких десятках стран – от 15% до 20%. При этом, по тем же данным, в конце 90–х годов насчитывалось около 30 полностью долларизированных стран и территорий, в которых национальная валюта играла роль разменной валюты или же вовсе отсутствовала[3].

На сегодняшний день в экономической науке не существует единого общепринятого понятия «долларизация». Возникновение термина долларизация в научном обороте можно связывать с повсеместным распространением доллара США на мировом рынке, расширением его использования как в международных расчетах, так и в наличном обороте внутри государств. Чаще всего в научной литературе долларизацией называют процессы, протекающие в странах с переходной экономикой, в которой значительную роль играет теневая экономика, прежде всего ее криминально-коррупционный сектор, когда трансакции в теневом секторе такой экономики преимущественно обслуживаются иностранной валютой. В ряде случаев под долларизацией понимают процессы, имеющие место при проведении политики валютного управления[19]. Обычно о долларизации экономики говорят и в случае валютного дуализма, когда наряду с национальной валютой в качестве официального платежного средства принимается также иностранная валюта, как, например, в Сальвадоре, и в случае полной замены национальной валюты иностранной, как, например, в Панаме или Эквадоре, где в обращении находится доллар США. Нередко термин «долларизация» служит для обозначения любого процесса вытеснения иностранной валютой (не обязательно долларом США) внутренней валюты[13].

Принимая во внимание широкое использование иностранной валюты в активах хозяйствующих субъектов, можно понимать, что долларизацию национальной экономики нельзя связывать только с системой денежного обращения, необходимо учитывать также и ее присутствие в активах хозяйствующих субъектов с различными формами собственности, что также влияет на уровень долларизации национальной экономики. Определение состояния долларизации российской экономики необходимо осуществлять не только на уровне денежного обращения, оценивая масштабы долларизации объемом долларовой массы, находящейся на руках у населения и на банковских депозитах, а в целом по всему финансовому сектору экономики, что позволяет выявлять и учитывать все «замещенные активы» в национальной экономике.

На основе выявленных особенностей долларизации экономических процессов, возможно использование термина «долларизация национальной экономики». Данное понятие отражает наиболее существенные аспекты замещения национальной валюты иностранными как в национальной системе денежного обращения, так и в активах хозяйствующих субъектов с различными формами собственности и в национальной финансовой системе в целом. Таким образом, долларизация – это процесс распространения и использования в национальной экономике в качестве платежно – расчетного средства, средства накопления, меры стоимости и средства формирования активов, хозяйствующих субъектов иностранной валюты вне зависимости от того, происходит частичное или полное замещение национальной валюты в системе денежного обращения и активах.

Иными словами, долларизация экономики – это процесс, при котором национальная денежная единица перестает в полной мере функционировать как мера стоимости, средство платежа, накопления и формирования активов, то есть перестает выполнять свои функции. При определенных условиях долларизация может временно обеспечивать некоторую стабилизацию национальной экономики, однако при ее разрастании, вследствие частичной или полной утраты контроля со стороны государства над эмиссией денег и денежным обращением в стране, национальная экономика становится слабо защищенной от возможных мировых или региональных финансовых и экономических кризисов, утрачивается суверенитет страны[23].

1.2 Анализ эволюции стандартов иностранных валют

Современная мировая валютная система прошла четыре основных этапа своего развития: «Золотой стандарт», или Парижская валютная система, Генуэзская валютная система или «золотодевизный стандарт», Бреттон – Вудская система фиксированных валютных курсов, Ямайская система плавающих валютных курсов.

Первой мировой валютной системой была система «золотого стандарта». Юридически оформлена в Париже в 1867 г.

Роль общего эквивалента была закреплена за золотом, а в обороте функционировали золотые монеты или денежные знаки, разменянные на золото. Впервые данная система была установлена в Великобритании в 1821 г. после наполеоновских войн, когда фунт стерлингов стал конвертированным в золото, однако широко распространилась в конце 19 века: в Германии – 1871-73 г., во Франции – 1878 г., в Японии – 1897 г.

Основными преимуществами системы являлись:

1. не существует никаких валютных ограничений. Золото можно свободно продавать и покупать, перевозя из одной страны в другую. То же с капиталом.

2. валютные курсы стабильные. Только австрийский талер и американский доллар были девальвированы. Остальные не меняли золотое содержание.

3. способствует развитию мировой торговли. С 1850 по 1914 г. объем мировой торговли вырос в 10 раз. Особая выгода Великобритании, США, Германии и Франции (более половины оборота).

В международных расчетах 80% приходилось на валюту Великобритании, поэтому данная система была названа «стерлинговым стандартом».

Основные недостатки системы:

1. жесткая, не эластична, дорогая.

2. устанавливала прямую зависимость денежной массы в обороте страны и на мировом рынке от добычи золота. Открытие новых месторождений приводило как локальной инфляции, так и мировой.

3. исключалась возможность проведения странами собственной денежно-валютной политики. Любая эмиссия сопровождалась оттоком золота за границу.

Мировая война дестабилизировала систему. Распределение золота изменилось в пользу США, вступивших в войну позже всех. Это и послужило основной причиной краха системы.

Вторая мировая валютная система – золотодевизный стандарт. Была установлена после войны в проигравших странах. Юридически была оформлена на Генуэзской международной экономической конференции в 1922 г. Для международных расчетов накапливалась иностранная валюта экономически сильных государств, которая эквивалентна золоту. При этом, Центральные банки многих стран получили право сохранять часть валютных резервов в иностранных авуарах (ликвидная часть активов – средства банка, ЦБ, которые легко реализовать), обменных на золото.

При золотодевизном стандарте авуары стран хранились в двух финансовых центрах – Нью-Йорк и Лондон.

Условиями успешного функционирования золотодевизного стандарта являлись:

- проведение согласованной политики стран-участниц;

- страны, выступающие в роли валютных центров, должны поддерживать высокий уровень экономической активности и высокий спрос на импорт, чтобы дать возможность членам системы свободно покупать необходимые им резервы.

- резервные авуары стран-участниц не должны состоять из краткосрочных авансов, предоставляемых валютными центрами.

В целом период существования такой системы сопровождался нестабильностью связанной как с экономическим кризисом, так и с недостатками золотого стандарта.

В 40-х гг. возникает необходимость трансформации экономических систем, основанных на рыночных механизмах в государственно регулируемые системы. Для этого золотой стандарт был не пригоден. Поэтому в 1944 г. было принято решение о создании третьей мировой валютной системы – Бреттон-Вудской.

Инициатива по разработке такой системы принадлежала странам-лидерам – США, Великобритания. Каждая разработала свои предложения. В основном они были подобны: обеспечить стабильность внутреннего экономического развития (контроль государства в монетарной политике национальных экономик), контроль на международном рынке.

Основная идея Бреттон-Вудской системы: валюты стран привязывались к национальным валютным системам стран-лидеров: США и Британии. Основным инструментом расчетов становилось золото, доллар и фунт стерлингов. Также были созданы МВФ (установление международного сотрудничества в сфере валютных отношений) и МБРР (развитие долгосрочных кредитов особенно странам пострадавшим в войне).

Основными принципами функционирования этой системы являлись:

- сохранялась роль золота как платежного средства и расчетной единицы в международном обороте. Но связь осуществлялась только через доллар США;

- устанавливались официальные курсы валют через определение их золотого содержания и твердой фиксации доллара;

- цена на золота фиксировалась относительно доллара (1 унция=35 долларов);

- купля-продажа золота допускалась лишь на уровне центральных банков.

Если страна не могла удерживать валюту в рамках колебаний +/-1%, то она могла использовать свои золотовалютные резервы для стабилизации, либо получить целевые кредиты. Изменение стоимости могло превышать 10% только по соответствующей санкции МВФ.

К началу 70-х гг. система исчерпала себя, так как существовали сильные противоречия между резервной валютой и валютой крупных стран Запада и Японии.

Первым шагом к новой системе послужило создание международных платежных средств СДР – специальных прав заимствования. Вторым шагом – отказ США от обмена доллара на золото для нерезидентов. 1973 г. ознаменовался переходом к плавающим валютным курсам, а 1974 г. – привязка к СДР. Это было выгодно всем странам и США в частности, так как они потеряли большую часть золотого запаса.

Четвертая мировая валютная система была принята в 1976 г. в г. Кингстон (Ямайка). Основные положения данной системы:

- каждая страна – член МВФ может сама выбирать режим курса собственной валюты (плавающий курс);

- золото перестает быть эталоном стоимости в международной валютной системе. Отменяется его официальная цена;

- осуществляется процесс полной демонетизации золота. Превращение его в обычный товар;

- любая валюта стран – участниц соглашения становится резервной, но приоритет предоставляется СДР;

- Директорат МВФ получает полномочия по надзору за соблюдением условий соглашения.

Выгода для всех стран состояла в том, что можно было манипулировать курсами валют, а для США – не нужно поддерживать курс доллара, создавать значительные валютные резервы. Доллар все равно остался на лидирующих позициях – 60% мировых валютных резервов.

В результате при нестабильности Ямайской валютной системы страны ЕЭС вынуждены были создать собственную международную валютную систему в целях стимулирования процесса экономической интеграции. 13 марта 1979 года была создана Европейская валютная система (ЕВС).

Европейская валютная система – организационно-экономическая форма отношений стран ЕЭС в валютной сфере, направленная на стимулирование интеграционных процессов, уменьшение амплитуды колебаний курсов национальных валют и их взаимную увязку.

Функционировала данная система по принципу корзины, в которой были смешаны курсы национальных валют.

Европейская валютная система включала три составляющие:

- обязательства относительно согласованных изменений рыночных валютных курсов при помощи вмешательства центральных банков;

- механизм кредитной помощи странам, которые встречаются с финансовыми трудностями при поддержке рыночного валютного курса.

- специальная европейская расчетная единица ЭКЮ – коллективная валюта. В отличие от СДР, ЭКЮ обеспечивается не только обязательствами стран-участниц, но и реальными активами (золото – 20% резервов участниц, доллары – 20%.).

Успех Европейской валютной системы обусловил появление Экономического и валютного союза, который осуществлялся в три этапа:

1) 1 июня 1990 г. – сняты ограничения на движение капиталов в рамках единого внутреннего рынка;

2) 1 января 1994 г. – принят жесткий обменный курс европейских валют и создана европейская система центральных банков «Еврофед»;

3) 1 января 1997 г. – введена единая валюта ЕВРО, перед этим создан единый центральный банк, независимый от правительств.

Разница между ЭКЮ и ЕВРО, в том, что первая служила только для международных расчетов, а ЕВРО – создана для замены национальных денежных единиц.

Проблемы введения ЕВРО:

1. Германия, имея самую устойчивую валюту, должна была разделить ответственность за состояние дел в валютно-финансовом союзе;

2. Британия опасается ослабления своих позиций в Европе, которые она имела за счет особых связей с США.

3.Устранение препятствий для иностранных конкурентов может вытеснить некоторых местных производителей. Поэтому поддерживают только наиболее конкурентоспособные фирмы.

4.Устранение границ приведет к нивелированию заработных плат, тогда возможна безработица в более бедных странах, а также снижение жизненного уровня, и таким образом пострадают развитые страны с высоким уровнем жизни.

Тем не менее, положительных моментов больше.

Члены ЕС разработали требования для стран желающих пользоваться ЕВРО:

- дефицит бюджета не более 3% ВВП;

- совокупный государственный долг не более 60% от ВВП;

- годовая инфляция не выше, чем средняя инфляция трех стран ЕС с наиболее низким уровнем инфляции, более чем на 1,5%;

- среднее значение процентных ставок не должно превышать 2% от среднего уровня ставок трех стран ЕС с самыми стабильными ценами.

Изучив пять валютных систем, которые формировались по мере развития международно-финансовых и экономических отношений, можно сделать вывод, что развитие мировых валютных систем и смена одна другой – это никакой-то стихийный или сумбурный процесс, а вполне естественный и закономерный. Новая система меняет старую, потому что она более совершенна и с помощью ее легче осуществлять валютно-финансовые операция, товарно – денежный обороты и т. д.

Долларовые купюры, изменившие фактически свою базовую суть более 50 лет назад, все продолжают восприниматься как мировые деньги, хотя их материальная обеспеченность различными исследователями оценивается в пределах от 4% до 30%. В этих условиях национальные валюты фактически вынуждены обслуживать колоссальную, практически ничем не обеспеченную мировую иностранную, преимущественно долларовую, валюту.

Экономисты затрудняются определять товар – эквивалент, что в свою очередь не позволяет объективно соотносить возможности финансовых систем с потребностями реального сектора, получаются «псевдоденежные финансовые пузыри с неизбежными разрушительными эффектами», такими как дефолты, кризисы, включая современный финансовый кризис, развитию которых в значительной степени способствуют и так называемые электронные деньги, и другие информационные технологии в финансовой сфере.

В условиях современной мировой финансовой системы весьма проблематично говорить об обеспечении устойчивости каких-либо национальных валют, в том числе и доллара США, с помощью экономических механизмов. В ход идут войны, политические авантюры и провокации, помимо прочего, подрывающие еще сильнее и так уже зыбкую устойчивость самих денежных систем.

Мировая экономика, потеряв с 1971 года крепкую единицу измерения, переходя от реальных материальных денег к виртуальным, превращается и в средство манипулирования общественным мнением. Неопределенность ценовой шкалы блокирует экономическое моделирование и прогнозирование, не позволяет осуществлять однозначное сопоставление экономических показателей разных экономических объектов, экономических территориальных образований и периодов времени, что и определяет сущность специфической угрозы национальной экономики, источником которой является экономический фактор – отрыв мировых денег от материального эквивалента.

Таким образом, можно сделать вывод, что развитие мировых валютных систем это закономерный процесс. В дальнейшем, основываясь на неудачных опытах прошлых мировых валютных систем, возможно будет создать систему, которая будет отличаться положительными динамиками развития.

1.3 Основные недостатки полной долларизации экономики

Введение в оборот иностранной валюты имеет ряд недостатков. Когда страна отказывается от эмиссии собственных денег, она упускает возможность напрямую влиять на собственную экономику, в том числе проводить монетарную политику и формировать обменные курсы.

В брошюре МВФ под названием «Полная долларизация» называются следующие основные недостатки этого явления:

- страны зачастую не хотят отказываться от своей валюты, символа государственности, особенно в пользу валюты другой страны. На практике политическое сопротивление этому почти неизбежно, и скорее всего оно будет сильным;

- с экономической точки зрения право выпуска национальной валюты обеспечивает правительство эмиссионным доходом, который центральный банк получает в виде прибыли и передаёт правительству своей страны. Данный доход может быть утрачен долларизованными странам в пользу Соединенных Штатов, если они не согласятся поделиться им;

- страна с высоким уровнем долларизации теряет всякую возможность проводить независимую денежно – кредитную и валютную политику, в том числе возможность использования кредитов центрального банка для предоставления ликвидности банковскому сектору в чрезвычайных обстоятельствах.

Наиболее очевидно, что выгадать от долларизации могут те страны, которые уже глубоко объединены с Соединенными Штатами в плане торговли и финансовых отношений. В центре настоящего обсуждения находится совершенно иная группа стран: страны с формирующимися рынками, сталкивающиеся с резкими переменами в потоках капитала, но в экономическом смысле не обязательно близкие к Соединенным Штатам. Для этой группы, чем шире доллар США уже используется на их внутренних товарных и финансовых рынках, тем меньше преимущества от сохранения национальной валюты. В таких условиях долларизация может нести больше издержек, чем выгод[4].

Таблица 1� – Статистика Банка России.

|

Показатели

|

Депозиты и другие привлеченные средства в рублях

|

Депозиты и другие привлеченные

Средства в валюте

|

Всего

|

Доля депозитов и привлеченных средств в валюте, %

|

|

1

|

2

|

3

|

4

|

5

|

|

На 1 декабря 2014 года

|

|

Всего

|

26962,6

|

12438,2

|

39400,8

|

31,6

|

|

Физические лица

|

13822,7

|

3971,1

|

17793,8

|

22,3

|

|

Юридические лица

|

1139,9

|

8467,1

|

21607,0

|

39,2

|

|

На 1 февраля 2014 года

|

|

Всего

|

25893,9

|

9858,1

|

35752,0

|

27,6

|

|

Физические лица

|

13424,3

|

3251,3

|

16675,6

|

19,5

|

|

Юридические лица

|

12469,6

|

6606,8

|

19076,4

|

34,6

|

|

На 1 января 2014 года

|

|

Всего

|

26455,8

|

8821,6

|

35277,4

|

25,0

|

|

Физические лица

|

13985,2

|

2953,1

|

16938,3

|

17,4

|

|

Юридические лица

|

12470,6

|

5868,5

|

18339,1

|

32,0

|

Из нее следует, что в феврале 2014 года доля валюты в общем объеме привлеченных российскими банками средств составила 27,6% против 25,0% в январе. При этом по физическим лицам показатель вырос с 17,4 до 19,5%, а по физическим лицам – с 32,0 до 34,6%. Кстати, на начало декабря 2014 года доля валюты по физическим лицам уже выросла до 22,3%. А по юридическим лицам она выросла до 39,2%.

Однако пока данных по итогам декабря, на 1 января 2015 года нет, но и так очевидно, что доля валютных средств в пассивах российских банков существенно возросла в результате обвала рубля 15 и 16 декабря и начавшейся паники. Возможно, что по физическим лицам показатель будет не менее 25%, а по юридическим лицам – существенно превысит 40%. По этой причине для борьбы с долларизацией придется обратиться к Западу. Во-первых, нашим банкам могут быть перекрыты все каналы расчетов в долларах и евро. Во-вторых, будут сохранены санкции, касающиеся запретов на получение национальными банками валютных кредитов и займов на мировом финансовом рынке. В– третьих, западные банки, инвесторы и иные заимодавцы постараются избавить банки России от «излишков» валюты. Российским банкам из-за большой задолженности, придется покрыть обязательства на суммы превышающие десятки миллиардов долларов. Также большие суммы придется выплатить крупным и крупнейшим нефинансовым компаниям, валютные средства которых расположены в отечественных банках.

Так как основной проблемой на сегодняшний день считается исчезновение инвестиционного ресурса, задачей российской экономики является создание собственного инвестиционного потенциала. Совершить данное в рамках долларовой системы невозможно, так как контролировать долларовый доход и долларовое ценообразование не представляется возможным, а следовательно, экономике необходим собственный эмиссионный центр, который и позволит решить главную проблему сегодняшнего дня.

Данный центр должен предельно сдерживать конверсионные и спекулятивные операции. Разумеется, полностью их запретить не выйдет, однако ограничения должны быть очень серьезные. Основная цель нового эмиссионного центра должны быть в том, чтобы обеспечить инвестиционный потенциал для инфраструктуры и импортозамещения.

Безусловно, формирование нового регионального эмиссионного центра потребует перемен и в денежно-кредитной политике, и в налоговой, и в политике правительства Российской Федерации, но позитивным условием здесь может стать то, что за счет дедолларизации и увеличения монетизации экономики налоговые платежи имеют все шансы увеличиться в разы - в то время как сейчас, в период рестрикционной политики денежных властей, они только уменьшаются[23].

В свою очередь рестрикционная политика проводится для того, что сдерживать инфляцию, а также для того, чтобы сглаживать колебания деловой активности. Но при формировании регионального эмиссионного центра могут возникнуть проблемы с данным видом денежно – кредитной политики, потому что она направлена в первую очередь на повышение процентных ставок.

Так как данный центр будет направлен на увеличение инвестиционного потенциала и импортозамещения, будут предприняты меры по снижению налоговой, денежно – кредитной нагрузке.

Таким образом, в условиях дедолларизации такие проблемы имеют место быть, поэтому государство направит все усилия на стабилизацию ситуации.

2 Условия предотвращения внешней валютной экспансии российской экономики в условиях кризиса

2.1 Преимущества и недостатки процесса дедолларизации российской экономики

Постепенная дедолларизация означает позитивные изменения экономики России. Дедолларизация привнесет ряд характерных преимуществ:

- понижение темпов инфляции (если они высоки);

- сокращение темпов внешнего обесценения национальной денежной единицы;

- подъем реальных процентных ставок (но эта тенденция постепенно исчезает);

- стабилизацию и рост курса рубля (однако вероятно смещение в худшую сторону рыночной конъюнктуры на мировых товарных рынках, прежде всего уменьшение цен на нефть, способно вновь вызвать его падение). Устойчивость рассматриваемого процесса находится в зависимости и у обстановки на мировом валютном рынке.

- введение новых системы расчетов, которые позволят избежать использования доллара в качестве посредника. В этой ситуации есть шансы укрепления позиции рубля.

- уменьшение разницы между ценой приобретения и реализации, устанавливаемой на фондовой бирже;

- диверсификация портфелей ценных бумаг государства;

- ограничение валютной позиции коммерческих банков – это предотвратит спекуляции с рублем и утечку капитала;

Реальное укрепление курса рубля в краткосрочной перспективе будет определяться активным сальдо текущего платежного баланса, а в средне- и долгосрочной перспективе – действием эффекта Балассы–Самуэльсона (опережающим повышением производительности труда в секторе торгуемых товаров по сравнению с ростом реальной заработной платы, что влечет за собой увеличение производительности и цен во всей экономике) и влиянием теоремы Рыбчинского суть которой заключается в том, что при увеличении предложения одного из факторов производства это может привести к непропорционально большему процентному увеличению производства и доходов в той отрасли, для которой этот фактор используется относительно более интенсивно, и к сокращению производства и доходов в отрасли, в которой этот фактор используется относительно менее интенсивно.

Поэтому при выборе мер по преодолению долларизации следует ориентироваться на устранение причин, а не следствий.

Решение проблемы дедолларизации может заключаться в том, если рубль достигнет статуса свободно конвертируемой валюты и будет выполнять все функции денег как на территории Российской Федерации, так и частично за ее пределами, однако с минимальными потерями времени и средств. Чтобы эта цель была осуществима, необходимо учитывать объективные факторы –уровень жесткости валютных ограничений, устойчивость обменного курса, стабильность темпов экономического роста страны-эмитента, инфляционные курсы, и субъективные –степень доверия Банку России, преференция экономических агентов в отношении отечественной или иностранной валюты, уровень жесткости конкуренции на международных рынках за обладание статусом резервной валюты.

Предпосылками обращения национальной валюты могут быть созданы, во–первых, множеством независимых решений различных хозяйствующих субъектов и, во–вторых, целевыми действиями государственной власти. Последние обычно направлены на достижение стабильности курса отечественной валюты по отношению к ведущим мировым валютам, накопление достаточного уровня золотовалютных резервов, поддержание устойчивых темпов экономического роста, постепенное усиление экономических методов валютного регулирования.

В России объявлен переход к направляющему способу воздействия на отношения по использованию валютных ценностей. Тем не менее устранение валютных ограничений по операциям, связанным с перемещением капитала, гарантирует формальную конвертируемость рубля, однако никак не решает проблемы действенной конвертируемости – недостаток стабильного спроса на отечественную валюту у нерезидентов и российских экспортеров. Спешка в устранении ограничений на трансграничные сделки с инвалютой в России может содействовать не столько приближению конвертируемости рубля, сколько превращению его в объект международных валютных спекуляций.

2.2 Посткризисная государственная политика и политика ЦБ в части управления инфляционными процессами и валютным курсом

В условиях посткризисного восстановления экономики основное внимание уделяется экспансионистской фискальной политике (мягкой налоговой политике), которая нацелена на восстановление экономической активности частного сектора благодаря регулированию бюджетных дисциплин. В частности, такая политика нацелена на стимулирование инвестиционной активности предпринимательского сектора экономики.

Посткризисный период ознаменовался изменениями в инструментарии денежно – кредитной политики. Центральный Банк в течение всего времени постепенно отказывался от принятия чрезвычайных мер в предоставлении ликвидности банковской системе. Так, с 1 января 2011г. перестали выдаваться кредиты без обеспечения. Регулирование валютного курса более гибкими методами было призвано для того, чтобы способствовать усилению воздействия на экономику мерами процентной политики. Поэтому, следуя примеру развитых стран и стран с формирующимися рынками, Центральный Банк РФ продолжил развитие операций на открытом рынке. Принимая во внимание ограниченный объем государственных ценных бумаг, выпускаемых Правительством, он начал увеличивать предложение собственных ценных бумаг, начав в ноябре 2010 г. эмиссию трехмесячных облигаций Банка России (ОБР).

Во второй половине 2011 г. и в середине 2012 г. в связи с потрясениями на мировых финансовых рынках, Центральным Банком России были задействованы инструменты предоставления ликвидности банковской системе. Основным инструментом выступали операции прямого РЕПО, объемы которых в эти периоды превысили показатели острой фазы кризиса 2008–2009 гг.

Таким образом, Банк России показал готовность незамедлительно вмешаться при изменении внешней конъюнктуры, но в этом случае его интервенции на валютном рынке были существенно меньше, и он позволил курсу рубля обесцениться относительно бивалютной корзины[6].

В 2012 г. ЦБ РФ продолжил сокращать свое вмешательство в функционирование валютного рынка: объем его валютных интервенций по итогам года находился на минимальном уровне за последние десятилетия. При этом ключевой особенностью денежно – кредитной политики в 2012 г. стало то, что Центральный Банк России окончательно перешел к практике формирования денежного предложения за счет выдачи кредитов коммерческим банкам. По итогам года задолженность банков перед ЦБ РФ превысила уровень конца 2008 г. – начала 2009 г. Однако в отличие от кризисного периода основной прирост задолженности пришелся не на беззалоговые кредиты, а на операции РЕПО, т.е. качество кредитного портфеля улучшилось.

В соответствии с новым режимом денежно-кредитной политики основным целевым индикатором для ЦБ РФ является инфляция, которая по итогам года оказалась выше, чем в 2011 г., и вышла за границы целевого интервала 5–6%, заложенного в основных направлениях денежно-кредитной политики ЦБ РФ на 2012–2014 гг. Скорее всего, ключевую роль в ускорении инфляции сыграли немонетарные факторы, в том числе более быстрое, чем ожидалось Банком России, удорожание продовольственных товаров. Но поводом для углубленного анализа проводимой политики, прогнозного инструментария, используемого органами денежно –кредитного регулирования является значительное превышение инфляцией своего целевого значения.

Центральный Банк РФ объявил, что он занимается только таргетированием инфляции, но инфляция зависит не только от ЦБ РФ, но и от множества разных проблем. Такими проблемами являются: тарифы на услуги естественных монополий, в общем организованная монополия в экономике, которая на продовольственном рынке взвинчивает цены в 2 – 3 раза по сравнению с закупочными. Но самое главной ошибочной политикой Банка России стало то, что он, заявив о таргетировании инфляции, забыл что на инфляцию влияет курс рубля.

Финансовая система России считается одной из самых рискованных, изменчивых в мире, и которая несет в себе повышенную концентрацию системных рисков. Устойчивому экономическому развитию прямо противодействуют эксцессиии и экстремальные значения, относящиеся к проценту, инфляции, валютному курсу, международным резервам, долгам, долларизации, динамике цен финансовых активов, их взаимодействию между собой и величине рисков и колебаний, которые они генерируют, формируя негативные стимулы для экономических агентов и глубокие нарушения в воспроизводственном процессе.

Конкурентоспособность экономики и финансовой системы России, а также финансовый суверенитет должны обеспечиваться на основе опережающего роста внутреннего платежеспособного спроса в сравнении с внешним (в отличие от практики 1995 – первого полугодия 2008 гг., создавшей масштабную зависимость от денежных ресурсов нерезидентов, прежде всего от потоков «горячих денег», в пределах незначительного по объемам финансового рынка Российской Федерации).

Большинство Центральных Банков имеют автономный неподконтрольный статус и это иногда создает серьезные проблемы.

Основной проблемой является то, что Центральный Банк РФ развернут не на внутреннюю экономику, а на зарубежную экономику, потому что активы Банка России формируются в основном за счет приобретения государственных ценных бумаг других государств, а также за счет размещения валютных средств на депозитах иностранных банков. Фактически, ЦБ РФ в большей степени обслуживает экономики других стран, однако ему нужно развернуться к национальной экономике. Для этого ему нужно заниматься не покупкой и продажей валюты, а рефинансированием.

Ставка рефинансирования является некой справочной величиной, которая позволяет рассчитывать штрафные санкции и т.д, но это не значит, что большинство кредитов поступает в российскую экономику. Коммерческие банки выдают кредиты резидентам под более высокие проценты. Это связано с тем, что не развито рефинансирование.

Благоприятной ситуацией для России были бы рост нормы накопления, уменьшение позитивного сальдо торгового баланса за счет увеличения импорта технологий и оборудования. Ослабление давления на рубль, расширение прямых иностранных инвестиций в ущерб портфельным, отказ от политики вывода «избыточной ликвидности» в международные резервы, переход от механизма рублевой эмиссии против валютных поступлений к смешанному механизму эмиссии, во многом основанному на рефинансировании коммерческих банков под кредиты реальному сектору, также улучшили бы положение РФ.

Должно быть обеспечено привлечение масштабных объемов прямых иностранных инвестиций на волне долгосрочного роста мировой экономики в посткризисный период, при обеспечении устойчивости финансовой системы к финансовым инфекциям, спекулятивным атакам, перегревам рынка и иным рыночным шокам.

Как показывает международная практика, центральные банки развитых стран неизбежно втягиваются в регулирование экономической активности, содействуют устойчивости экономического роста на основе изменения объемов денежной ликвидности, курса национальной валюты, процента, прямой поддержки системообразующих финансовых институтов, осуществляющих финансирование реального сектора и домашних хозяйств.

При встроенной функции макропруденциального надзора появится возможность развития интенсивных финансовых динамик, снижения концентрации финансовых рисков в стране, которые могут предотвратить нарастание финансовых кризисов, уменьшение разбалансированности финансовых систем.

Состояние финансовой системы России во многом производно от динамики глобальных финансов. Она до сих пор была «пассивным игроком», практически не оказывая влияние на мировую финансовую конъюнктуру (кроме кризиса августа 1998 г.). Крупные международные резервы, валютный курс, трансграничные потоки капитала, процент, фондовые индексы, курсы ценных бумаг международных корпораций российского происхождения, проникновение валют (рубля за границы Российской Федерации, долларизация, евроизация – внутри этих границ) – всеми этими составляющими финансовая система России входит в глобальные финансы. Задача – быть заметными, расширять координацию практической политики с другими центральными банками (развивающиеся страны, СНГ, БРИК и т.п.), вести более активную денежно-кредитную политику, направленную на защиту собственных интересов, на расширение использование рубля в международном обороте, на формирование причинно – следственных связей между поведением Банка России и конъюнктурой глобальных и региональных финансов. В конечном итоге, содействие созданию нового международного (регионального) финансового центра, с концентрацией ликвидности в Российской Федерации по операциям «нерезидент – нерезидент».

Операции на открытом рынке в настоящее время являются основным инструментом регулирования денежного обращения в развитых странах. Продавая или покупая государственные ценные бумаги, Центральный банк соответственно уменьшает или увеличивает количество денег в обороте. Обычно Центральный банк проводит эти операции совместно с группой крупных банков.

Если наблюдается избыток денежной массы в обращении, Центральный банк, имея целью ограничить или ликвидировать этот излишек, начинает активно предлагать государственные ценные бумаги на открытом рынке банкам и иным хозяйственным субъектам. Вследствие увеличения предложения государственных ценных бумаг их цена падает, что делает их привлекательными для покупателей. Население и банки активно скупают правительственные ценные бумаги, т.е. переводят в них свои деньги, что приводит к сокращению денежной массы в обороте.

При сжатии денежной массы деньги становятся на внутреннем денежном рынке дороже, если они становятся дороже, то это означает, что получателям этих денег приходится платить высокие проценты.

Денежная масса зависит от двух факторов: во – первых, уровень «черного золота», а во – вторых, движение иностранных инвестиций. Однако если эти факторы идут на снижение, то в экономике образуется пересыхание рублевой эмиссии.

Если же в обращении наблюдается недостаток денежных средств,

Центральный банк обычно проводит политику, направленную на расширение денежного предложения. Он начинает скупать государственные ценные бумаги у банков и населения. В результате повышения спроса их рыночная стоимость возрастает, и владельцы начинают активно их продавать, получая деньги за них от Центрального банка. Это приводит к увеличению денежной массы в обращении [23].

В России основным инструментом денежно-кредитного регулирования является изменение учетной ставки (ставки рефинансирования). В последние годы Центральный банк пытается проводить политику ее снижения, что должно стимулировать проведение кредитных операций и ускорять экономический рост (ставка рефинансирования постепенно снизилась с 210% в 1994 году до 25% в настоящее время).

В качестве способов регулирования денежной массы Банк России использует не только ставку рефинансирования, но и другие инструменты денежно – кредитной политики. Среди них:

- операции на открытом рынке;

- депозитные операции;

- операции с облигациями ЦБ;

- операции «валютный своп»;

- обеспеченные кредиты Центрального банка;

- кредиты Банка России без обеспечения;

- операции прямого РЕПО Банка России.

В 2010 году в условиях значительного притока ликвидности в банковский сектор, в том числе за счет проведения Банком России интервенций на внутреннем валютном рынке, возросла роль инструментов предоставления свободных денежных средств кредитных организаций при осуществлении денежно – кредитной политики.

Основными инструментами, применяемыми Банком России, были проводимые с кредитными организациями депозитные операции и операции с облигациями Банка России (ОБР). Общий объем денежных средств кредитных организаций, предоставленных за счет указанных инструментов, составил 1,3 трлн. рублей. Общий объем заключенных Банком России депозитных сделок за 2011 год составил 34,9 трлн. рублей, увеличившись по сравнению с 2010 годом на 17,5 трлн. рублей, или в 2 раза.

В 2011 году существенно возрос спрос со стороны банковского сектора на операции Банка России с ОБР. В целом за 2011 год Банк России разместил на первичном рынке ОБР в объеме 1,86 трлн. рублей. Совокупный объем ОБР в обращении составил 826,2 млрд. рублей по номинальной стоимости. По состоянию на 1.09.2011 совокупный объем ОБР в обращении по рыночной стоимости составил 11,1 млрд. рублей.

В 2009-2010 гг. для преодоления экономикой РФ кризисного состояния применялись меры стимулирующей политики, направленные на увеличение предложения денег, в частности, ЦБ снижал с апреля 2009 года ставку рефинансирования до февраля 2010 года, что было направлено на уменьшение стоимости заимствований в экономике, стимулирование кредитной активности и экономического роста. Но в условиях значительного притока ликвидности в банковский сектор в конце 2010 года и начале 2011года возросла роль инструментов предоставления свободных денежных средств кредитным организациям, т.е. стали использоваться меры сдерживающей денежно-кредитной политики.

На сегодняшний день, большое влияние на создание эффективной системы рефинансирования окажет разработка и принятие Банком России совместно с Правительством РФ предупреждающих мер по предотвращению избыточного притока капитала (спекулятивного характера) на российский финансовый рынок, как то: ограничение заимствований за рубежом размером собственных средств банков, дифференциация резервных требований по внешним обязательствам, исходя из срока заимствования и категории заемщика. Необходимо также расширить функции ставки рефинансирования как инструмента денежной и кредитной политики. В России в настоящее время ставка рефинансирования выполняет чисто фискальную роль и прямого влияния на рынок не оказывает, хотя она должна быть реальным ориентиром для всех участников рынка и тем самым – мощным рычагом экономической политики. Чтобы ставка рефинансирования реально заработала, необходимо, чтобы деньги в экономике формировались в первую очередь через внутренние денежные механизмы, а не притоками извне – через покупку Банком России иностранных валют, то есть вне связи с реальным денежным спросом и стоимостью денег на внутреннем рынке. Государство посредством прямых инвесторов направляет ресурсы на перерабатывающую и сырьевую промышленность. Что касается портфельных спекулятивных инвесторов, то государство с ними практически не имеет никаких сделок, так как они ориентируются только на конъюнктуру рынка. Например, в Китае очень большой объем прямых иностранных инвестиций, в России намного меньше, и очевидно, что Китай предпринимал необходимые шаги, чтобы эти инвестиции шли в те отрасли, которые интересны государству. Этими шагами являются прежде всего внутренний кредит. Внешний инвестор идет вслед за внутренним.

Для того чтобы внутренний кредит появился в российской экономике, нужно провести денежно – кредитную политику.

Однако мало кто задумывается о том, что обслуживание кредитов –это важнейший элемент издержек производства, и чем будет дороже кредит, тем выше издержки, а чем выше издержки, тем выше цены.

Основной моделью денежной эмиссии в развитых странах является кредитование Центральным Банком Правительства, то есть день ЦБ дают в обмен на казначейские облигации и другие государственные ценные бумаги.

Таким образом, Банку России необходимо «повернуть» свою эмиссионную активность в направлении монетизации как государственного, так и частного долга. Бюджетный и кредитный каналы эмиссии денег должны активно заработать, обеспечивая российской экономике денежное предложение, соответствующее потребностям для достижения запланированного роста.

Выведение «избыточной» ликвидности из страны осуществлялось в 2004– первом полугодии 2008гг. в качестве антиинфляционной меры и под лозунгом отсутствия инвестиционных проектов внутри страны. Одной из причин зависимости финансовой системы от инвестиций нерезидентов, высокой цены денег стали выведенные средства, которые превращались в экстенсивные валютные резервы (3 место в мире в 2007 – 2008 гг.), вкладываемые в валюту и государственные долги США и других развитых стран.

В 2013 г. впервые за последние два десятилетия инфляция статистически стала ниже двузначных значений – 6,5 % (однако цены производителей возросли, также вырос рост потребительских цен –15,4%)[22].

Двузначная инфляция является аномальной при избыточном бюджете (2000 – 2008 гг.), валютных резервах, являющихся по объему 3 – ми в мире (2007 – 2008 гг.), позитивном платежном балансе и масштабных внебюджетных резервных фондах, при действующем механизме эмиссии только против притока валюты и фиксированном курсе рубля (2005 – первое полугодие 2008 гг.). Инфляция носит преимущественно немонетарный характер. Ценовая динамика 2–го полугодия 2008года показала, что цены не эластичны к факторам, действующим в сторону их снижения, так как наблюдалась слабая связь с более чем 3 – кратным падением мировых цен на нефть в этот период.

Перейдя к активной модели антимонопольного регулирования и правоприменительной практике, направленной на обеспечение конкурентоспособности рынков, можно добиться нормализация инфляции в России до уровня в 1,5 – 2,5%, обычного для индустриальных и многих развивающихся стран. Однако возможна она только на основе, которая включает:

– ограничительную ценовую политику государства в части естественных монополий, прежде всего всех крупнейших компаний с государственным участием, коммунальных, транспортных и других инфраструктурных услуг;

– активную политику государства, которая направлена на снижение регулятивных издержек как значимой части монопольно высоких цен;

– временное расширение сферы административно устанавливаемых цен, установление снижающихся лимитных цен по ключевым группам товаров и услуг, с заложенной в них искусственно высокой рентабельностью;

– использование практики государственного заказа по низким лимитным ценам с целью воздействия на ценовую конъюнктуру на рынке;

– внедрение программы международных ценовых сопоставлений в практику антимонопольного регулирования и государственного заказа;

– расширение операционной способности органов антимонопольного регулирования;

параллельное проведение политики центрального банка, направленной на снижение процента как составляющей затрат на производство продукции.

В предкризисный период сверхвысокая доходность финансовых активов при закрепленном курсе рубля и либерализованном счете капитала, формировала поток горячих спекулятивных денег нерезидентов в российскую экономику, чем создала «классический механизм» запуска финансового кризиса. Ограничительным барьером в доступности кредитов для населения и среднего и мелкого бизнеса являлся высокий процент. В посткризисном же периоде экстенсивная цена денег неизбежно проявится в качестве встроенного элемента российской экономики, что будет создавать новые предпосылки для финансовых кризисов и высокой инфляции, повышение рисков и барьеры для населения и бизнеса в доступе к кредитам для финансирования роста внутреннего предложения и спроса в России.

Современный мировой экономический кризис поставил новые вызовы перед денежно – кредитной политикой, на которые развитые и развивающиеся страны отреагировали существенным смягчением политики и совершенствованием ее инструментария. В настоящее время для развитых стран особую актуальность приобретает соотнесение денежно-кредитной политики с новыми тенденциями функционирования финансовой системы, при том что сама эта система требует кардинального реформирования.

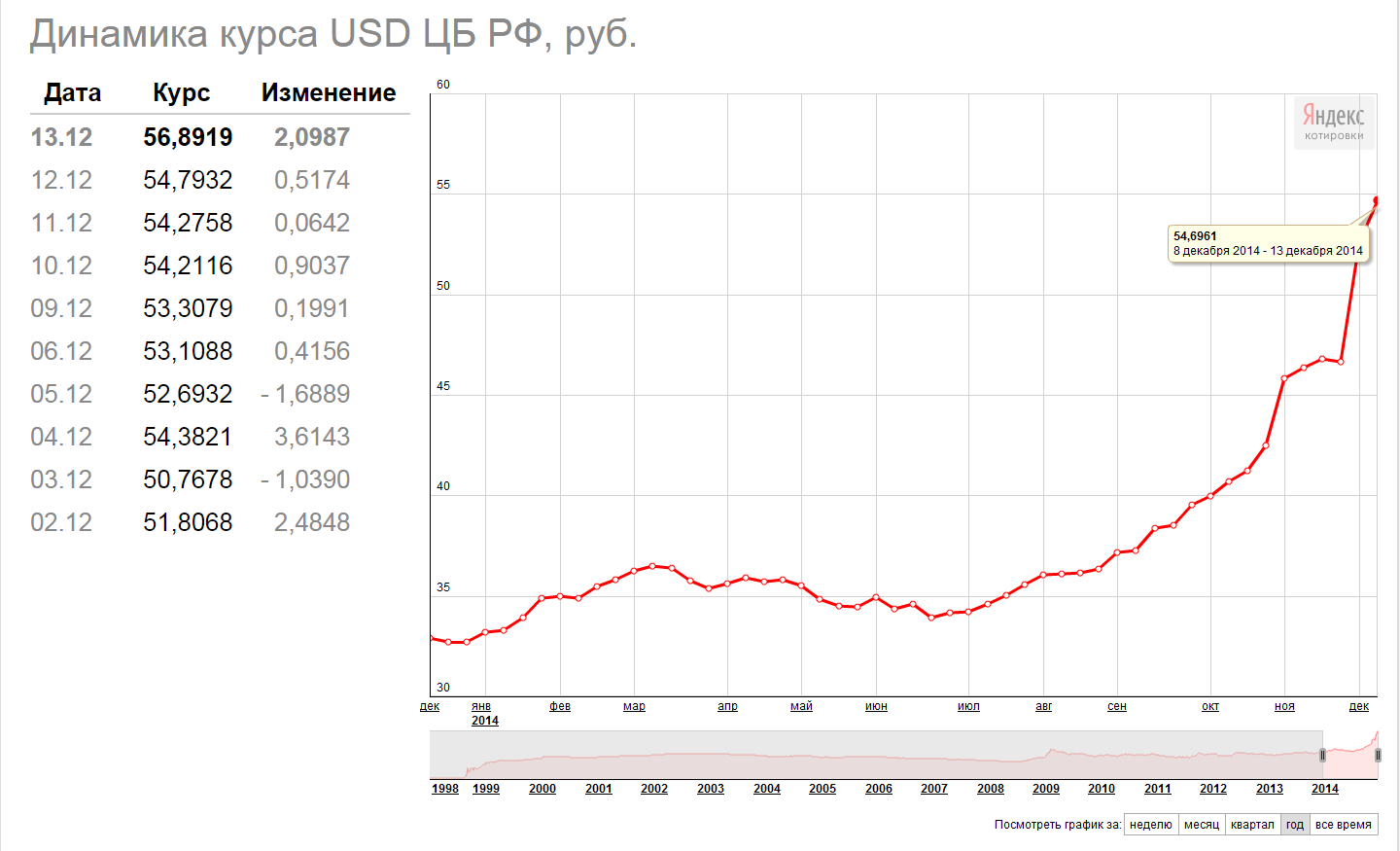

Главная же ошибка российской экономики это повышение процентной ставки, потому что этим шагом Центральный Банк практически остановил внутренним кредит, а Запад в свою очередь остановил внешний кредит. То есть казалось бы Запад останавливает внешний кредит, а российская экономика должна порядка более 600 млрд.рублей, поэтому следует подумать как внешний кредит заместить внутренним. Однако ЦБ РФ вместо того, чтобы начать политику замещения внешних кредитов внутренними, взял и остановил внутренние кредиты, т.е Банк России лишил единственной возможности противостоять экономическим санкциям, за счет расширения внутреннего рынка.

Лавинообразный отток капитала произошел потому, что в силу нарастающей неопределенности в макроэкономической политике России, в условиях экономических санкций, мы должны были отдать 130 млрд.долларов только по официальным платежам. В этих условиях неопределенности ЦБ РФ занял позицию, что ситуация стабильна, что существует положительное сальдо торгового баланса, но при этом санкциями, обрезание внешних источников кредита, это рынок не успокоили. Давление на вывоз капитала усилилось, при том что Банк России уже долгие годы ничего в отношении борьбы с оттоком капитала не предпринимает.

В условиях благоприятной экспортной конъюнктуры, полностью открытый счет капиталов может сохраняться только при условии проведения политики, направленной на повышение финансовой глубины экономики, а также на увеличение роли внутреннего денежного спроса, на нормализацию инфляции, динамики валютного курса, на сохранение позитивного состояния государственных финансов, платежного баланса, валютных резервов. В ином случае прогнозируется неизбежность введения в среднесрочном будущем политики частичных нерыночных ограничений на счет капиталов, призванных ограничить системные риски, связанные с утечкой капиталов и другими рыночными шоками.

Повышательное давление на национальную валюту непрерывно формирует экспортная экономика с постоянно позитивным торговым балансом. Российская Федерация – сырьевая экономика. Коммерческая эффективность сырьевого экспорта (нефть, газ, металлы, зерно, удобрения и т.п.) определяется, в первую очередь, динамикой мировых цен и, только во вторую, курсом национальной валюты. Повышение курса национальной валюты в сырьевой экономике «убивает» прежде всего несырьевой, высокотехнологичный экспорт (возможности повышения цен на него на внешних рынках крайне ограниченны). Накопленное с конца 1990–х гг. укрепление реального эффективного курса рубля в огромной степени ограничивает несырьевой экспорт из России. И, наоборот, в существенной мере, уже давно на длинных временных горизонтах стимулирует импорт в Россию, нарушая способность к импортозамещению во внутреннем производстве. Также экономика России страдает от деиндустриализации, то есть деградации научно – промышленного потенциала, от «утечки умов» и от утечки капитала. Другими словами, в экономике не созданы базовые механизмы для экономического роста. И так как мы живем в рыночной экономике, нужно понимать, что главным механизмом поддержания экономического роста является кредитование экономики.

При этом долговременное укрепление реального эффективного курса рубля не являлось до сих пор препятствием для периодического взрывного роста иностранных портфельных инвестиций, для спекулятивных горячих денег, приходящих в Россию и создающих на ее финансовых рынках экстремальную волатильность в циклах «ралли – рыночный шок – бегство капиталов». Причина – очень высокая доходность финансовых активов внутри России, позволяющая успеть «снять сливки», длительные периоды закрепленности валютного курса рубля, неэластичность его номинального курса к реальному эффективному курсу. Сделать рубль свободно конвертируемым и резервным можно было бы если обосновать, что это повысит конкурентоспособность национального хозяйства и обеспечит экономическую безопасность страны. Поскольку допущение свободного использования рубля на мировых рынках (без чего нельзя его сделать ни полностью конвертируемым, ни резервным) при том уровне развития, на котором находится в настоящее время наша экономика, нанесет вред безопасности и в то же время вряд ли усилит конкурентоспособность, то было бы неправильно сегодня предпринимать и какие-то конкретные меры в этом направлении.

При девальвации рубля по макроэкономическим причинам происходит ухудшение торгового баланса. Данная причина понятна, так как если мы уходим в отрицательный торговый баланс, нам придется тратить валютные резервы, но этого на горизонте не прослеживалось и даже сейчас в российской экономике очень высокое положительное сальдо торгового баланса, конечно после девальвации.

Специалисты которые работают в длинных циклах развития экономики, давно предупреждали, что цены на нефть не могут стоять так высоко столь длительное время. Обязательно экономика России должна быть готова к тому, что мировая экономика перейдет на новую волну экономического роста с большей энергетической эффективностью и со снижением спроса на нефть. Если считать, что по макро условиям нашего платежного баланса, то российская экономика рискует войти в отрицательную зону. Единственный способ реакции это девальвация национальной валюты. Однако существуют различные способы девальвации национальной валюты. В общем случае валюту нужно девальвировать резко и быстро, для того, чтобы не дать разогнаться спекулятивной волне, потому что от того как девальвация происходит плавно, банкиры понимают что никто их не остановит от спекуляции.

Главная на сегодня проблема нарастающего хаоса и неуправляемости заключается в том, что денежно – кредитная сфера оторвана от реального сектора. Денежные потоки не идут в реальный сектор, потому что процент за кредит выше рентабельности в большинстве отраслей экономики. Этот процент включает риски реального сектора, риски невозврата кредитов. Например, для предприятий военно – промышленного комплекса, который работают на оборонный заказ и которые в бюджете защищены, проблема кредита остается той же самой, что и для малого бизнеса – это высокие процентные ставки, превышающие рентабельность экономики. Это, можно сказать, стратегическая ошибка, потому что, подняв процентную ставку, Центральный Банк сразу переключил стоимость денег на более высокий уровень и фактически спровоцировал коммерческие банки на повышение ставок по депозитам. Предприятия вынуждены теперь работать только с дорогими деньгами, для того, чтобы отбить эти проценты они вынуждены поднимать цену, поскольку девальвация рубля дала возможность поднять цену, то предприятия имеют возможность воспользоваться девальвацией и расширить производство, но для расширения производства им нужно взять кредиты, а поскольку кредиты они взять не могут, они просто поднимают цену. То есть Банк России сам своей политикой повышения процентной ставки загнал экономику в стагфляционную ловушку. От таргетирования инфляции он получил обратно противоположный результат.

Для того чтобы экономика перешла на новый уровень следует использовать многоканальную систему с процентными ставками, которая соответствует рентабельности – это 2 – 3% для сельского хозяйства, для оборонно – промышленного комплекса, где есть четкие гарантии возврата. Для экспортноориентированных производств и обычного бизнеса 5 – 6%, а для спекулянтов те же самые 15%. Но для того, чтобы работала канальная система, чтобы денежные средства доходили до реальной цели Центральный Банк должен контролировать необходимость его использования.

В этой связи барьером для горячих денег может стать только широкая неопределенность движения валютного курса рубля, создаваемая операциями центрального банка. Данная неопределенность может нести значительный валютный риск для портфельных инвесторов, не перекрываемый высокой рублевой доходностью финансовых активов внутри России.

Внутренняя институциональная среда, состояние мировой экономики, денежно – кредитная политика страны – это те факторы, которыми определены макроэкономические параметры развития экономики России.

Со стороны мировой экономики основными факторами и источниками экономического роста России являются уровень цен и физический объем спроса на основные товары российского экспорта на мировом рынке (на нефть и другие сырьевые товары), доступность капитала для российских заемщиков на мировом финансовом рынке, темпы роста мировой экономики и спрос на несырьевые товары российского экспорта.

Риски и ограничения экономического роста в России определяются затяжным характером выхода ведущих мировых экономик из кризиса и отсутствием расширения физических объемов спроса как на сырье, так и на несырьевые товары российского экспорта, более ростом новых перспективных развивающихся рынков и усилением конкуренции между странами БРИКС на мировом рынке капитала, что может привести к меньшей доступности капитала для российских компаний, относительно малым возможностям расширения внутреннего рынка России, что, в свою очередь, делает невозможным развитие без участия в глобальной экономике, с опорой только на внутренний рынок (по примеру Индии и Китая), способствует возникновению нового очага кризисных явлений на развивающихся или развитых рынках.

Основным направлением «широкого коридора» является регулирование ослабления курса рубля, под воздействием операций центрального банка, до уровней, невозможных при свободном рыночном ценообразовании. Внутри «широкого коридора» – активные операции центрального банка, создающие «пилу» движения валютного курса рубля, вносящую неопределенность и высокие валютные риски в инвестиции «горячих денег» иностранных портфельных инвесторов.

Даже резервные валюты (доллар и евро) находятся в широких внутригодовых 3 – 4 летних коридорах (плюс - минус 10 – 15% вокруг среднего уровня), имеющих отношение не только к свободному рыночному ценообразованию, но и к целенаправленным операциям центральных банков (табл. 2).

Таблица 2 – Волатильность доллара США к евро: 2012 – 2015 гг.

|

Курсы доллара США

|

06.09.2012

|

25.12.2012

|

22.07.2013

|

31.11.2013

|

28.12.2014

|

21.04.2015

|

|

Доллар США за евро

|

0,7833

|

0,7661

|

0,8167

|

0,7771

|

0,8191

|

0,9391

|

|

Уровень к базе, %,21.04.2015 = 100

|

83,4

|

81,6

|

86,9

|

82,8

|

87,2

|

100

|

Рассчитано по данным международной торговой системы oanda.com, Interbank Rate.

Однако, введение частичного контроля за счетом капиталов, использования таких нерыночных инструментов, как налогообложение потоков капитала, размещение части приходящих средств на обязательных депозитах, валютные свопы с фиксированным валютным курсом, и т.д. может послужить заменой «широкому коридору». Одновременно – объемное увеличение стимулов к прямым иностранным инвестициям, прежде всего налоговых, инфраструктурных, снижение регулятивных издержек. Современных примеров перехода от открытого счета капиталов к менее либеральному – множество (бразильская, чилийская, малазийская и т.п.).

Как показывает практика, может быть выгодным временное расширение административных начал в регулировке денежной сферы и счета капиталов, частичный отход от всецело либерализованного режима счета капиталов и свободного ценообразования на внутреннем денежном рынке, внедрение отдельных административных ограничений при вводе – выводе капиталов, на функционирование денежного рынка, на динамику валютного курса.

Примеры – кратковременный запрет на конкретные виды операций, имеющих высокоспекулятивный характер и обслуживающих краткосрочные потоки денежных средств.

Другой пример – предотвращение усиления реального эффективного курса денежных единиц на основе частично администрируемого валютного курса.

Кризисы 1990-х – 2000-х гг. привели к тому, что МВФ рассмотрел полезность введения контроля счета капиталов в развивающихся экономиках «при конкретных обстоятельствах». На практике, между 1987 и 2006 гг. около одной трети эпизодов, связанных с крупными притоками капиталов, завершились бегством капитала или же валютными кризисами[17].

Это позиция, противоположная той, которую МВФ занимал в 1990 – х гг.

Следующий шаг – подтверждение закономерности введения ограничений на уже открытые, свободные счета капиталов. В случае если экономика функционирует с загрузкой, близкой к максимальной, если степень резервов считается адекватным, если валютный курс не является переоцененным, и если потоки капитала носят скорее транзитный характер, то внедрение контроля за счетом капиталов – как средства, дополняющего пруденциальную и макроэкономическую политику, является оправданным как часть набора инструментов политики по управлению входящими потоками капиталов. В частности, введение таких ограничений может значительно понизить спекулятивную составляющую во ввезенном капитале, прирастить сроки, на которые он инвестируется, ослабить «эффект толпы», который образуется в моменты «бумов», «ралли» на развивающихся рынках с тем, чтобы затем окончиться кризисами.

Китайский опыт основан на предупреждении усиления реального эффективного курса валюты на базе частично администрируемого валютного курса. В Российской Федерации разрыв между динамикой реального и номинального эффективных валютных курсов рубля достигает в 1990-х гг. десятков пунктов, а, начиная с 2003 г. – более 100 пунктов. В Китае и еврозоне дифференциал между реальным и номинальным эффективными валютными курсами не превышает 10 – 15 пунктов. В конце 2009 г. реальный эффективный курс рубля составлял 153,7% к концу 1995 г., номинальный эффективный курс – 29,0%.

Экономическое значение данного разрыва – искусственная переоцененность рубля как встроенная компонента финансовой системы РФ. Чтобы динамика номинального и реального валютного курса рубля были «по факту» приведены друг к другу, номинальный курс рубля должен был быть приблизительно в пять раз ниже (на конец 2009 г.).

И, наоборот, Китай как оказалось в более удачном положении. Его валюта ослаблена (реальный эффективный курс) в сопоставлении с тем, какой она должна была бы быть исходя из динамики номинального эффективного курса. В конце 2009 г. реальный эффективный курс юаня составлял 117,0% к концу 1995 г., номинальный эффективный курс – 125,6%. В частности, непосредственно этот факт дает основания США утверждать, что юань нуждается в дооценке на 15 – 20%, что искусственная ослабленность юаня создает вспомогательные стимулы для китайского экспорта (удешевляет его), является препятствием для экспорта из США и других развитых стран в Китай и т.п.

Устройство администрирования валютного курса юаня – установление узкого коридора в 2 – 3%, в рамках которого может двигаться юань, привязка юаня к корзине из нескольких валют, ведущей в которой является доллар, сочетается с набором ограничений на движение средств по счету капиталов.

Для ослабления проблем, накопившиеся в денежно – кредитной сфере, существует формула посткризисной политики («мультитаргетирования»), которая направлена на «нормализацию» финансовой системы, на уменьшение ее разбалансированности и рисков графически представлена в рисунке 1.

Рисунок 1 – Компоненты посткризисной денежно-кредитной политики

Таким образом, чтобы стабилизировать ситуацию в денежно – финансовой сфере российской экономики, можно выявить основные направления:

- следует начать вывод российских финансовых средств из американских банков;

- очень важно также начать процесс заключения контрактов на поставки российских энергоресурсов в страны СНГ и ЕС за рубли. Начать нам заключение контрактов следует с Беларуси и Украины;

- необходимы частно–государственные информационно– пропагандистские меры по восстановлению Доверия, так как негативные ожидания инвесторов приводят к обвалу на российском фондовом рынке.

- целесообразно создание Федерального Центра информационного противоборства в финансовой сфере, включающего представителей финансово-экономических и информационно – аналитических правительственных и бизнес-структур, руководителей крупнейших государственных и частных СМИ.

- необходимо проведение специальных семинаров-тренингов для высшей управленческой элиты о действиях в условиях кризисных ситуациях, преодолению депрессивных психических состояний;

- создание собственной валютной системы;

- заключение выгодных контрактов со странами Ближнего и Дальнего зарубежья;

- дополнить систему денежно – кредитной политики операциями своп с золотом;

- содействие развития механизмов секьюритизации;

- целесообразно уделить внимание разработке комплекса мер по совершенствованию платежной инфраструктуры;

- проводить на внутреннем валютном рынке интервенции, связанные с пополнением или расходованием суверенных фондов.

Данные направления, по нашему мнению, позволят значительно улучшить положение денежно – кредитной политики российской экономики.

3 Перспективы развития предприятий малого бизнеса в России с использованием механизмов замещения долларов на примере туристического агентства «Sky Walk»

3.1 Особенности функционирования российского малого бизнеса в условиях волатильности национальной валюты

Все большую роль в мире на сегодняшний день играют валютные курсы. Изменение стоимости иностранной валюты имеют серьезные последствия как для экономики в целом, так и для импорта и благосостояния населения. Резкое падение рубля было довольно неожиданным, но причины его достаточно объективны.

Во-первых, сказался переход ЦБ РФ к политике таргетирования инфляции. Это означает, что Центральный Банк сокращает объемы интервенций на валютном рынке.

Во-вторых, увеличился отток капитала из России, что усилило эффект от сокращения валютных интервенций. Для трейдеров Россия привлекательна более высокими по сравнению с большинством развитых экономик процентными ставками, которые частично перекрывают риски ведения здесь бизнеса. Однако фактический регресс экономики с середины 2012 года и понижение мониторинга долговременного подъема ВВП до 2,5% в год не имели возможности не сказаться на стремлении трейдеров содержать в РФ капитал.

Понижение курса рубля оказало положительную динамику для экспортирующих компаний, так как их продукция на международном рынке стала дешевле, но негативно отразилось на импортирующих, так как на внутреннем рынке они стали наименее конкурентоспособными по сравнению с русскими производителями.

На сегодняшний день, от того что большая часть товаров импортируется, больше всего пострадали потребители от роста цен. Естественно, ослабление рубля — отличная возможность для отечественных компаний попытаться увеличить долю рынка. То есть ослабление национальной валюты можно рассматривать в качестве протекционистской меры.

Говоря о влиянии падения курса рубля на малый и средний бизнес, в первую очередь стоит учесть структуру этих секторов экономики. По последним данным Росстата, 54% малых и средних предприятий заняты оптовой торговлей, и слабый рубль сильнее всего ударит именно по ним, так как значительная часть товаров в потребительской корзине ввозимая.

Второй по численности малых и средних предприятий сектор экономики — сектор недвижимости. В этом случае однозначно спрогнозировать последствия падения рубля невозможно. С одной стороны, увеличение инвестиций в недвижимость, как в надежный растущий рынок, является результатом нестабильности финансового рынка. С другой, повышенная волатильность рубля усиливает спекулятивный спрос на валюту, что означает отток средств из других сфер экономики.

Меньше всего пострадают транспортные компании и компании, занимающиеся связью, так как эти сферы меньше всего связаны с иностранными рынками. Но транспортным компаниям надо быть готовым к возможному падению спроса на грузовые перевозки. Сфера услуг также вряд ли будет подвержена негативному влиянию.

Говоря о сфере туризма, то Ростуризм опубликовал данные Единой межведомственной информационно – статистической системы. Так, в Едином Федеральном реестре в 2014 году значилось 4 тыс. 275 туроператоров, в 2013 году их число составляло – 4 тыс. 608.При этом количество компаний, работающих на внутреннем рынке, выросло в 2014 году с 2 тыс. 421 до 2 тыс. 626. Заметные сокращения наблюдаются в сегменте въездного и выездного туризма. В 2013 году на въездном рынке работало 225 турфирм, а в 2014 году -161. Количество компаний, занимающихся въездным и выездным туризмом, уменьшилось с 2 тыс. 187 до 1 тыс. 649.

Динамика индикаторов туризма в России представлена в Приложении А.

В 2014 г. вследствие введения экономических санкций в отношении России в результате эскалации конфликта на востоке Украины наблюдалось снижению туристского потока из РФ в страны Евросоюза. Прежде всего, значительный отток российских туристов почувствовали такие европейские страны, как Финляндия, Греция, Австрия, Чехия.

В качестве примера европейской страны, где наблюдается резкое сокращение въездного потока из РФ, можно привести Финляндию. По результатам 2013 г. Финляндия входила в пятерку самых популярных стран у российских туристов, а в 2014 г. заняла лишь 13-е место. С января по сентябрь 2014 г. ее посетили всего 295 500 туристов из России, что на 491 659 человек меньше аналогичных показателей 2013 г. Вдвое уменьшилось количество поданных россиянами заявлений на визу (с 1 млн заявок в 2013 г. до 500 тысяч в 2014 г.), уменьшилось количество ночевок российских туристов в финских средствах размещения, а также российские туристы стали меньше тратить денежных средств на территории Финляндии.