Разработка предложений по оптимизации системы кредитования физических лиц в КБ «Сбербанк России»

64

PAGE 4

Содержание

Введение 3

Глава 1. Теоретические основы системы кредитования 6

1.1. Сущность банка и основные принципы кредитования 6

1.2. Классификация банковских кредитов 12

1.3. Особенности современной системы кредитования в РФ 18

Глава 2. Анализ практики кредитования в коммерческих банках на примере КБ «Сбербанк России» 24

2.1 Характеристика коммерческого банка «Сбербанк России» 24

2.2 Основные формы кредитования физических лиц в КБ «Сбербанк России» 33

2.3 Методика и оценка кредитоспособности физических лиц в КБ «Сбербанк России» 39

Глава 3. Разработка предложений по оптимизации системы кредитования физических лиц в КБ «Сбербанк России» 49

3.1 Совершенствование системы кредитования физических лиц 49

3.2 Совершенствование работы ОАО «Сбербанк России» путем открытия филиалов по России 55

Заключение 61

Список литературы 66

Введение

Актуальность темы исследования. На современном этапе экономического развития кредит является важным элементом процессов, осуществляемых в национальной экономике Российской Федерации. Уровень и масштабы кредитной активности различных субъектов обеспечивают высокие темпы развития, повышение конкурентоспособности и эффективность деятельности производственного сектора, а также расширение сферы потребления благ в долгосрочной перспективе.

Одновременно рост банковского бизнеса и усложнение его характера, расширение предложения банковских продуктов и услуг, в том числе в сфере потребительского кредитования, сопровождаются накоплением рисков. В этой связи приоритетной является задача укрепления устойчивости кредитных организаций, банковских групп и банковского сектора в целом за счет совершенствования систем управления рисками и внутренними бизнес-процессами, развития корпоративного управления и транспарентности.

В настоящее время национальным кредитным организациям необходимо активно использовать накопленный зарубежный и отечественный опыт в сфере операций кредитования физических лиц на потребительские нужды. Коммерческим банкам необходимо выработать единые принципы, применять оптимальные методы и сформировать инструментарий рационального участия в данной сфере банковского бизнеса. Все это свидетельствует об исключительной важности построения четкого и адекватного комплексного механизма потребительского кредитования, как для самих коммерческих банков, так и для национальной экономики в целом.

Цель дипломной работы – рассмотреть кредитование физических лиц: формы и перспективы развития на примере ОАО «Сбербанк России».

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть сущность банка и основные принципы кредитования;

- дать классификацию банковских кредитов;

- рассмотреть особенности современной системы кредитования в РФ;

- дать характеристику коммерческого банка «Сбербанк России»;

- охарактеризовать основные формы кредитования физических лиц в КБ «Сбербанк России»;

- рассмотреть методику и оценку кредитоспособности физических лиц в КБ «Сбербанк России»;

- предложить мероприятия по совершенствованию системы кредитования физических лиц;

- предложить мероприятия по совершенствованию методики оценки кредитоспособности клиента.

Предметом исследования послужила комплексная система организации кредитных операций.

Объектом дипломной работы является ОАО «Сбербанк России».

Теоретической и методологической основой исследования выступили труды российских и зарубежных ученых-экономистов по теории финансов и кредита. Значимый вклад в теорию исследуемых проблем внесли А.И. Архипов, Г.Н. Белоглазова, О.Б. Веретенникова, В.П. Иваницкий, А.Ю. Казак, О.И Лаврушин, В.Е. Леонтьев, М.С. Марамыгин, М.В. Романовский, В.К. Сенчагов, Д.В. Бейли, Дж. М. Кейнс, Ж.-К. Колли, Дж. М. Розенберг, Дж. Фридман, У.Ф. Шарп. Научно-теоретические труды ведущих ученых-экономистов раскрывают основные положения теоретических основ финансов, кредита и потребления; представляют экономическую природу и функциональное назначение процесса кредитования; содержат теоретико-методологическое обоснование потребительского кредитования; определяют роль кредитных операций в деятельности коммерческого банка.

Информационно-эмпирическая база исследования включает в себя законодательные акты Российской Федерации; нормативные документы Банка России, Министерства экономического развития и торговли РФ, Министерства финансов РФ; статистические данные Федеральной службы государственной статистики; отчетные данные Сберегательного банка РФ; практические материалы коммерческих банков; публикации в специализированных экономических изданиях и сети Интернет.

Глава 1. Теоретические основы системы кредитования

1.1. Сущность банка и основные принципы кредитования

Наиболее корректное как с экономической, так и с юридической точки зрения определение банка дано в Законе РФ «О банках и банковской деятельности». Закон определяет коммерческий банк как кредитную организацию, имеющую исключительное право осуществлять в совокупности в целях получения прибыли следующие банковские операции: привлекать во вклады денежные средства физических и юридических лиц; размещать указанные средства от своего имени и за свой счет на условиях возвратности, срочности, платности; открывать и вести банковские счета физических и юридических лиц. Совершать банковские операции может только юридическое лицо, имеющее лицензию (разрешение) Центрального банка РФ. При этом банку запрещено заниматься производственной, торговой и страховой деятельностью.

Данное определение позволяет выделить основные принципы работы коммерческих банков:

- работа в пределах сформированной банком ресурсной базы, основу которой составляют привлеченные от клиентов денежные средства;

- полная экономическая самостоятельность и ответственность (в т.ч. имущественная) за результаты своей деятельности;

- взаимоотношения с клиентами строятся на договорной, рыночной основе;

- регулирование банковской деятельности должно осуществляться преимущественно косвенными (экономическими) методами.

Основной целью деятельности банка как коммерческого предприятия является получение прибыли. Главной особенностью работы банка как коммерческого предприятия является то, что для получения прибыли банк вкладывает в доходные, но рискованные операции денежные средства клиентов, которые он должен им вернуть. Иными словами, он покупает на рынке денежные средства клиентов на условиях возвратности, срочности и за плату (в форме процента) и продает их на рынке от своего имени по более высокой цене. При этом размещение (продажа) кредитных ресурсов банка должно осуществляться на тех же принципах возвратности, срочности, платности, что и привлечение, независимо от того, в какие финансовые и нефинансовые активы он их вкладывает. Поэтому он должен размещать денежные средства в кредиты, депозиты, ценные бумаги, драгоценные металлы или имущество, обеспечивая возвратность этих средств. Следствием этого является относительно более высокая ликвидность банковских активов по сравнению с другими коммерческими предприятиями [5, c. 26].

Главной функцией коммерческих банков является функция финансового посредничества, состоящая в аккумулировании временно свободных денежных средств одних экономических агентов (населения, фирм и т.д.) и перераспределении их среди других экономических агентов, нуждающихся в дополнительном финансировании. В качестве финансового посредника банк осуществляет переливы сбережений и накоплений в кредиты и инвестиции, а также межотраслевой, межрегиональные и межстрановой переливы капитала, давая возможность их более эффективного и производительного использования. Важнейшим аспектом выполнения банками функций финансового посредничества является посредничество в осуществлении безналичных платежей и расчетов экономических агентов.

Именно через кредитные организации - банки - реализуются функции кредита как абстрактной экономической категории: перераспределительная, эмиссионная, регулирующая, контрольная.

Наиболее развернутое представление о функциях банков в современной рыночной экономике дает теория финансового посредничества, получившая распространение в 70-х годах XX века. Основной причиной существования финансовых посредников эта теория считает асимметрию информации, а банки называет «информационными процессорами». В современных условиях информационного бума постоянно возрастают издержки, связанные с поиском, сбором и анализом информации, риски того, что важные инвестиционные решения принимаются на основе недостаточной, устаревшей или искаженной информации. В условиях финансовой глобализации и массированных информационных потоков целесообразно передать функции по сбору, обработке и анализу информации банкам. В качестве финансовых посредников банки получают вознаграждение за принятие квалифицированных инвестиционных решений, связанных с ними рисков, а также информационное обеспечение бизнеса [23, c. 48].

Понятие «финансовый посредник» - более широкое, нежели понятие «банк», поскольку существуют разные виды финансовых посредников. По способу формирования ресурсной базы финансовые посредники делятся на депозитные и недепозитные институты. Банки относятся к группе депозитных институтов, для которых характерен двойной обмен долговых обязательств. Банки привлекают ресурсы в обмен на собственные долговые обязательства, например векселя, а полученные средства вкладывают от своего имени в долговые обязательства других экономических агентов, например в облигации Газпрома [12, c. 66].

Банки - единственные финансовые посредники, которые не только гарантируют возврат полной суммы долга клиентам - физическим и юридическим лицам, но и фиксированную доходность в виде договорных процентов по депозитам (кредитам). При этом все риски инвестирования денег клиентов и связанные с ними убытки банк принимает на себя, распределяя среди своих акционеров.

Реализация основной экономической функции - функции финансового посредничества - осуществляется с учетом того, что банк в то же время является коммерческим предприятием, главной целью деятельности которого является извлечение прибыли. В этой своей ипостаси банк выступает в качестве продавца финансовых продуктов и услуг, конкурируя с другими кредитными организациями, работающими на финансовых рынках.

При этом интересы коммерческой деятельности банка могут вступать в противоречие с его макроэкономическими функциями, например функцией посредничества в платежах, что обусловило необходимость постоянного надзора за деятельностью банка и регулирования его деятельности в интересах всего общества. Контроль, надзор и регулирование деятельности коммерческих банков осуществляется Банком России, что накладывает определенные особенности на функционирование банка как коммерческого предприятия.

Кредитная политика коммерческого банка базируется на определенных принципах кредитования, т.е. на определенных условиях, на котором банк предоставляет отдельные виды кредитов отдельным заемщикам. В банковской практике к ним относятся срочность и возвратность, платность и дифференцированность, обеспеченность и целевая направленность [16, c. 84].

Срочность кредита предполагает, что возвращать кредит следует заемщиком не в любое приемлемое для него время, а в точно определенный срок, установленный кредитным договором. Нарушение срока возврата кредита является для кредитора основанием применить к заемщику штрафные санкции, например увеличение взимаемого процента, а при дальнейшей отсрочке (в России - свыше трех месяцев) - возвращение кредита в полной сумме и процентов по кредиту в судебном порядке.

Без возврата кредит не может существовать. Следовательно возвратность кредита означает необходимость возврата кредита в определенный срок, установленный в кредитном договоре. Сроки возврата кредита устанавливаются с учетом его целевого назначения, вида и срока кредитования. Возвратность кредита означает нормальное функционирование банка и всей банковской системы, и, соответственно, возвратность кредита имеет огромное значение для стабильного функционирования всей экономики.

На современном этапе становления и развития банковской системы, в условиях нестабильной экономической обстановки в РФ проблема обеспечения своевременной возвратности кредита является одной из наиболее важных практических задач, стоящих перед коммерческими банками.

Возвратность кредита тесно взаимосвязана с его обеспечением, т.е. зависит от способности заемщика предоставить необходимые и достаточные гарантии своевременного возврата кредита. Обеспеченность кредита выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств.

В современных условиях нельзя быть до конца уверенным, что заемщик вернет кредит и уплатит проценты по нему, даже если его финансовое состояние стабильно и направления вложения средств являются выгодными. Поэтому очень важен вопрос о твердом обеспечении кредита, т.е. о дополнительных гарантиях его возвратности.

Наиболее распространенными формами обеспечения возвратности кредитов являются залог, гарантии банков, страхование кредитов. Наиболее надежное обеспечение - гарантии банков. К тому же их оформление не связано с дополнительными трудностями. Если банк-гарант надежный, то принять решение о выдаче кредита значительно легче.

Наиболее удобная юридическая форма - договор поручительства между банком-кредитором и банком-гарантом, уменьшающий вероятность возникновения споров по поводу исполнения гарантом своих обязательств.

Существуют и другие формы обеспечения возвратности: передача права собственности, переуступка требований.

Важнейшая задача банков на современном этапе - освоение на практике всех перечисленных форм обеспечения возвратности на основе нового законодательства и мирового опыта.

В целом обеспечение возвратности кредита - многоплановый процесс, заключающийся в получении банками максимально полной, точной и актуальной информации о заемщике, оценке его кредитоспособности путем анализа его финансового состояния и анализа цели, на которую берется кредит, а также в определении необходимости дополнительных гарантий погашения кредита и анализе этих гарантий. После проведения такой работы банк принимает решение о предоставлении (или непредоставлении) кредита и определяет его размеры, процентную ставку по кредиту, порядок погашения ссуды и уплаты процентов, а также всевозможные льготы и штрафные санкции.

Платность кредита выражается в том, что банк за предоставленные свои средства во временное пользование заемщику взимает с последнего определенную плату. Принцип платности реализуется банком через процентную политику банка, т.е. плата за кредиты взимается в форме процента, размер которого устанавливается соглашением между кредитором и заемщиком в кредитном договоре. Процентная ставка кредита - своего рода стоимость кредитных ресурсов банка - обеспечивает возмещение затрат по вкладным операциям и содержание сотрудников, получение прибыли и других расходов банка.

Платность кредита выполняет следующие функции:

- перераспределение свободных денежных средств юридических и физических лиц;

- регулирование производственного процесса и обращения путем перераспределения кредитных ресурсов на микро- и макроэкономическом и межгосударственном уровнях;

- регулирование инфляционных процессов в кризисные периоды.

Принцип дифференцированности кредита означает, что процентные ставки по кредитам зависят от вида, срока и целевой направленности кредита. Например, процентная ставка по краткосрочным кредитам выше, чем по долгосрочным, от кредитного риска каждой кредитной сделки зависит процент за нее. Дифференциация кредитования зависит от показателей платежеспособности и кредитоспособности заемщика.

Целевая направленность кредита распространяется на большинство видов кредитов, выражая необходимость целевого использования полученных средств заемщиком от кредитора. Кредит должен быть использован строго по назначению. Например, кредит полученный на выплату заработной платы не должен использоваться на приобретение товарно-материальных ценностей. Сотрудники кредитного отдела банка осуществляют последующий контроль за целевым использованием выданных кредитов заемщиком.

1.2. Классификация банковских кредитов

Кредит - это система экономических отношений, выражающаяся в движении имущества или денежного капитала, предоставляемых в ссуду на условиях возвратности, срочности, материальной обеспеченности и, как правило, за плату в виде процента [9, c. 42].

В мировой банковской практике отсутствует единая классификация банковских кредитов. Это связано с различиями в уровне развития бан�ковских систем в разных странах, сложившимися в них способами пре�доставления кредитов. Однако наиболее часто в экономической литера�туре встречается классификация кредитов по следующим признакам [20, c. 199]:

назначению (цели кредита);

сфере использования;

срокам пользования;

обеспечению;

способу выдачи и погашения;

видам процентных ставок.

По назначению банковские кредиты могут быть разделены на сле�дующие группы: промышленные, сельскохозяйственные, торговые, инвестиционные, потребительские, ипотечные.

Промышленные ссуды предоставляются предприятиям и организа�циям на развитие производства, на покрытие расходов по покупке материалов и т.п.

Сельскохозяйственные ссуды предоставляются фермерам, кресть�янским хозяйствам с целью содействия их деятельности по обработке земли, сбору урожая и т.п.

Потребительские ссуды предоставляются физическим лицам на покрытие неотложных нужд, ремонт и покупку квартир, домов и т.п.

Ипотечные ссуды выдаются под залог недвижимости с целью строительства, приобретения или реконструкции жилья.

В зависимости от сферы использования банковские кредиты могут быть двух видов: ссуды для финансирования основного или оборот�ного капитала. В свою очередь, кредиты в оборотный капитал подраз�деляют на кредиты в сферу производства и в сферу обращения. На со�временном этапе развития российской экономики наиболее прибы�льными и, как следствие, наиболее распространенными являются кредиты, направленные в сферу обращения.

По срокам пользования банковские кредиты бывают онкольными (до востребования) и срочными.

Онкольные ссуды подлежат возврату в фиксированный срок после поступления официального уведомления от кредитора. В настоящее время подобные кредиты практически не используются в России, так как требуют стабильных условий на рынке ссудных капиталов.

Срочные кредиты принято делить на краткосрочные, среднесроч�ные и долгосрочные. В современном банковском деле преимущест�венно используются краткосрочные кредиты.

По обеспечению кредиты подразделяются на необеспеченные (бланковые) и обеспеченные. Бланковые кредиты выдаются перво�классным заемщикам без использования какой-либо формы обеспе�чения возвратности кредита.

Обеспеченные ссуды являются основной разновидностью совре�менного банковского кредита. В зависимости от вида обеспечения их принято подразделять на залоговые, гарантированные и застрахован�ные. Подобная классификация банковских кредитов используется больше в теории банковского дела, чем на практике. В практической деятельности российских банков принято деление банковских креди�тов в зависимости не от вида, а от качества обеспечения. В связи с этим принято выделение обеспеченных, недостаточно обеспеченных и необеспеченных кредитов.

К категории обеспеченных ссуд относят ссуды, выданные под по�ручительство Правительства Российской Федерации, субъектов Рос�сийской Федерации, гарантию Банка России.

Недостаточно обеспеченная ссуда - ссуда, имеющая обеспечение в виде залога, не отвечающего хотя бы одному из требований, предъ�являемых к залоговому обеспечению по обеспеченной ссуде.

Необеспеченная ссуда - ссуда, не имеющая обеспечения или име�ющая обеспечение в виде залога, не отвечающего требованиям, предъявляемым к залоговому обеспечению по обеспеченным ссудам.

По способу выдачи банковские кредиты могут быть поделены на кредиты, носящие компенсационный и платежный характер. Компенсационный кредит предполагает направление ссудных средств на расчетный счет заемщика с целью возмещения совершенных им ра�нее расходов. Сущность платежного кредита состоит в том, что заем�щик по мере необходимости предоставляет банку поступающие к нему расчетно-платежные документы и ссудные средства поступают непосредственно на оплату данных документов.

По способам погашения банковские кредиты делятся на ссуды, по�гашаемые единовременно, и ссуды, погашаемые в рассрочку. Ссуды, погашаемые единовременным платежом, являются традиционной формой возврата краткосрочного кредита, поскольку удобны с пози�ции юридического оформления. Ссуды, погашаемые в рассрочку, предполагают погашение кредита двумя и более платежами в течение всего срока кредитования. Конкретные условия возврата определяют�ся в кредитном договоре и зависят от объекта кредитования, срока кредита, инфляционных процессов и ряда других факторов.

По видам процентных ставок банковские кредиты можно подраз�делить на кредиты с фиксированной или плавающей процентной ставкой. Ссуды с фиксированной процентной ставкой предполагают установление на весь период кредитования определенной величины процентной ставки без права ее пересмотра. В данном случае заем�щик принимает на себя обязательство оплатить проценты по неиз�менной согласованной ставке вне зависимости от изменений на рын�ке капиталов. В российской практике банковского кредитования пре�имущественно используются фиксированные процентные ставки. Кредитование с плавающей процентной ставкой предполагает ис�пользование процентной ставки, размер которой периодически пере�сматривается. В данном случае процентная ставка складывается из двух составных частей: основной ставки, изменяющейся в зависимо�сти от конъюнктуры рынка, и надбавки, являющейся фиксированной величиной и определяемой по договоренности ставок.

По размерам принято деление банковских ссуд на мелкие, сред�ние и крупные. В банковской практике не существует единого подхо�да к классификации кредитов по данному признаку. В России круп�ным считается кредит одному заемщику, превышающий 5% величи�ны капитала банка.

В зависимости от того, кто является заемщиком, к формам кредита обычно относят [13, c. 254]:

1) государственная форма кредита, когда государство берет кредит на конкретный срок и на определенных условиях;

2) хозяйственная (коммерческая) форма кредита, когда в кредитные отношения вступают поставщик, разрешающий отсрочку платежей, и покупатель, выписывающий вексель как обязательство заплатить за полученный товар через определенный период; в современном хозяй�стве предприятия предоставляют друг другу не только товарный, но и, главным образом, денежный кредит.

3) гражданская (личная) форма кредита, когда непосредственными участниками кредитной сделки являются физические лица;

4) международная форма кредита, когда одним из участников кре�дитных отношений выступает зарубежный субъект.

Коммерческий кредит. Одна из первых форм кредитных отношений в экономике, породившая вексельное обращение и тем самым активно способствовавшая развитию безналичного денежного оборота, находит практическое выражение в финансово-хозяйственных отношениях между юридическими лицами в форме реализации продукции или услуг с отсрочкой платежа. Основная цель этой формы кредита — ускорение процесса реализации товаров, а, следовательно, извлечения заложенной в них прибыли.

В современных условиях на практике применяются в основном три разновидности коммерческого кредита:

- кредит с фиксированным сроком погашения;

- кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

- кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Потребительский кредит. Главный отличительный его признак - целевая форма кредитования физических лиц. В роли кредитора могут выступать как специализированные кредитные организации, так и любые юридические лица, осуществляющие реализацию товаров или услуг. В денежной форме предоставляется как банковская ссуда физическому лицу для приобретения недвижимости, оплаты дорогостоящего лечения и т.п., в товарной — в процессе розничной продажи товаров с отсрочкой платежа. В России только получает распространение, ограниченно используется при кредитовании под залог недвижимости (чаще всего — жилья). В зарубежной же практике потребительский кредит охватывает все слои трудоспособного населения, в основном через различные системы кредитных карточек.

Государственный кредит. Основной признак этой формы кредита — непременное участие государства в лице органов исполнительной власти различных уровней. Осуществляя функции кредитора, государство через центральный банк производит кредитование:

- конкретных отраслей или регионов, испытывающих особую потребность в финансовых ресурсах, если возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены в силу действия факторов конъюнктурного характера;

- коммерческих банков в процессе аукционной или прямой продажи кредитных ресурсов на рынке межбанковских кредитов.

В роли заемщика государство выступает в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг;

Основной формой кредитных отношений при государственном кредите являются такие отношения, при которых государство выступает заемщиком средств.

Следует отметить, что в условиях переходного периода он должен использоваться не только в качестве источника привлечения финансовых ресурсов, но и эффективного инструмента централизованного кредитного регулирования экономики.

Международный кредит. Рассматривается как совокупность кредитных отношений, функционирующих на международном уровне, непосредственными участниками которых могут выступать межнациональные финансово-кредитные институты (МВФ, МБРР и др.), правительства соответствующих государств и отдельные юридические лица, включая кредитные организации. В отношениях с участием государств в целом и международных институтов всегда выступает в денежной форме, во внешнеторговой деятельности — и в товарной (как разновидность коммерческого кредита импортеру). Классифицируется по нескольким базовым признакам: по характеру кредитов — межгосударственный, частный; по форме — государственный, банковский, коммерческий; по месту в системе внешней торговли — кредитование экспорта, кредитование импорта.

Характерным признаком международного кредита выступает его дополнительная правовая или экономическая защищенность в форме частного страхования и государственных гарантий.

1.3. Особенности современной системы кредитования в РФ

Система кредитования - совокупность элементов, обеспечивающих рациональное использование ссудных ресурсов, которая охватывает принципы, объекты, методы кредитования, планирование кредитных отношений, механизм предоставления и возврата ссуд, а также банковский контроль в процессе кредитования, т.е. включает в себя элементы, которые имеют связь с деятельностью по предоставлению ссудных ресурсов со стороны кредитора. В системе кредитования наиболее важными выступают такие основы, как субъекты кредита, обеспечение кредита, объекты кредитования, доверие [5, c. 60].

Понятие «кредитная система» отражает сущность кредита как экономической категории и является базисным по отношению к понятию «система кредитования». Это означает, что кредитную систему необходимо рассматривать на макроуровне, на уровне кредитных отношений, складывающихся в обществе в целом (вне зависимости от формы кредита, вида кредитора или заемщика). Отсюда кредитная система - это совокупность отношений, складывающихся между кредитором и заемщиком по поводу движения ссуженной стоимости, следовательно, это сам кредит как экономическая категория и его формы (базисный и функциональный блоки системы), а также институты, осуществляющие регулирование кредитных отношений (институциональный блок). Во второй блок входят разного рода денежно-кредитные институты (различные банки или, по современной западной терминологии, кредитные институты, не имеющие статус банков, но выполняющие ограниченный круг банковских и других операций). Вместе со своей инфраструктурой денежно-кредитные институты образуют банковскую систему, или систему денежно-кредитных учреждений.

Система кредитования - система регулирования кредитных отношений со стороны денежно-кредитных институтов, она охватывает деятельность кредитора (в современном обществе это прежде всего банк) по предоставлению и возврату денежных ссуд.

Таким образом, систему кредитования можно понять как триединство блоков (см. рис. 1).

Рис. 1. Взаимодействие кредитной системы, системы денежно-кредитных институтов и системы кредитования

Система кредитования тесно взаимосвязана как с кредитной системой, в том числе с кредитом, его сущностью и функциями, так и с банками, руководствующимися в своей деятельности принципами кредитования.

В качестве альтернативного видения взаимосвязи рассматриваемых систем можно дать несколько иное представление: кредитная система как целое включает в себя собственно кредит, кредитные институты и систему кредитования (рис. 2).

Между этими двумя версиями кредитной системы нет противоречия. Если последовательное сцепление блоков системы показывает логику восхождения от общего к частному, то другой рисунок характеризует систему как целое, составленное из определенных частей.

В каждой из представленных версий система кредитования раскрывает непосредственно систему предоставления и возврата ссуд, основанную на фундаментальных свойствах и функциях кредита и банков. В любом случае система кредитования есть совокупность, обеспечивающая целостность процесса взаимоотношений между кредитором и заемщиком.

Рис. 2. Кредитная система и ее элементы

Кредитование как процесс предоставления временной финансовой помощи предполагает предоставление кредита на возвратной основе.

Специфика кредита заключается в возвращении средств, предоставляемых заемщику во временное пользование. Поэтому в силу сущности кредита цель кредитования - обеспечение возвратного движения ссужаемых средств.

Разумеется, возвратность не является самоцелью системы кредитования. Банки, предоставляя кредит, рассматривают его как существенный доход. Доходность кредитной операции служит важнейшим источником прибыли кредитных организаций. Бесспорно, предоставляя ссуду, банки преследуют цель не только оказания временной финансовой помощи заемщику, но и получения дохода от кредитных операций. Поэтому цель системы кредитования двояка: с одной стороны, обеспечение возврата ссужаемых средств, с другой стороны, обеспечение получения банком дохода от кредитных операций.

Изучение работы системы кредитования невозможно без раскрытия ее структуры и элементов. Думается, структуру системы кредитования можно представить следующим образом [11, c. 56].

Фундаментальный блок.

Базовый подблок:

1) принципы кредитования;

2) субъекты процесса кредитования;

3) объекты кредитования.

Стратегический подблок:

1) кредитная политика;

2) кредитное планирование.

Экономико-технологический блок.

1) виды кредитов;

2) методы кредитования;

3) формы ссудных счетов;

4) лимиты кредитования;

5) кредитная документация.

Организационный блок.

Управляющий подблок:

1) управление кредитом;

2) управление кредитными рисками;

3) управление кредитным портфелем.

Общий организационный подблок:

1) предварительный этап кредитования;

2) этап выдачи и оформления кредита;

3) этап последующего контроля.

Элементы системы кредитования неразделимы. Успех приходит к банку только в том случае, если эти элементы дополняют друг друга, усиливают надежность кредитной сделки. Попытка разорвать их единство неизбежно нарушает всю систему, подрывая ее, и может привести к нарушению возвратности банковских ссуд.

К сожалению, в современной системе кредитования конкретных организаций данные блоки представлены не в полном объеме, некоторые из них в своей содержательной части не проработаны в должной степени. Особенно это касается стратегического подблока.

Практика показывает, что в ряде банков кредитная политика носит формальный характер, кредитное планирование осуществляется на низком уровне, а кредитная стратегия формируется без должного обоснования. По общему признанию, управление кредитными рисками является слабым звеном российской кредитной практики. Установление лимитов кредитования по отдельным видам банковских ссуд (в частности, при кредитовании в пределах кредитной линии) нуждается в существенном улучшении.

В целом за последние годы современная система кредитования тем не менее проделала значительный путь развития. По существу, измени�лась не только философия банковского дела, но и технология кредит�ных операций.

Специфика современной практики кредитования состоит, однако, в том, что российские банки в ряде случаев не обладают единой методи�ческой и нормативной базой организации кредитного процесса. Ста�рые банковские инструкции, регламентирующие кредитные операции и сориентированные на распределительную систему, оказались непри�емлемыми для условий рынка. Ситуация такова, что каждый коммер�ческий банк поэтому, исходя из своего опыта, вырабатывает свои под�ходы, свою систему кредитования, хотя совершенно очевидно, что есть непреложные общие организационные основы, отражающие междуна�родный и отечественный опыт и позволяющие банкам существенно упо�рядочить свои кредитные отношения с клиентом, улучшить возврат�ность ссуд.

Глава 2. Анализ практики кредитования в коммерческих банках на примере КБ «Сбербанк России»

2.1 Характеристика коммерческого банка «Сбербанк России»

12 ноября 1841 года российским императором Николаем I был подписан указ об учреждении в России сберегательных касс «для доставления через то средств к сбережению верным и выгодным способом». Эта дата стала считаться днем рождения Сбербанка.

Через несколько месяцев, 1 марта 1842 г., служащий Ссудной казны Николай Кристофари переступил порог только что открывшейся кассы в Петербурге. Он даже предположить не мог, что в этот момент становится первым клиентом финансового учреждения, история которого будет неразрывно переплетена с историей России.

Сбербанк является историческим преемником основанных указом императора Николая I Сберегательных касс, которые поначалу были лишь двумя маленькими учреждениями с 20 сотрудниками в Санкт-Петербурге и Москве. Затем они разрослись в сеть сберегательных касс, работавших по всей стране и даже в трудные времена помогавших сохранить устойчивость российской экономики. Позже, в советскую эпоху, они были преобразованы в систему Государственных трудовых сберегательных касс. А в новейшее время превратились в современный универсальный банк, крупную международную группу, чей бренд известен более чем в двадцати странах мира.

«Все только начинается», - любят говорить в Сбербанке. Но при этом помнят о своей истории – сложной, но богатой и интересной, как история страны.

Банк сегодня

В сегодняшнем Сбербанке почти ничего не напоминает о сберегательных кассах, функции которых он выполнял на протяжении значительного периода своей истории. Но удивительно другое: Сбербанк уже мало похож даже на самого себя всего лишь десятилетней давности!

Способность к переменам и движению вперед – признак отличной «спортивной» формы, в которой находится сегодня Сбербанк. Титул старейшего и крупнейшего банка России не мешает ему открыто и добросовестно конкурировать на банковском рынке и держать руку на пульсе финансовых и технологических перемен. Сбербанк не только шагает в ногу с современными тенденциями рынка, но и опережает их, уверенно ориентируясь в стремительно меняющихся технологиях и предпочтениях клиентов.

Лидер банковского сектора

Сбербанк сегодня – это кровеносная система российской экономики, треть ее банковской системы. Банк дает работу и источник дохода каждой 150-й российской семье.

На долю лидера российского банковского сектора по общему объему активов приходится 29,4% совокупных банковских активов (по состоянию на 1 августа 2014 года).

Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46,4% вкладов населения, 34,7% кредитов физическим лицам и 33,9% кредитов юридическим лицам.

Сбербанк сегодня – это 16 территориальных банков и более 17 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

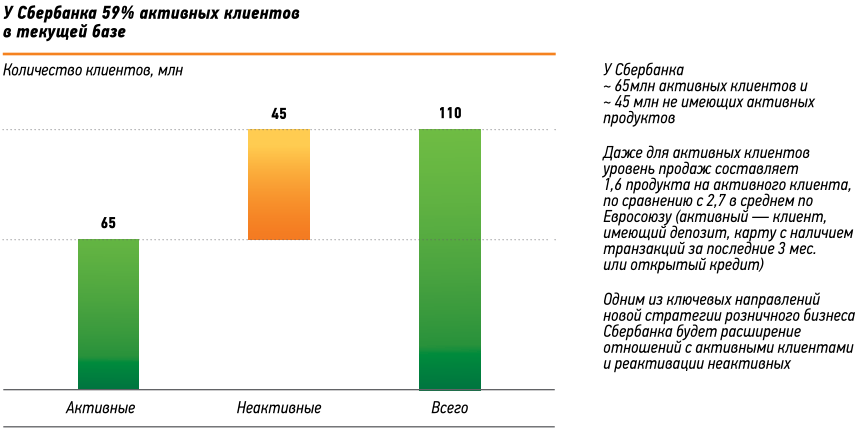

Только в России у Сбербанка более 110 миллионов клиентов – больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Все розничные кредиты в Сбербанке выдаются по технологии «Кредитная фабрика», созданной для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать обслуживание более удобным, современным и технологичным, Сбербанк с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят:

- онлайн-банкинг «Сбербанк Онлайн» (более 13 млн активных пользователей);

- мобильные приложения «Сбербанк Онлайн» для смартфонов (более 1 млн активных пользователей)

- SMS-сервис «Мобильный банк» (более 17 млн активных пользователей).

- одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 90 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования».

Среди клиентов Сбербанка – более 1 млн предприятий (из 4,5 млн зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35% корпоративного кредитного портфеля банка.

Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов.

Сбербанк сегодня – это команда, в которую входят более 260 тыс. квалифицированных сотрудников, работающих над превращением банка в лучшую сервисную компанию с продуктами и услугами мирового уровня.

Международная сеть

Сбербанк сегодня – это мощный современный банк, который стремительно трансформируется в один из крупнейших мировых финансовых институтов. В последние годы Сбербанк существенно расширил свое международное присутствие. Помимо стран СНГ (Казахстан, Украина и Беларусь), Сбербанк представлен в девяти странах Центральной и Восточной Европы (Sberbank Europe AG, бывший VBI) и в Турции (DenizBank).

Сделка по покупке DenizBank была завершена в сентябре 2012 года и стала крупнейшим приобретением за более чем 170-летнюю историю Банка. Сбербанк России также имеет представительства в Германии и Китае, филиал в Индии, управляет Sberbank Switzerland AG. В 2013 году состоялся официальный запуск бренда Сбербанка в Европе.

Сбербанк сегодня – единственный российский банк, входящий в топ-50 крупнейших банков мира. В рейтинге топ-1000 крупнейших банков мира по капиталу (Top 1000 World Banks), опубликованном журналом The Banker, Сбербанк занял 34 место, поднявшись на 15 позиций по сравнению с предыдущим годом. Немаловажно, что Сбербанку принадлежит в этом рейтинге 1 место в мире по рентабельности активов (ROA), 1 место по рентабельности собственного капитала (ROE) и 5 место в мире по соотношению «капитал к активам».

В 2013 году Сбербанк занял 63 место в рейтинге самых дорогих мировых брендов, опубликованном консалтинговой компанией Brand Finance. Стоимость бренда Сбербанка оценена в $14,16 млрд: за год она выросла почти на $3,4 млрд. Тем самым Сбербанк признан самым дорогим брендом России.

Акционеры

Основным акционером и учредителем Сбербанка России является Центральный банк Российской Федерации, который владеет 50% уставного капитала плюс одна голосующая акция. Другими акционерами Банка являются международные и российские инвесторы.

Обыкновенные и привилегированные акции банка котируются на российских биржевых площадках с 1996 года. Американские депозитарные расписки (АДР) котируются на Лондонской фондовой бирже, допущены к торгам на Франкфуртской фондовой бирже и на внебиржевом рынке в США.

Северо-Кавказский банк

Северо-Кавказский банк – активный оператор на финансовом рынке региона. В настоящее время в него входят 8 отделений и 567 внутренних структурных подразделений. Из них 54% работают без перерывов, а 44% - по выходным. Его доля на рынке привлеченных средств юридических лиц составляет 49%, а на рынке частных вкладов – около 73%.

Результаты реализации Стратегии-2014

За последние 5 лет Сбербанку удалось добиться значительных результатов на рынке оказания банковских услуг физическим лицам.

Таблица 1

Таблица 2

- существенно улучшены клиентский опыт и качество обслуживания, значительно сокращены очереди;

- улучшено качество продуктов Банка, расширена продуктовая линейка, внедрены принципиально новые для рынка продукты, например автоплатежи;

- созданы новые каналы и форматы обслуживания клиентов — как в физической сети, так и в Интернете, в мобильном банкинге и по телефону. Задача перевода 75% транзакций в удаленные каналы выполнена досрочно;

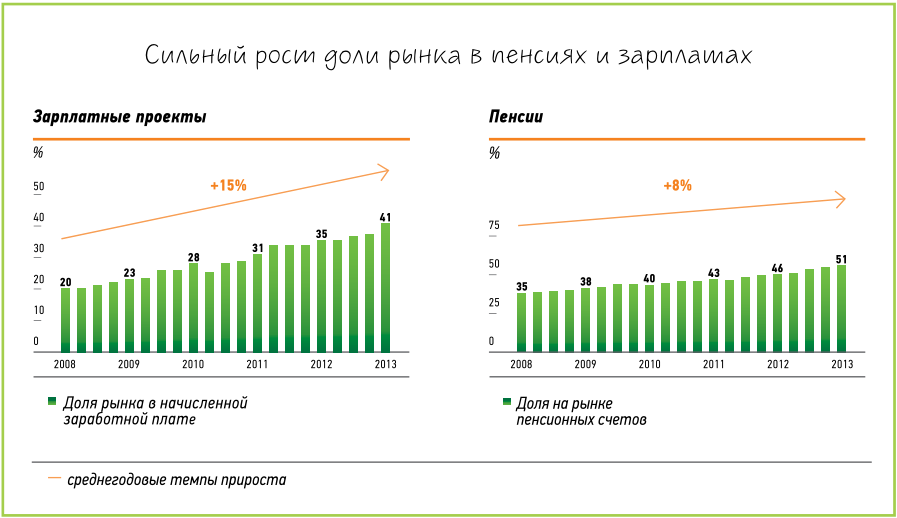

- значительно вырос объем бизнеса и доли рынка в отдельных приоритетных сегментах. В частности, увеличилась доля Банка в оборотах по счетам зарплатных клиентов, выросла доля Сбербанка на рынке финансового обслуживания состоятельных клиентов, увеличилось количество пенсионеров, выбравших Сбербанк в качестве партнера для обслуживания своих счетов и накоплений;

- укреплены рыночные позиции Банка в кредитовании при сохранении очень высокого качества портфеля;

- построена новая технологическая платформа для работы с розничными клиентами, обеспечен рост производительности труда, в том числе за счет внедрения Производственной системы Сбербанка

При этом по ряду направлений мы не в полной мере удовлетворены достигнутыми результатами:

- стремясь добиться высокого темпа изменений, Банк не смог достичь намеченных показателей по качеству и надежности всех систем и процессов;

- около 40% наших клиентов нельзя назвать активными, число продуктов на одного активного клиента остается достаточно низким (1,6 против 2,7 в странах Евросоюза)

Таблица 3

Активность клиентской базы и глубина отношений

- операционная эффективность и соотношение операционных расходов к операционным доходам сегодня не соответствует лучшим мировым практикам;

- Банк столкнулся с существенной проблемой снижения вовлеченности персонала и роста текучести кадров, причем во многом это связано с появлением нового поколения Y, которое определит специфику предложения на рынке труда в ближайшие годы;

- Сбербанк замедлил, но не сумел остановить снижение доли рынка вкладов физических лиц;

- восприятие клиентами Банка улучшилось практически по всем параметрам, но степень этого улучшения далеко не всегда соответствует масштабу изменений в Сбербанке. Так, например, только порядка 40% клиентов считают, что получить кредит или кредитную карту в Сбербанке легко и просто.

Рассмотрев характеристику коммерческого банка «Сбербанк России», необходимо охарактеризовать основные формы кредитования физических лиц в банке.

2.2 Основные формы кредитования физических лиц в КБ «Сбербанк России»

Сберегательный банк России понимает и осознает свою ответственность при поддержании и подъеме экономики всей страны, кроме того видит и понимает необходимость в установлении и поддержке равенства среди интересов клиентов и акционеров.

Хотя условия работы достаточно сложные и сильно возросла нагрузка на инфраструктуру и работников банка, сберегательный банк продолжает свою активную деятельность в полной мере и предоставляет широкий спектр услуг как постоянным, так и вновь появившимся клиентам, а также юридическим и физическим лицам, предприятиям малого, среднего и крупного бизнеса, которые работают в различных отраслях экономики.

Сложные финансово-экономические условия, к сожалению, привели к потребности в изменении кредитной политики Сберегательного Банка. Эта необходимость подкреплена различными экономическими факторами, например, такими как низкая ликвидность экономики страны, значительный кризис в финансово-экономических отношениях, низкая доступность кредитов, высокие ставки по кредитам, падение платёжеспособного спроса, резкое снижение цен на товары, изменения курсов.

Делая выводы из вышеизложенного, можно сказать следующее: Сберегательный банк России рекомендует использовать консервативный и основательный подход при планировании долгосрочных проектов по вопросам развития бизнеса и убеждает клиентов, которые достаточно часто испытывают какие-либо денежные затруднения решить этот вопрос с работниками Банка, что позволит решить проблему быстро и не доводить ситуацию до критического уровня. Если все-таки подобная ситуация наступит, то Сберегательный банк России постарается сделать всё возможное чтобы все участники проблемы, и Банк и клиент, нашли решение из неё с минимальными потерями.

Выдача кредитов физическим лицам — достаточно популярная и распространенная услуга в Сберегательном банке России. Банк готов предложить населению большое количество услуг по кредитованию и кредитных программ. В перечень подобных услуг входят потребительские кредиты физическим лицам, а кроме того ипотечные кредиты и кредиты на автомобили.

Выдача кредитов физическим лицам

Что касается получения кредитов физическими лицами, то Сберегательный банк России применяет следующие приоритеты:

- повысить доступность выдачи и получения кредитов, а также увеличить способы для их погашения, способы включают в себя уменьшающиеся или равнодолевые ежемесячные платежи, а так же необходимое и подробное объяснение клиентам подробностей того или иного вида платежа;

- оказание помощи клиентам в отношении получения кредита с целью избегания принятия под свою ответственность высокой нагрузки по долгу, при этом необходимо усилить внимание на индивидуальную платежеспособность каждого клиента банка;

- сохранение всего ассортимента розничных кредитных услуг;

- усиление работоспособности направленной на сохранность и увеличение качества кредитных отношений;

- обеспечение высокой финансовой грамотности клиентов, подробные объяснения и консультации по всем видам предоставляемых услуг и продуктов Банка.

Таблица 4

Основные программы потребительского кредитования

|

Программа

|

Краткое описание

|

Сумма кредита

|

Ставка в рублях, %

|

Срок кредита

|

Потребительский кредит без обеспечения

|

Оптимальный выбор, если вам нужен кредит на сумму до 1 500 000 рублей и максимально быстро.

|

до 1,5 млн руб.

|

Ставка от 27,5%

|

До 5 лет

|

Потребительский кредит под поручительство физических лиц

|

Оптимальный выбор, если вам необходима значительная денежная сумма.

|

до 3 млн руб.

|

Ставка от 23,5%

|

До 5 лет

|

Кредит физическим лицам, ведущим личное подсобное хозяйство

|

Специальная кредитная программа для владельцев личных подсобных хозяйств, предусматривающая субсидирование части процентной ставки за счет бюджетных средств.

|

Отсутствие комиссий

|

Ставка 26%

|

До 5 лет

|

Потребительский кредит военнослужащим - участникам НИС

|

Специальная кредитная программа для военнослужащих, участников накопительно-ипотечной системы.

|

Отсутствие комиссий

|

Ставка от 21,5%

|

До 5 лет

|

Таблица 5

Основные программы жилищного кредитования

|

Наименование кредита

|

Краткое описание

|

Сумма кредита

|

Процентная ставка в рублях, %

|

Срок кредита

|

|

Приобретение готового жилья

|

Предоставляется на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости

|

Не должна превышать меньшую из величин:

80% договорной стоимости кредитуемого жилого помещения;

80% оценочной стоимости кредитуемого или иного оформляемого в залог жилого

|

от 14,5%

|

До 30 лет

|

|

Приобретение строящегося жилья

|

Предоставляется на приобретение квартиры или иного жилого помещения на первичном рынке недвижимости (новостройка)

|

Не должна превышать меньшую из величин:

80% договорной стоимости кредитуемого жилого помещения;

80% оценочной стоимости иного оформляемого в залог жилого помещения.

|

от 15%

|

До 30 лет

|

|

Акция на новостройки

|

Только до 30 апреля 2015 года подайте заявку на жилищный кредит по ставке всего 14,5%

|

Специальные условия на приобретение строящегося жилья или жилья в готовой новостройке у компании-продавца.

|

от 14,5%

|

До 13 лет

|

|

Ипотека плюс материнский капитал

|

Приобретая готовое или строящееся жилье в кредит, вы можете использовать средства материнского капитала для первоначального взноса или его части.

|

Первоначальный взнос может быть подтвержден средствами материнского капитала.

|

От 13,5%

|

До 30 лет

|

Таблица 6

Основные программы по рефинансированию кредита другому банку

|

Наименование кредита

|

Краткое описание

|

Сумма кредита

|

Процентная ставка в рублях, %

|

Срок кредита

|

|

Потребительский кредит на рефинансирование внешних кредитов

|

Потребительский кредит на рефинансирование внешних кредитов позволит погасить до 5-ти различных* кредитов, полученных в других банках.

|

до 1 000 000 р

|

от 17%

|

До 5 лет

|

|

Рефинансирование жилищных кредитов

|

Предоставляется на погашение кредита, полученного в другом банке на приобретение или строительство жилого помещения на территории России.

|

Не должна превышать остаток основного долга по рефинансируемому кредиту и 80% оценочной стоимости приобретенного / построенного Жилого помещения, указанной в экспертном заключении (учитывается меньшая из величин).

|

от 13,25%

|

До 30 лет

|

С 22 декабря Сбербанк России прекратил прием заявок на выдачу автокредитов, сообщили в банке.

Одновременно прекращено кредитование части ипотечных продуктов: строительства жилых домов, загородной недвижимости и гаражей.

Управление рисками.

Если учесть особую важность работы перед клиентами и акционерами в наше сложное время, то Сбербанк России регулярно вводит дополнительные особые меры, позволяющие более эффективно управлять рисками:

- происходит изменение приоритетов стойкости бизнеса клиентов, уделяющих все своё внимание деятельности в особо сложных условиях экономики;

- усилить обеспеченность уже полученных кредитов своевременными и необходимыми денежными потоками от активной деятельности заемщика;

- надежными гарантиями от государства или владельцев крупного и среднего бизнеса;

- понижение предела кредитования на максимальную долговую нагрузку;

- залогами ликвидных активов;

- увеличение уровня контролирования со стороны Сберегательного банка за обязательным и ответственным поведением руководителей и регулирования с помощью внедрения дополнительных способов ограничения на деятельность клиента заемщика, во что входит:

- уменьшение лимита на максимальную нагрузку долга;

- введение дополнительных ограничений на смену группы контроля над бизнесом;

- расширенный список событий, которые влекут за собой преждевременное истребование долга перед Банком;

- наиболее четкое и необходимое определение условий для кросс-дефолта по обязательствам заемщика перед иными кредиторами.

Поэтому Сберегательный банк России планирует усилить свой контроль:

- над источниками используемыми для погашения кредита, задолженностей и их надежности;

- над уровнем ликвидности клиента;

- над степенью долговой нагрузки;

- на реальность бизнес - планов и действий клиентов при резко меняющихся внешних условиях;

- на консервативный взгляд в прогнозах платежеспособности клиентов в будущем;

- на исследование ссудной задолженности с целью предсказания потенциальных проблем у клиент в последующем.

2.3 Методика и оценка кредитоспособности физических лиц в КБ «Сбербанк России»

Процесс кредитования связан с действиями многообразных фак�торов риска, способных привести к непогашению кредита и процен�тов по нему. К факторам, зависящим от клиента, относятся характер кредитной сделки и кредитоспособность. Характер кредитной сделки диктуется репутацией заемщика и его потребностями в объеме креди�та, его сроке, способе обеспечения возвратности.

Оценка кредитоспособности физического лица основана на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения заемщика и стоимости его имущества, состава семьи, личностных характеристиках, изучении кредитной истории.

В ОАО «Сбербанк России» можно выделить три основных метода оценки кредитоспособности физического лица, которые учитывают названные факторы:

1) скоринговая оценка;

2) изучение кредитной истории;

3) оценка на основе финансовых показателей платежеспособности.

Скоринговая оценка, заключается в определении системы критериев и соответствующих им показателей способности заемщика вернуть банку основной долг и проценты, оценки этих показателей в баллах в пределах установленной банком максимальной границы оценки, общей балльной оценки кредитоспособности (суммарной величины баллов по отдельным показателям).

При кредитовании физических лиц характерны небольшие размеры ссуд, что порождает большой объем работы по их оформлению и достаточно дорогостоящая процедура оценки кредитоспособности относительно получаемой в результате прибыли. Для оценки кредитоспособности физических лиц банку необходимо оценить как финансовое положение заемщика, так и его личные качества. При этом кредитный риск складывается из риска невозврата основной суммы долга и процентов по этой сумме.

Сейчас для оценки риска кредитования заемщика используется скоринг кредитование. Сущность этой методики состоит в том, что каждый фактор, характеризующий заемщика, имеет свою количественную оценку. Суммируя полученные баллы, можно получить оценку кредитоспособности физического лица. Каждый параметр имеет максимально возможный порог, который выше для важных вопросов и ниже для второстепенных. На сегодняшний день известно достаточно много методик кредитного скоринга. Одной из самых известных является модель Дюрана. Дюран выявил группы факторов, позволяющих максимально определить степень кредитного риска. Также он определил коэффициенты для различных факторов, характеризующих кредитоспособность физического лица:

1. Пол: женский (0.40), мужской (0)

2. Возраст: 0.1 балл за каждый год свыше 20 лет, но не больше, чем 0.30

3. Срок проживания в данной местности: 0.042 за каждый год, но не больше, чем 0.42

4. Профессия: 0.55 – за профессию с низким риском; 0 – за профессию с высоким риском; 0.16 – другие профессии

5. Финансовые показатели: наличие банковского счета – 0.45; наличие недвижимости – 0.35; наличие полиса по страхованию – 0.19

6. Работа: 0.21 – предприятия в общественной отрасли, 0 – другие

7. Занятость: 0.059 – за каждый год работы на данном предприятии

Также он определил порог, перейдя который, человек считался кредитоспособным. Этот порог равен 1.25, т. е. если набранная сумма баллов больше или равна 1.25, то потенциальному заемщику выдается испрашиваемая им сумма.

Модель скоринговой оценки кредитоспособности физического лица представлена в таблице 9.

Таблица 7

Модель скоринговой оценки кредитоспособности физического лица

|

Критерий оценки

|

Кол-во полученных балов

|

Максимальное кол-во балов по каждому критерию

|

|

Возраст

|

45

|

50

|

|

Профессия клиента

|

60

|

60

|

|

Семейное положение

|

0

|

40

|

|

Продолжительность нахождения счета в банке

|

165

|

165

|

|

Средний остаток на счете

|

120

|

190

|

|

Место получения з/п (переводится ли з/п на счет в банке)

|

55

|

55

|

|

Динамика кредита

|

80

|

80

|

|

Срок кредита

|

0

|

90

|

|

Наличие дебетового сальдо

|

15

|

15

|

|

Пользование чековой книжки

|

115

|

115

|

|

Всего

|

730

|

1000

|

При рассматриваемой модели скоринговой оценки значимость показателей кредитоспособности физического лица определяется через дифференциацию уровня максимальной балльной оценки. В примере наиболее значимыми показателями являются, продолжительность наличия в банке и средний остаток на счете.

В отношении общей балльной оценки устанавливается не только максимальная граница (в приведенном примере - 1000 баллов), но и минимальная. Превышение фактической оценки кредитоспособности физического лица над установленным банком минимумом является одним из оснований (не единственным) для положительного решения вопроса о выдаче ссуды. Скоринговую оценку можно рассматривать как предварительную. Она может дополняться более детальным анализом финансового положения заемщика, сбором информации. Кроме того, если общая балльная оценка ниже установленного минимума, ссуда может быть выдана, когда заемщик представляет дополнительную мотивацию своей кредитоспособности, не учтенную в системе скоринговой оценки.

Информация для описанной модели скоринговой кредитоспособности физического лица содержится в тесте-анкете заемщика. В ней сообщается информация о виде запрашиваемого кредита, его размере и сроке, семейном положении, дате и месте рождения заемщика, его национальности, количестве иждивенцев, месте жительства, характере жилплощади, недвижимости, профессии и должности, почтовом адресе предприятия (месте работе), годовом доходе, ассигнованиях на семью, текущих платежах (арендная плата, погашение ссуд), сбережениях в данном банке, кредитовом обороте счета клиента, видах обеспечения, представленных документах (например, справка о доходах).

В тесте-анкете имеются записи:

а) заемщик гарантирует достоверность представленных сведений;

б) ошибка, искажение или непредставление информации влекут за собой аннулирование кредита;

в) о гарантии банком коммерческой тайны по предоставленным сведениям, их использовании только для ведения дела.

2. Модель, группирующая информацию о показателях кредитоспособности физического лица. Выделяется в программе скоринговой оценки целесообразности выдачи потребительского кредита три раздела:

1) информация по кредиту;

2) данные о клиенте;

3) финансовое положение клиента.

В первый раздел вводятся данные о служащем банка, выдающем кредит, номер досье клиента, название агентства, вид и сумма кредита, периодичность его погашения, процентная ставка без страховых платежей, дата предоставления ссуды, день месяца, выбранный клиентом для ее погашения, ответ на вопрос о необходимости страхования, абсолютный размер ежемесячного погашения ссуды со страховым платежом и без него, общий размер процентов и страховых платежей, которые будут уплачены банку.

Во второй раздел вводятся данные о профессии клиента, его принадлежности к определенной социальной группе, работодателе, чистом годовом заработке, расходах за год, стаже работы.

Третий раздел содержит сведения об остатках на текущих и сберегательных счетах клиента, соотношении его доходов и расходов.

На основе этой информации служащий банка получает заключение, можно ли выдать кредит. При отрицательном ответе агентство банка может направить клиента в свою дирекцию для дополнительного рассмотрения вопроса о возможности предоставления кредита.

Преимущества скоринговых моделей очевидны:

1) снижение уровня невозврата кредита, быстрота и беспристрастность принятия решений;

2) возможность эффективного управления кредитным портфелем;

3) отсутствие длительного обучения сотрудников кредитного департамента;

4) возможность провести экспресс-анализ заявки на кредит в присутствии клиента.

Однако, несмотря на положительные моменты, применение кредитного скоринга сопряжено с рядом трудностей.

Одна из них заключается в том, что определение оценивающих характеристик производится только на базе информации о тех клиентах, которым банк уже предоставил кредит.

Другая и наиболее значимая проблема состоит в том, что скоринговые модели строятся на основе выборки из числа наиболее "ранних" клиентов. Учитывая это, сотрудникам банка приходится периодически проверять качество работы системы и, когда оно ухудшается, разрабатывать новую модель.

Теперь воспользуемся скоринговой системой оценки и определим кредитоспособность физического лица Трушина К.Ю.

Для анализа кредитоспособности физического лица на первом этапе используется балльная система оценки факторов, характеризующих заемщика (см. Приложение). По каждому анализируемому фактору выбираются определенные значения, которым присваиваются соответствующие баллы. Все набранные баллы суммируются и результаты сопоставляются со значениями, принятыми для установления рейтинга заемщика (см. таблица 26).

Основная цель балльной оценки - выяснить степень приближения рассматриваемого заемщика к группе наиболее надежных и обязательных клиентов, способных рассчитываться по своим долговым обязательствам. Перечень анализируемых факторов, критерии их оценки и соответствующие им баллы приведены в Приложении.

В зависимости от количества набранных баллов определяется рейтинг заемщика по таблице 10. В случае, если заемщик набрал 9 и менее баллов, дальнейшее рассмотрение вопроса о предоставлении кредита прекращается.

Таблица 8

Балльная оценка кредитоспособности заемщика Х

|

Анализируемый фактор

|

|

Кол-во баллов

|

|

1

|

2

|

3

|

4

|

|

Личные данные заемщика

|

|

Возраст заемщика:

|

- 51-55 (60) лет

|

1

5

3

|

5

|

|

Период постоянного проживания в Москве

|

Свыше 3 лет

|

1

3

5

|

5

|

|

Семейное положение

|

Холост/ не замужем/ в разводе

|

2

1

|

2

|

|

Служебное положение

|

|

Компания -работодатель

|

- Крупные коммерческие структуры

- Средние фирмы (АО, 000)

Малые предприятия, индивид, предприниматели

|

5

3

1

|

3

|

|

Должностной уровень

|

- Менеджер высшего звена, руководитель фирмы

- Менеджер среднего звена, начальник отдела

- Специалист высокой квалификации

Специалист

|

5

4

3

1

|

4

|

|

Стабильность занятости (период работы в указанной компании)

|

- До 1 года

- От 1 до 3 лет

- От 3 до 5 лет

- Свыше 5 лет

|

1

3

4

5

|

4

|

|

Карьерный рост (компенсир. фактор)

|

смена работы в последние 3 года сопровождалась карьерным продвижением

|

2

|

2

|

|

Имущественное положение заемщика

|

|

Наличие руб. или вал., вклада в ОАО «Сбербанк России»

|

- На сумму от 500 до 1000 USD

- На сумму от 1 000 до 5 000 USD

- На сумму свыше 5 000 USD

|

2

3

5

|

0

|

|

Наличие вкладов в других банках

|

На сумму свыше 1 000 USD

|

2

|

2

|

|

Владение пластиковыми картами ОАО «Сбербанк России»

|

- Visa Electron (Cirus/ Maestro, ICB-card)

- VISA Classic (Eurocard/Mastercard Mass)

VISA Gold (Eurocard/Mastercard Gold)

|

1

3

5

|

1

|

|

Наличие карт других банков

|

VISA, Europay, др. платежных систем

|

2

|

0

|

|

Жилищные условия

|

- Наличие в собственности дома/квартиры

- Проживает в муниципальной квартире, арендует квартиру

Другие варианты

|

5

3

0

|

5

|

|

Наличие в собств. дорогост. имущества

|

- Автомобиль с годом вып. ТС в последние 3 года, предшествующие обращению за кредитом

- Рыночные ценные бумаги на сумму экв. не менее 1000$ США

|

3

2

|

3

|

|

Кредитные отношения

|

|

Получение потребительских кредитов в ОАО «Сбербанк России»

|

- Добросовестная кредитная история

- Приемлемая кредитная история

- Не пользовался кредитами

|

5

-5

0

|

5

|

|

Всего баллов:

|

|

36

|

Таблица 9

Определение рейтинга заемщика Х

|

Определение рейтинга заемщика

|

|

БАЛЛЫ

|

Рейтинг заемщика

|

|

38-54

|

1 (высокий)

|

|

24-37

|

2 (средний)

|

|

10-23

|

3 (низкий)

|

|

9 и менее

|

4 (очень низкий, далее не рассматривается)

|

Как видно из таблицы 11, заемщик Х набрал 36 балов, соответственно он относится к среднему классу заемщиков.

На втором этапе анализа определяется коэффициент Кр, характеризующий текущее финансовое состояние заемщика. Коэффициент Кр показывает долю ежемесячных расходов заемщика в его доходе.

Коэффициент Кр рассчитывается на основе данных о доходах и расходах, предоставленных заемщиком в Заявке на потребительский кредит и подтвержденных документально. Расчет коэффициента Кр осуществляется по формуле:

КР = Ежемесячные текущие расходы заемщика/ Сумма среднемесячного совокупного дохода заемщика = Р/Д

Среднемесячные совокупные доходы рассчитываются путем определения среднеарифметического значения совокупных доходов, полученных и подтвержденных заемщиком за каждый месяц расчетного периода.

Расчетный период включает в себя 12 полных месяцев, предшествующих месяцу обращения за кредитом, за исключением случаев предоставления заемщиком, осуществляющим предпринимательскую деятельность без образования юридического лица, декларации о доходах, когда за расчетный принимается последний налоговый период (12 месяцев).

Чем меньше значение коэффициента Кр, тем лучше финансовое состояние заемщика. Если доля ежемесячных расходов заемщика в его доходе составляет более 40% (коэффициент Кр > 0,4) дальнейшее рассмотрение вопроса о предоставлении кредита прекращается.

Таблица 10

Финансовое состояние заемщика Х (расчет коэффициента Кр)

|

Среднемесячные совокупные доходы

|

Значение (руб.)

|

|

1.1. Доход (чистый) по основному месту работы (за вычетом ПН)

|

30000

|

|

1.2. Доход от работы по совместительству

|

5000

|

|

1.3. Доход в виде дивидендов

|

0

|

|

1.4. Алименты и пособия на детей

|

0

|

|

1.5. Доходы от предпринимательской деятельности

|

0

|

|

1.6. Доходы в виде арендной платы (после уплаты налогов)

|

0

|

|

1.7.Прочие доходы

|

0

|

|

Всего доходов

|

35000

|

|

Доход супруги

|

30000

|

|

Общий доход семьи (Д)

|

65000

|

|

Ежемесячные текущие расходы, в т.ч.:

|

20000

|

|

2.1. Текущие расходы, связанные с поддержанием жизнедеятельности заемщика и членов его семьи

|

15000

|

|

2.2. Обязательные ежемесячные платежи, связанные с жильем (квартплата, коммунальные платежи)

|

5000

|

|

2.3. Платежи по кредитам, полученным ранее

|

0

|

|

2.4. Расходы на содержание автомобиля

|

2000

|

|

2.5. Прочие расходы (в т.ч. алименты)

|

1000

|

|

2. Всего расходов (Р)

|

23000

|

|

3. Коэффициент Кр = Р/Д

|

0,35

|

Таблица 11

Определение коэффициента платежеспособности заемщика Х (Кп)

|

Определение коэффициента платежеспособности заемщика Кп

|

|

Коэффициент Кр (интервал значений)

|

Рейтинг заемщика

|

|

|

1

|

2

|

3

|

|

0,20 и менее

|

0,35

|

0,30

|

0,25

|

|

От 0,21 до 0,25

|

0,30

|

0,25

|

0,20

|

|

От 0,26 до 0,30

|

0,25

|

0,20

|

0,15

|

|

От 0,31 до 0,35

|

0,20

|

0,15

|

0

|

|

От 0,36 до 0,40

|

0,15

|

0

|

0

|

Как показывают расчеты заемщик Х набрал 36 балов и Кр = 0,35, соответственно коэффициент платежеспособности относится ко второму классу.

В зависимости от коэффициента платежеспособности заемщику присваивается категория на момент выдачи кредита.

Таблица 12

Определение категории заемщика Х

|

Определение категории заемщика

|

|

Коэффициент платежеспособности Кп

|

Категория заемщика

|

|

0,35

|

1 - отличная

|

|

0,30-0,25

|

2- хорошая

|

|

0,20-0,15

|

3- удовлетворительная

|

|

0

|

4- неудовлетворительная

|

Заемщик Х относится к третий категории заемщиков, следовательно его можно рассматривать как потенциального заемщика ОАО «Сбербанк России». Заемщикам, отнесенным к 4 категории, кредит не предоставляется.

Глава 3. Разработка предложений по оптимизации системы кредитования физических лиц в КБ «Сбербанк России»

3.1 Совершенствование системы кредитования физических лиц

На российском рынке кредитования ситуация с возможностью получения кредита физическим лицам менялась с начала кризисного периода. Соответственно, в данный момент, возможно говорить лишь о текущем анализе существующего положения, понимая, что и в дальнейшем вероятны перемены.

Истекший год был отмечен ужесточением требований к заемщикам. Если раньше можно было получить банковский кредит фактически по паспорту, то сегодня такая практика почти полностью исчезла. С другой стороны, наблюдается спад потребительского кредитования. Процентные ставки повысились по сравнению с 2010-2011 годами: таким образом, получается, что и спрос уменьшился, и предложение сократилось.

Ведущие банки довольно быстро поняли, что, как и за рубежом, им угрожает кризис неплатежей. Как один из вариантов решения проблемы появились программы перекредитования в рубли. Ряд банков предлагают клиенту заключить дополнительное соглашение к уже существующему договору о переводе задолженности из иностранной валюты в рубли. В этом случае у заемщика не возникает дополнительных расходов, связанных с выдачей нового кредита.

Россия, конечно, не Америка, и объем кредитования физических лиц в нашей стране не приобрел такого масштаба, как в США. Тем не менее, за последние пять лет многие россияне уже привыкли жить в долг. Финансовый кризис, о котором еще недавно российские власти говорили как о некой заокеанской напасти, разумеется, внес свои коррективы, и теперь вместо роста портфеля кредитов, предоставленных банками частным лицам, происходило его сокращение. К тому же стремительно увеличивалась просроченная задолженность физических лиц, за последний год она выросла почти вдвое. Кажется, что, согласно официальным данным ЦБ, просрочка пока далека от уровня 10–12%, который эксперты называют критическим. Однако на самом деле все намного хуже: по ипотечным кредитам, рефинансированным Агентством по ипотечному жилищному кредитованию (АИЖК), она приблизилась к отметке 8%, аналогичный показатель по Сбербанку и ВТБ 24 – «больше 4%, но меньше 8%» Банки стараются решать эту проблему следующим образом: реструктуризацией или рефинансированием.

В настоящее время ряд банков предлагают реструктуризацию кредита, то есть, внести изменения в условия договора по обоюдному согласию. Реструктуризация кредита (ипотечного, потребительского, физических лиц, в общем ,любого вида займа) – это изменение в условиях договора. Очень часто имеет место банальная отсрочка, например, выплата долговых обязательств, замораживается на полгода или год. Если за это время заемщик сможет накопить необходимые средства, разобраться с временными сложностями и выйти на прежний уровень платежеспособности, тогда и банк будет стабильно получать прибыль за счет процентов, и заемщик будет доволен.

Другая возможность – это рефинансирование ипотечного кредита. Рефинансирование кредита – это никакая не поблажка, а просто выдача другого кредита для погашения первого.

Некоторые заемщики несколько лет назад взяли кредиты под довольно высокие процентные ставки. Тогда они были нормальными, а сегодня считаются высокими. Им будет намного выгоднее взять кредит под меньший процент для погашения старого. Хотя в данном случае тоже целесообразно взывать к банку с целью реструктуризации долга.

В общем, не следует путать реструктуризацию и рефинансирование. Реструктуризация кредита – это очень желанный вариант развития событий для заемщика, а рефинансирование – дополнительная нагрузка, которая благодаря удачным манипуляциям может вывести его в плюс, и соответственно снизить риск кредитного портфеля банку. В период с февраля по май 2010 года Сбербанк России также проводил акцию по реструктуризации проблемных кредитов физическим лицам.

Стратегии Развития Сберегательного банка направлены на совершенствование систем управления рисками, а также на существенное повышение привлекательности кредитных продуктов для всех категорий клиентов за счет упрощения процедур, сокращения времени принятия решений и повышения их предсказуемости, снижения требований по залогам и прочему обеспечению. Перед Банком также остро стоит задача предотвращения внутреннего и внешнего мошенничества и коррупции при получении кредитов.

Исследовав кредитование физических лиц на примере Сберегательного банка, очевидно, что наибольшая проблема для банка - это качество кредитного портфеля. Проанализировав кредитные продукты, можно отметить ряд плюсов и минусов тех или иных кредитов.

Плюсы кредитов:

- Низкий размер процентной ставки в сравнении с другими Банками по России

- Дифференцированная и аннуитетные схемы погашения кредита

- Возможность досрочного погашения кредита (частичного или полного)

- Контроль погашения кредита со стороны кредитного инспектора

Среди минусов можно отметить:

- Длительный период оформления (тщательная проверка документов)

- Принимаются к рассмотрению только официальные доходы заемщика

- Солидный пакет документов

- Необходимость предоставления обеспечения кредита (не для всех ссуд)

Сбербанк запустил «Кредитную фабрику» — новую автоматизированную систему выдачи кредитов. Вероятно, это самый масштабный проект модернизации крупнейшего банка страны за всю его историю. Однако она требует совершенствования и доработки: в ближайший год планируется довести систему до такого состояния, чтобы она была «дружелюбной», но при этом не пропускала ошибки, проверяла все сразу при вводе информации. Потому как ошибка при вводе и ее последующее выявление - это время клиента. Совершенствуя рабочее место кредитного инспектора, Банк совершенствует взаимодействие Сберегательного банка с клиентом. Кроме того, хотелось бы видеть усовершенствование процедуры внутри самого процесса. Например, уменьшенную долю операций, обрабатываемых вручную. Еще нет полного взаимодействия с внешними источниками информации о клиенте.

Следует поработать также над уровнем одобрения, чтобы система умела принимать адекватные решения с учетом специфики, как московского клиента, так и клиента, живущего в совсем маленьком населенном пункте и имеющего специфический доход. То есть максимально индивидуально подойти к этим клиентским слоям.

Запуск «Кредитной фабрики» для Сбербанка России - это шанс, чтобы изменить рыночную ситуацию в свою пользу. На рынок выходило много игроков, которые конкурировали на разных продуктах, но при этом имели уже в прежние годы, удобные для клиента и эффективные для банка процессы кредитования.

Система управления рисками кредитного портфеля, который раньше был разделен на тысячи кусочков, и управление им было в принципе невозможно. Детальную картину того, как меняется профиль риска по продукту, территории или точке, необходимо отслеживать на регулярной основе, что тоже раньше было невозможно.

Проблемы для Банка - это масштабы изменений, они такие глобальные, проблем возникает неимоверное количество. Поток новых явлений в фабрике заставляет «бежать» на уровне ежечасного реагирования, на ходу дописывая какие-то элементы и доставляя «фильтры» и проверки.

Кроме того, есть проблема переобучения людей. Нужно преодолевать скепсис участников, что является сложной задачей.

Сейчас одна из ключевых проблем для Банка — взаимодействие с внешними источниками данных, поскольку Банк не может влиять на устранение ошибок и скорость реакции. Приходится совершенствовать систему, искать обходные пути.

Технология «Кредитной фабрики» распространяется очень быстро и захватывает все новые и новые территории и кредитные продукты.