Изучение налогов и налоговой системы

Содержание

Введение

- Понятие и сущность налогов

- Виды налогов

- Функции налогов

- Налоговая система, её типы, функции, требования к построению

- Кривая Лаффера

Заключение

Список литературы

Введение

Любому государству для выполнения своих функций необходимы фонды денежных средств. Источником финансовых ресурсов могут быть только средства, которые правительство собирает как с физических, так и с юридических лиц.

Эти обязательные сборы, осуществляемые государством на основе государственного законодательства - налоги.

Именно таким образом, налоги выражают обязанность всех юридических и физических лиц, получающих доходы, участвовать в формировании государственных финансовых ресурсов. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка.

Актуальность данной темы проявляется в том, что налоги, как и вся налоговая политика, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно выбрано направление налоговой политики, зависит эффективное функционирование всего народного хозяйства.

Целью данной работы является изучение налогов и налоговой системы.

- Понятие и сущность налогов

Налог - представляет собой обязательный платеж, который взымается на территории государства в соответствии с действующим законодательством.

Налоги и сборы являются источниками бюджетных поступлений и важнейшими структурными элементами рыночного типа.

В Налоговом кодексе сформулированы основные понятия, применяемые в налоговом законодательстве. В соответствии с Налоговым кодексом РФ налог и сбор стали разными понятиями.

Налог есть обязательный, индивидуально - безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на праве собственности денежных средств в целях финансового обеспечения деятельности государства (п. 2 ст. 8 НК РФ).1

Сбор есть обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов госорганами, органами местного самоуправления юридически значимых действий, включая предоставление определенных прав на выдачу разрешений (лицензий) (п. 2 ст. 8 ПК РФ).2

Необходимость налогов обусловлена потребностями общественного развития и вытекает из функций и задач государства, выполнение которых требует средств.

Налоги в результате изъятия становятся собственностью государства и используются им для выполнения политических, экономических, внешнеэкономических, оборонных, социальных и других функций.

С помощью налогов государство достигает относительного равновесия между общественными потребностями и ресурсами для их удовлетворения.

Налоги позволяют государству решать различные социальные и другие общественные задачи, в том числе и задачу выравнивания уровня доходов своих граждан.

Источником налогов выступает национальный доход — вновь созданная стоимость, образуемая в процессе производства посредством использования труда, капитала и природных ресурсов.

Налоги в реальном налоговом механизме — безвозвратная, безэквивалентная и срочная форма принудительного взыскания с налогоплательщиков части их дохода с целью удовлетворения общественно необходимых потребностей. Исходя из этого, следует, что сущность налогов заключается в следующем3:

- налоги — обязательные, преимущественно денежные платежи, устанавливаемые, исходя из реалий экономического базиса, но строго императивно;

- в налогах выражен повсеместный охват доходов, групп граждан, видов деятельности, типов предприятий, отраслей, а также территорий;

- налоги обеспечивают определенность (по объему финансовых ресурсов и сроку) поступления государственных доходов;

- налоги, используемые для пополнения доходов бюджета, не должны препятствовать развитию производства на новой структурно-технической основе; в налогах заложены органическое сочетание и относительное равновесие двух функций: фискальной и регулирующей.

- Виды налогов

Налоги – это платежи, которые в обязательном порядке уплачивают в доход государства юридические и физические лица. Выплаты эти принудительны и безвозмездны.

Налог содержит обязательные элементы4:

- субъект (плательщик);

- объект (доход, имущество, товар);

- источник уплаты налога (прибыль, доход, дивиденд);

- единица измерения объекта обложения;

- величина налоговой ставки (квота);

- порядок и сроки уплаты налога;

- налоговые льготы.

Существуют 3 способа взимания налогов:

- Кадастровый (используются кадастры, т.е. реестры, содержащие классификацию типичных объектов по их внешним признакам).

- У источника (взимается до получения дохода налогоплательщиком).

- По декларации (подача деклараций по налогам).

Различают 2 вида налогов:

- прямые (взимаются непосредственно с доходов и имущества);

- косвенные (устанавливаются в виде надбавок к цене или тарифу).

По воздействию налоги подразделяются на:

- прогрессивные (налог возрастает быстрее, чем прирастает доход);

- регрессивные (более высокий % взимается с низких доходов и меньший % с высоких доходов);

- пропорциональные.

- Функции налогов

Если рассматривать функции налогов в обществе, то в первую очередь необходимо отметить, что в налогах непосредственно реализуется их социальное назначение как инструмента стоимостного распределения и перераспределения доходов государства. В то же время, необходимо отметить, что на практическом уровне налогообложение выполняет несколько функций, в каждой из которых реализуется то или иное назначение налогов. Взаимодействуя, данные функции образуют систему.

Рассматривая современную систему налогообложения, можно сделать вывод о том, что на данном этапе налоги выполняют следующие основные функции5:

1. Фискальная функция является основной функцией налогообложения, посредством которой реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ. Все остальные функции налогообложения можно назвать производными по отношении к этой. Во всяком случае, наряду с чисто фискальными целями налоги могут преследовать и другие цели, например экономические или социальные. То есть финансовые цели, будучи самыми существенными, не являются исключительными.

2. Распределительная (социальная) функция налогов состоит в перераспределении общественных доходов между различными категориями населения. Через налогообложение достигается поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними. Иными словами происходит передача средств в пользу более слабых и незащищенных категорий граждан за счет возложения налогового бремени на более сильные категории плательщиков.

Большая часть государственного производства и услуг финансируется от собранных налогов и затем распределяется более или менее бесплатно среди граждан. Это касается образования, медицинского обслуживания, воспитания детей и ряда других направлений. Цель – сделать распределение жизненно важных средств более равномерным.

В итоге происходит изъятие части дохода одних и передача его другим. Ярким примером реализации фискально-распределительной функции являются акцизы, устанавливаемые, как правило, на отдельные виды товаров и в первую очередь роскоши, а также механизмы прогрессивного налогообложения. В некоторых социально-ориентированных странах (Швеция, Норвегия, Швейцария) почти на официальном уровне признается, что налоги представляют собой плату высокодоходной части населения менее доходной за социальную стабильность.

3. Контрольная функция. Через налоги государство осуществляет контроль за финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами. Благодаря денежной оценке сумм налогов возможно количественное сопоставление показателей доходов с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками. Кроме того, через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему и бюджетную политику.

4. Поощрительная функция налогов. Порядок налогообложения может отражать признание государством особых заслуг определенных категорий граждан перед обществом (предоставление налоговых льгот участникам Великой Отечественной войны, Героев СССР и России и т.д.). Однако данная функция представляет собой простое приспособление налоговых механизмов в целях реализации социальной политики государства и является скорее сопутствующей, чем ведущей.

5. Регулирующая функция налогов. Уже в Римской империи налоги выполняли не только фискальное назначение – в некоторых случаях им придавалось и функции управления социальными процессами. Однако, вопрос о месте и значении налогов, как регулятора тех или иных общественных отношений, до сих пор не имеет единодушной оценки.

- Типы налоговых систем

Налоговая система– совокупность налогов, действующих в пределах данного государства.

В мировой экономике существует 4 типа НС6:

англо-саксонская;

евроконтинентальная;

латиноамериканская;

смешанная.

- Англо-саксонская налоговая система характерна для таких стран, как США, Великобритания, Австралия, Новой Зеландия, Япония.

Характерно значительное преобладание прямых налогов над косвенными (среди прямых доминирует подоходный налог с физических лиц).

- Евроконтинетальная налоговая система характерна для Франции, Германии, Италии, Скандинавских стран.

Относительно высокая доля косвенных налогов (среди них главный налог – НДС).

Среди прямых налогов значительное место занимают выплаты на социальное страхование (отчисляются из фонда заработной платы).

- Для латиноамериканской налоговой системы характерно преобладание косвенных налогов над прямыми. Косвенные налоги обеспечивают стабильные доходы бюджета во время кризиса.

- Смешанная налоговая система характерна для стран, которые стремятся диверсифицировать свой налоговый портфель, снизить зависимость бюджета от конкретных видов налогов, поэтому сегодня различные налоги должны иметь приблизительно одинаковую нагрузку.

Функции налоговых систем:

фискальная;

распределительная;

стимулирующая.

Требования к построению НС7:

- Принцип внутренней замкнутости. Это означает, что НС должна быть построена так, чтобы все виды экономической деятельности (за исключением особо указанных) подвергались налогообложению, и, с другой стороны, чтобы одна и также экономическая деятельность не подвергалась двойному налогообложению.

- Принцип дешевизны налогообложения. Это означает, что затраты государства не реализацию налогообложения должны быть лимитированы путем:

- снижения издержек налогового администрирования на документооборот;

- эффективности сбора – минимизация уклонения от налогов.

- Принцип равномерности. Это означает, что должно быть единство правил по отношению ко всем налогоплательщикам, т.е. должна быть едина мерка.

- Принцип адекватности налогообложения реальному финансовому состоянию субъекта.

- Принцип сглаживания налогообложения во времени. Это означает, что должна быть связь между налогообложением и изменением доходов бюджета в связи с экономическим циклом.

Возникает соблазн изменять налоговые ставки, иначе происходит рост доходов на стадии подъема и спад на стадии спада (извините за каламбурчик). Экономические агенты предпочитают стабильный уровень потребления и среду для инвестиций, следовательно изменение налоговых ставок искажает их деловую активность, следовательно, изменять их в связи с экономическим циклом не рекомендуется. Выход в том, что необходимо накапливать бюджетные излишки на стадии подъема, заимствовать их на стадии спада.8

- Налоговая система должна быть эластичной. Это означает, что она должна выполнять миссию контрциулического бюджетного стабилизатора. Необходимо обеспечить приток денежных средств в экономике, а для этого снижать налоговые ставки и увеличивать расходы бюджета. В свою очередь неконтролируемый рост цен и доходов снижает совокупный спрос, увеличивает налоговые ставки и снижает бюджетные расходы.

Волевые действия правительства не рекомендуются, поэтому в экономике должны действовать контрцикличные финансовые стабилизаторы, один из которых – налоговая эластичность.

- Кривая Лаффера

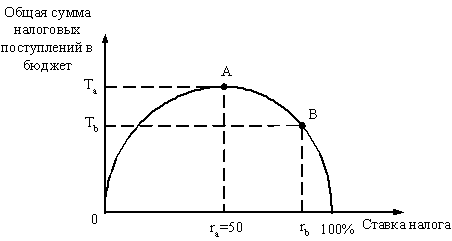

Кривая Лаффера — это графическое отображение зависимости между налоговыми поступлениями и динамикой налоговых ставок. Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума. Зависимость выведена американским экономистом Артуром Лаффером.

Суть «эффекта Лаффера» в следующем: если экономика находится справа от точки А, то уменьшение уровня налогообложения до оптимального (ra) в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном – к их увеличению, так как возрастут стимулы к трудовой и предпринимательской деятельности (выход из «теневой экономики»).9

- Объект налога – доход или имущество, с которого начисляется налог.

Рис.1 Кривая Лаффера

- Ставка налога – величина налоговых отчислений на единицу объекта налога. Различают твердые ставки (устанавливаются в абсолютном выражении на единицу отложения, независимо от размеров дохода); пропорциональные (в одинаковом процентном отношении к объекту налога без учета дифференциации его величины); прогрессивные (возрастание ставки по мере роста дохода); регрессивные (снижение ставки по мере роста дохода).

- Прямые налоги – платятся субъектами налога непосредственно и прямо пропорциональны платежеспособности (подоходный налог, налог на землю и т.д.). Косвенные налоги взимаются через надбавку к цене и являются налогами на потребителей (акцизы, НДС, таможенные пошлины).

- Чистые налоговые поступления в бюджет – разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.10

Заключение

Налоговая политика – совокупность осуществляемых государством мероприятий, направленных на обеспечение своевременной и полной уплаты налогов и сборов, в объёмах, позволяющих доставить ему необходимое финансирование.

Налоги как очень мощное орудие могут сыграть свою роль в стабилизации экономики и финансов только в случае целенаправленного и дозированного использования. Но для создания такой политики необходимо определить место налогов в механизме стабилизации. В настоящее время в России идет этап становления механизма налогового регулирования посредством реформирования налоговой системы.

В нашей стране система налогов имеет очень сложную структуру. В ней присутствуют различные налоги, отчисления, акцизы и сборы.

В данной работе была рассмотрена налоговая система, сущность налогов, ее виды, функции, так же кривая Лаффера.

Список литературы

«Налоговый кодекс Российской федерации». Части первая и вторая: официальный текст, действующая редакция. – М.: Издательство «Экзамен», 2004

Бурда Б. Краткий курс истории налогов/ Малое предприятие, 2006

Грязнова А.Г. и Думная Н.Н. Макроэкономика. Теория и российская практика: учебник – М.:КНОРУС,2006

Дуканич Л. В. Налоги и налообложение Серия «Учебники и учебные пособия». – Ростов на Дону: Феникс, 2007.

Миляков Н.В. Налоги и налогообложение. Учебник. 4-е изд.- М.: ИНФРА-М, 2004

Пансков В.Г. Налоги и налогообложение в РФ. Учебник для вузов. 6-е изд., доп. и перераб. – М.: МЦФЭР, 2004.

Симкина Л.Г. Экономическая теория. Учебник для вузов. 2-е изд. – СПб.: Питер Принт, 2006.

Черник Д.Г. Налоги и налогообложение: Учебник для вузов. – М.:ИНФРА-М, 2005.

Библиотека Центра креативных технологий. Раздел Макроэкономика. Электронный ресурс. Режим доступа: http://www.inventech.ru/lib/macro/macro-0045/

Налоговые доходы бюджета

ремя

1 «Налоговый кодекс Российской федерации». Части первая и вторая: официальный текст, действующая редакция. – М.: Издательство «Экзамен», 2004

2 Там же

3 Миляков Н.В. Налоги и налогообложение. Учебник. 4-е изд.- М.: ИНФРА-М, 2004

4 Симкина Л.Г. Экономическая теория. Учебник для вузов. 2-е изд. – СПб.: Питер Принт, 2006.

5 Дуканич Л. В. Налоги и налообложение Серия «Учебники и учебные пособия». – Ростов на Дону: Феникс, 2007.

6 Черник Д.Г. Налоги и налогообложение: Учебник для вузов. – М.:ИНФРА-М, 2005.

7 Грязнова А.Г. и Думная Н.Н. Макроэкономика. Теория и российская практика: учебник – М.:КНОРУС,2006

8 Пансков В.Г. Налоги и налогообложение в РФ. Учебник для вузов. 6-е изд., доп. и перераб. – М.: МЦФЭР, 2004.

9 Бурда Б. Краткий курс истории налогов/ Малое предприятие, 2006

10 Библиотека Центра креативных технологий. Раздел Макроэкономика. Электронный ресурс. Режим доступа: http://www.inventech.ru/lib/macro/macro-0045/

Изучение налогов и налоговой системы