Анализ финансовой и расчетной дисциплины (дать оценку дебиторской и кредиторской задолженности, рассчитать оборачиваемость задолженности)

Содержание

|

[0.1] Введение

[0.2] 1. Сущность дебиторской и кредиторской задолженности

[0.3] 1.1 Сущность дебиторской задолженности

[0.4] 1.2 Сущность кредиторской задолженности

[0.5] 1.3 Анализ дебиторской и кредиторской задолженности

[0.6] 2. Анализ финансовой и расчетной дисциплины (дать оценку дебиторской и кредиторской задолженности, рассчитать оборачиваемость задолженности).

[0.7] Заключение

[0.8] Список используемой литературы

|

Введение

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к «кровеносной системе», обеспечивающей жизнедеятельность предприятия1. Поэтому забота о финансах является отправным моментом и конечным результатом деятельности любого субъекта хозяйствования. В условиях рыночной экономики эти вопросы имеют первостепенное значение.

Об анализе финансового состояния как о самостоятельной области знаний впервые заговорили в 20 – 30-е годы XX в. Российские ученые А.К. Рощаховский, А.П. Рудановский, Н.А. Блатов, И.Р. Николаева разрабатывали теорию балансоведения и сформулировали основные постулаты финансового анализа2. Таким образом, финансовый анализ был выведен из общего экономического анализа в самостоятельную область знаний – науку «финансовый анализ», оказывающую значительное влияние на деятельность каждого хозяйствующего субъекта.

Таким образом, актуальность темы проявляется в том, что финансовое положение предприятия, показатели ликвидности, платежеспособности и в целом его успех непосредственно зависят от того, насколько быстро средства в расчетах превращаются в реальные деньги, и насколько эффективно производится управление долгами компании.

Целью данной курсовой работы является комплексное исследование теоретических и организационно-методических положений анализа дебиторской и кредиторской задолженности, которые обеспечивают решение важных задач, имеющих существенное значение для управления финансово-хозяйственной деятельностью коммерческой организации.

Исходя из цели исследования, в работе поставлены следующие задачи:

- теоретическое изучение анализа дебиторской и кредиторской задолженностью;

- определение цели и задач анализа дебиторской и кредиторской задолженности, изучение информационных и организационных основ дебиторской и кредиторской задолженности;

- раскрытие аналитических подходов к обоснованию оптимальной величины дебиторской и кредиторской задолженности;

- применение методики анализа дебиторской и кредиторской задолженности предприятия.

1. Сущность дебиторской и кредиторской задолженности

1.1 Сущность дебиторской задолженности

В современных условиях правила диктуют покупатели и заказчики, которым выгодно сначала получить товар или принять работу, а только потом расплатиться. Для того чтобы удержать свои позиции на рынке, поставщики и подрядчики следуют желаниям клиентов и все чаще используют коммерческое кредитование, предоставляют отсрочки платежей и. т.д. Если факт поставки не совпадает по времени с получением за них денежных средств, у поставщика возникает дебиторская задолженность. Дебиторская задолженность составляет значительную часть оборотных средств предприятия. Дебиторская задолженность в процессе выполнения обязательств - естественный, объективный процесс хозяйственной деятельности предприятий. Она возникает при следующих обстоятельствах:

- Коммерческое кредитование поставщиком покупателя, т.е. при отсрочке платежа;

- Несвоевременная оплата, т.е. при просрочке платежа;

- Недостачи, растраты, хищения;

- Поставки недоброкачественной или некомплектной продукции;

- Другие случаи.

Дебиторская задолженность в настоящее время стала наиболее ликвидным активом предприятия. Отсюда и необходимость серьезного внимания к ней, к анализу ее, к управлению ею. Дебиторская задолженность - это требования предприятия по отношению к другим предприятиям, организациям и клиентам на получение денег, поставку товаров или оказание услуг, выполнение работ. Дебиторская задолженность - это средства, временно отвлеченные из оборота предприятия. Дебиторская задолженность - это средства, которые должны предприятию его контрагенты - продавцы и покупатели. Дебиторской задолженностью называются средства, причитающиеся предприятию, но еще не полученные им, или обязательства клиентов (дебиторов) перед предприятием по выплате денег за предоставление товаров или услуг.

Дебиторы - это юридические и физические лица, которые имеют задолженность перед данным предприятием. Наиболее полным определением является следующее: Дебиторская задолженность - это: - Один из видов оборотных активов предприятия; - Неполученная часть его выручки от продаж; - Отдельный вид обязательств, возникающий из договора, а также вследствие причинения вреда и иных оснований В соответствии с бухгалтерской отчетностью в составе дебиторской задолженности учитывается следующее:

- задолженность покупателей и заказчиков;

- векселя к получению;

- задолженность дочерних и зависимых обществ;

- задолженность учредителей по взносам в уставный капитал;

- авансы выданные;

- прочие дебиторы.

У большинства предприятий в общей сумме дебиторской задолженности наибольший удельный вес занимают расчеты за товары, работы и услуги, т.е. счета к получению. В бухгалтерском балансе дебиторская задолженность делится по срокам ее образования на две группы:

- дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты, т.е. краткосрочная дебиторская задолженность;

- дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты, т.е. долгосрочная задолженность.

Дебиторская задолженность является фактором, который определяет следующее:

- размер и структуру оборотных активов предприятия;

- размер и структуру выручки от продаж;

- длительность финансового цикла предприятия

- оборачиваемость оборотных активов и активов в целом;

- ликвидность и платежеспособность предприятия;

- источники денежных средств предприятия.

Значительные размеры дебиторской задолженности замедляют ее оборачиваемость, и также оборачиваемость оборотных активов и активов в целом, увеличивают длительность финансового цикла предприятия. К тому же увеличенная дебиторская задолженность требует дополнительных источников денежных средств. В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам

1. Срочная. В пределах срока, установленного договором Возникает в результате применения форм безналичных расчетов (инкассо) или как результат отсрочки платежа.

2. Просроченная - сомнительная. Более срока, установленного договором Часть задолженности может оказаться безнадежной до истечения срока исковой давности.

3. Безнадежная - истек срок исковой давности Более 3 лет с момента окончания срока исполнения

Возникает из законной просроченной дебиторской задолженности;

Списывается на убытки с уменьшением налогооблагаемой базы;

Отражается на забалансовом счете.

4. Находящаяся на забалансовом счете. В течение 5 лет с момента списания. Цель - контроль за возможностью ее получения.

Срочная дебиторская задолженность, т.е. та, по которой не наступил срок оплаты, образуется в том случае, когда применяется традиционная форма расчетов-инкассо, или оплата поручением после получения товара, а не предварительная оплата. Просроченная (сомнительная) задолженность образуется после истечения срока, установленного договором. Величина резерва определяется по каждому сомнительному долгу исходя из финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Сумма резервов сомнительных долгов, созданных в предыдущем году, не использованная в течение отчетного года, списывается с дебета счета 82 «Оценочные резервы» (соответствующего субсчета) в кредит счета 80 «Прибыли и убытки». Просроченная задолженность требует особого внимания предприятия, так как именно из нее возникает безнадежная задолженность. Для списания дебиторской задолженности, по которой истек срок исковой давности (3 года), необходимо следующее:

- инвентаризация просроченной задолженности на счетах бухгалтерского учета;

- принятие мер по розыску и взысканию задолженности;

- письменное обоснование главного бухгалтера о необходимости списания дебиторской задолженности;

- приказ или распоряжение руководителя предприятия о списании задолженности на финансовый результат;

- запись в бухгалтерском учете;

- отражение на отдельном забалансовом счете списанной задолженности в течение пяти лет с момента списания с целью возможного ее получения. Величина дебиторской задолженности определяется многими факторами. Их можно разделить на внешние и внутренние.

Внешние факторы:

- состояние экономики в стране (спад производства увеличивает размеры дебиторской задолженности);

- состояние расчетов в стране (кризис неплатежей приводит к росту дебиторской задолженности);

- эффективность денежно-кредитной политики Центрального банка РФ (ограничение эмиссии вызывает «денежный голод» и затрудняет расчеты);

- уровень инфляции (при высокой инфляции не торопятся расстаться с долгами, чем позже срок уплаты долга, тем меньше его сумма);

- сезонность выпуска продукции (если это сезонная продукция, то дебиторская задолженность возрастает);

- емкость рынка и степень его насыщенности (если рынок мал и насыщен данным видом продукции, то возникают трудности с реализацией продукции).

Внутренние факторы:

- кредитная политика предприятия (неправильное установление сроков и условий предоставления кредитов, непредставление скидки при досрочной оплате счетов, неверно установленные критерии кредитоспособности, ошибки в определении платежеспособности клиентов, неучтенные риски могут привести к резкому росту дебиторской задолженности);

- виды расчетов, используемых предприятиями (использование видов расчетов, гарантирующих платеж, сокращает размеры дебиторской задолженности);

- состояние контроля за дебиторской задолженностью;

- профессионализм финансового менеджера, занимающегося управлением дебиторской задолженностью предприятия;

- другие факторы.

Внешние факторы не зависят от деятельности предприятия, и ограничить их влияние на предприятие практически невозможно.

Внутренние факторы зависят от самого предприятия, от того, насколько финансовый менеджер владеет искусством управления дебиторской задолженностью.

Формой дебиторской задолженности в основном является кредит, предоставляемый по открытому счету. В этом случае единственным доказательством того, что покупатель должен поставщику деньги за полученные им товары или услуги, является запись в бухгалтерских книгах и счет, подписанный покупателем. Чтобы обезопасить себя от риска неоплаты счетов, поставщик может потребовать оформления сделки предоставления коммерческого кредита путем выписки векселя - обычного или переводного (акцептованного), либо выставления покупателем аккредитива.

Необходимость правильного управления уровнем дебиторской задолженности определяется не только стремлением к максимизации денежных потоков предприятия, но и желанием снизить издержки фирмы, возникающие из-за того, что любое увеличение дебиторской задолженности должно быть профинансировано каким-либо способом: за счет роста внешних заимствований (средств кредиторов или ссуд банков) или за счет собственной прибыли.

1.2 Сущность кредиторской задолженности

Как правовая категория кредиторская задолженность - особая часть имущества предприятия, являющаяся предметом обязательственных правоотношений между организацией и ее кредиторами. Экономическая составляющая включает в себя часть имущества предприятия (как правило, денежные средства) и товарно-материальные ценности.

Организация владеет и пользуется кредиторской задолженностью, однако она обязана вернуть или выплатить данную часть имущества кредиторам, которые имеют право требования на нее.

Таким образом, кредиторская задолженность имеет двойственную юридическую природу: как часть имущества она принадлежит предприятию на праве владения или даже на праве собственности относительно полученных заимообразно денег или вещей; как объект обязательственных правоотношений она представляет собой долги предприятия перед кредиторами, то есть лицами, управомоченными на истребование или взыскание от организации указанной части имущества.

В упрощенном варианте кредиторская задолженность - это то, что данное предприятие должно другим лицам.

С учетом отмеченных признаков, кредиторскую задолженность можно определить как часть имущества предприятия, являющуюся предметом возникших из различных правовых оснований долговых обязательств организации-дебитора перед правомочными лицами - кредиторами, подлежащую бухгалтерскому учету и отражению в балансе в качестве долгов организации - балансодержателя.

В тех случаях, когда организация-дебитор не принимает никаких мер по добровольному возврату долгов, у кредиторов остается возможность принудительного взыскания, которое в зависимости от характера кредиторской задолженности осуществляется в судебном или внесудебном порядке. Понятием кредиторской задолженности охватываются долговые обязательства организации - дебитора, имеющие различное происхождение.

Поскольку кредиторская задолженность служит одним из источников средств, находящихся в распоряжении предприятия, она показывается в пассиве баланса. Учет кредиторской задолженности ведется по каждому кредитору отдельно, а в обобщающих показателях отражают общую сумму кредиторской задолженности и дают ее, разбивая на группы.

Привлечение заемных средств в оборот предприятия - явление, содействующее временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются.

В противном случае может возникнуть просроченная кредиторская задолженность, что приводит к выплате штрафов и ухудшению финансового состояния. Поэтому в процессе управления необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования.

Кредиторская задолженность является по существу бесплатным кредитом и относится к числу привлеченных предприятием в хозяйственный оборот средств. В отличие от устойчивых пассивов, кредиторская задолженность является не планируемым источником формирования оборотных средств. Кредиторская задолженность относится к краткосрочным обязательствам предприятия.

Часть кредиторской задолженности закономерна, так как возникает в связи с особенностями расчетов. Однако в большинстве случаев кредиторская задолженность возникает в результате нарушения расчетно-платежной дисциплины и является следствием несоблюдения предприятием сроков оплаты продукции и расчетных документов.

Кредиторская задолженность характеризует наиболее краткосрочный вид используемых предприятием заемных средств, формируемых за счет внутренних источников.

Начисления средств по различным видам этих счетов производится предприятием ежедневно, а погашение обязательств по этой кредиторской задолженности - в определенные сроки в диапазоне одного месяца. Так как с момента начисления средства, входящие в состав кредиторской задолженности, уже не являются собственностью предприятия, а лишь используются ими до наступления срока погашения обязательств, по своему экономическому содержанию они являются разновидностью заемного капитала.

Кредиторская задолженность, как форма заёмного капитала, характеризуется следующими основными особенностями:

1. Это бесплатный источник используемых заёмных средств. Как бесплатный источник формирования капитала она обеспечивает снижение не только заемной его части, но и всей стоимости капитала предприятия.

2. Размер оказывает влияние на продолжительность финансового цикла предприятия. Он влияет в определенной степени на необходимый объем средств для финансирования оборотных активов. Чем выше относительный размер кредиторской задолженности, тем меньший объем средств предприятию необходимо привлекать для текущего финансирования своей хозяйственной деятельности.

3. Сумма кредиторской задолженности находится в прямой зависимости от объема хозяйственной деятельности предприятия, в первую очередь - от объема производства и реализации продукции. С ростом объема производства и реализации продукции возрастают расходы предприятия, начисляемые в составе кредиторской задолженности, а соответственно увеличивается ее общая сумма, и наоборот.

Прогнозируемый размер по большинству видов носит лишь оценочный характер. Это связано с тем, что размеры многих начислений, входящих в состав кредиторской задолженности, не поддаются точному количественному расчету в связи с неопределенностью многих параметров предстоящей хозяйственной деятельности. Размер по отдельным ее видам и по предприятию в целом зависит от периодичности выплат начисленных средств. Периодичность этих выплат регулируется государственными нормативно - правовыми актами, условиями контрактов с хозяйственными партнерами и лишь незначительная их часть - внутренними нормативами предприятия. Эта высокая степень зависимости периодичности выплат по отдельным счетам, входящим в состав кредиторской задолженности, от внешних факторов определяет низкий уровень регулируемости этого источника заемных средств в процессе финансового менеджмента.

На величину кредиторской задолженности предприятия влияют общий объем покупок и доля в нем приобретения на условиях последующей оплаты, условия договоров с контрагентами; условия расчетов с поставщиками и подрядчиками, степень насыщенности рынка данной продукцией; политика погашения кредиторской задолженности, качество анализа кредиторской задолженности и последовательность в использовании его результатов, принятая на предприятии система расчетов.

При увеличении безналичных расчетов оборачиваемость и качество кредиторской задолженности увеличивается, а размер уменьшается, следовательно, платежеспособность и устойчивость предприятия повышается. Кредиторская задолженность может быть прекращена исполнением обязательств (в том числе зачётом), а также списана как невостребованная.

1.3 Анализ дебиторской и кредиторской задолженности

Основными источниками информации для анализа дебиторской и кредиторской задолженности служат бухгалтерский баланс, приложение к балансу «Отчет о финансовых результатах и их использовании» (Форма №2), приложение к бухгалтерскому балансу «Форма №5» (включающая разделы о движении заемных средств и данные о дебиторской и кредиторской задолженности), оборотные ведомости, карточки аналитического учета, данные инвентаризации, первичные документы, журналы-ордера и ведомости синтетического учета, в которых отражается движение соответствующих платежей, расчетные ведомости по начислению заработной платы работникам, действующие нормативные документы, определяющие ставки и льготы при производстве расчетов по направлениям платежей, другие отчетные формы.

Уровень дебиторской задолженности определяется многими факторами:

- видом продукции, за которую ведутся расчеты;

- емкостью рынка;

- степенью насыщенности рынка данным видом продукции;

- применяемыми формами безналичных расчетов за эту продукцию.

При анализе следует установить динамику дебиторской задолженности, то есть изменение ее размера за анализируемый период; рассмотреть ее состав, то есть за какими конкретно предприятиями и лицами она числится и в каких суммах; выяснить сроки возникновения задолженности.

Особое внимание следует уделить выявлению неоправданной, а также просроченной дебиторской задолженности.

К неоправданной задолженности относятся:

- задолженность дебиторов по недостачам, растратам и хищениям;

- задолженность отдела капитального строительства данного предприятия, образовавшаяся в результате нарушений финансово-сметной дисциплины;

- товары отгруженные, не оплаченные в срок покупателями.

Дебиторская задолженность, по которой истек срок исковой давности, составляющий три года, списывается на финансовые результаты организации как убыток3.

По данным аналитического учета следует подробно рассмотреть прочую дебиторскую задолженность. Она состоит из различных статей расчетов товарного и нетоварного характера. В частности, она включает:

- расчеты с покупателями и заказчиками по плановым платежам и прочим расчетам;

- задолженность за подотчетными лицами по выданным им денежным средствам на служебные командировки, административно-хозяйственные расходы;

- задолженность квартиросъемщиков по квартирной плате и коммунальным услугам и др.

Анализ дебиторской задолженности можно осуществлять либо сплошным, либо выборочным методом. Это зависит от размеров задолженности, от количества расчетных документов и от количества самих дебиторов.

Существует ряд показателей, как абсолютных, так и относительных, характеризующих дебиторскую задолженность. Прежде всего, здесь используется абсолютный показатель просроченной дебиторской задолженности, приводимый в приложении к балансу. Просроченной принято считать такую задолженность, по которой истек трехмесячный срок с момента наступления даты ее погашения.

Важным показателем является оборачиваемость дебиторской задолженности, определяемая последующей формуле: выручка от реализации продукции, работ, услуг при последующей оплате (за вычетом налога на добавленную стоимость и акцизов) делить на среднюю величину дебиторской задолженности. Оборачиваемость дебиторской задолженности показывает количество оборотов, совершаемых этими средствами за отчетный период (как правило, за год).

Следующим показателем является период ее погашения. Период погашения дебиторской задолженности = число дней в период (в году — 360) делить на оборачиваемость дебиторской задолженности (количество оборотов за данный период). Необходимо принять во внимание, что чем больше период просрочки дебиторской задолженности, тем выше риск ее непогашения. Тенденция к увеличению этого показателя свидетельствует о снижении ликвидности4.

При анализе кредиторской задолженности следует выявить неоправданную кредиторскую задолженность. К ней относятся:

- просроченная задолженность поставщикам по не оплаченным в срок расчетным документам;

- задолженность поставщикам по неотфактурованным поставкам.

Такая задолженность возникает, если предприятие получает от поставщиков материалы, а расчетные документы за них еще не поступили ни в данную организацию, ни в банк, обслуживающий ее.

Следует установить динамику кредиторской задолженности, рассмотреть ее состав по данным аналитического учета организации, а также выяснить сроки ее возникновения. Невостребованная кредиторская задолженность, по которой истекли сроки исковой давности, составляющие три года, присоединяется к прибыли данной организации.

По данным аналитического учета следует подробно рассмотреть прочую кредиторскую задолженность. Так же, как и прочая дебиторская задолженность, она состоит из различных статей расчетов как товарного, так и нетоварного характера. Прочая кредиторская задолженность включает невостребованные депонентские суммы, задолженность по претензиям и др.

При анализе прочей кредиторской задолженности следует рассмотреть ее состав, сроки ее образования, причины возникновения задолженности.

Для того чтобы иметь более точные сведения о платежеспособности анализируемого предприятия, необходимо составление платежных календарей, в которых сопоставляются в разрезе их сроков предстоящие платежи и поступления денежных средств.

Показателями, характеризующими кредиторскую задолженность, являются следующие. Это абсолютный показатель просроченной кредиторской задолженности, который отражается в приложении к балансу (ф.5). Он показывает величину задолженности, по которой истек трехмесячный срок после даты ее погашения.

Относительным показателем является коэффициент оборачиваемости кредиторской задолженности, который отражает количество оборотов этой задолженности в течение определенного периода.

Другим относительным показателем является период погашения кредиторской задолженности, иначе - продолжительность ее оборота в днях. Он определяется по следующей формуле:

Число дней в данном периоде (в году — 360) делить на оборачиваемость кредиторской задолженности(количество оборотов за данный период).

Если предыдущий показатель выражается отвлеченным числом (количеством оборотов) то последний показатель измеряется в днях. Оба они характеризуют оборачиваемость кредиторской задолженности.

Таким образом, анализ дебиторской и кредиторской задолженности имеет важное значение для характеристики устойчивости финансового состояния предприятия.

Соотношение дебиторской и кредиторской задолженностей является одной из характеристик финансовой устойчивости организации и эффективности финансового менеджмента. Дебиторская и кредиторская задолженности определяются в основном условиями расчетов организации с покупателями и поставщиками.

Необоснованный рост кредиторской задолженности является негативным фактором для организации. Поэтому необходим механизм реструктуризации кредиторской задолженности5.

Реструктуризация кредиторской задолженности предполагает предоставление организации отсрочек и рассрочек по уплате долгов и может осуществляться на основе соглашений с кредиторами или решения арбитражного суда о признании организации банкротом.

В особом порядке осуществляется реструктуризация долгов организации перед бюджетами всех уровней и государственными внебюджетными фондами.

Мероприятия, проводимые в рамках реструктуризации кредиторской задолженности, влияют на структуру капитала организации. Эти изменения повышают финансовую устойчивость и текущую платежеспособность организации за счет увеличения доли собственного капитала в общей сумме финансовых ресурсов организации. При этом в структуре собственного капитала организации изменяется в первую очередь величина его уставного капитала.

Дебиторская и кредиторская задолженность являются естественными составляющими бухгалтерского баланса организации. Они возникают в результате несовпадения даты появления обязательств с датой платежей по ним. На финансовое состояние организации оказывают влияние как размеры балансовых остатков дебиторской и кредиторской задолженности, так и период оборачиваемости каждой из них. Если дебиторская задолженность больше кредиторской, это является возможным фактором обеспечения высокого уровня коэффициента общей ликвидности. Одновременно это может свидетельствовать о более быстрой оборачиваемости кредиторской задолженности по сравнению с оборачиваемостью дебиторской задолженности.

Управление движением кредиторской задолженности – это установление таких договорных взаимоотношений с поставщиками, которые ставят сроки и размеры платежей организации последним в зависимость от поступления денежных средств от покупателей. Создание уровней контрагентов позволит существенно сэкономить средства предприятия. Можно порекомендовать следующие уровни контрагентов, которые представлены на рисунке 1

Рис. 1. Очередность платежей предприятия в режиме экономии

Дебиторская и кредиторская задолженность участвуют в расчете чистых активов организации и целого ряда показателей финансового анализа. Дебиторская задолженность является одной из разновидностей активов организации, который может быть реализован, передан, обменен на имущество, продукцию, результаты выполнения работ или оказания услуг. В зависимости от размера дебиторской задолженности, наиболее вероятных сроков ее погашения, а также от того, какова вероятность непогашения задолженности, можно сделать вывод о состоянии оборотных средств организации и тенденциях ее развития.

2. Анализ финансовой и расчетной дисциплины (дать оценку дебиторской и кредиторской задолженности, рассчитать оборачиваемость задолженности).

В обобщенном виде изменения сумм дебиторской и кредиторской задолженности за отчетный период характеризуются данными баланса.

Методика анализа дебиторской задолженности включает в себя горизонтальный и вертикальный анализ. Он также предполагает оценку состава и движения дебиторской задолженности на основе составления аналитических таблиц и расчета показателей оборачиваемости дебиторской задолженности. На основании данных бухгалтерского баланса проанализируем изменения в динамике и структуре дебиторской задолженности (таблица 1).

Таблица 1

Анализ состава дебиторской задолженностиза 2012 – 2014 гг.

|

Наименование

показателя

|

2012 год

|

2013 год

|

2014 год

|

Темп роста, %

|

Отклонение,

тыс. руб.

|

|

|

сумма, тыс. руб.

|

уд.

вес, %

|

сумма, тыс. руб.

|

уд.

вес, %

|

сумма, тыс. руб.

|

уд.

вес, %

|

2014г

к 2012 г

|

2014г

к 2013 г

|

2014г

к 2012 г

|

2014г

к 2013 г

|

|

Дебиторская

задолженность, всего

|

28316

|

100,0

|

16723

|

100,0

|

19287

|

100,0

|

0

|

0

|

-9029

|

+2564

|

|

Краткосрочная

|

28316

|

100,0

|

16723

|

100,0

|

19287

|

100,0

|

0

|

0

|

-9029

|

+2564

|

|

в том числе просроченная

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Долгосрочная

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

в том числе просроченная

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

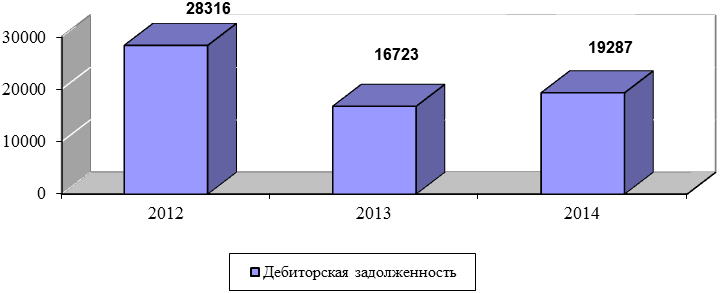

Данные таблицы 1 показывают, что в 2013 году произошло значительное уменьшение дебиторской задолженности по сравнению с 2012 годом. А в 2014 году сумма дебиторской задолженности возросла в 1,2раза (19287 тыс. руб./16723 тыс. руб.).

Наличие ее характеризует отвлечение оборотных средств из производственно-хозяйственного оборота. Положительным моментом является отсутствие долгосрочной дебиторской задолженности в деятельности предприятия.

Доля краткосрочной дебиторской задолженности за 2012-2014 годы осталась без изменения.

Рис.1. Динамика дебиторской задолженности за 2012 – 2014 годы

Анализ структуры дебиторской задолженности представлен в таблице 2.

Таблица 2

Анализ структуры дебиторской задолженностиза 2012 – 2014 гг.

|

Наименование

показателя

|

2012 год

|

2013 год

|

2014 год

|

Темп роста, %

|

Отклонение,

тыс. руб.

|

|

|

сумма, тыс. руб.

|

уд.вес, %

|

сумма, тыс. руб.

|

уд.вес, %

|

сумма, тыс. руб.

|

уд.вес, %

|

2014г

к 2012 г

|

2014г

к 2013 г

|

2014г

к 2012 г

|

2014г

к 2013 г

|

|

Дебиторская

задолженность, всего

|

28316

|

100,0

|

16723

|

100,0

|

19287

|

100,0

|

0

|

0

|

-9029

|

+2564

|

|

в том числе покупатели и заказчики

|

18939

|

66,88

|

8918

|

53,33

|

12407

|

64,33

|

-2,55

|

+11,0

|

-6532

|

+3489

|

|

прочие дебиторы

|

9377

|

33,12

|

7805

|

46,67

|

6880

|

35,67

|

+2,55

|

-11,0

|

-2497

|

-925

|

Из данных таблицы 2 следует, что величина дебиторской задолженности покупателей и заказчиков в 2014 году составила 12407 тыс. рублей, что на 3489 тыс. рублей больше, чем в 2013 году (8918 тыс. рублей) и на 6532 тыс. руб. меньше, чем в 2012 году (18939 тыс. руб.).

Общая сумма дебиторской задолженности в 2014 году составила 19287тыс. рублей, что на 2564 тыс. рублей больше, чем в 2013 году и на 9029 тыс. руб. меньше, чем в 2012 году. Увеличение дебиторской задолженности в 2014 году связано с ростом задолженности покупателям и заказчикам.

В составе дебиторской задолженности основную долю в 2012-2014 годах занимает задолженность по покупателям и заказчикам. В 2012 году 66,88%, в 2013 году 53,33%, в 2014 году 77,0%.

Анализ состава и структуры кредиторской задолженности представлен в таблице 3.

Таблица 3

Анализ динамики и структуры кредиторской задолженности

за 2012 – 2014 гг.

|

Наименование

показателя

|

2012 год

|

2013 год

|

2014 год

|

Темп роста, %

|

Отклонение,

тыс. руб.

|

|

|

сумма, тыс. руб.

|

уд.вес, %

|

сумма, тыс. руб.

|

уд.вес, %

|

сумма, тыс. руб.

|

сумма, тыс. руб.

|

2014г

к 2012 г

|

2014г

к 2013 г

|

2014г

к 2012 г

|

2014г

к 2013 г

|

|

Кредиторская

задолженность всего

|

57591

|

100

|

30232

|

100

|

37991

|

100

|

-

|

-

|

-19600

|

+7759

|

|

в том числе поставщики и

подрядчики

|

12796

|

22,22

|

643

|

2,13

|

9250

|

24,35

|

+2,13

|

+22,22

|

-3546

|

+8607

|

|

задолженность

перед

персоналом

организации

|

10807

|

18,77

|

6952

|

23,0

|

8206

|

21,60

|

+2,83

|

-1,40

|

-2601

|

+1254

|

|

задолженность

перед

внебюджетными

фондами

|

1844

|

3,20

|

1935

|

6,40

|

12743

|

33,54

|

+30,34

|

+27,14

|

+10899

|

+10808

|

|

задолженность

по налогам и сборам

|

16987

|

29,50

|

16729

|

55,34

|

4347

|

11,44

|

-18,06

|

-43,90

|

-12640

|

-12382

|

|

прочие

кредиторы

|

15157

|

26,31

|

3973

|

13,13

|

3445

|

9,07

|

-17,24

|

-4,06

|

-11712

|

-528

|

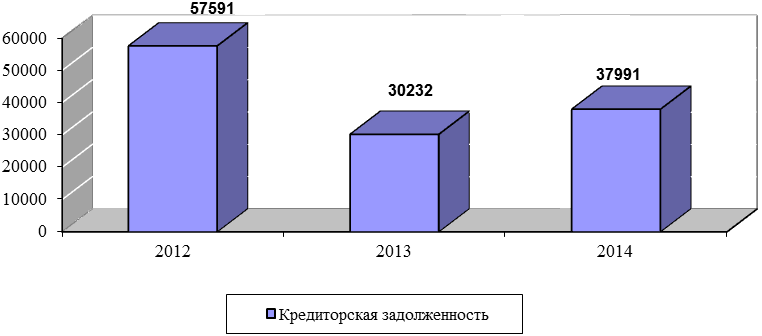

Кредиторская задолженность за 2013-2014 годы увеличилась, что является негативным моментом и свидетельствует о нестабильности финансового положения.

Рис. 2. Динамика кредиторской задолженности за 2012 – 2014гг

Анализируя изменения в ее составе и структуре, приведенные в таблице 3, можно отметить, что произошли существенные измене�ния в следующих статьях:

- задолженность поставщикам и подрядчикам увеличилась за 2013-2014 годы на 8607 тыс. руб. при удельном весе в итоге на 22,22%;

- задолженность по оплате труда увеличилась на 1254 тыс. рублей при удельном весе в итоге на конец года 21,60%;

- задолженность перед бюджетом по налогам и сборам уменьшилась на 12382 тыс. рублей при удельном весе в итоге на конец года 11,44%;

- задолженность перед внебюджетными фондами увеличилась на 10808 тыс. рублей при удельном весе в итоге на конец года 33,54%;

- задолженность прочих кредиторов уменьшилась к концу отчетного периода на 524 тыс. рублей при удельном весе в итоге на конец года 9,07%.

Негативным является рост задолженности поставщикам и подрядчикам, что связано с взаимными неплатежами. Предприятию необходимо, рассчитаться с долгами перед поставщиками и подрядчиками, так как отсрочки по этим платежам, обычно влекут за собой выплату неустоек.

Важным показателем в анализе является оборачиваемость дебиторской и кредиторской задолженности и их соотношение. Анализ оборачиваемости дебиторской и кредиторской задолженности представлен в таблице 4.

Таблица 4

Анализ оборачиваемости дебиторской и кредиторской задолженности

за 2013 – 2014 гг.

|

Показатели

|

2013 год

|

2014 год

|

Отклонения (+,-)

|

|

|

|

|

|

|

Коэффициент оборачиваемости дебиторской задолженности

|

15,66

|

23,70

|

+8,04

|

|

Средний срок оборота дебиторской задолженности, в днях

|

23,31

|

15,40

|

-7,91

|

|

Коэффициент оборачиваемости кредиторской задолженности

|

9,03

|

12,51

|

+3,48

|

|

Средний срок оборачиваемости кредиторской задолженности, в днях

|

40,42

|

35,25

|

-5,17

|

Коэффициент оборачиваемости дебиторской задолженности за 2013-2014 годы имеет тенденцию к росту с 15,66 в 2013 году до 23,70 в 2014 году.Чем выше коэффициент оборачиваемости дебиторской задолженности, тем быстрее организация рассчитывается со своими покупателями.

Коэффициент оборачиваемости кредиторской задолженности за 2013-2014 годы имеет тенденцию к росту с 9,03 в 2013 году до 12,51 в 2014 году.Чем выше коэффициент оборачиваемости кредиторской задолженности, тем быстрее рассчитывается со своими поставщиками.

Оборачиваемость дебиторской задолженности оценивают совместно с оборачиваемостью кредиторской задолженности. Неблагоприятным для является то, что коэффициент оборачиваемости дебиторской задолженности в 2013-2014 годах больше коэффициента оборачиваемости кредиторской задолженности.В 2014 году возросла скорость дебиторской задолженности на 8,04 оборота. Наблюдается снижение периода оборота дебиторской задолженности — с 23 до 15 дней. Таким образом, в течение рассматриваемых двух лет у организации наблюдается существенное улучшение ситуации с оплатой оказанных услуг. Снижение показателя в 2013-2014 годах с 23 до 15 – благоприятная тенденция. Это свидетельствует о своевременном погашении задолженности.

В 2013-2014годах увеличилась оборачиваемость, кредиторской задолженности с 9,02 до 12,51 оборота, средний срок погашения снизился с 40 до 35 дней. Это демонстрирует снижение скорости оплаты задолженности предприятия.

Оценка состояния дебиторской и кредиторской задолженностей позволяет сделать следующий вывод о том, что период погашения кредиторской задолженности на 20 дней больше, чем дебиторской задолженности, что объясняется превышением суммы кредиторской задолженности над дебиторской в 1,9 раза. Причина этого – более низкая скорость обращения кредиторской задолженности по сравнению с дебиторской. Такая ситуация может рассматриваться положительно, так как обеспечивает дополнительный приток денежных средств, но только в случае, если невелика доля просроченных платежей.

Сравнительный анализ дебиторской и кредиторской задолженности представлен в таблице5 и на рисунке 3.

Таблица 5

Сравнительный анализ дебиторской и кредиторской задолженности

а 2012 – 2014 гг.

|

Показатели

|

2012

год

|

2013

год

|

2014

год

|

Отклонения

+(-)

|

|

|

|

|

|

2014 г

к 2012 г

|

2014г

к 2013г

|

|

Дебиторская задолженность

|

28316

|

16723

|

19287

|

-9029

|

+2564

|

|

Кредиторская задолженность

|

57591

|

30232

|

37991

|

-19600

|

+7759

|

Данные таблицы 5 и рисунка 3 показывают, что в 2014 году сумма дебиторской меньше сумме кредиторской задолженности в сумме 18704 тыс. руб. Если это соотношение равно 0,9, то это означает снижение платежеспособности предприятия.

Рис. 3. Сравнительный анализ дебиторской и кредиторской задолженности за 2012 – 2014 гг.

На основании проведенного анализа можно сделать вывод, что для улучшения финансового состояния необходимо следить за соотношением дебиторской и кредиторской задолженности, так как значительное превышение кредиторской задолженности создает угрозу финансовой устойчивости и делает необходимым привлечение дополнительных средств финансирования.

По результатам анализа кредиторской и дебиторской задолженности предприятия можно сделать вывод, что в целом ситуация в сфере осуществления платежно-расчетных отношений предприятия с его дебиторами и кредиторами не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста и кредиторской, и дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений.

Заключение

По результатам анализа состава, структуры и динамики кредиторской и дебиторской задолженности предприятия можно сделать вывод, что в целом ситуация в сфере осуществления платежно-расчетных отношений предприятия с его дебиторами и кредиторами не представляет существенной угрозы стабильности финансового состояния предприятия. Тем не менее, динамика роста и кредиторской, и дебиторской задолженности свидетельствует о необходимости пристального внимания руководства к организации платежно-расчетных отношений.

Чтобы избежать проблем при проведении аудиторской проверки, предприятие должно иметь полную документацию, подтверждающую правильность отражения по соответствующим статьям баланса остатков задолженности, обосновывающую причины образования задолженности, реальность ее получения (акты сверки расчетов или гарантийные письма, в которых должники признают задолженность). Очень важно следить за сроками задолженности по каждому дебитору и кредитору в отдельности и своевременное принятие мер для погашения или взыскания задолженности, чтобы не пропустить срока исковой давности в случае необходимости взыскания задолженности в судебном порядке, а также чтобы иск не подали на рассматриваемое предприятие. Несмотря на то, что ситуация на рассматриваемом предприятии достаточно благополучна с точки зрения того, что доля просроченной дебиторской и кредиторской задолженности незначительна, тем не менее, рост объемов и дебиторской, и кредиторской задолженности определяет необходимость повышенного внимания ко всему, что с ней связано.

Динамика и состав дебиторской задолженности свидетельствует о том, что поставщики предприятия, получая вовремя его продукцию, задерживают ее оплату, причем объем просроченной дебиторской задолженности в общем объеме дебиторской задолженности на начало года позволяет сделать вывод о том, что предприятие в значительной мере кредитует деятельность своих контрагентов. Это создает препятствия для погашения его собственных обязательств.

Важно не допустить дальнейшего роста доли дебиторской задолженности в общем объеме оборотных активов предприятия - это может повлечь за собой снижение всех финансовых показателей, замедление оборота ресурсов, простои вследствие не внутренних проблем, а внешних, снижение возможности оплачивать свои обязательства перед кредиторами.

Увеличение доли кредиторской задолженности в краткосрочных пассивах говорит о снижении источников формирования оборотных активов, а также о снижении текущей ликвидности предприятия. Известно, что текущая ликвидность есть отношение всех оборотных средств (кроме расходов будущих периодов) к сумме срочных обязательств (кредиторская задолженность плюс краткосрочные кредиты). Дальнейшее увеличение доли кредиторской задолженности будет уменьшать текущую ликвидность предприятия.

Список используемой литературы

- Баканов М.И., Шеремет А.Д. «Теория экономического анализа». Учебник. - 4-е изд., доп. и перераб. - М: Финансы и статистика, 2009, 423 с.

- Васильева Л.С. Финансовый анализ: учебник. – М.: КНОРУС, 2007. – 816 с.

- Гиляровская Л.Т. «Экономический анализ». Учебник для вузов. - 2-е изд., доп. - М.: ЮНИТИ-ДАНА, 2008, 284 с.

- Джалаев Т.К. Анализ дебиторской и кредиторской задолженности предприятия // Экономический анализ: теория и практика. - 2006. - №7

- Донцова Л.В., Никифорова Н.А. «Анализ финансовой отчетности». Учебное пособие. - 2-е изд. - М: Издательство «Дело и Сервис», 2008. 186 с.

- Дроздов В.В., Дроздова Н.В. Экономический анализ: Практикум. – Спб.: Питер, 2006. – 240 с.

- Ковалев В.В. Финансовый анализ: Методы и процедуры. - М.: Финансы и статистика, 2006, 372 с.

- Крейнина М.Н Управление движением дебиторской и кредиторской задолженности предприятия. // Финансовый менеджмент. 2009. - №3

- Мальцев А.С. Оптимизационные методы управления ликвидностью компании // Финансовый менеджмент. - 2006. - №3.

- Мельник М.В., Бердников В.В. Финансовый анализ: система показателей и методика проведения. – М.: Экономистъ, 2006. – 159 с.

- Парушина, Н.В. Анализ дебиторской и кредиторской задолженности // Бухгалтерский учет. - 2008. - №4.

- Петров А.М. Контроль за движением дебиторской и кредиторской задолженности // Современный бухучет. - 2006. - №9.

- Петровская М.В. Васильева Л.С. «Финансовый анализ: Учебник для вузов» - Изд. 2-е, перераб., доп./ 3-е, стереотип, 2009, 236 с.

- Пласкова Н.С. Экономический анализ: учебник. – М.: Эксмо, 2007. – 704 с.

- Покаместов, И.Е. Факторинг - комплексное решение для роста Вашего бизнеса / И.Е. Покаместов // Финансовый менеджмент. - 2006 г. - №2

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие. – М.: ИНФРА-М, 2006. – 330 с.

- Скамай Л.Г., Трубочкина М. И. Экономический анализ деятельности предприятия. – М.: ИНФРА-М, 2006. – 296 с.

- Сосненко Л.С. Комплексный экономический анализ хозяйственной деятельности. Краткий курс: учебное пособие. – М.: КНОРУС, 2007. – 344 с.

- Станиславчик Е.Н. Анализ финансового состояния неплатежеспособных предприятий. – М.: «Ось-89», 2006. – 176 с.

- Федеральный закон «О бухгалтерском учете» от 21.11.1996 №129-ФЗ

- Экономический анализ: Основы теории. Комплексный анализ хозяйственной деятельности организации: Учебник/ Под ред. Н.В. Войтоловского, А.П. Калининой, И.И. Мазуровой. – М.: Высшее образование, 2006. – 513 с.

1 Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие. – М.: ИНФРА-М, 2006. – 330 с.

2 Скамай Л.Г., Трубочкина М. И. Экономический анализ деятельности предприятия. – М.: ИНФРА-М, 2006. – 296 с.

3 Мельник М.В., Бердников В.В. Финансовый анализ: система показателей и методика проведения. – М.: Экономистъ, 2006. – 159 с.

4 Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: Учебное пособие. – М.: Издательство «Дело и Сервис», 2004. – 336 с.

5 Экономический анализ: Основы теории. Комплексный анализ хозяйственной деятельности организации: Учебник/ Под ред. Н.В. Войтоловского, А.П. Калининой, И.И. Мазуровой. – М.: Высшее образование, 2006. – 513 с.

PAGE \* MERGEFORMAT 2

1 уровень

уровень

3 уровень

4 уровень

5 уровень

Банк

(недопустима просрочка даже на 1 день)

Налоги (просрочка допустима, если неуплаченная сумму задекларировали)

Зарплата сотрудникам (максимальная задержка - 2 месяца)

Поставщики (допускают отсрочку не более 5 дней, просрочка невозможна)

Уникальные поставщики (только у них - нужное сырье)

Лицензируемые поставщики (если давали квоту, трудно еще раз получить)

Конкурентные поставщики

(можно претендовать на отсрочку)

Анализ финансовой и расчетной дисциплины (дать оценку дебиторской и кредиторской задолженности, рассчитать оборачиваемость задолженности)