Анализ финансового состояния предприятия с использованием финансовых коэффициентов (на примере компании ОАО «Сибнефтемаш»)

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФГБОУ ВПО «ЮГОРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

ИНСТИТУТ МЕНЕДЖМЕНТА И ЭКОНОМИКИ

КУРСОВАЯ РАБОТА

по дисциплине «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ»

на тему: Анализ финансового состояния предприятия с использованием финансовых коэффициентов (на примере компании ОАО «Сибнефтемаш»)

Выполнила: Воронцова Н.В.

студентка гр. 4822Б, 3 курса,

очной формы обучения

Научный руководитель: доцент, к.э.н.

Хромцова Л.С.

Ханты-Мансийск - 2015

Содержание

Введение………………………………………………………………………………………………...3

1 Теоретические аспекты анализа финансового состояния предприятия………………………….4

1.1 Сущность, назначение и содержание финансового анализа предприятия…………..4

1.2 Методы анализа финансового состояния предприятия………………………………..6

2 Основные коэффициенты, характеризующие финансовое состояние предприятия……………9

2.1 Коэффициенты ликвидности и платежеспособности организации…………………..9

2.2 Коэффициенты финансовой устойчивости…………………………………………...12

2.3 Коэффициенты оборачиваемости активов (деловой активности)…………………...15

2.4 Коэффициенты рентабельности……………………………………………………….17

3 Анализ финансовой отчетности ОАО «Сибнефтемаш»…………………………………………19

3.1 Краткая характеристика ОАО «Сибнефтемаш»……………………………………...19

3.2 Анализ структуры и динамики имущества предприятия…………………………… 20

3.3 Анализ ликвидности и платежеспособности организации…………………………...26

3.4 Анализ и оценка финансовой устойчивости организации……………………………28

3.5 Анализ и оценка деловой активности организации(коэффициент оборачиваемости)……………………………………………………………………………30

3.6 Анализ и оценка рентабельности имущества (капитала) и деятельности организации………………………………………………………………………………….32

3.7 Предложения, направленные на улучшение финансового состояния ОАО «Сибнефтемаш»……………………………………………………………………………..36

Список использованных источников………………………………………………………………..38

Приложения…………………………………………………………………………………………...40

Введение

В современной рыночной экономике и ее организационно-методическом обеспечении происходят постоянные корректировки, обусловленные динамическими изменениями функционирования субъектов хозяйствования. При выборе целесообразных стратегических решений особое значение приобретает достоверная информация, способная в полном объеме отражать действительное финансовое состояние на разных сегментах деятельности предприятия, гарантируя его «прозрачность» для акционеров, инвесторов и менеджеров. В связи с этим возрастает роль финансового анализа, который является одной из важных систем поддержки эффективности финансового управления.

Финансовый анализ является надежным инструментом, посредством которого заинтересованные пользователи могут повысить качество принятия управленческих решений. Использование аналитической информации дает возможность своевременно выявлять, устранять недостатки в финансовой деятельности и находить резервы роста стоимости предприятия. Введение национальных стандартов бухгалтерского учета, повышение роли финансового анализа при проведении аудита финансовой отчетности в значительной степени меняет подходы к методологическому обеспечению финансового анализа.

Целью данной курсовой работы является изучение теоретических аспектов финансового состояния предприятия, проведение анализ финансового состояния предприятия ОАО «Сибнефтемаш» и предложить мероприятия по повышению финансовой устойчивости предприятия.

Для реализации поставленной цели необходимо выполнить следующие задачи:

- раскрыть сущность, назначение и содержание финансового анализа предприятия;

- рассмотреть методику проведения анализа финансового состояния предприятия;

- рассмотреть основные коэффициенты, характеризующие финансовое состояние предприятия;

- провести анализ финансовой отчетности ОАО «Сибнефтемаш»;

- предложить мероприятия и пути совершенствования финансового состояния предприятия.

Объект исследования - система финансового анализа, предмет - финансовое состояние предприятия ОАО «Сибнефтемаш».

Информационную базу исследования составляет: учебная литература, периодические издания, законодательные акты, работы российских ученых, официальные сайты, а также электронные ресурсы.

1 Теоретические аспекты анализа финансового состояния предприятие

1.1 Сущность, назначение и содержание финансового анализа предприятия

В условиях рыночной экономики проблема оценки экономического развития предприятия распадается на ряд отдельных вопросов, ключевым из которых является финансовое состояние предприятия.

Финансовое состояние предприятия представляет собой экономическую категорию, отражающую состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени, т. е. возможность финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью[5].

Финансовое состояние зависит от всех сторон деятельности предприятия: выполнения производственных планов, снижения себестоимости продукции и увеличения прибыли, роста эффективности производства, а также от факторов, действующих в сфере обращения и связанных с организацией оборота товарных и денежных фондов, - улучшения взаимосвязей с поставщиками сырья и материалов, покупателями продукции, совершенствования процессов реализации и расчетов.

Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлением надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия[12].

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния. Финансовый анализ дает возможность оценить:

- имущественное состояние предприятия;

- степень предпринимательского риска;

- достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- потребность в дополнительных источниках финансирования;

- способность к наращиванию капитала;

- рациональность привлечения заемных средств;

- обоснованность политики распределения и использования прибыли.

Основными источниками информации для анализа финансового состояния предприятия являются бухгалтерская отчетность. В составе годового бухгалтерского отчета предприятия имеются следующие формы, представляющие информацию для анализа финансового состояния:

1) «Бухгалтерский баланс» в нем фиксируется стоимость (денежное выражение) остатков внеоборотных и оборотных активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности прочих пассивов. Баланс содержит обобщенную информацию о состоянии хозяйственных средств предприятия, входящих в актив, и источников их образования, составляющих пассивы. Эта информация представляется «на начала года» и «на конец года», что и дает возможность анализа, сопоставления показателей, выявления их роста или снижения.

2) «Отчет о прибылях и убытках» - предназначен для характеристики финансовых результатов деятельности предприятия за отчетный период. Данные в отчете приводятся с нарастающим итогом.

3) «Отчет об изменениях капитала» - содержит показатели о состоянии и движении собственного капитала, целевых финансирования и поступлений, резервов предстоящих расходов и платежей, и оценочных резервов.

4) «Отчет о движении денежных средств» - содержит сведения о денежных потоках с учетом остатков на начало и конец отчетного периода.

5) «Пояснительная записка» с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности предприятия, с оценкой его финансового состояния[8].

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы – с целью изучения эффективности использования ресурсов; банки – для оценки условий кредитования и определения степени риска; поставщики – для своевременного получения платежей; налоговые инспекции – для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель – обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери[13].

Таким образом, основная задача анализа финансового состояния заключается в своевременном выявлении и устранении недостатков финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платежеспособности.

1.2 Методы анализа финансового состояния предприятия

Финансовое состояние предприятия анализируется с помощью совокупности методов и рабочих приемов, позволяющих структурировать и идентифицировать взаимосвязи основных показателей.

Таблица 1 - Основные методы анализа финансового состояния.

|

Наименование

|

Содержание

|

Значение

|

|

Анализ абсолютных показателей

|

Оценка важнейших результирующих статей отчетности(выручки, чистой прибыли, суммы активов, величины акционерного капитала, заемных средств и т.д.).

|

Позволяет оценить статьи отчетности в статистике и динамике

|

|

Горизонтальный(временной) анализ

|

Сравнение каждого значения отчетности с предыдущим годом, расчет темпов роста показателей(индексный анализ).

|

Позволяет выявить тенденции изменения отдельных статей(групп статей)отчетности

|

|

Вертикальный(структурный, процентный)анализ

|

Расчет структуры обобщающих статей отчетности и составление динамических рядов(процентный анализ).

|

Позволяет отслеживать прогнозировать структурные сдвиги в составе источников средств и направления их использования

|

|

Анализ финансовых коэффициентов(относительных показателей)

|

Расчет соотношения отдельных статей отчетности компании, определение взаимосвязи показателей.

|

Позволяет проводить сравнительный анализ эффективности:

-с предшествующими годами

- с запланированными показателями

|

Анализ абсолютных показателей представляет собой изучение данных бухгалтерской отчетности: определяются состав имущества предприятия, структура финансовых вложений, источники формирования собственного капитала, оценивается размер заемных средств, объем выручки от реализации, размер прибыли и т. п. Прел полагается чтение отчетности, а также опенка статей исходного баланса на начало и конец периода: оценка их изменений в абсолютных величинах; оценка удельных весов статей баланса (структурных характеристик): оценка динамики структурных изменений (удельных весов); опенка изменений в процентах к величинам на начало периода (темп роста статьи баланса).

Горизонтальный (временной) анализ предполагает сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста (прироста). Этот анализ основан на сравнении динамики развития всех статей баланса или отчета о прибылях и убытках по сравнению с базисным годом, финансовые показатели по которому берутся за 100 %. В результате получаются таблицы отчетности в индексной форме и появляется возможность глубокого анализа динамики показателей и определения темпов прироста статей отчетности.

Вертикальный (структурный, процентный) анализ проводится в целях определения структуры итоговых финансовых показателей, т. с. выявления удельного веса отдельных статей отчетности в общем итоговом показателе (выявление влияния каждой позиции отчетности на результат в целом). Позволяет получить представление о структуре важнейших итоговых сумм финансовой отчетности. Так. сумма актива берется равной 100 % и рассчитываются удельные веса каждой статьи активов по отношению к итогу. Аналогично поступают с пассивами. При вертикальном анализе Отчета о прибылях и убытках за 100 % берется выручка от продаж. Более глубокие выводы можно получить, составив таблицу данных отчетности в процентной форме за ряд лет — это позволяет проследить динамику структурных изменений[15].

Ведущим методом анализа финансового состояния является расчет финансовых (аналитических) коэффициентов, необходимый различным группам пользователей: акционерам, аналитикам, менеджерам, кредиторам и др. Анализ подобных относительных показателей — это расчет соотношений отдельных позиций отчета или позиций разных форм отчетности, определение их взаимосвязей. Финансовые коэффициенты представляют собой отношение одного бухгалтерского показателя к другому. Анализ финансового состояния при помощи финансовых коэффициентов представляет собой сопоставление показателей компании за текущий годе аналогичными показателями за прошедшие годы, а также определение тенденций развития компании (прогнозные оценки) по каждому коэффициенту. При разработке форм, подлежащих заполнению для осуществления управленческого учета, каждое предприятие имеет право отобрать для аналитической работы собственный набор коэффициентов, поскольку их число не ограничено и увеличивается при расширении исходной информации. Тем не менее принято рассчитывать четыре группы показателей (финансовых коэффициентов):

- ликвидности;

- финансовой устойчивости;

- деловой активности;

- рентабельности.

2 Основные коэффициенты, характеризующие финансовое состояние предприятия

2.1 Коэффициенты платежеспособности и ликвидности предприятия

Платежеспособность означает наличие у организации финансовых возможностей для регулярного и своевременного погашения своих долговых обязательств. Оценка платежеспособности проводится путем сопоставления задолженности организации и активов для погашения этой задолженности.

Используются следующие коэффициенты:

1. Коэффициент абсолютной ликвидности:

(5)

, где

ДС - денежные средства;

КФВ - краткосрочные финансовые вложения;

КЗ - кредиторская задолженность;

ККЗ - краткосрочные кредиты и займы.

Показатель характеризует на сколько организация может погасить свою краткосрочную задолженность имеющимися абсолютно ликвидными активами (денежные средства и реализованные финансовые вложения).

= 0,5 - это означает, что каждый рубль краткосрочной задолженности может быть погашен на 50 копеек абсолютно ликвидными активами. Рекомендуемое значение от 0,2 до 0,25.

2. Коэффициент быстрой ликвидности:

(6)

, где

КДБ - краткосрочная дебиторская задолженность.

Данный показатель показывает способность организации погашать свою краткосрочную задолженность имеющимися абсолютно ликвидными активами и инкассированной дебиторской задолженностью. Рекомендуемое значение показателя - 1.

3. Коэффициент текущей ликвидности:

(7)

, где

ОА - оборотные активы;

ДДЗ - долгосрочная дебиторская задолженность.

Показатель характеризует способность организации погасить краткосрочную задолженность путем продажи своих текущих оборотных активов. Рекомендуемое значение показателя - 2.

Ликвидность актива характеризуется способностью актива превращаться в денежные средства быстро и без потерь в стоимости.

Ликвидность баланса определяется, как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности с обязательствами сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Талица 2 - Группировка активов по степени ликвидности.

|

Группа

|

Наименование

|

Состав

|

Строка баланса

|

|

А1

|

Наиболее ликвидные активы

|

1) Денежные средства и денежные эквиваленты;

2) краткосрочные финансовые вложения.

|

1250

1240

|

|

А2

|

Быстро реализуемые активы

|

1) краткосрочная дебиторская задолженность;

2) прочие активы низкой ликвидности.

|

1230

1260

|

|

А3

|

Медленно реализуемые активы

|

1) запасы;

2) НДС по приобретенным ценностям;

3) прочие активы низкой ликвидности.

|

1210

1220

1260

|

|

А4

|

Трудно реализуемые активы

|

1) внеоборотные активы;

2) долгосрочная дебиторская задолженность.

|

1100

1230

|

Таблица 3 - Группировка пассивов по срочности погашения обязательств.

|

Группа

|

Наименование

|

Состав

|

Строка баланса

|

|

П1

|

Наиболее срочные обязательства

|

1) кредиторская задолженность;

2) оценочные обязательства

|

1520

1540

|

|

П2

|

Краткосрочные обязательства

|

1) краткосрочные кредиты и займы;

2)прочие краткосрочные обязательства;

|

1510

1550

|

|

П3

|

Долгосрочные обязательства

|

1) долгосрочные кредиты и займы;

2) прочие краткосрочные обязательства;

|

1410

1420-1450

|

|

П4

|

Постоянные (устойчивые) пассивы

|

1) капитал и резервы;

2) доходы будущих периодов

|

1300

1530

|

Баланс организации является абсолютно ликвидным если одновременно выполняются следующие неравенства:

А1>=П1

А2>=П2

А3>=П3

А4<=П4

А1-А3 - оборотные активы

П1-П3 - обязательства

Первые три неравенства характеризуют наличие у организации оборотных активов для погашения совокупных обязательств, последнее неравенство, если оно соблюдается, то это свидетельствует о том, что у предприятия имеются собственные оборотные средства.

Таким, образом одним из основных индикаторов, характеризующих финансовую устойчивость, является платежеспособность. Платежеспособность в международной практике означает достаточность ликвидных активов для погашения в любой момент всех своих краткосрочных обязательств перед кредиторами. Платежеспособность предприятия определяется наличием в его распоряжении ликвидных активов — тех активов, которые в максимально короткие сроки могут «превратиться» в деньги, т. е. быть реализованными, или сами по себе являться средством платежа.

2.2 Коэффициенты финансовой устойчивости организации

Финансовая устойчивость организации - это такое состояние финансовых ресурсов, их распределение и использование, при котором обеспечивается увеличение (рост) финансовых результатов и капитала организации, а также сохраняется достаточный уровень платеже- и кредитоспособности организации.

Финансовая устойчивость оценивается с помощью следующих групп коэффициентов:

1. Абсолютные показатели.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасами организации, источниками их формирования.

Различают следующие виды источников формирования запасов:

- собственные источники организации. Они определяются следующим образом:

(8)

СИ = СК - ВА, где:

СК - собственный капитал;

ВА - внеоборотные активы.

- собственные оборотные средства:

(9)

СОС = (СК + ДО) - ВА, где:

ДО - долгосрочные обязательства.

- нормальные источники формирования запасов:

(10)

НИ = СОС + КЗК = (СК + ДЗК + КЗК) - ВА, где:

КЗК - краткосрочные кредиты и займы;

ДЗК - долгосрочные кредиты и займы.

Различают 4 типа финансовой устойчивости организации:

1) Абсолютная финансовая устойчивость. Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов, отсутствием неплатежей и причин их возникновения, отсутствием нарушений внутренней и внешней финансовой дисциплины. Абсолютная финансовая устойчивость характеризуется неравенством:

(11)

З < СОС, где:

З – сумма запасов и затрат;

СОС – собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами.

2) Нормальная финансовая устойчивость. В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Нормальная финансовая устойчивость характеризуется неравенством:

(12)

СОС< З<СОС+ДП, где:

З – сумма запасов и затрат;

СОС – собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами;

ДП – долгосрочные пассивы.

3) Неустойчивое финансовое состояние означает, что организация вынуждена привлекать дополнительные финансовые источники, для покрытия запасов, не являющиеся обоснованными (кредиторская задолженность) и характеризуется неравенством:

(13)

СОС+ДП< З< СОС+ДП+КП, где:

СОС – собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами;

ДП – долгосрочные пассивы;

З – сумма запасов и затрат;

КП – краткосрочные кредиты и займы.

4) Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд. Кризисное финансовое состояние характеризуется неравенством:

(14)

СОС+ДП+КП< З, где:

СОС – собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами;

ДП – долгосрочные пассивы;

КП – краткосрочные кредиты и займы;

З – сумма запасов и затрат.

2. Относительные показатели.

- индекс постоянного актива:

(15)

, где:

ВБ - валюта баланса;

СК - собственный капитал.

Показатель характеризует способность организации финансировать внеоборотные активы за счет собственного капитала.

(16)

, где:

ВБ - валюта баланса.

СК - собственный капитал.

Показатель характеризует долю собственных источников организации в структуре совокупных источников, совокупного капитала. Рекомендуемое значение - 0,6 - 0,65.

- коэффициент маневренности:

(17)

, где:

СОС- собственные оборотные средства;

СК - собственный капитал.

Показатель характеризует сколько с каждого рубля собственного капитала организация направляет на формирование собственных оборотных средств. Рекомендуемое значение - 0,5.

- коэффициент обеспеченности запасов собственными оборотными средствами:

(18)

, где:

СОС- собственные оборотные средства;

З - запасы.

Показатель характеризует какую долю составляют собственные оборотные средства в структуре запасов. Рекомендуемое значение не менее 60-70%.

- коэффициент финансовой напряженности:

(19)

, где:

ДЗК - долгосрочные кредиты и займы.

КЗК - краткосрочные кредиты и займы;

СК- собственный капитал.

Таким образом, общее понятие финансовой устойчивости предприятия — это состояние его равновесия, которое предполагает своевременность и экономичность адаптации к изменениям внутренней и внешней среды функционирования при сохранении основных законов развития, таких как целенаправленность, динамизм, адаптационность и управляемость.

2.3 Коэффициенты оборачиваемости активов (деловой активности)

Показатели оборачиваемости характеризуют эффективность работы организации в использовании активов (капитала).

Коэффициенты оборачиваемости показывают количество оборотов, которое совершают активы (капитал) и отдельные их элементы в течение отчетного периода.

Показатели:

1. Коэффициент оборачиваемости активов (капитала):

(20)

Показатель характеризует количество оборотов, которое совершает имущество (капитал) организации в течение отчетного периода.

2. Период оборачиваемости активов (капитала) (средняя продолжительность одного оборота активов (капитала)):

(21)

3. Коэффициент оборачиваемости оборотных активов:

(21)

Показатель характеризует количество оборотов совершаемых оборотными активами за отчетный период.

4. Средняя продолжительность одного оборота оборотных активов:

(21)

5. Коэффициент оборачиваемости дебиторской задолженности:

(22)

Показатель характеризует количество оборотов, которое совершает дебиторская задолженность за отчетный период.

6. Средняя продолжительность одного оборота дебиторской задолженности:

(23)

Коэффициенты оборачиваемости используются для расчета операционного, коммерческого и финансового циклов.

Операционный цикл характеризует общее время в течение которого организация осуществляет производственный процесс и процесс реализации продукции (работ, услуг):

(24)

Производственный цикл характеризует период оборачиваемости производственных запасов организации, начиная с момента приобретения сырья, материалов и др., и заканчивая моментом выпуска продукции (отгрузки на склад или, непосредственно, покупателю).

Коммерческий цикл характеризует период оборачиваемости дебиторской задолженности, начиная с момента отгрузки продукции покупателям и выставления счетов, заканчивая поступлением денег на расчетный или другой счет организации в качестве оплаты этой продукции.

Длительность финансового цикла:

(25)

, где

- коэффициент оборачиваемости кредиторской задолженности.

Длительность финансового цикла показывает в течение какого периода времени организация использует собственные источники для финансирования операционного цикла, а оставшиеся дни финансируются за счет использования кредиторской задолженности.

Показатели оборачиваемости имеют отраслевую специфику, и поэтому у них отсутствуют универсальные рекомендуемые значения. Анализ показателей оборачиваемости ведется в динамике сопоставления с данными аналогичных предприятий и среднеотраслевыми значениями.

Деловая активность проявляется в динамичности развития предприятия, достижении поставленных целей, которые отражают натуральные и стоимостные показатели, характеризующие эффективность использования экономического потенциала предприятия и освоения рынков сбыта.

2.4 Коэффициенты рентабельности

Показатели рентабельности характеризуют прибыльность деятельности организации, а также эффективность использования ее ресурсов. Они позволяют соизмерять величину прибыли с масштабом производственной деятельности, а также с общей суммой затраченных ресурсов.

Показатели могут быть представлены в форме коэффициентов или иметь единицу измерения - %.

1. Рентабельность деятельности организации:

- рентабельность затрат (издержек):

(26)

Показатель характеризует прибыльность основной деятельности организации, т.е. сколько получено прибыли от продажи продукции с каждого рубля, затраченного на ее производство и реализацию.

(27)

Показатель характеризует сколько с каждого рубля выручки полученной от продажи продукции сформировано прибыли.

норма прибыли:

(28)

2. Рентабельность использования активов (капитала) организации:

- рентабельность актива (капитала):

(29)

Показатель характеризует сколько организацией получено прибыли за период с каждого рубля, вложенного в ее имущество в течение этого же периода.

- рентабельность собственного капитала:

(30)

Показатель характеризует количество полученной чистой прибыли с каждого рубля инвестированного собственного капитала.

- рентабельность оборотных активов:

(31)

Показатели рентабельности, также как и коэффициенты оборачиваемости имеют отраслевую специфику, и поэтому не имеют рекомендуемых значений. Рекомендуемые значения возможны в рамках той или иной отрасли экономики.

Важным приемом анализа является оценка взаимозависимости рентабельности активов, рентабельности продаж и оборачиваемости активов:

(32)

Таким образом, показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия.

3 Анализ финансовой отчетности ОАО «Сибнефтемаш»

3.1 Краткая характеристика ОАО «Сибнефтемаш»

ОАО «Сибнефтемаш» – крупное предприятие по производству широкого спектра нефтепромыслового оборудования.

С июля 2011 года ОАО «Сибнефтемаш» входит в структуру крупного многопрофильного холдинга Группы ГМС, обладающего одним из самых мощных научно-производственных потенциалов в области разработки насосного, компрессорного и блочно-модульного оборудования. Важным направлением деятельности группы является реализация проектов «под ключ» и комплексное обустройство объектов нефтегазодобычи, водоснабжения и водоотведения.

Основные направления деятельности завода:

- производство стационарных и мобильных складов цемента;

- производство оборудования для капитального ремонта скважин (КРС);

- производство оборудования для гидроразрыва пласта (ГРП);

- производство пакерно-якорного оборудования;

- производство емкостей и резервуаров;

- производство сепараторов и аппаратов, работающих под давлением.

ОАО «Сибнефтемаш» - надежный поставщик нефтепромыслового оборудования, о чем свидетельствуют многолетние партнерские отношения с такими компаниями как ОАО «Сургутнефтегаз», «Халлибуртон Интернэшнл Инк» (Hulliburton), ОАО «ТНК-BP», ОАО НК «Роснефть», ОАО «Газпром Нефть», ООО «Торговый дом КАТойл», с Компанией«ШлюмбержеЛоджелко Инк» (Schlumberger), WeatherfordInternational Ltd. и другими.

ОАО «Сибнефтемаш» тесно сотрудничает с заказчиками на этапе проектирования оборудования, поэтому практически каждое изделие является уникальным, и отвечает всем требованиям потребителей. Все производимое оборудование имеет соответствующие сертификаты и разрешения.

Производственные мощности представляют собой 2 площадки более 20 гектар, на которых располагаются производственные, складские и вспомогательные помещения площадью более 56 000 м. На одной из площадок находится собственный железнодорожный тупик.

Официальный запуск производственного комплекса на ст. Туринский произошло 2 октября 2013 года в. Новая площадка полностью отвечает запросам сегодняшнего времени и расширяет технологические возможности «Сибнефтемаша» в несколько раз. Оборудование новой производственной площадки позволяет выполнять обработку практически всех металлов. С его помощью можно легко в оптимально короткие сроки изготовить высокотехнологичное оборудование. Сейчас завод способен выпускать нефтегазовые сепараторы, газовые, факельные сепараторы.

Парк промышленного оборудования постоянно пополняется, и включает в себя более 360 единиц металлорежущего, сварочного, термического, окрасочного, грузоподъемного и другого оборудования.

Система менеджмента качества на ОАО «Сибнефтемаш» отвечает требованиям международного стандарта ISO-9001: (сертификат №44 100 066585). Сертификация, а также ежегодное подтверждение на соответствие стандарту осуществляется компанией TUV NORD CERT.

3.2 Анализ структуры и динамики имущества предприятия

Аналитический баланс позволяет сопоставить в абсолютных величинах статьи баланса организации за различные отчетные периоды. Кроме того, такая методика предусматривает выполнение вертикального анализа структуры баланса.

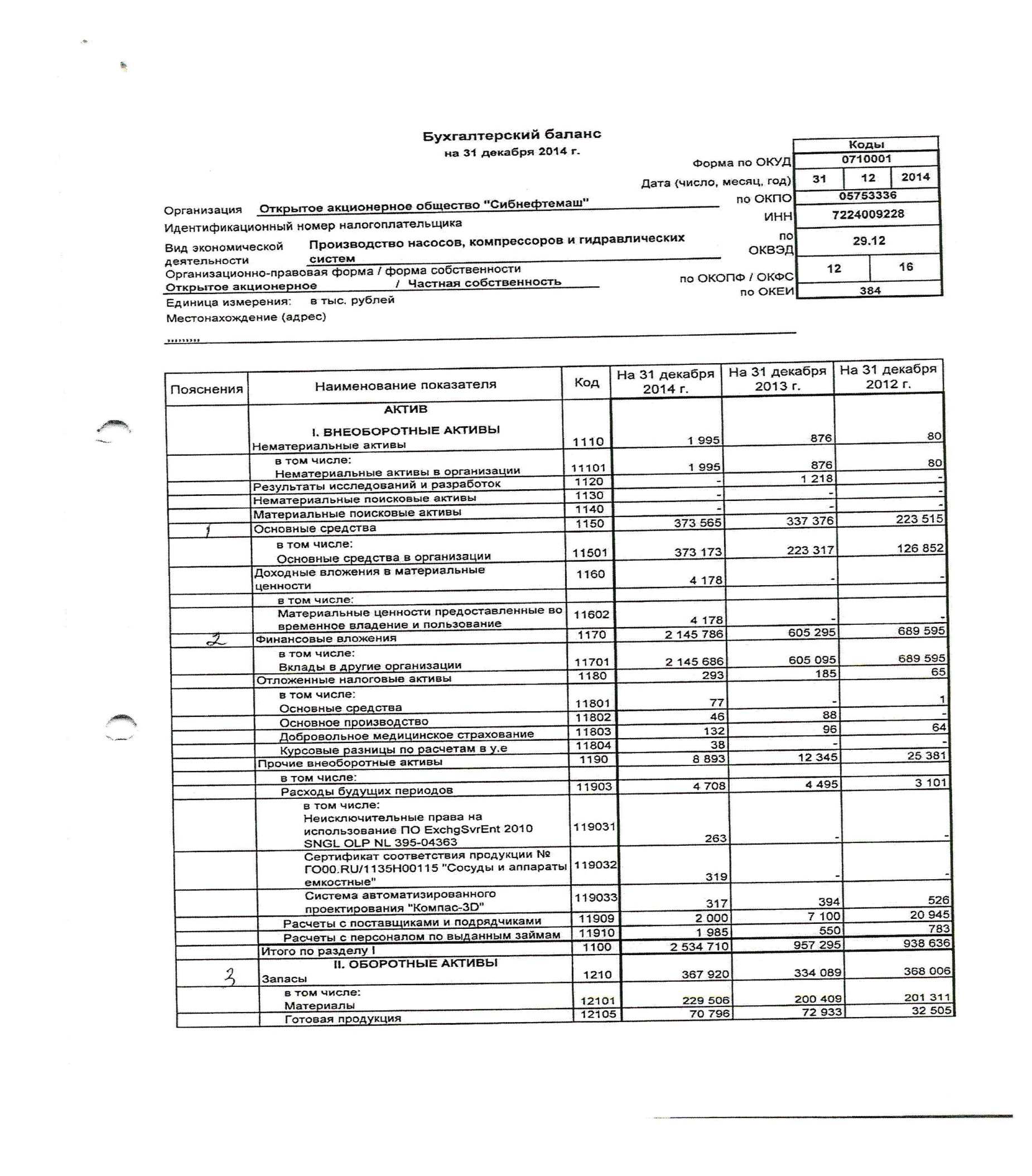

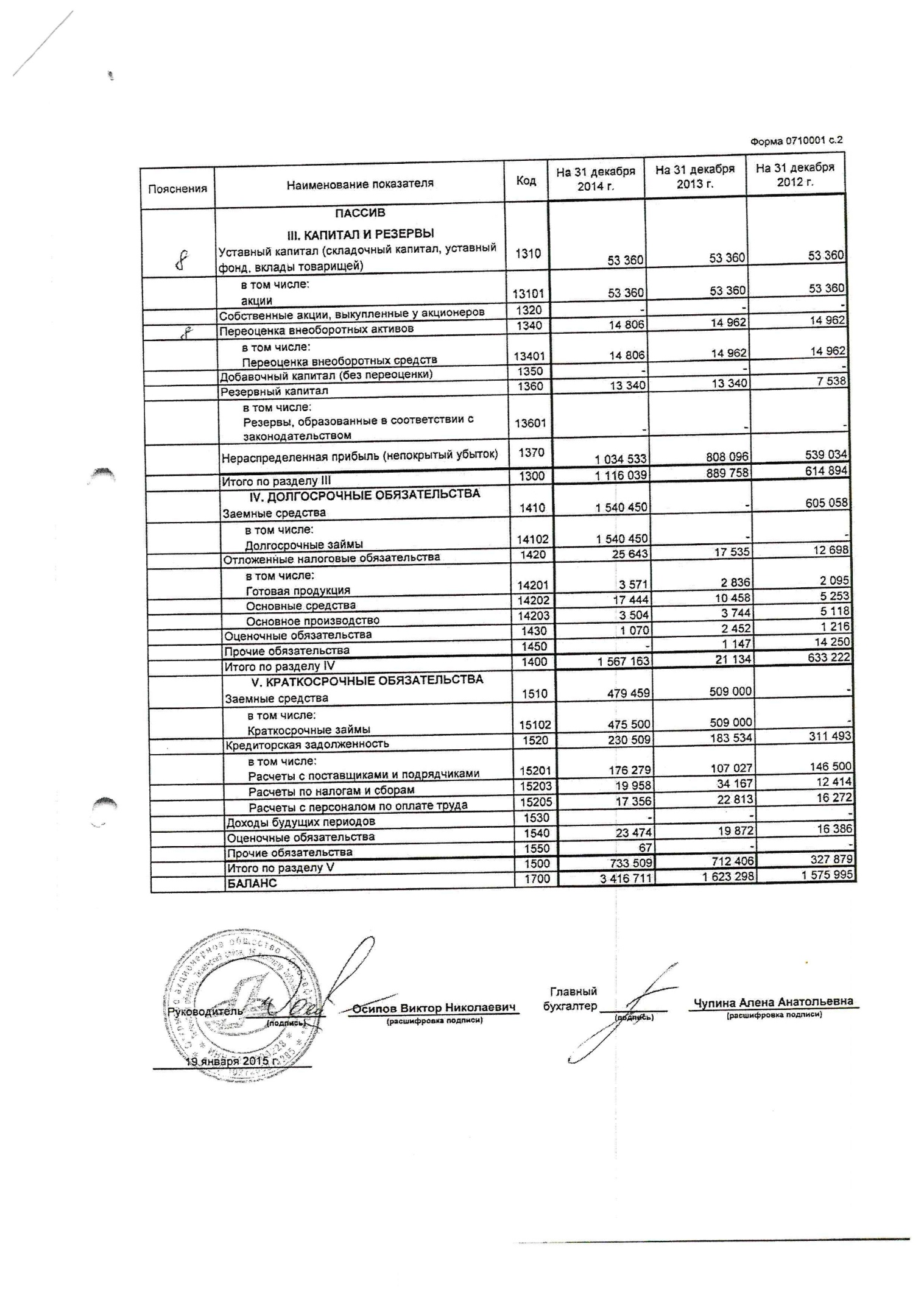

Аналитический баланс ОАО «Сибнефтемаш» составлен на основе бухгалтерской отчетности, размещенной на официальном сайте организации (Приложение 1-2).

В таблице 1,2 изображена структура имущества и капитала ОАО «Сибнефтемаш».

Таблица 4 - Аналитический баланс ОАО «Сибнефтемаш» (актив).

|

Наименование

|

Состав активов, тыс. руб.

|

Структура активов, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

86

|

478

|

1435,5

|

0,01%

|

0,03%

|

0,06%

|

|

Нематериальные активы

|

|

|

|

|

|

|

|

Результаты исследований и разработок

|

|

609

|

609

|

|

0,038%

|

0,024%

|

|

Основные средства

|

208870

|

280445,5

|

355470,5

|

17,88%

|

17,39%

|

14,10%

|

|

Доходные вложения в материальные ценности

|

|

|

2089

|

0,00%

|

0,00%

|

0,08%

|

|

Финансовые вложения

|

344816

|

647445

|

1375540,5

|

29,51%

|

40,15%

|

54,57%

|

|

Отложенные налоговые активы

|

59

|

125

|

239

|

0,01%

|

0,01%

|

0,01%

|

|

Прочие внеоборотные активы

|

16761,5

|

18863

|

10619

|

1,43%

|

1,17%

|

0,42%

|

|

Итого по разделу I

|

570592,5

|

947965,5

|

1746002,5

|

48,84%

|

58,78%

|

69,26%

|

|

II. ОБОРОТНЫЕ АКТИВЫ

|

259078

|

351047,5

|

351004,5

|

22,17%

|

21,77%

|

13,92%

|

|

Запасы

|

|

|

|

|

|

|

|

НДС по приобретенным ценностям

|

54

|

|

|

0,00%

|

0,00%

|

0,00%

|

|

Дебиторская задолженность

|

164756

|

177520,5

|

256620,5

|

14,10%

|

11,01%

|

10,18%

|

|

Финансовые вложения (за исключением денежных эквивалентов)

|

58292

|

55700

|

35700

|

4,99%

|

3,45%

|

1,42%

|

|

Денежные средства и денежные эквиваленты

|

92900

|

66672

|

128393,5

|

7,95%

|

4,13%

|

5,09%

|

|

Прочие оборотные активы

|

22673

|

13784

|

3111,5

|

1,94%

|

0,85%

|

0,12%

|

|

Итого по разделу II

|

597753

|

664724

|

774830

|

51,16%

|

41,22%

|

30,74%

|

|

БАЛАНС

|

1168345

|

1612689,5

|

2520832,5

|

100,0%

|

100,0%

|

100,0%

|

Таблица 5 - Аналитический баланс ОАО «Сибнефтемаш» (пассив).

|

Наименование

|

Состав пассивов, тыс. руб.

|

Структура пассивов, %

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

2014

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал

|

27569,5

|

53360

|

53360

|

2,36%

|

3,31%

|

2,12%

|

|

Переоценка внеоборотных активов

|

14962

|

14962

|

14884

|

1,28%

|

0,93%

|

0,59%

|

|

|

|

|

|

|

|

|

|

Резервный капитал

|

3992

|

10439

|

13340

|

0,34%

|

0,65%

|

0,53%

|

|

Нераспределенная прибыль

|

503153

|

673565

|

921315

|

43,07%

|

41,77%

|

36,55%

|

|

Итого по разделу III

|

549675,5

|

752326

|

1002898,5

|

47,05%

|

46,65%

|

39,78%

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

302529

|

302529

|

770225

|

25,89%

|

18,76%

|

30,55%

|

|

Заемные средства

|

|

|

|

|

|

|

|

Прочие обязательства

|

18966

|

24444

|

23830

|

1,62%

|

1,52%

|

0,95%

|

|

Итого по разделу IV

|

321495

|

326972,5

|

794055

|

27,52%

|

20,27%

|

31,50%

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

254500

|

494229,5

|

0,00%

|

15,78%

|

19,61%

|

|

Заемные средства

|

|

|

|

|

|

|

|

Кредиторская задолженность

|

281416

|

260557

|

207849,5

|

24,09%

|

16,16%

|

8,25%

|

|

Прочие обязательства

|

15759

|

18334,5

|

21800

|

1,35%

|

1,14%

|

0,86%

|

|

Итого по разделу V

|

297174,5

|

533391

|

723879

|

25,44%

|

33,07%

|

28,72%

|

|

БАЛАНС

|

1168345

|

1612689,5

|

2520832,5

|

100,00%

|

100,00%

|

100,00%

|

При анализе аналитического баланса в первую очередь стоит обратить внимание на динамику валюты баланса. В анализируемой организации ее прирост за 3 года составил 1 352 487,5тыс. рублей или на 115%. Данную динамику можно оценить как положительную, поскольку организация увеличивает имущественный комплекс, привлекает дополнительные источники финансирования деятельности, что как следствие позволит увеличить финансовые результаты деятельности.

В структуре имущества организации незначительно преобладают оборотные активы (ОА-51,2%, ВА- 48,8%). Структура имущества данной организации является практически оптимальной, так как почти в равной степени присутствуют оборотные и внеоборотные активы.

Анализируя разделы имущества можно отметить, что в структуре внеоборотных активов наибольший удельный вес во всех периодах составляют финансовые вложения (2014г. 78,8%). Это связано с тем, что в этот период предприятие получило дивиденды, причитающиеся к получению. В динамике они увеличились на 54,6%.

В оборотных активах наибольшую долю занимают: запасы 45% и дебиторская задолженность 33% - это связано с тем, что проценты начисленные по финансовым вложения, и не выплаченные организации на конец отчетного периода, были отнесены в составе краткосрочной дебиторской задолженности.

Источником формирования имущества представлены, как собственным, так и заемным капиталом, при этом заемный капитал незначительно превышает собственный (удельный вес 60,2%). Данная структура не является оптимальной (60% - собственный, 40% - заемный).

Темпам роста заемного капитала опережают темпы роста собственный капитала. К концу анализируемого периода прирост собственного капитал увеличился 82,4%. Долгосрочные обязательства увеличились на 146,9% и краткосрочные обязательства выросли на 143,5%. С одной стороны, заемный капитал - это хороший дополнительный источник для расширения деятельности организации, но с другой стороны - компания несет издержки в виде значительных сумм процентов по кредитам.

В структуре собственных источников наибольшая доля принадлежит нераспределенной прибыли (91,8%) и уставному капиталу (5,3%). Стоит отметить рост нераспределенной прибыли в структуре пассивов 36,7 %. Величина резервного капитала составляет 0,25% от величины уставного капитала, что является нарушением Федерального закона от 26.12.1995 № 208-ФЗ "Об акционерных обществах"(ред. от 06.04.2015), где сказано, что в акционерных обществах, создается резервный фонд в размере, предусмотренном уставом общества, но не менее 5 процентов от его уставного капитала.

Заемные источники представлены в основном долгосрочными заемными средствами (30,5%) и краткосрочными заемными средствами (19,6%) на конец анализируемого периода. В динамике кредиторская задолженность уменьшилась на 26,1%.

Удельный вес дебиторской задолженности составляет 10,18%, а кредиторской 8,25%, при этом дебиторская задолженность увеличилась на 55,7%, а кредиторская уменьшилась на 26,1%.

Построение матричного баланса за 2013 год позволило увидеть соблюдает ли исследуемая организация - ОАО «Сибнефтемаш» «золотое правило финансирования» за анализируемый период. «Золотое правило финансирования» заключается в подборе финансовых источников в строгой последовательности в разделах остатка средств после обеспечения за счет данного источника предыдущей статьей актива.

Таблица 6 – Матричный баланс ОАО «Сибнефтемаш» (статический для 2013 года)

|

|

Устав-ный ка-питал

|

Доба-вочный капитал

|

Резерв-ный ка-питал

|

Нераспределен. прибыль

|

Долго-срочные кредиты и займы

|

Кратко-срочные кредиты и займы

|

Кредитор-ская за-должен-ность

|

Прочие краткосрочные обяз-ва

|

БАЛАНС

|

|

|

|

|

|

|

|

|

|

|

|

|

ПАССИВ

|

|

|

|

|

|

|

|

|

|

|

(тыс.руб.)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

АКТИВ

|

|

|

|

|

|

|

|

|

|

|

(тыс. руб.)

|

|

|

|

|

|

|

|

|

|

|

Нематериальные активы

|

478

|

|

|

|

|

|

|

|

478

|

|

Основные средства

|

52882

|

14962

|

|

212601,5

|

|

|

|

|

280445,5

|

|

Финансовые вложения

|

|

|

|

460963,5

|

186481,5

|

|

|

|

647445

|

|

Прочие внеоборот. активы

|

|

|

|

|

19597

|

|

|

|

19597

|

|

ИТОГО внеоборотные активы

|

53360

|

14962

|

|

673365

|

206078,5

|

|

|

|

947965,5

|

|

Запасы

|

|

|

10439

|

|

120894

|

219714,5

|

|

|

351047,5

|

|

НДС по приобретенным ценностям

|

|

|

|

|

|

|

|

|

0

|

|

Дебиторская задолженность

|

|

|

|

|

|

34785,5

|

142735

|

|

177520,5

|

|

Финансовые вложения

|

|

|

|

|

|

|

55700

|

|

55700

|

|

Денежные средства

|

|

|

|

|

|

|

62122

|

4550

|

66672

|

|

Прочие оборотные активы

|

|

|

|

|

|

|

|

13784,5

|

13784,5

|

|

ИТОГО оборотные активы

|

|

|

10439

|

|

120894

|

254500

|

260557

|

18334,5

|

664724,5

|

|

БАЛАНС

|

53360

|

14962

|

10439

|

673565

|

326972,5

|

254500

|

260557

|

18334,5

|

1612690

|

Таблица 7 – Матричный баланс ОАО «Сибнефтемаш» (динамический для 2012-2014 гг.)

|

|

Устав-ный ка-питал

|

Доба-вочный капитал

|

Резерв-ный ка-питал

|

Нераспределен. прибыль

|

Долго-срочные кредиты и займы

|

Кратко-срочные кредиты и займы

|

Кредитор-ская за-должен-ность

|

Прочие краткосрочные обяз-ва

|

БАЛАНС

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ПАССИВ

|

|

|

|

|

|

|

|

|

|

|

|

|

(тыс. руб.)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

АКТИВ

|

|

|

|

|

|

|

|

|

|

|

|

|

(тыс. руб.)

|

|

|

|

|

|

|

|

|

|

|

|

|

Нематериальные активы

|

1349,5

|

|

|

|

|

|

|

|

1349,5

|

|

|

|

Основные средства

|

24441

|

-78

|

|

122237

|

|

|

|

|

146600

|

|

|

|

Финансовые вложения

|

|

|

|

295925

|

472560

|

262239,5

|

|

|

1030724,5

|

|

|

|

Прочие внеоборот. активы

|

|

|

|

|

|

-3264,5

|

|

|

-3264,5

|

|

|

|

ИТОГО внеоборотные активы

|

25790,5

|

-78

|

|

418162

|

472560

|

258975

|

|

|

1175409,5

|

|

|

|

Запасы

|

|

|

9348

|

|

|

82578,5

|

|

|

91926,5

|

|

|

|

НДС по приобретенным ценностям

|

|

|

|

|

|

-54

|

|

|

-54

|

|

|

|

Дебиторская задолженность

|

|

|

|

|

|

91864,5

|

|

|

91864,5

|

|

|

|

Финансовые вложения

|

|

|

|

|

|

-22592

|

|

|

-22592

|

|

|

|

Денежные средства

|

|

|

|

|

|

35493,5

|

|

|

35493,5

|

|

|

|

Прочие оборотные активы

|

|

|

|

|

|

-19561,5

|

|

|

-19561,5

|

|

|

|

ИТОГО оборотные активы

|

|

|

9348

|

|

|

167729

|

|

|

177077

|

|

|

|

БАЛАНС

|

25790,5

|

-78

|

9348

|

418162

|

472560

|

494229,5

|

-73566,5

|

6041

|

1352486,5

|

|

|

Проанализировав ситуацию за 2013 г., можно сделать вывод о том, что «золотое правило финансирования» было соблюдено, как в части финансирования прочих внеоборотных активов за счет долгосрочных кредитов и займов, так и в части финансирования прочих оборотных активов за счет прочих долгосрочных обязательств. В динамике за 2012-2014 гг «золотое правило финансирования» не соблюдается.

3.3 Анализ ликвидности и платежеспособности организации

Финансовое положение организации можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового состояния - ликвидность и платежеспособность организации, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Поскольку одни виды активов обращаются в деньги быстрее, другие медленнее, необходимо группировать активы компании по степени ликвидности (Таблица 8).

Таблица 8 - Группировка активов ОАО «Сибнефтемаш».

|

Группа

|

2012

|

2013

|

2014

|

|

|

Состав, тыс. руб.

|

Структура, %

|

Состав, тыс. руб.

|

Структура, %

|

Состав, тыс. руб.

|

Структура, %

|

|

А1

|

151192

|

12,94%

|

122372

|

7,59%

|

164094

|

6,51%

|

|

А2

|

187429

|

16,04%

|

191305

|

11,86%

|

259732

|

10,30%

|

|

А3

|

259132

|

22,18%

|

351048

|

21,77%

|

351005

|

13,92%

|

|

А4

|

570593

|

48,84%

|

947966

|

58,78%

|

1746003

|

69,26%

|

|

Баланс

|

1168345

|

100,00%

|

1612690

|

100,00%

|

2520833

|

100,00%

|

Группировка имущества по степени ликвидности показала, что в течение анализируемого периода наибольшую долю занимают трудно реализуемые активы (69,3%), к которым были отнесены внеоборотные активы и долгосрочная дебиторская задолженность. Наименьшую долю занимают наиболее ликвидные активы (6,5%), к которым были отнесены денежные средства и денежные эквиваленты и краткосрочные финансовые вложения.

Таблица 9 - Пассивы баланса группируются по степени срочности их погашения .

|

Группа

|

2012

|

2013

|

2014

|

|

|

Состав, тыс. руб.

|

Структура, %

|

Состав, тыс. руб.

|

Структура, %

|

Состав, тыс. руб.

|

Структура, %

|

|

П1

|

281416

|

24,09%

|

260557

|

16,16%

|

207850

|

8,25%

|

|

П2

|

15759

|

1,35%

|

272835

|

16,92%

|

516030

|

20,47%

|

|

П3

|

321495

|

27,52%

|

326973

|

20,27%

|

794055

|

31,50%

|

|

П4

|

549676

|

47,05%

|

752326

|

46,65%

|

1002899

|

39,78%

|

|

Баланс

|

1168345

|

100,00%

|

1612690

|

100,00%

|

2520833

|

100,00%

|

В структуре источников финансирования имущества по срочности погашения выполнения обязательств наибольшая доля (39,8%) принадлежит постоянным (устойчивым) пассивам. Наименьший удельный вес занимают наиболее срочные обязательства (8,25%).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву (Таблица 10).

Таблица 10 - Соотношение групп активов и пассивов ОАО «Сибнефтемаш» за 2012-2014 гг.

|

2012 г.

|

2013 г.

|

2014 г.

|

|

А1

|

<

|

П1

|

А1

|

<

|

П1

|

А1

|

<

|

П1

|

|

А2

|

>

|

П2

|

А2

|

<

|

П2

|

А2

|

<

|

П2

|

|

А3

|

<

|

П3

|

А3

|

>

|

П3

|

А3

|

<

|

П3

|

|

А4

|

>

|

П4

|

А4

|

>

|

П4

|

А4

|

>

|

П4

|

Сопоставляя группы активов соответствующим группам пассивов на 2014, видно, что не выполняется: первое неравенство, которое свидетельствует о том, что организация не способна покрыть свою кредиторскую задолженность имеющимися денежными средствами; второе неравенство, которое означает, что организация окажется неплатежеспособной в ближайший период, и не сможет рассчитаться со своими кредиторами в срок; третье неравенство, что означает нехватку медленно реализуемых активов на погашения долгосрочных обязательств и последнее неравенство, означает, что у организации не хватает собственного капитала на финансирование внеоборотного имущества, и оно вынуждено привлекать заемные средства.

Соответственно, баланс ОАО «Сибнефтемаш» не является абсолютно ликвидным. Рассмотрев абсолютные показатели и структуру группировок активов и пассивов ОАО «Сибнефтемаш», необходимо проанализировать относительные показатели платежеспособности организации.

Таблица 11 - Относительные показатели платежеспособности организации.

|

|

|

|

|

|

Наименования показателя

|

Рекомендуемое значение

|

Относительные значения, тыс. руб.

|

|

|

|

2012 г.

|

2013 г.

|

2014 г.

|

|

Коэффициент текущей ликвидности

|

2

|

2,12

|

1,29

|

1,10

|

|

Коэффициент быстрой ликвидности

|

1

|

1,12

|

0,58

|

0,60

|

|

Коэффициент абсолютной ликвидности

|

0,2-0,25

|

0,54

|

0,24

|

0,23

|

В 2012 году текущий коэффициент ликвидности близок к нормальному значению и составил 2,12. Однако, значение этого показателя имеет отрицательную динамику. В 2014 году значение коэффициента уменьшилось до 1,10. Это связано с тем, что увеличились краткосрочные заемные средства. Такая динамика позволяет судить о том, что с каждым годом организация становится все менее платежеспособной - может погасить все меньшую часть своих обязательств.

Значения коэффициента быстрой ликвидности свидетельствуют о том, что организация в 2014 году могла погасить 60% краткосрочной задолженности за счет денежных средств, краткосрочных финансовых вложений и дебиторской задолженности. В 2012 году значение показателя составило 1,12, а в 2013 0,58.

Коэффициент абсолютной ликвидности так же имеет отрицательную тенденцию. На конец анализируемого периода компания за счет имеющихся у нее денежных средств и краткосрочных финансовых вложений могла погасить 23% своей краткосрочной задолженности, что говорит об оптимальной величине этих быстро реализуемых активов.

Таким образом, показатели платежеспособности на протяжении рассматриваемого периода недостаточно высокие и имеют отрицательную динамику, при этом показатель абсолютной ликвидности в конце анализируемого периода близок к нормальному значению, а показатели быстрой и текущей ликвидности ниже нормы.

3.4 Анализ и оценка финансовой устойчивости организации

Финансовая устойчивость — это способность организации поддерживать свое существование и бесперебойную работу, благодаря наличию определенных свободных средств и сбалансированности финансовых потоков.

Анализ финансовой устойчивости основывается на основе двух групп показателей: относительных (Таблица 12) и абсолютных (Таблица13).

Таблица 12 - Относительные показатели финансовой устойчивости ОАО «Сибнефтемаш»

|

Наименование

|

Абсолютное значение финансовых коэффициентов

|

Темп роста, %

|

|

|

2012

|

2013

|

2014

|

2013/2014

|

2014/2013

|

2014/2012

|

|

Индекс постоянного актива

|

1,04

|

1,26

|

1,74

|

121,39%

|

138,17%

|

167,71%

|

|

Коэффициент автономии

|

0,47

|

0,47

|

0,40

|

99,16%

|

85,28%

|

84,56%

|

|

Коэффициент финансовой напряженности

|

1,13

|

1,14

|

1,51

|

75,56%

|

132,35%

|

134,48%

|

|

Коэффициент соотношения "длинных" и "коротких" заимствований

|

1,08

|

0,61

|

1,10

|

56,66%

|

178,94%

|

101,40%

|

Индекс постоянного актива составил в 2014 году 1,74, это означает, что ОАО «Сибнефтемаш» это означает, что для формирования внеоборотных активов помимо собственного капитала привлекало заемные источники. В целом наблюдается положительная динамика показателя, что является негативным фактором, так как необходимо снижать данный показатель(рек.<1).

Коэффициент автономии характеризует долю собственных средств, направленных на формирование имущества компании, и степень зависимости организации от внешнего финансирования. На протяжении анализируемого периода значение коэффициента автономии находится на низком уровне и не соответствует рекомендуемым значениям(0,5-0,6). Следовательно, организация зависима от заемных источников и финансовое положение организации не устойчивое.

Коэффициент финансовой напряженности характеризует зависимость между заемным капиталом и собственным. В 2014 году значение показателя находится на уровне 1,51 , это означает, что на каждый рубль собственного капитала было привлечено 1,51 рублей заемных средств. Данный показатель не соответствует рекомендуемому значению (ниже 1 рубля), а это значит, что активы компании финансируются в большей степени за счёт заемного капитала. Следовательно организация понесет больше издержки по обслуживанию заемных средств, поскольку заемный капитал характеризуется платностью за его использование.

Коэффициент соотношения "длинных" и "коротких" заимствований показывает, сколько на рубль краткосрочных приходится долгосрочных обязательств. Можно сделать вывод, что в 2014 году, организация в большей степени использует долгосрочный заемный капитал (на каждый рубль краткосрочного заемного капитала приходится 1,08 рубля долгосрочного заемного капитала) который, в отличие от краткосрочного заемного капитала, позволяет компании расширить свою деятельность, в том числе путем инвестирования капитала во внеоборотные активы.

Теперь рассмотрим абсолютным показателям финансовой устойчивости предприятия.

Таблица 13 - Абсолютные показатели финансовой устойчивости ОАО «Сибнефтемаш»

|

Наименование

|

2012

|

2013

|

2014

|

|

Производственные запасы, тыс. руб.

|

302529

|

302529

|

770225

|

|

Финансовые источники

|

Собственные источники

|

-20917

|

-195640

|

-743104

|

|

|

Собственные оборотные средства

|

300578

|

131333

|

50951

|

|

|

Нормальные источники формирования запасов

|

300578

|

385833

|

545181

|

|

Дефицит (-), избыток (+) финансовых источников, тыс. руб.

|

-1951

|

83304

|

-225045

|

Исходя из данных, полученных при расчете абсолютных показателей финансовой устойчивости, наблюдается положительная динамика производственных запасов. С начала анализируемого периода данный показатель увеличился в 2,5 раза.

Анализируя абсолютные показатели финансовой устойчивости за 2014 год, наблюдается неустойчивое финансовое положение, а именно нормальные источники меньше уровня запасов на 225 045 ты. рублей, т.е. наблюдается большой дефицит. Этот дефицит покрывается за счет привлечения кредиторской задолженности.

3.5 Анализ и оценка деловой активности организации(коэффициент оборочиваемости)

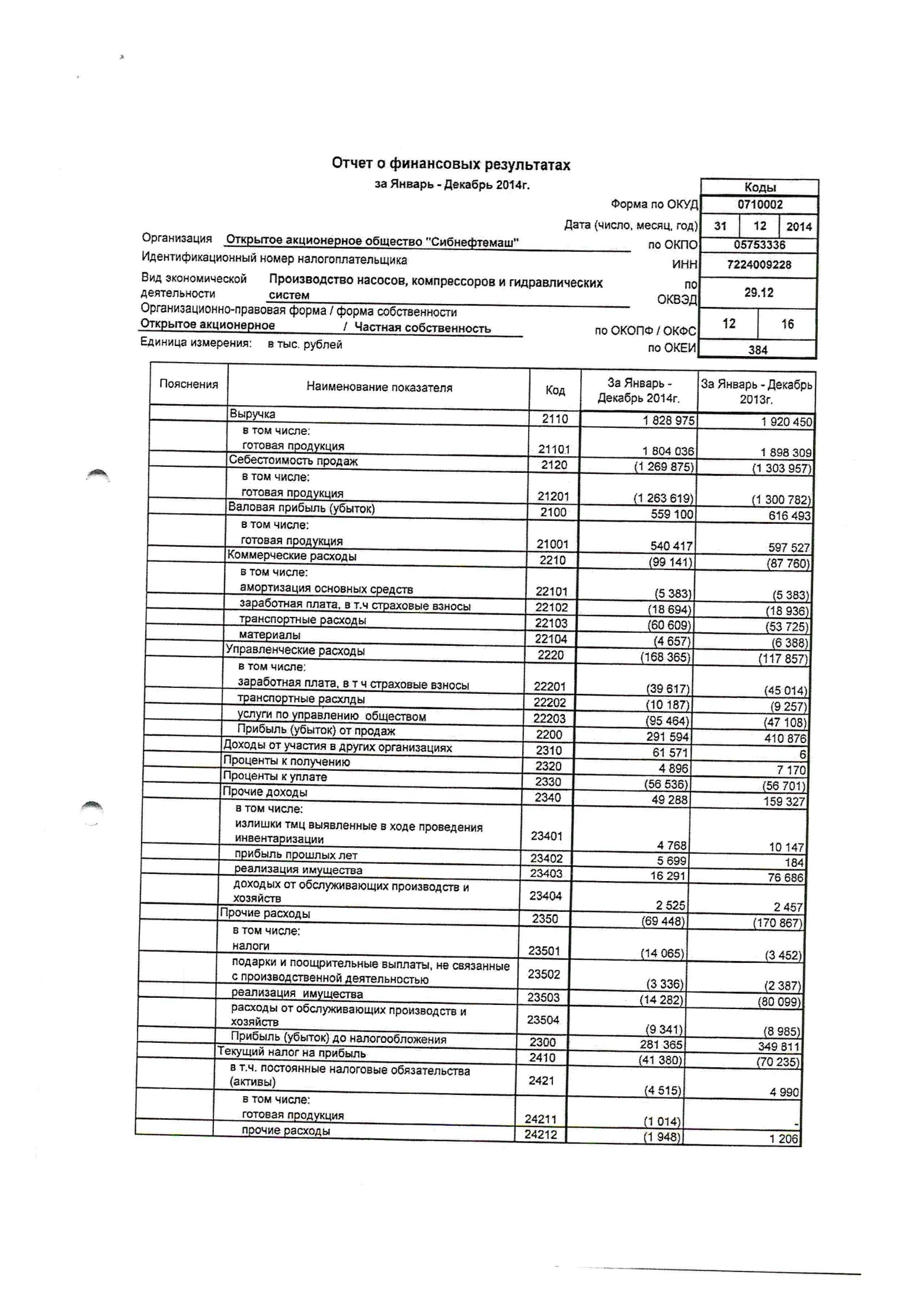

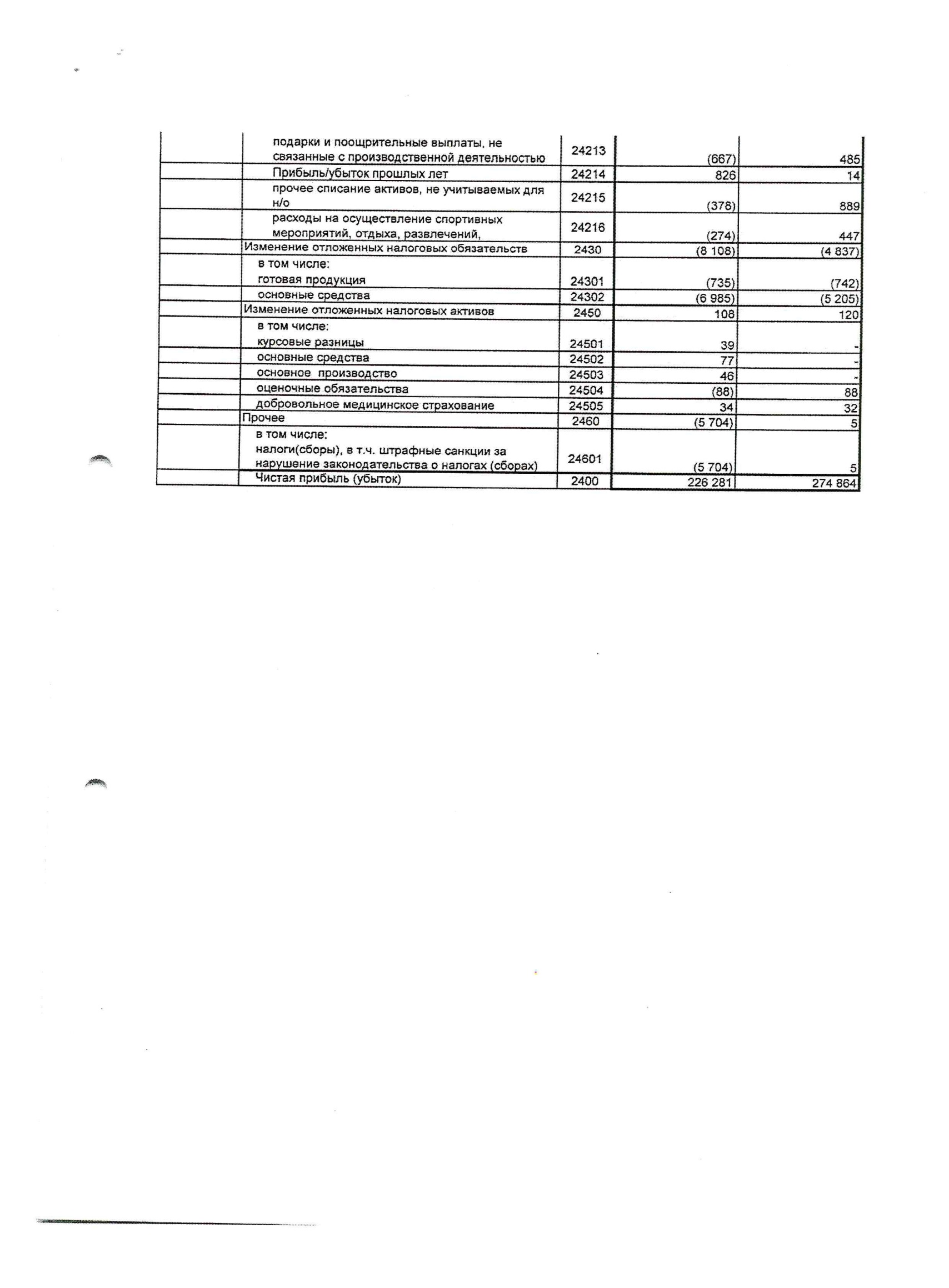

На основании данных формы «Отчет о прибылях и убытках» ОАО «Сибнефтемаш», расположенной на официальном сайте компании, составим таблицу для анализа и оценки уровня и динамики показателей финансовых результатов (Приложение 3-4).

Таблица 14 - Финансовые результаты деятельности ОАО «Сибнефтемаш»

|

Наименование показателя

|

Абсолютные значения, тыс. руб.

|

Темп роста, %

|

|

|

2012

|

2013

|

2014

|

2013/2012

|

2014/2013

|

2014/2012

|

|

Выручка (нетто)

|

1313012

|

1920450

|

1828975

|

146,26%

|

95,24%

|

139,30%

|

|

Себестоимость продаж

|

925718

|

1303957

|

1269875

|

140,86%

|

97,39%

|

137,18%

|

|

Валовая прибыль

|

387294

|

616493

|

559100

|

159,18%

|

90,69%

|

144,36%

|

|

Прибыль от продаж

|

200947

|

410876

|

291594

|

204,47%

|

70,97%

|

145,11%

|

|

Прибыль до налогообложения

|

165437

|

349811

|

281365

|

211,45%

|

80,43%

|

170,07%

|

|

Чистая прибыль

|

130483

|

274864

|

226281

|

210,65%

|

82,32%

|

173,42%

|

По данным, приведенным в таблице видно, что выручка организации в 2014 году составила чуть более 1,8 млн. рублей, что 39% превышает показатель 2012 года.

При увеличении выручки, также произошло и увеличение себестоимости продаж. Однако в динамике выручка увеличивается быстрее себестоимости продаж: если выручка увеличилась на 139,3%, то себестоимость на 137,18%.

Анализируя валовую прибыль, можно отметить тот факт, что к концу анализируемого периода данный показатель снизился на 9,3% к уровню 2013 года. Прибыль до налогообложения имеет нестабильную динамику так к концу анализируемого периода он увеличилась 1,2 раза по отношению к 2012 году. Чистая прибыль к концу анализируемого периода составила 173% от уровня в 2012 году. Стоит отметить, что произошло снижения чистой прибыли. Так в 2014 наблюдается снижение чистой прибыли на 17,7% от уровня 2013 года.

Финансовое состояние организации определяется не только его обеспеченностью необходимыми средствами, но и эффективностью их использования. Коэффициенты деловой активности позволяют проанализировать, на сколько эффективно организация использует свои средства.

Исходя из полученных данных, коэффициент оборачиваемости запасов в 2012 году равен 5,07, это означает, что за данный период запасы совершили более 5 оборотов.

Продолжительность одного оборота, составила 71 день. Увеличение оборачиваемости запасов к 2014 году почти на 3% оказало положительное влияние на длительность производственного цикла, который снизился на 2 дня.

Таблица 15 - Оценка оборачиваемости капитала ОАО «Сибнефтемаш»

|

Наименование

|

Абсолютное значение финансовых коэффициентов

|

Темп роста, %

|

|

|

2012

|

2013

|

2014

|

2013/2012

|

2014/2013

|

2014/2012

|

|

Коэффициент оборачиваемости запасов

|

5,07

|

5,47

|

5,21

|

107,94%

|

95,25%

|

102,82%

|

|

Средняя продолжительность одного оборота запасов

|

71

|

66

|

69

|

92,64%

|

104,99%

|

97,26%

|

|

Коэффициент оборачиваемости дебиторской задолженности

|

7,97

|

10,82

|

7,13

|

135,75%

|

65,88%

|

89,43%

|

|

Средняя продолжительность одного оборота дебиторской задолженности

|

45

|

33

|

51

|

73,67%

|

151,79%

|

111,82%

|

|

Коэффициент оборачиваемости кредиторской задолженности

|

4,67

|

7,37

|

8,80

|

157,97%

|

119,39%

|

188,60%

|

|

Средняя продолжительность одного оборота кредиторской задолженности

|

77

|

49

|

41

|

63,30%

|

83,76%

|

53,02%

|

|

Коэффициент оборачиваемости капитала

|

1,12

|

1,19

|

0,73

|

105,96%

|

60,93%

|

64,56%

|

|

Средняя продолжительность одного оборота капитала

|

320

|

302

|

496

|

94,37%

|

164,13%

|

154,89%

|

|

Коэффициент оборачиваемости основного капитала

|

6,29

|

6,85

|

5,15

|

108,93%

|

75,14%

|

81,85%

|

|

Средняя продолжительность одного оборота основного капитала

|

57

|

53

|

70

|

91,80%

|

133,09%

|

122,18%

|

|

Коэффициент оборачиваемости оборотного капитала

|

2,20

|

2,89

|

2,36

|

131,53%

|

81,70%

|

107,46%

|

|

Средняя продолжительность одного оборота оборотного капитала

|

164

|

125

|

153

|

76,03%

|

122,39%

|

93,06%

|

В 2012 году дебиторская задолженность совершила 7 оборотов и длительность коммерческого цикла составила 45 дней. Однако в динамике наблюдается снижение оборачиваемости дебиторской задолженности на 10,5%, и на конец 2014 данный показатель равен 7,13, что как следствие привело к увеличение коммерческого цикла на 6 дней, что может означать о неэффективной системе сбора платежей.

Оборачиваемость кредиторской задолженности в начале анализируемого периода составило почти 5 оборотов и с момента возникновения обязательств перед кредиторами и до момента их погашения проходило 77 дней. К 2014 году оборачиваемость кредиторской задолженности увеличился в 1,8 раз и составила 8,8, а "дни кредиторов"снизились почти в 2 раза и составляют 41 день. С одной стороны, это хорошее явление - компания может улучшить свою репутацию в глазах других кредиторов, но с другой стороны, уменьшается срок пользования заемным капиталом.

В 2012 году коэффициент оборачиваемости основного капитала, т.е. средств, вложенных в формирование основных средств, отмечен на уровне практически 1 оборота, и к концу анализируемого периода наблюдается снижение показателя на 34,8%, до 0,73 оборота. В следствие этого средняя продолжительность одного оборота увеличилась более чем в 1,5 раза (до 496 дней). Замедление оборачиваемости основного капитала, свидетельствует об ухудшении эффективности использования капитала, вложенного в имущество организации.

3.6 Анализ и оценка рентабельности имущества (капитала) и деятельности организации

Следующая, группа показателей - показатели рентабельности (Таблица 11). Изучение показателей рентабельности позволяет дать оценку работы организации, как в целом, так и по отдельным направлениям деятельности: операционной, инвестиционной, финансовой.

Таблица 16 - Оценка рентабельности деятельности ОАО «Сибнефтемаш»

|

Наименование коэффициента

|

Абсолютное значение финансовых коэффициентов

|

Темп роста, %

|

|

|

2012

|

2013

|

2014

|

2013/2012

|

2014/2013

|

2014/2012

|

|

Рентабельность основной деятельности(издержек), %

|

21,71%

|

31,51%

|

22,96%

|

145,16%

|

72,87%

|

105,78%

|

|

Рентабельность оборота(продаж), %

|

15,30%

|

21,39%

|

15,94%

|

139,80%

|

74,52%

|

104,17%

|

|

Норма прибыли, %

|

9,94%

|

14,31%

|

12,37%

|

144,02%

|

86,44%

|

124,50%

|

|

Экономическая рентабельность, %

|

14,16%

|

21,69%

|

11,16%

|

150,00%

|

51,46%

|

150,00%

|

|

Финансовая рентабельность, %

|

23,74%

|

36,54%

|

22,56%

|

153,91%

|

61,76%

|

95,05%

|

|

Коэффициент покрытия текущих затрат(самоокупаемость)

|

1,418

|

1,473

|

1,44

|

103,84%

|

97,79%

|

101,54%

|

Анализируя таблицу 16, можно сказать, что рентабельность издержек в 2012 году составил 21,71%, это значит что с каждого рубля затрачено на оказание услуг получило 21,71 копейка прибыли. Следует отметить положительную динамику данного показателя. В 2014 году затраты приносят еще больше прибыли.

Рентабельность продаж характеризует, что с каждого рубля выручки от продаж в 2012 году было получено 15 копеек прибыли. В 2013 году рентабельность продаж увеличилась до 21,39%, что означает, что с каждого рубля выручки от продаж было получено 21 копейка прибыли. В 2014 году данный показатель уменьшился, и составил 15,9%, что может означать сокращение числа потребителей.

Показатель экономической рентабельности характеризует эффективность использования совокупного капитала, вложенного в активы организации. В 2013 году с каждого рубля, вложенного в совокупное имущество, компания получила 21 копейку прибыли. Однако эффективность его использования к 2014 году снижается (до 11 копеек).

Показатель финансовой рентабельности характеризует чистую прибыль, полученную с каждого рубля собственных источников, которой в 2013 году было получено 36 копеек, но данное значение снижается к 2014 году (22,56%).

Коэффициент покрытия текущих затрат характеризует на сколько затраты окупаются за счет выручки. В 2013 году за каждый рубль затрат организация получила 1,47 выручки, в динамике показатель уменьшается. Так в 2014 году значение данного показателя уменьшилось до 1,44 копеек.

Таким образом, подводя итог вышесказанному, организация имеет достаточный уровень основного источника формирования финансовых ресурсов, а именно выручки. Увеличение выручки привело к тому, что большая часть показателей рентабельности увеличились.

Таблица 17 - Определение класса кредитоспособности предприятия-заемщика ОАО «Сибнефтемаш»

|

№ п/п

|

Финансовые коэффициенты

|

Значение

|

Класс кредитоспо-собности

|

Весовой ранг

|

Сводная оценка

|

|

|

|

2013 г.

|

|

|

|

|

1

|

Коэффициент текущей ликвидности

|

1,1

|

4

|

0,1

|

0,4

|

|

2

|

Коэффициент быстрой ликвидности

|

0,6

|

4

|

0,25

|

1

|

|

3

|

Уровень перманентного капитала

|

0,7

|

1

|

0,15

|

0,15

|

|

4

|

Коэффициент обеспеченности запасов

|

0,145

|

4

|

0,2

|

0,8

|

|

5

|

Коэффициент коммерческой платежеспособности

|

0,9

|

5

|

0,05

|

0,25

|

|

6

|

Коэффициент покрытия текущих затрат

|

1,44

|

5

|

0,05

|

0,25

|

|

7

|

Рентабельность оборота

|

0,1594

|

5

|

0,2

|

1

|

|

ИТОГО, средневзвешенная оценка

|

4,1444

|

28

|

1

|

3,85

|

Исходя из установленного критерия, вытекающего из методики рейтинговой оценки кредитоспособности предприятия-заемщика, следует, что организация имеет третий класс платежеспособности (средний), т.е. оценка кредитоспособности организации удовлетворительна. Следовательно, организация имеет финансовые возможности для регулярного и своевременного погашения своих долговых обязательств, чем и будет руководствоваться банк при выдаче кредита.

Таблица 18 - Комплексная оценка финансово-экономической эффективности предприятия ОАО «Сибнефтемаш»

|

Индикаторы эффективности финансово-хозяйственной деятельности

|

Абсолютные значения: статика и динамика

|

|

|

Период

|

Расчеты

|

|

«Золотое правило бизнеса»

ТQПчст ТQП > ТQЦ > ТК > 100%

|

2013/2012г.

|

210,6>159,2>146,3>138>100%

|

|

|

2014/2013г.

|

82,3<90,7>95,2<156,3>100%

|

|

|

2014/2012г.

|

173,4>144,5>139,3<2015>100%

|

|

Формула Дюпона

|

для эконом. рентабельности

|

RК = RЦ КДАК

|

2012г.

|

0,153*1,12*0,8233=0,1411

|

|

|

|

Rк = Rц Кдак

|

2014/2012г.

|

1,0418*0,6518*1,1724=0,79

|

|

Формула Дюпона

|

Для финанс. рентабельности

|

RСК = НПР КДАК ФР

|

2012г.

|

0,0994*1,12*2,126=0,2366

|

|

|

|

Rск = Нпр Кдак ФР

|

2014/2012г.

|

1,24*0,65*1,187=0,96

|

|

Эффект «финансового рычага»

ЭФР = КНАЛ (RК - d)

|

2012г.

|

(1-0,2)*(0,1416-0,1067)*1,125=0,0314

|

|

|

2013г.

|

(1-0,2)*(0,2169-0,1018)*1,1436=0,1053

|

|

|

2014г.

|

(1-0,2)*(0,1116-0,0447)*1,5135=0,081

|

Анализируя значения показателей темпов роста чистой прибыли, валовой прибыли, выручки и капитала, следует отметить, что лишь в одном из анализируемых периодов(2013 год по отношению к 2012 году) было соблюдено "золотое правило бизнеса". При этом темп роста валовой прибыли в 2014 году по сравнению с 2013 годом имеет отрицательную динамику, следовательно становится равным менее 100%, но к концу анализируемого периода динамика становится положительной. Во всех остальных случаях темпы роста показателей имеют положительную динамику.

"Золотое правило бизнеса" характеризует, что организация должна обеспечивать свое развитие, путем привлечения капитала, увеличение имущества организации, тем самым обеспечивая еще больший прирост финансовых результатов. Данная организация в течение всех рассматриваемых периодов привлекает (наращивает) источники финансирования своей деятельности. Однако это не обеспечивает более высокие темпы роста финансовых результатов. Организации необходимо повысить эффективность использования этого капитала.

По формуле Дюпона видно, что рентабельность активов взаимозависима с рентабельностью продаж и оборачиваемостью активов. И рентабельность собственного капитала взаимозависима с нормой прибыли, оборачиваемостью активов и финансовым рычагом предприятия. Так, значение показателя экономической рентабельности в 2014 году составило 0,1411, а для финансовой рентабельности 23,66.

Эффект «финансового рычага» в 2014 году составляет 8,028 , что на 4,928 больше чем в 2012 году, что означает, что предприятие увеличивает рентабельность собственного капитала за счет заемного, с одной стороны это можно оценить, как положительный факт, так как предприятие увеличивает финансовые результаты, но с другой стороны, возникает риск банкротства.

Проанализировав в общем финансовое состояние ОАО «Сибнефтемаш» отметим, что уровень платежеспособности организации находится на достаточно низком уровне, о чем свидетельствуют коэффициенты ликвидности, ликвидность баланса не соблюдается в части:

- превышения наиболее срочных обязательств над наиболее ликвидными активами, а это значит что организация не способна покрыть свою кредиторскую задолженность имеющимися денежными средствами;