УПРАВЛІННЯ ФІНАНСОВОЮ БЕЗПЕКОЮ ТОВ «ФАВОР»

ЗМІСТ

ВСТУП …………………………………………………………………………… 8

РОЗДІЛ 1 ТЕОРЕТИЧНІ ОСНОВИ ФІНАНСОВОЇ БЕЗПЕКИ ПІДПРИЄМТВ …………………………………………………………………. 12

- Сутність, значення фінансової безпеки підприємств та її місце у системі економічної безпеки ………………………………………… 12

- Поняття системи фінансової безпеки та її складові елементи……... 19

- Управління системою фінансової безпеки та її аналіз …................... 25 РОЗДІЛ 2 АНАЛІЗ СИСТЕМИ ФІНАНСОВОЇ БЕЗПЕКИ ТОВ «ФАВОР» 39

- Загальна характеристика фінансово-господарської діяльності…….. 39

- Аналіз фінансового стану ТОВ «Фавор» …………………………… 44

- Оцінка стану фінансової безпеки ТОВ «Фавор» …………………... 55 РОЗДІЛ 3 УПРАВЛІННЯ ФІНАНСОВОЮ БЕЗПЕКОЮ ТОВ «ФАВОР» .66

- Управління структурою капіталу ТОВ «Фавор» з метою підвищення рівня його фінансової безпеки ……………..………………………... 66

- Управління фінансовою рентабельністю ТОВ «Фавор» як метод покращення рівня його фінансової безпеки ……….……………….. 78

- Удосконалення методики оцінки рівня фінансової безпеки підприємства ………………………………………………………….. 87

РОЗДІЛ 4 ОХОРОНА ПРАЦІ ТА БЕЗПЕКА В НАДЗВИЧАЙНИХ СИТУАЦІЯХ НА ТОВ «ФАВОР» ……………………………………………. 96

- Система управління охороною праці на ТОВ «Фавор» ……..…....... 96

- Аналіз небезпечних і шкідливих факторів умов праці на ТОВ

«Фавор» ……………………………………………………………… 102

- Безпека в надзвичайних ситуаціях на ТОВ «Фавор» ……………... 106

ВИСНОВКИ …………………………………………………………………... 109

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ ……………………………………. 115

ДОДАТКИ …………………………………………………………………….. 124

8

ВСТУП

У сучасних умовах нестабільності ринку успішний розвиток та функціонування будь-якого суб’єкта підприємницької діяльності в значній мірі залежить від надійної, якісної та ґрунтовної системи фінансової безпеки підприємства. Нагальна потреба у вивченні та розвитку питання фінансової безпеки підприємства виникла з переходом України до ринкової економіки і на сьогоднішній день є актуальною. Наукові дослідження доводять, що всі вітчизняні суб’єкти господарювання вимагають обґрунтованої та виваженої методики оцінки й управління фінансовою безпекою підприємства. Це обумовлено високим рівнем конкуренції, необхідністю постійної адаптації організаційно-економічного механізму управління підприємством до сучасних умов господарювання та досить великою кількістю в Україні збиткових і збанкрутілих підприємств.

Однією із найнебезпечніших галузей людської діяльності була і, на жаль, залишається виробнича діяльність, особливо яка пов’язана із використанням станків, електричного обладнання тощо. Тому вже з часів Середньовіччя вчені надавали великого значення дослідженню умов праці робітників. Завдяки набутим знанням з розвитком цивілізації рівень безпеки людей поступово зростає. Але не дивлячись на це, особливо в Україні, пріоритетним напрямком державного контролю та нагляду є питання охорони праці. Безпека праці на підприємстві є складовою його загальної безпеки, так само як і фінансова безпека. Таким чином, можна зробити висновок, що зміна стану безпеки праці, а особливо її погіршення, призводить до зміни стану фінансової безпеки. Це пов’язано із збільшенням виплат у разі нещасних випадків та професійних захворювань, штрафів у разі не дотримання вимог охорони праці, що може негативно вплинути на платоспроможність підприємства та призвести до зменшення власних оборотних коштів. Саме цим пояснюється актуальність вивчення умов праці на ТОВ «Фавор» та їх зв'язок із фінансовою безпекою підприємства.

9

Метою дипломної роботи є розвиток теоретичних і методичних положень фінансової безпеки підприємства, а також практичних рекомендацій щодо оцінки та управління фінансовою безпекою підприємства.

Для досягнення поставленої мети необхідно вирішити наступні завдання:

– розглянути сутність, значення фінансової безпеки підприємств та її місце у системі економічної безпеки;

– дослідити поняття системи фінансової безпеки та її складові елементи;

– проаналізувати методи управління системою фінансової безпеки підприємства та її аналізу;

– надати загальну характеристику фінансово-господарської діяльності ТОВ «Фавор»;

– здійснити аналіз фінансового стану ТОВ «Фавор»;

– провести оцінку стану фінансової безпеки ТОВ «Фавор»;

– здійснити оптимізацію структури капіталу ТОВ «Фавор» з метою підвищення рівня його фінансової безпеки;

– використати управління фінансовою рентабельністю ТОВ «Фавор» як метод покращення рівня його фінансовою безпекою;

– розробити рекомендації щодо удосконалення методики оцінки рівня фінансової безпеки підприємства;

– розглянути систему управління охороною праці на ТОВ «Фавор»;

– провести аналіз небезпечних і шкідливих факторів умов праці на ТОВ «Фавор»;

– визначити заходи безпеки в надзвичайних ситуаціях на ТОВ «Фавор». Об’єктом дослідження є відносини з приводу оцінки та управління

станом фінансової безпеки підприємства.

Предметом дослідження є фінансова безпека як здатність суб’єкта підприємництва здійснювати свою господарську діяльність ефективно і стабільно протягом невизначеного періоду часу.

10

Методологічною основою даного дослідження є діалектичний метод пізнання економічних явищ, положення економічної теорії щодо фінансової безпеки, сучасна теорія управління. У ході дослідження широко використовувалися логічні й емпіричні методи пізнання механізмів і форм управління фінансами, а також методи порівняльного, факторного,

економіко-математичного, статистичного, техніко-економічного аналізу,

прогнозування економічних процесів, графоаналітичні методи відображення результатів досліджень. Пріоритетність використання того чи іншого методу визначалася конкретним завданням і поставленою метою.

Інформаційною базою для написання дипломної роботи виступили законодавчі акти України, підручники, навчальні посібники, нормативно-

правові акти, матеріали науково-практичних конференцій, інформація,

отримана з мережі Інтернет, з досліджуваної проблеми. Окрім того,

використовувалася фінансова звітність ТОВ «Фавор».

Наукова новизна отриманих результатів полягає в отриманні науково обґрунтованих результатів, які в сукупності дозволяють розв`язати важливу проблему управління фінансовою безпекою підприємств. Виходячи з цього, у

дипломі: 1) набуло подальшого розвитку визначення поняття «фінансова безпека підприємства» як здатність суб’єкта підприємництва здійснювати свою господарську, в тому числі й фінансову діяльність, ефективно і стабільно протягом невизначеного періоду часу, шляхом використання сукупності взаємопов’язаних діагностичних, інструментальних та контрольних заходів фінансового характеру, що мають оптимізувати використання фінансових ресурсів, забезпечити належний їх рівень та нівелювати вплив ризиків внутрішнього і зовнішнього середовища (стор. 9); 2) набуло подальшого розвитку визначення поняття «система фінансової безпеки підприємства» як комплекс організаційно-управлінських, режимних,

технічних, профілактичних и пропагандистських заходів, спрямованих на кількісну реалізацію захисту інтересів підприємства від зовнішніх та внутрішніх загроз (стор. 10); удосконалено методику оцінки стану фінансової

11

безпеки суб’єкта господарювання для підприємств сфери матеріального виробництва (стор. 81-83).

Практичне значення одержаних результатів. Сформульовані у дипломній роботі теоретичні узагальнення є внеском у теорію оцінки й управління фінансовою безпекою суб’єкта господарювання, які можуть використовуватися при розробці системи фінансової безпеки на підприємстві. Висновки і пропозиції щодо удосконалення методики оцінки рівня фінансової безпеки мають важливе практичне значення і поглиблюють методичну базу його аналізу для підприємств сфери матеріального виробництва.

Апробація результатів дослідження і публікації. За результатами дослідження було опубліковано наукову статтю у Всеукраїнському науково-

виробничому журналі «Інноваційна економіка» за темою: «Теоретичні аспекти формування системи фінансової безпеки підприємства» (квітень

2012 року). Пропозиції щодо покращення рівня фінансової безпеки ТОВ

«Фавор» плануються до впровадження у його роботі (Довідка про впровадження).

12

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ ФІНАНСОВОЇ БЕЗПЕКИ ПІДПРИЄМСТВ

1.1 Сутність, значення фінансової безпеки підприємств та її місце у системі економічної безпеки

Однією з основних проблем будь-якої економічної системи є забезпечення її ефективної та стабільної діяльності. У сучасних мінливих та висококонкурентних умовах дуже актуальними стають питання саме стабільного безкризового розвитку.

Отже, питання забезпечення безпеки держави та окремих її складових на сьогоднішній день є надзвичайно актуальним. І якщо раніше наукова думка зосереджувала свою увагу виключно на економічній безпеці, то сьогодні все більше науковців наголошують на необхідності cтворення фінансової безпеки, як окремого елементу системи економічної безпеки, що має відповідати за безпеку саме сфери фінансових відносин.

Питання фінансової безпеки є cиcтемними, оcкільки стосуються і пов’язують окремі країни, регіони, господарюючі суб'єкти, політику,

економіку, фінанси тощо.

Фінансова безпека охоплює: фінансову безпеку окремого громадянина,

домашніх господарств, населення в цілому, підприємців, підприємств,

організацій, установ та їх асоціацій, галузей господарського комплексу,

регіонів, окремих секторів економіки, держави та різноманітних міждержавних утворень, світового співтовариства в цілому [4]. Але предметом даної роботи є саме фінансова безпека підприємства, на якій і буде зосереджена увага.

Фінансова безпека суб’єктів підприємництва є складовою частиною їх економічної безпеки, тому cпочатку визначимо сутність економічної безпеки та проаналізуємо місце, значення і необхідність виділення в її складі фінансової безпеки.

13

У загальному випадку під економічною безпекою розуміється якісна характеристика економічної системи, що визначає її здатність підтримувати нормальні умови працездатності системи, розвиток у рамках цілей,

поставлених перед системою, а у випадках виникнення різних погроз

(зовнішніх і внутрішніх) система в стані протистояти ним і відновлювати свою працездатність.

Економічна безпека має кілька рівнів:

– міжнародна безпека (глобальна, регіональна);

– національна безпека (державна, галузі, регіону, суспільства);

– приватна: підприємства, господарства або особистості [24].

Важливе місце в системі економічної безпеки країни займає економічна безпека суб’єктів підприємництва, тому що вони є первинним елементом,

який забезпечує життєві потреби населення й ресурси для його розвитку. На думку Гукової А.В. та Анікіної І.Д., економічна безпека підприємства – це здатність підприємства здійснювати свою стратегію й домагатися власних цілей в умовах невизначеності (під впливом погроз і ризику) [25].

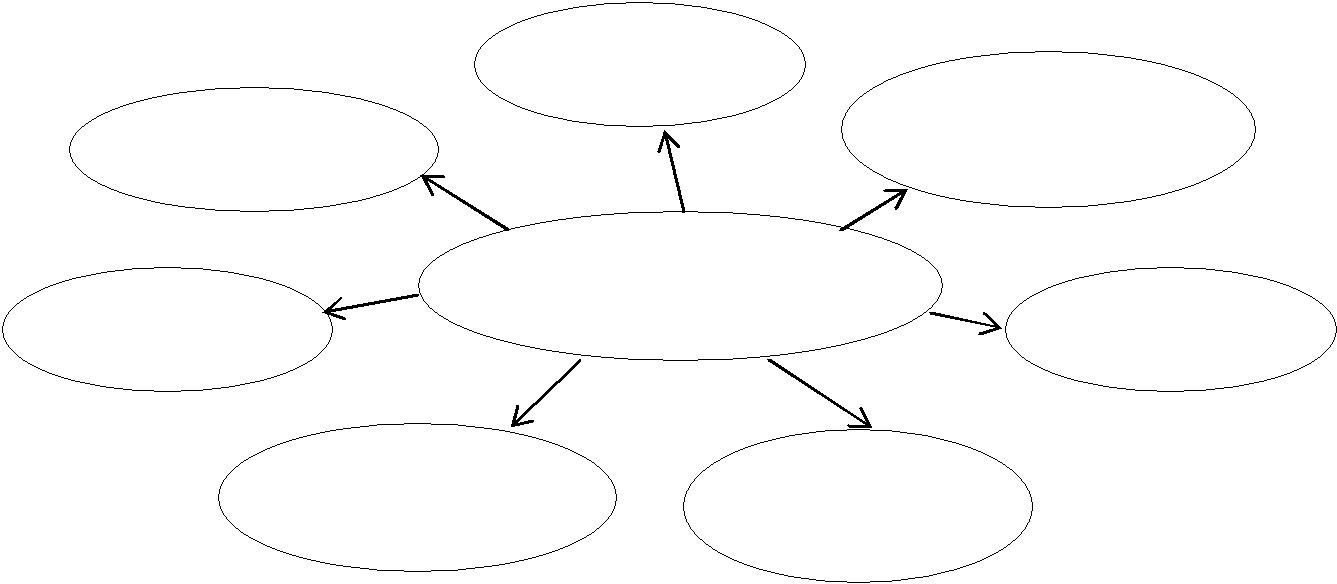

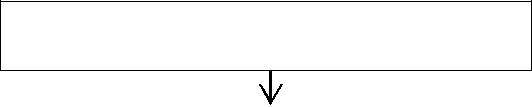

Розрізняють сім функціональних складових економічної безпеки підприємства: фінансова, інтелектуальна та кадрова складові, техніко-

технологічна складова, політико-правова, екологічна, інформаційна і силова складові (рис. 1.1). Домінуючою та визначальною складовою економічної безпеки підприємства, забезпеченню якої повинна приділятися особлива увага є фінансова складова.

Її значимість не залежить від галузевої специфіки підприємства. Це обґрунтовується, насамперед, самою сутністю підприємства, тобто господарською діяльністю, яка спрямована на отримання максимального прибутку або підприємницького доходу. Крім того, саме фінансові результати та фінансовий стан підприємства характеризують його спроможність пристосовуватися до змін у зовнішньому середовищі та адаптуватися до існуючого ринкового механізму.

14

фінансова

|

інформаційна

|

|

Інтелектуальна

|

|

|

|

|

та кадрова

|

|

|

|

|

|

|

|

|

Економічна безпека

|

|

|

|

екологічна

|

підприємства

|

силова

|

|

|

|

|

|

|

|

техніко-

|

політико-

|

|

технологічна

|

правова

|

Рисунок 1.1 – Функціональні складові економічної безпеки підприємства

Фінансова складова економічної безпеки підприємства може бути визначена як стан найбільш ефективного використання корпоративних ресурсів підприємства, що виражається в максимізації прибутку та підвищенні рентабельності діяльності підприємства, якості використаних основних і оборотних активів, структури капіталу. Місце фінансової безпеки підприємства в системі загальної безпеки України зображено у додатку В

[47].

Розглянемо основні підходи до розуміння сутності фінансової безпеки суб’єктів підприємництва. Більшість учених дотримуються лінії, яка базується на визначенні фінансової безпеки держави, тільки екстраполюють її на мікро рівень. І в загальному випадку фінансову безпеку суб’єкта підприємництва представляють як певний механізм, що з одного боку,

забезпечує стабільність фінансової системи господарського суб'єкта шляхом використання захисних фінансових інструментів, а з іншого - забезпечує її ефективність шляхом організації раціонального використання фінансових ресурсів.

У книзі Бланка І. А. «Управління фінансовою безпекою підприємства» фінансова безпека підприємства розглядається як кількісно і якісно

15

детермінований рівень фінансового стану підприємства, що забезпечує стабільну захищеність його пріоритетних збалансованих фінансових інтересів від ідентифікованих реальних і потенційних погроз зовнішнього й внутрішнього характеру, параметри якого визначаються на основі його фінансової філософії й створюють необхідні передумови фінансової підтримки його стійкого росту в поточному й перспективному періоді [11].

На думку Гукової А.В., Анікіної І.Д. сутність фінансової безпеки підприємства полягає в здатності підприємства самостійно розробляти й проводити фінансову стратегію, відповідно до цілей корпоративної стратегії,

в умовах невизначеного й конкурентного середовища. Тобто фінансова безпека представляє такий стан підприємства, що:

– дозволяє забезпечити фінансову рівновагу, стабільність,

платоспроможність і ліквідність підприємства в довгостроковому періоді;

– задовольняє потреби підприємства у фінансових ресурсах для стійкого розширеного відтворення підприємства;

– забезпечує достатню фінансову незалежність підприємства;

– здатна протистояти існуючим і виникаючим небезпекам і погрозам,

що прагнуть завдати фінансової шкоди підприємству, або змінити небажано

структуру капіталу, або примусово ліквідувати підприємство;

– забезпечує достатню гнучкість при прийнятті фінансових рішень;

– захищає фінансові інтереси власників підприємства [25].

Аналіз наукових праць, присвячених фінансовій безпеці суб’єктів

підприємництва показав, що вона визначається наступними факторами:

– рівнем забезпеченості фінансовими ресурсами;

– стабільністю і стійкістю фінансового стану підприємства;

– збалансованістю фінансових потоків і розрахункових відносин;

– ступенем ефективності фінансово-економічної діяльності;

– рівнем контролю за внутрішніми і зовнішніми ризиками.

Перед фінансовою безпекою суб’єктів підприємництва постають

наступні завдання:

16

– ідентифікація ризиків і пов’язаних з ними потенційних небезпек і загроз;

– визначення індикаторів фінансової безпеки суб’єктів підприємництва;

– впровадження системи діагностики та моніторингу стану фінансової безпеки;

– контроль та оцінка ефективності дії системи фінансової безпеки;

– створення необхідних фінансових умов, що забезпечують стабільне зростання фірми;

– створення умов для формування оптимального обсягу фінансових ресурсів із внутрішніх і зовнішніх джерел;

– підтримка фінансової стійкості й платоспроможності фірми протягом усього періоду функціонування;

– створення умов, необхідних для забезпечення оптимального обсягу й рівня ефективності інвестицій;

– мінімізація фінансових ризиків фірми;

– своєчасне впровадження у фінансову діяльність фірми сучасних технологій управління та інструментарію їх забезпечення;

– ефективний і швидкий вихід фірми з фінансової кризи й нейтралізація

Базуючись на ключових характеристиках фінансової безпеки,

враховуючи визначення розроблені різними науковцями, пропонуємо власне трактування сутності фінансової безпеки суб’єктів підприємництва як здатності суб’єкта підприємництва здійснювати свою господарську, в тому числі й фінансову діяльність, ефективно і стабільно шляхом використання сукупності взаємопов’язаних діагностичних, інструментальних та контрольних заходів фінансового характеру, що мають оптимізувати використання фінансових ресурсів, забезпечити належний їх рівень та нівелювати вплив ризиків внутрішнього і зовнішнього середовища.

17

Процес забезпечення фінансової складової економічної безпеки підприємства можна розглядати, як процес запобігання всебічних збитків від негативних дій на економічну безпеку підприємства за різними аспектами її фінансово-господарської діяльності.

В сучасному економічному середовищі існує безліч загроз, які впливають на фінансові інтереси підприємства і які в довгостроковому періоді можуть негативно відобразитись на його фінансовій стійкості,

платоспроможності та загальному фінансовому стані. Саме тому необхідно розглянути такі поняття, як «загроза фінансової безпеки підприємства». Під загрозою розуміється сукупність умов, процесів, факторів, що перешкоджають реалізації економічних інтересів суб'єктів господарської діяльності чи створюють небезпеку для них.

По суті, загроза фінансової безпеки може бути визначена як деякий збиток, інтегральний показник якого характеризує ступінь зниження фінансового потенціалу за визначений проміжок часу. Виявлення і вжиття заходів, спрямованих на запобігання загрозам фінансової безпеки, припускає аналіз прогнозованого стану підприємства в результаті виконання прийнятих раніше стратегічних для цього підприємства економічних і науково-

технічних рішень, загальних тенденцій і процесів у затребуваності продукції і послуг, інвестицій та ін. Різноманіття процесів, що протікають на підприємстві, визначає досить широкий спектр загроз, які впливають на його функціонування. Тому розуміння сутнісних характеристик загроз є надзвичайно важливим.

Загрози, що з’являються з зовнішнього середовища в першу чергу обумовлені об’єктивними процесами: глобалізацією фінансових зв’язків,

високою ступеню інтеграції, загострення проблеми обмеженості ресурсів,

посилення конкуренції та конфліктів між державами в сфері завоювання світового економічного простору.

Внутрішні загрози виникають в результаті неефективної фінансово-

економічної політики керівництва підприємства, нераціонального визначення

18

пріоритетів фінансового менеджменту, невчасного реагування на негативні

тенденції в діяльності.

Таблиця 1.1 – Найбільш типові критичні ризики суб’єктів

підприємництва

|

Внутрішній ризик

|

Зовнішній ризик

|

|

|

дефіцит оборотного капіталу

|

економічні

|

|

|

низький рівень технології організації

|

політичні

|

|

|

виробництва

|

|

|

|

|

|

|

|

власні помилки керівництва

|

демографічні

|

|

|

нестача фінансових ресурсів

|

зміни в законодавстві

|

|

|

зниження ефективності діяльності

|

ринкові

|

|

|

неефективний менеджмент

|

природні

|

|

Як бачимо, перелік зовнішніх і внутрішніх загроз фінансовій безпеці підприємства досить значний і різноманітний за змістом. Розглянуті обставини і явища несуть безпосередню загрозу не тільки окремим державним і недержавним об'єктам економіки, а і безпеці країни в цілому.

Своєчасне виявлення і нейтралізація джерел зовнішньої та внутрішньої загроз безпеки є першочерговим завданням всіх суб'єктів економічної діяльності. Таким чином, таке поняття як загроза характеризує стан захищеності. Знання та вміння виявляти, попереджати і припиняти

(мінімізувати) загрози дозволяють забезпечувати безпеку. Впровадження комплексної системи забезпечення фінансової безпеки підприємств, що дозволяє прогнозувати загрози фінансової безпеки та оперативно регулювати обсяги і структуру витрат на забезпечення фінансової безпеки, дозволить якісно впливати на загальний фінансовий стан конкретного суб'єкта господарської діяльності, що, в остаточному підсумку, самим позитивним чином відбивається на оздоровленні економіки в цілому [47].

Таким чином, фінансова безпека суб’єктів підприємництва є важливою складовою фінансової безпеки і представляє собою здатність суб’єкта підприємництва здійснювати свою господарську, в тому числі й фінансову діяльність, ефективно і стабільно протягом невизначеного періоду часу,

шляхом використання сукупності взаємопов’язаних діагностичних,

19

інструментальних та контрольних заходів фінансового характеру, що мають оптимізувати використання фінансових ресурсів, забезпечити належний їх рівень та нівелювати вплив ризиків внутрішнього і зовнішнього середовища.

1.2 Поняття системи фінансової безпеки та її складові елементи

Система фінансової безпеки підприємства – це комплекс організаційно-

управлінських, режимних, технічних, профілактичних и пропагандистських заходів, спрямованих на кількісну реалізацію захисту інтересів підприємства від зовнішніх та внутрішніх загроз.

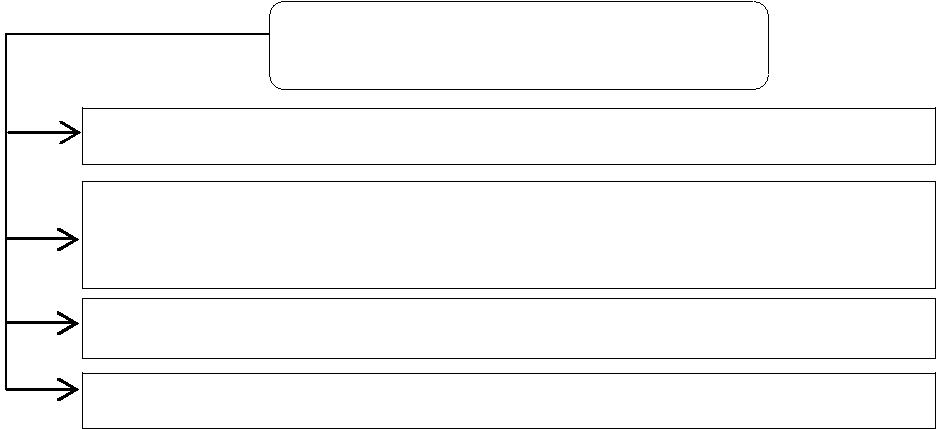

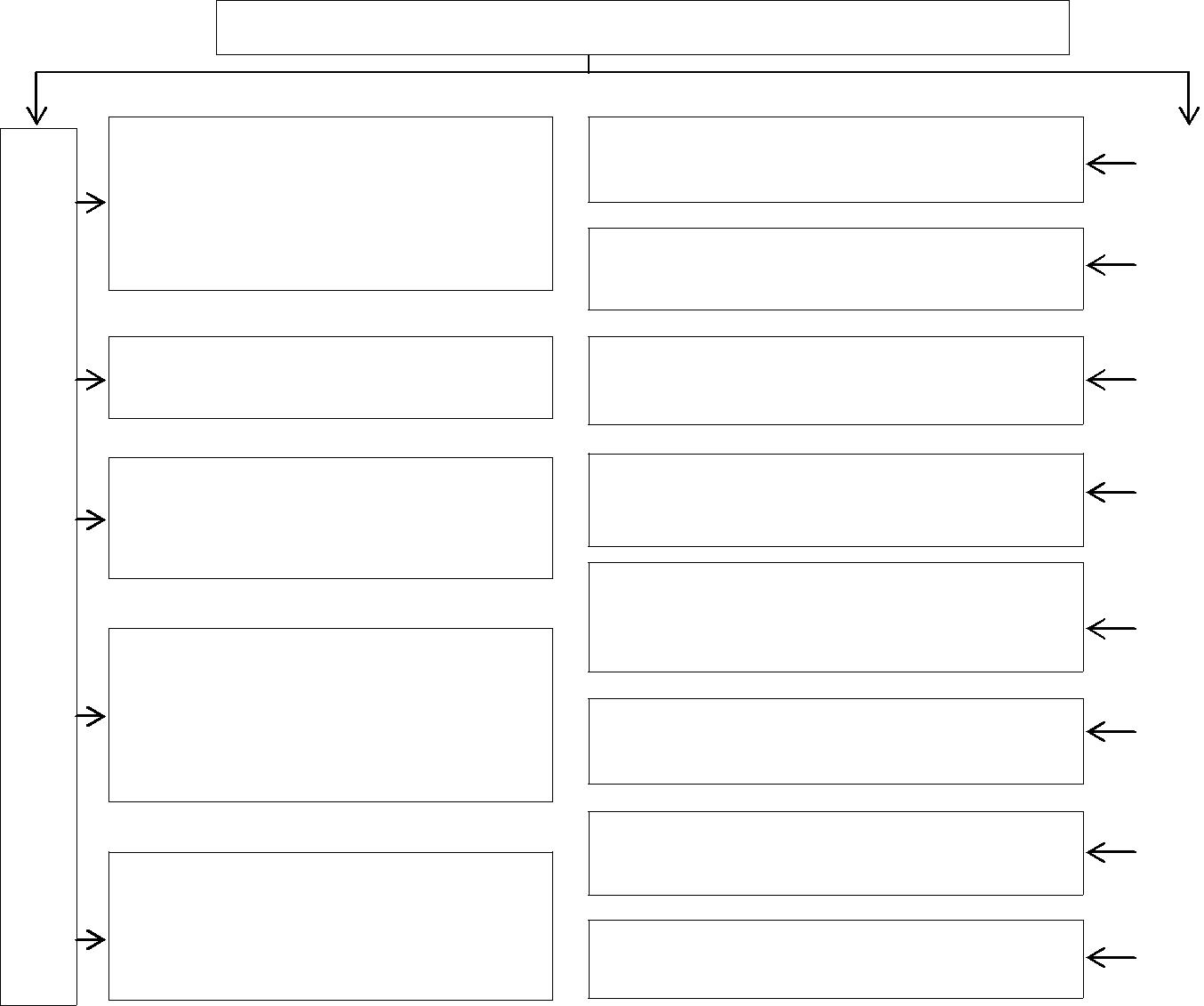

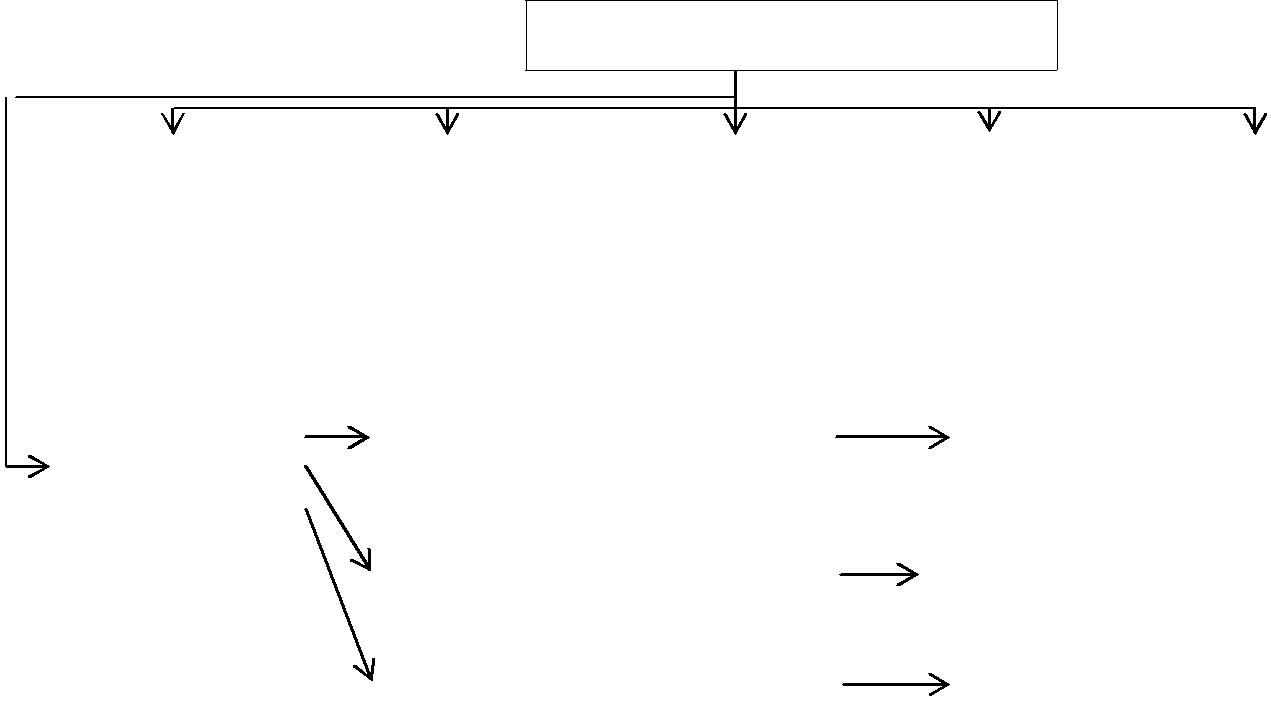

Забезпечення фінансової безпеки підприємства вимагає створення на підприємстві власної системи безпеки. Даючи характеристику системи фінансової безпеки підприємства, слід спочатку визначити деякі методологічні положення (рис 1.2) :

Система фінансової безпеки

Унікальна на кожному підприємстві

Самостійна, відокремлена від аналогічних систем інших виробничих одиниць

Комплексна

Дієва та ефективна

Рисунок 1.2 – Характеристика системи фінансової безпеки підприємства

Система фінансової безпеки підприємства не може бути шаблонною.

Вона має бути унікальною на кожному підприємстві, оскільки залежить від особливостей кожного підприємства (рівня розвитку, структури, величини,

20

виробничого потенціалу та ефективності його використання, напряму діяльності, кваліфікації кадрів, виробничої дисципліни, конкурентного середовища, місця розташування, ризикованості виробництва, наявності секретних матеріалів та ступеня їх секретності тощо).

Система безпеки підприємства повинна бути самостійною,

відокремленою від аналогічних систем інших виробничих одиниць. Але її відокремленість відносна. Багато завдань, які постають перед системою безпеки підприємства, не можуть бути виконані самостійно, без необхідних рішень, що приймаються на більш високому рівні, передусім державному.

Система безпеки підприємства бути комплексною. Лише комплексність системи фінансової безпеки може забезпечити відповідну надійність безпеки підприємства.

Але основним положенням є дієвість та ефективність фінансової безпеки, оскільки унікальність, самостійність та комплексність системи фінансової безпеки не дає жодної гарантії, що ця система буде діяти, окрім того, діяти ефективно.

Створення системи безпеки підприємства та організація її успішного функціонування повинні ґрунтуватись на методологічних основах наукової теорії безпеки. Повинні бути визначені цілі системи безпеки підприємства:

що необхідно здійснити, чого слід досягти; які завдання необхідно вирішити для досягнення поставлених цілей; які основні функції системи безпеки підприємства – визначити коло діяльності цієї системи.

Метою створення системи безпеки є своєчасне виявлення та запобігання як зовнішнім, так і внутрішнім небезпекам та загрозам,

забезпечення захищеності діяльності підприємства та досягнення ним цілей бізнесу.

Досягти поставлених цілей можна за допомогою вирішення цілого комплексу завдань. До найбільш значних можна віднести:

– виявлення реальних та прогнозування потенційних небезпек та загроз;

21

– знаходження способів запобігання їм, послаблення або ліквідації наслідків їх дії;

– знаходження сил і засобів, необхідних для забезпечення безпеки підприємства;

– організація взаємодії з правоохоронними та контролюючими органами з метою запобігання та припинення правопорушень, спрямованих проти інтересів підприємства;

– створення власної служби безпеки підприємства, що відповідає виявленим небезпекам та загрозам тощо.

Система безпеки підприємства покликана виконувати певні функції. До

найбільш значних з них слід віднести:

– прогнозування, виявлення, попередження, послаблення небезпек та загроз;

– забезпечення захищеності діяльності підприємства та його персоналу,

збереження його майна;

– створення сприятливого конкурентного середовища;

– ліквідація наслідків нанесеної шкоди тощо.

Система фінансової безпеки підприємства будується на певних принципах. Найважливіші з них:

– комплексність або системність – передбачає створення такої системи безпеки, яка забезпечить захищеність підприємства, його майна, персоналу,

інформації. Різних сфер діяльності від будь-яких небезпек та загроз,

непередбачуваних обставин;

– пріоритет заходів попередження (вчасність) – система безпеки повинна бути побудована таким чином, щоб вона могла на ранніх стадіях виявляти різноманітні деструктивні фактори, вживати заходи щодо попередження їх шкідливого впливу та нанесення збитків підприємству.

Реалізація даного принципу економічно вигідніша, ніж усунення завданої шкоди;

– безперервність – система безпеки повинна бути побудована таким

22

чином, щоб вона діяла, постійно захищаючи інтереси підприємства в умовах

ризику;

– законність – вся робота із забезпечення безпеки підприємства повинна здійснюватись на основі чинного законодавства та не суперечити йому;

– плановість – дозволяє кожному учаснику процесу діяти логічно, послідовно, чітко виконуючи покладені на нього обов’язки та вирішуючи поставлені перед ним завдання;

– економність – витрати на забезпечення системи безпеки повинні бути оптимальними та не перевищувати той рівень, при якому втрачається економічна доцільність їх застосування;

– взаємодія – для забезпечення безпеки підприємства необхідно, щоб зусилля всіх осіб, що її забезпечують були скоординованими;

– компетентність – питанням забезпечення безпеки підприємства повинні займатись професіонали, що знають суть проблеми, вміють вчасно оцінити ситуацію та прийняти правильне рішення;

– поєднання гласності та конфіденційності – система основних заходів безпеки повинна бути відома всім співробітникам підприємства, з метою забезпечення безпеки її вимоги повинні виконуватись.

Система фінансової безпеки

Суб’єкти Об’єкти Механізм Стратегія

|

система фінансової

|

система контролю

|

система важелів та

|

|

|

діагностики

|

та оцінки

|

методів

|

|

|

|

результатів

|

забезпечення

|

|

|

якісні методи

|

|

фінансової безпеки

|

|

|

|

|

|

|

|

кількісні

|

|

|

|

Рисунок 1.3 – Складові системи фінансової безпеки підприємства

23

Складовими елементами системи фінансової безпеки є об’єкт та суб’єкт фінансової безпеки, механізм забезпечення безпеки, а також практичні дії щодо забезпечення безпеки (рис. 1.3).

Об’єктом безпеки виступає все те, на що спрямовані зусилля щодо забезпечення фінансової безпеки (різні сфери діяльності підприємства,

показники, фінансові ресурси тощо).

Суб’єктами фінансової безпеки підприємства є ті особи, підрозділи,

служби, органи, відомства, установи, що безпосередньо займаються забезпеченням фінансової безпеки.

Наявність сформованої системи ще не забезпечує ефективність її діяльності, так як необхідно мати напрям, у якому дана система повинна рухатись – саме таким напрямом і є політика фінансової безпеки. Під політикою фінансової безпеки підприємства слід розуміти систему поглядів,

рішень, дій в галузі фінансової безпеки, що створюють умови, сприятливе середовище для досягнення цілей бізнесу.

Окрім політики фінансової безпеки, що являє собою узагальнену ціль її існування, виділяють ще стратегію. Під стратегією фінансової безпеки розуміють сукупність найбільш важливих рішень, направлених на забезпечення програмного рівня фінансової безпеки функціонування підприємства.

Стратегії фінансової безпеки за своїм змістом бувають різноманітними.

Можна виокремити три типи:

– стратегія, пов’язана з необхідністю раптового реагування на загрози,

що виникають. Тобто в даному випадку діє принцип «загроза-відбиття».

Створені для рішення цього завдання підрозділи, служби, виділені сили та засоби можуть послабити або запобігти дії загрози, але може виникнути ситуація, коли підприємству буде завдана шкода;

– стратегія, орієнтована на прогнозування, завчасне виявлення небезпек та загроз, цілеспрямоване дослідження економічної ситуації як всередині підприємства, так і в оточуючому його середовищі. Виділені для рішення

24

такого завдання спеціалісти, сформовані підрозділи та служби безпеки створюють можливість свідомо і цілеспрямовано проводити роботу з формування сприятливих умов для підприємницької діяльності;

– стратегія, направлена на відшкодування нанесених збитків. Така стратегія може вважатись доцільною лише тоді, коли збитки можна відшкодувати, або коли немає можливості здійснити стратегію першого та другого типів [34].

Однією з ключових складових системи фінансової безпеки підприємства є підсистема фінансової діагностики. Саме від її ефективності,

своєчасності наданої інформації, буде залежати фінансова безпека підприємства. На цю підсистему покладені функції прогнозування настання кризи, оцінка ймовірності банкрутства підприємства в перспективі,

визначення масштабів кризи, а також причин, що лежать у його основі. Мета даної підсистеми - вчасно інформувати про можливі проблемні місця в роботі підприємства, а також оцінювати ступінь погрози.

Центральною підсистемою, ядром фінансової безпеки підприємства є підсистема фінансових важелів і методів. Її метою є усунення кризових явищ і процесів, причин, що їх викликали, а також забезпечення ефективної діяльності підприємства. Задачі підсистеми: вибір оптимальної стратегії підприємства й інструментарію її реалізації; нейтралізація кризових явищ;

усунення причин криз; усунення наслідків кризи.

Інструментарій, який має забезпечити ефективне виконання системою поставлених перед нею функцій, можна розділити на дві групи: фінансові методи – управління прибутком, витратами, капіталом, фінансовий облік,

фінансовий аналіз, фінансове планування, фінансове регулювання,

страхування тощо; фінансові важелі – прибуток, доход, фінансові санкції,

дивіденди, ціна, фінансове стимулювання, заробітна плата та інші.

Заключною підсистемою, що необхідна для забезпечення фінансової безпеки підприємств є підсистема контролю та оцінки результатів. Саме контроль є тією ланкою, що має пов’язати між собою усі пропоновані нами

25

вище складові. Мета підсистеми - контроль за належним виконанням своїх функцій іншими підсистемами фінансової безпеки і достовірна оцінка результативності й ефективності їх діяльності [60].

Таким чином, на сучасному етапі розвитку українських підприємств першочерговим завданням менеджменту є формування дієвої системи фінансової безпеки підприємств. Адже, підприємствам набагато легше боротись з причинами майбутніх проблем, аніж із самим банкрутством як їх наслідком. Для цього необхідно створити на підприємстві такі умови, що зводили б ризик настання глобальних криз та банкрутства до мінімуму.

Одним із варіантів вирішення даної проблеми є створення на підприємстві системи фінансової безпеки, що має охоплювати питання діагностики,

вибору оптимальних фінансових важелів та методів, а також обов’язковий контроль за фінансовою діяльністю підприємства. Забезпечення фінансової безпеки підприємства дозволить не лише підвищити захищеність підприємства від внутрішніх і зовнішніх ризиків, а і підвищить ефективність його діяльності в цілому.

1.3 Управління системою фінансової безпеки та її аналіз

Одним із головних чинників організації фінансової безпеки підприємства є організація її управління. Відповідно до цього під управлінням системою фінансової безпеки підприємства розуміється свідомий цілеспрямований вплив із боку суб’єктів управління підприємством і системою його безпеки на суб’єкти безпеки, який здійснюється з метою направлення їх дії на зниження рівня загроз і ризиків, а також попередження небажаних результатів фінансової діяльності [33].

Управління фінансовою безпекою підприємства являє собою систему принципів і методів розробки та реалізації управлінських рішень, пов’язаних

26

із забезпеченням захисту його пріоритетних фінансових інтересів від зовнішніх та внутрішніх загроз (додаток Г).

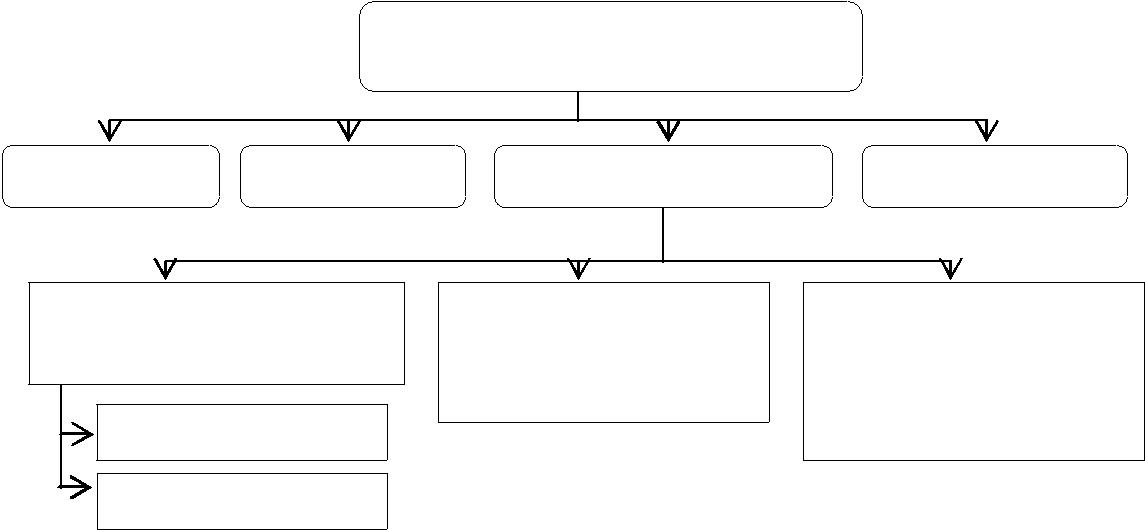

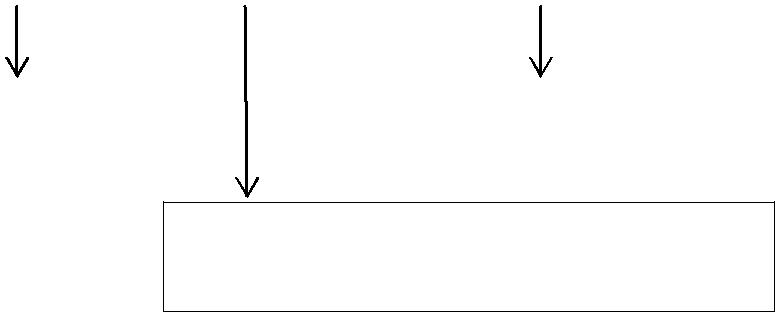

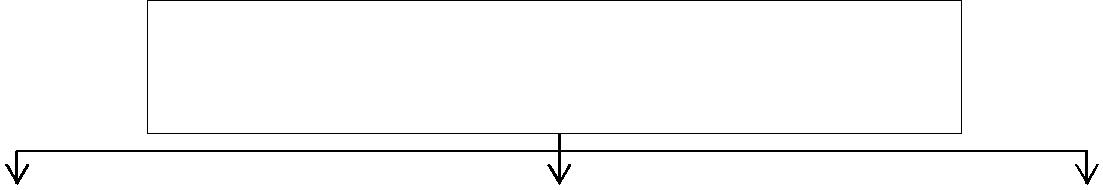

В процесі реалізації своєї головної мети управління фінансовою безпекою підприємства спрямовано на вирішення наступних трьох найбільш загальних задач (рис. 1.4).

Найважливіші задачі управління фінансовою безпекою підприємства

|

1. Встановлення

|

2. Ідентифікація та

|

3. Забезпечення

|

|

системи пріоритетів

|

прогнозування

|

ефективної

|

|

фінансових інтересів,

|

внутрішніх та

|

нейтралізації загроз

|

|

що потребують

|

зовнішніх загроз

|

фінансовим інтересам

|

|

захисту в процесі

|

реалізації фінансових

|

підприємства

|

|

фінансового розвитку

|

інтересів підприємства

|

|

|

підприємства

|

|

|

Рисунок 1.4 – Система найважливіших задач, спрямованих на реалізацію головної мети управління фінансовою безпекою підприємства

Перша задача реалізується шляхом пошуку найбільш ефективних шляхів максимізації ринкової вартості підприємства та їх ранжування за критерієм ефективності, відповідно до його фінансової філософії.

Друга задача передбачає визначення основних видів загроз, що перешкоджають реалізації пріоритетних фінансових інтересів підприємства,

здійснюється оцінка ймовірності їх реалізації та розмір пов’язаного з цим можливого фінансового збитку, досліджуючи характер окремих факторів, що здійснюють деструктивний вплив на реалізацію кожного із фінансових інтересів.

Третя задача забезпечується шляхом відбору найбільш ефективних механізмів, що мінімізують як рівень ймовірності реалізації окремих погроз,

так і розмір можливого фінансового збитку [11].

27

Управління фінансовою безпекою підприємства реалізує свою головну мету та основні задачі шляхом здійснення певних функцій. Ці функції поділяються на дві основні групи (рис. 1.5).

Основні функції управління фінансовою безпекою

|

Функції управління фінансовою безпекою як керуючої

|

Формування ефективних інформаційних систем, що забезпечують обґрунтування альтернативних варіантів управлінських рішень

Здійснення аналізу стану фінансової безпеки підприємства

Здійснення планування заходів по забезпеченню фінансової безпеки підприємства

Розробка дієвої системи стимулювання реалізації прийнятих управлінських рішень в галузі фінансової безпеки підприємства

Здійснення ефективного контролю за реалізацією прийнятих управлінських рішень в галузі фінансової безпеки підприємства

Розробка стратегії забезпечення фінансової безпеки підприємства

Управління фінансовою рентабельністю підприємства

Управління формуванням фінансових ресурсів підприємства

Управління фінансовою стабільністю підприємства

Управління інвестиційною активністю та ефективністю інвестицій підприємсва

Управління фінансовими ризиками підприємства

Управління фінансовими інноваціями підприємства

Антикризове фінансове управління підприємством

|

управління фінансовою безпекою як спеціалізованої

|

системи менеджменту

|

|

Функції

|

|

|

|

|

Рисунок 1.5 – Характеристика основних функцій управління фінансовою безпекою підприємства

Процес управління фінансовою безпекою підприємств базується на певному механізмі. Механізм управління фінансовою безпекою підприємства являє собою сукупність основних елементів впливу на процес розробки і реалізації управлінських рішень по забезпеченню захисту його фінансових інтересів від різних загроз.

В структуру механізму управління фінансовою безпекою підприємства входять наступні елементи (рис. 1.6).

28

Система державного нормативно-правового регулювання фінансової безпеки підприємства. Дана система має багаторівневий характер, що визначається повноваженнями окремих державних органів, пріоритетом нормативних актів, що вони приймають.

|

1. Система державного

|

|

2. Ринковий механізм

|

|

|

нормативно-правового

|

|

регулювання фінансової безпеки

|

|

|

регулювання фінансовою

|

|

підприємства

|

|

|

безпекою підприємства

|

|

|

|

|

|

Механізм

|

|

|

|

5. Система інструментів

|

управління

|

3. Внутрішній механізм

|

|

|

|

фінансовою

|

управління фінансовою

|

|

|

управління фінансовою

|

|

|

|

|

|

безпекою

|

безпекою підприємства

|

|

|

безпекою підприємства

|

|

|

|

|

|

підприємства

|

|

|

|

|

|

|

|

4. Система методів управління фінансовою безпекою підприємства

Рисунок 1.6 – Основні елементи механізму управління фінансовою безпекою підприємства

На сучасному етапі система державного нормативно-правового регулювання фінансової безпеки підприємств включає у себе наступні напрями:

– регулювання порядку формування інформаційної бази управління фінансовою діяльністю підприємства;

– регулювання грошового обігу та форм розрахунків;

– регулювання кредитних операцій;

– валютне регулювання;

– регулювання інвестиційних операцій;

– регулювання ринку цінних паперів;

– регулювання операцій страхування на фінансовому ринку;

29

– регулювання порядку та форм санації підприємств;

– регулювання процедур банкротства та ліквідації підприємств.

Ринковий механізм регулювання фінансової безпеки підприємств.

Даний механізм формується в сфері фінансового ринку у розрізі окремих його видів та сегментів. Попит та пропозиція на фінансовому ринку формує рівень цін та котировок по окремим фінансовим інструментам, визначають доступність кредитних ресурсів у національній та іноземній валютах,

виявляють середню норму дохідності капіталу тощо.

Внутрішній механізм управління фінансовою безпекою підприємства.

Система цього механізму формується у рамках самого підприємства,

відповідно регламентуючи методичні підходи по розробці управлінських рішень в галузі забезпечення його фінансової безпеки. Основу формування цього механізму складає фінансова філософія підприємства.

Система методів управління фінансовою безпекою підприємства. Вона являє собою сукупність способів та прийомів, за допомогою яких обґрунтовуються та контролюються конкретні управлінські рішення у різних сферах фінансової безпеки підприємства:

– метод техніко-економічних розрахунків;

– балансовий метод;

– економіко-статистичні методи;

– економіко-математичні методи;

– експертні методи;

– методи дисконтування вартості тощо.

Система інструментів управління фінансовою безпекою підприємства.

Така система складається з наступних контрактних зобов’язань, що забезпечують механізм реалізації окремих управлінських рішень в галузі його фінансової безпеки та фіксують його фінансові відносини з іншими економічними об’єктами:

– платіжні інструменти (платіжні доручення, чеки, акредитиви та інші);

– кредитні інструменти (договори про кредитування, векселя тощо);

30

– депозитні інструменти (депозитні договори, депозитні сертифікати та

інші);

– інструменти інвестування (акції, інвестиційні сертифікати і т.д.);

– інструменти страхування (страховий договір, страховий поліс та

інші).

Ефективний механізм управління фінансовою безпекою підприємства дозволяє в повному обсязі реалізувати цілі та завдання, що перед ним стоять,

сприяє результативному захисту його фінансових інтересів від різноманітних загроз внутрішнього та зовнішнього характеру.

Важливою складовою частиною механізму управління фінансовою безпекою підприємства є системи та методи її аналізу.

Аналіз фінансової безпеки являє собою процес дослідження фінансового стану та основних результатів фінансової діяльності підприємства з метою визначення рівня захищеності його фінансових інтересів від загроз та виявлення резервів його покращення.

В теорії фінансового менеджменту розрізняють наступні основні системи аналізу фінансової безпеки: горизонтальний аналіз, вертикальний аналіз, порівняльний аналіз, аналіз коефіцієнтів, інтегральний аналіз (додаток Д).

Зосередимо нашу увагу на інтегральному аналізі, так як саме інтегральний аналіз дозволяє отримати найбільш поглиблену

(багатофакторну) оцінку умов формування окремих агрегованих фінансових показників. Однією із найпоширеніших моделей інтегрального аналізу фінансової безпеки підприємства є «модель Дюпона», яку ми і розглянемо нижче.

Система інтегрального аналізу ефективності використання активів підприємства. Дана система фінансового аналізу була розроблена фірмою

«Дюпон» (США) та передбачає розкладання показника «коефіцієнт рентабельності активів» на ряд окремих фінансових коефіцієнтів, що його формують. Схема проведення цього аналізу наведена у формулах (1.1) – (1.3).

31

В основі даної системи лежить «Модель Дюпона», у відповідності з якою коефіцієнт рентабельності активів підприємства являє собою добуток коефіцієнта рентабельності реалізації продукції на коефіцієнт оборотності активів.

|

|

|

|

ЧП

|

|

|

=

|

ЧП

|

+

|

Р

|

|

|

(1.1)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

А

|

|

|

|

|

Р

|

|

А

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ЧП

|

=

|

|

|

ВД

|

|

+

|

И

|

+

|

|

|

Н Д

|

+ Н П

|

(1.2)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Р

|

|

|

|

|

Р

|

|

|

|

Р

|

|

|

|

|

|

|

|

Р

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Р

|

=

|

|

|

Р

|

+

|

|

|

Р

|

|

|

(1.3)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

А

|

|

|

|

ОА

|

|

|

ВА

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

де ЧП – сума чистого прибутку; Р – об’єм реалізації продукції; А – середня сума всіх активів; ВД – сума валового доходу; И – сума витрат;

Нд – сума податків, що сплачується за рахунок доходу; Нп – сума податків, що сплачується за рахунок прибутку; ОА – середня сума оборотних активів; ВА – середня сума позаоборотних активів.

Основу механізму управління фінансовою безпекою підприємства складають системи та методи його планування.

Планування фінансової безпеки являє собою процес розробки системи планів та планових (нормативних) показників із забезпечення захисту фінансових інтересів підприємства від внутрішніх та зовнішніх загроз та створення необхідних фінансових передумов його стійкого зростання у майбутньому.

32

Планування фінансової безпеки підприємства базується на використанні трьох основних його систем:

– перспективного планування фінансової безпеки підприємства.

– поточного планування фінансової безпеки підприємства.

– оперативного планування фінансової безпеки підприємства.

Для кожної з цих систем планування притаманні особливі методичні підходи щодо здійснення, форми реалізації результатів та певний період охоплення (табл. 1.2).

Таблиця 1.2 – Характеристика основних систем планування фінансової безпеки підприємства

|

Система

|

Основний

|

|

|

|

|

|

методичний підхід

|

Форма реалізації результатів

|

Період

|

|

|

фінансового

|

|

|

|

|

|

|

до здійснення

|

фінансового планування

|

планування

|

|

|

планування

|

|

|

|

|

|

|

планування

|

|

|

|

|

|

|

|

|

|

|

Перспективне

|

|

розробка довгострокового

|

|

|

|

планування

|

|

|

|

|

|

|

прогнозування

|

плану по найважливішим

|

до 3-х років

|

|

|

фінансової

|

|

|

|

|

|

|

|

напрямкам фінансової безпеки

|

|

|

|

безпеки

|

|

|

|

|

|

|

|

|

|

|

|

Поточне

|

|

розробка поточних планів по

|

|

|

|

планування

|

техніко-економічне

|

|

|

|

|

|

|

окремим аспектам фінансової

|

1 рік

|

|

|

фінансової

|

обґрунтування

|

|

|

|

|

|

|

безпеки підприємства

|

|

|

|

діяльності

|

|

|

|

|

|

|

|

|

|

|

|

|

|

розробка та доведення до

|

|

|

|

Оперативне

|

|

виконання бюджетів, платіжних

|

|

|

|

планування

|

бюджетування

|

календарів та інших

|

місяць,

|

|

|

фінансової

|

|

оперативних планових завдань

|

квартал

|

|

|

|

|

|

|

|

|

безпеки

|

|

по всім основним питанням

|

|

|

|

|

|

фінансової безпеки

|

|

|

Всі системи планування фінансової безпеки підприємства знаходяться у взаємозв’язку та реалізуються в певному порядку. На початковому етапі цього процесу здійснюється перспективне планування фінансової безпеки, яке покликано реалізовувати стратегічні цілі фінансового розвитку підприємства, а також визначити задачі та параметри поточного планування. В свою чергу, поточне планування фінансової безпеки формуючи планові завдання по забезпеченню захисту фінансових інтересів підприємства у рамках майбутнього року, складає основу для розробки та доведення до виконавців оперативних планів бюджетів по всім питанням фінансової безпеки.

33

Використання розглянутих систем та методів планування фінансової безпеки дозволяє підвищити ефективність захисту фінансових інтересів підприємства, забезпечити її цілеспрямованість.

В системі основних функцій управління фінансовою безпекою підприємства важлива роль належить внутрішньому контролю за реалізацією прийнятих у цій сфері управлінських рішень.

Внутрішній контроль фінансової безпеки являє собою процес, що організовується підприємством з метою перевірки виконання та забезпечення реалізації всіх управлінських рішень в області захисту його фінансових інтересів від різноманітних погроз.

Створення систем внутрішнього контролю є невід’ємною складовою частиною побудови всієї системи управління підприємством з метою забезпечення його ефективності.

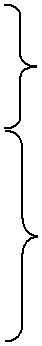

Внутрішній контроль фінансової безпеки зорганізується на підприємстві у наступних основних формах (рис. 1.7):

Форми внутрішнього контролю за фінансовою безпекою

|

Попередній

|

|

Поточний

|

|

Наступний

|

|

контроль за

|

|

контроль за

|

|

контроль за

|

|

фінансовою

|

|

фінансовою

|

|

фінансовою

|

|

безпекою

|

|

безпекою

|

|

безпекою

|

|

|

|

|

|

|

Рисунок 1.7 – Основні форми внутрішнього контролю за фінансовою безпекою підприємства

Попередній контроль організовується на стадії формування фінансових планів та бюджетів в процесі розгляду бізнес-планів (заявок) окремих структурних одиниць підприємства. В процесі цього виду контролю перевіряється обґрунтованість окремих показників та правильність проведених розрахунків з метою виявлення можливих резервів підвищення ефективності фінансової безпеки та попередження можливих порушень законодавства та внутрішніх нормативних актів підприємства.

34

Поточний контроль проводиться в процесі реалізації фінансових планів та бюджетів всіх рівнів з метою прийняття оперативних заходів по виконанню всіх запланованих планових показників.

Наступний контроль здійснюється в ході розгляду встановленої фінансової звітності та передбачених звітів керівників окремих структурних підрозділів при підбитті підсумкових результатів забезпечення фінансової безпеки за звітний період з метою наступної її нормалізації.

Підвищенню ефективності реалізації функції внутрішнього контролю фінансової безпеки сприяє впровадження на підприємстві ефективної керуючої системи, що має назву «контролінг». Принципом даної концепції,

яка отримала назву «управління за відхиленням», є оперативне порівняння основних планових (нормативних) та фактичних показників з метою виявлення відхилень між ними та визначення взаємозв’язку та взаємозалежності цих відхилень на підприємстві з метою впливу на ключові фактори нормалізації діяльності.

Контролінг фінансової безпеки – регуляторна керуюча система, що координує взаємозв’язки між формуванням інформаційної бази, аналізом,

плануванням та внутрішнім контролем, забезпечує концентрацію контрольних дій на найбільш пріоритетних напрямках фінансової безпеки підприємства, своєчасне виявлення відхилень фактичних її показників від передбачених та прийняття оперативних управлінських рішень, спрямованих на їх нормалізацію.

Основними функціями контролінгу фінансової безпеки є :

– спостереження за ходом реалізації завдань, встановлених системою планових показників та нормативів забезпечення фінансової безпеки;

– вимір ступеня відхилення фактичного стану фінансової безпеки від передбаченого;

– діагностика за розмірами відхилень серйозного погіршення стану фінансової безпеки підприємства та суттєвого зниження темпів його фінансового розвитку;

35

– розробка оперативних управлінських рішень щодо нормалізації фінансової безпеки підприємства у відповідність із передбаченими цілями та показниками;

– коректування за необхідності окремих цілей та показників системи фінансової безпеки у зв’язку із зміною зовнішньої фінансової середи,

кон’юнктури фінансового ринку та внутрішніх умов здійснення

господарської діяльності підприємства.

Визначення об’єкту контролінгу

Визначення видів та сфери контролінгу

Формування системи пріоритетів контролюючих показників

Розробка системи кількісних стандартів контролю

Побудова системи моніторингу показників, що включаються в контролінг

Формування системи алгоритмів дій по усуненню відхилень

Рисунок 1.8 – Зміст та послідовність етапів побудови системи контролінгу фінансової безпеки підприємства

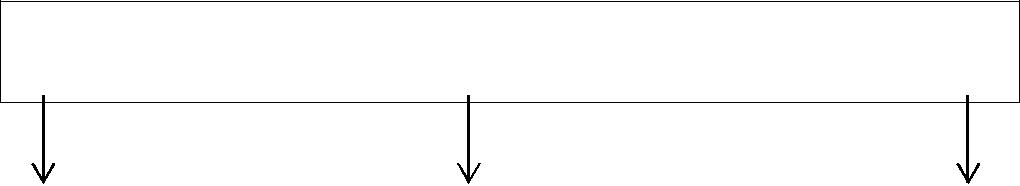

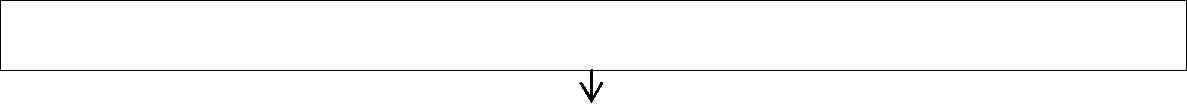

Контролінг фінансової безпеки будується на етапах (рис. 1.8):

Перший етап. Визначення об’єкту контролінгу. Об’єктом контролінга фінансової безпеки підприємства є управлінські рішення по основним аспектам забезпечення захисту його фінансових інтересів від погроз внутрішнього та зовнішнього характеру.

Другий етап. Визначення видів та сфери контролінга. Виділяють наступні види контролінгу: стратегічний контролінг, поточний та оперативний контролінг. Основні характеристики окремих видів контролінгу наведені у таблиці 1.3.

36

Таблиця 1.3 – Характеристика окремих видів контролінгу фінансової безпеки підприємства

|

Вид контролінгу фінансової

|

Основна сфера контролінгу

|

Основний період

|

|

|

безпеки

|

|

контролінгу

|

|

|

|

|

|

|

|

|

Реалізація стратегії

|

|

|

|

Стратегічний контролінг

|

забезпечення фінансової

|

Квартал, рік

|

|

|

|

безпеки та її цільових

|

|

|

|

|

|

|

|

|

|

показників

|

|

|

|

|

Реалізація поточних планів

|

|

|

|

Поточний контролінг

|

забезпечення фінансової

|

Місяць, квартал

|

|

|

|

безпеки

|

|

|

|

|

Реалізація бюджетів,

|

|

|

|

Оперативний контролінг

|

пов’язаних із забезпеченням

|

Тиждень, декада, місяць

|

|

|

|

фінансової безпеки

|

|

|

Третій етап. Формування системи пріоритетів контролюючих показників. Уся система показників, що входять в сферу кожного виду контролінгу фінансової безпеки, ранжується за значимістю. В процесі такого ранжування спочатку до системи пріоритетів першого рівня відбираються найбільш важливі із контролюючих показників даного виду контролінгу;

потім формується система пріоритетів другого рівня, показники якого знаходяться у факторному зв’язку із показниками пріоритетів першого рівня;

аналогічним чином формується система пріоритетів третього та наступних

рівнів.

Четвертий етап. Розробка системи кількісних стандартів контролю.

Після ранжування контролюючих показників забезпечення фінансової

безпеки підприємства, виникає необхідність встановлення кількісних

стандартів по кожному з них. Такі стандарти можуть встановлюватися як в абсолютних, так і у відносних показниках. Стандартами виступають цільові стратегічні нормативи, показники поточних планів та бюджетів, система державних або розроблених підприємством норм та нормативів, що забезпечують його фінансову безпеку.

П’ятий етап. Побудова системи моніторингу показників, що включаються в контролінг. Система моніторингу складає основу контролінгу фінансової безпеки підприємства, найбільш активну частину його механізму.

37

Система моніторингу фінансової безпеки являє собою розроблений на підприємстві механізм постійного спостереження за найважливішими показниками забезпеченості захисту його фінансових інтересів, визначення розмірів відхилень фактичних показників від передбачених та виявлення причин цих відхилень.

|

|

Плановий

|

|

|

Фактичний показник

|

|

|

|

(нормативний) показник

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Відхилення

|

|

|

|

|

|

|

|

|

|

|

|

|

Позитивне

|

Негативне (допустиме)

|

|

Негативне (критичне)

|

|

|

|

|

|

|

|

|

|

|

|

|

«нічого не робити»

|

|

«усунути відхилення»

|

|

|

|

|

«змінити систему планових чи нормативних показників»

Рисунок 1.9 – Формування принципових алгоритмів дій по усунення різних видів відхилень фактичних показників фінансової безпеки підприємства від передбачених

Шостий етап. Формування системи алгоритмів дій по усуненню відхилень є заключними етапом контролінгу фінансової безпеки підприємства (рис. 1.9). Принципова система дій менеджерів підприємства у цьому випадку полягає в трьох алгоритмах:

– «нічого не робити» - дана форма реагування передбачається у тих випадках, коли розмір негативних відхилень значно нижче передбаченого

«критичного» критерію;

– «усунути відхилення» - передбачає процедуру пошуку та реалізації резервів по забезпеченню виконання цільових, планових чи нормативних показників. В даному випадку резерви розглядаються у розрізі різних

38

аспектів фінансової безпеки підприємства. У якості таких можливостей може бути розглянута доцільність введення посиленого режиму економії,

використання системи фінансових резервів тощо;

– «змінити систему планових чи нормативних показників» -

використовують у випадках, коли можливості нормалізації окремих аспектів фінансової безпеки обмежені або взагалі відсутні. В цьому випадку за результатами моніторингу фінансової безпеки підприємства вносяться пропозиції по коригуванню системи цільових стратегічних нормативів,

показників поточних фінансових планів чи окремих бюджетів, пов’язаних із забезпеченням фінансової безпеки підприємства.

Отже, впровадження на підприємстві системи контролінгу дозволяє суттєво підвищити ефективність всього процесу управління його фінансовою безпекою, забезпечити концентрацію контрольних дій на найбільш пріоритетних напрямках фінансової безпеки підприємства та дозволяє своєчасно виявити відхилення фактичних її показників від передбачених та прийняти оперативні управлінські рішення, спрямовані на їх нормалізацію.

39

РОЗДІЛ 2

АНАЛІЗ СИСТЕМИ ФІНАНСОВОЇ БЕЗПЕКИ ТОВ «ФАВОР»

2.1 Загальна характеристика фінансово-господарської діяльності ТОВ

«Фавор»

ТОВ «Фавор» було засновано 28 березня 2001 року у вигляді товариства з обмеженою відповідальністю. Юридична та фактична адреса підприємства: Україна, м. Суми, вул. Курська, 18 а.

Власний капітал ТОВ «Фавор» складає 39165 тис. грн.

Середньооблікова чисельність працюючих на підприємстві складає 178

чоловік. Фонд оплати праці на заводі складає 4787 тис. грн.

Основними видами діяльності ТОВ «Фавор» є:

– виробництво жестетари;

– надання послуг літографії та лакування жесті.

ТОВ «Фавор» являє собою достатньо молоде підприємство, що динамічно розвивається. За 11 років роботи виробничі ресурси підприємства зросли з одного цеху баночної лінії до сучасного заводу із автоматизованими лініями по виробництву банки та відра, а також двома найновішими лініями літографії.

Станом на початок 2012 року клієнтами підприємства є 196 виробників лакофарбової промисловості та нафтохімічної продукції України, країн СНГ та Східної Європи.

Власний дизайнерський центр, транспортний відділ, високий рівень технологічної оснащеності підприємства дозволяє йому виконувати повний виробничий цикл переробки сировини: від нарізання жесті до відвантаження літографованої тари власним транспортом. ТОВ «Фавор» не просто продає металічну тару, а надає замовнику комплексне рішення питання упаковки.

На даний момент виробничі ресурси підприємства складаються з трьох швидкісних автоматизованих ліній по виробництву жестетари, а також двох

40

ліній по лакуванню та літографії жесті. Спектр продукції, що виробляється ТОВ «Фавор» є достатньо широким та включає в себе жерстяні банки об’ємом від 0,250 до 2,8 літрів, конусні відра об’ємом 10 л., 15 л., 20 л., 25 л,

каністри 1 л., 2 л., 4 л. та 5 л., а також аерозольні балони об’ємом від 0,25 л.

до 1 л..

Вся продукція відповідає вимогам європейських стандартів. Не менш важливим є той факт, що виробництво продукції та робота персоналу забезпечені усіма необхідними заходами із охорони праці та є екологічно безпечними.

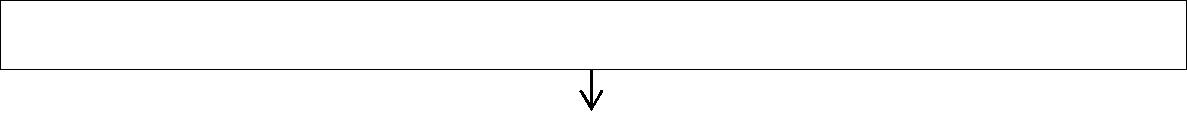

Характеристика підприємства не може бути повною без розгляду його організаційної структури (рис. 2.1).

Генеральний директор

Комерційний директор

|

Бухгалтерія

|

|

|

|

Відділ

|

|

Дизайнерськ

|

|

|

|

|

|

|

Відділ збуту

|

|

|

|

|

|

Юридичний

|

|

|

|

|

|

|

логістики та

|

|

ий відділ

|

|

відділ

|

|

|

|

|

|

|

постачання

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Начальник

|

|

Начальник баночного цеху

|

|

|

Баночний цех

|

|

|

|

виробництва

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Начальник цеху балонів

|

|

|

Цех з виробництва балонів

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Начальник цеху літографії

|

|

|

Цех літографії

|

|

|

|

|

|

|

|

|

|

|

|

Рисунок 2.1 – Організаційна структура ТОВ «Фавор»

Згідно із рисунком 2.1 можна зробити висновок, що спеціальної фінансової служби на підприємстві не існує, а її функції покладено на бухгалтерію, яка окрім своїх безпосередніх функцій ще виконує поточну фінансову роботу, фінансове планування, прогнозування тощо.

41

Розглянемо основні показники фінансово-господарської діяльності, що наведені у таблиці 2.1.

Таблиця 2.1 – Основні показники фінансово-господарської діяльності ТОВ «Фавор» за період 2009-2011 рр., тис. грн.

|

Показник

|

|

Рік

|

|

Темп зростання, %

|

|

|

|

|

|

|

|

|

|

|

|

|

2009

|

2010

|

2011

|

2010/2009

|

2011/2010

|

2011/2009

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Залишкова

|

|

|

|

|

|

|

|

|

вартість

|

19779

|

18292

|

30059

|

-7,52

|

64,33

|

51,97

|

|

|

основних

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

засобів

|

|

|

|

|

|

|

|

|

Власний капітал

|

17529

|

27644

|

39165

|

57,70

|

41,68

|

123,43

|

|

|

|

|

|

|

|

|

|

|

|

Чистий дохід

|

59275

|

75232

|

104445

|

26,92

|

38,83

|

76,20

|

|

|

від реалізації

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Собівартість

|

|

|

|

|

|

|

|

|

реалізації

|

37525

|

56385

|

86726

|

50,26

|

53,81

|

131,12

|

|

|

продукції

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Чистий

|

|

|

|

|

|

|

|

|

прибуток

|

9681

|

9365

|

10521

|

-3,26

|

12,34

|

8,68

|

|

|

(збиток)

|

|

|

|

|

|

|

|

На основі даних таблиці 2.1, можна зробити наступні висновки:

власний капітал підприємства протягом досліджуваного періоду має тенденцію до зростання. Його сума збільшилася на 123,43 % у порівнянні із

2009 роком. Найбільший темп зростання власного капіталу підприємства спостерігається у 2010 р. – 41,68 % порівняно із 2009.

Чистий дохід від реалізації протягом досліджуваного періоду також має позитивну тенденцію до зростання. Протягом 2009-2011 рр. чистий дохід збільшився на 76,20 %. Собівартість виготовленої продукції за період зросла на 131,12 %, що є більшим за темп зростання чистого доходу. Така ситуація сприяє зменшенню рентабельності діяльності підприємства.

Чистий прибуток на підприємстві за 2009-2011 рр. збільшився на 8,68 %. Найбільший темп зростання прибутку на ТОВ «Фавор» спостерігався у

2011 році – 12,34 %.

Залишкова вартість основних засобів за період також зростає на 51,97 %, що свідчить про проведення активної політики оновлення основних виробничих фондів.

42

Доходи та витрати підприємства – це найважливіші характеристики його діяльності. Саме тому, вважаємо за необхідне в розрізі фінансово-господарської діяльності розглянути динаміку, склад та структуру доходів і витрат ТОВ «Фавор» (табл. 2.2, 2.3).

Таблиця 2.2 – Класифікація доходів ТОВ «Фавор» за період 2009-2011 рр., тис. грн.

|

|

|

Рік

|

|

Темп зростання, %

|

|

|

Вид доходу

|

|

|

|

|

|

|

|

|

|

2009

|

2010

|

2011

|

2010/2009

|

2011/2010

|

2011/2009

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Доход (виручка)від

|

|

|

|

|

|

|

|

|

реалізації продукції

|

67940

|

84722

|

117386

|

24,70

|

38,55

|

72,78

|

|

|

(товарів, робіт,

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

послуг)

|

|

|

|

|

|

|

|

|

Інший операційний

|

5575

|

15917

|

22774

|

185,51

|

43,08

|

308,50

|

|

|

дохід

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Доход від участі в

|

-

|

-

|

-

|

-

|

-

|

-

|

|

|

капіталі

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Інші фінансові

|

-

|

1234

|

11

|

-

|

-99,11

|

-

|

|

|

доходи

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Інші доходи

|

224

|

184

|

11

|

-17,86

|

-94,02

|

-95,09

|

|

|

Надзвичайні доходи

|

6

|

|

16

|

-

|

-

|

166,67

|

|

На основі даних таблиці 2.2 можна зробити висновок, що дохід від реалізації товарів за досліджуваний період зріс на 72,78 %. Найбільші темпи зростання характерні для інших операційних доходів – 308,50 % за період 2009-2011 рр. Інші фінансові доходи були наявні лише у 2010 та 2011 роках, для них характерне зменшення на 99,11 %. Інші доходи зменшувались протягом усього періоду, таке зменшення склало 95,09 %. Надзвичайні доходи не носять систематичного характеру для підприємства, оскільки були тільки у 2009 та 2011 роках. У 2011 році відбулося їх збільшення на 166,67%. Доход від участі в капіталі взагалі відсутній на підприємстві за досліджуваний період.

Таблиця 2.3 – Класифікація витрат ТОВ «Фавор» за період 2009-2011 рр., тис. грн.

|

|

|

Рік

|

|

Питома вага витрат, %

|

Темп

|

|

|

Вид витрат

|

|

|

|

|

|

|

зростання,

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2009

|

2010

|

2011

|

2009

|

2010

|

2011

|

%

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2011/2009

|

|

|

Податок на

|

8652

|

9363

|

12941

|

13,51

|

10,10

|

9,98

|

49,57

|

|

|

додану вартість

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

43

Продовження таблиці 2.3

|

|

|

Рік

|

|

Питома вага витрат, %

|

Темп

|

|

|

Вид витрат

|

|

|

|

|

|

|

зростання,

|

|

|

|

2009

|

2010

|

2011

|

2009

|

2010

|

2011

|

%

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2011/2009

|

|

|

Акцизний збір

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

|

Інші вирахування

|

13

|

127

|

-

|

0,02

|

0,14

|

0,00

|

-

|

|

|

з доходу

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Собівартість

|

|

|

|

|

|

|

|

|

|

реалізованої

|

|

|

|

|

|

|

|

|

|

продукції

|

37525

|

56385

|

86726

|

58,57

|

60,83

|

66,88

|

131,12

|

|

|

(товарів, роботи,

|

|

|

|

|

|

|

|

|

|

послуг)

|

|

|

|

|

|

|

|

|

|

Адміністративні

|

3121

|

3850

|

2865

|

4,87

|

4,15

|

2,21

|

-8,20

|

|

|

витрати

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Витрати на збут

|

2360

|

3888

|

3185

|

3,68

|

4,19

|

2,46

|

34,96

|

|

|

Інші операційні

|

9797

|

14698

|

16601

|

15,29

|

15,86

|

12,80

|

69,45

|

|

|

витрати

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Фінансові

|

12

|

1473

|

2543

|

0,02

|

1,59

|

1,96

|

21091,67

|

|

|

витрати

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Витрати від

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

|

участі в капіталі

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Інші витрати

|

870

|

146

|

900

|

1,36

|

0,16

|

0,69

|

3,45

|

|

|

Податок на

|

|

|

|

|

|

|

|

|

|

прибуток від

|

1714

|

2762

|

3916

|

2,68

|

2,98

|

3,02

|

128,47

|

|

|

звичайної

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

діяльності

|

|

|

|

|

|

|

|

|

|

Надзвичайні

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

|

витрати

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Загальна сума

|

64064

|

92692

|

129677

|

100,00

|

100,00

|

100,00

|

102,42

|

|

|

витрат

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Таким чином, можна зробити висновок, що найбільша питома вага витрат припадає на собівартість реалізованої продукції – 66,88 % у 2011 році.

Собівартість реалізованої продукції зросла за період на 131,12 %. На інші операційні витрати припадає 12,8 % загальної суми витрат. На податок на додану вартість припадає близько 10%. Загальна сума витрат за досліджуваний період зросла на 102,42 %.

Отже, можна зробити висновок, що діяльність ТОВ «Фавор» є досить активною та рентабельною. На сьогоднішній день «Фавор» виробляє якісну жестетару та має репутацію одного із найнадійніших та найстабільніших підприємств Сумської області.

44

2.2 Аналіз фінансового стану ТОВ «Фавор»