Управление процентными рисками в банковской деятельности

МИНИСТЕРСТВО ОБРАЗОВАНИЕ РЕСПУБЛИКИ БЕЛАРУСЬ

УО «ПОЛЕССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТИЕТ»

Кафедра банковского дела

КУРСОВАЯ РАБОТА

по дисциплине «Деньги, кредит, банки»

на тему: «Управление процентными рисками в банковской деятельности»

Студент

ФБД, 3 курс, гр. 1211212 Ы.А. Бабаев

Руководитель,

ассистент В.С.Сергеюк

ПИНСК 2014

РЕФЕРАТ

Курсовая работа: 30 страниц, 7 таблиц, 18 источников

ПРОЦЕНТНЫЙ РИСК,АНАЛИЗ РАЗРЫВОВ МЕЖДУ АКТИВАМИ И ПАССИВАМИ (ГЭП-АНАЛИЗ), ДЮРАЦИЯ, СТРЕСС-ТЕСТИРОВАНИЕ, ЧИСТАЯ ПРОЦЕНТНАЯ МАРЖА, ЧИСТЫЙ ПРОЦЕНТНЫЙ ДОХОД, СВОПЫ, ПРОЦЕНТНЫЕ ОПЦИОНЫ, ПРОЦЕНТНЫЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ.

Объектом исследования является управление процентным риском в банковской деятельности.

Предметом исследования является процентный риск, как один из факторов, влияющих на доход банка, основные методики его оценки и расчёта, применяемые в международной практике, системы управления рисками, применяемые в разных странах мира, в том числе и в Республике Беларусь.

Целью данной курсовой работы является приобретение навыков научно - исследовательской работы в рассмотрении методик оценки процентных рисков в банковской деятельности, способов эффективного управления ими, применяемых в международной практике и Республике Беларусь. Для изучения данной темы и проведения исследований использованы материалы учебных пособий, сведения периодических и статистических изданий, данные, содержащиеся в сети Интернет.

Автор работы подтверждает, что приведенный в ней расчетно-аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения и концепции сопровождаются ссылками на их авторов.

_______________

(подпись студента)

PAPER

Term paper: 30 pages, 7 tables, 18 sources

PERCENTAGE RISK, THE ANALYSIS OF GAPS BETWEEN ASSETS AND LIABILITIES (GAP-ANALYSIS), THE DURATION, STRESS TESTING, THE PURE PERCENTAGE MARGIN, NET INTEREST INCOME, SWAPS, PERCENTAGE OPTIONS, PERCENTAGE FUTURE CONTRACTS.

Object of research is management of percentage risk in bank activity.

Object of research is the percentage risk as one of the factors influencing the income of bank, the main techniques of its assessment and calculation applied in the international practice, the control systems of risks applied in the different countries of the world including in Republic of Belarus.

The purpose of this term paper is acquisition of skills scientifically - research work in consideration of techniques of an assessment of percentage risks in bank activity, the ways of effective management of them applied in the international practice and Republic of Belarus. For studying of this subject and carrying out researches materials of manuals, the data of periodic and statistical editions, data containing in the Internet are used.

The author of work confirms that the settlement and analytical material given in it correctly and objectively reflects a condition of the studied process, and all theoretical, methodological and methodical provisions and concepts borrowed from literary and other sources are followed by links to their authors.

_______________

(signature of the student)

ОГЛАВЛЕНИЕ

Введение………………………………………………………………………...5

1.Теоритические аспекты управления процентным риском………………...7

1.1Сущность, виды и факторы процентного риска………………………......7

1.2Методы оценки процентного риска………………………………………11

2.Анализ уровня процентных рисков в банковской деятельности Республики Беларусь…………………………………………………………….…17

2.1Современное состояние управления процентными рисками в РБ……..17

2.2Анализ процентного риска ……………………………………………….18

3.Совершенствование управление процентными рискоми в банковской сфере в РБ…………………………………………………………………………...23

Заключение…………………………………………………………………….30

Список использованных источников………………………………………...31

ВВЕДЕНИЕ

Проблема управления процентными рисками в настоящее время остро стоит перед банковской системой Республики Беларусь. Неоднозначность подходов к определению понятия процентного риска ведет к возникновению различных методик его оценки. На основании этих методик и разрабатываются системы управления процентными рисками.

Актуальность темы курсовой работы заключается в том,чтофункционирование банковской системы в Беларуси в новых экономических условиях диктует необходимость глубоких исследований в области управления процессами, протекающими в банке. В настоящее время органы банковского регулирования и коммерческие банки обратили свое внимание на процентный риск, как риск находящий свое отражение и в получаемых банком доходах, и в стоимости активов, обязательств, внебалансовых статей.

Объектом исследования является управление процентным риском в банковской деятельности.

Предметом исследования является процентный риск, как один из факторов, влияющих на доход банка, основные методики его оценки и расчёта, применяемые в международной практике, системы управления рисками, применяемые в разных странах мира, в том числе и в Республике Беларусь.

Целью данной курсовой работы является приобретение навыков научно - исследовательской работы в рассмотрении методик оценки процентных рисков в банковской деятельности, способов эффективного управления ими, применяемых в международной практике и Республике Беларусь.

В задачи курсовой работы входят рассмотрение понятия процентного риска, факторов, влияющих на него, методы оценки процентных рисков, способы управления ими, системы управления процентными рисками.

Курсовая работа включает в себя три раздела.

В первом разделе даются теоретические сведения о многоплановости понятия процентного риска,видах, факторах, влияющих на его уровень.

Во втором разделе рассматриваются различные методы оценки процентного риска, рассматриваются их достоинства и недостатки.

В третьем разделе представлена информация о способах управления процентными рисками, рассмотрены системы управления процентными рисками, отражены основные аспекты построения систем управления процентными рисками в Республике Беларусь.

При написании работы были использованы различные источники, включая учебные пособия и периодические издания, авторы которых достаточно фундаментально рассматривают управление процентными рисками, выделяют факторы, влияющие на изменение процентного риска. Наиболее полно данная проблема проанализирована в учебных пособиях Лаврушина О.И., Валенцевой Н.И. «Банковские риски», Грюнинг Х. ван, Брайович Братанович С. «Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском», периодических изданиях таких как «Вестник ассоциации белорусских банков», «Банкаўскі веснік».

ГЛАВА 1

ТЕОРИТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ ПРОЦЕНТНЫМ РИСКОМ

1.1 Сущность, виды и факторы процентного риска

Принятие рисков - основа банковского дела. Банки имеют успех тогда, когда принимаемые ими риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции.

Банки стремятся получить наибольшую прибыль. Но это стремление ограничивается возможностью понести убытки. Риск банковской деятельности и означает вероятность того, что фактическая прибыль банка окажется меньше запланированной, ожидаемой. Чем выше ожидаемая прибыль, тем выше риск. Связь между доходностью операций банка и его риском в очень упрощенном варианте может быть выражена прямолинейной зависимостью.

Существуют общие причины возникновения банковских рисков и тенденции изменения их уровня. Вместе с тем, анализируя банковские риски, важно учитывать:

- кризисное состояние экономики переходного периода, которое выражается не только падением производства, финансовой неустойчивостью многих организаций, но и уничтожением ряда хозяйственных связей;

- неустойчивость политического положения;

- отсутствие или несовершенство некоторых основных законодательных актов, несоответствие между правовой базой и реально существующей ситуацией;

- инфляцию, и др. [1].

Процентный риск относится к тем видам риска, которых банк не может избежать в процессе своей деятельности. Органы банковского надзора и регулирования многих стран учитывают процентный риск в своих нормативных документах. В литературе представлены различные точки зрения относительно самого понятия процентного риска. Одни экономисты понимают под процентным риском риск потерь в результате изменения процентных ставок. Другие дают близкое определение, рассматривая процентный риск как вероятность возникновения убытков в случае изменения процентных ставок по финансовым ресурсам. Третьи предлагают более широкое определение, полагая, что процентный риск – это опасность возникновения потерь из-за неблагоприятного изменения процентных ставок на денежном рынке, которое находит внешнее выражение в падении процентной маржи, сведение её к нулю или отрицательной величине, указывая одновременно на возможное негативное влияние на рыночную стоимость капитала [2, с.82].

В основополагающих принципах банковского надзора, сформулированных в материалах Базельского комитета, даётся следующее определение процентного риска:

«Процентный риск – это риск потенциальной подверженности финансового положения банка воздействию неблагоприятного изменения процентных ставок»[5, c.151].

В приведенных выше определениях делается акцент на возможные негативные последствия, связанные с процентным риском. В первых двух трактовках указывается, что последствием риска могут стать убытки, в том числе, связанные с изменением процентных ставок на рынке. Третье определение подчеркивает вероятностный характер потерь с указанием последствий их возникновения. Определение, приведенное в материалах Базельского комитета, акцентирует внимание на уязвимости финансовой устойчивости кредитной организации при неблагоприятном изменении процентных ставок [2, с.82].

По своей природе процентный риск является спекулятивным финансовым риском, так как изменения процентных ставок могут привести как к прибыли, так и к убытку [7, с.175]. К процентным рискам относятся риски потерь,которые могут понести банки-инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Таким образом, процентный риск прямо и непосредственно связан с конъюнктурой кредитного рынка [11, с.47].

Влияние процентного риска на доходы и капитал банка целесообразно рассматривать в двух аспектах. Первый – это традиционный подход к процентному риску, при котором внимание концентрируется на влиянии изменения процентных ставок на чистый процентный доход банка. Второй подход, наиболее предпочтительный в настоящее время, основывается на оценке влияния процентного риска на доходы и капитал, делении общей суммы чистого операционного дохода при анализе на процентный и непроцентный. Непроцентные доходы, такие как комиссионное вознаграждение, получаемое банками за обслуживание кредитов и различных программ секьюритизации активов, могут быть весьма чувствительны к изменению процентных ставок на рынке.

Понимание второго аспекта проблемы процентного риска ставит органы надзора перед необходимостью более широко рассматривать влияние динамики процентных ставок на финансовую устойчивость банков: от колебания процентных ставок зависит стоимость банковских активов, пассивов, следовательно, и достаточность капитальной базы банка [2, c.83].

Согласно с материалами Базельского комитета процентные риски в зависимости от источников возникновения классифицируют следующим образом:

- Риск изменения цены активов и пассивов возникает из-занесбалансированности суммы активов и пассивов с плавающей процентной ставкой, а также из-за временного разрыва сроков погашения активов и пассивов с фиксированной процентной ставкой.Так как подобные несоответствия, связанные с изменением стоимости позиций, являются основополагающими для банковской деятельности, они могут вызвать непредполагаемые колебания в банковских доходах и базовой экономической стоимости при изменении процентных ставок. Так, например, банк, который финансировал долгосрочный кредит с фиксированной процентной ставкой посредством краткосрочного депозита, при увеличении процентной ставки может столкнуться со снижением как будущих доходов, связанных с позицией, так и их базовой стоимостью. Такое снижение возникает из-за того, что денежные потоки по кредиту являются фиксированными на протяжении срока действия кредита, тогда как процент, выплачиваемый за финансирование, меняется, и он растет после того, как наступил срок возврата краткосрочного депозита.Является самым распространенным процентным риском [13].

- Риск изменения кривой доходностисвязан с несовпадением по времени динамики процентных ставок по активам и пассивам, что приводит к изменению конфигурации и формы кривой графика, отражающего равномерность получения чистого процентного дохода.Риск изменения кривой доходности возникает тогда, когда непредполагаемые сдвиги в кривой доходности оказывают неблагоприятный эффект на банковские доходы или лежащую в их основе экономическую стоимость [13].

- Базисный рисквозникает в результате привлечения банком ресурсов по одной ставке, а размещения их по другой, например, размещение средств по плавающей процентной ставке, а привлечение по фиксированной; некорректного учета реальной стоимости ресурсов, в частности, затрат, связанных с формированием фонда обязательных резервов; привлечения и размещения средств в разных валютах.

- Риски, связанные с опционами, облигациями, векселями и кредитами, дающие заёмщику право досрочного погашения задолженности. Сюда также относятся различные депозитные инструменты без указания срока погашения, которые дают вкладчикам право отозвать средства в любое время, часто без уплаты штрафов. Если не обеспечить адекватное управление, то ассиметричные платежные характеристики финансовых инструментов, имеющих свойства опционов, могут стать источником значительного риска, в особенности для тех, кто их продает, поскольку удерживаемые опционы, как явные, так и встроенные, обычно приносят выгоду их держателям и невыгодны их продавцам. Более того, увеличение массива опционов может послужить серьезным рычагом, который в состоянии усилить влияние (как негативное, так и позитивное) опционных позиций на финансовое состояние банка [13]. Для белорусской банковской системы данный источник риска незначителен в силу неразвитости этих операций, но его необходимо учитывать по мере интеграции Беларуси в мировое банковское сообщество, так как для зарубежных финансовых институтов основным источником процентного риска стали именно опционные сделки [15, с. 157].

Сущность процентного риска позволяет выделить факторы, влияющие на его уровень. Факторы процентного риска можно подразделить на внутренние и внешние.

К внешним факторам относятся нестабильность рыночной конъюнктуры в части процентного риска; правовое регулирование процентного риска; политические условия; экономическая обстановка в стране; конкуренция на рынке банковских услуг; взаимоотношения с партнерами и клиентами; международные события.

К внутренним факторам процентного риска можно отнести отсутствие четкой стратегии банка в области управления процентным риском; просчеты в управлении банковскими операциями, приводящие к созданию рисковых позиций (возникновение несбалансированности структуры и сроков погашения активов и пассивов, неверные прогнозы изменения кривой доходности и т.п.); отсутствие разработанной программы хеджирования процентных рисков; недостатки планирования и прогнозирования развития банка; ошибки персонала при осуществлении операций [2, с.86].

Среди причин, наиболее влияющих на возникновение процентных рисков в Республике Беларусь, выделяют следующие:

- изменение процентной политики Национального банка Республики Беларусь;

- неверный выбор коммерческими банками вида процентной ставки (фиксированная или плавающая);

- изменение процентных ставок на кредитном рынке;

- неправильное определение ставки по данному кредиту;

- отсутствие в банке стратегии и тактики процентной политики [10, с.17].

На основании вышеизложенного полагаем, что процентный риск – это риск возможного снижения чистого процентного дохода вследствие негативного, непредвиденного изменения процентных ставок на рынке, чувствительности активов и обязательств к колебаниям рыночной конъюнктуры, последствием чего может стать снижение рыночной стоимости капитала кредитной организации.

1.2 Методы оценки процентного риска

Стоимость активов и пассивов бан�ка крайне чувствительна к изменениям процентных ставок. Прогнозировать сдви�ги кривых доходностей с достаточной точностью и на высоком доверительном уровне очень сложно. Такие сдвиги, хотя и редко, могут быть параллельными, когда доходность изменяется равномерно, независимо от срока погашения бума�ги, или же непараллельными. Для оценки процентного риска используются следующие методы.

Согласование дюраций. Данный метод представляет собойанализ чувстви�тельности цены активов и пассивов к изменениям процентных ставок. Ос�новное внимание мы уделим именно согласованию дюраций.

Анализ разрывов. Анализ разрывов основывается на распределении акти�вов и пассивов по целому ряду «временных интервалов», установленных в зависимости от сроков переоценки данных активов и пассивов.

Ни один из названных методов нельзя назвать идеальным. Одна из основных проблем связана с уравновешиванием предполагаемой потребности в поддер�жании стабильного, согласно отчетам, дохода и максимизации экономической стоимости. На практике руководители большинства коммерческих банков пред�почитают стабильность доходов [17, с.157].

Метод дюрациипозволяет оценивать ожидаемое изменение стоимости капитала банка при прогнозируемом движении уровня процентных ставок. Этот метод основан на определении дюрации – несоответствия между совокупной длительностью процентных активов и процентных пассивов. Дюрация была исследована американским экономистом Маккаули и определена, как мера «средней зрелости» потока платежей, связанных с облигацией и впервые применена при изучении чувствительности ценных бумаг(облигаций) к изменению процентных ставок на рынке. Для расчета дюрации используется следующая формула (формула 2.1):

DGAP=DA-(DL), (2.1)

где DGAP – дюрация;

А – активы;

L – пассивы;

DA – дюрация активов;

DL– дюрация пассивов.

При определении дюрации учитываются только инструменты, приносящие доход в виде процента (процентные инструменты), а расчет осуществляется в несколько этапов:

- Все активы и пассивы подразделяются на «процентные» и не приносящие доход в виде процентов.

- Определяется дюрация – длительность каждого значимого «процентного» актива и пассива (или однотипных групп активов и пассивов). С математической точки зрения дюрация – это средневзвешенная длительность до погашения активов, причем в качестве фактора взвешивания используется текущая стоимость денежных потоков по соответствующему инструменту.

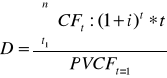

Для расчета дюрации отдельного инструмента используется следующая формула (формула 2.2):

(2.2)

где n– последний период;

t – количество периодов;

– денежный поток в период t;

– рыночная доходность к погашению;

.

3) Определяется дюрация портфелей активов и пассивов (с учетом доли каждого инструмента в портфеле) (формула 2.3):

, (2.3)

доля каждого инструмента в портфеле.

Дюрация используется для расчета ожидаемогоизменения стоимости капитала (EV) банка в связи с возможным движением процентных ставок[3, с.597]. Расчёт производится по формуле 2.4.

EV = -DGAP (2.4)

Если DGAP больше нуля, то рыночная стоимость капитала банка снижается с повышением процентной ставки на рынке и возрастает с её понижением. Если DGAP меньше нуля, то рыночная стоимость капитала возрастает с повышением процентных ставок на рынке и уменьшается при их снижении.

При очевидных достоинствах метода дюрации, таких, как достижение возможности управления всем портфелем активов и обязательств банка и возможность оценки потерь капитала при изменении процентных ставок на рынке, этому методу присущи и недостатки: невозможность использования при существенных колебаниях в уровне процентных ставок; максимальная эффективность достигается лишь при определении мгновенного уровня риска, то есть дюрация предпочтительна для оценки текущего уровня риска; высокая чувствительность инструмента. Кроме того, необходимо отметить, что использование экономической стоимости финансового инструмента в качестве измерителя процентного риска обладает следующим существенным недостатком: при расчете экономической стоимости предполагается, что рыночные процентные ставки будут оставаться неизменными в течение оставшегося срока действия инструмента, и что полученные до окончания срока денежные средства могут быть реинвестированы по этим ставкам. Если же они реинвестированы под меньшую ставку или «потрачены», то реальная прибыль будет гораздо ниже, чем предполагается на основе оценки экономической стоимости.

По этому для полного охвата процентного риска необходимо принимать во внимание влияние всех чувствительных активов и обязательств кредитной организации. Наряду с отдельными позициями целесообразно рассматривать их группировки (агрегаты), объединенные по видам произведенных банком операций [2, с.120].

Банк по собственному усмотрению может страховать себя от небольших параллель�ных сдвигов процентных ставок, пользуясь производными для корректировкидюрации своих активов и пассивов.Чем больше разрыв дюрации, тем более подвержен банк влиянию процентных рисков. [17, c.162].

В настоящее время дюрация широко применяется коммерческими банками за рубежом.

Метод анализа разрывов между активами и пассивами, подверженными изменению процентных ставок (метод ГЭП-анализа) основан на измерении разрыва между объёмами активов и обязательств, стоимость которых должна будет измениться через заданный период времени. При этом требования и обязательства делятся на группы в соответствии с быстротой регулирования процентных платежей и перехода на новый уровень ставок: RSA – активы с подвижными процентными ставками, RSL – пассивы с подвижными процентными ставками [3, с.596].

К чувствительным активам (RSA) относятся краткосрочные ценные бумаги, межбанковские кредиты, ссуды, предоставленные на условиях «плавающей» процентной ставки, ссуды, по условиям договоров которых предусмотрен срок пересмотра процентной ставки.

Обязательства, чувствительные к процентному риску (RSL), – это депозиты с «плавающей» процентной ставкой, ценные бумаги, по которым установлены «плавающие» процентные ставки, межбанковские кредиты, депозитные договоры, по условиям которых предусмотрен срок пересмотра процентной ставки [2, с.102].

Учитывая, что GAP = RSA — RSL , понятно, что ГЭП может быть положительным или отрицательным. Отрицательный ГЭП означает, что у банка больше пассивов, чем активов, чувствительных к процентным ставкам. Следовательно, при ГЭП меньше 0 и росте процентных ставок на рынке чистый процентный доход снижается и, наоборот, при снижении процентных ставок – увеличивается. Положительный ГЭП означает, что у банка больше активов, чем пассивов, чувствительных к процентным ставкам. При ГЭП больше 0 и росте процентных ставок банк получает дополнительный доход, при снижении процентных ставок процентная маржа уменьшается [2, с.103]. Если у банка нулевой ГЭП, то изменения процентных ставок на одну и ту же величину не повлияют на чистый процентный доход. Однако такая ситуация является только теоретической, поскольку на практике даже если бы банк сбалансировал по срокам активы и обязательства, определил одинаковые условия установления процентных ставок, его клиенты всё равно внесли бы коррективы, в результате чего возник бы дисбаланс [5, с.182].

При оценке изменения чистого процентного дохода (процентной маржи – M) за рассматриваемый промежуток времени пользуются формулой2.5:

M=GAP, (2.5)

где – ожидаемое изменение процентных ставок.

Для оценки степени подверженности банка процентному риску используется также следующий показатель (формула 2.6):

IR=GAP:A, (2.6)

гдеА– активы-нетто [3, с.596].

Однако метод разрывов по срокам следует использовать с осторожностью, так как он имеет ряд недостатков. Во-первых, он исходит из предположения, что время изменения ставок является самым важным фактором процентного риска. На самом же деле время изменения ставок только лишь создает возможность для изменения чистого процентного дохода. Во-вторых, он предполагает, что в данный период времени процентные ставки по всем активам и обязательствам изменятся на одну и ту же величину и в одном и том же направлении. В-третьих, управление разрывом по срокам предполагает, что нейтральная позиция, то есть равенство активов и обязательств, будет гарантировать устойчивый доход. В-четвертых, ГЭП-анализ не учитывает возможность реинвестиций доходов. При определенных условиях реинвестирование может значительно повлиять на изменение чистого процентного дохода [5, с.184].

Кроме того, ГЭП-анализ имеет следующие концептуальные недостатки:

- влияние процентных ставок на процентную маржу и прибыль банка производится только по той части активов и пассивов, которые чувствительны к изменению процентных ставок на рынке;

- невозможно оценить потери капитала банка.

Однако это не говорит о том, что использовать ГЭП-анализ нецелесообразно, его необходимо лишь дополнить анализом других факторов процентного риска. Обычно ГЭП используется банками для анализа ближайших результатов и не используется для анализа структуры портфеля в целом. Оценка процентного риска на основе ГЭП-анализа широко используется коммерческими банками и является одной из самых старых методик расчета процентного риска [2, с.107].

Имитационное моделирование предполагает разработку различных сценариев будущей структуры баланса банка и изменения кривой доходности процентных ставок. Метод используется для определения степени подверженности величины чистого процентного дохода и рыночной стоимости капитала влиянию колебаний процентных ставок на изменение структуры капитала [2, с.110]. Результаты имитационного моделирования зависят от обоснованности применения тех или иных допущений при расчетах. Выделяют два основных способа моделирования: статическое и динамическое.

Статическое моделирование предусматривает, что структура балансовых и внебалансовых требований и обязательств не изменится, то есть банк в анализируемом периоде не планирует ни привлекать, ни размещать ресурсы.

Динамическое моделирование осуществляется исходя из текущей структуры активов и пассивов баланса и внебалансовых статей, но с учетом предполагаемых в будущем операций по привлечению и размещению средств.

Достоинство имитационного анализа заключается в том, что он исходит из традиционных правил учета и использует методологию, основанную на первоначальной стоимости.

Результатом имитационного моделирования является оценка процентного риска как разницы между размером процентной маржи, определенной для статичного сценария при действующих процентных ставках и процентной маржи, рассчитанной для каждой иной модели. Этот метод обеспечивает более совершенный механизм для долгосрочного планирования прибыли непрерывно функционирующей структуры, чем предыдущие методы [3, с.598].

Таким образом, можно сделать вывод о том, что методы измерения процентного риска различаются выбором показателей деятельности банка, изменяющихся вследствие изменения рыночных процентных ставок. К таким показателям относятся экономическая стоимость банка, дюрация (длительность), разрыв активов и обязательств по срокам (гэп), чистые процентные доходы, процентная маржа.

В то же время в банковской системе Республики Беларусь всё чаще применяется стресс-тестирование, как один из способов оценки рисков. Стресс-тестирование – оценка потенциального эффекта на финансовое состояние банка при изменениях рисков его деятельности, исходя из вероятностей потенциальных событий. Стресс-тестирование предоставляет информацию, позволяющую более полно охарактеризовать степень устойчивости банковского сектора, что делает его важным инструментом анализа. Около 83,33% банков в Республике Беларусь рассматривают процентный риск при проведении стресс-тестирования [8, с.20].

Методики оценки процентного риска в Республике Беларусь базируются на общих подходах, принятых в международной банковской системе. Национальным банком при проведении анализа процентных рисков рассчитываются относительный разрыв между активами и обязательствами, чувствительными к изменению процентной ставки, дюрация, чистый процентный доход, чистая процентная маржа, регулярно проводится стресс-тестирование.

ГЛАВА 2

АНАЛИЗ УРОВНЯ ПРОЦЕНТНЫХ РИСКОВ В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ РЕСПУБЛИКИ БЕЛАРУСЬ

2.1 Современное состояние управления процентными рисками в Республики Беларусь

В Республике Беларусь основную долю активных операций в балансах коммерческих банков, а, соответственно, и в структуре доходов, занимают кредитные операции. В связи с этим кредитный риск-менеджмент играет важную роль в части определения качества активов банка, принятия решений, направленных на обеспечение устойчивого функционирования, а также оказания прямого влияния на финансовые результаты деятельности коммерческого банка по итогам отчетного периода.

Управление кредитным риском осуществляется риск-менеджментом банка отдельно для каждого сегмента клиентов путем выработки совместно с бизнес-подразделениями кредитной политики, разработки стандартизированных кредитных продуктов, проведения независимого финансового анализа предприятий и анализа рынков для корпоративных клиентов, проведения независимой оценки рисков по каждому индивидуальному лимиту клиента, установления требований о размере и составе необходимого обеспечения, осуществления контроля за соблюдением лимитов и выполнения установленных условий финансирования, проведения взыскания проблемной задолженности и реализации залога в случае необходимости, проведения анализа кредитного портфеля, в том числе на предмет подверженности банка кредитному риску путем стресс-тестирования уровня кредитного риска.

Процентный риск управляется и контролируется на основании различных методов анализа чувствительности, стресс-тестирования и оценки влияния изменения процентных ставок на доход банка. В банке также осуществляется контроль валютного риска через лимитирование позиций по локальным и международным стандартам, стресс-тестирование.

Банком осуществляется управление активами с учетом ликвидности, производится ежедневный мониторинг будущих денежных потоков и ликвидности. Для оценки фактической потребности банка в ликвидных средствах проводится мониторинг ликвидности с помощью методов гэп-анализа, метода показателей ликвидности, резерва ликвидных средств и стресс-тестирования. В рамках развития управления рисками банком внедрен процесс мониторинга и управления новыми коэффициентами ликвидности, предложенными Базелем III.

С целью минимизации операционных потерь, а также совершенствования системы управления операционным риском банком осуществляется мониторинг операционных инцидентов, а также иных событий, негативно повлиявших на работу банка, осуществляется сбор и анализ ключевых индикаторов риска, производится оценка подверженности банка операционному риску на базе стресс-тестирования. Банк постоянно совершенствует корпоративную культуру понимания операционного риска и методов по недопущению операционных потерь.

2.2 Анализ процентного риска

Для анализа уровня процентных рисков в банках Республики Беларусь были использованы данные сайта Национального банка Республики Беларусь.

Рассмотрим динамику активов и обязательств, чувствительных к изменению процентной ставки.

Таблица 2.1 - Активы, чувствительные к изменению %-й ставки (АЧИПС)

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

115555,2

|

218216,7

|

267672,3

|

88,8

|

22,7

|

|

ГБ

|

Государственные банки

|

84260,2

|

144518,3

|

179683,0

|

71,5

|

24,3

|

|

ИБ

|

Иностранные банки

|

30361,0

|

71876,8

|

85840,9

|

136,7

|

19,4

|

|

ЧБ

|

Частные банки

|

913,9

|

1821,6

|

2448,4

|

95,1

|

17,9

|

|

КБ

|

Крупные банки

|

92817,0

|

165322,7

|

221534,6

|

78,1

|

34,0

|

|

СБ

|

Средние банки

|

16698,1

|

41299,5

|

29435,9

|

147,3

|

28,7

|

|

МБ

|

Малые банки

|

6040,1

|

11594,6

|

16701,8

|

92,0

|

44,0

|

Примечание – Источник: [9].

Из данной таблицы видно, что на протяжении рассматриваемого периода у всех банков наблюдается рост активов, чувствительных к изменению процентной ставки. Наибольший прирост наблюдался в период с 2011г. по 2012г.. В период с 2012г. по 2013 прирост снизился. Например, прирост активов, чувствительных к изменению процентной ставки, у банковского сектора с 2011 по 2012 составил 88,8% и 22,7% с 2012 по 2013. Рост объема активов можно объяснить увеличением количества кредитов и инвестиций в ценные бумаги.

Таблица 2.2 - Доля активов, чувствительных к изменению %-й ставки, в общей сумме активов

|

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

89,68

|

85,06

|

83,70

|

-4,62

|

-1,36

|

|

ГБ

|

Государственные банки

|

91,85

|

87,09

|

87,05

|

-4,76

|

-0,04

|

|

ИБ

|

Иностранные банки

|

84,92

|

82,03

|

78,02

|

-2,89

|

-4,01

|

|

ЧБ

|

Частные банки

|

68,32

|

61,15

|

64,10

|

-7,17

|

2,95

|

|

КР

|

Крупные банки

|

91,81

|

86,77

|

86,49

|

-5,04

|

-0,28

|

|

СБ

|

Средние банки

|

83,13

|

83,12

|

72,64

|

-0,01

|

-10,49

|

|

МБ

|

Малые банки

|

78,67

|

70,95

|

72,13

|

-7,72

|

1,18

|

Примечание – Источник: [9].

Из выше приведенной таблицы видно, что наибольшей долей активов, чувствительных к изменению процентной ставки, в общей сумме активов на протяжении всего периода (2011-2013г.г.) обладают государственные банки (в 2013 г. доля таких активов составила 87,05%). За государственными банками с небольшим отличием следуют крупные банки ( доля активов, чувствительных к изменению процентной ставки у таких банков в 2013 г. составила 86,49% ).

Таблица 2.3 - Обязательства, чувствительные к изменению %-й ставки

|

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

104258,0

|

205044,7

|

255468,8

|

96,7

|

24,6

|

|

ГБ

|

Государственные банки

|

75380,3

|

129422,1

|

165332,0

|

71,7

|

27,7

|

|

ИБ

|

Иностранные банки

|

27909,4

|

73373,9

|

87647,4

|

162,9

|

19,5

|

|

ЧБ

|

Частные банки

|

968,3

|

2248,8

|

2489,4

|

132,2

|

10,7

|

|

КБ

|

Крупные банки

|

83618,0

|

151912,0

|

28165,2

|

81,7

|

32,0

|

|

СБ

|

Средние банки

|

15162,4

|

41261,0

|

31065,1

|

172,1

|

-24,7

|

|

МБ

|

Малые банки

|

5477,6

|

11871,7

|

16238

|

116,7

|

36,8

|

Примечание – Источник: [9].

Из приведенной таблицы видно, что в 2012 г. по сравнению с 2011 г. наблюдается значительный рост обязательств, чувствительных к изменению процентной ставки. В 2013 г. динамика остается положительной, однако, очевиден резкий спад. Например, темп прироста обязательств, чувствительных к изменению процентной ставки, у иностранных банков в 2010 г. составил 162,9%, в 2013 г. – 19,5%, у частных банков в 2011 г. составил 132,2%, в 2013 г. – 10,7%. Рост обязательств объясняется увеличением количества депозитов и займов на денежном рынке.

Таблица 2.4 - Доля обязательств, чувствительных к изменению %-й ставки, в общей сумме обязательств

|

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

94,20

|

92,75

|

94,09

|

-1,46

|

1,34

|

|

ГБ

|

Государственные банки

|

94,84

|

92,39

|

95,02

|

-2,44

|

2,63

|

|

ИБ

|

Иностранные банки

|

92,65

|

93,59

|

92,36

|

0,94

|

-1,23

|

|

ЧБ

|

Частные банки

|

90,86

|

86,31

|

94,48

|

-4,55

|

8,17

|

|

КБ

|

Крупные банки

|

95,20

|

93,25

|

95,28

|

-1,96

|

2,04

|

|

СБ

|

Средние банки

|

90,15

|

91,56

|

88,54

|

1,41

|

-3,02

|

|

МБ

|

Малые банки

|

90,92

|

90,60

|

90,38

|

-0,32

|

-0,22

|

Примечание – Источник: [9].

Из таблицы видно, что наибольшей долей обязательств, чувствительных к изменению процентной ставки, в общей сумме обязательств за анализируемый период (2011-2013 г.г.) обладают крупные и государственные банки. Доля таких обязательств у этих банков составила в 2013 г. 95,28% и 95,02% соответственно.

Оценим подверженность банков процентному риску в 2013 г., использовав метод ГЭП-анализа, который основан на изменении разрыва между объемами активов и обязательств, чувствительных к изменению процентной ставки.

Таблица 2.5 – Дисбаланс активов и пассивов, чувствительных к изменению процентной ставки (ГЭП-анализ)

|

|

|

2013г.

|

ГЭП

|

|

|

|

Активы, чувствительные к изменению процентной ставки

|

Обязательства, чувствительные к изменению процентной ставки

|

|

|

БС

|

Банковский сектор

|

267672,3

|

255468,8

|

12203,5

|

|

ГБ

|

Государственные банки

|

179683,0

|

165332,0

|

14351

|

|

ИБ

|

Иностранные банки

|

85840,9

|

87647,4

|

-1806,5

|

|

ЧБ

|

Частные банки

|

2148,4

|

2489,4

|

-341

|

|

КБ

|

Крупные банки

|

221534,6

|

208165,2

|

13369,4

|

|

СБ

|

Средние банки

|

29435,9

|

31065,1

|

-1629,2

|

|

МБ

|

Малые банки

|

16701,8

|

16238,0

|

463,8

|

Примечание – Источник: собственная разработка.

Из данной таблицы видно, что отрицательный ГЭП наблюдается у трех видов банков. У иностранных банков дисбаланс активов и обязательств составил -1806,5, у частных банков - -341, средние банки - -1629,2. Это говорит о том, что у этих банков обязательства, чувствительные к изменению процентной ставки превышают над активами, чувствительными к изменению процентной ставки, т.е. банк чувствителен по обязательствам. У оставшихся банков ситуацияобратная-наблюдается положительный ГЭП. Дисбаланс активов и обязательств у банковского сектора составил 12203,5, у государственных банков – 14351, у крупных банков – 13369,4, у малых банков – 463,8. В данном случае у банков больше чувствительных активов, чем обязательств, т.е. банки являются чувствительными по активам.

Проведем анализ динамики средних процентных ставок по активам и обязательствам, чувствительных к изменению процентной ставки.

Таблица 2.6 - Средняя процентная ставка по активам, чувствительным к изменению процентной ставки

|

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

9,43

|

20,21

|

15,57

|

10,78

|

-4,64

|

|

ГБ

|

Государственные банки

|

9,25

|

22,17

|

16,59

|

12,92

|

-5,58

|

|

ИБ

|

Иностранные банки

|

9,85

|

16,40

|

13,45

|

6,55

|

-2,95

|

|

ЧБ

|

Частные банки

|

12,72

|

15,80

|

14,94

|

3,08

|

-0,85

|

|

КБ

|

Крупные банки

|

9,26

|

21,56

|

15,87

|

12,30

|

-5,69

|

|

СБ

|

Средние банки

|

10,17

|

15,93

|

14,09

|

5,76

|

-1,85

|

|

МБ

|

Малые банки

|

10,08

|

16,20

|

14,24

|

6,12

|

-1,96

|

Примечание – Источник: официальный сайт Национального банка Республики Беларусь

Таблица 2.7 - Средняя процентная ставка по обязательствам, чувствительным к изменению процентной ставки

|

|

|

2011

|

2012

|

2013

|

Изменение (п.п.)

|

|

|

|

|

|

|

2012

|

2013

|

|

БС

|

Банковский сектор

|

6,37

|

17,09

|

11,33

|

10,72

|

-5,76

|

|

ГБ

|

Государственные банки

|

6,53

|

20,72

|

12,78

|

14,19

|

-7,94

|

|

ИБ

|

Иностранные банки

|

5,88

|

10,77

|

8,68

|

4,89

|

-2,10

|

|

ЧБ

|

Частные банки

|

8,08

|

14,42

|

7,92

|

6,35

|

-6,50

|

|

КБ

|

Крупные банки

|

6,43

|

19,20

|

11,55

|

12,77

|

-7,65

|

|

СБ

|

Средние банки

|

5,99

|

10,12

|

8,89

|

4,13

|

-1,23

|

|

МБ

|

Малые банки

|

6,56

|

14,36

|

13,17

|

7,80

|

-1,19

|

Примечание – Источник: официальный сайт Национального банка Республики Беларусь

Из выше приведенных таблиц 2.6 и 2.7 видно, что средние процентные ставки по активам и обязательствам, чувствительным к изменению процентной ставки, в 2013 г. снизились по сравнению с предыдущими годами.

По итогам проведенного ГЭП-анализа и с учетом динамики средних процентных ставок по активам и обязательствам, чувствительным к изменению процентной ставки, можно сделать следующий вывод: т.к. у иностранных банков, частных и средних банков ГЭП отрицательный и наблюдается снижение средних процентных ставок по активам и обязательствам, значитчистый процентный доход у этих банков увеличится. ГЭП банковского сектора, государственных банков, крупных и малых банков положительный и средние процентные ставки по активам и обязательствам, чувствительным к изменению процентной ставки также снижаются. Из этого следует, что при снижении процентных ставок у этих банков возможны потери, так как чистый процентный доход уменьшится. Для избежания такой ситуации банкам необходимо увеличить объемы долгосрочных активов, увеличить объемы краткосрочных чувствительных обязательств, перейти в такое состояние, когда средневзвешенный срок погашения активов равен средневзвешенному сроку погашения обязательств.

ГЛАВА 3

СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЕ ПРОЦЕНТНЫМИ РИСКОМИ В БАНКОВСКОЙ СФЕРЕ В РЕСПУБЛИКИ БЕЛАРУСЬ

Международная практика свидетельствует о том, что отсутствие надлежащего корпоратив�ного управления в банках, проблемы внутренне�го контроля и управления рисками зачастую приводят как к возникновению кризисов отдель�ных банков, так и к угрозе финансовой стабиль�ности банковского сектора. Об этом говорит ис�тория системных банковских кризисов послед�них 20-30 лет в таких развитых странах, как США, Франция, Швеция, Финляндия.

Неадекватность управления рисками харак�теру и масштабам банковского сектора тормозит развитие не только финансового сектора, но и экономики в целом. Зарубежные кредитные ин�ституты делают особый акцент на работу с рис�ками, поскольку задачи, которые ставятся и ре�шаются на развитых рынках, сводятся не столь�ко к аккумулированию ресурсов, сколько к пра�вильному распределению рисков.

В современных условиях интенсивного развития банковского бизнеса проблемы уп�равления рисками оказываются одними из наи�более серьезных факторов, способных оказать негативное влияние и на состояние белорусской банковской системы. Конечные итоги развития банковской деятельности во многом будут зависеть от характера и направленности взаимоотношений надзорного органа и бан�ков, в том числе в части оценки надзорным ор�ганом качества управления банками, взаимо�действия с органами управления банков. В еще большей степени они зависят от осознания собственниками и органами управления бан�ков, что такая оценка необходима не только для надзорного органа с целью обеспечения устойчивости банковской системы, но и для самого банковского сообщества [12, с.8].

Моделирование процесса управления процентным риском состоит из следующих этапов:

- построение логической модели — модели, описывающей логику взаимодействия его элементов. Она позволяет формализовать описание процессов, происходящих в банке, определив их участников и взаимоотношения между ними;

- построение информационной модели процесса управления процентным риском, детализирующей логическую модель. Здесь опи�сываются внутрибанковские горизонтальные и вертикальные комму�никации (потоки данных), характер их обработки и исполнители, осу�ществляющие этот процесс;

- функциональное моделирование — составляется перечень операций (функций), осуществляемых в ходе управления процентным риском, и показываются их взаимосвязи, обусловливающие наличие единого процесса;

- организационное моделирование — приводится структура подчиненности подразделений, описываются их полномочия и обязан�ности;

- на основе экономических законов и при помощи информации о деятельности банка составляется математико-логическая модель, описывающая динамику и зависимость различных показателей деятель�ности кредитной организации.

Использование всей совокупности моделей в комбинации с дру�гими аспектами управленческой работы позволяет добиться максималь�ной эффективности управления процентным риском в банке.

Эффективность функционирования системы управления про�центным риском зависит и от ее организации. Соответственно организа�ция должна предусматривать:

наличие в структуре банка органа, ответственного за функ�ционирование системы управления процентным риском на постоян�ной основе;

наличие отлаженного документооборота по позициям, каса�ющимся идентификации, оценки, анализа риска и непосредственно создания рисковых позиций;

понимание и соблюдение методик и процедур на всех этапах управления процентным риском;

наличие четкой взаимосвязи между подразделениями, вовле�ченными в процесс управления процентным риском, а также разделе�ние обязанностей сотрудников по оценке и анализу риска и созданию рисковых позиций;

своевременное реагирование на появление новых инструмен�тов и продуктов, выражающееся в корректировке методик и процедур и своевременном доведении до всех лиц данных изменений, что пред�полагает наличие автоматизированных систем, позволяющих обеспе�чить полное понимание и соблюдение сотрудниками в практической деятельности политик и процедур, а также доведение необходимой информации до соответствующих сотрудников;

контроль за возможными ошибками, небрежностью и халат�ностью персонала [2, с.88].

За рубежом начиная с середины 90-х годов оценке систем управления в кредитных органи�зациях, включая систему управления рисками и организацию внутреннего контроля, уделяется весьма серьезное внимание. Одним из первых шагов явилось осознание необходимости такой оценки самим надзорным органом. Об этом наи�более ярко свидетельствует, например, опыт Фе�деральной резервной системы США.

Это разработанная в США, успешно внед�ренная и активно используемая с 1995 года ме�тодика определения рейтинга качества управ�ления рисками в банках и банковских холдин�гах, являющихся членами Федеральной резер�вной системы США (SR 95-51 (SUP) 14 ноября 1995 года). Инспекторы ФРСв части общей оценки качества руководства банков уделяют первостепенное внимание фактам, выявлен�ным в отношении следующих элементов, явля�ющихся компонентами надежной системы уп�равления рисками:

активный надзор со стороны совета дирек�торов и правления;

адекватность политики, процедур и лимитов;

адекватность расчета величины рисков, мо�ниторинга и управленческих информационных систем;

всеобъемлющий внутренний контроль.

Поскольку рыночные условия и организационные структуры постоянно меняются, сис�темы управления рисками, которая бы работа�ла во всех банках, просто не существует. Совет директоров того или иного банка должен при�нять все необходимые меры к тому, чтобы при�нятая в нем система управления рисками была приспособлена к его специфическим потреб�ностям и обстоятельствам.

Финансовые показатели того или иного бан�ка в сравнении с установленными эталонными показателями показывает система Canary.Система Canary – это система заблаговре�менного предупреждения, применяющаяся для идентификации банков, отличающихся самыми высокими показателями финансовых рисков. Подписчики сети BankNet имеют к доступ к от�четам системы Canary только по своим собствен�ным банкам.

Эталонные параметры, заложенные в систе�му Canary,высвечивают наиболее существенные ин�дикаторы повышенного риска;помогают органам управления банка по�нять характер риска, угрожающего их банку;действуя на опережение, предпринять ме�ры по усилению в нужном направлении контро�ля за рисками в банке [12, с.11].

Управле�ние риском неразрывно связано со стратегичес�ким управлением, с осознанием органами управ�ления банков тех рисков, которые они на себя принимают, и, соответственно, необходимости управления ими.

Система управления рисками – это целый комплекс действий по снижению издержек банка и возможных потерь, связанных с рисками. Специфика банковского сектора Республики Беларусь затрудняет использование уже наработанных в западных банках систем по управлению рисками, сто приводит к необходимости построения в банках собственных систем комплексной оценки и управления рисками [18, с.27].

При построении таких систем в Республике Беларусь необходимо использовать общие принципы управления процентными рисками, к которым относятся следующие:

1) необходимость утверждения органами управления банка стратегии и политики управления процентным риском; органы управления банка должны быть информированы о подверженности банка риску изменения процентных ставок, чтобы иметь возможность оценить организацию мониторинга риска;

2) в банке должны быть четко определены конкретные лица или комитеты, ответственные за управление процентным риском. При этом сотрудники, в чьи обязанности входит измерение рисков, наблюдение за рисками и их контроль, должны быть максимально независимы от тех, кто совершает операции, влекущие за собой процентный риск;

3) необходимо наличие адекватной политики и инструкций по вопросам управления рисками, важно, чтобы они соответствовали характеру и сложности банковских операций;

4) банки должны идентифицировать риски, присущие новым финансовым продуктам и операциям, и обеспечивать адекватное управление ими до применения этих финансовых инструментов;

5) необходимо, чтобы банки имели системы оценки, позволяющие охватить все источники процентного риска и оценить результат изменения процентных ставок методами, соответствующими характеру банковских операций. Менеджмент банка должен четко осознавать допущения, положенные в основу применяемых методов;

6) банки должны устанавливать операционные лимиты и другие ограничения в пределах, определенных внутренней политикой и внутренними процедурами;

7) банки должны иметь адекватные информационные системы для оценки, мониторинга, контроля и предоставления отчетов об уровне процентного риска;

8) банку необходимо иметь адекватную систему внутреннего контроля процесса управления процентным риском. Такая система должна регулярно обследоваться на предмет её эффективности и при необходимости пересматриваться [3, с.599].

Управлению процентными рисками в Республике Беларусь не уделяется должного внимания. По данным анкетирования проведенного в 2007 г. Национальным Банком Республики Беларусь, большинство коммерческих банков отнесли процентный риск к менее значимым [16, с.19]. Поэтому при управлении процентными рисками в банковской сфере Республики Беларусь используются общие методы управления рисками:

Методы директивного управления, в рамках которых при проведении отдельных бан�ковских операций оценка вели�чины предполагаемых рисков доводится до соответствующих бизнес-подразделений, кото�рые и принимают окончатель�ные решения о целесообразнос�ти проведения таких операций.

Методы ограничения рис�ков путем установления лими�тов на операции, в рамках кото�рых осуществляется ограниче�ние проведения банковских операций по объемам, инстру�ментам, клиентам и другим критериям.

Методы ограничения рис�ков путем оценки эффективнос�ти с учетом риска, основанной на проведении мониторинга, анализа и контроля деятельнос�ти всего банка.

Методы снижения риска недостижения цели и компенса�ции последствий риска, вклю�чающие широкий спектр раз�личных приемов, обеспечиваю�щих эффективность банков�ской деятельности [18, с.28].

В качестве основных способов управления процентным риском в Республике Беларусь, так же как и в других странах мира применяются следующие:

1. Выдача кредитов с плавающей процентной ставкой. Такие меры позволяют банку вносить соответствующие изменения в размер процентной ставки по вы�данному кредиту в соответствии с колебаниями рыночных процентных ставок. В результате банк получает возможность избежать вероятных потерь в случае по�вышения рыночной нормы ссудного процента.

2. Согласование активов и пассивов по срокам их возврата. Согласование активов и пассивов по срокам их возврата возможно по всему балансу банка (макро хеджирование) или по конкретному активу и конкретному пассиву (микро хеджирование). Для максимального хеджирования процентного риска сроки возврата по активу и пассиву должны полностью совпадать, что, однако, значительным образом ограничивает маневренность в деятельности банка. Вследствие этого допускается разрыв (разница) между соответствующими по срокам суммами актива и пассива. В целях управления данной разницей банки устанавливают обычно нормы соответствия активов и пассивов по сроку для тех их видов, которые чувствительны к изменениям процентных ставок. Если ожидается, что ставки процента будут возрастать, то разница должна быть положительной. Это приведет к тому, что в категорию с более высокими ставками переместится больше активов, чем пассивов, и чистый процентный доход банка увеличится сверх ожидаемого. Напротив, при ожидаемом снижении продетых ставок разница должна быть отрицательной.

3. Процентные фьючерсные контракты. Они представляют собой срочные контракты, которые используются для игры на процентных ставках. Подобно про�чим фьючерсным контрактам процентные фьючерсы используются для спекуля�ции на колебаниях рыночных процентных ставок, а также для покрытия про�центного риска.

4. Процентные опционы. Процентный опцион - это соглашение, которое предо�ставляет держателю опциона право (а на обязательство) купить или продать не�который финансовый инструмент (краткосрочную ссуду или депозит) по фикси�рованной цене до или по наступлении определенной даты в будущем.

5. Процентные свопы. Одним из способов снижения процентного риска являются операции "своп" с процентами, то есть когда две стороны заключают между собой сделку, по условиям которой обязуются уплатить проценты друг другу по определенным обязательствам заранее обусловленные сроки. Обычно происходит обмен процентных платежей по сделке с фиксированной ставкой против сделки с переменной ставкой. При этом сторона, обязующаяся произвести выплаты по фиксированным ставкам, рассчитывает на значительный рост за период сделки переменных ставок; противоположная сторона - на их снижение. В результате сделки выигрывает та сторона, которая правильно прогнозировала динамику процентных ставок.

6. Срочные соглашения. Этот метод защиты от процентного риска связан с за�ключением между банком и клиентом специального форвардного соглашения о предоставлении в оговоренный день ссуды с определенном размере и под уста�новленный процент. Таким образом, заранее фиксируется дата, размер буду�щего кредита, а также плата за пользование им. Заключая такое соглашение, банк ограждает себя от риска потерь в случае падения на момент выдачи ссуды рыночных процентных ставок. При повышении же этих ставок выигрывает клиент, получающий кредит за более низкую плату. Этот метод хеджирования, та�ким образом, позволяет разделить риск, связанный с колебанием процентных ставок с клиентом.

7. Страхование процентного риска. Оно предполагает полную передачу соответствующего риска страховой ор�ганизации.

Так как процентный риск содержит в себе инфляционный риск - риск убытков в результате обесценения сумм процентов, уплачиваемых заемщиком. Методом его страхования является индексация, при которой в кредитном договоре оговаривается, что сумма платежа зависит от изменения определенного индекса, например, цен, а также заключение возобновляемых (револьверных) займов на короткий срок с правом их возобновления и пересмотра уровня ставки [4, с.361].

В Республике Беларусь преимущественно небольшие и около половины крупных банков применяют довольно простые инструменты оценки процентного риска и не устанавливают лимиты на результаты расчетов. Только незначительная часть крупных банков проводят сложные расчеты для оценки процентного риска.

Большинство банков действуют на коротком горизонте прогноза при оценке процентного риска. Малые банки осуществляют управление процентным риском обычно на интервалах срочности до 1 года, средние 2-3 года, крупные – 3-5 лет. Это имеет несколько объяснений. Временная структура активов и пассивов банка и внимание, которое уделяется вопросу волатильности процентных доходов зависят от размера банка. Небольшие, как правило, лишены возможности активно управлять структурой баланса через инструмент ценообразования, поскольку следуют за ценой банковских продуктов, которая устанавливается крупными участниками рынка. Кроме того, они располагают меньшими аналитическими ресурсами для составления прогнозов динамики процентных ставок [6, с.30].

В Программе развития банковского сектора экономики РБ на 2010 – 2015 годы наибольшее внимание уделяется кредитному риску и риску ликвидности, что свидетельствует о недостаточном развитии систем управления процентными рисками в Республике Беларусь. Поэтому белорусские экономисты предлагают построение адекватной системы управления процентными рисками, которая будет основываться на следующих правилах:

1. Документальное формулирование целей и задач по управлению процентными рисками банка.

2. Установление принципов идентификации и оценки процентных рисков в качестве основы при постановке целей и задач.

3. Использование данных правил в качестве базы для создания важнейших процедур управленческого контроля (при создании схемы организационной структуры, подготовке документов о делегировании полномочий).

4. Определение процедуры обеспечения ответственности.

5. Разработка механизма мониторинга и обратной связи [14, с.36].

Задача управления процентным риском заключается в нахожде�нии оптимального соотношения между прибыльностью и риском при условии соблюдения ликвидности. Данная задача относится к числу трудно разрешимых, например, в Базельских принципах (документ Базельского комитета «Принципы управления рисками процентных ставок») сформулирована цель управ�ления — поддерживать размер процентного риска в пределах установ�ленных самим банком параметров.

ЗАКЛЮЧЕНИЕ

В данной курсовой работе было рассмотрено понятие процентного риска, выявлены факторы, влияющие на его изменение, приведена классификация процентных рисков, наиболее часто используемая. Также были рассмотрены основные методы оценки процентного риска, выявленных их достоинства и недостатки. Различия в данных методиках в первую очередь базируются на неоднозначности определения понятия процентного риска и факторов, на него влияющих.

В нашей стране наибольшее внимание, как и во многих других странах, уделяется кредитному риску и риску ликвидности, что и обуславливает недостаточную освещенность вопросов, связанных с процентным риском. Однако осознание важности процентного риска в банковской сфере приводит к постепенной разработке Национальным банком Республики Беларусь методик расчета, используемых при оценке процентного риска, основывающихся на международных подходах к оценке данной категории рисков. Проводится анализ основных показателей процентного риска, предлагаются способы для решения проблемы управления рисками. В последнее время всё чаще коммерческие банки стали использовать в своей деятельности стресс-тестирование, как один из методов, используемых при прогнозировании процентных рисков.

Как нет универсального метода для оценки процентного риска, так и нет универсальной системы, предназначенной для управления данным видом риска. Поэтому наиболее приемлемы принципы, которые используются в мировой практике при создании систем управления процентными рисками. На их основе должна базироваться и система управления, используемая в Республике Беларусь. Одной из основных проблем остро стоящих перед нашей страной и большинством стран СНГ является недостаточная обеспеченность программными информационными продуктами, используемыми для оценки и управления процентными рисками.

Банкам необходимо уметь управлять своими рисками, разрабатывать свои методики снижения различных видов рисков, методики по изучению своих потенциаль�ных клиентов. При необходимости надо обращаться к опыту банков зарубеж�ных стран, и в первую очередь банковских систем стран СНГ.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Банковские риски / Управление рисками, риск-менеджмент на предприятии [Электронный ресурс]. – Режим доступа: http://www.risk24.ru/bankriski.htm. - Дата доступа: 19.10.2013.

- Банковские риски: уч. пособие/ О.И. Лаврушин, Н.И. Валенцева [и др.]; под ред. Лаврушина О.И., Валенцевой Н.И. – М.: КНОРУС, 2007. – 232 с.

- Банковское дело: учебник/ О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева [и др.]; под ред. Лаврушина О.И. – 6-е изд. – М: КНОРУС, 2008. – 768 с.

- Белоглазова, Г., Кроливецкая, Л. Банковское дело: учебник для вузов/ Г. Белоглазова, Л. Кроливецкая. – СПб.: Питер, 2008. – 400 с.

- Беляков, А.В. Банковские риски: проблема учёта, управления и регулирования. – М: Издательская группа «БДЦ-пресс», 2007. – 256 с.

- Буруч, Ю. Есть ли жизнь после кризиса?/ Ю. Буруч// Банковское дело. – 2009. – №7. – с. 30 – 31.

- Грюнинг, Х. ван, БрайовичБратанович, С./ Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском/ Х. ванГрюнинг, С. БрайовичБратанович. – М: «Весь мир», 2010. – 304 с.

- Дубков, С. Стресс-тестирование – инструмент оценки банковских рисков/ С. Дубков// Банкаўскі веснік. – 2008. – №13. – с. 17 – 23.

- Официальный сайт Национального банка Республики Беларусь. [Электронный ресурс]. – Режим доступа: http://www.nbrb.by - Дата доступа: 08.11.2013.

- Захорошко, С. Управление кредитными и процентными рисками/ С. Захорошко// Вестник ассоциации белорусских банков. – 2006. – №20. – с. 15 – 18.

- Кондратюк, Е.А. Понятие банковских рисков и их классификация/ Е.А. Кондратюк// Деньги и кредит. – 2008. – №6. – с. 43 – 50.

- Морозова, Т. Оценка системы управления рисками в банках/ Т. Морозова// Вестник ассоциации белорусских банков. – 2006. – №18-19. – с. 8 – 16.

- О совершенствовании управления процентным риском в банках: Часть 2 / Банк Законов. Информационный портал Беларуси. – Режим доступа: http://www.bankzakonov.com/republic_pravo_by_2010/blockh9/rtf-n5i9h2/str2n.htm. - Дата доступа: 11.11.2013.

- Перепелица, В. Основные подходы к управлению рисками/ В. Перепелица// Банкаўскі веснік. – 2008. – №16. – с. 31 – 36.

- Проблемы управления банковскими и корпоративными рисками: научный альманах фундаментальных и прикладных исследований. – Москва: Финансы и статистика, 2009. – 378 с.

- Финансовая стабильность в Республике Беларусь (2008)/ Национальный банк Республики Беларусь. – Минск, 2009. – 79 с.

- Фрост, Стивен М. Настольная книга банковского аналитика/ Стивен М. Фрост, пер. с англ. О.В.Теплых. – Днепропетровск: Баланс Бизнес Букс, 2008. – 672 с.

- Шевчук, И. Системы управления рисками в коммерческих банках/ И. Шевчук// Вестник ассоциации белорусских банков. – 2007. – №26. – с. 27 – 34.

EMBED Equation.3

-

Управление процентными рисками в банковской деятельности