Управление процентным риском

Лекция 5. Управление процентным риском.

План. - , I

1. Сущность процентного риска и его виды.

1 2. Способы управления процентным риском

3. Управление риском изменения процентных ставок.

I !

1. Сущность процентного риска и его виды. " '

Процентный риск - это риск для прибыли возникающий из-за неблагоприятных колебаний процентной ставки, которые приводят к повышению затрат на выплату процентор или снижению дохода от вложений и поступлений от предоставленных кредитов.

Фирма, идущая на поглощение другой фирмы, через некоторое время окажется в зоне про�

центного риска, если это приобретение финансируется за счет заемных средств, а не путем выпус�

ку акций. ' ' ,, I I ''''''

1 ' , Банки и другие финансовые учреждения, которые обладают значительными средствами,

Приносящими процентный доход, обычно в большей мере подвержень! процентному риску. Если

фирма взяла значительные кредиты, то неэффективное управление процентными рисками может

привести фирму на грань банкротства. | ,• ''', |

I ' Изменения процентных ставок влекут за собой несколько разновидностей риска.

1. Риск увеличения расходов по уплате процентов или снижения дохода от инвестиций до уровня ниже ожидаемого из-за колебаний общего уровня процентных ставок.

2. Риск, связанный с таким изменением процентных ставок после принятия решения о взя�тии кредита, которое не обеспечивает наиболее низких расходов по уплате процентов.

3. Риск принятия такого решения о предоставлении кредита или осуществлении вложений, которое в результате не приведет к получению наибольшего дохода из-за изменений процентных ставок, произошедших после принятия решения.

4. Риск того, что сумма расходов по уплате процентов по кредиту, взятому под фиксирован�ный процент, окажется более высокой, чем в случае кредита под плавающий процент, или наобо�рот.

Чем больше подвижность ставки (регулярность ее изменений, их характер'и размеры), тем

больше процентный риск. ' ' ' I , '

| , Риск для заемщика имеет двойственную природу. Получая заем По фиксированной ставке,

он подвергается риску из-за падения ставок, а в случае займа по свободно колеблющейся ставке он

подвергается риску из-за их увеличения. Риск можно снизить, если предугадать, в каком направле�

нии станут изменяться процентные ставки в течение срока займа, но это сделать достаточно слрж-

но. Риск для кредитора - 'это зеркальное отображение риска для заемщика Чтобы получить макси�

мальную прибыль, банк должен предоставлять кредиты по фиксированной ставке, когда ожидается

падение процентных ставок, и по плавающей ставке, когда ожидается их повышение. Инвестор

может помещать средства на краткосрочные депозиты или депозиты с колеблющейся процентной

ставкой и получать процентный доход. Инвестор должен предпочесть фиксированную процентную

ставку, когда предполагается падение процентных ставок, и колеблющуюся, когда ожидается их

рост. Изменение процентных ставок в зависимости от срока займа можно выразить с помощью

кривой процентного дохода. Нормальной кривой процентного дохода считается восходящая кри�

вая. Она означает, что процентные ставки для долгосрочных займов обычно выше, чем для кратко�

срочных, и тем самым компенсируют кредиторам связанность их средств на более длительный

срок и более высокий кредитный риск в случае долгосрочных займов. Точка зрения банка на про�

центный риск отличается от точки зрения его корпоративных клиентов. Процентный риск для фи�

нансовых учреждений бывает базовым и риском временного разрыва.

Базовый риск связан с изменениями в структуре процентных ставок. Базовый риск возника�

ет, когда средства берутся по одной процентной ставке, а ссужаются или инвестируются по другой.

Риск временного разрыва возникает, когда займы получают или предоставляют по одной и той же

базовой ставке, но с некоторым временным разрывом в датах их пересмотра по взятым и предос�

тавленным кредитам. Риск возникает в связи с выбором времени пересмотра процентных ставок,

поскольку они могут измениться в промежутке между моментами пересмотра. I | м

1 ' ' '' ' '' 1

I ' 1

2 2. Способы управления процентным риском

Способами управления процентным риском являются: '

1. Выдача кредитов с плавающей процентной ставкой. Такие меры позволяют банку вносить соответствующие изменения в размер процентной ставки по выданному кредиту в соответствии с колебаниями рыночных процентных ставок. В результате банк получает возможность избежать ве�роятных потерь в случае повышения рыночной нормы ссудного процента., '' ' ' I ' '

2. Согласование активов и пассивов по срокам их возврата. Согласование активов и пасс;и-вов по срокам их возврата возможно по всему балансу банка (макро хеджирование) или по кон�кретному активу и конкретному пассиву (микро хеджирование). Для максимального хеджирования процентного риска сроки возврата по активу и пассиву должны полностью совпадать, что, однако, значительным образом ограничивает манёвренность в деятельности банка. Вследствие этого до�пускается разрыв (разница) между соответствующими по срокам суммами актива и пассива. В це^ лях управления данной разницей банки устанавливают обычно нормы соответствия активов и пас�сивов по сроку для тех их видов, которые чувствительны к изменениям процентных ставок. Если ожидается, что ставки процента будут возрастать, то разница должна быть положительной. Это приведет к тому, что в категорию с более высокими ставками переместится больше активов, чем пассивов, и чистый процентный доход банка увеличится сверх ожидаемого. Напротив, при ожи�даемом снижении продетых ставок разница должна быть отрицательной.

3. Процентные фьючерсные контракты. Они представляют собой срочные контракты, кото�рые используются для игры на процентных ставках. Подобно прочим фьючерсным контрактам процентные фьючерсы используются для спекуляции на колебаниях рыночных процентных ставок, а также для покрытия процентного риска.

4. Процентные опционы. Процентный опцион - это соглашение, которое предоставляет держателю опциона право (а на обязательство) купить или продать некоторый финансовый инст�румент (краткосрочную ссуду или депозит) по фиксированной цене до или после наступления 'оп�ределенной даты в будущем.

5. Процентные свопы. Одним из способов снижения процентного риска являются операции "своп" с процентами, то есть когда две стороны заключают между собой сделку, по условиям кото�рой обязуются уплатить проценты друг другу по определенным обязательствам заранее обу�словленные сроки. Обычно происходит обмен процентных платежей по сделке с фиксированной ставкой против сделки с переменной ставкой. При этом сторона, обязующаяся произвести выплаты по фиксированным ставкам, рассчитывает на значительный рост за период сделки переменных ставок; противоположная сторона - на их снижение. В результате сделки выигрывает та сторона, которая правильно прогнозировала динамику процентных ставок.

6. Срочные соглашения. Этот метод защиты от процентного риска связан с заключением между банком и клиентом специального форвардного соглашения о предоставлении в оговорен�ный день ссуды с определенном размере и под установленный процент. Таким образом, заранее фиксируется дата, размер будущего кредита, а также плата за пользование им. Заключая такое со�глашение, банк ограждает себя от риска потерь в случае падения на момент выдачи ссуды рыноч�ных процентных ставок. При повышении же этих ставок выигрывает клиент, получающий кредит за более низкую плату. Этот метод хеджирования, таким образом, позволяет разделить риск, свя�занный с колебанием процентных ставок с клиентом.

7. Страхование процентного риска. Оно предполагает полную передачу соответствующего риска страховой организации.

I Процентный риск содержит в себе инфляционный риск - риск убытков в результате обесце�нения сумм процентов, уплачиваемых заемщиком. Методом его страхования является индексация, при которой в кредитном договоре оговаривается, что сумма платежа зависит от изменения опре�деленного индекса, например, цен, а также заключение возобновляемых (револьрерных) займов на

короткий срок с правом их возобновлениям пересмотра уровня ставки • , !

I '' ' ;

3. Управление риском изменения процентных ставок. '

Среди всех видов рисков, с которыми сталкиваются банки, не найдется другого, анализу и контролю которого уделяется столько внимания в последние годы, как риску процентных ставок,

3

I

поскольку изменение уровня процентных; ставок может негативно воздействовать на доходы и стоимость банковских активов, пассивов и капитала

Изменения уровня процентных ставок на рынке могут нанести урон прибыльности банка, увеличивая его издержки финансирования, уменьшая поступления по активам, сокращая] стои�мость инвестиций акционеров (чистую стоимость или собственный капитал) В последнее время в периоды колебаний процентных ставок банкиры вынуждены действовать в совершенно новой и более непредсказуемой среде

Значительные колебания процентных ставок в последнее время существенно меняли уровни

издержек, прибыли и стоимость активов банка Для многих из них, привыкших инвестировать в

кредиты и ценные бумаги с фиксированными ставками, получение средств от краткосрочных депо�

зитов с плавающим процентом часто было губительно, поскольку способствовало значительному

ускорению банкротства банка Банкиры начали активно искать способы ограждения своих портфе�

лей активов и пассивов, а также прибыли от воздействия изменений кредитных ставок Многие

банки в настоящее время реализуют стратегию управления активами и пассивами под руково�

дством специальных комитетов. Подобные комитеты не только выбирают стратегию для борьбы с

риском изменений процентных ставок, но также занимаются краткосрочным и долгосрочным пла-

нирбванием, выбирают меры по защите от риска неликвидности, организуют ^рнтроль за качест�

вом выдаваемых кредитов, издержками и налоговыми обязательствами I, ' (

, Цель защитных мер против риска процентных ставок - ограждение прибыли банка (чистого

дохода после выплаты налогов и других'расходов) от негативных воздействий их изменений Не

так уже важно, в каком направлении меняются ставки, главное, чтобы прибыль оставалась ста�

бильной

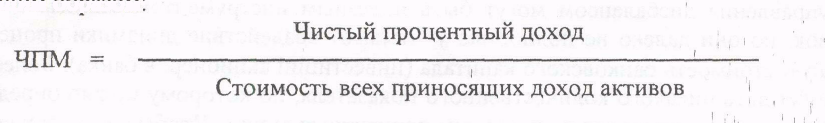

Для достижения этой цели менеджеры банка должны концентрировать свое внимание на тех составляющих портфеля, которые наиболее чувствительны к изменению процентных ставок В рамках активной части портфеля - это обычно кредиты и инвестиции в ценные бумаги, а в рамках пассивной части - это депозиты и займы на денежном рынке Для того, чтобы защитить прибыль банка от негативного влияния изменения процентных ставок, его руководство стремиться к под�держанию на фиксированном уровне чистой процентной маржи (ЧПМ), которая вычисляется сле-луюшим обоазом

I

В случае, если процентные ставки по обязательствам банка растут быстрее, чем доход по

кредитам и ценным бумагам, значение ЧПМ будет сокращаться с негативными последствиями для

прибыли Если процентные ставки снижаются и вызывают более быстрое уменьшение дохода по

кредитам и ценным бумагам в сравнении с сокращением процентных издержек позаимствованным

средствам, то ЧПМ банка тоже сократится. В этом случае менеджеры банка должны искать воз�

можные пути снижения риска значительного роста издержек заимствования по сравнению с про�

центными доходами, что угрожает величине ЧПМ > !

Наиболее популярная стратегия хеджирования риска процентных ставок, которую использу�ют банки сегодня, называется управление дисбалансами Эта стратегия требует проведения анали�за сроков действия и возможностей изменения цен, связанных с приносящими процентный доход ^ктивами банка, депозитами и займами на денежном рынке

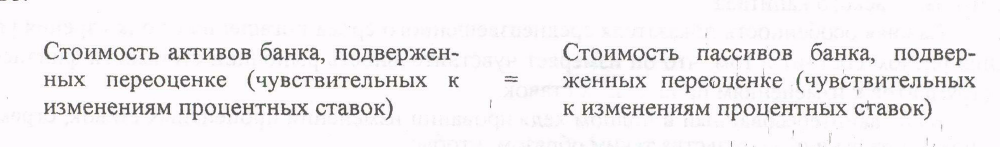

1 Банк может застраховаться от негативного воздействия изменений процентной ставки (при�чем не важно, растет она или уменьшается), если для каждого момента времени выполнено равен�ство.

М , , |

3

', I ' ' ' "

>', '|

, | : '

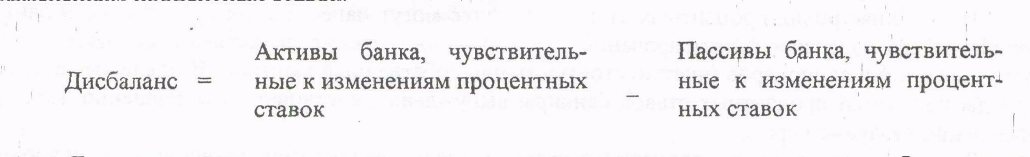

При неравенстве возникает дисбаланс между активами и пассивами, чувствительными, к

изменениям процентных ставок. ,

.1. ,|

! Банк относительно защищен от риска процентных ставок, только когда объемы чувстви�

тельных к изменениям процентных ставок активов и пассивов равны. В этом случае процентные

поступления по активам и издержки финансирования изменятся в одинаковой пропорции, то есть

дисбаланс банка будет равен нулю и его ЧПМ будет стабильна независимо от направления изме�

нений процентных ставок. Однако, как показывает практика, нулевой дисбаланс не гарантирует

полную защиту от процентного риска, поскольку процентные ставки по активам и обязательствам

в действительности могут меняться в разной степени. ,

В настоящее время банки используют разнообразные по уровням сложности и форме мето�

ды управления дисбалансами. Но каждый из них требует от руководства банка принятия некото�

рых важных решений: , , ,

1 I 1. Необходимо выбрать период времени, в течении которого ЧПМ банка должна достичь

желаемого уровня (к примеру, полгода или год), а также продолжительность промежуточных1 эта�

пов («спектры сроков погашения»), на которые намечено разделить плановый период. '

1 1,2. Необходимо определить целевое значение ЧПМ, то есть будет ли оно примерно зафикси�

ровано на текущем уровне или, возможно^увеличено.

3. Если руководство банка хочет увеличить ЧПМ, оно должно либо сформулировать точный прогноз процентных ставок, либо искать способы для перераспределения'своих активов и пассивов с целью увеличения разности между уровнем доходов и расходов.

г—-*- - 4. Руководству необходимо определить предпочтительные объемы чувствительных к'изме�нениям процентных ставок активов и пассивов в долларовом выражении, которыми будет распола�гать банк.

Методы управления дисбалансом могут быть полезным инструментом защиты от риска

процентных ставок, но они далеко не полностью учитывают воздействие динамики процентных

ставок на рыночную стоимость банковского капитала (инвестиций акционеров банка). Более того,

эти методы не могут дать никакого количественного показателя, по которому можно определить,

насколько банк в целом подвержен риску изменения процентных ставок. Чтобы учесть эти сущест�

венные характеристики, мы должны рассчитать средневзвешенный срок погашения банковских

активов и пассивов. >

Этот показатель представляет собой взвешенную по стоимости и по времени меру срок^ по�гашения, которая учитывает временной график всех поступлений по активам и всех выплат по пас�сивам. Он измеряет средний срок выплаты ожидаемых потоков средств (к примеру, цотоков ожи�даемых банком выплат цо его займам и ценным бумагам или потоков щроцентны^ платежей банка по хранимым им депозитам. В действительности измеряется среднее время, необходимое для воз�мещения инвестированных средств. Банк, активы которого обладают средневзвешенным сроком погашения, равным пяти годам, в среднем покроет свои первоначальные вложения в зтц активы за пять лет независимо от того, что будет происходить с рыночными процентными ставками в этот период. Выравнивая средние сроки погашения активов и пассивов, банк может сбалансировать средний срок ожидаемых поступлений и средний срок ожидаемых выплат. Таким образом, анализ средневзвешенных сроков погашения может быть использован для стабилизации рыночной стои�мости банковского капитала.

Важная особенность показателя средневзвешенного срока погашения с точки зрения управ�ления риском состоит в том, что он измеряет чувствительность рыночной стоимости финансовых инструментов к изменениям процентных ставок.

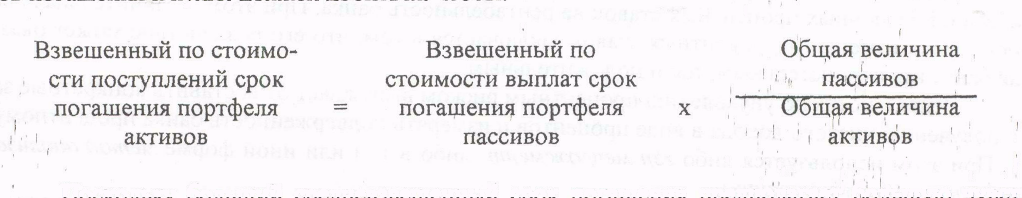

Банк, заинтересованный в полном хеджировании изменений процентных ставок, стремится

выбирать активы и обязательства таким образом, чтобы: ,

Взвешенный по стоимости поступле- Взвешенный по стоимости выплат

ний срок погашения портфеля активов ~ срок погашения портфеля пассивов

1 ,

то есть так, чтобы дисбаланс средневзвешенных сроков погашения был максимально при�ближен к нулю.

Так как стоимость банковских активов обычно превосходит стоимость пассивов (в против�

ном случае банк будет банкротом!), банк, стремящийся свести дисбаланс средневзвешенных сро�

ков погашения к нулю, должен добиться, чтобы: ,

I

1 I '

Поскольку больший средневзвешенный срок погашения предполагает1 большую чувстви�тельность к изменениям процентных ставок, это уравнение говорит о том, что для сведения к нулю эб, щего риска процентных ставок банка стоимость банковских пассивов должна меняться несколь�ко в большей степени чем стоимость активов. Если средневзвешенный срок погашения банковских 1КТИВОВ не сбалансирован со, взвешенным по стоимости сроком действий пассивов, банк подвер�жен процентному риску. Чем больше дисбаланс средневзвешенных сроков погашения, тем более чувствительной будет чистая стоимость (акционерный капитал) банка к изменениям процентных зтавок

Хотя теоретическая интерпретация понятия средневзвешенного срока погашения проста, на

практике его расчет связан с рядом трудностей и ограничений. Например, найти активы и пассивы,

имеющие одинаковый средний срок действия, которые к тому же соответствуют банковскому

портфелю, зачастую крайне сложно. Было бы гораздо легче, если бы срок действия ссуды или цен�

ной бумаги был равен средневзвешенному времени его погашения Однако для финансовых инст�

рументов, выплаты по которым происходят постепенно, средневзвешенный срок погашения почти

всегда короче календарного времени действия __м^ '

Некоторые виды банковских счетов, например депозиты до востребования и сберегательные ;чета, могут характеризоваться достаточно неопределенным режимом выплат, что делает расчет ;редневзвешенного срока погашения крайне сложным Более того, различный формы досрочного возврата кредитов клиентами искажает картину ожидаемых выплат пр займам. Модели средне�взвешенного срока погашения предполагают, что процентные ставки либо останутся стабильными, пибо изменятся параллельно (т.е. наклон кривой доходности во времени будет постоянном) Столь вдевальные явления в реальном мире обычно не наблюдаются. К счастью, последние исследования Оказываю, что техника сбалансирования средневзвешенных сроков погашения может быть доста�точно эффективной даже при умеренном отклонении от предположений,! которые лежат в ее осно�ве.

I

I

I

' 5

Управление процентным риском