Аналіз облікової ставки НБУ за період 2014 -2015 років

Міністерство освіти і науки України

ОДЕСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

Кафедра банківської справи

Індивідуальне (обов`язкове) завдання для самостійної роботи

Тема: «Аналіз облікової ставки НБУ

за період 2014 -2015 рр.»

Виконала:

студентка 3 курсу ФМЕ

Головатюк О.С.

Керівник:

к.е.н.,доцент Владимирська Н.І.

Одеса – 2015

План

1. Економічний зміст облікової ставки НБУ та її особливості порівняно з процентною ставкою банків.

2. Аналіз динаміки та тенденції змін облікової ставки НБУ за період 2014-2015 рр..

3. Висновки щодо динаміки змін облікової ставки НБУ (2014-2015рр.)

Список використаної літератури

1. Економічний зміст облікової ставки НБУ та її особливості порівняно з процентною ставкою банків.

Положеннями Закону України "Про Національний банк України" пріоритетною цілю грошово-кредитної політики визначено досягнення та підтримку цінової стабільності в державі. Для виконання цієї цілі Національний банк України використовує наявні монетарні інструменти, у тому числі облікову ставку.

Облікова ставка (discount rate) – один із монетарних інструментів, за допомогою якого Національний банк України встановлює для банків та інших суб’єктів грошово-кредитного ринку орієнтир щодо вартості залучених і розміщених грошових коштів на відповідний період. Облікова ставка є базовою процентною ставкою щодо інших процентних ставок Національного банку України. Вона використовується Національним банком України одночасно як засіб реалізації грошово-кредитної політики та орієнтир ціни на гроші. Динаміка облікової ставки характеризує основні напрями змін грошово-кредитного регулювання.

Рівень і характер змін цієї ставки залежить від тенденцій економічного розвитку країни, макроекономічних і бюджетних процесів, стану грошово-кредитного ринку тощо. Облікова ставка є найнижчою ставкою серед процентних ставок, за якими Національний банк України може підтримувати ліквідність банків. Її розмір затверджується рішенням Правління Національного банку України.

Таким чином Національний банк України визначає її рівень, ураховуючи цілу низку макроекономічних та монетарних показників, основними з яких є:

- фактичний та прогнозований рівень інфляції;

- темпи економічного зростання;

- фактичний та прогнозований обсяг грошової маси;

- динаміка ринкових процентних ставок;

- динаміка обмінного курсу національної валюти;

- інфляційні або девальваційні очікування.

Облікова ставка центрального банку має особливий статус в економіці. Вона є ціною, за якою центральний банк емітує гроші в оборот у процесі первинної безготівкової (кредитної) емісії, що дає підстави вважати облікову ставку офіційною ціною грошей, на яку орієнтуються всі інші суб’єкти грошового ринку.

Рівень облікової ставки центрального банку — це одна із головних умов рефінансування комерційних банків, тобто забезпечення їх додатковими резервами на кредитній основі. Змінюючи рівень облікової ставки, центральний банк впливає на пропозицію грошей.

Підвищення рівня облікової ставки веде до подорожчання кредитів центрального банку для комерційних банків. У цьому випадку комерційні банки прагнутимуть компенсувати свої втрати, викликані зростанням облікової ставки, тобто подорожчанням кредиту, шляхом підвищення ставок за кредитами, яких вони надають суб’єктам економіки (позичальникам). Крім того, подорожчання кредитів центрального банку стримує попит на кредит з боку комерційних банків. У кінцевому підсумку підвищення рівня облікової ставки призводить до падіння обсягів рефінансування, зменшення грошової бази і звуження пропозиції грошей. Зниження центральним банком рівня облікової ставки має зворотний вплив. Воно стимулює зростання попиту на кредит з боку комерційних банків, веде до зростання обсягів рефінансування, збільшує грошову базу і розширює пропозицію грошей.

Процентна політика центрального банку має вплив на динаміку кон’юнктури на ринку цінних паперів, а отже, і на дохідність цінних паперів. Так, підвищення центральним банком облікової ставки веде до зростання процентних ставок комерційних банків за кредитами і депозитами. У цих умовах для суб’єктів економіки (небанківський сектор) зростає привабливість розміщення коштів на депозитах у банках у зв’язку із збільшенням їх дохідності, а для банків зростає привабливість прямого кредитування суб’єктів економіки у зв’язку зі зростанням вартості кредитування. Під впливом наведених чинників попит на цінні папери скорочується, ринкова вартість цінних паперів має тенденцію до зниження, а дохідність цінних паперів — до зростання. Зниження центральним банком облікової ставки спричиняє підвищення попиту на цінні папери, зростання їх ринкової вартості, а отже, зниження дохідності.

Процентна політика центрального банку впливає на динаміку обмінного курсу національної валюти через стимулювання припливу або ж відпливу короткострокових капіталів, які переміщуються між країнами у пошуку найбільш прибуткового розміщення. Підвищення центральним банком облікової ставки стимулює приплив короткострокових капіталів у країну з тих країн, де облікова ставка нижча, і сприяє таким чином поліпшенню стану платіжного балансу і зростанню обмінного курсу національної валюти. У разі зниження центральним банком облікової ставки має місце відплив капіталів із країни у ті країни, де облікова ставка вища, що зумовлює падіння обмінного курсу національної валюти.

Центральні банки застосовують процентну політику як своєрідний сигнал про свої наміри. Отже, якщо центральний банк вирішує уповільнити темпи економічного зростання і має намір проводити політику грошово-кредитної рестрикції (політику дорогих грошей), то підвищення облікової ставки якраз і може просигналізувати про його наміри.

2. Аналіз динаміки та тенденції змін облікової ставки НБУ за період 2014-2015 рр..

Досліджуваний період в економіці України характеризується значним спадом за затяжними кризовими явищами, що вплинули на всі економічні аспекти. За останні два роки (2014-2015рр.) облікова ставка в Україні зазнала кардинальних змін. Оскільки облікова ставки являється ключовою для всіх інструментів грошово-кредитного регулювання Національного банку України, її зміни викликали паралельні зміни в усіх процентних ставках (таких як міжбанк овернайт, кредит овернайт, депозит овернайт та тендери). А оскільки від облікової ставки безпосередньо залежить пропозиція грошей, то зміну пропозиції грошей можна розглядати паралельно зі зміною цієї ставки.

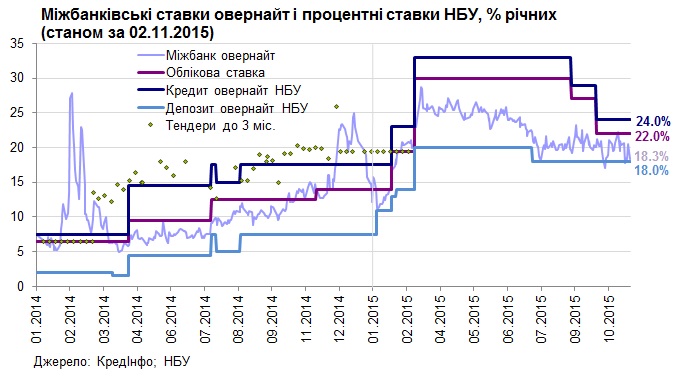

На графіку 1, можемо спостерігати динаміку процентних ставок НБУ станом на 02.11.2015. Як бачимо, з початку 2014 року облікова ставка НБУ постійно зростала, і паралельно з нею інші процентні ставки: майже в однаковій мірі змінювалися кредити та депозити овернайт, визначаючи коридор ставок; у тій же тенденції коливалася ставка міжбанк овернайт, то перевищуючи, то відстаючи від облікової.

Графік 1

Динаміки процентних ставок НБУ, % річних

(станом на 02.11.2015)

Проаналізувавши статистичні дані Національного банку України, розглянемо таблицю 1. За досліджуваний період облікова ставка офіційно змінювалась 7 разів. При цьому середньозважена ставка за всіма інструментами, що відображає більш реальну картину, має зовсім іншу динаміку, як це видно з таблиці. Якщо середньозважена ставка набагато більша від облікової, то у наступному періоді передбачається підвищення офіційної облікової ставки. Наприклад, на початку 2014 року облікова ставка НБУ складала 6,5%, а середньозважена 15,6%. Це призвело до того, що у квітні НБУ підвищив облікову ставку до 9,5%, але й у квітні середньозважена ставка перевищувала офіційну – 18,6%, що призвело до підвищення облікової до 12,5% у липні. Як бачимо з таблиці, цей процес продовжувався аж до серпня 2015 року. З серпня облікова ставка має тенденцію до спадання і наразі складає 22% (з невеликою різницею з середньозваженою ставкою – 27,4%)

Таблиця 1

Процентні ставки рефінансування в річному обчисленні, % (станом на 02.11.2015) за період 2014-2015 рр.

|

Період

|

Облікова ставка НБУ, %

|

Середньозважена ставка за всіма інструментами, %

|

|

2014 (січень-квітень)

|

6.5

|

15.6

|

|

Квітень (з 15.04)

|

9.5

|

18.6

|

|

Липень (з 17.07)

|

12.5

|

18.4

|

|

Листопад (з 13.11)

|

14.0

|

17.8

|

|

Грудень

|

14.0

|

18.0

|

|

2015

|

|

|

|

Січень

|

14.0

|

18.7

|

|

Лютий (з 06.02)

|

19.5

|

21.9

|

|

Березень (з 04.03)

|

30.0

|

30.4

|

|

Квітень

|

30.0

|

32.2

|

|

Травень

|

30.0

|

32.6

|

|

Червень

|

30.0

|

32.0

|

|

Липень

|

30.0

|

33.0

|

|

Серпень (з 25.08)

|

27.0

|

32.0

|

|

Вересень (з 25.09)

|

22.0

|

27.4

|

3. Висновки щодо динаміки змін облікової ставки НБУ (2014-2015рр.)

Усі офіційні зміни облікової ставки НБУ занесемо в таблицю 2.

Таблиця 2

Зміни облікової ставки НБУ (у річних, %) за період 2014-2015 рр.

|

Період

|

Ставка

|

Зміна по відношенню до попереднього періоду

|

|

з 01.01.2014 по 14.04.2014

|

6,50%

|

-0.50

|

|

з 15.04.2014 по 16.07.2014

|

9,50%

|

+3.00

|

|

з 17.07.2014 по 12.11.2014

|

12,50%

|

+3.00

|

|

з 13.11.2014 по 05.02.2015

|

14,00%

|

+1.50

|

|

з 06.02.2015 по 03.03.2015

|

19,50%

|

+5.50

|

|

з 04.03.2015 по 27.08.2015

|

30,00%

|

+10.50

|

|

з 28.08.2015 по 24.09.2015

|

27,00%

|

-3.00

|

|

з 25.09.2015 по 29.10.2015

|

22,00%

|

-5.00

|

|

з 30.10.2015

|

22,00%

|

0

|

Оскільки регулювання облікової ставки є найважливішим інструментом монетарної політики, то у якості висновку проаналізуємо політику НБУ за 2014-2015 рр.

Основним інструментом протидії прискоренню темпів інфляції використовувалося підвищення процентних ставок. Облікову ставку було поетапно збільшено з 6,5% до 30,0%, а потім зменшено до 22,0%. Зазнали суттєвого зростання ставки за активними та пасивними операціями Національного банку. Однак, попри підвищення процентних ставок за активними операціями, реальні ставки спочатку в банківській системі, а потім і Національного банку у другій половині періоду почали набувати від’ємних значень. Ставки за кредитами та депозитами банків практично не реагували на зміну ставок Національного банку: починаючи з другого півріччя 2014 року підвищення облікової ставки супроводжувалось зниженням ставок за кредитами та депозитами у банківській системі. Ставка овернайт міжбанківського ринку наприкінці року значно перевищила ставку Національного банку за кредитами овернайт і більше реагувала на динаміку валютного курсу тіньового ринку. Це свідчить про неефективність здійснення процентної політики з точки зору забезпечення стійкої курсової динаміки і контрольованої інфляції в умовах гнучкого курсу.

З огляду на сучасну ситуацію та на основі економічних змін останніх років НБУ приймає наступні принципи монетарної політики на кінець 2015 – поч. 2016 рр.

Базовою ставкою, за якою переважно визначатиметься вартість ресурсів за основними операціями з рефінансування, розглядатиметься облікова ставка. Водночас вартість розміщення ресурсів за такими операціями може відрізнятися від облікової ставки в разі різкої зміни ситуації на грошово-кредитному ринку. Для посилення дієвості процентних важелів впливу також використовуватиметься коридор ставок за щоденними механізмами постійної дії, нижньою межею якого буде ставка за депозитними сертифікатами овернайт, а верхньою – ставка за кредитом рефінансування овернайт. За умови зниження темпів інфляції здійснюватиметься регулювання облікової ставки в напрямку її зниження, що сприятиме полегшенню доступу суб’єктів господарювання до можливості отримання кредитних ресурсів; визначення кількісних та якісних параметрів монетарних операцій, що може відбуватися шляхом обмеження обсягів регулярних операцій, регулювання переліку прийнятної застави, установлення додаткових вимог до банків, що матимуть намір підтримувати ліквідність через інструменти рефінансування, проведення позачергових тендерів тощо.

Список використаної літератури

- Бюлетень Національного банку України, Вересень 2015 року

- Деньги и кредит : учебник / Л.Н.Рябинина ; и.о. Одес. нац. экон. ун-т . - ЦУЛ , 2014. - 608 с

- Закон України “Про Національний банк України” від 20.05.99, № 679-XIV.

- Офіційний сайт Національного банку України http://www.bank.gov.ua

- Положення про процентну політику Національного банку України //Постанова Правління Національного банку України від 18.08. 2004 р. № 389

- Фінансовий портал Мінфін http://index.minfin.com.ua

Аналіз облікової ставки НБУ за період 2014 -2015 років