АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ЗАЕМНОГО КАПИТАЛА ООО «БИЗОН»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………………………………3

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СПОСОБОВ ПРИВЛЕЧЕНИЯ ЗАЕМНОГО КАПИТАЛА ОРГАНИЗАЦИИ………………………………………………...5

1.1 Роль заемного капитала в деятельности предприятия……………………5

1.2 Классификация и источники финансирования заемного капитала……..9

1.3 Методика анализа эффективности использования заемного капитала..13

2 АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ЗАЕМНОГО КАПИТАЛА ООО «БИЗОН»………………………………………………....21

2.1 Организационноэкономическая характеристика ООО «Бизон»……..21

2.2 Анализ текущего финансового состояния организации………………..27

2.3 Анализ состояния и движения заемного капитала………………………33

2.4 Анализ эффективности использования заемного капитала…………….35

3 ОЦЕНКА ЭФФЕКТИВНОСТИ РАЗЛИЧНЫХ СПОСОБОВ ПРИВЛЕЧЕНИЯ ЗАЕМНОГО КАПИТАЛА ООО «БИЗОН»……………..37

ЗАКЛЮЧЕНИЕ…………………………………………………………………44

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ…………………………..47

ПРИЛОЖЕНИЯ…………………………………………………………………49

ВВЕДЕНИЕ

Актуальность курсовой работы обусловлена тем, что в современных условиях перед российскими организациями остро стоит проблема привлечения ресурсов для финансирования процессов обновления основных средств, расширения производства и совершенствования национальной экономики в целом. Эта проблема особенно актуальна в нынешней ситуации, когда руководство страны поставило задачу увеличения темпов роста национальной экономики.

В настоящее время основными способами привлечения заемного капитала являются банковский кредит, эмиссионное финансирование, лизинг. В большинстве случаев в качестве заемных источников организации используют банковский кредит, что объясняется относительно большими финансовыми ресурсами российских банков, а также тем, что при получении банковского кредита нет необходимости публичного раскрытия информации об организации. Руководители большинства российских компаний не хотят раскрывать финансовую информацию о своих организациях, а также проводить изменения в финансовой политике. Как следствие тот факт, что только 3% российских компаний используют эмиссионное финансирование.

Лизинг, как и эмиссионное финансирование, использует меньшая доля российских организаций. Его катализатором является спрос, а на данном этапе развития экономики этот важный элемент рыночных отношений только начинает набирать обороты.

Необходимость выявления причин, влияющих на развитие рынка заемного капитала, а также условий, способствующих эффективному привлечению заемного капитала российскими организациями для увеличения темпов роста, придают теме курсовой работы особую актуальность.

Объектом исследования является совершенствование механизмов привлечения заемных средств ООО «Бизон».

Предметом исследования выступают экономические отношения, возникающие в органзации в процессе привлечения заемного капитала.

Целью курсовой работы является исследование теоретических и практических способов привлечения заемного капитала российскими организациями, разработка рекомендаций по выбору заемного источника финансирования и совершенствования процессов исследования заемного капитала.

Для достижения поставленной цели в работе определены следующие задачи:

- исследовать роль заемного капитала в деятельности организации;

- рассмотреть классификацию и источники финансирования заемного капитала;

- определить методики анализа эффективности использования заемного капитала;

- рассмотреть организационно-экономическую характеристику ООО «Бизон»;

- провести анализ состояния и движения заемного капитала ООО «Бизон»;

- проанализировать эффективность использования заемного капитала ООО «Бизон»;

- оценить эффективность различных способов привлечения заемного капитала ООО «Бизон».

Теоретической и методологической основой исследования послужили законодательные и нормативные акты Российской Федерации, работы отечественных и зарубежных экономистов по исследуемой проблеме, статистические материалы, материалы бухгалтерской отчетности ООО «Бизон» за 2012 2014 гг.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СПОСОБОВ ПРИВЛЕЧЕНИЯ ЗАЕМНОГО КАПИТАЛА ОРГАНИЗАЦИИ

1.1 Роль заемного капитала в деятельности предприятия

Формирование финансовых ресурсов предприятия осуществляется за счет собственных и заемных средств. К собственным источникам финансовых ресурсов на действующих предприятиях относится прибыль (от основной и других видов деятельности), амортизационные отчисления, выручка от реализации выбывшего имущества. Наряду с ними источниками финансовых ресурсов выступают устойчивые пассивы, которые приравниваются к собственным источникам, так как постоянно находятся в обороте предприятия, используются для финансирования его хозяйственной деятельности, но ему не принадлежат. К ним относится: минимальная переходящая задолженность по заработной плате и отчислениям на социальное страхование, в пенсионный фонд, медицинское страхование, фонд занятости; минимальная задолженность по резервам на покрытие предстоящих расходов и платежей; задолженность заказчикам по авансам и частичной оплате продукции; задолженность бюджету по некоторым видам налогов и др. По мере функционирования предприятия (роста производственной программы, износа основных производственных фондов и т.д.) потребность в денежных средствах возрастает, что требует соответствующего финансирования прироста капитала, поэтому при недостатке собственных средств предприятие может привлекать средства других организаций, которые получили название заемный капитал 2, с.23.

Заемный капитал – это часть капитала, используемая хозяйствующим субъектом, которая не принадлежит ему, но привлекается на основе банковского, коммерческого кредита или эмиссионного займа на основе возвратности. Необходимость привлечения заемного капитала должна обосновываться предварительно сделанным расчетом потребности в оборотных средствах 3, с.15.

В состав заемных средств входят финансовый кредит, полученный от банковских и небанковских финансовокредитных учреждений, коммерческий кредит от поставщиков, кредиторская задолженность предприятия, задолженность по эмиссии долговых ценных бумаг и др. В бухгалтерском учете заемные средства и кредиторская задолженность отражаются отдельно. Поэтому в широком смысле возможно выделение заемных средств и в узком смысле – собственно финансового кредита. Разница между заемными средствами в широком и узком смысле представляет собой привлеченные средства. С одной стороны, привлечение заемных средств – это фактор успешного функционирования предприятия, который способствует быстрому преодолению дефицита финансовых ресурсов, свидетельствует о доверии кредиторов и обеспечивает повышение рентабельности собственных средств. С другой стороны, предприятие обременяется финансовыми обязательствами. Одна из главных оценочных характеристик эффективности управленческих финансовых решений – величина и эффективность использования заемных средств 4, с.19.

Заемный капитал может использоваться как для формирования долгосрочных финансовых средств в виде основных фондов (капитала), так и для формирования краткосрочных (текущих) финансовых средств для каждого производственного цикла.

Заемный капитал капитал, которым предприятие владеет лишь определенное время, по окончании которого капитал должен быть возвращен его собственнику с оплатой за временное владение. В состав заемного капитала кроме взятых у банка кредитов входят также капитал, привлеченный выпуском ценных бумаг (кроме акций), и арендованные предприятием машины, оборудование, здания 5, с.38.

Заемный капитал фирмы представлен следующими основными формами:

1. Долгосрочные финансовые обязательства. К ним относятся все формы привлеченного заемного капитала со сроком его использования более одного года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту, задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

2. Краткосрочные финансовые обязательства. К ним относятся все формы привлеченного заемного капитала со сроком его использования до одного года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные в предусмотренный срок), различные формы кредиторской задолженности торгового предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные финансовые обязательства.

Заемный капитал характеризуется следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге фирмы, наличии залога или гарантии поручителя.

2. Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности.

3. Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль).

4. Способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала) 3, с.7376.

В то же время использование заемного капитала имеет следующие недостатки:

1. Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала.

2. Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.).

3. Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных средств зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются на платной основе).

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительного объема активов) и возможности прироста финансовой рентабельности деятельности. Однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала) 3, с.3438.

1.2 Классификация и источники финансирования заемного капитала

Заемный капитал общества характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Источники заемного капитала можно разделить на две группы – долгосрочные и краткосрочные.

Рисунок 1 – Источники заемного капитала

К долгосрочным в российской практике относятся те заемные источники, срок погашения которых превышает двенадцать месяцев. В зарубежной практике заемные источники, выдаваемые на срок от одного до пяти лет, считаются среднесрочными. К краткосрочному заемному капиталу можно отнести кредиты, займы, а также вексельные обязательства – со сроком погашения менее одного года; кредиторскую и дебиторскую задолженности.

По формам инвестирования различают: капитал в денежной, материальной и нематериальной формах, используемый для формирования уставного капитала предприятия. Инвестирование капитала в этих формах разрешено законодательством при создании новых предприятий, увеличении объема их уставных фондов.

По объекту инвестирования выделяют основной и оборотный виды капитала предприятия. Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов. Оборотный капитал характеризует ту его часть, которая инвестирована во все виды его оборотных активов.

По формам собственности выделяют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного капитала.

По организационно – правовым формам деятельности выделяют следующие виды капитала: акционерный капитал (капитал предприятий, созданных в форме акционерных обществ); паевой капитал (капитал партнерских предприятий – обществ с ограниченной ответственностью, коммандитных и т.д.) и индивидуальный капитал (капитал индивидуальных предприятий – семейных и т.д.).

По характеру использования собственником выделяют потребляемый («проедаемый») и накапливаемые (реинвестируемый) виды капитала. Потребляемый капитал после его распределения на цели потребления теряет функции капитала. Он представляет собой отток средств предприятия, осуществляемый в целях потребления (выплаты дивидендов, процентов, социальные нужды предприятия и его работников). Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.д.[5, с.265]

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Заемные средства привлекаются для воспроизводства внеоборотных и оборотных активов. Можно выделить различные формы привлечения заемных средств:

- Денежные средства

- Товарная форма

- Лизинг

Исходя из состава заемных средств в финансовой практике основными кредиторами предприятия являются:

- коммерческие банки и другие учреждения, предоставляющие кредиты в денежной форме (ипотечные банки, трастовые компании и т. п.);

- поставщики и покупатели продукции (коммерческий кредит поставщиков и авансовые платежи покупателей);

- фондовый ранок (выпуск облигаций и других ценных бумаг, кроме акций) и другие источники.

В какой бы форме не привлекались заемные средства, они должны быть обеспечены соответствующими активами предприятия. Особое значение обеспеченность соответствующими ликвидными активами приобретает при привлечении заемных средств в денежной форме (при их привлечении в товарной форме обеспечением выступают сами товары, а при их привлечении в форме арендуемого имущества сами арендуемые основные фонды).

Рисунок 2 – Виды долгосрочных источников финансирования

Облигации эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальной стоимости или иного имущественного эквивалента.

Кредит денежные средства, предоставляемые по кредитному договору кредитором заёмщику или группе заемщиков.

Опцион договор, по которому покупатель получает право (но не обязанность) совершить покупку или продажу актива по заранее оговорённой цене в определенный договором момент в будущем или на протяжении определенного отрезка времени.

Финансовый лизинг операция по специальному приобретению имущества в собственность и последующей сдачей его во временное владение и пользование на срок, приближающийся по продолжительности к сроку эксплуатации и амортизации всей стоимости имущества

К краткосрочным источникам финансирования относятся:

Рисунок 3 – Краткосрочные источники финансирования

Контокоррентный кредит кредит, предоставляемый банками своим постоянным клиентам, имеющим в банке единый расчетный (контокоррентный) счет, на котором учитываются все поступления и платежи клиента.

Факторинг финансовая комиссионная операция по переуступке дебиторской задолженности факторинговой компании с целью:

- незамедлительного получения большей части платежа;

- гарантии полного погашения задолженности;

- снижения расходов по ведению счетов.

Товарный (коммерческий) кредит это одна из самых первых форм кредитных отношений в экономике, которая породила вексельное обращение и активно способствовало развитию безналичного денежного оборота, которая находит свое практическое выражение в финансовохозяйственных отношениях между юридическими лицами в формах реализации услуг и продукции с отсрочкой платежей. [10, с.183].

1.3 Методика анализа эффективности использования заемного капитала

Основными принципами управления формированием заемного капитала организации являются: принцип соответствия – предполагает, что стратегия управления формированием заемного капитала организации должна соответствовать его общей стратегии управления капиталом; принцип финансовой обусловленности – позволяет реализовать существующую непосредственную связь между финансовыми решениями при формировании стратегии привлечения заемных средств организациям и эффективностью его деятельности; принцип динамизма управления займовыми операциями организации – обусловлен быстрой адаптацией к изменениям факторов внешней и внутренней среды бизнеса; принцип вариантности – определяется необходимостью выбора формы и условий привлечения организациям заемных средств в результате сопоставления альтернативных вариантов 3, с.3135.

Выбор рационального источника финансирования деятельности организации определяется количественными (среди которых цена привлечения, требующая минимизации) и качественными (степень формализованности, персонификации, наличие нормативно-правовых барьеров и др.) показателями его доступности [6, с.64].

Приоритетным направлением совершенствования процесса формирования заемного капитала организации является развитие инфраструктуры фондового рынка с целью снижения рисков посредством создания централизованных расчетнодепозитарной и клиринговой структур, улучшения механизма защиты прав всех участников займовых операций, а также осуществления контроля за финансово-инвестиционными потоками.

Методы и источники финансирования деятельности организации определяют формы привлечения заемных средств. При всем многообразии форм привлечения капитала целесообразно выделить следующие наиболее крупные группы: банковские кредиты, займы некредитных учреждений (коммерческие кредиты), корпоративные облигации, привилегированные акции [4, с.105107].

Как правило, риск неплатежеспособности по ценным бумагам денежного рынка, выпущенными коммерческими организациями, ниже, чем по корпоративным облигациям. Во-первых, у краткосрочных займовых операций меньше амплитуда вероятных исходов. Во-вторых, только устойчивая коммерческая организация сумеет получить кредит на денежном рынке. Если мы собираемся дать деньги только на один день, мы не можем позволить себе затратить много времени на оценку займа. Поэтому мы будем иметь дело только с высококлассными заемщиками.

В настоящее время, как правило, только коммерческие организации с общенациональной известностью в состоянии найти рынок для своих коммерческих бумаг, но даже и в этом случае дилеры неохотно имеют дело с бумагами коммерческой организации, если у них есть хоть малейшая неуверенность относительно их финансового положения. Коммерческие организации обычно выкупают свои выпуски коммерческих бумаг, договариваясь для этого с банком об открытии специальной «страховочной» кредитной линии. Это гарантирует, что они смогут найти деньги для выкупа бумаг. Таким образом, риск невыполнения обязательств очень мал.

Эффект финансового рычага (финансового левериджа) характеризует результативность использования организацией заемных средств. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого организацией капитала, что позволяет ей получить дополнительную прибыль на собственный капитал [4, с.109116].

Введем понятия экономической прибыли и экономической рентабельности организации (фирмы).

Экономическая прибыль (Пэ) – это прибыль до уплаты процентов за использование заемных и привлеченных средств (включая проценты по корпоративным облигациям и привилегированным акциям) и налогов. Экономическая рентабельность (Рэ) определяется отношением экономической прибыли к активам (А) организации, расчитывается по формуле (1):

Рэ =Пэ /А, (1)

В общем случае при одинаковой экономической рентабельности прибыльность собственного капитала существенно зависит от структуры финансовых источников. Если у организации нет платных долгов и по ним не выплачиваются проценты, то рост экономической прибыли ведет к пропорциональному росту чистой прибыли (при условии, что размер налога прямо пропорционален размеру прибыли).

В случае, если организация при том же общем объеме капитала (активов) финансируется за счет не только собственных, но и заемных средств, прибыль до налогообложения уменьшается за счет включения процентов в состав затрат. Соответственно уменьшается величина налога на прибыль и рентабельность собственного капитала может возрастать [9, с.127140].

Эффект финансового левериджа (Эфр) – это способность заемного капитала генерировать дополнительную прибыль от вложений собственного капитала, или увеличивать рентабельность собственного капитала благодаря использованию заемных средств. Он рассчитывается по формуле (2):

Эфр = (1 – Н)(Эр – i)*(ЗК/СК), (2)

где Н – ставка налога на прибыль;

Эр коэффициент рентабельности активов;

i – процент за пользованием кредита;

ЗК средняя сумма используемого заемного капитала;

ЗК средняя сумма собственного капитала.

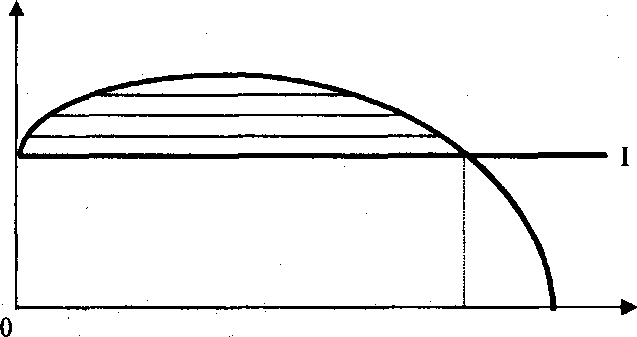

Зависимость рентабельности собственного капитала от доли заемных средств в капитале организации представлена на рисунке 4.

Рентабельность собственного капитала

Доля заемных средств

Рисунок 4 – Зависимость рентабельности собственного капитала от структуры капитала компании.

Горизонтальная линия (линия I) на рисунке 4 характеризует рентабельность собственного капитала, которая может быть достигнута без привлечения платных заемных средств. Каждая точка кривой показывает величину рентабельности собственного капитала при различной структуре капитала фирмы, различном соотношении заемных и собственных средств и имеет восходящий характер, располагаясь выше линии I до тех пор, пока одновременно с повышением доли заемных средств («плеча рычага») растет «дифференциал». Этот рост продолжается до определенного предела, после которого кривая приобретает нисходящий характер. Это связано с тем, что с увеличением доли заемных средств возрастает их платность и, следовательно, уменьшается величина «дифференциала». Точка пересечения кривой с линией I (что соответствует «дифференциалу», равному нулю) означает, что дальнейшее увеличение «плеча рычага» (и соответственно финансового риска) нецелесообразно, поскольку все большая часть прибыли направляется на уплату процентов по заемным средствам и рентабельность собственного капитала становится меньше, чем при без долговом финансировании [3, с.111127].

Разумная финансовая политика должна быть основана на понимании того, что заемные средства – это не только ускорители развития, но и усилители финансового риска. Привлекая заемные средства, организация может быстрее и масштабнее выполнить свои задачи. В то же время доля заемных средств может увеличиваться лишь до определенных пределов, поскольку с ее ростом в структуре капитала растет финансовый риск компании, что отражается, в том числе, и на величине платы за их использование. Так, при увеличении доли заемных средств в структуре капитала компании выше безопасной нормы (40 – 50%) банк может повысить процент за кредит изза повышения риска не возврата ссуды. По мере увеличен. В то же время рентабельность собственного капитала растет с увеличением экономической рентабельности. Более важен тот факт, что высокий ожидаемый уровень экономической рентабельности, позволяет привлекать больше заемных средств, поскольку повышается коэффициент процентного покрытия (отношение экономической прибыли к величине процента за использование заемных средств) и, следовательно, уменьшается финансовый риск не возврата процентов по долгам.

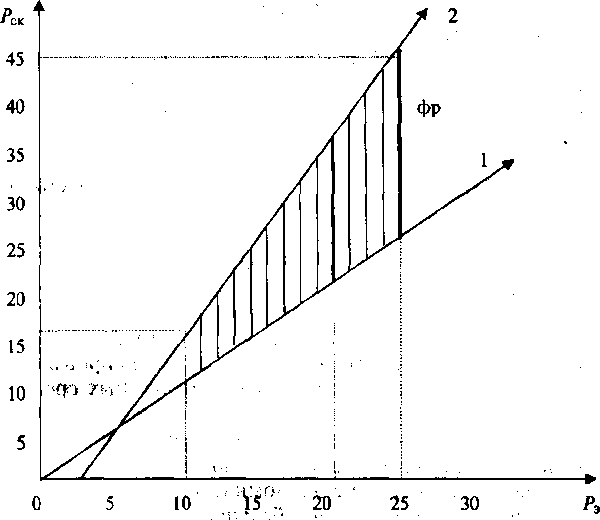

Для наглядного представления влияния экономической рентабельности при выборе использования заемных средств в финансировании фирмы можно использовать графический метод (рисунок 5).

Рисунок 5 – График «безубыточности» (точка безразличия) при разных вариантах финансирования (без учета налогообложения)

На рисунке 5 изображены два варианта финансирования без учета налогообложения.

Линия 1 характеризует зависимость рентабельности собственного капитала от экономической рентабельности при условии финансирования за счет собственных средств (бездолговое финансирование). При таком финансировании постоянные финансовые издержки (плата за кредит) отсутствуют, поэтому прямая берет начало в точке 0.

Линия 2 показывает зависимость рентабельности собственного капитала от экономической рентабельности при условии финансирования с использованием заемных средств. При долговом финансировании возникают постоянные (независимые от экономической прибыли и экономической рентабельности) финансовые издержки в виде платы за использование заемных средств. Поэтому начальная точка линии 2 на оси абсцисс соответствует величине названных постоянных издержек, рассчитанных на единицу стоимости активов (например, для компании В это составит 20 / 1000 * 100 = 2,0%).

Точка пересечения линий 1 и 2 является точкой безразличия, которая характеризует тот уровень экономической рентабельности, при котором рентабельность собственного капитала одинакова при разных способах финансирования. Если экономическая рентабельность выше этого значения, то предпочтительнее вариант использования заемных средств.

Заштрихованная область выше точки безразличия характеризует зону положительного воздействия финансового рычага на рентабельность собственного капитала. Каждому значению экономической рентабельности соответствует своя величина эффекта финансового рычага, которая растет по мере роста экономической рентабельности. Заметим, что соотношение заемных и собственных средств является величиной постоянной; только при этом условии соблюдается данная закономерность. На графике видно, что рентабельность собственного капитала складывается из двух величин: уровня экономической рентабельности и эффекта финансового рычага. Если экономическая рентабельность ниже ее уровня в точке безразличия, то рентабельность собственного капитала будет больше при использовании вариантов без долгового финансирования.

Чем выше стоимость использования заемных средств (постоянные финансовые издержки), тем выше точка безразличия; график сдвигается вправо, и использование заемных средств по сравнению с вариантом без долгового финансирования становится выгодным при более высоком уровне экономической рентабельности.

В целом использование финансового рычага является одной из, главных составляющих формирования эффективной финансовой политики фирмы для решения как текущих, так и стратегических задач [30, с.137152].

В рассматриваемом выше примере эффект финансового рычага оценивался при одинаковом уровне экономической рентабельности. В то же время уровень экономической рентабельности должен, обязательно учитываться при выборе способов финансирования. Общее правило здесь таково: чем выше экономическая рентабельность, тем более предпочтительнее становится долговое финансирование (при положительном «дифференциале» и прочих равных условиях) 11, с.56.

Знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять устойчивым ростом капитала, его стоимостью и структурой.

Организация образует заемный капитал из двух источников: эмиссии ценных бумаг и кредитных займов. Это обязательства организации, целесообразность возникновения и увеличения которых происходит только в случае рационального использования заемных ресурсов. Их эффективность прослеживают финансовыми показателями деятельности организации.

Таким образом, нами было определено, что основными принципами управления формированием заемного капитала организации являются: принцип соответствия; принцип финансовой обусловленности; принцип динамизма управления займовыми операциями организации; принцип вариантности 12, с.169.

Приоритетным направлением совершенствования процесса формирования заемного капитала организации является развитие инфраструктуры фондового рынка с целью снижения рисков посредством создания централизованных расчетнодепозитарной и клиринговой структур, улучшения механизма защиты прав всех участников займовых операций, а также осуществления контроля за финансово-инвестиционными потоками.

Эффект финансового рычага (финансового левериджа) характеризует результативность использования организацией заемных средств.

Разумная финансовая политика должна быть основана на понимании того, что заемные средства – это не только ускорители развития, но и усилители финансового риска. Привлекая заемные средства, организация может быстрее и масштабнее выполнить свои задачи. Политика заимствования должна быть направлена на определение наилучшего соотношения между риском и ожидаемым доходом 10, с.6769.

2 АНАЛИЗ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ЗАЕМНОГО КАПИТАЛА ООО «БИЗОН»

2.1 Организационноэкономическая характеристика ООО «Бизон»

Общество с ограниченной ответственностью ООО «Бизон», именуемое в дальнейшем Общество, создано путем объединения на добровольных началах имущественных вкладов физических лиц в целях осуществления предпринимательской деятельности. Общество в своей деятельности руководствуется Гражданским Кодексом Российской Федерации, действующим законодательством, утвержденным и зарегистрированным уставом, разработанным на их основе внутренними нормативными документами. Общество является юридическим лицом, владеет обособленным имуществом на правах собственности, имеет самостоятельный баланс, печати с собственным наименованием.

Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами. Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке, сокращенное фирменное наименование на русском или иностранном языках и указание на его место нахождения. Общество имеет штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

Общество является собственником принадлежащего ему имущества и денежных средств и отвечает по своим обязательствам собственным имуществом. Участники имеют предусмотренные законом и учредительными документами Общества обязательственные права по отношению к Обществу.

Участники не отвечают по обязательствам Общества и несут риск убытков, связанных с деятельностью Общества, в пределах стоимости внесенных ими вкладов. В случае несостоятельности (банкротства) Общества по вине других лиц, которые имеют право давать обязательные для Общества указания либо иным образом имеют возможность определять его действия, на указанных участников или других лиц в случае недостаточности имущества Общества может быть возложена субсидиарная ответственность по его обязательствам.

Общество:

- несет ответственность в пределах принадлежащего ему имущества;

- не отвечает по обязательствам государства, равно как и государство по обязательствам Общества;

- приобретает и осуществляет имущественные и личные неимущественные права;

- может быть истцом и ответчиком в арбитражном, народном и третейском судах.

Юридический адрес: 650025, г.Кемерово, ул. Лермонтова д. 119.

Автоцентр «Бизон» начал свою деятельность 26 апреля 1996 г. с небольшого гаража.

К 2000 г. открывается магазин розничной продажи автозапчастей.

С 2003 г. «Бизон» начинает специализироваться и активно заниматься ремонтом автомобилей HONDA, со временем расширяя спектр услуг и на другие автомобили: TOYOTA, NISSAN, MAZDA.

Благодаря упорному и динамичному развитию расширяются виды предоставляемых услуг и площадь сервисной зоны.

В марте 2007 открывается новый стол заказов, где с клиентами работают профессиональные менеджеры, осуществляющие комплексный подбор запчастей и услуг.

В марте 2009 г. приобретается Автоэвакуатор, который позволил осуществлять транспортировку автомобилей как по городу, так и по области.

В марте 2011г. закупается второй Автоэвакуатор.

26 апреля 2011г., компания отпраздновала свое 15летие.

В настоящее время, в автоцентре размещается 17 постов, позволяющих обслуживать до 60 автомобилей в день.

Автоцентр «Бизон» является авторизованным центром по установке оригинальных амортизаторов крупной компании «KYB» и приводных ремней «GATES», официальным представителем торговой марки «CASTROL» и дистрибьютором продуктовой линейки «Forsan nanoceramics».

Залог успешного бизнеса компании в постоянном развитии и стремлении к совершенству, а так же дружной команде профессионалов, работающей на общее дело.

Основной перечень услуг предоставляемый автоцентром «Бизон»:

- техническое обслуживание автомобилей;

- замена масла и технических спец. жидкостей;

- диагностика ходовой и трансмиссии;

- ремонт ходовой и трансмиссии;

- шиномонтаж;

- развал и схождение;

- диагностика и ремонт тормозной системы;

- проточка дисков;

- диагностика и ремонт двигателя;

- компьютерное сканирование двигателя и электрических систем;

- промывка и ремонт инжектора и систем топливоснабжения;

- заправка кондиционера, диагностика, ремонт;

- установка и ремонт электрооборудования.

На все проданные запасные части и оказанные услуги автокомплексом «БИЗОН» предоставляется гарантия.

Основными поставщиками ООО «Бизон» являются корейские, японские, французские и немецкие производители запасных частей, расходных материалов и прочей автомобильной продукции.

Для того чтобы оценить размер и масштабы деятельности предприятия, а так же его экономическое положение необходимо представить основные экономические показатели деятельности предприятия (таблица 1).

Таблица 1 – Основные экономические показатели деятельности предприятия ООО «Бизон» за 2012 2014 гг.

|

Наименование показателя

|

2012

|

2013

|

2014

|

Абсолютное отклонение (+,-)

|

Темп роста, %

|

|

|

|

|

|

2013 / 2012

|

2014 / 2013

|

2013 / 2012

|

2014 / 2013

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Выручка от продажи продукции (работ, услуг), тыс.руб.

|

40087

|

43921

|

44971

|

3834

|

1050

|

109,5

|

102,3

|

|

Себестоимость проданной продукции (работ, услуг),тыс.руб

|

30981

|

32910

|

33265

|

1929

|

355

|

106,2

|

101

|

|

Валовая прибыль, тыс.руб.

|

9106

|

11011

|

11706

|

1905

|

695

|

120,9

|

106,3

|

|

Прибыль от продаж, тыс.руб.

|

8918

|

10887

|

11597

|

1969

|

710

|

122

|

106,5

|

|

Рентабельность продаж, %

|

22,2

|

24,8

|

25,8

|

2,5

|

1

|

111,7

|

104

|

|

Чистая прибыль, тыс.руб.

|

8818

|

10727

|

11989

|

1909

|

1262

|

121,6

|

111,7

|

|

Среднесписочная численность персонала,чел.

|

46

|

46

|

50

|

0

|

4

|

100

|

108,7

|

|

Производительность труда,тыс.руб/чел.

|

871,5

|

954,8

|

899,4

|

83,3

|

-55,4

|

109,5

|

94,2

|

|

|

|

|

|

|

|

|

|

|

Среднегодовая стоимость основных фондов,тыс.руб

|

10018

|

11483

|

13357

|

1464,5

|

1874

|

114,6

|

116,3

|

|

Среднегодовая стоимость оборотных средств, тыс.руб

|

9530

|

10708

|

11909

|

1178

|

1201

|

112,3

|

111,2

|

|

Фондоотдача,руб

|

4

|

3,8

|

3,4

|

-0,2

|

-0,5

|

95

|

89,4

|

|

Коэффициент оборачиваемости оборотных активов, оборот

|

4,21

|

4,1

|

3,78

|

-0,1

|

-0,33

|

97,5

|

92,06

|

|

Фонд оплаты труда, тыс.руб

|

7765

|

7813

|

9006

|

48

|

1193

|

100,6

|

115,2

|

|

Среднемесячная заработная плата, тыс.руб/чел.

|

14,1

|

14,15

|

15

|

0,1

|

0,85

|

100,3

|

106

|

|

|

|

|

|

|

|

|

|

|

Коммерческие расходы,тыс.руб.

|

188

|

124

|

109

|

-64

|

-15

|

66,0

|

87,9

|

Продолжение таблицы 1

|

Управленческие расходы,ты.руб.

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Прочие доходы,тыс.руб.

|

662

|

872

|

1621

|

210

|

749

|

131,7

|

185,9

|

|

Прочие расходы,тыс.руб.

|

514

|

784

|

981

|

270

|

197

|

152,5

|

125,1

|

|

Текущий налог на прибыль,тыс.руб.

|

248

|

248

|

248

|

0

|

0

|

100,0

|

100,0

|

|

Стоимость активов,тыс.руб.

|

19838

|

24863

|

26056

|

5025

|

1193

|

125,3

|

104,8

|

|

Рентабельность активов,%

|

2,24

|

2,31

|

2,17

|

0,07

|

-0,14

|

103,1

|

93,9

|

|

Рентабельность затрат,%

|

28,4

|

32,5

|

36

|

4,1

|

3,5

|

114,4

|

110,8

|

Таким образом, на основании данных представленных в таблице 1 можно сделать вывод о том, что выручка от реализации продукции, работ, услуг предприятия в 2014 году составила 44971 тыс.руб., что больше аналогичного периода 2013 года на 1050 тыс.руб., в 2013 же году выручка от реализации продукции, работ и услуг возросла относительно 2012 года на 3834 тыс.руб. Себестоимость реализованной продукции в 2014 году составила 33265 тыс.руб., что больше аналогичного периода 2013 года на 355 тыс.руб. или на 1%. В 2013 году относительно 2012 года выручка от реализации продукции, работ и услуг возросла на 6,2%, что в денежном выражении составляет 1929 тыс.руб. Прибыль от продаж предприятия в 2014 году возросла относительно 2013 года на 6,5%, что в денежном выражении составляет 710 тыс.руб., прирост же прибыли от продаж в 2013 году относительно 2012 года составил 22% или 1969 тыс.руб. На протяжении всего исследуемого периода на предприятии наблюдается рост рентабельности продаж, что вызвано превышением темпов роста выручки от реализации над темпами роста себестоимости продукции, если на конец 2012 года рентабельность продаж составляла 22,2%, то уже на конец 2014 года данный показатель возрос до 25,8%. На предприятии на протяжении всего анализируемого периода также наблюдается рост чистой прибыли, величина которой на конец 2014 года составила 11989 тыс.руб., что больше аналогичного периода 2013 года на 11,7% и больше аналогичного периода 2012 года на 36%. Рост чистой прибыли был обусловлен увеличением прибыли от продаж, а также превышением величины прочих доходов предприятия над прочими расходами. Среднесписочная численность персонала в 2012 и 2013 годах составила 46 человек, в 2014 же году на предприятии наблюдается прирост трудовых ресурсов на 4 человека. За счет того, что темпы роста среднесписочной численности персонала в 2014 году составили 108,7%, а темпы роста выручки от реализации составили 102,3% на предприятии наблюдается незначительное снижение производительности труда работников на 5,8%, в среднем же уровень производительности труда работников составляет около 900 тыс.руб. на человека. На протяжении всего рассматриваемого периода, на предприятии наблюдается рост как среднегодовой стоимости основных производственных фондов, так и среднегодовой стоимости оборотных активов. Среднемесячная заработная плата одного работника предприятия на конец 2014 года составила 15 тыс.руб., что больше 2013 года на 0,85 тыс.руб. и больше 2012 года на 0,9 тыс.руб. Рост среднемесячной заработной платы персонала предприятия привел к росту общего фонда оплаты труда в 2014 году по сравнению с 2013 годом на 15,2%.

2.2 Анализ текущего финансового состояния организации

Предварительная оценка финансового положения предприятия осуществляется на основании данных финансовой отчетности. На данной стадии анализа формируется первоначальное представление о деятельности предприятия, выявляются изменения в составе имущества предприятия и их источниках, устанавливаются взаимосвязи между показателями. С этой целью определяем соотношение отдельных статей актива и пассива баланса, их удельный вес в общем итоге или валюте баланса, рассчитываем суммы отклонений в структуре основных статей баланса по сравнению с предшествующим периодом. При этом общая сумма изменения валюты баланса расчленяется на составные части, что позволяет сделать предварительные выводы о характере имевших сдвигов в составе активов, источниках их формирования и их взаимной обусловленности. Так, в процессе предварительного анализа изменения в объеме недвижимого имущества и текущих или оборотных средств рассматриваются в связи с изменениями в обязательствах предприятия.

Для удобства проведения такого исследования используем вертикальный анализ баланса ООО «Бизон» за период 2012 2014 гг.

Таблица 2 – Вертикальный анализ баланса ООО «Бизон» за 2012 – 2014г. (тыс.руб.)

|

Показатели

|

2012

|

%

|

2013

|

%

|

2014

|

%

|

Абсолютное отклонение (+,-)

|

|

|

|

|

|

|

|

|

2013 / 2012

|

2014 / 2013

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Актив

|

19838

|

100

|

24863

|

100

|

26056

|

100

|

5025

|

1193

|

|

Долгосрочные активы

|

10203

|

51,4

|

13082

|

52,6

|

14019

|

53,8

|

2879

|

937

|

|

Текущие активы

|

7214

|

36,3

|

7398

|

29,7

|

7558

|

29

|

184

|

160

|

|

Дебиторская задолженность

|

2061

|

10,3

|

4007

|

16,1

|

3951

|

15,1

|

1946

|

-56

|

|

Денежные средства

|

360

|

1,8

|

376

|

1,5

|

528

|

2

|

16

|

152

|

|

Пассив

|

19838

|

100

|

24863

|

100

|

26056

|

100

|

5025

|

1193

|

Продолжение таблицы 2

|

Собственный Капитал

|

8203

|

41,3

|

8670

|

34,8

|

9483

|

36,3

|

467

|

813

|

|

Долгосрочные обязательства

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

Краткосрочные обязательства

|

11635

|

58,6

|

16193

|

65,1

|

16563

|

63,5

|

4558

|

370

|

За 20122014 г. по данным таблицы 2 активы увеличились на 6218 тысяч рублей. Это следствие некоторого увеличения объема текущих активов на 344 тысяч рублей при отсутствии долгосрочных активов Следует отметить, однако, что в целом структура совокупных активов характеризуется некоторым превышением в их составе доли долгосрочных активов, которая составила на конец 2012 года 51,4%, а в конце 2014 года – 53,8%.

В составе текущих активов обращает на себя внимание тенденция увеличения дебиторской задолженности, а также увеличение доли денежных средств на 0,2%.

Пассивы отражают источники средств предприятия, состоят из собственного капитала, обязательств.

Собственный капитал увеличился с 2012 года по 2014 год на 1280 тыс.руб. Структура заемных средств в течение 3 лет претерпела для предприятия некоторые изменения. Так доля краткосрочных обязательств изменилась незначительно с 58,1% в 2012 г. до 63,5% в 2014 году, то есть на 5,4%. За этот период предприятие не имело долгосрочных обязательств.

В практике аналитической работы используют систему показателей ликвидности, которые позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

Рассчитаем показатели ликвидности для ООО «Бизон» на основе данных таблицы 3.

Таблица 3 – Состав активов и пассивов ООО «Бизон» по уровню ликвидности за 2012 2014 гг.

|

Показатель

|

Данные ООО «Бизон»

|

|

|

2012 г.

|

2013 г.

|

2014 г.

|

|

АКТИВ БАЛАНСА

|

|

Наиболее ликвидные (А1)

|

360

|

376

|

528

|

|

Быстро реализуемые (А2)

|

2061

|

4007

|

3951

|

|

Медленно реализуемые (А3)

|

7214

|

7398

|

7558

|

|

Трудно реализуемые (А4)

|

10203

|

13082

|

14019

|

|

ПАССИВ БАЛАНСА

|

|

Наиболее срочные обязательства (П1)

|

8182

|

11781

|

12900

|

|

Краткосрочные пассивы (П2)

|

3453

|

4412

|

3663

|

|

Долгосрочные пассивы (П3)

|

0

|

0

|

0

|

|

Постоянные пассивы (П4)

|

8203

|

8670

|

9493

|

Таким образом, можно заметить что на предприятии наименьшую величину составляют наиболее ликвидные активы.

В таблице 4 приведем соотношение итогов равенства групп по активу и пассиву.

Таблица 4 Соотношение итогов приведенных групп по активу и пассиву

|

Соотношение, при которой обеспечена абсолютная ликвидность баланса

|

Уровень ликвидности по данным баланса ООО «Бизон»

|

|

|

2012 г.

|

2013 г.

|

2014 г.

|

|

А1 П1

|

А1 < П1

|

А1 < П1

|

А1 < П1

|

|

А2 П2

|

А2 < П2

|

А2 < П2

|

А2 > П2

|

|

А3 П3

|

А3 > П3

|

А3 > П3

|

А3 > П3

|

|

А4 П4

|

А4 > П4

|

А4 > П4

|

А4 > П4

|

Таким образом, на основании данных, представленных в таблице 4 и таблице 3 ликвидность баланса ООО «Бизон» можно охарактеризовать как недостаточную, что определено недостатком наиболее ликвидных и быстро реализуемых активов.

Анализ основных показателей платежеспособности ООО «Бизон» представлен в таблице 5.

Таблица 10 Анализ платежеспособности ООО «Бизон» за 2012 2014 гг.

|

Показатели

|

2012г.

|

2013г.

|

2014г.

|

Отклонение (+,-)

|

Темп роста, %

|

|

|

|

|

|

2013г./

|

2014г./

|

2013г./

|

2014г./

|

|

|

|

|

|

2012г.

|

2013г.

|

2012г.

|

2013г.

|

|

1. Общий показатель ликвидности

|

0,36

|

0,33

|

0,32

|

-0,03

|

-0,01

|

91,67

|

96,97

|

|

2. Коэффициент абсолютной ликвидности

|

0,03

|

0,02

|

0,03

|

-0,01

|

0,01

|

66,67

|

150

|

|

3. Коэффициент критической ликвидности

|

0,21

|

0,27

|

0,27

|

0,06

|

0

|

128,57

|

100

|

|

4. Коэффициент текущей ликвидности

|

0,83

|

0,73

|

0,73

|

-0,1

|

0

|

87,95

|

100

|

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в настоящее время. Для ООО «Бизон» коэффициент абсолютной ликвидности не соответствует нормативному значению, в 2013 году он имеет тенденцию к снижению до 0,02 (при нормативе 0,2). Коэффициент критической ликвидности (промежуточного покрытия) отражает прогнозируемые возможности предприятия погасить определённую часть краткосрочных обязательств, при условии своевременных расчётов с дебиторами. У ООО «Бизон» при нормативном значении коэффициента 1, коэффициент критической ликвидности в 2012 году равен 0,21, в 2013 2014 году 0,27. Коэффициент текущей ликвидности показывает платёжные возможности предприятия, оцениваемые при условии не только своевременных расчётов с дебиторами и благоприятной реализации продукции, но и продажи в случае необходимости прочих элементов материальных оборотных средств. Данный коэффициент на ООО «Бизон» ниже нормативного значения на протяжении всего рассматриваемого периода. Общий коэффициент ликвидности (коэффициент покрытия) представляет собой отношение всех оборотных активов к краткосрочным обязательствам. Считается: если отношение оборотных активов и краткосрочных обязательств предприятия ниже, чем 2:1, оно не в состоянии полностью и в срок погасить свои обязательства. В нашем случае коэффициент общей ликвидности равен в 2014 г. 0,32, что говорит о том, что ООО «Бизон» не в состоянии полностью и в срок погасить свои обязательства.

В таблице 6 представим основные абсолютные показатели финансовой устойчивости ООО «Бизон» за 2012 2014 гг.

Таблица 6 Анализ абсолютных показателей финансовой устойчивости, тыс.руб.

|

Показатели

|

2012г.

|

2013г.

|

2014г.

|

|

1. Источники собственных средств, тыс.руб.

|

8203

|

8670

|

9493

|

|

2. Внеоборотные активы, тыс.руб.

|

10203

|

13082

|

14019

|

|

3. Наличие собственных оборотных средств, тыс.руб.

|

-2000

|

-4412

|

-4526

|

|

4. Долгосрочные обязательства, тыс.руб.

|

0

|

0

|

0

|

|

5. Наличие собственных и долгосрочных заемных источников, тыс.руб.

|

-2000

|

-4412

|

-4526

|

|

6. Краткосрочные обязательства, тыс.руб.

|

11635

|

16193

|

16563

|

|

7. Общая величина собственных и заемных источников формирования запасов и затрат, тыс.руб.

|

9635

|

11781

|

12037

|

|

8. Запасы и затраты, тыс.руб.

|

7214

|

7398

|

7558

|

|

9. Излишек (+) или недостаток (-) собственных оборотных средств, тыс.руб.

|

-9214

|

-11810

|

-12084

|

Продолжение таблицы 6

|

10. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат, тыс.руб.

|

-9214

|

-11810

|

-12084

|

|

11. Излишек (+) или недостаток (-) общей величины собств. и заемных источников формирования запасов и затрат, тыс.руб.

|

2421

|

4383

|

4479

|

|

Финансовое состояние предприятия

|

неустойчивое

|

неустойчивое

|

неустойчивое

|

Таким образом, на протяжении всего анализируемого периода ООО «Бизон» имеет неустойчивое финансовое состояние, что определено недостатком собственных оборотных средств и собственных и долгосрочных заемных источников формирования запасов и затрат.

Ниже произведем расчет индекса кредитоспособности по методике Э.Альтмана ООО «Бизон» за 20122014 гг., данные расчетов представим в таблице 7.

Таблица 7 Оценка вероятности угрозы банкротства ООО «Бизон» по методике Э.Альтмана за 2012 2014гг.

|

Показатели

|

Годы

|

Абсолютное отклонение +/-

к 2014 году

|

|

|

2012

|

2013

|

2014

|

2012

|

2013

|

|

К1

|

0,19

|

0,16

|

0,16

|

-0,03

|

0

|

|

К2

|

0,77

|

0,67

|

0,72

|

-0,05

|

0,05

|

|

К3

|

0,36

|

0,31

|

0,3

|

-0,06

|

-0,01

|

|

К4

|

0,26

|

0,24

|

0,23

|

-0,03

|

-0,01

|

|

К5

|

0,64

|

0,65

|

0,65

|

0,01

|

0

|

|

Z – индекс кредитоспособности

|

2,745

|

2,5

|

2,53

|

-0,215

|

0,03

|

|

Вероятность банкротства

|

min

|

через 2-3 года

|

через 2-3 года

|

-

|

-

|

Таким образом, на предприятии в 2012 году наблюдался минимальный риск возникновения банкротства. В 2013 2014 году риск возникновения банкротства имеет быть в ближайшие 23 года.

2.3 Анализ состояния и движения заемного капитала

К источникам заемных средств относятся долгосрочные и краткосрочные кредиты и займы, кредиторская задолженность, включая авансы, полученные от покупателей и заказчиков, расчеты с учредителями по выплате доходов, прочие краткосрочные пассивы.

Долгосрочные кредиты и займы (на срок свыше 1 года) выдаются, как правило, на затраты по техническому совершенствованию и улучшению организации производства, на техническое перевооружение, механизацию и внедрение новой техники, под прирост оборотных средств, на выкуп имущества и другие целевые программы. Такого рода ссуды должны окупаться на основе дополнительной экономии или прибыли, полученной от технического перевооружения и совершенствования организации производства, модернизации оборудования и улучшения технологии.

Кредиторская задолженность возникает, как правило, вследствие существующей системы расчетов между предприятиями, когда долг одного предприятия другому погашается по истечении определенного периода. Например, расчетные документы за отпущенные покупателю товарно-материальные ценности или оказанные услуги оплачиваются после получения ценности или оказания услуг.

Кредиторская задолженность возникает также в тех случаях, когда предприятие сначала отражает у себя в учете возникновение задолженности (перед работниками; по оплате труда, перед бюджетом по разного рода платежам и т. п.), а по истечении определенного времени погашает эту задолженность (выплачивает заработную плату, перечисляет в бюджет деньги с расчетного счета и т. п.). Кроме того, кредиторская задолженность является следствием несвоевременного выполнения предприятием своих платежных обязательств.

Таблица 8 Динамика суммы заемного капитала ООО «Бизон» за 2012 2014 гг.

|

Наименование

|

2012

|

2013

|

2014

|

Отклонения (+/-)

|

Темп роста, %

|

|

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

2013/ 2012

|

2014/ 2013

|

2013/ 2012

|

2014/ 2013

|

|

Краткосрочные обязательства

|

|

|

|

|

|

1. Займы и кредиты

|

3115

|

26,7

|

4181

|

25,8

|

3287

|

19,8

|

1066

|

-894

|

134,2

|

78,6

|

|

2.Кредиторская задолженность

|

8182

|

70,3

|

11781

|

72,7

|

12900

|

77,8

|

3599

|

1119

|

144,0

|

109,5

|

|

В том числе:

|

|

|

|

|

|

|

|

|

|

|

|

Поставщики и подрядчики

|

7430

|

-

|

9206

|

-

|

10342

|

-

|

1776

|

1136

|

123,9

|

112,3

|

|

Задолженность перед персоналом организации

|

414

|

-

|

2344

|

-

|

2182

|

-

|

1930

|

-162

|

566,2

|

93,1

|

|

3. Доходы будущих периодов

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

4.Оценочные обязательства

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

5. Прочие обязательства

|

338

|

|

231

|

-

|

376

|

-

|

-107

|

145

|

68,3

|

162,8

|

|

Итого

|

11635

|

100

|

16193

|

100

|

16563

|

100

|

4558

|

370

|

139,2

|

102,3

|

По данным таблицы 8 видно, что в составе заемных средств на протяжении всего анализируемого периода преобладают краткосрочные обязательства, которые в 2014 году достигли максимального размера 16563 тыс.руб. также как и за предыдущие года за счет увеличения кредиторской задолженности поставщикам и подрядчикам до 10342 тыс. руб.

Наименьшее значение данного показателя наблюдается в 2012 году 7430 тыс.руб., однако и общая сумма заемного капитала была минимальной в 2012 году и составляла 3115 тыс.руб.

Суммы по статьям «Доходы будущих периодов» и «Оценочные обязательства» за 2012 – 2014 год не наблюдалось. На основании этого можно предположить, что благосостояние собственников и своевременная выплата им дивидендов является одной их важнейших превалирующих задач.

2.4 Анализ эффективности использования заемного капитала

Так как организация ООО «Бизон» в качестве источника финансирования в основном использует заемные средства целесообразно будет рассчитать эффект финансового рычага, расчет которого позволит определить эффективность использования заемного капитала. ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия.

Таблица 9 Исходные данные для расчета эффекта финансового рычага

|

№ п/п

|

Наименование показателя

|

Источник информации

|

2012

|

2013

|

2014

|

Отклонения (+/-)

|

Темп роста, %

|

|

|

|

|

|

|

|

2013/ 2012

|

2014/ 2013

|

2013/ 2012

|

2014/ 2013

|

|

1

|

Прибыль до уплаты налогов и процентов, т.р.

|

Ф2 стр.2300+

стр.2330

|

9066

|

10975

|

1237

|

1909

|

-9738

|

121,1

|

11,3

|

|

2

|

Проценты к уплате, т.р.

|

Ф2 стр.2330

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

3

|

Прибыль отчетного периода после уплаты процентов за кредит, т.р.

|

стр1-стр.2 (табл.)

|

9066

|

10975

|

12237

|

1909

|

1262

|

121,1

|

111,5

|

|

4

|

Налоги из прибыли, т.р.

|

Ф2 стр.2410

|

248

|

248

|

248

|

0

|

0

|

100,0

|

100,0

|

|

5

|

Уровень налогообложения, коэффициент, коэффициент

|

стр.4/стр.3 (табл.)

|

0,027

|

0,022

|

0,02

|

-0,005

|

-0,002

|

81,5

|

90,9

|

|

6

|

Среднегодовая сумма активов, т.р.

|

Ф1 стр.1100

|

10203

|

11642,5

|

13550,5

|

1439,5

|

1908

|

114,1

|

116,4

|

|

7

|

Собственный капитал, т.р.

|

Ф1 стр.1300

|

8203

|

8670

|

9483

|

467

|

813

|

105,7

|

109,4

|

|

8

|

Заемный капитал, т.р.

|

Ф1 стр.1400+стр.1500

|

11635

|

16193

|

16563

|

4558

|

370

|

139,2

|

102,3

|

Продолжение таблицы 9

|

9

|

Плечо финансового рычага, коэффициент

|

стр.8/стр.7 (табл.)

|

1,4

|

1,8

|

1,7

|

0,4

|

-0,1

|

128,6

|

94,4

|

|

10

|

Рентабельность совокупного капитала, %

|

стр.1/(стр.7+стр.8)*100

|

0,005

|

0,004

|

0,003

|

-0,001

|

-0,001

|

80,0

|

75,0

|

|

11

|

Средневзвешенная номинальная цена заемных ресурсов, %

|

стр.2/стр.8 (табл.)*100

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

12

|

ЭФР

|

(стр.10-стр.11)*(1-стр.5)*стр.9 (табл.)

|

0,006

|

0,007

|

0,004

|

0,001

|

-0,003

|

116,7

|

57,1

|

Вывод: Рентабельность совокупного капитала составила 0,003%, а цена заемного капитала 0%. Разность между стоимостью заемных средств и доходностью совокупного капитала уменьшила рентабельность собственного капитала. При таких условиях выгодно уменьшать плечо финансового рычага.

3 ОЦЕНКА ЭФФЕКТИВНОСТИ РАЗЛИЧНЫХ СПОСОБОВ ПРИВЛЕЧЕНИЯ ЗАЕМНОГО КАПИТАЛА ООО «БИЗОН»

Одним из эффективных средств повышения эффективности использования заемного капитала является привлечения банковского кредита. Вопервых, определим цели использования банковского кредита, которые соответствуют стратегии развития предприятия. Так как организация начала заниматься новым видом деятельности «услуги эвакуатора», в первую очередь возникают проблемы с обслуживанием техники, ее ремонт и амортизация. Привлекать заемные средства необходимо для покупки запчастей, которых зачастую не хватает. Вследствие этого руководству предприятия приходилось тратить время на поиск, а затем отвлекать из оборота дополнительное количество денежных ресурсов на получение необходимых видов техники в аренду.

Следующим шагом разработки политики привлечения банковского кредита является выбор его видов, а также банков с наиболее приемлемыми условиями кредитования. Критериями такого выбора являются: цели, период и сроки использования кредита; формы обеспечения кредита.

Основные банки на территории Кемеровской области: ОАО «Сбербанк России», Филиал ОАО «Россельхозбанк», ПАО ВТБ 24, , «Промсвязьбанк», ОАО «МДМ – Банк».

Предположим, что у ООО «Бизон» после переговоров, появится возможность привлечь кредит под 25% годовых на покупку необходимой техники в размере 15 000 тыс.руб. На основании выше приведенных расчетов видно, что несмотря на выбор варианта уплаты основной суммы кредитных ресурсов в размере 15 000 тыс. руб., ООО «Бизон» целесообразно уплачивать проценты по кредиту по полугодиям. Так как именно в этом случае наблюдается наиболее экономная сумма – 9 375 тыс. руб. Таким образом, итоговые расходы при данной политики привлечения заемных средств составляют: 15 000 + 9375 = 24375 тыс.руб.

Еще одним эффективным видом повышения эффективности использования заемного капитала является использование финансового лизинга. Федеральный закон «О лизинге» представляет лизинг как вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором с правом выкупа имущества лизингополучателем.

Стоимость необходимой ООО «Бизон» вспомогательной техники, сдаваемой в лизинг, также как и в случае привлечения банковского кредита будет равна 15 млн. руб. Норма амортизационных отчислений на лизингу составит 8% годовых. Капитальный ремонт техники, его техническое полное восстановление оборудования 10%.

Процентная ставка по привлекаемому для совершения лизинговой сделки кредиту 20% годовых. Предположим, что согласованный процент комиссии по обслуживание осуществляет ООО «Бизон».

Однако необходимо отметить, что лизингодателю необходимо будет оказать некоторые дополнительные услуги, расходы по которым приблизительно составят:

- командировочные расходы работников лизингодателя 3,2 тыс. руб.;

- расходы по оказанию юридических консультаций, связанных с заключением лизинговых соглашений 3 тыс. руб.;

- расходы лизингодателя на проведение консультаций по эксплуатации оборудования 5 тыс. руб.

Вопервых, определим среднегодовую стоимость строительной техники и размер амортизационных отчислений ( А) за срок аренды, расчитаем по формуле (3).

А = Fпервонач. х На, (3)

где Fпервонач. – первоначальная стоимость объекта лизинга;

На – норма амортизации.

В нашем случае А = 15 000 х 20% = 3000 тыс.руб. за каждый год.

Вовторых, рассчитаем стоимость техники на конец каждого года:

1 год = 15 000 3000 = 12 000 тыс.руб.

2 год = 12 000 3000 = 9 000 тыс.руб.

3 год = 9 000 3000 = 6 000 тыс.руб.

4 год = 6 000 – 3 000 = 2 000 тыс.руб.

Втретьих, произведем расчет среднегодовой стоимости арендуемой техники:

1 год = тыс.руб.

2 год = тыс.руб.

3 год = тыс.руб.

4 год = тыс.руб.

Полученные значения занесем в следующую таблицу 10.

Таблица 10 Среднегодовая стоимость техники, тыс. руб.

|

Год

|

2014

|

А

|

2015

|

Среднегодовая стоимость техники

|

|

1

|

15000

|

3000

|

12000

|

13500

|

|

2

|

12000

|

3000

|

9000

|

10500

|

|

3

|

9000

|

3000

|

6000

|

7500

|

|

4

|

6000

|

3000

|

2000

|

4000

|

После расчета среднегодовой стоимости необходимо определить размер лизингового платежа за данный период по формуле (4):

Лп = А + Пк + Пк + Пком + Пу + НДС, (4)

где Лп общая сумма лизинговых платежей;

А – величина амортизационных отчислений;

Пк – платежи лизингодателю за использованные им кредитные ресурсы;

Пком – размер комиссионных выплат;

Пу – это плата за дополнительные услуги лизингодателя

НДС – размер налога на добавленную стоимость.

Таким образом, необходимо также рассчитать, по формуле (5):

Пк=, (5)

где К величина кредитных ресурсов, привлекаемых для проведения лизинговых операций;

СК ставка за пользование кредитными ресурсами.

Пком = , (6)

где СКВ ставка комиссионного вознаграждения.

Пу=, (7)

где Рк командировочные расходы работников лизингодателя;

Ру расходы по оказанию юридических услуг;

Рэ расходы по эксплуатации оборудования.

На = , (8)

где В выручка по лизинговой сделке, облагаемая налогом на добавленную стоимость.

В = Пк + Пком + Пу, (9)

Для начала, отметим, что по данным таблицы 10 сумма амортизационных отчислений неизменно равна 3000 тыс.руб.

За 2014 год:

1) Пк1== 13500 х 20% = 2700 тыс. руб.

2) Пком = = Пк1хСКВ = 2700 х 0,8 = 2160 тыс. руб.

3) Пу1= = тыс. руб.

4) В1 = Пк + Пком + Пу = 2700 + 2160 + 2,8= 4862,8 тыс. руб.

5) На1 = = тыс. руб.

6) Лп1= А + Пк + Пк + Пком + Пу + НДС = 2700 + 2160 + 2,8 + 8,75 + 3000 = 7871,5 тыс. руб.

За 2015 год:

1) Пк2== 10500 х 20% = 2100 тыс. руб.

2) Пком 2= = Пк1хСКВ = 2100 х 0,8 = 1680 тыс. руб.

3) Пу2= = тыс. руб.

4) В2 = Пк + Пком + Пу = 2100 + 1680 + 2,8 = 3782,8 тыс. руб.

5) На2 = = тыс. руб.

6) Лп2= А + Пк + Пк + Пком + Пу + НДС = 3000 + 2100 + 1680 + 2,8 + 6,8 = 6789,6 тыс. руб.

За 2016 год:

1) Пк3== 7500 х 20% = 1500 тыс. руб.

2) Пком3 = = Пк1хСКВ = 1500 х 0,8 = 1200 тыс. руб.

3) Пу3= = тыс. руб.

4) В3 = Пк + Пком + Пу = 1500 + 1200 + 2,8= 2702,8 тыс. руб.

5) На3 = = тыс. руб.

6) Лп3= А + Пк + Пк + Пком + Пу + НДС = 1500 + 1200 + 2,8 + 4,8 + 3000 = 5707,6 тыс. руб.

За 2017 год:

1) Пк4== 4000 х 20% = 800 тыс. руб.

2) Пком4 = = Пк1хСКВ = 800 х 0,8 = 640 тыс. руб.

3) Пу4= = тыс. руб.

4) В4 = Пк + Пком + Пу = 800 + 640 + 2,8 = 1442,8 тыс. руб.

5) На4 = = тыс. руб.

6) Лп4= А + Пк + Пк + Пком + Пу + НДС = 3000 + 640 + 800 + 2,8 + 2,5 = 4445,3 тыс. руб.

Результаты расчета суммы лизинговых платежей за период лизинга представим в виде таблицы 11.

Таблица 11 Общая сумма лизинговых платежей за 20142017 гг.

|

Года

|

Сумма лизинговых платежей, тыс. руб.

|

|

2014

|

7871,5

|

|

2015

|

6789,6

|

|

2016

|

5707,6

|

|

2017

|

4445,3

|

|

Итого

|

24813,9

|

На основании данных таблицы 11 можно отметить следующее: общая сумма ежегодных выплат за четыре года составит 24813,9 тыс. руб., также ООО «Бизон» имеет возможность, как предусматривалось ранее, выкупить вспомогательную технику по остаточной стоимости, то есть за 2000 тыс. руб., вместо рыночной стоимости в 15 000тыс. руб. (по данным таблицы 10). Суммируя эти показатели, получим общую стоимость вспомогательной техники, используя политику привлечения финансового лизинга, в следующем размере:

24 813,9 + 2000 = 26 813,9 тыс. руб.

Оценку эффективности лизинговой операции проведем путем сравнения настоящей стоимости денежных потоков при лизинговой операции и при банковском кредите:

24 375 тыс. руб. < 26 813,9 тыс. руб.

Таким образом, на основании данного уравнения видно, что, несмотря на достаточно продолжительную подготовку документов, получение кредита на покупку вспомогательной техники на данный момент при рассматриваемых условиях является более выгодным, чем политика привлечения финансового лизинга.

ЗАКЛЮЧЕНИЕ

Заемный капитал – это часть капитала, используемая хозяйствующим субъектом, которая не принадлежит ему, но привлекается на основе банковского, коммерческого кредита или эмиссионного займа на основе возвратности. Необходимость привлечения заемного капитала должна обосновываться предварительно сделанным расчетом потребности в оборотных средствах.

Заемный капитал может использоваться как для формирования долгосрочных финансовых средств в виде основных фондов (капитала), так и для формирования краткосрочных (текущих) финансовых средств для каждого производственного цикла.

Заемный капитал капитал, которым предприятие владеет лишь определенное время, по окончании которого капитал должен быть возвращен его собственнику с оплатой за временное владение. В состав заемного капитала кроме взятых у банка кредитов входят также капитал, привлеченный выпуском ценных бумаг (кроме акций), и арендованные предприятием машины, оборудование, здания.

Основными принципами управления формированием заемного капитала организации являются: принцип соответствия – предполагает, что стратегия управления формированием заемного капитала организации должна соответствовать его общей стратегии управления капиталом; принцип финансовой обусловленности – позволяет реализовать существующую непосредственную связь между финансовыми решениями при формировании стратегии привлечения заемных средств организациям и эффективностью его деятельности; принцип динамизма управления займовыми операциями организации– обусловлен быстрой адаптацией к изменениям факторов внешней и внутренней среды бизнеса; принцип вариантности – определяется необходимостью выбора формы и условий привлечения организациям заемных средств в результате сопоставления альтернативных вариантов.

В ходе написания работы можно сделать следующие выводы по ООО «Бизон»: за 20122014 г. активы организации увеличились на 6218 тысяч рублей. Это следствие некоторого увеличения объема текущих активов на 344 тысяч рублей. В составе текущих активов обращает на себя внимание тенденция уменьшения дебиторской задолженности, а также увеличение доли денежных средств на 0,2%.

Собственный капитал увеличился с 2012 года по 2014 год на 1280 тыс. руб. Структура заемных средств в течение 3 лет претерпела для предприятия некоторые изменения. Так доля текущих обязательств изменилась незначительно с 58,1 % в 2012 г. до 63,5% в 2013 году, то есть на 5,4%. За этот период предприятие уменьшило долю долгосрочных обязательств.

По данным ООО «Бизон» коэффициент абсолютной ликвидности составляет 0,03 на начало 2012 года, 0,02 на начало 2013 года, а на конец 2014 года 0,003. Так, нормативное значение данного показателя составляет 0,2, то предприятие можно считать не ликвидным по составлению как на начало 2012 года, так и на конец 2014 года. Нормативное значение коэффициента быстрой ликвидности больше или равно 0,7. Значение показателя у предприятия в 20122014 годах ниже указанного теоретического значения, что свидетельствует о не ликвидности предприятия. Как видно, коэффициент текущей ликвидности в 20122014 также ниже рекомендуемых значений, что является результатом низкой доли текущих активов по отношению к валюте баланса как на конец 2012 года, так и на конец 2014 года.

У ООО «Бизон» легко заметить стабильную тенденцию увеличению суммы заемного капитала за 20122014гг с 11635 тыс.руб. в 2012 году до 16563 тыс.руб. в 2014г. Это произошло в результате значительного увеличения доли краткосрочных обязательств в хозяйственной деятельности предприятии. В составе заемных средств на протяжении всего анализируемого периода преобладают краткосрочные обязательства, которые в 2014 году достигли максимального размера 12900 тыс.руб. также как и за предыдущие года за счет увеличения кредиторской задолженности поставщикам и подрядчикам до 10342 тыс. руб.

Если руководство ООО «Бизон» увеличит ЭФР за счет привлечения дополнительных заемных средств и не приблизит значение дифференциала к нолю, то такое заимствование будет не только выгодным, но и структура пассива будет оптимальной. Таким образом, далее необходимо выбрать наиболее приемлемую политику привлечения заемных средств в ООО «Бизон».

Одним из эффективных средств повышения эффективности использования заемного капитала является привлечения банковского кредита.

Еще одним эффективным видом повышения эффективности использования заемного капитала является использование финансового лизинга.